Содержание

Расчет налога на имущество по движимому имуществу в 2018 году

С 2018 поменялись правила исчисления налога на имущество по движимым ОС, принятым на учет с 01 января 2013. В чем суть этих новшеств и какие разъяснения по ним дали чиновники — расскажет эта статья.

Вы также узнаете:

- где и как указать налоговую ставку в 1С по движимому имуществу;

- как узнать, сохранена ли льгота по «движимости» в вашем регионе;

- по какой ставке рассчитывать налог, если льгота больше не действует;

- как отразить в льготу в 1С и в налоговой отчетности.

Нормативное регулирование

Содержание

- Налоговые ставки на движимое имущество

- Ставки налога на имущество в 1С

- Код льготы (ставки) в декларации по налогу на имущество

- Льгота сохранена

- Декларация (расчет по авансовым платежам) по налогу на имущество

- Льгота сохранена частично

- Декларация (расчет по авансовым платежам) по налогу на имущество

- Пониженная ставка, в т.

ч. 0%

ч. 0%- Пониженная ставка

- Декларация (расчет по авансовым платежам) по налогу на имущество

- Пониженная ставка как льгота

- Декларация (расчет по авансовым платежам) по налогу на имущество

- Льгота не сохранена, ставка 1,1%

- Декларация (расчет по авансовым платежам) по налогу на имущество

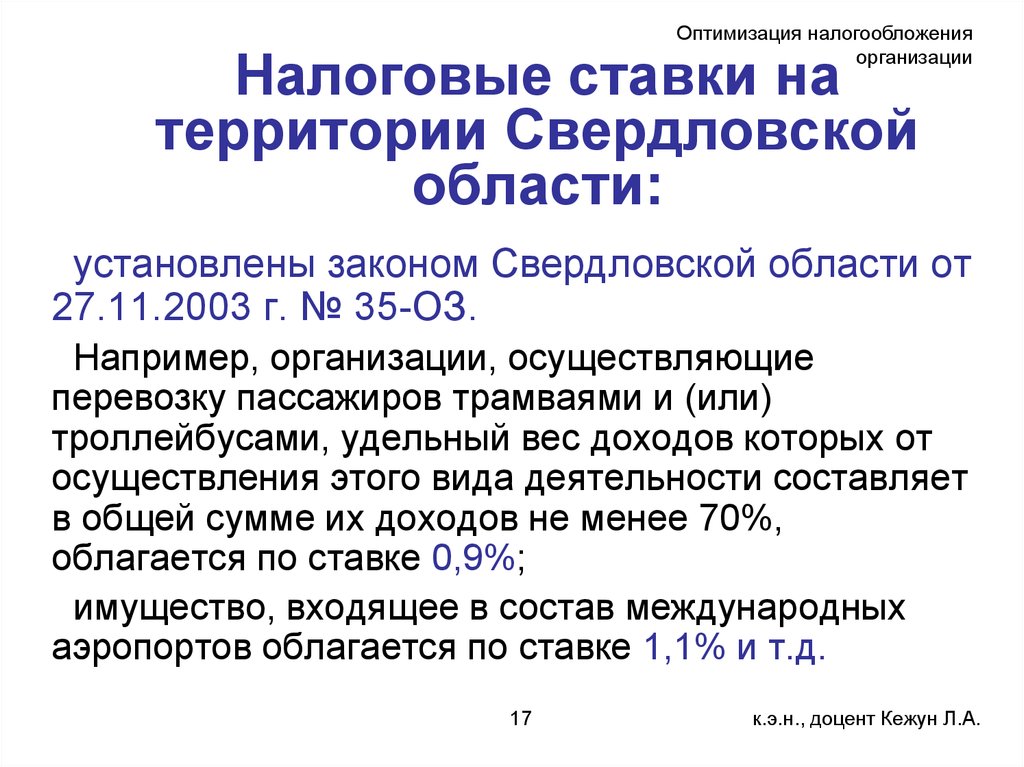

Налоговые ставки на движимое имущество

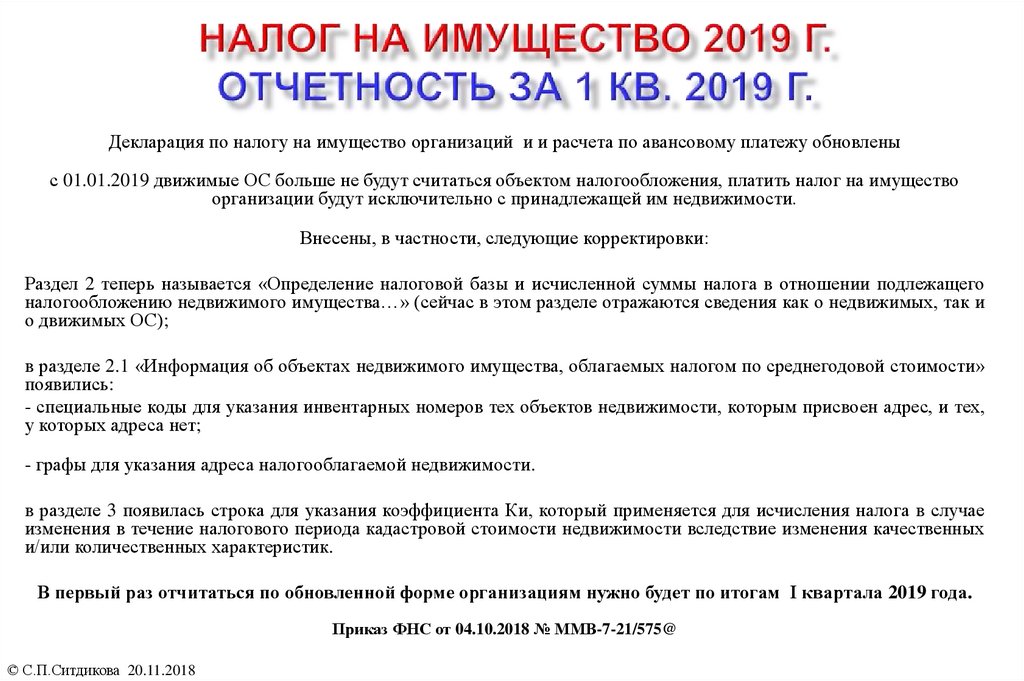

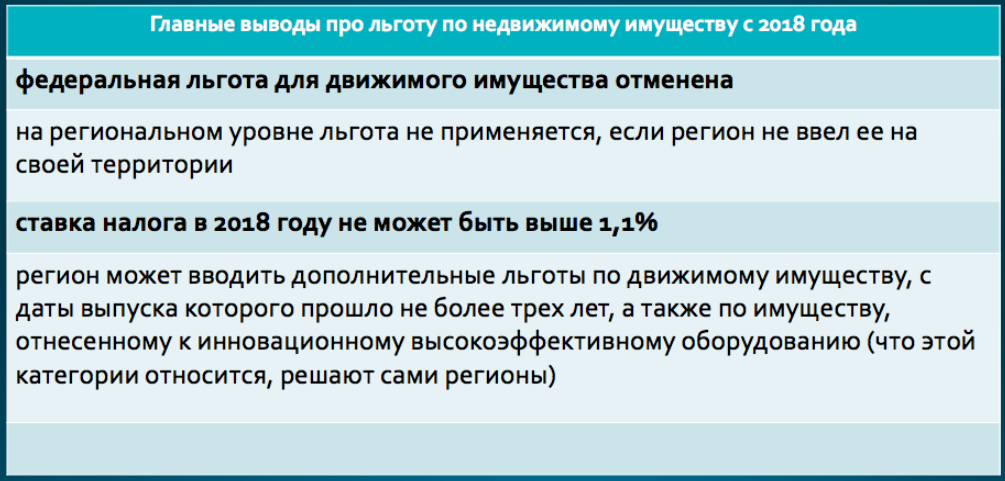

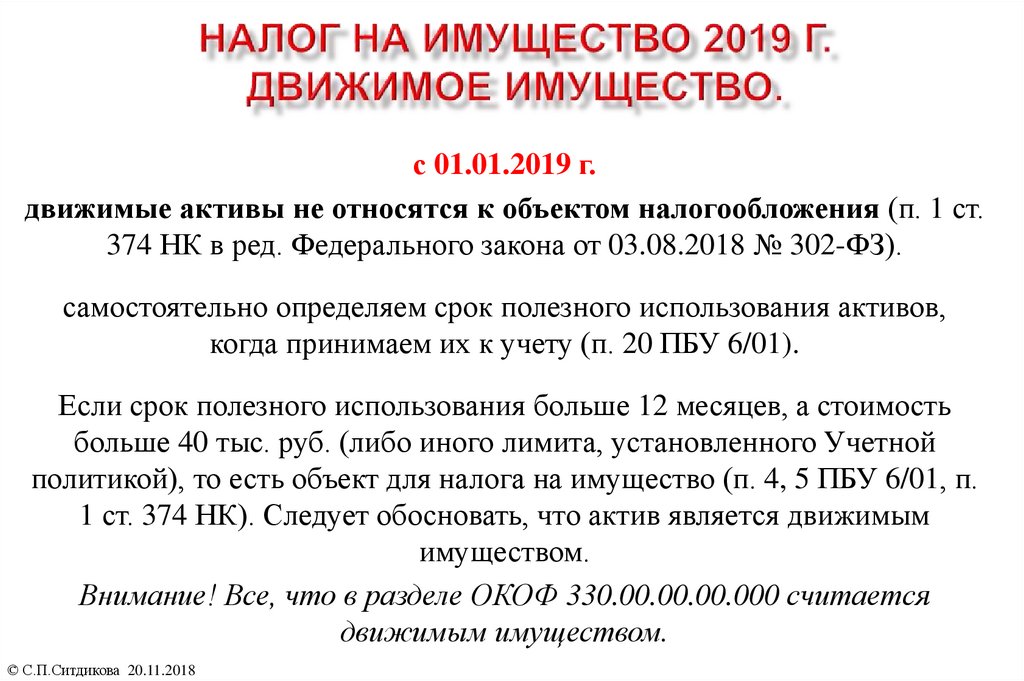

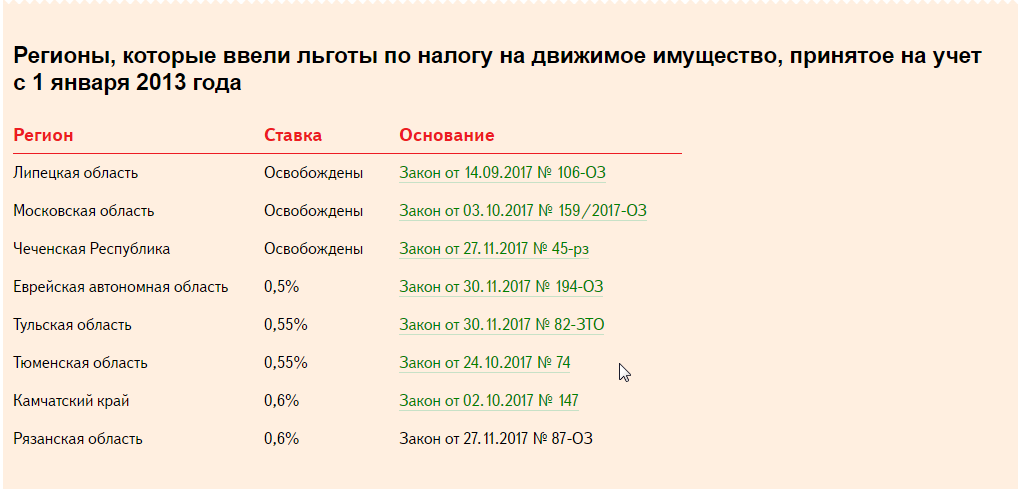

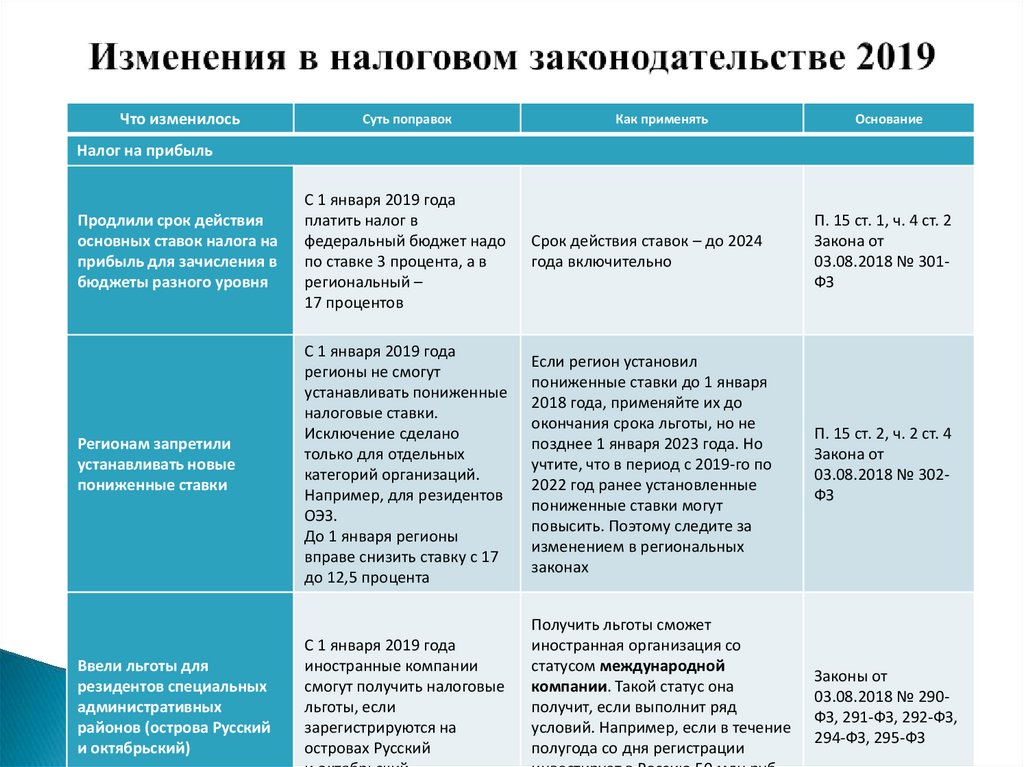

С 01 января 2018 федеральная льгота, установленная п. 25 ст. 381 НК РФ, которая освобождала от налога движимое имущество, принятое на учет с 01.01.2013, отменена. Однако она может быть сохранена, но только в случае принятия соответствующего закона субъектами РФ (п. 1 ст. 381.1 НК РФ).

В тех субъектах РФ, законами которых льгота по движимому имуществу не предусмотрена и ставка не указана, необходимо платить налог по ставке 1,1% (Письмо ФНС РФ от 20.12.2017 N БС-19-21/327). Предусмотрены ли льготы или пониженные ставки по вашему региону, можно уточнить на официальном сайте налоговой службы

См. также как в 1С определяется дата принятия на учет ОС для налога на имущество

также как в 1С определяется дата принятия на учет ОС для налога на имущество

Письмом от 28.03.2018 N БС-4-21/5834@ ФНС РФ довела до своих подразделений Письмо Минпромторга РФ от 23.03.2018 N ОВ-17590-12, в котором даны разъяснения по вопросу отнесения ОС к движимому и недвижимому имуществу.

Машины и оборудование, поименованные в ОКОФ в разделе 330.00.00.00.000 «Прочие машины и оборудование, включая хозяйственный инвентарь и другие объекты», находящиеся как в здании, так и вне его, даже если прикреплены на фундаменте к зданию, считаются движимым имуществом, так как выполняют самостоятельные производственные функции.

См. также определение движимого имущества в 1С

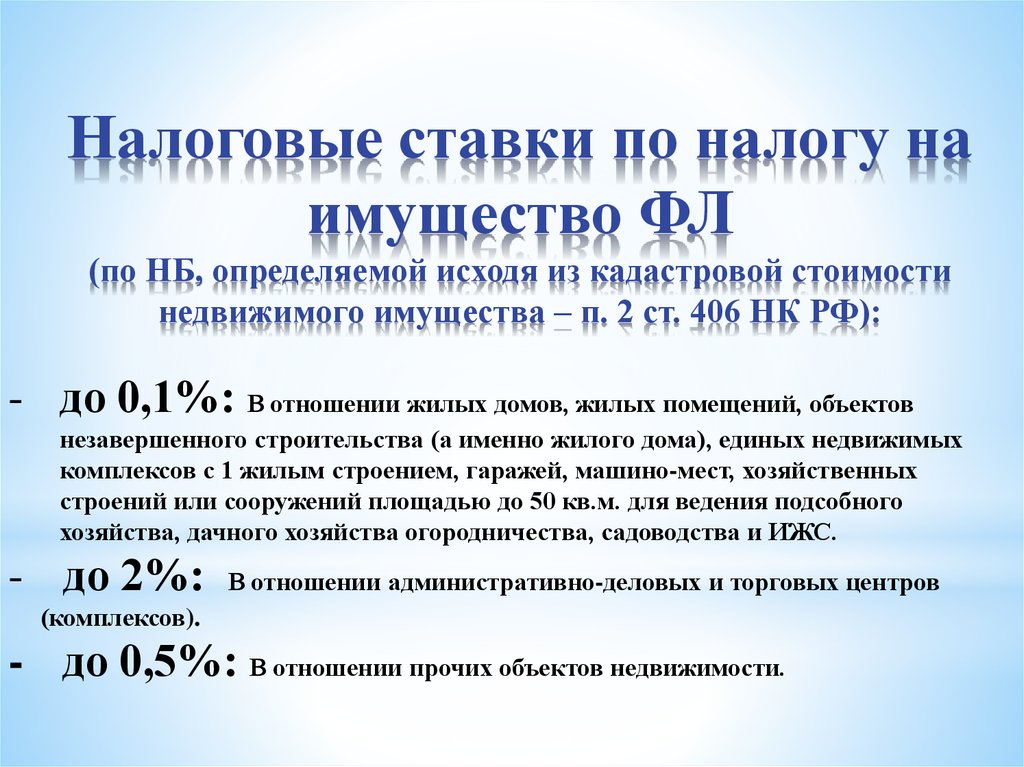

С 2018 к движимому имуществу, принятому на учет с 01.01.2013, применяются следующие ставки для обложения налогом на имущество:

- максимальная ставка 1,1% — если региональным законом не установлены льготы, меньшие ставки или установлена максимальная ставка;

- пониженная ставка, в соответствии с размером, установленным региональным законом;

- пониженная ставка или льгота для отдельных объектов, согласно региональным законам;

- освобождение от налога на имущество, т.

е. региональным законом сохранена льгота.

е. региональным законом сохранена льгота.

Обязательно ознакомьтесь с региональным законом для выяснения условий предоставления указанных льгот!

Ставки налога на имущество в 1С

Ставки по налогу на имущество для организации указываются в регистре сведений Налог на имущество в разделе Справочники – Налоги – Налог на имущество – ссылка Ставки и льготы.

В программе автоматически после обновления на релиз 3.0.57 задается новая ставка налога на имущество для движимого имущества, которая действует с 2018 и установлена на федеральном уровне (п. 3.3 ст. 380 НК РФ). Если регионом установлена другая ставка, то ее необходимо задать вручную в регистре сведений Налог на имущество.

Если для отдельных объектов имущества необходимо задать другую ставку или льготу, то для этих ОС необходимо задать настройки в регистре сведений Налог на имущество: Объекты с особым порядком налогообложения в разделе Справочники – Налоги – Налог на имущество – ссылка Объекты с особым порядком налогообложения.

Код льготы (ставки) в декларации по налогу на имущество

Если региональным законом предусмотрена льгота или пониженная ставка по налогу на имущество, то в зависимости от статьи НК РФ, на основании которой льгота или ставка предоставляется, определяется код (Приложение № 6 «Коды налоговых льгот» к Порядку заполнения налоговой декларации и авансового расчета по налогу на имущество организаций, утв. Приказом ФНС РФ от 31.03.2017 N ММВ-7-21/271@).

Правильная настройка в 1С ставок и льгот по налогу на имущество обеспечит корректное автоматическое заполнение декларации и авансовых расчетов. Для каждого кода льготы заполняется отдельный лист Раздела 2.

Если в регионе предоставляются льготы с кодами:

- 2012000 «налоговые льготы по налогу, устанавливаемые законами субъектов РФ, кроме налоговых льгот в виде понижения ставки и в виде уменьшения суммы налога»;

- 2012400 «налоговые льготы по налогу … в виде понижения налоговой ставки для отдельной категории налогоплательщиков»;

- 2012500 «налоговые льготы по налогу … в виде уменьшения суммы налога, подлежащей уплате в бюджет»,

то в декларации после таких кодов через слеш необходимо вручную указать данные закона субъекта РФ, которым установлена льгота (Письмо ФНС РФ от 14. 03.2018 N БС-4-21/4786@).

03.2018 N БС-4-21/4786@).

Сделать это необходимо в формате:

- статья,

- пункт,

- подпункт.

На каждое значение выделено 4 знака. Незадействованные знаки обозначаются нулями.

В 2018 в Санкт-Петербурге льгота сохранена для движимого имущества, принятого на учет после 2013, с даты выпуска которого прошло не более 3 лет. Применить ее могут организации, в которых средняя месячная заработная плата работников списочного состава превышает трехкратный МРОТ, установленный в Санкт-Петербурге в налоговом периоде применения льготы (пп. 24 п. 1, п. 4 ст. 4-1 Закона г. Санкт-Петербурга от 26.11.2003 N 684-96).

В декларации (расчете по авансовым платежам) по налогу на имущество в стр. 160 (130) Раздела 2 указывается код льготы и закон, по которому она предоставлена 2012000 / 04-100010024, где

- 04-100010024 — данные закона, т.е. ст. 4-1 п. 1 пп. 24 Закона г. Санкт-Петербурга от 26.11.2003 N 684-96.

Рассмотрим подробно варианты налогообложения движимого имущества.

Льгота сохранена

Разберем особенности расчета налога на движимое имущество при сохранении льготы на примере г. Москвы.

В 2018 в Москве льгота по движимому имуществу, принятому на учет с 2013, сохранена для всех налогоплательщиков (пп. 31 п. 1 ст. 4 Закона г. Москвы от 05.11.2003 N 64).

В регистре сведений Налог на имущество необходимо:

- установить флажок Движимое имущество, принятое на учет с 1 января 2013 года, освобождено от налога.

Декларация (расчет по авансовым платежам) по налогу на имущество

В декларации (расчете по авансовым платежам) по налогу на имущество в стр. 160 (130) Раздела 2 вручную указывается код льготы и закон, по которому она предоставлена:

- вместо кода льготы 2010257 указывается код 2012000 «Дополнительные льготы по налогу на имущество, устанавливаемые законами субъектов РФ… »;

- заполняются данные закона субъекта РФ 000400010031.

В нашем примере льгота предоставлена на основании пп. 31 п. 1 ст. 4 Закона г. Москвы от 05.11.2003 N 64.

В нашем примере льгота предоставлена на основании пп. 31 п. 1 ст. 4 Закона г. Москвы от 05.11.2003 N 64.

Льгота сохранена частично

А теперь рассмотрим особенности расчета налога на движимое имущество, если льгота сохранена только для определенного ряда движимого имущества, на примере г. Санкт-Петербург.

В 2018 в Санкт-Петербурге льгота сохранена для движимого имущества, принятого на учет после 2013, с даты выпуска которого прошло не более 3 лет (пп. 24 п. 1 ст. 4-1 Закона г. Санкт-Петербурга от 26.11.2003 N 684-96).

В регистре сведений Налог на имущество менять ничего не нужно:

- Для движимого имущества, принятого на учет с 1 января 2013 года — 1,1 %, т.е. значение, установленное по умолчанию;

- флажок Это сниженная ставка не устанавливается.

Для того чтобы установить, попадает ли под данную льготу движимое имущество, необходимо определить его возраст, т. е. количество лет, прошедших с года выпуска имущества.

е. количество лет, прошедших с года выпуска имущества.

Минфин РФ в Письме от 26.03.2018 N 03-05-05-01/18888 разъяснил, что возраст транспортного средства можно определить на основании указанной даты изготовления в:

- технической документации или табличке изготовителя;

- паспорте транспортного средства, если отсутствует техническая документация.

Если в ПТС указан лишь год выпуска транспортного средства, то датой выпуска его нужно считать 01 июля года выпуска.

Там же указано, что дата выпуска движимого имущества может определяться по технической документации, паспортам, этикеткам, наклейкам на движимом имуществе или на других документах, а также по результатам независимой экспертизы.

При создании оборудования датой изготовления считается дата постановки на учет этого оборудования как объекта основных средств (Письмо Минфина РФ от 23.01.2018 N 03-05-04-01/3204).

Срок действия льготы начинается с даты выпуска движимого имущества и заканчивается месяцем, в котором истекает 3 года, отсчитываемых с даты выпуска (п.

6 ст. 408 НК РФ, Письмо Комитета финансов Правительства Санкт-Петербурга от 12.02.2018 N 01-02-209/18-0-1).

В 1С для объектов имущества, по которым установлена льгота, необходимо заполнить информацию в форме Налог на имущество: объект с особым порядком налогообложения.

- Налоговая льгота — Освобождается от налогообложения, льгота применяется, т.к. дата выпуска автомобиля 08.10.2016 и с этой даты не прошло более 3-х лет; PDF

- Код налоговой льготы — 2012000.

Срок действия льготы бухгалтеру необходимо отслеживать самостоятельно. Когда льгота перестанет действовать, необходимо ввести новую запись в регистр:

- Применяется с — 01.11.2019 дата начала месяца, следующего за месяцем окончания применения льготы, т.е. по истечении 3-х лет от даты выпуска имущества.

- Налоговая льгота — Не применяется.

Программа 1С расчет налога в 2019 осуществит с учетом отмены льготы. В Разделе 2 декларации по налогу на имущество будет сформировано два листа:

- за период с января по октябрь с применением льготы, т.е. налог не исчисляется;

- за период с ноября по декабрь — без льготы, налог исчисляется по ставке 1,1 %.

Декларация (расчет по авансовым платежам) по налогу на имущество

В декларации (расчете по авансовым платежам) по налогу на имущество в стр. 160 (130) Раздела 2 указывается код льготы и закон, по которому она предоставлена:

- автоматически заполняется код льготы 2012000 «Дополнительные льготы по налогу на имущество, устанавливаемые законами субъектов РФ… ».

- вручную заполняются данные закона субъекта РФ 04-100010024. В нашем примере льгота предоставлена на основании ст. 4-1 п. 1 пп. 24 Закона г. Санкт-Петербурга от 26.11.2003 N 684-96.

Пониженная ставка, в т.

ч. 0%

ч. 0%

Размер ставки налога устанавливается федеральным или региональным законом. Обязательно уточните в законе вашего региона, как власти утвердили льготу — это очень важно для заполнения отчета.

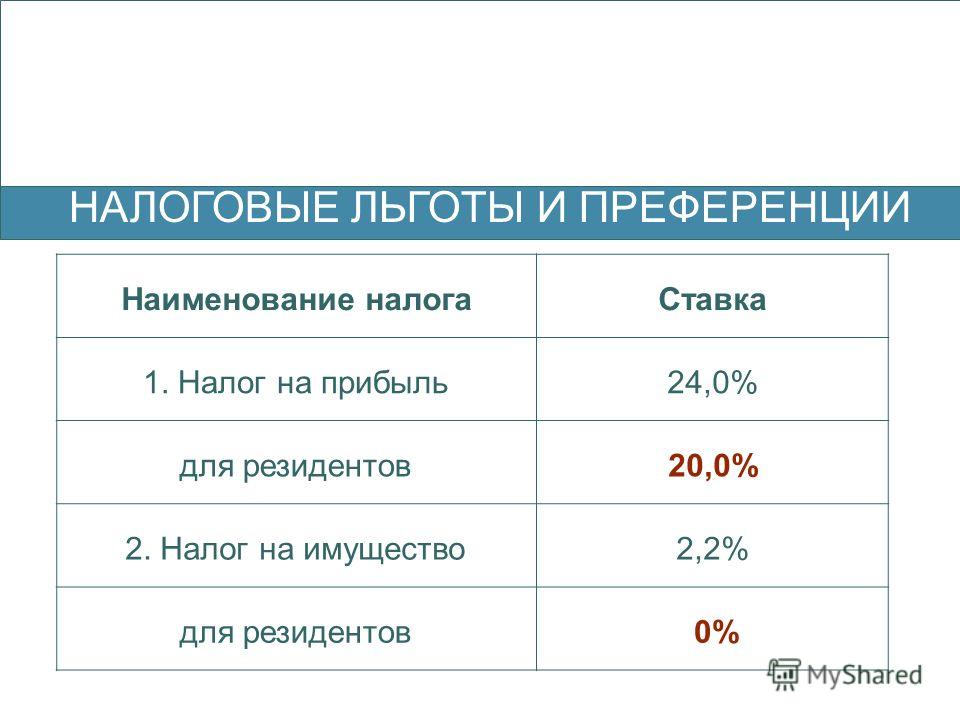

Субъект РФ может установить:

- пониженную налоговую ставку, в т.ч. 0%;

- льготу в виде пониженной ставки.

Если о пониженной или нулевой ставке говорится в региональном законе в разделе «Ставки», код льготы не проставляется!

Рассмотрим особенности расчета налога на движимое имущество, если используется пониженная налоговая ставка, на примере Московской области, в которой установлена просто пониженная ставка и Тюменской области, в которой пониженная ставка установлена как льгота.

Пониженная ставка

В 2018 в Московской области льгота не сохранена, но используется пониженная ставка 0% для всего имущества, принятого на учет с 2013 (ст. 1 Закона Московской области от 21.11.2003 N 150/2003-ОЗ).

В регистре сведений Налог на имущество необходимо:

- Для движимого имущества, принятого на учет с 1 января 2013 года — установить 0%;

- флажок Это сниженная ставка не устанавливать, т.

к. пониженная ставка установлена не как льгота.

к. пониженная ставка установлена не как льгота.

Декларация (расчет по авансовым платежам) по налогу на имущество

Раздел 2 декларации (расчета по авансовым платежам) по налогу на имущество будет заполнен обычным образом:

- стр. 160 (130) «Код налоговой льготы» — не заполняется;

- стр. 200 (160) «Код налоговой льготы (установленной в виде понижения налоговой ставки)» — не заполняется;

- стр. 210 (170) «Налоговая ставка (%)» — 0.

Пониженная ставка как льгота

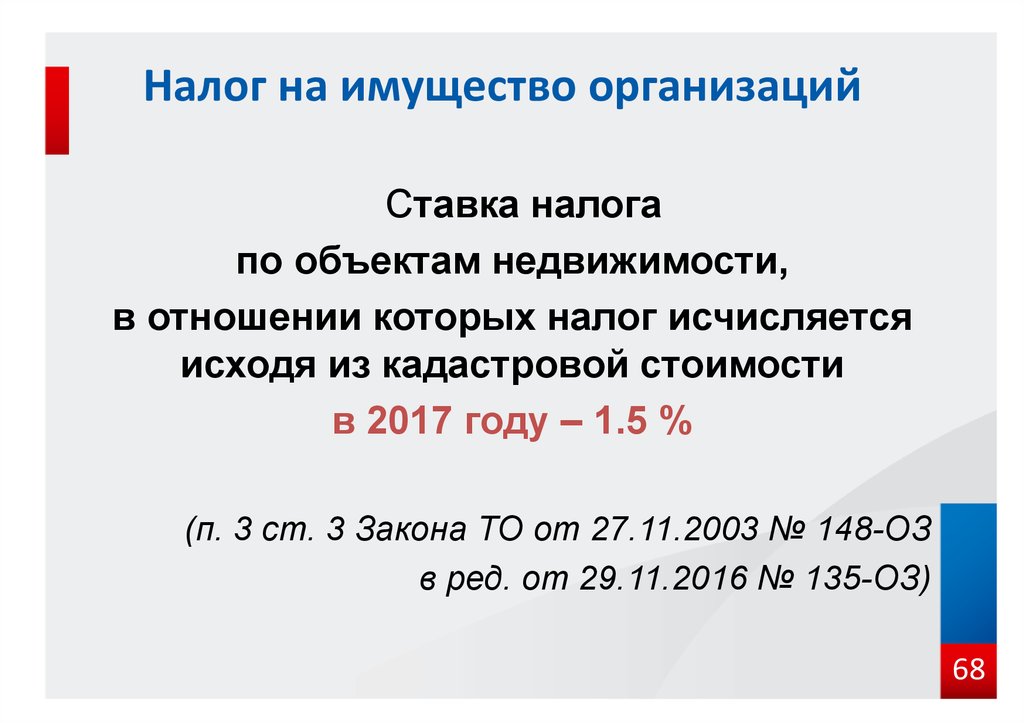

В 2018 в Тюменской области установлена льгота в виде пониженной ставки в размере 0,55% для всего имущества, принятого на учет с 2013 (ст. 4 Закона Тюменской области от 24.10.2017 N 74).

В регистре сведений Налог на имущество необходимо:

- Для движимого имущества, принятого на учет с 1 января 2013 года — установить 0,55%;

- флажок Это сниженная ставка устанавливается, т.

к. по Тюменской области установлена льгота в виде пониженной ставки.

к. по Тюменской области установлена льгота в виде пониженной ставки.

Декларация (расчет по авансовым платежам) по налогу на имущество

В декларации (расчете по авансовым платежам) по налогу на имущество в стр. 200 (160) Раздела 2 указывается код льготы, установленной в виде понижения налоговой ставки и закон, по которому она предоставлена:

- автоматически заполняется код льготы 2012400 «Налоговые льготы по налогу, устанавливаемые законами субъектов Российской Федерации в виде понижения налоговой ставки для отдельной категории налогоплательщиков».

- вручную заполняются данные закона субъекта РФ 0004 0000 0000. В нашем примере пониженная ставка установлена на основании ст. 4 Закона Тюменской области от 24.10.2017 N 74.

Льгота не сохранена, ставка 1,1%

Рассмотрим особенности расчета налога на движимое имущество, если льгота не сохранена, на примере Самарской области.

В 2018 для Самарской области льгота по движимому имуществу не сохранена, ставка региональным законом не установлена. Следовательно, для такого имущества будет применяться максимальная ставка 1,1% (Закон от 25.11.2003 N 98-ГД, п. 3.3 ст. 380 НК РФ, Письмо ФНС РФ от 20.12.2017 N БС-19-21/327).

В регистре сведений Налог на имущество менять ничего не нужно:

- Для движимого имущества, принятого на учет с 1 января 2013 года — 1,1 %, т.е. значение, установленное по умолчанию;

- флажок Это сниженная ставка не устанавливается.

Декларация (расчет по авансовым платежам) по налогу на имущество

Раздел 2 декларации (расчета по авансовым платежам) по налогу на имущество будет заполнен обычным образом:

- стр. 160 (130) «Код налоговой льготы» — не заполняется;

- стр. 200 (160) «Код налоговой льготы (установленной в виде понижения налоговой ставки)» — не заполняется;

- стр.

210 (170) «Налоговая ставка (%)» — 1,1;

210 (170) «Налоговая ставка (%)» — 1,1; - стр. 220 (180) «Сумма налога (Сумма авансового платежа)» — сумма рассчитанного налога (авансового платежа).

См. также:

- Почему движимое имущество облагается налогом на имущество в базе?

- Как 1С определит, какое имущество движимое, а какое нет?

- Как в 1С определяется дата принятия на учет ОС для налога на имущество?

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Налог на имущество организаций: с 2018 года за движимое имущество надо платить налог

Налог на имущество организаций: с 2018 года за движимое имущество надо платить налог — БУХ.1С, сайт в помощь бухгалтеру

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

19. 01.2018

01.2018

Минфин РФ в письме от 22.12.2017 N 03-05-04-01/85757 рассказал, как надо платить налог на движимое имущество с 1 января 2018 года.

С начала текущего года движимое имущество освобождено от налога только в случае, если принят соответствующий региональный закон. Это предусмотрено нормами статьи 381.1 НК РФ.

Вместе с тем, если законом субъекта РФ не установлено такое освобождение или вообще не определены налоговые ставки в отношении движимого имущества, то применяется ставка в размере 1,1%.

В данном случае речь идет о движимом имуществе, принятом на учет в 2013 — 2018 годах.

Темы:

движимое имущество, налог на имущество, налоговые льготы, налоговая ставка, региональные налоги

Рубрика:

Уплата, зачет, возврат налогов

, Налог на имущество организаций

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Планы по снижению НДС, повышенный размер пособия по безработице и льготы по имущественным налогам: самые хорошие новости недели

Новый порядок уплаты налогов с 2023 года

Когда организация не должна сдавать раздел 2. 2 декларации по налогу на имущество

2 декларации по налогу на имущество

Какой ОКТМО нужно указывать в отчетности после изменения структуры налоговых органов

ФНС утвердила новые контрольные соотношения для декларации по налогу на имущество

Опросы

Годовая премия в 2023 году

Ожидаете ли вы выплаты годовой премии в 2023 году?

Да, у нас годовую премию должны выплатить.

Нет, в нашей организации премии по итогам 2022 года выплачивать не будут.

У нас вообще премии работникам не выплачиваются.

Мероприятия

23 ноября 2022 года — Технология массовой подготовки пользователей информационной системы на «1С:Предприятие. Облачная подсистема Фреш» | 1C:Лекторий: 22 ноября 2022 года (вторник, начало в 12:00, все желающие) — ПБУ 2/2008 «Учет договоров строительного подряда» в программе «1С:ERP УСО» 1C:Лекторий: 24 ноября 2022 года (четверг) — Новое в программе «1С:ЗУП 8» (ред. |

Все мероприятия

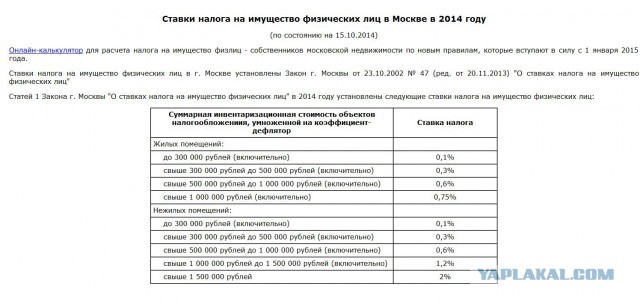

Средние ставки налога на имущество в отношении недвижимого и коммунального материального личного имущества, по округам, за 2017 налоговый год, собранные в 2018 календарном году

31 марта 2020 г.

|

Agency

В таблице PR-6 показаны средние ставки налога на недвижимость для налогов, подлежащих уплате в 2018 календарном году в каждом из округов штата Огайо. Ставки отражают все сборы во всех юрисдикциях (школьный округ, округ, муниципалитет и т. д.) за имущество, расположенное в каждом округе. Рассчитанные налоговые ставки показаны для трех отдельных классификаций: недвижимость класса I (жилая и сельскохозяйственная), недвижимость класса II (коммерческая, промышленная, минеральная и коммунально-бытовая) и материальное личное имущество общественного назначения. Ставки выражены в мельницах; мельница эквивалентна 1 доллару на 1000 долларов налогооблагаемой стоимости.

Ставки выражены в мельницах; мельница эквивалентна 1 доллару на 1000 долларов налогооблагаемой стоимости.

Валовые и чистые налоговые ставки показаны для двух основных классов недвижимого имущества. Ставки брутто-налога – это фактические ставки, применяемые к налогооблагаемой стоимости. Чистые ставки представляют собой ставки после применения процентных скидок («понижающих коэффициентов»), требуемых Разделом 319.301(D) пересмотренного закона штата Огайо. Эти ставки были рассчитаны до любого снижения налогов на недвижимость в результате десятипроцентного кредита, не связанного с предпринимательской деятельностью, двух с половиной процентов кредита на проживание владельца и освобождения приусадебных участков для пожилых людей и некоторых домовладельцев-инвалидов. В отличие от недвижимого имущества, к общественно полезному материальному личному имуществу применяется только валовая ставка.

Средние налоговые ставки были рассчитаны путем деления налога на имущество за 2017 налоговый год на оценочную стоимость имущества за 2017 налоговый год. Налоги на имущество подлежат уплате в течение года, следующего за годом налогообложения; в этом отчете показаны налоги, рассчитанные в 2017 календарном году, подлежащие уплате в 2018 календарном году.

Налоги на имущество подлежат уплате в течение года, следующего за годом налогообложения; в этом отчете показаны налоги, рассчитанные в 2017 календарном году, подлежащие уплате в 2018 календарном году.

В 2017 году средняя ставка налога на недвижимость класса I по штату брутто составила 93,84, а средняя ставка налога на недвижимость класса I нетто по штату в 2017 году составила 64,51. Недвижимость II класса в среднем по штату в 2017 г. брутто-ставка составляла 97,57, а в 2017 г. средняя налоговая ставка класса II нетто по штату составляла 76,64. Средняя ставка налога на личное имущество коммунальных предприятий в 2017 году по штату составляла 80,86.

В округе Кайахога были самые высокие средние ставки валового налога на недвижимость (как класса I, так и класса II), самая высокая средняя чистая ставка налога на недвижимость класса I и самая высокая средняя ставка налога на материальное личное имущество для коммунальных услуг в штате. В округе Монтгомери был самый высокий средний чистый показатель класса II. В округе Монро была самая низкая средняя чистая ставка налога на имущество класса I, в то время как в округе Лоуренс по-прежнему были самые низкие средние ставки налога на недвижимость в остальных четырех категориях.

В округе Монтгомери был самый высокий средний чистый показатель класса II. В округе Монро была самая низкая средняя чистая ставка налога на имущество класса I, в то время как в округе Лоуренс по-прежнему были самые низкие средние ставки налога на недвижимость в остальных четырех категориях.

Данные для этой таблицы были взяты из выписок, поданных окружными аудиторами в Департамент налогообложения штата Огайо.

- Скачать PR6CY18 (XLS)

- Просмотреть PR6CY18 (PDF)

Дополнительные ресурсы

Учет доходов

Данные школьного округа

Другие государственные учреждения

Муниципальные объекты

Ежемесячные финансовые отчеты OBM

ЗСТ

НТА

перепись населения США

Просмотреть все дополнительные ресурсы

Ставки налога на имущество

Ниже приведены ставки налога на имущество с 2002 года. Если вам нужны более ранние ставки, напишите в наш офис по адресу .

Если вам нужны более ранние ставки, напишите в наш офис по адресу .

2022

2022 Ставки налогов школьного округа

2022 Ставки налога на деревню

2022 Показатели налогообложения города

2022. Налоговые ставки

2021 Ставки налогов города города

2021. Ставки районного налога

Ставки специального районного налога за 2020 год

Ставки деревенского налога за 2020 год

2019

Ставки городского налога за 2019 год

Ставки муниципального налога за 2019 год

2019 Ставки налогов школы

2019 Специальные ставки налоговых налоговых ставок

2019 Ставки налога на деревню

2018

2018 Ставки Городской городской налоговой налоговой Ставки

Ставки деревенского налога за 2018 год

2017

Ставки городского налога за 2017 год

Ставки муниципального окружного налога за 2017 год

Ставки школьного округа за 2017 год

2017 Специальные ставки налоговых налоговых ставок. Налоговые ставки

Налоговые ставки

2015

2015 г. Городские налоговые ставки

2015 г. Городские налоговые ставки округа

2015 г. Ставки школьного округа

2015 г. Специальные районные налоговые ставки

2015 Ставки налога на деревню

2014

2014 Показатели налогов города города

2014 Ставки налога на округ Муниципал.

Ставки городского налога за 2013 год

Ставки муниципального налога округа за 2013 год

Ставки налога школьного округа за 2013 год

Ставки специального окружного налога за 2013 год

Ставки деревенского налога за 2013 год

2012

2012 2012 Ставки Городской городской налоговой ставки

2012 Ставки налога на муниципальное округ

2012 Ставки школьного округа

2012 Специальные налоговые ставки. Ставки

Ставки муниципального налога округа за 2011 год

Ставки школьного округа за 2011 год

Ставки специального округа за 2011 год

Ставки деревенского налога за 2011 год

2010

2010 Городской городской налоговые ставки

2010 Ставки налогов на налоговые ставки в муниципальном округе

2010 Ставки школьного округа

2010 Специальные налоговые ставки. Ставки муниципального налога округа

Ставки муниципального налога округа

Ставки школьного налога за 2009 год

Ставки специального окружного налога за 2009 год

Ставки деревенского налога за 2009 год

2008

Ставки городского налога за 2008 год

2008 Ставки налога на налоговые ставки в муниципальном округе

2008 Ставки налогов школьного округа

2008 Специальные налоговые ставки

2008 Ставки налога на деревню

2007

2007 Ставки города

2007. Ставки районного налога

2007 Специальные ставки районного налога

2007 Ставки деревенского налога

2006

2006 Город Городские ставки налога

2006 Ставки муниципального налога округа

2006 Ставки налогов школьного округа

2006 Специальные ставки налоговых налоговых ставок

2006 Ставки налога на деревню

2005

2005 Ставки налога города города

2005 СТАЦИОННЫЕ СТАЦИОНАЯ СТАРАЦИЯ СПЕЦИАЦИОНА.

ч. 0%

ч. 0% е. региональным законом сохранена льгота.

е. региональным законом сохранена льгота. В нашем примере льгота предоставлена на основании пп. 31 п. 1 ст. 4 Закона г. Москвы от 05.11.2003 N 64.

В нашем примере льгота предоставлена на основании пп. 31 п. 1 ст. 4 Закона г. Москвы от 05.11.2003 N 64. 6 ст. 408 НК РФ, Письмо Комитета финансов Правительства Санкт-Петербурга от 12.02.2018 N 01-02-209/18-0-1).

6 ст. 408 НК РФ, Письмо Комитета финансов Правительства Санкт-Петербурга от 12.02.2018 N 01-02-209/18-0-1).

к. пониженная ставка установлена не как льгота.

к. пониженная ставка установлена не как льгота. к. по Тюменской области установлена льгота в виде пониженной ставки.

к. по Тюменской области установлена льгота в виде пониженной ставки. 210 (170) «Налоговая ставка (%)» — 1,1;

210 (170) «Налоговая ставка (%)» — 1,1; 3)

3)