Содержание

2018 Налоговые вычеты, льготы и льготы для пенсионеров | Прямо дома

Закон о сокращении налогов и создании рабочих мест от 2017 года заставил законодателей провести переговоры в последнюю минуту, прежде чем президент Трамп подписал закон 22 декабря 2017 года. Как эта налоговая реформа повлияет на граждан США в возрасте 65 лет и старше? Какие финансовые кредиты все еще доступны для семейных опекунов?

Новые законы о налогах представляют собой самую значительную перестройку американской налоговой системы за более чем 30 лет. Большинство налоговых изменений вступают в силу для налоговых лет после 31 декабря 2017 г., а срок действия отдельных положений истекает после 2025 г.

Как новое законодательство влияет на налогоплательщиков 65 лет и старше

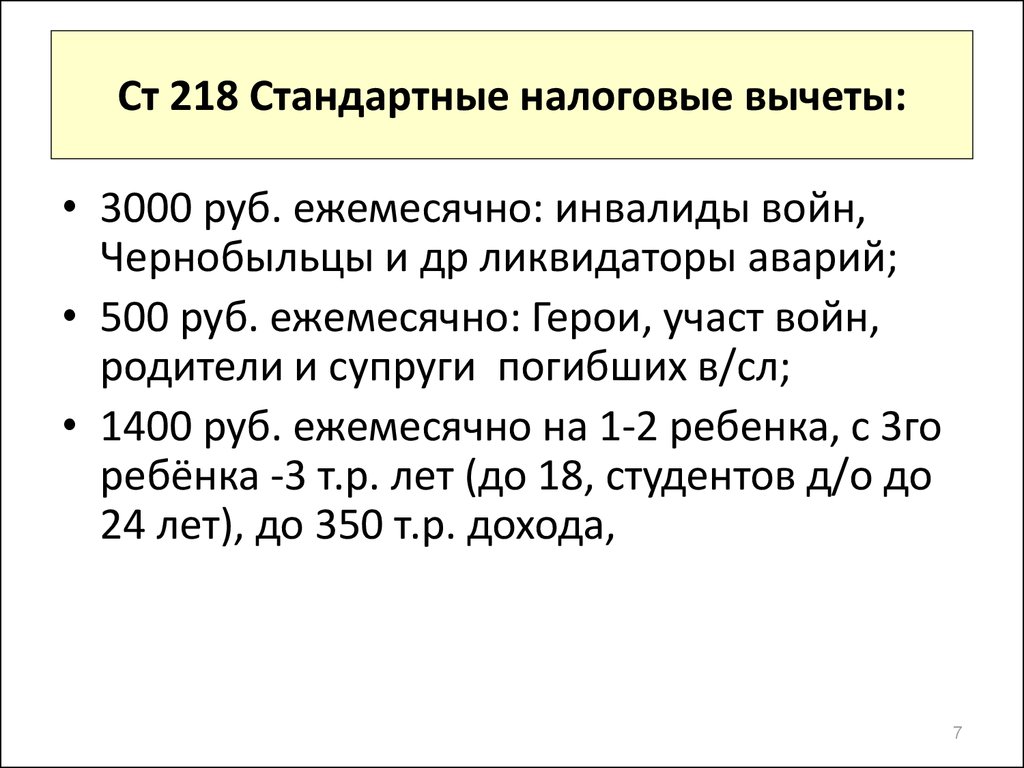

Стандартный вычет увеличился с 6 350 до 12 000 долларов для одиноких и с 12 700 до 24 000 долларов для супружеских пар, подающих совместную декларацию. Налогоплательщики в возрасте 65 лет и старше, а также слепые или инвалиды могут продолжать требовать дополнительные 1300 долларов США (1600 долларов США для налогоплательщиков, не состоящих в браке), поскольку дополнительный стандартный вычет остается в силе.

Как и в предыдущие налоговые годы, пожилые люди могут уменьшить свои причитающиеся налоги за счет кредита для пожилых людей или инвалидов. Кроме того, если человеку 65 лет или больше и он получает социальное обеспечение, этот доход во многих случаях не включается в валовой доход.

Налоговые советы для семейных опекунов

Семейные опекуны могут претендовать на вычет по уходу за родителем-иждивенцем или получить налоговый кредит на расходы по уходу в рамках кредита на уход за детьми и иждивенцами (или налогового кредита для престарелых родителей). Некоторые работодатели предлагают пособия по уходу за иждивенцами через гибкий счет расходов, который может избавить сотрудников от уплаты налогов на уход за пожилым иждивенцем, включая оплату дневного ухода за взрослыми и услуги по уходу на дому. Медицинские расходы родителя-иждивенца также не облагаются налогом.

Другие новые налоговые правила, влияющие на налогоплательщиков в целом

- Налоговые ставки.

Новый закон вводит небольшие корректировки ставок для семи налоговых групп: 10, 12, 22, 24, 32, 35 и 37 процентов.

Новый закон вводит небольшие корректировки ставок для семи налоговых групп: 10, 12, 22, 24, 32, 35 и 37 процентов. - Детализированные вычеты. С увеличением стандартных вычетов многие налогоплательщики откажутся от детализации своих налогов. Прочие постатейные вычеты, которые больше не учитываются, включают затраты на подготовку налогов, инвестиционные расходы и невозмещенные расходы на сотрудников.

- Исключения. Начиная с 2018 года, налогоплательщики не могут претендовать на освобождение от налога на личное имущество или на иждивенцев. IRS было предоставлено право по своему усмотрению оставить удержанный подоходный налог с заработной платы без изменений на 2018 год9.0020

- Государственные и местные налоги. В новом налоговом законодательстве сохраняется постатейный вычет по подоходному налогу и налогу на имущество штата и местных органов власти, но, начиная с 2018 года, общая вычитаемая сумма составляет

- Медицинские расходы. В 2017 и 2018 налоговых годах медицинские расходы, превышающие 7,5 процента скорректированного валового дохода (AGI), подлежат вычету для всех налогоплательщиков.

Для большинства налогоплательщиков предыдущий порог для вычета медицинских расходов составлял 10 процентов от AGI. Кроме того, начиная с 2019 года больше не будет штрафа за неполучение минимального медицинского страхования в соответствии с индивидуальным мандатом в соответствии с Законом о доступном медицинском обслуживании.

Для большинства налогоплательщиков предыдущий порог для вычета медицинских расходов составлял 10 процентов от AGI. Кроме того, начиная с 2019 года больше не будет штрафа за неполучение минимального медицинского страхования в соответствии с индивидуальным мандатом в соответствии с Законом о доступном медицинском обслуживании.

Подготовка к уплате налогов для пожилых людей

Обязательно проконсультируйтесь с финансовым консультантом, чтобы изучить налоговое законодательство в вашем конкретном штате и воспользоваться налоговыми льготами. Чтобы получить бесплатную налоговую помощь для пожилых людей, обращайтесь к следующим ресурсам:

- Программа налогового консультирования для пожилых людей (TCE)

TCE предоставляет бесплатную налоговую помощь любому налогоплательщику, но особенно пожилым людям. Добровольцы, сертифицированные IRS, отвечают на распространенные вопросы о налоговых декларациях о пенсиях и пенсионных вопросах. Посетите https://irs. treasury.gov/freetaxprep/, чтобы найти ближайшего к вам поставщика услуг.

treasury.gov/freetaxprep/, чтобы найти ближайшего к вам поставщика услуг. - Программа добровольной помощи по подоходному налогу (VITA)

VITA предлагает бесплатную налоговую помощь пожилым людям, лицам с ограниченными возможностями, людям с ограниченным знанием английского языка и лицам, зарабатывающим не более 53 000 долларов США. Для лиц, которые соответствуют требованиям, волонтеры, сертифицированные IRS, могут помочь с подготовкой декларации по основному подоходному налогу и электронной подачей. - Программа налоговой помощи Фонда AARP

Для налогоплательщиков с низким и средним доходом, особенно для людей в возрасте 50 лет и старше, AARP предлагает бесплатную индивидуальную налоговую подготовку в тысячах мест по всей стране. Посетите https://www.aarp.org/money/taxes/aarp_taxaide/ или позвоните по телефону (888) 687-2277 для получения дополнительной информации.

Какой положительный опыт вы накопили, экономя на налогах своих старших?

Right at Home не предоставляет налоговых, юридических или бухгалтерских консультаций. Этот материал был подготовлен только для информационных целей и не предназначен для предоставления, и на него не следует полагаться при консультировании по вопросам налогообложения, права или бухгалтерского учета. Вы должны проконсультироваться со своими налоговыми, юридическими и бухгалтерскими консультантами, прежде чем вступать в какую-либо сделку.

Этот материал был подготовлен только для информационных целей и не предназначен для предоставления, и на него не следует полагаться при консультировании по вопросам налогообложения, права или бухгалтерского учета. Вы должны проконсультироваться со своими налоговыми, юридическими и бухгалтерскими консультантами, прежде чем вступать в какую-либо сделку.

Удостоенная наград журналистка, задокументировавшая истории почти в 20 странах, Бет Людерс – автор, писатель и оратор, которая часто освещает различные темы, включая вопросы старения и здоровья, как для американских, так и для международных корпораций.

Налоговые скобки 2018 года, стандартные вычеты и другие изменения — забывчивый инвестор

Теперь у нас есть окончательный текст нового налогового законодательства. Обратите внимание, однако, что Закон длинный (чуть более 500 страниц) и сложный. Дело в том, что есть много изменений, которые я не включил в эту статью. Моя цель здесь — просто упомянуть некоторые изменения, которые, скорее всего, повлияют на большое количество читателей.

Кроме того, многие из приведенных ниже изменений имеют встроенные сроки действия (например, предполагается, что новая система налоговых категорий будет действовать до 2025 года). Тем не менее, ниже я не указал такие даты истечения срока действия, потому что они наступают через несколько лет, и никто не может догадаться, будет ли действительно разрешено такое истечение срока действия. То есть Конгресс может решить временно возобновить изменения в какой-то момент, может сделать их постоянными или может отменить их до истечения срока их действия.

Единая налоговая шкала за 2018 год

| Налогооблагаемый доход | Налоговая скобка: |

| 0–9 525 долл. США | 10% |

| 9 526–38 700 долл. США | 12% |

| 38 701–82 500 долл. США | 22% |

| 82 501–157 500 долл. США | 24% |

157 501–200 000 долл. США США | 32% |

| 200 001–500 000 долл. США | 35% |

| $500 001+ | 37% |

Совместная подача налоговых деклараций за 2018 г.

Глава домохозяйства 2018 Налоговые категории

| Налогооблагаемый доход | Налоговая скобка: |

| $0-$13 600 | 10% |

13 601–51 800 долл. США США | 12% |

| 51 801–82 500 долл. США | 22% |

| 82 501–157 500 долл. США | 24% |

| 157 501–200 000 долл. США | 32% |

| 200 001–500 000 долл. США | 35% |

| $500 001+ | 37% |

Замужем и подает раздельные налоговые декларации за 2018 г.

| Налогооблагаемый доход | Предельная налоговая ставка: |

| 0–9 525 долл. США | 10% |

| 9 526–38 700 долл. США | 12% |

| 38 701–82 500 долл. США | 22% |

| 82 501–157 500 долл. США | 24% |

| 157 501–200 000 долл. США | 32% |

| 200 001–300 000 долл. США | 35% |

| $300 001+ | 37% |

Стандартные суммы вычетов

Стандартные суммы вычетов в 2018 году будут следующими:

- Подача документов в одиночку или в браке отдельно: 12 000 долларов США

- Совместная подача в браке: 24 000 долларов США

- Глава семьи: $18 000

Дополнительный стандартный вычет для лиц, достигших 65-летнего возраста (или слепых), составляет 1300 долларов США для каждого состоящего в браке налогоплательщика или 1600 долларов США для налогоплательщика, не состоящего в браке.

Индивидуальные льготы и зависимые льготы больше не существуют.

Налоговый кредит на детей

Налоговый вычет на детей увеличен с 1000 долларов США на ребенка до 2000 долларов США на ребенка, при этом диапазон поэтапного отказа не начинается с 200 000 долларов США модифицированного скорректированного валового дохода (400 000 долларов США, если супруги подают совместную декларацию). Сумма кредита в размере до 1400 долларов США (на ребенка) подлежит возврату.

Изменения в постатейных вычетах

Во-первых, в отношении ипотечных кредитов и кредитов под залог недвижимости вычитаются только проценты, связанные с «задолженностью по приобретению». Сюда входит задолженность, связанная с «приобретением, строительством или существенным улучшением» вашего квалифицированного жилья. Другими словами, проценты по многим кредитам под залог недвижимости больше не будут подлежать вычету.

Кроме того, для «задолженности по приобретению», погашенной 16 декабря 2017 года или позже, вычитаются только проценты на первые 750 000 долларов остатка (375 000 долларов США, если супруги подают документы отдельно). Для кредитов, взятых 15 декабря 2017 года или ранее, будет применяться старый лимит в размере 1 000 000 долларов США (500 000 долларов США, если женатые подали документы отдельно).

Для кредитов, взятых 15 декабря 2017 года или ранее, будет применяться старый лимит в размере 1 000 000 долларов США (500 000 долларов США, если женатые подали документы отдельно).

Вычет государственных/местных/иностранных налогов на недвижимость и подоходный налог остается в силе, а также возможность вычитать государственные и местные налоги с продаж вместо государственных и местных доходов налогов в любом году. Однако общий вычет будет ограничен 10 000 долларов США в год (5 000 долларов США, если супруги подают заявление отдельно).

Вычет на медицинские расходы сохраняется. А в 2017 и 2018 годах порог вычета будет составлять 7,5% от скорректированного валового дохода, а не 10%.

Потери в результате несчастных случаев (например, потери в результате пожара, урагана, кражи) больше не подлежат вычету, если только они не связаны с бедствием, объявленным на федеральном уровне.

Прирост капитала и квалифицированные дивиденды

Долгосрочный прирост капитала и квалифицированные дивиденды по-прежнему будут облагаться налогом по ставкам 0%, 15% и 20%. Однако пороги доходов, разделяющие эти разные налоговые ставки, изменились. В 2018 году долгосрочный прирост капитала и квалифицированные дивиденды будут облагаться следующими налоговыми ставками:

Однако пороги доходов, разделяющие эти разные налоговые ставки, изменились. В 2018 году долгосрочный прирост капитала и квалифицированные дивиденды будут облагаться следующими налоговыми ставками:

- Ставка налога 0 %, если они упадут ниже 77 200 долларов США налогооблагаемого дохода, если они состоят в совместном браке, 51 700 долларов США, если глава семьи, или 38 600 долларов США, если подаете заявление в одиночку. или женат регистрации отдельно.

- Ставка налога 15%, если они превышают порог 0%, но ниже 479 долларов США.000 000 долларов США, если вы состоите в браке и подаете заявление вместе, 452 400 долларов США, если вы являетесь главой семьи, 425 800 долларов США, если вы не состоите в браке, или 239 500 долларов США, если вы состоите в браке и подаете заявление отдельно.

- Ставка налога 20%, если они превышают порог в 15%.

Обратите внимание, что пороговое значение для верхней части налоговой ставки 0 % близко к , но не совпадает с верхней частью налоговой категории 12 %.

Налог в размере 3,8% на чистый инвестиционный доход, который может применяться, если ваш модифицированный скорректированный валовой доход превышает 200 000 долларов США (250 000 долларов США, если вы состоите в совместном браке), не изменился.

Сцепленный ИПЦ

Многие суммы, которые ранее были индексированы на инфляцию по ИПЦ-U, теперь будут индексироваться по цепочке CPI-U в будущем. (Мне ничего не известно о том, что останется в индексе CPI-U, но я не провел исчерпывающий поиск, чтобы проверить.)

Альтернативный минимальный налог (AMT)

Сумма освобождения от AMT будет увеличена до:

- 70 300 долларов США для одиноких людей и лиц, подающих заявление в качестве главы семьи,

- 109 400 долларов США для лиц, состоящих в браке, которые подают документы совместно, и

- 54 700 долларов США для состоящих в браке людей, подающих отдельные документы.

Налог на наследство

Исключение налога на наследство увеличено до 11,2 миллиона долларов на каждого умершего.

Расширенный 529 Применимость

Что касается учетных записей 529, квалифицированные дистрибутивы были расширены, чтобы включить дистрибутивы для начальной/средней государственной, частной или религиозной школы.

Индивидуальный мандат (2019 г.)

Начиная с 2019 г. индивидуальный мандат (т. е. штраф за отсутствие медицинской страховки) исчезнет.

Выплаты алиментов (2019 г.)

В случае разводов, завершенных в 2019 г. или позже, алиментные выплаты больше не будут вычитаться для плательщика и включаться в доход получателя.

Переносной доход от предпринимательской деятельности

Для налогоплательщиков с «переносным доходом от предпринимательской деятельности» (т. е. доход от индивидуального предприятия, товарищества или S-корпорации) будет вычет в размере 20% от такого перенесенного дохода. доход. Однако, если ваш налогооблагаемый доход (без учета этого вычета) превышает 157 500 долларов США (315 000 долларов США при совместной подаче документов в браке), могут возникнуть несколько осложняющих факторов.

Новый закон вводит небольшие корректировки ставок для семи налоговых групп: 10, 12, 22, 24, 32, 35 и 37 процентов.

Новый закон вводит небольшие корректировки ставок для семи налоговых групп: 10, 12, 22, 24, 32, 35 и 37 процентов. Для большинства налогоплательщиков предыдущий порог для вычета медицинских расходов составлял 10 процентов от AGI. Кроме того, начиная с 2019 года больше не будет штрафа за неполучение минимального медицинского страхования в соответствии с индивидуальным мандатом в соответствии с Законом о доступном медицинском обслуживании.

Для большинства налогоплательщиков предыдущий порог для вычета медицинских расходов составлял 10 процентов от AGI. Кроме того, начиная с 2019 года больше не будет штрафа за неполучение минимального медицинского страхования в соответствии с индивидуальным мандатом в соответствии с Законом о доступном медицинском обслуживании. treasury.gov/freetaxprep/, чтобы найти ближайшего к вам поставщика услуг.

treasury.gov/freetaxprep/, чтобы найти ближайшего к вам поставщика услуг.