Сроки уплаты авансовых платежей при УСН. Срок уплаты авансового платежа по усн

Сроки уплаты авансовых платежей при УСН в 2016 году — Контур.Бухгалтерия

Публикуем небольшую памятку для бухгалтера о сроках уплаты авансовых платежей в компаниях на упрощенной системе налогообложения. Согласно п.3, 4 ст.346.21 НК РФ компаниям и предпринимателям на УСН ежегодно нужно делать три авансовых платежа — один платеж в квартал по итогам трехмесячного периода работы.

Перечисление платежей нужно успеть сделать до 25-го числа следующего месяца после отчетного квартала. Это требование прописано в п.7 ст.346.21 НК РФ.

Рассмотрим сроки уплаты авансовых платежей в 2016 году:

- 1 квартал (три месяца) – до 25 апреля 2016 года включительно;

- 2 квартал (полгода) – до 25 июля 2016 года включительно;

- 3 квартал (9 месяцев) – до 25 октября 2016 года включительно.

Если последний день уплаты авансового платежа выпадает на выходной день, то он переносится на ближайший будний день.

Коды бюджетной классификации (КБК) для уплаты авансов по УСН

Рассмотрим КБК для уплаты авансовых платежей по упрощенке:

- Если компания на УСН 6% (доходы) – 182 1 05 01011 01 1000 110

- Если компания на УСН 15% (доходы — расходы) - 182 1 05 01021 01 1000 110

Чтобы не пропустить сроки уплаты авансовых платежей по УСН, а также других налогов, рекомендуем пользоваться календарем бухгалтера на нашем сайте.

Пени — да, штрафы — нет

С 2007 года в НК РФ сказано, что за неуплату или задержку с уплатой авансовых платежей по УСН компанию на упрощенке штраф не ждет. Однако, радоваться рано: согласно п.3 ст.58, ст.75 НК РФ пени все-таки начисляется.

В законе подробно описаны начисление пени и причина отмены штрафа за неуплату авансовых платежей. Так, если в конце года окажется, что сумма общегодового налога меньше суммы авансов, то в этом случае пересчитываются и налог, и пени.

Особенности авансовых платежей и налога при УСН

В декларации по УСН нужно указывать начисленные суммы авансовых платежей, а не уплаченные. Если вы заплатили сумму, которая отличается от необходимой, то сможете зачесть ее в счет будущих платежей или вернуть — для этого пишется письмо в налоговую. Переплату по налогу ФНС увидит в карточке налогоплательщика.

Автор памятки: Юзефпольский Борис

Налоги по УСН удобно платить в Контур.Бухгалтерии — веб-сервисе для ведения учета и отправки отчетности через интернет. Сервис подходит для малого бизнеса на упрощенке. Попробуйте поработать в нем 30 дней бесплатно!

Попробовать бесплатно

Поделиться ссылкой

Вам будут интересны статьи и видео по теме «УСН»www.b-kontur.ru

Авансовые платежи по УСН - уплата, штраф, пени, за квартал в 2018 году

Когда и как осуществляется оплата авансов в государственную казну, если фирма работает на спецрежиме? Чем грозит несвоевременная уплата авансового взноса?

Это должно знать каждое юридическое лицо и ИП на упрощенке. Поэтому рассмотрим, что об этом говорится в Налоговом кодексе.

Что собой представляет упрощенная система и какой объект налогообложения стоит предпочесть – без уяснения таких сведений применение УСН может оказаться не таким радужным, как руководству представлялось.

Ведь при ошибочном выборе объекта вряд ли получится снизить размер налога.

Что это такое?

УСН – система налогообложения с упрощенным ведением налогового и бухгалтерского учета. Работая на таком режиме, компании получают возможность обойти стороной ряд налогов (на имущество, на прибыль, НДФЛ, НДС), и уплачивать только единый налог и страховые взносы.

Особенность перехода – организации имеют право перейти на УСН с начала налогового периода после подачи уведомления в налоговый орган.

Выбор объекта налогообложения

Компании вправе менять налоговый объект ежегодно, но не раньше начала следующего налогового периода. В середине года такая возможность не предоставляется.

Существует 2 объекта налогообложения:

| «Доходы» | Со ставкой 6% |

| «Доходы, что уменьшаются на затраты» | Со ставкой 15% (ст. 346.20 п. 1 – 2 НК). Субъектом РФ может снижаться ставка до 5% |

Если налогоплательщик выбрал объект «Доходы», то при расчете суммы налога затраты учитываться не будут.

Но единый налог может уменьшаться на сумму страховых взносов в ФСС и ПФР (ст. 346.21 п. 3 НК), сумму пособия по вверенной нетрудоспособности, что перечислялась из личных средств компании или ИП.

Максимум – 50% определенного налога. Учтите, что при данном объекте налогообложения уплачивать минимальный налог или переносить убытки на будущие периоды не получится.

Если компании работает на УСН «Доходы минус расходы», то при расчете базы налога прибыль уменьшают на расходы (взносы в том числе) в соответствии со ст. 346.18 п. 2 НК.

Список расходов, которые могут учитываться при расчете суммы налога является закрытым и содержится в ст. 346.16 НК. То есть, налогоплательщик не сможет учесть те затраты, которых нет в перечне.

Если в конце года получается, что сумма налога УСН меньше размера минимального налога, то предприятие будет перечислять в государственную казну минимальный налог (1% от прибыли).

Расходы могут также превышать прибыль, полученную в налоговом периоде. Тогда упрощенец сможет уменьшить базу налога на сумму убытков (ст. 346.18 п. 7 НК). Убыток может переноситься на будущие года (в течение 10 лет).

Плательщики вправе переносить полученный в прошлом году убыток в текущем налоговом периоде. Но если этого не сделано, право на перенос сохранится еще в последующие 9 лет.

В том случае, когда получено убытки в нескольких периодах, их перенос осуществляется в той поочередности, в которой они были получены.

Если фирма не ведет деятельность в результате реорганизации, то правопреемником уменьшается база налога на убытки, что были получены организацией до осуществления реорганизации.

Если компания будет работать без дохода, то лучше остановить выбор на объекте «доходы минус затраты». В остальных случаях стоит провести предварительные расчеты, по результатам которых будет определено наиболее выгодный объект.

Для правильного выбора нужно придерживаться таких действий:

| При объекте «доходы минус расходы» подсчитайте сумму затрат, которые можно учитывать при исчислении единого налога. | Если разница прибыли и затрат – «0», то плательщик должен будет перечислить минимальный налог. При отсутствии затрат, которые можно учитывать при расчете размера налога, сумма к уплате составит 15% от дохода |

| При объекте «Доходы» размер расходов никак не отразится на показателях налога | Если затраты представляют 60% в составе прибыли, то не имеет значения, какой объект вы выберете. Все равно уплачивать придется 6%. Если доля затрат меньше 60%, то лучше выбирать «Доходы» |

При расчете расходов и прибыли сумма налога будет варьироваться в рамках 6 – 15%. К примеру, если затраты будут составлять 30%, то размер налога к уплате – это 10,5%, при затратах в рамках 20% сумма единого налога будет равна 12% от прибыли.

Сумма же налога при объекте «Доходы» только 6%. При грамотном расчете компания сможет уменьшить размер налогов, что подлежат уплате.

Нормативная база

Порядок перехода и применения упрощенного режима налогообложения содержится в гл. 26.2 НК. Исчисление и уплата единого налога и авансовых взносов осуществляется в соответствии со ст. 346.21 НК.

Несмотря на то, что декларацию за истекший квартал сдавать не нужно, уплата авансов производится. Перечислять средства нужно по месторасположению предприятия или по месту проживания ИП.

Нужно ли начислять авансовые платежи по УСН? Существуют четкие правила, которых стоит придерживаться при уплате авансов всем предприятиям на УСН. Что нужно знать упрощенцам?

Срок уплаты

Перечислить авансовые платежи необходимо в следующем месяце после окончания отчетного периода в такие сроки:

| 25.04. | Аванс за первый квартал |

| 25.07. | Сумма авансового платежа за второй квартал |

| 25.10. | Аванс за третий квартал |

| 30.04. | Остаток налога, который уплачивается ИП |

| 31.03. | Остаток единого налога, что уплачивается юридическими лицами |

Есть еще два случая, когда для перечисления сумм налога предусмотрены особые сроки:

| Условие | Действие |

| Если компания прекратила свою деятельность, что облагалась налогом УСН | Уплата осуществляется до 25 числа следующего месяца после прекращения проведения операций |

| Если утрачено право использования упрощенной системы в середине года | То налог перечисляют до 25 числа того месяца, что следует за кварталом, когда утрачено право применения упрощенки |

Если последним днем для перечисления аванса оказался выходной или праздничный день, то уплатить исчисленные суммы нужно в ближайший рабочий день, что следует за выходным.

Код бюджетной квалификации

Действуют такие коды бюджетной классификации:

| 18210501011011000110 | Для уплаты при объекте «Доходы» |

| 18210501021011000110 | Для перечисления сумм аванса при объекте «Доходы, уменьшенные на суммы затрат» |

| 18210501050011000110 | Суммы минимального налога |

| 18210501041021000110 | Суммы для предприятий на патентной УСН |

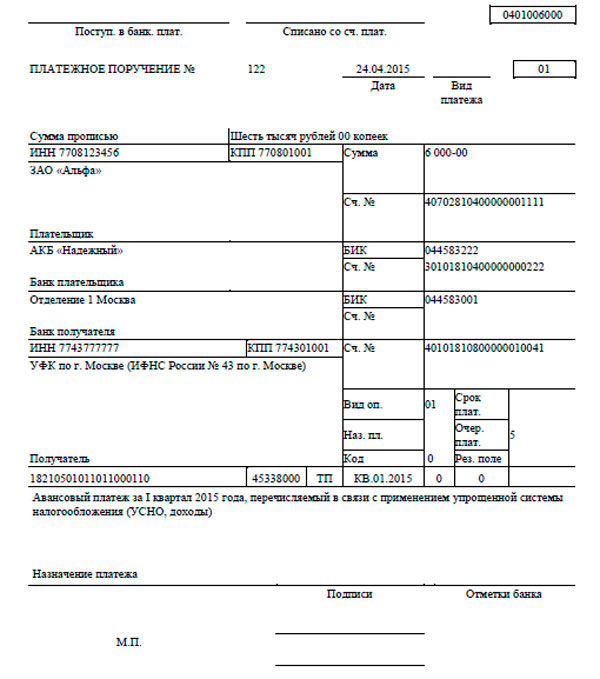

Порядок заполнения платежного поручения за квартал

В платежке по перечислению авансовых взносов предприятиям на УСН стоит отразить такие сведения:

- КБК.

- Основания платежей (ТП – перечисление в текущем году).

- Налоговый период (КВ – поквартальные перечисления).

- Тип перечисления (АВ – перечисление авансовой суммы).

- Назначение платежа (аванс за определенный период (1-й квартал, полгода и т. д.), что направлен в госбюджет в связи с работой организации на упрощенном режиме), стоит указать и объект налогообложения.

Фото: платежное поручение

Ответственность за неуплату (штраф)

Какие санкции за неуплату авансовых сумм УСН применяются в отношении нарушителей?

Согласно ст. 122 НК, при просрочке платежа с налогоплательщика взимается пеня. Расчет пени определяется в соответствии со ст. 75 НК.

Учитывается размер неуплаченного платежа аванса, количество просроченных дней и действующая ставка рефинансирования. Пеня за просрочку начисляется ежедневно (в выходной и нерабочий день в том числе).

Количество дней, за которые насчитано пеню, определяют со следующего дня после крайнего срока для перечисления аванса до момента полного погашения суммы.

В тот день, когда сумма аванса и пени уплачена, пеню не будет начислено (ст. 45 п. 3 НК). Такие правила содержатся в ст. 75 и разделе 7 Требований, что утверждены Приказом налоговой РФ от 18.01.12 № ЯК-7-1/9.

Оплачен меньше

Если не платились авансовые платежи в полном объеме, пеня будет начисляться на сумму недоимки.

Не нужно уплачивать пеню в том случае, когда причиной образования недоимки является:

- решение уполномоченного органа об аресте имущества предприятия;

- решение судебной инстанции принять меры по приостановлению движения по счету предприятия, наложению ареста на финансы или имущественные объекты налогоплательщика.

В таком случае пеня не будет начисляться за время действия решений. Если организацией подано заявку на отсрочку, рассрочку или на получение инвестиционных налоговых кредитов, начисление пени не будет приостановлено (ст. 75 п. 3 абз. 2 НК).

Пеня не будет начислена в том случае, когда недоимка возникает вследствие того, что предприятие руководствовалось письменным разъяснениям контролирующего ведомства (ст. 75 п. 8 НК).

Перечислена сумма больше (переплата)

Переплата возникает:

- Если компания делала в налоговом периоде авансовые перечисления по прибыли на объекте «доходы» и сумма по итогам года оказалась большей, чем остаток налога.

- Если в налоговом периоде перечисленная сумма авансовых платежей больше, чем размер налога за год (к примеру, при объекте «Доходы минус расходы», если в конце года прибыли мало, а затрат много).

- Если сделано ошибку в платежных документах и начислено больший аванс, чем нужно было.

При наличии переплаты стоит провести сверку с налоговым органом. Для этого подается заявление в Инспекцию.Что делать с самой переплатой?

Есть два выхода из ситуации при отсутствии пени:

| Зачтите в счет будущего платежа | Ст. 78 п. 4 НК |

| Верните на расчетные счета | Ст. 78 п. 4 НК |

Если есть пеня, то налоговым органом будет проведен зачет переплаты сумм налога в счет долга плательщика (ст. 78 п. 5 НК).

Используют такие проводки:

| Проводка | Операция |

| Дт 99 Кт 68.10 | Перечисление авансовых платежей по УСН за квартал |

| Дт 68.10 Кт 51 | Аванс уплачено в государственную казну |

| Дт 60.2 Кт 51 | Предоплата перечислена поставщикам |

| Дт 60.2 Кт 60.1 | Зачтено аванс частично |

| Дт 62.2 Кт 62.1 | Зачтено сумму аванса покупателю (при отгрузке) |

Остается открытым ряд вопросов. Трудности возникают по отношению авансовых взносов чаще всего при получении убытков и определении дохода при расчетах налога. Какие разъяснения по этому поводу есть в законодательных актах?

Нужно ли платить авансовый платеж, если получен убыток?

Обязательно ли исчислять сумму аванса и уплачивать ее в бюджет, если период оказался убыточным?

Согласно ст. 346.18 НК плательщики, которые работают на УСН «Доходы минус расходы» перечисляют минимальный налог в том случае, если сумма единого налога меньше минимального.

Видео: авансовые платежи УСН

То есть, компания должна уплатить минимальный налог, если получены убытки в налоговом периоде.

Если вы не заплатили авансовые суммы, переживать не придется, так как такого обязательства не возникнет. Некоторые компании все же перечисляют средства, чтобы в конце года платить меньше.

Если фирма работает на УСН «Доходы», и фиксируется убыток, необходимо все же платить 6%. Результаты вычисляются поквартально нарастающим итогом в начала налогового периода.

Является ли аванс доходом?

Являются ли авансовые платежи налогооблагаемыми, единого мнения нет. В Налоговом кодексе упоминания об этом нет, и поэтому возникает такая точка зрения: аванс не нужно включать в состав прибыли при УСН, а значит, и уплачивать с него суммы налога не стоит.

Если фирма работает на УСН, доходом считается:

- прибыль от продажи продукции/услуг и прав на имущество;

- внереализационная прибыль.

Суммы авансов не считаются прибылью от реализации. В соответствии со ст. 249 НК выручку от продаж определяют, основываясь на все поступления, что связаны с определением сумм за проданный товар или права на имущество.

Согласно ст. 39 НК продажа продукции – возмездная передача прав собственности но продукцию, работы или услуги. При получении аванса переда собственности не осуществляется.

Не являются авансовые платежи и внереализационной прибылью. В соответствии с положениями ст. 41, прибыль – выгода экономического характера, что выражена в денежной или натуральной форме, подлежащей оцениванию.

Если налогоплательщик, применяющий упрощенный режим налогообложения, получает аванс, то выгоды нет. Это объясняется тем, что компания будет нести ответственность перед тем предприятием, что перечислило сумму аванса.

При условии, что товар не будет предоставлен покупателю, то аванс необходимо перечислить обратно. А значит, и в таком случае авансы не считаются прибылью. Соответственно, налоги с них не нужно исчислять и уплачивать.

Инспектора имеют другую точку зрения. Если фирма работает на УСН «Доходы», при расчете учитывают прибыль от продажи, а также внереализационные доходы.

Дата получения прибыли – день, когда средства поступают в кассы, получено имущество, работы, услуги, погашено задолженность. Рассмотрим положения гл. 25 Налогового кодекса РФ.

Не могут быть учтены в качестве прибыли имущественные объекты, работы, услуги, что получались от лица в порядке предоплаты продукции/услуг/работ плательщиками, которые определяют прибыль и затраты методом начисления.

В соответствии со ст. 39 НК, дата фактической продажи товара может определяться согласно ст. 346.17 п. 1 НК Российской Федерации.

Это является обоснованием того, что полученные авансы в счет отгрузок у плательщика налогов, считаются налогооблагаемым объектом в том периоде, когда они получены.

Налоговая служба придерживается мнения, что авансовый платеж стоит включить в доход. Проблема определения налоговой базы возникает и при возврате аванса.

Согласно правилам, прописанным в ст. 346.15 п. 1 НК РФ, при определении объектов налогообложения прибыль из ст. 251 НК не учитывается.

Сумма авансового платежа, что возвращается предприятию, в данном нормативном акте не упоминается.

А значит, если перечисленные продавцу авансовые платежи учитывались в перечне затрат при расчете базы налога, то возвращенная сумма должна отражаться в доходах.

Если же суммы авансов не отражались в затратах, тогда и возвращенные суммы не указываются в прибыли плательщика налога.

Если вы перешли на УСН, то рано или поздно вопросы об уплате авансовых платежей возникнут.

Чтобы не получить неприятностей в виде пени и проблем со сдачей отчетности в конце года, стоит в этом разобраться.

Ведь если аванс уплачен не в полном объеме или платеж вовсе просрочено, вам придется понести за это ответственность. А это чревато дополнительными расходами для компании.

buhonline24.ru

Авансовые платежи по УСН | Современный предприниматель

Применение упрощенной системы налогообложения предполагает авансовый принцип расчета с бюджетом. Это означает, что плательщик единого «упрощенного» налога – фирма или ИП – перечисляет ежеквартально в ИФНС те или иные суммы исходя из собственных расчетов, и лишь по итогам налогового периода происходит окончательное определение налоговой базы, и подается годовая декларации. Из нее собственно инспекторы и узнают, какую сумму налога должен был заплатить конкретный представитель малого бизнеса в течение года и сколько он должен доплатить по его завершении.

Срок уплаты авансовых платежей по УСН

Вне зависимости от применяемого объекта по УСН – «доходы» или «доходы минус расходы» – плательщики «упрощенного» налога обязаны рассчитывать аванс ежеквартально. Но само определение суммы авансовых платежей по УСН производится нарастающим итогом. Фактически это означает, что отдельных квартальных авансов по налогу нет. Законодательством предусмотрена уплата аванса за 1 квартал, полугодие и 9 месяцев. Срок уплаты авансовых платежей по УСН – 25 число месяца, следующего за таким окончившимся периодом. Следует особо отметить, что отдельного платежа по окончании 4 квартала не предусмотрено, произвести окончательный расчет по налогу фирмы на упрощенке обязаны в срок до 31 марта следующего года, а ИП – до 30 апреля следующего года, то есть в те же сроки, в который они обязаны подать и годовой отчет по данному спецрежиму. Интересно, что индивидуальные предприниматели на УСН к сроку расчетов по итогам прошедшего года, то есть к 30 апреля, обязаны уже (до 25 апреля) перечислить аванс за 1 квартал следующего года. Такое несоответствие в сроках может быть не всегда удобным, поэтому, конечно для того, чтобы самому не запутаться в налоговых отчислениях и их расчетах, рекомендуется осуществлять платежи последовательно и, возможно, немного заранее.

И традиционно, если последний день срока расчетов с бюджетом попадает на выходной, то конечная дата переносится на ближайший после этого рабочий день.

Принцип расчета авансов по УСН

Как мы выяснили, расчет авансовых платежей на упрощенной системе налогообложения производится нарастающим итогом. Это означает, что при определении суммы аванса, например, за полугодие в расчет берутся все доходы на УСН-6% и все доходы и расходы на УСН-15% с начала года. Уплачивается аванс за полугодие за минусом ранее перечисленного аванса, то есть в рассматриваемом примере – за минусом суммы, уплаченной за 1 квартал. По итогам 9 месяцев налоговая база определяется также с начала года, и из полученной суммы налогового платежа вычитаются авансы, уплаченные за 1 квартал и полугодие. По аналогичному принципу происходит и окончательный расчет по налогу на УСН по итогам года, то есть при определении суммы итогового платежа из 6% или из 15% от налоговой базы за год вычитаются ранее перечисленные авансовые платежи по УСН.

Такой порядок расчетов с бюджетом с одной стороны не приводит к задваиванию налоговых платежей, а с другой – предполагает два момента, которые могут оказаться полезными в рамках ведения бизнеса фирм и предпринимателей, применяющих упрощенку. Во-первых, если по каким-то причинам в налоговой базе предыдущего квартала не была отражена некоторая сумма дохода или расхода, то после того как ошибка будет обнаружена и исправлена, в расчете аванса за последующий квартал данное расхождение будет учтено автоматически, поскольку база всегда рассчитывается я начала января. Таким образом, по итогам года налог в любом случае будет рассчитан верно, если, конечно, исправления будут внесены до момента подведения окончательных итогов по году.

Второй момент связан с принципом вынесения санкций за просрочки расчетов с бюджетом. Штрафов за опоздание с уплатой авансовых платежей законодательством не предусмотрено. Блокировка банковского счета, к которой любят прибегать контролеры при опоздании с исполнением обязательств по расчетам с бюджетом налогоплательщиками, а также штрафы возможны лишь по итогам года. Если же речь идет о просрочке лишь авансового платежа по итогам 1 квартала, полугодия или 9 месяцев, то единственное наказание, которое за это грозит, – это пени. Рассчитываются они, как 1\300 от действующей ключевой ставки от суммы задолженности за каждый день просрочки платежа. Ранее применялась ставка рефинансирования, однако, начиная с этого года Центробанк изменил принцип расчетов, и сейчас применяется ключевая ставка. К слову сказать, в результате суммы пени увеличились, так как ставка рефинансирования была ниже ключевой ставки (с 1 января 2016 года она составляла 11%, с 14 июня – 10,5%). Таким образом, если речь идет о небольшой задержке в сроке уплаты или какой-либо ошибке в расчете налоговой базы, которая привела к незначительному занижению авансового платежа, то суммы пеней в большинстве случаев будут минимальны.

Самостоятельно рассчитывать пени не рекомендуется, так как велика вероятность ошибиться из-за нестыковки в 1-2 дня. Сумму санкций в данном случае определит сама налоговая инспекция, но лишь после того, как получит годовую декларацию, то есть сможет сравнить суммы начисленного и уплаченного аванса по итогам каждого квартала.

spmag.ru

УСН авансовые платежи срок уплаты 2017

Что понимается под УСН?

Упрощенная система налогообложения – разновидность специального режима налогообложения, которое представляет собой замену нескольких налогов для юридических лиц и индивидуальных предпринимателей одним. Прежде всего, это необходимо для того, чтобы субъектам налогообложения не было сложно составлять отчетность. Однако не всем доступна такая опция. Так, например, одним из условий применения УСН является не более 100 человек в качестве средней численности работников, отсутствие филиалов, и т.д.

УСН и обособленное подразделение 2016

Крайне важно при этом вовремя подать заявление для перехода на этот режим налогообложения. Для юридического лица, которое только было создано, это необходимо сделать не позднее тридцатого дня постановки на налоговый учет. Если же организация или предприниматель хотят перейти с другой системы налогообложения на УСН, срок зависит от вида этого режима.

Как производится оплата авансовых платежей?

Итак, если юридическое лицо или индивидуальный предприниматель решили применять УСН, им необходимо уплачивать авансовые платежи. Сроки уплаты авансового платежа по УСН, конечно, важны, однако прежде чем говорить о них, сначала необходимо разобраться с тем, как и куда уплачивать платежи. Необходимо отметить, что данный порядок различается в зависимости от субъектов, являющихся плательщиками. Так, если УСН применяет организация, она должна уплачивать авансовые платежи по тому месту, где она находится. Если же речь идет об индивидуальных предпринимателях, они делают это по месту своего жительства.

УСН, авансовые платежи: сроки уплаты 2017

В новом году не предусмотрено новых правил относительно сроков, в которые выплачиваются авансовые платежи. Действует правило, согласно которому они должны быть перечислены до двадцать пятого числа месяца, который следует за отчетным периодом, включительно.

Заявление на УСН при регистрации ИП или ООО (срок подачи)

Бывают ситуации, когда крайнее число, о котором мы упомянули, приходится на нерабочий день – выходной или праздничный. Естественно, что нет возможности уплатить авансовые платежи в этот день. В связи с этим, законодатель позволяет сделать это в первый рабочий день после таких дней.

Для того, чтобы более наглядно показать, какие сроки предусмотрены для уплаты авансовых платежей в новом году, мы сделали для Вас таблицу, которую Вы можете увидеть ниже.

Авансовый платеж УСН: сроки 2017

| Период, за который уплачиваются авансовые платежи | Крайний срок уплаты |

| Первый квартал | Двадцать пятое апреля |

| Полугодие | Двадцать пятое июля |

| Девять месяцев | Двадцать пятое октября |

Как видите, в новом году исключений из правил делать не пришлось, и переноса последнего дня, в который можно уплатить авансовые платежи, не произошло. Поэтому достаточно запомнить лишь, что крайний срок – это двадцать пятое число.

Ежемесячные авансовые платежи

Авансовый платеж по УСН: сроки пропущены, что делать?

Конечно, крайне нежелательно пропускать сроки уплаты авансового платежа. Однако если такое случилось, отчаиваться не стоит. Необходимо как можно быстрее это сделать, поскольку от того, насколько сильная будет задолженность, зависят последующие санкции.

Какие же это санкции? Согласно Налоговому кодексу, на сумму, которую необходимо было уплатить, будут начислены пени за каждый просроченный день, составляющие одну трехсотую ставки рефинансирования Банка России. Чем меньше дней пройдет после истечения крайнего срока уплаты авансового платежа, тем меньше будет составлять размер пени. Таким образом, рекомендуем Вам оплатить их сразу же после обнаружения просрочки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Авансовые платежи по УСН: как рассчитать, сроки уплаты

Согласно налоговому законодательству предприниматели, пользующиеся упрощённой налоговой системой (УСН), или как её ещё называют «упрощёнкой», должны внести предоплату не позже 25-го числа месяца, идущего после истечения отчётного периода. То есть, сроки уплаты авансовых платежей по УСН составляют три месяца. Как известно, отчётные промежутки при использовании УСН это три, шесть и девять месяцев. Также необходимо платить по итогам года.

Сроки и порядок внесения средств

В соответствии с налоговым кодексом, место уплаты налогов для индивидуальных предпринимателей является налоговая служба по месту их жительства, а для организаций – по месту нахождения. Как уже упоминалось, оплата должна происходить не позднее 25-го числа, но если это число приходится на выходной или праздник, то крайний срок оплаты переносится на первую дату после окончания выходных или праздников.

Поскольку окончательный расчёт налога при применении УСН производится по итогам отчётного года, то до его окончания карательные меры за невыплату налогов возникнуть не может.

Но вместе с тем может возникнуть пеня, за неполную или несвоевременную оплату авансовых платежей. Поэтому нужно внимательно следить и за оплатой авансовых платежей.

Расчёт аванса

Производя расчёт суммы предоплаты по налогу, в первую очередь, нужно исходить из того, какой объект УСН используется – доходы минус расходы или же просто доходы. От этого будут напрямую зависеть расчёт и процент налоговой ставки. Итак, как рассчитать авансовый платеж по УСН?

Объект – доходы

Те, кто работает по «упрощёнке», в расчётах учитывают внереализационые доходы и доходы, которые получились от реализации. Итоговая сумма складывается из всех доходов, полученных за время подотчётного периода. Для того чтобы правильно учесть те доходы, которые поступают необходимо внимательно изучить соответствующие статьи налогового кодекса Российской Федерации.

Из итоговой суммы учитываемых доходов налог берётся по ставке 6%. Кроме того, авансовый платёж уменьшают на следующие суммы взносов:

- в фонд социального страхования;

- на обязательное пенсионное страхование;

- на страхование от несчастных случаев и профзаболеваний;

- на обязательное медицинское страхование.

Стоит отметить, что суммы добровольных платежей не влияют на размер авансового платежа. Это означает, что если вы перечисляете часть средств на накопительную сумму пенсии своим работникам, то на эту сумму вы не сможете уменьшать авансовые платежи, так как это добровольные перечисления. Всё это отражено в соответствующих статьях налогового кодекса.

Кроме того, авансовые платежи уменьшаются только на те взносы, которые уже оплачены и начислены. Это значит, что если вы заплатили взносы за весь год в январе, а отчёт составляется в марте, то учитывать будут взносы за январь, февраль и март.

Ещё нужно упомянуть тот факт, что вычет по пособиям и взносам максимум на 50% от рассчитанного налога. Поэтому вычислив сумму вычета, стоит сопоставить её с размером налога.

Вычеты производятся из авансового платежа за следующий период. Это значит, что составляя отчёт, к примеру, за 3-й квартал, вы отнимаете сумму вычета за 2-й квартал.

Для расчёта авансового платежа, при налогообложении с объектом «доходы», используют следующую формулу:

П=А*6%-В-Ппред, где:

- П – авансовые платежи при УСН;

- А – общий размер доходов за период;

- В – сумма взносов и пособий за период отчёта;

- Ппред – размер авансовых платежей за предыдущие периоды.

Если в итоге расчетов вы получаете отрицательное число, то, естественно, платить вы ничего не должны.

Объект – доходы минус расходы

Как и в предыдущем случае, сначала мы определяем налоговую базу. Но в данном случае мы от суммы полученных доходов отнимаем учтённые расходы. Так как расчёт доходов мы поясняли в предыдущем разделе, то уделим внимание расчёту расходов.

Поскольку предпринимателями, работающими по УСН, в обязательном порядке, ведётся «Книга учёта доходов и расходов», мы можем воспользоваться её содержимым. Следует иметь в виду, что учитываются законченные платежи, то есть те, которые уже полностью проведены. Сложив все расходы, следует их вычесть из доходов и умножить на 15%, которые являются ставкой по налогам при объекте «доходы минус расходы».

Внимание, существуют некоторые категории плательщиков налога, к которым применяется ставка, уменьшенная до 5%.

Собственно формула для расчёта расчет авансового платежа по УСН доходы минус расходы:

П=(А-В)*С-Ппред, где:

- П – авансовый платёж за отчётный период;

- А – общий размер доходов за период;

- В – сумма расходов за период отчёта;

- С – размер ставки налога;

- Ппред – размер авансовых платежей за предыдущие периоды.

Случается так, что за период, предшествующий отчёту, сумма расходов превышает сумму дохода, и в результате расчётов получаем отрицательное число. Тогда авансовый платёж производить не нужно.

Частные случаи

В целом расчёт размера налога при упрощённой системе налогообложения не представляет никаких сложностей. Но иногда, появляются различные частные вопросы.

Что делать если была переплата?

Как правильно произвести расчёты, если по предшествующему налоговому периоду была переплата налога и как избежать этого в дальнейшем? Такие вычеты могут производиться только из одних и тех же видов налога (местных или федеральных).

Не забывайте, что переплата далеко не всегда учитывается автоматически, а значит нужно подать соответствующее заявление в свой налоговый орган.

В таком заявлении обязательно нужно указать все данные организации или индивидуального предпринимателя. Срок давности по налоговым вычетам составляет три года. Это значит, что в течение трёх лет, с момента переплаты вы можете рассчитывать на вычет налогов. Иногда, такую переплату может обнаружить налоговый орган, тогда вас уведомят об этом и произведут совместный перерасчёт. В любом случае (вы или не вы обнаружили переплату), у налоговых органов есть 10 дней на вынесение решения о зачёте или нет, в течение 10 дней.

Что делать в случае убытков?

Иногда появляется вопрос: «можно ли учесть убытки за прошлые периоды отчёта?». Ответ имеется в налоговом кодексе. Там сказано, что «да, можно», но с некоторыми оговорками. Учитывать их можно, если в те периоды, когда предприниматель нёс убытки, он находился на упрощённой системе налогообложения. Причём под периодом понимается календарный год.

Дополнительные вопросы, связанные с минимальным налогом

Как правило, в таком случае возникает даже не один, а целый ряд вопросов. Вот только некоторые из них.

- Можно ли уменьшать минимальный налог на суммы платежей авансов? Этот вопрос является самым противоречивым и сложным. Основную сложность вызывает то, что эти платежи приходят на различные КБК. Поэтому, зачастую, сотрудники налоговой службы, отказывают в зачёте. Как правило, доказать свою правоту, получается только в суде.

- Как можно поступить с платежами по авансу, которые не учли в счёт минимального налога? В таком случае их можно учесть в следующих периодах отчёта.

- Можно ли, исходя из сумм налогов за отчётный квартал, произвести уменьшение на разницу между оплаченным и начисленным единым налогом по итогам прошедшего года? Тут ответ однозначный «Нет». Исходя из налогового кодекса Российской Федерации, уменьшение может происходить только лишь за налоговый период, а не отчётный.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

Авансовые платежи по УСН — Эльба

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год. И это обязательно.

Как рассчитать авансовые платежи

Авансовые платежи считают нарастающим итогом: для расчёта берут доход с начала года, вычисляют налог, а потом вычитают перечисленные раньше авансы.

Разберёмся на примере

Организация применяет УСН «доходы минус расходы» со ставкой 15%. В первом квартале прибыль организации составила 100 000₽, а значит авансовый платёж за первый квартал: 100 000₽ × 0,15 = 15 000₽. Тут всё просто.

Ситуация 1: прибыль по итогам полугодия увеличилась

По итогам полугодия прибыль составила 140 000₽, тогда авансовый платёж считаем так: (140 000₽ × 0,15) - 15 000₽ = 6 000₽. И здесь всё понятно.

Ситуация 2: прибыль по итогам полугодия уменьшилась

Во втором квартале организация сильно потратилась, и прибыль уменьшилась до 80 000₽. Тогда налог за полугодие считаем так: (80 000₽ × 0,15) - 15 000₽ = - 3 000₽.

Вот здесь и видна вся важность нарастающего итога, потому что этим минусом мы покажем налоговой, что

— мы не должны платить налог по итогам первого полугодия

— мы переплатили налог в первом квартале на 3 000₽, и начисления нужно уменьшить.

Всё это налоговая поймёт из декларации, которую вы сдадите по итогам года.

Сроки оплаты

— за 1 квартал — до 25 апреля

— за полугодие — до 25 июля

— за 9 месяцев — до 25 октября.

А вот налог за год организации платят не позднее 31 марта следующего года, предприниматели — не позднее 30 апреля. Если день выпадает на выходной, срок передвигается на ближайший рабочий день.

КБК для авансовых платежей по УСН

КБК — это реквизит в платёжке, по которому налоговая распознаёт платёж. У авансовых платежей он такой же как и у самого налога:

Для УСН «доходы»: 18210501011011000110

Для УСН «доходы минус расходы»: 18210501021011000110

Почему авансовые платежи выглядят в сверке как переплата

Не бойтесь того, что в течение года все ваши авансовые платежи по налогу числятся в сверке как перпелата — так и должно быть. Налоговая начислит налог, когда получит вашу декларацию в следующем году, — до этого момента в сверке они будут переплатой.

Что делать, если не платили авансовые платежи вовремя

Для начала как можно быстрее их заплатить, ведь за каждый день просрочки вам начисляют пени. Рассчитать примерную сумму пеней можно на калькуляторе, точную — покажет сверка с налоговой. По закону неуплата авансовых платежей наказывается только пенями, но на самом деле всё оказывается сложнее.

Налоговая поймёт, сколько авансов вы должны были заплатить, только в следующем году по декларации. Поэтому, если вы не платили авансы, есть риск, что налоговая выставит вам требование на их уплату сразу после того, как отчитаетесь. Даже если по итогам года задолженности по налогу уже нет. Например, если в декабре вы заплатили взносы, и уменьшили налог за год до 0.

Почему так

Программа ФНС берёт сумму ваших авансов из декларации по УСН и отмечает, сколько нужно было заплатить на конкретную дату. Потом проверяет суммы, которые вы заплатили. Если их оказывается меньше, чем начислено, то вам присылают требование. И даже если вы заплатили или уменьшили весь налог один раз в конце года, налоговая это увидит лишь 31 марта для ООО или 30 апреля для ИП — по сроку уплаты налога за год.

Как бы вы ни поступили, лишних хлопот не избежать: если проигнорируете требования об уплате — налоговая все равно снимет деньги со счёта, потом образуется переплата и придется идти в налоговую с заявлением на возврат или зачет.

Но есть одна хитрость, которая поможет избежать требования налоговой совсем, — подать декларацию по УСН за пару дней до конца срока. Налоговая просто не успеет выставить требование.

Памятка

— платите налог УСН по итогам каждого квартала

— сдавайте декларацию только по итогам года

— квартальной отчётности по УСН не существует

— если не заплатили авансы вовремя, подавайте декларацию за пару дней до конца срока.

Как заплатить авансы по УСН в Эльбе

По итогам каждого квартала Эльба напомнит об уплате авансового платежа в задаче «Заплатить налог УСН за …» в разделе Отчётность. Чтобы Эльба правильно рассчитала налог, важно показать все ваши доходы и расходы в разделе Деньги и правильно учесть их в УСН. Каждую отдельную операцию можно учитывать или не учитывать в налоге.

Платите авансы через Эльбу — 30 дней бесплатно

Статья актуальна на 29.06.2018

e-kontur.ru