Содержание

В России раскрыли одну из крупнейших схем ухода от налогов через рестораны и кафе

- Бизнес

- Тимур Батыров

Редакция Forbes

Финразведка, ЦБ и ФНС раскрыли одну из крупнейших схем ухода от налогов, которой пользовались кафе и рестораны. Ее организаторы открыли собственный «шоурум» в Москве, предоставляли владельцам заведений подменные кассы и доступ к приложению для управления скрытой выручкой

Росфинмониторинг, Центробанк (ЦБ) и Федеральная налоговая служба (ФНС) выявили одну из крупнейших теневых площадок ухода от налогов, которой пользовались кафе и рестораны. Об этом РБК сообщили источники, знакомые с материалами проверки, и подтвердили в финразведке, ЦБ и ФНС.

Об этом РБК сообщили источники, знакомые с материалами проверки, и подтвердили в финразведке, ЦБ и ФНС.

Закончили чтение тут

В теневых расчетах задействованы несколько компаний, оказывающих услуги по проведению платежей, и ряд кредитных организаций, указали в Росфинмониторинге, добавив, что схема может быть также связана с отмыванием незаконных доходов. «Установлены все участники схемы: выгодоприобретатели, которые уклоняются от налогов, и компании-посредники, отвечающие за техническую поддержку этой схемы», — заявили в ФНС.

Материал по теме

Преступная схема позволяет владельцам точек общепита использовать терминалы и кассовые аппараты, оформленные на третьих лиц. «Это позволяло им не зачислять денежные средства на свои счета, а перенаправлять их на счета туристических компаний и крупных автосалонов для покупки у них наличной торговой выручки либо переводить на счета физических лиц», — рассказали в ЦБ.

Для запутывания платежей они проходили «через цепочку как минимум из трех кредитных организаций, а на входе и на выходе денежного потока искусственно включены две процессинговые компании», указали в налоговой. Благодаря переводу денег сторонним компаниям участники схемы меняли безналичные деньги на неинкассированную наличность, пояснили в ФНС. По данным службы, схема позволяла ресторанам и кафе платить серую зарплату и держать финансовые показатели на уровне, нужном для получения налоговых льгот.

Материал по теме

Схема пользовалась популярностью, а ее организаторы даже открыли «шоурум» в Москве, где общались с клиентами и подписывали бумаги «на аренду подменных касс, эфемерные информационные услуги и теневой эквайринг», рассказал источник РБК в контрольных органах. Там же владельцам ресторанов помогали установить приложение для управления «скрытой выручкой», указал он. Затем в заведение приезжали технические специалисты, которые настраивали POS-терминалов и кассы, пишет издание.

Затем в заведение приезжали технические специалисты, которые настраивали POS-терминалов и кассы, пишет издание.

По данным Центробанка, в первой половине 2022 года на сектор услуг приходился 21% всего использования теневых финансовых схем, включая услуги по обналичиванию. Лидером по этому показателю была сфера строительства (40%).

Тимур Батыров

Редакция Forbes

#Центробанк

#Росфинмониторинг

#ФНС

#схема

#уклонение от налогов

#налоги

#Общепит

#ресторан

Рассылка Forbes

Самое важное о финансах, инвестициях, бизнесе и технологиях

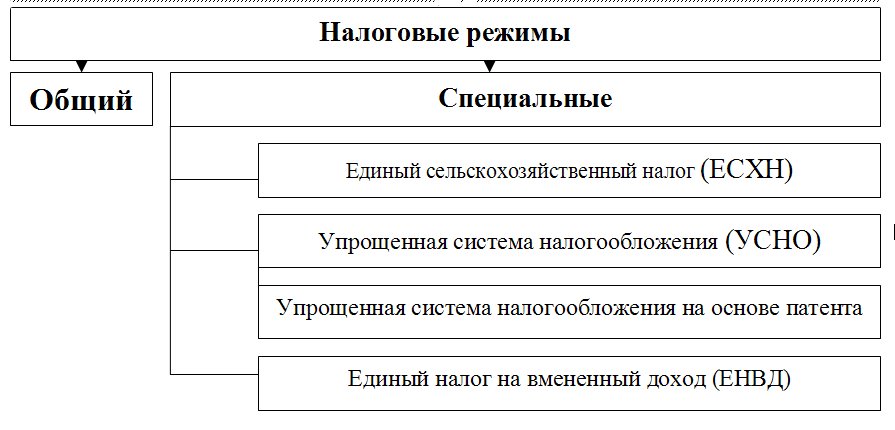

Налоговая оптимизация — Отечественные записки

Ни один человек в стране не несет никаких обязательств, моральных или иных, организовывать свои дела и свою собственность так, чтобы налоговые службы могли залезть в его тарелку самой большой ложкой. Налоговые службы пользуются любыми возможностями, предоставляемыми им налоговым законодательством, чтобы очистить карман налогоплательщика.

И налогоплательщик имеет такое же право, оставаясь в рамках законов, проявить сообразительность, чтобы предотвратить опустошения своего кармана налоговой службой.

Лорд-судья Великобритании Клайд

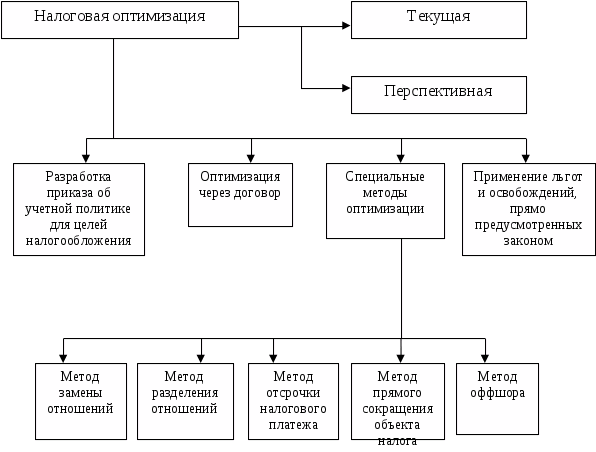

Что такое налоговая оптимизация?

История налогов стара как существование государства. И сколько они существуют, налогоплательщики предпринимают множество усилий по снижению их выплаты.

Предприниматели, руководители и «рядовые» налогоплательщики рассматривают налоги как «потери» для бизнеса. Государство стремится со своей стороны подействовать на своих граждан внушениями о том, что налоги — это плата за цивилизованное общество (такова надпись на фасаде Службы внутренних доходов США) и что именно они позволяют обществу бороться с так называемыми провалами рынка, финансируют капиталовложения в те сферы, куда частный бизнес не устремляется из-за длительного периода окупаемости проекта, и оплачивают создание общественных благ. Граждане, впрочем, более склонны согласиться c теорией «стационарного бандита», объясняющей налогообложение не столь оптимистичным образом: население платит столько, сколько государство считает нужным и имеет силу взять. Все преимущество «стационарного бандита» перед «бандитом-гастролером», т. е. государства перед набежавшими вдруг «ордами варваров» состоит в том, что налоги отличаются предсказуемостью и известностью их объемов.

Граждане, впрочем, более склонны согласиться c теорией «стационарного бандита», объясняющей налогообложение не столь оптимистичным образом: население платит столько, сколько государство считает нужным и имеет силу взять. Все преимущество «стационарного бандита» перед «бандитом-гастролером», т. е. государства перед набежавшими вдруг «ордами варваров» состоит в том, что налоги отличаются предсказуемостью и известностью их объемов.

Люди понимают, что правительства тратят деньги менее осмотрительно и менее эффективно, чем они могли бы это сделать сами.

Мадсен Пири,

президент Института Адама Смита

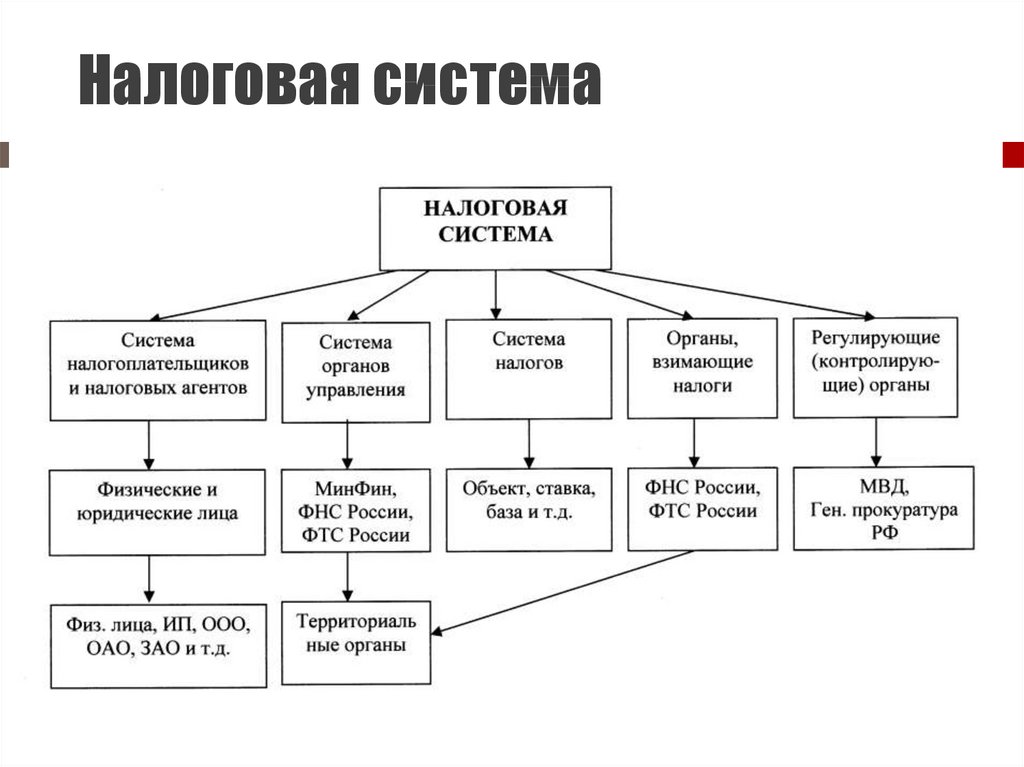

В любом случае оказывается чрезвычайно сложно создать справедливую налоговую систему, при которой каждый вносит свой справедливый вклад, невозможно даже оценить вклад каждого, и перед обществом встает проблема «переноса налогового бремени» (чаще всего богатых обвиняют в том, что они «перекладывают» налоги на бедных). Возникает противоборство между заинтересованностью налогоплательщиков по избежанию излишних, с их точки зрения, налоговых выплат и заинтересованностью государства в пополнении госбюджета и пресечению уклонения от налогов. Существование специальных государственных органов и предусмотренных в законодательстве карательных мер не позволяют среднему налогоплательщику безнаказанно и по собственному желанию изменять объем выплачиваемых налогов, поэтому налогоплательщикам приходится предпринимать специальную активность, именуемую налоговой оптимизацией.

Возникает противоборство между заинтересованностью налогоплательщиков по избежанию излишних, с их точки зрения, налоговых выплат и заинтересованностью государства в пополнении госбюджета и пресечению уклонения от налогов. Существование специальных государственных органов и предусмотренных в законодательстве карательных мер не позволяют среднему налогоплательщику безнаказанно и по собственному желанию изменять объем выплачиваемых налогов, поэтому налогоплательщикам приходится предпринимать специальную активность, именуемую налоговой оптимизацией.

Налоговая оптимизация — обычно под этим термином понимается деятельность, реализуемая налогоплательщиком с целью снижения налоговых выплат.

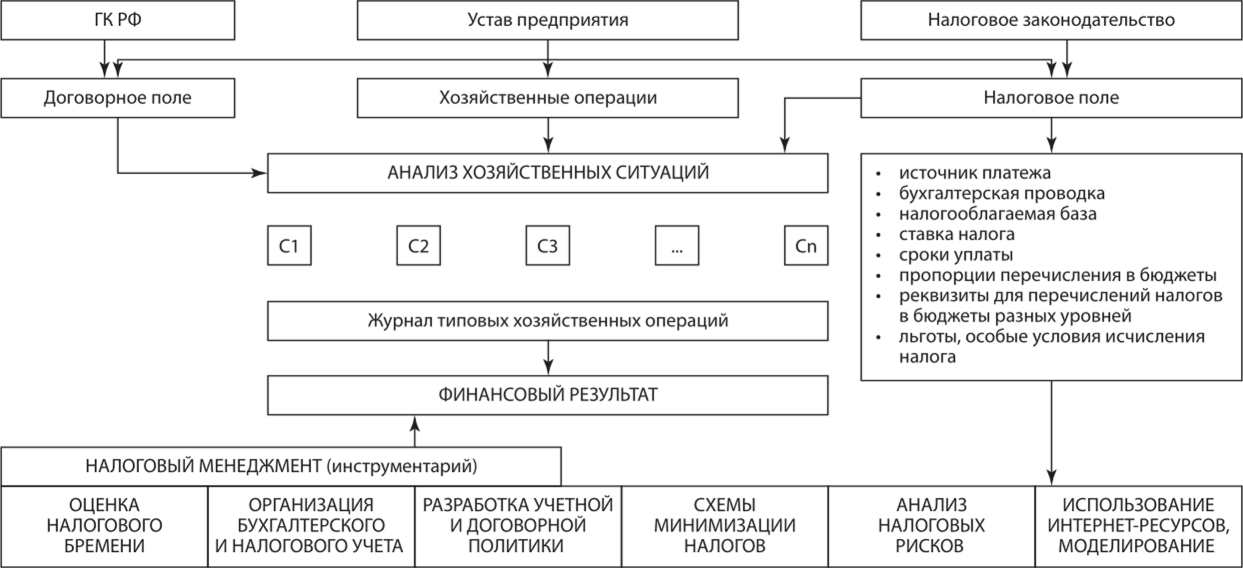

Определение оптимальных объемов налоговых платежей — проблема каждого конкретного предприятия или физического лица. Действия компании по определению оптимальных объемов называют системой корпоративного налогового менеджмента. При этом на практике минимальные выплаты оказываются не всегда оптимальными. Например, предприятие, выделяющееся из общей массы слишком маленькими выплатами, рискует навлечь на себя дополнительные проверки, что чревато дополнительными издержками. Налоговый менеджмент предполагает оптимизацию бремени и структуры налогов со всех точек зрения.

Например, предприятие, выделяющееся из общей массы слишком маленькими выплатами, рискует навлечь на себя дополнительные проверки, что чревато дополнительными издержками. Налоговый менеджмент предполагает оптимизацию бремени и структуры налогов со всех точек зрения.

Оптимизация налогов — это только часть более крупной — главной — задачи, стоящей перед финансовым менеджментом (финансовым управлением предприятием). Главная задача финансового менеджмента — финансовая оптимизация, т. е. выбор наилучшего пути управления финансовыми ресурсами предприятия, а также привлечение внешних источников финансирования.

На свете существуют две неизбежные вещи: смерть и налоги; однако смерть, в отличие от налогов, безболезненна.

Франклин Делано Рузвельт

Налоговые оптимизационные схемы

Все методы оптимизации складываются в оптимизационные схемы. Ни один из методов сам по себе не приносит успеха в налоговом планировании, лишь составленная грамотно и с учетом всех особенностей схема позволяет достичь намечаемого результата; напротив, некачественная схема налоговой оптимизации может нанести компании ощутимый вред. Любая схема перед внедрением проверяется на соответствие нескольким критериям: разумности, эффективности, соответствия требованиям закона, автономности, надежности, безвредности.

Любая схема перед внедрением проверяется на соответствие нескольким критериям: разумности, эффективности, соответствия требованиям закона, автономности, надежности, безвредности.

Эффективность — это полнота использования в схеме всех возможностей минимизации налогов. Соответствие требованиям закона — учет всех возможных правовых последствий использования схемы, продуманность механизмов реагирования на изменение действующего законодательства или на действия налоговых органов. Автономность— схема рассматривается с точки зрения сложности в управлении, подконтрольности в применении и сложности в реализации. Надежность — это устойчивость схемы к изменению внешних и внутренних факторов, в том числе к действиям партнеров по бизнесу. Наконец, безвредность предполагает избежание возможных негативных последствий от использования схемы внутри предприятия.

Минимизация налоговых платежей

Оптимизация налогообложения предполагает: минимизацию налоговых выплат (в долгосрочном и краткосрочном периоде при любом выпуске) и недопущение штрафных санкций со стороны фискальных органов, что достигается правильностью начисления и своевременностью уплаты налогов.

«Минимизация налогов» — термин, который вводит в заблуждение. В действительности, конечно, целью должна быть не минимизация (снижение) налогов, а увеличение прибыли предприятия после налогообложения.

В результате складывается казусная ситуация: корпоративные менеджеры, которые должны стремиться увеличить размер чистой прибыли, с помощью юристов, бухгалтеров и финансовых консультантов прилагают нередко значительные усилия для того, чтобы уменьшить размер «прибыли для целей налогообложения».

Цель минимизации налогов — не уменьшение какого-нибудь налога как такового, а увеличение всех финансовых ресурсов предприятия. Оптимизация налоговой политики предприятия позволяет избежать переплаты налогов в каждый данный момент времени, пусть не намного, но, как известно, сегодняшние деньги гораздо дороже завтрашних. В условиях высоких налоговых ставок неправильный или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям или даже вызвать банкротство предприятия. Ситуация, когда предприятие платит налоги «в лоб», т. е. следуя букве закона формально, без привязки к особенностям собственного бизнеса, встречается все реже и свидетельствует о том, что над налогами на предприятии никто не работал.

Ситуация, когда предприятие платит налоги «в лоб», т. е. следуя букве закона формально, без привязки к особенностям собственного бизнеса, встречается все реже и свидетельствует о том, что над налогами на предприятии никто не работал.

Сокращение налоговых выплат лишь на первый взгляд ведет к увеличению размера прибыли предприятия. Эта зависимость не всегда бывает такой прямой и непосредственной. Вполне возможно, что сокращение одних налогов приведет к увеличению других, а также к финансовым санкциям со стороны контролирующих органов. Поэтому наиболее эффективным способом увеличения прибыльности является не механическое сокращение налогов, а построение эффективной системы управления предприятием; как показывает практика, такой подход обеспечивает значительное и устойчивое сокращение налоговых потерь на долгосрочную перспективу.

Государство предоставляет множество возможностей для снижения налоговых выплат. Это обусловлено и предусмотренными в законодательстве налоговыми льготами, и наличием различных ставок налогообложения и существованием пробелов или неясностей в законодательстве, не только из-за низкой юридической квалификации законодателей, но и ввиду невозможности учета всех обстоятельств, возникающих при исчислении и уплате того или иного налога.

Пути минимизации налоговых платежей

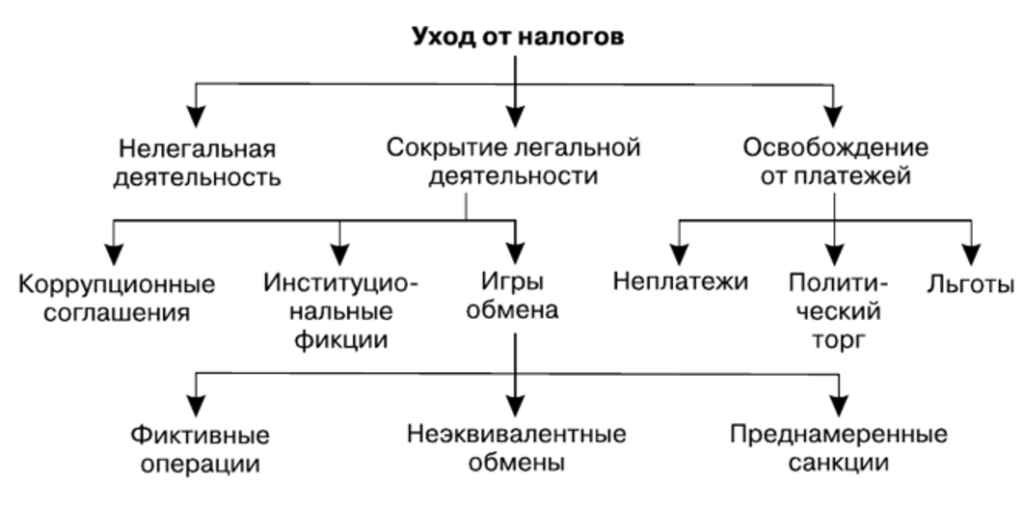

Существуют три пути сокращения налоговых платежей: уклонение от уплаты налогов, налоговое планирование и избежание налогов.

Уклонение от уплаты налогов (tax evasion) — нелегальный путь уменьшения своих налоговых обязательств по налоговым платежам, основанное на сознательном, уголовно наказуемом (ст. 198 УК РФ для физических лиц, ст. 199 для руководства и ответственных юридических лиц) использовании методов сокрытия доходов и имущества от налоговых органов, создания фиктивных расходов, а также намеренного (умышленного) искажения бухгалтерской и налоговой отчетности. Легальной возможности «уклониться от налогов» не существует. Любые целенаправленные действия субъекта, нарушающие действующее законодательство, в результате которых бюджет так или иначе недополучает причитающиеся ему по закону суммы налогов, — ущербны и нелегальны и ведут к наступлению налоговой либо уголовной ответственности.

Налоговое планирование (tax planning) — легальный путь уменьшения налоговых обязательств, основанный на использовании возможностей, предоставленных налоговым законодательством, путем корректировки своей хозяйственной деятельности и методов ведения бухгалтерского учета.

Избежание налогов (tax avoidance) — минимизация налоговых обязательств законным использованием коллизий и недоработок нормативных законодательных актов; при этом налогоплательщик полностью раскрывает свою учетную и отчетную информацию налоговым органам. Этот метод позволяет в дальнейшем довольно успешно оспаривать в арбитражном суде претензии налоговых органов к выбранной налоговой политике, основываясь на принципе «что не запрещено законом, то разрешено». Оба последних способа, с юридической точки зрения, не предполагают нарушения законных интересов бюджета. Правда, избежание налогов несет в себе дополнительные риски, связанные с огромными сложностями на пути судебных тяжб с налоговыми органами.

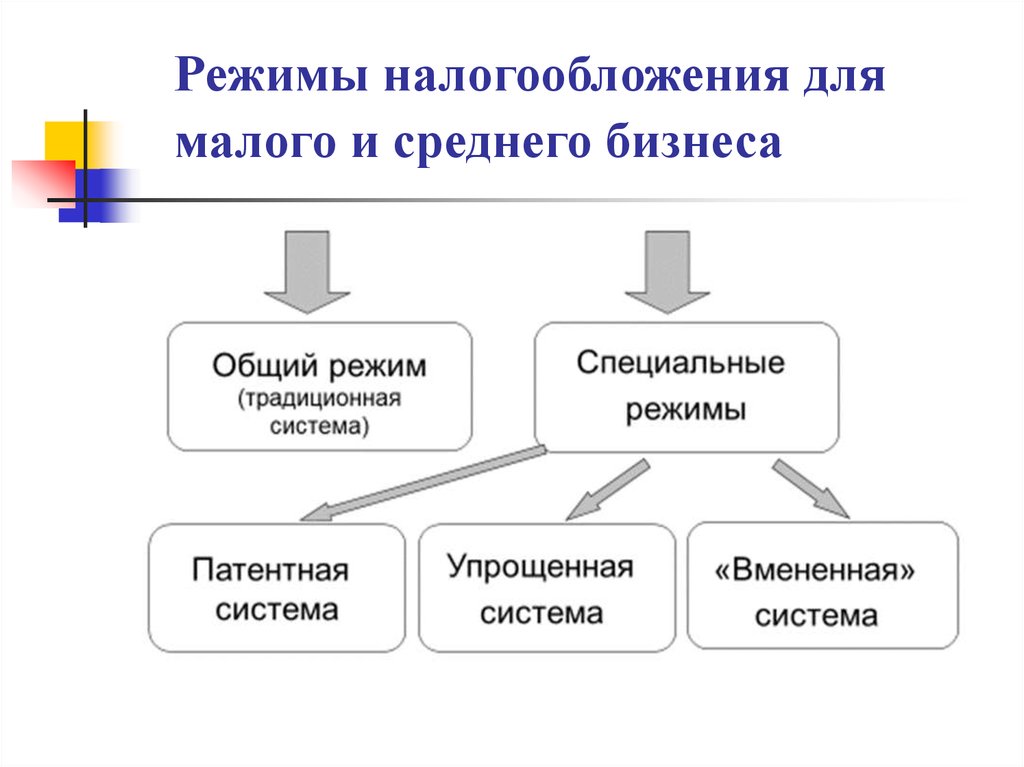

В зависимости от периода времени налоговая оптимизация может быть подразделена на текущую и перспективную.

Невозможно увильнуть от налогов. От них можно уклониться законным или незаконным способом. Оба способа так же стары, как и сама налоговая система.

Сирил Паркинсон. Закон и доходы

Уклонение от уплаты налогов

Хотя законодательство РФ предусматривает право плательщика налогов на реализацию мер защиты права собственности, а также право на действия, направленные на уменьшение налоговых обязательств, тем не менее, безгранично этим правом пользоваться нельзя.

Существует несколько распространенных способов уклонения от налогов, которые по своей природе нелегальны. Самым распространенным является способ неоприходования выручки и товарно-материальных ценностей, например продажа за наличные неучтенного товара. Еще один способ — деятельность фирмы без регистрации (предполагает предыдущий).

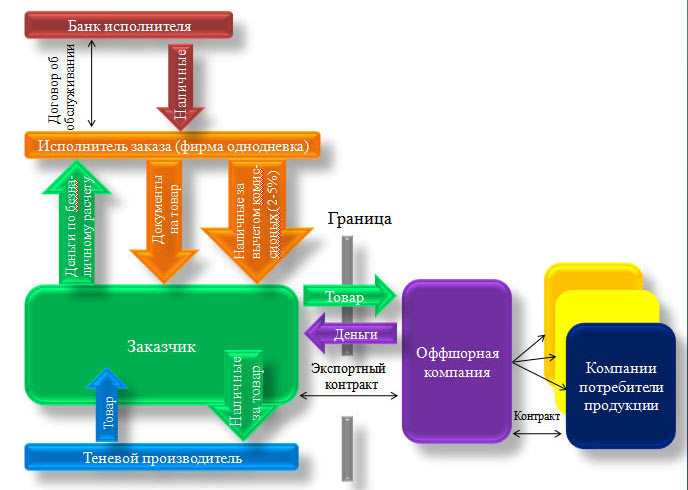

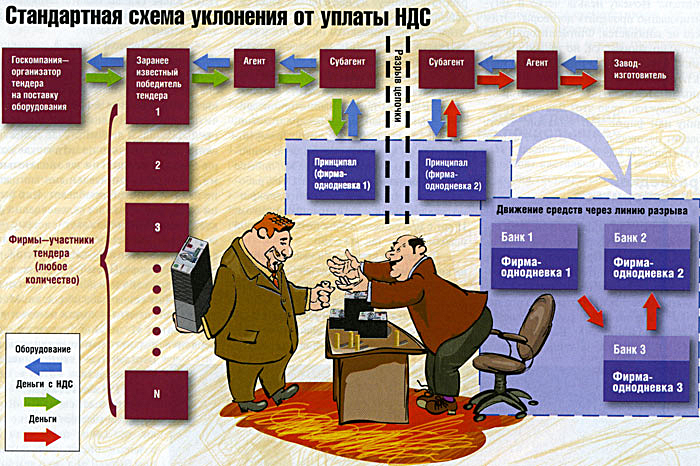

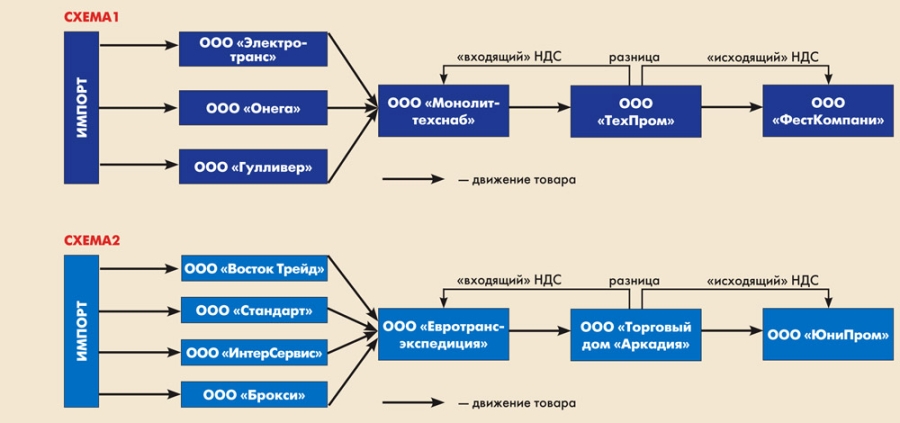

Ключевая особенность схем ухода от налогов, основанных на неучтенном наличном обороте, заключается в систематическом использовании фиктивных операций.

В одних случаях происходит «обналичивание» или обмен официально заработанных безналичных денег, находящихся на расчетном счете в банке, на неучтенные наличные. Речь идет о заключении фиктивного договора на выполнение работ или оказание услуг. Таким образом, предприятие уходит от налогов с зарплаты и распределения прибыли и получает неучтенные наличные, которые обычно используются для выплат «черной» зарплаты работникам, для формирования личных доходов менеджеров и собственников соответствующих предприятий-налогоплательщиков, а также на взятки чиновникам, «откаты» представителям крупных клиентов за выгодные заказы и т. д.

Другой случай — «обезналичивание», или обмен неофициально заработанных наличных денег на безналичные деньги, легально зачисляемые на счет соответствующей фирмы, что идентично понятию «отмывание денег». При этом заключается два контракта — один на приобретение специальной фирмой товара у оптовика, другой на поставку этого же товара розничному торговцу. Оба контракта являются фиктивными, так как товар на самом деле передается оптовиком непосредственно розничному торговцу.

При этом заключается два контракта — один на приобретение специальной фирмой товара у оптовика, другой на поставку этого же товара розничному торговцу. Оба контракта являются фиктивными, так как товар на самом деле передается оптовиком непосредственно розничному торговцу.

Налоговое планирование

Под налоговым планированием понимается целенаправленная деятельность налогоплательщика, ориентированная на максимальное использование всех нюансов существующего налогового законодательства с целью уменьшения налоговых платежей в бюджет.

Цели налогового планирования соотносятся со стратегическими (коммерческими) приоритетами и интересами предприятия, с затратами на его проведение и с тяжестью налогового бремени. Правильным подходом в рамках проведения грамотного налогового планирования считается использование льгот в сочетании с другими приемами, часто в большей степени организационными, чем финансовыми или бухгалтерскими.

Налоговое планирование является одной из главных составляющих частей процесса финансового планирования. Происходит предварительный расчет вариантов сумм прямых и косвенных налогов, налогов с оборота по результатам общей деятельности и по отношению к конкретной сделке или проекту в зависимости от различных правовых форм ее реализации. Налоговое планирование доступно любому, но осуществлять его надо не после совершения какой-либо хозяйственной операции или прошествия налогового периода, а до этого.

Внешнее и внутреннее налоговое планирование

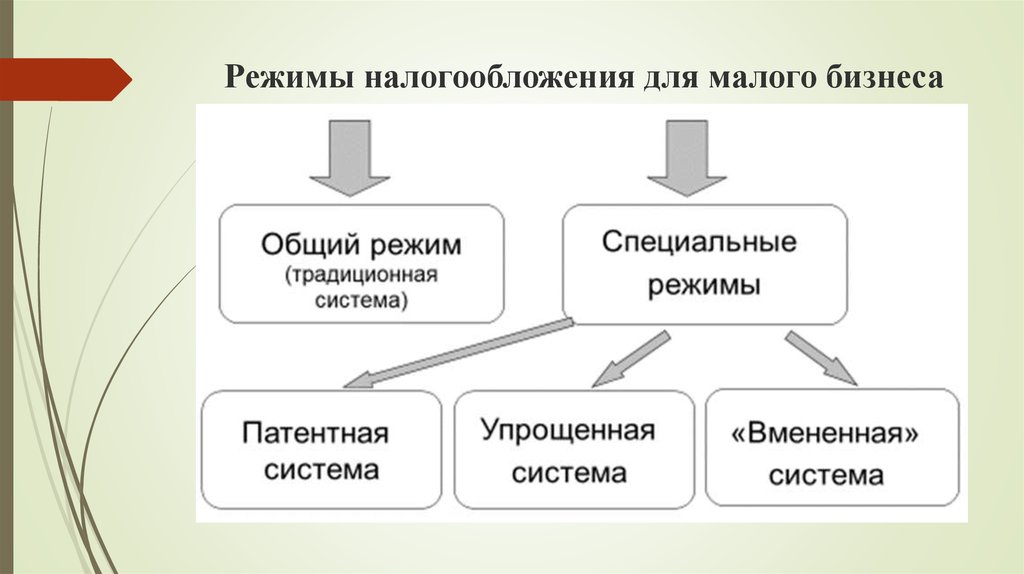

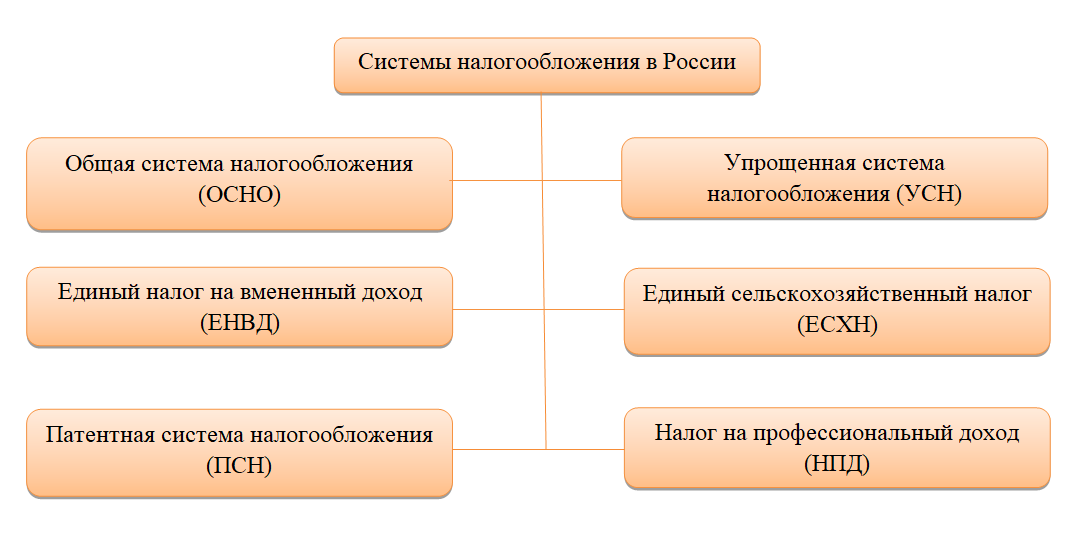

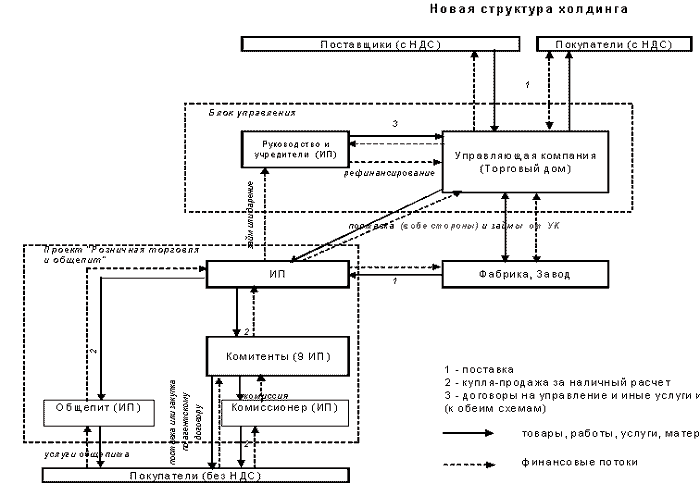

Внешнее планирование может проводиться несколькими методами: замены налогового субъекта, замены вида деятельности, замены налоговой юрисдикции.

Метод замены налогового субъекта основывается на использовании в целях налоговой оптимизации такой организационно-правовой формы ведения бизнеса, в отношении которой действует более благоприятный режим налогообложения. Так, например, включение в бизнес-схему «инвалидных» компаний — имеющих льготы как общества инвалидов или имеющих долю инвалидов в штате более определенного уровня— позволяет экономить на прямых налогах.

Метод изменения вида деятельности налогового субъекта предполагает переход на осуществление таких видов деятельности, которые облагаются налогом в меньшей степени по сравнению с теми, которые осуществлялись. Примером использования этого метода может служить превращение торговой организации в торгового агента или комиссионера, работающего по «чужому» поручению с «чужим» товаром за определенное вознаграждение, или использование договора товарного кредита — из соображений более легкого учета и меньшего налогообложения.

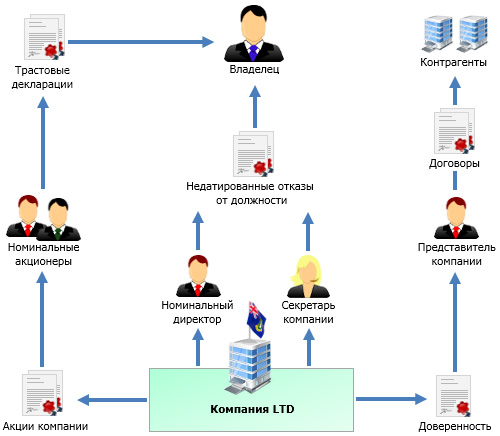

Метод замены налоговой юрисдикции заключается в регистрации организации на территории, предоставляющей при определенных условиях льготное налогообложение. Выбор места регистрации (территории и юрисдикции) важен при условии неоднородности территории. Когда каждый регион страны наделен полномочиями по формированию местного законодательства и на этом поле субъекты обладают некоторой свободой, каждая территория использует эту свободу по-своему. Отсюда различия в размере налоговых отчислений. Разработка стратегии развития компании подразумевает возможную организацию аффилиационных структур во внешних зонах сминимальным налоговым бременем (офшор).

Отсюда различия в размере налоговых отчислений. Разработка стратегии развития компании подразумевает возможную организацию аффилиационных структур во внешних зонах сминимальным налоговым бременем (офшор).

При выборе места регистрации ориентируются не только на размер налоговых ставок. При небольших налоговых ставках законодательством обычно устанавливается расширенная налоговая база, что в конечном итоге может привести к обратному эффекту — повышению налоговых платежей. Если небольшая налоговая ставка жестко привязана к единице результата деятельности, то налоговое планирование становится практически невозможным.

И наоборот, при формально высоких налоговых ставках вполне возможно снижение налогового бремени, поскольку существуют различные льготы, относящиеся к части налогов, устанавливаемых на уровне местных субъектов власти.

Патриотизм кончается там, где начинается налоговая декларация.

Артур Годфри

Внутреннее планирование

Налоговое законодательство предоставляет налогоплательщику достаточно много возможностей для снижения размера налоговых платежей путем внутреннего планирования, в связи с чем можно выделить общие и специальные методы. Среди общих методов выделяют: выбор учетной политики, разработка контрактных схем, использование оборотных средств, льгот и прочих налоговых освобождений. Среди специальных: метод замены отношений, метод разделения отклонений, метод отсрочки налогового платежа и метод прямого сокращения объекта налогообложения.

Общие методы внутреннего планирования

Выбор учетной политики организации, разрабатываемой и принимаемой один раз в финансовый год, — важнейшая часть внутреннего налогового планирования. Этот документ подтверждает обоснованность и законность того или иного толкования нормативных правовых актов и действий в отношении ведения бухгалтерского учета.

Одним из тривиальных и часто используемых методов налоговой оптимизации является снижение налогооблагаемой прибыли за счет применения ускоренной амортизации и/или переоценки основных средств. Так, если возможности для ускоренной амортизации в России невелики, то переоценка основных средств представляет собой достаточно эффективный способ экономии на налоге на прибыль и налоге на имущество.

Контрактная схема позволяет оптимизировать налоговый режим при осуществлении конкретной сделки. Речь идет, во-первых, об использовании налогоплательщиком в контрактах четких и ясных формулировок, а не принятых типовых, во-вторых, об использовании нескольких договоров, обеспечивающих одну сделку. Все это помогает выбрать оптимальный налоговый режим осуществления конкретной сделки с учетом графика поступления и расхода финансовых и товарных потоков.

Льготы — одна из важнейших деталей внутреннего и внешнего налогового планирования. Теоретически льготы — один из способов для государства стимулировать те направления деятельности и сферы экономики, которые необходимы государству в меру их социальной значимости или из-за невозможности государственного финансирования. Практически же большинство льгот достаточно жестко лимитируют сегмент их использования. Льготы и их применение в значительной степени зависят от местного законодательства. Как правило, значительную часть льгот предоставляют местные законы.

Теоретически льготы — один из способов для государства стимулировать те направления деятельности и сферы экономики, которые необходимы государству в меру их социальной значимости или из-за невозможности государственного финансирования. Практически же большинство льгот достаточно жестко лимитируют сегмент их использования. Льготы и их применение в значительной степени зависят от местного законодательства. Как правило, значительную часть льгот предоставляют местные законы.

Некоторые льготы, казалось бы не относящиеся к области деятельности непосредственно, становятся так называемыми косвенными льготами; компании попадают в число льготников по формальным причинам.

Налоговое законодательство предусматривает различные льготы: необлагаемый минимум объекта; изъятия из обложения определенных элементов объекта; освобождение от уплаты налогов отдельных лиц или категорий плательщиков; понижение налоговых ставок; целевые налоговые льготы, включая налоговые кредиты (отсрочки взимания налогов), прочие налоговые льготы.

Специальные методы налоговой оптимизации

Специальные методы налоговой оптимизации имеют более узкую сферу применения, чем общие, однако так же могут применяться на всех предприятиях.

Метод замены отношений основывается на многовариантности путей решения хозяйственных проблем в рамках существующего законодательства. Субъект вправе предпочесть любой из допустимых вариантов как с точки зрения экономической эффективности операции, так и с точки зрения оптимизации налогообложения.

Метод разделения отклонений базируется на методе замены. В данном случае заменяется не вся хозяйственная операция, а только ее часть, либо хозяйственная операция заменяется на несколько операций. Метод применяется, как правило, когда полная замена не позволяет достичь ожидаемого результата.

Метод отсрочки налогового платежа основан на возможности переносить момент возникновения объекта налогообложения на последующий календарный период. Всоответствии с действующим законодательством срок уплаты большинства налогов тесно связан с моментом возникновения объекта налогообложения и календарным периодом. Используя элементы метода замены и метода разделения, можно изменить срок уплаты налога или его части на последующий, что позволит существенно сэкономить оборотные средства.

Всоответствии с действующим законодательством срок уплаты большинства налогов тесно связан с моментом возникновения объекта налогообложения и календарным периодом. Используя элементы метода замены и метода разделения, можно изменить срок уплаты налога или его части на последующий, что позволит существенно сэкономить оборотные средства.

Метод прямого сокращения объекта налогообложения имеет целью снижение размера объекта, подлежащего налогообложению, или замену этого объекта иным, облагаемым более низким налогом или не облагаемым налогом вовсе. Объектом могут быть как хозяйственные операции, так и облагаемое налогами имущество, причем сокращение не должно оказать негативного влияния на хозяйственную деятельность предпринимателя.

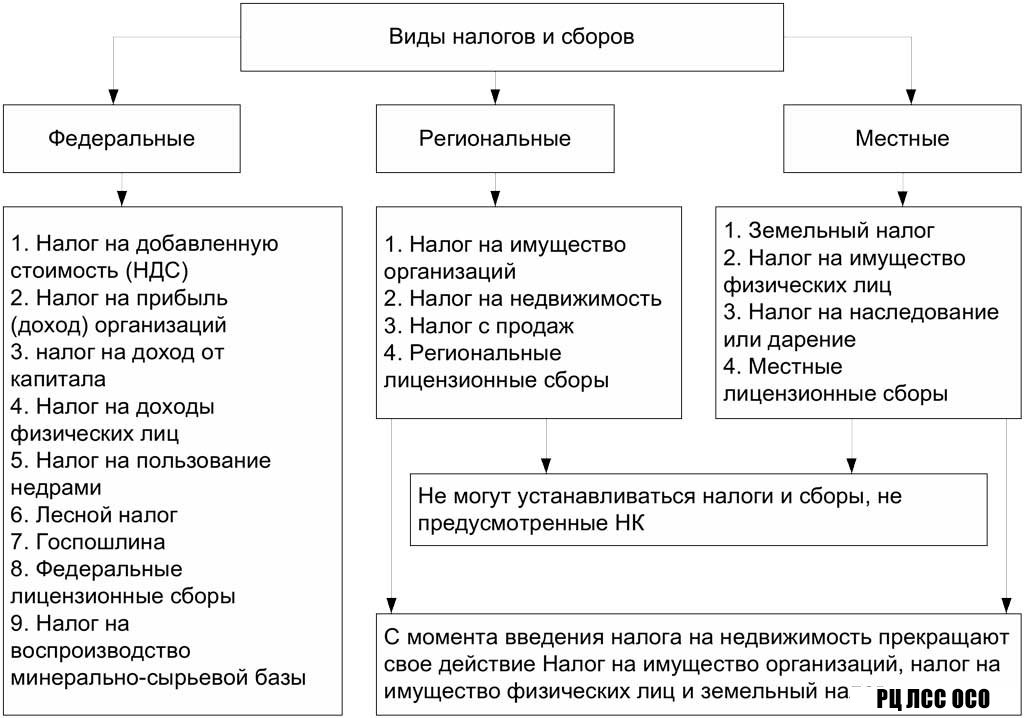

Классификация налогов в целях их минимизации

Классификация отталкивается от положения налога относительно себестоимости:

1. Налоги, находящиеся «внутри» себестоимости. Уменьшение таких налогов приводит к снижению себестоимости и к увеличению налога на прибыль. В итоге эффект от минимизации таких налогов есть, но он частично гасится увеличением налога на прибыль.

В итоге эффект от минимизации таких налогов есть, но он частично гасится увеличением налога на прибыль.

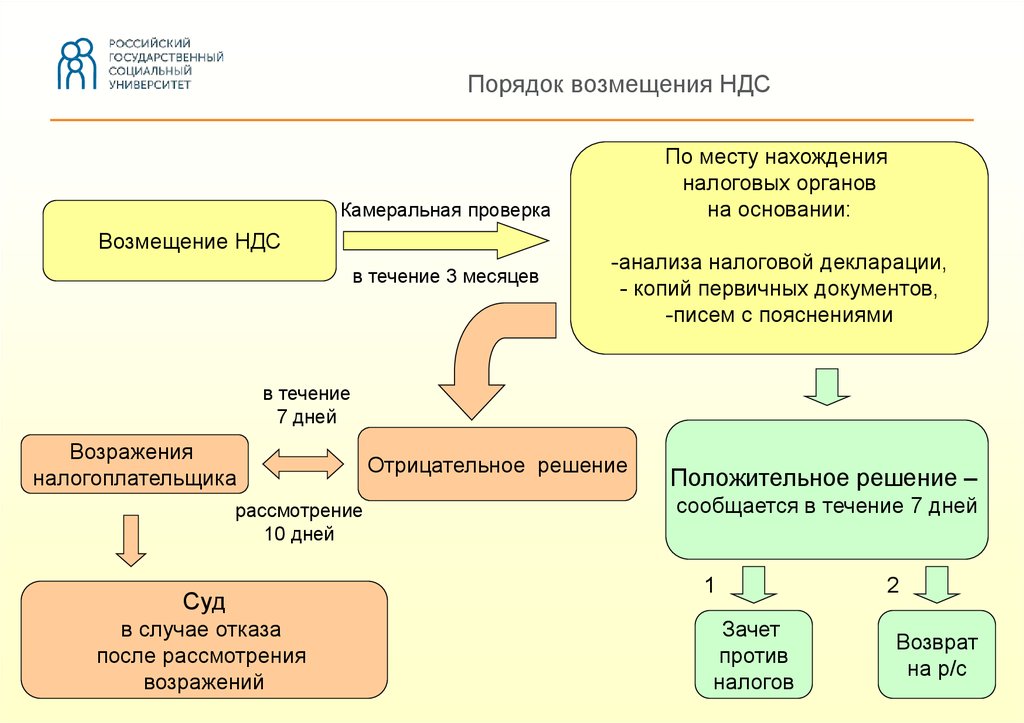

2. Налоги, находящиеся «вне» себестоимости (НДС). Минимизация выплат по НДС заключается не только в минимизации выручки (с которой выплачивается НДС), но и в максимизации НДС, который идет в зачет (НДС, выплаченный всей цепочкой поставщиков) и компенсируется компании.

3. Налоги, находящиеся «над» себестоимостью (налог на прибыль). Для этих налогов следует стремиться к уменьшению ставки (путем замены лица с юридического на физическое или юрисдикции) и формальному уменьшению налогооблагаемой базы. При этом возможно увеличение налогов «внутри» себестоимости.

4. Налоги, выплачиваемые из чистой прибыли. Для этих налогов стремятся к уменьшению ставки и налогооблагаемой базы.

Если вы действуете в нарушение правил, вас трафуют; если вы действуете по правилам, вас облагают налогом.

Лоуренс Дж. Питер

Питер

Избежание налогов

Применение метода «Что не запрещено в законе, то разрешено» еще недавно в России ограничивалось «принципом облагаемости». Он предполагает, что под действие налогов должны попадать все объекты налогообложения, за исключением тех, которые в таком качестве напрямую перечислены в законе. Принцип подразумевает, что самому налогоплательщику придется доказывать, что он не заплатил налог на вполне законных основаниях. Дело же органов поверить или не поверить ему.

Однако с момента вступления в силу Налогового кодекса РФ применительно кналогоплательщику действует «принцип презумпции правоты». Все неустранимые сомнения, противоречия и неясности законодательных актов о налогах толкуются в пользу налогоплательщика. Хотя принцип действует и не до конца (например, согласно ст. 40 НК РФ налоговая инспекция может определять цену сделок для целей налогообложения сама и от этой цены пересчитывать все налоги). А налогоплательщик в этом случае должен доказывать свою правоту.

Именно поэтому избежание налогов хотя и представляется столь заманчивым, благодаря многочисленности пробелов и противоречий, содержащихся в законодательстве, и благодаря принципу презумпции правоты, на практике налогоплательщик должен в этом случае налаживать очень хорошие отношения с налоговой инспекцией. В противном случае доказательство своей правоты может обернуться слишком дорого.

Позиция налоговых органов

Налоговое планирование основывается не только на изучении текстов действующих налоговых законов и инструкций, но и на общей принципиальной позиции, занимаемой налоговыми органами. Эта простая истина чаще всего оказывается важнее, чем многие законодательные акты страны.

Существование налоговых планов, основанных на специальных статистических исследованиях и составленных по географическому и отраслевому признаку, не позволяет налогоплательщику принимать решения о резком, бросающемся в глаза снижении налоговых выплат (даже вполне легальным путем). Резкое отклонение объемов платежей того или иного предприятия от предприятия, в среднем с ним схожего, или от плановых показателей вызывает у налоговых органов ненужные вопросы и заслуженное недовольство, что может грозить налогоплательщику внимательным исследованием его отчетности, в поисках источников для штрафов и взысканий. Такое планирование присутствует даже в нашей стране, хотя наша налоговая система до сих пор характеризуется неустойчивостью.

Резкое отклонение объемов платежей того или иного предприятия от предприятия, в среднем с ним схожего, или от плановых показателей вызывает у налоговых органов ненужные вопросы и заслуженное недовольство, что может грозить налогоплательщику внимательным исследованием его отчетности, в поисках источников для штрафов и взысканий. Такое планирование присутствует даже в нашей стране, хотя наша налоговая система до сих пор характеризуется неустойчивостью.

Дабы Бертольд быстрее нашел свою смерть, его послали в края и города (королевства) с поручением… взыскивать налоги.

Хроника Бургундии, 604 год

Борьба государства с уклонением от уплаты налогов

Пресечение попыток «творческой неуплаты налогов» возведено в любой стране в ранг государственной политики и является направлением деятельности многих государственных органов, не только налоговой полиции.

Всего можно выделить четыре способа законодательной борьбы государства с уклонением от уплаты налогов: доктрина «существо над формой», доктрина «деловая цель», заполнение пробелов в налоговом законодательстве, презумпция облагаемости. Последний способ, как и имеющийся у него в российской практике недостаток, был уже рассмотрен выше.

Последний способ, как и имеющийся у него в российской практике недостаток, был уже рассмотрен выше.

Доктрина «существо над формой» говорит о том, что юридические последствия сделки определяются ее существом, а не формой. Решающим при рассмотрении вопроса об уплате/неуплате налогов будет характер фактически сложившихся отношений между сторонами договора, а не название договора. Сделка подлежит переквалификации в соответствии с существом.

Доктрина «деловая цель» заключается в том, что сделка, которая создает налоговые преимущества, подлежит переквалификации, если не достигает деловой цели. Такая подмена сделок характерна при использовании сложных контрактных схем, когда, например, в целях налогового планирования договор купли-продажи маскируют договором комиссии, а договор подряда договором оказания услуг, либо создают длинные схемы с неработающими, по сути, в сделке участниками.

Механизмом реализации первой доктрины являются положения ГК РФ, предусматривающие ничтожность или недействительность мнимых и притворных сделок, где мнимая сделка — сделка, совершенная лишь для вида, без намерения создать соответствующие ей правовые последствия, а притворная сделка — сделка, совершенная с целью прикрыть другую сделку. К притворной сделке применяются правила той сделки, которую стороны на самом деле подразумевали при ее совершении.

К притворной сделке применяются правила той сделки, которую стороны на самом деле подразумевали при ее совершении.

Однако Налоговый кодекс РФ усложнил работу налоговых органов и здесь. Они утратили право самостоятельно переквалифицировать сделки налогоплательщика с третьим лицом, а потому практическое применение рассматриваемых доктрин затруднено, это может сделать только суд.

Заполнение пробелов в законодательстве. Законодатель регулярно принимает соответствующие поправки к законам, закрывающие различные лазейки, дающие возможность налогоплательщикам уменьшать размеры своих налоговых отчислений или избегать уплаты налогов. Такие поправки в основном принимаются по результатам практической работы налоговых органов, в связи с выявлением случаев избежания уплаты налогов с помощью этих лазеек или в связи с внезапной распространенностью той или иной оптимизационной схемы.

До недавнего времени в России одним из самых действенных способов борьбы с налоговыми уклонистами являлось признание сделок недействительными по искам налоговых органов. В настоящее время право на обращение в суд о признании сделок недействительными исключено из Налогового кодекса.

В настоящее время право на обращение в суд о признании сделок недействительными исключено из Налогового кодекса.

Программы налоговых кредитов для малого бизнеса

Американский план спасения расширяет ряд важных налоговых льгот, в частности кредит на удержание сотрудников и кредит на оплачиваемый отпуск, для малых предприятий.

Кредит на удержание сотрудников

Американский план спасения продлевает доступность кредита на удержание сотрудников для малых предприятий до декабря 2021 года и позволяет предприятиям компенсировать свои текущие обязательства по налогу на заработную плату на сумму до 7000 долларов США на сотрудника в квартал. Этот кредит в размере до 28 000 долларов США на сотрудника на 2021 год предоставляется малым предприятиям, доходы которых снизились или даже были временно закрыты из-за COVID.

Для 2020 финансового года

Для 2020 года ERC представляет собой налоговый кредит в счет определенных налогов на заработную плату, включая долю работодателя в налогах на социальное обеспечение на заработную плату, выплаченную в период с 12 марта 2020 г. по 31 декабря 2020 г. Налоговый кредит составляет 50% от заработная плата, выплачиваемая до 10 000 долларов США на сотрудника, с ограничением в 5 000 долларов США на сотрудника. Если сумма налогового кредита для работодателя превышает сумму причитающейся доли работодателя в уплате налога на социальное обеспечение, превышение возмещается – выплачивается – непосредственно работодателю.

по 31 декабря 2020 г. Налоговый кредит составляет 50% от заработная плата, выплачиваемая до 10 000 долларов США на сотрудника, с ограничением в 5 000 долларов США на сотрудника. Если сумма налогового кредита для работодателя превышает сумму причитающейся доли работодателя в уплате налога на социальное обеспечение, превышение возмещается – выплачивается – непосредственно работодателю.

Если ваш бизнес имеет право на ERC на 2020 год, но вы еще не запросили кредит, вы можете подать измененные формы налога на заработную плату, чтобы запросить кредит и получить возврат налога.

Предприятия, которые взяли кредиты PPP в 2020 году, все еще могут вернуться и потребовать ERC, но они не могут использовать ту же заработную плату, чтобы подать заявление на прощение кредитов PPP и засчитывать ERC. Если расходы на заработную плату в вашем бизнесе превышали сумму, покрываемую вашим кредитом PPP, вы можете потребовать налоговые льготы на эти дополнительные расходы на заработную плату.

Для 2021 финансового года

ERC теперь доступен для всех четырех кварталов 2021 года. Сумма максимального налогового кредита была увеличена до 7000 долларов США на сотрудника в квартал, а уровень квалификационного сбоя в работе был снижен, так что 20 % снижения валовой выручки в течение одного квартала даст бизнесу право на получение максимальной выгоды в размере 28 000 долларов США за весь год.

Ключевые документы

Кредит на удержание сотрудников 2020 и 2021 Одностраничный

Моментальный снимок кредита на удержание сотрудников

Краткая справка по кредиту на удержание сотрудников

Кредит на оплачиваемый отпуск

Американский план спасения продлевает до сентября 2021 г. доступность кредитов на оплачиваемый отпуск для малых и средних предприятий, которые предлагают оплачиваемый отпуск сотрудникам, которые могут взять отпуск из-за болезни, карантина или ухода. Предприятия могут получить налоговые льготы в долларах, равные заработной плате до 5000 долларов, если они предлагают оплачиваемый отпуск работникам, которые больны или находятся на карантине.

На 2020 финансовый год

Начиная с начала 2020 года в рамках Закона CARES предприятия с менее чем 500 сотрудниками были обязаны предоставлять оплачиваемый отпуск по болезни и оплачиваемый отпуск по семейным обстоятельствам сотрудникам, которые сталкивались с определенными последствиями продолжающейся пандемии. В соответствии с законом предприятия имеют право на налоговый кредит в размере 100% от оплаченного отпуска по болезни и оплачиваемого отпуска по семейным обстоятельствам, предоставленного работникам.

Правила об отпуске по болезни от 2020 года требовали от предприятий предоставления до 80 часов оплачиваемого отпуска в любом из следующих случаев:

- обычная заработная плата работника, ограниченная 511 долларами США в день до 5 110 долларов США в день, если работник болен или находится на карантине; или

- две трети обычной заработной платы работника с ограничением в 200 долларов США в день, но не более 2000 долларов США в день, если сотрудник находил время для ухода за кем-то еще, находящимся на карантине, или за ребенком, чья школа или детский сад были закрыты из-за COVID.

Правила об отпуске по семейным обстоятельствам от 2020 года требовали от предприятий предоставления до десяти дополнительных недель отпуска для сотрудников, которые не могут работать, потому что им необходимо ухаживать за детьми, чья школа или обычный уход за детьми недоступны из-за COVID. Эти сотрудники имеют право на получение двух третей своей обычной заработной платы с ограничением в 200 долларов США в день до 10 000 долларов США в день.

Предприятия, которые платили работникам по этим программам в период с 1 апреля 2020 г. по 31 декабря 2020 г., могут получить налоговый кредит в счет налогов на заработную плату. Если сумма кредита превышает часть налога на рабочую силу, причитающуюся предприятию, то превышение возвращается — выплачивается — непосредственно предприятию.

Если ваша компания предоставила сотрудникам оплачиваемый отпуск в 2020 году, а вы еще не запросили зачет, вы можете подать измененные формы налога на заработную плату, чтобы запросить зачет и получить возмещение налога.

Для 2021 финансового года

Хотя закон больше не требует, чтобы предприятия с 500 или менее сотрудниками предлагали оплачиваемый отпуск в рамках продолжающихся усилий по оказанию помощи COVID, если предприятие действительно предоставляет своим сотрудникам оплачиваемый отпуск, оно может потребовать эти доллары. налоговые льготы в долларах США на заработную плату, выплаченную до 30 сентября 2021 года. Эти льготы могут быть востребованы в счет налогов на заработную плату ежеквартально.

Ключевые документы

Кредит на оплачиваемый отпуск 2020 и 2021 Одностраничный

Кредит на оплачиваемый отпуск и помощь в связи с COVID

Краткий обзор кредита на оплачиваемый отпуск

Ставка корпоративного подоходного налога, скидки и схемы освобождения от налогов

Делиться:

Фейсбук

Твиттер

LinkedIn

WhatsApp

Телеграмма

Электронное письмо

На этой странице:

Ставка налога на прибыль

Ваша компания облагается налогом по фиксированной ставке 17% налогооблагаемого дохода. Это касается как местных, так и иностранных компаний.

Это касается как местных, так и иностранных компаний.

Скидки по корпоративному подоходному налогу

Скидки по корпоративному подоходному налогу предоставляются компаниям для снижения их коммерческих расходов и поддержки их реструктуризации. Эти скидки применимы к годам оценки (YAs) с 2013 по 2020 год. льготная налоговая ставка. Они не применяются к доходам, полученным

компанией-нерезидентом, которая облагается окончательным налогом у источника.

Налогооблагаемый доход вашей компании, указанный в декларации по корпоративному подоходному налогу (оценочный налогооблагаемый доход (ECI) и форма C-S/форма C-S (упрощенная)/форма C), не должен включать скидку, поскольку IRAS рассчитает и разрешит ее автоматически.

Процент скидки и ограничения

| Я | Скидка по корпоративному подоходному налогу | Ограничено |

|---|---|---|

| 2020 | 25% | 15 000 долларов США |

| 2019 | 20% | 10 000 долларов США |

| 2018 | 40% | 15 000 долларов США |

| 2017 | 50% | 25 000 долларов США |

| 2016 | 50% | 20 000 долларов |

| с 2013 по 2015 год | 30% | 30 000 долларов США |

Как рассчитываются скидки

Скидки рассчитываются по налогу к уплате после вычета налоговых зачетов (например, иностранный налоговый кредит).

Пример 1: Компания без налогооблагаемого дохода

| Расчет налогов | $ |

|---|---|

| Налогооблагаемый доход | нет |

| Налог к уплате | Нет |

Скидка не применяется, так как налог не уплачивается.

Пример 2: Компания с налогом на прибыль по ставке 17% в 2020 г.

| Расчет налогов | $ |

|---|---|

| Налогооблагаемый доход по ставке 17% (после освобожденной суммы) | 500 000 |

| Валовой налог к уплате (500 000 долл. США x 17%) | 85 000 |

| Минус: скидка на корпоративный подоходный налог (85 000 долл.  США x 25% = 21 250 долл. США; максимум 15 000 долл. США) США x 25% = 21 250 долл. США; максимум 15 000 долл. США) | (15 000) |

| Чистый налог к уплате | 70 000 |

Пример 3: Компания с подоходным налогом по ставке 17% и льготной ставкой 10% в 2020 году

| Расчет налогов | $ |

|---|---|

| Налогооблагаемый доход по ставке 10% | 180 000 |

| Налогооблагаемый доход по ставке 17% (после освобожденной суммы) | 500 000 |

| Валовой налог к уплате (180 000 долл. США x 10% + 500 000 долл. США x 17%) | 103 000 |

| За вычетом: возврата корпоративного подоходного налога (103 000 долл.  США x 25% = 25 750 долл. США; максимум 15 000 долл. США) США x 25% = 25 750 долл. США; максимум 15 000 долл. США) | (15 000) |

| Чистый налог к уплате | 88 000 |

Схемы освобождения от налогов

Схема освобождения от налогов для новых начинающих компаний и схема частичного освобождения от налогов для компаний представляют собой налоговые льготы, доступные для уменьшения налоговых счетов компаний.

Схема освобождения от налогов для новых начинающих компаний

В соответствии со статьей 43 Закона о подоходном налоге 19 введена схема освобождения от уплаты налогов для новых начинающих компаний.47 в Год оценки (YA) 2005 для поддержки предпринимательства и развития наших местных предприятий.

В бюджете на 2018 г. было объявлено, что налоговые льготы в рамках этой схемы будут пересмотрены с 2020 г. , поскольку была усилена другая поддержка компаний для наращивания их потенциала.

, поскольку была усилена другая поддержка компаний для наращивания их потенциала.

Налоговые льготы для компаний, отвечающих установленным требованиям, для их первых 3 лет подряд:

| Год 2020 и далее | г. 2019 г.и до |

|---|---|

|

|

* Обычный налогооблагаемый доход относится к доходу, подлежащему налогообложению по действующей ставке налога на прибыль в размере 17%.

Эта схема освобождения применяется к соответствующим компаниям только в течение первых 3 лет подряд. Начиная с четвертого YA, компании могут пользоваться частичным освобождением от налогов. Узнайте, как определить первые 3 YA вашей компании.

В таблицах ниже приведены суммы освобождения от уплаты налогов.

Таблица 1: Освобождение от налога на первые 200 000 долларов налогооблагаемого дохода (где любой из первых 3 лет приходится на 2020 год или позже)

| Налогооблагаемый доход | % Освобожден от налога | Сумма, освобожденная от налога |

|---|---|---|

| Первые 100 000 долларов | 75% | 75 000 долларов США |

| Следующие 100 000 долларов США | 50% | 50 000 долларов США |

Максимальное освобождение от уплаты налогов для каждого младшего возраста составляет 125 000 долларов США (75 000 долларов США + 50 000 долларов США).

Таблица 2: Освобождение от налога на первые 300 000 долларов США налогооблагаемого дохода (где любые из первых 3 лет приходится на 2019 год и ранее)

| Налогооблагаемый доход | % Освобожден от налога | Сумма, освобожденная от налога |

|---|---|---|

| Первые 100 000 долларов | 100% | 100 000 долларов |

| Следующие 200 000 долларов | 50% | 100 000 долларов |

Максимальное освобождение для каждого YA составляет 200 000 долларов США (100 000 долларов США + 100 000 долларов США).

Пример

Моя компания соответствует требованиям схемы освобождения от налогов для новых компаний-стартапов, и ее первые 3 летних года — 2019 год. , YA 2020 и YA 2021. На какое максимальное освобождение я могу претендовать в соответствии со схемой?

, YA 2020 и YA 2021. На какое максимальное освобождение я могу претендовать в соответствии со схемой?

Максимальное освобождение от обычного налогооблагаемого дохода для каждого YA:

| YA | Обычный налогооблагаемый доход | % Освобожден от налога | Сумма, освобожденная от налога | Максимальное освобождение |

|---|---|---|---|---|

| 2019 | Первые 100 000 долларов Следующие 200 000 долларов | @ 100% @ 50% | 100 000 долларов 100 000 долларов | 200 000 долларов США |

| 2020 | Первые 100 000 долларов Следующие 100 000 долларов | при 75% при 50% | 75 000 долларов 50 000 долларов | 125 000 долларов США |

| 2021 | Первые 100 000 долларов Следующие 100 000 долларов | при 75% при 50% | 75 000 долларов 50 000 долларов | 125 000 долларов США |

Примечание:

Изменения в схеме освобождения от налогов для новых начинающих компаний, объявленные в бюджете на 2018 год, вступают в силу только с 2020 года.

Просмотреть примеры (PDF, 57 КБ) о том, как рассчитать сумму освобождения от налогов в соответствии со схемой освобождения от налогов для новых начинающих компаний.

Квалификационные условия для схемы освобождения от налогов для новых начинающих компаний

Все новые начинающие компании имеют право на схему освобождения от налогов, , кроме :

- Компании, основной деятельностью которых является инвестиционный холдинг

- Компании, занимающиеся девелопментом недвижимости для продажи, инвестирования или и того, и другого

Новая компания должна также:

- Быть зарегистрированным в Сингапуре

- Быть налоговым резидентом Сингапура для этого YA

- Общий акционерный капитал должен находиться в непосредственном бенефициарном владении не более чем 20 акционерами в течение базового периода для этого YA, где:

- Все акционеры — физические лица; или

- По крайней мере 1 акционер является физическим лицом, владеющим не менее чем 10% выпущенных обыкновенных акций компании

Как получить налоговое освобождение

Чтобы подать заявление на освобождение от уплаты налогов, заполните соответствующие разделы декларации об расчетном налогооблагаемом доходе (ECI) и форму C-S/форму C-S (упрощенную)/форму C.

Злоупотребление схемой освобождения от налогов

IRAS серьезно относится к компаниям, созданным для злоупотребления этой схемой и не зарегистрированным в целях предпринимательства и подлинных коммерческих целях.

IRAS без колебаний примет меры, если такое злоупотребление будет раскрыто.

Злоупотребление схемой освобождения от налогов включает:

- Распределение дохода от действующего прибыльного действующего предприятия между несколькими подставными компаниями таким образом, чтобы налогооблагаемый доход каждой подставной компании находился в пределах порога для освобождения от налогообложения

- Взимание комиссионных/расходов с существующего прибыльного действующего предприятия подставными компаниями без каких-либо добросовестных коммерческих причин

Подставные компании заявляют об освобождении от налога на прибыль, которую они получают от прибыльного действующего предприятия, в то время как последние заявляют о налоговом вычете на сборы/расходы, уплачиваемые подставным компаниям.

Эти подставные компании не осуществляют никакой деятельности или существенной деятельности и не имеют или имеют мало сотрудников. На их счетах обычно мало транзакций и низкая капитализация (обычно 2 доллара).

Эти формы договоренности приводят к общему чистому снижению налога для прибыльного действующего предприятия и подставных компаний.

По состоянию на 31 января 2021 года более 300 компаний прошли проверку на предмет возможного злоупотребления схемой освобождения от налогов для новых начинающих компаний. Это привело к возмещению налогов и штрафов на сумму более 25 миллионов долларов.

Уклонение от уплаты налогов/мошенничество является уголовным преступлением, наказуемым по закону, и суд налагает суровые меры наказания за такие преступления. Предприятия или частные лица, которые участвуют в неправомерных налоговых схемах, таких как создание подставных компаний, чтобы воспользоваться преимуществами

схема освобождения от уплаты налогов для новых компаний-стартапов или частных лиц, которые помогают другим в неправомерных налоговых соглашениях, должны немедленно сообщать о таких злоупотреблениях. IRAS будет рассматривать такое раскрытие как смягчающее обстоятельство при рассмотрении уголовных обвинений.

IRAS будет рассматривать такое раскрытие как смягчающее обстоятельство при рассмотрении уголовных обвинений.

Схема частичного освобождения от налогов для компаний

Все компании, в том числе компании с ограниченной ответственностью, имеют право на частичное освобождение от налогов (PTE) в соответствии с разделом 43 Закона о подоходном налоге 1947 года, если только они не претендуют на налоговое освобождение для новых начинающих компаний.

В бюджете на 2018 год было объявлено, что освобождение от налогов в рамках схемы частичного освобождения от налогов будет пересмотрено с начала года оценки (YA) 2020, поскольку была усилена другая поддержка компаний для наращивания их потенциала.

Налоговые льготы для квалифицированных компаний:

| YA 2020 Вперед | YA 2019 и до |

|---|---|

|

* Обычный налогооблагаемый доход относится к доходу, подлежащему налогообложению по действующей ставке налога на прибыль в размере 17%.

В таблицах ниже приведены суммы освобождения от уплаты налогов.

Таблица 1: Частичное освобождение от налога на первые 200 000 долларов США налогооблагаемого дохода (начиная с 2020 года)0333 Chargeable Income Максимальное освобождение для каждого YA составляет 102 500 долларов США (7 500 долларов США + 95 000 долларов США). Таблица 2: Частичное освобождение от налога на первые 300 000 долларов налогооблагаемого дохода (2019 г.and before) Максимальное освобождение для каждого YA составляет $152,500 ($7,4500 + 0$). Просмотреть примеры (PDF, 57 КБ) о том, как рассчитать сумму освобождения от налогов в рамках схемы частичного освобождения от налогов. Почему инвестиционные холдинговые компании и компании, занимающиеся развитием недвижимости, не имеют права на схему освобождения от налогов для новых начинающих компаний? Инвестиционные холдинговые компании получают только пассивные доходы, такие как дивиденды и процентный доход, в то время как в сфере недвижимости обычно создается новая компания для каждой новой застройки. Целью освобождения от налога на открытие бизнеса является поощрение предпринимательства, поэтому оно не предназначено для таких компаний. Тем не менее, эти компании имеют право на частичное освобождение от налога. Каким образом компании с ответственностью, ограниченной гарантией, выполняют условие об уставном капитале для схемы освобождения от налогов для новых начинающих компаний? Для компаний с ограниченной ответственностью указанное условие вместо этого будет применяться к их членству. В состав таких компаний должны входить участники, отвечающие любому из следующих условий: Если моя компания не претендует на освобождение от налогов для новых компаний-стартапов ни в одном из первых 3 МС, могу ли я продолжать требовать освобождения от налогов в последующих МС? Нет. Пример: Первые 3 года деятельности вашей компании: 2020, 2021 и 2022 года. У нее нет дохода в 2020 и 2021 годах. Она начала свою деятельность в 2021 году и имеет налогооблагаемый доход в 2022 году. Ваша компания может претендовать на освобождение от налогов для новых начинающих компаний в 2022 году YA, если они соответствуют всем квалификационным условиям. Тем не менее, YA 2022 является третьим YA вашей компании, хотя это ее первая заявка на освобождение от налогов для нового стартапа. Ваша компания не может претендовать на налоговое освобождение для новых начинающих компаний в 2023 году, так как это четвертый год. С 2023 года YA ваша компания имеет право на частичное освобождение от налогов. Может ли моя компания отложить иск о неиспользованных налоговых убытках, чтобы максимизировать выгоду, предоставляемую в рамках схемы освобождения от налогов для новых начинающих компаний? Нет. Компания должна сначала произвести зачет неиспользованных налоговых убытков, перенесенных на будущие периоды, в счет скорректированной прибыли текущего года, если только она не соответствует квалификационным условиям для зачета*. * Если он не соответствует квалификационным условиям для зачета, неиспользованные убытки не учитываются и не могут быть зачтены в счет текущей или будущей прибыли. Пример: Ваша компания имеет налоговые убытки в размере 150 000 долларов США в 2021 г. Компания должна сначала произвести зачет неиспользованных налоговых убытков в размере 150 000 долларов США, перенесенных с 2021 года, против скорректированной прибыли в размере 100 000 долларов США, полученной в 2022 году, при условии, что она соответствует квалификационным условиям для зачета. Это приводит к неиспользованным убыткам в размере 50 000 долл. США (150 000 долл. США — 100 000 долл. США), которые подлежат переносу на зачет в счет прибыли последующих МС при условии выполнения квалификационных условий. Таким образом, схема освобождения от налогов для новых начинающих компаний Может ли моя компания отложить подачу заявления на получение пособия на капитал, чтобы максимизировать выгоду, предоставляемую в рамках схемы освобождения от налогов для новых начинающих компаний? Да. Налогооблагаемый доход моей компании за 2022 год составляет менее 200 000 долларов США. Таким образом, моя компания не может пользоваться максимальным освобождением от налогов для новых начинающих компаний. Можно ли перенести «неиспользованную» освобожденную сумму за 2022 YA на последующие YA? Нет. Освобождение от налога предоставляется на основе YA. Вы не можете перенести какую-либо «неиспользованную» сумму на 2023 год или любой другой последующий год. Я преобразовал свой индивидуальный или партнерский бизнес в компанию. Имеет ли моя компания право на освобождение от налогов для новых начинающих компаний? Да. Ваша компания имеет право на освобождение от налогов для новых компаний в течение первых 3 лет подряд, если она соответствует всем квалификационным условиям. % Exempted From Tax Amount Exempted From Tax First $10,000 75% $7,500 Next $190,000 50% $95,000

Chargeable Income % Exempted From Tax Amount Exempted From Tax First $10,000 75% $7,500 Следующие $290,000 50% $145,000 Часто задаваемые вопросы

не менее 10% от общей суммы взносов участников компании в течение базового периода для этого YA Освобождение от налогов доступно только для первых 3 последовательных лет. Если ваша компания несет убытки или не имеет дохода (например, бизнес еще не начался) в течение любого из первых 3 лет, схема освобождения от налогов для новых начинающих компаний не действует.

Освобождение от налогов доступно только для первых 3 последовательных лет. Если ваша компания несет убытки или не имеет дохода (например, бизнес еще не начался) в течение любого из первых 3 лет, схема освобождения от налогов для новых начинающих компаний не действует.

применимо к вашей компании для этого конкретного YA, поскольку ваш налогооблагаемый доход и налог к уплате равны нулю. Тем не менее, этот конкретный YA по-прежнему включается в определение первых 3 последовательных YA, которые ваша компания имеет право на освобождение от налогов.

для новых начинающих компаний.

компании. и имеет скорректированную прибыль в размере 100 000 долларов США в 2022 г. Она соответствует требованиям схемы освобождения от налогов для новых начинающих компаний в 2022 г.

и имеет скорректированную прибыль в размере 100 000 долларов США в 2022 г. Она соответствует требованиям схемы освобождения от налогов для новых начинающих компаний в 2022 г.

не применяется к компании за 2022 год, поскольку налогооблагаемый доход компании и налог, подлежащий уплате за 2022 год, равны нулю. Ваша компания может отложить подачу заявки на капитальную надбавку. Узнайте больше об отсрочке требований о выплате пособий по капиталу.

Ваша компания может отложить подачу заявки на капитальную надбавку. Узнайте больше об отсрочке требований о выплате пособий по капиталу.

И налогоплательщик имеет такое же право, оставаясь в рамках законов, проявить сообразительность, чтобы предотвратить опустошения своего кармана налоговой службой.

И налогоплательщик имеет такое же право, оставаясь в рамках законов, проявить сообразительность, чтобы предотвратить опустошения своего кармана налоговой службой.