Содержание

Расчет по страховым взносам (КНД 1151111) \ КонсультантПлюс

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Расчет по страховым взносам (КНД 1151111)

Внимание! С отчетности за I квартал 2023 года применяется новая форма расчета по страховым взносам, установленная Приказом ФНС России от 29.09.2022 N ЕД-7-11/878@.

Применяется — с отчетности за I квартал 2022 года

Утверждена — Приказом ФНС России от 06.10.2021 N ЕД-7-11/875@

Срок сдачи — не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом

Внимание! Плательщики, у которых численность физических лиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек, а также вновь созданные (в том числе в результате реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты в электронной форме.

Скачать форму расчета по страховым взносам:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения расчета по страховым взносам >>>

Материалы по заполнению расчета по страховым взносам:

— Приказ ФНС России от 06.10.2021 N ЕД-7-11/875@

— Письмо ФНС России от 20.07.2022 N БС-4-11/9270@

— Справочная информация: «Перечень контрольных соотношений к налоговым декларациям (расчетам)»

— Типовая ситуация: Как заполнить РСВ за 2022 г.

— Типовая ситуация: Нулевой РСВ: когда сдавать и как заполнить

— Типовая ситуация: Как в РСВ отразить выплаты по ГПД

— Готовое решение: Как заполнить и представить в налоговый орган расчет по страховым взносам за отчетные (расчетный) периоды начиная с I квартала 2022 г.

— Готовое решение: Как учреждению заполнить и представить расчет по страховым взносам за отчетные и расчетный периоды 2022 г.

— Готовое решение: Как при УСН заполнить расчет по страховым взносам

— Готовое решение: Как заполнить расчет по страховым взносам при применении пониженных тарифов

— «Годовой отчет — 2022» (под ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2022)

— Статья: Необлагаемые выплаты бывшим работникам: быть или не быть в РСВ (Шаронова Е.А.) («Главная книга», 2022, N 16)

— Статья: Особенности заполнения расчета по страховым взносам (Подкопаев М.В.) («Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение», 2022, N 9)

— Статья: Заполняем РСВ в разных ситуациях: на какие моменты обратить внимание (Шаронова Е.А.) («Главная книга», 2022, N 9)

— Статья: Что нового в РСВ за I квартал 2022 года (Шаронова Е.А.) («Главная книга», 2022, N 8)

— Статья: Представляем расчет по страховым взносам за I квартал 2022 года по новой форме (Семина Л. ) («Учреждения культуры и искусства: бухгалтерский учет и налогообложение», 2022, N 5)

) («Учреждения культуры и искусства: бухгалтерский учет и налогообложение», 2022, N 5)

— Статья: Готовимся к сдаче РСВ за I квартал 2022 года («Практическая бухгалтерия», 2022, N 3)

— Статья: Новая форма расчета по страховым взносам, представляемого в ФНС (Мухин С.) («Учреждения здравоохранения: бухгалтерский учет и налогообложение», 2022, N 1)

— Статья: Как заполнить и сдать РСВ за I квартал 2022 года? (Тарасова Е.) («Учреждения культуры и искусства: бухгалтерский учет и налогообложение», 2022, N 2)

— Статья: Расчет по страховым взносам — 2022: на что обратить внимание при заполнении? (Логинова Е.) («Учреждения физической культуры и спорта: бухгалтерский учет и налогообложение», 2022, N 1)

— Статья: РСВ: новая форма с 2022 года (Петрова Н.А.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2021, N 12)

— Статья: С 2022 года применяется новый расчет по страховым взносам (Подкопаев М.В.) («Бухгалтер Крыма», 2021, N 1)

— Статья: ФНС обновила форму РСВ. Что изменилось? (Суворова Т.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2022, N 1)

Что изменилось? (Суворова Т.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2022, N 1)

— Статья: Новая форма расчета по страховым взносам (Фурагина О.) («Силовые министерства и ведомства: бухгалтерский учет и налогообложение», 2022, N 1)

Архивные формы расчета по страховым взносам:

— расчет по страховым взносам с отчетности за 2020 год до отчетности за I квартал 2022 года

— расчет по страховым взносам с отчетности за I квартал 2020 года до отчетности за 2020 год

— расчет по страховым взносам с отчетности за I квартал 2017 года до отчетности за I квартал 2020 года

—————————————-

новая форма и правила ее заполнения — Бухонлайн

Каким станет расчет по страховым взносам в 2017 году: новая форма и правила ее заполнения

30 ноября 2016

Автор

Елена Маврицкая

При участии

Юлия Бусыгина

Федеральная налоговая служба приказом от 10. 10.16 № ММВ-7-11/551@ утвердила форму расчета по страховым взносам, которая будет применяться, начиная с 2017 года. Новый расчет заменит собой формы РСВ-1, РСВ-2, РВ-3 и действующую форму 4-ФСС. О том, как заполнить новый расчет, куда и в какие сроки его представить, читайте в нашей статье.

10.16 № ММВ-7-11/551@ утвердила форму расчета по страховым взносам, которая будет применяться, начиная с 2017 года. Новый расчет заменит собой формы РСВ-1, РСВ-2, РВ-3 и действующую форму 4-ФСС. О том, как заполнить новый расчет, куда и в какие сроки его представить, читайте в нашей статье.

Вводная информация

Появление нового бланка обусловлено тем, что со следующего года начисление и уплату взносов (кроме взносов «на травматизм») будет курировать ФНС (см. «С 2017 года страховые взносы переходят под контроль налоговиков: какие изменения ожидают страхователей»). В связи с этим вместо расчетов по формам РСВ-1, РСВ-2, РВ-3 и 4-ФСС, которые сейчас представляются в фонды, страхователю придется сдавать один расчет по новой форме. Принимать его будет ИФНС, то есть налоговая инспекция.

Обратите внимание: отчетность перед фондами в следующем году не будет упразднена полностью. Страхователям предстоит сдавать в ПФР ежемесячную форму СЗВ-М и новый ежегодный отчет о стаже (его форма еще не утверждена).

Бесплатно сдать через интернет отчетность в ИФНС, ПФР и ФСС

В фонд соцстрахования необходимо представлять расчет по взносам «на травматизм» по обновленной форме 4-ФСС (утв. приказом ФСС России от 26.09.16 № 381; «Фонд социального страхования утвердил новую форму расчета 4-ФСС»).

Сроки и способ представления нового расчета по взносам

Новый расчет нужно представлять один раз в квартал, не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Об этом говорится в пункте 7 статьи 431 НК РФ (вступит в силу со следующего года). Таким образом, в 2017 году срок сдачи нового расчета за первый квартал придется на 2 мая, за полугодие — на 31 июля, за девять месяцев — на 30 октября, за год — на 30 января 2018 года.

Организации и предприниматели со среднесписочной численностью более 25 человек должны сдавать новый расчет в электронной форме по телекоммуникационным каналам связи. Если среднесписочная численность составляет 25 человек и менее, отчитаться по взносам можно на бумаге (о том, как определить среднесписочную численность читайте в статье «Шпаргалка по расчету среднесписочной численности работников»). Данное правило закреплено в пункте 10 статьи 431 НК РФ (вступит в силу со следующего года).

Данное правило закреплено в пункте 10 статьи 431 НК РФ (вступит в силу со следующего года).

Принимать расчет по новой форме будет ИФНС по месту нахождения организации или по месту жительства предпринимателя. Обособленные подразделения, которые начисляют выплаты физическим лицам, должны сдавать расчеты по месту своего нахождения. При этом факт наличия у филиала своего расчетного счета и отдельного баланса значения не имеет.

Чем новая форма отличается от действующих расчетов

Основное отличие новой формы расчета в том, что она составлена по образу и подобию налоговой декларации. Это значит, что в нее включены только те показатели, которые относятся к начислениям отчетного (расчетного) периода. Что же касается суммы перечисленных взносов, а также остатка задолженности на начало и конец периода, то они в новой форме не указываются.

А вот действующие формы РСВ-1, РСВ-2, РВ-3 и 4-ФСС содержат поля, где нужно проставлять суммы не только начисленных, но и уплаченных взносов. Это дает возможность определить, какая задолженность образовалась у страхователя перед фондом (либо у фонда пред страхователем) на последнее число периода.

Это дает возможность определить, какая задолженность образовалась у страхователя перед фондом (либо у фонда пред страхователем) на последнее число периода.

Структура и содержание новой формы расчета

Новый расчет по страховым взносам состоит из трех разделов.

Раздел 1

Первый раздел заполняют те, кто производит выплаты в пользу физических лиц. В этом разделе указывают сводные данные по суммам, подлежащим уплате за расчетный (отчетный) период по пенсионным взносам, медицинским взносам и по взносам на обязательное страхование на случай временной нетрудоспособности и в связи с материнством. Также в данном разделе отражают суммы взносов в ПФР по дополнительному тарифу и взносы на дополнительное социальное обеспечение. Каждую из этих величин нужно указать сначала целиком, а затем — за последние три месяца с разбивкой по месяцам.

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Сдать бесплатно

Плюс к этому для каждого вида взносов необходимо проставить соответствующий код бюджетной классификации.

Это требуется для того, чтобы налоговики, получив расчет, зафиксировали на лицевом счете плательщика задолженность по тому или иному коду. Такой же КБК будет указан в платежке, в результате чего задолженность погасится. Если страхователь в течение отчетного (расчетного) периода начислял взносы, относящиеся к нескольким кодам, придется заполнить несколько листов раздела 1 — по одному на каждый КБК.

Также в первом разделе есть поля, в которых нужно отражать сумму превышения расходов по обязательному соцстрахованию над величиной взносов в ФСС (кроме взносов «на травматизм»). Данную величину следует указать сначала целиком, а затем — за последние три месяца с разбивкой по месяцам.

Приложения к разделу 1

В новой форме расчета есть десять приложений к разделу 1. Они показывают, каким образом страхователь получил сводные данные о суммах взносов, подлежащих уплате, и о суммах превышения расходов над взносами в ФСС (кроме взносов «на травматизм»).

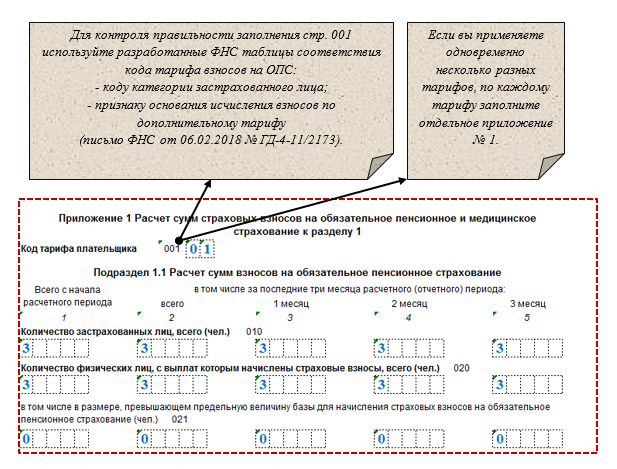

В частности, в приложении 1 представлен расчет пенсионных взносов. Здесь в числе прочего нужно указывать количество застрахованных лиц, а также лиц, с выплат которым начислены взносы.

Здесь в числе прочего нужно указывать количество застрахованных лиц, а также лиц, с выплат которым начислены взносы.

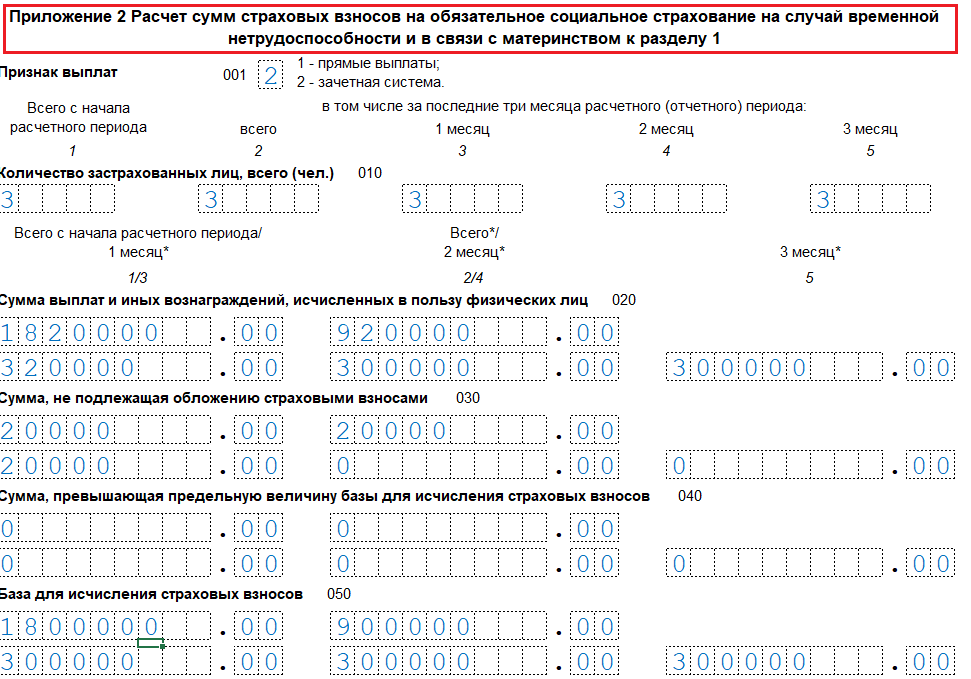

Помимо этого есть поля, где следует отражать сумму выплат, величину базы (превышающую и не превышающую лимит) и начисленные взносы. Аналогичные расчеты предусмотрены для взносов в ФОМС и взносов на обязательное страхование на случай временной нетрудоспособности и в связи с материнством.

В приложении 3 дана расшифровка расходов на обязательное соцстрахование. В нем есть поля для различных видов пособий: по временной нетрудоспособности, по беременности и родам, по уходу за ребенком и проч. Кроме того, есть отдельные приложения для тех, кто применяет льготные тарифы, кто делает выплаты, финансируемые за счет средств бюджета, и для организаций, оплачивающих труд учащихся.

Раздел 2

Второй раздел предназначен для глав крестьянских (фермерских) хозяйств. Они должны указать сумму пенсионных и медицинских взносов, начисленную за расчетный период, то есть за год. Для каждого вида взносов нужно проставить соответствующий код КБК.

Для каждого вида взносов нужно проставить соответствующий код КБК.

Информацию о главе и о каждом члене хозяйства необходимо отразить в приложении. В числе прочего следует указать фамилию, имя и отчество, год рождения, ИНН и СНИЛС. Также надо проставить дату начала и дату окончания периода, когда человек состоял в крестьянском или фермерском хозяйстве. Если же он числился в хозяйстве на протяжении всего расчетного периода, нужно отразить первое и последнее число данного периода. Наконец, для каждого участника и для главы необходимо указать величину взносов в ПФР и в ФОМС, начисленных в течение года исходя из суммы его вознаграждения.

Раздел 3

Третий раздел — это персонифицированные сведения о застрахованных лицах. Данный раздел заполняется в отношении каждого застрахованного лица, которому в течение последних трех месяцев отчетного (расчетного) периода начислялись выплаты и иные вознаграждения.

Для каждого застрахованного лица необходимо указать его персональные данные: фамилию, имя и отчество, ИНН и СНИЛС, год рождения, гражданство и проч.

Информация о выплатах и пенсионных взносах по «обычным» (не дополнительным) тарифам размещается в подразделе 3.2.1 раздела 3. В случае, когда страхователь начислял взносы по нескольким «обычным» тарифам, ему придется несколько раз заполнить подраздел 3.2.1 — отдельно для каждого тарифа.

В подразделе 3.2.1 следует указать код категории застрахованного лица (перечень кодов приведен в приложении № 8 к порядку заполнения нового расчета), а также общую сумму выплат и иных вознаграждений. Далее нужно проставить облагаемую базу в пределах лимита, в том числе базу по договорам подряда, и сумму взносов в ПФР, начисленных от облагаемой базы в пределах лимита. Все эти данные указываются следующим образом: сначала за последние три месяца с разбивкой по месяцам, а потом — итоговой величиной за последние три месяца. Если за три последних месяца застрахованному лицу ничего не начисляли, подраздел 3.2.1 на него не заполняется.

Для пенсионных взносов, начисленных по дополнительным тарифам, предназначен подраздел 3. 2.2 раздела 3. В нем есть строки для кода тарифа (перечень кодов тарифа приведен в приложении № 5 к порядку заполнения нового расчета), для суммы выплат и иных вознаграждений, облагаемых взносами по дополнительным тарифам, и для начисленных взносов. Эти сведения указываются сначала за последние три месяца с разбивкой по месяцам, а потом — итоговой величиной за последние три месяца.

2.2 раздела 3. В нем есть строки для кода тарифа (перечень кодов тарифа приведен в приложении № 5 к порядку заполнения нового расчета), для суммы выплат и иных вознаграждений, облагаемых взносами по дополнительным тарифам, и для начисленных взносов. Эти сведения указываются сначала за последние три месяца с разбивкой по месяцам, а потом — итоговой величиной за последние три месяца.

Заполнив разделы 3 на всех застрахованных лиц, страхователю нужно просуммировать данные о начисленных взносах. Полученная цифра должна совпасть с величиной взносов, подлежащей уплате и указанной в разделе 1 (либо в разделе 2). Если эти два показателя не совпадут, налоговики расчет не примут. То же самое произойдет в случае, если инспекторы обнаружат ошибку в персональных данных застрахованного лица. При этом инспекторы направят уведомление, получив которое страхователь обязан устранить несоответствие. Сделать это нужно в пятидневный срок с даты, когда налоговики направили уведомление в электронной форме (либо в десятидневный срок с даты, когда уведомление направили на бумажном носителе). Если страхователь все исправит вовремя, то датой представления расчета будет считаться день сдачи исходного, то есть неисправленного варианта (п. 7 ст. 431 НК РФ, вступающей в силу 2017 года).

Если страхователь все исправит вовремя, то датой представления расчета будет считаться день сдачи исходного, то есть неисправленного варианта (п. 7 ст. 431 НК РФ, вступающей в силу 2017 года).

Ошибки и уточнение расчета

Не исключено, что в уже сданном расчете по взносам обнаружится ошибка, Дальнейшие действия зависят от того, привела ли ошибка к занижению суммы взносов. Если привела, то страхователю независимо от его желания нужно сдать уточненный расчет. Если не привела, то подача уточнений — право, но не обязанность страхователя.

В уточненный расчет нужно включить те разделы и приложения, которые ранее были представлены в ИФНС. Заполнить другие разделы и приложения нужно только в случае, когда в них вносятся дополнения.

Из данного правила есть одно исключение. Оно относится к разделу 3, то есть к персонифицированным сведениям. Представляя уточненный расчет по взносам, страхователь в любом случае должен включить в него раздел 3. Но не на всех застрахованных лиц, а только на тех, в отношении которых были сделаны уточнения и дополнения. При этом следует заполнить все поля раздела 3 — как требующие, так и не требующие корректировки.

При этом следует заполнить все поля раздела 3 — как требующие, так и не требующие корректировки.

Правила переходного периода

В новый расчет по страховым взносам включаются периоды, начиная с первого квартала 2017 года. Проще говоря, за периоды, относящиеся к 2016, 2015 и более ранним годам, нужно отчитываться по «прежним» формам и форматам. В частности, взносы за декабрь 2016 года не будут отражены в новом расчете, даже если они перечислены в январе 2017 года.

В закладки

Поделиться

236 883

Сроки внесения вклада компании | DWC

Крайний срок для внесения отсрочек по зарплате сотрудников в план относительно прост; однако этого нельзя сказать о взносах компаний, таких как взносы на долевое участие и участие в прибылях. Основная причина в том, что существуют разные правила в зависимости от цели дедлайна. Другими словами, в одном наборе нормативных актов может быть указан один крайний срок для целей соблюдения, а в другом наборе требуется другой срок для целей вычета.

В этом FAQ мы рассмотрим некоторые из различных крайних сроков, чтобы попытаться помочь вам разобраться в них.

Налоговый вычет

Когда мы должны вносить взносы компании, чтобы использовать их в качестве налогового вычета за год?

Чтобы вычесть взнос за данный год, он должен быть внесен до срока (включая продление) налоговой декларации компании.

Например, компания ABC представляет налоговую декларацию за календарный год. Возврат компании за 2017 г. должен состояться 15 марта 2018 г., но может быть продлен до 15 сентября. Если ABC не продлит срок выплаты дохода компании, она должна внести свои взносы в план не позднее 15 марта 2018 г., чтобы получить вычет из своего дохода за 2017 г. Если ABC продлевается, депозит необходимо внести не позднее 15 сентября.

Означает ли это, что если депозит внесен после даты подачи налоговой декларации, он не может быть вычтен?

К счастью, нет. Взнос просто вычитается при возврате в следующем году. Используя приведенный выше пример, давайте предположим, что ABC не продлила отчетность своей компании и имеет крайний срок подачи 15 марта 2018 года, но она не может финансировать свой вклад в участие в прибылях до июня. В этом случае ABC вычтет эту сумму из своего дохода за 2018 год, а не за 2017 год. Однако имейте в виду, что если ABC внесет свой вклад в распределение прибыли за 2018 год вовремя, чтобы вычесть его из дохода за 2018 год, ей нужно будет убедиться, что сумма причитающихся взносов за два года не превышает предела вычета.

Используя приведенный выше пример, давайте предположим, что ABC не продлила отчетность своей компании и имеет крайний срок подачи 15 марта 2018 года, но она не может финансировать свой вклад в участие в прибылях до июня. В этом случае ABC вычтет эту сумму из своего дохода за 2018 год, а не за 2017 год. Однако имейте в виду, что если ABC внесет свой вклад в распределение прибыли за 2018 год вовремя, чтобы вычесть его из дохода за 2018 год, ей нужно будет убедиться, что сумма причитающихся взносов за два года не превышает предела вычета.

Если мы подадим налоговую декларацию досрочно, есть ли у нас время внести залог до фактической даты платежа?

Да. Срок внесения депозита основан на сроке (с дополнениями) налоговой декларации, а не на дате ее фактической подачи. Тем не менее, важно отметить, что если фактический депозит не внесен к установленной дате возврата или сумма депозита отличается от ожидаемой, компании необходимо будет подать исправленную декларацию, чтобы скорректировать вычет, который был утверждал. В результате обычно рекомендуется внести депозит (или, по крайней мере, отложить) до даты подачи заявки.

В результате обычно рекомендуется внести депозит (или, по крайней мере, отложить) до даты подачи заявки.

Соблюдение плана

Какова последняя дата, когда компания может внести взнос работодателя, чтобы он по-прежнему учитывался в общем лимите за данный год?

Лимит ежегодных поступлений относится к общей сумме взносов, которые могут быть распределены на счет участника в течение данного года ограничения. В большинстве случаев год исковой давности совпадает с годом плана. Чтобы взнос компании рассматривался как ежегодное дополнение за данный год, этот взнос должен быть внесен не позднее, чем через 30 дней после даты подачи налоговой декларации компании (с отсрочками).

Предположим, что наши друзья из компании ABC продлили крайний срок подачи налоговой декларации компании за 2017 год до 15 сентября 2018 года. Дата, до которой им нужно будет внести вклад в участие в прибылях, чтобы он считался ежегодным дополнением за 2017 год, 15 октября 2018 г. , то есть через 30 дней после крайнего срока подачи налоговых деклараций 15 сентября.

, то есть через 30 дней после крайнего срока подачи налоговых деклараций 15 сентября.

Как насчет некоммерческих организаций, которые не подают налоговую декларацию? Когда причитаются взносы их компании?

Правила требуют, чтобы взносы вносились не позднее 15-го числа 10-го месяца, следующего за закрытием года… 15 октября для планов на календарный год.

Вместо того, чтобы беспокоиться о самой поздней возможной дате, не можем ли мы внести вклад компании в течение года?

Это зависит от положений плана. Некоторые планы требуют, чтобы участники выполнили определенные условия, чтобы участвовать в взносе за год. Двумя наиболее распространенными условиями распределения являются выполнение не менее 1000 часов работы в течение года и/или трудоустройство в последний день планового года. Если ваш план включает эти типы требований, и вы вносите взнос в течение года, возможно, что некоторые участники могут не выполнить условия. Другими словами, вклад в конечном итоге делается для того, кто не имеет на него права. Поэтому настоятельно рекомендуется, чтобы планы с условиями распределения ждали до конца года, чтобы внести взнос.

Поэтому настоятельно рекомендуется, чтобы планы с условиями распределения ждали до конца года, чтобы внести взнос.

Существуют ли какие-либо особые сроки для внесения вклада компании в план «безопасная гавань» 401(k)?

Неизбирательный взнос в качестве безопасной гавани (как правило, 3% вознаграждения для каждого участника) должен быть внесен не позднее последнего дня планового года, следующего за плановым годом, к которому он относится, например, 31 декабря 2018 г. для безопасной гавани NEC 2017 г.

Для планов соответствия безопасной гавани крайний срок депозита зависит от того, как часто документ плана требует расчета соответствия. Если соответствие должно быть рассчитано на основе компенсации за весь год и отсрочек, для него применяется тот же крайний срок внесения депозита, что и для безопасной гавани NEC, описанной выше. Однако, если он должен рассчитываться чаще (например, каждый платежный период), он должен быть внесен до конца следующего календарного квартала, то есть до конца 3-го квартала для матча, относящегося ко 2-му кварталу.

Есть ли другие типы планов с другими сроками внесения депозита?

Хотя их уже не так много, взносы в пенсионные планы покупки денег и планы целевых выплат, как правило, должны быть сделаны не позднее, чем через 8 ½ месяцев после закрытия планового года, т.е. 15 сентября для плана на календарный год.

Некоторые тесты на недискриминацию могут потребовать внесения дополнительных взносов. У такого рода вкладов есть особые сроки?

Для некоторых взносов, связанных с тестированием, крайним сроком внесения средств является последний день планового года, следующего за плановым годом, к которому относится взнос. К ним относятся минимальные взносы для топовых тяжелых планов, а также QNEC или QMAC для исправления неудачного теста ADP/ACP. Другими словами, план, не прошедший тест ADP на 2017 плановый год, должен будет внести корректирующий QNEC до 31 декабря 2018 года.

Если план не прошел тест на минимальное покрытие и должен быть исправлен путем ретроактивного внесения поправок в план для увеличения пособий, соответствующие взносы должны быть сделаны в течение 8 ½ месяцев после закрытия плана в год невыполнения плана, например. 15 сентября для планов на календарный год.

15 сентября для планов на календарный год.

Имейте в виду, что эти сроки относятся только к исправлению соответствующего теста на недискриминацию. За очень немногими исключениями они не меняют сроки внесения депозита для других целей, таких как вычеты и применение лимитов взносов.

Как уложиться в сроки?

Простой. Просто свяжитесь с DWC. Мы следим за соблюдением этих сроков для наших клиентов и выявляем любые вопросы, требующие особого внимания, в ежегодных отчетах о соответствии, которые мы предоставляем. Если вы не являетесь клиентом DWC или рассматриваете возможность изменения типа или сроков взносов компании, мы будем рады обсудить с вами ситуацию.

Для получения дополнительной информации о сроках и требованиях спонсоров плана посетите наш Центр знаний здесь.

OPERS Работодатели — Справочные таблицы

В качестве услуги для работодателей OPERS организация Employer Outreach предоставляет следующий ресурс. Выберите одну из следующих ссылок, чтобы просмотреть одну из нескольких полезных справочных таблиц:

Выберите одну из следующих ссылок, чтобы просмотреть одну из нескольких полезных справочных таблиц:

- Ставки взносов работодателя

- Ставки членских взносов

- Таблица периодичности отчетности по заработной плате

- Подробнее: Калькулятор даты отчётности пенсионных отчислений

Ниже приведены ставки взносов членов и работодателей по годам. Помните, что OPERS требует, чтобы отчеты о пенсионных взносах включали все платежные периоды, которые заканчиваются в течение календарного месяца, независимо от частоты отчетности.

| Ставки взносов работодателя | ||||||||

|---|---|---|---|---|---|---|---|---|

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | ||

| Местный | 14,00% | 14,00% | 14,00% | 14,00% | 14,00% | 14,00% | 14,00% | |

| Государственный | 14,00% | 14,00% | 14,00% | 14,00% | 14,00% | 14,00% | 14,00% | |

| Правоохранительные органы | 18,10% | 18,10% | 18,10% | 18,10% | 18,10% | 18,10% | 18,10% | |

| Общественная безопасность | 18,10% | 18,10% | 18,10% | 18,10% | 18,10% | 18,10% | 18,10% | |

| Финансирование здравоохранения * | 2,00% | 2,00% | 2,00% | 1,00% | 0,00% | 0,00% | 0,00% | |

*Процент отчислений, используемых для финансирования здравоохранения.