Содержание

Калькулятор пеней — Контур.Бухгалтерия — СКБ Контур

Если платить налоги и взносы не в полной сумме или с опозданием,

будут санкции. Одна из них — пени. Пени составляют процент от неуплаченной суммы

и растут с каждым днем просрочки платежа, пока компания полностью не погасит свои обязательства

перед бюджетом. Расскажем, как посчитать пени и чем поможет онлайн-калькулятор.

Чёрная пятница

в Бухгалтерии

Скидка на тарифы «Максимальный»

и «Оптимальный»

Кто должен считать пени

Налоговая начисляет пени компаниям, которые уплатили налоги, авансовые платежи или страховые взносы

с опозданием (ст. 75 НК РФ). Чтобы заплатить пени, дождитесь требования ИФНС. Налоговая сама

должна указать на просрочку уплаты и рассчитать пени.

Если вы нашли недоимку и хотите ее закрыть, посчитайте пени самостоятельно, заплатите недоимку

и пени, а затем подайте уточненную декларацию. Только так получится избежать штрафа (ст. 81 НК РФ). Если сначала подать уточненку, а потом заплатить налог и пени,

Только так получится избежать штрафа (ст. 81 НК РФ). Если сначала подать уточненку, а потом заплатить налог и пени,

инспекция назначит штраф.

Как рассчитать пени

Порядок расчета зависит от того, в какую дату возникла недоимка и на какой период

растянулась просрочка.

Задолженность возникла не раньше 28 декабря 2018 года

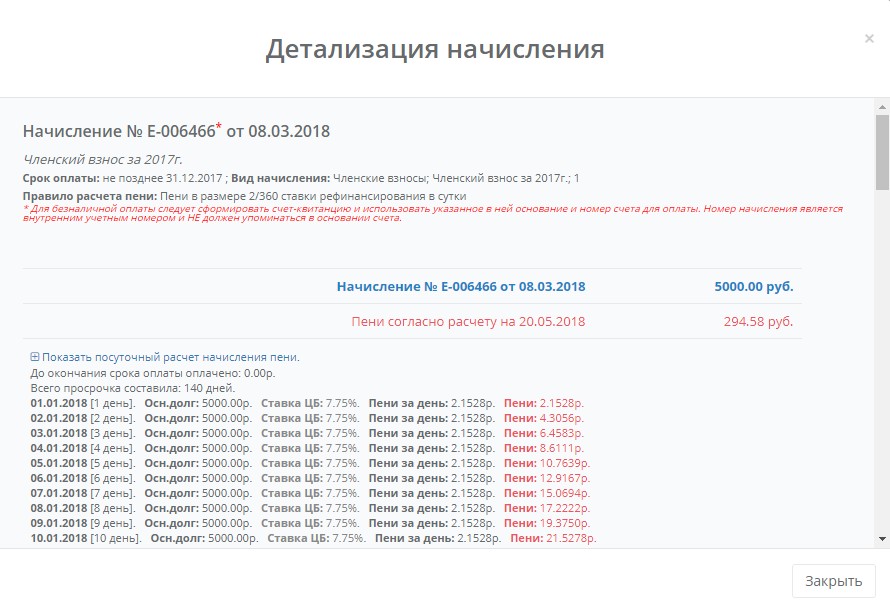

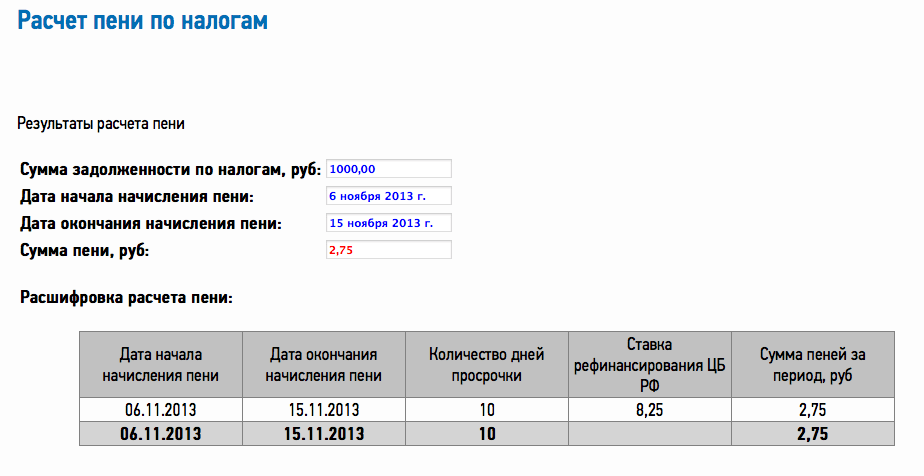

Пени начисляют с даты возникновения задолженности до даты погашения включительно. Для расчета

учитывают каждый календарный день просрочки, включая праздники, выходные и нерабочие дни.

Пример. ООО «Яблоко» в 2020 году просрочило уплату авансового платежа по налогу

на прибыль. Его нужно было заплатить 28 июля 2020 года, но организация перечислила платеж

5 августа. Пени начислят за 8 календарных дней — с 29 июля по 5 августа

включительно.

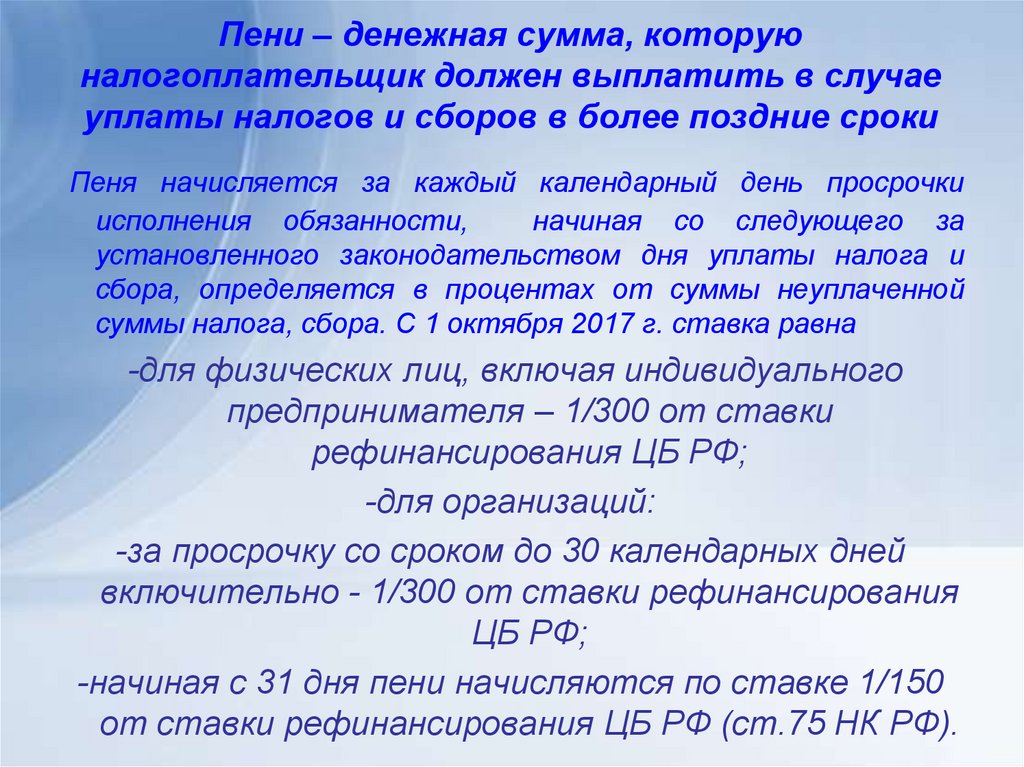

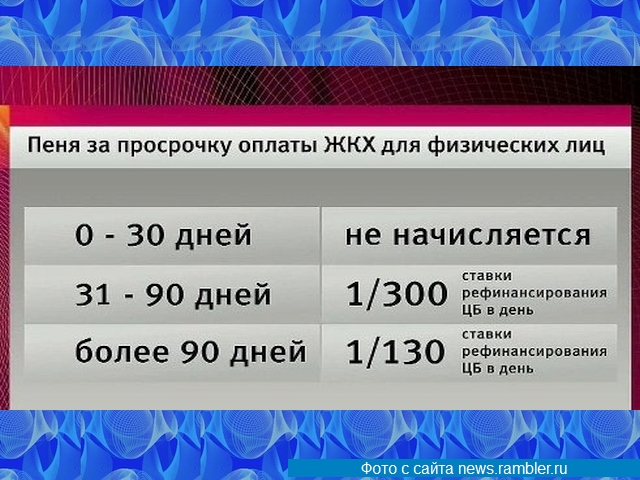

Предприниматели и физлица платят пени за весь период просрочки по ставке 1/300 ставки

рефинансирования ЦБ РФ. Для организаций ставка меняется в зависимости от периода просрочки

(ст. 75 НК РФ, ст. 13 Федерального закона от 30.11.2016 № 401-ФЗ):

75 НК РФ, ст. 13 Федерального закона от 30.11.2016 № 401-ФЗ):

-

С 1-го по 30-й день — 1/300 ставки рефинансирования на период просрочки.

Пени за просрочку до 30 дней = Сумма задолженности × Календарные дни просрочки × 1/300

ставки рефинансирования

-

С 31-го дня — 1/150 ставки рефинансирования, которая действовала с 31-го дня.

Пени за просрочку с 31-го дня = Сумма задолженности × Календарные дни просрочки с 31-го

дня × 1/150 ставки рефинансирования

Важно! Сумма пеней не может превышать сумму задолженности. Если пени оказались больше, в бюджет нужно заплатить пени в размере неуплаченного или невовремя уплаченного взноса, налога, авансового платежа, но не более суммы долга (п. 3 ст. 75 НК РФ).

Задолженность возникла с 1 октября 2017 по 27 декабря 2018

Пени начисляют со следующего за крайним сроком уплаты дня и до даты погашения недоимки,

исключая этот день (письмо ФНС от 06. 12.2017 № ЗН-3-22/7995).

12.2017 № ЗН-3-22/7995).

Порядок расчета пеней аналогичен предыдущему. Для ИП ставка равна 1/300 на весь период,

для организаций она повышается:

-

С 1-го по 30-й день — 1/300 ставки рефинансирования на период просрочки.

-

С 31-го дня — 1/150 ставки рефинансирования, которая действовала с 31-го дня.

Важно! По недоимкам, которые возникли до 28 декабря 2018 года нет ограничений. Сумма пеней не может превышать сумму задолженности.

Задолженность возникла до 1 октября 2017 года

Порядок расчета пеней практически идентичен действовавшему в период с 1 октября 2017

по 27 декабря 2018. Сумма пеней не ограничена и даты, которые принимаются к расчету,

совпадают.

Единственное отличие в формуле расчета. Ключевая ставка рефинансирования берется в размере 1/300

на весь период просрочки. Исключений не предусмотрено.

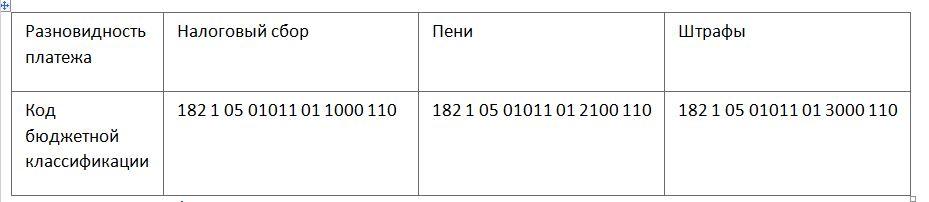

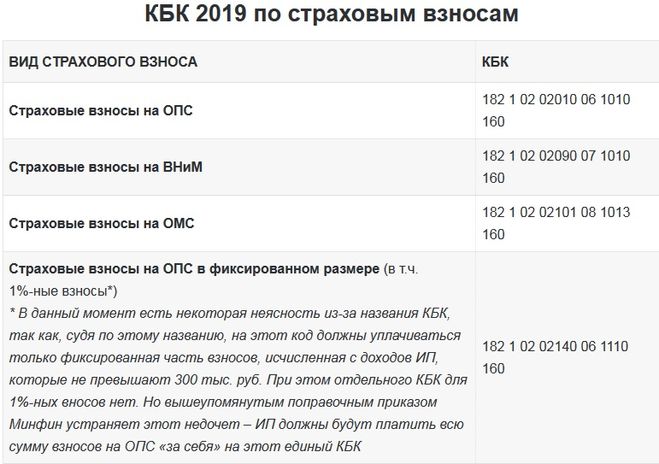

Как заплатить пени

Порядок уплаты пеней аналогичен для страховых взносов и налогов. Платите их вместе с суммой

недоимки либо после уплаты всей суммы налога, взноса (п. 5, 7 ст. 75 НК РФ, п. 7 ст. 26.11 Закона № 125-ФЗ).

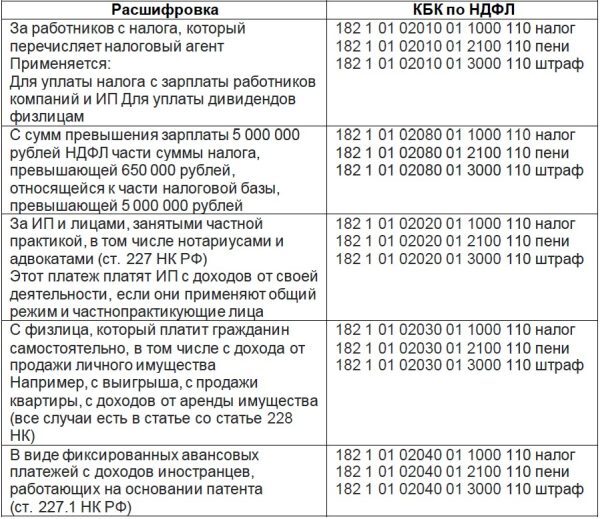

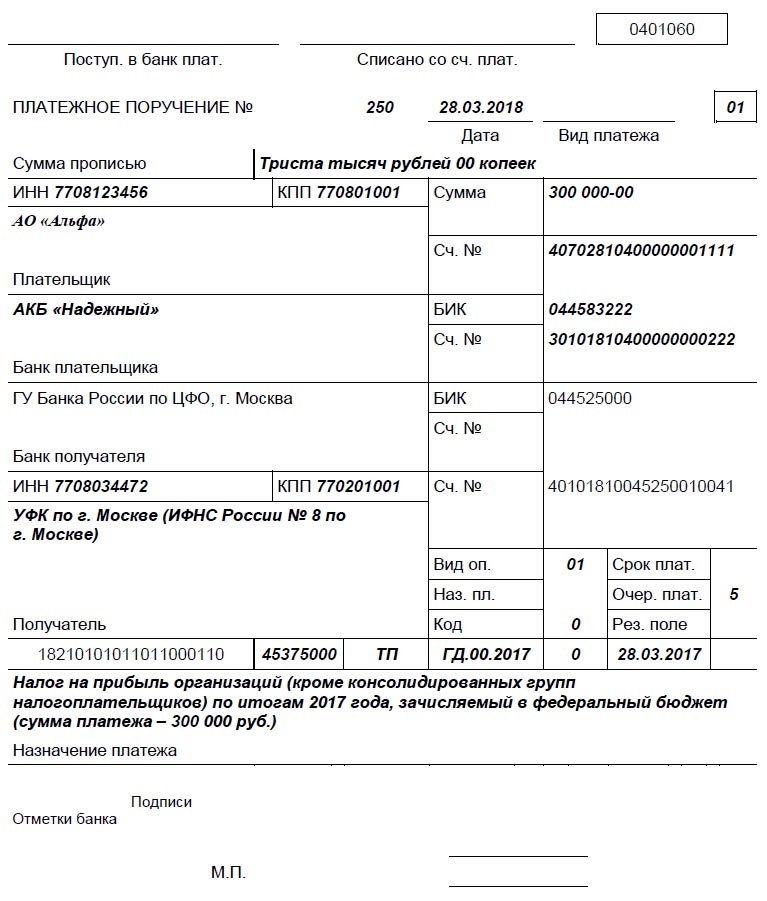

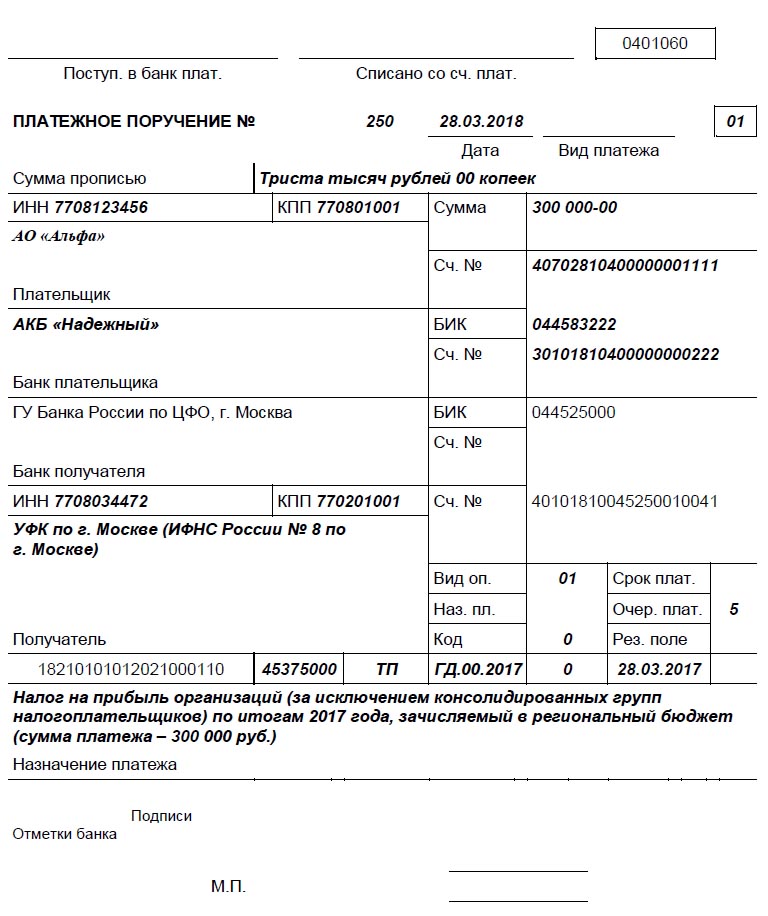

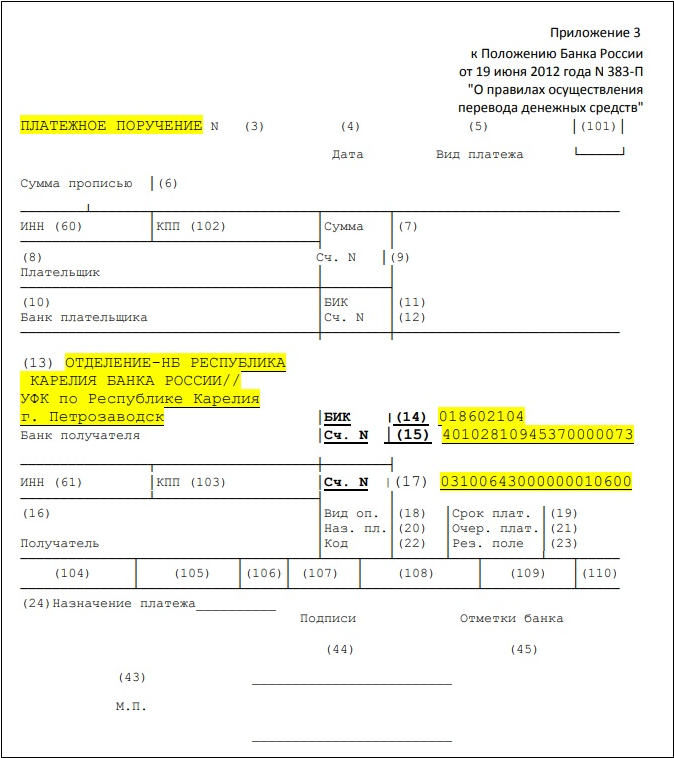

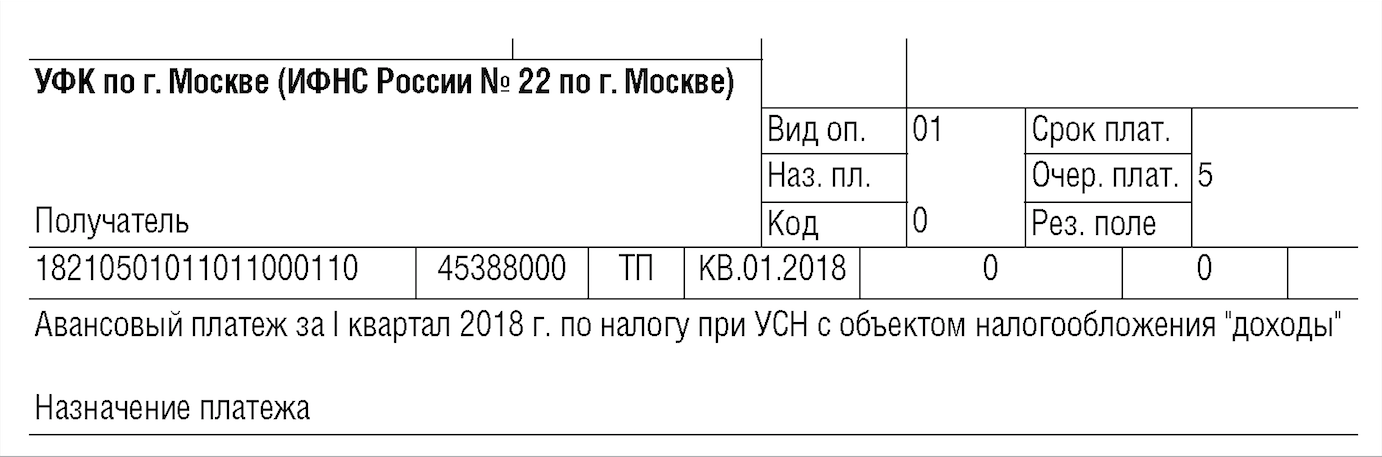

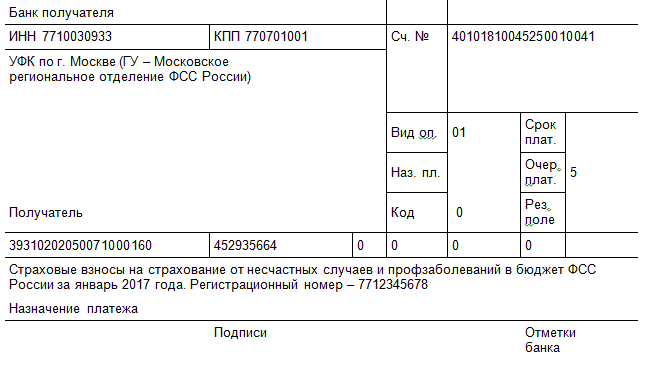

Чтобы заплатить пени, оформите отдельное платежное поручение. В его поле 104 отразите КБК для пеней по соответствующему налогу или взносу. В поле 24

укажите, что платите пени, за какой период и реквизиты требования налоговой, если оно есть.

В поле 106 укажите код основания платежа. Например, добровольно (ЗД), по требованию налоговой (ТР),

по акту налоговой проверки (АП). В зависимости от кода заполняются поля 107-109. Для пеней

по взносам на травматизм в полях 106-109 проставьте «0».

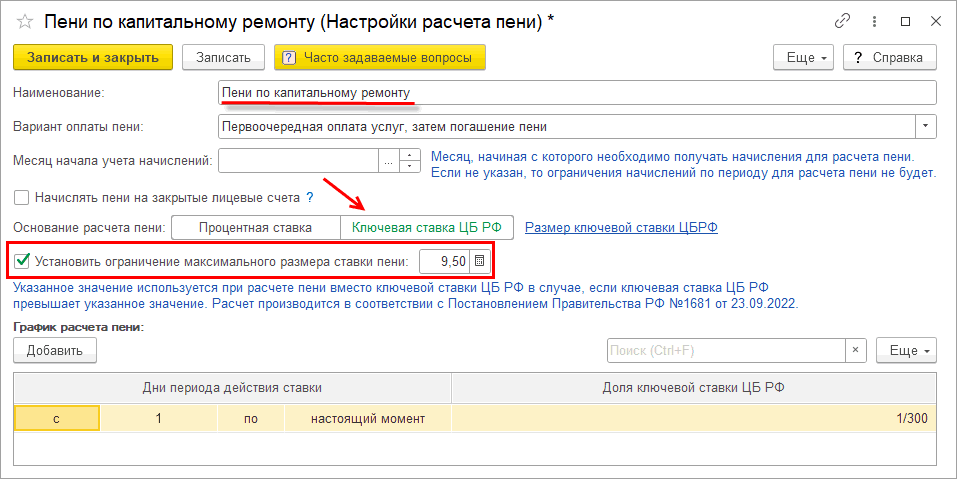

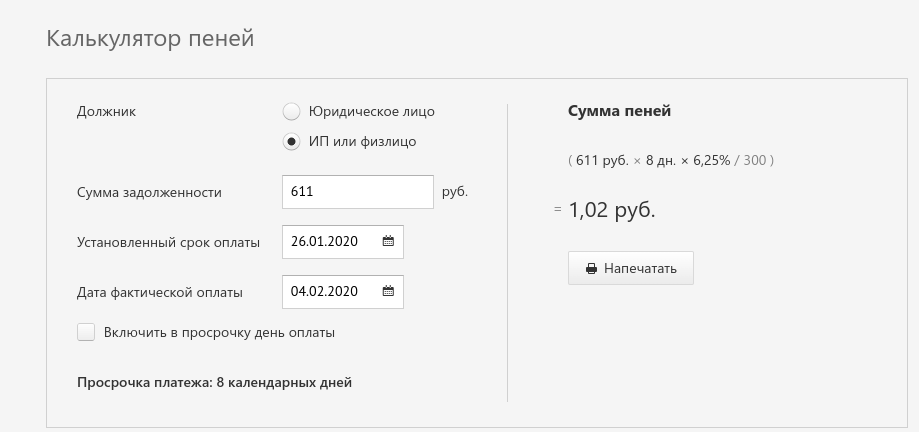

Расчет пеней на онлайн-калькуляторе — инструкция

Выберите тип должника: физическое лицо, индивидуальные предприниматель или юридическое лицо. От этого

зависит порядок расчета пеней. А также впишите сумму задолженности, по которой начислены пени.

Впишите установленный срок уплаты налога или взноса, который вы не смогли соблюсти. Помните,

что пени начинают начисляться со следующего дня.

Рядом укажите дату фактической уплаты налога. Поставьте галочку о том, нужно ли включать

в просрочку день оплаты. она включается в расчет по задолженностям с 28 декабря 2018

года, раньше этот день исключался.

Затем нажмите кнопку «Рассчитать», чтобы получить результат в правой части калькулятора. Он учтет

изменение ставки рефинансирования и продолжительность просрочки. Готовый расчет можно распечатать прямо

из калькулятора.

К списку

калькуляторов

Об уплате налога за налогоплательщика и новом порядке расчета пени

НК РФ допускает уплату налога за налогоплательщика иным лицом. Некоторым спорным вопросам, связанным с исполнением обязанностей налогоплательщика по уплате налога другими лицами, а также изменениям в расчете пеней посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Может ли организация в добровольном порядке уплатить налог за другую организацию?

С 30 ноября 2016 года исполнение третьим лицом или лицами обязанности налогоплательщика по уплате налога прямо разрешено НК РФ (пункт 1 статьи 45 НК РФ).

Сумма налога может быть уплачена за налогоплательщика иным лицом как в полном объеме, так и частично, как в установленный срок, так и досрочно или в погашение задолженности, в том числе за периоды до 30 ноября 2016 года.

До указанной даты действовал запрет исполнения налоговых обязанностей третьими лицами (за исключением прямо предусмотренных законодательством о налогах и сборах случаев). Более того, Конституционный суд указывал, что в целях надлежащего исполнения обязанности по уплате налога налогоплательщик обязан самостоятельно, от своего имени и за счет своих собственных средств, уплатить соответствующую сумму налога в бюджет (определение от 22.01.2004 № 41-О).

Возможно ли уплатить за другую организацию страховые взносы?

С 1 января 2017 г. третьи лица вправе перечислять за других плательщиков страховые взносы.

третьи лица вправе перечислять за других плательщиков страховые взносы.

Итак, в настоящее время на основании пунктов 1, 8, 9 статьи 45 НК РФ уплата налога, сбора, страховых взносов, пеней, штрафов возможна любым третьим лицом: одной организацией за другую, одним физическим лицом за другого, организацией за физическое лицо, физическим лицом за организацию.

С учетом мнения ФНС, перечисление денежных средств в уплату налога целесообразно осуществлять в безналичном порядке (письмо от 25.01.2018 № ЗН-3-22/478@).

Отметим, что уплата третьим лицом за обязанное лицо неналоговых платежей законодательством не предусмотрена (письма Минфина от 21.05.2018 № 23-01-06/34205, от 15.10.2018 № 23-01-06/73878).

Распространяются ли правила уплаты на налогового агента?

Распространяются, но с оговорками (пункт 8 статьи 45 НК РФ). Во-первых, в пункте 9 статьи 226 НК РФ сохранен запрет на уплату налоговыми агентами- организациями и индивидуальными предпринимателями НДФЛ за физическое лицо.

Во-вторых, при уплате налога за налогового агента имеются в виду суммы, удержанные налоговым агентом при выплате дохода в пользу российских лиц.

При этом судебная практика допускает взыскание с налогового агента налога, неудержанного при выплате доходов иностранным лицам (пункт 2 постановления Пленума ВАС РФ от 30.07.2013 № 57). Учитывая изложенное, в таких случаях и уплата налога третьим лицом за налогового агента возможна, даже если налог налоговым агентом удержан не был.

Может быть уплачена за налогоплательщика сумма налога по конкретной операции?

Применительно к статье 45 НК РФ речь идет о сумме налога, подлежащей уплате в бюджет. Согласно статье 52 НК РФ данная сумма за налоговый период исчисляется исходя из налоговой базы, налоговой ставки, налоговых льгот. В указанном значении «сумма налога» не равнозначна «сумме налога», исчисленной по конкретной операции и предъявляемой покупателю.

Видимо по этой причине, в письме Минфина от 09.06. 2017 № 03-02-07/1/37101 сказано, что НК РФ не предусматривает уплату НДС покупателем за продавца при приобретении у него товаров (работ, услуг).

2017 № 03-02-07/1/37101 сказано, что НК РФ не предусматривает уплату НДС покупателем за продавца при приобретении у него товаров (работ, услуг).

Аналогичный вывод следует из письма ФНС от 17.04.2018 № СД-4-3/7280@.

Как оформить оплату налога за налогоплательщика третьим лицом?

Для целей признания обязанности по уплате налога исполненной не требуется представления в налоговые органы дополнительных документов. Например, соглашения о взаимозачете, доверенностей и т.п.

Уплату налога подтверждают распоряжения о переводе денежных средств в бюджетную систему Российской Федерации.

Как заполняется распоряжение на уплату налогов при уплате их за налогоплательщика третьим лицом?

Нужно использовать Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденные приказом Минфина от 12.11.2013 № 107н ( в редакции от 05.04.2017 № 58н).

Вправе ли третье лицо, уплатившее налог за налогоплательщика, потребовать его возврата из бюджета?

Обязанность по уплате налога считается исполненной с момента предъявления в банк поручения на перечисление в бюджет денежных средств с банковского счета на счет Федерального казначейства (подпункт 1 пункта 3 статьи 45 НК РФ).

Иное лицо не является обязанным по уплате налога перед бюджетом. Во избежание рисков бюджетных потерь пунктом 1 статьи 45 НК РФ предусмотрено, что третье лицо, уплатившие налог за налогоплательщика, не вправе требовать возврата из бюджетной системы уплаченного за налогоплательщика налога. Поэтому в возврате третьему лицу налога будет отказано.

Вместе с тем, соответствующие права принадлежат налогоплательщику, то есть им может быть подано заявление о зачете- возврате сумм налога. В том числе в отношении сумм налога, уплаченных за него третьим лицом. Например, при одновременной уплате налога налогоплательщиком и третьим лицом, при уплате налога за налогоплательщика несколькими лицами, при основаниях для возврата госпошлины (письмо Минфина от 10.07.2018 № 03-05-06-03/47751).

Может ли третье лицо заявить о проведении зачета излишне уплаченной им суммы в счет исполнения обязанности по уплате налога третьего лица?

Минфин считает, что нет (письмо от 06.03. 2017 № 03-02-08/12572). Но по смыслу статьи 45 НК РФ проведение зачета является способом исполнения обязанности по уплате налога наряду с собственно уплатой налога посредством предъявления в банк поручения на перечисление денежных средств в бюджетную систему.

2017 № 03-02-08/12572). Но по смыслу статьи 45 НК РФ проведение зачета является способом исполнения обязанности по уплате налога наряду с собственно уплатой налога посредством предъявления в банк поручения на перечисление денежных средств в бюджетную систему.

Отсутствие в статье 78 НК РФ положений, корреспондирующих положениям в статье 45 НК РФ, не означает запрет на проведение зачета излишне уплаченной налогоплательщиком суммы по его заявлению в счет погашения налоговой задолженности третьего лица.

Допустима ли уплата налога за иное лицо в период действия решения о приостановлении операций по счету?

Минфин полагает, что на подобный платеж будет распространяться режим приостановления операций по счету (письмо от 16.04.2018 № 03-02-08/26061).

Однако, согласно пункту 1 статьи 76 НК РФ, приостановление операций по счетам не распространяется на операции по списанию денежных средств в счет уплаты налогов. Указания на то, что такие операции должны относиться только к уплате налога налогоплательщиком за самого себя, в НК РФ не содержится.

Как учитываются расходы налогоплательщика при уплате за него налогов третьим лицом?

Для налогоплательщиков налога на прибыль суммы налогов, сборов, страховых взносов, начисленные в установленном НК РФ порядке, относятся к прочим расходам, связанным с производством и реализацией (подпункт 1 пункта 1 статьи 264 НК РФ).

При методе начисления данные расходы учитываются на дату начисления (подпункт 1 пункта 7 статьи 272 НК РФ). Нужно иметь ввиду, что одна и та же сумма не может быть учтена в расходах повторно (пункт 5 статьи 252 НК РФ). Поэтому при учете в составе расходов сумм начисленного налога последующее возмещение расходов третьего лица по уплате налога не уменьшает доходы налогоплательщика.

Также не следует забывать, что при общем режиме налогообложения не учитываются в расходах собственно налог на прибыль организаций, суммы налогов, предъявленных в соответствии с НК РФ налогоплательщиком покупателю товаров, работ, услуг, имущественных прав (если иное не предусмотрено НК РФ), суммы торгового сбора.

Так, если налогоплательщиком сумма НДС, которая должна быть предъявлена покупателю (приобретателю) товаров (работ, услуг, имущественных прав), уплачивается за счет собственных средств, то такая сумма НДС в целях налогообложения прибыли не учитывается (письмо Минфина от 31.10.2018 № 03-07-11/78170).

Налогоплательщик, использующий кассовый метод, может учесть сумму налогов в составе расходов по подпункту 1 пункта 1 статьи 264 НК РФ, когда он уплатил их за себя самостоятельно. При возмещении расходов лицу, уплатившему за него налог, − учесть их по основанию, в соответствии с которым производится возмещение.

Есть ли особенности учета расходов налогоплательщиками специальных налоговых режимов?

Налогоплательщиками ЕСХН и УСН применяется кассовый метод признания расходов. При наличии задолженности по уплате налогов, сборов и страховых взносов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности.

Данные затраты учитываются в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность либо задолженность перед иным лицом, возникшую вследствие уплаты этим лицом за налогоплательщика сумм налогов, сборов и страховых взносов. Причем, если для плательщиков ЕСХН данные расходы разнесены на отдельные виды (подпункты 23 и 23.1 пункта 1 статьи 346.5 НК РФ), то для плательщиков УСН – нет (подпункт 3 пункта 2 статьи 346.17 НК РФ).

Причем, если для плательщиков ЕСХН данные расходы разнесены на отдельные виды (подпункты 23 и 23.1 пункта 1 статьи 346.5 НК РФ), то для плательщиков УСН – нет (подпункт 3 пункта 2 статьи 346.17 НК РФ).

Учитывается ли в расходах третьего лица оплата налога за налогоплательщика?

Учитывается при наличии встречного представления со стороны налогоплательщика, когда имеет место возмездный характер взаимоотношений между ними. В этом случае расходы учитываются иным лицом не как оплата налога, а по соответствующим основаниям главы 25 НК РФ, или отражаются как задолженность по долговому обязательству.

Если уплата третьим лицом налога не предполагает возмещения от налогоплательщика, то такие расходы при определении налоговой базы у третьего лица не учитываются на основании пункта 16 статьи 270 НК РФ как безвозмездно переданное имущество (письмо Минфина от 28.06.2017 № 03-03-06/1/40668).

Но напомню, что для признания обязанности по уплате налога исполненной, гражданско- правовые основания перечисления за налогоплательщика налога значения не имеют (письмо ФНС от 26. 09.2017 № ЗН-3-22/6394@).

09.2017 № ЗН-3-22/6394@).

Налог за налогоплательщика — организацию оплатила другая организация при отсутствии обязательств налогоплательщика по возмещению подобных расходов. Возникает ли у организации внереализационный доход?

Ситуация спорная. Практика применения норм, связанных с уплатой налога, сбора, страховых взносов за плательщика третьими лицами, еще не сформирована.

С одной стороны, доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, признаются внереализационными доходами (пункт 8 статьи 250 НК РФ). Если сохранение денежных средств признавать равнозначным их получению, датой возникновения дохода следует считать дату оплаты налога за плательщика третьим лицом.

Возможно толкование, согласно которому при оплате за организацию налога, передачи имущества (работ, услуг), имущественных прав не происходит, следовательно, положения пункта 8 статьи 250 НК РФ применению не подлежат.

Кроме того, для определения налоговых последствий при уплате налогов иным лицом следует учитывать перечень доходов, освобождаемых от налогообложения налогом на прибыль организаций, содержащийся в статье 251 НК РФ.

Новое прочтение может получить норма подпункта 21 пункта 1 статьи 251 НК РФ об отсутствии у организации дохода при уменьшении ее кредиторской задолженности по уплате взносов иным образом в соответствии с законодательством РФ. В письме Минфина России от 25.11.2014 № 03-03-10/59910 была отражена точка зрения, согласно которой уменьшение сумм кредиторской задолженности по уплате налогов и сборов, пеней и штрафов перед бюджетами разных уровней, по уплате взносов, пеней и штрафов перед бюджетами государственных внебюджетных фондов может быть результатом погашения такой задолженности путем перечисления денежных средств за должника.

Уменьшение кредиторской задолженности организации по уплате налогов иным образом в рассматриваемом случае производится в соответствии с законодательством РФ: посредством ее погашения в соответствии с абзацем четвертым пункта 1 статьи 45 НК РФ иным лицом.

При следовании данной позиции, у организации не возникает дохода, облагаемого налогом на прибыль. Вместе с тем, если расходы на уплату налогов были ранее признаны, то их придется восстановить (пункт 33 статьи 270 НК РФ).

Вместе с тем, если расходы на уплату налогов были ранее признаны, то их придется восстановить (пункт 33 статьи 270 НК РФ).

Предположим, работодатель хочет оплатить задолженность по имущественным налогам за своего работника…

Не важно, является ли физическое лицо работником или нет, организация вправе уплатить за него налог на имущество физических лиц, транспортный налог, земельный налог.

Уплата организацией налога за физическое лицо будет признаваться исполнением обязанности по уплате налога соответствующего физического лица (подпункт 1 пункта 3 статьи 45 НК РФ).

Такая оплата будет признаваться доходом, облагаемым НДФЛ?

Для целей налогообложения НДФЛ не признаются доходами суммы налогов, сборов, страховых взносов, пеней, штрафов, уплаченных в соответствии с НК РФ за налогоплательщика иным физическим лицом (пункт 5 статьи 208 НК РФ).

Наличие у физического лица — налогоплательщика или у физического лица, осуществляющего уплату налога за налогоплательщика, статуса индивидуального предпринимателя в данном случае значения не имеет.

Упоминание об организациях в пункте 5 статьи 208 НК РФ отсутствует. Однако это не должно само по себе являться основанием для признания доходом физического лица сумм налогов, уплаченных за него организацией.

В соответствии с пунктом 1 статьи 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды, определяемой согласно статье 212 НК РФ.

Доходом физического лица признается экономическая выгода в денежной или натуральной форме, учитываемая при возможности ее оценки и в той мере, в которой такую выгоду можно оценить. Она определяется в соответствии с главой 23 НК РФ (пункт 1 статьи 41 НК РФ).

К доходам, полученным налогоплательщиком в натуральной форме, в частности, относятся оплата (полностью или частично) за него организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика (подпункт 1 пункта 2 статьи 211 НК РФ).

Оплату организацией налогов за физическое лицо нельзя отнести ни к доходам, полученным физическим лицом в натуральной форме (поскольку оплата налога не является оплатой товаров (работ, услуг, имущественных прав), ни к доходам в виде материальной выгоды.

Но ведь при оплате налога за физлицо его обязанность признается исполненной?

В постановлениях Конституционного Суда сказано, что в обязанности налогоплательщиков платить налоги воплощен публичный интерес всех членов общества (постановления от 17.12.1996 № 20-П, от 12.10.1998 № 24-П, от 14.07.2005 № 9-П). Иными словами, уплата налога в интересах конкретного физического лица не производится.

При этом налогоплательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы (налога) подлежит взносу в казну.

Представляется, что сделанные Конституционным судом выводы применимы как к ситуации самостоятельного исполнения обязанности по уплате налога, так и к ситуации уплаты за налогоплательщика налога иным лицом. Таким образом, при перечислении за физическое лицо денежных средств в счет уплаты им налога, у физического лица не возникает право распоряжения данными средствами.

Таким образом, при перечислении за физическое лицо денежных средств в счет уплаты им налога, у физического лица не возникает право распоряжения данными средствами.

Учитывая изложенное, поскольку доход, подлежащий налогообложению НДФЛ, у такого физического лица отсутствует, организация при уплате за физическое лицо налога не должна признаваться налоговым агентом.

Доход может возникнуть в случае возврата физическому лицу по его заявлению из бюджетной системы по тем или иным причинам сумм налога, уплаченных за него организацией.

Уплата налога за налогоплательщика другим лицом может вызывать интерес, в том числе и по причине роста ставки пени?

В отношении недоимки, образовавшейся по состоянию на 1 октября 2017 года, пени начисляются исходя из одной трехсотой ставки рефинансирования (ключевой ставки) Центрального банка.

С 1 октября 2017 года применяется новая редакция пункта 4 статьи 75 НК РФ о размере пени.

За просрочку исполнения обязанности по уплате налога сроком до 30 календарных дней (включительно) ставка пени не меняется. Но за просрочку исполнения организацией обязанности по уплате налога сроком свыше 30 календарных дней ставка возрастает до одной стопятидесятой ключевой ставки, действующей в период, начиная с 31-го календарного дня такой просрочки.

Но за просрочку исполнения организацией обязанности по уплате налога сроком свыше 30 календарных дней ставка возрастает до одной стопятидесятой ключевой ставки, действующей в период, начиная с 31-го календарного дня такой просрочки.

Тем самым, с 1 ноября 2017 года для организаций- налогоплательщиков, налоговых агентов, плательщиков страховых взносов в отношении задолженности, образовавшейся после 1 октября 2017 года, пени начисляются по ставке, увеличенной в два раза.

В отношении какой задолженности применяется повышенная ставка пени?

Повышенная ставка пени может касаться организаций, не уплативших сумму налога, дата уплаты которого наступила с 01.10.2017 (письмо Минфина от 01.08.2017 № 03-02-07/1/48936). Обратим внимание, что 1 октября 2017 года являлся нерабочим днем, поэтому следует считать дату со 2 октября 2017 года.

Имеется в виду не момент обнаружения налоговым органом недоимки, а ее возникновения. Следует обращать внимание на корректность расчета пеней налоговым органом в отношении недоимки при проверках за периоды до 01. 10.2017 и последующие периоды (решение ФНС от 05.10.2018 № СА-4-9/19520).

10.2017 и последующие периоды (решение ФНС от 05.10.2018 № СА-4-9/19520).

Применительно к размеру ключевой ставки в 7,5% годовых несвоевременная уплата означает пользование денежными средствами по ставке 18,25% годовых. Причем пени в расходах не учитываются (пункт 2 статьи 270 НК РФ).

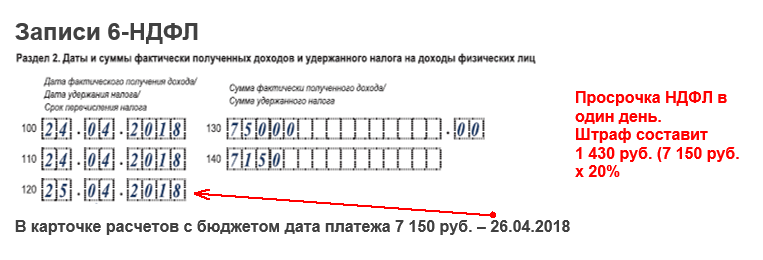

Начисляются ли пени за день погашения недоимки?

Пени начисляются со дня, следующего за установленным законодательством днем уплаты налога. В пунктах 57, 61 постановления Пленума ВАС от 30.07.2013 № 57 указывалось, что пени начисляются по день фактического погашения недоимки.

Но, по мнению Минфина, пени не начисляются за день, в котором просрочка исполнения обязанности по уплате налога отсутствует (письмо от 05.07.2016 № 03-02-07/2/39318). В этой связи, в день исполнения обязанности по уплате налога пени начисляться не должны. Налоговые органы следовали позиции Минфина (письмо ФНС от 06.12.2017 № ЗН-3-22/7995@).

Это позволяло без ущерба для налогоплательщика фактически переносить уплату налога на один день.

Что изменилось в вопросе начисления пени?

Федеральным законом от 27.11.2018 № 424-ФЗ уточнен порядок начисления пени, предусмотренный пунктом 3 статьи 75 НК РФ. Согласно поправкам, пеня начисляется по день исполнения обязанности по уплате налога включительно.

При этом введено максимальное ограничение на сумму пеней: она не может превышать размер недоимки. Расчеты показывают, что при действующих в настоящее время условиях, превышение суммы недоимки возможно по прошествии более 5 лет начисления пени.

Новые положения о порядке начисления пени будут применяться в отношении недоимки по налогу, срок уплаты которой наступил с 28 декабря 2018 года.

В отношении недоимки, возникшей до указанной даты, пени по-прежнему не должны начисляться за день исполнения обязанности по уплате налога. С другой стороны, к сумме такой пени ограничения по предельному размеру не применяются.

бухгалтерская отчетность налоговая отчетность

Отправить

Запинить

Твитнуть

Поделиться

Как IRS рассчитывает штрафы и проценты?

Несвоевременная уплата налога на заработную плату влечет за собой начисление штрафов и процентов налогоплательщику. Уведомления о просроченном налоговом штрафе IRS почти невозможно расшифровать.

Уведомления о просроченном налоговом штрафе IRS почти невозможно расшифровать.

Срок давности

НЕТ срока давности в отношении непредставления и предоставления отчетности по налогам на заработную плату (социальное обеспечение, медицинская помощь, пособие по безработице, удержанный подоходный налог). Также не существует ограничений на исчисление налога, штрафов и процентов при подаче ложной налоговой декларации. Налоги с занятости домохозяйств перечисляются вместе с налоговая декларация работодателя 1040 подоходного налога. Любой домашний работодатель, не уплативший эти налоги, де-юре представил ложную налоговую декларацию и, таким образом, подлежит штрафу за неуплату налогов.

Типы штрафных санкций IRS

— Штрафы за несвоевременную подачу налоговой декларации

Если вы должны уплатить налог и не подать налоговую декларацию вовремя , согласно правилам IRS, штрафы начисляются и добавляются к вашему счету. Штрафы составляют в дополнение к ОБА причитающихся налогов и процентов по просроченным налогам. Общие штрафы за несвоевременную подачу налоговой декларации обычно составляют 5% от суммы налога, причитающейся за каждый месяц или часть месяца, в течение которого ваша декларация просрочена, до пяти месяцев (25%). Если ваша декларация просрочена более чем на 60 дней, минимальный штраф за несвоевременную подачу составляет 100 долларов США или 100% причитающегося налога в зависимости от того, что меньше.

Общие штрафы за несвоевременную подачу налоговой декларации обычно составляют 5% от суммы налога, причитающейся за каждый месяц или часть месяца, в течение которого ваша декларация просрочена, до пяти месяцев (25%). Если ваша декларация просрочена более чем на 60 дней, минимальный штраф за несвоевременную подачу составляет 100 долларов США или 100% причитающегося налога в зависимости от того, что меньше.

— Штрафы за просрочку платежа

Если вы подаете документы вовремя, но не выплачиваете все суммы, причитающиеся вовремя , вам, как правило, придется заплатить штраф за просрочку платежа в размере половины одного процента (0,5%) от суммы фактический налог, причитающийся за каждый месяц или часть месяца, в течение которого налог остается неуплаченным с установленной даты до полной уплаты налога. Максимального предела штрафа за неуплату штрафа нет.

—

Неуплата штрафа

Если вы не уплатите налоги, IRS наложит на вас штраф в зависимости от того, как долго ваши просроченные налоги остаются неуплаченными. Штраф будет представлять собой процент от налогов, которые вы либо не заплатили, либо не указали в декларации. IRS взимает 0,5% от ваших неуплаченных налогов за каждый месяц или часть месяца, в течение которых ваши налоги остаются неуплаченными. Максимальная сумма штрафа за неуплату штрафа составляет 25% от неуплаченных налогов.

Штраф будет представлять собой процент от налогов, которые вы либо не заплатили, либо не указали в декларации. IRS взимает 0,5% от ваших неуплаченных налогов за каждый месяц или часть месяца, в течение которых ваши налоги остаются неуплаченными. Максимальная сумма штрафа за неуплату штрафа составляет 25% от неуплаченных налогов.

Обязательно заплатите налоги в течение 10 дней с момента неуплаты уведомления. Через 10 дней штраф увеличивается до 1%.

—

Недоплата расчетного налога

Недоплата расчетного налога может применяться к физическим или юридическим лицам. В обоих случаях штраф налагается, когда физическое или юридическое лицо не уплачивает расчетную сумму налога на свой доход или уплачивает его с опозданием. Штраф рассчитывается на основе недоплаты, даты, когда платеж должен был быть выплачен и недоплачен, а также ежеквартальной процентной ставки за недоплату.

—

Штрафы за точность

Штрафы за неточность применяются, когда человек требует вычетов, на которые он не претендует, или не сообщает обо всех своих доходах. Есть два распространенных примера этого:

Есть два распространенных примера этого:

- Небрежность или игнорирование правил или положений: физическое лицо может получить этот штраф, если оно не предпринимает разумных попыток следовать законам о налоговых декларациях или намеренно игнорирует налоговое законодательство при подаче декларации. их возвращение.

- Существенное занижение подоходного налога: физическое лицо получает этот штраф, когда налог, указанный в его декларации, занижен на 10% или 5000 долларов США в зависимости от того, какая сумма больше.

—

Неоплаченные чеки

Штраф за опоздание начисляется, если на банковском счете физического лица недостаточно средств для осуществления платежа. Банк вернет электронный платеж или чек и аннулирует его, а сумма будет объявлена неоплаченной. Стоимостью штрафа в этом случае является сумма платежа или 25 долларов, если сумма платежа меньше 1250 долларов, или 2% от суммы платежа, если она больше 1250 долларов.

Контрольный список налогового законодательства для няни

Процентные начисления

Налоговая служба будет начислять проценты по просроченным или неуплаченным налогам независимо от причины. Покрываемый период всегда начинается с первоначальной даты подачи декларации и заканчивается с получением платежа IRS. Вы можете понести процентные расходы за несвоевременную подачу налоговой декларации или просто за допущение математической ошибки в налоговой декларации.

Как правило, проценты начисляются на любой неуплаченный налог с первоначальной даты подачи декларации до даты платежа. Процентная ставка по неуплаченному федеральному налогу определяется и публикуется каждые три месяца. Это федеральная краткосрочная процентная ставка плюс 3 процента. Проценты начисляются ежедневно.

| 1 января 1992 г. – март. 31, 1992 | 8% |

1 апреля 1992 г. – сентябрь. 30, 1992 – сентябрь. 30, 1992 | 7% |

| 1 октября 1992 г. – июнь. 30, 1994 | 6% |

| 1 июля 1994 г. – сентябрь. 30, 1994 | 7% |

| 1 октября 1994 г. – март. 30, 1995 | 8% |

| 1 апреля 1995 г. – июнь. 30, 1995 | 9% |

| 1 июля 1995 г. – июнь. 30, 1996 | 8% |

| 1 июля 1996 г. – март. 31, 1998 | 8% |

| 1 апреля 1998 г. – март. 31, 1999 | 7% |

| 1 апреля 1999 г. – дек. 31, 1999 | 8% |

| 1 января 2000 г. – март. 31, 2000 | 8% |

1 апреля 2000 г. – март. 31, 2001 – март. 31, 2001 | 9% |

| 1 апреля 2001 г. – июнь. 30, 2001 | 8% |

| 1 июля 2001 г. – дек. 31, 2001 | 7% |

| 1 января 2002 г. – дек. 31, 2002 | 6% |

| 1 января 2003 г. – сентябрь. 30, 2003 | 5% |

| 1 октября 2003 г. – март. 31, 2004 | 4% |

| 1 апреля 2004 г. – июнь. 30, 2004 | 5% |

| 1 июля 2004 г. – сентябрь. 30, 2004 | 4% |

| 1 октября 2005 г. – март. 30, 2005 | 5% |

| 1 апреля 2005 г. – сентябрь. 30, 2005 | 6% |

1 октября 2005 г. — 30 июня 2006 г. — 30 июня 2006 г. | 7% |

| 1 июля 2006 г. — 31 декабря 2007 г. | 8% |

| 1 января 2008 г. — 31 марта 2008 г. | 7% |

| 1 апреля 2008 г. — 30 июня 2008 г. | 6% |

| 1 июля 2008 г. — 30 сентября 2008 г. | 5% |

| 1 октября 2008 г. — 31 декабря 2008 г. | 6% |

| 1 января 2009 г. — 31 марта 2009 г. | 5% |

| 1 апреля 2009 г. – 31 декабря 2010 г. | 4% |

| 1 января 2011 г. — 31 марта 2016 г. | 3% |

| 1 апреля 2016 г. — 31 января 2017 г. | 3,7% |

1 февраля 2017 г. — 31 марта 2018 г. — 31 марта 2018 г. | 4,04% |

| 1 апреля 2018 г. — 31 декабря 2018 г. | 5% |

| 1 января 2019 г. — 30 июня 2019 г. | 6% |

| 1 июля 2019 г.–30 июня 2020 г. | 5% |

| 1 июля 2020 г. – настоящее время | 3% |

Обновлено в январе 2021 г.

Планы обслуживания и цены

Снижение штрафов и процентов IRS

IRS потребует, чтобы штрафы и проценты были уплачены в полном объеме, прежде чем будет принято решение об уменьшении. Как только вы оплатите счет, «счетчик» остановится, и вам не будут начисляться дополнительные проценты.

Как правило, вы можете запросить смягчение наказания, если укажете причину. Проценты за просроченные налоговые платежи не могут быть снижены, за исключением чрезвычайных обстоятельств. Для снижения процентов почти всегда требуется, чтобы налогоплательщик доказал, что неправомерная задержка со стороны сотрудника налоговой службы частично является причиной начисления процентов.

Для снижения процентов почти всегда требуется, чтобы налогоплательщик доказал, что неправомерная задержка со стороны сотрудника налоговой службы частично является причиной начисления процентов.

Налогоплательщик, который добровольно делает шаг вперед и исправляет недостаток в ранее поданной декларации (НЕ ОБНАРУЖЕННЫЙ В ПРОВЕРКЕ!), часто успешно добивается снижения штрафа.

Чтобы запросить смягчение штрафа, напишите в офис IRS, выставивший счет, в сроки, установленные IRS. Обязательно четко и кратко опишите причину и предоставьте любую подтверждающую документацию, которая у вас может быть. У нас было много клиентов, которым удалось уменьшить штрафы за просрочку платежа с помощью следующего заявления:

«Бухгалтерская ошибка привела к занижению заработной платы за [ПЕРИОД]. Я (Мы) немедленно и добровольно исправил запись и уплатил причитающиеся налоги, как только ошибка была обнаружена. Я (Мы) признаем, что проценты по просроченным налогам подлежат уплате.

Тем не менее, я (мы) со всем уважением прошу снизить штраф за несвоевременную подачу документов».

Мы обнаружили, что процесс корректировки IRS занимает от 30 до 60 дней с момента подачи запроса на снижение выбросов.

» Дополнительная информация: Процесс сбора IRS

» Налоговые льготы для работодателя

» Инструменты для расчета зарплаты няни

Проценты и примерные ставки штрафов

| 3% | Недоплата и переплата по подоходному налогу с населения |

|---|---|

| 3% | Недоплата корпорации |

| 3% | Оценка штрафов |

| 0% | Корпоративные переплаты |

| Из | — | Процентная ставка* | Коэффициент переплаты корпорации |

|---|---|---|---|

| 01.01.2021 | 31.12.2021 | 3% | 0% |

| 01.01.2020 | 31.12.2020 | 5% | 2% |

| 01.07.2019 | 31. 12.2019 12.2019 | 6% | 2% |

| 01.01.2019 | 30.06.2019 | 5% | 2% |

| 01.07.2017 | 31.12.2018 | 4% | 1% |

| 01.01.2017 | 30.06.2017 | 4% | 0% |

| 01.07.2012 | 31.12.2016 | 3% | 0% |

01. 01.2012 01.2012 | 30.06.2012 | 4% | 0% |

| 01.07.2011 | 31.12.2011 | 3% | 0% |

| 01.01.2010 | 30.06.2011 | 4% | 0% |

| 01.07.2009 | 31.12.2009 | 5% | 0% |

| 01.01.2009 | 30. 06.2009 06.2009 | 5% | 2% |

| 01.07.2008 | 31.12.2008 | 7% | 3% |

| 01.01.2007 | 30.06.2008 | 8% | 5% |

| 01.07.2006 | 31.12.2006 | 7% | 4% |

| 01.01.2006 | 30.06.2006 | 6% | 3% |

01. 07.2005 07.2005 | 31.12.2005 | 5% | 2% |

| 01.07.2004 | 30.06.2005 | 4% | 1% |

| 01.07.2003 | 30.06.2004 | 5% | 1% |

| 01.07.2002 | 30.06.2003 | 6% | 2% |

| 01.01.2002 | 30. 06.2002 06.2002 | 7% | |

| 01.01.2001 | 31.12.2001 | 9% | |

| 01.01.2000 | 31.12.2000 | 8% | |

| 01.07.1999 | 31.12.1999 | 7% | |

| 01.01.1999 | 30.06.1999 | 8% | |

01. 07.1995 07.1995 | 31.12.1998 | 9% | |

| 01.01.1995 | 30.06.1995 | 8% | |

| 01.07.1993 | 31.12.1994 | 7% | |

| 01.01.1993 | 30.06.1993 | 8% | |

| 01.07.1992 | 31. 12.1992 12.1992 | 9% | |

| 01.07.1991 | 30.06.1992 | 10% | |

| 01.01.1990 | 30.06.1991 | 11% | |

| 01.07.1989 | 31.12.1989 | 12% | |

| 01.10.1988 | 30.06.1989 | 11% | |

01. 04.1988 04.1988 | 30.09.1988 | 10% | |

| 01.01.1988 | 31.03.1988 | 11% | |

| 01.10.1987 | 31.12.1987 | 10% | |

| 01.01.1987 | 30.09.1987 | 8% | |

| 01.07.1986 | 31. 12.1986 12.1986 | 9% | |

| 01.01.1986 | 30.06.1986 | 10% | |

| 01.07.1985 | 31.12.1985 | 11% | |

| 01.01.1985 | 30.06.1985 | 13% | |

| 01.07.1983 | 31.12.1984 | 11% | |

01. 03.1983 03.1983 | 30.06.1983 | 16% | |

| 01.01.1983 | 28.02.1983 | 14% | |

| 27.05.1982 | 31.12.1982 | 18% | |

| 01.01.1976 | 26.05.1982 | 12% | |

| До 01.01.1976 | До 01. 01.1976 01.1976 | 6% |

Эта функция перевода Google™, представленная на веб-сайте Совета по налогу на франшизу (FTB), предназначена только для общей информации. Проконсультируйтесь с переводчиком для официальных дел.

Веб-страницы на английском языке на веб-сайте FTB являются официальным и точным источником налоговой информации и услуг, которые мы предоставляем. Любые различия, возникшие в переводе, не являются обязательными для FTB и не имеют юридической силы для целей соблюдения или правоприменения. Если у вас есть какие-либо вопросы, связанные с информацией, содержащейся в переводе, обратитесь к англоязычной версии.

Мы переводим некоторые страницы на сайте FTB на испанский язык. На этих страницах нет приложения для перевода Google™. Полный список официальных страниц FTB на испанском языке см. на La esta pagina en Espanol (домашняя страница на испанском языке).

Тем не менее, я (мы) со всем уважением прошу снизить штраф за несвоевременную подачу документов».

Тем не менее, я (мы) со всем уважением прошу снизить штраф за несвоевременную подачу документов».