Содержание

Что нужно знать о налоге на имущество – Новости Темрюка

На вопросы ответила заместитель начальника налоговой инспекции по Темрюкскому району, советник государственной гражданской службы Российской Федерации 2 класса Светлана Кушанина.

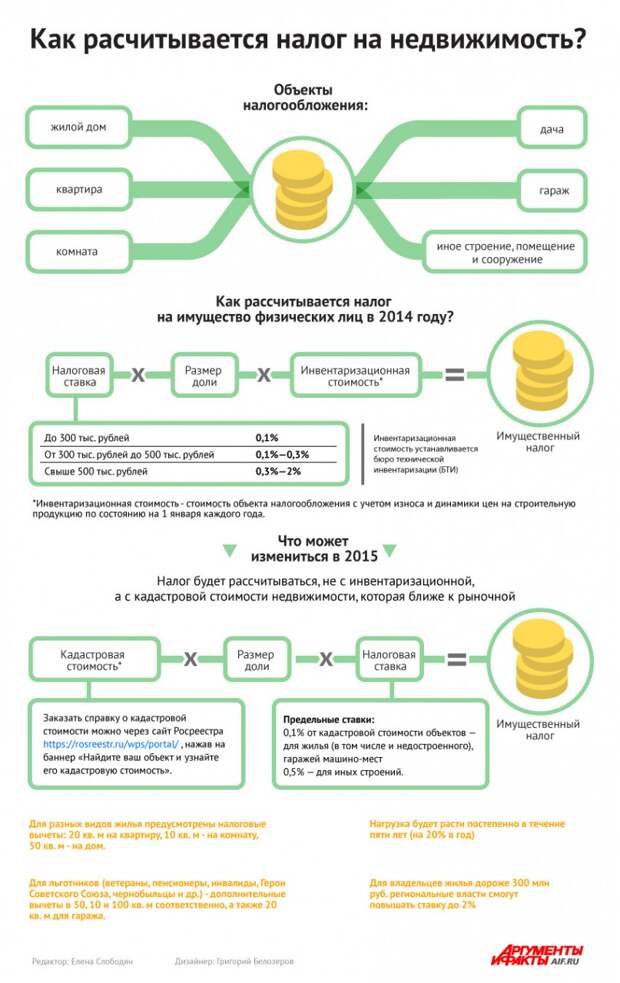

– В этом году жители края будут платить имущественный налог, исходя из кадастровой стоимости недвижимости. С чем связаны такие изменения?

— Переход уплаты налога на имущество от инвентаризационной стоимости к кадастровой вызван прежде всего тем, что подход к налогообложению имущества физических лиц давно перестал отвечать современным требованиям. Инвентаризационная стоимость имущества – величина, которая рассчитывалась по устаревшим методикам и давно не соответствовала реальному уровню цен на недвижимость.

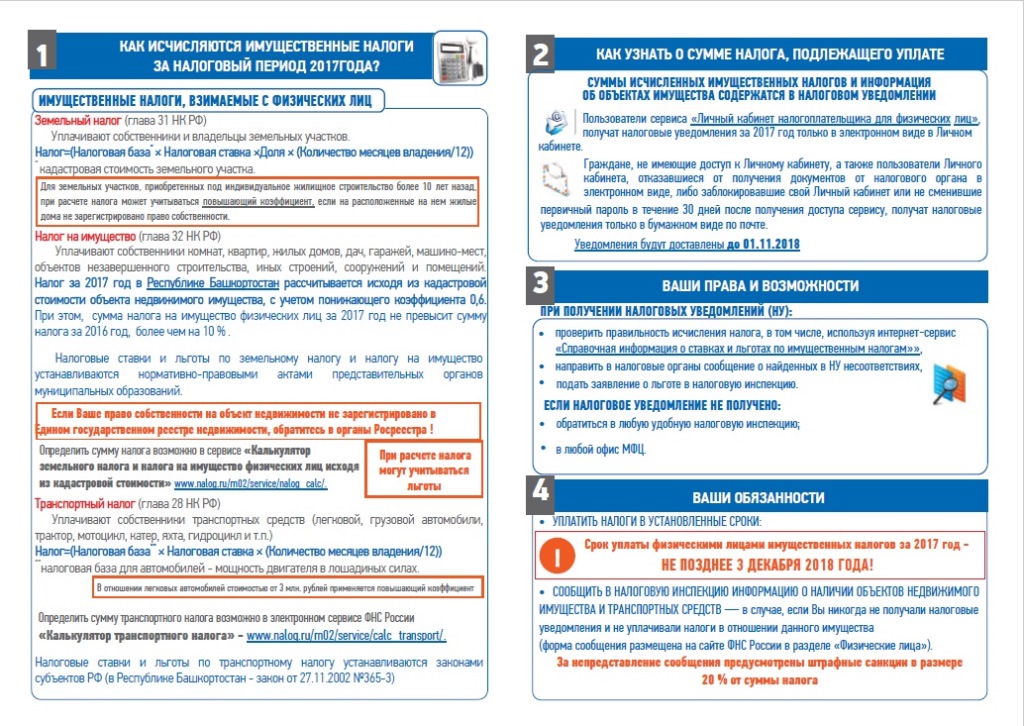

Единой датой начала применения на территории Краснодарского края порядка определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости определено

1 января 2017 года. Закон о переходе на исчисление налога на имущество физических лиц, исходя из кадастровой стоимости налогообложения, принят Законодательным собранием Краснодарского края 4 апреля 2016 № 3368-КЗ.

Закон о переходе на исчисление налога на имущество физических лиц, исходя из кадастровой стоимости налогообложения, принят Законодательным собранием Краснодарского края 4 апреля 2016 № 3368-КЗ.

Таким образом, налог по новым правилам граждане Краснодарского края будут уплачивать уже в 2018 году, по сроку уплаты 1 декабря.

В этом году рассылка единых налоговых уведомлений Краснодарского края осуществляется из г. Нижнего Новгорода. Граждане, имеющие доступ к интернет-сервису «Личный кабинет налогоплательщика для физических лиц», получат налоговые уведомления на уплату имущественных налогов в электронной форме, по почте такие уведомления направляться не будут.

– Можно ли рассчитать налог на имущество от кадастровой стоимости, не дожидаясь налогового уведомления?

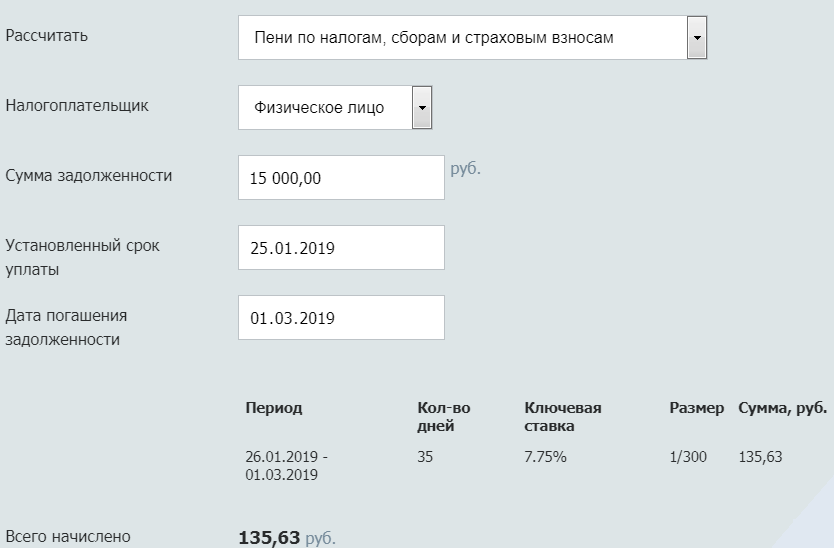

— Можно самостоятельно рассчитать налог на имущество физических лиц при помощи Налогового калькулятора, размещённого на официальном сайте ФНС России (электронный сервис «Калькулятор земельного налога и налога на имущество физических лиц»).

Достаточно ввести сведения о кадастровом номере, сумме налога от инвентаризационной стоимости по вашему объекту, рассчитанной по «старым» правилам и автоматически получить расчет налога за 2017 год.

– Увеличится налог на имущество физических лиц в связи с переходом к его исчислению от кадастровой стоимости?

— При переходе к налогообложению от кадастровой стоимости при расчете налоговой базы происходит не просто замена инвентаризационной стоимости на кадастровую, полностью меняется порядок расчета налога. Устанавливаются новые ставки налога, вводятся вычеты (необлагаемая площадь), применяются понижающие коэффициенты при расчете налога в течение переходного периода (до 2020 года).

Резкого изменения для подавляющего большинства объектов, как показывают расчеты, не происходит. Исходя из того, что кадастровая стоимость, используемая для определения налоговой базы по новому порядку выше, чем инвентаризационная стоимость, налог должен был увеличиться для всех объектов, но в ряде случаев налог может даже уменьшиться за счет применения налоговых вычетов и новых ставок.

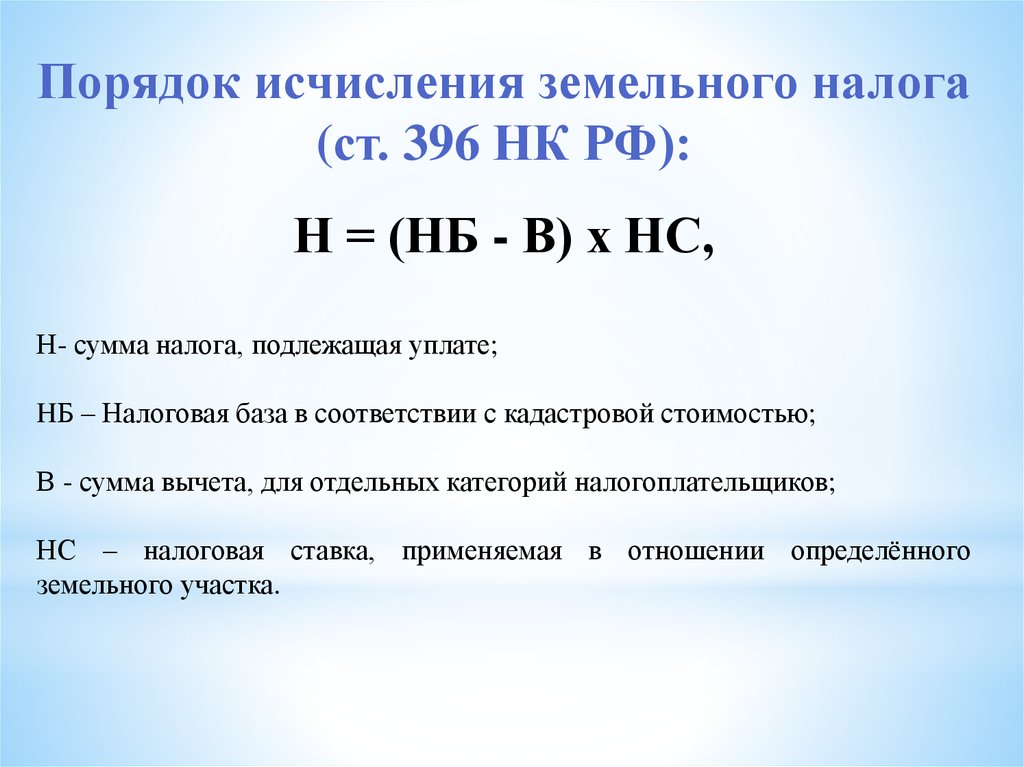

– Как определяется налоговая база для расчета налога на имущество?

— Налоговая база определяется в отношении каждого объекта налогообложения как его кадастровая стоимость, указанная в государственном кадастре недвижимости по состоянию на 1 января года, являющегося налоговым периодом.

Информацию о кадастровой стоимости своего имущества можно узнать на официальном сайте Росреестра www.rosreestr.ru с использованием сервиса «Справочная информация по объектам недвижимости в режиме online».

Если у вас отсутствует возможность воспользоваться интернет-сервисом для того, чтобы узнать новый кадастровый номер своего объекта и его кадастровую стоимость или по каким-либо причинам не удалось получить необходимые сведения на портале Росреестра, то можно запросить кадастровую справку о кадастровой стоимости из Государственного кадастра недвижимости (ГКН). Для этого надо обратиться в филиал Федеральной кадастровой палаты Росреестра или многофункциональный центр (либо лично направить запрос по почте)..jpg) Кадастровая справка будет предоставлена бесплатно не позднее, чем через 5 рабочих дней со дня получения запроса.

Кадастровая справка будет предоставлена бесплатно не позднее, чем через 5 рабочих дней со дня получения запроса.

Если гражданин не согласен с результатами определения кадастровой стоимости объектов недвижимости, то действующим законодательством Российской Федерации ему предоставлено право её оспорить.

На сайте Росреестра также размещена информация по вопросам порядка оспаривания размера кадастровой стоимости объектов недвижимости https://rosreestr.ru/site/fiz/info/kadastrovaya-stoimost.

– Какие предусмотрены налоговые вычеты, понижающие коэффициенты?

— Сумма налога за первые четыре налоговых периода будет исчисляться с учетом понижающих коэффициентов по формуле, которая предусматривает ежегодное увеличение на 20 процентов от разницы между новым и предыдущим налогом.

При исчислении налога, исходя из кадастровой стоимости, предусмотрено уменьшение кадастровой стоимости на кадастровую стоимость 10 кв.м в отношении комнат, 20 кв.м в отношении квартир, 50 кв. м в отношении жилых домов.

м в отношении жилых домов.

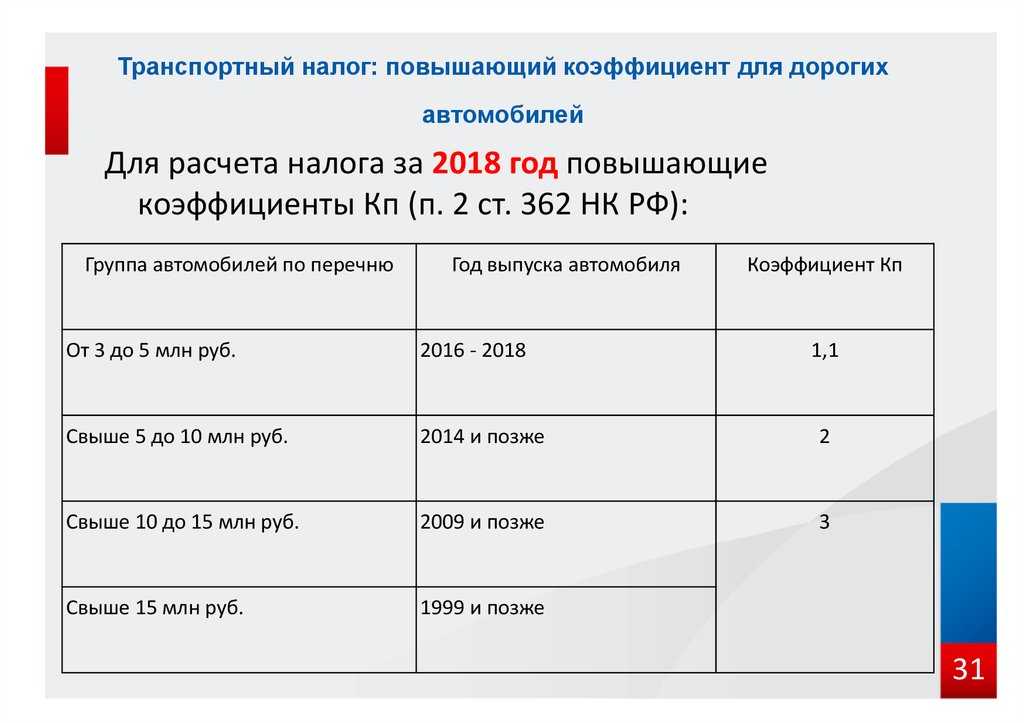

– Каковы ставки налога на имущество физических лиц от кадастровой стоимости?

— Налоговым кодексом РФ не устанавливаются конкретные ставки налога на имущество физических лиц – это право органов местного самоуправления, так как налог на имущество физических лиц является местным налогом. На федеральном уровне определяются лишь предельные максимальные значения.

Органам местного самоуправления предоставлены широкие полномочия по регулированию налоговой нагрузки. Местные власти определяют конкретные налоговые ставки, могут увеличивать размеры налоговых вычетов и устанавливать дополнительные налоговые льготы. Базовая ставка определена в размере 0,1%, местные власти могут увеличить ее до 0,3%.

Чтобы ознакомиться с принятыми органами местного самоуправления нормативными правовыми актами об установлении налоговых ставок, можно воспользоваться сервисом «Справочная информация о ставках и льготах по имущественным налогам» официального сайта ФНС России.

– Какие существуют льготы по налогу на имущество физических лиц и как их заявить?

— Налоговые льготы определяются статьей 407 Налогового кодекса РФ. Федеральные льготы предусматривают освобождение от уплаты налога для 15 категорий налогоплательщиков (в отношении одного объекта налогообложения). К таким категориям, в частности, относятся: Герои Советского Союза и Герои Российской Федерации; участники гражданской и Великой Отечественной войны; ветераны боевых действий; пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством; инвалиды I и II групп инвалидности, инвалиды с детства.

Дополнительные льготы также могут быть установлены муниципальными правовыми актами. Полную информацию о перечне льгот по налогу на имущество физических лиц можно получить с использованием сервиса сайта ФНС России «Справочная информация о ставках и льготах по имущественным налогам».

Если вы имеете право на налоговую льготу, необходимо представить заявление о предоставлении льготы и документы, подтверждающие право налогоплательщика на налоговую льготу, в любой налоговый орган (или в МФЦ). Также заявление можно направить с использованием сервиса «Личный кабинет налогоплательщика» официального сайта ФНС России.

Также заявление можно направить с использованием сервиса «Личный кабинет налогоплательщика» официального сайта ФНС России.

– Каким образом определяется объект, к которому будет применена льгота, если гражданину льготной категории принадлежит несколько объектов одного вида?

— Налоговая льгота предоставляется в отношении одного объекта налого-

обложения каждого вида по выбору налогоплательщика (например, только по одной из двух квартир, по одному из нескольких жилых домов, по одному из двух гаражей и т.п.).

Гражданин имеет право определить такой объект сам. Уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота, можно направить любым удобным способом: обратиться в налоговую инспекцию лично, направить в ее адрес письмо или же воспользоваться Интернет-сервисом ФНС России «Личный кабинет налогоплательщика для физических лиц».

При непредставлении уведомления о выбранном объекте налогообложения налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

– Каковы действия налогоплательщика в случае отсутствия в налоговом уведомлении объектов недвижимого имущества или транспортных средств.

— Согласно статье 23 Налогового кодекса РФ с 1 января 2015 года налогоплательщики – физические лица обязаны сообщать о наличии у них объектов недвижимого имущества или транспортных средств, признаваемых объектами налогообложения по соответствующим налогам, в налоговый орган в случае неполучения налоговых уведомлений и неуплаты налогов в отношении указанных объектов налогообложения за период владения ими.

Представление такого сообщения не требуется в случае, когда налогоплательщик получал налоговое уведомление об уплате налога в отношении соответствующего объекта налогообложения, либо не получал налоговое уведомление в связи с предоставлением ему налоговой льготы. Указанное сообщение по установленной форме с приложением копий правоустанавливающих документов должно представляться в налоговый орган в отношении каждого объекта налогообложения однократно в срок до 31 декабря года, следующего за истекшим налоговым периодом.

Калькулятор налога на недвижимость в Нью-Йорке 2020

По мере того, как Нью-Йорк и страна выходят из глубины пандемии Covid-19 и смотрят в будущее, многие владельцы недвижимости решают, следует ли и куда переместить свой бизнес или место жительства. Ожидается, что гибкие рабочие места, введенные во время пандемии, окажут долгосрочное влияние на характер работы, предоставив многим людям и предприятиям больше возможностей и свободы действий при выборе места нахождения.

Ключевым фактором в таких решениях о размещении обычно является «все включенный» законопроект о налоге на имущество рассматриваемых юрисдикций, т.е. совокупное бремя налога на имущество, взимаемое с имущества органами власти всех уровней. Домовладельцы жилых домов должны быть уверены, что они смогут свести концы с концами после учета всего своего налогового счета; предприятия должны получать прибыль после расходов, включая все налоги на имущество.

Ставки налога на недвижимость в Нью-Йорке, как правило, одни из самых высоких в стране. Конкретное бремя налога на имущество сильно различается по всему штату, часто даже между соседними юрисдикциями.

Конкретное бремя налога на имущество сильно различается по всему штату, часто даже между соседними юрисдикциями.

Львиная доля налога на имущество, взимаемого в большинстве районов Нью-Йорка, приходится на сборы, взимаемые местным школьным округом. (Empire Center ежегодно публикует ставки налога на имущество школьного округа, предлагаемые для округов штата на предстоящий год.)

Но для определения эффективной ставки налога на имущество для конкретного района за пределами Нью-Йорка необходимо сложить налоговые ставки как минимум в трех различных юрисдикциях — округах, поселках или городах и школьных округах. Деревни и специальные районы также могут взимать отдельные налоги. В результате в одном городе можно найти несколько комбинаций счетов по налогу на имущество.

Чтобы упростить сравнение налогов на недвижимость практически во всех регионах штата Нью-Йорк, Empire Center ежегодно предоставляет онлайн-калькулятор налога на недвижимость на основе данных, ежегодно предоставляемых в Управление финансового контролера. [я]

[я]

Просмотрите калькулятор налога на имущество на странице SeeThroughNY.net/Benchmarking. Конкретные ставки для отдельных мест по всему штату можно найти и сравнить с помощью калькулятора. Это показано на снимке экрана ниже, на котором показано параллельное сравнение счетов по налогу на недвижимость для двух домов одинаковой стоимости, расположенных в разных районах Нью-Йорка.

Сосредоточение внимания на эффективной налоговой ставке позволяет налогоплательщикам и государственным служащим устанавливать цели и контрольные показатели эффективности для своих сообществ.

Средняя эффективная ставка налога на недвижимость по штату составляет 30,35 долларов на 1000 долларов стоимости дома (3,035 процента). Самые высокие средние показатели по региону составляют 34,53 доллара за 1000 долларов в Центральном Нью-Йорке и 33,75 доллара за 1000 долларов в Фингер-Лейкс. Самые низкие из них составляют 24,63 доллара за 1000 долларов на Лонг-Айленде и 24,84 доллара в столичном регионе.

Конкретные регионы с самыми высокими и самыми низкими ставками налога на недвижимость не изменились по сравнению с прошлым годом. Жители деревни Либерти в округе Салливан, проживающие в школьном округе Либерти, платят налог на недвижимость в размере 60,72 доллара за 1000 долларов стоимости дома — ставка в 16 раз выше, чем у жителей города Саутгемптон в округе Саффолк, Лонг-Айленд, которые живут в школьном округе Сагапонак и взимаются по ставке 3,75 доллара за 1000 долларов.

На приведенной ниже карте и в калькуляторе налога на недвижимость отражены налоги, взимаемые каждым местным правительством в 2020 финансовом году. На карте показан средний эффективный налог на недвижимость в каждом регионе Нью-Йорка, а также конкретные города, поселки и деревни в каждом регионе с самыми высокими и самыми низкими ставками.

[i] Округ Нассау и город Нью-Йорк применяют разные налоговые ставки для разных классов собственности и исключаются из расчетов. Кроме того, сюда не включены налоги, взимаемые независимыми пожарными районами.

Об авторе

Вам также может понравиться

Калькулятор налога на недвижимость в Нью-Йорке 2021

Ставки налога на недвижимость в Нью-Йорке, как правило, одни из самых высоких в стране. Конкретное бремя налога на имущество широко варьируется по всему штату. Подробнее

Сравнительный анализ Нью-Йорка, 2021 г.

Чтобы помочь жителям Нью-Йорка сравнить некоторые основные фискальные показатели для местных органов власти, Empire Center рассчитал эффективные ставки налога на имущество и значения на душу населения для уровней расходов, долга и налогов по всему штату. Подробнее

Сравнительный анализ Нью-Йорка

Жители штата Нью-Йорк платят одни из самых высоких местных налогов в стране. Подробнее

Измененное состояние: контрольный список изменений в штате Нью-Йорк

В этом документе описываются семь основных задач и предлагаются конкретные рекомендации по их достижению. Это ни в коем случае не исчерпывающий список, скорее хорошее место для начала работы над измененным государством с растущей экономикой, более эффективным государственным сектором и новыми возможностями для вовлеченных и информированных граждан. Подробнее

Это ни в коем случае не исчерпывающий список, скорее хорошее место для начала работы над измененным государством с растущей экономикой, более эффективным государственным сектором и новыми возможностями для вовлеченных и информированных граждан. Подробнее

Школьный бюджет в центре внимания на 2021–2022 годы

В следующий вторник, 18 мая, избиратели проголосуют за предлагаемые бюджеты школьных округов штата Нью-Йорк. Самые высокие в штате Нью-Йорк средние расходы на одного учащегося в штате Нью-Йорк вырастут до 28 658 долларов на одного ученика, что на 1 145 долларов больше на одного учащегося, или на 4,2 процента. Подробнее

Больше расходов, меньше детей: составление карты предложений школьного бюджета Нью-Йорка

Школьные округа Нью-Йорка добиваются одобрения избирателями бюджетов, которые повысят их расходы на одного учащегося в среднем более чем в четыре раза по сравнению с прогнозируемым уровнем инфляции. Большинство округов предложили повысить налог на недвижимость до максимально допустимого уровня без отмены квалифицированного большинства в соответствии с законом о налоговом пределе. Подробнее

Подробнее

Сравнительный анализ Нью-Йорка

Жители штата Нью-Йорк платят одни из самых высоких местных налогов в стране. Чтобы помочь жителям Нью-Йорка сравнить некоторые основные фискальные меры для местных органов власти, Empire Center for Public Policy продолжает рассчитывать эффективные ставки налога на недвижимость и значения на душу населения для уровней расходов, долга и налогов округов, городов, поселков, деревень и школьные округа по всему штату, за исключением только Нью-Йорка. Подробнее

Что они делают 2018-19

Сравните среднюю заработную плату и численность сотрудников окружных и муниципальных органов власти в штате Нью-Йорк. Подробнее

Калькулятор налога на недвижимость в Нью-Йорке 2021

30 ноября 2022 г.

Сравнительный анализ Нью-Йорк 2021

28 ноября 2022 г.

Сравнительный анализ Нью-Йорк

11 марта 2022 г.

Измененное состояние: Контрольный список изменений в штате Нью-Йорк

9 ноября 2021 г.

Школьный бюджет в центре внимания на 2021–2022 годы

11 мая 2021 г.

Больше расходов, меньше детей: составление карты предложений школьного бюджета штата Нью-Йорк

4 июня 2020 г.

Сравнительный анализ Нью-Йорк

5 ноября 2019 г.

Что они производят 2018-19

20 августа 2019 г.

Калькулятор налоговых счетов

: будут ли ваши налоги расти или падать?

Итог

| Калькулятор налоговых счетов: ваши налоги вырастут или упадут?

https://nyti. ms/2k6qIrF

ms/2k6qIrF

Итог

В целом, около трех четвертей американцев получат снижение налогов в 2018 году в соответствии с версией законопроекта о налогах, который недавно был опубликован совместным комитетом конференции Палаты представителей и Сената. Но, как показывает прилагаемая диаграмма, существует множество вариаций даже для семей, которые на бумаге выглядят одинаково. То, как семьи зарабатывают свои деньги, делают ли они крупные благотворительные взносы и другие факторы, могут повлиять на то, как они будут жить в соответствии с законопроектом.

Эти результаты могут выглядеть более щедрыми, чем то, что вы могли видеть в других калькуляторах. Это потому, что окончательный план действительно более щедрый для отдельных лиц в 2018 году, чем предыдущие планы Палаты представителей и Сената.

Снижает верхнюю предельную ставку; расширяет налоговый кредит на доходы детей; позволяет вычесть 10 000 долларов государственных и местных налогов; и повышает освобождение от альтернативного минимального налога, поэтому его будет платить меньше людей.

Тем не менее, налоги могут быть очень специфическими, и любые оценки связаны с большой неопределенностью. Этот калькулятор не учитывает, как законопроект повлияет на экономику или как поведение людей может измениться в ответ на положения законопроекта. Некоторые изменения в поведении могут быть значительными: например, законопроект создает огромный стимул для высокооплачиваемых работников реклассифицировать часть своей заработной платы как доход от бизнеса.

Неопределенность увеличивается со временем. Срок действия большинства изменений в налоговом кодексе (для физических лиц, а не для корпораций) истекает после 2025 года, а это означает, что для большинства семей после этого налог увеличится на . Но республиканцы говорят, что не допустят истечения срока действия этих положений, и трудно предсказать, что произойдет через десять лет.

Этот калькулятор основан на законопроекте, согласованном комитетом конференции, который работает над согласованием версий плана Палаты представителей и Сената. Мы моделируем только положения этого законопроекта о личном налоге.

Мы моделируем только положения этого законопроекта о личном налоге.

Он использует данные из файла Службы внутренних доходов, содержащего более 150 000 налоговых записей, которые были получены из реальных налоговых деклараций за 2012 год, в дополнение к данным о домохозяйствах, которые не подавали налоговую декларацию. (Заявки перемешаны, чтобы предотвратить раскрытие личной информации о каком-либо отдельном налогоплательщике.) Мы проанализировали последствия законопроекта, используя Tax-Calculator, программу налогового моделирования с открытым исходным кодом. Особая благодарность Мэтту Дженсену и Андерсону Фрэйли из Центра политики открытого исходного кода Американского института предпринимательства, правого аналитического центра, за их помощь в программе.

I.R.S. данные не включают географическую информацию. Мы распределили домохозяйства по штатам в зависимости от того, сколько они платят государственных и местных налогов.

Все данные о доходах на этом графике относятся к скорректированному валовому доходу.