Содержание

Как правильно рассчитать налог на вмененный доход

18 мая 2012

3666

Как правильно рассчитать налог на вмененный доход? Что такое коэффициенты К1 и К1 и как их применять? Какова формула расчета налоговой базы по ЕНВД?

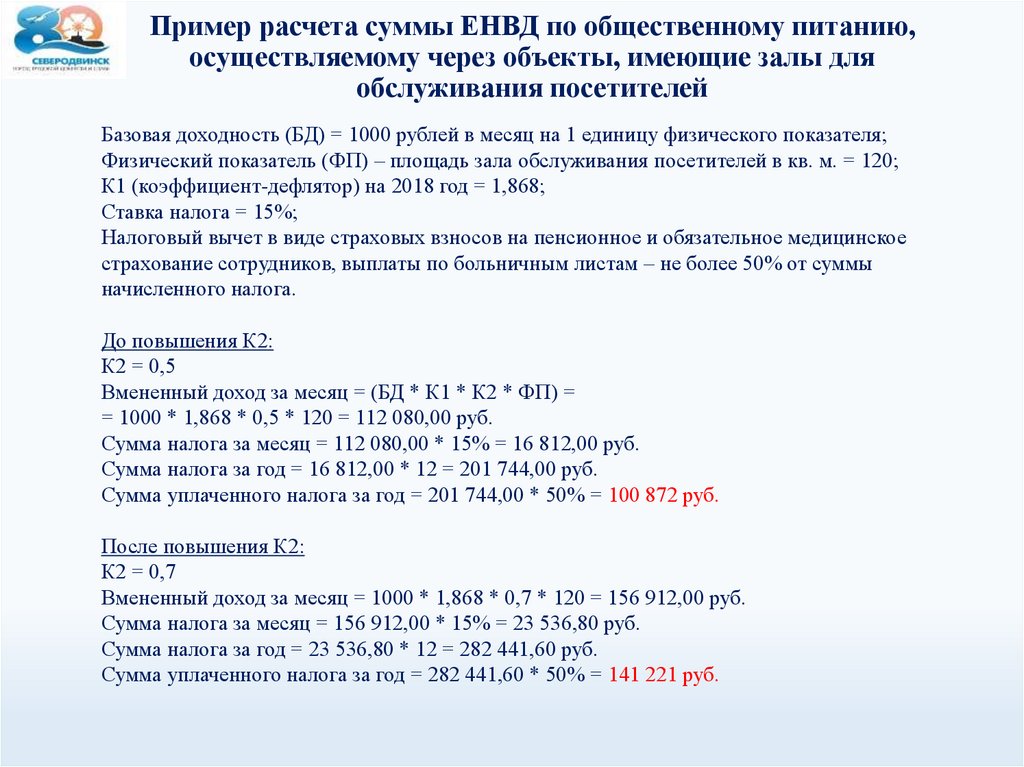

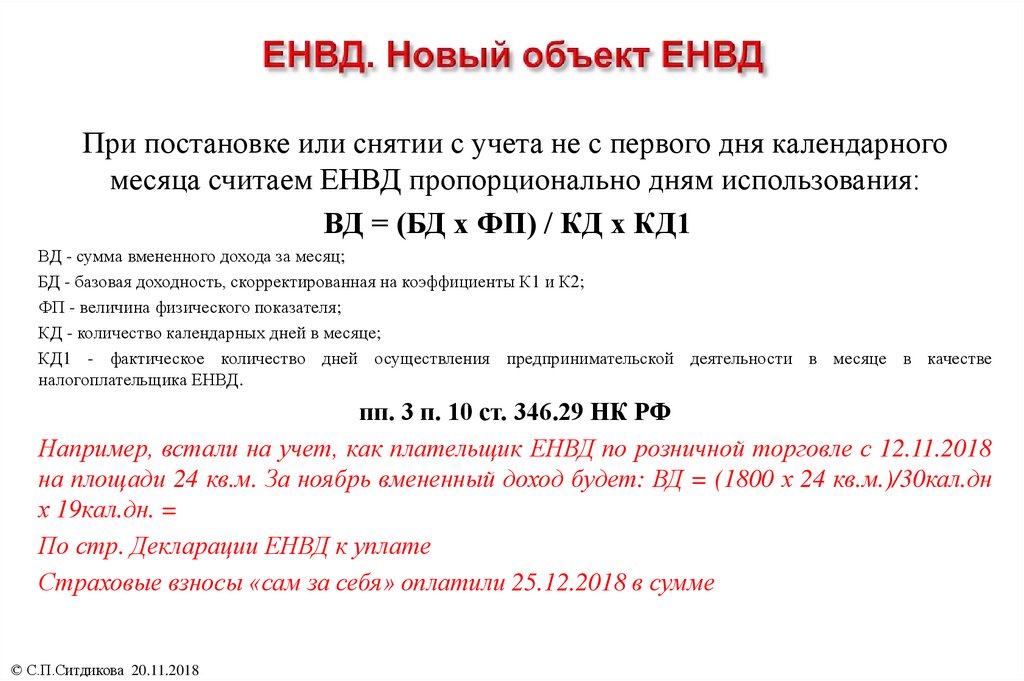

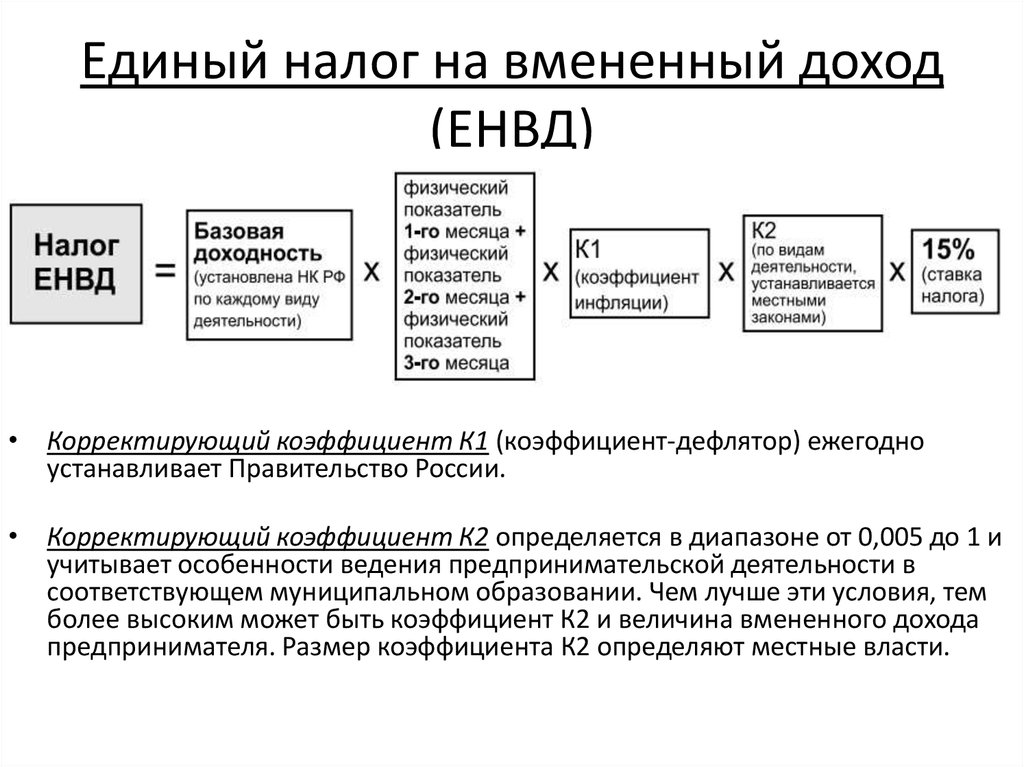

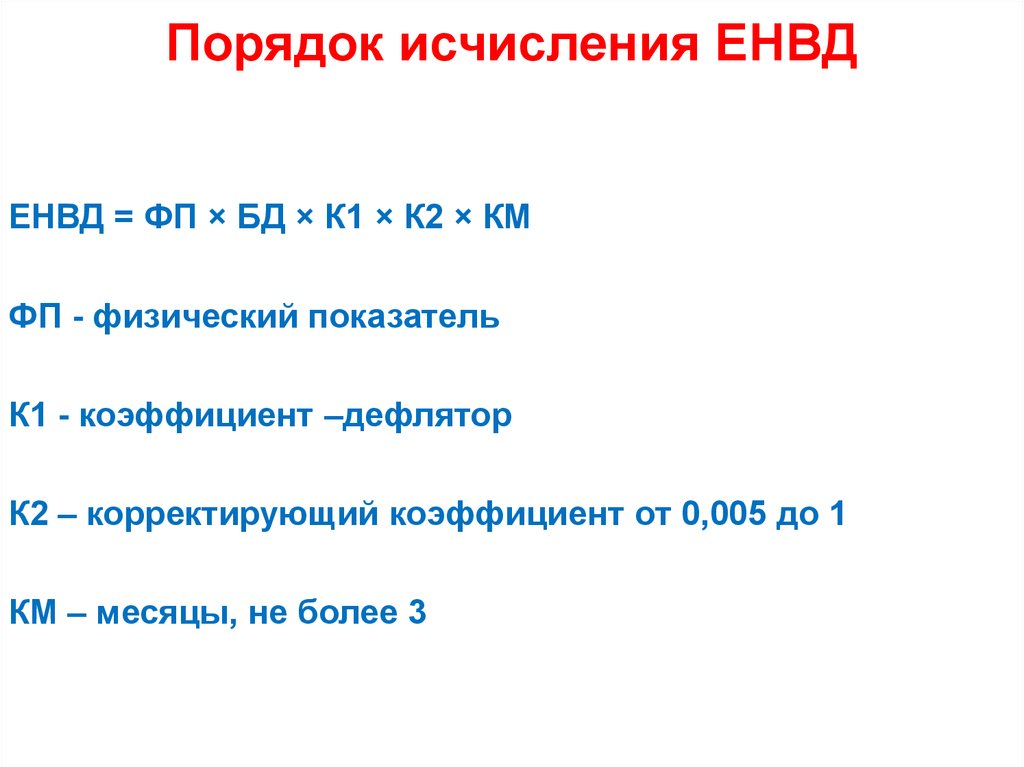

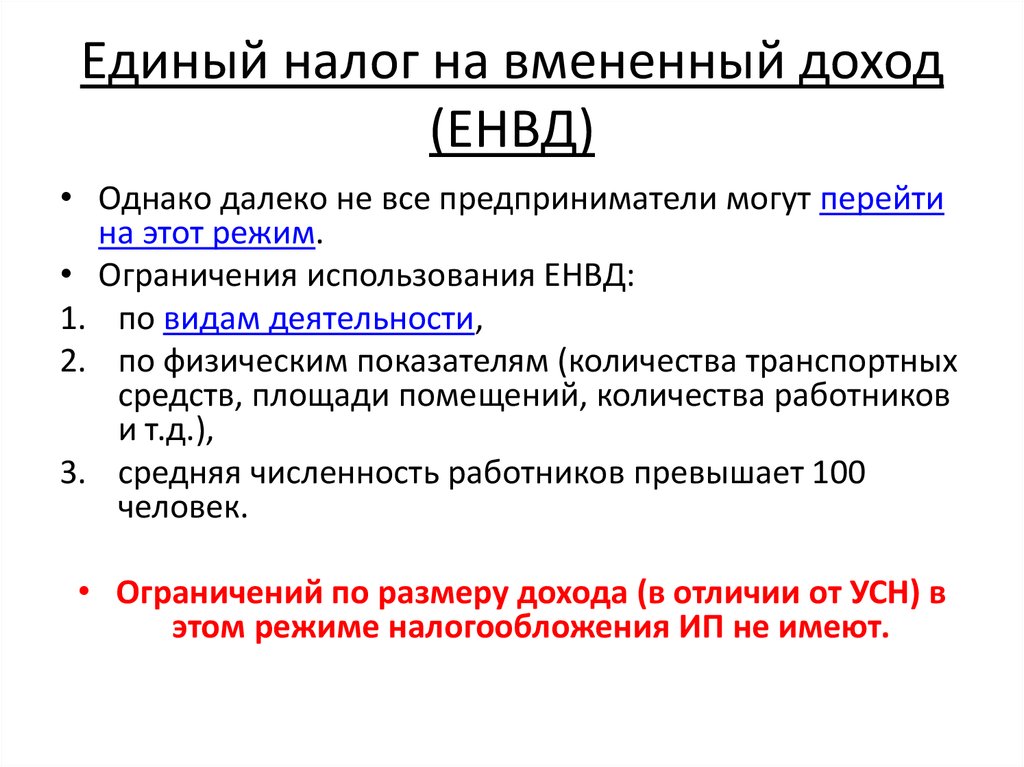

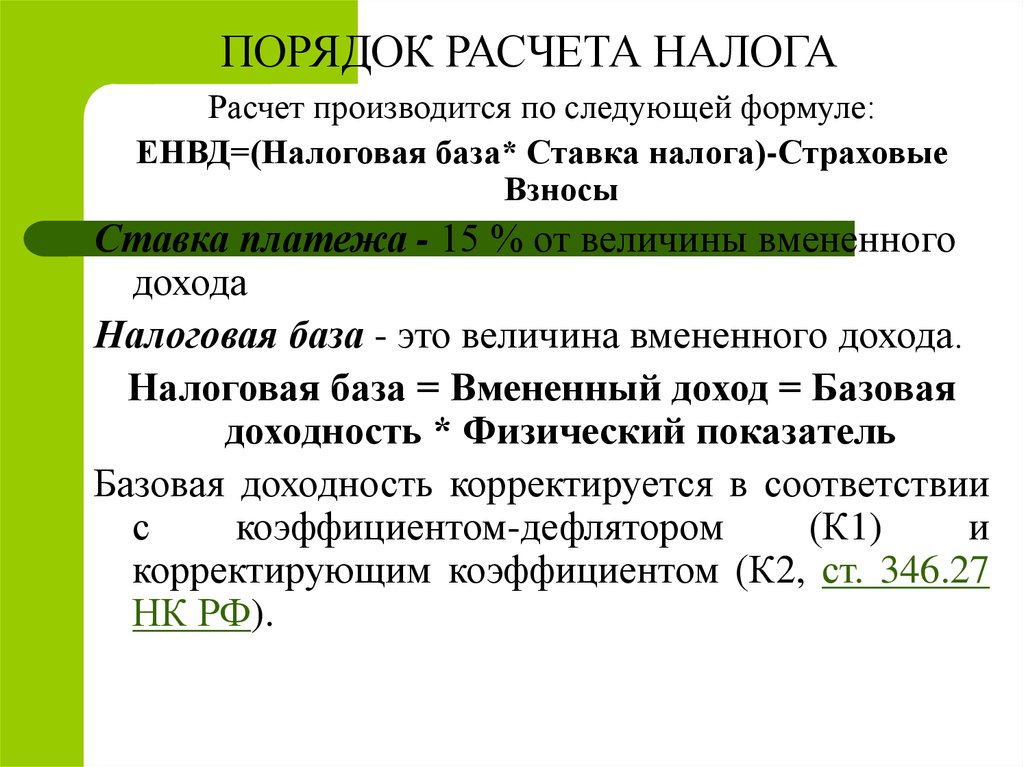

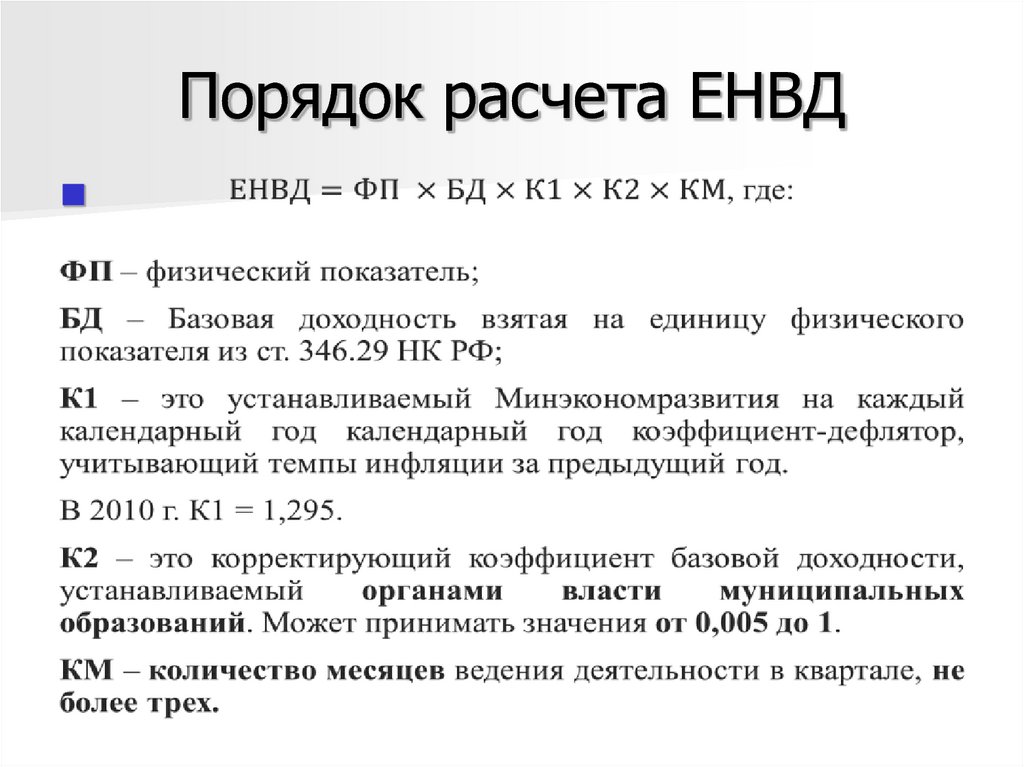

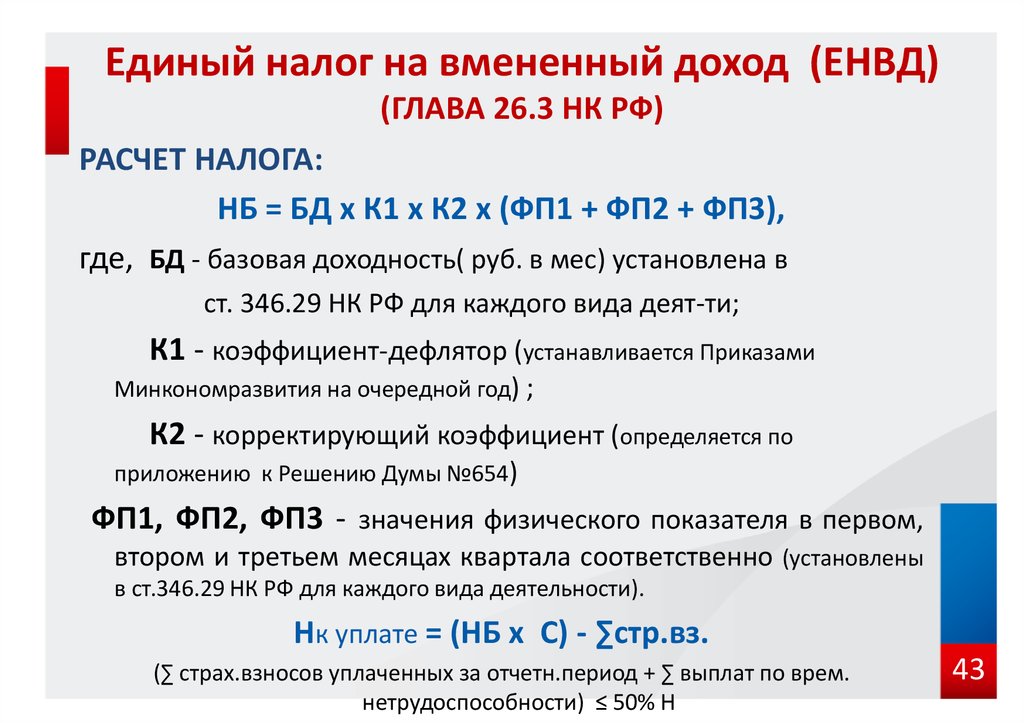

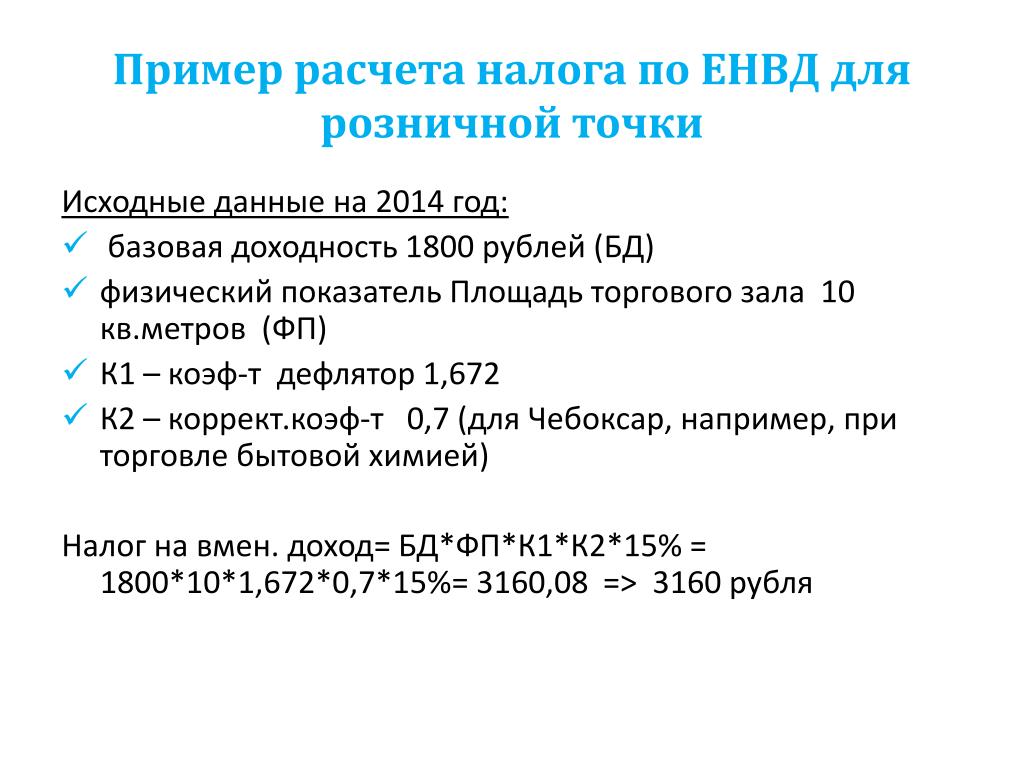

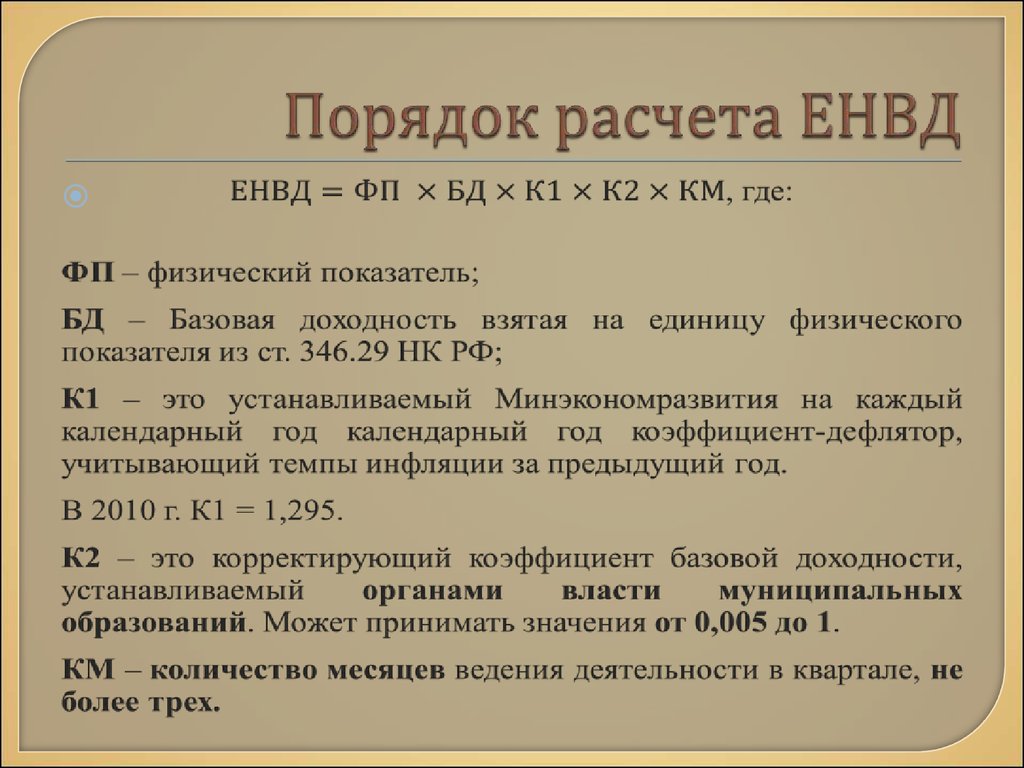

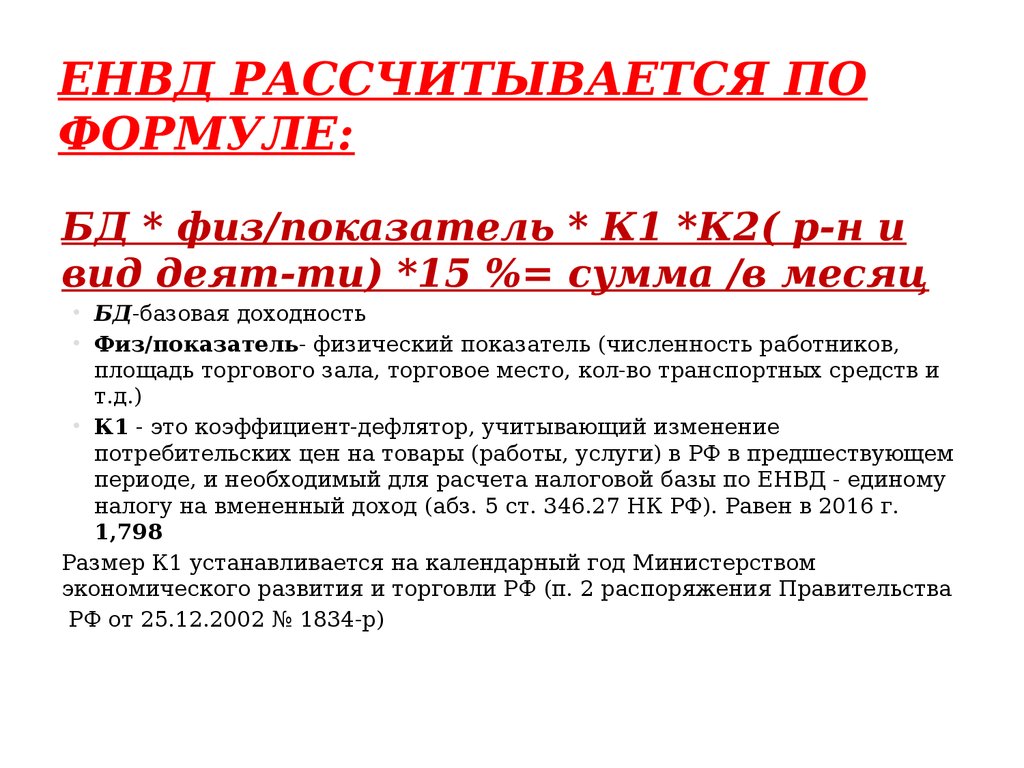

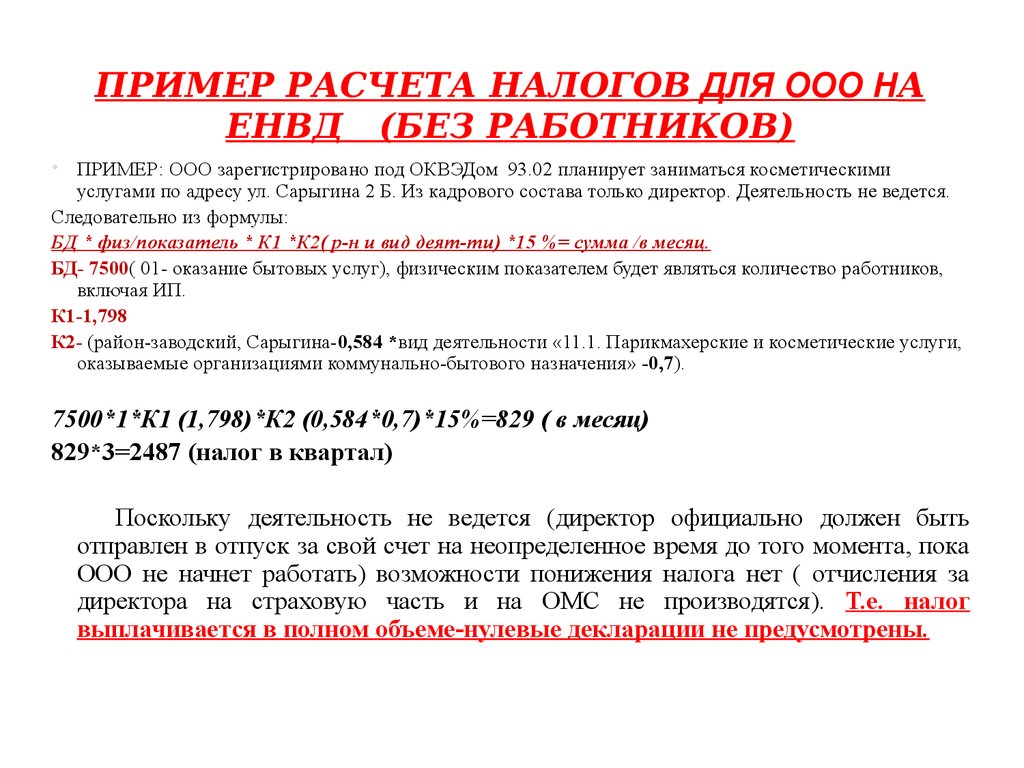

Величину вмененного дохода рассчитывают как произведение базовой доходности по определенному виду предпринимательской деятельности за налоговый период и величины физического показателя для данного вида деятельности (пункт 2 статьи 346.29 Налогового кодекса РФ). При этом физические показатели для расчета ЕНВД нужно брать в целых единицах. Для расчета вмененного налога используют показатель базовой доходности. Базовая доходность и физические показатели установлены в пункте 3 статьи 346.29 Налогового кодекса РФ.

Далее базовую доходность, указанную в пункте 3 статьи 346.29 Налогового кодекса РФ, корректируют на коэффициенты К1 и К2.

Коэффициент-дефлятор К1 характеризует изменение потребительских цен на товары, работы и услуги. Это следует из абзаца 5 статьи 346.27 Налогового кодекса РФ. Значение этого коэффициента на очередной календарный год устанавливает Минэкономразвития России и публикует не позднее 20 ноября предшествующего года. Это установлено в пункте 2 распоряжения Правительства РФ от 25 декабря 2002 г. № 1834-р. Так размер К1 на 2012 год равен 1,4942. Следовательно, при расчете суммы ЕНВД в 2012 году базовую доходность необходимо умножать на 1,4942.

Это следует из абзаца 5 статьи 346.27 Налогового кодекса РФ. Значение этого коэффициента на очередной календарный год устанавливает Минэкономразвития России и публикует не позднее 20 ноября предшествующего года. Это установлено в пункте 2 распоряжения Правительства РФ от 25 декабря 2002 г. № 1834-р. Так размер К1 на 2012 год равен 1,4942. Следовательно, при расчете суммы ЕНВД в 2012 году базовую доходность необходимо умножать на 1,4942.

Коэффициент К2 — это корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности (статья 346.27 Налогового кодекса РФ). Значение корректирующего коэффициента К2 устанавливают местные власти в пределах от 0,005 до 1. Если коэффициент К2 вообще не установлен местными властями или нормативно-правовой акт, его установивший, был признан недействующим, ЕНВД надо рассчитать исходя из базовой доходности, размер которой приведен в пункте 3 статьи 346.29 Налогового кодекса РФ. Такой вывод сделан верховными судьями в определении ВАС РФ от 29 мая 2009 г. № ВАС-3703/09.

№ ВАС-3703/09.

В пункте 11 статьи 346.29 Налогового кодекса РФ четко прописано, что К2 округляется до третьего знака после запятой. Значения физических показателей указывают в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения стоимостных показателей менее 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля.

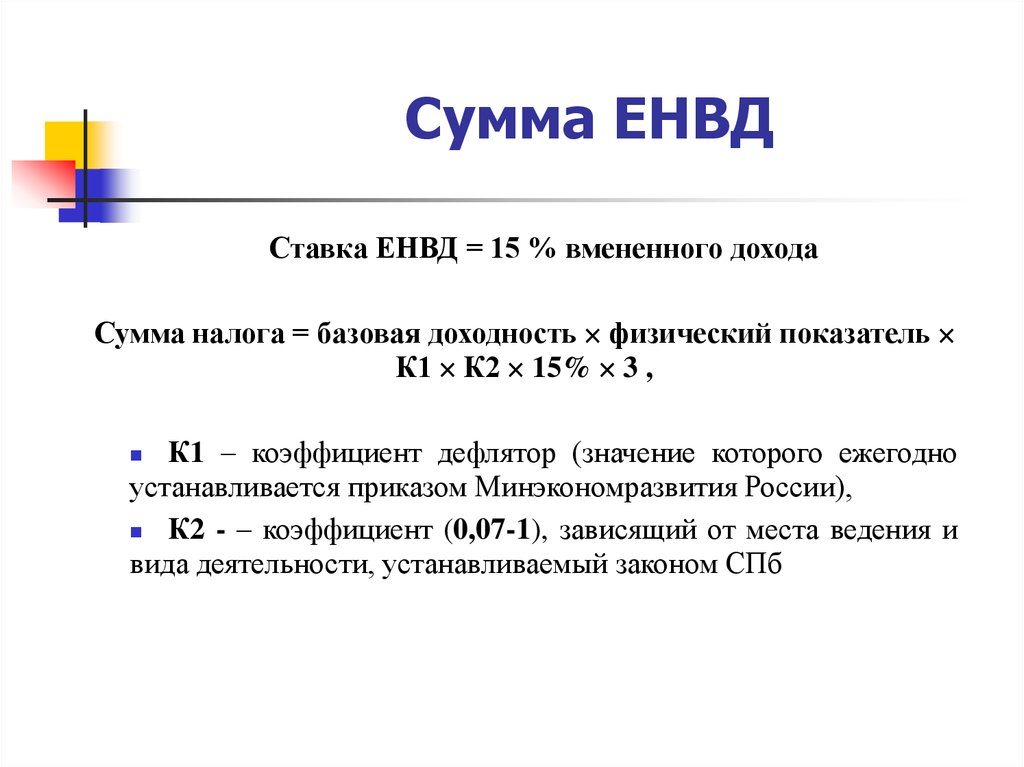

Расчет налоговой базы по ЕНВД производите по формуле:

НБ = ((БД × 3) × К1 × К2) × ФП, где

НБ — налоговая база;

БД — базовая доходность;

3 — количество месяцев в налоговом периоде;

К1 — коэффициент-дефлятор;

К2 — корректирующий коэффициент;

ФП — физический показатель.

«Вмененный» налог, который необходимо уплатить в бюджет, равен величине налоговой базы умноженной на 15% (налоговая ставка по ЕНВД).

Если вы заметили опечатку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

«Библиотечка «РГ»: Правильно ли вы считаете «вмененку»?

Он рассчитывается как произведение базовой доходности по определенному виду предпринимательской деятельности, величины физического показателя, характеризующего данный вид деятельности, а также значений корректирующих коэффициентов (п. 2 ст. 34629 Налогового кодекса РФ).

2 ст. 34629 Налогового кодекса РФ).

Для того чтобы рассчитать налог, нужно величину вмененного дохода умножить на ставку налога. Она равна 15 процентам (ст. 34631 Налогового кодекса РФ).

Приведем конкретные формулы для расчета ЕНВД.

1) Налоговая база или величина вмененного дохода рассчитывается по следующей формуле:

ВД = (БД Є (N1 + N2 + N3) Є К1 Є К2 Є К3),

где ВД — величина вмененного дохода; БД — значение базовой доходности в месяц по определенному виду предпринимательской деятельности; N1, N2, N3 — физические показатели, характеризующие данный вид деятельности в каждом месяце налогового периода; К1, К2, К3 — корректирующие коэффициенты базовой доходности.

2) Сумму ЕНВД нужно исчислять так:

ЕН = ВД Є 15/100,

где ВД — вмененный доход за налоговый период; 15/100 — налоговая ставка.

Рассмотрим, что представляют собой базовая доходность, физические показатели, а также корректирующие коэффициенты базовой доходности для расчета единого налога на вмененный доход.

Для каждого вида предпринимательской деятельности, переводимой на ЕНВД, действует своя величина базовой доходности. Установлена она в п. 3 ст. 34629 Налогового кодекса РФ. Обращаем ваше внимание: базовая доходность является постоянной величиной, то есть ее не могут изменять на региональном уровне.

Физические показатели, которые характеризуют определенный вид предпринимательской деятельности, и базовая доходность приведены в таблице.

Итак, базовая доходность корректируется с учетом трех коэффициентов, показывающих степень влияния того или иного фактора на результат деятельности, облагаемой единым налогом на вмененный доход.

К1 — коэффициент, определяемый в зависимости от кадастровой стоимости земли (на основании данных Государственного земельного кадастра) по месту осуществления налогоплательщиком предпринимательской деятельности.

Корректирующий коэффициент К1 рассчитывается по следующей формуле:

К1 = (1000 + Коф): (1000 + Ком),

где Коф — кадастровая стоимость земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком;

Ком — максимальная кадастровая стоимость земли (на основании данных Государственного земельного кадастра) для данного вида предпринимательской деятельности;

1000 — стоимостная оценка прочих факторов, оказывающих влияние на величину базовой доходности, приведенная к единице площади.

Сведения о кадастровой стоимости земли доводятся до налогоплательщиков территориальными органами Росземкадастра России в субъектах РФ через соответствующие официальные источники информации не позднее 30 ноября текущего календарного года (Распоряжение Правительства РФ от 13 ноября 2002 г. N 1590-р).

Напомним, что коэффициент К1 не применялся в 2003 и 2004 гг. (ст. 7.1 Федерального закона от 24 июля 2002 г. N 104-ФЗ).

К2 — коэффициент, учитывающий совокупность таких особенностей ведения предпринимательской деятельности, как ассортимент товаров (работ, услуг), сезонность, время работы, величина доходов и прочие особенности.

Значения корректирующего коэффициента К2 определяются субъектами РФ на календарный год и могут быть установлены в пределах от 0,01 до 1,0 включительно в зависимости от вида (подвида) деятельности.

К3 — коэффициент-дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги) в Российской Федерации. Коэффициент-дефлятор публикуется в порядке, установленном правительством РФ.

Если величины корректирующих коэффициентов изменяются, то изменение суммы единого налога возможно только с начала следующего налогового периода. В 2003 г. К3 был равен 1 (ст. 7.1 Федерального закона от 24 июля 2002 г. N 104-ФЗ).

В 2004 г. величина коэффициента была приравнена к 1,133 (Приказ Минэкономразвития России от 11 ноября 2003 г. N 337 «Об установлении коэффициента-дефлятора на 2004 год»). Это значит, что при прочих равных условиях в 2004 г. вмененный налог вырастал на 13,3 процента.

Чтобы не ошибиться при исчислении единого налога на вмененный доход (ЕНВД), важно правильно рассчитать те показатели, которые определяют величину налоговой базы. Остановимся на наиболее значимых из них. Начнем с порядка определения количества работников.

В соответствии со ст. 346(27) Налогового кодекса РФ под количеством работников понимается среднесписочная за налоговый период численность работающих с учетом всех работников (в том числе работающих по совместительству) в сферах предпринимательской деятельности, по которым применяется ЕНВД.

Среднесписочная численность определяется за налоговый период. При этом следует руководствоваться документами Госкомстата: Постановлением от 28 октября 2003 г. N 98, а также Постановлением от 1 декабря 2003 г. N 105. Обратите внимание: в Методических рекомендациях дана ссылка на Порядок заполнения сведений о численности работников и использовании рабочего времени в формах федерального государственного статистического наблюдения, утвержденный Постановлением Госкомстата России от 4 августа 2003 г. N 72. Следует заметить, что этот документ утратил силу на основании Постановления Госкомстата России от 27 ноября 2003 г. N 104. Впрочем, сам порядок расчета остался прежним, он просто «перекочевал» в новые документы Госкомстата.

Раньше у многих вызывал затруднение расчет среднесписочной численности, если фирма вела несколько видов деятельности, одни из которых подпадали под действие ЕНВД, а другие нет. В этом случае среднесписочная численность работников административно-управленческого и вспомогательного персонала, участвующих одновременно в нескольких видах деятельности налогоплательщика, распределяется пропорционально среднесписочной численности всех работников за налоговый период по каждому виду деятельности.

Пример

ООО «Калитва» оказывает услуги по ремонту часов. Бытовые услуги населению в регионе, где работает ООО «Калитва», переведены на ЕНВД. Помимо этого фирма занимается оптовой торговлей часами.

В организации 4 человека ремонтируют часы и 16 человек заняты в торговле. Административно-управленческий персонал фирмы состоит из директора и главного бухгалтера. Кроме того, в ООО «Калитва» работает охранник.

Для того чтобы рассчитать количество работников, которые заняты деятельностью, облагаемой ЕНВД, сначала нужно определить долю сотрудников, которые непосредственно ремонтируют часы, и умножить ее на число работников, занятых одновременно в нескольких видах деятельности (директор, бухгалтер и охранник). Она будет равна:

4 чел.: (4 чел. + 16 чел.) Є 3 чел. = 1 чел.

Затем к полученному результату следует прибавить количество сотрудников, ремонтирующих часы:

4 + 1 = 5 чел.

Таким образом, число работников ООО «Калитва», которые заняты деятельностью, облагаемой ЕНВД, составит 5 человек.

Теперь о том, как рассчитывается площадь торгового зала.

В площадь торгового зала или зала обслуживания посетителей включается площадь всех помещений (в том числе и арендованных) и открытых площадок, используемых налогоплательщиком для торговли или организации общественного питания.

Площадь торгового зала (зала обслуживания посетителей) определяется на основании таких документов, как технические паспорта на строения, поэтажные планы и тому подобное. Если у налогоплательщика есть документы, выданные органами, регистрирующими права на недвижимое имущество, или договоры аренды, то на основании их также можно определить размер помещения.

Еще раз напоминаем, что подсобные помещения не включаются в расчет площади. Считается только площадь торгового зала, кассовых кабин, проходов для покупателей, а также площадь рабочих мест обслуживающего персонала. Если торговля ведется со склада, то площадь складского помещения в расчет включается.

Пример:

В регионе, где работает ООО «Спорт-мастер», розничная торговля переведена на уплату ЕНВД. Фирма в розницу торгует мебелью. Для этих целей она арендует 55 квадратных метров в здании магазина, принадлежащего ОАО «Каскад». Между предприятиями заключен договор аренды. Площадь, которая указана в договоре, является физическим показателем «торговая площадь» для ООО «Спорт-мастер». И именно исходя из нее нужно рассчитывать ЕНВД.

Фирма в розницу торгует мебелью. Для этих целей она арендует 55 квадратных метров в здании магазина, принадлежащего ОАО «Каскад». Между предприятиями заключен договор аренды. Площадь, которая указана в договоре, является физическим показателем «торговая площадь» для ООО «Спорт-мастер». И именно исходя из нее нужно рассчитывать ЕНВД.

Сам договор аренды должен храниться у ООО «Спорт-мастер». Поскольку копию этого документа налоговая инспекция вправе запросить у организации для того, чтобы проверить, правильно ли сделан расчет налога.

Как мы уже отмечали, предельный размер площади торгового зала (зала обслуживания) учитывается по каждому объекту организации торговли. Следовательно, если у фирмы несколько магазинов и в каждом из них торговый зал меньше 150 квадратных метров, то она переводится на уплату ЕНВД.

Пример:

ООО «Хозтовары» продает в розницу хозтовары. Торговля ведется в двух магазинах. Площадь торгового зала в первом составляет 100 квадратных метров, а во втором — 90. Получается, общий размер торговой площади по двум магазинам равен 190 квадратным метрам.

Получается, общий размер торговой площади по двум магазинам равен 190 квадратным метрам.

Однако ООО «Хозтовары» будет переведено на ЕНВД. Ведь торговая площадь в каждом из магазинов не превышает установленный Налоговым кодексом РФ предельный размер.

Кроме того, для расчета «вмененки», необходимо определить количество торговых мест.

Под торговым понимается место, используемое для осуществления сделок купли-продажи.

В данном случае определяется количество мест розничной торговли, осуществляемой через объекты стационарной торговой сети, не имеющие торговых залов (киоски), и розничной торговли, осуществляемой через нестационарную торговую сеть, функционирующей на принципах развозной, разносной торговли и торговли с рук.

Пример:

ООО «Сатурн» в розницу торгует продуктами питания в Калуге. Торговля ведется в разных районах города: на центральном рынке и возле автовокзала. Законом Калужской области данный вид деятельности переведен на единый налог. На территории центрального рынка у организации две палатки, а возле автовокзала — одна.

На территории центрального рынка у организации две палатки, а возле автовокзала — одна.

Следовательно, ООО «Сатурн» рассчитывает налог по двум торговым точкам. Для первой точки — на центральном рынке — физический показатель составляет 2 единицы. Для второй — около вокзала — 1 единицу.

При этом расчет единого налога по нестационарной торговой точке осуществляется независимо от графика ее работы в течение дня и независимо от количества дней работы в месяце.

Пример:

Воспользуемся условиями вышеприведенного примера.

Если ООО «Сатурн» осуществляет деятельность в конкретной точке в течение двух часов в день на протяжении всего месяца либо в течение нескольких дней в месяце, расчет ЕНВД по данной точке производится исходя из установленного значения базовой доходности по данному виду деятельности за весь месяц.

Если организация осуществляет деятельность в конкретной точке только по выходным дням, то расчет ЕНВД все равно должен производиться исходя из установленного значения базовой доходности по данному виду деятельности за весь месяц.

Наконец о подсчете количества транспортных средств.

При расчете количества автотранспортных средств учитываются транспортные средства как находящиеся в собственности организации или индивидуального предпринимателя, так и взятые в аренду для осуществления автотранспортных услуг по перевозке пассажиров и грузов.

Величина физического показателя может измениться, например, в связи с расширением бизнеса. В этом случае налогоплательщик при исчислении сумм налога учитывает изменение физического показателя с месяца, в котором произошло изменение.

Мы привели выдержки из выпуска N 24 «Библиотечки «Российской газеты» «Вмененка» от А до Я: как избежать ошибок в сложных ситуациях». Желающим приобрести сборник следует перечислить за один экземпляр 72 рубля (включая оплату за пересылку и НДС) по реквизитам: 125993, г. Москва, ЗАО «Библиотечка «РГ», ИНН 7721017444, КПП 772101001, р/с 40702810200000002764 в ОАО АКБ «ЛЕСБАНК», г. Москва, к/с 30101810500000000694, БИК 044579694, код ОКОНХ 87100, код ОКПО 36557391. В платежке обязательно укажите ваш точный обратный адрес с индексом и название заказываемого сборника: «Вмененка». Предварительную заявку можно осуществить по нашему электронному адресу: [email protected]

Москва, к/с 30101810500000000694, БИК 044579694, код ОКОНХ 87100, код ОКПО 36557391. В платежке обязательно укажите ваш точный обратный адрес с индексом и название заказываемого сборника: «Вмененка». Предварительную заявку можно осуществить по нашему электронному адресу: [email protected]

Калькулятор НДС — Расчет цены с учетом НДС

Используйте этот онлайн-калькулятор НДС, чтобы легко рассчитать цену товара или услуги с учетом НДС.

Быстрая навигация:

- Что такое НДС?

- Формула расчета НДС

- Примеры расчета НДС

- Ставки НДС в Европе

- Цена с учетом НДС?

Что такое НДС?

НДС означает «Налог на добавленную стоимость», который предназначен в качестве налога с продаж на добавленную стоимость к начальному товару или услуге или состоянию природы и определяется в процентах от конечной цены товаров и услуги, оплачиваемые конечным потребителем. Это обеспечивается с помощью довольно сложной схемы, в которой каждому лицу или компании, добавляющей стоимость продукта, возмещается налог до тех пор, пока он не будет уплачен конечным потребителем (которым также может быть юридическое лицо). НДС является одним из основных источников бюджетных средств во многих странах. Поскольку это налог на потребление, пропорционально распределяемый между всеми, кто потребляет, люди, которые верят в равенство результатов, считают его несправедливым по отношению к людям в более бедном экономическом положении.

НДС является одним из основных источников бюджетных средств во многих странах. Поскольку это налог на потребление, пропорционально распределяемый между всеми, кто потребляет, люди, которые верят в равенство результатов, считают его несправедливым по отношению к людям в более бедном экономическом положении.

Сложность заключается в единообразии применения налога в разных странах, где он используется. НДС в основном распространен в Европе (и, следовательно, в ЕС), но он принят и в других странах, хотя в некоторых местах его название может быть другим.

Например, в некоторых странах налог на добавленную стоимость (НДС) применяется повсеместно по одной и той же ставке, обычно от 15% до 25%. Могут быть определенные отрасли или категории продуктов или услуг, которые не облагаются НДС, например, образовательные услуги и учреждения, книги и учебники, основные продукты питания и/или напитки, транспорт и так далее. В некоторых случаях это отрасль, которая на каком-то, обычно произвольном основании, считается ключевой для функционирования всей экономики. туризм в странах, где он составляет значительную долю ВВП. Во многих странах существуют разные уровни НДС для разных наборов продуктов и услуг. Например, официальная ставка НДС может составлять 20 %, но ставка НДС для книг может составлять 5 %, а НДС для транспортных услуг и услуг по размещению может составлять 10 %. Вот почему Калькулятор НДС удобный может быть весьма полезным.

туризм в странах, где он составляет значительную долю ВВП. Во многих странах существуют разные уровни НДС для разных наборов продуктов и услуг. Например, официальная ставка НДС может составлять 20 %, но ставка НДС для книг может составлять 5 %, а НДС для транспортных услуг и услуг по размещению может составлять 10 %. Вот почему Калькулятор НДС удобный может быть весьма полезным.

Формула расчета НДС

Формула расчета цен с учетом НДС, используемая в этом калькуляторе НДС, проста, так как это всего лишь процентное увеличение базовой цены (сумма брутто, сумма без учета НДС). Уравнение простое:

Цена с НДС = Базовая цена x (100% + НДС(%))

Например, чтобы увеличить цену брутто в 100 евро с налогом 15%, нам нужно умножить 100 € x (100% + 15%) = 100 € x 115% = 115 € чистая сумма, включая НДС. Математически это эквивалентно умножению 100 евро на 1,15.

Формула для того, сколько налога с продаж необходимо добавить к общей сумме в любой валюте:

НДС = базовая цена x НДС (%)

Таким образом, если общая сумма составляет 20 евро, а ставка налога составляет 10%, НДС равен 20 € x 10% = 2 €. Это то же самое, что умножить 20 на 0,1, что является еще одним способом расчета НДС. Чистая сумма, очевидно, представляет собой валовую сумму плюс сумму налога с продаж, поэтому 20 евро + 2 евро = 22 евро.

Это то же самое, что умножить 20 на 0,1, что является еще одним способом расчета НДС. Чистая сумма, очевидно, представляет собой валовую сумму плюс сумму налога с продаж, поэтому 20 евро + 2 евро = 22 евро.

Простое преобразование этой формулы означает, что для вычета НДС из цены нетто нужно просто разделить на 1 плюс ставка НДС. т.е. со ставкой налога 20% (0,2), просто разделите на 1,2, чтобы исключить НДС и получить общую сумму.

Примеры расчета НДС

Пример 1 : Если вы знаете, что цена без НДС составляет 80 евро, а ставка НДС составляет 20%, какова чистая сумма? Нет необходимости рассчитывать НДС отдельно, чтобы получить чистую сумму. Используя первое уравнение выше, просто замените значения, чтобы получить 80 евро x (100% + 20%) = 80 евро x 120% = 80 евро x 1,2 = 9 евро.6 с учетом налога с продаж.

Пример 2 : Если вы знаете, что ставка НДС для продукта, который вы покупаете, составляет 20%, и вы знаете, что общая сумма составляет 50 долларов США, какова абсолютная величина налога на добавленную стоимость? Используя вторую приведенную выше формулу, мы получаем 50 долларов x 20% = 10 долларов налога с продаж в качестве суммы НДС.

Пример 3 : Если вы знаете, что чистая цена товара или услуги составляет 150 евро, а ставка НДС составляет 20%, какова сумма, которую на самом деле получает продавец или поставщик услуг? Вы можете изменить первую формулу, заменив базовую цену окончательной и используя деление вместо умножения. Таким образом, цена без НДС рассчитывается как 150 евро / (100% + 20%) = 150 евро / 120% = 150 евро / 1,20 = 125 евро.

Ставки НДС в Европе

Возможно, будет полезно узнать ставки НДС, типичные для Европы. Для справки ниже показана диаграмма европейских стран, упорядоченных по их стандартной ставке НДС.

Данные за июль 2021 года, и хотя ставки НДС редко меняются, возможно, что на момент прочтения они уже не применяются. Следует также отметить, что в некоторых странах есть исключения для определенных видов товаров или услуг, например туристические услуги, алкогольные напитки, здравоохранение, образование. По этой причине вы всегда должны проверять применимую налоговую ставку в официальном источнике в момент покупки. Невыполнение этого требования может привести к занижению или завышению суммы налога и, следовательно, окончательной цены.

Невыполнение этого требования может привести к занижению или завышению суммы налога и, следовательно, окончательной цены.

Цена указана с учетом НДС?

Перед добавлением НДС к цене необходимо убедиться, что в нее уже включен налог с продаж. Во многих странах, например. в Европейском союзе (ЕС) продавцов и поставщиков услуг обязаны указывать цену с учетом НДС в предложении продукта, будь то в физическом или интернет-магазине. Некоторые продавцы указывают цену без учета НДС И цены с НДС, в то время как другие указывают только цену с учетом НДС. Вероятно, это также будет указано рядом с ценой со звездочкой рядом с ней в нижнем колонтитуле каждой страницы или, в некоторых случаях, в условиях. Если сомневаетесь: всегда спрашивайте. Продавец во многих случаях обязан сообщить вам окончательную сумму, которую вы должны заплатить, исходя из применимого процента НДС.

Ситуация усложняется, когда и поставщик, и потребитель зарегистрированы как плательщики НДС. В этом случае очень часто обмениваются ценовой информацией с исключенным налогом на добавленную стоимость, поскольку организация-потребитель получает возмещение налога на добавленную стоимость, как правило, в конце месяца, поэтому их интересует только валовая сумма. Тем не менее, денежный поток может быть проблемой для крупных покупок, поэтому всегда следует учитывать чистую сумму с учетом НДС. Наш калькулятор особенно полезен в таких случаях.

В этом случае очень часто обмениваются ценовой информацией с исключенным налогом на добавленную стоимость, поскольку организация-потребитель получает возмещение налога на добавленную стоимость, как правило, в конце месяца, поэтому их интересует только валовая сумма. Тем не менее, денежный поток может быть проблемой для крупных покупок, поэтому всегда следует учитывать чистую сумму с учетом НДС. Наш калькулятор особенно полезен в таких случаях.

Расчет НДС в Excel | Блог о стипендиях Сантандера

25.07.2022

| Santander Universidades

Знаете ли вы, что более миллиона компаний по всему миру используют хорошо известный набор офисных инструментов Microsoft Office 365? Кроме того, одним из самых известных и популярных инструментов в отрасли, Microsoft Excel, ежедневно пользуется около 1,2 миллиона пользователей.

Эти цифры показывают, насколько важен этот инструмент сегодня, поэтому во многих секторах от работников часто требуется средний или продвинутый уровень владения Excel .

Прежде всего, они ищут ноу-хау некоторых из наиболее часто используемых функций, таких как расчет НДС с помощью Excel . Это приложение, которое может понадобиться любой компании или человеку в какой-то момент. И по этой причине ниже мы объясним, что такое НДС и как легко его рассчитать с помощью Excel.

Что такое НДС и почему так важно знать, как его рассчитать?

Прежде чем объяснять, как использовать Excel для расчета НДС, необходимо точно знать, что такое Налог на добавленную стоимость (НДС) .

НДС — это налог, взимаемый с продажи товаров и услуг во всех странах ЕС, а также в Великобритании. Имейте в виду, важно отметить, что каждая страна взимает разные ставки НДС.

Например, в Испании общая ставка НДС составляет 21%. Однако в той же стране действует сниженная ставка НДС на определенные товары и услуги, например продукты питания или книги, которая установлена в размере 10%, а также сверхнизкая ставка НДС (4%), применяемая к предметам первой необходимости.

Следует также отметить, что НДС уплачивается не продавцом, а покупателем . Другими словами, если человек покупает продукт стоимостью 100 евро, он должен заплатить 21 евро НДС, в результате чего полная цена должна быть уплачена в размере 121 евро, где 100 евро — это цена продукта, а 21 евро — НДС.

Поскольку мы имеем дело с налогом, который применяется к широкому спектру товаров и услуг, может быть очень удобно знать, как рассчитать НДС в Excel. Например, если вы работаете не по найму или владеете собственным бизнесом, Знание суммы НДС, добавляемой к цене вашей продукции, имеет основополагающее значение, когда речь идет об установлении цен, выставлении счетов или подаче налоговых деклараций .

Но благодаря расширенным формулам, представленным в этом офисном инструменте , вы можете легко автоматизировать расчет НДС в Excel , экономя ваше время и уменьшая вероятность ошибок.

3 способа расчета НДС с помощью Excel

Хотя Excel был разработан как простая электронная таблица, предназначенная в основном для бухгалтерского учета, в настоящее время это комплексный инструмент, который может делать почти все . Его удивительная универсальность и бесконечные функции сделали Excel программным обеспечением, используемым практически во всех областях, а расчет НДС в Excel — лишь одна из бесчисленных задач, которые вы можете выполнять.

Его удивительная универсальность и бесконечные функции сделали Excel программным обеспечением, используемым практически во всех областях, а расчет НДС в Excel — лишь одна из бесчисленных задач, которые вы можете выполнять.

Ниже мы объясним три различных способа расчета НДС в Excel, чтобы вы могли выбрать тот, который лучше всего соответствует вашим потребностям . Кроме того, проявив немного воображения, вы можете использовать эти формулы для оптимизации своих навыков управления финансами.

Базовый расчет НДС с использованием Excel

Самый простой способ расчета НДС с помощью Excel — с помощью одной из его формул , которую можно активировать в ячейке, введя символ равенства (=).

Давайте рассмотрим пример, чтобы упростить задачу: если применяемый НДС составляет 21%, и вы хотите узнать окончательную цену продукта или услуги, которая без учета НДС составила бы 50 евро, , тогда вам необходимо рассчитать 21% от €50 . Вот как:

В ячейке , добавьте цену товара без НДС (A1), затем в другой ячейке (B1) разделите сумму НДС на 100 .

В этом случае в ячейке A1 введите 50, а в ячейке B1 — 21/100.

В этом случае в ячейке A1 введите 50, а в ячейке B1 — 21/100.Затем умножьте цену на НДС/100 . Другими словами, А1*В1. Вы также можете умножить цену без НДС на 0,21 , т. е. 50*0,21. Важно нажать Enter, чтобы получить результат НДС, который в данном случае будет равен 10,5.

- Наконец, к этому результату нужно добавить начальную цену товара или услуги = (Начальная цена *НДС) + Начальная цена . Таким образом, формула для расчета НДС с использованием Excel будет = (A1 * B1) + A1, что даст вам общую цену, включая НДС. Следуя этому примеру, введите =(50*0,21)+50. Окончательный результат будет 60,5.

Расчет НДС в Excel с использованием %

Приведенный выше метод расчета НДС с использованием Excel можно назвать элементарным. Однако есть и другие, более эффективные и практичные способы расчета. Одним из таких способов является использование символа процента (%). Чтобы ввести его, нажмите Shift + 5.

Этот метод аналогичен предыдущему, но вы просто умножаете начальную цену на процент НДС, т. е.:

е.:

- = Начальная цена * НДС%: =50*21%=10,5

- Чтобы получить окончательную цену с учетом НДС, к результату необходимо прибавить начальную цену = (Начальная цена * НДС%) + Начальная цена : =(50*21%)+50= 60,5.

Автоматический расчет НДС в Excel

Два предыдущих способа расчета НДС с помощью Excel прекрасно подходят, если вам нужно выполнить всего пару расчетов. Но что делать, если вам нужно посчитать суммы для сотен продуктов? Делать это по одному было бы пустой тратой времени, но, к счастью, в Excel есть необходимые инструменты для автоматического расчета цен, включая НДС .

Для этого, например, в графу А необходимо ввести все цены без учета НДС . В следующем столбце, в данном случае B , введите процент НДС, с которым вы собираетесь работать, (21%). Наконец, после применения формулы, которую мы объясняем ниже, в столбце C вы автоматически увидите окончательный результат .

Итак, чтобы получить результаты в столбце С, нужно сделать следующее:

- Ввести все цены без НДС (столбец А) и ставку НДС (столбец Б) .

- С помощью мыши выберите первый набор цен без НДС , т. е. столбец A (ячейка A1).

- Введите символ умножения (*) и нажмите на ячейку, где указана ставка НДС , в данном случае столбец B (ячейка B1) =A1*B1 (=50*21%).

- Нажмите клавишу F4 , чтобы установить ячейку со ставкой НДС, а затем нажмите введите , чтобы получить результат этой строки.

- Чтобы рассчитать НДС для других цен, просто скопируйте формулу и вставьте в ячейки ниже . Присмотритесь, и вы увидите, что ячейка с первым результатом должна иметь маленькую точку в правом нижнем углу. Нажмите на него и, не отпуская, перетащите вниз.

- Цена + НДС других значений появится автоматически.

Как видите, это не только экономит ваше время за счет расчета нескольких цен, но и позволяет адаптироваться к возможным изменениям ставки НДС . Например, представьте, что продукт, который вы продаете, к которому в настоящее время применяется ставка НДС 21%, изменяется на сниженную ставку в размере 10%. В этом случае все, что вам нужно сделать, это изменить ячейку со ставкой НДС (столбец B), и Excel автоматически пересчитает все цены. Попробуй!

Например, представьте, что продукт, который вы продаете, к которому в настоящее время применяется ставка НДС 21%, изменяется на сниженную ставку в размере 10%. В этом случае все, что вам нужно сделать, это изменить ячейку со ставкой НДС (столбец B), и Excel автоматически пересчитает все цены. Попробуй!

Скоро найдешь что расчет НДС в Excel является лишь одним из основных примеров потенциала, который предлагает инструмент , потому что Excel содержит множество математических функций всех видов. Вот почему овладение Microsoft Excel жизненно необходимо, когда речь идет об эффективности на работе .

Microsoft Excel, инструмент, который упростил управление данными

Часто можно прочитать, что Excel упростил управление данными . И это неудивительно, поскольку, как широко используемый инструмент, он дает возможность создавать базы данных, реестры, таблицы и диаграммы за считанные секунды .

Эффективное управление данными является важнейшей задачей в любом бизнесе, и хотя для этой работы могут существовать более комплексные или специальные программы, универсальность Excel делает его идеальным вариантом для многих организаций .

В этом случае в ячейке A1 введите 50, а в ячейке B1 — 21/100.

В этом случае в ячейке A1 введите 50, а в ячейке B1 — 21/100.