Содержание

Форма расчета 6-НДФЛ изменена — БУХ.1С, сайт в помощь бухгалтеру

Форма расчета 6-НДФЛ изменена — БУХ.1С, сайт в помощь бухгалтеру

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

31.10.2022

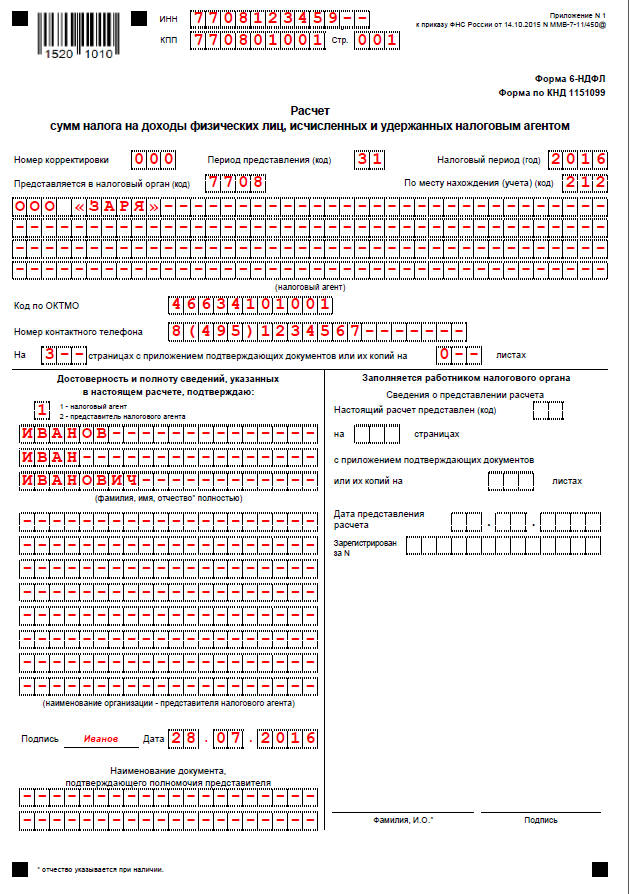

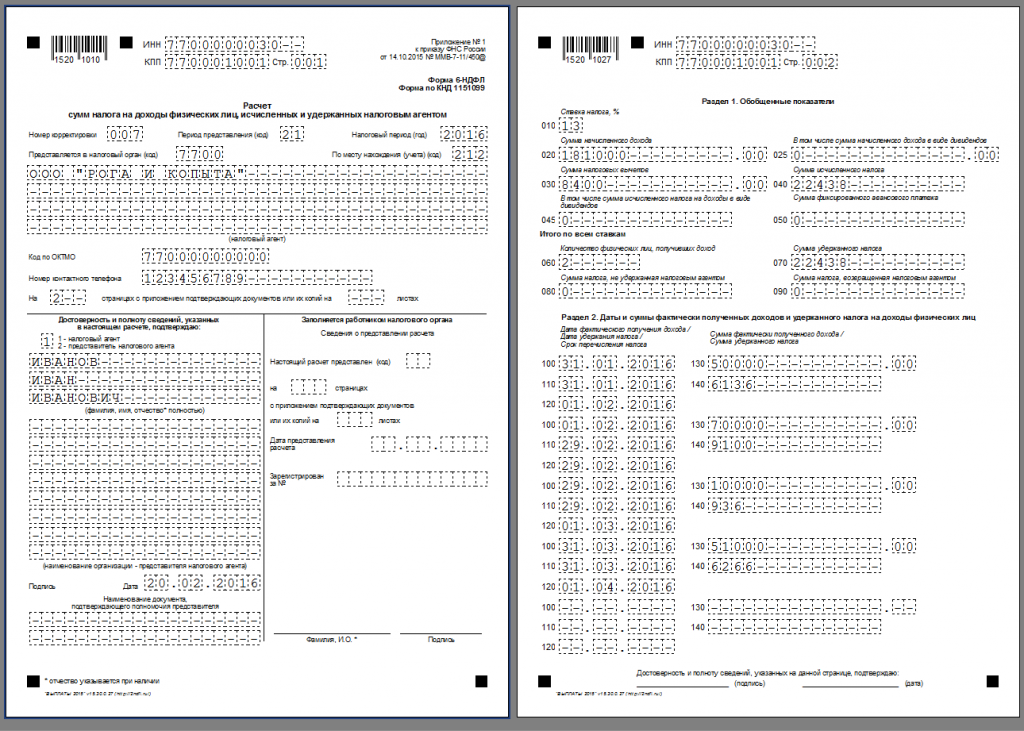

ФНС подготовила и утвердила новую редакцию расчета 6-НДФЛ, которая вступит в силу с 2023 года. Соответствующий приказ от 29.09.2022 № ЕД-7-11/881@ опубликован на Официальном интернет-портале правовой информации.

Напомним, действующая форма расчета 6-НДФЛ утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в редакции приказа от 28.09.2021 № ЕД-7-11/845@).

Однако с 1 января 2023 года вступят в силу новые положения НК РФ, которые предусматривают переход на уплату налогов посредством единого налогового платежа на единый налоговый счет. Одновременно изменяются сроки перечисления налогов.

Одновременно изменяются сроки перечисления налогов.

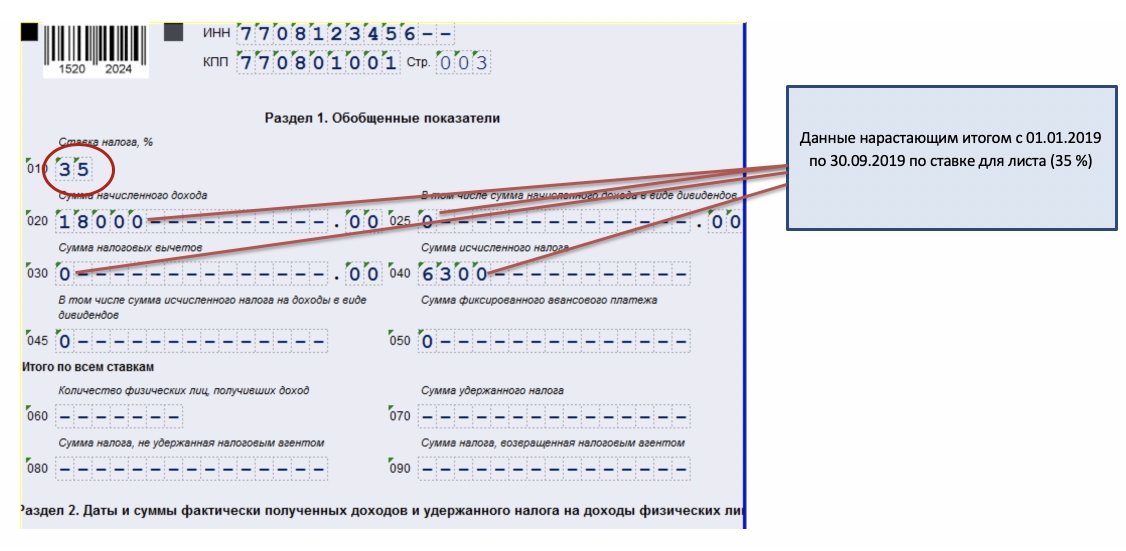

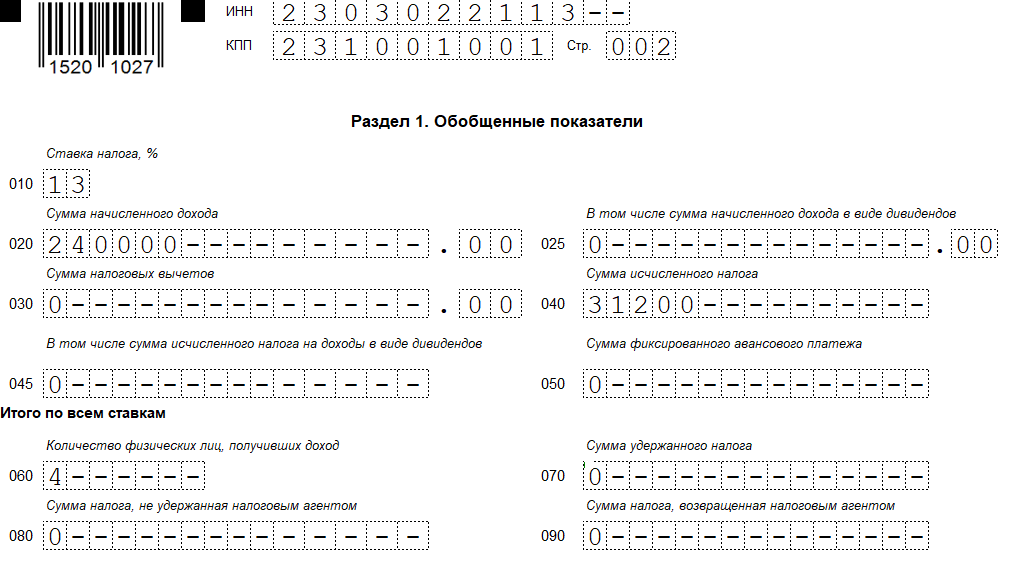

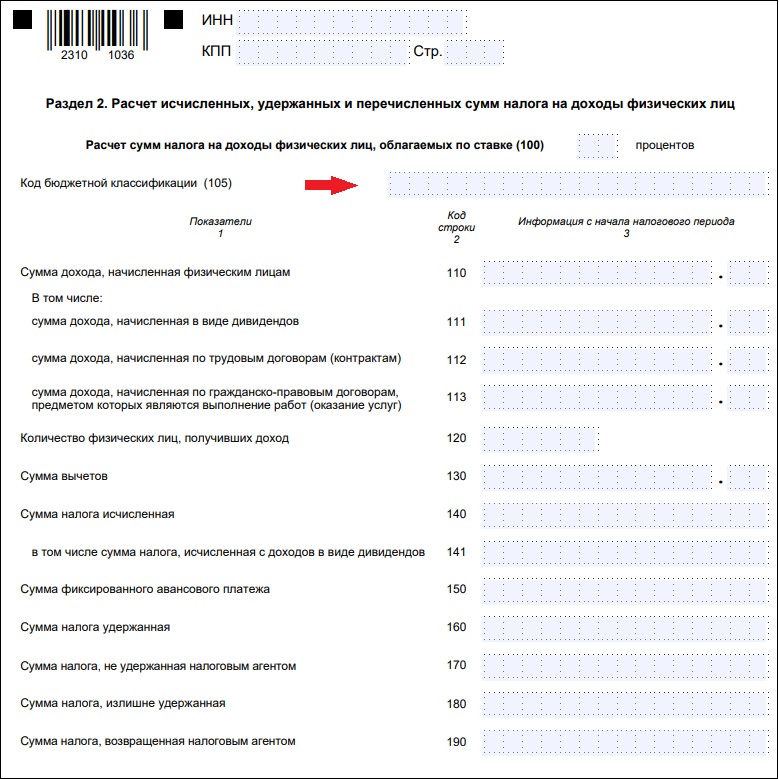

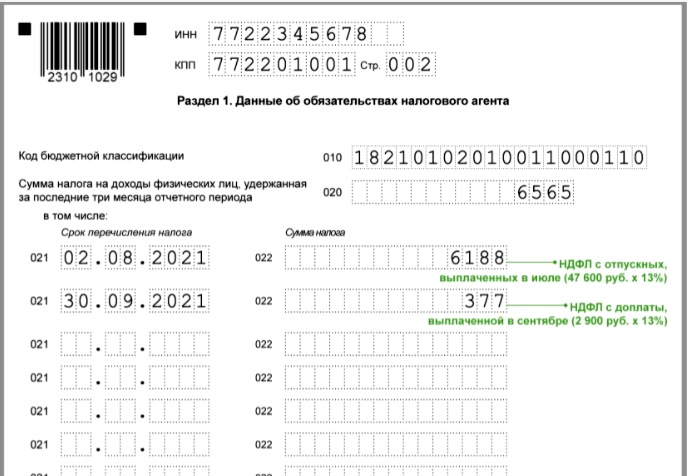

В связи с этим, ФНС подготовила и утвердила поправки форму расчета 6-НДФЛ. В частности, приказ содержит новую редакцию раздела 1 «Данные об обязательствах налогового агента».

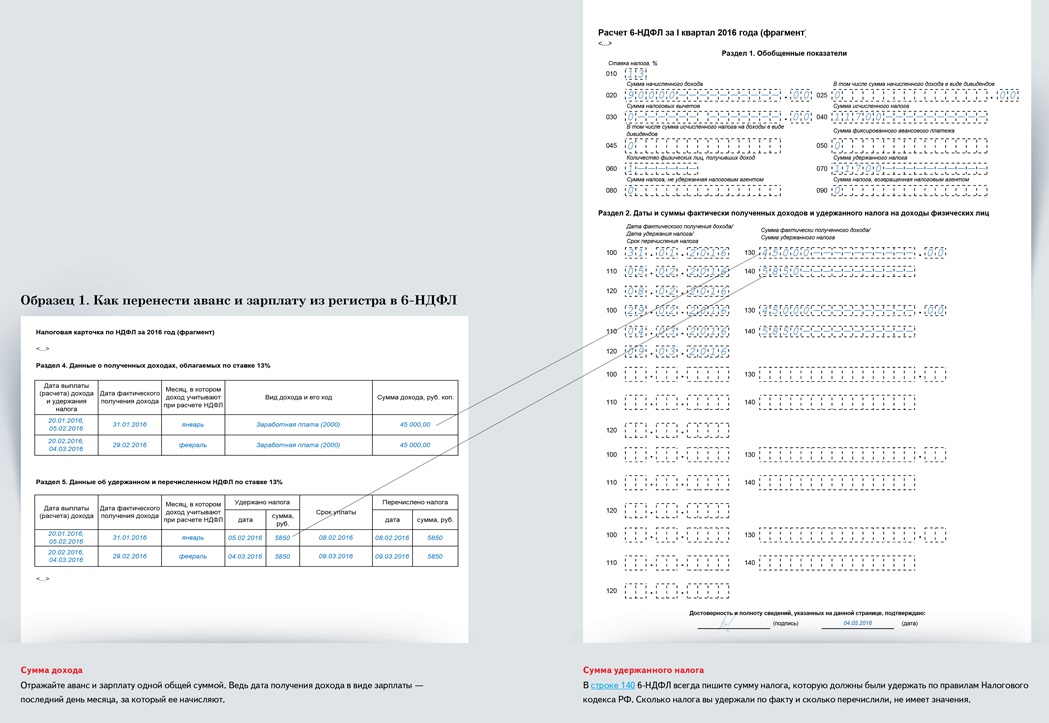

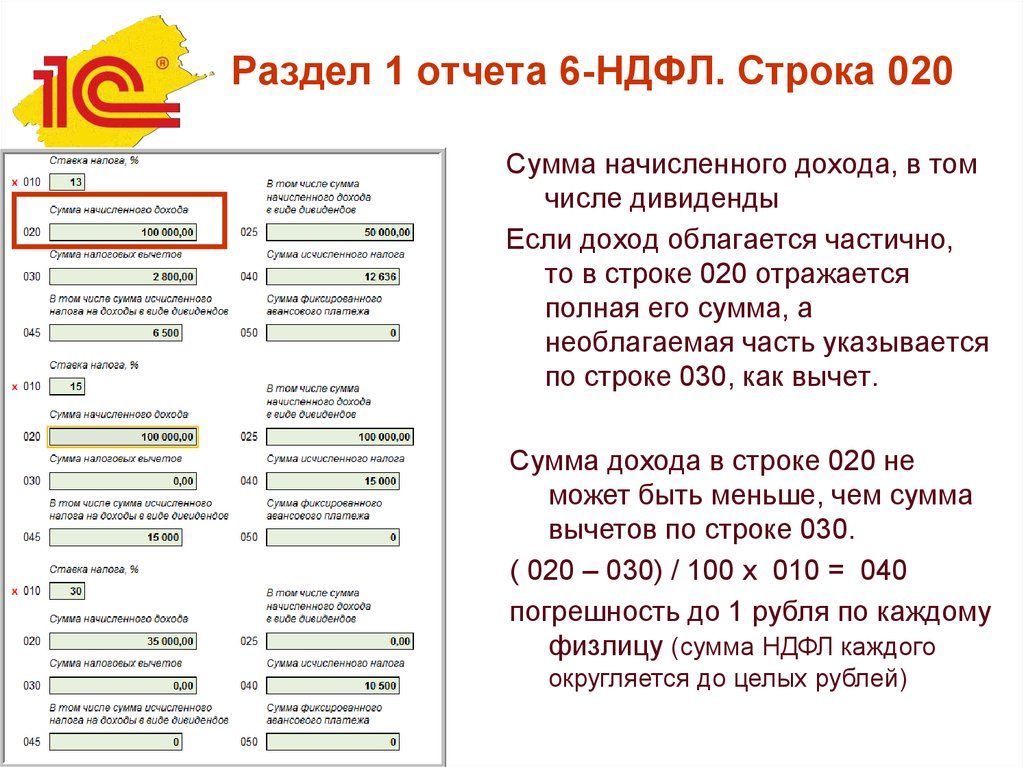

Так, в разделе 1 изменяется наименование строки 020, где нужно будет указывать сумму НДФЛ, подлежащую перечислению за последние три месяца отчетного период. Вместо предусмотренных в настоящее время нескольких полей 021 и 022 для указания сроков перечисления НДФЛ и сумм налога, вводятся четыре поля 021, 022, 023 и 024. В эти поля нужно будет вносить суммы исчисленного и удержанного НДФЛ, подлежащие перечислению по первому, второму, третьему и четвертому срокам перечисления отчетного квартала, соответственно.

В порядок заполнения 6-НДФЛ также вносятся изменения, которые устанавливают правила заполнения новых полей, появившихся в разделе 1. Кроме того, изменения внесены в электронный формат расчета 6-НДФЛ.

Согласно приказу, обновленная редакция формы 6-НДФЛ и ее электронный формат вступят в силу с 1 января 2023 года. Их нужно будет применять с отчетности за 2023 год.

Их нужно будет применять с отчетности за 2023 год.

В учетных решениях «1С:Предприятие» форма, формат представления и заполнение расчета 6-НДФЛ будут поддержаны к моменту вступления в силу новых норм с выходом очередных версий. О сроках см. в «Мониторинге законодательства» здесь и здесь.

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Темы:

расчет НДФЛ, форма 6-НДФЛ, новая форма отчетности, налоговый агент по ндфл

Рубрика:

6-НДФЛ

, Налоговая отчетность

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Онлайн-урок для бухгалтеров. Научим правильно платить НДФЛ и страховые взносы в 2023 году

ФНС объяснила, как считать НДПИ для песчано-гравийной смеси

Истекает срок сдачи в ФНС отчетов по зарубежным счетам и иностранным электронным кошелькам

ФНС объяснила, как платить НДФЛ и сдавать расчеты 6-НДФЛ в 2023 году

Отчетность за 9 месяцев 2022 года: на что обратить внимание

Опросы

Годовая премия в 2023 году

Ожидаете ли вы выплаты годовой премии в 2023 году?

Да, у нас годовую премию должны выплатить.

Нет, в нашей организации премии по итогам 2022 года выплачивать не будут.

У нас вообще премии работникам не выплачиваются.

Мероприятия

14 декабря 2022 года — ЕДИНЫЙ ОНЛАЙН-СЕМИНАР 1С для бухгалтеров и руководителей 14 декабря 2022 года — Вебинар «Комплексная автоматизация производственной безопасности крупных компаний c 1С:EHS КОРП» | 1C:Лекторий: 13 декабря 2022 года (вторник, начало в 10:00) — Персонифицированный учет и отчетность в 2023 году: обзор изменений 1C:Лекторий: 13 декабря 2022 года (вторник) — Новое в налогообложении и налоговой отчетности госучреждений за 2022 год. 1С:Консалтинг для госсектора |

Все мероприятия

Корпоративный подоходный налог

Налоговые формы, графики и инструкции (на этой странице).

Если ваша компания зарегистрирована в Западной Вирджинии или ведет бизнес или участвует в некоторых других видах деятельности в Западной Вирджинии, вам, возможно, придется подавать ежегодную налоговую декларацию корпорации штата Западная Вирджиния.

Налог на чистую прибыль корпораций — это налог на налогооблагаемый доход в Западной Вирджинии каждой отечественной или иностранной корпорации, которая пользуется преимуществами и защитой правительства и законов штата Западная Вирджиния или получает доход от собственности, деятельности или других источников в Западной Вирджинии. .

Статус подачи

На основе отдельной сущности

Используйте этот метод, если вы подаете отдельную декларацию и не ведете унитарный бизнес с одной или несколькими другими корпорациями.

- Перечислены утвержденные поставщики для электронной подачи отдельных юридических лиц.

здесь.

Комбинированный унитарный

Корпорации, являющиеся членами одной и той же унитарной бизнес-группы, должны подавать объединенный отчет, включающий всю необходимую информацию о каждом бизнесе, участвующем в унитарном бизнесе с корпорацией.

Этот отчет должен быть подан вместе с отдельной декларацией каждого участника, если только группа не решит назначить корпорацию в качестве поручителя и подать групповую объединенную декларацию.

- Перечислены утвержденные поставщики для электронной подачи объединенных юридических лиц.

здесь.

Способы подачи

Отдельная организация: корпорация, полностью расположенная в Западной Вирджинии.

При подаче отдельной декларации в качестве корпорации полностью в Западной Вирджинии вам может/потребуется заполнить определенные формы и графики:

CIT-120 страницы 1 и 2

Приложение 1.

Отдельное юридическое лицо, подающее заявку на регистрацию корпораций Западной Вирджинии Полностью в Западной Вирджинии

Отдельное юридическое лицо, подающее заявку на регистрацию корпораций Западной Вирджинии Полностью в Западной ВирджинииПриложение B Корректировки федерального налогооблагаемого дохода

Формы предыдущего года

Приложение B-1 Пособие по государственным обязательствам / обязательствам, обеспеченным жилой недвижимостью

(§11-24-6(F))

Формы предыдущего года

Графики C и D График налоговых платежей, Список подотчетных лиц

Формы предыдущего года

График NOL Чистый операционный убыток, переносимый на будущие периоды

(§11-24-6(Д))

Формы предыдущего года

CIT-120U Недоплата расчетного налогового штрафа Код WV

§11-10-18а

Формы предыдущего года

CIT-120TC Резюме налоговых кредитов

Формы предыдущего года

K-1 График доходов партнеров/акционеров/участников/бенефициаров WV, убытков, изменений, кредитов и удержаний

Формы предыдущего года

K-1C Перечень информации о партнере/акционере/члене/бенефициаре WV для корпораций, облагаемых корпоративным подоходным налогом

Формы предыдущего года

Заявление NRW-2 о подоходном налоге, удержанном в Западной Вирджинии для физического лица или организации-нерезидента

Формы предыдущего года

Основанная на отдельной организации: корпорация с многонациональной деятельностью

При подаче отдельной декларации в качестве корпорации с деятельностью в нескольких штатах вам может/потребуется заполнить следующие формы и графики:

CIT-120 страницы 1 и 2

Расписание 2: отдельный файл сущностей с активностью в нескольких состояниях

Формы предыдущего года

Приложение B Корректировки федерального налогооблагаемого дохода

Формы предыдущего года

Приложение B-1 Пособие по государственным обязательствам / обязательствам, обеспеченным жилой недвижимостью

(§11-24-6(е))

Формы предыдущего года

Графики C и D График налоговых платежей, Список подотчетных лиц

Формы предыдущего года

График NOL Расчет переноса чистых операционных убытков в Западной Вирджинии на будущие периоды

(§11-24-6(Д))

Формы предыдущего года

CIT-120U Недоплата расчетного налогового штрафа

(Кодекс WV §11-10-18a)

Формы предыдущего года

CIT-120TC Резюме налоговых кредитов

Формы предыдущего года

CIT-120APT Распределение и распределение для компаний с несколькими штатами

Формы предыдущего года

K-1 График доходов партнеров/акционеров/участников/бенефициаров WV, убытков, изменений, кредитов и удержаний

Формы предыдущего года

K-1C Перечень информации о партнере/акционере/члене/бенефициаре WV для корпораций, облагаемых корпоративным подоходным налогом

Формы предыдущего года

Заявление NRW-2 о подоходном налоге, удержанном в Западной Вирджинии для физического лица или организации-нерезидента

Формы предыдущего года

Комбинированная отчетность на основе

§11-24-13А (к)

За налоговые годы, начинающиеся 1 января 2009 г. или после этой даты, любой налогоплательщик, занимающийся унитарным бизнесом с одной или несколькими другими корпорациями, должен подать объединенный отчет, который включает доходы, распределение и распределение доходов всех корпораций, являющихся членами унитарной бизнес.

или после этой даты, любой налогоплательщик, занимающийся унитарным бизнесом с одной или несколькими другими корпорациями, должен подать объединенный отчет, который включает доходы, распределение и распределение доходов всех корпораций, являющихся членами унитарной бизнес.

Унитарная комбинированная отчетность по всему миру

Вы можете подать единую комбинированную отчетность по всему миру, для этого заполните и подпишите форму Западной Вирджинии.

CIT-120OPT и приложите к возврату.

Эти выборы являются обязательными в течение 10 лет, если только письменный запрос на отзыв по уважительной причине не был отправлен комиссару и не удовлетворен.

Репортаж о кромке воды

Отчетность Water’s Edge является обязательной, если не было принято положительное решение о предоставлении отчета на основе единого сводного отчета по всему миру.

Раздельная комбинированная отчетность

Используйте этот метод, если вы подаете объединенный отчет, но отдельный отчет. Формы и расписания, которые вам могут/потребуются заполнить, такие же, как и для отдельных регистраторов юридических лиц с активностью в нескольких штатах.

Формы и расписания, которые вам могут/потребуются заполнить, такие же, как и для отдельных регистраторов юридических лиц с активностью в нескольких штатах.

Вы должны использовать правильный UB-CR для года, который вы подаете. Чтобы загрузить предыдущую версию, см.

Формы предыдущего года

Групповая комбинированная отчетность

Корпорации используют этот метод, если они являются членами одной и той же унитарной бизнес-группы и выбирают поручителей. Налогоплательщики должны указать поручителя FEIN в отведенном для этого месте.

Формы и графики, которые вам могут/потребуются для заполнения групповой комбинированной декларации:

CIT-120 страницы 1 и 2

Графики C и D График налоговых платежей, Список подотчетных лиц

Формы предыдущего года

График NOL Чистый операционный убыток, переносимый на будущие периоды

(§11-24-6(Д))

Формы предыдущего года

CIT-120TC Резюме налоговых кредитов

Формы предыдущего года

CIT-120U Недоплата расчетного налогового штрафа

(Кодекс WV §11-10-18a)

Формы предыдущего года

K-1 График доходов партнеров/акционеров/участников/бенефициаров WV, убытков, изменений, кредитов и удержаний

Формы предыдущего года

K-1C Перечень информации о партнере/акционере/члене/бенефициаре WV для корпораций, облагаемых корпоративным подоходным налогом

Формы предыдущего года

Заявление NRW-2 о подоходном налоге, удержанном в Западной Вирджинии для физического лица или организации-нерезидента

Формы предыдущего года

Расписание UB Список членов Единой объединенной группы

Формы предыдущего года

О сообщении UB-CR

Все декларации по корпоративному подоходному налогу с комбинированной отчетностью должны подаваться в электронном виде с использованием утвержденного поставщика программного обеспечения.

Примечание. Поставщик, который не поддерживает электронную подачу UB-CR на 2021 год, не будет утвержден для какой-либо комбинированной подачи. Западная Вирджиния поддерживает только электронную подачу комбинированных деклараций, которые включают UB-CR. Бумажные возвраты будут отклонены.

Не отправлять по электронной почте электронную таблицу UB-CR. Электронные таблицы UB-CR, отправленные по электронной почте, не принимаются.

Помните: если вы подаете заявку как Объединенная отдельная или Объединенная группа, вы должны:

- Подайте форму CIT-120 в Западной Вирджинии в электронном виде.

- Используйте тот же налоговый год и метод учета, что и для целей федерального налогообложения.

- Приложите к корпоративной декларации штата Западная Вирджиния копию страниц с 1 по 5 подписанной федеральной декларации, поданной в Налоговую службу.

Если вы приложите предварительную налоговую декларацию по федеральному подоходному налогу, также потребуются следующие консолидированные данные декларации:

- Копия страниц с 1 по 5 сводной декларации плюс

- Вспомогательные графики, показывающие консолидацию отчета о прибылях и убытках, баланса, исключений и корректировок;

- Копия федеральной формы 851;

- Подписанное заявление, объясняющее различия, если таковые имеются, между отчетом о прибылях и убытках и балансовым отчетом, представляемым для подачи в Federal Consolidated.

- Федеральное приложение M-3, если применимо.

Расчетные налоги

Предполагаемые платежи по налогу на прибыль корпорации требуются для любой корпорации, которая может разумно ожидать, что ее налогооблагаемый доход в Западной Вирджинии превысит 10 000 долларов США (что соответствует налоговому обязательству после налогового кредита, превышающего 650,00 долларов США), и должны быть уплачены четырьмя равными частями 15-го числа. день четвертого, шестого, девятого и двенадцатого месяцев налогового года.

день четвертого, шестого, девятого и двенадцатого месяцев налогового года.

Подача бизнес-отчетов

Декларация должна быть подана в установленный срок.

Пожалуйста, подайте все необходимые налоговые декларации, даже если вы не должны платить налоги за отчетный период.

Все соответствующие страницы декларации должны быть подшиты.

Помощь

Почтовый адрес

Налоговый отдел Западной Вирджинии

Отдел обслуживания налогоплательщиков

Почтовый ящик 3784

Чарльстон, Западная Виргиния 25337-3784

Свяжитесь с нами

(304) 558-3333

1-800-982-8297 (бесплатный звонок в Западной Вирджинии, код города 614

).

1-800-282-9833 TDD для слабослышащих

Уплата налога

Срок оплаты

Годовая декларация по налогу на прибыль корпорации в Западной Вирджинии должна быть подана не позднее 15-го числа четвертого месяца после закрытия налогового года.

Годовой отчет освобожденной от налогов организации должен быть представлен не позднее 15-го числа пятого месяца после закрытия налогового года. Сделать денежный перевод подлежащим уплате в налоговый отдел Западной Вирджинии.

Куда подать

Налоговые декларации о чистой прибыли корпорации Западной Вирджинии следует направлять по адресу:

Налоговый отдел Западной Вирджинии

Отдел администрирования налогового учета

Почтовый ящик 1202

Чарльстон WV 25324-1202

Продление времени до файла

Продление срока подачи федеральной декларации автоматически принимается Западной Вирджинией в качестве продления срока подачи декларации Западной Вирджинии.

Копия федеральной формы продления (федеральная форма 7004) должна быть приложена к налоговой декларации штата Западная Вирджиния при ее подаче, а продленная дата должна быть указана в верхней части первой страницы налоговой декларации штата Западная Вирджиния.

Можно получить продление срока подачи на уровне штата, даже если федеральное продление не было запрошено, при условии, что письменный запрос сделан в Налоговый отдел Западной Вирджинии до установленной даты возврата.

Продление срока подачи не продлевает срок уплаты налога. Если у вас есть продление срока подачи, уплата любого налога может быть произведена путем подачи предварительной декларации. (См. инструкции для формы

ЦИТ-120EXT).

Чтобы избежать процентов и штрафов, платеж должен быть получен не позднее первоначальной даты возврата.

Дополнения к налогу

Поздняя подача

Доплаты к налогу взимаются за непредставление декларации в установленный срок или раньше (определяется в отношении продления срока подачи).

На любую сумму налога, указанную в декларации, надбавка к налогу за несвоевременную подачу составляет пять процентов (0,05) в месяц или любую часть месяца, но не более двадцати пяти процентов (0,25).

Просрочка платежа

Доплаты к налогу взимаются за неуплату всех налогов, подлежащих уплате по декларации, в установленный срок или раньше (определяется без учета продления срока подачи).

Надбавки к налогу за просрочку платежа взимаются по ставке половина одного процента (0,005) в месяц или часть месяца, но не более двадцати пяти процентов (0,25).

Поздний файл и поздняя оплата

Когда взимаются как пятипроцентные (0,05) надбавки к налогу за несвоевременную подачу декларации, так и половина одного процента (0,005) надбавки к налогу за просрочку платежа, максимальный месячный процент составляет пять процентов (0,05), но не более сорока. -семь с половиной процентов (0,475) причитающегося налога.

Неуплата расчетного налога

Корпорации, которые обязаны производить расчетные платежи по своим налоговым обязательствам, подлежат добавлению к налогу за неуплату не менее девяноста процентов (0,90) их годового налогового обязательства.

Надбавки начисляются по той же ставке, что и проценты. Посмотреть форму

CIT-120U для получения дополнительной информации.

Завершение и подпись

Все применимые разделы декларации должны быть заполнены, и все необходимые подтверждающие документы должны быть приложены. Неполная декларация не будет принята как своевременная.

Декларация должна быть подписана уполномоченным должностным лицом. Если декларация подготовлена кем-либо, кроме налогоплательщика, составитель также должен подписать декларацию и указать свой полный адрес.

Изменения в федеральной декларации

Любые корпорации, чьи заявленные доходы или вычеты изменены или исправлены Налоговой службой, должны сообщить об изменении или исправлении в Налоговый отдел Западной Вирджинии.

Этот отчет должен быть сделан в течение 90 дней с момента принятия окончательного решения путем подачи измененной декларации и приложения копии отчета налогового агента с подробным описанием таких корректировок.

Налоговые формы и инструкции

CIT-120 Декларация о налоге на прибыль корпорации

инструкции

Формы предыдущего года

CIT-120OPT Выборы в отчет на основе всемирной унитарной комбинированной основы

Формы предыдущего года

Schedule-UB Список участников единой объединенной группы

Формы предыдущего года

Кредитные формы и графики

AFTC-1

Таблица AFTC-1 Альтернативный налоговый кредит на топливо для периодов, начинающихся 1 января 2015 г. или после этой датыинструкции

Формы предыдущего года

АГ-1

Налоговый кредит на экологическое сельскохозяйственное оборудованиеинструкции

Расписание ATTC-1 Налоговые льготы по программе профессионального обучения ATTC-1 (для периодов после 1 января 2015 г.

)

)Формы предыдущего года

CIT-139 Заявление пятилетней корпорации о возмещении переноса чистых операционных убытков. Это расписание на 2018, 2019 год.и 2020 налоговых периодов и могут быть найдены в

Мои налоги. CIT-139 необходимо заполнить и отправить через

Сайт Мои налоги. Налогоплательщики, подающие комбинированную декларацию, не могут использовать CIT-139; они должны подать измененные отчеты.

инструкции

Формы предыдущего года

В соответствии с Законом о сокращении налогов и занятости (TCJA) Западная Вирджиния отменила перенос NOL, начиная с 2021 налогового года и последующих лет.

Налоговый кредит на инвестиции в производство природного газа DNG-1 Downstream

Заявление DNG-A на получение налогового кредита на инвестиции в производство природного газа

Налоговый кредит DSV-1 за передачу или продажу автомобиля через квалифицированную благотворительную организацию, которая предоставляет доступный транспорт малоимущим работникам.

Определение того, что представляет собой «Квалифицированная благотворительная организация», и другую кредитную информацию можно найти в правиле.

Определение того, что представляет собой «Квалифицированная благотворительная организация», и другую кредитную информацию можно найти в правиле.110-13ФФ.

EOTC-1 Налоговый кредит на экономические возможности (для периодов ПОСЛЕ 1 января 2015 г.)

инструкции

Формы предыдущего года

EOTC-A

Заявление на получение налогового кредита на экономические возможности в Западной Вирджинии. Для инвестиций, введенных в эксплуатацию 1 января 2003 г. или после этой даты.

Налоговый кредит на инвестиции в киноиндустрию FIIA-TCS (для периодов после 1 января 2020 г.)

Формы предыдущего года

IMSTTC1 Налоговый кредит на инновационные технологии безопасности горных работ (для периодов после 1 января 2020 г.)

инструкции

Формы предыдущего года

График J Военные поощрительные кредиты

Расписание L

Кредит на снижение тарифов на электроэнергию, природный газ, канализацию и водоснабжение

Кредит MITC-1 для производственных инвестиций (для периодов ПОСЛЕ 1 января 2021 г.

)

)инструкции

Формы предыдущего года

МИТК-А

Заявление на получение налогового кредита на инвестиции в производство в Западной Вирджинии для инвестиций, введенных в эксплуатацию 1 января 2003 г. или после этой даты.

МПТАК-1

Корректирующий кредит по налогу на имущество обрабатывающей промышленности (для периодов после 1 января 2015 г.)Формы предыдущего года

NGL-1 Сжиженный природный газ Кредит на корректировку налога на имущество

НИПА-2

График кредитования Инвестиционной программы соседства (для периодов после 1 января 2015 г.)инструкции

Формы предыдущего года

Коммерческий кредит PCM-1 после угольной шахты для корпоративных и сквозных организаций

Заявка PCM-A на бизнес-кредит после угольной шахты

Инвестиционный кредит RBIC на восстановление исторических зданий (для инвестиций, сделанных после 6 июня 1990 г.

)

)

РБИК-А

График RBIC-A Инвестиционный кредит на жилые исторические реабилитированные здания, для инвестиций, сделанных после 31 декабря 1999.

SAAM-1 Налоговый кредит Западной Вирджинии в отношении федерального акцизного налога, взимаемого с производителей стрелкового оружия и боеприпасов (для периодов с 1 июля 2021 г. или после этой даты)

Заявление SAAM-A на налоговый кредит Западной Вирджинии по федеральному акцизному налогу, взимаемому с производителей стрелкового оружия и боеприпасов (для периодов, начиная с 1 июля 2021 г.)

инструкции

Платежи

BAR-0 Отчет о деловой активности

CIT-120ES Расчетный платеж по налогу на чистую прибыль корпорации

CIT-120EXT Extension Corporation Налоговая декларация о чистой прибыли

Формы предыдущего года

CIT-120TC Резюме налоговых кредитов

Формы предыдущего года

CIT-120U Недоплата расчетного налогового штрафа

(Кодекс WV §11-10-18a)

Формы предыдущего года

График NOL Чистый операционный убыток, переносимый на будущие периоды

(§11-24-6 (Д))

Формы предыдущего года

WV-CITV Corporation Электронный платежный ваучер и инструкции по налогу на прибыль

Формы предыдущего года

Почтовые адреса

Пожалуйста, отправьте заполненную декларацию о налоге на прибыль и сопроводительные документы по адресу:

Налоговый отдел Западной Вирджинии

Отдел администрирования налогового учета

Почтовый ящик 1202

Чарльстон, Западная Виргиния 25324-1202

Для получения налоговой информации или помощи звоните по телефону (304) 558-3333 или 1-800-982-8297 с понедельника по пятницу с 8:00 до 17:00.

Резиденты с неполным годом

Резидентом с неполным годом является любое лицо, которое изменило свое официальное место жительства из Коннектикута или в Коннектикут в течение налогового года.

Жители Коннектикута, проживающие неполный год, должны заполнить:

- Форму CT 1040NR/PY,

- Рабочий лист

CT-1040AW и

Расписание CT-SI.

Посетите нашу страницу Индивидуальные налоговые формы , чтобы получить формы и инструкции.

Если вы въехали в другой штат или выехали из него в течение налогового года, от вас также может потребоваться подать годовую декларацию в другой штат, резидентом которого вы являлись в течение налогового года.

Для получения дополнительной информации обратитесь в налоговый департамент этого штата.

ПРИМЕЧАНИЕ: Если вы сменили юридическое место жительства на другой штат, но продолжили сохранять постоянное место жительства в Коннектикуте в течение всего года и провели в Коннектикуте в совокупности более 183 дней в течение налогового года, вы считаться резидентом на этот год.

Какой доход облагается налогом в штате Коннектикут?

Общие инструкции по форме CT-1040NR/PY включают информацию о том, кто должен подавать эту форму, а также другие полезные советы.

Совокупный доход резидента в течение неполного года в течение его или ее периода проживания и его или ее доход из источника в Коннектикуте в течение периода нерезидентства облагаются подоходным налогом в Коннектикуте. (Доход нерезидента из источника в Коннектикуте определяется в инструкциях к форме CT-1040NR/PY.) На резидента, работающего неполный год, также распространяются специальные правила начисления.

В форме CT-1040AW, Лист распределения дохода резидента за неполный год, укажите свой доход, полученный или начисленный, пока вы были резидентом CT, в столбце B. Введите в столбце D любой доход, который вы получили из источника CT после того, как вы сменили место жительства на другое государство. Это сумма столбцов B и D, которые вы должны ввести в График CT-SI. Сумма из строки 30 графика CT-SI должна быть указана в строке 6 формы CT-1040NR/PY. Это ваш источник дохода CT.

Сумма из строки 30 графика CT-SI должна быть указана в строке 6 формы CT-1040NR/PY. Это ваш источник дохода CT.

Особые правила начисления

Резиденты, проживающие неполный год, также подпадают под действие Специальных правил начисления. Резиденты, проживающие неполный год, должны признавать и сообщать статьи доходов, прибылей, убытков или вычетов по методу начисления, независимо от обычно используемого метода учета. Как правило, статья дохода подлежит специальному начислению, если право на получение дохода зафиксировано и сумма, подлежащая выплате, может быть определена с достаточной точностью на момент смены статуса резидента. Дополнительную информацию о доходах, подлежащих специальному начислению, можно найти в буклете с инструкциями к форме CT-1040NR/PY.

Расчет налога резидентами неполного года

Закон Коннектикута требует, чтобы резидент неполного года рассчитывал свой налог таким же образом, как и резидент Коннектикута, — на весь доход, полученный или начисленный за весь год, независимо от того, где он был получен. Однако резидент в течение неполного года будет платить только ту часть налога, которая относится к его или ее доходу из источника в Коннектикуте. Резидент с неполным годом будет пропорционально распределять налог, который будет причитаться со всего его или ее дохода, исходя из процента дохода из источников в Коннектикуте.

Однако резидент в течение неполного года будет платить только ту часть налога, которая относится к его или ее доходу из источника в Коннектикуте. Резидент с неполным годом будет пропорционально распределять налог, который будет причитаться со всего его или ее дохода, исходя из процента дохода из источников в Коннектикуте.

Например, если подоходный налог Коннектикута, рассчитанный на весь ваш доход (как указано в строке 5 или строке 6 (в зависимости от того, что больше) формы CT-1040NR/PY), составлял 1000 долларов США, но вы были резидентом неполный год и только 50% вашего дохода было получено, когда вы были резидентом Коннектикута, ваш налогооблагаемый доход в Коннектикуте будет составлять 50% от 1000 долларов США или 500 долларов США.

Этот метод расчета позволяет резиденту, работающему неполный год, облагаться налогом по той же ставке, что и резиденту, принимая во внимание те же льготы и налоговые кредиты, доступные резиденту с тем же уровнем дохода, но требует уплаты налога только в отношение к проценту общего дохода, полученного от этого государства. Этот метод налогообложения, также используемый в Нью-Йорке и Калифорнии, а также в других штатах, предназначен для справедливого сбора только суммы налога, причитающегося Коннектикуту.

Этот метод налогообложения, также используемый в Нью-Йорке и Калифорнии, а также в других штатах, предназначен для справедливого сбора только суммы налога, причитающегося Коннектикуту.

Если супруги имеют разное место жительства

Если один из супругов является резидентом в течение неполного года, а другой является нерезидентом или резидентом в течение всего года, супруг, являющийся резидентом в течение неполного года, должен подать форму CT-1040NR/PY в качестве резидента в течение неполного года, используя Статус подачи состоит в том, что женатые подают раздельно, даже , если они подают совместную федеральную налоговую декларацию. (Если у другого супруга есть требование о подаче декларации, этот супруг должен подать нерезидентную или резидентскую декларацию (в зависимости от того, что уместно) отдельно.) , они должны подавать декларацию как состоящие в браке отдельно, даже если они подают совместную декларацию по федеральному подоходному налогу. В обоих случаях супруги могут , а не как «замужем, подающим совместную декларацию» для целей подоходного налога в Коннектикуте. дохода, вы должны подать форму CT-1040NR/PY как «подача отдельно только для Коннектикута», если вы и ваш супруг(а) подаете совместную федеральную налоговую декларацию. Если ваш супруг/супруга является нерезидентом с источником дохода в Коннектикуте, он или она также должны подать Форму CT-1040NR/PY как «подается отдельно». Вы обязаны подать декларацию о подоходном налоге в штате Коннектикут, если:

В обоих случаях супруги могут , а не как «замужем, подающим совместную декларацию» для целей подоходного налога в Коннектикуте. дохода, вы должны подать форму CT-1040NR/PY как «подача отдельно только для Коннектикута», если вы и ваш супруг(а) подаете совместную федеральную налоговую декларацию. Если ваш супруг/супруга является нерезидентом с источником дохода в Коннектикуте, он или она также должны подать Форму CT-1040NR/PY как «подается отдельно». Вы обязаны подать декларацию о подоходном налоге в штате Коннектикут, если:

Ваша доля федерального скорректированного валового дохода превышает 12 000 долларов США, или

Если ваша доля составляет 12 000 долларов США или меньше, но вы удержали подоходный налог штата Коннектикут из заработной платы или произвели расчетные платежи подоходного налога штата Коннектикут, или

У вас было федеральное альтернативное минимальное налоговое обязательство.

В строке 1 формы CT-1040NR/PY вы должны указать только свою долю федерального скорректированного валового дохода. Чтобы определить свою долю в федеральном скорректированном валовом доходе, вам следует пересчитать свой федеральный скорректированный валовой доход, заполнив предварительную декларацию о федеральном подоходном налоге, как если бы вы, будучи женаты, подавали декларацию отдельно для целей федерального подоходного налога.

При заполнении рабочего листа CT-1040AW включите в столбец A только те статьи дохода, которые включены в вашу долю федерального скорректированного валового дохода, указанную в строке 1. В столбце B введите доход из столбца A, который был получен или начислен в течение период вашего проживания. Введите разницу между суммами в столбцах A и B в столбце C. В столбце D укажите любую часть столбца C, которая представляет собой доход из источника в Соединённых Штатах, который вы получили или начислили, пока были нерезидентом Коннектикута.

При расчете налога используйте графу «Подача отдельно».

Если вы работали в другом штате, пока жили в Коннектикуте

Если вы работали в другом штате, когда были резидентом Коннектикута, и вы платили подоходный налог этому штату, заполните Приложение 2 формы CT-1040NR/PY, чтобы потребовать зачет налогов, уплаченных другому штату. Вы можете претендовать на зачет налогов, уплаченных другому штату, только с заработной платы, полученной в этом штате в то время, когда вы были резидентом Коннектикута. Вы должны приложить копию декларации, поданной в другой штат, чтобы поддержать ваше требование о кредите.

Требуются ли расчетные платежи?

Резидент в течение неполного года, который должен заплатить подоходный налог Коннектикута в размере 1000 долларов США или более после вычета подоходного налога Коннектикута, удержанного в течение налогового года, и после учета любой транзитной налоговой скидки для юридических лиц и налогов, уплаченных в другую юрисдикцию.

Отдельное юридическое лицо, подающее заявку на регистрацию корпораций Западной Вирджинии Полностью в Западной Вирджинии

Отдельное юридическое лицо, подающее заявку на регистрацию корпораций Западной Вирджинии Полностью в Западной Вирджинии

)

) Определение того, что представляет собой «Квалифицированная благотворительная организация», и другую кредитную информацию можно найти в правиле.

Определение того, что представляет собой «Квалифицированная благотворительная организация», и другую кредитную информацию можно найти в правиле. )

) )

)