Содержание

Как проверить задолженность по налогам по ИНН юридического лица в 2021 году – «Мое Дело»

Оглавление

Скрыть

Зачем проверять задолженность по налогам

Проверка задолженности в сервисах ФНС

Проверка задолженности в отделении ФНС

Зачем проверять задолженность по налогам

Руководителям и бухгалтерам компаний важно знать, как проверить задолженность по налогам у любого юридического лица, включая себя, чтобы избежать следующих неприятных последствий:

- Начисление пеней. Долги важно вовремя оплачивать, чтобы не платить пени в размере 1/300 ставки ЦБ от суммы недоимки за каждый день просрочки. При просрочке с 31 дня размер пени увеличивается до 1/150 ставки ЦБ.

- Отказ в получении кредитов. В нынешнее время службы безопасности банков в первую очередь проверяют наличие задолженностей, в том числе и по налогам.

Если они есть, то шансы получения кредита снижаются.

Если они есть, то шансы получения кредита снижаются. - Блокировка счёта. Пожалуй, самое страшное последствие задолженности по налогам — блокировка счетов, так как компания не сможет принимать или перечислять денежные средства, из-за чего на время разбирательств производство может заморозиться, а важные клиенты и контрагенты уйдут к конкурентам.

- Срыв сделки с контрагентом. Любая серьёзная компания перед сотрудничеством проверит факт наличия задолженностей перед налоговой. Если долги будут, то увеличиваются шансы потерять потенциального контрагента.

- Проигрыш в тендерах. Если организация участвует в тендерах и государственных закупках, то предварительно нужно обязательно проверять долги, даже если их оплачивали. Факт любой задолженности может негативно сказаться для компании на результатах тендеров и госзакупок.

Задолженности по налогам возникают не только из-за просрочек оплаты, но и из-за ошибок бухгалтера, который мог неправильно сформировать платёжку, указав в ней неверную сумму или ошибившись в коде КБК. По этой причине важно периодически проверять задолженности, чтобы в один момент не столкнуться с одной или несколькими неприятными ситуациями, перечисленными выше.

По этой причине важно периодически проверять задолженности, чтобы в один момент не столкнуться с одной или несколькими неприятными ситуациями, перечисленными выше.

Проверка задолженности в сервисах ФНС

Любую задолженность по налогам юрлица можно проверить по ИНН. Для этого необходимо воспользоваться одним из двух сервисов налоговой:

- «Моё дело Проверка контрагентов».

- «Прозрачный бизнес».

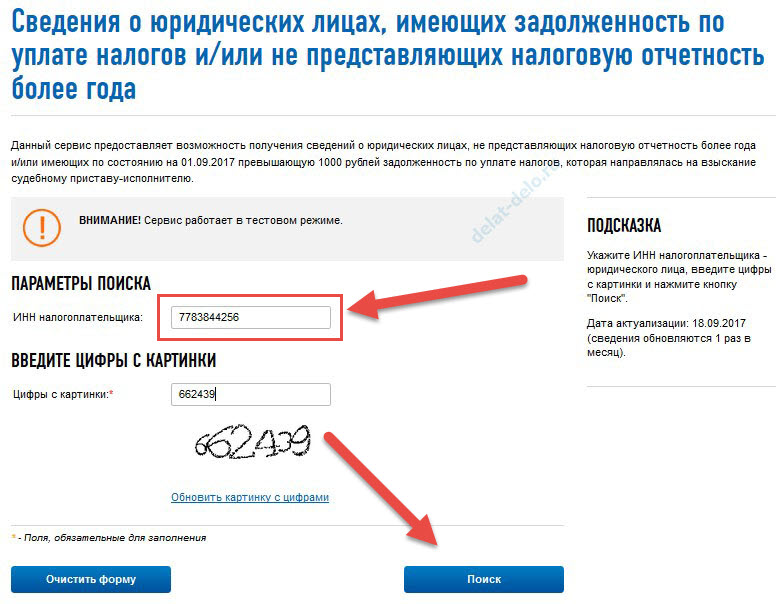

- «Сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчётность более года».

Оба сервиса работают по одинаковому алгоритму проверки задолженности по ИНН юридического лица и одной базе данных, поэтому результат проверки будет идентичным.

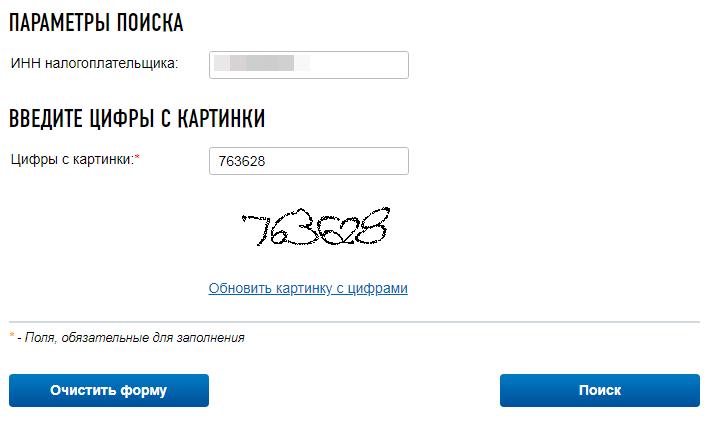

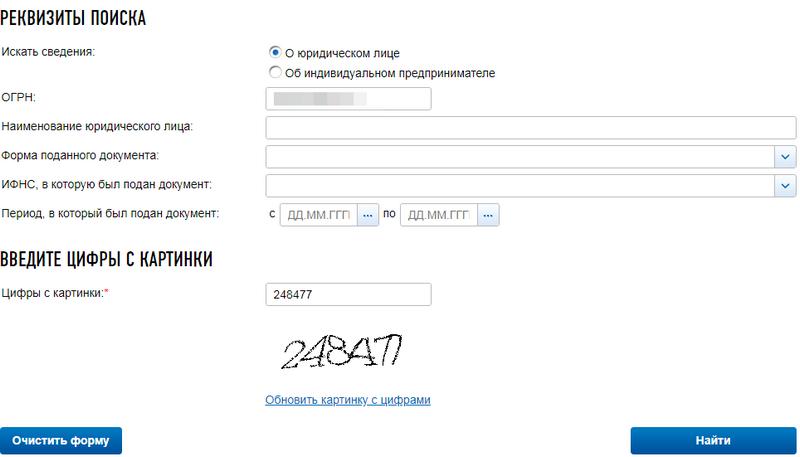

Например, нам необходимо узнать задолженность по ИНН у юридического лица «Моё дело». В сервисе налоговой «Прозрачный бизнес» указываем в поиске «7701889831» и получаем следующий результат проверки:

Проверка налоговой задолженности компании «Моё дело» в сервисе «Прозрачный бизнес».

Также можно проверить сведения о предоставлении налоговой отчётности компании и другие важные параметры:

- сведения о штрафах и налоговых правонарушениях;

- среднесписочную численность работников;

- размер уставного капитала;

- основной вид деятельности;

- сумму уплаченных налогов за последний календарный год;

- доходы и расходы за последний календарный год.

Если данная информация вас не интересует, то можно проверить задолженность по ИНН юридического лица и факт предоставления налоговой отчётности в другом сервисе ФНС.

Здесь после ввода идентификационного номера налогоплательщика («7701889831») результат проверки следующий:

Проверка налоговой задолженности компании «Моё дело» в сервисе ФНС.

Для проверки задолженности по ИНН юридического лица можно также обратиться в отделение налоговой инспекции, однако получить сведения в ней по чужой организации будет нельзя.

Проверка задолженности в отделении ФНС

Чтобы узнать задолженность по налогам юридического лица по ИНН, необходимо заполнить специальное заявление и подать его в налоговую инспекцию по месту учёта.

Проверка задолженности по налогам по ИНН юридического лица займёт несколько рабочих дней в зависимости от загруженности ИФНС. Как правило, процедура длится от 2 до 10 рабочих дней.

Получить результат проверки можно в бумажном или электронном виде, если организация сдаёт отчётность по ТКС.

Данную справку можно передать потенциальному контрагенту, чтобы он изучил наличие и размер долгов компании перед налоговой.

Как проверить, что данные о контрагенте в программе «1С:Бухгалтерия 8» ред. 3.0 введены правильно, если он определяется как некорректный по данным сервиса ФНС?

Как проверить, что данные о контрагенте в программе «1С:Бухгалтерия 8» ред. 3.0 введены правильно, если он определяется как некорректный по данным сервиса ФНС? — БУХ.1С, сайт в помощь бухгалтеру

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

24. 04.2015

04.2015

Как проверить, что данные о контрагенте в программе «1С:Бухгалтерия 8» ред. 3.0 введены правильно, если он определяется как некорректный по данным сервиса ФНС?

- Нужно убедиться, что в справочнике контрагентов правильно указан вид контрагента — юридическое лицо или ИП.

- Для иностранных контрагентов нужно указать страну регистрации (если есть в карточке контрагента), чтобы проверка не запускалась.

- Для контрагентов, введенных в учетных целях, к примеру, контрагент Покупатель в розницу, поля ИНН/КПП заполнять не следует, чтобы проверка не запускалась.

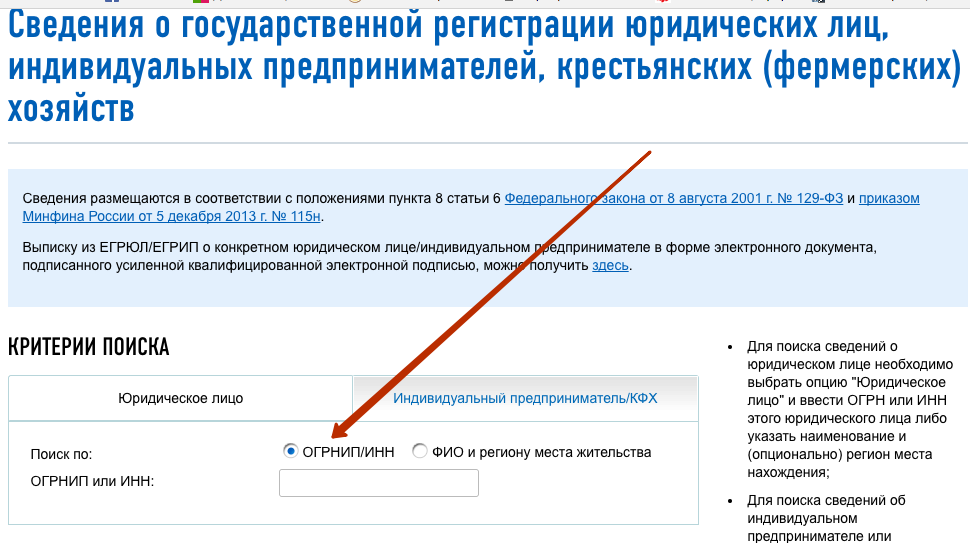

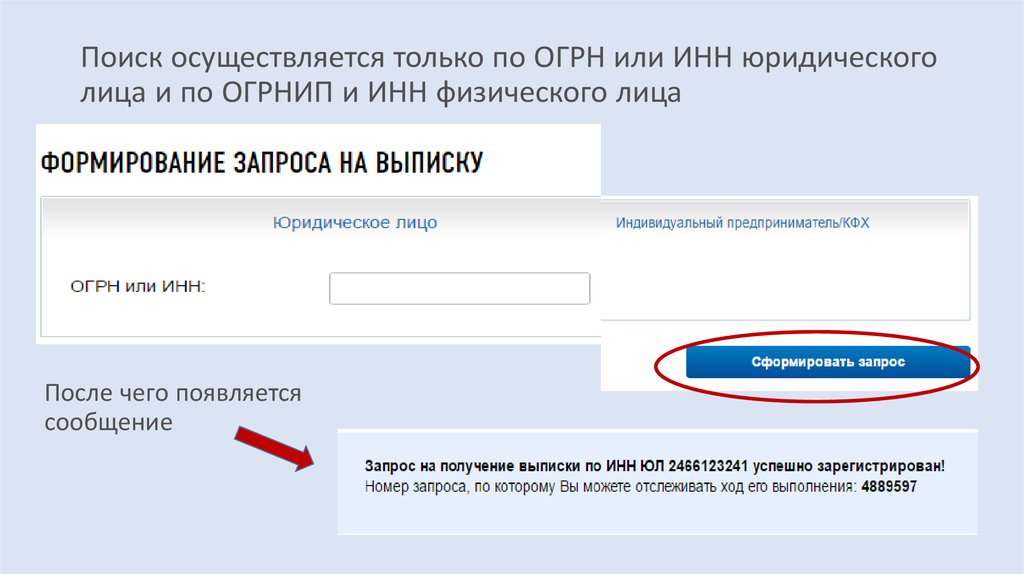

- Проверить ИНН и КПП в базе ЕГРЮЛ. Там всегда отображается корректная информация. Нужно обращать внимание на колонку «Дата внесения записи о прекращении деятельности» — если контрагент прекратил деятельность, то колонка будет заполнена.

- Проверить контрагента по базе ФНС.

Проверять по ИНН, КПП (если это юр. лицо) и дате, на которую осуществляется проверка. Дату указывать следующим образом:

Проверять по ИНН, КПП (если это юр. лицо) и дате, на которую осуществляется проверка. Дату указывать следующим образом:

- если контрагент проверяется в декларации по НДС – брать дату счета-фактуры из строки декларации;

- если контрагент проверяется в шапке документа – брать дату документа.

- если контрагент проверяется в табличной части документа – брать дату из табличной части (если есть) или дату документа (если в табличной части нет даты).

- если проверка контрагента выполняется в справочнике контрагентов – брать текущую дату.

6. В настоящий момент проверка контрагентов на сайте ФНС работает в тестовом режиме, поэтому действующие контрагенты могут определяться как несуществующие, прекратившие деятельность или изменившие КПП. Если вы убедились, что контрагент реальный и его реквизиты верны, то вы можете отправить декларацию, программа позволяет это сделать даже при «некорректных» контрагентах.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опубликована видеозапись лекции о работе с маркетплейсами из «Одного окна» в программах 1С

Можно ли учитывать убытки присоединенной компании в целях налога на прибыль

Нужно ли подтверждать право на перенос сроков уплаты страховых взносов при мобилизации

Для микропредприятий утверждены новые правила заполнения статистической отчетности

Мораторий на штрафы за нарушения валютного законодательства могут продлить на 2023 год

Опросы

Кто читает БУХ.1С

Кем вы работаете?

бухгалтер

руководитель компании

аудитор

чиновник

юрист

кадровик

специалист-внедренец

разработчик ПО

журналист

другое

Мероприятия

1C:Лекторий: 10 ноября 2022 года (четверг, все желающие, начало в 12:00) — Кадровый ЭДО — практика использования сервиса 1С:Кабинет сотрудника, новые возможности 1C:Лекторий: 17 ноября 2022 года (четверг, начало в 12:00) — Раздельный учет по налогу на прибыль в «1С:ERP» и «1С:КА» | 1C:Лекторий: 24 ноября 2022 года (четверг) — Новое в программе «1С:ЗУП 8» (ред. 1C:Лекторий: 6 декабря 2022 года (вторник, начало в 10:00) — Учет и отчетность по страховым взносам после объединения ПФР и ФСС |

Все мероприятия

Идентификационный номер налогоплательщика (ИНН)

Идентификационный номер налогоплательщика (ИНН)

Идентификационный номер налогоплательщика (ИНН) — это уникальный идентификационный номер, используемый Налоговой службой (IRS) при применении налогового законодательства. Несмотря на то, что существуют различные типы ИНН, все предприятия будут иметь ту или иную форму ИНН, которая будет действовать как уникальный идентификатор бизнес-объекта.

Перечень типов ИНН:

- Номер социального страхования (SSN)

- Идентификационный номер работодателя (EIN)

- Индивидуальный идентификационный номер налогоплательщика (ITIN)

- Идентификационный номер налогоплательщика для предстоящего усыновления в США (ATIN)

- Индивидуальный номер налогоплательщика (ИНН)

Сегодня Middesk уделяет особое внимание организациям, имеющим EIN, также известные как федеральные налоговые идентификационные номера (FEIN), которые присваиваются коммерческим организациям, а также поместьям и трастам.

Все действительные хозяйствующие субъекты будут иметь EIN, выданный IRS. Федеральное правительство требует, чтобы юридическое лицо имело EIN, чтобы платить работникам и подавать налоговые декларации. Чтобы считаться партнерством, ООО, корпорацией, корпорацией S, некоммерческой организацией и т. д., компания должна получить EIN при регистрации.

Срок действия EIN не ограничен. После того, как EIN был выдан организации, он не будет выдан повторно. Таким образом, каждый EIN уникален для бизнеса и сохраняется с течением времени.

Проверка EIN компании является важной частью проверки бизнеса. При создании бизнеса через Middesk с TIN Middesk проверит, что EIN действителен и соответствует имени, переданному Middesk. Если EIN невозможно проверить или он не соответствует предоставленному имени, Middesk выполнит серию поисков, чтобы определить альтернативные имена, которые могут быть связаны с этим EIN.

Проверка совпадения ИНН и названия компании важна по нескольким причинам:

- Все государственные и юридические документы, связанные с бизнесом, обычно отслеживаются по юридическому названию бизнеса.

Без правильного юридического названия организации Middesk не сможет провести точную проверку этого бизнеса на наличие отчетов, таких как регистрационные записи, которые впоследствии могут задержать регистрацию.

Без правильного юридического названия организации Middesk не сможет провести точную проверку этого бизнеса на наличие отчетов, таких как регистрационные записи, которые впоследствии могут задержать регистрацию. - Если вы подключаете клиентов, которые будут обрабатывать платежи на сумму более 20 000 долларов США и 200 платежей в течение календарного года, вы должны заполнить форму 109.9-К с IRS. Для формы 1099-K требуется идентификационный номер налогоплательщика, юридическое имя, адрес и общее количество транзакций за календарный год. Если компания представляет неточные, неполные или несвоевременные отчеты, она может быть оштрафована на сотни долларов за каждую ошибочную отчетность без максимального штрафа.

📘

Формирование ИНН

Все ИНН необходимо передавать в виде 9-значного числа без форматирования. Например, ИНН Middesk

37-1883180следует передавать как371883180 9.0041 .

When a TIN is passed for verification, Middesk can return any of the following responses

status | label | sub_label |

|---|---|---|

Success | Налоговое управление США зарегистрировало представленную комбинацию TIN и названия компании | Найдено |

Ошибка | Мы считаем, что представленная олова связана с другим названием предприятия | Mismask |

Отказ | . IRS не имеет записи для записи. Не найдено0002 Duplicate | |

Failure | TIN/name failure - IRS is unavailable | Unavailable |

🚧

Verifying EINs against submitted people

Based on IRS documents, некоторые малые предприятия, такие как ООО с одним участником, имеют EIN, которые совпадают с именем должностного лица, а не с зарегистрированным названием компании.

В Middesk есть дополнительная функция, позволяющая проверить, соответствует ли отправленный EIN имени человека в случае, если он не совпадает с названием компании. Свяжитесь со своим менеджером аккаунта или [электронная почта защищена], если хотите подписаться, и ознакомьтесь с нашей ссылкой для получения дополнительной информации.

При наличии дублирующего запроса или ошибки IRS недоступна попытка получения TIN будет повторной, и он должен быть доступен в течение нескольких часов после первоначального запроса. Ошибки недоступности IRS будут повторены, как только IRS снова станет доступна, что может варьироваться от нескольких минут до нескольких часов. В случае ошибок Duplicate Request они будут повторены через несколько часов после того, как был сделан первоначальный запрос. Если запрос завершается ошибкой во время повторной попытки, TIN будет перепланирован и повторяться до тех пор, пока запрос не будет успешным. При успешной повторной попытке tin. будет отправлен веб-хук. retry

retry

Для получения более подробной информации о TIN см. нашу ссылку или обратитесь по адресу [email protected]

Обновлено около 1 месяца назад

- Formationarrow-right

Помогла ли вам эта страница?

Использование документации IRS в качестве справочной информации при вводе названия компании и идентификационного номера налогоплательщика (ИНН) для компаний, расположенных в США : Полоса: Справка и поддержка

информация, отображаемая в вашей официальной документации, выданной IRS, например, в вашем письме-подтверждении SS-4 или в письме 147C (запись о том, как ваша организация подается в IRS).

IRS может отображать в своих записях название компании, и/или имя владельца, и/или название организации, или другие неожиданные комбинации информации. Общепринятым соглашением об именах для ООО является включение как имени владельца, так и названия компании.

Чтобы Stripe могла проверить эту информацию в IRS, полное имя должно быть введено точно так, как оно отображается в этих формах, включая верхний/нижний регистр, символы и расстановку знаков препинания. Если вы сомневаетесь, введите всю информацию, указанную выше рабочего адреса. Если над адресом есть несколько строк, введите все данные в одну строку, разделенные одинарными пробелами.

Если вы сомневаетесь, введите всю информацию, указанную выше рабочего адреса. Если над адресом есть несколько строк, введите все данные в одну строку, разделенные одинарными пробелами.

Если ваше официальное имя и идентификационный номер налогоплательщика в файле совпадают с информацией в вашем письме-подтверждении SS-4, а Stripe не может проверить их с помощью записей IRS, лучше всего позвонить в IRS и запросить письмо 147C (запись о том, как ваша организация подается в налоговую). Если Stripe по-прежнему не может проверить информацию о недавно полученном письме 147C, загрузите копию письма 147C на панель инструментов.

Примеры писем-подтверждений SS-4

Пример 1

Если название вашей организации выглядит так в вашем письме-подтверждении SS-4, вам может потребоваться ввести следующее название вашего юридического лица:

ACME LLC THERESA LOPEZ-FITZGERALD SOLE MBR

Пример 2

Если название вашей организации выглядит так в письме-подтверждении SS-4, вам может потребоваться ввести в качестве названия вашего юридического лица только следующее:

ACME INC

Буква 147C, примеры

Пример 1

Если название вашей организации выглядит так в письме 147C, вам может потребоваться ввести только следующее название вашего юридического лица:

ACME INC

Пример 2

Если название вашей организации выглядит так в вашем Письме 147C, вам может потребоваться ввести следующее в качестве названия вашего юридического лица:

ACME LLC THERESA LOPEZ-FITZGERALD MBR % PILAR LOPEZ

Дополнительная информация

Вы можете запросить Письмо 147C, позвонив в IRS Business & Specialty Tax Line по бесплатному телефону 1-800-829-4933.

Если они есть, то шансы получения кредита снижаются.

Если они есть, то шансы получения кредита снижаются. Проверять по ИНН, КПП (если это юр. лицо) и дате, на которую осуществляется проверка. Дату указывать следующим образом:

Проверять по ИНН, КПП (если это юр. лицо) и дате, на которую осуществляется проверка. Дату указывать следующим образом: 3)

3) Без правильного юридического названия организации Middesk не сможет провести точную проверку этого бизнеса на наличие отчетов, таких как регистрационные записи, которые впоследствии могут задержать регистрацию.

Без правильного юридического названия организации Middesk не сможет провести точную проверку этого бизнеса на наличие отчетов, таких как регистрационные записи, которые впоследствии могут задержать регистрацию. 0041 .

0041 . В Middesk есть дополнительная функция, позволяющая проверить, соответствует ли отправленный EIN имени человека в случае, если он не совпадает с названием компании. Свяжитесь со своим менеджером аккаунта или [электронная почта защищена], если хотите подписаться, и ознакомьтесь с нашей ссылкой для получения дополнительной информации.

В Middesk есть дополнительная функция, позволяющая проверить, соответствует ли отправленный EIN имени человека в случае, если он не совпадает с названием компании. Свяжитесь со своим менеджером аккаунта или [электронная почта защищена], если хотите подписаться, и ознакомьтесь с нашей ссылкой для получения дополнительной информации.