Содержание

Можно ли открыть ИП с НДС? Какие будут налоги и схемы оплаты

Для жизни

Малому бизнесу

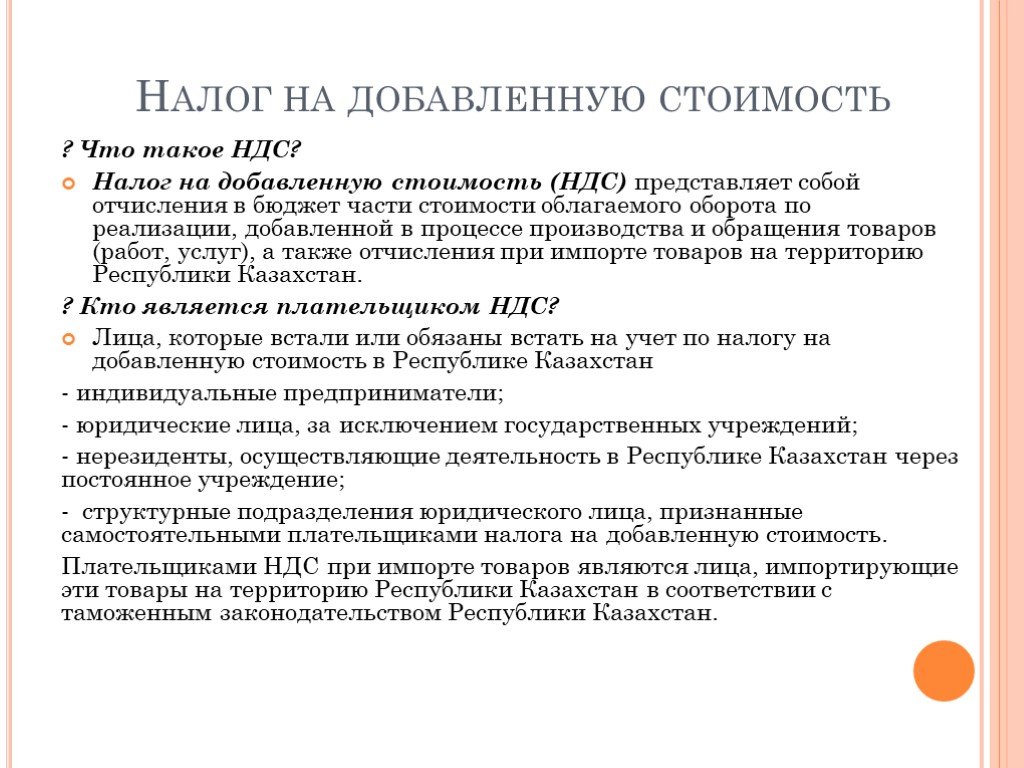

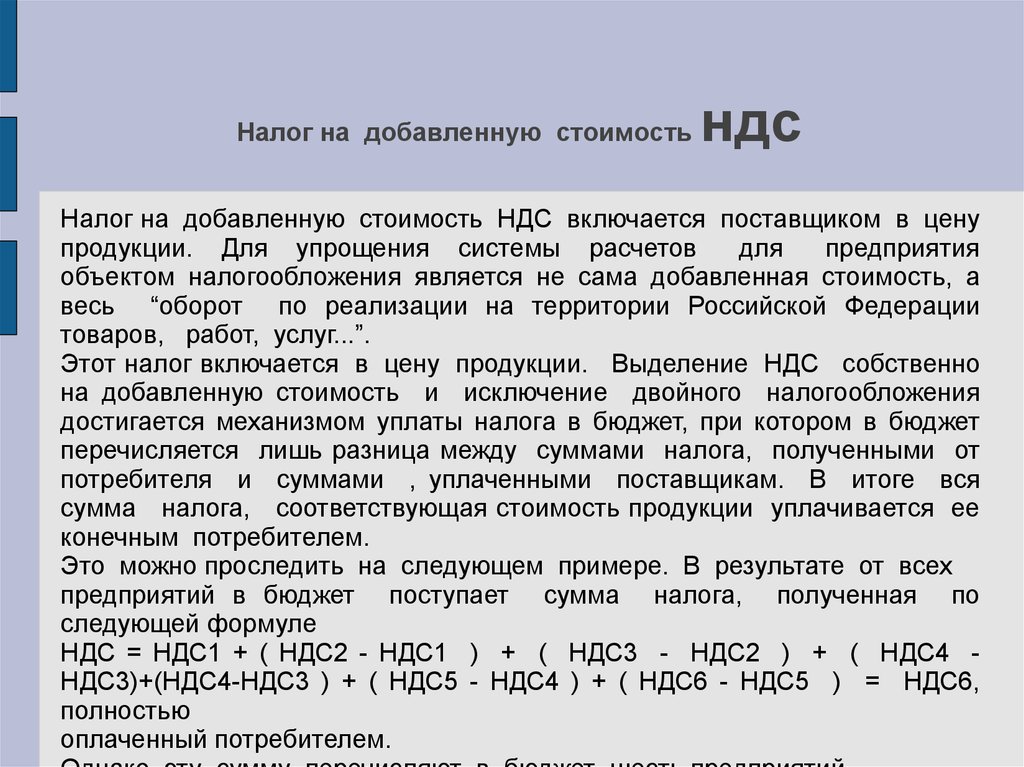

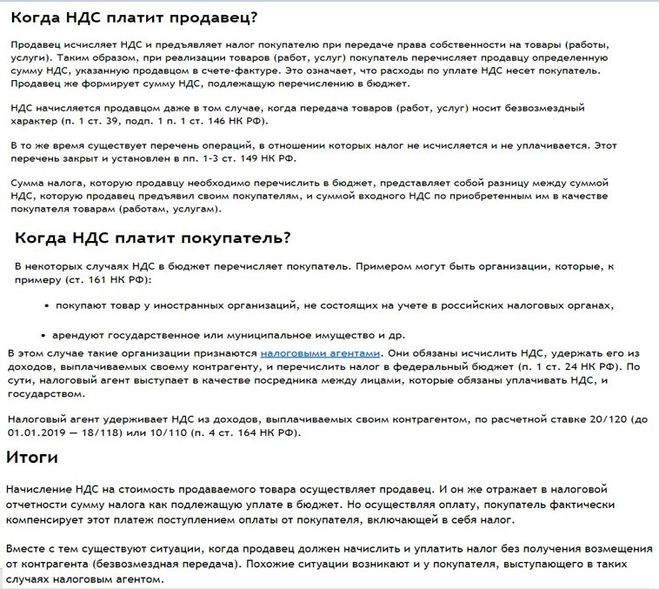

Налог на добавленную стоимость или НДС уплачивается ИП и организациями, работающими на общей системе налогообложения — ОСНО. По умолчанию, при регистрации в налоговой в качестве предпринимателя все ИП подпадают именно под ОСНО.

Стать клиентом

Если предприниматель хочет использовать особые режимы — УСН «Доходы», УСН «Доходы-минус-Расходы» или ПСН, необходимо написать заявление. При этом одновременно можно вести деятельность по двум системам, а также перейти с любого из особых режимов на ОСНО с уплатой НДС.

Есть ли особые требования для открытия ИП с НДС

Нет. Любой предприниматель вправе выбрать тот режим налогообложения, который отвечает его коммерческим интересам. Режим работы с НДС может быть выбран как производителем, так и оптовиком, продавцом товаров в розницу, поставщиком услуг.

Любой предприниматель вправе выбрать тот режим налогообложения, который отвечает его коммерческим интересам. Режим работы с НДС может быть выбран как производителем, так и оптовиком, продавцом товаров в розницу, поставщиком услуг.

Особые налоговые режимы ориентированы на малый бизнес и специфичные отрасли, например — сельское хозяйство. Их применение снижает налоговую нагрузку и упрощает отчетность. Если на ОСНО необходимо сдавать декларацию каждый квартал, вести учет НДС и прибыли, то на УСН-доходы декларация сдается всего один раз в год. Для ее подачи достаточно банковской выписки, тогда как для расчета НДС необходимо ведение полноценного бухгалтерского учета с проведением счетов и поступлений от контрагентов и всех реализаций товаров или услуг.

Предприниматели, у которых открыт счет в Райффайзен Банке, могут воспользоваться услугой.

Что дает ИП работа с НДС?

Современные программы учета формируют отчетность автоматически. При своевременном внесении в программу всех данных, проблем с подачей декларации не возникает. Даже налог на прибыль в размере 20% не является основанием для отказа от работы с НДС: все расходы предпринимателя в конечном итоге заложены в стоимость реализации.

При своевременном внесении в программу всех данных, проблем с подачей декларации не возникает. Даже налог на прибыль в размере 20% не является основанием для отказа от работы с НДС: все расходы предпринимателя в конечном итоге заложены в стоимость реализации.

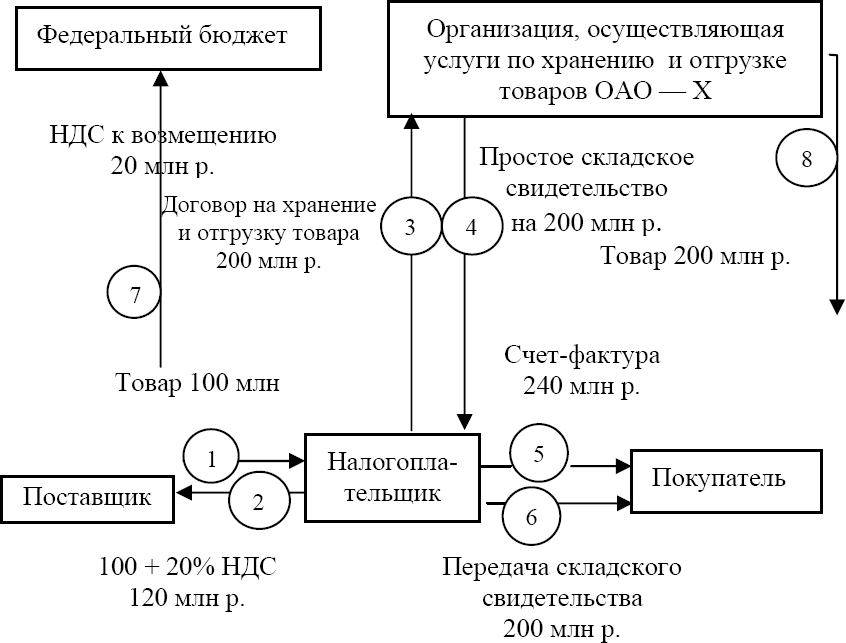

Кроме того, важно понимать, что если вы работаете с компаниями-плательщиками НДС, но сами НДС не платите, вы все равно получаете от них счета с включенным налогом на добавленную стоимость в структуре затрат, просто вы не можете принять его к зачету.

Работа на ОСНО дает такие плюсы:

- работа с крупными покупателями напрямую — сетевые магазины, оптовые базы заинтересованы в получении товара с НДС, который можно зачесть, уменьшив сумму налога к уплате в бюджет

- работа с тендерными договорами, муниципалитетами, бюджетными организациями — они тоже в большинстве работают на ОСНО и ищут поставщиков, уплачивающих НДС

- зачет НДС при импорте товаров — при ввозе на территорию РФ НДС уплачивается обязательно, и если предприниматель работает на ОСНО, он может зачесть сумму налога при последующей реализации

- возможность уменьшения расходов при покупке основных фондов — недвижимости, оборудования, автомобилей в лизинг: такие затраты уменьшают налогооблагаемую базу, а значит — удешевляют приобретаемое имущество

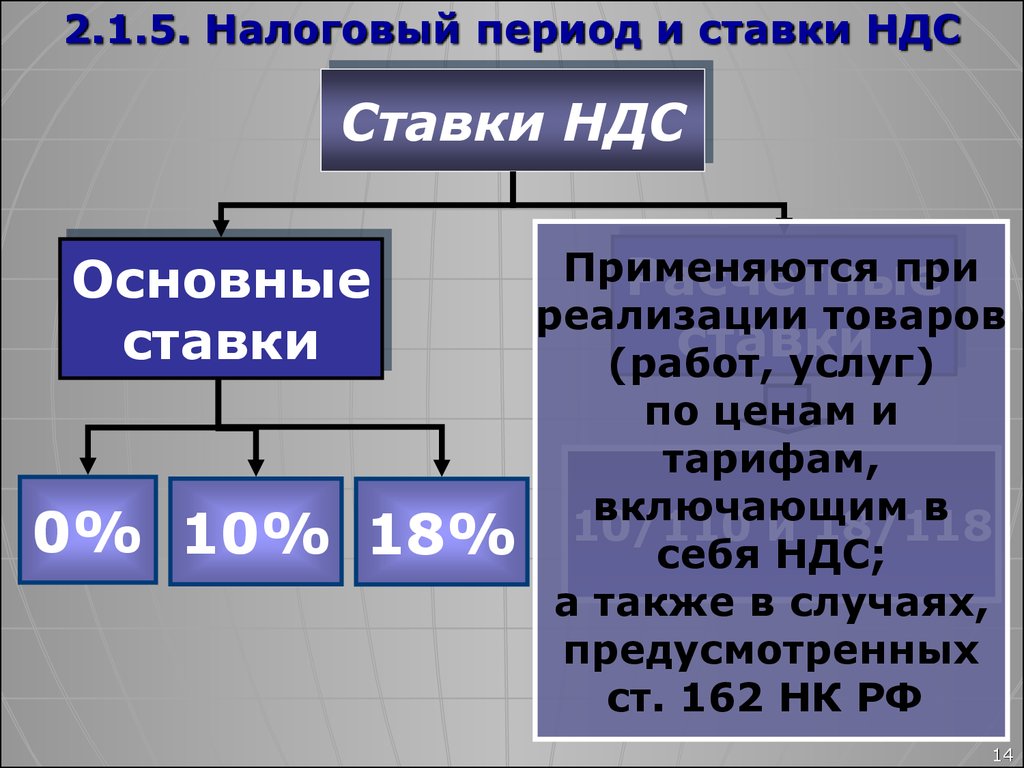

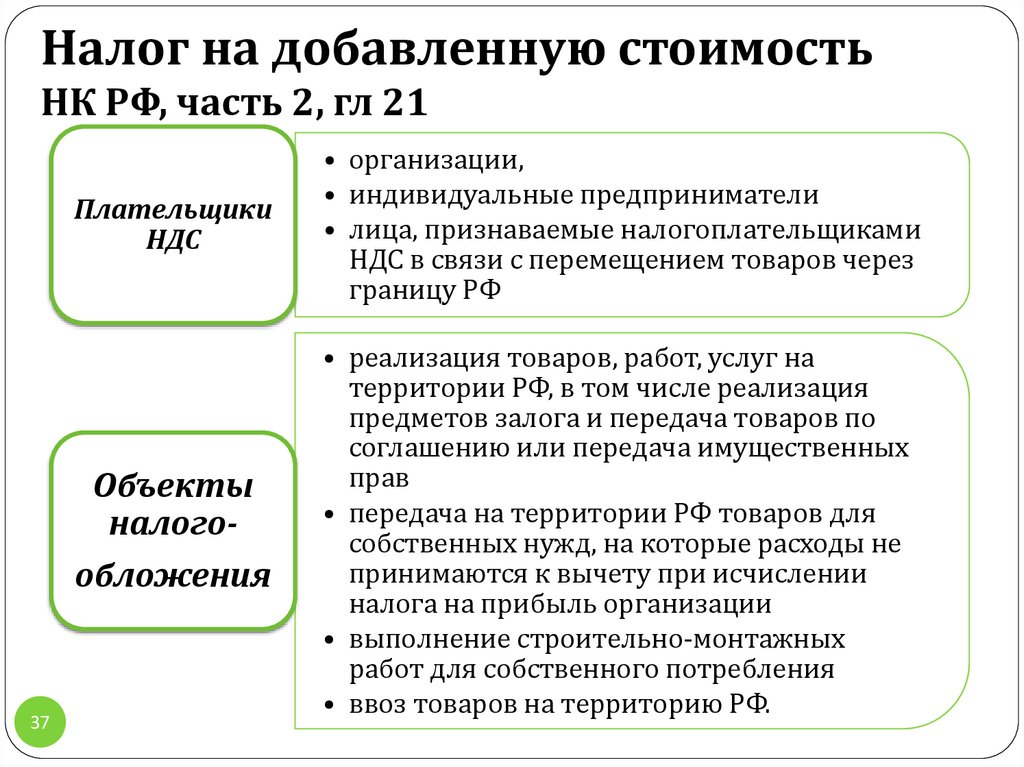

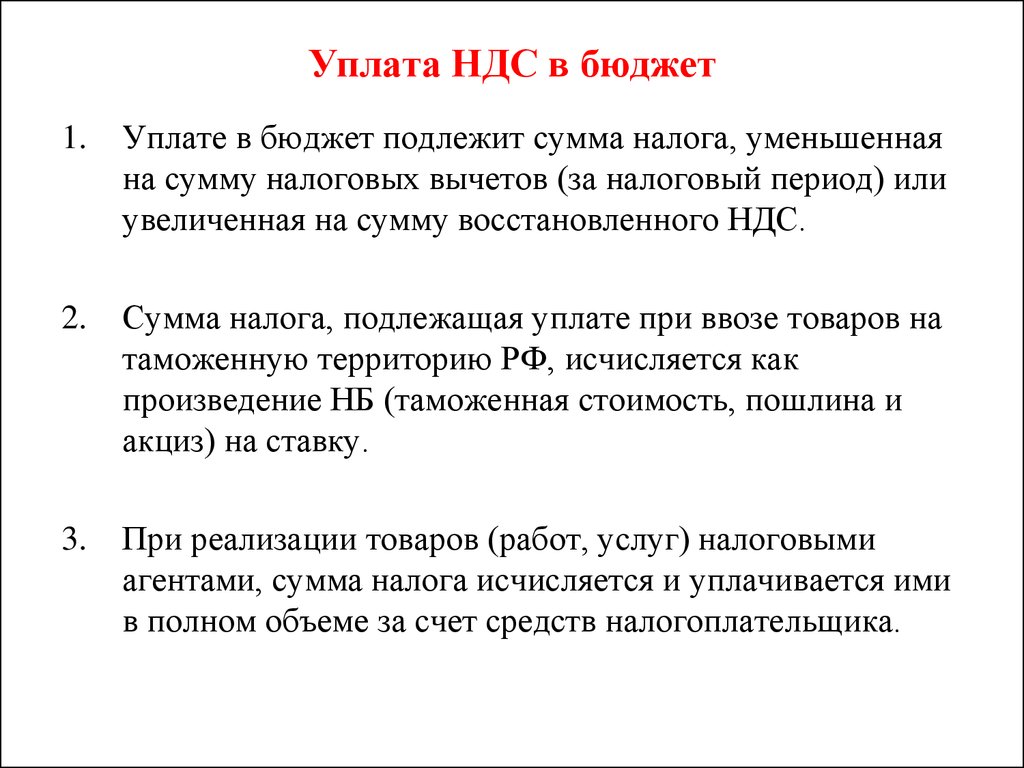

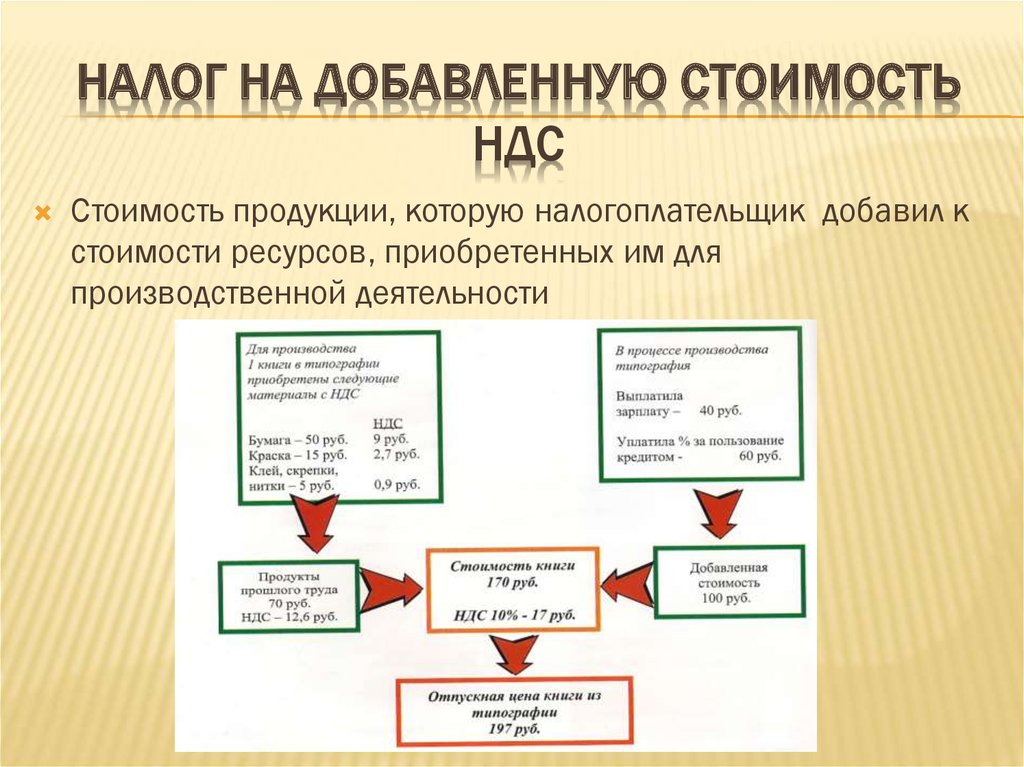

Налоговый кодекс РФ предусматривает общие и расчетные ставки. Их размер определяется видом деятельности и типом реализуемых товаров и услуг.

Различают 3 вида общей ставки:

20%

на услуги и большинство товаров, за исключением товаров первой необходимости продукции сельского хозяйства

10%

на товары первой необходимости, включая продукцию естественного происхождения — рыба, мясо, овощи, яйцо, крупы, а также на социально значимые товары, например, детское питание, макароны, консервы из мяса КРС, птицы и рыбы, фрукты, за исключением бананов и сухофруктов

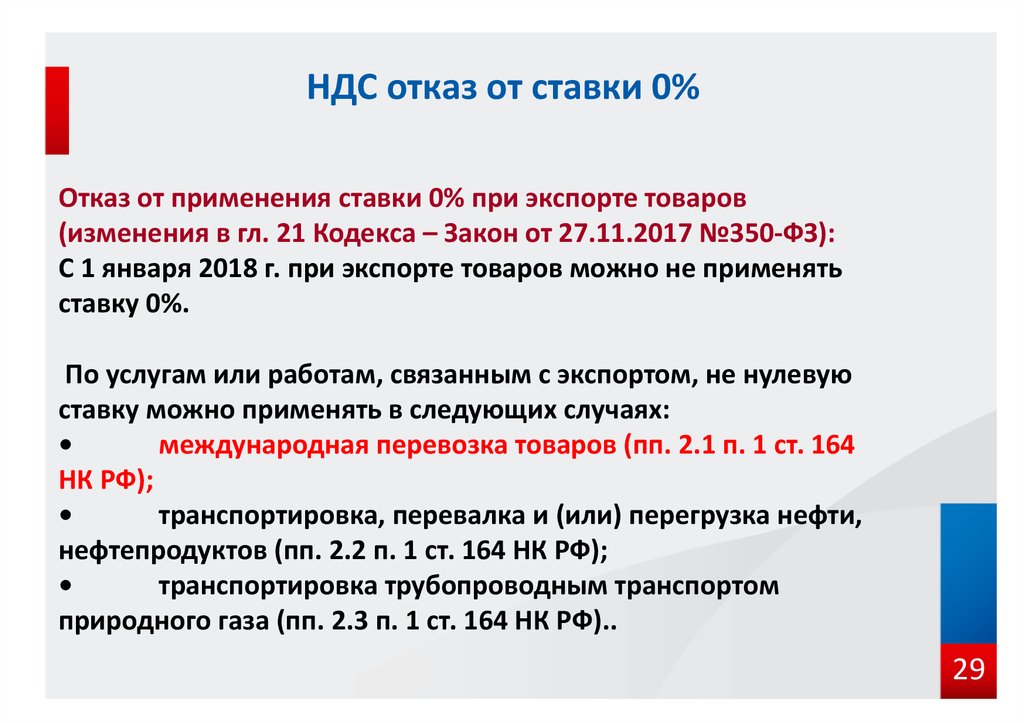

Paragraph» color=»brand-primary»>0%на экспортируемые изделия, вне зависимости от ставки НДС при реализации на внутреннем рынке, международную перевозку товаров и пассажиров, специфические работы — строительство нефтепроводов, крупных заводов, оборудование для таких объектов также не облагается НДС при ввозе на территорию РФ в составе линий

ИП при работе с НДС 0% должен помнить, что не освобождается от обязанности подавать декларацию по налогу и вести его учет.

Расчетные ставки 10/110 и 20/120 устанавливаются при получении предоплаты — в том числе в виде дисконтов по векселям, по товарному кредиту.

Сроки уплаты НДС индивидуальными предпринимателями

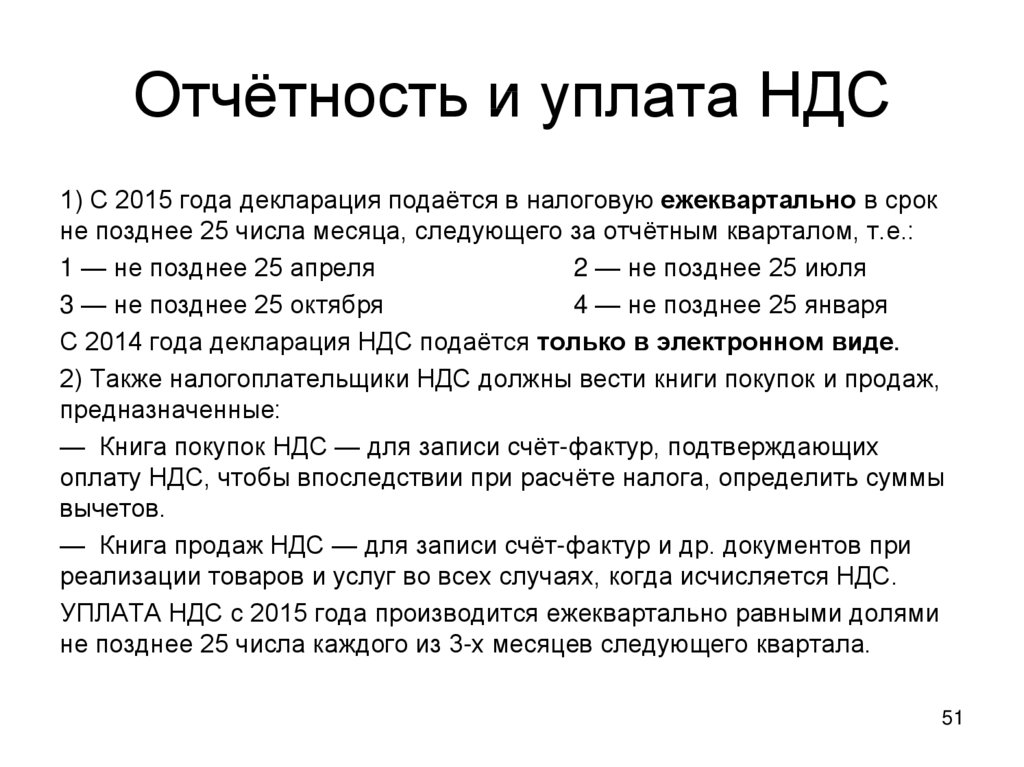

Налоговый кодекс регламентирует уплату налога и отчетность по нему. С 2014 года подача деклараций по НДС возможна только через интернет. Даже если ИП заполнит декларацию в бумажном виде и принесет ее в инспекцию, документ будет считаться неподанным.

С 2014 года подача деклараций по НДС возможна только через интернет. Даже если ИП заполнит декларацию в бумажном виде и принесет ее в инспекцию, документ будет считаться неподанным.

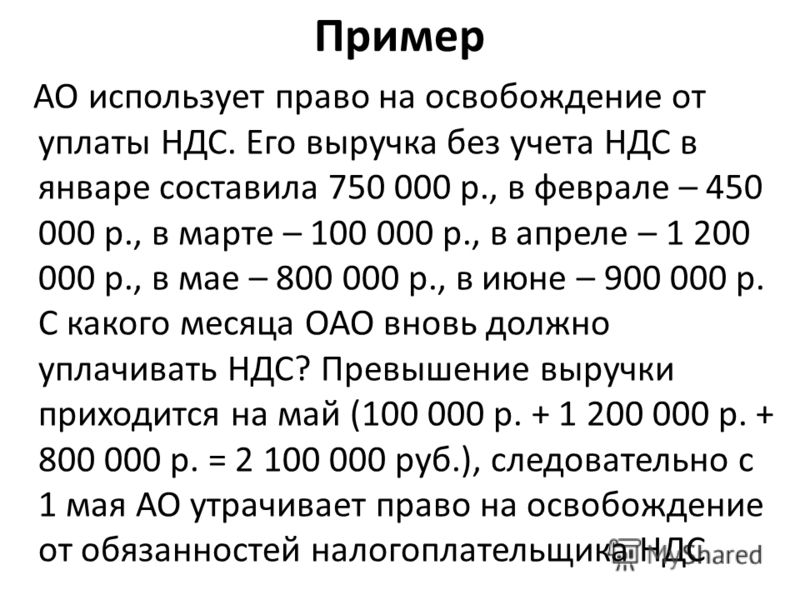

Данные для заполнения декларации рассчитываются каждый квартал. Платить налог можно сразу до 25 числа первого месяца, следующего за истекшим кварталом или равными долями не позднее 25 числа каждого из 3 месяцев следующего квартала.

Декларацию необходимо сдавать, даже если деятельность по каким-либо причинам не велась. В этом случае заполняют только титульный лист и все графы первого раздела.

Просрочка уплаты налога приводит к начислению пени. При возникновении разногласий по налогу с ФНС необходимо запросить справку о состоянии расчетов с ФНС и выписку операций по расчетам с бюджетов за интеерсующий период.

Как перейти на режим с уплатой НДС?

Если у предпринимателя возникает необходимость сменить систему налогообложения, это можно сделать по истечении отчетного периода с обязательным уведомлением налоговой в срок до 15 дней с момента начала работы по новой системе.

К основным причинам, по которым ИП меняет одну систему налогообложения на другую, относятся:

- необходимость работы с контрагентами с уплатой НДС

- превышение физических лимитов, допустимых для спецрежима — касается только ЕНВД

- прекращение ведения деятельности, подпадающей под спецрежим

- изменение законодательства относительно применения налоговых режимов для определенных видов деятельности

При переходе на ОСНО необходимо закрыть все обязательства по уплате налогов и сборов по применяемому ранее режиму. Перевод в середине отчетного периода возможен, только если превышен лимит или ИП начал заниматься деятельностью, для которой разрешен только общий режим налогообложения.

В случае, если ИП ведет операции с контрагентами с уплатой НДС и без, разрешается сочетать две системы. Это потребует раздельного учета операций и сдачи отчетности, но законодательно не запрещено.

В целом, НДС является равнозначной с остальными системой налогообложения, доступной для ИП. Выделять НДС может компания с любыми оборотами. Несмотря на большие требования к учету и необходимости уплаты налога на прибыль, работа ИП на НДС делает его бизнес более открытым и прозрачным для контрагентов, поскольку позволяет получить информацию об оборотах и надежности компании.

Эта страница полезна?

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2022 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

LinkList.P» color=»brand-primary»>Информация о процентных ставках по договорам банковского вклада с физическими лицамиКодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

RowList.P» color=»seattle100″>© 2003 – 2022 АО «Райффайзенбанк».Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Кто будет платить НДС? Google и Amazon уже все решили / Хабр

Многие задаются вопросом: «Кто и как из западных компаний будет платить НДС в России?». В Google этот вопрос уже решили — платить будут пользователи. По крайней мере в том, что касается подписок. Такой вывод можно сделать из письма, которое пришло мне сегодня утром:

В Google этот вопрос уже решили — платить будут пользователи. По крайней мере в том, что касается подписок. Такой вывод можно сделать из письма, которое пришло мне сегодня утром:

Здравствуйте!

В 2017 году будет изменено российское законодательство об НДС. В результате общая стоимость Ваших подписок может увеличиться на 18%. Новая цена станет доступна после 1 января 2017 года, когда подписки возобновятся. Если Вы не хотите продлевать какую-либо подписку, просто отмените ее.

С уважением, команда службы поддержки Google Play

Google Ireland Ltd, Gordon House, Barrow Street, Dublin 4, Ireland.

Хочется обратить внимание на слово «может», наверное это потому, что пока нет механизма регулирующего взимание НДС с иностранных компаний, но за этим дело не станет — наши законотворцы постараются что нибудь придумать.

Ждем писем касающихся других услуг Google, а так же аналогичных писем от Amazon, Microsoft, Apple и, может быть даже, от AliExpress.

Аналогичное письмо про НДС на Google Диск:

Здравствуйте!

Сообщаем Вам, что начиная с 1 января 2017 г. в Ваши счета на оплату пользования Google Диском будет включен налог на добавленную стоимость. В соответствии с законом, принятым Государственной Думой Российской Федерации, с 1 января 2017 года НДС в размере 18% будет распространяться на всех клиентов Google Диска, являющихся резидентами России.

Компания Google не может предоставить Вам налоговых консультаций и рекомендует обратиться со всеми вопросами в отношении этого изменения к Вашему налоговому консультанту.

Это служебное уведомление направлено всем российским подписчикам Google Диска. Оно не влияет на статус и активность Вашего аккаунта.

С уважением,

команда Google Диска.

Так что, если у кого-то и были сомнения, что иностранные компании не станут платить НДС по новым русским законам — можно больше не сомневаться.

UPD: становится актуальной инициатива: «АКИТ предлагает блокировать сайты зарубежных магазинов, которые не платят НДС в России»

UPD: Аналогичное письмо пришло от AWS

Вас приветствует Amazon Web Services,

Сообщаем Вам, что с 1 января 2017 года вступает в силу новый порядок обложения НДС услуг в электронной форме, в соответствии с которым у компаний Amazon Web Services, Inc. («AWS») и AWS Marketplace возникнет обязанность по начислению НДС по ставке 18% в отношении услуг, оказываемых российским клиентам, не зарегистрированным в качестве юридических лиц или индивидуальных предпринимателей, то есть не имеющим соответствующий основной государственный регистрационный номер («ОГРН») или основной государственный регистрационный номер индивидуального предпринимателя («ОГРНИП»).

Если Вы находитесь в России и являетесь юридическим лицом или индивидуальным предпринимателем, пожалуйста, прочитайте внимательно следующую информацию:

Для подтверждения Вашего статуса в качестве юридического лица или индивидуального предпринимателя в целях применения существующего порядка выставления счетов без внесения изменений, AWS необходимо получить информацию о Вашем ОГРН или ОГРНИП и проверить ее соответствие официальным данным.

Как можно раньше, но не позднее 31 декабря 2016 года, пожалуйста, внесите информацию о Вашем ОГРН (13-значный номер) или ОГРНИП (15-значный номер) на нашей странице, касающейся налогообложения (https://console.aws.amazon.com/billing/home#/tax) в отношении каждого Вашего аккаунта AWS. В случае успешного обновления информации, Вы получите от нас сообщение с подтверждением.

Если Вы не предоставите информацию о Вашем ОГРН или ОГРНИП до 31 декабря 2016 года, AWS будет вынуждена начислять НДС по ставке 18% в отношении соответствующих услуг. У Вас всегда будет возможность внести информацию после указанной даты (по ссылке, указанной выше). В таком случае, после внесения изменений и получения нашего сообщения с подтверждением, Вы можете направить запрос о возврате НДС, уплаченного после 1 января 2017 года, в отношении каждого аккаунта, по которому внесена соответствующая информация, в службу поддержки клиентов по ссылке: https://aws.amazon.com/support.

Вы можете найти дополнительную информацию в отношении нового порядка обложения НДС услуг в электронной форме на сайте Федеральной налоговой службы Российской Федерации: http://lkio.

gnivc.ru/en (английская версия) или http://lkio.gnivc.ru/ru (русская версия).

Спасибо, что пользуетесь услугами Amazon Web Services.

С уважением,

Amazon Web Services, Inc.

UPD: Не смотря на то, что в комментариях многократно говорили, что: «Все любят деньги, НДС будет платить покупатель» — так поступают не все!

Налог на игры: изменятся ли цены в World of Tanks?

Уважаемые игроки!

С 1 января 2017 года в Российской Федерации вводится новый налог на добавленную стоимость (НДС) 18% на все внутриигровые платежи.

Мы приняли решение пойти навстречу игрокам и полностью взять уплату НДС на себя. С 1 января изменения цен на игровое имущество в World of Tanks не будет.

Вперёд, к новым победам в World of Tanks по старым правилам!

Уплата НДС | ЗСТ

Уплата НДС | ЗСТ

Языки

Сервисная навигация

Федеральная налоговая служба

Поиск

Основная навигация

Налог на добавленную стоимость

Удерживаемый налог

Федеральный прямой налог

Федеральные налоги

Международное фискальное право

ЗСТ

«Хлебные крошки»

- Федеральная налоговая служба FTA

- Налог на добавленную стоимость НДС

- Уплата НДС

Unternavigation

Контекстная боковая панель

Здесь вы найдете учетную запись для депозитов и все, что касается продления сроков, оплаты в рассрочку или подтверждения публичных представлений. У вас есть вопросы? Отдел взыскания долгов поможет.

У вас есть вопросы? Отдел взыскания долгов поможет.

Платежный адрес – НДС

Федеральная налоговая служба FTA

Налог на добавленную стоимость НДС

3003 Берн

PostFinance, Берн

IBAN CH60 0900 0000 3000 0037 5

БИК (идентификационный код банка): POFICHBEXXX

Пожалуйста, всегда указывайте свой номер плательщика НДС или FTA-ID в специальном окне сообщения.

Сроки и сроки выполнения

Форма расчета/уплата задолженности по НДС

Форма отчетности должна быть предоставлена без запроса в течение 60 дней после окончания соответствующего отчетного периода.

Если налогоплательщик обнаружит ошибки в своих счетах в ходе подготовки итоговых показателей на конец года, он должен исправить их с помощью акта об исправлении в соответствии с пунктом 1 статьи 72 Закона о НДС не позднее, чем в отчете для период, на который приходится 180-й день окончания соответствующего финансового года.

| Отчетность | Отчетные периоды | Крайний срок подачи |

|---|---|---|

Первый квартал | с 1 января по 31 марта | 31 мая |

Второй квартал | с 1 апреля по 30 июня | 31 августа |

Третий квартал | с 1 июля по 30 сентября | 30 ноября |

Четвертый квартал | с 1 октября по 31 декабря | 28/29 февраля |

Ежемесячная отчетность (пример) | с 1 января по 31 января | 31 марта |

Первая половина | с 1 января по 30 июня | 31 августа |

Вторая половина | с 1 июля по 31 декабря | 28/29 февраля |

Отчет об исправлениях (применяется ко всем методам отчетности) | Налоговые периоды | 240 дней после окончания рассматриваемого финансового года |

Оплата налогового обязательства также должна быть произведена в течение 60 дней после окончания соответствующего отчетного периода. В случае просрочки платежа, т.е. когда срок платежа приходится на 60-й день после окончания отчетного периода (дата платежа), начисляются пени. Однако в период с 20 марта 2020 г. по 31 декабря 2020 г. процентная ставка по НДС будет снижена до 0 %. Проценты за этот период не взимаются (ссылка). Если налоговый период впоследствии корректируется (корректирующая отчетность), проценты за просрочку платежа начисляются со средней даты истечения срока действия рассматриваемого налогового периода. Средняя дата окончания налогового периода (календарного года) составляет 15 октября для квартальной отчетности, 30 ноября для полугодовой отчетности и 15 сентября для месячной отчетности. В случае налоговой ответственности менее года, e. г. если налогоплательщик внесен в реестр налогоплательщиков 1 июня, расчет средней даты окончания внутригодового налогового периода осуществляется в индивидуальном порядке.

В случае просрочки платежа, т.е. когда срок платежа приходится на 60-й день после окончания отчетного периода (дата платежа), начисляются пени. Однако в период с 20 марта 2020 г. по 31 декабря 2020 г. процентная ставка по НДС будет снижена до 0 %. Проценты за этот период не взимаются (ссылка). Если налоговый период впоследствии корректируется (корректирующая отчетность), проценты за просрочку платежа начисляются со средней даты истечения срока действия рассматриваемого налогового периода. Средняя дата окончания налогового периода (календарного года) составляет 15 октября для квартальной отчетности, 30 ноября для полугодовой отчетности и 15 сентября для месячной отчетности. В случае налоговой ответственности менее года, e. г. если налогоплательщик внесен в реестр налогоплательщиков 1 июня, расчет средней даты окончания внутригодового налогового периода осуществляется в индивидуальном порядке.

Возврат предналогового кредита

Кредитовые остатки налогоплательщика выплачиваются или зачитываются в счет любых налоговых обязательств.

Остаток кредита выплачивается через 30 дней после получения отчета FTA.

Пример:

1-я четверть (срок до 31 мая) поступает в FTA 15 мая.

Дата возврата: 15 июня

В случае просрочки платежа возврат процентов возможен с 61-го дня до даты платежа.

Платежный адрес и его изменения должны быть сообщены в FTA в письменной форме с приложением квитанции об оплате.

Отложенный платеж

Меры в связи с коронавирусом

Срок уплаты налога может быть продлен на три месяца. Эта процедура доступна на электронном портале и может быть использована бесплатно и без объяснения причин. Для приостановки платежей более чем на три месяца необходимо подать обоснованный запрос либо с помощью контактной формы (на немецком языке) на веб-сайте FTA, либо отправив заявление по почте на следующий адрес:

Федеральная налоговая служба

Отдел инкассации

Schwarztorstrasse 50

3003 Берн

С 20 марта 2020 г. по 31 декабря 2020 г. проценты за просрочку платежа не начисляются. Это положение следует понимать как означающее, что в период с 20 марта 2020 г. по 31 декабря 2020 г. процентная ставка по умолчанию составляет 0 %. В течение этого периода эта нулевая ставка будет применяться ко всем требованиям по НДС, включая те, которые возникли до 20 марта 2020 года.

по 31 декабря 2020 г. проценты за просрочку платежа не начисляются. Это положение следует понимать как означающее, что в период с 20 марта 2020 г. по 31 декабря 2020 г. процентная ставка по умолчанию составляет 0 %. В течение этого периода эта нулевая ставка будет применяться ко всем требованиям по НДС, включая те, которые возникли до 20 марта 2020 года.

Обычно

Если уплата налога, процентов и расходов к установленной дате платежа связана со значительными трудностями, FTA может договориться с налогоплательщиком о продлении срока уплаты или о рассрочке платежа. Как правило, срок может быть предоставлен до даты платежа следующего отчетного периода.

Для возможного продления срока используйте форму продления срока. Желательно сделать это как можно раньше, чтобы можно было предотвратить любые напоминания и меры по взысканию задолженности. Соглашение может быть заключено при условии предоставления разумного обеспечения.

Соглашение становится недействительным, если предпосылки для него перестают применяться или условия, с которыми оно связано, не выполняются.

После начала процедуры взыскания долга невозможно согласовать условия оплаты.

Предоставленный срок не приостанавливает обычный срок действия, и проценты за просрочку платежа подлежат уплате в любом случае.

Поскольку английский не является одним из официальных языков Швейцарии, пожалуйста, обратитесь к страницам на трех официальных швейцарских языках (немецком, французском и итальянском).

Проценты за неисполнение обязательств и вознаграждение

Меры в связи с коронавирусом

С 20 марта 2020 г. по 31 декабря 2020 г. проценты за просрочку платежа не начисляются. Это положение следует понимать как означающее, что в период с 20 марта 2020 года по 31 декабря 2020 года процентная ставка по умолчанию составляет 0 %. В течение этого периода эта нулевая ставка будет применяться ко всем требованиям по НДС, в том числе возникшим до 20 марта 2020 г. (Меры в связи с коронавирусом). Процентная ставка вознаграждения остается 4 %.

(Меры в связи с коронавирусом). Процентная ставка вознаграждения остается 4 %.

Проценты за просрочку платежа

- Проценты за квартальные и полугодовые счета-фактуры

Если налог, причитающийся за отчетный период, уплачивается после срока, предусмотренного ст. 86 абз. 1 Закона об НДС (конец отчетного периода + 60 дней), проценты за просрочку платежа уплачиваются без напоминания (ст. 87 абз. 1 Закона об НДС). Дата, с которой Главное управление НДС могло бы получить сумму налога, указана в счете-фактуре. Проценты подлежат уплате во всех случаях, независимо от причины задержки, включая случаи, когда Главное управление НДС предоставило отсрочку. Чтобы не платить проценты за просрочку в случае продления, Главное управление НДС рекомендует произвести платеж в счет суммы вероятного налога до установленного срока (конец отчетного периода + 60 дней). Проценты направлены на обеспечение равенства с налогоплательщиками, которые платят налог в установленный срок.

- Проценты по дополнительным счетам

В соответствии со ст. 87, абз. 1 Закона о НДС, проценты за просрочку платежа начисляются, если налог, подлежащий уплате в дополнительном счете, не уплачивается до истечения установленного срока. Когда эта дебиторская задолженность относится к нескольким налоговым периодам, срок платежа, известный как «средний срок платежа», относится к периодам, в течение которых налог должен был быть уплачен. Таким образом, проценты должны рассчитываться за период времени с этой даты уплаты (налог, подлежащий уплате) до поступления платежа на счет Главного отдела НДС. - Проценты за ретроактивные записи

Если регистрация в качестве налогоплательщика не произведена в установленный срок, Главное управление НДС должно включить лиц, обязанных платить НДС, в реестр задним числом; это должно быть сделано до даты, указанной в письме о въезде. В этом случае первая декларация по налогу на добавленную стоимость (декларация по НДС) ретроспективно зарегистрированного лица, скорее всего, будет содержать несколько просроченных налоговых периодов. В таких случаях налог на поставки и оказанные услуги, а также на собственное использование не подлежит уплате с даты, указанной в письме-приказе, а подлежит уплате с даты валютирования, указанной в верхней части формы декларации по НДС. Эта дата валютирования, также известная как «средний срок платежа», определяется в соответствии с налоговыми периодами, за которые налог должен был быть уплачен. Таким образом, проценты рассчитываются за период времени с этой даты валютирования до поступления платежа на счет Главного отдела НДС.

В таких случаях налог на поставки и оказанные услуги, а также на собственное использование не подлежит уплате с даты, указанной в письме-приказе, а подлежит уплате с даты валютирования, указанной в верхней части формы декларации по НДС. Эта дата валютирования, также известная как «средний срок платежа», определяется в соответствии с налоговыми периодами, за которые налог должен был быть уплачен. Таким образом, проценты рассчитываются за период времени с этой даты валютирования до поступления платежа на счет Главного отдела НДС.

Возврат процентов

Срок возврата кредитового остатка в пользу налогоплательщика

Кредитовое сальдо налогоплательщика повторно зачитывается в счет его или ее налоговых обязательств или, при отсутствии налоговых обязательств, кредитовое сальдо возмещается. Проценты за возврат выплачиваются с 61-го дня до момента возврата в случае задержки возврата, которая является необоснованной. Платежный адрес и любые изменения должны быть предоставлены в письменном виде в Главное управление НДС вместе с платежной квитанцией.

Процентная ставка

Сумма процентов за просрочку платежа и вознаграждение

Процентная ставка по процентам за неисполнение обязательств, а также проценты по вознаграждению основаны на Постановлении Федерального департамента финансов о процентах и Постановлении Федерального совета от 20 марта 2020 г. о временном освобождении от уплаты процентов при неисполнении обязательств в случае несвоевременная уплата налогов, поощрительных налогов и таможенных пошлин и отказ от погашения кредита Швейцарской ассоциацией гостиничного кредита.

Проценты по умолчанию

| С даты | Процентная ставка |

|---|---|

| С 1 января 2021 года | 4,0 % |

с 20 марта 2020 г. по 31 декабря 2020 г. по 31 декабря 2020 г. | 0,0 % |

| с 1 января 2020 г. по 19 марта 2020 г. | 4,0 % |

| с 1 января 2010 г. по 31 декабря 2011 г. | 4,5 % |

| с 1 января 1995 г. по 31 декабря 2009 г. | 5,0 % |

| с 1 июля 1990 г. по 31 декабря 1994 г. | 6,0 % |

| до 30 июня 1990 г. | 5,0 % |

Возврат процентов

| С даты | Процентная ставка |

|---|---|

| С 1 января 2012 года | 40 % |

| с 1 января 2010 г. по 31 декабря 2011 г. | 4,5 % |

с 1 января 1995 г. по 31 декабря 2009 г. по 31 декабря 2009 г. | 5,0 % |

Меры по взысканию задолженности

Если налогоплательщик не уплачивает причитающийся налог или производит явно недостаточный платеж, несмотря на предварительное напоминание, FTA инициирует процедуру взыскания задолженности по причитающемуся налогу.

- Долг взыскан вложением.

- После начала процедуры взыскания долга дальнейшее продление срока не может быть предоставлено.

- FTA несет ответственность за устранение любых юридических возражений в процедурах судебного запрета и апелляции.

- После оформления приложения налогоплательщику может быть предоставлена отсрочка от исполнительной инспекции и погашение налоговой задолженности в рассрочку.

Дальнейшая информация

Дополнительная информация

Последнее изменение 21. 11.2022

11.2022

Верх страницы

Корзина

https://www.estv.admin.ch/content/estv/en/home/value-added-tax/paying-vat.html

SuperyachtNews.com — Бизнес — Значение фразы «НДС уплачен»

Беатрис Алонсо, основатель и управляющий директор Evolution Yacht Agents, разъясняет термин индустрии суперяхт…

В морском секторе мы часто слышим такие фразы, как «с этой яхты уплачен НДС» или «с этой яхты уплачен НДС». Однако концепция уплаты НДС создает много путаницы и нуждается в объяснении.

В Европейском Союзе основным регулированием НДС является «Директива Совета 2006/112/ЕС от 20 ноября 2006 г. об общей системе налога на добавленную стоимость». Исходя из этой директивы, важно понимать, что государства-члены Европейского Союза разрабатывают свои собственные законы, регулирующие национальный НДС.

В РАЗДЕЛЕ IV директивы представлены четыре вида налогооблагаемых операций:

- Поставка товаров;

- Приобретение товаров внутри сообщества;

- Оказание услуг;

- Импорт товаров.

Здесь видно, что нет налогооблагаемой операции под названием яхта или судно. Эта налоговая структура означает, что фактически операции по поставке товаров (яхты), приобретение товаров (яхт) внутри сообщества, поставка услуг или импорт товаров (яхт) будут затронуты уплатой НДС; не яхта сама по себе.

Еще одно важное уточнение заключается в том, что НДС является многоэтапным налогом, а не одноэтапным налогом, как это может быть в случае с акцизами или налогом на зачисление. Об этом четко сказано в статье 1.2 директивы:

«2. Принцип общей системы НДС влечет за собой применение к товарам и услугам общего налога на потребление, точно пропорционального цене товаров и услуг, однако многие операции происходят в процессе производства и распределения еще до стадии, на которой взимается налог. По каждой сделке НДС, рассчитанный по цене товаров или услуг по ставке, применимой к таким товарам или услугам, подлежит начислению после вычета суммы НДС, приходящейся непосредственно на различные компоненты затрат. Общая система НДС применяется до стадии розничной торговли включительно».

Общая система НДС применяется до стадии розничной торговли включительно».

Таким образом, НДС не является налогом, который можно считать «однажды уплаченным, навсегда уплаченным», а вместо этого налогом, в отношении которого каждая налогооблагаемая операция может привести к необходимости повторной уплаты, независимо от того, была ли она уплачена ранее или нет. . Таким образом, важно не установить, был ли НДС уже уплачен или нет по налогооблагаемой сделке с яхтой, а скорее, может ли осуществляемая операция (например, продажа, доставка внутри сообщества или импорт) привести к налогооблагаемая операция, которая может привести к возникновению обязанности по уплате НДС. Также может случиться так, что это будет налогооблагаемая сделка, но будут дополнительные условия, позволяющие освобождение.

Например, каждый въезд на территорию Таможенного союза и на территорию Союза с НДС может привести (и обычно приводит) к налогооблагаемой операции импорта. Однако, если соблюдены условия статьи 143 Директивы (что государства-члены освобождают от повторного ввоза лицом, которое их экспортировало, товаров в том состоянии, в котором они были экспортированы, если эти товары освобождены от таможенных пошлин), это приведет к освобождению.

gnivc.ru/en (английская версия) или http://lkio.gnivc.ru/ru (русская версия).

gnivc.ru/en (английская версия) или http://lkio.gnivc.ru/ru (русская версия).

В таких случаях налог на поставки и оказанные услуги, а также на собственное использование не подлежит уплате с даты, указанной в письме-приказе, а подлежит уплате с даты валютирования, указанной в верхней части формы декларации по НДС. Эта дата валютирования, также известная как «средний срок платежа», определяется в соответствии с налоговыми периодами, за которые налог должен был быть уплачен. Таким образом, проценты рассчитываются за период времени с этой даты валютирования до поступления платежа на счет Главного отдела НДС.

В таких случаях налог на поставки и оказанные услуги, а также на собственное использование не подлежит уплате с даты, указанной в письме-приказе, а подлежит уплате с даты валютирования, указанной в верхней части формы декларации по НДС. Эта дата валютирования, также известная как «средний срок платежа», определяется в соответствии с налоговыми периодами, за которые налог должен был быть уплачен. Таким образом, проценты рассчитываются за период времени с этой даты валютирования до поступления платежа на счет Главного отдела НДС.