Содержание

Налоги в США — сколько налогов платят физические лица в Америке

Система налогообложения в США занимает очень важное место. От отчислений, идущих в государственную казну, зависит качество жизни американцев. А оно известно своим высоким уровнем – не просто так государство считается богатейшим в мире.

Именно комфортные условия проживания, достойные зарплаты, качественное медицинское обслуживание привлекают тех, кто планирует иммигрировать сюда. Если обратиться к статистике за 2020 год, доход на душу населения был довольно высок в этот период. Штаты отлично справляются с показателями средней финансовой обеспеченности.

Поэтому неудивительно, что неуплата налоговых отчислений предполагает наказание. У всех на слуху истории, когда мировые звезды не вносили требуемые сборы в течение нескольких лет. Это давало начало довольно громким и неприятным процессам. Да и специфичная поговорка про «2 вещи, которых не избежать в жизни – это смерть и налоги» — появилась именно в Америке.

Налогообложение в США характеризуется многими деталями. Из-за них нельзя начертить таблицу и сказать, где начисления ниже, а где выше. Например, есть понятие «прогрессивный подоходный налог». Оно предполагает изменение ставки от размера прибыли. В России такого нет. А еще все выплаты делятся на 2 части: ту, что наниматель платит сверх оклада работника, и ту, что удерживают из вознаграждения сотрудника. Но обо всем по порядку.

Налогообложение в США:

- Законодательство и налоги в Америке

- Сколько платят в 2022 году

- Как рассчитывать требуемые платежи

- Сколько получают американцы

- Как оплачивать налоги в США

- Дополнительные сборы с зарплаты американцев

- Сколько платят юридические лица

- Что будет, если не отправлять платежи

- Подоходный налог в других странах

- Подводя итоги

Законодательство и налоги в Америке

Подоходный налог в США ввели еще в 1861 году. На тот момент стране надо было финансировать военные действия. Чуть позже был утвержден закон о внутренних доходах. Как раз тогда и были заложены основы федеральной налоговой системы США.

На тот момент стране надо было финансировать военные действия. Чуть позже был утвержден закон о внутренних доходах. Как раз тогда и были заложены основы федеральной налоговой системы США.

В 2017 году президентом Америки был утвержден новый закон, в основу которого легла налоговая реформа. Благодаря его положениям было намного облегчено налоговое бремя – как для физлиц, так и для организаций.

Снизили также размер выплат, которые начисляют на деятельность юрлиц за рубежом, вернувшихся на родину. Если речь идет о безналичном расчете – удерживают 8 %, а если о наличных средствах – тогда 15,6 %. Кроме того, ввели вычеты на капитальные расходы. Это изменение затронуло деятельность юридических лиц.

Сколько платят в 2022 году

Размер платежей, которые должны поступать в государственную казну, обусловливается заработком гражданина. Удерживают обычно от 14 % до 38 %. Чем выше доход представителя того или иного штата, тем больше становится налоговая нагрузка. Так, например, жители Нью-Йорка, чья прибыль за 12 месяцев составляет не меньше 100. 000 USD, платят по ставке 23 %. Получается, что с суммы 100.000 USD отдать нужно чуть больше 23.000 USD. Но для жителей Техаса применяется другое значение: ставка составляет 16,6 % при годовом заработке 50.000 USD.

000 USD, платят по ставке 23 %. Получается, что с суммы 100.000 USD отдать нужно чуть больше 23.000 USD. Но для жителей Техаса применяется другое значение: ставка составляет 16,6 % при годовом заработке 50.000 USD.

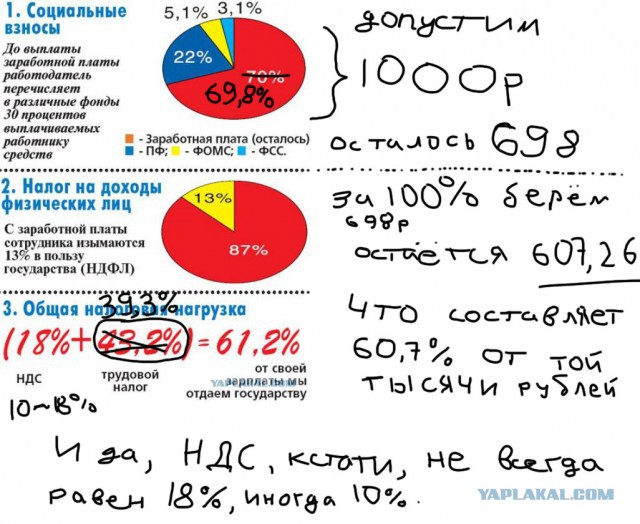

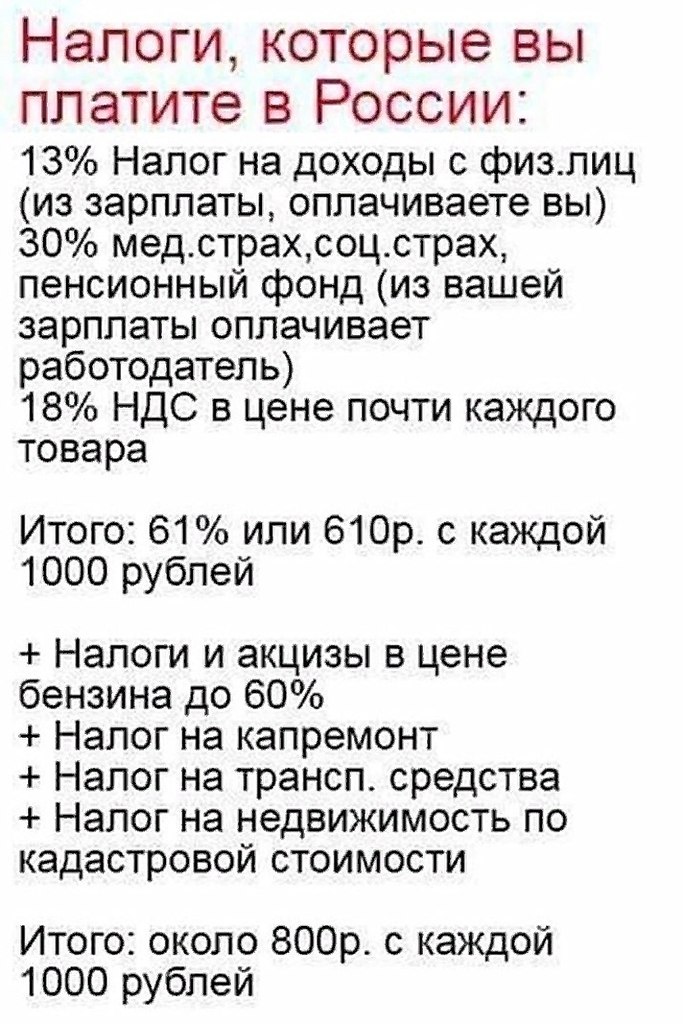

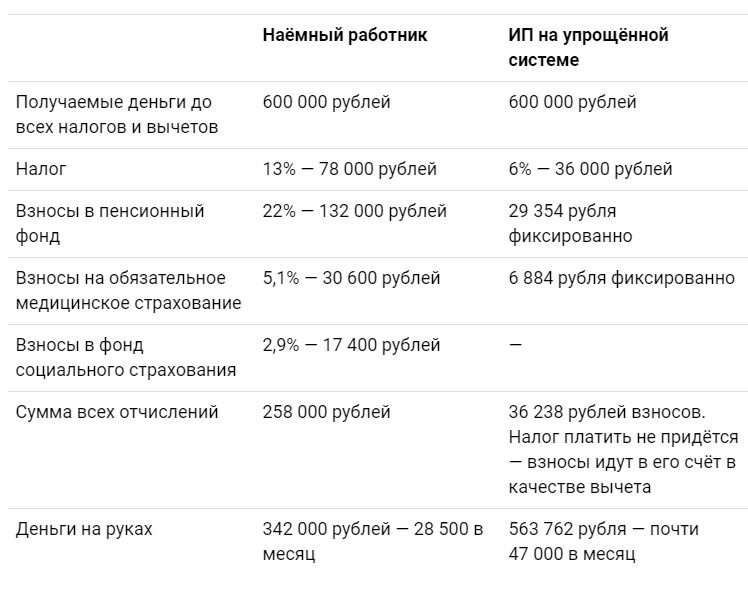

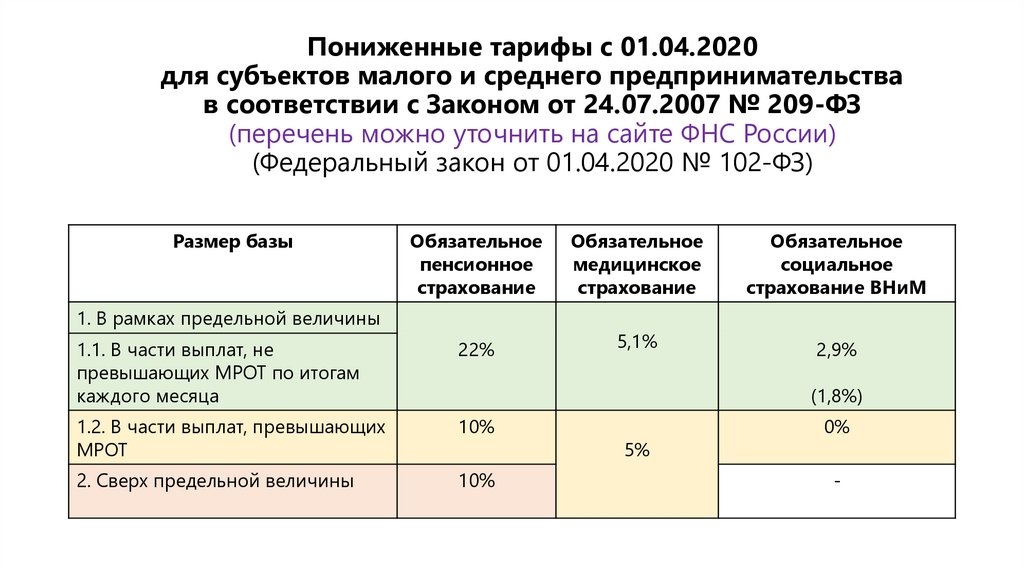

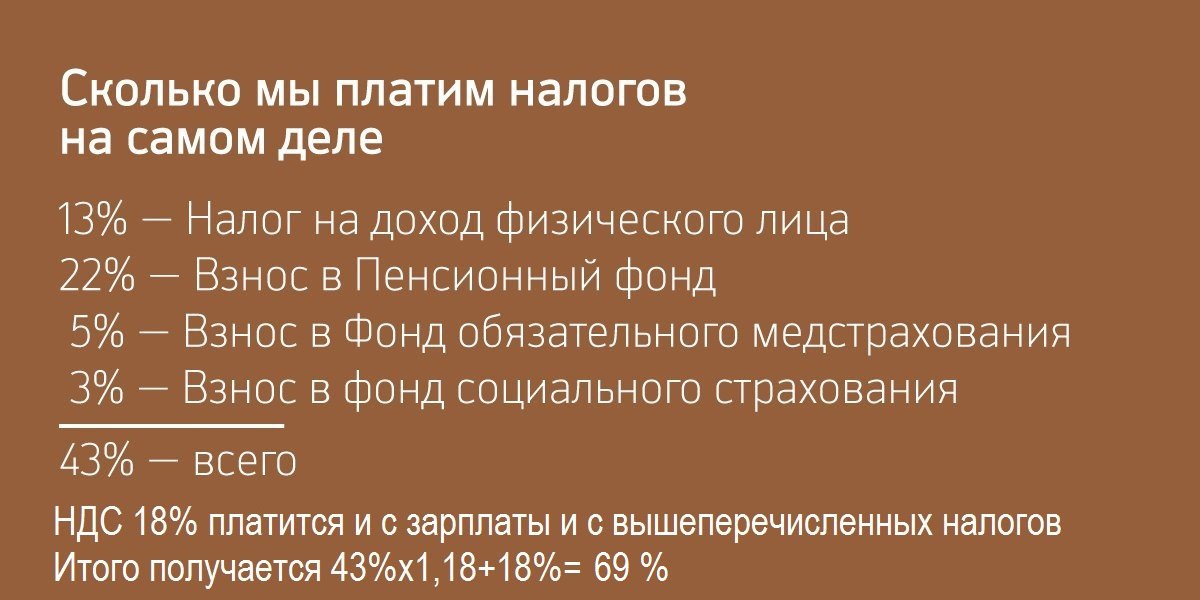

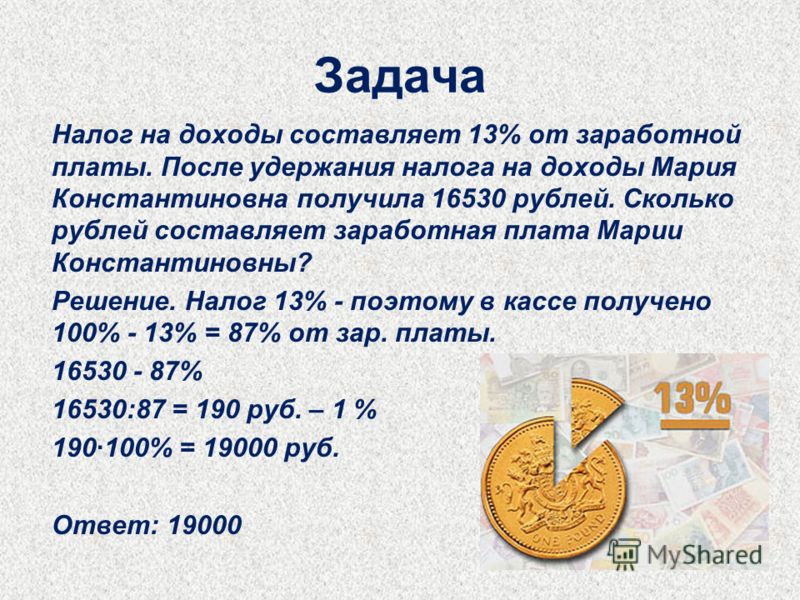

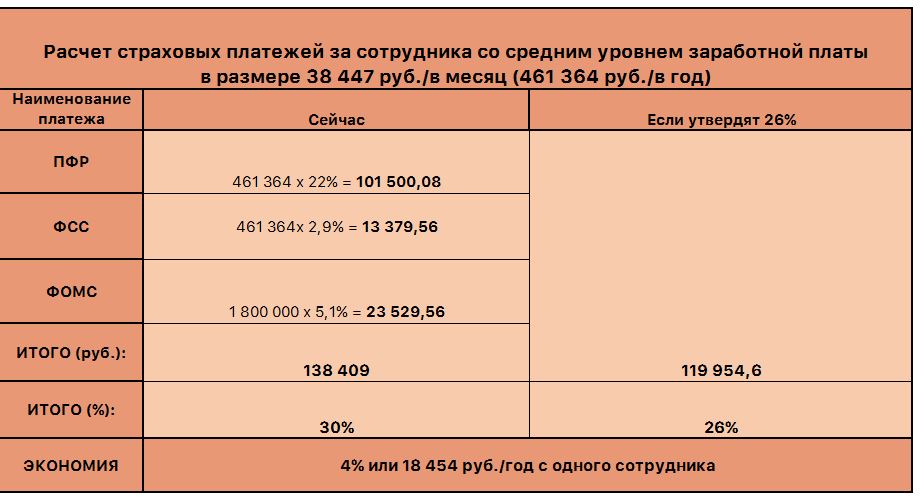

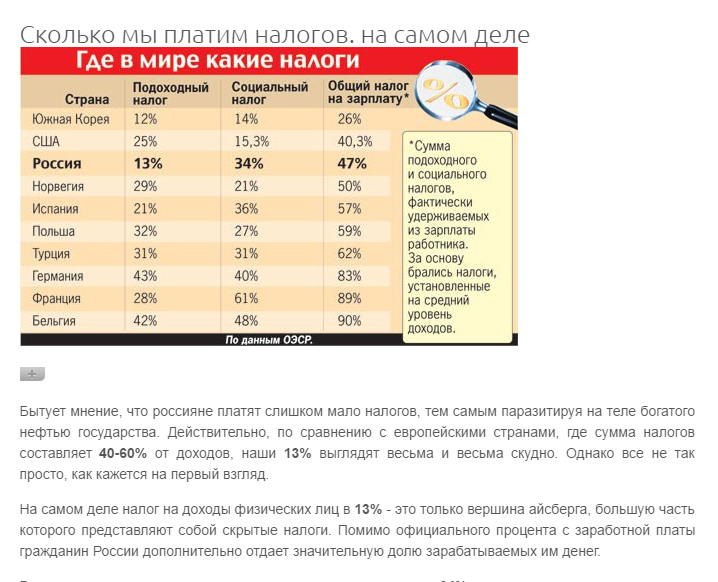

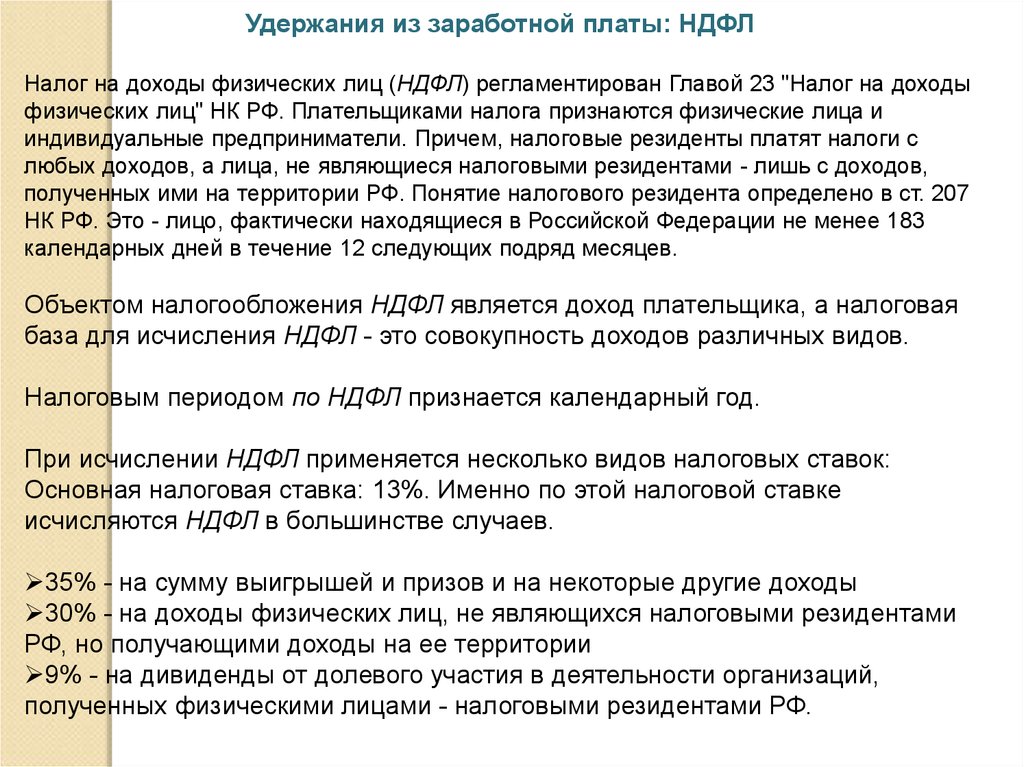

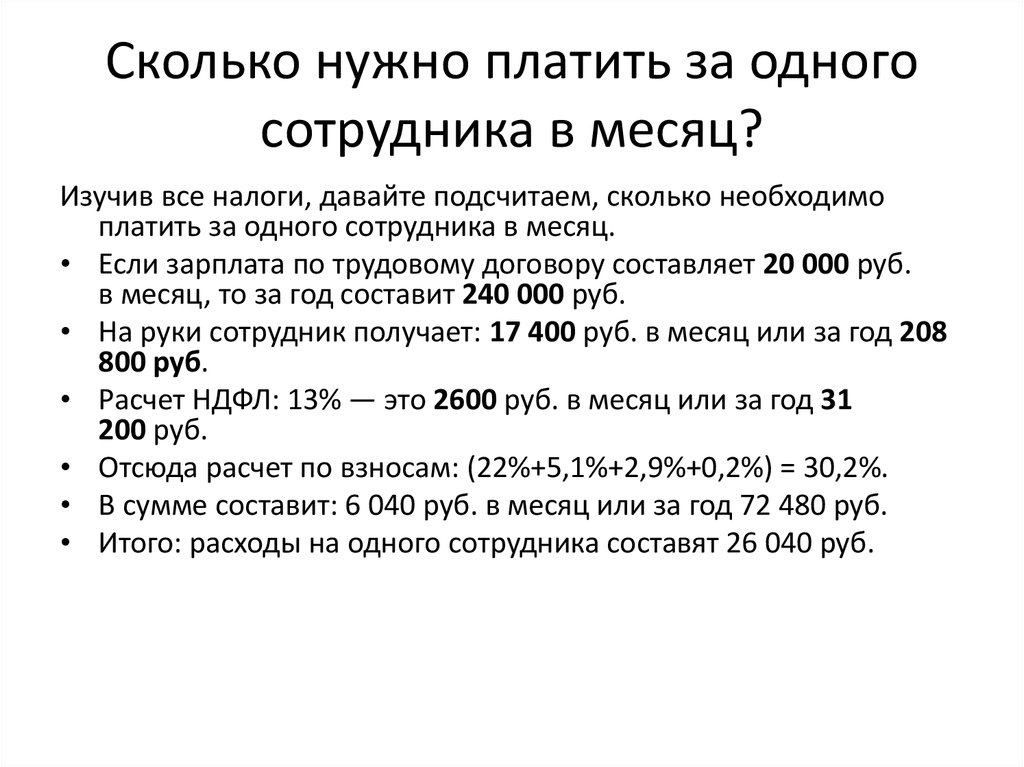

Для большего понимания можно сравнить американский подход с системой налогообложения, принятой в России. В РФ обычно удерживают НДФЛ с заработной платы — он равен 13 %. Не важно при этом, каково вознаграждение — 25.000 ₽ либо 250.000 ₽. Такой расчет называют пропорциональным. И по факту с любой прибыли будет удержана какая-то сумма.

Гранд-Каньон

Гранд-Каньон — ну что сказать, это действительно Великий Каньон, настоящее чудо природы, от которого захватывает дух даже у самых опытных путешественников. Находится он в штате Аризона и является самым необычным геологическим объектом на нашей планете. Туристов больше всего привлекает возможность постоять на стеклянной площадке над каньоном.

В Штатах все гораздо сложнее. Не вся зарплата облагается налогом. И есть такое понятие, как налоговая база – та часть дохода, от которой и рассчитывают необходимые взносы в казну. Иными словами, это прибыль минус «освобождения», являющиеся налоговыми вычетами.

Не вся зарплата облагается налогом. И есть такое понятие, как налоговая база – та часть дохода, от которой и рассчитывают необходимые взносы в казну. Иными словами, это прибыль минус «освобождения», являющиеся налоговыми вычетами.

«Освобождения» – это деньги, которые гражданину оставляют для оптимальной жизнедеятельности. Если речь идет об одиноком человеке, ему не надо делать платежи в пользу государства с той части заработка, что составляет 12.000 USD. Если речь идет о супругах, для них эта часть повышается до 24.000 USD. Подобные «освобождения» существуют для очень многих категорий налогоплательщиков – например, для военных, для тех, у кого ипотека, кто ухаживает за недееспособными родственниками.

Оставьте заявку на оформление визы

Выберите ваш город Выберите ваш городАлматыАнапаАрзамасБлаговещенскВеликий НовгородВладикавказВладимирВолжскийВоронежДомодедовоИвановоИжевскИркутскКазаньКемеровоКрасногорскКраснодарКрасноярскЛипецкМахачкалаМичуринскМоскваМуромНабережные ЧелныНижний НовгородНовосибирск — СибирскаяНовосибирск — ФрунзеНур-СултанОдинцовоОмскОрелОренбургПодольскРеутовРостов на ДонуРязаньСанкт-ПетербургСочиСтавропольСтерлитамакСургутТольяттиТулаТюменьУлан-УдэУфаХабаровскХабаровск ДикопольцеваЧебоксарыЧеркесскЩелковоЮжно-СахалинскЯкутскЯрославль

Отправить заявку

Все поля обязательны к заполнению

Как рассчитывать требуемые платежи

Чтобы узнать, какой подоходный налог в США, необходимо «разбить» заработок за 12 месяцев и подсчитать итоговую сумму с учетом примененной ставки. Если разобрать пример с ежегодной прибылью в 50.000 USD, получится так:

Если разобрать пример с ежегодной прибылью в 50.000 USD, получится так:

- Надо уплатить взнос с суммы до 9.075 USD. Налоговая база составляет 10 %.

9.075×0,1 = 907,5 USD – нужно внести в государственную казну.

- Надо уплатить взнос с суммы до 36.900 USD. Для этого вычитают налог с суммы:

36.900 – 9.075 = 27.825 USD. С них налоговая база идет по 15%-ной ставке.

27.825×0,15 = 4.173,75 – сумма отчислений.

- Нужно внести платеж с суммы свыше 36.900 USD. Здесь уже берут 25%-ную ставку, по ней определяют остаток.

50.000 – 36.900 = 13.100 USD. Это налоговая база для 25%-ной ставки.

13.100×0,25 = 3.275 USD – сумма отчислений.

- Требуется сложить все полученные значения.

907,5 + 4.173,75 + 3.275 = 8.356,25 USD – это совокупный подоходный налог. Он применяется для тех штатов, где подобные взносы являются нулевыми.

Если сказать проще – чем больше денег получает гражданин, тем больше отдает государству.

Сколько получают американцы

Согласно данным статистики, средняя зарплата в Америке на 2022 год равна 3.600 USD. Это более 216.000 ₽. Однако такая прибыль характерна для работников компаний в среднем соотношении – суммы разнятся в зависимости от города и штата. В этом заключается основная особенность касательно вознаграждения за труд – экономическая ситуация в разных регионах находится на разном уровне. Например, жители Аляски, Миннесоты, Мэриленда получают больше всего.

Имеется и другой важный нюанс – расчет заработных плат в стране за месяц, как в России, не практикуют. Здесь принято оплачивать труд в соответствии с тем, сколько времени потребовалось для исполнения рабочих обязанностей. Поэтому для оценки ежемесячного дохода берется почасовая ставка – ее умножают на количество отработанного времени.

Выглядит это так: ставка работающего в Америке человека равна приблизительно 25 USD в час, ее надо умножить на 40 часов – 8 часов 5 дней в неделю. Это означает, что в среднем резиденты вправе рассчитывать на вознаграждение в размере 4. 000 USD.

000 USD.

Профессия тоже влияет на размер оплаты труда. Очень ценятся в государстве врачи, медицинские работники. Им платят от 6.000 до 12.000 USD. Маркетологи получают до 10.000 USD, преподаватели – 4.500 USD. Если устроиться водителем-дальнобойщиком, можно рассчитывать на «гонорар» в 3.900 USD. Мойщики посуды, кассиры, официанты получают 1.700-1.800 USD. Максимальная зарплата для программиста может доходить до 130.000 USD в год – это почти 11.000 USD ежемесячно.

Как оплачивать налоги в США

Центральный парк Нью-Йорка

Центральный парк Нью-Йорка — один из немногочисленных островков зелени, опять-таки расположенный на Манхэттене. Это один из самых знаменитых парков мира, чудесное место, куда ежедневно приходят отдохнуть тысячи жителей мегаполиса. Здесь бегают трусцой, сидят на травке, любуются озерами и плавающими утками, а дети играют на отлично обустроенных площадках.

Предоставление годовой отчетности обязательно. Допускается делать это лично либо по почте. Но многие предпочитают более удобный вариант – дистанционный. Он особенно оптимален для тех, кто пребывает за пределами официальной регистрации. Используют такие формы:

Но многие предпочитают более удобный вариант – дистанционный. Он особенно оптимален для тех, кто пребывает за пределами официальной регистрации. Используют такие формы:

- если прибыль за 12 месяцев составила не более 66.000 USD – задействуют программу Free File, она бесплатна;

- если заработок оказался больше этой суммы – разрешено использовать электронные формы Free File Fillable.

Сведения о начисленных средствах предоставляет работодатель. Делается это в конце налогового года. Для этого надо заполнить форму W-2. Самое позднее, когда можно предоставить сведения –15-го числа 4-го месяца после завершения финансового года. Обычно этот день приходится на 15 апреля. Если не успеть до этой даты, последуют претензии от представителей налоговой службы. К тому же если сделать все вовремя, оформив до этого возврат переплаченных обязательств, его без задержек отправляют на текущий счет.

Если 15 апреля является выходным днем, проблема решается просто – дату подачи отчета переносят на первый после нее рабочий день.

Оставьте заявку на оформление визы

Выберите ваш город Выберите ваш городАлматыАнапаАрзамасБлаговещенскВеликий НовгородВладикавказВладимирВолжскийВоронежДомодедовоИвановоИжевскИркутскКазаньКемеровоКрасногорскКраснодарКрасноярскЛипецкМахачкалаМичуринскМоскваМуромНабережные ЧелныНижний НовгородНовосибирск — СибирскаяНовосибирск — ФрунзеНур-СултанОдинцовоОмскОрелОренбургПодольскРеутовРостов на ДонуРязаньСанкт-ПетербургСочиСтавропольСтерлитамакСургутТольяттиТулаТюменьУлан-УдэУфаХабаровскХабаровск ДикопольцеваЧебоксарыЧеркесскЩелковоЮжно-СахалинскЯкутскЯрославль

Отправить заявку

Все поля обязательны к заполнению

Дополнительные сборы с зарплаты американцев

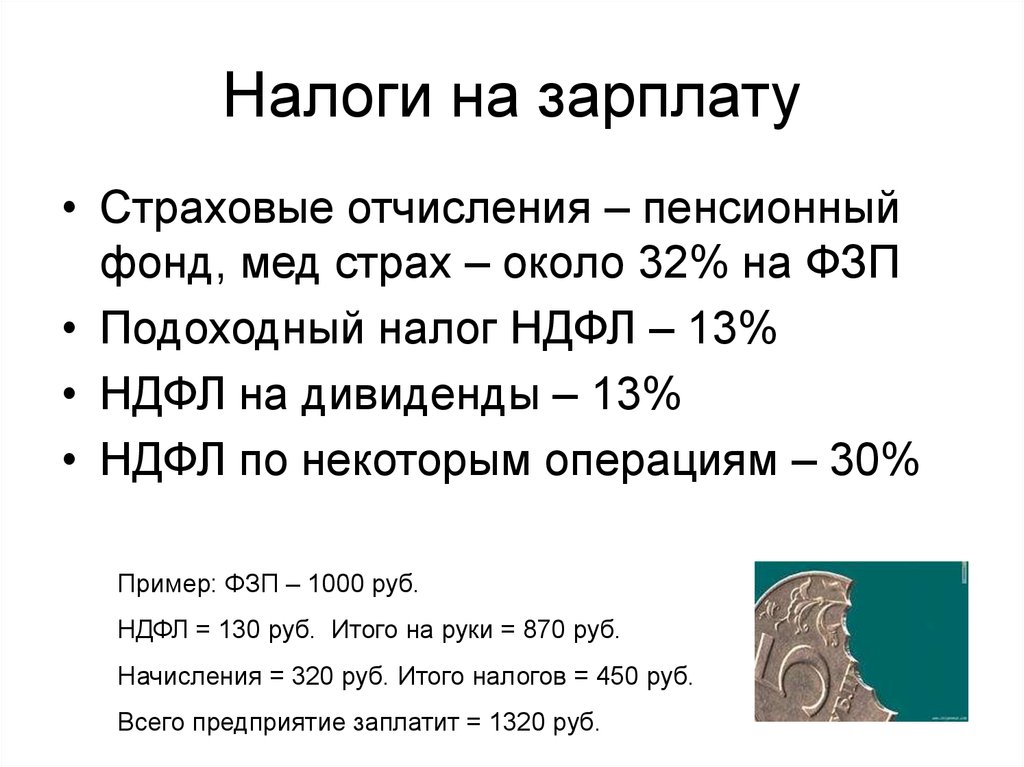

Помимо подоходного налога, с резидентов США удерживают также:

- налог соцобеспечения – его высчитывают со всего оклада, а не с налогооблагаемой базы, как обычно. Платит работодатель, установленная ставка равна 4,3 %.

Сотруднику не надо ни оформлять отчетность, ни собирать какие-либо бумаги – за этот взнос полностью отвечает наниматель;

Сотруднику не надо ни оформлять отчетность, ни собирать какие-либо бумаги – за этот взнос полностью отвечает наниматель; - Medicare tax – национальная программа медстрахования для лиц от 65 лет. Ставка составляет 1,46 % – на сотрудника и нанимателя, средства удерживают со всей суммы оклада. Порог удержания – 200.000 USD, но при его превышении работник вносит уже 2,35 %;

- Social Security tax – способствует реализации федеральной пенсионной программы, а также программы, направленной на помощь безработным и недееспособным гражданам. Это тоже платеж со всего оклада. Отдавать надо 4.2 % от оплаты труда. Работодатель вносит 6,2 % от зарплаты сотрудника. Работающие на себя отдают 10,4 % от дохода.

Следует помнить, что это не все возможные виды налогов, какие приняты в США. Их устанавливают местные власти городов и округов, из-за чего они могут существенно отличаться от региона к региону.

Сколько платят юридические лица

На предпринимателей наложено обязательство по уплате IncomeTax. Это корпоративный налог. Все учреждения и фирмы платят его. Здесь используют подход, аналогичный расчету налогов в Америке для физических лиц. Сумма платежей обусловливается доходом организации – чем он выше, тем больше надо отдать в федеральный бюджет.

Это корпоративный налог. Все учреждения и фирмы платят его. Здесь используют подход, аналогичный расчету налогов в Америке для физических лиц. Сумма платежей обусловливается доходом организации – чем он выше, тем больше надо отдать в федеральный бюджет.

Такие взносы назначают не только юридическим лицам, состоящим из граждан страны. Иностранные фирмы, работающие на американской территории, тоже платят IncomeTax – в этом плане у них нет привилегий.

Ставка варьируется размерами заработков. Она начинается с 16 % и заканчивается 35 %. Многое также зависит от конкретного штата – помимо федеральных взносов, в нем могут быть установлены персональные корпоративные сборы.

В целом система выглядит так:

- есть федеральная ставка – 21 %;

- есть процент по штатам – он может сильно отличаться. Например, в Северной Каролине установлены 2,5 % – это фиксированная ставка. А в Айове делают взносы по прогрессивной шкале. И иногда выплаты доходят до целых 12 %;

- имеются муниципальные сборы – обычно ими пополняют городские бюджеты.

Это могут быть удержания с продаж или от сделанного компанией объема заработка – составляют такие выплаты от 2 % до 9 %.

Это могут быть удержания с продаж или от сделанного компанией объема заработка – составляют такие выплаты от 2 % до 9 %.

На местном уровне стараются не начислять налоги на прибыль организаций, поскольку от этого, как правило, мало эффекта. Обычно назначают обязательные сборы средств на сделанные продажи или оказанные услуги.

Примечательно, что процесс формирования офшорных организаций в Штатах не предусмотрен.

Что будет, если не отправлять платежи

Улица Пятая Авеню

Улица Пятая Авеню — и снова Манхэттен! Эта улица считается одной из самых дорогих, самых фешенебельных, самых пафосных и, разумеется, одной из самых знаменитых в мире. Только представьте себе, сколько известных личностей прогуливалось по её тротуарам, заходили в бутики и кафе! Именно с Пятой Авеню начинается отсчет всех нью-йоркских улиц.

Это интересный факт – в Америке очень мало уклонистов. Ведь при любой обнаруженной ошибке в декларациях или не предоставленной в срок отчетности правительство накладывает на нарушителей суровые наказания. Примечательно, что могут назначить несколько разноуровневых штрафов – федеральные и местные.

Примечательно, что могут назначить несколько разноуровневых штрафов – федеральные и местные.

Например, придется заплатить 2 % или 5 % от суммы налогового сбора, если с уплатой просрочили без уважительных причин на время до 5 дней. Но в ряде случаев штрафы могут равняться даже 15 % – если человек никак не реагирует на уведомления о необходимости выплат.

В целом же уклонение от платежей в пользу государства считается серьезным правонарушением. Хотя за него и не предусмотрено ответственности с точки зрения уголовного законодательства, попасть в тюрьму все-таки можно. Дело в том, что в государстве приняты специальные законы касательно выплат.

Начисленные штрафы можно оспорить только в суде. Но американцы предпочитают до этого не доводить, поскольку процесс обычно затягивается надолго. Да и оспорить их очень сложно. Упростить себе жизнь можно только путем своевременной сдачи требуемых отчетов.

Если в отчетность внести недостоверные сведения, за это тоже следуют наказания:

- 50 USD – за форму W-2, заполненную с ошибками

- 250 USD – за возвращенную декларацию по причине допущенных ошибок;

- 50 долларов – за каждую неточность, требующую исправления.

Примечательно, что штрафные санкции, налагаемые на нанимателя, оказываются гораздо больше тех, что предусмотрены для физических лиц. Самые жесткие наказания ожидают тех, кто не отправляет в IRS средства, удержанные с сотрудника. За такие проступки обязуют выплатить до 100 % от суммы.

Штрафы могут наложить как на фирму, так и на руководителя, по вине которого произошла неуплата. Если ошибиться в перечислении сборов, то впоследствии можно серьезно поплатиться за этот промах своими же деньгами.

Именно поэтому американцы предпочитают потратить время, чтобы разобраться в тонкостях этих вопросов, внимательно высчитать налоги в США для физических и юридических лиц. У многих резиденты страны ассоциируются с невероятно ответственными налогоплательщиками, но это результат жесткой системы наказаний. И она действительно работает. Штрафы имеют свойство накапливаться и расти, и это отличный стимул заставить предпринимателей и обычных граждан перечислять средства, предоставлять правильно и вовремя оформленные отчеты.

Оставьте заявку на оформление визы

Выберите ваш город Выберите ваш городАлматыАнапаАрзамасБлаговещенскВеликий НовгородВладикавказВладимирВолжскийВоронежДомодедовоИвановоИжевскИркутскКазаньКемеровоКрасногорскКраснодарКрасноярскЛипецкМахачкалаМичуринскМоскваМуромНабережные ЧелныНижний НовгородНовосибирск — СибирскаяНовосибирск — ФрунзеНур-СултанОдинцовоОмскОрелОренбургПодольскРеутовРостов на ДонуРязаньСанкт-ПетербургСочиСтавропольСтерлитамакСургутТольяттиТулаТюменьУлан-УдэУфаХабаровскХабаровск ДикопольцеваЧебоксарыЧеркесскЩелковоЮжно-СахалинскЯкутскЯрославль

Отправить заявку

Все поля обязательны к заполнению

Подоходный налог в других странах

Если рассматривать налоги на зарплату в Америке и в других государствах, можно обнаружить интересные факты. На самом деле наиболее высокие выплаты характерны для европейских государств. В большинстве из них задействуют прогрессивную шкалу. В ФРГ максимальный платеж доходит до 40 %, а в Дании – до целых 55 %. Это много, в сравнении с американскими 38 %.

В ФРГ максимальный платеж доходит до 40 %, а в Дании – до целых 55 %. Это много, в сравнении с американскими 38 %.

В Австрии выплачивают до 35 %, но если учесть другие обязательные начисления, в совокупности обычно выходит до 60 %. В Бельгии отдают до 50 % от зарплаты, в Великобритании – максимум 45 %.

В Румынии удерживают только 16 % – это ставка и для граждан, и для предпринимателей. Хотя несколько лет назад платеж составлял 38 %. Кстати, такой подход позволил значительно сократить число фирм, пытающихся уйти от налогообложения.

На фоне этих значений российские 13 % кажутся действительно очень маленьким сбором. Особенно в сравнении с французскими 75 % или испанскими 52 %. Но если учесть прочие обязательные взносы – на недвижимость, имущество, транспорт – набегает более солидная сумма. Болгария пошла по тому же пути, что и Румыния. Здесь владельцы бизнеса и обычные граждане платят 10 % от доходов.

В Сингапуре аналогично задействуют прогрессивную шкалу. При заработке до 34. 706 SGD, что эквивалентно 1,5 млн ₽, сборы ничего не составляют – они равны 0 %. Но состоятельные резиденты обязаны оплачивать 22 %. Состоятельность обозначена суммой от 462.748 SGD – это примерно 20.000.000 ₽.

706 SGD, что эквивалентно 1,5 млн ₽, сборы ничего не составляют – они равны 0 %. Но состоятельные резиденты обязаны оплачивать 22 %. Состоятельность обозначена суммой от 462.748 SGD – это примерно 20.000.000 ₽.

На Багамских островах при прибыли меньше 50.000 USD тоже не требуются взносы. А на Каймановых островах вообще нет налоговых обязательств.

Подводя итоги

Лас-Вегас

Лас-Вегас — лучшее место для того, что спустить несколько тысячи долларов — это казино Лас-Вегаса. В этом самом шумном и самом ярком американском городе вас легко распишут с первой встречной, напоят виски и с удовольствием помогут избавиться от лишних денег. Только не очень увлекайтесь, ведь можно остаться совсем ни с чем!

Большинство мечтающих о жизни за океаном обычно не имеют представления о том, чем она отличается от жизни на родине. И чтобы получить полное представление об условиях существования в Штатах, следует как минимум поинтересоваться зарплатами и тем, какие налоги есть в Америке, в чем их отличие от российских.

В РФ региональные власти не наделены таким количеством полномочий, как в США. Ставки обычно можно устанавливать на федеральном уровне. Вдобавок к этому жестко регулируется уровень минимальной оплаты труда и МРОТ, как и степень ответственности в рабочих отношениях.

Что касается подоходных удержаний – именно они наглядно демонстрируют разницу в фискальной нагрузке. В РФ принята 13%-ная фиксированная ставка НДФЛ, начисления затрагивают также прибыль фирм в размере 20 %. Но эти значения ниже, чем в Штатах.

Выплаты в США весьма высокие. Но ключевая особенность в том, что максимальные суммы требуются от состоятельных людей и коммерческих организаций. Это лишь подтверждает факт большей развитости налогового законодательства, если сравнивать с РФ. Дело в том, что используемая властями прогрессивная шкала существенно понижает финансовую нагрузку на обычных граждан со скромными доходами так, чтобы им было по силам заплатить. И от малоимущих резидентов, на попечении которых оказываются иждивенцы, никто не требует баснословным сумм. Да и вообще система налогообложения в США обеспечивает 30 % ВВП – этот факт тоже достоин внимания.

Да и вообще система налогообложения в США обеспечивает 30 % ВВП – этот факт тоже достоин внимания.

А чтобы не было путаницы, всем временно пребывающим в стране или уже переехавшим на ПМЖ нужно заранее разобраться, какие и сколько налогов платят в США в определенных случаях. К тому же на многих ресурсах, предполагающих внесение платежей онлайн, уже есть подсказки. При желании разобраться в нюансах несложно. Хотя у некоторых все же возникают проблемы из-за действующей системы сплошного декларирования годовых доходов. Если самостоятельно заполнить бланки не получается, тогда лучше всего воспользоваться помощью квалифицированного бухгалтера.

Узнайте, как все правильно сделать прямо сейчас у менеджера «Единого Визового Центра». Наши опытные специалисты помогут даже в самых сложных ситуациях!

Дамба Гувера

Дамба Гувера — одно из наиболее интересных и масштабных гидротехнических сооружений в США. Стоит она в Черном каньоне, в нижней части реки Колорадо и стала причиной образования водохранилища. Построена дамба Гувера в 1936 году, находится в окрестностях Лас-Вегаса, так что можно будет совместить казино и посещение интересного места.

Построена дамба Гувера в 1936 году, находится в окрестностях Лас-Вегаса, так что можно будет совместить казино и посещение интересного места.

Шоссе 66

Шоссе 66

Йеллоустон

Йеллоустон

Аляска

Аляска

1

/ 3

Шоссе 66

Йеллоустон

Аляска

Оценка статьи:

Автор статьи: Ващилина Анастасия

Руководитель клиентского отдела города Краснодар, путешественник и эксперт в визовой сфере с опытом работы в компании 3 года.

Смотрите также:

Оформление визы в Австрию в 2022 году

Правила въезда в Литву

Виза в Кыргызстан

Оформление визы для посещения Кипра в 2022 году

Оформление визы в Эстонию в 2022 году

Оформление загранпаспорта

Оставить комментарий

Отправить

Нажимая «Отправить», вы соглашаетесь с условиями Политики конфиденциальности

Сколько остается чистыми из зарплаты $9791 в США

- Сколько остается чистыми из зарплаты $9791 в США

- skysheep wrote in pora_valit

- January 15th, 2016

В ватной мифологии существует устойчивый миф, что на западе зарплаты надо делить пополам, так как налоги и другие вычеты забирают половину зарплаты. Давайте посмотрим сколько на самом деле остается чистыми, из довольно высокой зарплаты, у человека который не делает никаких вычетов, и платит налоги близкие к максимальным.

1. Зарплата (грязными) $9791.66

2. Федеральный налог (Обаме на пропитание) — $1751.11 (17.9% от зарплаты)

3. Медицинский налог (на лечение пенсионеров) — $135.29 (1.4% от зарплаты)

4. Пенсионный налог (пенсионерам на пропитание) — $578.47 (5.9% от зарплаты)Итого, все налоги $2464.87 (25.2% от зарплаты)

Помимо этого, есть другие вычеты. Некоторые из них почти обязательные.

5. Медицинская страховка на взрослого с детьми — $310 (3.2% от зарплаты) Без медицинской страховки в США плохо жить. Если бы не дети, то страховка на одного была бы наполовину дешевле.

Также, есть относительно добровольные вычеты. Их делать совсем не обязательно, но как правило выгоднее делать чем не делать. Эти деньги идут не какому-то дяде Васе, а идут на счет работника, и он может ими распоряжаться на свое усмотрение.

6. Добровольные пенсионные сбережения — $783.

33 (8% от зарплаты). Эти деньги лежат на счету, растут потихоньку, и обеспечивают дополнительный доход на пенсии. Иногда работодатель еще добавляет к этому своих денег.

33 (8% от зарплаты). Эти деньги лежат на счету, растут потихоньку, и обеспечивают дополнительный доход на пенсии. Иногда работодатель еще добавляет к этому своих денег.7. Отчисления на счет по уходу за детьми — $208 (2.1% от зарплаты). Эти деньги используются для оплаты няни или детских садов.

Если бы человек не делал этих добровольных отчислений, то налоги были бы выше, долларов на $300. И в итоге на руки он получал бы на $600 больше. Но тогда потерял бы $780 пенсионных сбережений, и $208 на няню.

Также, есть отчисления на страхование жизни ($8.32 дает страхование в две годовых зарплаты, в случае смерти) и страхование от потери трудоспособности ($51.90 дает 60% от зарплаты, пожизненно, в случае потери трудоспособности). Но эти деньги на самом деле не вычитаются из зарплаты, так как за это платит работодатель. Они сначала прибавляются к зарплате, а затем вычитаются. В итоге, работник платит лишь налоги, что уже включено в сумме налогов выше. Еще есть глазная страховка, которая оплачивает очки или контактные линзы, но это уже мелочь — $3.

32.

32.Что имеем в итоге?

На налоги уходит 25%. На медицинскую страховку уходит 3%. На добровольные отчисления уходит 10%, но это твои деньги. В итоге, у человека с высоким доходом, на налоги и медицинскую страховку уходит менее 30% У людей с более средними доходами, этот процент еще ниже.

P.S. Некоторые люди в комментариях утверждают что ситуация другая в штатах с высокими налогами (Нью Йорк и Калифорниа). Нет, это не так. Вот например расчетных лист (W-2) человека который работал в Нью Йорке с зарплатой $167500 в год. Его удержанные налоги были 15.1% федерального, 3.8% на пенсии, и 1.4% на Медикэр, плюс 5.6% налогов штата. Итого, около 26% на налоги, у человека с зарплатой намного выше средней. И это удерждания из чека, которые как правило чуть выше реального налога. В апреле подается декларация, и часть этих денег как правило возвращается обратно.

А вот статистика средних эффективных налоговых ставок, в зависимости от категорий дохода.

Как видим, лишь высшие 5% платили федеральных налогов выше 20%. Налоги штатов, даже в таких дорогих местах как Нью Йорк и Калифорния, повышают эти цифры на 1-2 процента для тех кто в нижней половине доходов, и процентов на 5-6 для самой верхушки доходов.

Как видим, лишь высшие 5% платили федеральных налогов выше 20%. Налоги штатов, даже в таких дорогих местах как Нью Йорк и Калифорния, повышают эти цифры на 1-2 процента для тех кто в нижней половине доходов, и процентов на 5-6 для самой верхушки доходов.Это конечно выше чем 13% которые платят все в России, но зато у человека есть не нищенская пенсия и нормальное медицинское обслуживание.

Tags: США, финансы — зарплаты, финансы — налоги

Что это такое и что они финансируют?

15 ноября 2022 г.

Налоги с заработной платы финансируют программы социального страхования, включая Social Security и Medicare, и являются вторым по величине источником доходов федерального правительства. В 2019 году, последнем году, за который на данные не повлияли временные искажения, вызванные пандемией, налоги на заработную плату составили 36 процентов от общих федеральных доходов. Большинство работающих американцев облагаются налогами на заработную плату, которые обычно автоматически вычитаются из зарплаты работника. Работодатели также часто облагаются этими видами налогов.

Работодатели также часто облагаются этими видами налогов.

Подавляющее большинство федеральных налогов на заработную плату идет на финансирование социального обеспечения и медицинской помощи:

- Налоги, направляемые на программу социального обеспечения, были установлены Законом о федеральных страховых взносах (FICA) и взимаются в равной степени с работодателей и работников со всей заработной платы до определенного уровня.

- Налоги Medicare для ее программы больничного страхования (HI) также являются частью FICA и взимаются в равной степени с работодателей и работников со всей заработной платы. Трастовый фонд HI также получает поступления от дополнительного налога на высокооплачиваемых лиц.

Несколько других видов федеральных налогов на заработную плату также используются для финансирования небольших программ:

- Работодатели платят налоги для финансирования программы страхования от безработицы.

- Программы финансирования выхода на пенсию для федеральных служащих и железнодорожников также получают доход от налогов на заработную плату.

Что такое налог на заработную плату социального обеспечения?

Часть налогов FICA, предназначенная для социального обеспечения, используется для финансирования программ страхования по старости и потери кормильца и страхования по инвалидности, которые обеспечивают ежемесячный доход пенсионерам, людям с ограниченными возможностями и их семьям. Налоги на заработную плату являются основным источником финансирования этих программ, на которые приходится 88 процентов всех поступлений в их целевые фонды в 2019 году..

Работодатели и работники платят по 7,65% от заработной платы в виде налогов FICA; часть, предназначенная для социального обеспечения, составляет 6,2 процента и взимается только до максимального уровня дохода, определяемого ежегодно (оставшиеся 1,45 процента предназначены для Medicare). Самозанятые лица также вносят свой вклад в эти фонды за счет налогов в соответствии с Законом о взносах на самостоятельную занятость (SECA). Ставки налогов SECA идентичны ставкам налогов FICA, с той лишь разницей, что физическое лицо несет ответственность за уплату части налога как работнику, так и работодателю.

Ставки налогов SECA идентичны ставкам налогов FICA, с той лишь разницей, что физическое лицо несет ответственность за уплату части налога как работнику, так и работодателю.

Ставка налога на социальное обеспечение была первоначально установлена в 1937 году на уровне 1 процента от налогооблагаемого дохода и постепенно увеличивалась с течением времени. Текущая ставка была установлена в 1990 году, хотя она дважды менялась в связи с экономическим спадом. В 2011 и 2012 годах ставка для сотрудников была временно снижена, чтобы облегчить трудности, возникшие в результате Великой рецессии. Чтобы увеличить заработную плату во время COVID-19, работодателям было разрешено отсрочить удержание части доли своих работников в налогах на заработную плату для социального обеспечения с 1 сентября 2020 г. по 31 декабря 2020 г. Однако работодатели несут ответственность за удержание любых отложенных налогов. из заработной платы работников и их выплате до конца 2021 года.

В 2021 году Социальное обеспечение получило 980 миллиардов долларов дохода от налогов на заработную плату, или 4,3 процента валового внутреннего продукта (ВВП). Остальная часть поступлений по программе поступает от налогообложения пособий по социальному обеспечению, а также процентов на остатки трастовых фондов.

Остальная часть поступлений по программе поступает от налогообложения пособий по социальному обеспечению, а также процентов на остатки трастовых фондов.

Каков предел дохода, облагаемого налогом на фонд заработной платы социального обеспечения?

Налог на фонд социального обеспечения применяется только к определенной сумме годового заработка работника; этот предел часто называют налогооблагаемым максимумом или пределом налога на социальное обеспечение. В 2023 году максимальный доход, облагаемый налогом на фонд социального обеспечения, подскочил до 160 200 долларов, что на 13 200 долларов больше, чем в 2022 году.

Когда налог на социальное обеспечение был впервые введен в 1937 году, он был ограничен законом на уровне первых 3000 долларов дохода (что эквивалентно примерно 56000 долларов в долларах 2021 года). С 1975 года максимальный размер налогооблагаемой базы обычно увеличивается каждый год на основе индекса средней заработной платы по стране. Каждый год около 6 процентов работающего населения зарабатывают больше, чем налогооблагаемый максимум, что имеет место с 1983 года.

Экономисты считают налог на социальное обеспечение регрессивным, поскольку по мере того, как доходы человека превышают установленный предел, облагаемая налогом часть общего дохода уменьшается.

Аргументы за и против ограничения налога на социальное обеспечение

Сторонники увеличения или отмены ограничения на заработок, облагаемого налогом на фонд социального обеспечения, утверждают, что это сделает налог менее регрессивным и станет частью решения по укреплению трастовых фондов социального обеспечения. Анализ, проведенный Бюджетным управлением Конгресса, показал, что поэтапная отмена налогового предела путем ограничения доходов ниже текущего налогооблагаемого максимума и выше 250 000 долларов США привела бы к увеличению доходов на сумму более 1 триллиона долларов с 2019 года.до 2028 года. Другой аргумент заключается в том, что отмена максимального налогооблагаемого максимума скорректирует тот факт, что люди с более высоким доходом обычно имеют более длительную продолжительность жизни и, следовательно, получают пособия по социальному обеспечению в течение большего периода времени.

Оппоненты утверждают, что увеличение или отмена налогооблагаемого максимума ослабит связь между суммой, которую люди платят в виде налогов на социальное обеспечение, и суммой, которую они получают в виде пенсионных пособий. Оппоненты также утверждают, что, хотя лица с низким доходом могут платить большую долю своего дохода в виде налогов на социальное обеспечение, чем более богатые, они также получают непропорционально большую долю государственных трансфертных платежей, которые не облагаются налогом. Эти противники ссылаются на программы, которые были созданы, чтобы хотя бы частично компенсировать регрессивный характер налога на фонд социального обеспечения.

Некоторые экономисты предполагают, что если ограничение будет снято, работодатели могут отреагировать, переведя налогооблагаемую компенсацию в форму компенсации, которая облагается налогом по более низкой ставке. Например, работодатели могут снизить заработную плату, но увеличить пенсионные выплаты, которые вычитаются из налога на прибыль корпораций, чтобы компенсировать дополнительные налоги на заработную плату, которые они должны были бы заплатить.

Что такое налог на заработную плату Medicare?

Работники и работодатели вносят по 1,45% от заработка работников в программу Medicare, которая взимается со всех доходов. С 2013 года дополнительно 0,9процентный налог был наложен на сотрудников с доходом, превышающим порог от 125 000 до 250 000 долларов США в зависимости от статуса подачи; эти дополнительные налоги не уплачиваются работодателем.

Доходы от налогов на заработную плату помогают финансировать программу больничного страхования Medicare (HI), которая используется для оплаты пребывания в больнице и некоторых видов медицинского обслуживания на дому, таких как уход в хосписе. В 2019 году налоговые поступления HI составили 1,3 процента ВВП, и эта сумма оставалась относительно постоянной в течение 25 лет. Налог HI изначально был основным источником доходов для Medicare, прежде чем программа расширилась и теперь включает планы Medicare Advantage и покрытие рецептурных препаратов. Налоги, предназначенные для HI, в настоящее время составляют 36 процентов от общего объема поступлений Medicare, и прогнозируется, что эта доля сократится в будущем.

Существуют ли другие федеральные налоги на заработную плату?

В дополнение к налогам FICA или SECA, некоторые другие налоги на заработную плату взимаются с некоторых сотрудников:

- Налоги Федерального закона о налоге на безработицу (FUTA) уплачиваются только работодателями по ставке 6 процентов за первые 7000 долларов заработанного дохода на одного работника. Налоги FUTA поддерживают финансирование государственных программ страхования от безработицы.

- Закон о пенсионном обеспечении железнодорожников Налоги уплачиваются железнодорожными служащими и работодателями для финансирования пенсионных программ для железнодорожников.

- Прочие налоги на заработную плату в основном состоят из налогов, уплачиваемых федеральными служащими для финансирования собственных пенсионных программ.

Как работают налоги с заработной платы в других странах?

Многие страны Организации экономического сотрудничества и развития (ОЭСР), группы стран с экономикой с высоким уровнем дохода, также финансируют свои программы социального страхования за счет налогов на заработную плату. В то время как системы социального обеспечения в других странах принимают разные формы, большинство из них предоставляет финансируемые государством пенсии, которые обеспечивают помощь пенсионерам, как и в Соединенных Штатах.

В то время как системы социального обеспечения в других странах принимают разные формы, большинство из них предоставляет финансируемые государством пенсии, которые обеспечивают помощь пенсионерам, как и в Соединенных Штатах.

Несмотря на это сходство, существует много различий в том, как другие страны ОЭСР взимают налоги с заработной платы со своих граждан. В таких странах, как Нидерланды, Швеция, Германия и Канада, пределы налогооблагаемой прибыли ниже, чем в США; другие, такие как Норвегия и Ирландия, облагают налогом всю прибыль. Как правило, страны с более высокими ставками налога на заработную плату имеют более низкие предельные значения, в то время как страны с более низкими ставками налога на заработную плату, такие как Соединенные Штаты, как правило, имеют более высокие предельные значения или вообще не имеют предельных значений. В некоторых странах ОЭСР программы социального страхования финансируются из других источников, таких как подоходный налог или акцизный сбор.

В некоторых странах, таких как Великобритания и Австрия, существует структура налога на заработную плату, заключенная в скобки, которая взимает налог с заработной платы по разным ставкам в зависимости от общего дохода, аналогично тому, как в Соединенных Штатах взимаются подоходные налоги. В Соединенном Королевстве эта система с квадратными скобками имеет регрессивную структуру, а в Австрии — прогрессивную.

В Соединенном Королевстве эта система с квадратными скобками имеет регрессивную структуру, а в Австрии — прогрессивную.

Заключение

Налоги на заработную плату являются важным компонентом американской системы налогообложения и играют важную роль в поддержании финансирования и функционирования программ социального страхования. Налоги на заработную плату представляют собой второй по величине источник федеральных доходов после подоходного налога. На уровне домохозяйств налоги на заработную плату часто являются основным федеральным налогом, который платит физическое лицо; на самом деле, по данным Центра налоговой политики, около двух третей домохозяйств платят больше налогов на заработную плату, чем подоходных налогов.

Программы социального страхования, прежде всего Social Security и Medicare, сталкиваются с серьезными финансовыми проблемами. Эти проблемы, вероятно, усугубятся из-за снижения экономической активности и налоговых поступлений от заработной платы, вызванного пандемией COVID-19 и принятым в ответ на нее законодательством. Понимание того, как программы финансируются за счет налогов на заработную плату, важно для разработки реформ, которые обеспечат, чтобы эти программы могли продолжать приносить пользу получателям, которые от них зависят.

Понимание того, как программы финансируются за счет налогов на заработную плату, важно для разработки реформ, которые обеспечат, чтобы эти программы могли продолжать приносить пользу получателям, которые от них зависят.

Что такое налоги на заработную плату? — businessnewsdaily.com

- Налоги на заработную плату или удерживаемые налоги удерживаются из заработной платы работника и уплачиваются в IRS.

- Ставка взносов сотрудников составляет 7,65%, которые идут на социальное обеспечение и Medicare.

- Работодатели должны удерживать федеральный подоходный налог в дополнение к любым налогам штата или местным налогам.

- Эта статья предназначена для владельцев малого бизнеса, которые ищут более подробную информацию о налогах на заработную плату и о том, как они применяются к ним.

Если вы владелец малого бизнеса в Соединенных Штатах, вам необходимо знать о налогах на заработную плату с момента найма первого сотрудника. Начиная с «Нового курса» Франклина Д. Рузвельта, налоги на заработную плату — это налоги, удерживаемые с заработка работника (включая любую заработную плату, оклады, премии или денежные подарки от работодателя) для финансирования федеральных программ, таких как Medicare и Social Security.

Начиная с «Нового курса» Франклина Д. Рузвельта, налоги на заработную плату — это налоги, удерживаемые с заработка работника (включая любую заработную плату, оклады, премии или денежные подарки от работодателя) для финансирования федеральных программ, таких как Medicare и Social Security.

Вместо прямого налогообложения работников, которые могут или не могут платить налоги вовремя, правительство требует от работодателей удерживать процент от заработной платы сотрудников. В результате владельцы малого бизнеса должны разбираться во всех тонкостях налогообложения. Работодатели могут справиться с этим процессом самостоятельно, заручиться помощью специалиста по налогам или нанять службу расчета заработной платы для выполнения всех своих обязательств по заработной плате и налогам на заработную плату.

Примечание редактора: Ищете информацию об услугах по расчету заработной платы? Заполните анкету ниже, и наши партнеры-поставщики свяжутся с вами и предоставят необходимую информацию:

Что такое налоги на заработную плату?

Налоги на заработную плату состоят из двух основных компонентов. Первая часть — это часть зарплаты работника, которую удерживает работодатель. Это называется взносом работника и указывается в квитанции об оплате труда. Вторая часть — это сумма взносов работодателей, которая также зависит от заработной платы сотрудников.

Первая часть — это часть зарплаты работника, которую удерживает работодатель. Это называется взносом работника и указывается в квитанции об оплате труда. Вторая часть — это сумма взносов работодателей, которая также зависит от заработной платы сотрудников.

Федеральные налоги

- Социальное обеспечение: И работодатели, и работники платят налоги на социальное обеспечение и вносят одинаковые 6,2% от заработной платы работника.

- Medicare: Как и в случае с налогами на социальное обеспечение, как работодатель, так и работник платят налоги на Medicare — по 1,45% от заработной платы каждого работника, что в сумме составляет 2,9%.

- Федеральный закон о налоге на безработицу (FUTA): Это налог только для работодателя; FUTA не удерживается из заработной платы сотрудников, как налоги на социальное обеспечение и медицинскую помощь.

- Закон штата о налоге на безработицу (SUTA): Как и налог FUTA, налог SUTA взимается только с работодателя в большинстве штатов.

Однако на Аляске, в Нью-Джерси и Пенсильвании сотрудники обязаны платить налоги SUTA.

Однако на Аляске, в Нью-Джерси и Пенсильвании сотрудники обязаны платить налоги SUTA.

Государственные налоги

- Как и следовало ожидать, государственные подоходные налоги сильно различаются. По состоянию на 2021 год подоходный налог в той или иной форме действует в 41 штате. Аляска, Флорида, Невада, Нью-Гемпшир, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг не имеют подоходного налога штата. Однако в некоторых населенных пунктах, городах, округах или районах есть подоходный налог. Свяжитесь с вашим местным правительством, чтобы определить, должен ли ваш бизнес платить определенные местные подоходные налоги.

Как работают налоги с заработной платы?

Налоги на заработную плату удерживаются из заработной платы каждого сотрудника для финансирования программ социального обеспечения и медицинского обслуживания. Работодатели несут ответственность за удержание налогов со своих сотрудников и представление их вместе с их долей работодателя в налогах Федерального закона о страховых взносах (FICA) в IRS.

Когда сотрудники регистрируют свои налоги, им не нужно вручную вводить налог на заработную плату с каждой зарплаты, так как их работодатель сделает это за них. После того, как сотрудники подают свои налоги, они могут получить налоговую декларацию от IRS. Это происходит, когда работодатель переоценивает сумму долга работника и вычитает эту сумму из своей зарплаты. Государство возвращает переплату работнику.

Знаете ли вы? Если вы состоите в браке и подаете налоговую декларацию совместно, у вас может быть недостаточно удержанных налогов Medicare. Если ваш заработанный доход превышает 250 000 долларов США, вы будете облагаться дополнительным налогом. Это также относится к состоящим в браке людям, подающим заявление отдельно, если их доход превышает 125 000 долларов США, и его можно покрыть путем корректировки ваших удержаний и внесения расчетных налоговых платежей.

Что включают в себя налоги на заработную плату?

Налоги на заработную плату делятся на три основных потока: социальное обеспечение и медицинское обслуживание, которые предусмотрены законом FICA, и федеральный доход.

Взносы на социальное обеспечение уплачиваются в фонд пособий по старости и страхования по инвалидности, в то время как Medicare обеспечивает медицинское обслуживание пожилых людей. В дополнение к удержанию налогов из зарплаты работника, работодатели должны уравнять взносы в систему социального обеспечения и Medicare, а также произвести другие выплаты, такие как налоги штата и федеральные налоги по безработице или компенсации работникам.

Соня Мюнхен, основатель Payroll Gal, более 20 лет работает консультантом по налогам на заработную плату для малого бизнеса. Она сказала, что владельцам бизнеса важно точно понимать, за что они несут ответственность.

«Как работодатель вы несете ответственность за… учет времени, расчет заработной платы на основе налоговых справок работников и внесение чека заработной платы еженедельно, раз в две недели, раз в полгода или ежемесячно», — сказала она.

По данным Общества управления человеческими ресурсами, верхний предел налогооблагаемой заработной платы для социального обеспечения обычно повышается каждый год на основе увеличения средней заработной платы по стране. В 2021 году максимальный заработок, облагаемый налогом на заработную плату социального обеспечения, увеличится на 5 100 долларов США и составит 142 800 долларов США.

В 2021 году максимальный заработок, облагаемый налогом на заработную плату социального обеспечения, увеличится на 5 100 долларов США и составит 142 800 долларов США.

Налоги на заработную плату и подоходный налог

В дополнение к взносам в фонды Social Security и Medicare, которые уплачиваются в специальные фонды, работники должны платить федеральный подоходный налог. Налоговая ставка работника определяется их федеральной шкалой подоходного налога, которая ежегодно корректируется IRS с учетом инфляции. В отличие от налога FICA, федеральный подоходный налог не уплачивается в какой-либо конкретный фонд.

В зависимости от вашего местонахождения у вас могут быть дополнительные подоходные и удерживаемые налоги.

«В штатах и некоторых населенных пунктах также существуют налоги на заработную плату, которые часто включают такие вещи, как государственное страхование по нетрудоспособности», — сказал Майкл Лоу, сертифицированный бухгалтер Canopy Tax. «Если кто-либо из ваших сотрудников зарабатывает более 200 000 долларов, с них удерживается дополнительный подоходный налог Medicare».

Пределы заработной платы и налоги с фонда заработной платы

На 2021 год предел базовой заработной платы составляет 142 800 долларов США. Если работник зарабатывает эту сумму у одного работодателя, то его налоги на заработную плату ограничиваются этой заработной платой. Если кто-то имеет более одного работодателя и зарабатывает больше этой суммы, ему придется подать иск о корректировке любых переплаченных налогов на социальное обеспечение.

Налог Medicare не имеет предела заработной платы, так как все покрываемые заработные платы облагаются им. Однако, если вы зарабатываете более 200 000 долларов в год, ваш работодатель будет удерживать дополнительно 0,9% налог на медицинскую помощь.

Основные выводы: Налоги с заработной платы включают платежи в фонды социального обеспечения и Medicare. Есть также федеральные подоходные налоги, которые необходимо платить. Эти платежи не идут в конкретный фонд, как это делают налоги на социальное обеспечение и медицинскую помощь.

Какова ставка налога на заработную плату?

Налоговые обязательства работодателя

Работодатели несут следующие налоги со своих сотрудников:

- Социальное обеспечение: 2% (для максимальной заработной платы в размере 142 800 долларов США в 2021 году)

- Medicare: 45% (плюс 0,9% за зарплату, превышающие 200 000 долл. США)

- Федеральный налог на безработицу: варьируется в соответствии с штатом

- Налог на безработицу . Вариант. для налога на заработную плату рассчитывается в процентах от налогооблагаемой заработной платы. Для некоторых сотрудников налогооблагаемая заработная плата будет ниже, чем валовая заработная плата, например, если они вносят взносы в 401 (k). Чистая заработная плата относится к заработной плате на руки или к валовой заработной плате за вычетом налогов.

По состоянию на 2021 год ставка налога на заработную плату, удерживаемая с сотрудников, составляет 7,65% плюс федеральный подоходный налог и подоходный налог штата.

Вот как это разрушается:

Вот как это разрушается:- Социальное обеспечение : 2% (за максимальную заработную плату в размере 142 800 долл. США)

- Medicare : 45% (плюс 0,9% за зарплаты, превышающие 200 000 000 долл. подоходный налог : Зависит от налоговой категории

- Подоходный налог штата : Зависит от штата

Если вы сами себе начальник, вам придется удерживать свои собственные налоги. Ставка налога на заработную плату самозанятых составляет 15,3%. [Читать статью по теме: Налоги для фрилансеров: что должен знать каждый фрилансер ]

Ключевой вывод: Работодатели и работники имеют свои собственные обязательства по налогу на заработную плату Работодатели платят налоги с заработной платы для социального обеспечения, Medicare, федеральной безработицы и государственная безработица.

Сотрудники платят за социальное обеспечение и Medicare на основе процента от их заработной платы.

Сотрудники платят за социальное обеспечение и Medicare на основе процента от их заработной платы.Уплата налога на заработную плату

Согласно закону, частота уплаты налога на заработную плату обычно зависит от размера вашего бизнеса, от того, как часто вы ведете начисление заработной платы и от того, какой вы работодатель.

«Домашние работодатели с небольшими платежными ведомостями имеют самые мягкие требования к депозитам, с ежегодными депозитами», — сказал он. «Те, у кого больше заработная плата, должны вносить депозиты ежемесячно или раз в две недели».

Закон сказал, что предприятиям, которым не повезло оказаться в зоне бедствия, объявленной на федеральном уровне, могут быть на короткое время снижены требования к платежам.

Хотя можно заполнить налоги на заработную плату самостоятельно, это может быть сложно, особенно когда речь идет об отслеживании платежей и удержании нужной суммы денег.

«Самый надежный, но основной совет, который я даю владельцам бизнеса, — это найти компанию по расчету заработной платы и выработать привычку депонировать все, что они вам скажут», — сказал Энтони Пэрент, владелец фирмы Parent & Parent, занимающейся налоговым правом и бизнес-налогами.

ТОО.

ТОО.Ключевой вывод: Как часто вы платите налоги с заработной платы, как правило, определяется размером вашего бизнеса, типом бизнеса, которым вы управляете, и частотой, с которой вы обрабатываете платежную ведомость.

Управление налогами на заработную плату

Существует несколько способов управления налогами на заработную плату сотрудников и обеспечения соответствия вашего бизнеса требованиям Налогового управления США:

- Сделай сам . Заполните налоги с заработной платы для каждого сотрудника вашей компании. Это включает в себя анализ налоговой формы W-4 каждого сотрудника, расчет надбавок, обращение к таблицам доходов и выполнение основных арифметических действий для удержания нужной суммы денег. Имейте в виду, что вам придется рассчитать удержанный налог штата и федеральный налог на заработную плату.

- Воспользуйтесь услугой расчета заработной платы . Payroll Services — это сторонние компании, занимающиеся обработкой заработной платы, которые управляют заработной платой сотрудников.

Эти услуги полностью интегрированы с соблюдением налогового законодательства, обработкой заработной платы и другими функциями. Они зарабатывают деньги на ежемесячной плате или на процентах от денег, которые они собирают в качестве налогов на заработную плату. Цены на услуги по расчету заработной платы обычно включают как фиксированную ежемесячную плату, так и плату за каждого сотрудника. Базовые ежемесячные затраты обычно колеблются от 20 до 100 долларов в месяц, а плата за одного сотрудника — от 1 до 15 долларов. Рассмотрим наш обзор Paychex, одного из наших лучших вариантов для расчета заработной платы.

Эти услуги полностью интегрированы с соблюдением налогового законодательства, обработкой заработной платы и другими функциями. Они зарабатывают деньги на ежемесячной плате или на процентах от денег, которые они собирают в качестве налогов на заработную плату. Цены на услуги по расчету заработной платы обычно включают как фиксированную ежемесячную плату, так и плату за каждого сотрудника. Базовые ежемесячные затраты обычно колеблются от 20 до 100 долларов в месяц, а плата за одного сотрудника — от 1 до 15 долларов. Рассмотрим наш обзор Paychex, одного из наших лучших вариантов для расчета заработной платы. - Работа со специалистом по налогам . Помимо работы со службой расчета заработной платы, вы можете работать со специалистом по налогам. Вы также можете поговорить с бухгалтером о заполнении налогов с заработной платы, хотя они могут направить вас в службу расчета заработной платы.

Если вы инвестируете в услуги или работаете со специалистом по налогам, вместо того, чтобы самостоятельно заботиться о налогах на заработную плату, вы можете уделять больше времени решению важных проектов и решению вопросов в рамках вашего бизнеса.

Наконечник: Для работодателей Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES) представляет собой налоговый закон, который предоставляет малым предприятиям США помощь в связи с коронавирусом. Множественные налоговые льготы в рамках закона приносят пользу малому бизнесу, в том числе одна для отсрочки уплаты налога на заработную плату. Свяжитесь со своим бухгалтером или финансовым консультантом для получения дополнительной информации о том, как использовать эти положения.

Что произойдет, если вы не заплатите налоги с заработной платы?

Убедиться, что налоги с заработной платы уплачиваются нужным агентствам и вовремя — это задача, к которой не следует относиться легкомысленно. Если вы не будете платить вовремя, вам могут грозить огромные штрафы, закрыть ваш бизнес и, возможно, провести время за решеткой.

Закон говорит, что любые деньги, которые вы удерживаете из зарплаты ваших сотрудников в счет налогов на заработную плату, технически принадлежат правительству.

«У вас есть фидуциарная обязанность передать эти средства соответствующему государственному органу», — сказал он. «Вам не выплачивается компенсация за фидуциарные отношения, но вы подвергаетесь наказанию, если не выплачиваете причитающуюся сумму в размере 100% от суммы, которая должна была быть выплачена».

Если вы не платите правильные налоги с заработной платы или отправляете платежи позже запланированного срока, налоговая служба может нанести вам визит.

«Если вы задержите уплату налога на заработную плату, вы получите уведомление IRS и, в конечном итоге, личное посещение IRS», — сказал Ло. «Постоянная неуплата налогов на заработную плату приведет к тому, что IRS закроет ваш бизнес и, возможно, отправится в тюрьму».

Родитель сказал, что IRS может проявить агрессивность в отношении пропущенных налогов на заработную плату. Структура налогов на заработную плату означает, что, когда компания не удерживает нужную сумму денег, правительство может упустить большую часть финансирования.

Сотруднику не надо ни оформлять отчетность, ни собирать какие-либо бумаги – за этот взнос полностью отвечает наниматель;

Сотруднику не надо ни оформлять отчетность, ни собирать какие-либо бумаги – за этот взнос полностью отвечает наниматель; Это могут быть удержания с продаж или от сделанного компанией объема заработка – составляют такие выплаты от 2 % до 9 %.

Это могут быть удержания с продаж или от сделанного компанией объема заработка – составляют такие выплаты от 2 % до 9 %.

33 (8% от зарплаты). Эти деньги лежат на счету, растут потихоньку, и обеспечивают дополнительный доход на пенсии. Иногда работодатель еще добавляет к этому своих денег.

33 (8% от зарплаты). Эти деньги лежат на счету, растут потихоньку, и обеспечивают дополнительный доход на пенсии. Иногда работодатель еще добавляет к этому своих денег. 32.

32. Как видим, лишь высшие 5% платили федеральных налогов выше 20%. Налоги штатов, даже в таких дорогих местах как Нью Йорк и Калифорния, повышают эти цифры на 1-2 процента для тех кто в нижней половине доходов, и процентов на 5-6 для самой верхушки доходов.

Как видим, лишь высшие 5% платили федеральных налогов выше 20%. Налоги штатов, даже в таких дорогих местах как Нью Йорк и Калифорния, повышают эти цифры на 1-2 процента для тех кто в нижней половине доходов, и процентов на 5-6 для самой верхушки доходов.

Однако на Аляске, в Нью-Джерси и Пенсильвании сотрудники обязаны платить налоги SUTA.

Однако на Аляске, в Нью-Джерси и Пенсильвании сотрудники обязаны платить налоги SUTA. Вот как это разрушается:

Вот как это разрушается: Сотрудники платят за социальное обеспечение и Medicare на основе процента от их заработной платы.

Сотрудники платят за социальное обеспечение и Medicare на основе процента от их заработной платы. ТОО.

ТОО. Эти услуги полностью интегрированы с соблюдением налогового законодательства, обработкой заработной платы и другими функциями. Они зарабатывают деньги на ежемесячной плате или на процентах от денег, которые они собирают в качестве налогов на заработную плату. Цены на услуги по расчету заработной платы обычно включают как фиксированную ежемесячную плату, так и плату за каждого сотрудника. Базовые ежемесячные затраты обычно колеблются от 20 до 100 долларов в месяц, а плата за одного сотрудника — от 1 до 15 долларов. Рассмотрим наш обзор Paychex, одного из наших лучших вариантов для расчета заработной платы.

Эти услуги полностью интегрированы с соблюдением налогового законодательства, обработкой заработной платы и другими функциями. Они зарабатывают деньги на ежемесячной плате или на процентах от денег, которые они собирают в качестве налогов на заработную плату. Цены на услуги по расчету заработной платы обычно включают как фиксированную ежемесячную плату, так и плату за каждого сотрудника. Базовые ежемесячные затраты обычно колеблются от 20 до 100 долларов в месяц, а плата за одного сотрудника — от 1 до 15 долларов. Рассмотрим наш обзор Paychex, одного из наших лучших вариантов для расчета заработной платы.