Содержание

какие налоги платить, как их рассчитать и вести отчетность

В этой статье выжимка главного, что ИП важно знать о работе на патенте: сколько и когда надо платить, как экономить на налогах и вести отчетность.

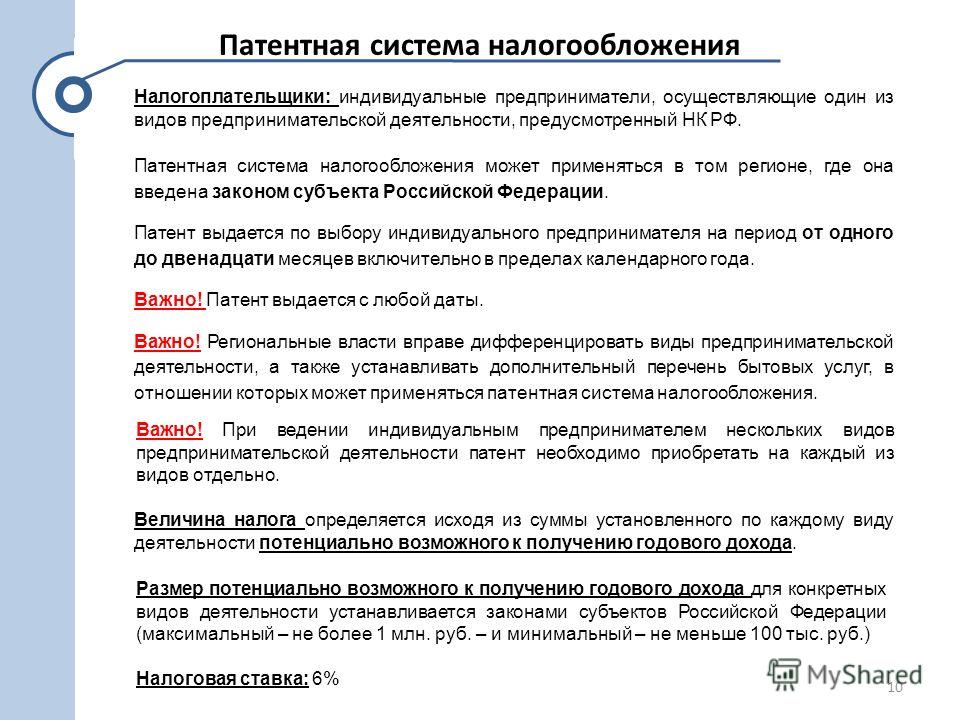

Как устроен патент

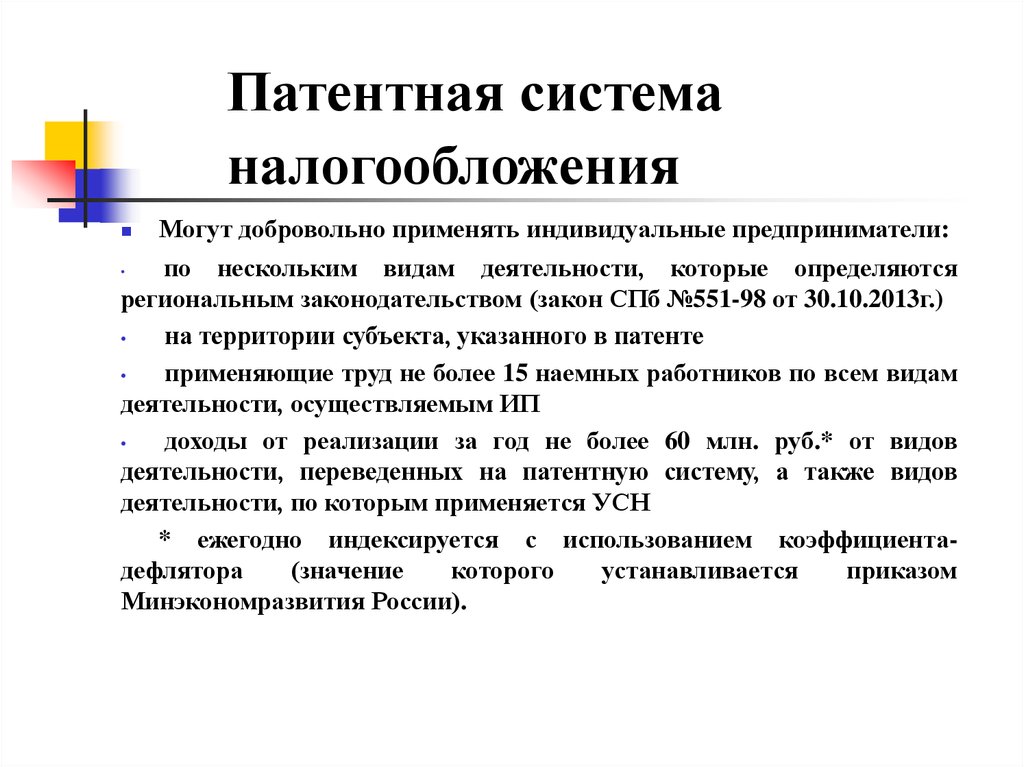

Патент — специальный режим налогообложения для малого бизнеса, который не зависит от размера дохода. Он работает как подписка: заплатил фиксированную стоимость за период — и дальше работаешь и больше налогов не платишь.

Патент для ИП: кто может работать, сколько стоит и как перейти

- Действует только на конкретный вид деятельности.

- Покупается дополнительно к базовому режиму — ОСН или УСН.

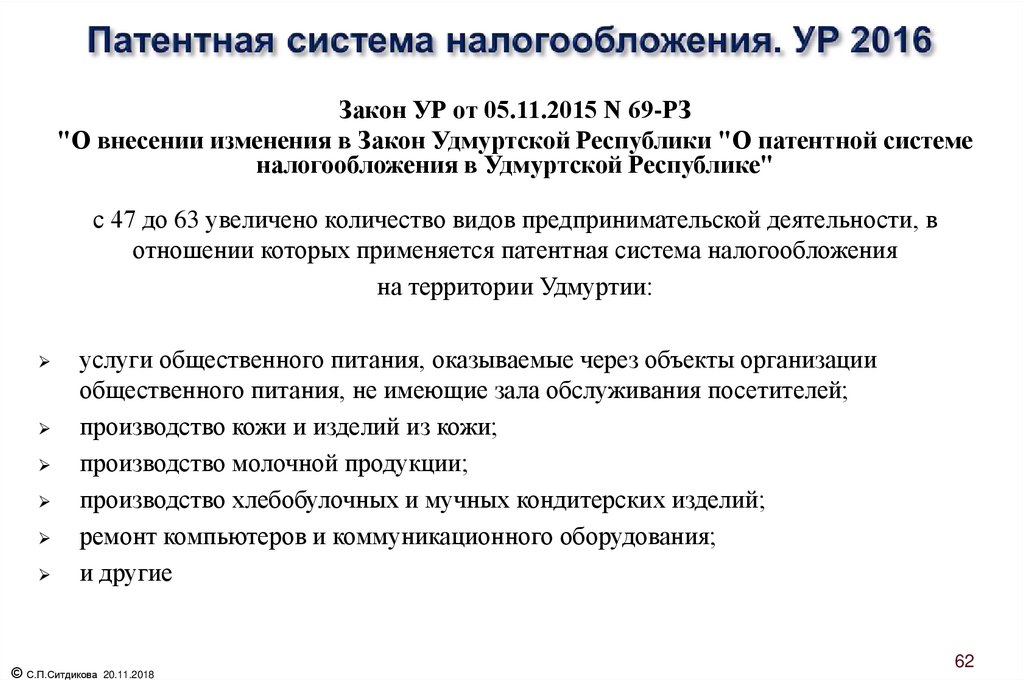

Вид деятельности. Патент действует только на конкретный вид деятельности: если предприниматель совмещает несколько направлений, то на остальные патент распространяться не будет.

Патент на услуги по проведению туристических экскурсий действует только на доход с экскурсий. Если вдруг экскурсовод захочет продавать на экскурсиях сувениры — магниты или браслеты на память, на такой доход тот же патент применить нельзя.

Если соберетесь заниматься другой деятельностью, например продажей сувениров, нужно будет купить другой патент или придется платить налоги по базовому режиму налогообложения.

Базовый режим налогообложения. Когда ИП покупает патент, он уже находится на каком-то налоговом режиме: общей системе или упрощенной. Она считается базовой системой, а патент — ее дополнением. Так вот, если у предпринимателя появляется доход, который не подходит под патент, — с него надо заплатить отдельный налог по базовой системе.

Если экскурсовод начнет продавать сувениры, с дохода от продажи надо будет заплатить налог по базовой системе и сдать отчетность. И так с любым не подходящим под патент доходом — даже если вам придет кэшбэк от банка, с него надо будет заплатить отдельный налог.

Сложность возникает тогда, когда предпринимателю пришел такой доход, а его базовая система — ОСН. В этом случае ему придется заплатить все налоги по ОСН: НДС и налог с прибыли, а еще сдать много дополнительной отчетности.

Переходите на УСН перед покупкой патента

Мы рекомендуем перед покупкой патента перейти на упрощенку. Тогда, если вам придет доход, не подходящий под патент, вы заплатите только 6% и сдадите одну декларацию по УСН. Это проще и дешевле, чем отчитываться по всем правилам ОСН.

Loading…

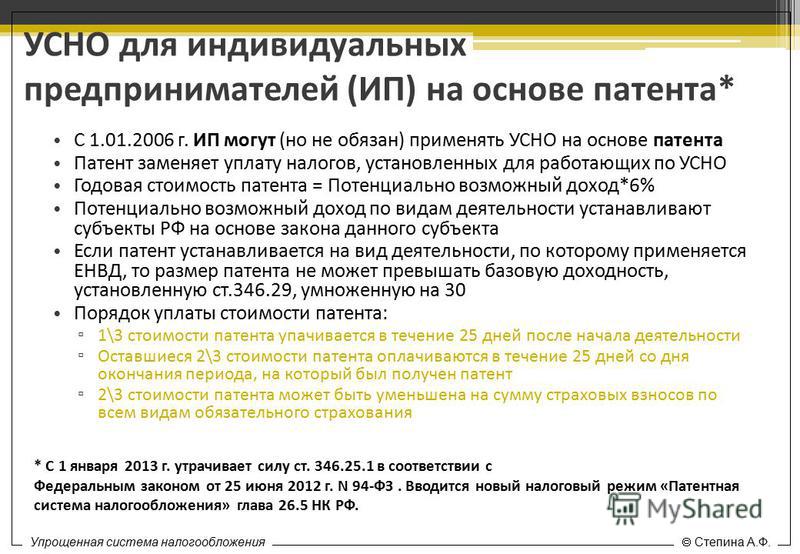

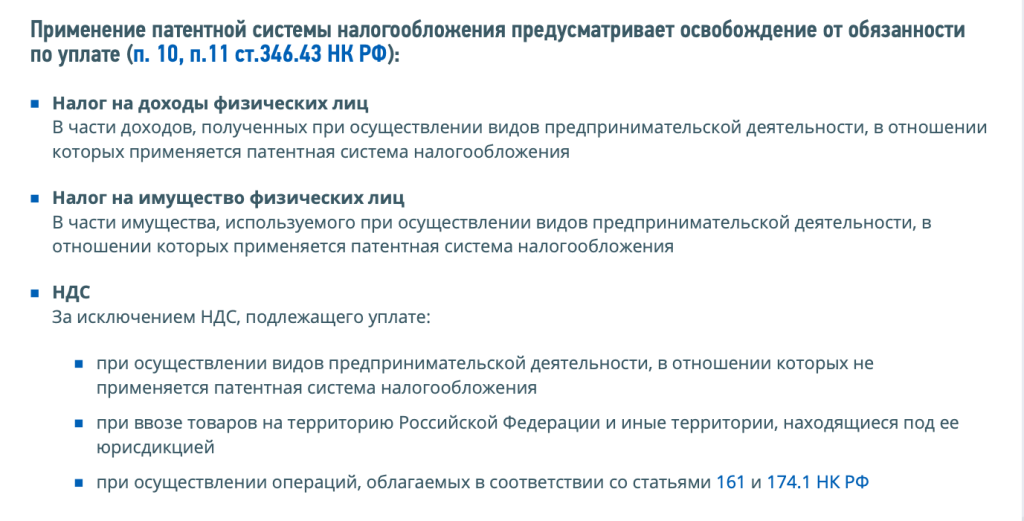

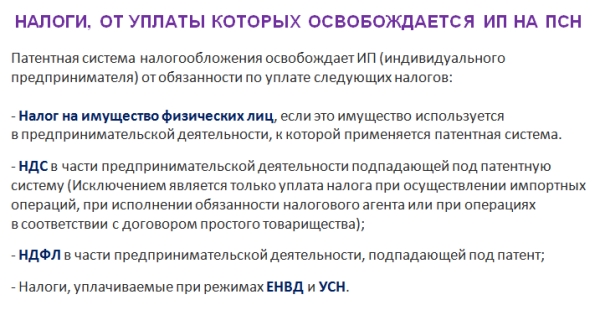

Что обязан платить ИП на патенте

У ИП на патенте есть вот такие обязанности:

- уплатить стоимость патента в срок;

- платить страховые взносы за себя и за сотрудников, если они есть;

- сдавать отчетность по своему базовому режиму налогообложения.

Дальше разберем каждый пункт по отдельности.

Как рассчитать налоги на патенте

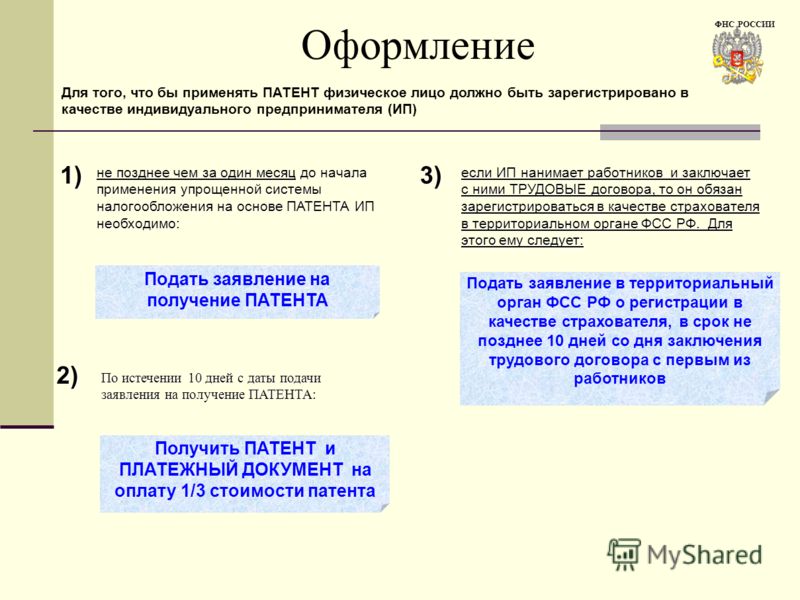

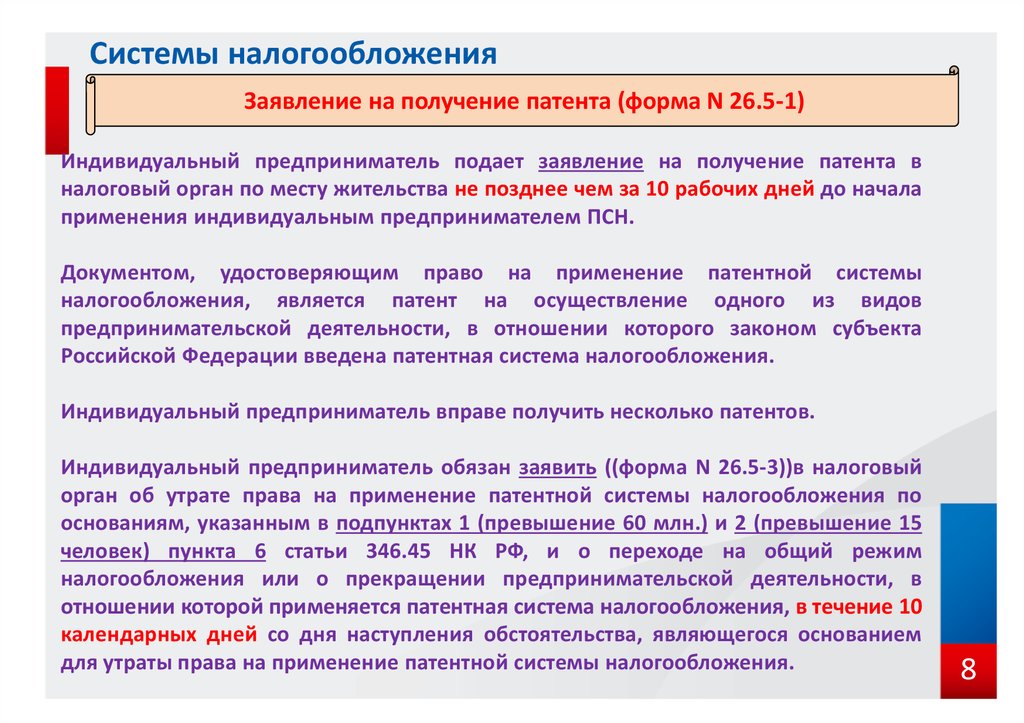

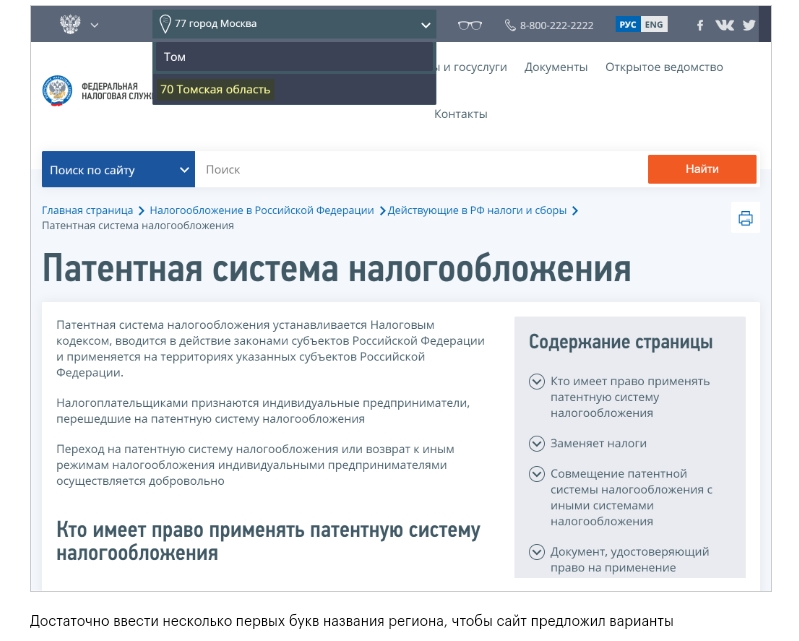

Предприниматель на ПСН платит фиксированную стоимость патента. Рассчитать ее можно на сайте налоговой.

Расчет стоимости патента

Loading…

Патент на работу кафе с площадью зала до 50 м² в Туле на год

Стоимость зависит от вида деятельности, региона, в котором прописан ИП, срока действия патента и условных единиц исчисления объема работы: это может быть количество сотрудников, площадь помещения, количество транспорта или обособленных объектов.

Купить патент можно на срок от 1 до 12 месяцев.

Как рассчитать страховые взносы

ИП на всех системах налогообложения платят страховые взносы на обязательное пенсионное и медицинское страхование. Есть фиксированные страховые взносы и дополнительные.

Фиксированные взносы. Сумма фиксированных страховых взносов для ИП в 2022 году — 43 211 ₽. Эти взносы идут на обязательное пенсионное и медицинское страхование.

Дополнительные страховые взносы. Если доход превышает 300 000 ₽ в год, нужно заплатить дополнительные пенсионные взносы: 1% от дохода свыше 300 000 ₽. На патенте считается не реальный доход ИП, а потенциальный доход, который рассчитывает государство. Чтобы посчитать годовой потенциальный доход, разделите стоимость своего патента на 0,06.

(Годовой потенциальный доход − 300 000 ₽) × 1%

Дополнительные страховые взносы надо заплатить не позднее 1 июля следующего года. То есть за 2021 год их надо заплатить до 1 июля 2022 года.

Посчитаем страховые взносы для кафе в Туле в 2021 году.

Годовой потенциальный доход:

37 200 ₽ / 0,06 = 620 000 ₽.

Дополнительные взносы: (620 000 − 300 000 ₽) × 1% = 3200 ₽.

Фиксированные взносы в 2021 году: 40 874 ₽.

Всего взносов за год: 3200 ₽ + 40 874 ₽ = 44 074 ₽.

Сумма фиксированных и дополнительных взносов на пенсионное страхование в 2021 году не должна превышать 259 584 ₽. Поэтому если при расчете в сумме получилось больше, заплатите только 259 584 ₽.

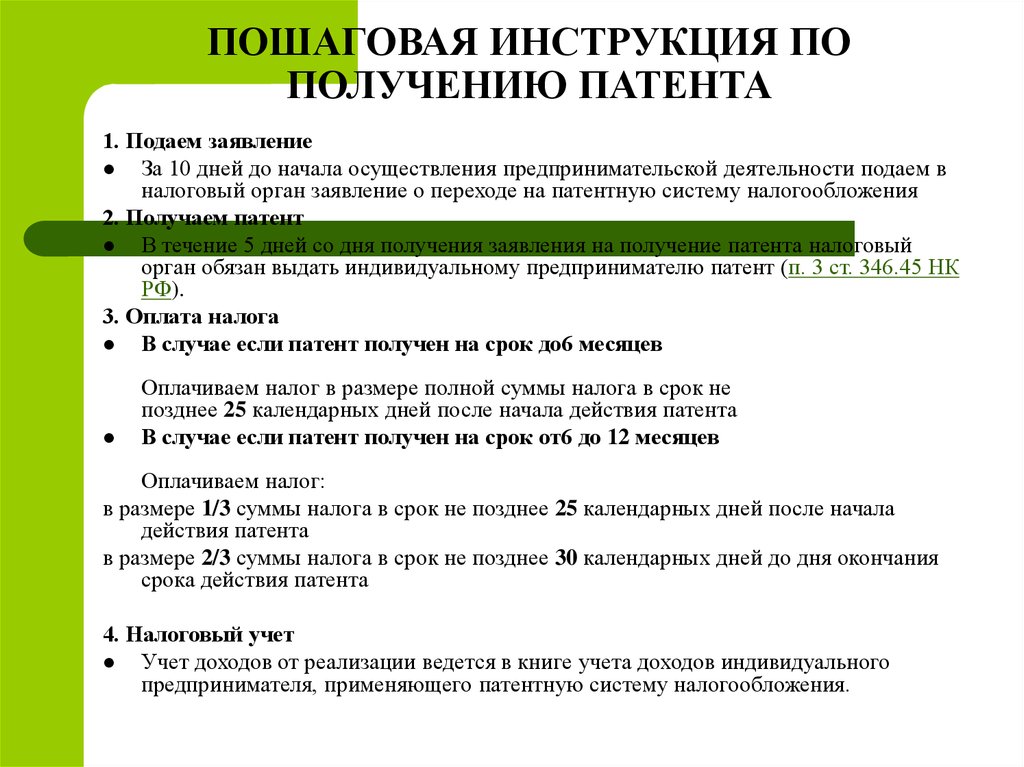

Когда платить налоги и взносы

Страховые взносы надо заплатить до конца года, а график оплаты патента зависит от того, на какой срок он куплен.

Патент. Патент на срок менее 6 месяцев надо оплатить до конца срока действия патента.

Если вы в январе 2022 года купили патент на 6 месяцев, то заплатить за него надо до 30 июня.

Если на срок от 6 до 12 месяцев, треть суммы — в течение 90 дней после начала действия патента, а оставшиеся две трети — не позднее конца срока действия патента.

Например, патент на весь 2022 год стоит 30 000 ₽. Первый платеж — 10 000 ₽ — надо перечислить до конца марта, а оставшуюся часть — до конца 2022 года.

Чтобы было удобнее, можно разделить стоимость патента на три равные части и платить их постепенно: до конца марта, до конца июня и оставшуюся — до конца года.

Страховые взносы. Можно платить когда угодно в течение года: главное, успеть заплатить фиксированные взносы до 31 декабря текущего года, а дополнительные — до 1 июля следующего года.

У ИП на патенте есть льгота: они могут вычитать сумму уплаченных страховых взносов из суммы патента. Чтобы это сделать, надо заплатить страховые внутри действия патента до того, как вы его оплатите, и подать вручную уведомление в налоговую.

Предприниматель купил патент за 30 000 ₽ на 12 месяцев.

За год ему надо будет полностью оплатить патент и заплатить 43 211 ₽ страховых взносов.

Если не вычитать страховые взносы, за год он заплатит государству 73 211 ₽. Но можно воспользоваться льготой и сэкономить.

Первые 10 000 ₽ за патент надо заплатить до 31 марта. Чтобы воспользоваться льготой, перед этим надо заплатить 10 000 ₽ страховых взносов.

Мы рекомендуем делать это с запасом в 20 дней, чтобы налоговая успела увидеть платеж и обработать уведомление.

Предприниматель платит страховые в начале марта и подает уведомление в налоговую. Теперь 31 марта он может ничего не платить за патент, потому что вычитает из суммы к уплате стоимость страховых взносов.

Первый взнос за патент: 10 000 ₽ − 10 000 ₽ = 0 Р.

Теперь ему остается заплатить 20 000 ₽ за патент и 33 211 ₽ страховых взносов — оба платежа надо сделать до конца декабря.

Он может в любой день заплатить страховые взносы и подать уведомления в налоговую.

Тогда за патент не надо будет ничего платить: 20 000 ₽ − 33 211 ₽ = 0 Р.

Главное, сделать это минимум за 20 дней до конца года, чтобы налоговая успела получить и обработать уведомление.

Тогда за год он заплатит всего 43 211 ₽ страховых взносов и 0 ₽ за патент.

Чтобы экономить на налогах, лучше всего вносить страховые взносы до оплаты патента и подавать уведомления о перерасчете.

Как платить налоги и взносы

Чтобы заплатить налоги и страховые взносы, нужны реквизиты ИФНС в вашем регионе. Если не знаете реквизиты, посмотрите их на сайте налоговой.

Определение реквизитов ИФНС

Заплатить страховые взносы и стоимость патента. Чтобы перечислить взносы и оплатить патент, надо заполнить и отправить платежки в налоговую. Для каждого платежа свои особенности: надо правильно указать реквизиты налоговой, код УИН, КБК-код, код ОКТМО и еще несколько параметров, которые определяют вид платежа.

Это можно сделать самостоятельно, с помощью бухгалтера на аутсорсе или Бухгалтерского обслуживания в Тинькофф.

Онлайн-бухгалтерия

Подать уведомление о вычете. Если вы хотите уменьшить стоимость патента на страховые взносы,чтобы сэкономить на налогах, вам надо будет отправлять уведомления с запросом на вычет. С этим тоже могут помочь бухгалтеры Тинькофф в рамках Бухгалтерского обслуживания.

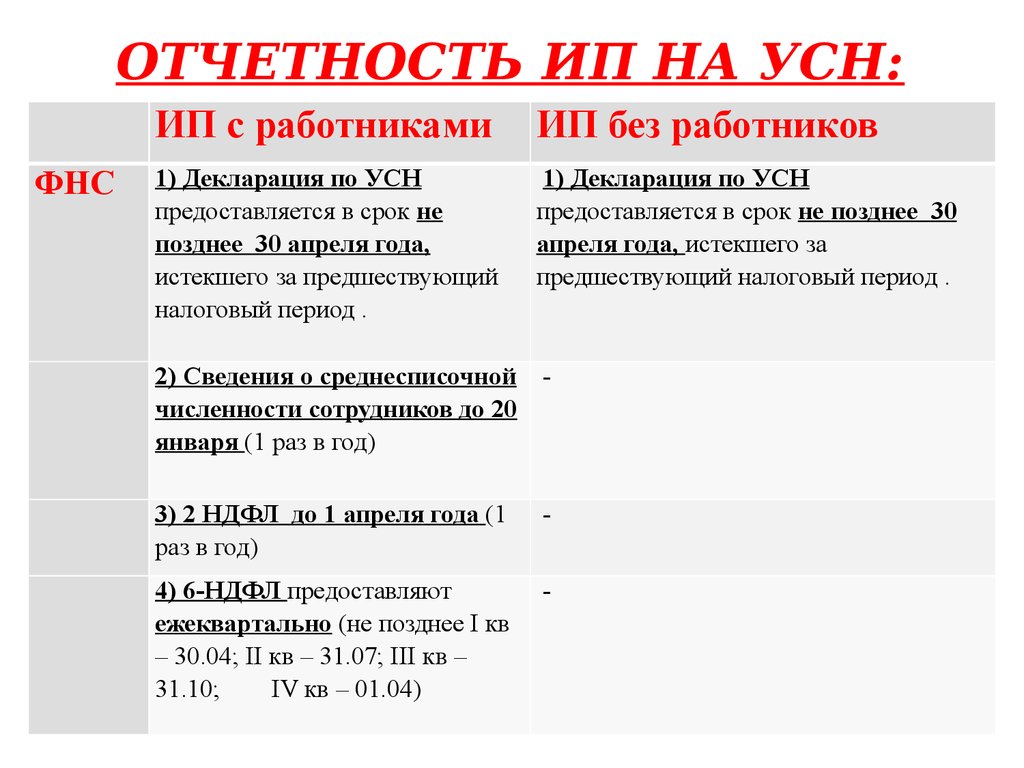

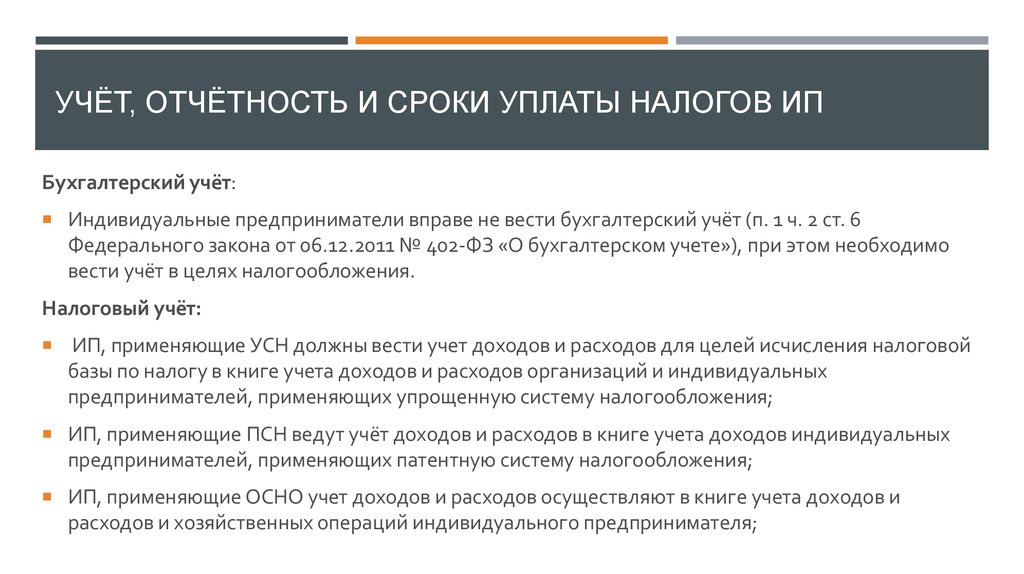

Какую отчетность нужно вести

За сам патент ИП не надо сдавать никакие отчеты в налоговую — оплатил и работаешь.

Из всех обязанностей — только вести Книгу доходов и записывать в нее все поступления на счет и наличными. Сдавать Книгу доходов не нужно, но налоговая может запросить ее в ходе проверки. Вести книгу можно вручную на бумаге или хранить данные в электронном формате и распечатать, если потребуется.

Но у ИП сохраняется базовый режим налогообложения и по нему может быть своя отчетность, даже если доходы только по патенту. А если есть сотрудники, надо сдавать дополнительную отчетность в ПФР, ФНС и ФСС.

А если есть сотрудники, надо сдавать дополнительную отчетность в ПФР, ФНС и ФСС.

Если купить патент на ОСН. Пока у ИП будут доходы только по патенту, ничего сдавать не нужно.

Но если вдруг на расчетный счет придет хоть какой-нибудь доход, который под патент не попадает, надо будет сдать всю сложную отчетность по ОСН.

Если купить патент на УСН. Каждый год надо сдавать нулевую декларацию по УСН — отправлять заполненную форму по УСН в налоговую и указывать, что дохода по УСН не было.

Если есть сотрудники. По сотрудникам, с которыми заключен трудовой договор, надо сдавать несколько видов отчетности. С этим вряд ли получится разобраться без бухгалтера — рекомендуем подключить сервис «Бухгалтерское обслуживание» или нанять бухгалтера на аутсорсе.

Loading…

Налогообложение для ИП грузоперевозки: какую систему выбрать

Налогообложение для ИП грузоперевозки: какую систему выбрать

Анфимычева Ирина, руководитель проекта Корчагина Ксения, юрист

«Любимый» многими грузоперевозчиками ЕНВД отменили еще с прошлого года. После этого выбор нового налогового режима остался у всех разный. Для юрлиц доступна только дорогая платная трасса «УСН». А вот предпринимателям дали зеленый свет на Патент — он стал доступен независимо от маршрутов доставки в пределах РФ. Как сэкономить при переходе на упрощенку и не потерять Патент, расскажем в статье.

После этого выбор нового налогового режима остался у всех разный. Для юрлиц доступна только дорогая платная трасса «УСН». А вот предпринимателям дали зеленый свет на Патент — он стал доступен независимо от маршрутов доставки в пределах РФ. Как сэкономить при переходе на упрощенку и не потерять Патент, расскажем в статье.

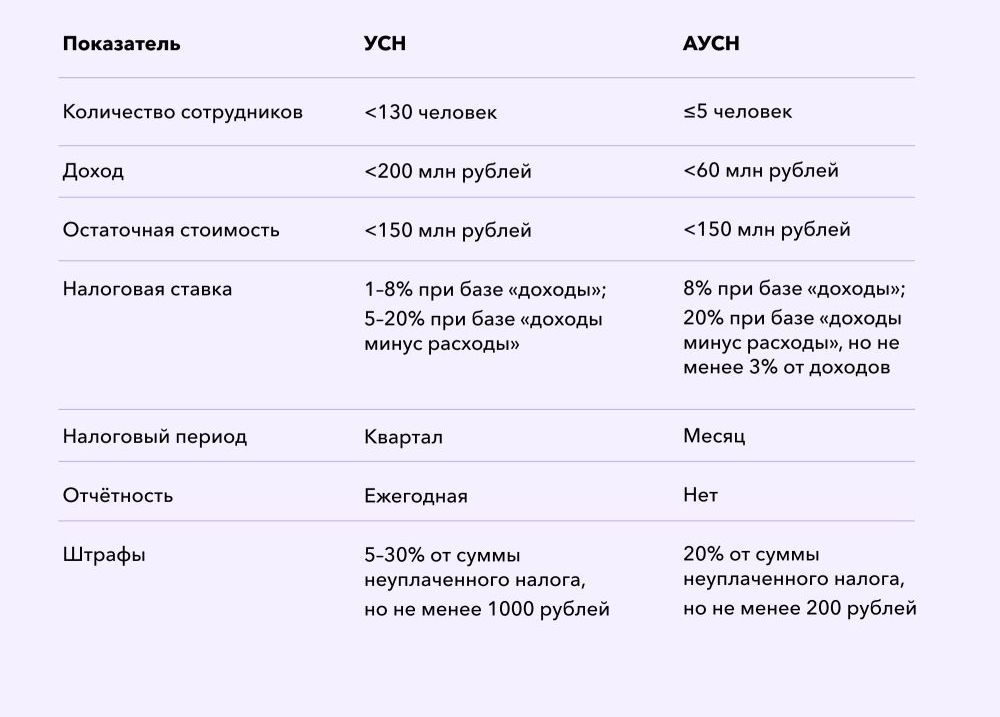

- Как рассчитать налоги по УСН

- На чем сэкономить при переходе на УСН

- Кому доступен Патент

- Как доказать право на патент

- Зачем УСН при Патенте?

На упрощенке два варианта расчета налога:

- Доходы

- Доходы-Расходы

Выбрать можно только один вариант, а изменить — не чаще 1 раза в год.

С точки зрения элементарной математики вариант «Доходы-Расходы» выгоднее, когда расходы больше 60% от выручки. Но не все подряд затраты могут уменьшать налог. «Солярка подешевле по чужой заправочной карте» или «запчасти по себестоимости от приятеля» реальными расходами не станут, хоть деньги на них потрачены настоящие. По факту такой налог выбирают компании, где строгий бухгалтер следит за тем, чтоб по каждому истраченному литру топлива были:

По факту такой налог выбирают компании, где строгий бухгалтер следит за тем, чтоб по каждому истраченному литру топлива были:

- накладные от поставщиков-заправок,

- авансовые отчеты от водителей,

- путевые листы от диспетчера.

Выбор этого варианта означает ведение полноценного учета, т.к. иначе налог правильно не посчитать.

Но если требования НК учет усложняют, то современные учетные системы помогают упросить: распознавание первички по сканам, авторасчет налога, заполнение книги и декларации и многое другое.

По-настоящему упрощенный режим с элементарным расчетом. Расходы подтверждать и проверять не нужно. Можно уменьшить сумму налога на фиксированные взносы ИП и взносы в зарплаты. Из обязательного в налоговом учете — только книга и декларация. Но и в этом случае рекомендуем учитывать в программе — это быстрее, проще и следить за изменениями закона не потребуется.

Понятная онлайн-бухгалтерия для упрощенки

При переходе с ЕНВД на УСН с 2021 года можно было не учитывать в доходах:

- предоплату 2020 года за рейсы 2021 года;

- оплату в 2021 за перевозки 2020 года.

Позволить это могут лишь те, кто подтвердит факты. Например, актами сверки с покупателями, чеками ККТ с признаком аванс/кредит.

И, наоборот, в расходах можно увеличить на стоимость:

- топлива и запчастей на складе — в момент их расходования в 2021 году;

- услуги автосервисов, стоянок, полученные в 2021, но оплаченные заранее в 2020 году;

- остаточную стоимость вашего автомобиля, купленного не позже 5-10 лет назад (в зависимости от вида машины).

Экономия на расходах актуальна для объекта УСН Доходы-Расходы. Наличие документов, подтверждающих оплату и получение обязательно. Если в период вмененки нигде учет не вели, то будет достаточно только зафиксировать долги, стоимость складских остатков и машины на начало года, а учетная система сама сэкономит налоги на таких операциях.

Если в 2021 году вы не воспользовались возможностью сэкономить на УСН (например, не включили в расходы остаточную стоимость автомобиля) — не поздно пересчитать налог и подать уточненную декларацию, а переплату по налогу вернуть или зачесть.

Достаточно одного патента, если договор на перевозку заключен в субъекте РФ, где этот патент получен. Так разрешают поступать разъяснения ФНС в письме от 29 декабря 2020 г. № КВ-4-3/21782@.

Например, ИП, получивший в Москве патент на оказание автотранспортных услуг по месту постановки на учет в налоговом органе по месту жительства, заключил в Москве с разными лицами договоры на перевозку грузов: по первому договору перевозка груза из Москвы в Санкт-Петербург, по второму договору перевозка груза из Московской области в Калугу, по третьему договору перевозка груза из Владимира в Ярославль. В указанном случае ИП не нужно получать дополнительные патенты.

Но в любой момент нужно быть готовым обосновать свое право на единственный патент. Как мы знаем, не всегда заказчик или диспетчер готовы оформить договор с нужным вам регионом.

Тут можно «подстраховаться»:

- Покупайте патент в основном регионе присутствия. Где зарегистрирован ИП или нанятые работники, где открыли офис с менеджерами или арендовали автостоянку.

- Пишите в договорах грузоперевозки место заключения — регион, где купили патент. Обычно оно указывается на первом листе договора, рядом с датой.

- Подчеркивайте в любых фактах деятельности привязку к территории патента. Например, укажите на сайте место деятельности — регион патента. Откройте расчетный счет в местном отделении банка, купите сим-карту в своей области. Храните местные чеки на бензин, СТО.

- Ведите книгу доходов по Патенту. Во-первых, этого требует закон. Во-вторых, вам будет проще контролировать свой учет.

Если налоговая однажды затребует пояснения, письменно объясните, почему используете один патент: «Оказываю услуги на территории субъекта, в котором получен патент. Договоры на грузоперевозки заключаю на территории этого региона, что соответствует правовой позиции, изложенной в Письмах Минфина от 11.10.19 № 03-11-11/78446, от 28.06.19 № 03-11-11/47410, от 14.06.19 № 03-11-11/43299, от 07.12.20 № 03-11-11/106476, от 26.11.20 № 03-11-11/103163, Письме ИФНС от 29 декабря 2020 г. № КВ-4-3/21782@ и судебной практике». Приложите письма, решение суда, несколько договоров на грузоперевозки с правильным местом оказания услуг.

№ КВ-4-3/21782@ и судебной практике». Приложите письма, решение суда, несколько договоров на грузоперевозки с правильным местом оказания услуг.

Понятная онлайн-бухгалтерия для Патента

Бесспорно, Патент выгоднее, чем УСН. И если ИП может применять патентную систему, выбора не возникает.

Но будет выгодно перейти на УСН, что называется «про запас», если:

- есть риск превысить лимиты патентного режима по численности, количеству машин или выручке;

- собираетесь заниматься и другими видами деятельности. Например, экспедиторские услуги, работы грузчика и т.п.

Многие выбирают патент и УСН 6% доходы. Чтобы в случае доначисления не платить НДС по ОСНО и не заморачиваться с расходами.

21 ноября’20

Переход с ЕНВД на патент

Как получают бесплатные патенты и другие хитрости.

3 декабря’20

Нужен ли учет на Патенте?

Отсутствие учета на Патенте — «обойдется или аукнется»?

21 января’21

Переход с ЕНВД на УСН в 2020-2021 году

ФНС продлила сроки до 1 февраля.

26 августа ’22

Актуальные лимиты и ставки по УСН в 2022 году

Повышенные ставки, лимиты по доходам и численности.

28 января’22

Какую систему налогообложения выбрать ИП

Как рассчитать налоги ИП и выбрать замену ЕНВД в 2022 году.

28 января’22

Какую систему налогообложения выбрать ООО

Сколько налогов должно платить ООО, кому подойдет ОСНО, что выгоднее — УСН 15% или 6%.

Ваш браузер устарел, возможны проблемы в работе с сайтом

Ваш браузер не содержит последних обновлений, необходимых для корректной работы портала. Настоятельно рекомендуем перейти на Яндекс Браузер

Используя официальный сайт sbis.ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

введение в налоговый режим интеллектуальной собственности

Как налоговый юрист я часто слышу о том, насколько запутанными люди считают налоговое законодательство. Если вы читаете это, вы, вероятно, глубоко вовлечены в какую-то отрасль, отличную от налогов, и хотели бы, чтобы эта тема была разбита на удобоваримом уровне. Надеемся, что эта статья послужит полезным пособием по подробному описанию того, как интеллектуальная собственность (ИС) облагается налогом в различных ситуациях. Я также проиллюстрирую широкомасштабное влияние нового Закона о сокращении налогов и занятости на налоговый режим ИС.

Если вы читаете это, вы, вероятно, глубоко вовлечены в какую-то отрасль, отличную от налогов, и хотели бы, чтобы эта тема была разбита на удобоваримом уровне. Надеемся, что эта статья послужит полезным пособием по подробному описанию того, как интеллектуальная собственность (ИС) облагается налогом в различных ситуациях. Я также проиллюстрирую широкомасштабное влияние нового Закона о сокращении налогов и занятости на налоговый режим ИС.

ИС в малом бизнесе

Затраты малого бизнеса, связанные с ИС, могут учитываться тремя различными способами в зависимости от характера затрат.

Создание ИС – затраты капитализируются

Малый бизнес, создающий ИС для собственной выгоды, не может вычесть затраты на создание ИС. Вместо этого любые затраты, понесенные при создании авторского права, товарного знака или патента, будут «капитализированы», что означает, что они будут добавлены для формирования «базы налога на прибыль» актива. База подоходного налога является отправной точкой для определения (i) суммы налога, которую вы заплатите при продаже или обмене данного актива, или (ii) суммы, которую вы можете вычесть для целей износа или амортизации в течение срока полезного использования имущества. . В качестве примера предположим, что ваш бизнес тратит 50 000 долларов на разработку товарного знака и регистрацию товарного знака в ВПТЗ США. Эти расходы в размере 50 000 долларов США не могут быть вычтены; вместо этого база подоходного налога для товарного знака начинается с 50 000 долларов США. Если торговая марка позже будет продана, эти 50 000 долларов США вычитаются из покупной цены, чтобы определить, какая прибыль должна быть указана от продажи в налоговой декларации предприятия.

. В качестве примера предположим, что ваш бизнес тратит 50 000 долларов на разработку товарного знака и регистрацию товарного знака в ВПТЗ США. Эти расходы в размере 50 000 долларов США не могут быть вычтены; вместо этого база подоходного налога для товарного знака начинается с 50 000 долларов США. Если торговая марка позже будет продана, эти 50 000 долларов США вычитаются из покупной цены, чтобы определить, какая прибыль должна быть указана от продажи в налоговой декларации предприятия.

Исследования и эксперименты – затраты вычитаются

Хотя затраты, понесенные для создания или улучшения конкретного актива, должны быть капитализированы, вместо этого могут вычитаться общие затраты на «исследования и эксперименты». Эти затраты описываются в правилах IRS как «затраты на исследования и разработки в экспериментальном или лабораторном смысле», что означает, что затраты предназначены для «устранения неопределенности в отношении разработки или улучшения продукта». Например, расходы, понесенные при испытании нового или усовершенствованного типа пуленепробиваемого жилета, подлежат вычету; однако, как только бизнес узнает, что жилет будет работать, любые затраты, понесенные при разработке жилета для продажи клиентам, будут капитализированы в базу подоходного налога ИС, связанной с жилетом. Недавно принятый Закон о снижении налогов и занятости требует, чтобы все расходы на исследования и эксперименты амортизировались в течение пяти лет, начиная с 2022 года, а это означает, что они больше не будут подлежать вычету.

Недавно принятый Закон о снижении налогов и занятости требует, чтобы все расходы на исследования и эксперименты амортизировались в течение пяти лет, начиная с 2022 года, а это означает, что они больше не будут подлежать вычету.

Начальные расходы и интеллектуальная собственность, развернутая для коммерческого использования – расходы амортизируются

Если вы планируете заняться торговлей или бизнесом, но еще не сделали этого, любые расходы, понесенные при запуске бизнеса, еще не подлежат вычету. Вместо этого эти «начальные расходы» могут быть амортизированы в течение 15 лет после официального начала бизнеса. Это приводит к амортизационному вычету, который является обычным вычетом, используемым для компенсации заработанного дохода.

Вспомните концепцию базы подоходного налога, рассмотренную выше: после того, как эта база будет установлена для патентов или авторских прав, вы можете получить амортизационный вычет на основе 15-летнего срока полезного использования. При ежегодном амортизационном вычете база налога на прибыль для соответствующего актива соответственно уменьшается. Например, если ваша компания владеет патентом с базой подоходного налога в размере 150 000 долларов США и использует амортизационный вычет в размере 15 000 долларов США, база подоходного налога для патента уменьшается на 15 000 долларов США до 135 000 долларов США, и так каждый год, пока база подоходного налога патента не достигнет нуля.

При ежегодном амортизационном вычете база налога на прибыль для соответствующего актива соответственно уменьшается. Например, если ваша компания владеет патентом с базой подоходного налога в размере 150 000 долларов США и использует амортизационный вычет в размере 15 000 долларов США, база подоходного налога для патента уменьшается на 15 000 долларов США до 135 000 долларов США, и так каждый год, пока база подоходного налога патента не достигнет нуля.

Амортизировать можно только активы с ограниченным сроком полезного использования. Наиболее распространенными примерами в области ИС являются авторские права и патенты. Поскольку товарные знаки обычно продлеваются на неопределенный срок, они не подлежат амортизации, поскольку срок их полезного использования не ограничен. То же самое касается коммерческой тайны, которая всегда хранится в тайне и может использоваться неограниченное время; и самостоятельно созданный гудвилл, который имеет неопределенный срок полезного использования.

ИС в мире слияний и поглощений

Продажа ИС

Интеллектуальная собственность, используемая в бизнесе, раньше считалась «активом по Разделу 1231», что допускает учет долгосрочного прироста капитала, если актив удерживается более года и учет обычных убытков. После принятия Закона о снижении налогов и создании рабочих мест интеллектуальная собственность теперь обычно рассматривается как обычный актив, даже если она используется в бизнесе. Единственным исключением является прямая продажа патента (или неделимого интереса во всех существенных правах на патент), в отношении которого по-прежнему действует особое правило, предусматривающее долгосрочный режим прироста капитала, если патент удерживался более одного года.

После принятия Закона о снижении налогов и создании рабочих мест интеллектуальная собственность теперь обычно рассматривается как обычный актив, даже если она используется в бизнесе. Единственным исключением является прямая продажа патента (или неделимого интереса во всех существенных правах на патент), в отношении которого по-прежнему действует особое правило, предусматривающее долгосрочный режим прироста капитала, если патент удерживался более одного года.

Когда интеллектуальная собственность, используемая в бизнесе, ранее пользовалась долгосрочным режимом прироста капитала, налогоплательщики будут проводить различие между «возвращением» предыдущих амортизационных отчислений и чистым повышением стоимости; первое будет долгосрочным приростом капитала, а второе будет обычным доходом. Вспомните пример из предыдущего раздела: когда патент с первоначальной базой подоходного налога в размере 150 000 долларов США амортизируется на 15 000 долларов США, его скорректированная база подоходного налога теперь составляет 135 000 долларов США. При продаже по покупной цене 200 000 долларов общая прибыль составляет 65 000 долларов, но 15 000 долларов были обычным доходом, поскольку представляли собой возврат предыдущей амортизации. Остальные 50 000 долларов были долгосрочным приростом капитала. С принятием нового Закона о сокращении налогов и занятости этот анализ стал гораздо менее эффективным, поскольку теперь все доходы от продажи ИС являются обычными.

При продаже по покупной цене 200 000 долларов общая прибыль составляет 65 000 долларов, но 15 000 долларов были обычным доходом, поскольку представляли собой возврат предыдущей амортизации. Остальные 50 000 долларов были долгосрочным приростом капитала. С принятием нового Закона о сокращении налогов и занятости этот анализ стал гораздо менее эффективным, поскольку теперь все доходы от продажи ИС являются обычными.

Лицензия на интеллектуальную собственность

До принятия Закона о сокращении налогов и занятости различие между типами лицензий также имело решающее значение для налогообложения. Обычно доход от лицензионного соглашения с участием ИС считается обычным, а не капиталом. Но когда исключительная лицензия включала «все существенные права» на объект интеллектуальной собственности и больше походила на продажу, налогоплательщики могли требовать режима продажи (и, следовательно, режима долгосрочного прироста капитала). С изменениями, внесенными в соответствии с новым законом, этот анализ продаж и лицензий уже не является таким чувствительным.

Приобретение интеллектуальной собственности

Когда сторонний покупатель приобретает интеллектуальную собственность, покупатель принимает налог на прибыль в активе, равном его стоимости. Пока актив имеет срок полезного использования, покупатель может амортизировать актив в течение 15-летнего срока полезного использования. Это включает в себя приобретенную гудвилл, в отличие от гудвила, созданного самостоятельно, который не подлежит амортизации. До принятия Закона о сокращении налогов и создании рабочих мест правила по борьбе со злоупотреблениями запрещали «взбалтывание» амортизации, при котором налогоплательщик продавал ИС связанной стороне (с приростом капитала) и заново запускал график амортизации ИС (что приводило к большим потерям). обычные отчисления). Теперь, когда доход от интеллектуальной собственности будет почти исключительно обычным, эти правила борьбы со злоупотреблениями будут гораздо меньше беспокоить IRS — математика при попытках «взбить» амортизацию просто не сработает для налогоплательщика.

Поскольку амортизация интеллектуальной собственности и деловой репутации может привести к большим вычетам для приобретателя, покупатели обычно предпочитают рассматривать приобретение бизнеса как продажу активов, что «усиливает» базу подоходного налога для интеллектуальной собственности приобретенного бизнеса. Но оформление документов и расходы, связанные с продажей активов, как правило, будут намного более болезненными, чем при продаже акций, поэтому продавцы часто предпочитают последнее. IRS допускает выбор «Раздел 336 (e)» или «Раздел 338 (h) (10)», чтобы помочь покупателям и продавцам в этой ситуации. В любом случае транзакция может иметь юридический формат продажи акций, но налоговый формат продажи активов, что позволяет покупателю его желанный «шаг» в подоходном налоге на интеллектуальную собственность и другие активы. Когда покупатель и продавец совместно соглашаются на этот выбор, новая база подоходного налога для каждого актива определяется по формуле, установленной в правилах IRS.

Интеллектуальная собственность в судебном процессе

Обращение с возмещенными средствами или выручкой от урегулирования

точный характер иска. До принятия Закона о сокращении налогов и создании рабочих мест это был весьма деликатный вопрос, но новый подход к продаже или исключительной лицензии на интеллектуальную собственность фактически лишил налогоплательщиков возможности получить долгосрочный режим прироста капитала для этих доходов. Если бы причиной иска было нарушение прав коммерческой ИС, выручка могла бы рассматриваться как долгосрочный прирост капитала, если бы судебный процесс был правильно структурирован. Теперь эти доходы объединены с доходами, возникающими в результате судебных исков в связи с упущенной выгодой, нарушением лицензионных соглашений и всеми другими причинами, связанными с интеллектуальной собственностью, которые всегда рассматривались как обычный доход.

Порядок налогообложения гонораров адвокатов

Что не изменилось с принятием Закона о сокращении налогов и занятости, так это порядок налогообложения гонораров адвокатов. Если причиной иска было нарушение прав коммерческой ИС, судебные издержки, как правило, капитализируются в базу подоходного налога как затраты на оформление права собственности на ИС. Если причиной иска была упущенная выгода или нарушение лицензионного соглашения, судебные издержки вычитаются как общие деловые расходы.

Если причиной иска было нарушение прав коммерческой ИС, судебные издержки, как правило, капитализируются в базу подоходного налога как затраты на оформление права собственности на ИС. Если причиной иска была упущенная выгода или нарушение лицензионного соглашения, судебные издержки вычитаются как общие деловые расходы.

Мэтью Э. Раппапорт, эсквайр, магистр права является единственным практикующим специалистом, сосредоточившим свою практику в области налогообложения, поскольку это связано с закрытыми предприятиями, недвижимостью, частным капиталом, а также трастами и вопросами недвижимости. Он доступен по телефону (212) 453-9.889 или по адресу [email protected].

Налогообложение ИС в двух словах

Март 2013 г.

Патрик Уэстэуэй

Налоговые аспекты владения, продажи и лицензирования интеллектуальной собственности могут на первый взгляд показаться путаницей правил, еще более затемненных бухгалтерским жаргоном. К счастью, правил немного, а жаргон легко объяснить. Далее следует краткий обзор налогообложения патентов, авторских прав и товарных знаков для практикующих специалистов, не являющихся налоговыми консультантами.

К счастью, правил немного, а жаргон легко объяснить. Далее следует краткий обзор налогообложения патентов, авторских прав и товарных знаков для практикующих специалистов, не являющихся налоговыми консультантами.

Основное имущество, товарно-материальные запасы и соответствующее основное имущество

Чтобы понять налоговый режим патентов, авторских прав и товарных знаков, необходимо сначала понять различие между основным имуществом, товарно-материальными запасами и правомочным основным имуществом. Вкратце, капитальное имущество приносит доход, не будучи проданным. Помещения, инструменты и оборудование являются простыми примерами. С другой стороны, запасы должны быть проданы, чтобы приносить доход.

Приемлемое капитальное имущество принадлежит к третьему классу активов, которые до 1972, были налоговыми «пустышками». Их стоимость не подлежит вычету, а доходы от их реализации не облагаются налогом. Примеры включают деловую репутацию и, как мы увидим, авторские права и товарные знаки, которые не являются товарно-материальными запасами. Специальные правила теперь применяются к приемлемой капитальной собственности, как кратко обсуждается ниже.

Специальные правила теперь применяются к приемлемой капитальной собственности, как кратко обсуждается ниже.

Налоговый режим патентов, авторских прав и товарных знаков

Патенты

В большинстве случаев патент учитывается на счете операций с капиталом и амортизируется по ставке 25% в год по методу уменьшающегося остатка. Тем не менее, налогоплательщик может принять решение о вычете стоимости патента в течение срока действия собственности на прямолинейной основе. Если патент впоследствии будет продан, суммы, ранее вычтенные в качестве амортизации, будут добавлены обратно в доход и подлежат полному налогообложению. Это известно как «повторный захват». В той степени, в которой выручка от продажи превышает первоначальную сумму затрат, такое превышение будет рассматриваться как прирост капитала, только половина которого будет облагаться налогом. Например, предположим, что стоимость патента составляет 10 000 долларов США, 5 000 долларов США были вычтены в качестве амортизации, а затем патент был продан за 15 000 долларов США. Первые 5000 долларов США не облагаются налогом, учитывая неамортизированную сумму затрат в размере 5000 долларов США; вторые 5000 долларов будут полностью облагаться налогом, учитывая, что ранее они были вычтены из обычного дохода; и третьи 5000 долларов будут наполовину облагаться налогом как прирост капитала.

Первые 5000 долларов США не облагаются налогом, учитывая неамортизированную сумму затрат в размере 5000 долларов США; вторые 5000 долларов будут полностью облагаться налогом, учитывая, что ранее они были вычтены из обычного дохода; и третьи 5000 долларов будут наполовину облагаться налогом как прирост капитала.

Авторские права

Трудно сделать общий вывод о том, удерживаются ли авторские права на капитал или на доход. Налогоплательщик вполне мог бы использовать авторское право в качестве приносящей доход собственности без первоначального намерения продавать, и в этом случае авторское право, вероятно, будет удерживаться на счете операций с капиталом. Однако суды склонны приходить к заключению — особенно в случае с разработчиками программного обеспечения — что авторское право удерживается как инвентарь, даже если авторское право сохраняется за разработчиком и выдаются только лицензии. Необходимо тщательно рассмотреть вопрос о том, удерживается ли конкретное авторское право на счете дохода или капитала.

Если авторские права хранятся в виде запасов, то их стоимость, по сути, полностью вычитается в год приобретения, а доходы от их продажи полностью облагаются налогом. Если авторское право удерживается на счете операций с капиталом, то, в отличие от патента, оно будет «приемлемым капитальным имуществом», а сумма его стоимости будет «приемлемым капитальным вложением». Три четверти приемлемых капиталовложений объединяются и амортизируются по ставке 7% в год. Оставшаяся четверть не подлежит вычету и впоследствии не подлежит налогообложению. Это останется налогом «ничего». Когда позже авторские права будут проданы, половина выручки от продажи будет вычтена из баланса пула и, в случае получения отрицательного баланса, будет включена в доход. Таким образом, если авторское право стоит 10 000 долларов США, только 7% от 7 500 долларов США могут быть вычтены каждый год в порядке уменьшения. Если авторское право продается после вычета общей суммы в 3 000 долларов США, 5 000 долларов США (половина 10 000 долларов США) будут вычтены из пула в размере 4 500 долларов США (7 500 долларов США минус 3 000 долларов США), в результате чего доход продавца составит 500 долларов США. Налоговый режим авторских прав при отчуждении является более благоприятным, чем для патентов, поскольку ранее вычтенные приемлемые капитальные затраты облагаются налогом только наполовину, а не полностью облагаются налогом в качестве возврата.

Налоговый режим авторских прав при отчуждении является более благоприятным, чем для патентов, поскольку ранее вычтенные приемлемые капитальные затраты облагаются налогом только наполовину, а не полностью облагаются налогом в качестве возврата.

Товарные знаки

В большинстве случаев товарный знак будет учитываться на счете операций с капиталом. Это просто признание того, что большинство товарных знаков создается налогоплательщиком в ходе развития деловой репутации, а не покупается и продается в качестве инвентаря. Однако, как и авторские права, товарные знаки не являются капитальными активами как таковыми, а вместо этого являются допустимой капитальной собственностью. Приведенные выше комментарии в отношении авторских прав, удерживаемых за счет операций с капиталом, в равной степени относятся к товарным знакам.

Лицензирование по сравнению с продажей

Предшествующее обсуждение предполагает, что интеллектуальная собственность должна быть продана. Однако часто вместо этого лицензируется интеллектуальная собственность. Лицензионные сборы или «роялти» полностью облагаются налогом как доход. Однако одно преимущество, которое они предлагают с точки зрения налогообложения, заключается в том, что роялти облагаются налогом в том году, в котором они были получены. В этой связи следует отметить, что резервы существуют только для поступлений от реализации основного имущества, а не подходящего основного имущества. Следовательно, доходы от продажи авторских прав и товарных знаков (но не патентов) подлежат налогообложению в год продажи, несмотря на то, что они не подлежат получению до будущих лет. Вместо того, чтобы продавать товарный знак или авторское право за 15 000 долларов и облагаться налогом в текущем году в размере 7 500 долларов, можно получать ежегодные гонорары в размере, скажем, 3 000 долларов в год в течение пяти лет. К сожалению, стоимость переквалификации продажи в лицензию заключается в преобразовании прибыли, которая только наполовину облагается налогом, в полностью облагаемые налогом роялти.

Однако часто вместо этого лицензируется интеллектуальная собственность. Лицензионные сборы или «роялти» полностью облагаются налогом как доход. Однако одно преимущество, которое они предлагают с точки зрения налогообложения, заключается в том, что роялти облагаются налогом в том году, в котором они были получены. В этой связи следует отметить, что резервы существуют только для поступлений от реализации основного имущества, а не подходящего основного имущества. Следовательно, доходы от продажи авторских прав и товарных знаков (но не патентов) подлежат налогообложению в год продажи, несмотря на то, что они не подлежат получению до будущих лет. Вместо того, чтобы продавать товарный знак или авторское право за 15 000 долларов и облагаться налогом в текущем году в размере 7 500 долларов, можно получать ежегодные гонорары в размере, скажем, 3 000 долларов в год в течение пяти лет. К сожалению, стоимость переквалификации продажи в лицензию заключается в преобразовании прибыли, которая только наполовину облагается налогом, в полностью облагаемые налогом роялти.

За год ему надо будет полностью оплатить патент и заплатить 43 211 ₽ страховых взносов.

За год ему надо будет полностью оплатить патент и заплатить 43 211 ₽ страховых взносов.