Содержание

«Налоговые ставки по налогу на прибыль организаций»

(Материал подготовлен специалистами КонсультантПлюс) \ КонсультантПлюс

- Главная

- Документы

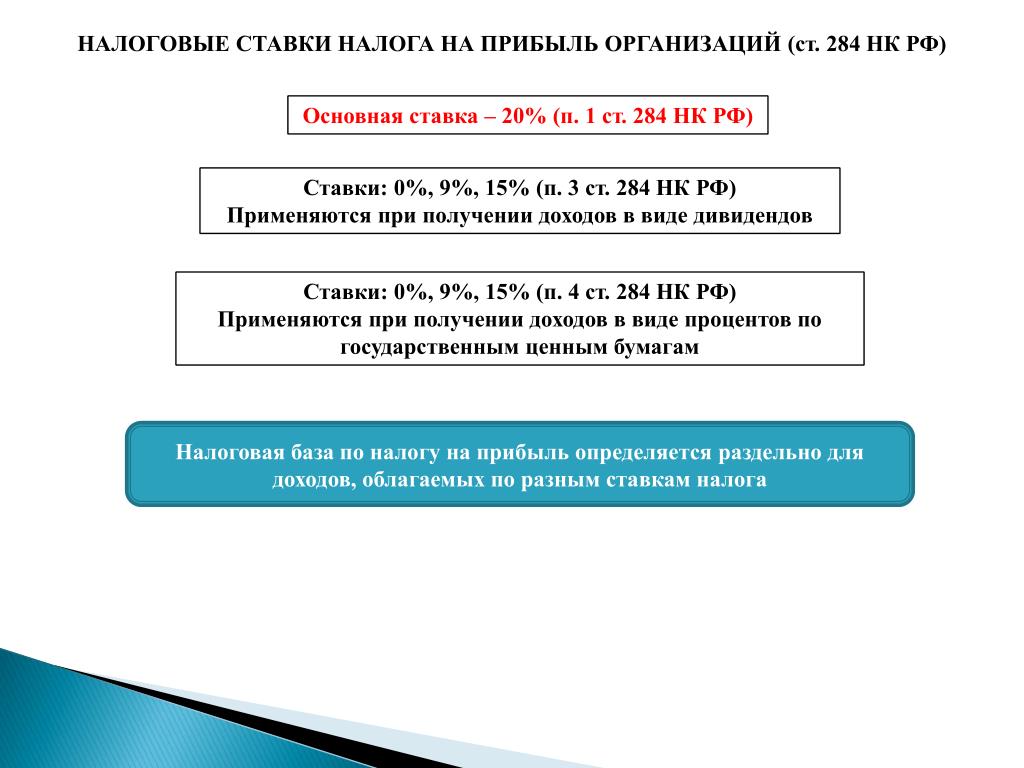

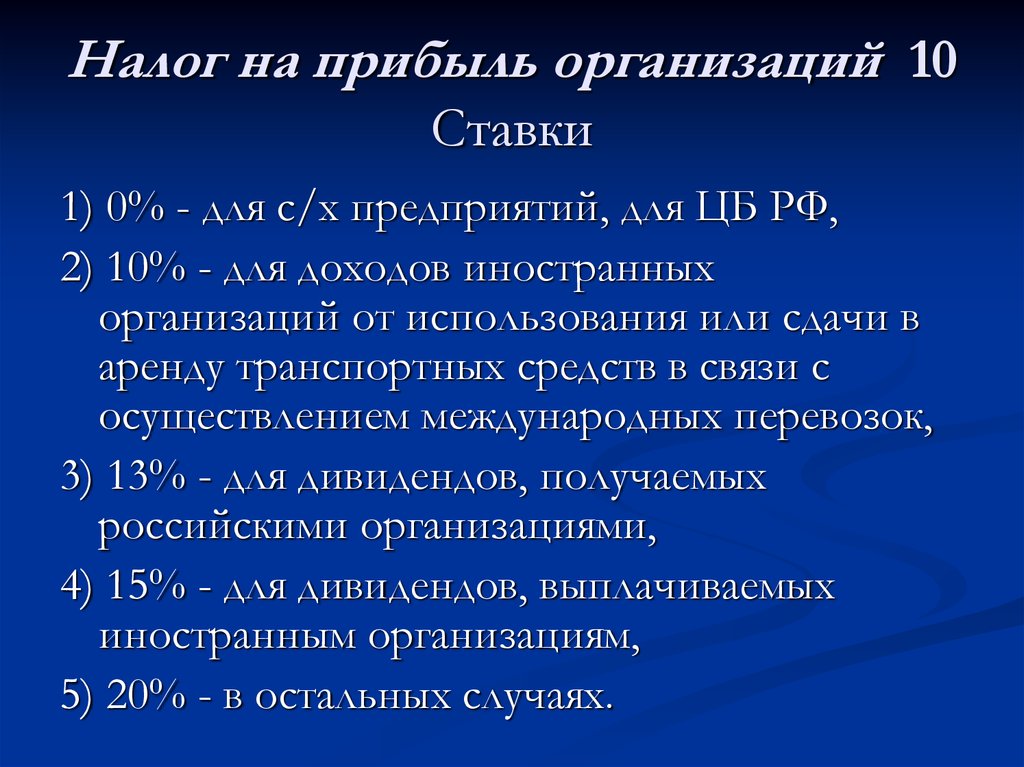

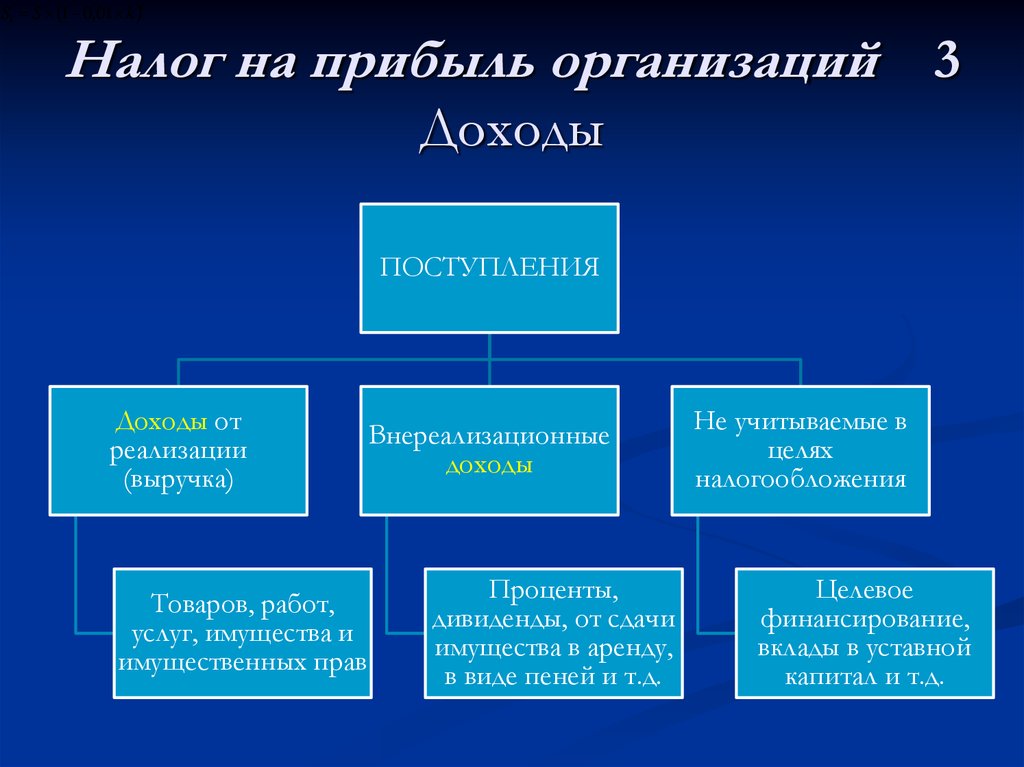

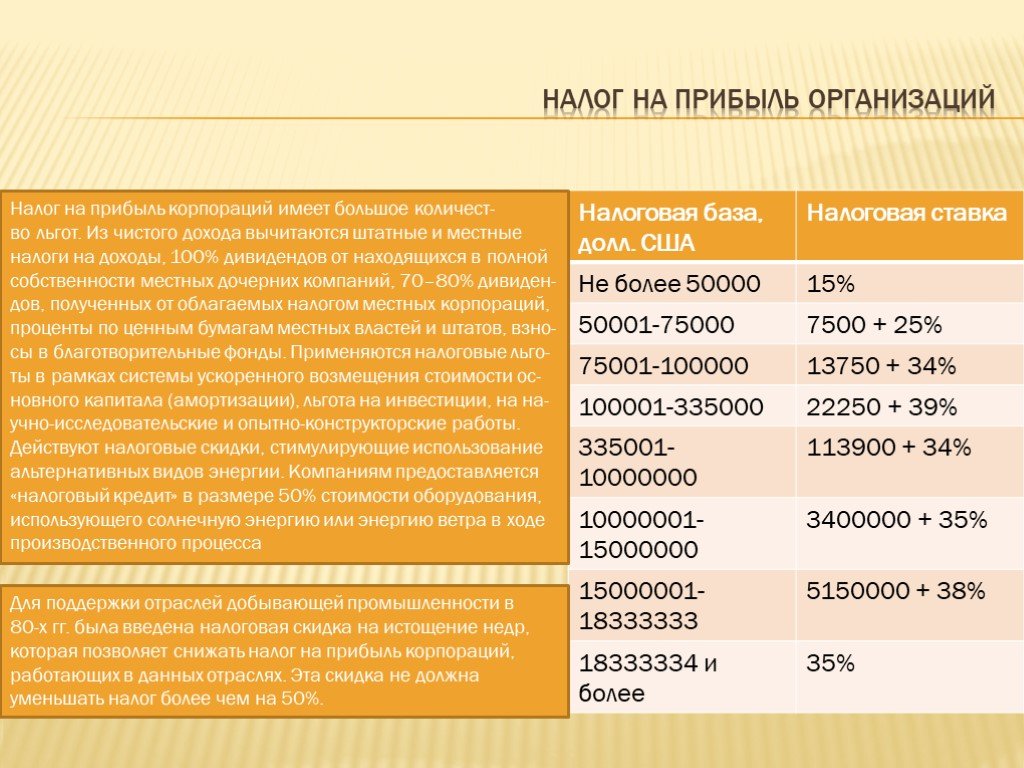

НАЛОГОВЫЕ СТАВКИ ПО НАЛОГУ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

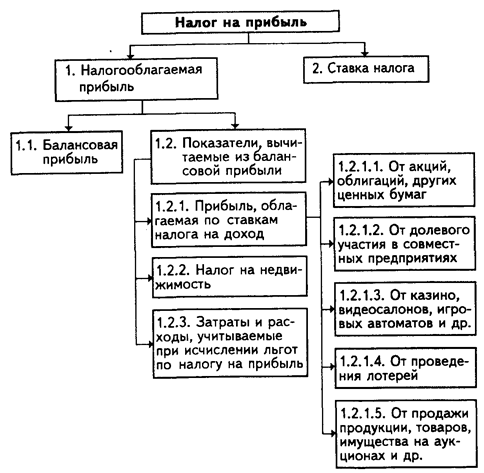

Общая налоговая ставка по налогу на прибыль организаций

Специальные налоговые ставки по налогу на прибыль организаций

- Общая налоговая ставка по налогу на прибыль организаций

- с 01.01.2022 по настоящее время

- с 01.01.2020 по 31.12.2021

- с 01.01.2019 по 31.12.2019

- с 01.01.2018 по 31.12.2018

- с 01.01.2017 по 31.12.2017

- С 01.01.2016 по 31.12.2016

- с 01.01.2015 по 31.12.2015

- с 01.01.2014 по 31.12.2014

- с 01.01.2012 по 31.12.2013

- с 01.01.2009 по 31.12.2011

- с 01.01.2005 по 31.12.2008

- с 01.01.2004 по 31.12.2004

- с 01.01.2003 по 31.12.2003

- с 01.01.2002 по 31.12.2002

- Специальные налоговые ставки по налогу на прибыль организаций

- 1.

Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями, осуществляющими образовательную и (или) медицинскую деятельность (за исключением налоговой базы, налоговые ставки по которой установлены п. 3 и п. 4 ст. 284 НК РФ)

Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями, осуществляющими образовательную и (или) медицинскую деятельность (за исключением налоговой базы, налоговые ставки по которой установлены п. 3 и п. 4 ст. 284 НК РФ) - 2. Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями — резидентами особой экономической зоны, организациями — резидентами технико-внедренческой особой экономической зоны, а также организациями — резидентами туристско-рекреационных особых экономических зон, объединенных решением Правительства РФ в кластер

- Организации — резиденты ОЗС

- Организации — резиденты технико-внедренческой ОЭЗ

- Организации — резиденты туристско-рекреационных ОЭЗ

- 3. Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями, включенными в единый реестр резидентов Особой экономической зоны в Калининградской области, от реализации инвестиционного проекта в соответствии с Федеральным законом от 10.

01.2006 N 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации»

01.2006 N 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации» - 4. Налоговая ставка, установленная для сельскохозяйственных товаропроизводителей, отвечающих критериям, предусмотренным п. 2 ст. 346.2 НК РФ, и рыбохозяйственных организаций, отвечающих критериям, предусмотренным пп. 1 или пп. 1.1 п. 2.1 ст. 346.2 НК РФ

- 5. Налоговая ставка, установленная для налогоплательщиков, указанных в п. 1 ст. 275.2 НК РФ: — организациями, владеющими лицензиями на пользование участком недр, в границах которого расположено новое морское месторождение углеводородного сырья либо в границах которого предполагается осуществлять поиск, оценку и (или) разведку нового морского месторождения углеводородного сырья; — операторами нового морского месторождения углеводородного сырья.

- 6. Налоговая ставка, установленная для организаций — участников региональных инвестиционных проектов

- 7. Налоговая ставка, установленная для организаций — участников региональных инвестиционных проектов, указанных в пп.

2 п. 1 ст. 25.9 НК РФ

2 п. 1 ст. 25.9 НК РФ - 8. Налоговая ставка установленная к налоговой базе, определяемой налогоплательщиками — контролирующими лицами по доходам в виде прибыли контролируемых ими иностранных компаний

- 9. Для организаций — участников свободной экономической зоны (СЭЗ)

- 10. Для организаций, получивших статус резидента территории опережающего социально-экономического развития, статус резидента свободного порта Владивосток либо статус резидента Арктической зоны РФ

- 11. Налоговые ставки установленные для организаций, владеющих лицензиями на пользование участками недр, указанными в пп. 5 п. 1 ст. 333.45 НК РФ (расположенных полностью или частично севернее 70 градуса северной широты полностью в границах Красноярского края, Республики Саха (Якутия), Чукотского автономного округа) и исчисляющих НДД в отношении углеводородного сырья, добытого на таких участках недр

- 12. Налоговые ставки установленные для налогоплательщиков, осуществляющих деятельность по производству сжиженного природного газа и (или) по переработке углеводородного сырья в товары, являющиеся продукцией нефтехимии, на новых производственных мощностях

- 13.

Налоговые ставки установленные для организаций, осуществляющих социальное обслуживание граждан

Налоговые ставки установленные для организаций, осуществляющих социальное обслуживание граждан - 14. Налоговые ставки установленные для организаций, которые в соответствии с Федеральным законом от 31.05.1999 N 104-ФЗ «Об Особой экономической зоне в Магаданской области» приобрели статус участника Особой экономической зоны в Магаданской области по 31.12.2015 г. Включительно

- 15. Налоговые ставки установленные для организаций, осуществляющих туристско-рекреационную деятельность на территории Дальневосточного федерального округа

- 16. Налоговые ставки установленные для организаций, которым присвоен статус регионального оператора по обращению с твердыми коммунальными отходами в соответствии с Федеральным законом от 24.06.1998 N 89-ФЗ «Об отходах производства и потребления»

- 17. Налоговые ставки установленные для музеев, театров, библиотек, учредителями которых являются субъекты РФ или муниципальные образования, домами и дворцами культуры, клубами, учредителями которых являются муниципальные образования (за исключением указанных домов и дворцов культуры, клубов, располагающихся в городах, районных центрах (кроме административных центров муниципальных районов, являющихся единственным населенным пунктом муниципального района), поселках городского типа)

- 18.

Налоговые ставки установленные для налогоплательщиков — участников специальных инвестиционных контрактов

Налоговые ставки установленные для налогоплательщиков — участников специальных инвестиционных контрактов - 19. Налоговые ставки установленные для российских организаций, осуществляющих деятельность в области информационных технологий, начиная с налогового периода получения документа о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий

- 20. Налоговые ставки установленные для российских организаций, включенных в реестр организаций, осуществляющих деятельность в сфере радиоэлектронной промышленности, формирование и ведение которого осуществляются федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере промышленного и оборонно-промышленного комплексов

- 21. Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство

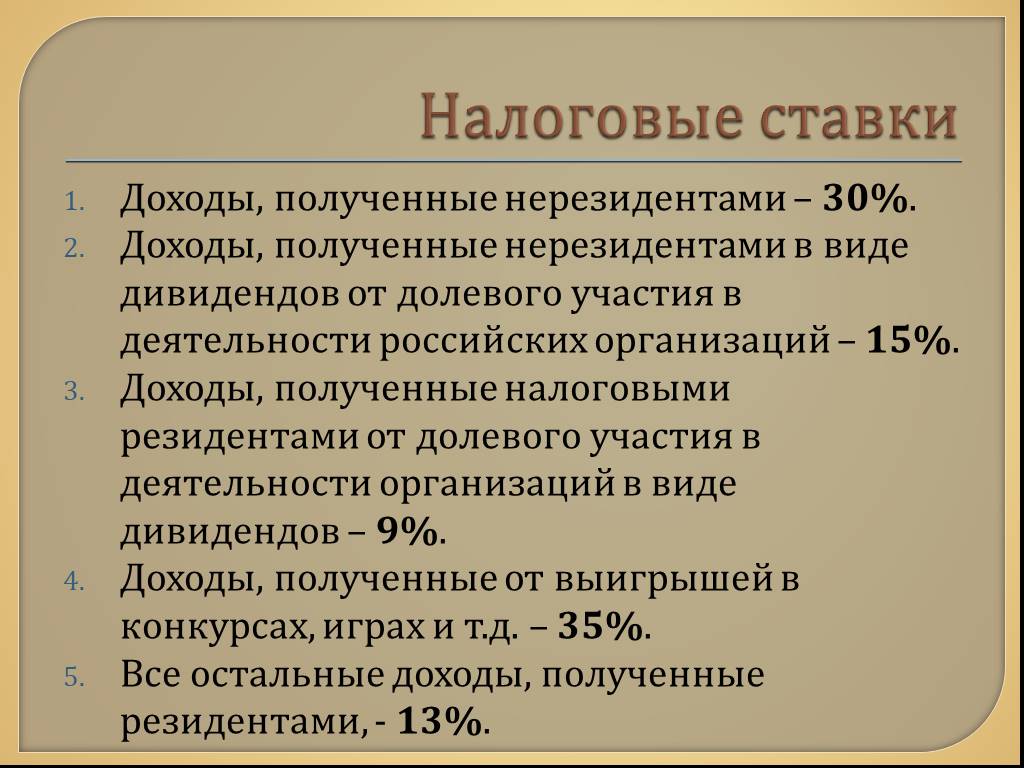

- 22. Налоговые ставки, применяемые к налоговой базе, определяемой по доходам, полученным в виде дивидендов

- 22.

1. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций

1. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций - 22.2. Налоговые ставки по доходам, полученным международной холдинговой компанией

- 22.3. Налоговые ставки по доходам, полученным иностранными лицами от международных холдинговых компаний

- 22.4. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций, не указанных в пп. 1 п. 3 ст. 284 НК РФ, а также по акциям, права на которые удостоверены депозитарными расписками

- 22.5. Налоговые ставки по доходам, полученным иностранными организациями от российских организаций, а также от участия в капитале организации в иной форме

- Письма ФНС России

- 23. Налоговые ставки, применяемые к налоговой базе, определяемой по операциям с отдельными видами долговых обязательств

- Налоговые ставки по пп. 1 п. 4 ст. 284 НК РФ

- Налоговые ставки по пп. 2 п. 4 ст. 284 НК РФ

- Налоговые ставки по пп.

3 п. 4 ст. 284 НК РФ

3 п. 4 ст. 284 НК РФ - 24. Налоговая ставка, установленная для обложения налоговой базы, определяемой по доходам от операций по реализации или иного выбытия (в т.ч. погашения) долей участия в уставном капитале российских и (или) иностранных организаций, а также акций российских организаций

- 25. Налоговая ставка, установленная для обложения доходов по ценным бумагам, выпущенным российскими организациями, выплачиваемых лицам, информация о которых не была предоставлена налоговому агенту в соответствии с требованиями ст. 310.1 НК РФ

- 26. Налоговая ставка, установленная для обложения прибыли, полученной Центральным банком Российской Федерации (Банком России)

- 27. Налоговая ставка, установленная для обложения прибыли, полученной организацией, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре «Сколково» либо участника проекта в соответствии с Федеральным законом от 29.

07.2017 N 216-ФЗ «Об инновационных научно-технологических центрах»

07.2017 N 216-ФЗ «Об инновационных научно-технологических центрах» - 28. Налоговая ставка, установленная по доходам, полученным организациями — обладателями цифровых финансовых активов в случае, если решением о выпуске таких цифровых финансовых активов предусмотрена выплата дохода в сумме, равной сумме дивидендов, полученных лицом, выпустившим такие цифровые финансовые активы

Общая налоговая ставка по налогу на прибыль организаций

Налоговая система Нидерландов — налогообложение голландских B.V. компаний и физлиц: VAT, налог на прибыль и на прирост капитала. Налоговые соглашения Нидерландов.

Развернуть все записи

Свернуть все записи

Налоговые резиденты Нидерландов уплачивают налог на доходы со своего мирового дохода, нерезиденты – с доходов из источников в Нидерландах.

В целях налогообложения выделяют три категории доходов:

1. Доход от трудовой деятельности, вмененный доход в отношении жилья, периодические платежи, коммерческие доходы. Такие доходы облагаются по прогрессивным ставкам налога:

Доход от трудовой деятельности, вмененный доход в отношении жилья, периодические платежи, коммерческие доходы. Такие доходы облагаются по прогрессивным ставкам налога:

- доход до 35 472 EUR – 9,42% (с этой суммы взимается также национальный страховой взнос по ставке 27,65%), т.е. общая ставка фискального платежа составляет 37,07%;

- доход от 35 472 до 68 398 EUR – 37,07%;

- доход свыше 68 398 EUR – 49,50%.

2. Доходы от существенного участия в компаниях. Существенное участие возникает при владении индивидуально или совместно с родственниками не менее 5% долей в компании. Прибыль от реализации таких вложений и дивиденды по ним облагаются по ставке налога в 26,9%.

3. Доходы от сбережений и инвестиций. Собственно налогообложения прибыли от прироста капитала и текущего инвестиционного дохода (например, дивидендов, процентов, роялти – если только это не коммерческий доход) нет. Вместо этого оцениваются чистые активы налогоплательщика (активы за минусом долга) по состоянию на 1 января. С этой стоимости рассчитывается годовой фиксированный доход, облагаемый по ставке налога в 31%. Существуют различные вычеты и исключения. Доходность чистых активов рассчитывается по специальной шкале:

С этой стоимости рассчитывается годовой фиксированный доход, облагаемый по ставке налога в 31%. Существуют различные вычеты и исключения. Доходность чистых активов рассчитывается по специальной шкале:

- 1,9% для активов общей стоимостью от 50 000 до 100 000 EUR;

- 4,5% для активов общей стоимостью от 100 000 до 1 000 000 EUR;

- 5,69% для активов общей стоимостью свыше 1 000 000 EUR.

Нидерландские компании уплачивают налог со своего мирового дохода. Стандартная ставка налога на прибыль составляет 25,8% (с 1 января 2022 года). Для компаний с прибылью до 245 000 EUR ставка налога – 15%.

Прибыль от прироста капитала и дивиденды включаются в общую налогооблагаемую базу. Однако такие доходы освобождаются от налогообложения в рамках льготы на существенное участие. Данная льгота применяется при доле участия не менее 5% и выполнении ряда иных условий. Такие условия обычно включают не портфельный характер инвестиции.

Кроме того льгота предоставляется, если дочерняя компания облагается по достаточной ставке налога (не менее 10%), а также если активы дочерней компании состоят менее, чем на 50% из пассивных активов.

Дивиденды не должны вычитаться в целях налога на прибыль у выплачивающей стороны.

Иностранная компания признается контролируемой, если:

- доля участия в ней, прямая или косвенная, единолично или совместно со связанными сторонами, составляет более 50%,

- более 30% ее доходов – это пассивные доходы,

- иностранная компания из низконалоговой юрисдикции (ставка налога на прибыль составляет менее 9%) по списку правительства или из несотрудничающей юрисдикции из списка ЕС.

Пассивные доходы КИК облагаются налогом у контролирующего лица в Нидерландах.

Правила КИК могут не применяться, если иностранная компания осуществляет реальную коммерческую деятельность.

Налог у источника выплаты взимается в отношении дивидендов по ставке 15%.

Налог может снижаться по применимым соглашениям об избежании двойного налогообложения и директиве ЕС.

Налог у источника выплаты не взимается в отношении процентов и роялти за исключением случаев выплат связанным сторонам в определенных низконалоговых юрисдикциях. В таком случае налог может взиматься по ставке 25%.

В таком случае налог может взиматься по ставке 25%.

Налог может удерживаться при осуществлении некоторых других выплат дохода.

Стандартная ставка НДС составляет 21%.

В отношении некоторых товаров и услуг применяется пониженная ставка в 9%.

Работники уплачивают национальный страховой взнос с вознаграждения до 35 129 EUR по ставке 27,65% (уплачивается вместе с подоходным налогом).

Работодатели уплачивают взнос на страхование работников на доход до 58 311 EUR по ставкам, зависящим от сектора экономики.

В среднем, сумма взноса составляет 6 757 EUR в год на работника с постоянной работой и 9 673 EUR при временной занятости.

Сотрудники уплачивают обязательные взносы на медицинское страхование в размере около 1 498 EUR, работодатели – по ставке 7% с вознаграждения до 58 311 EUR.

Существуют и некоторые другие страховые взносы.

Налог взимается с рыночной стоимости объекта по ставке 8%.

Пониженная ставка в 2% применяется при приобретении жилья для собственного проживания, для некоторых случаев действует освобождение.

Налог может также взиматься при передаче акций в компании со значительной долей недвижимости в активах.

На уровне муниципалитетов взимается ежегодный налог с владельцев недвижимости.

Ставки зависят от муниципалитета, база – рыночная стоимость объекта.

Налог взимается с рыночной стоимости объекта дарения или наследования.

Существуют необлагаемые суммы. Их величина, а также ставка налога — от 10% до 40% — зависит от степени родства сторон.

Нидерланды заключили 101 соглашение об избежании двойного налогообложения (Double Tax Treaty, DTC), а также 23 соглашения об обмене налоговой информацией (Tax Information Exchange Agreement, TIEA) со следующими юрисдикциями:

101 DTCs: Австралия, Австрия, Азербайджан, Албания, Алжир, Аргентина, Армения, Аруба, Бангладеш, Барбадос, Бахрейн, Беларусь, Бельгия, Бермуды, Болгария, Босния и Герцеговина, Бразилия, Великобритания, Венесуэла, Венгрия, Вьетнам, Германия, Гана, Гонконг, Греция, Грузия, Дания, Египет, Замбия, Зимбабве, Израиль, Исландия, Испания, Индия, Индонезия, Ирак, Ирландия, Иордания, Италия, Казахстан, Канада, Карибские Нидерланды (Бонэйр, Синт-Эстатиус и Саба), Катар, Кения, Кипр, Китай, Корея, Косово, Кувейт, Кюрасао, Латвия, Литва, Лихтенштейн, Люксембург, Македония, Малави, Малайзия, Мальта, Марокко, Мексика, Молдова, Нигерия, Новая Зеландия, Норвегия, ОАЭ, Оман, Пакистан, Панама, Польша, Португалия, Россия, Румыния, Саудовская Аравия, Сент-Мартен, Сербия, Сингапур, Словакия, Словения, Суринам, США, Таиланд, Тайвань, Тунис, Турция, Узбекистан, Уганда, Украина, Филиппины, Финляндия, Франция, Хорватия, Черногория, Чешская Республика, Чили, Швейцария, Швеция, Шри-Ланка, Эстония, Эфиопия, ЮАР, Япония.

23 TIEAs: Американское Самоа, Ангилья, Багамы, Барбадос, Бахрейн, Бермуды, Британские Виргинские острова, Вануату, Гернси, Гуам, Джерси, Каймановы острова, Катар, Кувейт, Остров Мэн, ОАЭ, Палау, Панама, Сейшельские острова, Теркс и Кайкос, Тринидад и Тобаго, Туркменистан, Фиджи.

Кроме того Нидерланды подписали и ратифицировали (Многостороннюю конвенцию по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Multilateral Convention to Implement Tax Treaty Related Measures to Prevent Base Erosion and profit Shifting, MLI). Многосторонняя конвенция вступила в силу для Нидерландов с 1 июля 2019 года.

В Нидерландах валютный контроль отсутствует.

Что такое подоходный налог? | ZenBusiness Inc.

Налоги — это то, чего нельзя избежать, поэтому давайте поговорим о них. В этой статье мы обсудим определение подоходного налога и рассмотрим следующие темы:

- Определение подоходного налога

- Льготы по подоходному налогу

- Примеры подоходного налога

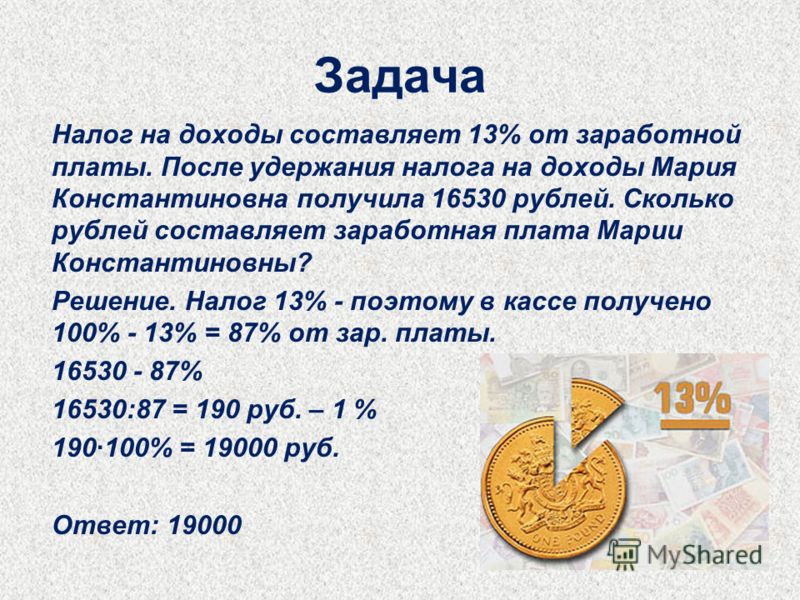

Так что же такое подоходный налог? Подоходный налог – это налог, взимаемый с доходов физических и юридических лиц. Налог применяется на федеральном, государственном и местном уровнях.

Налог применяется на федеральном, государственном и местном уровнях.

Начни свою компанию

Определение подоходного налога

Подоходный налог — это налог, который вы платите правительству в зависимости от суммы вашего дохода. Как физические, так и юридические лица должны подать годовую налоговую декларацию о доходах и уплатить причитающуюся сумму. Налоги на прибыль взимаются федеральными, государственными и местными органами власти. В США наше федеральное правительство (через Налоговую службу) использует прогрессивную систему подоходного налога, при которой чем больше денег вы зарабатываете, тем выше ваша налоговая ставка и тем больше подоходный налог вы платите.

Хотя большая часть доходов облагается подоходным налогом, некоторые виды доходов не облагаются налогом. Вы также можете использовать налоговые вычеты для уменьшения налогооблагаемого дохода и налоговые льготы для уменьшения налоговых обязательств.

Льготы по подоходному налогу

Может быть тяжело видеть, как ваши с трудом заработанные деньги идут на налоги, но они существуют, чтобы обеспечивать всех. Мы платим подоходный налог, чтобы наше правительство могло финансировать общественные услуги, оплачивать государственные долги и предлагать товары и услуги налогоплательщикам. Налоги, в целом, являются ключевым источником доходов для надлежащего функционирования правительства.

Мы платим подоходный налог, чтобы наше правительство могло финансировать общественные услуги, оплачивать государственные долги и предлагать товары и услуги налогоплательщикам. Налоги, в целом, являются ключевым источником доходов для надлежащего функционирования правительства.

Примеры подоходного налога

Существует несколько различных видов подоходного налога: есть личные налоги, налоги на бизнес, а также федеральные, региональные и местные налоги. Налоговые ставки варьируются в зависимости от типа налогоплательщика (физическое или юридическое лицо), а также от типа и суммы дохода.

Подоходный налог с населения

Подоходный налог с населения (также известный как индивидуальный подоходный налог) — это налог на доход человека. Заработная плата, оклады, дивиденды, проценты и другие формы дохода, получаемые физическим лицом, облагаются подоходным налогом. Федеральное правительство и большинство штатов взимают индивидуальный подоходный налог.

Подоходный налог с бизнеса

Предприятия также платят подоходный налог. Все предприятия, кроме товариществ, обязаны подавать ежегодную декларацию о федеральном подоходном налоге. Товарищества подают только информационную декларацию. Структура вашего бизнеса определяет, как он отчитывается и платит подоходный налог. Например, если у вас есть компания с ограниченной ответственностью (ООО), само ООО не платит подоходный налог. Скорее, каждый участник платит налоги со своей доли дохода от бизнеса и сообщает о доходах в своей индивидуальной декларации. Это известно как сквозное налогообложение, потому что налоги проходят через компанию к отдельным владельцам.

Все предприятия, кроме товариществ, обязаны подавать ежегодную декларацию о федеральном подоходном налоге. Товарищества подают только информационную декларацию. Структура вашего бизнеса определяет, как он отчитывается и платит подоходный налог. Например, если у вас есть компания с ограниченной ответственностью (ООО), само ООО не платит подоходный налог. Скорее, каждый участник платит налоги со своей доли дохода от бизнеса и сообщает о доходах в своей индивидуальной декларации. Это известно как сквозное налогообложение, потому что налоги проходят через компанию к отдельным владельцам.

Штатный и местный подоходный налог

Правительства штатов и местные муниципалитеты также имеют право устанавливать подоходный налог. Методы расчета налогов различаются в зависимости от штата и города, поэтому важно знать налоговые ставки в вашей юрисдикции.

Резюме

Подоходный налог означает налог, взимаемый государством с вашего дохода. Подоходный налог — это способ для правительства зарабатывать деньги на вашем доходе и прибыли, чтобы оно могло финансировать свою деятельность.

Мы можем помочь

Начать бизнес, соблюдать юридические нормы и развивать компанию — это очень многое для владельца малого бизнеса. К счастью, вам не нужно делать это в одиночку. Мы предлагаем ряд продуктов и услуг, которые помогут вам обеспечить бесперебойную работу. От начала вашего бизнеса с помощью наших услуг по формированию до управления вашими финансами с помощью приложения ZenBusiness Money — у нас найдется что-то для каждого. Свяжитесь с нами и дайте нам знать, как мы можем вам помочь.

Отказ от ответственности: содержимое этой страницы предназначено только для информационных целей и не является юридической, налоговой или бухгалтерской консультацией. Если у вас есть конкретные вопросы по любой из этих тем, обратитесь за консультацией к лицензированному специалисту.

Отдел налогообложения штата Нью-Джерси — Обзор налога на валовой доход

Обзор налога на валовой доход

Налог на валовой доход взимается с валового дохода, заработанного или полученного физическими лицами, проживающими и не являющимися резидентами штата Нью-Джерси, имущественными комплексами и трастами.

Ставка

В штате Нью-Джерси действует дифференцированная ставка подоходного налога, что означает, что чем выше доход, тем выше ставка налога. См. таблицы налоговых ставок, чтобы рассчитать налог.

Порог подачи документов

Заявители с доходом не более 10 000 долларов США за весь год (одиночки, состоящие в браке лица, подающие документы раздельно, а также имущество и трасты) и не более 20 000 долларов США за весь год (супружеские пары, подающие совместную декларацию, главы домохозяйство и оставшиеся в живых супруги) не платят налог.

Любая ссылка на супруга также относится к партнеру гражданского союза, признанного в соответствии с законодательством штата Нью-Джерси.

Освобождения

- Налогоплательщик, 1000 долларов США.

- Супруга/партнер по гражданскому союзу или сожитель налогоплательщика, который не подает отдельно, 1000 долларов.

- Налогоплательщик в возрасте 65 лет и старше, дополнительно 1000 долларов США; то же самое для супруга/партнера по гражданскому союзу в возрасте 65 лет и старше, который не подает отдельное заявление.

- Слепой или полностью инвалидный налогоплательщик, дополнительно 1000 долларов США; то же самое для слепых или полностью недееспособных супругов/партнеров по гражданскому союзу, которые не подают отдельно.

- Освобождение для ветеранов, 6000 долларов США; для ветеранов боевых действий, уволенных с отличием или освобожденных при почетных обстоятельствах от действительной военной службы; то же самое для супруга/партнера по гражданскому союзу, который соответствует требованиям и не подает отдельно.

- Иждивенец налогоплательщика, 1500 долларов.

- Иждивенец налогоплательщика в возрасте до 22 лет, посещающий колледж на дневном отделении, дополнительно 1000 долларов США.

Вычеты

- Выплаты алиментов или на отдельное содержание подлежат вычету плательщиком, если получатель платежа сообщает их как доход.

- Невозмещаемые медицинские расходы, превышающие 2% валового дохода; квалифицированные взносы на медицинские сберегательные счета; и для «самозанятых» расходов на квалифицированное медицинское страхование.

- Имущественный налоговый вычет (или зачет).

- Квалифицированный вклад в сохранение.

- Вычет для правомочных налогоплательщиков, которые предоставляют первичные медицинские и/или стоматологические услуги в квалифицированной практике, расположенной в зоне предприятий здравоохранения или в пределах пяти миль от нее.

- Вычет доноров органов/костного мозга.

Кредиты

- Для подоходного налога, уплаченного в другие юрисдикции. Доход, полученный за пределами штата Нью-Джерси и облагаемый налогом в другой юрисдикции, облагается подоходным налогом штата Нью-Джерси. Этот кредит снижает ваш налог в штате Нью-Джерси на основе процента дохода, который облагался налогом в другой юрисдикции в том же году. Это не обязательно кредит в долларах США, и он не может превышать сумму налога в Нью-Джерси.

- Суммы, удерживаемые работодателем, и выплаты

расчетного налога, включая любые платежи, произведенные в связи с продажей или передачей недвижимого имущества нерезидентом, недвижимостью или трастом.

- Суммы, выплачиваемые корпорацией S от имени акционера.

- Суммы, выплачиваемые партнерством от имени партнера.

- Налоговая скидка на заработанный доход штата Нью-Джерси.

- Превышение страховых взносов по безработице и инвалидности удерживается.

- Налоговый кредит на имущество (или вычет).

- Кредит на уход за детьми и иждивенцами.

- Налоговый вычет за защищенную мастерскую.

- Кредит на семейное консультирование Gold Star.

- Налоговый кредит на имущество (или вычет).

- Кредит для ухода за ранеными воинами.

- Кредит донора органов/костного мозга.

- Garden State Film and Digital Media Jobs Act Credit

- Работодатели работников с ограниченными возможностями

- Кредит на производство средств индивидуальной защиты (СИЗ)

- Закон о доступности колледжей Нью-Джерси

Требование об удержании налога

Все работодатели и другие лица, которые удерживают подоходный налог штата Нью-Джерси, обязаны подавать ежеквартальные декларации об удержанном налоге и перечислять налог ежемесячно, ежеквартально или еженедельно.

Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями, осуществляющими образовательную и (или) медицинскую деятельность (за исключением налоговой базы, налоговые ставки по которой установлены п. 3 и п. 4 ст. 284 НК РФ)

Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями, осуществляющими образовательную и (или) медицинскую деятельность (за исключением налоговой базы, налоговые ставки по которой установлены п. 3 и п. 4 ст. 284 НК РФ) 01.2006 N 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации»

01.2006 N 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации» 2 п. 1 ст. 25.9 НК РФ

2 п. 1 ст. 25.9 НК РФ Налоговые ставки установленные для организаций, осуществляющих социальное обслуживание граждан

Налоговые ставки установленные для организаций, осуществляющих социальное обслуживание граждан Налоговые ставки установленные для налогоплательщиков — участников специальных инвестиционных контрактов

Налоговые ставки установленные для налогоплательщиков — участников специальных инвестиционных контрактов 1. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций

1. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций 3 п. 4 ст. 284 НК РФ

3 п. 4 ст. 284 НК РФ 07.2017 N 216-ФЗ «Об инновационных научно-технологических центрах»

07.2017 N 216-ФЗ «Об инновационных научно-технологических центрах»