Содержание

Налог на прибыль: проценты по депозиту

Вопрос. Жилищно-строительный потребительский кооператив (далее – ЖСПК) разместил на депозите денежные средства, полученные от участников на проведение капитального ремонта здания. Включаются ли проценты по депозиту во внереализационные доходы при налогообложении прибыли?

Ответ. ЖСПК включает проценты по депозиту во внереализационные доходы при налогообложении прибыли.

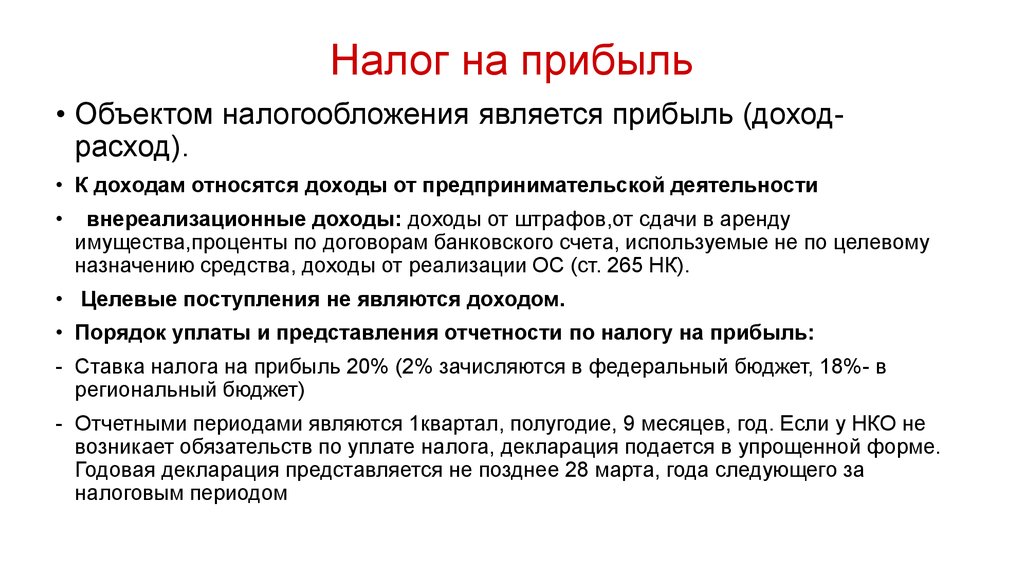

Обоснование. По общему правилу доходы в виде процентов за пользование банком денежными средствами, находящимися на банковском счете, для налога на прибыль включаются в состав внереализационных доходов <1>.

Вместе с тем у некоммерческих организаций (в том числе ЖСПК) в состав внереализационных доходов не включаются, в частности:

— денежные средства, полученные от участников (членов) в порядке предстоящего финансирования и (или) в порядке возмещения расходов на приобретение и (или) выполнение (оказание) работ (услуг) для этих участников (с учетом стоимости товаров, включенной в стоимость указанных работ (услуг), связанных с содержанием и эксплуатацией недвижимого имущества) <2>;

— доходы в виде процентов от хранения вышеуказанных денежных средств на текущих (расчетных) либо иных банковских счетах <3>.

При этом НК не содержит конкретных указаний о том, какие счета следует относить к иным банковским счетам для целей налога на прибыль. Полагаем, чтобы понять, относится ли счет учета депозита к иным банковским счетам, целесообразно руководствоваться нормами банковского законодательства.

Банковские счета приведены в главе 22 Банковского кодекса (далее – БК). К ним относятся текущий (расчетный) банковский счет; специальный счет; субсчет; временный счет; корреспондентский счет; благотворительный счет. Эти счета открываются банком на основании договора соответствующего банковского счета.

Вклады (депозиты) размещаются на счетах по учету вкладов. Привлечение денежных средств во вклады (депозиты) оформляется договором банковского вклада (депозита) <4>.

В рассматриваемой ситуации проценты получены ЖСПК за размещение денежных средств во вкладе (депозите) на основании договора банковского вклада, а не договора банковского счета. А значит, проценты получены за размещение денежных средств во вкладе (депозите), а не за хранение на банковских счетах. Согласно разъяснению Министерства по налогам и сборам Республики Беларусь такие проценты включаются в состав внереализационных доходов в общеустановленном порядке.

Согласно разъяснению Министерства по налогам и сборам Республики Беларусь такие проценты включаются в состав внереализационных доходов в общеустановленном порядке.

Внимание!

Изменилась позиция МНС о налогообложении процентов, полученных от размещения денежных средств во вклады (депозиты). Рассмотренные в вопросе проценты не учитываются при исчислении налога на прибыль. Порядок налогообложения таких процентов разъяснен совместным письмом Министерства по налогам и сборам Республики Беларусь и Министерства финансов Республики Беларусь от 07.12.2017 № 2-2-10/02247/5-1-33/290 «Об учете при налогообложении процентов по депозитам».

Оцените свою налоговую планку — Fidelity

Fidelity не предоставляет юридических или налоговых консультаций. Информация здесь носит общий характер и не должна рассматриваться как юридическая или налоговая консультация. Проконсультируйтесь с адвокатом или специалистом по налогам относительно вашей конкретной ситуации.

Скидки действительны только при использовании ссылки на Fidelity. com.

com.

Программные продукты предоставляются для вашего удобства, и Fidelity не несет ответственности за использование вами таких продуктов и результаты, связанные с ними. Информация и продукты, предоставляемые вам, не предназначены и не должны толковаться как юридические или налоговые консультации или юридическое заключение.

Прежде чем использовать эту информацию, ознакомьтесь с важной юридической информацией и условиями использования, применимыми к продуктам, услугам и/или информации, предоставленной или доступной в настоящем документе следующими компаниями:

Интуит ®

Использование фирменного программного обеспечения для расчета налогов TurboTax и веб-продуктов регулируется применимыми лицензионными соглашениями Intuit. Intuit, логотип Intuit, TurboTax и TurboTax Online, среди прочих, являются зарегистрированными товарными знаками и/или знаками обслуживания Intuit Inc. в США и других странах и используются с разрешения. Intuit не связана с Fidelity Brokerage Services (FBS) или их филиалами. Intuit несет единоличную ответственность за информацию, контент и программные продукты, предоставляемые Intuit. Fidelity не может гарантировать, что предоставленная информация и контент являются точными, полными или своевременными, или что предоставляемые программные продукты дают точные и/или полные результаты. Fidelity не дает никаких гарантий в отношении информации, контента или программных продуктов или результатов, полученных при их использовании. Fidelity отказывается от какой-либо ответственности, возникающей в связи с использованием вами (или результатами, полученными в результате, интерпретациями, сделанными в результате, или любой налоговой позицией, принятой на основании информации, предоставленной в соответствии с вашим использованием) этих программных продуктов Intuit или предоставленной информации или контента. по Интуит.

Intuit не связана с Fidelity Brokerage Services (FBS) или их филиалами. Intuit несет единоличную ответственность за информацию, контент и программные продукты, предоставляемые Intuit. Fidelity не может гарантировать, что предоставленная информация и контент являются точными, полными или своевременными, или что предоставляемые программные продукты дают точные и/или полные результаты. Fidelity не дает никаких гарантий в отношении информации, контента или программных продуктов или результатов, полученных при их использовании. Fidelity отказывается от какой-либо ответственности, возникающей в связи с использованием вами (или результатами, полученными в результате, интерпретациями, сделанными в результате, или любой налоговой позицией, принятой на основании информации, предоставленной в соответствии с вашим использованием) этих программных продуктов Intuit или предоставленной информации или контента. по Интуит.

Закон о налогах ®

Использование фирменного программного обеспечения TaxAct для расчета налогов и веб-продуктов регулируется применимыми лицензионными соглашениями TaxAct. TaxAct, логотип TaxAct, среди прочего, являются зарегистрированными товарными знаками и/или знаками обслуживания TaxAct в США и других странах и используются с разрешения. TaxAct не связан с Fidelity Brokerage Services (FBS) или их филиалами. TaxAct несет единоличную ответственность за информацию, контент и программные продукты, предоставляемые TaxAct. Fidelity не может гарантировать, что предоставленная информация и контент являются точными, полными или своевременными, или что предоставляемые программные продукты дают точные и/или полные результаты. Fidelity не дает никаких гарантий в отношении информации, контента или программных продуктов или результатов, полученных при их использовании. Fidelity отказывается от любой ответственности, возникающей в результате использования вами (или результатов, полученных в результате интерпретаций, сделанных в результате, или любой налоговой позиции, принятой на основании информации, предоставленной в соответствии с вашим использованием) этих программных продуктов TaxAct или предоставленной информации или контента.

TaxAct, логотип TaxAct, среди прочего, являются зарегистрированными товарными знаками и/или знаками обслуживания TaxAct в США и других странах и используются с разрешения. TaxAct не связан с Fidelity Brokerage Services (FBS) или их филиалами. TaxAct несет единоличную ответственность за информацию, контент и программные продукты, предоставляемые TaxAct. Fidelity не может гарантировать, что предоставленная информация и контент являются точными, полными или своевременными, или что предоставляемые программные продукты дают точные и/или полные результаты. Fidelity не дает никаких гарантий в отношении информации, контента или программных продуктов или результатов, полученных при их использовании. Fidelity отказывается от любой ответственности, возникающей в результате использования вами (или результатов, полученных в результате интерпретаций, сделанных в результате, или любой налоговой позиции, принятой на основании информации, предоставленной в соответствии с вашим использованием) этих программных продуктов TaxAct или предоставленной информации или контента. по Налоговому Акту.

по Налоговому Акту.

Блок H&R ®

Использование программного обеспечения H&R Block для расчета налогов и веб-продуктов регулируется соответствующими лицензионными соглашениями. Налоговое программное обеспечение H&R Block и онлайн-цены в конечном итоге определяются во время печати или электронного файла. Все цены могут быть изменены без предварительного уведомления. H&R Block является зарегистрированным товарным знаком HRB Innovations, Inc. H&R Block не имеет отношения к Fidelity Brokerage Services (FBS) или их дочерним компаниям. H&R Block несет единоличную ответственность за информацию, контент и программные продукты, предоставляемые ею. Fidelity не может гарантировать, что предоставленная информация и контент являются точными, полными или своевременными, или что предоставляемые программные продукты дают точные и/или полные результаты. Fidelity не дает никаких гарантий в отношении информации, контента или программных продуктов или результатов, полученных при их использовании. Fidelity отказывается от любой ответственности, возникающей в связи с использованием вами (или результатами, полученными в результате, интерпретациями, сделанными в результате, или любой налоговой позицией, принятой на основании информации, предоставленной в соответствии с вашим использованием) этих продуктов H&R Block или предоставленной информации или контента. от H&R Block.

Fidelity отказывается от любой ответственности, возникающей в связи с использованием вами (или результатами, полученными в результате, интерпретациями, сделанными в результате, или любой налоговой позицией, принятой на основании информации, предоставленной в соответствии с вашим использованием) этих продуктов H&R Block или предоставленной информации или контента. от H&R Block.

EY TaxChat ТМ

Некоторые налоговые темы или ситуации могут быть не включены в эту услугу. Название «EY TaxChat» принадлежит EYGN limited, и все права защищены. «EY TaxChat» является зарегистрированным товарным знаком в США, Великобритании и других юрисдикциях.

Сторонние товарные знаки и знаки обслуживания, упомянутые здесь, являются собственностью их соответствующих владельцев.

Forbes 400 платят более низкие налоговые ставки, чем многие обычные американцы

Исследование экономистов Белого дома, опубликованное 23 сентября, показало, что 400 богатейших семей США платили подоходный налог по средней ставке всего 8,2 процента в период с 2010 по 2018 год. примеры типичных рабочих и семей. Он иллюстрирует, как заработная плата облагается налогом по более высоким ставкам, чем доход, полученный от богатства, и демонстрирует, как эта многоуровневая система ставок приносит пользу самым богатым членам американского общества. У Конгресса есть редкий шанс решить эти фундаментальные проблемы, приняв программу «Восстановить лучше, чем было», которая расширит налоговые льготы для работающих семей и реформирует налоговый режим доходов от богатства.

примеры типичных рабочих и семей. Он иллюстрирует, как заработная плата облагается налогом по более высоким ставкам, чем доход, полученный от богатства, и демонстрирует, как эта многоуровневая система ставок приносит пользу самым богатым членам американского общества. У Конгресса есть редкий шанс решить эти фундаментальные проблемы, приняв программу «Восстановить лучше, чем было», которая расширит налоговые льготы для работающих семей и реформирует налоговый режим доходов от богатства.

В рейтинге Forbes 400 средняя ставка налога на прибыль составляла 8,2 процента с 2010 по 2018 год

В исследовании, проведенном экономистами Грегом Лейзерсоном из Совета экономических консультантов и Дэнни Яганом из Управления управления и бюджета, использовался ежегодный «Forbes 400». списки и общедоступные данные для оценки доходов и федеральных подоходных налогов, уплачиваемых членами этой элитной группы. Основная причина, по которой 400 крупнейших компаний платят такие низкие налоги, заключается в том, что очень большая доля их доходов приходится на нереализованный прирост капитала — повышение стоимости их активов, в основном акций и других деловых интересов. Из-за особенности налогового кодекса, известной как «пошаговая основа», нереализованная прибыль от актива никогда не облагается подоходным налогом, если актив не был продан в течение жизни владельца. В результате большая часть доходов самых богатых семей страны никогда не указывается в их налоговых декларациях.

Из-за особенности налогового кодекса, известной как «пошаговая основа», нереализованная прибыль от актива никогда не облагается подоходным налогом, если актив не был продан в течение жизни владельца. В результате большая часть доходов самых богатых семей страны никогда не указывается в их налоговых декларациях.

См. также

В отличие от анализа Белого дома, многие показатели эффективной налоговой ставки исключают нереализованную прибыль, а это означает, что они неполны, когда речь идет об очень богатых. Измерение дохода, используемое в исследовании Белого дома, которое включает нереализованную прибыль, обеспечивает более широкую перспективу. Этот подход к измерению дохода близок к концепции, известной как доход Хейга-Саймонса: потребление плюс изменение чистого богатства. Объединенный комитет Конгресса по налогообложению заявил, что «экономисты в целом согласны с тем, что теоретически показатель дохода по Хейгу-Саймонсу является лучшим показателем экономического благосостояния».

Аналогичный подход можно распространить на измерение эффективных налоговых ставок, уплачиваемых типичными небогатыми американцами. Если кто-то использует широкую меру дохода для очень богатых, то следует использовать такую же широкую меру дохода для небогатых. В этом анализе рассматривается более комплексная мера, включающая формы экономического дохода, которые не фигурируют в налоговых декларациях, в том числе необлагаемые налогом вознаграждения работникам; нереализованная прибыль от таких активов, как дома и пенсионные счета; и, для домовладельцев, ценность, которую они извлекают из проживания в доме, которым они владеют.

Многие типичные семьи среднего класса платят более высокие налоги, чем сверхбогатые

Приведенные ниже примеры показывают, сколько типичных американцев среднего класса платят более высокие налоги, чем 400 самых богатых людей в стране.

Шесть примеров семей, рассмотренных ниже, включают работников с разным доходом, активами и семейным положением: кто-то арендует свое жилье, кто-то владеет им, кто-то имеет студенческие ссуды, а кто-то несет расходы по уходу за ребенком. Анализ приписывает стоимость домов и пенсионных счетов, которые были бы типичны для семей с определенным уровнем доходов, и предполагает, что эти активы растут в цене в соответствии с их историческими средними значениями. (см. методологию ниже)

Анализ приписывает стоимость домов и пенсионных счетов, которые были бы типичны для семей с определенным уровнем доходов, и предполагает, что эти активы растут в цене в соответствии с их историческими средними значениями. (см. методологию ниже)

В ходе анализа Белого дома были изучены эффективные ставки подоходного налога с физических лиц, включая налог на чистый доход от инвестиций (NIIT). NIIT — это налог на доход от богатства, который по существу аналогичен налогу Medicare, который работники платят со своей заработной платы. Анализ Белого дома не включал налог на социальное обеспечение, но этот налог незначителен для Forbes 400, поскольку он применяется только до годового предела заработной платы (142 800 долларов в этом году). Чтобы таким же образом рассчитать эффективные налоговые ставки для налогоплательщиков из среднего класса, этот анализ включает подоходный налог и налоги на заработную плату, которые работники платят напрямую, другими словами, налоги на социальное обеспечение и медицинскую помощь для работников. Анализ не включает налоги, которые должны быть вменены физическим лицам, в том числе корпоративные налоги или половину налога на заработную плату с работодателя. Обычно предполагается, что первое несут преимущественно владельцы капитала, а второе — полностью несут рабочие. (см. Методология) Этот анализ также не включает государственные и местные налоги, которые чаще всего ложатся на людей с низким и средним доходом больше, чем на людей с высокими доходами.

Анализ не включает налоги, которые должны быть вменены физическим лицам, в том числе корпоративные налоги или половину налога на заработную плату с работодателя. Обычно предполагается, что первое несут преимущественно владельцы капитала, а второе — полностью несут рабочие. (см. Методология) Этот анализ также не включает государственные и местные налоги, которые чаще всего ложатся на людей с низким и средним доходом больше, чем на людей с высокими доходами.

Эти налоговые расчеты основаны на налоговом кодексе в том виде, в котором он существовал в 2018 году — последнем году, охваченном анализом Forbes 400. В 2018 году налоговый кодекс для семей был практически таким же, как и налоговый кодекс, который снова будет действовать в 2022 году, если Конгресс не примет предложения в плане президента Джо Байдена «Восстановить лучше, чем было». Эти предложения включают постоянное продление налоговых льгот для семей, временно введенных в действие Законом об Американском плане спасения на 2021 год, а также повышение налогов для богатых людей.

С учетом федерального подоходного налога и налога на заработную плату каждый из этих лиц и семей платит налог по более высокой ставке, чем средний член списка Forbes 400. (см. нет детей

Этот учитель-первокурсник государственной школы получает среднюю начальную зарплату в размере 40 154 долларов в год с типичными для учителей дополнительными льготами. Она снимает свою квартиру и платит 2400 долларов в год в виде процентов по студенческому кредиту. Она требует стандартный вычет и вычет процентов по студенческому кредиту. Ее ставка личного налога составляет 11,7 процента, в том числе 5,7 процента подоходного налога и 6,0 процента налога на заработную плату сотрудников.

Пример 2: Супружеская пара, которая зарабатывает около средней зарплаты, снимает жилье и не имеет детей

Оба партнера зарабатывают 40 000 долларов в год — заработная плата, типичная для клерка или автомеханика, — и имеют здоровье на рабочем месте покрытие. Сдают жилье, детей нет. По своим налогам они требуют стандартного вычета. Их ставка личного налога составляет 12,3 процента, в том числе 6,2 процента подоходного налога и 6,1 процента налога на заработную плату сотрудников.

Их ставка личного налога составляет 12,3 процента, в том числе 6,2 процента подоходного налога и 6,1 процента налога на заработную плату сотрудников.

Пример 3: Супружеская пара, которая зарабатывает около средней заработной платы, снимает жилье и имеет одного маленького ребенка

Эта пара также зарабатывает в общей сложности 80 000 долларов США в год в виде заработной платы, а также пособий по охране здоровья на рабочем месте и пенсионных пособий. На начало 2018 года у них было около 49 000 долларов пенсионных сбережений. Они претендуют на стандартный вычет, налоговую скидку на детей и максимальную налоговую скидку на уход за детьми. Их ставка личного налога составляет 9,1 процента, в том числе 3,2 процента подоходного налога и 5,8 процента налога на заработную плату сотрудников. (Числа не суммируются из-за округления.)

Пример 4: Типичная рабочая семья с двумя детьми

У этой пары двое детей в возрасте 13 и 16 лет. Они зарабатывают в общей сложности 100 000 долларов в год в виде заработной платы, а также пособий по охране здоровья и выхода на пенсию. В начале года их пенсионные накопления составляли почти 62 000 долларов, а собственный дом стоил примерно 236 000 долларов. Они претендуют на стандартный вычет и налоговый кредит на детей. Их ставка личного налога составляет 8,6 процента, в том числе 3,1 процента подоходного налога и 5,5 процента налога на заработную плату сотрудников.

В начале года их пенсионные накопления составляли почти 62 000 долларов, а собственный дом стоил примерно 236 000 долларов. Они претендуют на стандартный вычет и налоговый кредит на детей. Их ставка личного налога составляет 8,6 процента, в том числе 3,1 процента подоходного налога и 5,5 процента налога на заработную плату сотрудников.

Пример 5: Рабочая семья с двумя детьми, принадлежащая к верхнему среднему классу

У этой пары есть дети 10 и 13 лет. Они зарабатывают в общей сложности 150 000 долларов в год в виде заработной платы, а также пособий по охране здоровья и выхода на пенсию. В начале года их пенсионные накопления составляли около 137 000 долларов, а собственный дом стоил почти 318 000 долларов. Они претендуют на стандартный вычет, налоговую скидку на ребенка и максимальную налоговую скидку на уход за ребенком для своего 10-летнего ребенка. Их ставка личного налога составляет 12,2 процента, в том числе 6,6 процента подоходного налога и 5,6 процента налога на заработную плату сотрудников.

Пример 6: Работающая семья с высоким доходом и двумя детьми

У этой пары также есть 10-летний и 13-летний дети. Они зарабатывают в общей сложности 200 000 долларов в год в виде заработной платы, а также пособий по охране здоровья и выхода на пенсию. В начале года у них было более 182 000 долларов пенсионных накоплений, а их дом стоил почти 424 000 долларов. Они претендуют на стандартный вычет, налоговую скидку на ребенка и максимальную налоговую скидку на уход за своим младшим ребенком. Их ставка личного налога составляет 14,6 процента, в том числе 90,0 процента подоходного налога и 5,6 процента налога на заработную плату.

Таблица 1

Хотя это типичные семьи, не существует средней или средней семьи, а финансовое положение семей сильно различается. Семьи с детьми платят более низкие налоговые ставки, чем те, у кого нет детей, при прочих равных условиях. Пенсионеры обычно платят более низкие налоги, главным образом потому, что у них меньше доходов, они не платят налоги с заработной платы и не платят налоги с большинства пособий по социальному обеспечению. Работники в приведенных выше примерах имеют льготы по болезни и пенсионному обеспечению, предоставляемые работодателем, что снижает их эффективную налоговую ставку, но многие семьи этого не делают. Для семей с одинаковым общим доходом те, кто имеет больший доход от богатства — будь то дома или финансовые активы — платят более низкие налоговые ставки. Как подчеркивали многие исследователи, благоприятный подход налогового кодекса к доходам от богатства усугубляет расовое неравенство, учитывая, что в среднем белые семьи имеют гораздо большее богатство, чем черные и латиноамериканские семьи.

Работники в приведенных выше примерах имеют льготы по болезни и пенсионному обеспечению, предоставляемые работодателем, что снижает их эффективную налоговую ставку, но многие семьи этого не делают. Для семей с одинаковым общим доходом те, кто имеет больший доход от богатства — будь то дома или финансовые активы — платят более низкие налоговые ставки. Как подчеркивали многие исследователи, благоприятный подход налогового кодекса к доходам от богатства усугубляет расовое неравенство, учитывая, что в среднем белые семьи имеют гораздо большее богатство, чем черные и латиноамериканские семьи.

Таким образом, примеры семей не предназначены для представления всех налогоплательщиков со средним уровнем дохода. Но они иллюстрируют, как нынешняя налоговая система благоприятствует сверхбогатым. Федеральная налоговая система в целом является прогрессивной, а общая налоговая система США, включая государственные и местные налоги, является умеренно прогрессивной. Но исследование Белого дома показывает, как эта прогрессивность падает на самом верху — настолько, что самые богатые американцы платят более низкие эффективные налоговые ставки на свой реальный доход, чем многие типичные семьи среднего класса.

Программа «Восстановить лучше, чем было», призвана устранить это неравенство путем реформирования налогов на прирост капитала и снижения налогов для семей.

Законопроект «Восстановить лучше, чем было», который в настоящее время находится на рассмотрении в Палате представителей, делает много важных шагов на пути к более справедливому налоговому кодексу. По данным Объединенного комитета по налогообложению, налоговые ставки для миллионеров вырастут в среднем на 7,1 процентных пункта; эта оценка не учитывает нереализованную прибыль в счет дохода. Если политики хотят, чтобы самые богатые американцы платили значительно больше, они должны реформировать базу налога на прирост капитала, чтобы огромные доходы самых богатых американцев не облагались подоходным налогом.

Президент Байден предлагает в Build Back Better облагать налогом нереализованную прибыль, когда актив дарится или завещается наследникам. Два других варианта также рассматриваются в Конгрессе, чтобы гарантировать, что сверхбогатые американцы будут платить налоги со своего крупного нереализованного прироста капитала. Конгресс мог бы: 1) облагать налогом доходы сверхбогатых людей по мере их накопления, а не только после их реализации, посредством так называемого налогообложения по рыночной стоимости; или 2) отменить поэтапную основу и перейти к переходящей основе, когда налог не взимается, когда актив передается из поколения в поколение, но прибыль первоначального владельца облагается налогом, когда наследник продает актив. План президента Байдена и закон Палаты представителей о восстановлении лучше также повышают максимальную ставку на прирост капитала.

Конгресс мог бы: 1) облагать налогом доходы сверхбогатых людей по мере их накопления, а не только после их реализации, посредством так называемого налогообложения по рыночной стоимости; или 2) отменить поэтапную основу и перейти к переходящей основе, когда налог не взимается, когда актив передается из поколения в поколение, но прибыль первоначального владельца облагается налогом, когда наследник продает актив. План президента Байдена и закон Палаты представителей о восстановлении лучше также повышают максимальную ставку на прирост капитала.

План президента Байдена и законопроект Палаты представителей также предусматривают существенное снижение налогов для семей среднего класса, особенно для семей с детьми. В соответствии с Законом об Американском плане спасения три из четырех приведенных в качестве примера семей с детьми получат в 2021 году значительно увеличенный налоговый вычет на детей (CTC). Семьи получат кредит в размере 3600 долларов США на каждого ребенка в возрасте до 6 лет (на 1600 долларов США больше, чем в предыдущие годы). и 3000 долларов для детей в возрасте от 6 до 16 лет (на 1000 долларов больше, чем в предыдущие годы). Семнадцатилетние подростки получили право на участие в CTC, и их семьи получат 3000 долларов. Семья с детьми из четвертого примера — семья с самым высоким доходом — получит небольшое увеличение CTC. Семьи с детьми также получат гораздо большую налоговую льготу по уходу за детьми и иждивенцами (CDCTC) на расходы по уходу за детьми в возрасте до 13 лет. Закон об Американском плане спасения изменяет CDCTC с максимума 600 долларов на ребенка для семей среднего класса на максимум 4000 долларов на ребенка, при этом кредит постепенно снижается выше 125 000 долларов дохода. Срок действия этих изменений истекает в этом году, но план Build Back Better и ожидающий рассмотрения законопроект Палаты представителей продлевают изменения CTC Закона об американском спасательном плане до 2025 года и сделают его изменения CDCTC постоянными. Они также введут постоянное значительное снижение налогов для семей с низким доходом: полное возмещение CTC и CDCTC и расширенный налоговый кредит на заработанный доход для работников, не воспитывающих детей дома.

и 3000 долларов для детей в возрасте от 6 до 16 лет (на 1000 долларов больше, чем в предыдущие годы). Семнадцатилетние подростки получили право на участие в CTC, и их семьи получат 3000 долларов. Семья с детьми из четвертого примера — семья с самым высоким доходом — получит небольшое увеличение CTC. Семьи с детьми также получат гораздо большую налоговую льготу по уходу за детьми и иждивенцами (CDCTC) на расходы по уходу за детьми в возрасте до 13 лет. Закон об Американском плане спасения изменяет CDCTC с максимума 600 долларов на ребенка для семей среднего класса на максимум 4000 долларов на ребенка, при этом кредит постепенно снижается выше 125 000 долларов дохода. Срок действия этих изменений истекает в этом году, но план Build Back Better и ожидающий рассмотрения законопроект Палаты представителей продлевают изменения CTC Закона об американском спасательном плане до 2025 года и сделают его изменения CDCTC постоянными. Они также введут постоянное значительное снижение налогов для семей с низким доходом: полное возмещение CTC и CDCTC и расширенный налоговый кредит на заработанный доход для работников, не воспитывающих детей дома. Законопроект House Build Back Better также включает другие налоговые льготы для семей, в том числе возмещаемый кредит на пенсионные сбережения.

Законопроект House Build Back Better также включает другие налоговые льготы для семей, в том числе возмещаемый кредит на пенсионные сбережения.

Заключение

Проведенный Белым домом анализ рейтинга Forbes 400 показывает, что нынешняя налоговая система не в состоянии заставить сверхбогатых платить свою справедливую долю, и эта колонка показывает, что они даже платят более низкие ставки личных налогов, чем многие семьи среднего класса. Те, у кого есть возможность платить, должны платить больше, а самые богатые должны платить гораздо больше, особенно с учетом роста неравенства в доходах и богатстве в последние десятилетия. У членов Конгресса есть возможность добиться значительного прогресса в направлении более справедливого налогового кодекса в законопроекте «Восстановить лучше, чем было», и они не должны ее упустить.

Сет Хэнлон — старший научный сотрудник Центра американского прогресса. Ник Баффи — политический аналитик, специализирующийся на федеральной фискальной политике в Центре.

Методология

Этот анализ строит шесть типичных налоговых единиц на основе медианных или средних значений соответствующих атрибутов. В нем используются показатели средней начальной заработной платы учителей, медианной заработной платы, среднего денежного дохода до налогообложения для различных размеров семьи за 2018 год, медианной стоимости дома для домовладельцев с таким уровнем дохода, медианной стоимости пенсионного счета для семей с таким уровнем дохода и пропорциональных вознаграждений работникам; в случае учителя используется типичная доля работодателя в среднем плане медицинского страхования и среднее отношение пенсионных пособий к заработной плате учителей государственных школ. Анализ предполагает, что у учителя есть пенсия с установленными выплатами, а другие семьи отчисляют часть своего заработка в план 401(k) — со ставками взносов в диапазоне от 5,5 до 8,45% — наряду с 4-процентной долей работодателя. Авторы предполагают, что оба супруга во втором примере имеют индивидуальные планы медицинского страхования со средней стоимостью и что работодатели платят 80 процентов их страховых взносов. Авторы предполагают, что семьи в примерах с 3 по 6 получают семейные планы со средней стоимостью от одного работодателя, при этом работодатель платит 68 процентов их страховых взносов, что соответствует национальным данным за 2018 год. Эти значения взяты из Бюро переписи населения, Бюджета Конгресса. Office, Национальная ассоциация образования, Фонд семьи Кайзер, Обзор потребительских финансов Федеральной резервной системы и многочисленные обзоры, опубликованные Бюро трудовой статистики. Согласно данным Vanguard, ставки взносов 401(k) являются средними для участников планов 401(k) при соответствующем уровне доходов. Чтобы рассчитать прибыль от домов, авторы использовали исторический ежегодный рост индекса Кейса-Шиллера за последние 20 лет. Чтобы рассчитать темпы роста остатков на пенсионных счетах, авторы: 1) предположили, что инвестиции распределяются между акциями и облигациями в соотношении от 75 до 25 процентов; 2) применил среднюю историческую доходность за 20 лет для акций S&P 500 с реинвестированными дивидендами; 3) применил 20-летнюю историческую среднюю геометрическую доходность по корпоративным облигациям AAA с выдержкой от Moody’s; и 4) вычесть плату за управление в размере 0,5 процента.

Авторы предполагают, что семьи в примерах с 3 по 6 получают семейные планы со средней стоимостью от одного работодателя, при этом работодатель платит 68 процентов их страховых взносов, что соответствует национальным данным за 2018 год. Эти значения взяты из Бюро переписи населения, Бюджета Конгресса. Office, Национальная ассоциация образования, Фонд семьи Кайзер, Обзор потребительских финансов Федеральной резервной системы и многочисленные обзоры, опубликованные Бюро трудовой статистики. Согласно данным Vanguard, ставки взносов 401(k) являются средними для участников планов 401(k) при соответствующем уровне доходов. Чтобы рассчитать прибыль от домов, авторы использовали исторический ежегодный рост индекса Кейса-Шиллера за последние 20 лет. Чтобы рассчитать темпы роста остатков на пенсионных счетах, авторы: 1) предположили, что инвестиции распределяются между акциями и облигациями в соотношении от 75 до 25 процентов; 2) применил среднюю историческую доходность за 20 лет для акций S&P 500 с реинвестированными дивидендами; 3) применил 20-летнюю историческую среднюю геометрическую доходность по корпоративным облигациям AAA с выдержкой от Moody’s; и 4) вычесть плату за управление в размере 0,5 процента. Прирост стоимости жилья, акций и облигаций был скорректирован с учетом инфляции с использованием данных R-CPI-U-RS (до конца 2020 г.) и текущего ряда CPI-U (с конца 2020 г. по настоящее время). . Для расчета чистой арендной платы за жилье, занимаемое владельцем, авторы использовали данные Федеральной резервной системы и национальных счетов доходов и продуктов (NIPA). Они разделили национальную расчетную арендную стоимость жилья, занимаемого владельцем (стоимость проживания в принадлежащем человеку доме), за вычетом амортизации, процентов по ипотеке, налогов на недвижимость и других расходов, связанных с домовладельцами, на общее богатство жилья, занимаемого владельцем, за 2018 год. (Оценка чистой вмененной арендной платы может быть рассчитана путем вычитания строк 155, 158, 160 и 165 из строки 154 в таблице 7.12 NIPA.) Затем они умножили это соотношение на оценочную стоимость жилья в примерах. Они предположили, что пары, зарабатывающие 150 000 и 200 000 долларов, были парами с двумя работниками, каждая из которых зарабатывала меньше, чем максимум, облагаемый налогом на социальное обеспечение, так что все их заработки будут облагаться налогами на заработную плату социального обеспечения.

Прирост стоимости жилья, акций и облигаций был скорректирован с учетом инфляции с использованием данных R-CPI-U-RS (до конца 2020 г.) и текущего ряда CPI-U (с конца 2020 г. по настоящее время). . Для расчета чистой арендной платы за жилье, занимаемое владельцем, авторы использовали данные Федеральной резервной системы и национальных счетов доходов и продуктов (NIPA). Они разделили национальную расчетную арендную стоимость жилья, занимаемого владельцем (стоимость проживания в принадлежащем человеку доме), за вычетом амортизации, процентов по ипотеке, налогов на недвижимость и других расходов, связанных с домовладельцами, на общее богатство жилья, занимаемого владельцем, за 2018 год. (Оценка чистой вмененной арендной платы может быть рассчитана путем вычитания строк 155, 158, 160 и 165 из строки 154 в таблице 7.12 NIPA.) Затем они умножили это соотношение на оценочную стоимость жилья в примерах. Они предположили, что пары, зарабатывающие 150 000 и 200 000 долларов, были парами с двумя работниками, каждая из которых зарабатывала меньше, чем максимум, облагаемый налогом на социальное обеспечение, так что все их заработки будут облагаться налогами на заработную плату социального обеспечения.

Если налоги, не включенные в этот анализ, вменятся физическим лицам, они повысят эффективную налоговую ставку как для семей среднего класса, так и для самых богатых семей. По данным Центра налоговой политики (TPC), средний квинтиль налогоплательщиков платит в среднем 7,8 процента своего дохода в виде налогов на заработную плату, включая части как для работников, так и для работодателей, — 1,0 процента в виде корпоративных налогов и 0,5 процента в виде акцизов. Это означает, что федеральные налоги, не включенные в этот анализ, составляют 5,4 процента для налогоплательщиков со средним уровнем дохода. Верхние 0,1 процента налогоплательщиков платят 1,1 процента налога на заработную плату, 4,6 процента корпоративного налога, 0,4 процента налога на имущество и 0,2 процента акцизного налога, поэтому налоги, не включенные в этот анализ, составляют для них 6,3 процента. В показателях эффективной налоговой ставки TPC используется концепция денежного дохода, которая является более узкой, чем совокупные показатели дохода, применяемые Советом экономических консультантов и Управлением по вопросам управления и бюджета, а также в этой колонке.