Содержание

Налог на имущество организаций в 2018 году В Смоленске в Легасофт.

ЛегаСофт — купить 1С в Смоленске, продажа и сопровождение программ по автоматизации бизнеса на базе 1С, регистрация онлайн-касс.

О компании

Блог

Разное

Налог на имущество организаций в 2018 году

Налог на имущество организаций в 2018 году. Легасофт.

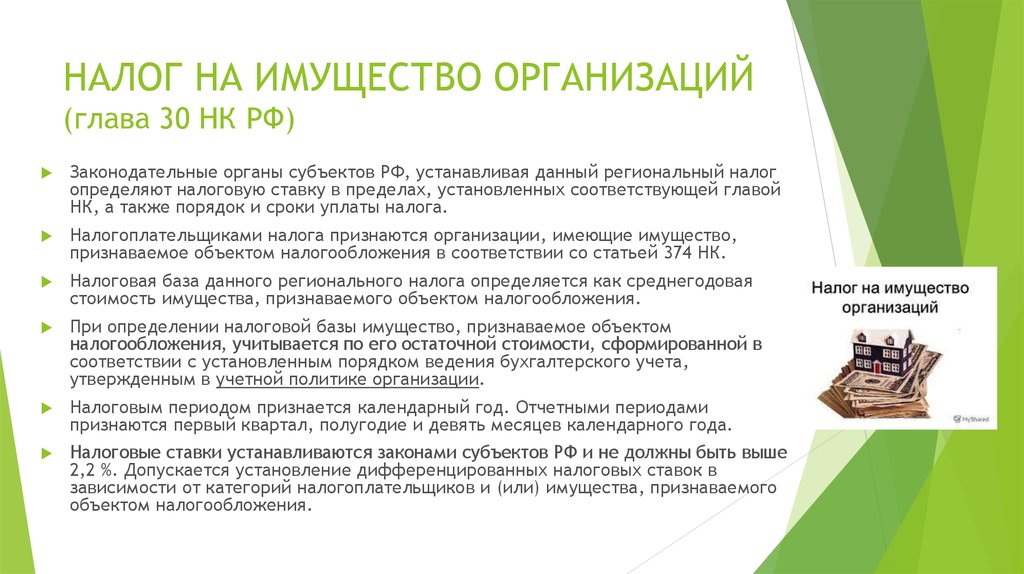

Главные изменения в 2018 году коснулись федеральной налоговой льготы налога на имущество организаций в отношении движимого имущества со сроком полезного использования свыше 3-х лет, принятого к учету с 01 января 2013 года.

С 1 января 2018 года вступила в силу статья 381.1 30 главы НК РФ.

Данная статья гласит, что налоговые льготы, указанные в пункте 25 статьи 381 НК РФ (объекты основных средств, принятые к учету с 01 января 2013 г.), применяются на территории субъекта РФ в случае принятия соответствующего закона региональными органами власти.

Также могут устанавливаться дополнительные налоговые льготы на движимое имущество с даты выпуска которого прошло не более 3 лет.

Исключениями являются объекты движимого имущества, принятые на учет в результате:

-

реорганизации или ликвидации юридических лиц; -

передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 Налогового кодекса Российской Федерации взаимозависимыми.

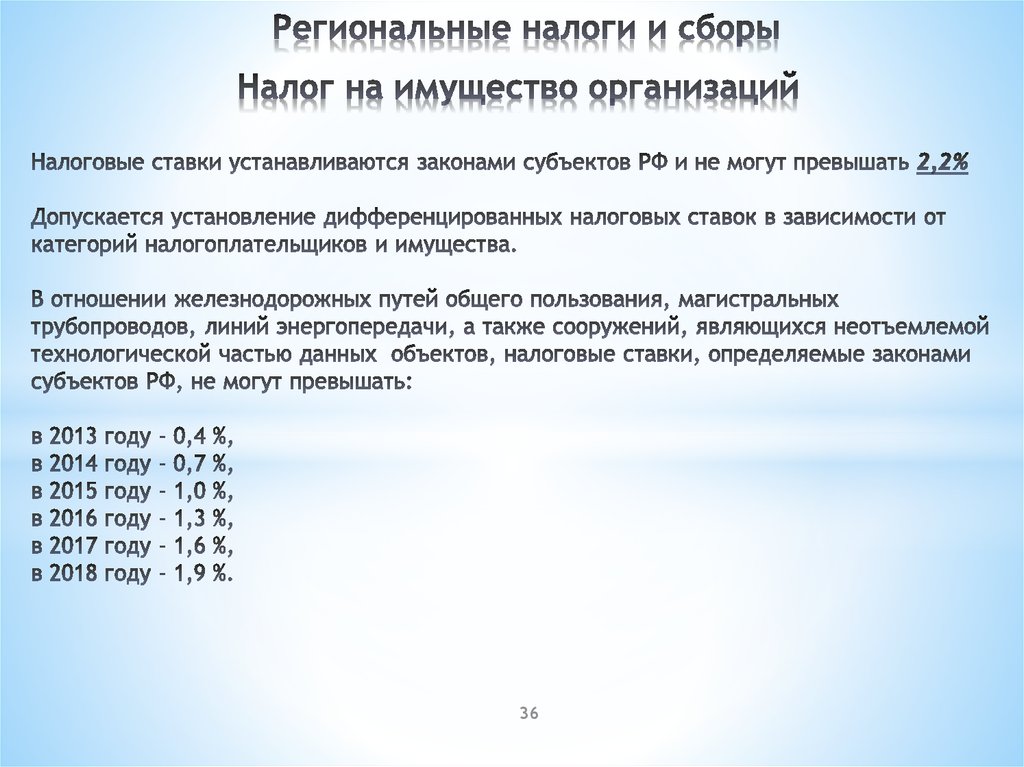

Максимальная налоговая ставка, которую вправе установить региональные органы власти, составляет 1,1% в случае отмены налоговой льготы на движимое имущество, принятое к учету с 1 января 2013 года.

Если региональным законом не установлено продление льготы или не определена налоговая ставка, то в данном субъекте РФ будет действовать максимальная налоговая ставка в размере 1,1%.

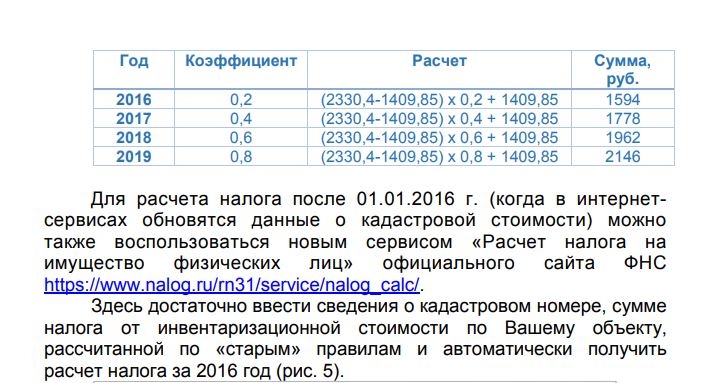

На сегодняшний день не по всем регионам изданы нормативные акты, регулирующие порядок применения льготы в отношении движимого имущества, принятого на учет с 1 января 2013 г. В таблице приведены некоторые регионы, установившие льготы или налоговые ставки в 2018 году.

В таблице приведены некоторые регионы, установившие льготы или налоговые ставки в 2018 году.

|

|

| ||

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

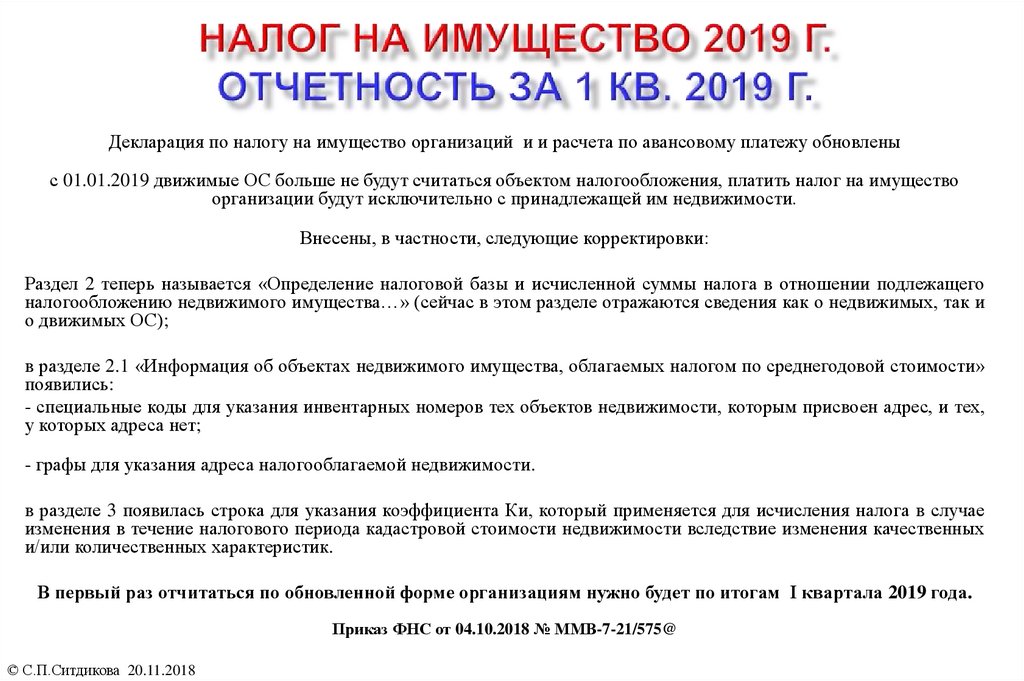

В 1С: Бухгалтерии Предприятия редакция 3.0 в релизе 3.0.57.10 появились нововведения касательно настроек налога на имущества.

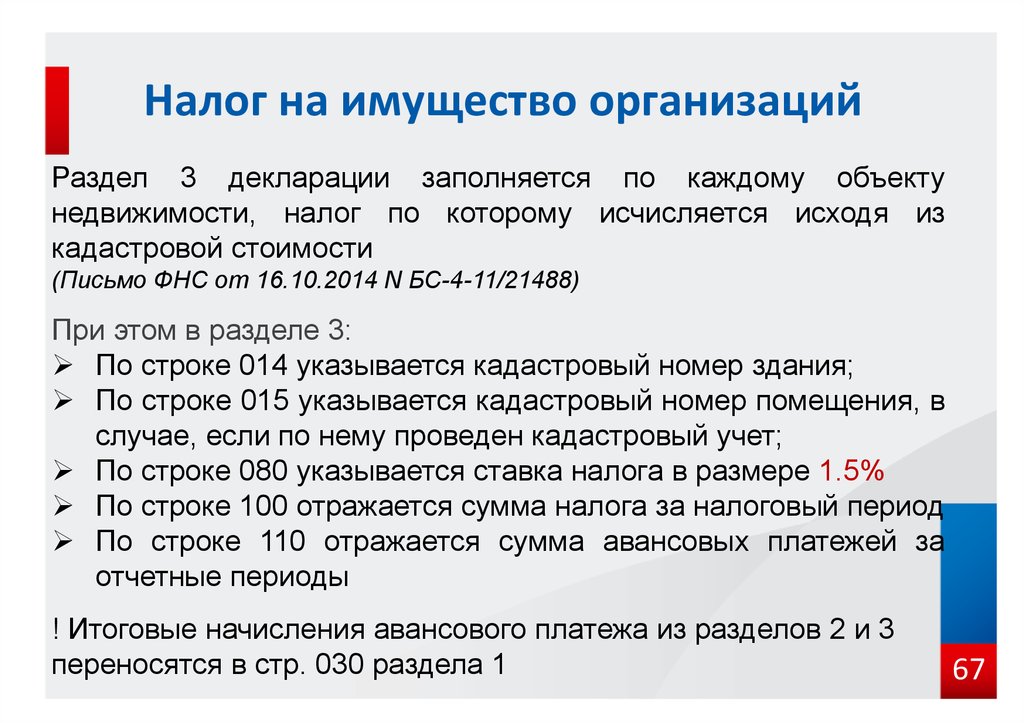

Настройка параметров учетной политики для целей налогообложения производится в специальной форме «Настройка налогов и отчетов», перейти в которую можно по гиперссылке «Налоги и отчеты» (раздел «Главное» — подраздел «Настройки»). См. рисунок 1.

См. рисунок 1.

Рис.1– Настройка налога на имущество

Если в вашем регионе действует льгота и не облагается налогом движимое имущество, принятое к учету с 1 января 2013 года, то в настройках налога на имущество на 2018 год необходимо установить соответствующий флажок в подразделе «Льготы».

Если данное движимое имущество не освобождено от уплаты налога, то необходимо самостоятельно установить ставку налога в подразделе «Ставка налога». Для движимого имущества принятого на учет с 1 января 2013 года максимальная ставка составляет 1,1%.

Особый порядок налогообложения, не зависимый от настроек налога на имущество, можно настроить непосредственно в карточке основного средства. См. рисунок 2 и 3.

Рис.2– Объект с особым порядком налогообложения

Рис.3– Настройка налога на имущество для объекта с особым порядком налогообложения

При расчете налога на имущество в 2018 году необходимо изучить закон своего субъекта РФ и сделать соответствующие настройки в учетной политике перед выполнением регламентной операции «Расчет налога на имущество».

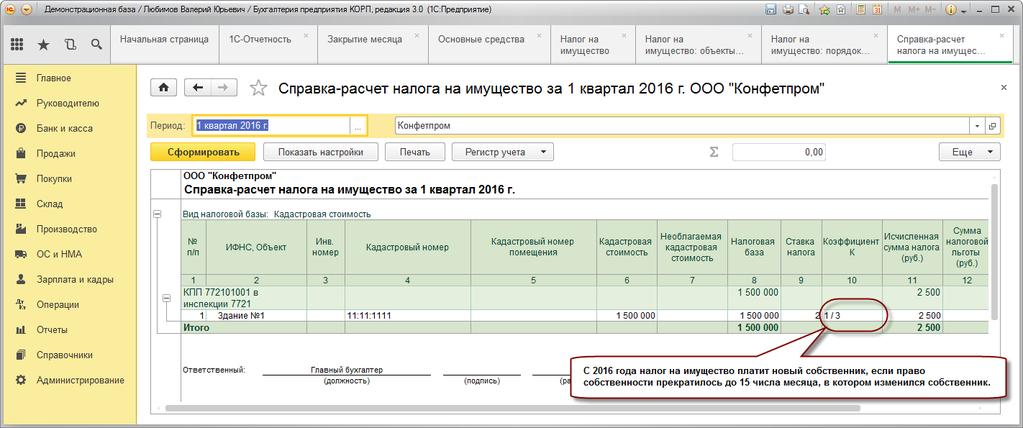

С результатами проведения регламентной операции «Расчет налога на имущество» можно ознакомится в «Справке – расчете налога на имущество» (см. рисунок 4 и 5).

Рис.4– Закрытие месяца. Справка — расчет налога на имущество

Рис.5– Справка – расчет налога на имущество

|

| 1С:Бухгалтерия | |

| Программа «1С:Бухгалтерия» позволяет вести учет предприятиям, осуществляющим любые виды коммерческой деятельности и применяющим любую систему налогообложения (ОСН, УСН, ЕНВД, патент). |

|

|

|

| ||

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

В 1С: Бухгалтерии Предприятия редакция 3.0 в релизе 3.0.57.10 появились нововведения касательно настроек налога на имущества.

Настройка параметров учетной политики для целей налогообложения производится в специальной форме «Настройка налогов и отчетов», перейти в которую можно по гиперссылке «Налоги и отчеты» (раздел «Главное» — подраздел «Настройки»). См. рисунок 1.

Рис.1– Настройка налога на имущество

Если в вашем регионе действует льгота и не облагается налогом движимое имущество, принятое к учету с 1 января 2013 года, то в настройках налога на имущество на 2018 год необходимо установить соответствующий флажок в подразделе «Льготы».

Если данное движимое имущество не освобождено от уплаты налога, то необходимо самостоятельно установить ставку налога в подразделе «Ставка налога». Для движимого имущества принятого на учет с 1 января 2013 года максимальная ставка составляет 1,1%.

Для движимого имущества принятого на учет с 1 января 2013 года максимальная ставка составляет 1,1%.

Особый порядок налогообложения, не зависимый от настроек налога на имущество, можно настроить непосредственно в карточке основного средства. См. рисунок 2 и 3.

Рис.2– Объект с особым порядком налогообложения

Рис.3– Настройка налога на имущество для объекта с особым порядком налогообложения

При расчете налога на имущество в 2018 году необходимо изучить закон своего субъекта РФ и сделать соответствующие настройки в учетной политике перед выполнением регламентной операции «Расчет налога на имущество».

С результатами проведения регламентной операции «Расчет налога на имущество» можно ознакомится в «Справке – расчете налога на имущество» (см. рисунок 4 и 5).

Рис.4– Закрытие месяца. Справка — расчет налога на имущество

Рис.5– Справка – расчет налога на имущество

|

| 1С:Бухгалтерия | |

Программа «1С:Бухгалтерия» позволяет вести учет предприятиям, осуществляющим любые виды коммерческой деятельности и применяющим любую систему налогообложения (ОСН, УСН, ЕНВД, патент). |

|

»

}

Поделиться

Назад к списку

Главная страница / Новости / Новости региона 9 января 2018 года, 17:17 версия Губернатор Сергей Морозов поручил региональному Правительству в кратчайшие сроки внести соответствующий законопроект на рассмотрение.«Наша цель — создать самые комфортные условия для ведения бизнеса в Ульяновской области, а это невозможно без снижения административной нагрузки. Введение пониженных, а в некоторых случаях и нулевых ставок, позволит предпринимателям легче перенести изменения в законодательстве, даст возможность адаптироваться к различным кризисным условиям, и таким образом уменьшит давление», — подчеркнул глава региона. Так, по словам Сергея Морозова, готовящийся документ предполагает установку налоговой ставки на 2018 год в размере 0,7 % от кадастровой стоимости, в 2019 году в размере 1,4 %, на 2020 год и последующие ставка составит 2%. «В целях проработки вариантов снижения налоговой нагрузки, Правительством области было проведено исследование с участием представителей Агентства госимущества, Министерства финансов Ульяновской области, Корпорации развития предпринимательства Ульяновской области. Мы считаем, что принятое решение — введение налоговых преференций для юридических лиц и индивидуальных предпринимателей, применяющих специальные налоговые режимы, ранее не уплачивающих имущественные налоги в части поэтапного повышения налога, — станет хорошей поддержкой для нашего бизнеса», — рассказал глава Кабмина Александр Смекалин. Он также отметил, что на данный момент законопроект разработан и проходит процедуру согласования, а в феврале этого года будет рассмотрен на заседании Правительства. Напомним, с 1 января 2018 года имущественные налоги будут исчисляться от кадастровой стоимости. При этом, если по налогу на имущество физических лиц в отношение всех объектов налогообложение будет исходить от кадастровой стоимости, то по налогу на имущество организаций только в отношении административно-деловых центров, торговых центров, объектов общественного питания и бытового обслуживания и помещений в них. «Предприниматели «ОПОРЫ РОССИИ» неоднократно выступали за введение понижающего коэффициента для субъектов бизнеса, работающих по «упрощенке». Из-за этого для многих предпринимателей суммы налога вырастают в разы, что просто в некоторых случаях убивает бизнес. Данный же законопроект позволит снизить эту нагрузку, не оплачивая налог при владении имуществом площадью менее 150 кв м, а самая низкая ставка в стране поможет постепенно адаптироваться к новым условиям», — пояснил председатель Совета директоров Корпорации развития предпринимательства Руслан Гайнетдинов. Добавлено: 9 января 2018 года, 17:19 Изменено: 10 января 2018 года, 10:16 Подписаться на рассылку |

Налог на имущество в штате Вашингтон

На этой странице представлен обзор налогов на имущество для местных органов власти в штате Вашингтон, включая ограничения по налогу на имущество, расчеты сборов и банковские ресурсы для местных органов власти.

Бюджетный налог на имущество

В штате Вашингтон действует бюджетная система налогообложения имущества. Налог на имущество состоит из трех основных компонентов:

- Сумма сбора

- Оценочная стоимость (AV)

- Ставка сбора

В рамках бюджетного процесса налоговая юрисдикция устанавливает сумму поступлений от налога на имущество, необходимую для финансирования бюджета. Сумма, необходимая для финансирования бюджета, называется суммой сбора или просто сбором. Это общая сумма, подлежащая сбору с налогоплательщиков налоговым округом.

До 30 ноября каждого года сумма налогов, взимаемых налоговыми округами, заверяется окружным заседателем. Затем окружной заседатель рассчитывает ставку сбора, необходимую для увеличения этой суммы дохода, путем деления общей суммы сбора на оценочную стоимость налогооблагаемого имущества в округе.

По закону это число выражается в долларах за 1000 долларов оценки. Например, ставка 0,00025 доллара выражается как 0,25 доллара за 1000 долларов оценочной стоимости.

Пределы налога на имущество

Сбор налога на имущество ограничивается общими ограничениями на обычную ставку сбора и пределом ежегодного увеличения налога.

Регулярные пределы ставок налога

Конституция штата Вашингтон ограничивает годовую ставку налога на имущество, которое может быть наложено на отдельный участок собственности, до 1% от его истинной и справедливой стоимости. Поскольку налоговые ставки указаны в долларах на 1000 долларов стоимости, предел в 1% равен 10 долларам на 1000 долларов и часто упоминается как предел в 10 долларов. Налоги, взимаемые в соответствии с этим лимитом, называются «обычными» сборами 9.0031 , , в то время как те, которые выходят за пределы, являются «сверхнормативными» или «специальными» сборами.

На следующей диаграмме показано, как распределяется лимит в 10 долларов. Совокупный предел для городов, округов и большинства особых районов составляет 5,90 долларов США за 1000 долларов США оценочной стоимости.

Особые соображения, касающиеся ограничения ставок сборов

Что делать, если сумма ставок сборов, взимаемых различными налоговыми органами, превышает лимит?

Это сложно. Во-первых, есть два предела:

- Один из них – конституционный предел в 1%.

- Другим является ограничение в размере 5,90 долларов США для городов, округов и младших налоговых округов.

Если какой-либо из этих пределов превышен, соответствующие сборы младшего налогового округа должны быть уменьшены путем пропорционального распределения. См. RCW 84.52.010.

Какие сборы будут снижены при пропорциональном распределении, насколько и в каком порядке, зависит от того, был ли превышен предел в 5,90 долларов США или предел в 1%. Руководство по сбору налога на имущество Департамента доходов и WAC 458-19-075 включают пошаговые инструкции по расчету пропорций. Департамент доходов разработал Рабочие листы пропорционального распределения как для совокупного лимита в размере 5,90 долларов США (REV 64 0097), так и для совокупного лимита в 1% (REV 64 0096), чтобы облегчить эти расчеты.

Может ли округ поднять ставку сбора в регулярный общий фонд (текущие расходы) выше $1,80?

Округ может повысить ставку сбора в общий фонд до 2,475 долларов за 1000 долларов AV, при условии, что общая ставка сбора в общий фонд и дорожный фонд не превышает 4,05 долларов за 1000 долларов AV и увеличение сбора в общий фонд не приведет к в снижении сбора любого другого налогового округа путем пропорционального распределения. См. RCW 84.52.043.

Что делать, если в моем городе есть пенсионный фонд пожарных?

Если в вашем городе есть пенсионный фонд пожарных до LEOFF, он может взимать дополнительный сбор в размере 0,225 доллара США за каждые 1000 долларов США оценочной стоимости, в результате чего максимальная ставка сбора составляет 3,60 долларов США за 1000 долларов США AV (если он не присоединен к пожарному или библиотечному району). или, если он прилагается, максимальная ставка составляет 3,825 доллара США за вычетом ставок пожарных/библиотечных сборов (см. ниже). См. RCW 41.16.060.

ниже). См. RCW 41.16.060.

Что делать, если мой город относится к пожарной и/или библиотечной зоне?

Для городов, принадлежащих к пожарному и/или библиотечному округу, правила немного сложнее. Номинально максимальная ставка для них составляет 3,60 доллара за 1000 долларов оценочной стоимости (или 3,825 доллара, если у них также есть пенсионный фонд пожарных до LEOFF, как описано выше). Но они никогда не смогут собрать столько, потому что из этой суммы необходимо вычесть сборы особых округов (RCW 27.12.390 и 52.04.081).

Максимальная ставка окружного сбора библиотеки составляет 0,50 доллара США за 1000 долларов США оценочной стоимости (RCW 27.12.050), а окружной сбор за пожарную безопасность может достигать 1,50 доллара США (RCW 52.16.130, 52.16.140 и 52.16.160, каждый из которых предусматривает сбор в размере 0,50 доллара США за каждую 1000 долларов США оценочной стоимости). Таким образом, если город относится и к пожарному округу, и к библиотечному округу, и если эти округа в настоящее время взимают максимальную сумму, то ставка городского сбора не может превышать 1,60 доллара (3,60 доллара — 1,50 — 0,50 — 0,50 = 1,60 доллара).

Если по какой-то причине один (или оба) особых района в настоящее время не взимают максимальную сумму, текущий городской сбор может быть выше. Например, если пожарный округ взимает только 1 доллар за каждую 1000 долларов оценочной стоимости, максимальная ставка городского сбора будет составлять 3,60 доллара — 1,00 — 0,50 = 2,10 доллара. Но если пожарный округ повысит ставку сбора в будущем, то город должен уменьшить ставку сбора на ту же сумму, чтобы общая сумма никогда не превышала 3,60 доллара. Такое принудительное сокращение может вызвать финансовые проблемы, если его не предвидеть.

Если никто в вашей мэрии не знает, какую ставку в настоящее время взимают специальные округа, вам может помочь окружной заседатель.

Предел увеличения налога

В дополнение к ограничению общей ставки сбора существует предел в 1 % на сумму, которую отдельный налоговый округ может увеличить налог на имущество (общую сумму налогов, которые будут собираться) каждый год .

В штате Вашингтон повышение налога на имущество основано не на увеличении стоимости имущества, а на сумме налога на имущество, начисленного в предыдущем году. Ежегодный сбор может быть увеличен не более чем на 1%, если только общественность не проголосует за большее увеличение (обычно называемое «снятием крышки сбора») или если юрисдикция не использует банковские мощности (см. Ниже). Проконсультируйтесь с Постановлением/Постановлением Департамента доходов штата Вашингтон об увеличении доходов от налога на имущество, чтобы узнать о надлежащих процедурах увеличения налога на имущество.

Ежегодный сбор может быть увеличен не более чем на 1%, если только общественность не проголосует за большее увеличение (обычно называемое «снятием крышки сбора») или если юрисдикция не использует банковские мощности (см. Ниже). Проконсультируйтесь с Постановлением/Постановлением Департамента доходов штата Вашингтон об увеличении доходов от налога на имущество, чтобы узнать о надлежащих процедурах увеличения налога на имущество.

Налоги на новое строительство, изменение стоимости коммунального имущества, оцененного государством, и недавно присоединенное имущество (далее именуемое «дополнения») освобождаются от предельного коэффициента для налоговых районов любого размера и могут быть добавлены к налогу. налоговый сбор, запрашиваемый в соответствии с предельным коэффициентом. См. RCW 84.55.010 и WAC 458-19-035.

Расчет налога на имущество

Сложность налога на имущество означает, что ежегодные изменения в собираемых налогах могут быть не интуитивно понятными. Гленн Олсон, бывший заместитель администратора округа Кларк, разработал приведенные ниже примеры того, как счета по налогу на имущество могут меняться в зависимости от различных факторов.

Гленн Олсон, бывший заместитель администратора округа Кларк, разработал приведенные ниже примеры того, как счета по налогу на имущество могут меняться в зависимости от различных факторов.

Пример #1

Представьте себе округ, в котором есть только один земельный участок и один совершенно новый дом. Эта недвижимость стоит 100 000 долларов. Как его единственное имущество, его стоимость также составляет всю оценочную стоимость округа. Предположим далее, что ставка налога в этом округе составляет 2 доллара. Это означает, что этот владелец собственности должен платить 2,00 доллара за каждую 1000 долларов, которую стоит его или ее собственность.

В первый год после постройки налоги на этот дом будут рассчитываться следующим образом:

Оценочная стоимость округа в тысячах (100 долларов США) x Ставка сбора (2,00) = Налоговый счет и сбор за 1 год (200,00 долларов США)

Налоги рассчитываются таким образом только для нового строительства, т. е. построено. В каждый следующий год он работает по-разному.

е. построено. В каждый следующий год он работает по-разному.

Во 2-м году округ может увеличить свой сбор только на 1%. Следуя нашему примеру:

Сбор за прошлый год (200 долларов США) + Дополнительный 1% (2,00 доллара США) = Налоговый счет и сбор за 2-й год (202,00 доллара США)

Предположим, что стоимость одного дома в этом округе удвоилась со 100 000 долларов в 1-м году до 200 000 долларов во 2-м году. Его налоговый счет по-прежнему будет составлять 202,00 доллара. Как бы ни увеличивалась оценочная стоимость в округе, его сбор может увеличиться только на 1%. Таким образом, округ корректирует ставку сбора, чтобы она соответствовала новой оценочной стоимости:

Новая сумма сбора (202,00 долл. США) ÷ Новая оценочная стоимость в тысячах (200 долл. США) = Новая ставка сбора (1,01)

Любые новые дома, которые могут быть построенные во 2-м году, будут облагаться налогом по этой новой ставке сбора.

Пример #2

Теперь предположим, что наш воображаемый округ начинался с двух новых домов, но каждый из них стоил всего 50 000 долларов. Оценочная стоимость по-прежнему будет составлять 100 000 долларов США в первый год.

Оценочная стоимость по-прежнему будет составлять 100 000 долларов США в первый год.

При той же ставке сбора в размере 2,00 долларов США сбор в первый год все равно будет составлять 200 долларов США. Но вместо того, чтобы один дом платил весь сбор, два дома равной стоимости разделили бы сбор поровну и заплатили бы по 100 долларов каждый. Во втором году сбор все равно увеличится всего на 1% до 202 долларов. И если стоимость обоих домов вместе увеличится до 200 000 долларов, ставка сбора все равно упадет до 1,01.

Но предположим, чтобы получить эту стоимость в 200 000 долларов, стоимость одного дома выросла втрое до 150 000 долларов, а стоимость другого осталась прежней — 50 000 долларов. Тогда их соответствующие налоговые счета будут выглядеть так:

.

| Год 1 | |||

|---|---|---|---|

| Дом 1 | Дом 2 | Всего по округу | |

| АВ (в тысячах) | 50 долларов | 50 долларов | 100 долларов |

| Умножить ставку сбора | x 2,00 долл. США США | x 2,00 долл. США | x 2,00 долл. США |

| Для налоговой накладной: | 100 долларов | 100 долларов | 200 долларов |

| Год 2 | |||

| Дом 1 | Дом 2 | Всего по округу | |

| АВ (в тысячах) | 150 долларов | 50 долларов | 200 долларов |

| Умножить ставку сбора | x 1,01 долл. США | x 1,01 долл. США | x 1,01 долл. США |

| Для налоговой накладной: | $151,50 (увеличение на 52%) | 50,50 $ (уменьшение на 50 %) | 202 $ (увеличение на 1%) |

Общая сумма налога по-прежнему составляет 202 доллара, но большая ее часть приходится на дом, стоимость которого увеличилась, и меньшая часть — на дом, стоимость которого не увеличилась. Общий сбор по округу увеличился максимум на 1%, но налоговый счет для дома 1 увеличился на 52%, а налоговый счет для дома 2 уменьшился на 50%.

Общий сбор по округу увеличился максимум на 1%, но налоговый счет для дома 1 увеличился на 52%, а налоговый счет для дома 2 уменьшился на 50%.

Оценочная стоимость определяет только долю дома в сборе. Если стоимость всех домов изменится на один и тот же процент, то доля каждого дома в сборе останется неизменной, а все налоги вырастут ровно на 1%.

Осложнения

Приведенные выше примеры чрезвычайно просты. На самом деле один дом обычно находится в нескольких пересекающихся налоговых округах. Могут действовать голосуемые сборы, сдвиги сборов, избыточные сборы или снятие ограничений на сборы, или юрисдикция может использовать свои «банковские» мощности (см. Ниже). И, наконец, сборы за многие вещи, от благоустройства до коммунальных услуг, могут отображаться в налоговом счете. Все это влияет на то, что выглядит как наш счет налога на имущество.

Но в основе нашей системы налогообложения имущества налоги могут увеличиваться только на 1 % в год, если только местные органы власти (1) не используют накопленные ресурсы или (2) не добиваются одобрения избирателей путем снятия крышки или превышения налога.

Что такое банковский сбор?

В течение многих лет некоторые налоговые округа взимали меньшую сумму, чем максимально разрешенная. RCW 84.55.092 позволяет этим округам сохранить за собой право использовать эту «зарезервированную» мощность в будущем. Таким образом, при сравнении сбора округа за текущий год с его предыдущим сбором это может отражать изменение более чем на 1%, если они используют свои накопленные ресурсы, или менее 1%, если они не считают, что им требуется увеличение сбора. Многие районы никогда не использовали эту возможность, хотя могли бы сделать это в любое время.

Вот два примера:

- Предположим, что в этом году оценщик установил налоговую ставку, которая привела к тому же сбору, что и в прошлом году, плюс надбавки. (Разрешенное увеличение на 1% не потребовалось.) Однако при составлении бюджета на следующий год город понимает, что ему нужно больше поступлений от налога на имущество, потому что поступления налога с продаж сократились.

RCW 84.55.092 позволяет городским властям просить оценщика установить налоговую ставку на следующий год, которая увеличивает сбор на 1%, а затем снова на 1% 1,01 x 1,01 = 1,0201 для совокупного увеличения более чем на 2% (при условии, что это не поставить город выше установленного законом предела ставки сбора.)

RCW 84.55.092 позволяет городским властям просить оценщика установить налоговую ставку на следующий год, которая увеличивает сбор на 1%, а затем снова на 1% 1,01 x 1,01 = 1,0201 для совокупного увеличения более чем на 2% (при условии, что это не поставить город выше установленного законом предела ставки сбора.) - Теперь давайте рассмотрим более сложный случай, когда город действительно снижает ставку налога. Предположим, что в текущем году (2018) город получил непредвиденный доход и имеет больше денег, чем ему необходимо для финансирования бюджета на 2019 год. Он мог бы поместить избыточные средства в резервный фонд или фонд «на черный день», но городской совет решает дать налогоплательщикам передышку, снизив налог на имущество на 2019 год. В течение 2019 года он не получает неожиданного дохода, и ему нужно больше налога на имущество. доходов бюджета на 2020 год. РЦВ 84.55.092 позволяет ему взимать максимальную сумму, которую он мог бы взимать в 2019 году, плюс дополнительный 1%, если только это не превысит максимальную установленную законом ставку.

В 2019 году он не использовал свою максимальную налоговую мощность, но и не потерял ее, потому что может «сохранить» дополнительную мощность.

В 2019 году он не использовал свою максимальную налоговую мощность, но и не потерял ее, потому что может «сохранить» дополнительную мощность.

Как мы накапливаем емкость?

Законные полномочия в отношении банковских возможностей предусмотрены в главе 84.55 RCW. В главе представлены процедуры для двух разных классификаций, которые определены в RCW 84.55.005 как налоговые округа с населением менее 10 000 человек и все остальные (имеется в виду 10 000 или более населения).

Предполагая, что вы провели публичные слушания по вопросу об источниках доходов для общего фонда в соответствии с требованиями RCW 84.55.120, и законодательный орган решил, что им не требуется все увеличение на 1%, разрешенное законом, вы должны принять постановление. или резолюция, конкретно указывающая, каким может быть увеличение, если таковое имеется. Это должно быть указано как в долларах, так и в процентах. Даже если вы не увеличиваете свой налог на недвижимость, вы должны принять постановление/постановление, в котором говорится, что вы увеличиваете свой сбор на 0,00 долларов США, что составляет увеличение на 0%. Это сохранит неиспользованную мощность вашего сбора.

Это сохранит неиспользованную мощность вашего сбора.

Ниже приведены наиболее важные процедуры, которым должны следовать юрисдикции. Департамент доходов предоставляет подробное руководство по процедурам, связанным с увеличением доходов от налога на имущество.

Налоговые округа с населением менее 10 000 человек

Налоговый округ должен принять постановление или резолюцию об увеличении доходов от налога на имущество, а взимание процентного увеличения менее чем на 1 % автоматически увеличивает пропускную способность. Без резолюции округ не может накапливать избыточную мощность взимания налогов.

Налоговые округа с населением 10 000 и более человек

Налоговые округа с населением 10 000 и более человек могут увеличить свой сбор только на 1% или на неявный ценовой дефлятор, в зависимости от того, что меньше. Если неявный дефлятор цен, публикуемый каждый год в конце сентября, превышает 1%, то применяются те же процедуры, что и для населения с численностью менее 10 000 человек.

Однако, если имплицитный дефлятор цен составляет менее 1%, юрисдикция не может увеличивать свой сбор (или накапливать мощность) сверх ставки IPD. Например, если IPD составляет 0,5%, а юрисдикция решает не увеличивать свой сбор, она может увеличить только 0,5% на этот год в соответствии с обычными процедурами.

Но есть исключение: если IPD падает ниже 1%, юрисдикция может увеличить свой сбор сверх ставки IPD до полного 1%, приняв постановление или резолюцию, в которой делается вывод о «существенной необходимости». Если юрисдикция решит не увеличивать свой сбор, она может сохранить избыточную мощность сверх ставки IPD и до полного 1%, приняв постановление или резолюцию, в которой будет сделан вывод о «существенной необходимости в будущем» (см. пример 2).

Для получения дополнительной информации об этом процессе см. нашу страницу Неявный дефлятор цен.

Использование банковских мощностей

Хотя юрисдикции могут резервировать мощности для последующего использования, они по-прежнему ограничивают их использование на основе максимально допустимого сбора, который может быть получен от оценщика. Ниже приведен пример процедур использования резервируемых мощностей.

Ниже приведен пример процедур использования резервируемых мощностей.

Предположим, что максимально допустимая сумма сбора составляет 110 000 долларов США для налога, который вы внесли в 2017 году за 2018 год, а город взимает только 100 000 долларов США за 2018 год. 110 000 долларов США x 1,01) без учета надстроек. Если город увеличит свой текущий сбор на 1%, он составит 101 000 долларов (100 000 долларов x 1,01) плюс надбавки, поэтому у него есть 10 100 долларов резервной мощности.

В этом примере городские власти хотят увеличить налог на 7000 долларов. Когда вы пишете резолюцию/постановление, удовлетворяющее требованиям RCW 84.55.120, вы указываете 7000 долларов США в графе, в которой указана сумма увеличения в долларах по сравнению с фактическим сбором по сравнению с предыдущим годом — 2018 (исключая «дополнения») — что представляет собой процентное увеличение на 7% (7 000 долл. США/100 000 долл. США). 1000 долл. США прибавки составляют 1 % годового лимита. Остальные 6000 долл. США были израсходованы за счет резервных мощностей.

США были израсходованы за счет резервных мощностей.

Когда вы заполняете форму подтверждения налога, вы вносите 107 000 долларов США плюс сумму в долларах «надбавок» в качестве суммы обычного налога на имущество в форме подтверждения налога.

Примеры местных постановлений о налоге на имущество

Ниже приведены примеры общих постановлений о налоге на имущество местных органов власти штата Вашингтон. Мы добавим больше примеров в ближайшее время. У нас также есть дополнительные примеры снятия налогов, сборов за услуги неотложной медицинской помощи (EMS) и (в случае, если неявный дефлятор цен падает ниже 1%) решений существенных потребностей.

Города

- Buckley Постановления № 21-19 и 22-19 (2019 г.) – Установление суммы налога на имущество (доллары и процентное увеличение) для обычного (общего фонда) сбора и сбора EMS; город увеличил менее чем на 1% и зарезервировал мощности.

- Kirkland Постановление № O-4709 (2019 г.

) – Установление суммы налога на имущество (доллары и процентное увеличение) на второй год двухгодичного бюджета, а также избыточный сбор на погашение облигаций. Город получил полное увеличение на 1%; Постановление ясно показывает расчеты.

) – Установление суммы налога на имущество (доллары и процентное увеличение) на второй год двухгодичного бюджета, а также избыточный сбор на погашение облигаций. Город получил полное увеличение на 1%; Постановление ясно показывает расчеты. - Kirkland Постановление № O-4705 (2019 г.) – Установление налога на имущество, взимаемого на территории, ранее обслуживаемой районом пожарной охраны, а теперь присоединенной к кодовому городу для погашения долга, понесенного пожарным округом до присоединения, в соответствии с RCW 35A.14.500 и RCW 35A.14.801(5).

- SeaTac Постановление № 19-0122 (2019 г.) – Установление суммы налога на имущество (доллары и процентное увеличение) на второй год двухгодичного бюджета; город увеличился на 0% и автоматически увеличил вместимость

- Shoreline Постановление № 873 (2019 г.) – Установление размера налога на имущество (в долларах и процентном увеличении) для обычного (общего фонда) сбора, а также сверхнормативного сбора при погашении облигаций.

Постановление ясно показывает расчеты; регулярное увеличение сборов превысило 1% из-за многолетнего снятия крышки сборов, привязанного к Seattle CPI-U.

Постановление ясно показывает расчеты; регулярное увеличение сборов превысило 1% из-за многолетнего снятия крышки сборов, привязанного к Seattle CPI-U. - Tukwila Постановление № 2617 и 2618 (2019 г.) – Установление суммы налога на имущество (в долларах, процентное увеличение и ставка сбора) для обычного (общего фонда) сбора и сбора за превышение суммы при погашении облигаций

Округа

- Округ Снохомиш Постановления №№ 19-064 и 19-065 (2019 г.) – Установление суммы налога на имущество (в долларах, процентное увеличение и ставка сбора) для общих (текущих расходов) сборов; округ взял 0%-ое увеличение и зарезервировал мощность.

Рекомендуемые ресурсы

- Департамент доходов:

- Руководство по сбору налога на имущество

- Постановление/постановление о процедурах увеличения доходов от налога на имущество (2010 г.)

- Подробная информация о местном налоговом округе – включает оценочные значения, ставки и суммы сборов для всех городов, округов и округов специального назначения за последние годы – см.

описания заголовков столбцов сведений о налогах для понимания кодов налоговых округов

описания заголовков столбцов сведений о налогах для понимания кодов налоговых округов

- MRSC: Общие сведения о налоге на имущество в штате Вашингтон (2017 г.) — 1-часовой записанный веб-семинар содержит обзор налогов на имущество, включая типы налоговых ограничений, виды сборов и ставок, а также расчет налога на имущество.

Налог на прибыль и доходы от бизнеса (BIRT) | Службы

ВАЖНОЕ ОБНОВЛЕНИЕ : отныне заполняйте онлайн-декларации и платежи по этому налогу в налоговом центре Филадельфии 9.0095 . Чтобы получить помощь по началу работы и ответы на распространенные вопросы, ознакомьтесь с нашим онлайн-руководством по налоговому центру. Вы можете продолжать подавать бумажные декларации по этому налогу.

Кто платит налог

Каждое физическое лицо, товарищество, ассоциация, компания с ограниченной ответственностью (LLC) и корпорация, занимающиеся коммерческой, профессиональной или иной деятельностью с целью получения прибыли в городе Филадельфия, должны подать налоговую декларацию о доходах и доходах от бизнеса (BIRT). Сюда входят:

Сюда входят:

- Те, кто занимается арендой коммерческой или жилой недвижимости.

- Поместья, трасты или некоммерческие организации, занимающиеся любым коммерческим бизнесом или деятельностью в Филадельфии.

- Лица, имеющие лицензию на коммерческую деятельность (CAL), но не занимающиеся активным бизнесом.

Во всех описанных выше ситуациях вы должны подать декларацию BIRT независимо от того, получили вы прибыль или нет.

Если у вас есть действующая клиентская лицензия, но вы не занимаетесь активным бизнесом, вы должны заполнить декларацию BIRT и сообщить городским властям, что никакой коммерческой деятельности не было. Если вы не подадите налоговую декларацию, вы получите уведомление о том, что не подаете декларацию, и могут быть наложены судебные издержки.

Однако предприятия с облагаемой налогом валовой выручкой в Филадельфии не более 100 000 долларов США не обязаны подавать декларацию. Вместо этого они могут подать форму об отсутствии налоговой ответственности (NTL).

BIRT можно заполнить и оплатить онлайн. Начиная с платежей, подлежащих уплате в апреле 2018 года за 2017 налоговый год, налогоплательщики, которые должны BIRT долларов США или более, обязаны уплачивать эти налоги в электронном виде.

Если вам необходимо изменить декларацию BIRT, заполните новую налоговую декларацию с обновленными суммами. Поставьте «X» в поле, указывающем, что форма является измененной декларацией.

Важные даты

BIRT должен быть подан и оплачен до 15 апреля каждого года для деловой активности за предыдущий календарный год. Вам также может потребоваться уплатить расчетный налог за следующий год, в зависимости от того, когда вы начали свою деятельность в Филадельфии:

- Когда вы подаете декларацию BIRT за первый год после начала предпринимательской деятельности в Филадельфии, вам не нужно платить расчетный налог. на следующий год.

- Когда вы подаете декларацию BIRT за второй год, вы должны уплатить расчетный налог за следующий год, равный 100% вашего фактического налога за предыдущий год.

Только для этой второй подачи вы можете платить этот расчетный налог ежеквартальными платежами до 15 апреля, 15 июня, 15 сентября и 15 января.

Только для этой второй подачи вы можете платить этот расчетный налог ежеквартальными платежами до 15 апреля, 15 июня, 15 сентября и 15 января. - Все последующие годы вы должны платить полную расчетную сумму налога не позднее 15 апреля.

Расширение для подачи документов

Вам нужно больше времени для подготовки и подачи налоговых деклараций по налогу на прибыль и выручку от бизнеса в Филадельфии (BIRT)?

Мы автоматически предоставим вам продление срока подачи до 60 дней с даты подачи в апреле или исходной даты подачи декларации BIRT. Когда этот первоначальный 60-дневный период продления истечет, мы можем предоставить вам дополнительное время продления, если Служба внутренних доходов (IRS) предоставит вам продление времени для подачи федеральной декларации. По сути, мы предоставим вам соответствующее продление для подачи декларации BIRT до даты окончания федерального периода продления.

Имейте в виду, что в случае предоставления периода продления для подачи вашей декларации BIRT, он не может превышать дату окончания федерального периода продления до шести месяцев с первоначальной даты подачи налоговой декларации.

Для BIRT Филадельфии не существует специальной формы расширения для заполнения. Подача ваучера на продление платежа на бумаге или через Интернет выполняет двойную функцию подачи расширенной декларации и осуществления платежа за продление.

Пожалуйста, поймите, что продление срока подачи декларации не дает вам никакого продления срока для уплаты налогов. Платежи, произведенные после первоначальной даты платежа, облагаются процентами и штрафами. См. нашу страницу процентов, штрафов и комиссий для получения дополнительной информации о ставках.

Если у вас есть переплата или налоговый кредит, который вы не хотите возмещать, свяжитесь со службой поддержки налогоплательщиков по телефону (215) 686-6600, чтобы запросить его применение к желаемому налоговому периоду. Вы также можете подать заявку на получение кредита онлайн через Налоговый центр Филадельфии:

- Войдите в свой профиль Налогового центра.

- Найдите панель BIRT на вкладке «Сводка». Выберите «Подать заявку на кредитные программы» в правой части этого же экрана.

- Следуйте инструкциям на экране, чтобы завершить процесс.

Поставщики торговых выставок

С 2022 налогового года поставщики торговых выставок в Филадельфии должны использовать годовую форму BIRT-EZ для подачи своих деклараций в Налоговый центр Филадельфии. В качестве продавца на выставке Департамент доходов разрешает использовать отдельный учет для расчета налогооблагаемых поступлений и чистой прибыли для конкретного мероприятия в городе Филадельфия. Продавцы торговых выставок могут рассчитать отдельный отчет о прибылях и убытках/доходах для конкретного события, в котором сообщается о полученной валовой выручке, а также расчет чистой прибыли после вычета обычных, разумных и необходимых расходов, связанных с событием.

Форма поставщика торговой выставки больше недоступна. Подайте декларацию через Интернет по номеру:

- . Перейдите на https://tax-services.phila.gov и выберите «Зарегистрировать нового налогоплательщика» на панели «Новые налогоплательщики» на главной странице.

- Сайт спрашивает, являетесь ли вы налоговым специалистом и регистрируетесь от имени клиента. Если да, выберите «Да». Все остальные должны выбрать «Нет».

- Следуйте инструкциям на экране для завершения регистрации. Последний шаг – создать имя пользователя и пароль.

Налоговые ставки, штрафы и сборы

Сколько это стоит?

Текущие ставки налога на прибыль и выручку от бизнеса (BIRT) составляют 1,415 миллионов (1,415 доллара США за 1000 долларов США) на валовую выручку и 5,99 % на налогооблагаемую чистую прибыль. В 2019 году ставка составляла 6,25% от налогооблагаемой чистой прибыли.

BIRT основывается как на валовой выручке, так и на чистой прибыли. Обе части должны быть заполнены.

Это совершенно отдельный налог от налога на чистую прибыль (НПТ), поэтому можно платить и СННП, и НПТ.

Что произойдет, если вы не заплатите вовремя?

Если вы не заплатите вовремя, проценты и штрафы будут добавлены к сумме, которую вы должны.

Дополнительную информацию о тарифах см. на странице «Проценты, штрафы и сборы».

Срок уплаты налогов не продлевается, но вы можете подать заявление на продление подачи налоговой декларации.

Ваша лицензия на коммерческую деятельность может быть приостановлена или отозвана, если вы не платите налоги. Коммерческим предприятиям не разрешается работать в Филадельфии, если у них нет действующей лицензии на коммерческую деятельность. Это означает, что если вы задержите уплату налогов, мы можем приостановить ваши бизнес-операции, пока ваша учетная запись не станет актуальной.

Скидки и исключения

Есть ли у вас право на скидку?

Освобождение

Начиная с 2016 налогового года, первые 100 000 долларов валовой выручки и пропорциональная доля чистой прибыли освобождаются от налога на прибыль и выручку от бизнеса.

Налоговые кредиты

Некоторые налоговые кредиты уменьшают сумму BIRT, причитающуюся городу. Независимо от того, подпадает ли ваш бизнес под действие льгот или льгот, вы все равно должны подать декларацию BIRT.

Независимо от того, подпадает ли ваш бизнес под действие льгот или льгот, вы все равно должны подать декларацию BIRT.

Налоговые льготы, которые могут быть применены к BIRT, включают:

- Устойчивый старт

- Налоговый кредит на полезные напитки

- Кредит на развитие сообщества

- Налоговый кредит для проблемных предприятий

- Налоговый кредит на зеленую крышу

- Налоговый кредит на создание рабочих мест

- Зона возможностей Keystone (KOZ)

- Налоговые кредиты на медицинские льготы для партнеров по жизни и ухода за трансгендерами

- Филадельфийская программа повторного трудоустройства (PREP)

- Налоговый кредит для устойчивого бизнеса

- Налоговый кредит для ветеранов

Посетите раздел «Налоговые кредиты» на этом сайте, чтобы узнать о конкретных правах и требованиях к подаче документов. Чтобы получить полный список всех кредитных программ, вы также можете посетить городской онлайн-центр бизнес-услуг.

Экономическое присутствие (для налоговых периодов, начинающихся 1 января 2019 г. и позже)

В раздел 103 правил BIRT внесены поправки, отражающие решение Верховного суда США по делу Южная Дакота против Wayfair, Inc .

Предприятие считается связанным с Филадельфией и подлежит BIRT, если его валовая выручка в Филадельфии составляет не менее 100 000 долларов в течение любых двенадцати (12) месяцев, заканчивающихся в текущем году.

Публичный закон 86-272 продолжает применяться в отношении налога на чистый доход.

Активное присутствие (действует до 2018 налогового года)

Раздел 103 правил BIRT включает определение «ведения бизнеса» в Филадельфии. Если ваш бизнес соответствует определенным нормативным критериям, он может претендовать на режим «активного присутствия» (т. е. налог только на валовую выручку).

Можете ли вы быть освобождены от уплаты налога?

Полное освобождение доступно только для определенных организаций. Как правило, от подачи и уплаты BIRT освобождаются следующие организации:

Как правило, от подачи и уплаты BIRT освобождаются следующие организации:

- Некоммерческие и религиозные организации.

- Лица, занимающиеся хобби или другой некоммерческой деятельностью.

- Деятельность, связанная с портом.

- Коммунальные услуги.

Приведенный выше список не является исчерпывающим, и исключения основаны на фактах и обстоятельствах каждого бизнеса. Ознакомьтесь с Кодексом города и правилами BIRT налоговой службы, чтобы убедиться, что вы имеете право на освобождение.

Предприятия в первые два года работы могут быть освобождены от уплаты BIRT через программу Jump Start Philly. Предприятия в первые три года работы могут быть освобождены от уплаты BIRT в рамках программы Sustainable Jump Start.

Как оплатить

Подача и оплата онлайн

Вы можете подавать декларации BIRT и производить платежи через Налоговый центр Филадельфии. Начиная с платежей, подлежащих уплате в апреле 2018 года за 2017 налоговый год, налогоплательщики, которые должны 5000 долларов США или более по налогу на прибыль и выручку от бизнеса, обязаны платить эти налоги в электронном виде.

10.2017 на период 2018-2020 гг.

10.2017 на период 2018-2020 гг. 10.2017

10.2017 11.2017

11.2017 11.2017

11.2017 10.2017

10.2017 12.2017

12.2017

12.2017

12.2017 12.17

12.17 09.2017

09.2017 10.2017

10.2017 12.2017

12.2017  11.2017

11.2017 Кроме того, планируется исключить из налогообложения объекты недвижимости площадью менее 150 кв.м.

Кроме того, планируется исключить из налогообложения объекты недвижимости площадью менее 150 кв.м.  В отношении указанных объектов принята максимальная ставка налогообложения, предусмотренная Налоговым кодексом РФ в размере 2%. С 2018 года налогообложение недвижимости исходя из кадастровой стоимости осуществляется в 76 субъектах Российской Федерации. Стоит отметить, что Ульяновская область одна из немногих в стране сохраняла льготный режим уплаты налога от инвентаризационной стоимости.

В отношении указанных объектов принята максимальная ставка налогообложения, предусмотренная Налоговым кодексом РФ в размере 2%. С 2018 года налогообложение недвижимости исходя из кадастровой стоимости осуществляется в 76 субъектах Российской Федерации. Стоит отметить, что Ульяновская область одна из немногих в стране сохраняла льготный режим уплаты налога от инвентаризационной стоимости.