Содержание

Не будет ли расценён налоговой службой переход имущества в собственность общества как его реализация? Какие налоговые последствия возникнут у участников ООО?

Главная \ Бесплатные консультации \ Исчисление и уплата налогов \ Не будет ли расценён налоговой службой переход имущества в собственность общества как его реализация? Какие налоговые последствия возникнут у участников ООО?

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Мы нашли выход!

|

Консультация предоставлена 08.06.2015 г.

Участники ООО планируют увеличить уставный капитал (далее — УК) общества за счет дополнительных вкладов в виде имущества. Денежная оценка имущества превышает размер значения, на которое планируется увеличить УК. При таких обстоятельствах разница между денежной оценкой имущества, вносимого в УК в качестве дополнительного вклада, и значением, на которое увеличивается УК, будет зачислена в добавочный капитал общества. При этом имущество, переданное обществу в качестве дополнительного вклада в УК, станет собственностью ООО.

При этом имущество, переданное обществу в качестве дополнительного вклада в УК, станет собственностью ООО.

Не будет ли расценён налоговой службой переход имущества в собственность общества как его реализация? Какие налоговые последствия возникнут у участника ООО — физического лица, участника ООО — юридического лица и самого общества?

Рассмотрев вопрос, мы пришли к следующему выводу:

У физического лица — участника передача имущества в уставный капитал не рассматривается в качестве дохода в целях исчисления НДФЛ.

У юридического лица — участника не возникает дохода, подлежащего учету при формировании налоговой базы по налогу на прибыль. Однако суммы НДС, ранее принятые к вычету по такому имуществу, подлежат восстановлению.

У принимающей организации в рассматриваемой ситуации не возникает дохода, подлежащего учету при формировании налогооблагаемой прибыли, равно как и обязанности по уплате НДС.

Обоснование вывода:

Увеличение уставного капитала ООО может быть осуществлено за счет дополнительных вкладов всех участников общества (п. 1 ст. 19 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», далее — Закон об ООО).

При этом оплата долей в уставном капитале общества может осуществляться деньгами, ценными бумагами, другими вещами или имущественными правами либо иными имеющими денежную оценку правами (п. 1 ст. 15 Закона об ООО).

Участник — физическое лицо

Согласно п. 1 ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

В соответствии со ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить.

В письме Минфина России от 22.08.2008 N 03-04-05-01/313 применительно к доходам физического лица сказано, что передача в счет оплаты стоимости доли в уставном капитале организации автомобиля не является операцией реализации автомобиля и, соответственно, не приводит к возникновению дохода, подлежащего обложению НДФЛ. Передача принадлежащего на праве собственности имущества в счет оплаты стоимости доли в уставном капитале является расходом физического лица, осуществляемым в целях приобретения имущественного права. Такие же выводы со ссылкой на положения ст. 41 НК РФ сделаны в письме Минфина России от 16.04.2007 N 03-04-06-01/121: само по себе внесение в качестве вклада в уставный капитал организации при ее создании ценных бумаг не является доходом для целей НК РФ и, следовательно, не приводит к возникновению дохода, подлежащего налогообложению в соответствии с главой 23 «Налог на доходы физических лиц» НК РФ.

Таким образом, операция по внесению дополнительного вклада в уставный капитал ООО физическим лицом посредством передачи имущества не рассматривается для целей определения НДФЛ в качестве дохода, учитываемого при формировании налоговой базы.

Участник — юридическое лицо

Налог на прибыль

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, прибылью признаются полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с главой 25 НК РФ (ст. 247 НК РФ).

При формировании налогооблагаемой прибыли учитываются доходы от реализации товаров (работ, услуг), имущественных прав и внереализационные доходы (п. 1 ст. 274, п. 1 ст. 248 НК РФ). При этом не учитываются доходы, поименованные в ст. 251 НК РФ.

Так, доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав (п. 1 ст. 249 НК РФ).

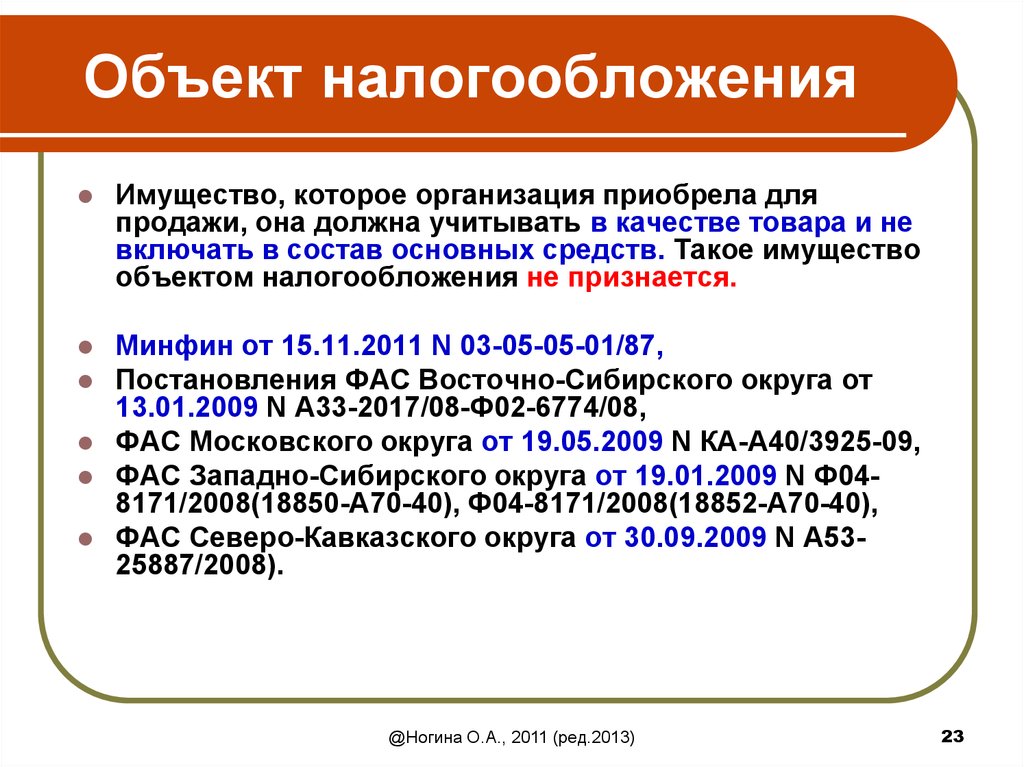

Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе (п. 1 ст. 39 НК РФ).

1 ст. 39 НК РФ).

В то же время не признается реализацией товаров передача имущества, если такая передача носит инвестиционный характер, в частности вклады в уставный капитал хозяйственных обществ (пп. 4 п. 3 ст. 39 НК РФ).

Таким образом, у организации-участника в рассматриваемой ситуации не возникает обязанности по признанию в налоговом учете дохода от реализации. Нормы ст. 250 НК РФ также не обязывают налогоплательщиков признавать в составе внереализационных доходов разницу между стоимостью передаваемого в качестве вклада в уставный капитал имущества и номинальной стоимостью приобретаемой доли в уставном капитале.

Кроме того, в силу пп. 2 п. 1 ст. 277 НК РФ у налогоплательщика-участника не возникает прибыли (убытка) при передаче имущества (имущественных прав) в качестве оплаты размещаемых долей.

С учетом изложенного считаем, что в рассматриваемой ситуации у участника не возникает дохода, подлежащего учету при формировании налоговой базы по налогу на прибыль (смотрите, например, письмо Минфина России от 29. 08.2008 N 03-03-06/1/482).

08.2008 N 03-03-06/1/482).

НДС

Операция по передаче имущества в качестве вклада в уставный капитал ООО не является объектом обложения НДС в силу пп. 1 п. 2 ст. 146, пп. 4 п. 3 ст. 39 НК РФ.

При этом согласно пп. 1 п. 3 ст. 170 НК РФ суммы НДС, принятые к вычету налогоплательщиком по такому имуществу, в порядке, предусмотренном главой 21 НК РФ, подлежат восстановлению.

НДС восстанавливается в размере, ранее принятом к вычету, а в отношении основных средств — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки. Если суммы НДС в связи с приобретением имущества по каким-либо причинам к вычету не принимались, то обязанности восстанавливать их у налогоплательщика не возникает (смотрите письмо Минфина России от 16.02.2012 N 03-07-11/47).

Восстанавливать сумму НДС необходимо с применением той налоговой ставки, которая действовала на момент принятия суммы налога к вычету (письма Минфина России от 02.08.2011 N 03-07-11/208, от 20. 05.2008 N 03-07-09/10, от 06.02.2004 N 04-03-11/15).

05.2008 N 03-07-09/10, от 06.02.2004 N 04-03-11/15).

Организация

Налог на прибыль

В соответствии с пп. 3 п. 1 ст. 251 НК РФ при определении налоговой базы не учитываются, в частности, доходы в виде имущества, которое получено в виде взносов в уставный капитал организации (включая доход в виде превышения цены размещения долей над их номинальной стоимостью (первоначальным размером).

Аналогичным образом пп. 1 п. 1 ст. 277 НК РФ предусмотрено, что у налогоплательщика — общества с ограниченной ответственностью не возникает прибыли (убытка) при получении имущества в качестве оплаты за размещаемые им среди учредителей (участников) доли в своем уставном капитале (письмо Минфина России от 31.08.2009 N 03-03-06/1/556).

Важно, что не учитывается в целях налогообложения прибыли не только номинальная стоимость (увеличение номинальной стоимости) доли участника общества, но и превышение размера вносимых в качестве вклада в уставный капитал организации средств над номинальной стоимостью доли.

Таким образом, считаем, что у организации в рассматриваемой ситуации не возникает дохода, подлежащего учету при формировании налогооблагаемой прибыли.

Аналогичная позиция выражена в письме Минфина России от 15.09.2009 N 03-03-06/1/582, письме УФНС России по г. Москве от 04.03.2008 N 20-12/020737.2, постановлении ФАС Центрального округа от 23.10.2008 NА62-1202/2008.

НДС

Операции, признаваемые объектами обложения НДС, перечислены в п. 1 ст. 146 НК РФ. К ним не относятся операции по получению имущества в уставный капитал. Следовательно, у организации в данном случае обязанности по уплате НДС при получении имущества в уставный капитал не возникает (п. 1 ст. 38 НК РФ).

Кроме того, суммы налога, подлежащие восстановлению у организации-участника, не включаются в стоимость передаваемого имущества и подлежат налоговому вычету у принимающей организации в порядке, установленном главой 21 НК РФ (пп. 1 п. 3 ст. 170, п. 11 ст. 171 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Цориева Зара

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

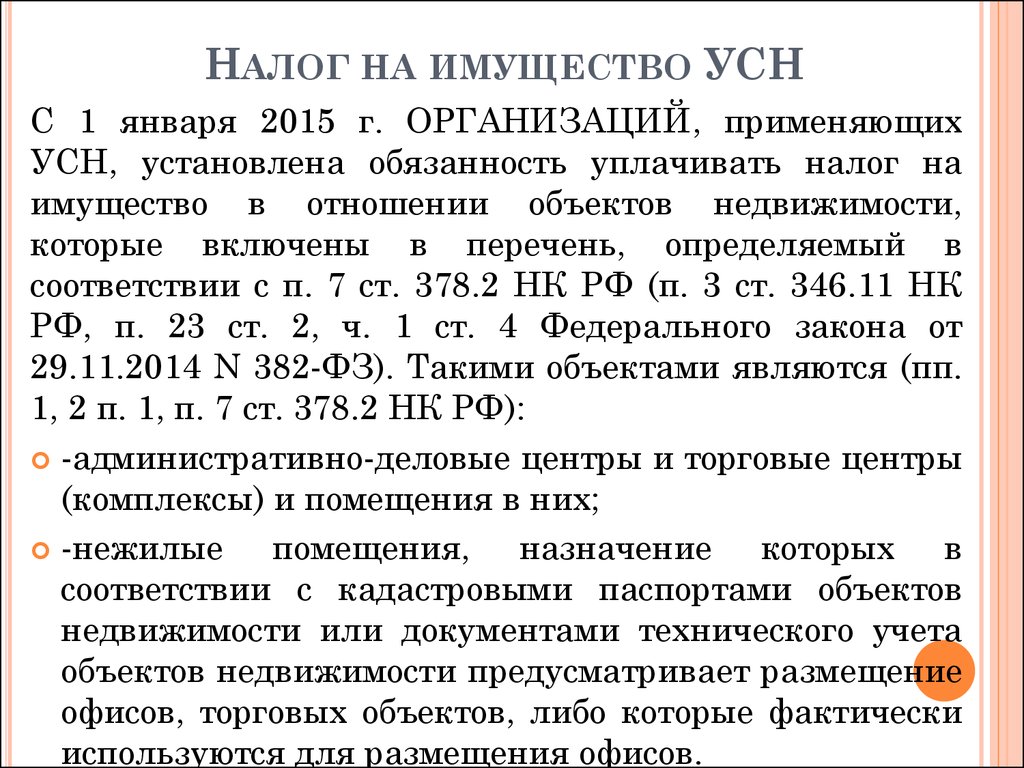

Налог на имущество УСН в 2022 году

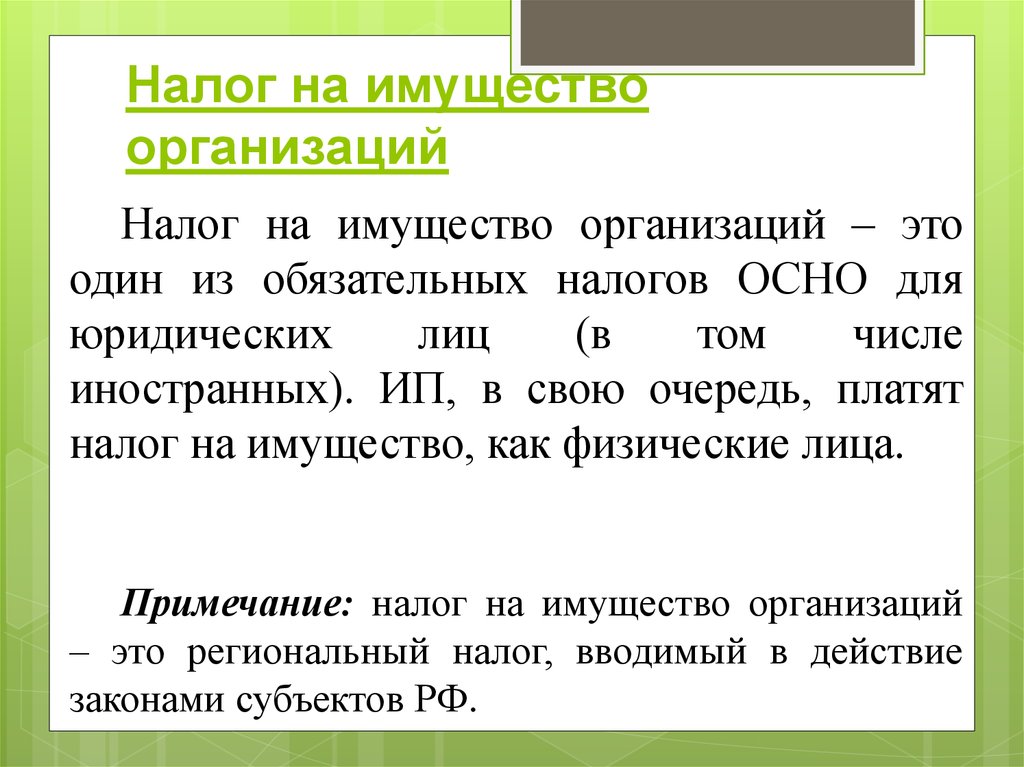

Платят или нет налог на имущество ООО на УСН — да. Организации рассчитывают платеж по ставке от кадастровой стоимости недвижимости, а обязанности ИП имеют некоторые особенности в 2022 году.

Организации рассчитывают платеж по ставке от кадастровой стоимости недвижимости, а обязанности ИП имеют некоторые особенности в 2022 году.

Содержание

База налогообложения

Установлена зависимость, нужно ли платить налог на имущество при УСН в 2022 году, от категории налогоплательщика:

- организации платят, но только по недвижимости, облагаемой по кадастровой стоимости;

- предприниматели от обязанности освобождены, если недвижимость не включена в особый перечень торгово-офисной недвижимости, облагаемой по кадастровой стоимости. ИП не освобождается от оплаты имущественных сборов с личной недвижимости, не используемой в бизнесе.

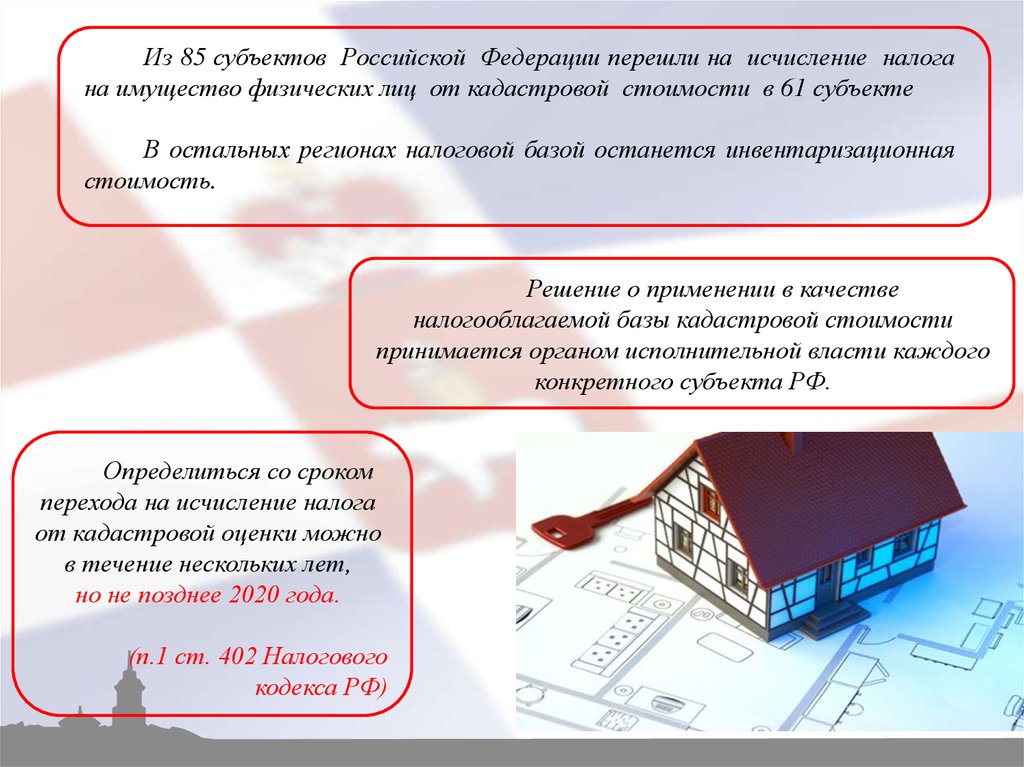

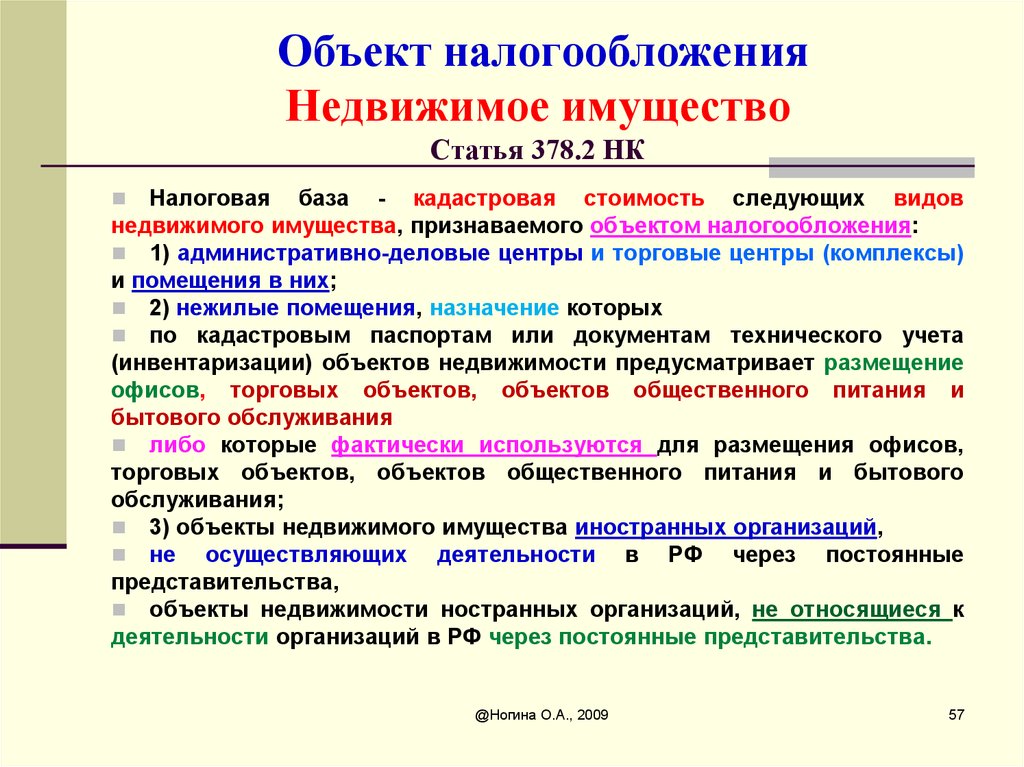

Обязанность платить имущественный сбор организациям, применяющим упрощенную систему налогообложения, была вменена Федеральным законом № 52-ФЗ от 02.04.2014. Он внес поправки в абзац первый п. 2 статьи 346.11 Налогового кодекса РФ, по которым налог на имущество организаций на УСН введен в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость.

При этом кадастровая стоимость определяется по состоянию на 1 января текущего года (если на 1 января таких данных не было, то и сбор платить не нужно). Таким образом, базой налогообложения являются все виды недвижимости, имеющие кадастровую стоимость на начало налогового периода и принадлежащие организации.

Что относится к такой собственности:

- Торговые и деловые центры, помещения в них.

- Офисные и торговые помещения.

- Рестораны, кафе, столовые — объекты общественного питания.

- Строения бытового обслуживания.

- Жилые дома и помещения, о них расскажем отдельно.

Особые условия

Но это не все условия налогообложения. Для ответа на вопрос, как узнать, нужно ли платить налог на имущество по кадастровой стоимости при УСН, обязательно выполнение следующих требований:

- Здание, строение, сооружение или помещения в них должны принадлежать организации-налогоплательщику на праве собственности или праве хозяйственного ведения.

- Недвижимость должна учитываться на балансе организации в составе основных средств (на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности»).

- Земельный участок под недвижимостью имеет определенный вид разрешенного использования: для размещения торговых единиц, общественного питания и (или) бытового обслуживания; для размещения офисных зданий делового, административного и коммерческого назначения.

- Более 20 % недвижимости, по данным ЕГРН, предназначено для использования в указанных целях. Например, для размещения торговых площадок. Важно подтвердить и фактическое использование объекта по указанным целям в заявленном объеме — не ниже 20 %.

- Недвижимость включена в перечень имущества, в отношении которого налоговая база определяется как кадастровая стоимость.

Перечень из последнего пункта определяет субъект РФ (по месту нахождения недвижимости), его публикуют на официальном сайте этого субъекта РФ. Узнать кадастровую стоимость можно, получив в Росреестре выписку о кадастровой стоимости объекта, в соответствии со статьей 63 закона № 218-ФЗ.

Если все условия выполнены, то надо платить налог на имущество при упрощенке. Если какое-либо условие не выполнено или кадастровая стоимость не определена, то налоговые обязательства за этот год не возникают.

Минфин России в письме от 11.03.2016 № 07-01-09/13596 напоминал, что имущественный сбор, исходя из балансовой стоимости объектов, упрощенцы по-прежнему не платят. Там же указано, платить или нет налог на имущество ИП на УСН в 2022 году — у предпринимателей нет этой обязанности, за одним исключением, о котором пойдет речь далее.

Как платить налоги на УСН

Чтобы не платить большие штрафы, используйте готовое решение от КонсультантПлюс. Эксперты разобрали все нюансы по налогам на УСН: что, как и когда платить. По ссылке ниже доступ бесплатный.

Для чтения получите доступ в КонсультантПлюс (бесплатно на 2 дня)

Жилая недвижимость

Платится ли налог на имущество при УСН в 2022 году для ООО «Доходы минус расходы» с жилых домов и помещений? Жилая недвижимость признается объектом налогообложения. Но в отношении таких объектов предусмотрены исключительные правила.

Но в отношении таких объектов предусмотрены исключительные правила.

Жилой объект признают налогооблагаемым, если он не числится в организации как основное средство. То есть жилая недвижимость налогооблагаемая, если учитывается в балансе организации на счетах:

- 08 «Вложения во внеоборотные активы»;

- 41 «Товары»;

- 43 «Готовая продукция».

В отношении таких объектов налог на имущество при УСН «Доходы минус расходы» для ООО в 2022 году рассчитывается по кадастровой стоимости (письма Минфина России от 19.05.2017 № 03-05-05-01/30753, от 25.01.2019 № 03-05-05-01/4064).

Если жилая недвижимость учитывается в компании на счетах 01 «Основные средства» или 03 «Доходные вложения в материальные ценности», то налогооблагаемым объектом она не признается (письмо Минфина России от 22.12.2017 № 03-05-05-01/86054).

Налог на имущество у ИП на УСН

В силу статьи 346.11 НК РФ применение индивидуальными предпринимателями УСН предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности. Существует исключение.

Существует исключение.

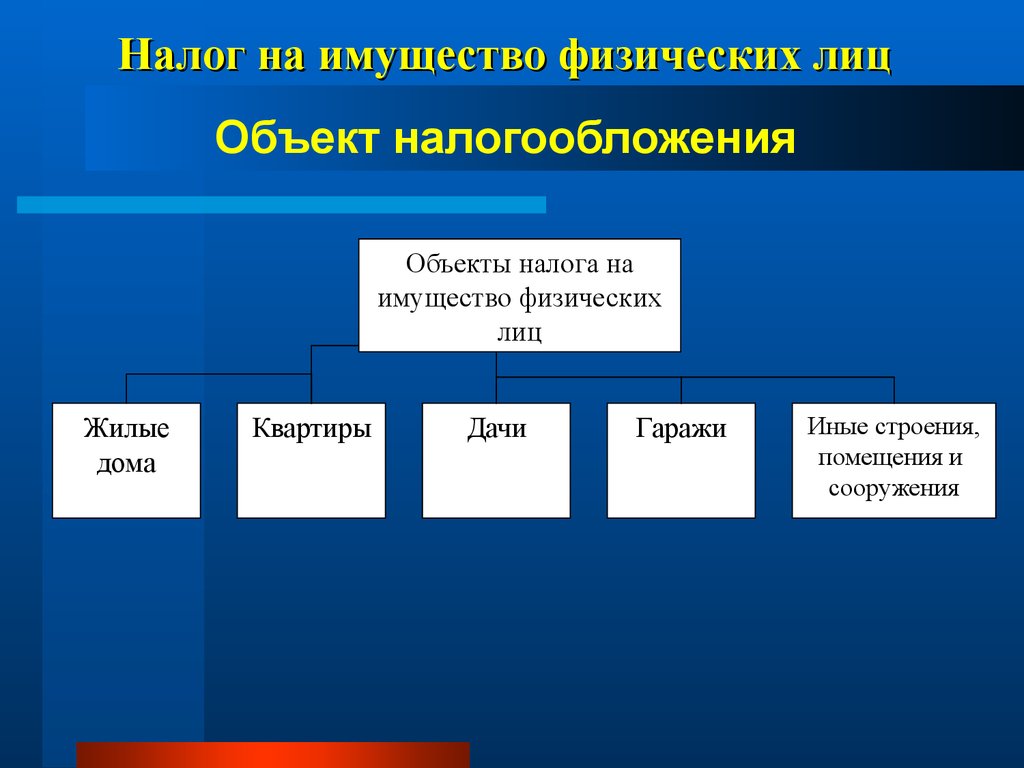

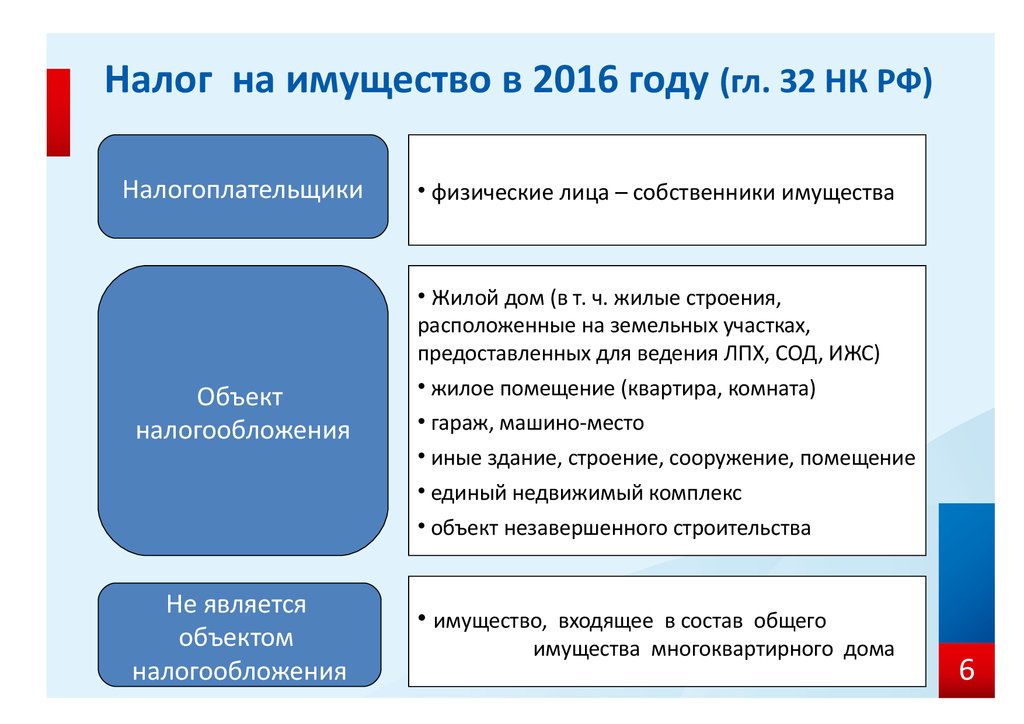

Особенности исчисления и уплаты для ИП регулирует глава 32 «Налог на имущество физических лиц» Налогового кодекса РФ, введенная Федеральным законом от 04.10.2014 № 284-ФЗ. В статье 400 НК РФ сказано, что плательщиками налога на имущество физических лиц признаются все граждане, обладающие правом собственности на имущество, признаваемое объектом налогообложения. Это в равной степени относится к индивидуальным предпринимателям.

Как узнать, должен ли ИП платить налог на имущество, если он на упрощенке — выяснить, включена ли принадлежащая ему недвижимость в перечень административно-деловых и торговых центров, утвержденный субъектом РФ в соответствии с пунктом 7 статьи 378.2 НК РФ. Если да, то платить налог придется.

Основной порядок начисления налога на имущество ИП выглядят так:

- В силу статьи 405 НК РФ налоговым периодом признается календарный год.

- По нормам статьи 408 НК РФ сумму к уплате исчисляет ИФНС по истечении налогового периода.

Такая сумма определяется налоговиками отдельно по каждому объекту налогообложения.

Такая сумма определяется налоговиками отдельно по каждому объекту налогообложения. - Заплатить налог на имущество индивидуальных предпринимателей при УСН необходимо не позднее 1 октября года, следующего за истекшим налоговым периодом, об этом сказано в статье 409 НК РФ.

- Исчислить сумму и заплатить нужно по месту нахождения собственности. Например, если ИП зарегистрирован в одном регионе, а недвижимость в другом, то оплата осуществляется по ее месту нахождения.

Теперь мы знаем, что ИП сами не рассчитывают сумму к уплате и не отчитываются перед ИФНС. Налоговое уведомление ему пришлет сам орган ФНС по месту нахождения объекта недвижимости. Также ИП не осуществляет никаких авансовых платежей. Но у ИП, как и у юрлица, возникают вопросы, связанные с кадастровой стоимостью.

Как разобраться с кадастровой стоимостью

Организация или ИП на УСН выяснили, что обязаны уплачивать налог с кадастровой стоимости. Как это сделать практически? В первую очередь на основании ст. 378.2 налоговой базой в субъекте, в котором фирма зарегистрирована в качестве налогоплательщика, должна быть установлена кадастровая стоимость объектов недвижимого имущества. Выяснить ее легко на сайте Росреестра.

378.2 налоговой базой в субъекте, в котором фирма зарегистрирована в качестве налогоплательщика, должна быть установлена кадастровая стоимость объектов недвижимого имущества. Выяснить ее легко на сайте Росреестра.

При возникновении разногласий по результатам оценки стоимость объекта можно оспорить в судебном или внесудебном порядке. Во втором случае следует обратиться с заявлением в течение шести месяцев со дня внесения объекта в кадастровый реестр в специальную комиссию, занимающуюся этим вопросом. Для этого необходимы веские основания: либо неправильно определена площадь объекта, либо стоимость не соответствует рыночной оценке. Также потребуется приложить необходимые документы:

- кадастровый паспорт;

- документы о праве собственности на спорный объект недвижимости, заверенные у нотариуса;

- документы, на основании которых вы заявляете о необъективности кадастровой оценки;

- заключение эксперта, состоящего в СРО, об оценке рыночной стоимости объекта.

Если после обращения кадастровая стоимость изменилась, то сумму к уплате пересчитывают с начала периода, даже если решение было вынесено в декабре.

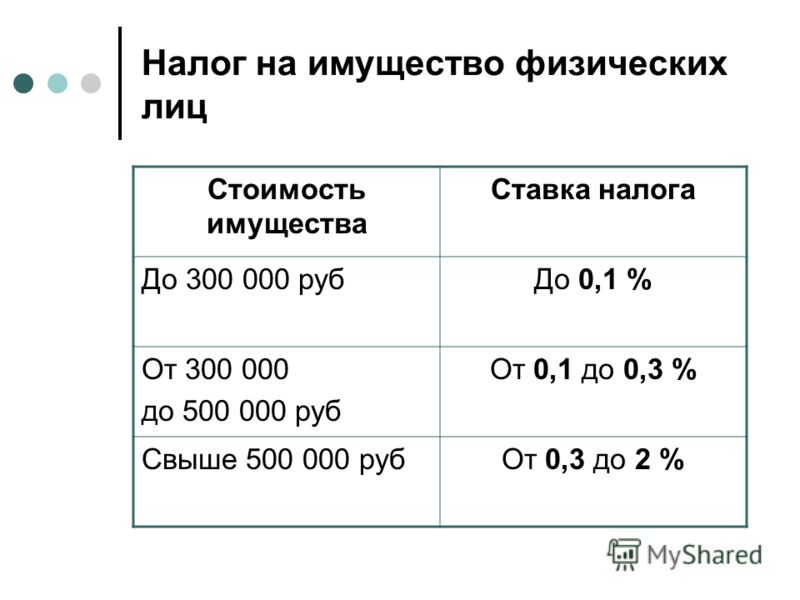

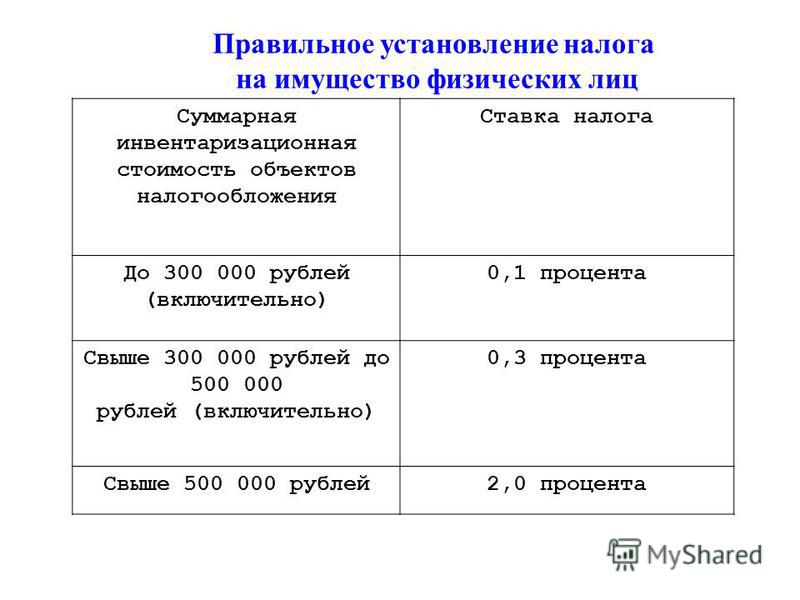

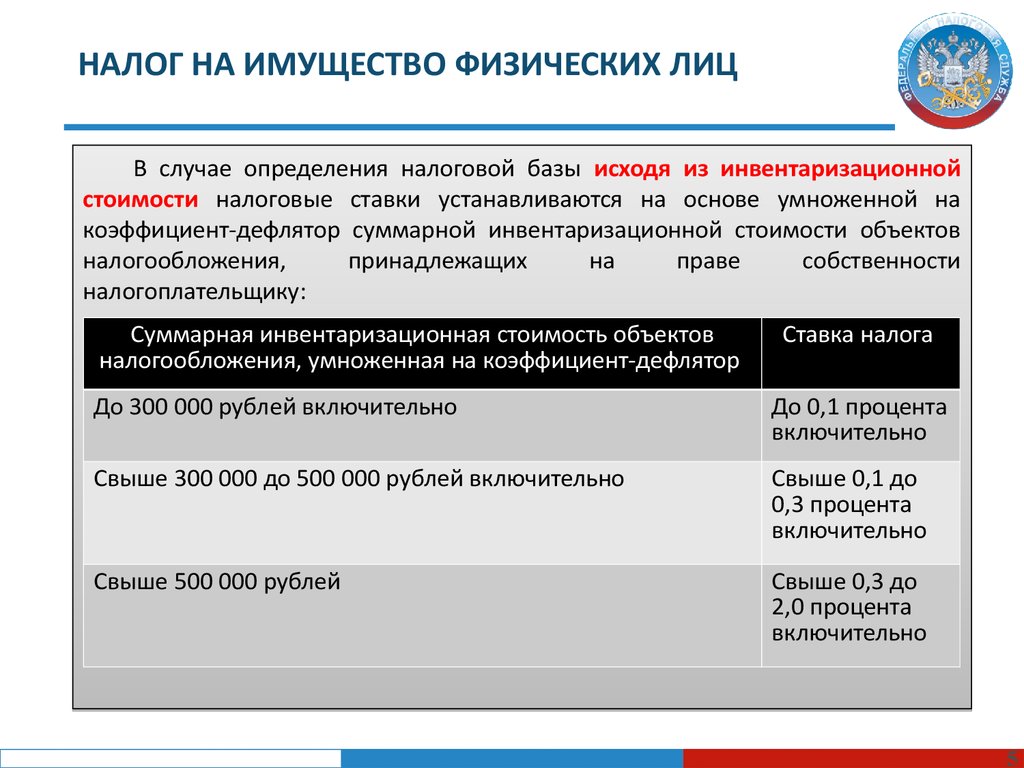

Как рассчитать сумму к уплате

Так как имущественный сбор — это региональный налог, то все поправки законодательства федерального уровня утверждаются местными властями. Это касается и ставок, и самой обязанности по уплате. Налоговой базой всегда является кадастровая стоимость объекта недвижимости. Если таких объектов несколько, то и расчет необходимо произвести по каждому из них. Ставку сбора определяют власти субъекта РФ. НК РФ только определяет максимальные ставки от 0,1 % до 2 %, в зависимости от типа объекта. Льгота по налогу на имущество для ИП на УСН по регионам устанавливается нормативно-правовыми актами, принимаемыми местными властями. Налоговым кодексом им предоставлены такие полномочия.

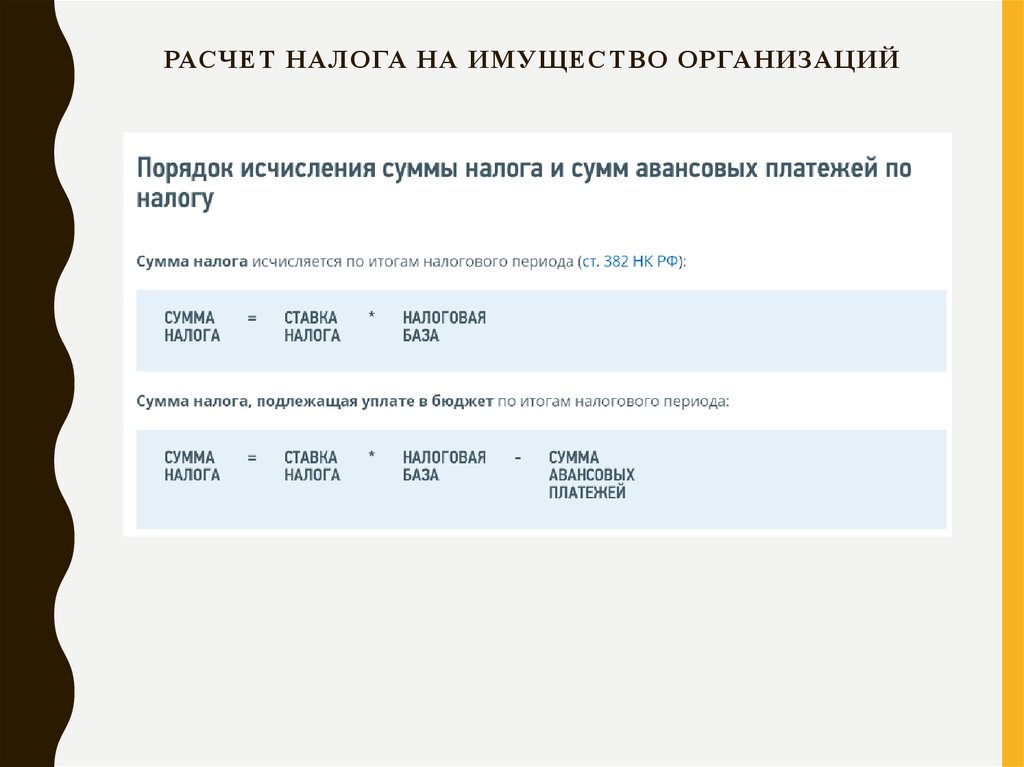

У юрлиц возникает обязанность вносить каждый квартал авансовые взносы. Порядок их исчисления определен статьей 382 НК РФ: сумма авансового платежа исчисляется раз в квартал как 1/4 кадастровой стоимости недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку.

Подробнее: как заполнить расчет по налогу на имущество по форме КНД 1152028.

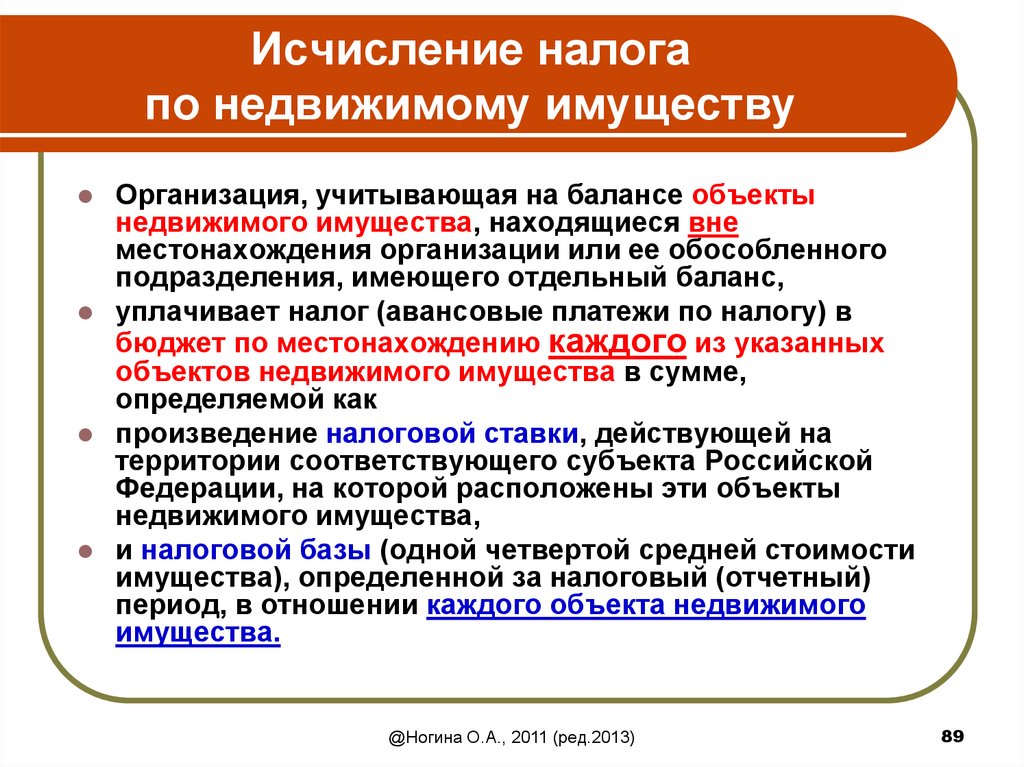

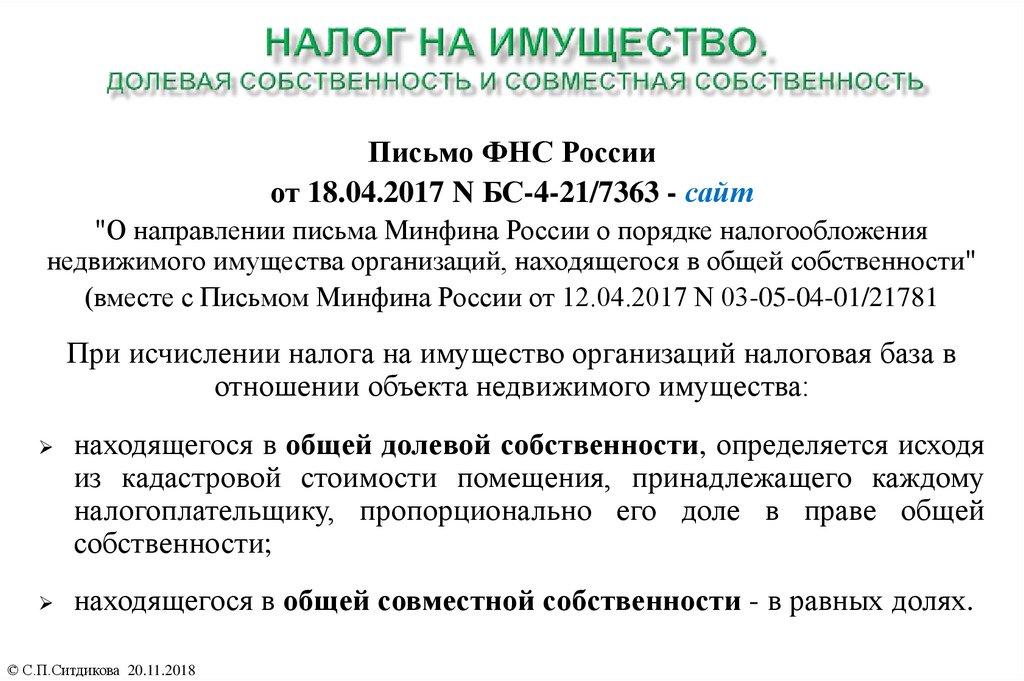

Если определена кадастровая стоимость всего здания или строения, а плательщику принадлежит лишь его часть, то налоговая база рассчитывается пропорционально площади.

Сроки, в которые необходимо перечислять сбор в бюджет и сдавать отчетность, устанавливают органы местной власти.

Бухгалтерский учет

Организации на УСН обязаны вести бухгалтерский учет, и им необходимо отражать в нем все операции по налогообложению. Для отражения начисленных сумм налога на имущество в бухгалтерском учете руководствуйтесь общими нормами признания расходов. Так, в ПБУ 10/99 все расходы организации в зависимости от их характера, условий осуществления и направлений деятельности подразделяются на:

- расходы по обычным видам деятельности;

- прочие расходы.

Все расходы, отличные от расходов по обычным видам деятельности, признаются прочими. Исчисленные суммы относятся к расходам по обычным видам деятельности. Об этом предупреждает Минфин в письме № 03-05-05-01/16.

Об этом предупреждает Минфин в письме № 03-05-05-01/16.

Для осуществления бухгалтерских проводок используется инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 № 94н. В ней сказано, что проводки в бухучете по налогу на имущество отражаются записью по дебету счета 26 «Общехозяйственные расходы» и кредиту счета 68 «Расчеты по налогам и сборам». Выглядит проводка так:

- дебет 26, 44 кредит 68 — начислено;

- дебет 68 кредит 51 — перечислено.

Материал по теме: как заполнить декларацию по налогу на имущество.

Отчетность

Порядок того, как налоговая декларация по налогу на имущество при УСН предоставляется в ФНС, определен статьей 386 НК РФ. Упрощенцы должны отчитываться на общих основаниях, если являются плательщиками.

Декларацию необходимо сдавать по истечении налогового периода в налоговые органы по месту своего нахождения, месту нахождения каждого своего обособленного подразделения, имеющего отдельный баланс, а также по месту нахождения каждого объекта недвижимого имущества. Декларацию необходимо сдавать ежегодно не позднее 30 марта года, следующего за истекшим налоговым периодом. При отсутствии объекта налогообложения, представлять нулевую декларацию нет необходимости.

Декларацию необходимо сдавать ежегодно не позднее 30 марта года, следующего за истекшим налоговым периодом. При отсутствии объекта налогообложения, представлять нулевую декларацию нет необходимости.

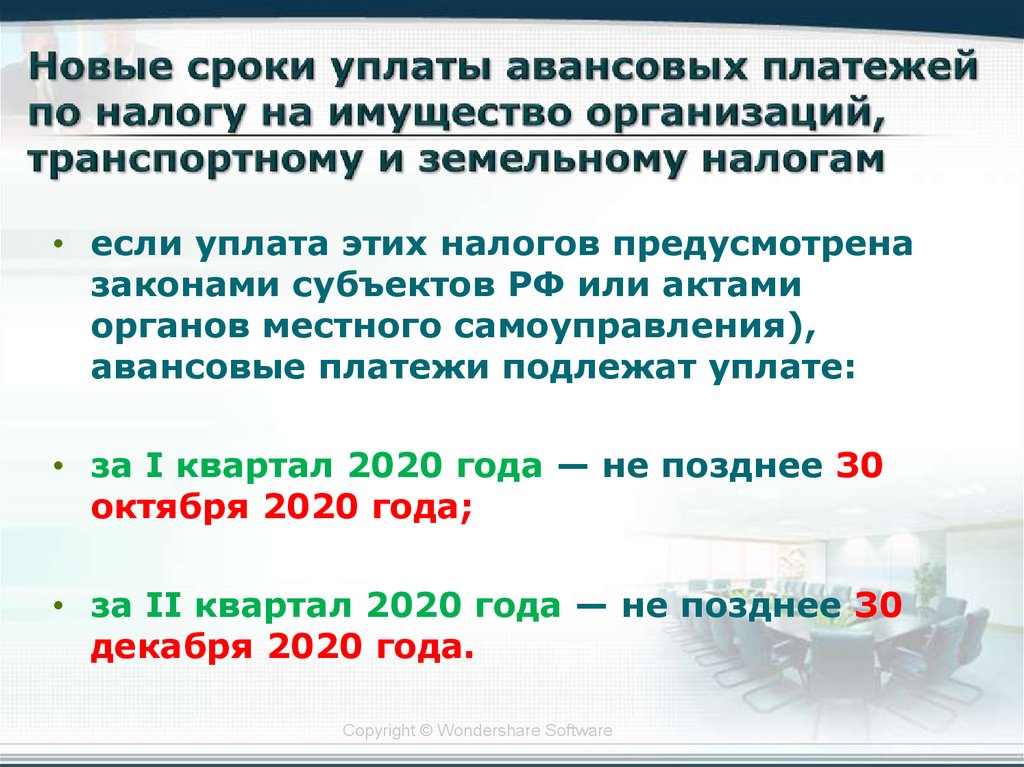

До 2020 года обязательно было ежеквартальное представление расчетов по авансовым платежам. С 1-го квартала 2020 г. эта обязанность отменена, но порядок внесения авансовых платежей сохранился.

Форма декларации по налогу на имущество утверждена приказом ФНС России от 14.08.2019 № СА-7-21/405@ в редакции от 18.06.2021. Особое внимание при их заполнении организациям на УСН необходимо обратить на раздел 3, который заполняется в отношении объектов недвижимого имущества, налоговой базой по которым признается кадастровая стоимость.

Как использовать ООО для сдачи в аренду имущества

Использование компании с ограниченной ответственностью для сдачи в аренду имущества — отличный способ защитить свою ответственность, получить налоговые льготы и другие преимущества для вашего бизнеса. Мало того, что ваши личные активы защищены в случае судебного процесса, связанного с повреждением вашей собственности, вы также сможете отделить любые долги, связанные с арендой, от своих собственных, благодаря защите ответственности, которую предлагает ООО. Прежде чем принять решение о создании ООО для арендуемой недвижимости, вы должны обязательно рассмотреть все преимущества и недостатки, связанные с этим.

Мало того, что ваши личные активы защищены в случае судебного процесса, связанного с повреждением вашей собственности, вы также сможете отделить любые долги, связанные с арендой, от своих собственных, благодаря защите ответственности, которую предлагает ООО. Прежде чем принять решение о создании ООО для арендуемой недвижимости, вы должны обязательно рассмотреть все преимущества и недостатки, связанные с этим.

Подробнее

Оглавление

- Как использовать ООО для аренды недвижимости

- ООО Налоговые льготы по аренде недвижимости

- Защита ваших активов

- Объединение фондов

- Управление вашими деньгами

- Маркетинговые стратегии и профессионализм

- Защита ответственности: страховка или ООО?

- Добавление свойств в ООО постфактум

- Недостатки использования ООО для бизнеса по аренде недвижимости

- Как создать ООО

Посмотреть больше

Если вы решите использовать ООО для аренды вашего имущества, это означает, что ваша компания официально будет действовать как арендодатель, а не вы как физическое лицо. Эта бизнес-структура даст вам дополнительную защиту личной ответственности, а также дополнительные преимущества, такие как более профессиональный деловой вид. Если вы используете LLC для сдачи в аренду имущества, у вас также будет некоторая гибкость в том, как вы решите структурировать свою компанию. Вы можете быть единственным владельцем своей компании, или вы можете включить в свою собственность супруга или других деловых партнеров. То, как обрабатываются налоги вашей LLC, может варьироваться в зависимости от того, сколько владельцев у вашей компании и как вы решите настроить это с IRS. Как будет показано ниже, у вас есть несколько вариантов в этой области, и вы можете решить, какая налоговая ситуация для вас наиболее выгодна.

Эта бизнес-структура даст вам дополнительную защиту личной ответственности, а также дополнительные преимущества, такие как более профессиональный деловой вид. Если вы используете LLC для сдачи в аренду имущества, у вас также будет некоторая гибкость в том, как вы решите структурировать свою компанию. Вы можете быть единственным владельцем своей компании, или вы можете включить в свою собственность супруга или других деловых партнеров. То, как обрабатываются налоги вашей LLC, может варьироваться в зависимости от того, сколько владельцев у вашей компании и как вы решите настроить это с IRS. Как будет показано ниже, у вас есть несколько вариантов в этой области, и вы можете решить, какая налоговая ситуация для вас наиболее выгодна.

Затем вы приобретете сдаваемое в аренду имущество на имя LLC. В идеале может быть проще создать новую компанию до приобретения недвижимости в аренду. Таким образом, ваше ООО может с самого начала владеть правом собственности, что сэкономит вам немного времени. ; o С другой стороны, передача существующей собственности от себя в ООО потребует нескольких дополнительных шагов.

; o С другой стороны, передача существующей собственности от себя в ООО потребует нескольких дополнительных шагов.

После того, как вы зарегистрируете ООО, вам нужно будет выполнить несколько основных шагов, чтобы создать свою компанию по аренде, например:

- Получите идентификационный номер налогоплательщика (также известный как идентификационный номер работодателя или EIN).

- Открыть счет в банке на имя ООО.

- Если ваши сдаваемые в аренду дома в настоящее время зарегистрированы на ваше имя, вам нужно будет подать соответствующий документ — обычно акт о выходе из права — для передачи права собственности на недвижимость LLC. Если есть возможность, переоформите недвижимость на ООО или узнайте в своем банке, можете ли вы перевести ипотеку на ООО без рефинансирования. Всегда связывайтесь со своим кредитором или банком, прежде чем делать этот шаг. Если в вашей ипотеке есть пункт о сроках продажи, это может привести к тому, что вам придется полностью выплатить ипотеку, если вы перейдете без предварительного обращения к ипотечному кредитору.

Если у вас есть более одной сдаваемой в аренду недвижимости, вам необходимо решить, создавать ли отдельные ООО для каждой собственности. Как обсуждается ниже, это может сделать финансовые вопросы более четкими между объектами недвижимости и упростить избежание смешивания средств, но вам также необходимо будет учитывать любые дополнительные расходы, которые могут быть связаны с созданием и обслуживанием нескольких компаний.

ООО Налоговые льготы на сдаваемое в аренду имущество

Одним из основных преимуществ использования компании с ограниченной ответственностью для сдаваемой в аренду недвижимости является сквозное налогообложение.

Это означает, что ООО не платит налоги; владелец бизнеса платит налоги, тем самым устраняя двойное налогообложение, которое возникает, если вместо этого вы создаете корпорацию. Если вы являетесь единственным участником вашего LLC, вы будете облагаться налогом так же, как и индивидуальное предприятие, при этом пользуясь дополнительным преимуществом защиты ответственности.

Если вы являетесь владельцем LLC с несколькими участниками, то налоги могут обрабатываться по-другому, и у вас также есть несколько вариантов подачи вашей компании в IRS. Налоги по-прежнему передаются участникам через ООО; однако участники должны заполнить Приложение C, Приложение K или Форму 1065 вместе со своей налоговой декларацией. Каждый участник ООО будет требовать свою долю дохода, а не весь доход, полученный ООО в этом году. Вы также можете выбрать, чтобы ваша LLC облагалась налогом как корпорация S или корпорация C для другой налоговой структуры. Перед созданием ООО рекомендуется обсудить вашу ситуацию со специалистом по налогам, чтобы найти лучший способ создать компанию и минимизировать налоговое бремя.

Одним из основных преимуществ владения вашей недвижимостью ООО является то, что вы сможете получать определенные налоговые вычеты, на которые в противном случае вы бы не имели права. Кроме того, если вы управляете своей компанией из домашнего офиса, вы даже можете иметь право на другие дополнительные вычеты, такие как расходы на коммунальные услуги, ремонт и техническое обслуживание или расходы на страхование жилья.

Защита вашего имущества

Если на вас подали в суд из-за того, что кто-то получил травму в арендуемой вами собственности, в том числе гость арендатора, то ваши личные активы не обязательно защищены как индивидуальный арендодатель. Независимо от того, насколько мелким или незначительным может показаться судебный процесс, защита ваших активов может оказаться дорогостоящим процессом. Если вы поместите свою арендуемую недвижимость в ООО, вам все равно придется оплатить расходы на адвоката, если вы будете участвовать в судебном процессе; однако, поскольку ООО выступает в качестве арендодателя, ваши личные активы защищены. Сторона, которая предъявляет иск, может претендовать только на активы, находящиеся в ООО. Таким образом, если у вас есть несколько объектов недвижимости, вы можете захотеть иметь отдельное ООО для каждого объекта для дополнительной защиты активов. Хранение каждой собственности в отдельных компаниях еще больше ограничит активы, уязвимые в данном судебном процессе, касающемся одной из ваших собственности.

Вы также будете защищены от ответственности, применимой к ситуациям, связанным с кредиторами, которые пытаются урегулировать долги. Если вы полностью отделяете сдаваемое в аренду имущество и свои личные дела, активы вашей компании могут быть защищены от кредиторов в вопросах, связанных с вашими личными долгами, и наоборот.

Создание ООО создает уровень правовой защиты, который работает как барьер между вашим бизнесом и вашими личными активами. .

Совет по защите активов

Существуют определенные типы трастов, которые в этом случае автоматически позволяют легко передавать активы вашим детям. Для этого вы можете создать траст, а затем позволить ему владеть вашей долей в ООО. Это добавляет еще один уровень защиты ваших активов, особенно для ваших наследников или в случае, если вы станете недееспособным или умрете. Поскольку имущество является отдельным юридическим лицом, право собственности на ООО может быть передано после смерти и избежать завещания, если вы структурировали его таким образом. Этот тип планирования имущества для вашей компании может упростить и сократить процесс передачи арендной собственности, которой владеет ваше ООО, вашим наследникам после смерти. Однако, поскольку некоторые трасты не защищают ваши активы от кредиторов, вам следует поговорить с адвокатом по наследственным делам о том, как это структурировать и использовать надлежащий траст для вашей конкретной ситуации.

Этот тип планирования имущества для вашей компании может упростить и сократить процесс передачи арендной собственности, которой владеет ваше ООО, вашим наследникам после смерти. Однако, поскольку некоторые трасты не защищают ваши активы от кредиторов, вам следует поговорить с адвокатом по наследственным делам о том, как это структурировать и использовать надлежащий траст для вашей конкретной ситуации.

Объединение фондов

После того, как вы учредили ООО для арендуемой недвижимости, вы должны быть осторожны, чтобы не смешивать деньги, заработанные через ООО, с вашими личными деньгами. Открытие банковского счета для LLC позволяет вам легко отслеживать расходы и доходы бизнеса, если вы не смешиваете какие-либо средства. Вы должны вести отдельные счета для вашего ООО и ваших личных средств, чтобы легко поддерживать это различие средств. Другими словами, вы не должны покупать предметы снабжения или делать ремонт в арендуемом доме на свои личные деньги, а также не должны покупать личные вещи, такие как одежда или еда для себя, на деньги ООО. Если вы объедините средства, и в какой-то момент арендатор или гость арендатора подаст на вас в суд, вы можете лишиться защиты с ограниченной ответственностью, которую вы имели, поместив арендуемое имущество в ООО в первую очередь. Кроме того, если вы не позаботитесь о том, чтобы ваши средства LLC были отделены от личных средств, вы можете нарушить защиту ответственности, и если на вашу компанию подадут в суд из-за долга, кредиторы могут преследовать ваши личные активы.

Если вы объедините средства, и в какой-то момент арендатор или гость арендатора подаст на вас в суд, вы можете лишиться защиты с ограниченной ответственностью, которую вы имели, поместив арендуемое имущество в ООО в первую очередь. Кроме того, если вы не позаботитесь о том, чтобы ваши средства LLC были отделены от личных средств, вы можете нарушить защиту ответственности, и если на вашу компанию подадут в суд из-за долга, кредиторы могут преследовать ваши личные активы.

Управление своими деньгами

Если вы отдадите аренду недвижимости в ООО, вам будет легче управлять своим доходом от аренды.

Если у вас есть более одной арендуемой недвижимости, то размещение каждой собственности в отдельном ООО может еще больше упростить управление денежными средствами для каждой собственности.

Каждое имущество имеет свое ООО, которое в свою очередь имеет свой счет в банке и совершенно отдельные средства. Доход от аренды поступает на банковский счет, а платежи по ипотеке, расходы на ремонт и другие расходы на недвижимость поступают с того же банковского счета, связанного с этим имуществом и его компанией. У вас также будет отдельная выписка из банка, в которой отслеживаются расходы и доходы по каждому объекту недвижимости. Таким образом, вам не придется помнить, чтобы отметить квитанции, чтобы определить, к какому имуществу они принадлежат, и организовать их по-другому.

У вас также будет отдельная выписка из банка, в которой отслеживаются расходы и доходы по каждому объекту недвижимости. Таким образом, вам не придется помнить, чтобы отметить квитанции, чтобы определить, к какому имуществу они принадлежат, и организовать их по-другому.

Когда дело доходит до уплаты налогов, этот метод гарантирует, что все уже разделено. Таким образом, вычеты, которые должны быть сделаны в отношении определенного имущества, обязательно будут применяться в правильном месте. Это может иметь большое значение в том, как обрабатывается ваше налоговое бремя, в зависимости от суммы процентов, которые вы платите по ипотеке за одно конкретное имущество. Это также зависит от того, как вы настраиваете ООО. Возможно, вам придется подать дополнительные формы, такие как Приложение C, если вы настраиваете LLC определенным образом.

Если вы предпочитаете использовать кредитную карту для оплаты обслуживания и других расходов, связанных с арендой, то каждое ООО также может приобрести собственную кредитную карту. Таким образом, когда вам нужно приобрести предметы для модернизации или ремонта, вы можете быть уверены, что используете кредитную карту или банковский счет, непосредственно связанный с этим имуществом.

Таким образом, когда вам нужно приобрести предметы для модернизации или ремонта, вы можете быть уверены, что используете кредитную карту или банковский счет, непосредственно связанный с этим имуществом.

Когда вы подаете заявку на получение кредита на недвижимость, недвижимость, которая не очень успешна в финансовом отношении, окажет меньшее влияние на другую недвижимость, которая более успешна. Если вы храните имущество в отдельных ООО, то финансово успешное имущество, вероятно, имеет доход для поддержки кредита. Однако, если оба находятся в одном и том же ООО, и у вас есть одно имущество, которое испытывает трудности, эти потери снизят доход для любого другого вашего имущества, которое может быть намного лучше. Если каждый из них хранится отдельно в разных ООО, вам будет легче получить кредит на имущество, которое находится в хорошем состоянии.

Маркетинговые стратегии и профессионализм

Если у вас есть или вы планируете иметь более одной сдаваемой в аренду недвижимости, создание ООО облегчит продажу этой недвижимости под торговой маркой. Брендинг может быть отличным способом привлечь потенциальных арендаторов, и вы можете выбрать название компании, которое будет легче запомнить, чем ваше собственное имя. Это также сделает ваш бизнес более профессиональным для инвесторов; например, если вам нужно занять деньги или вы хотите приобрести дополнительную недвижимость для сдачи в аренду. У вас также есть дополнительное преимущество: гораздо проще отслеживать деньги, которые ваш бизнес зарабатывает и тратит, поскольку они хранятся отдельно от ваших личных финансов.

Брендинг может быть отличным способом привлечь потенциальных арендаторов, и вы можете выбрать название компании, которое будет легче запомнить, чем ваше собственное имя. Это также сделает ваш бизнес более профессиональным для инвесторов; например, если вам нужно занять деньги или вы хотите приобрести дополнительную недвижимость для сдачи в аренду. У вас также есть дополнительное преимущество: гораздо проще отслеживать деньги, которые ваш бизнес зарабатывает и тратит, поскольку они хранятся отдельно от ваших личных финансов.

Защита ответственности: страхование или ООО?

Некоторые люди могут предпочесть использовать страхование ответственности для своего бизнеса, а не ООО, для защиты. Хотя это отличная отправная точка для защиты вашей ответственности как владельца бизнеса, она не обеспечивает такой же уровень защиты, как LLC. Страхование ответственности имеет некоторые недостатки и ограничения, включая, помимо прочего, следующие:

- Ограничения полиса

- Исключения

- Дополнения, которые могут усложнить страховое покрытие

- Дополнительное страхование, которое может потребоваться, например страхование от урагана

Например, у вас может быть ситуация, когда ваша страховка не покрывает укус собаки, произошедший на вашей собственности, потому что мелким шрифтом указано, что полис не покрывает ущерб или травмы от определенных пород. В этом случае потерпевшая сторона может обратиться за вашими личными активами в своем судебном процессе, если у вас нет ООО, созданного для вашей защиты. Идеальная ситуация для защиты ответственности – оформить арендуемое имущество в ООО, а также застраховать имущество.

В этом случае потерпевшая сторона может обратиться за вашими личными активами в своем судебном процессе, если у вас нет ООО, созданного для вашей защиты. Идеальная ситуация для защиты ответственности – оформить арендуемое имущество в ООО, а также застраховать имущество.

Добавление собственности к ООО после факта

В некоторых случаях вы можете захотеть передать сдаваемое в аренду имущество, которым вы уже владеете, во вновь созданную компанию с ограниченной ответственностью.

Если у вас есть более одной арендуемой недвижимости, то размещение каждой собственности в отдельном ООО может еще больше упростить управление денежными средствами для каждой собственности.

Всегда согласовывайте с вашей ипотечной компанией перевод имущества с вашего имени на имя вашего ООО. Легче сначала создать ООО, а затем приобрести арендуемую недвижимость на имя ООО, чем передавать существующую арендуемую недвижимость и ипотечные кредиты в ООО.

Как учредить ООО

Если вы решите создать ООО для своей арендной компании, ваш первый шаг — подать учредительные документы и начать процесс создания новой компании. Затем вы можете подать заявку на получение EIN, если это необходимо, а также открыть отдельный банковский счет и / или кредитную линию для каждого LLC, сдаваемого в аренду, которое вы создаете. Поначалу создание новой компании для аренды вашей недвижимости может показаться сложной задачей, но LegalNature всегда готова помочь вам со всеми потребностями вашего бизнеса. Наши услуги по созданию бизнеса могут помочь вам на каждом этапе процесса создания новой компании, и мы предлагаем все необходимые документы, дополнительные услуги, такие как ускоренная подача документов, а также информацию о регистрационных сборах для любого штата. Наши простые в использовании формы и услуги по созданию бизнеса означают, что вы можете начать свой новый бизнес за считанные минуты. Создайте свои организационные документы и создайте ООО сегодня.

LLC Налоги и требования к отчетности

Несмотря на то, что LLC (общество с ограниченной ответственностью) широко признается в качестве «сквозной» организации для целей федерального подоходного налога, этот статус не означает, что при управлении компанией не учитываются налоговые аспекты. компания в виде ООО. Хотя на федеральном уровне налоговые обязательства на уровне юридических лиц могут отсутствовать, ООО с несколькими участниками все равно должно подавать информационный отчет. Кроме того, LLC может нести ответственность за уплату других видов налогов и может быть обязана подавать различные декларации в органы власти штата и местные органы власти.

Федеральный налоговый режим основан на выборе LLC

Компания с ограниченной ответственностью является налоговым хамелеоном. Он может облагаться налогом для целей федерального подоходного налога, как корпорация C, корпорация S, товарищество или единоличное владение, в зависимости от того, какие выборы проводятся и сколько в ней членов. Федеральные налоговые правила предусматривают классификацию LLC по умолчанию в зависимости от того, состоит ли она только из одного или нескольких участников. Согласно правилам по умолчанию, LLC с двумя или более участниками будет облагаться налогом как товарищество. ООО с одним участником рассматривается как «неучитываемая организация», что означает, что для целей федерального подоходного налога оно просто не существует.

Федеральные налоговые правила предусматривают классификацию LLC по умолчанию в зависимости от того, состоит ли она только из одного или нескольких участников. Согласно правилам по умолчанию, LLC с двумя или более участниками будет облагаться налогом как товарищество. ООО с одним участником рассматривается как «неучитываемая организация», что означает, что для целей федерального подоходного налога оно просто не существует.

Тем не менее, LLC может принять решение об уплате налога как корпорация, заполнив форму 8832 «Выбор классификации юридических лиц» в IRS. Более того, как только будет принято решение о налогообложении корпорации, LLC может выбрать корпорацию S, заполнив форму 2553 «Выбор корпорацией малого бизнеса».

Если ООО облагается налогом как товарищество или неучитываемая организация, его налоговые статьи перейдут к члену (членам). ООО не придется платить налог на уровне юридического лица. LLC с несколькими участниками должен будет подать налоговую декларацию партнерства и подготовить Приложение K-1 для каждого члена, распределяя налоговые статьи между ними. Если LLC решит облагаться налогом как корпорация, но подаст заявку на выбор корпорации S, ее доходы и налоговые статьи перейдут к членам. Как и в случае с LLC, облагаемой налогом как партнерство, LLC, облагаемая налогом как корпорация S, должна подать налоговую декларацию корпорации S и подготовить Графики K-1 для участников.

Если LLC решит облагаться налогом как корпорация, но подаст заявку на выбор корпорации S, ее доходы и налоговые статьи перейдут к членам. Как и в случае с LLC, облагаемой налогом как партнерство, LLC, облагаемая налогом как корпорация S, должна подать налоговую декларацию корпорации S и подготовить Графики K-1 для участников.

Если LLC решит облагаться налогом как корпорация C, она будет облагаться налогом как юридическое лицо. ООО должно будет подать декларацию по корпоративному подоходному налогу и уплатить налоги со своего налогооблагаемого дохода. Кроме того, доход, распределяемый между владельцами в качестве дивидендов, будет подлежать двойному налогообложению, поскольку, в дополнение к его доходу, облагаемому налогом на уровне предприятия, сумма снова облагается налогом в индивидуальной декларации о доходах владельца.

Совет CT : Продуманное налоговое планирование часто может устранить или значительно уменьшить риск двойного налогообложения. Важно понимать, что только дивиденды фактически облагаются налогом дважды. Суммы, которые выплачиваются владельцам в качестве компенсации, вычитаются из дохода компании до расчета налога. Это также относится к суммам, выплачиваемым в виде пенсий и других механизмов отсроченной компенсации. Корпорация C также может удерживать свою прибыль, что также позволяет избежать взимания второго налога. Это лишь некоторые из возможных вариантов снижения налоговых обязательств корпорации. Разговор со своим налоговым специалистом поможет вам определить, каковы будут реальные налоговые последствия.

Суммы, которые выплачиваются владельцам в качестве компенсации, вычитаются из дохода компании до расчета налога. Это также относится к суммам, выплачиваемым в виде пенсий и других механизмов отсроченной компенсации. Корпорация C также может удерживать свою прибыль, что также позволяет избежать взимания второго налога. Это лишь некоторые из возможных вариантов снижения налоговых обязательств корпорации. Разговор со своим налоговым специалистом поможет вам определить, каковы будут реальные налоговые последствия.

Штаты следуют федеральной классификации

Большинство штатов следуют классификации, которую компания с ограниченной ответственностью выбрала для целей федерального подоходного налога. Таким образом, если LLC облагается налогом как партнерство для федеральных целей, оно будет облагаться налогом как партнерство для целей штата и, как правило, не должно платить подоходный налог штата. Точно так же, если LLC решит облагаться налогом как корпорация C для целей федерального налогообложения, она будет рассматриваться как корпорация для целей штата и должна будет платить подоходный налог штата на доход, относящийся к этому штату.

Компания с ограниченной ответственностью может нести ответственность за удержание налога, а FICA

Компания с ограниченной ответственностью, в которой есть сотрудники, может быть обязана удерживать федеральный подоходный налог из заработной платы своих сотрудников. Удержанная сумма зависит от нескольких факторов, включая сумму выплаченной заработной платы и количество освобождений, на которые претендовал работник. Кроме того, Федеральный закон о страховых взносах (FICA), обычно называемый «социальным обеспечением», требует, чтобы и работодатели, и работники вносили установленный процент от заработной платы. Доля работника должна удерживаться работодателем из каждой выплаты налогооблагаемой заработной платы до тех пор, пока не будет достигнута установленная сумма налогооблагаемой заработной платы. Компании с ограниченной ответственностью, удерживающие подоходный налог или налоги FICA со своих сотрудников, должны подать декларацию и внести удержанный налог в уполномоченный банк.

ООО также обязано предоставить каждому сотруднику годовой отчет о выплаченной заработной плате и удержанных налогах за предыдущий календарный год. Компания с ограниченной ответственностью, нанимающая людей в штатах с подоходным налогом, должна удерживать налог из заработной платы своих сотрудников и аналогичным образом переводить удержанные налоги в штат.

Компании с ограниченной ответственностью часто должны платить налог на франшизу

Во многих штатах компании с ограниченной ответственностью подлежат налогообложению в силу своего статуса компании с ограниченной ответственностью, даже если они не учитываются или являются сквозными организациями для целей налогообложения прибыли. Налог на франшизу взимается с определенных видов бизнеса в обмен на разрешение вести бизнес в штате. В некоторых штатах этот налог называется лицензионным, привилегированным, акцизным или регистрационным налогом или сбором. Независимо от названия, суть этого вида налога состоит в том, что он взимается с льготы, предоставленной государством, а не с фактического использования этой льготы.

База налога варьируется от штата к штату. Некоторые взимают фиксированную плату, а некоторые взимают плату в зависимости от количества членов. Другие штаты основывают налог на сумме счетов капитала или дохода LLC или распределительной доли участников. Неуплата налога штата на франшизу в установленный срок может привести к суровым санкциям для ООО, включая административное роспуск.

LLC должны платить налоги на имущество

Компания с ограниченной ответственностью, которая владеет или использует имущество, может быть обязана платить налоги на имущество. Существует три вида имущества, которое может облагаться налогом:

- недвижимость

- материальное личное имущество

- нематериальная личная собственность

Недвижимое имущество включает в себя землю и любые здания, строения, улучшения или другие приспособления на земле. К материальному личному имуществу относится любой физический (осязаемый) объект, кроме недвижимого имущества, которым может владеть человек. Типичными примерами материальной личной собственности являются автомобили, офисное оборудование и машины. Нематериальное движимое имущество – это имущество, не имеющее физической субстанции, но представляющее определенную ценность. Наиболее распространенным нематериальным активом бизнеса является его «гудвил».

Типичными примерами материальной личной собственности являются автомобили, офисное оборудование и машины. Нематериальное движимое имущество – это имущество, не имеющее физической субстанции, но представляющее определенную ценность. Наиболее распространенным нематериальным активом бизнеса является его «гудвил».

Недвижимость облагается налогом во всех штатах. Многие штаты облагают налогом личную собственность. Меньшее количество штатов облагает налогом нематериальную личную собственность. Налог зависит от стоимости имущества. Штат может взимать налог на имущество только с имущества, налоговое местонахождение или местонахождение которого считается находящимся на территории штата.

Могут взиматься налоги с продаж и использования

В большинстве штатов существуют налоги с продаж и использования, хотя взимаемые ставки и виды товаров и услуг, подлежащих налогообложению, сильно различаются. Налоги с продаж взимаются с валовой суммы, связанной с определенными операциями, в частности, с розничной продажей различных видов материального личного имущества.

Такая сумма определяется налоговиками отдельно по каждому объекту налогообложения.

Такая сумма определяется налоговиками отдельно по каждому объекту налогообложения.