Содержание

Сбережения во время войны: куда выгодно вложить деньги и что стоит покупать именно сейчас

Полномасштабная война внесла коррективы в вопрос безопасности собственных сбережений. Валюта, ценные бумаги и недвижимость – эти три варианта финансовых сбережений ранее считались надежными, однако сейчас в зоне риска.

Куда безопасно положить свои деньги и быть спокойным по поводу их сохранения, мы спросили у эксперта по финансовой грамотности, частного инвестора Василия Матия.

Недвижимость: от самого крепкого к наиболее уязвимому активу

— Недвижимость для украинцев всегда была “святым Граалем”. Существовал даже негласный вид спорта – заработать на квартиру возле метро. Но во время Большой войны мы убедились, что недвижимость является не таким уж и надежным активом.

Сейчас смотрят

Мы ежедневно видим, как ракета или дрон-камикадзе могут попасть в чье-либо жилье, а в таком случае стоимость недвижимости резко падает, если не сводится к нулю.

Второй фактор – вынужденное переселение, из-за которого мы теряем доступ к этому активу. Третий фактор – недвижимость сейчас является неликвидным активом. То есть мы не можем ее оперативно обменять на наличные деньги, потому что есть часть заблокированных реестров недвижимости, а значит, и покупателей на него.

Внутренний рынок сейчас достаточно ограничен. Вспомним, как в начале введения военного положения в целях безопасности были заблокированы реестры недвижимого имущества. Соответственно, совершение сделок вообще было невозможно.

Поэтому недвижимость сейчас не “святой Грааль”, ведь она неликвидна. А в форс-мажорные турбулентные времена, в которых мы сейчас живем – ликвидность актива очень важна. То есть возможность трансформировать его в ту же наличку без особых потерь от стоимости.

Сбережения в валюте: плюсы и минусы

— Диверсификацию, то есть расширение вариантов для сбережений, всегда следует иметь в виду. Также валюта должна быть всегда, а не только тогда, когда “в воздухе веет опасностью”. Я бы советовал понемногу покупать, если есть такая возможность. Ведь все равно текущие расходы мы совершаем в национальной валюте.

Я бы советовал понемногу покупать, если есть такая возможность. Ведь все равно текущие расходы мы совершаем в национальной валюте.

Очевидно, что из-за подорожания и резкого изменения курса валюты может и дальше расти в цене вся импортная продукция. Горючее, бытовая техника и так далее. Если вы планируете приобрести что-то подобное – не медлите, пока курс не вырос еще больше, ведь существует высокая вероятность, что цены будут еще пересматриваться.

Ценные бумаги: почему стоит задуматься каждому

– В последние годы в Украине активно развивается культура инвестирования в ценные бумаги. И это неслучайно. По статистике, у западного состоятельного населения сбережения хранятся именно в ценных бумагах.

Если говорить о наших украинских военных облигациях, то это можно назвать и благотворительностью. Это поддержка ВСУ, государственного бюджета в самый экстремальный период для нашей страны. В таком случае мы сохраняем свои сбережения и рассчитываем вернуть их в момент окончания оборота конкретного выпуска облигаций.

Иностранные ценные бумаги: почему это безопасно

— Все более актуальным становится знакомство с международными ценными бумагами на публичном рынке капитала. Это закрывает нам два пункта по диверсификации и денежной единице. В последние годы порог входа, то есть минимальная стоимость акций, существенно снизилась, достаточно даже $100. В общем, это ликвидный актив, которым мы быстро можем воспользоваться независимо от местопребывания.

Почему это безопасно? Прежде всего это международный опыт капиталистических стран с развитой экономикой, где есть финансово образованные граждане и институты, которые не посоветуют своим клиентам плохого, ведь это их репутация. Во-вторых, мы диверсифицируем свои сбережения и минимизируем риски. Вспомним народную пословицу о том, что нельзя держать все яйца в одной корзине.

На эти сбережения не влияют ни ситуация в государстве, ни ситуация с национальной валютой. И это максимально ликвидный актив, который мы можем в любой момент обменять на деньги. Это ведь не квартира, которую нужно продать полностью. Мы можем продать 10% наших ценных бумаг.

Это ведь не квартира, которую нужно продать полностью. Мы можем продать 10% наших ценных бумаг.

Наличные: иностранная и национальная валюта

— Во-первых, это не надежно, потому что физически наличные можно украсть, уничтожить и т.д. Во-вторых, инфляция особенно критическая в текущих ситуациях, она высока и действительно деньги сгорают, если они не работают. Поэтому целесообразнее их держать в финансовой системе, которая хорошо себя зарекомендовала еще в 2014 году, и сейчас — во время полномасштабной войны.

Более того, ведущие банки для защиты цифровых данных перевели свои дата-центры в другие страны, чтобы даже военные действия не могли гипотетически помешать деятельности банков.

Если же есть принципиальное желание иметь “наличную заначку”, я бы советовал подумать о банковской ячейке.

Как пережить нестабильное время для сбережений

– Идеально справится с этим испытанием человек, развивающий финансовую грамотность. Это навык, который можно развивать всю жизнь. Человек, осознающий и контролирующий свои денежные потоки, то есть соотношение собственных доходов и расходов, и обеспечивающий положительное сальдо. То есть когда доходов больше, чем расходов.

Человек, осознающий и контролирующий свои денежные потоки, то есть соотношение собственных доходов и расходов, и обеспечивающий положительное сальдо. То есть когда доходов больше, чем расходов.

Человек, который хотя бы на базовом уровне понимает, как оперировать своими сбережениями, чтобы защитить их от инфляции. И человек с развитым эмоциональным интеллектом, умеющий чувствовать свои эмоции, контролировать их, чтобы потом не расплачиваться своим временем для возобновления собственного бюджета. Потому что деньги — это потраченное время нашей жизни на их зарабатывание.

Куда выгодно вложить деньги 2021 и реально их приумножить?

16:42, 18 травня 2021 р.

Бізнес

Сегодня почти в каждой семье есть свое неприкосновенный запас, который люди оставляют на тот случай, если вдруг в их жизни случится сложная ситуация. Но деньги «на черный день» просто лежат, а так хочется, чтобы они приумножались. Как сделать выгодное вложение и не прогореть?

Как сделать выгодное вложение и не прогореть?

Важные моменты в инвестировании

Если основной доход семьи – это зарплата, поступающая на пластиковую карту, то выгодное инвестирование денег в этом случае напугает. Если человек пытается найти лучшую из стратегий для инвестирования, то делает он это на свой страх и риск, никто не даст ему 100% гарантии о том, что выбранный ним вариант принесет прибыль.

Но есть несколько основных правил, которые помогут новичку не ошибиться в выборе и вложить деньги правильно:

- Определиться с суммой инвестирования. Без стартового капитала инвестициями заниматься не получится. Начать вкладывать средства в прибыльные проекты можно и с 1000, но этот объем не принесет серьезной прибыли. Именно поэтому лучше формировать свой пассивный доход с суммы в несколько десятков. Нужно запомнить, что чем больше сумма вложений, тем выше прибыль.

- Чем больше риск, тем выше доход. На практике это мнение означает, что самые заманчивые предложения в мир могут сделать богачом или же приведут к потере последних средств. Здесь действует принцип – пан или пропал. Именно поэтому прежде чем выбирать самые выгодные вложения, стоит оценить, готов ли ваш бюджет уменьшиться на существенную сумму.

- Инвестировать нужно туда, в чем действительно разбираешь. Если, к примеру, у вас есть навыки по продаже недвижимости или техники, то вкладывать лучше в этом направлении, а не например, в сельское хозяйство. Если не разбираешься в вопросе, то получить прибыль будет сложно, ведь все шансы следует заранее просчитывать.

- Регулярность вливаний. Вложить один раз – этого мало. Чтобы выгодные инвестиции под высокие проценты, постоянно приносили прибыль, желательно вкладывать деньги регулярно. В итоге даже скромную сумму удастся значительно увеличить.

- Разбивайте прибыль на разные проекты. Семейный бюджет, который планируется инвестировать в самое выгодное вложение денег, лучше разделить на несколько частей.

Так, например, если в одном не получилось приумножить прибыль, то в другом все получится и в итоге потери не будет.

Так, например, если в одном не получилось приумножить прибыль, то в другом все получится и в итоге потери не будет.

Если внимательно изучить все правила и точно следовать ним, то даже новичок обязательно найдет проект, который поможет приумножить прибыль.

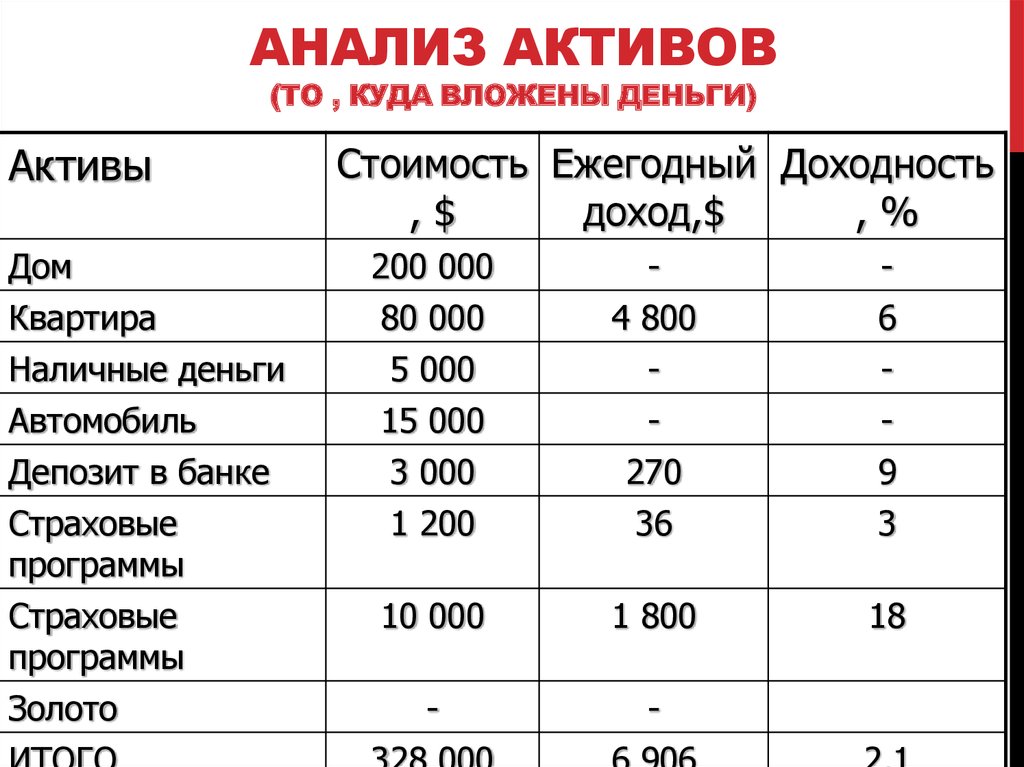

Лучшие варианты вложения средств

Сегодня существует масса финансовых инструментов. Выбор может зависеть от нескольких факторов:

- суммы вложений;

- насколько готовы рискнуть;

- ожидаемая прибыль.

Ниже приведем самые выгодные вложения, которые стоит рассмотреть всем, кто хочет приумножить накопленные и отложенные на будущее средства:

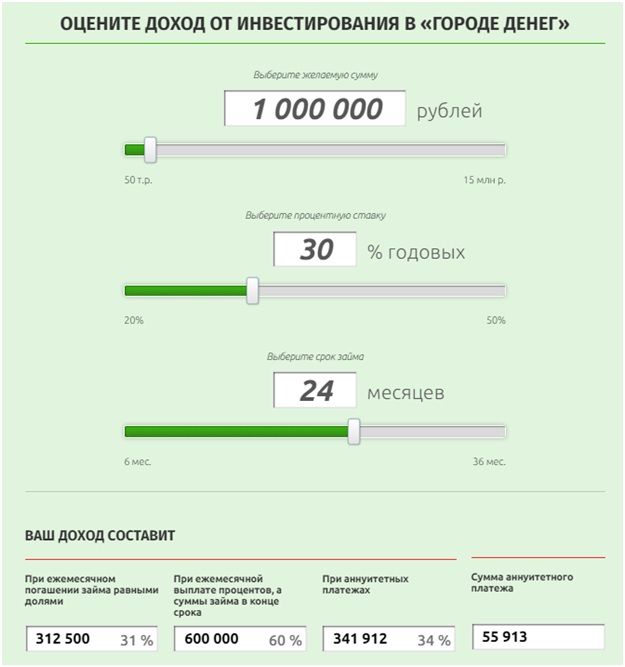

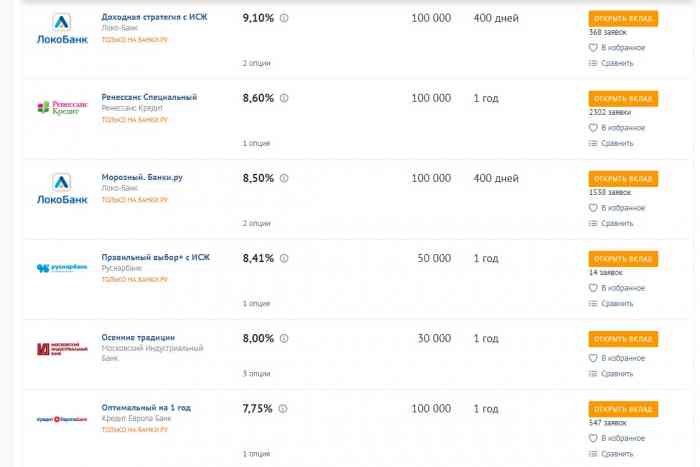

- Вклады в банковских структурах. Зарабатывать на банковских продуктах очень удобно и с этим вопросом легко разберется даже неопытный человек. Достаточно просто открыть счет, положить на него деньги и ждать прибылью доход будет не высоким, где-то около 7% годовых, но стабильный.

В каждом банке существует много интересных программ для инвестирования, выбирать лучше самую выгодную.

В каждом банке существует много интересных программ для инвестирования, выбирать лучше самую выгодную. - Акции. Это ценные бумаги, предназначенные для торгов на бирже. Без биржи на них заработать не получится. Следуя закону каждый, кто собирается работать на биржах должен открыть свой личный брокерский счет, который позволит ему легко управлять акциями. После открытия счета можно будет получать доход двумя путями: на дивидендах или на купле/продаже. Стоит запомнить, что ведение такого счета взымается комиссия, да еще и государство забирает налог.

- Облигации. Чтобы вкладывать средства, но с минимальными рисками, стоит разобраться в вопросе облигаций. Главное их преимущество – стабильный и заранее предсказуемый доход. Облигации очень сходи с принципом получения прибыли с банковских вкладов. Но от облигаций доход чуть выше.

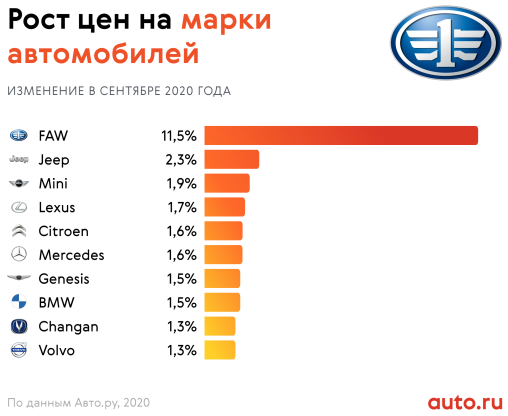

- Драгоценные металлы. Можно просто купить золото, серебро или любой другой металл. Цена на драгоценные металлы часто меняется, то растет, то падает.

Вот на этих скачках и моно неплохо заработать.

Вот на этих скачках и моно неплохо заработать. - Недвижимость. Но выбирать для инвестирования лучше жилую экономика в последние годы не совсем стабильна, поэтому цены на недвижимость пусть не быстро, но все же растут вверх. В особенности это затронуло крупные города. Заработать на недвижимости можно несколькими способами: на стартовый капитал можно покупать или строить жилье, а после просто сдавать его в аренду, получая ежемесячный стабильный доход.

- Субаренда. Не у каждого человека нацдется сразу крупная сумма, которую он может потратить на покупку недвижимости. В этом случае помочь может субаренда. Это когда арендованная недвижимость сдается еще раз в аренду другому лицу, если говорить проще, то это переаренда. Чаще просто берут в аренду помещение на длительный срок, а сдают уже посуточно, получая прибыль чуть ли не каждый день.

- Коммерческая недвижимость. Этот вид инвестирования приноси стабильный и достаточно высокий доход.

На стартовый капитал можно приобрести заброшенный склад или офис, привести его в порядок. А после сдавать уже мелким предпринимателям. При выборе объекта нужно учитывать: проходимость этого района, транспортную доступность, какая инфраструктура должна быть в максимальной близости.

На стартовый капитал можно приобрести заброшенный склад или офис, привести его в порядок. А после сдавать уже мелким предпринимателям. При выборе объекта нужно учитывать: проходимость этого района, транспортную доступность, какая инфраструктура должна быть в максимальной близости. - Малый бизнес. Можно открыть свое собственное дело или же вложить свои денежные средства в чужой перспективный проект. Прибыль удастся получить только в том случае, если выбранный проект будет перспективным. В больших городах сегодня ценят удобство: все хотят получать качественные товары быстро, заказывать услугу онлайн. Кроме этого горожане, проводящие больше времени на работе ценят свое время, поэтому всегда готовы платить за то, чтобы им доставляли все необходимое в точное время и по указанному адресу. Сегодня в моде здоровый образ жизни, технологичность и экологичность. Стоит внимательнее рассмотреть эти направления.

- Онлайн-проекты. Сое дело сегодня можно легко открыть и в интернете.

Например, если есть навыки, то можно создавать сайты. Сделать парочку для себя, наполнять их нужным контентом и сайт будет постоянно приносить доход. Можно организовать обучение через специальные программы. Сегодня услуги репетиторов очень востребованы.

Например, если есть навыки, то можно создавать сайты. Сделать парочку для себя, наполнять их нужным контентом и сайт будет постоянно приносить доход. Можно организовать обучение через специальные программы. Сегодня услуги репетиторов очень востребованы.

Перед тем, как вкладывать средства, нужно рассмотреть все варианты, взвесить все за и против, чтобы быть уверенным, что выбор был правильным. Главное нужно запомнить одно правило, вкладывать нужно только свои личные средства, а не те, что были заняты у знакомых. Новички могут пострадать из-за своей неосведомленности, а терять чужие деньги – это грозит тем, что долги придется погашать, а где же брать средства.

7 лучших инвестиций с низким уровнем риска на данный момент — Forbes Advisor

Обновлено: 22 сентября 2022 г., 9:48

Примечание редактора: мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Несмотря на пять повышений ставок Федеральной резервной системы с марта 2022 года, процентные ставки все еще остаются довольно низкими по историческим меркам. Например, средний сберегательный счет по-прежнему платит всего около 0,17% годовых.

В то время как несколько высокодоходных банковских счетов предлагают более высокие APY, лучший из них вряд ли приближается к годовому уровню инфляции, что затрудняет поддержание покупательной способности ваших сбережений. К счастью, можно получить более высокую прибыль, не принимая на себя слишком большого риска.

Вот семь вложений с низким уровнем риска, которые помогут безопасно приумножить ваши деньги.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Узнайте больше

На веб-сайте eToro

Внесите 100 долларов и получите бонус в размере 10 долларов! (только для США)

Торговля различными активами, включая акции, ETF и криптовалюты

eToro предлагает торговые инструменты, которые помогут как новичкам, так и экспертам

Лучшие инвестиции с низким уровнем риска

Эти семь инвестиций могут помочь увеличить вашу прибыль быстрее, чем средний сберегательный счет. Имейте в виду, однако, что, хотя это инвестиции с низким уровнем риска, они не являются инвестициями без риска.

Имейте в виду, однако, что, хотя это инвестиции с низким уровнем риска, они не являются инвестициями без риска.

В отличие от банковских счетов, эти продукты не застрахованы Федеральной корпорацией страхования депозитов (FDIC) — вы все равно можете потерять деньги. Тем не менее, вы можете быть готовы взять на себя небольшой дополнительный риск в обмен на более высокую норму прибыли от продуктов, которые по-прежнему предлагают большую ликвидность и легкий доступ.

Чтобы поддерживать хорошее финансовое положение, убедитесь, что у вас есть полностью укомплектованный резервный фонд, прежде чем инвестировать дополнительные деньги, которые могут вам понадобиться в крайнем случае.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Datalign Advisory

Найти консультанта

На веб-сайте Datalign Advisory

Доступ к тысячам финансовых консультантов.

Экспертиза от выхода на пенсию до планирования имущества.

Найдите подходящего вам финансового консультанта, прошедшего предварительную проверку.

Ответьте на 20 вопросов и найдите соответствие сегодня.

Свяжитесь с вашим партнером, чтобы позвонить бесплатно и ни к чему не обязывает.

1. Казначейские облигации, казначейские векселя и казначейские облигации

Если вы хотите получать чуть более высокую процентную ставку, чем на сберегательном счете, без большого дополнительного риска, ваш первый и лучший вариант — это государственные облигации, доходность которых варьируется от 2,46%. сроком на один месяц, до 3,58% сроком на 30 лет (по состоянию на середину сентября 2022 г.).

Облигации, выпущенные Казначейством США, обеспечены полным доверием и доверием правительства США. Исторически США всегда платили по своим долгам. Это делает государственный долг надежным и упрощает покупку и продажу на вторичных рынках, если вам нужен доступ к вашим наличным деньгам до наступления срока погашения долга.

Эта стабильность, однако, означает, что облигации могут иметь более низкую доходность, чем вы могли бы заработать на облигациях, по которым вероятность погашения долга была меньше, как в случае с корпоративными облигациями.

2. Корпоративные облигации

Если вы готовы пойти на несколько больший риск ради более высокой доходности, хорошим вариантом может стать корпоративный долг с высоким рейтингом. Эти облигации, выпущенные известными, высокоэффективными компаниями, обычно предлагают более высокую доходность, чем казначейские обязательства или счета денежного рынка.

По данным Федеральной резервной системы Сент-Луиса, по состоянию на август 2022 года 10-летние высококачественные облигации предлагают среднюю процентную ставку 4,57%.

Хотя высококачественные корпоративные облигации относительно безопасны, вы все равно можете потерять деньги, инвестируя в них, если:

- Процентные ставки вырастут. Поскольку процентные ставки по облигациям обычно фиксируются на определенный срок, ваши деньги не будут приносить более высокую ставку. Если вам нужно продать свои облигации, вам, возможно, придется продать их дешевле, чем вы, возможно, заплатили за них, если общие процентные ставки выросли.

Если вы держите свои облигации до погашения, вы получите обратно их номинальную стоимость плюс проценты.

Если вы держите свои облигации до погашения, вы получите обратно их номинальную стоимость плюс проценты. - Эмитент разоряется. Хотя облигации инвестиционного уровня обычно считаются относительно безопасными инвестициями, они все же не так надежны, как деньги, хранящиеся на банковских счетах. Вот почему важно сосредоточиться на долгах, выпущенных компаниями с высоким рейтингом, которые, скорее всего, вернут вам деньги. Компании с менее высоким рейтингом могут предлагать более высокие процентные ставки, но они также с большей вероятностью потеряют ваши деньги.

3. Взаимные фонды денежного рынка

Взаимные фонды денежного рынка инвестируют в однодневные коммерческие бумаги и другие краткосрочные ценные бумаги. Даже лучшие фонды денежного рынка обычно предлагают довольно низкую доходность — по состоянию на середину сентября 2022 года доходность лучших из них превышает 2%, что по-прежнему превышает среднюю годовую доходность сберегательного счета.

В отличие от казначейских продуктов и корпоративных облигаций, фонды денежного рынка действительно предлагают инвесторам абсолютную ликвидность: они практически не подвержены волатильности, и вы можете вывести свои деньги в любое время.

Также стоит отметить, что многие банки также предлагают взаимные фонды денежного рынка. Если у вас нет или вы не хотите открывать брокерский счет, вы все равно можете инвестировать средства денежного рынка через свой банк.

4. Фиксированные аннуитеты

Фиксированные аннуитеты — это тип договора аннуитета, который позволяет инвесторам выплачивать единовременную сумму авансом в обмен на серию платежей с течением времени.

Функционально фиксированные аннуитеты во многом похожи на депозитные сертификаты (CD): вы соглашаетесь заблокировать доступ к своим деньгам на определенный период времени и получаете взамен более высокую процентную ставку.

По состоянию на середину сентября 2022 года ставки 10-летнего фиксированного аннуитета составляют около 4,75%, согласно данным Blueprint Income, торговой площадки с фиксированным аннуитетом. Имейте в виду, однако, что более высокие процентные ставки часто исходят от менее уважаемых страховщиков, а это означает, что они с большей вероятностью не выплатят платеж.

Имейте в виду, однако, что более высокие процентные ставки часто исходят от менее уважаемых страховщиков, а это означает, что они с большей вероятностью не выплатят платеж.

Также помните, что, как и в случае с компакт-дисками, вы можете подвергнуться штрафу, если вам потребуется доступ ко всем вашим деньгам до даты погашения фиксированной ренты. Однако вы, как правило, получаете без штрафных санкций доступ к проценту от ваших денег каждый месяц.

5. Привилегированные акции

Привилегированные акции работают как гибрид акций и облигаций: они предлагают некоторый потенциал роста стоимости, который вы получаете от обыкновенных акций, а также обеспечивают надежные выплаты дохода по облигациям. Фактически, привилегированные акции часто предлагают более высокие выплаты дивидендов, чем облигации компаний, потому что, в отличие от облигаций, выплата не гарантируется полностью.

С 1900 года привилегированные акции предлагали среднюю годовую доходность более 7%, большая часть которой приходится на выплаты дивидендов.

Помимо дивидендов, вы можете увидеть рост ваших инвестиций за счет обратного выкупа. В последнее время многие компании выкупают привилегированные акции, как правило, по несколько более высокой цене, чем они были проданы, потому что по привилегированным акциям выплачиваются более высокие дивиденды и, следовательно, они обходятся компаниям дороже, чем корпоративный долг.

6. Обыкновенные акции, по которым выплачиваются дивиденды

Помимо привилегированных акций, некоторые обыкновенные акции также являются относительно безопасными вариантами для тех, кто ищет более высокую доходность в условиях низких процентных ставок. Главными среди них являются инвестиционные фонды недвижимости (REIT) и акции коммунальных предприятий, которые исторически считались более безопасными, менее волатильными и более надежными в выплате дивидендов.

Согласно данным, проанализированным Школой бизнеса Стерна при Нью-Йоркском университете, по состоянию на сентябрь 2022 года дивидендная доходность REIT составляет в среднем около 2,59%, а дивидендная доходность коммунальных предприятий составляет в среднем 2,93%.

Независимо от того, в какую отрасль вы инвестируете, при выборе обыкновенных акций лучше всего придерживаться сильных и солидных имен, которые существуют уже несколько десятилетий и приносят стабильные и надежные дивиденды, а не акции роста, которые живут и умирают благодаря энтузиазму инвесторов.

Однако имейте в виду, что выплаты дивидендов по обыкновенным акциям не гарантируются, и, как и со всеми акциями, вы можете потерять деньги, инвестируя в них.

7. Индексные фонды

Отдельные акции, такие как обыкновенные и привилегированные акции или облигации, не диверсифицируются. Вы можете покупать акции или облигации только одной или двух компаний, что по своей сути делает их очень рискованными. Что произойдет, если эти компании разорятся?

Индексные фонды позволяют инвестировать в сотни или тысячи отдельных акций и облигаций. Это значительно снижает риск, который вы берете на себя при инвестировании, при этом предлагая повышенные процентные ставки или ставки дивидендов. Диверсифицированные фонды с более высокими процентными ставками включают фонд BOND PIMCO или фонд Vanguard BND или VDADX (признание дивидендов).

Диверсифицированные фонды с более высокими процентными ставками включают фонд BOND PIMCO или фонд Vanguard BND или VDADX (признание дивидендов).

Практический результат

У вас всегда должны быть резервы наличности на ликвидном сберегательном счете, который вы можете быстро использовать в случае необходимости. Но для денег, которые должны быть в некоторой степени ликвидными, но в надежде получить более высокую прибыль, у вас есть варианты. Фонды денежного рынка, аннуитеты, государственные и высококачественные корпоративные долги — одни из лучших способов с низким уровнем риска и высокой доходностью приумножить свои деньги, даже когда процентные ставки низкие.

Часто задаваемые вопросы об инвестировании с низким уровнем риска

Что такое инвестирование с низким уровнем риска?

Инвестирование с низким уровнем риска предполагает покупку активов с низкой вероятностью возникновения убытков. Хотя у вас меньше шансов увидеть убытки при инвестициях с низким уровнем риска, у вас также меньше шансов получить значительную прибыль.

Примеры инвестирования с низким уровнем риска включают покупку казначейских ценных бумаг, корпоративных облигаций, взаимных фондов денежного рынка, фиксированных аннуитетов, привилегированных акций, обыкновенных акций, по которым выплачиваются дивиденды, и индексных фондов

Зачем владеть инвестициями с низким уровнем риска?

Инвестиции с низким уровнем риска могут быть безопасным способом приумножить свои деньги быстрее, чем при использовании традиционного сберегательного счета, особенно в условиях низких процентных ставок, не беспокоясь о потенциальных убытках, которые могут быть связаны с более рискованными вариантами.

Если вы пытаетесь максимально использовать свой потенциал роста, инвестиции с низким уровнем риска, скорее всего, не для вас.

Когда следует покупать инвестиции с низким уровнем риска?

Инвестиции с низким уровнем риска лучше всего подходят для людей, которые хотят приумножить свои деньги быстрее, чем предлагает процентная ставка по традиционным сберегательным счетам, но которые также хотят избежать возможных больших потерь.

Например, когда Федеральная резервная система снижает ключевые процентные ставки, банки могут последовать их примеру, понизив средние ставки по своим сберегательным счетам. В этой среде инвестиции с низким уровнем риска могут принести более высокую прибыль, чем сберегательный счет, не принимая на себя слишком большого риска.

Существуют ли высокодоходные инвестиции с низким уровнем риска?

Инвестиции с низким уровнем риска вряд ли принесут высокие результаты. По определению, инвестиции с низким уровнем риска обычно предлагают более высокую прибыль, чем традиционные банковские депозиты, но сопряжены с меньшим риском, чем другие инвестиционные возможности. Меньший риск обычно означает меньше шансов на высокий рост.

Есть возможности для более роста в инвестициях с низким уровнем риска, в зависимости от вашей терпимости к риску, но в целом любые инвестиции, которые считаются низкими рисками, принесут вам меньшую прибыль, чем возможность инвестиций с более высоким риском.

Была ли эта статья полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Док Дэвид Трис — бывший лицензированный консультант по инвестициям и член Консультативного совета малых фирм FINRA. Его внимание сосредоточено на анализе сложных финансовых тем, чтобы читатели могли принимать обоснованные решения. О нем писали CNBC, Fox Business, Bloomberg и MarketWatch.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Во-первых, , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью.

Эта компенсация происходит из двух основных источников. Во-первых, , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

. Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

9 Надежные инвестиции с максимальной доходностью для защиты ваших денег

Инвестирование / стратегия

Внутри Creative House / Getty Images/iStockphoto

Высокая доходность — это то, к чему стремится каждый инвестор, но это не единственный важный фактор. При рассмотрении инвестиций профессионалы обращают внимание не только на абсолютную потенциальную доходность, но и на так называемую «доходность с поправкой на риск». Суть в том, что не все доходы одинаковы, и умные инвесторы стремятся инвестировать туда, где они получают наибольшую отдачу от риска, который они берут на себя, даже если это означает получение более низкой прибыли.

См.: 5 вещей, которые вы должны сделать, когда ваши сбережения достигнут $50 000

С этой точки зрения вы можете предпочесть инвестиции, приносящие всего 2% в год, чем инвестиции, приносящие 20%. Почему? Потому что, если этот доход в 2% гарантирован, например, через казначейство США, но путь к доходу в 20% связан с риском потери 40%, эти стабильные 2% могут быть лучшим значением с течением времени, исходя из его низких рисков — особенно для не склонного к риску инвестора.

Почему? Потому что, если этот доход в 2% гарантирован, например, через казначейство США, но путь к доходу в 20% связан с риском потери 40%, эти стабильные 2% могут быть лучшим значением с течением времени, исходя из его низких рисков — особенно для не склонного к риску инвестора.

Для индивидуального инвестора этот баланс тем более важен. Если вы понимаете, что сравнение инвестиций требует рассмотрения как доходности, так и риска с одинаковым весом, вы поймете, как даже крошечная прибыль может иметь большое значение, если инвестиции действительно безрисковые.

9 безопасных инвестиций с высокой доходностью

Вот девять лучших безопасных инвестиций с высокой доходностью:

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Счета денежного рынка

- Казначейские облигации

- Казначейские ценные бумаги с защитой от инфляции

- Муниципальные облигации

- Корпоративные облигации

- Индексный фонд S&P 500/ETF

- Дивидендные акции

С ними вы вряд ли добьетесь экспоненциального роста, но еще меньше вероятность того, что вы потеряете деньги, на которые вы рассчитываете, чтобы обеспечить свою безопасность и безопасность своей семьи.

1. Высокодоходные сберегательные счета

Высокодоходный сберегательный счет — это в значительной степени золотой стандарт безопасных инвестиций, предлагающий вам высокую доходность при полном отсутствии риска. Деньги, которые вы спрятали практически в любом банке, застрахованы Федеральной корпорацией страхования депозитов, а это означает, что правительство возместит вам убытки до 250 000 долларов.

Одна из немногих особенностей высокодоходных сберегательных счетов заключается в том, что ставки могут меняться в зависимости от текущих рыночных условий. Когда ставки падают, выплаты могут показаться не такими привлекательными.

Ставки ползут вверх с начала этого года, а самые высокодоходные сберегательные счета платят более 3% впервые за несколько лет. При средней норме сбережений по стране, колеблющейся на уровне 0,30% по состоянию на 19 декабря, высокодоходные сберегательные счета — это очень выгодно.

Хотя, возможно, это не так захватывающе, как потенциальная доходность фондового рынка, высокодоходные сберегательные счета являются очень ликвидными инвестициями, а это означает, что вы можете легко получить доступ к своим деньгам без штрафных санкций, если они вам нужны быстро. Это делает припрятывание вашего резервного фонда — то, что вам лучше иметь, если вы действительно хотите ограничить свой финансовый риск — довольно приличной инвестицией.

Это делает припрятывание вашего резервного фонда — то, что вам лучше иметь, если вы действительно хотите ограничить свой финансовый риск — довольно приличной инвестицией.

Практический результат: Страхование FDIC означает, что ваши деньги в 100% безопасности. Его легко получить в крайнем случае, а ставки намного выше средней национальной ставки сберегательного счета.

Подходит для: Припрятывание вашего резервного фонда; инвесторы ищут варианты без риска

2. Депозитные сертификаты

Депозитные сертификаты практически идентичны сберегательным счетам. Большинство из них застрахованы FDIC, поэтому риск отсутствует. Однако они все еще жидкие.

С компакт-диском вы соглашаетесь с временным горизонтом, когда инвестируете — обычно от одного месяца до 10 лет. Хотя некоторые компакт-диски позволяют вам снять деньги досрочно без каких-либо последствий, вы, как правило, должны заплатить штраф, если вы получите доступ к своим деньгам до истечения срока действия компакт-диска. С одной стороны, это делает компакт-диски гораздо менее ценными для вашего резервного фонда или сбережений.

С одной стороны, это делает компакт-диски гораздо менее ценными для вашего резервного фонда или сбережений.

С другой стороны, это должно означать, что вы получите более высокую норму прибыли в обмен на потерю легкого доступа. По сути, банкам будет легче реинвестировать ваши сбережения, если вы пообещали оставить их в покое на определенное время. В свою очередь, вы должны получать более высокую ставку.

Прежде чем приобрести компакт-диск, учтите следующее:

- Могут ли вам понадобиться эти деньги до даты созревания компакт-диска. Если ответ да, вам нужно искать в другом месте.

- Действительно ли вы получаете более высокую процентную ставку, чем та, которую можно получить на высокодоходных сберегательных счетах. Ваше единственное преимущество с компакт-диском по сравнению со сберегательным счетом заключается в получении большей прибыли, поэтому, если вы можете найти сберегательный счет, который платит лучше, чем компакт-диски в вашем банке, в этом просто нет смысла.

Тем не менее, доходность компакт-диска, застрахованного FDIC, может показаться скромной, но она довольно высока в контексте почти полного отсутствия риска потери денег для вас.

Итог: CD должны предлагать более высокую доходность, чем большинство сберегательных счетов, но это приводит к потере гибкости, поскольку вы, как правило, должны платить штраф за досрочное снятие денег.

Подходит для: Деньги, которые, можете быть уверены, вам не понадобятся в течение установленного периода времени; инвесторы со стабильной финансовой ситуацией, стремящиеся избежать любого риска в своих инвестициях

3. Счета денежного рынка

Счета денежного рынка работают по тому же принципу, что и компакт-диски или сберегательные счета. Обычно они предлагают более выгодные ставки, чем сберегательные счета, но они также обладают большей ликвидностью и могут даже позволить вам выписывать чеки или использовать дебетовую карту со счетом, что обеспечивает большую гибкость при использовании вместе со сберегательным счетом.

Если вы используете учетную запись, например, только для того, чтобы вносить депозиты и выписывать ежемесячный чек за аренду, MMA может быть идеальным. Тем не менее, это имеет непосредственное отношение к доходности, поэтому присмотритесь и сравните свои варианты не только с другими счетами денежного рынка, но и с компакт-дисками и высокодоходными сберегательными счетами.

Кроме того, обратите внимание, что основное предостережение относительно счета денежного рынка заключается в том, что многие банки вводят ограничение в шесть транзакций в месяц. Превысите это, и вы будете оштрафованы; продолжайте превышать его, и банку придется преобразовать ваш счет в текущий счет или, возможно, даже закрыть ваш счет.

Практический результат: Счета денежного рынка очень похожи на сберегательные счета, но предлагают возможность выписывать ограниченное количество чеков каждый месяц.

Подходит для: Деньги, которые вам могут понадобиться нечасто; инвесторы, которым нужна немного большая гибкость, чем предлагает их сберегательный счет

Полезно знать

Страховой лимит FDIC в размере 250 000 долларов США применяется на банк, на человека, а не на каждый счет.

Итак, если у вас есть сберегательный счет, CD и MMA в одном и том же банке, и на них в общей сложности 300 000 долларов, вы не застрахованы на 50 000 долларов из этих денег.

4. Казначейские облигации

Несмотря на то, что доходность высокодоходного сберегательного счета в размере 3% больше, чем вы, вероятно, получите на обычном сберегательном счете в вашем банке, вам, вероятно, потребуются по крайней мере некоторые инвестиции, которые несут немного больший риск, если вы хотите для создания сильного портфолио. Следующим уровнем после банковских продуктов с точки зрения более высокого риска и более высокой доходности являются облигации, которые по сути представляют собой структурированные кредиты, предоставленные крупной организации.

Казначейские облигации, также известные как казначейские облигации, обеспечены полной верой и доверием правительства США. С вашей стороны, казначейские обязательства во многих отношениях будут действовать точно так же, как CD. Вот как это работает:

Вот как это работает:

- Вы инвестируете с установленной процентной ставкой и сроком погашения от одного месяца до 30 лет с момента покупки облигации.

- Вы будете получать регулярные «купонные» платежи по процентам, пока вы держите облигацию, а затем ваша основная сумма возвращается по истечении срока погашения облигации.

В то время как ваши купонные выплаты полностью предсказуемы и безопасны, номинальная стоимость ваших облигаций будет расти и падать с течением времени в зависимости от преобладающих процентных ставок, динамики фондового рынка и множества других факторов. Конечно, это может сработать в вашу пользу, но только потому, что вы взяли на себя дополнительный риск. Поэтому, если вы не уверены, что сможете удерживать облигацию до погашения, это определенно более рискованная инвестиция.

Имейте в виду

В отличие от компакт-диска, вы не можете снять свои деньги раньше срока погашения, даже за штраф. Это не означает, что вы застряли — вы можете легко выйти и продать облигацию на вторичном рынке.

Но в этот момент вы перешли от покупки и владения казначейскими обязательствами к срокам погашения, что, как правило, невероятно безопасно, к торговле облигациями — гораздо менее безопасному.

Итог: Долг, выпущенный Казначейством, обеспечен полным доверием и доверием правительства США, что делает его таким же свободным от риска, как и банковские счета, застрахованные FDIC.

Подходит для: Деньги, которые, как вы знаете, вам не понадобятся до даты погашения облигации; средства, превышающие 250 000 долларов США, застрахованных FDIC; инвесторы, готовые отказаться от некоторой гибкости в поисках немного более высокой прибыли

5. Казначейские ценные бумаги с защитой от инфляции

Многие люди обращаются к казначейским ценным бумагам, защищенным от инфляции, или TIPS, в ответ на инфляцию. Ваши процентные платежи будут значительно ниже, чем то, что вы заработали бы на обычном казначействе той же длины. Однако вы принимаете эту более низкую ставку, потому что ваша основная сумма будет увеличиваться или уменьшаться в цене в соответствии с инфляцией, измеряемой индексом потребительских цен. С инфляцией в 7,1% в ноябре 2022 года инвесторы TIPS неплохо сидят, в то время как люди, которые купили облигации по фиксированной ставке 2%, в основном теряют 5,1% в год.

С инфляцией в 7,1% в ноябре 2022 года инвесторы TIPS неплохо сидят, в то время как люди, которые купили облигации по фиксированной ставке 2%, в основном теряют 5,1% в год.

Как и любые другие казначейские облигации, вы подвергаете себя всевозможным дополнительным рискам, если вам нужно продать TIPS до их погашения, поэтому вам следует убедиться, что вам не потребуется доступ к этим деньгам до погашения.

Практический результат: TIPS предлагают более низкую доходность, но основная сумма будет увеличиваться или уменьшаться в цене в зависимости от преобладающих темпов инфляции, пока вы держите облигацию.

Подходит для: Деньги, которые, как вы знаете, вам не понадобятся до даты погашения облигации; средства, превышающие 250 000 долларов США, застрахованных FDIC; инвесторы, которые ищут казначейские облигации, но заинтересованы в устранении риска, связанного с инфляцией, из своего портфеля

6. Муниципальные облигации

Муниципальные облигации, выпускаемые правительствами штатов и местными органами власти, являются хорошим вариантом для немного более высокой доходности при лишь немного большем риске. Почти нет шансов на дефолт правительства США, но определенно есть случаи, когда крупные города объявляют о банкротстве и теряют своих держателей облигаций много денег.

Почти нет шансов на дефолт правительства США, но определенно есть случаи, когда крупные города объявляют о банкротстве и теряют своих держателей облигаций много денег.

Но большинство людей, вероятно, знают, что банкротство крупного города происходит довольно редко, хотя, если вы хотите быть в дополнительной безопасности, вы можете держаться подальше от любых городов или штатов с большими необеспеченными пенсионными обязательствами.

А поскольку федеральное правительство заинтересовано в поддержании низкой стоимости заимствований для правительств штатов и местных органов власти, оно освободило проценты от налогов на муниципальном уровне на федеральном уровне. В некоторых случаях муниципалитеты также освобождаются от государственных и местных налогов. Таким образом, они не только обычно безопасны, но и имеют дополнительный бонус в виде уменьшения вашего налогового счета по сравнению со многими другими вариантами.

Практический результат: Эти долги, выпущенные правительствами штатов и местными органами власти, немного более рискованны, чем казначейские обязательства, но имеют преимущество в том, что они не облагаются налогом на федеральном уровне.

Подходит для: Принятие чуть большего риска в погоне за чуть более высокой прибылью; инвестировать, сохраняя при этом как можно более низкие налоги; инвесторы ищут относительно безопасные облигации

7. Корпоративные облигации

Как и правительства различных размеров, корпорации также выпускают долговые обязательства путем продажи облигаций. Как и у муни, это может означать, что вы все еще находитесь на безопасной территории, но это также не верная ставка. Множество корпораций, которые балансируют на грани платежеспособности, предлагают высокую доходность при высоком риске — обычно называемом «мусорными облигациями» — и это не лучший выбор, если вы ищете что-то действительно безопасное.

Хотя корпоративные облигации по своей природе более рискованны, чем казначейские облигации, и часто более рискованны, чем муниципальные, если вы придерживаетесь крупных публичных компаний с голубыми фишками и держите облигации до погашения, они все еще находятся в области очень безопасной.

К счастью, вам не приходится гадать, насколько финансово устойчива компания. Публичные компании регулярно публикуют финансовые отчеты с подробным описанием активов, обязательств и доходов, чтобы вы могли получить четкое представление об их положении.

И если вы, как и большинство людей, не очень хорошо разбираетесь в балансовом отчете или отчете о прибылях и убытках, вы можете положиться на рейтинговые агентства, такие как Moody’s или S&P Global Ratings. В большинстве случаев облигации с рейтингом AAA представляют минимальные риски, если вы держите их до погашения.

Практический результат: Эти долги, выпущенные корпорациями, немного более рискованны, чем муниципальные, но обычно предлагают немного больший процентный доход.

Подходит для: Измеренное увеличение риска вашего портфеля для повышения доходности; инвесторы, желающие диверсифицировать свои вложения в облигации

8. Индексный фонд S&P 500/ETF

Фондовые рынки могут быть невероятно нестабильными, и в любой день вы можете получить или потерять большую часть своих инвестиций. А учитывая, что опрос неинвесторов, проведенный GOBankingRates, показал, что основным фактором, удерживающим большее количество людей от покупки акций, является нехватка средств для вложения, многим семьям трудно рисковать деньгами, которые они только освободили для сбережений, пожертвовав чем-то другим. .

А учитывая, что опрос неинвесторов, проведенный GOBankingRates, показал, что основным фактором, удерживающим большее количество людей от покупки акций, является нехватка средств для вложения, многим семьям трудно рисковать деньгами, которые они только освободили для сбережений, пожертвовав чем-то другим. .

Если у вас есть деньги, которыми вы можете позволить себе рисковать на фондовом рынке, взаимный фонд индекса S&P 500 или биржевой фонд может стать менее рискованным способом намочить ноги. Эти фонды отслеживают индекс S&P 500, который включает в себя 500 крупнейших государственных корпораций США по рыночной капитализации. Компании представляют различные секторы рынка, поэтому S&P 500 широко рассматривается как барометр фондового рынка США и экономики США в целом.

Диверсификация вашего портфеля

Использование индексных фондов или ETF может обеспечить диверсификацию вашего портфеля. Катастрофа может случиться с любой компанией, но если вы владеете акциями фонда, владеющего акциями разных компаний, вы значительно увеличиваете этот риск. Тем лучше, если вы получаете акции крупных стабильных компаний, которые на инвестиционном языке известны как «акции голубых фишек».

Тем лучше, если вы получаете акции крупных стабильных компаний, которые на инвестиционном языке известны как «акции голубых фишек».

Одна рота может утонуть из-за катастрофы, но несколько сотен одновременно? Это маловероятно.

Долгосрочное владение акциями

Еще одна стратегия, позволяющая снизить большую часть риска, связанного с инвестициями в акции, заключается в том, чтобы владеть акциями в течение очень и очень долгого времени. Хотя фондовые рынки невероятно хаотичны в течение любой недели, месяца или даже года — о чем свидетельствует падение S&P 500 на 20% с начала года — они на самом деле становятся удивительно предсказуемыми, если рассматривать их с точки зрения десятилетий.

За свою историю S&P 500 приносил примерно 10% прибыли в год. И хотя были годы, когда акции падали на 30% или даже 40%, в последующие годы рынки всегда восстанавливались.

Полезно знать

Если бы вы владели ETF S&P 500 во время финансового кризиса 2008 года, ваши инвестиции потеряли бы почти половину своей стоимости всего за несколько месяцев, но в течение следующих восьми лет ваши инвестиции составляли бы в среднем 18% в год.

Поэтому, если вы относитесь к инвестициям в акции как к неликвидным и инвестируете только деньги, в которых можете быть уверены, что вам не понадобится использовать их в течение нескольких лет, у вас будет возможность переждать неприятный спад в экономике и восстановиться.

Почему стоит выбрать индекс S&P 500?

S&P 500 — один из самых популярных вариантов для инвестиций в индексы. Индекс включает в себя почти все акции «голубых фишек» и имеет долгую историю доходности примерно 10% в год — невероятная доходность для того, насколько мало риска в течение длительного периода времени. Вы также можете рассмотреть Russell 1000, который состоит из 1000 самых ценных американских компаний, что дает вам двойную диверсификацию.

Итог: Акции более рискованны, чем облигации, но, покупая крупные фонды, представляющие сотни акций, и удерживая их в течение очень длительных периодов времени, вы можете снизить большую часть этого риска и получить более высокую доходность по сравнению с облигациями.

Подходит для: Долгосрочные инвестиции, которые не окупятся годами или даже десятилетиями; более молодые инвесторы, у которых достаточно времени, чтобы быть терпеливыми к колебаниям рынка; инвесторы, заинтересованные в увеличении своих денег более быстрыми темпами, чем могут обеспечить облигации и банковские продукты

9. Дивидендные акции

Дивидендные акции представляют собой особенно сильные варианты по нескольким причинам. Дивиденды — это регулярная денежная выплата акционерам — действительно самый прямой способ, с помощью которого акции могут вернуть своим инвесторам успех в бизнесе. Это также обычно означает некоторые важные вещи для профиля риска этой акции.

Вот некоторые факторы, которые следует учитывать при оценке риска акции:

- Эти дивиденды гораздо более стабильны и выплачиваются независимо от того, растут акции или падают. Даже если ваши акции неэффективны с точки зрения их стоимости, вы все равно получаете что-то взамен, что упрощает удержание акций и пережидание спада.

- Дивиденды действуют как оплот против падения цен на акции. Дивиденды устанавливаются в виде выплаты на акцию, но инвесторы обычно сосредотачиваются на «дивидендной доходности», которая представляет собой процент от цены акций компании, который будет возвращен в виде дивидендов в данном году. Когда цены на акции падают, вы платите меньше за те же дивиденды.

- Чем выше становится доходность, тем труднее будет отказаться от нее охотящимся за выгодными дивидендами инвесторам. Это не будет иметь большого значения для компании, которая явно движется к банкротству — плохая инвестиция, независимо от дивидендной доходности, — но это поможет поддержать цену акций компании, которая только что переживает трудные времена.

Компании могут и будут сокращать свои дивиденды в трудные времена. Это происходит редко, так как это обычно приводит к падению акций — постоянство — это то, что людям нравится в дивидендах, поэтому они, как правило, очень плохо реагируют, когда дивиденды кажутся менее надежными — но выплаты дивидендов менее безопасны, чем, например, купонные выплаты по облигациям. , который фиксируется.

, который фиксируется.

Тем не менее, если вы ищете компании, которые не только предлагают высокую доходность, но и имеют большой опыт последовательного увеличения своих дивидендов на регулярной основе — иногда их называют «дивидендными аристократами», — вы можете снизить большую часть этого риска. .

Практический результат: Владение акциями отдельной компании гораздо более рискованно, чем другие варианты, но дивидендные акции обеспечат стабильный доход независимо от того, растут рынки или падают.

Подходит для: Долгосрочные инвестиции, приносящие пассивный доход; инвесторы, желающие инвестировать, чтобы создать регулярный поток дохода; более молодые инвесторы реинвестируют дивиденды, чтобы максимизировать рост

Сравнение безопасных и высокодоходных инвестиций

Идеальный портфель — это портфель с минимальным риском и максимальной доходностью. Всегда есть компромисс, необходимый для нахождения правильного баланса. Хотя относительная уверенность, обеспечиваемая вашим сберегательным счетом, велика, доходов, которые он обеспечит, самих по себе недостаточно для реального накопления богатства.

Хотя относительная уверенность, обеспечиваемая вашим сберегательным счетом, велика, доходов, которые он обеспечит, самих по себе недостаточно для реального накопления богатства.

Аналогичным образом, несмотря на то, что доходность, обеспечиваемая фондом S&P 500, намного выше в долгосрочной перспективе, важно рассматривать ее в контексте риска, который вы должны принять, — в первую очередь, риска двузначных процентных потерь по сравнению с краткосрочные — чего у застрахованных банковских продуктов просто нет.

Дарья Улиг, Синтия Мисом и Джон Цизар внесли свой вклад в подготовку этой статьи.

Часто задаваемые вопросы

Вот некоторые из вопросов, которые люди задают, решая, куда вложить свои деньги.

- Какая самая надежная инвестиция с самой высокой отдачей?

- К сожалению, самые надежные инвестиции не приносят максимальной отдачи. Тем не менее, сберегательный счет — это самое безопасное место для хранения ваших денег, а высокодоходный счет может обеспечить достойную прибыль.

- К сожалению, самые надежные инвестиции не приносят максимальной отдачи. Тем не менее, сберегательный счет — это самое безопасное место для хранения ваших денег, а высокодоходный счет может обеспечить достойную прибыль.

- Какие инвестиции приносят наибольшую отдачу?

- Акции обеспечивают самую высокую среднегодовую доходность: 13,8% в среднем по сравнению с 1,6% по облигациям, 0,8% по золоту, 8,8% по недвижимости и 0,38% по компакт-дискам, по данным Fidelity.

- Каковы три самых безопасных типа инвестиций?

- Три самые безопасные инвестиции — это сберегательные счета, депозитные сертификаты и казначейские облигации.

Данные были собраны 20 декабря 2022 года.

Наша собственная исследовательская группа и местные финансовые эксперты работают вместе над созданием точного, беспристрастного и актуального контента. Мы проверяем каждую статистику, цитату и факт, используя надежные первичные ресурсы, чтобы убедиться, что предоставляемая нами информация верна. Вы можете узнать больше о процессах и стандартах GOBankingRates в нашей редакционной политике.

- Федеральный резерв.

Так, например, если в одном не получилось приумножить прибыль, то в другом все получится и в итоге потери не будет.

Так, например, если в одном не получилось приумножить прибыль, то в другом все получится и в итоге потери не будет. В каждом банке существует много интересных программ для инвестирования, выбирать лучше самую выгодную.

В каждом банке существует много интересных программ для инвестирования, выбирать лучше самую выгодную. Вот на этих скачках и моно неплохо заработать.

Вот на этих скачках и моно неплохо заработать. На стартовый капитал можно приобрести заброшенный склад или офис, привести его в порядок. А после сдавать уже мелким предпринимателям. При выборе объекта нужно учитывать: проходимость этого района, транспортную доступность, какая инфраструктура должна быть в максимальной близости.

На стартовый капитал можно приобрести заброшенный склад или офис, привести его в порядок. А после сдавать уже мелким предпринимателям. При выборе объекта нужно учитывать: проходимость этого района, транспортную доступность, какая инфраструктура должна быть в максимальной близости. Например, если есть навыки, то можно создавать сайты. Сделать парочку для себя, наполнять их нужным контентом и сайт будет постоянно приносить доход. Можно организовать обучение через специальные программы. Сегодня услуги репетиторов очень востребованы.

Например, если есть навыки, то можно создавать сайты. Сделать парочку для себя, наполнять их нужным контентом и сайт будет постоянно приносить доход. Можно организовать обучение через специальные программы. Сегодня услуги репетиторов очень востребованы. Если вы держите свои облигации до погашения, вы получите обратно их номинальную стоимость плюс проценты.

Если вы держите свои облигации до погашения, вы получите обратно их номинальную стоимость плюс проценты.