Содержание

Код вида доходов в 3-НДФЛ за 2018 год

Для того, чтобы отчитаться в налоговую инспекцию о полученных доходах за прошедший год, или получить возврат налога от государства, гражданину необходимо заполнить декларацию.

Нередко вызывает затруднение заполнение показателя «код вида дохода» в 3-НДФЛ. На практике найти и выбрать правильное значение не так сложно, как кажется. Разберемся, что ставить в строке код вида доходов в 3-НДФЛ за 2018 год.

Форма декларации

Для заполнения декларации за 2018 год применяют форму, утв. приказом ФНС от 03.10.2018 № ММВ-7-11/569@. Этим же приказом принят Порядок заполнения декларации. Новый бланк используется с 01.01.2019г. При подаче 3-НДФЛ за более ранний период следует заполнять действующий на тот момент бланк.

Где взять код вида дохода в декларации 3-НДФЛ

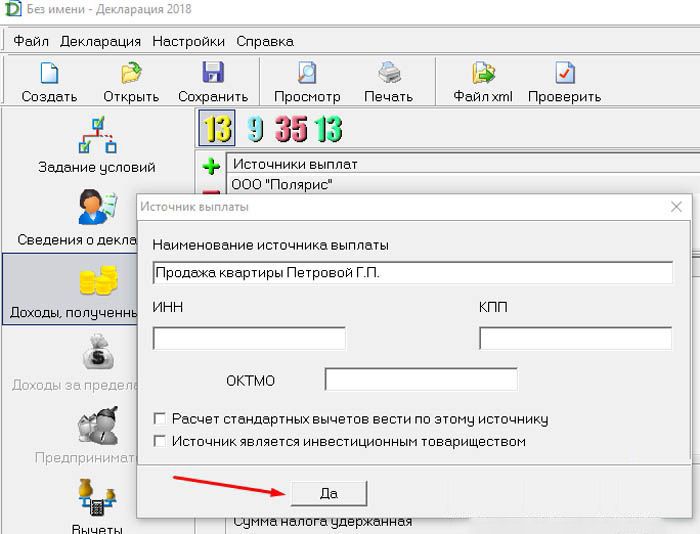

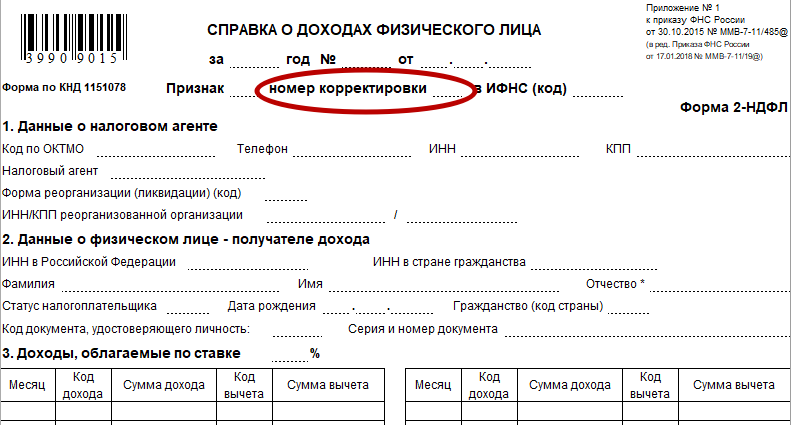

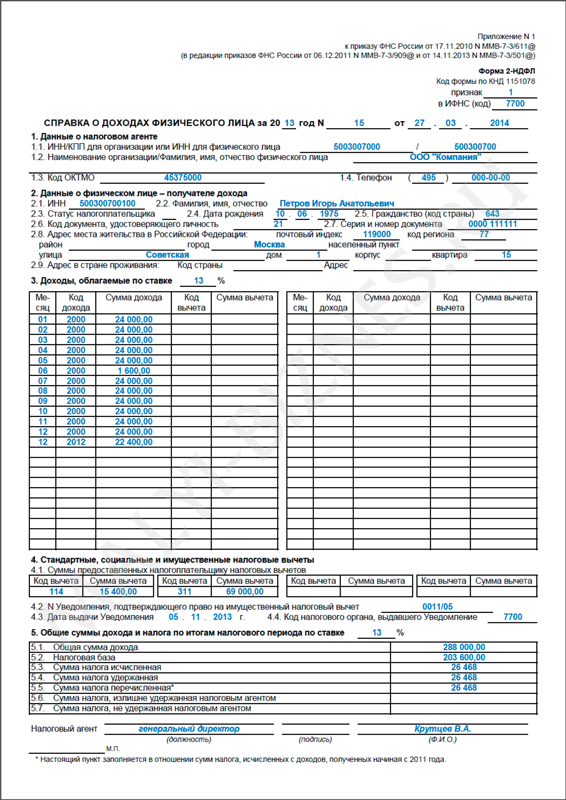

При заполнении в 3-НДФЛ Приложения 1 код вида дохода (поле 020) выбирается из списков таких кодов. Перечень доходов от российских источников теперь приводится в отдельном приложении № 3 к Порядку заполнения декларации, а от иностранных – в приложении № 4.

В справочнике кодов видов дохода 3-НДФЛ, заполняемой в 2019 году (по российским источникам), внесены незначительные изменения – поменялось само название (исчезло слово «справочник»), и были перенумерованы доходы. Хотя сами наименования доходов остались теми же, из-за перестановки поменялись их номера, начиная с кода «02» (ранее он был «09») и введены новые коды для доходов, полученных от иностранных источников. Поэтому воспользоваться предыдущими справочниками или декларациями за прошлые годы нельзя – возникнет ошибка.

Номер кода нужен для листов «Приложение 1» и «Приложение 2», в котором перечисляются полученнын физлицом суммы, включая денежные средства от иностранных источников. При выборе в 2019 году нужно использовать только реестр в действующей редакции.

Как выбрать код вида дохода (020) в 3-НДФЛ для приложения 1

Чтобы проставить в Приложении 1 декларации 3-НДФЛ код вида дохода 020 правильно, нужно руководствоваться утвержденным списком (доходы от российских источников). В нем приведено всего 10 позиций. Они укрупненные, и разбиты только на основные виды, чтобы облегчить пользователю выбор. Рассмотрим подробнее, что включается в ту или иную строку перечня.

В нем приведено всего 10 позиций. Они укрупненные, и разбиты только на основные виды, чтобы облегчить пользователю выбор. Рассмотрим подробнее, что включается в ту или иную строку перечня.

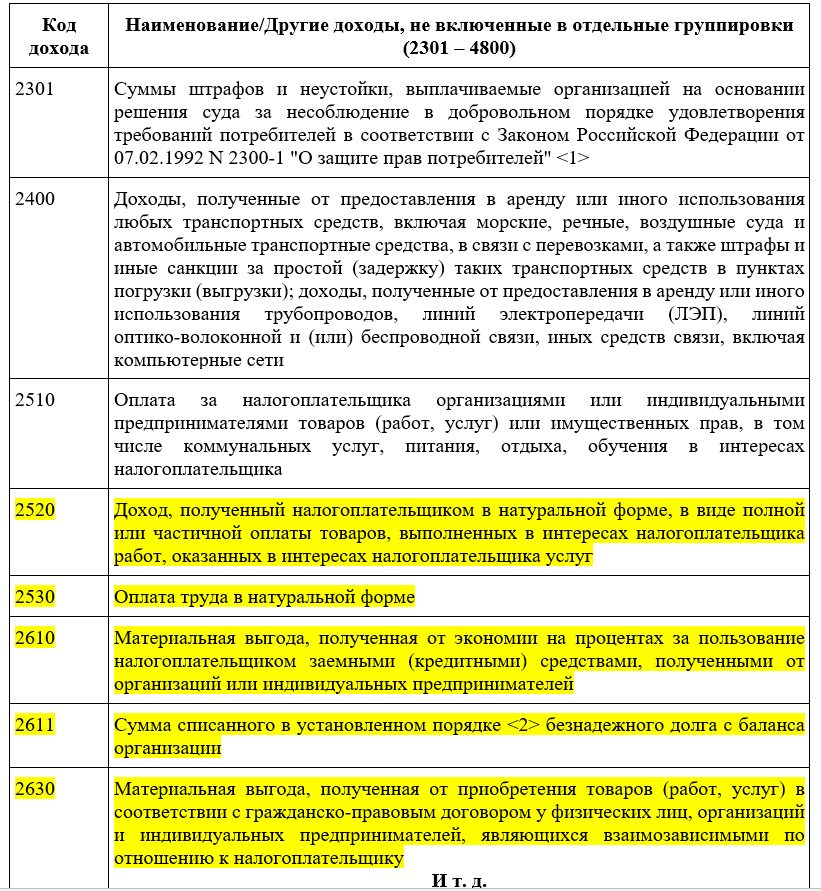

Подробнее о расшифровке кодов

Код несет информацию, за что именно получил человек денежные средства. Чтобы не перегружать форму подробными сведениями, каждому доходу присвоили особенный номер. По цифрам можно определить, какие средства были выплачены физическому лицу. Сами наименования в бланке декларации не указываются. Чтобы было удобнее ориентироваться, ниже приведем расширенную расшифровку.

Доходы от любых продаж:

-

Код «01» используется, если гражданином была продана недвижимость или ее часть (доля). К недвижимому имуществу относятся здания — дома, коттеджи, квартиры, комнаты, гаражи, прочие сооружения и тому подобные объекты, земельные участки. Применяется, если стоимость проданного декларируется по цене, указанной в договоре.

-

Если облагается доход от продажи недвижимости, рассчитанный как кадастровая стоимость, умноженная на 0,7 — в форме ставится код «02».

-

Для выручки от продажи имущества, не относящегося к недвижимому, например, автомобиля, код «03».

Доходы по ценным бумагам:

-

Любые суммы по ценным бумагам – депозитам, акциям, вкладам и прочим, если они относятся к облагаемым, кодируются как «04».

Аренда:

-

«05» — код ставят арендодатели, получившие доход от аренды. Здесь не надо подразделять, от какого имущества получены денежные средства – все объединено в одну позицию. Сюда включается и наем квартиры, и аренда любого другого имущества – например, автомобиля или компьютера.

Дарение, подарки:

-

Код вид дохода в 3-НДФЛ «06» применяется для отражения стоимости подарков и имущества, которое получено по договору дарения. Гражданин вправе задекларировать любые подарки, но обязательно должен отразить те, что проходили через документальное оформление (полученные от работодателя по договору дарения или проведенные по сделке через нотариуса).

Трудовые доходы:

-

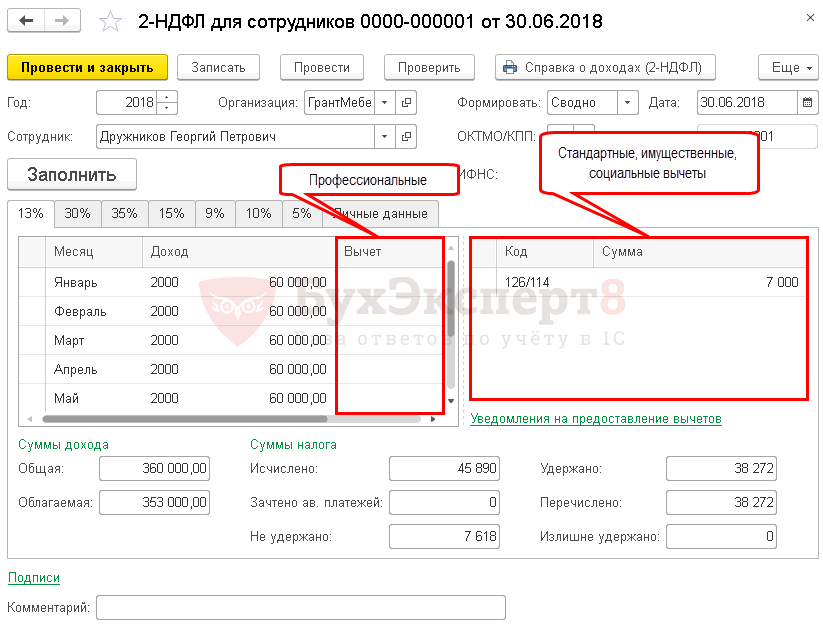

Наиболее часто используют именно «07» код вида дохода в 3-НДФЛ. Зарплата, прочие трудовые вознаграждения — премии, надбавки, а также доход от оказания услуг по договорам ГПХ – все это код вида дохода в 3-НДФЛ «07». Единственное исключение – в этот раздел не включаются те доходы, по которым не был удержан налог 13% источником выплаты. Такое возможно, например, если доход был получен в натуральной форме.

-

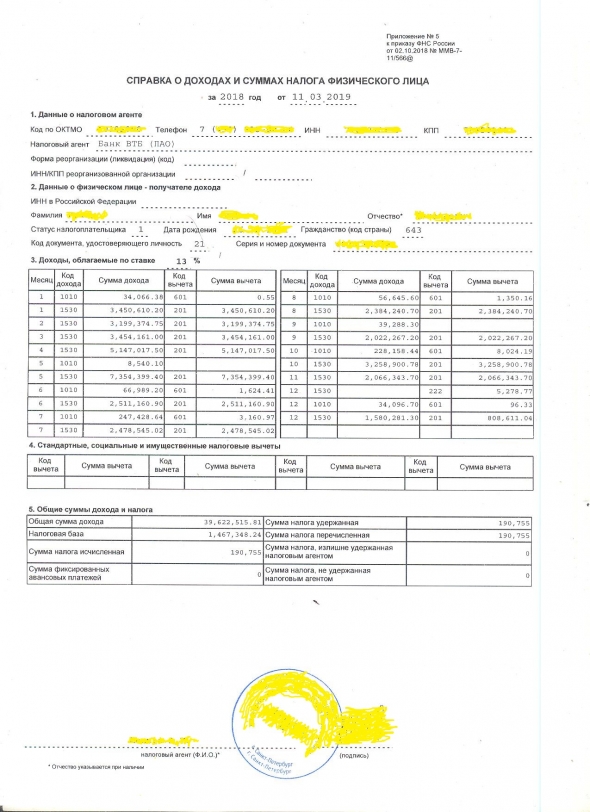

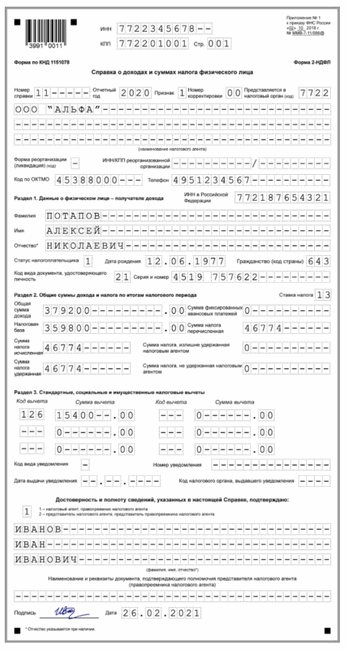

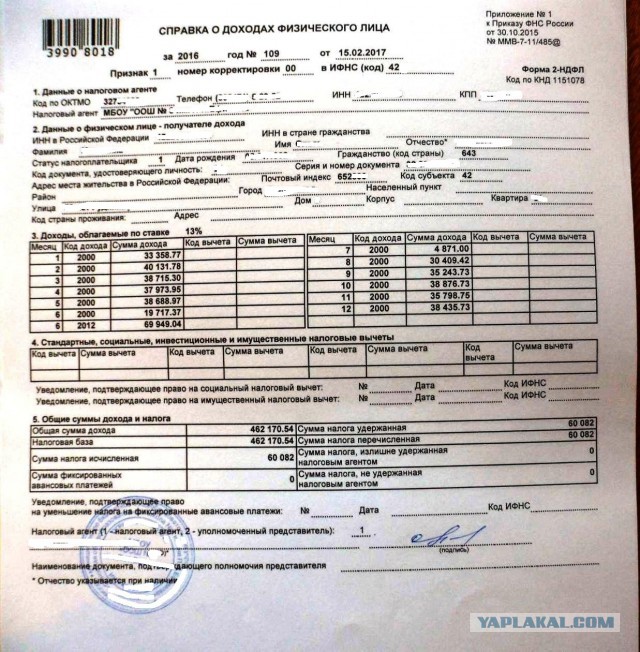

Код вида дохода «08» в 3-НДФЛ используется, если доход от работодателя по трудовому договору или ГПХ-соглашению был выплачен каким-либо образом (в том числе в натуральной форме), а соответствующий налог не был удержан. По справкам 2-НДФЛ, которые работодатель обязан выдать сотруднику, можно понять, что есть такие доходы, если заполнена графа «Сумма налога, не удержанная налоговым агентом». За подробными разъяснениями можно обратиться к источнику выплаты.

Прочие. По оставшимся позициям справочник предлагает только следующее деление:

По оставшимся позициям справочник предлагает только следующее деление:

-

Код 09 – для дивидендов.

-

Все остальные суммы, которые нельзя отнести ни к одному другому виду, перечисленному выше, кодируются числом 10.

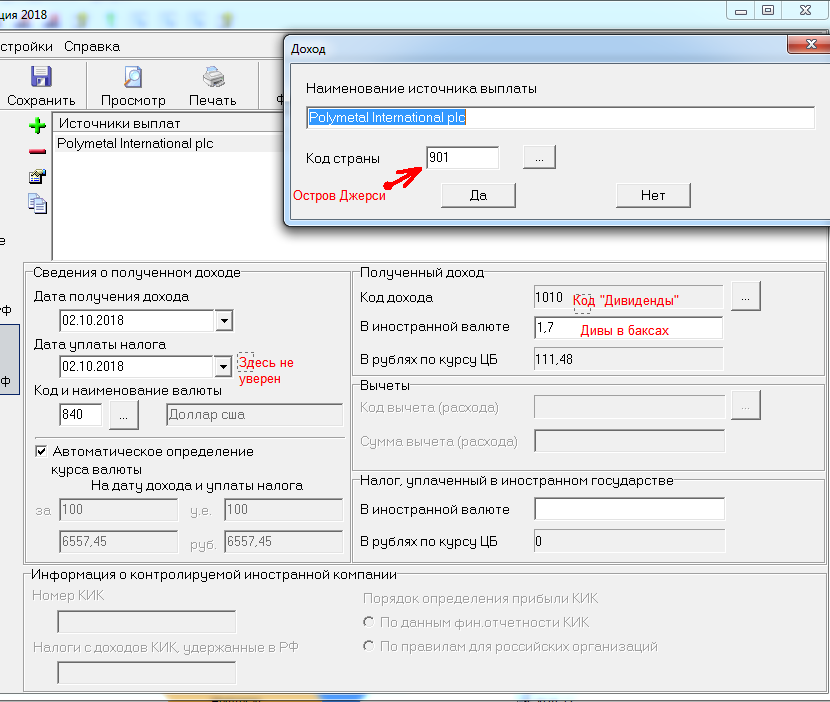

Доходы, полученные от иностранных источников

Отельный список кодов доходов утвержден для тех из них, которые получены от зарубежных источников. Все они приведены в перечне приложения № 4 к Порядку заполнения. Перечень включает коды с «21» по «32». Их нужно применять при заполнении Приложения 2 декларации 3-НДФЛ.

Заполняя декларацию 3-НДФЛ в 2019, код вида дохода налогоплательщик определяет самостоятельно, с учетом информации, имеющейся в документах, на основе которых вносятся данные в отчетность. Если какие-нибудь виды будут определены неверно, скорее всего, налоговики запросят пояснения.

КОДЫ

видов доходов, полученных от источников В РФ

|

Код

|

Наименование

|

|

01

|

Доход от продажи недвижимого имущества и долей в нем, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества

|

|

02

|

Доход от продажи недвижимого имущества и долей в нем, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7

|

|

03

|

Доход от продажи иного имущества

|

|

04

|

Доход от операций с ценными бумагами

|

|

05

|

Доход от сдачи имущества в аренду (наем)

|

|

06

|

Доходы в денежной и натуральной формах, полученные в порядке дарения

|

|

07

|

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом

|

|

08

|

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом, в том числе, частично

|

|

09

|

Доход от долевого участия в деятельности организаций в виде дивидендов

|

|

10

|

Иные доходы

|

КОДЫ

видов доходов, полученных от источников за пределами РФ

|

Код

|

Наименование

|

|

21

|

Доход в виде суммы прибыли контролируемой иностранной компании

|

|

22

|

Дивиденды

|

|

23

|

Проценты

|

|

24

|

Роялти

|

|

25

|

Доходы от отчуждения имущества

|

|

26

|

Доходы от отчуждения акций и аналогичных прав, более 50% стоимости которых представлено недвижимым имуществом, расположенным в другом государстве

|

|

27

|

Доходы от оказания независимых личных услуг (профессиональных услуг или другой деятельности независимого характера)

|

|

28

|

Доходы от работы по найму (заработная плата и другие подобные вознаграждения)

|

|

29

|

Гонорары директоров и другие подобные выплаты, получаемые в качестве члена совета директоров или любого другого руководящего органа компании

|

|

30

|

Доходы от личной деятельности в качестве артиста театра, кино, радио или телевидения, музыканта или спортсмена

|

|

31

|

Доходы от государственной службы

|

|

32

|

Иные доходы

|

Как организациям бюджетной сферы правильно проставить новые коды доходов в платежных поручениях

Содержание

С 1 июня 2020 года учреждения бюджетной сферы при перечислении заработной платы и иных выплат своим работникам в платежных поручениях указывают новые реквизиты. Это коды видов доходов, специально определенные для своеобразного обозначения доходов работников, по которым установлены ограничения на взыскание и (или) на которые взыскание обращено быть не может. С одной стороны, закон четко устанавливает требования по указанию кодов. С другой стороны, при непосредственном применении конкретной нормы возникает немало вопросов. В статье мы подготовили комментарии на самые распространенные сложности, которые возникают у бухгалтеров бюджетной сферы при указании новых кодов видов доходов в платежных поручениях.

Это коды видов доходов, специально определенные для своеобразного обозначения доходов работников, по которым установлены ограничения на взыскание и (или) на которые взыскание обращено быть не может. С одной стороны, закон четко устанавливает требования по указанию кодов. С другой стороны, при непосредственном применении конкретной нормы возникает немало вопросов. В статье мы подготовили комментарии на самые распространенные сложности, которые возникают у бухгалтеров бюджетной сферы при указании новых кодов видов доходов в платежных поручениях.

Общая информация по применению кодов видов доходов

Обязанность по указанию в платежных поручениях новых кодов видов доходов продиктована ч. 5.1 ст. 70 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее — Федеральный закон № 229-ФЗ). А именно, лица, выплачивающие гражданину заработную плату и (или) иные доходы, в отношении которых ст. 99 Федерального закона № 229-ФЗ установлены ограничения и (или) на которые в соответствии со ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание, обязаны указывать в расчетных документах соответствующий код вида дохода.

101 Федерального закона № 229-ФЗ не может быть обращено взыскание, обязаны указывать в расчетных документах соответствующий код вида дохода.

Кроме того, лица, выплачивающие должнику заработную плату и (или) иные доходы путем их перечисления на счет должника в банке или иной кредитной организации, обязаны указывать в расчетном документе сумму, взысканную по исполнительному документу (ч. 3 ст. 98 Федерального закона № 229-ФЗ).

В то же время обеспечение соблюдения требований, предусмотренных статьями 99, 101 Федерального закона № 229-ФЗ, является обязанностью банка или иной кредитной организации, осуществляющей обслуживание счетов должника (ч. 5.2 ст. 70 Федерального закона № 229-ФЗ). Исполняется такая обязанность на основании сведений, указанных лицами, выплачивающими должнику заработную плату и (или) иные доходы, в расчетных документах.

Иными словами, необходимость учреждения по указанию кодов видов доходов и удержанной суммы в расчетных документах при выплате заработной платы и (или) иных доходов взаимосвязана с обязанностью банка (иной кредитной организации) по обеспечению соблюдения требований, предусмотренных статьями 99, 101 Федерального закона № 229-ФЗ. Именно учреждение предоставляет ему такую информацию для исполнения обязанности.

Именно учреждение предоставляет ему такую информацию для исполнения обязанности.

Порядок указания кодов видов доходов

Порядок указания кода вида дохода в расчетных документах установлен Указанием Банка России от 14.10.2019 № 5286-У «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств» (далее — Указание Банка России). В частности, данным Порядком предусматриваются следующие коды:

| Код | Когда выбирается | Пример |

| 1 | При переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых установлены ограничения размеров удержания (ст. 99 Федерального закона № 229-ФЗ) | Зарплата. Оплата по договору подряда. Оплата больничного листа. Отпускные. Материальная помощь Выплата бывшему сотруднику в связи с профессиональным праздником |

| 2 | При переводе денежных средств, являющихся доходами, на которые не может быть обращено взыскание (ст. 101 Федерального закона № 229-ФЗ), за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются 101 Федерального закона № 229-ФЗ), за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются | Компенсационные выплаты, установленные законодательством РФ о труде: а) в связи со служебной командировкой, с переводом, приемом или направлением на работу в другую местность; б) в связи с изнашиванием инструмента, принадлежащего работнику; в) денежные суммы, выплачиваемые организацией в связи с рождением ребенка, со смертью родных, с регистрацией брака. |

| 3 | При переводе денежных средств, являющихся доходами, к которым ограничения по обращению взыскания не применяются (с ч. 2 ст. 101 Федерального закона № 229-ФЗ). | Доходы по алиментным обязательствам в отношении несовершеннолетних детей. Доходы от возмещении вреда в связи со смертью кормильца. Денежные суммы, выплачиваемые в возмещение вреда, причиненного здоровью. Компенсационные выплаты гражданам, пострадавшим в результате радиационных или техногенных катастроф.  |

При переводе денежных средств, не являющихся доходами, в отношении которых установлены ограничения и (или) на которые не может быть обращено взыскание, код вида дохода не указывается (п. 2 Указания Банка России, ст. 99, ст. 101 Федерального закона № 229-ФЗ).

Комментарии по вопросам применения кодов видов доходов

Применение норм названных законов вызвало множество вопросов для конкретных ситуаций. В связи с этим Банком России были подготовлены ответы на часто задаваемые вопросы.

| Вопрос | Ответ Банка России |

| Если выплата в пользу физического лица производится одним платежным поручением по нескольким кодам вида дохода, в каком реквизите платежного поручения необходимо указывать эти коды? | В платежном поручении может быть указан один из кодов вида дохода, установленных Указанием Банка России. Платежное поручение составляется по каждому виду дохода. |

| Как заполнить платежное поручение, если удержаний из платежа не производилось? Нужно ли указывать нули? | Если удержания не производились, в расчетном документе, реестре к расчетному документу на общую сумму взысканная сумма не указывается. |

| Является ли целью проставления кодов вида дохода получение банком информации о сумме доходов граждан, на которые может быть направлено взыскание по исполнительному производству (по исполнительному листу, поступившему в банк)? | В соответствии с указанными в расчетных документах кодами вида дохода банк или иная кредитная организация осуществляет расчет суммы денежных средств на счете, на которую может быть обращено взыскание или наложен арест. |

| Обязана ли кредитная организация самостоятельно обеспечивать соответствие реквизитов при приеме платежного поручения к исполнению, если код вида дохода в платежном поручении, составленном клиентом, противоречит указанному назначению платежа? | Законодательством не установлены требования в отношении кредитных организаций по контролю наличия в распоряжениях о переводе денежных средств кода вида дохода, правильности его указания и соответствия назначению платежа. |

| Вправе ли банк принять распоряжение о переводе денежных средств, являющихся зарплатой или иными доходами, если в таком распоряжении не указан код вида дохода, и зачислить их на счет получателя? | Распоряжение, в котором отсутствует код вида дохода, подлежит исполнению кредитной организацией при положительном результате других процедур приема к исполнению. |

Итак, мы рассмотрели нормы, на основании которых учреждения бюджетной сферы должны указывать с 1 июня 2020 года в платежных поручениях коды видов доходов при перечислении заработной платы и (или) иных доходов, а также суммы удержания по исполнительным листам (при наличии). В статье приведены примеры распространенных выплат с указанием кодов видов доходов и разъяснения Банка России по возникшим в процессе исполнения законодательных норм вопросам.

Опубликовано

Подоходный налог — Департамент доходов штата Алабама

Официальный веб-сайт правительства штата Алабама.

Вот откуда ты знаешь

.gov означает, что это официально

Правительственные веб-сайты часто заканчиваются на .gov или .mil. Прежде чем делиться конфиденциальной информацией, убедитесь, что вы находитесь на официальном правительственном сайте.

Сайт безопасен

https:// гарантирует, что вы подключаетесь к официальному веб-сайту и что любая предоставленная вами информация шифруется и передается безопасно.

MyAlabamaTaxes

Услуги

Услуги

Бизнес и лицензия

Коллекции

Регистрация юридического лица

Отдел кадров

Подоходный налог

Автомобиль

Налог на недвижимость

Продажа и использование

Налоговые льготы

Налоговая политика

.gov означает, что это официально

Правительственные веб-сайты часто заканчиваются на .gov или .mil. Прежде чем делиться конфиденциальной информацией, убедитесь, что вы находитесь на официальном правительственном сайте.

Сайт безопасен

https:// гарантирует, что вы подключаетесь к официальному веб-сайту и что любая предоставленная вами информация шифруется и передается безопасно.

Подоходный налог

Подоходный налог управляет индивидуальным подоходным налогом, налогом на бизнес-привилегии, корпоративным подоходным налогом, налогом на товарищества, S-Corporation, фидуциарным налогом и налогом на имущество, акцизным налогом финансовых учреждений и подоходным налогом для юридических и физических лиц.

Ресурсы

Часто задаваемые вопросы о подоходном налоге

- Расчетные налоговые платежи

- Налоговые платежи за продление

- Payment Options

- Due Dates

- Certificate of Compliance

- Taxpayer Service Centers

- AARP Foundation Tax-Aide

- Assessment Procedures

- Как закрыть свой бизнес

- Бесплатные услуги по составлению налоговых деклараций

- Где мой возврат

- Payment Options

- Mailing Addresses

- Current Issues

Income Tax Forms

View all (1285) Forms

Contact

Physical Address

Департамент доходов штата Алабама

50 N. Ripley St.

Ripley St.

Montgomery, AL 36104

Горячая линия по возврату средств

1-855-894-7391

Индивидуальный подоходный налог

334-242-1170 Вариант № 1

Индивидуальный подоходный налог Специальный аудит-Группа CP2000/EOAD

334-242-1940

Индивидуальный подоходный налог Специальный аудит-Группа без подачи документов

2-340002 -1511

Удержание налога

334-242-1300

Налог на деловые привилегии

334-242-1170 Вариант № 8

Финансовый институт. Вопросы

334-242-1170 Вариант № 6

Сквозные организации (корпорации S, товарищества, фидуциарные компании, поместья, трасты)

334-242-1170 Вариант № 6

Регистрация бизнес-счетов

930024 2 -1584

О подразделении

Подоходный налог управляет подоходным налогом с физических лиц, налогом на привилегии бизнеса, налогом на прибыль корпораций, налогом на товарищества, S-Corporation, фидуциарным налогом и налогом на имущество, акцизным налогом финансовых учреждений и подоходным налогом для юридических и физических лиц.

Услуги

Индивидуальный подоходный налог

Ежегодный налог, взимаемый с физических лиц с налогооблагаемого дохода или прибыли.

- Варианты оплаты

- Автоматическое расширение

- Статусы для индивидуальных налоговых деклараций

- Резервы на чистые операционные убытки (ЧУО)

Корпоративный подоходный налог

Удержанный налог

Налог, удержанный с работника работодателем.

- Удержание

- Освобождение от выходного пособия

- Продажа недвижимости нерезидентами

- Плата за строительство

- Подать заявку и оплатить сбор строительного работодателя

- НАИКС Поиск

- Удерживаемый налог и ежегодная сверка

- Удерживающий накопитель

- Массовая подача A-3 / W-2

- Массовая компоновка файлов A-1/A-6

- Файл A1/A6 для ошибок

- AL W2 Добавить отчет

- Проверка формата файла отчета W-2

- Форма A-3, Форма W-2 и/или 1099

Электронный архив

Информация об электронном для физических и юридических лиц.

- Авторизованные поставщики

- Индивидуальный

- Доверенное лицо

- AL 41 Файл Excel Лист

Специалисты

Информация и формы для специалистов.

- Текущие вопросы

- Требования к регистрации для налоговых специалистов

- Бланки для массовой подачи заказов

- Сертификат соответствия

- Презентации CPE

- Планы с установленными выплатами

Закон об ответственности штата Алабама

Ознакомьтесь с инструкциями, найдите документы и ознакомьтесь с формами в соответствии с Законом об ответственности штата Алабама.

- Закон Алабамы об ответственности

- Зарезервировать кредит

- Организации, предоставляющие стипендии

- Участвующие школы

- Школы больше не участвуют

Модернизированная электронная подача документов

Проект Федерации налоговых администраторов по электронной подаче деклараций о деловых привилегиях, фидуциарных, корпоративных и партнерских доходах.

- Модернизированный электронный архив (MeF)

- Информация о поставщике программного обеспечения

- MeF Информация: TY 2020/2021

- MeF Информация: TY 2019/2020

- MeF Информация: TY 2018/2019

- Поставщики программного обеспечения MEF: Professional

- Поставщики программного обеспечения MeF: Интернет и компакт-диск

Управляемые налоги

Подоходный налог отвечает за администрирование индивидуального подоходного налога, налога на бизнес-привилегии, корпоративного подоходного налога, налога на товарищества, S-Corporation, фидуциарного налога и налога на имущество, акцизного налога финансовых учреждений и удерживаемых налогов. Полный список форм см. на странице форм.

- Налог на бизнес-привилегию

- Фидуциарное управление и недвижимость

- Партнерство

- S-Корпорации

- Удерживаемый налог

Новости подоходного налога

Просмотреть все новости о подоходном налоге

4 августа 2022 г.

3 августа 2022 г.

30 июня 2022 г.

17 июня 2022 г.

Ставки и пороги для работодателей с 2018 по 2019 год

Эти цифры действительны с 6 апреля 2018 года по 5 апреля 2019 года, если не указан другой период.

Налог PAYE и взносы в фонд национального страхования класса 1

Обычно вы используете PAYE как часть своей заработной платы, поэтому HMRC может взимать подоходный налог и взносы в фонд национального страхования с ваших сотрудников.

Ваше программное обеспечение для расчета заработной платы рассчитает, сколько налогов и средств национального страхования нужно вычесть из заработной платы ваших сотрудников.

Налоговые пороги, ставки и коды

Сумма подоходного налога, которую вы удерживаете со своих сотрудников, зависит от их налогового кода. Это также зависит от того, какая часть их налогооблагаемого дохода превышает их личное пособие.

Для Шотландии действуют другие тарифы.

| Налоговые ставки и пороги PAYE | с 2018 по 2019 год |

|---|---|

| Персональное пособие работника | 228 фунтов стерлингов в неделю 988 фунтов стерлингов в месяц 11 850 фунтов стерлингов в год |

| Базовая налоговая ставка Великобритании | 20% от годового дохода выше порога налога PAYE и до 34 500 фунтов стерлингов |

| Повышенная налоговая ставка в Великобритании | 40% от годового дохода от 34 501 до 150 000 фунтов стерлингов |

| Ставка дополнительного налога в Великобритании | 45% от годового дохода свыше 150 000 фунтов стерлингов |

Шотландия

| Налоговые ставки и пороги PAYE | с 2018 по 2019 год |

|---|---|

| Персональное пособие работника | 228 фунтов стерлингов в неделю 988 фунтов стерлингов в месяц 11 850 фунтов стерлингов в год |

| Начальная налоговая ставка в Шотландии | 19% от годового дохода выше порога налога PAYE и до 2000 фунтов стерлингов |

| Базовая налоговая ставка Шотландии | 20% от годового заработка от 2 001 до 12 150 фунтов стерлингов |

| Средняя налоговая ставка Шотландии | 21% от годового дохода от 12 151 до 31 580 фунтов стерлингов |

| Более высокая налоговая ставка в Шотландии | 41% от годового дохода от 31 581 до 150 000 фунтов стерлингов |

| Верхняя налоговая ставка в Шотландии | 46% от годового дохода свыше 150 000 фунтов стерлингов |

Чрезвычайные налоговые коды

Чрезвычайные налоговые коды с 6 апреля 2018 года:

- 1185L Ш1

- 1185Л М1

- 1185Д Х

Узнайте больше о чрезвычайных налоговых кодексах.

Пороги национального страхования класса 1

Вы можете делать отчисления по национальному страхованию только с доходов, превышающих нижний предел дохода ( LEL ).

| Пороги национального страхования класса 1 | с 2018 по 2019 год |

|---|---|

| НПВ | 116 фунтов стерлингов в неделю 503 фунта стерлингов в месяц 6 032 фунта стерлингов в год |

| Первичный порог ( PT ) | 162 фунта стерлингов в неделю 702 фунта стерлингов в месяц 8 424 фунта стерлингов в год |

| Вторичный порог ( ST ) | 162 фунта стерлингов в неделю 702 фунта стерлингов в месяц 8 424 фунта стерлингов в год |

| Верхний порог среднего образования (до 21 года) ( UST ) | 892 фунта стерлингов в неделю 3 863 фунта стерлингов в месяц 46 350 фунтов стерлингов в год |

| Ученик старшей ступени средней школы (ученик до 25 лет) ( AUST ) | 892 фунта стерлингов в неделю 3 863 фунта стерлингов в месяц 46 350 фунтов стерлингов в год |

| Верхний предел дохода ( UEL ) | 892 фунта стерлингов в неделю 3 863 фунта стерлингов в месяц 46 350 фунтов стерлингов в год |

Ставки национального страхования класса 1

Ставки (основных) взносов сотрудников

Вычтите первичные взносы (национальное страхование сотрудников) из заработной платы ваших сотрудников через PAYE.

| Письмо о категории национального страхования | Заработок на уровне LEL или выше до PT | Заработок выше PT до UEL | Баланс доходов выше UEL |

|---|---|---|---|

| А | 0% | 12% | 2% |

| Б | 0% | 5,85% | 2% |

| С | нет | нет | нет |

| H (ученик до 25 лет) | 0% | 12% | 2% |

| Ж | 0% | 2% | 2% |

| M (до 21 года) | 0% | 12% | 2% |

| Z (до 21 года – отсрочка) | 0% | 2% | 2% |

Ставки (вторичных) взносов работодателя

Вы платите вторичные взносы (национальное страхование работодателя) в HMRC как часть вашего счета PAYE.

Оплачивать налог PAYE работодателей и национальное страхование.

| Письмо о категории национального страхования | Заработок на уровне LEL или выше до ST | Заработок выше ST до 9 августа включительно UEL, UST, AUST | Баланс доходов выше UEL, UST, AUST |

|---|---|---|---|

| А | 0% | 13,80% | 13,80% |

| Б | 0% | 13,80% | 13,80% |

| С | 0% | 13,80% | 13,80% |

| H (ученик до 25 лет) | 0% | 0% | 13,80% |

| Ж | 0% | 13,80% | 13,80% |

| M (до 21 года) | 0% | 0% | 13,80% |

| Z (до 21 года – отсрочка) | 0% | 0% | 13,80% |

Национальное страхование класса 1А и оплата расходов и пособий

Вы должны платить по национальному страхованию класса 1A за трудовые льготы, которые вы предоставляете своим сотрудникам, например, за мобильный телефон компании. Вы отчитываетесь и платите по Классу 1А в конце каждого налогового года.

Вы отчитываетесь и платите по Классу 1А в конце каждого налогового года.

| Класс национального страхования | 2018-2019 курс |

|---|---|

| Класс 1А | 13,8% |

Плата работодателям по национальному страхованию класса 1A.

Национальное страхование класса 1B и соглашения об уплате PAYE (

PSA )

Если у вас есть PSA , вы должны платить национальное страхование класса 1B. Все налоги и национальное страхование, причитающиеся с небольших или нерегулярных расходов и пособий, могут быть уплачены одним ежегодным платежом.

| Класс национального страхования | 2018-2019 курс |

|---|---|

| Класс 1В | 13,8% |

Национальное страхование класса оплаты 1B.

Узнайте больше о классах социального страхования.

Национальная минимальная заработная плата

Национальная минимальная заработная плата — это минимальная почасовая оплата, на которую по закону имеют право почти все работники. Используйте калькулятор национальной минимальной заработной платы, чтобы проверить, платите ли вы сотруднику национальную минимальную заработную плату или вы должны ему выплаты за предыдущие годы.

Данные ставки применяются с 1 апреля 2018 года.

| Категория рабочего | Почасовая ставка |

|---|---|

| Возраст 25 лет и старше (национальный прожиточный минимум) | 7,83 фунтов стерлингов |

| От 21 до 24 лет включительно | 7,38 фунтов стерлингов |

| От 18 до 20 лет включительно | 5,90 фунтов стерлингов |

| Возраст до 18 лет (но старше обязательного школьного возраста) | 4,20 фунта стерлингов |

| Ученики до 19 лет | 3,70 фунта стерлингов |

| Ученики в возрасте 19 лет и старше, но в первый год обучения | 3,70 фунта стерлингов |

Ставки национальной минимальной заработной платы за предыдущие годы.

Воспользуйтесь калькулятором материнства и отцовства для работодателей, чтобы рассчитать:

- Установленное законом пособие по беременности и родам ( SMP )

- Установленное законом пособие по отцовству ( SPP )

- Установленная законом плата за усыновление ( SAP )

- квалификационная неделя

- средний недельный заработок

- период отпуска

| Тип оплаты или возмещения | 2018-2019 курс |

|---|---|

| SMP – недельная ставка первые 6 недель | 90% от среднего недельного заработка работника |

| SMP – недельная ставка на оставшиеся недели | 145,18 фунтов стерлингов или 90% среднего недельного заработка работника, в зависимости от того, что меньше |

| Установленное законом пособие по отцовству ( SPP ) – недельная ставка | 145,18 фунтов стерлингов или 90% среднего недельного заработка работника, в зависимости от того, что меньше |

| Установленная законом плата за усыновление ( SAP ) — недельная ставка за первые 6 недель | 90% от среднего недельного заработка работника |

| SAP – еженедельная ставка за оставшиеся недели | 145,18 фунтов стерлингов или 90% среднего недельного заработка работника, в зависимости от того, что меньше |

| Установленная законом совместная родительская плата ( ШПП ) – недельный тариф | 145,18 фунтов стерлингов или 90% среднего недельного заработка работника, в зависимости от того, что меньше |

| СМП / СПП / ШПП / SAP — часть ваших платежей, которую вы можете взыскать с HMRC | 92%, если общая сумма вашего государственного страхования класса 1 (взносы как работника, так и работодателя) превышает 45 000 фунтов стерлингов за предыдущий налоговый год 103 %, если ваша общая сумма национального страхования 1 класса за предыдущий налоговый год составляет 45 000 фунтов стерлингов или меньше |

Ко всем сотрудникам применяется одинаковая недельная ставка SSP . Однако сумма, которую вы фактически должны заплатить сотруднику за каждый день, когда он не работает из-за болезни (дневная ставка), зависит от количества «квалифицированных дней» ( QDs ), которые он отработал каждую неделю.

Однако сумма, которую вы фактически должны заплатить сотруднику за каждый день, когда он не работает из-за болезни (дневная ставка), зависит от количества «квалифицированных дней» ( QDs ), которые он отработал каждую неделю.

Используйте калькулятор SSP , чтобы рассчитать пособие по болезни вашего сотрудника, или используйте эти ставки.

| Неокругленные дневные ставки | Количество QD на неделе | 1 день на оплату | 2 дня на оплату | 3 дня на оплату | 4 дня на оплату | 5 дней на оплату | 6 дней на оплату | 7 дней на оплату |

|---|---|---|---|---|---|---|---|---|

| 13,1500 фунтов стерлингов | 7 | 13,15 фунтов стерлингов | 26,30 фунтов стерлингов | 39,45 фунтов стерлингов | 52,60 фунта стерлингов | 65,75 фунтов стерлингов | 78,90 фунтов стерлингов | 92,05 фунтов стерлингов |

| 15,3416 фунтов стерлингов | 6 | 15,35 фунтов стерлингов | 30,69 фунтов стерлингов | 46,03 фунтов стерлингов | 61,37 фунтов стерлингов | 76,71 фунтов стерлингов | 92,05 фунтов стерлингов | |

| 18,4100 фунтов стерлингов | 5 | 18,41 фунтов стерлингов | 36,82 фунтов стерлингов | 55,23 фунтов стерлингов | 73,64 фунта стерлингов | 92,05 фунтов стерлингов | ||

| 23,0125 фунтов стерлингов | 4 | 23,02 фунта стерлингов | 46,03 фунтов стерлингов | 69,04 фунтов стерлингов | 92,05 фунтов стерлингов | |||

| 30,6833 фунтов стерлингов | 3 | 30,69 фунтов стерлингов | 61,37 фунтов стерлингов | 92,05 фунтов стерлингов | ||||

| 46,0250 фунтов стерлингов | 2 | 46,03 фунтов стерлингов | 92,05 фунтов стерлингов | |||||

| 92,0500 фунтов стерлингов | 1 | 92,05 фунтов стерлингов |

Возврат студенческой ссуды

Если заработок ваших сотрудников превышает порог дохода, запишите их вычеты по студенческой ссуде в программе расчета заработной платы. Он будет автоматически рассчитывать и вычитать выплаты из их заработной платы.

Он будет автоматически рассчитывать и вычитать выплаты из их заработной платы.

| Скорость или порог | 2018-2019 курс |

|---|---|

| Порог заработной платы сотрудников для Плана 1 | 18 330 фунтов стерлингов в год 1 527,50 фунтов стерлингов в месяц 352,50 фунтов стерлингов в неделю |

| Порог заработной платы сотрудников для Плана 2 | 25 000 фунтов стерлингов в год 2 083,33 фунтов стерлингов в месяц 480,76 фунтов стерлингов в неделю |

| Вычеты по студенческим кредитам | 9% |

Консультативные цены на топливо (

AFR ) для служебных автомобилей

Используйте AFR для определения стоимости пробега, если вы предоставляете служебные автомобили своим сотрудникам.

Данные тарифы применяются с 1 марта 2019 года.

| Объем двигателя | Бензин – количество за милю | СНГ – количество за милю |

|---|---|---|

| 1400 см3 или менее | 11 пенсов | 7 пенсов |

| От 1401 до 2000 см3 | 14 пенсов | 8 пенсов |

| Более 2000 см3 | 21 пенс | 13 пенсов |

| Объем двигателя | Дизель – количество за милю |

|---|---|

| 1600 см3 или меньше | 10 пенсов |

| От 1601 см до 2000 см | 11 пенсов |

| Более 2000 см3 | 13 пенсов |

Для этой цели гибридные автомобили рассматриваются как автомобили с бензиновым или дизельным двигателем.

Рекомендательные цены на топливо за предыдущие периоды.

Консультативный тариф на электроэнергию для полностью электрических автомобилей

Сумма за милю – 4 пенса.

Электричество не является топливом для целей льготного использования автомобильного топлива.

Пособие по пробегу (

MAP ) за транспортные средства сотрудников

MAP — это то, что вы платите своим сотрудникам за использование собственного автомобиля для деловых поездок.

Вы можете платить своим сотрудникам утвержденную сумму в размере MAP каждый год, не сообщая об этом в HMRC.

Чтобы рассчитать утвержденную сумму, умножьте количество миль вашего сотрудника в командировках за год на ставку за милю для его автомобиля.

Узнайте больше об отчетности и оплате MAP .