Содержание

Онлайн калькулятор расчета страховых взносов ИП за себя 2017

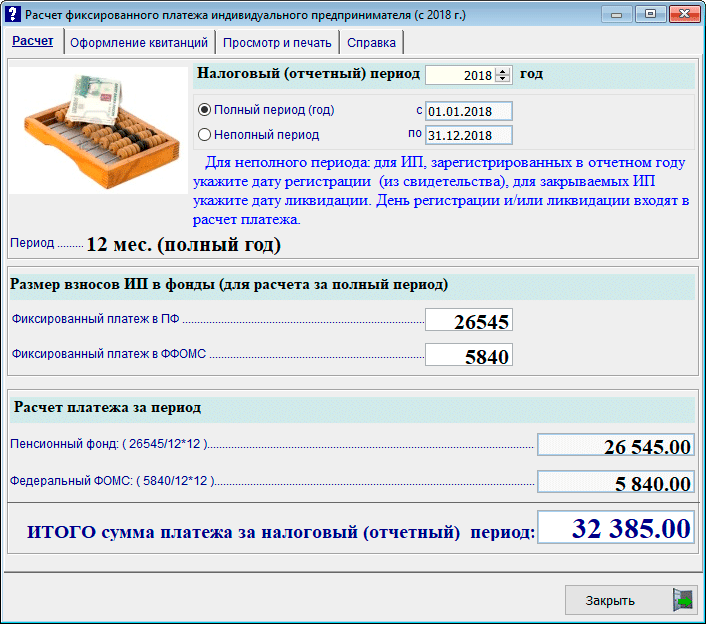

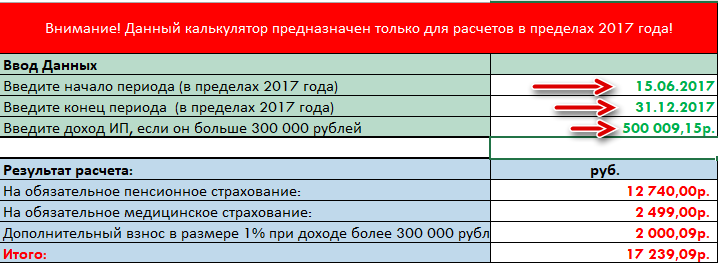

Каждый индивидуальный предприниматель обязан ежегодно уплачивать страховые взносы за себя. До 2017 года уплата производилась в ПФР, в 2017 году платеж уже нужно совершать в адрес налогового органа. Размер страхового взноса, который должен заплатить ИП за себя за 2017 год, вы можете рассчитать в онлайна калькуляторе ниже.

Чем удобен калькулятор:

- Калькулятор хорош тем, что позволяет проводить расчет в онлайн режиме, то есть вы вводите свои данные и сразу видите результат расчета. Ничего перегружать не нужно, переходить на другие страницы не нужно, скачивать ничего не требуется.

- Использование калькулятора бесплатно, вы вводите свои данные и тут же видите результат расчета — сумма страхового платежа. Никаких дополнительных сведений вводить не нужно, только один показатель — ваш доход.

- Онлайн формой для расчетов можно пользоваться многократно без перезагрузки.

Если вас не устроил результат расчета, введите новое значение дохода, и калькулятор проведет новое вычисление.

Если вас не устроил результат расчета, введите новое значение дохода, и калькулятор проведет новое вычисление. - Калькулятор быстрый, простой и понятный. Вводите один показатель — сразу видите результат расчета. Сумма страхового платежа разбивается на две составляющие — на пенсионные отчисления и медицинские. Также посчитана общая сумма к уплате за себя для ИП.

Процедура расчета следующая — вы вводите один показатель (ваш доход за год). Калькулятор тут же онлайн считает сумму страхового платежа, показывает общую величину к уплате, а также с разбивкой по отчислениям.

Общий страховой взнос состоит из фиксированного, который, в свою очередь, делится на пенсионный и медицинский, и дополнительного, который отчисляется только на пенсионные накопления.

Фиксированный страховой платеж одинаков для всех ИП и составляет в 2017 году 23400 р. на ОПС и 4590 р. на ОМС. Его величина зависит от МРОТ на начало расчетного годового срока, на начало 2017 года МРОТ составлял 7500 р.

Дополнительный зависит от величины доходов индивидуального предпринимателя, которые он получил за год, и составляет 1% от доходного показателя свыше 300 т.р. Например, если доход 400т.р. за год, то дополнительный страховой взнос для ИП составляет 100т.р.*1% = 1000 р. Дополнительный платеж не будет увеличиваться до бесконечности, законодательство ограничивает его величину 8-микратным значением МРОТ*12*26%.

Обратите внимание: представленный онлайн калькулятор позволяет провести расчет страховых взносов ИП за себя только за 2017 год. В 2018 году расчет будет иной, так как поменяется размер МРОТ — ожидается его повышение до прожиточного минимума.

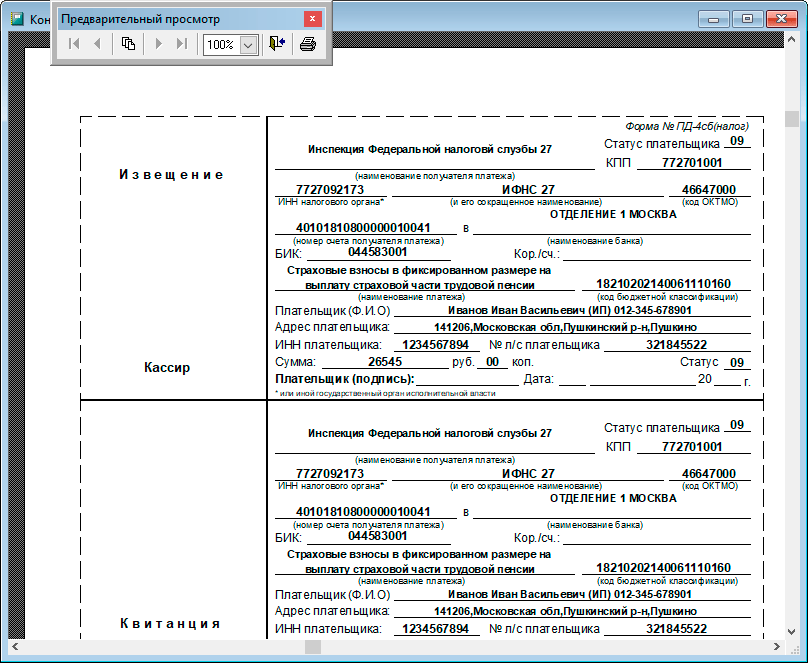

Как платить взносы ИП за себя

Фиксированный взнос за 2017 год можно заплатить частями в течение года, можно всей суммой сразу. Крайняя дата к уплате данного страхового платежа — 9 января 2018 года. Платится он двумя платежками в ФНС: отдельно на ОПС, отдельно на ОМС. В поле 101 платежки нужно поставить 09.

КБК платежей разные:

Дополнительный взнос за 2017 году нужно заплатить по окончанию года до 2 апреля 2018 года включительно. За это время ИП посчитает свой годовой доход и, если он превысит 300 т.р., то рассчитать дополнительный платежи и уплатит его в ФНС по отдельной платежке. При этом КБК тот же, что для фиксированного взноса на ОПС.

Как рассчитать страховые взносы в ПФР в 2017 году

Содержание статьи

- 1 Суммы страховых взносов

- 1.1 Тарифы 2017 года

- 1.2 Срок подачи сведений

- 1.3 Пример расчета на калькуляторе

- 1.4 Образец заполнения отчета

- 2 Заключение

С 2017 года контроль над страховыми взносами перешел в ФНС, что отразилось на страхователях и самой процедуре расчета. Как теперь посчитать страховые взносы в ПФР. Расчет предложено делать на специальном калькуляторе с учетом действующих тарифов.

Суммы страховых взносов

Несмотря на то, что теперь этим занимается другое ведомство, тарифы с прошлого года сохраняются в неизменном виде. За образец можно брать предыдущую отчетность и составлять текущую.

За образец можно брать предыдущую отчетность и составлять текущую.

Тарифы 2017 года

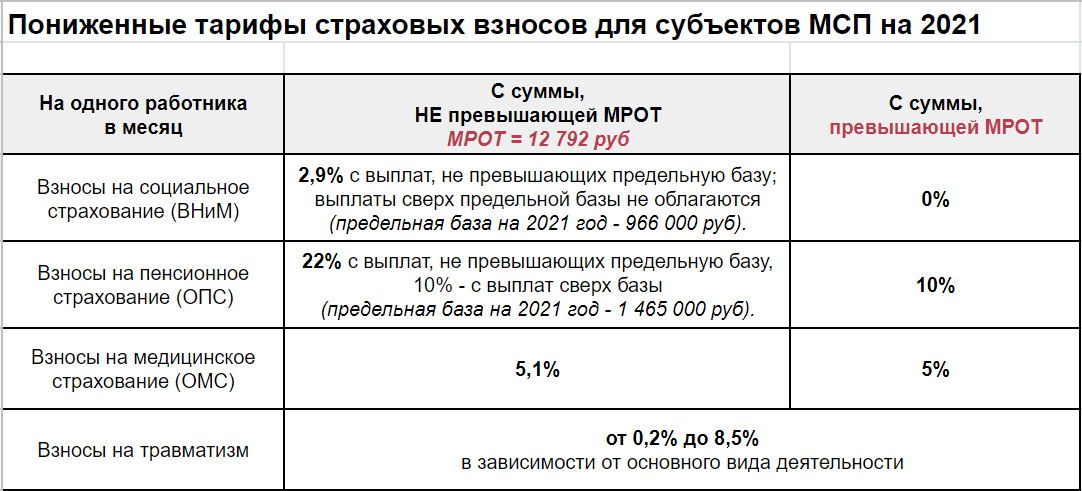

Калькулятор расчета страховых взносов в ПФР позволит правильно вычислить необходимую сумму уплаты взносов в ПФР за себя и работников исходя из тарифа. При отсутствии права на получение пониженных процентных ставок, необходимо совершать расчет уплаты страховых взносов в ПФР в полном объеме.

Тариф выглядит таким образом:

- 22% при отсутствии превышения предельной базы;

- 10% в случае превышения.

От величины выплат не зависит лишь обязательный медицинский налог, который в любом случае составляет 5.1%. Касательно пониженных тарифов – они также остались неизменны. Ключевая проблема заключается не в тарификации.

Бухгалтерские системы помогут посчитать суммы к уплате и не допустить ошибок

Бухгалтеры могут выполнять расчет страховых взносов в ПФР по старой модели, что не является верным решение, так как данным вопросом занимается другое ведомство. В целом, процедура выполняется по старым правилам, однако имеются некоторые изменения, без учета которых может быть совершена ошибка. Это относится только к расчету страховых взносов в ПФР в 2017 году. Исключением выступает лишь травматизм.

Это относится только к расчету страховых взносов в ПФР в 2017 году. Исключением выступает лишь травматизм.

При отсутствии информации относительно нововведений, установленных для расчетов на 2017 год, следует обратиться в ФНС за получением примеров и подробного разъяснения.

Сегодня с подобной проблемой сталкиваются многие и сотрудники разработали шаблоны, примеры и формулы для того чтобы выполнить расчет страховых взносов в ПФР в 2017 и точной суммы в процентах. Для этих целей рекомендовано использовать специальный калькулятор.

Срок подачи сведений

Единая схема действует по всей территории РФ, что значительно упрощает процедуру. Главное соблюдать сроки подачи сведений в ПФР. Клиенты обязаны предоставлять данные по отчетному периоду:

- 1 месяц;

- квартал;

- 9 месяцев.

Образец расчета страховых взносов в ПФР позволит досконально разобраться с вопросом и решить проблему по заполнению отчетности, выплатах и составлению документации

Получить его можно в электронном виде посредством запроса, однако лучше иметь образец в бумажном варианте. Калькулятор расчета страховым взносов ИП в ПФР поможет быстро получить необходимые для уплаты цифры и прочие данные. Следует лишь правильно заполнить все поля и программа выдаст итоговые цифры. Особе внимание следует уделить именно правильному заполнению полей, так как в противном случае калькулятор может выдать неверную информацию, что может привести к серьезным последствиям.

Калькулятор расчета страховым взносов ИП в ПФР поможет быстро получить необходимые для уплаты цифры и прочие данные. Следует лишь правильно заполнить все поля и программа выдаст итоговые цифры. Особе внимание следует уделить именно правильному заполнению полей, так как в противном случае калькулятор может выдать неверную информацию, что может привести к серьезным последствиям.

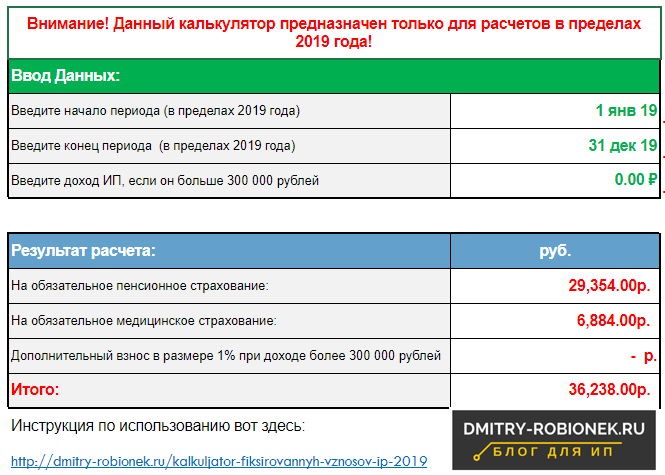

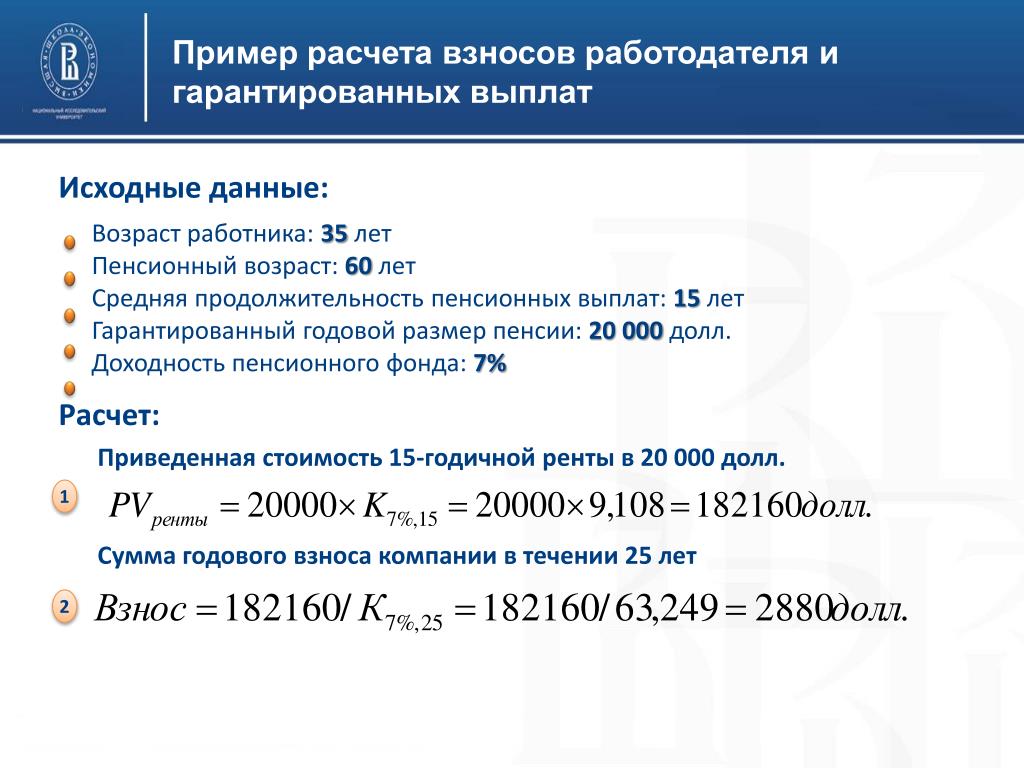

Пример расчета на калькуляторе

Пример расчета страховых взносов в ПФР 2017 года поможет грамотно выполнить заполнение декларации. Ознакомиться с примером могут все граждане, которые обязаны совершать подобные выплаты:

Для этого необходимо посетить отделение ФНС/сделать запрос в онлайн режиме и ждать ответа на электронную почту. Кроме того, можно воспользоваться порталом ГосУслуги, на котором имеется актуальная информация, последние новости и прочие данные, отслеживать которые рекомендуется.

Расчет уплаты страховых взносов в ПФР (сумму) позволит выполнить специальный калькулятор. Принцип расчета, как было сказано выше, не претерпел изменений, что значительно упрощает операцию по выведению необходимых к уплате цифр и процентов. Уточнять все нюансы (суммы, уплаты, пример) рекомендовано только в компетентных органах, так как в противном случае вся ответственность остается на плательщике. Кроме того, калькулятор расчета страховых взносов в 2017 может упростить процесс заполнения декларации.

Образец заполнения отчета

Приказом ФНС от 2016 года установлена процедура заполнения, ознакомиться с которой могут все желающие.

Рассчитать страховые взносы в ПФР необходимо в двух разделах с титульным листом. Помимо прочего, оба раздела имеют приложения, для первого – 10, во втором всего одно. Каждый страхователь должен подать следующие данные в обязательном порядке:

- Титульный лист.

- Первый раздел.

- Подраздел 1.1.

- Подраздел 1.2.

- Приложение 2.

Образец правильного заполнения страховых взносов в ПФР позволит без труда разобраться с подобным вопросом. Калькулятор позволит получить требуемые цифры (сумму уплаты). Обязательно следует заполнять расчет страхового взноса в ПФР в рублях с учетом копеек. Пример, с которым следует ознакомиться, запрашивается в соответствующих структурах. Не следует доверять источникам, не имеющим никакого отношения к ФНС. Расчет страховых взносов в ПФР в 2017 является актуальной темой, так как в будущем возможны изменения. Необходимо следить за новостями самостоятельно, так как уведомления могут прийти с запозданием.

Заключение

Все страховщики обязаны ознакомиться с нововведениями и изучить все тонкости изменений. Страховые взносы в ПФР, расчет которых реализуется по старой схеме и имеющимся тарифам, при неверном заполнении может привести к серьезным последствиям. Для того чтобы избежать подобных ситуаций следует использовать материалы (образец, примеры) предоставляемые только компетентными органами.

Унаследованный калькулятор RMD IRA | TD Ameritrade

Унаследованный IRA и инструмент бенефициара

Рассчитайте требуемую минимальную выплату из унаследованной IRA

Если вы унаследовали пенсионный счет, как правило, вы должны снимать требуемые минимальные выплаты (RMD) со счета каждый год, чтобы избежать штрафов IRS. Суммы RMD зависят от различных факторов, таких как возраст бенефициара, отношение к бенефициару и стоимость счета. Если унаследованные активы были переведены в унаследованную IRA на ваше имя, этот инструмент может помочь определить, сколько вам нужно вывести, и какой метод распределения лучше всего подходит для вашей уникальной ситуации. Начните ниже.

Специальное примечание для некоторых бенефициаров владельцев IRA, которые скончались в 2020 году или позже : Хотя IRS еще не опубликовала окончательные правила, предлагаемые в настоящее время правила потребуют от определенных бенефициаров получать ежегодные требуемые минимальные выплаты от унаследованного IRA, а также требуется исчерпать всю унаследованную IRA в течение 10 лет после года смерти первоначального владельца IRA. Это предлагаемое правило, как правило, будет затрагивать только бенефициаров умерших владельцев IRA, которые не считаются «правомочными назначенными бенефициарами» в ситуациях, когда традиционный владелец IRA скончался в или после ее требуемой даты начала. Пожалуйста, проконсультируйтесь со своим налоговым консультантом, если у вас есть вопросы о том, следует ли вам получать требуемое распределение от вашего унаследованного IRA до 31 декабря 2022 года и ежегодно после этого.

Это предлагаемое правило, как правило, будет затрагивать только бенефициаров умерших владельцев IRA, которые не считаются «правомочными назначенными бенефициарами» в ситуациях, когда традиционный владелец IRA скончался в или после ее требуемой даты начала. Пожалуйста, проконсультируйтесь со своим налоговым консультантом, если у вас есть вопросы о том, следует ли вам получать требуемое распределение от вашего унаследованного IRA до 31 декабря 2022 года и ежегодно после этого.

Что такое пенсионный счет бенефициара?

Когда лицо, владеющее индивидуальным пенсионным счетом (IRA) или квалифицированным пенсионным планом (QRP), умирает, активы IRA или QRP переходят к основному бенефициару (бенефициарам), указанному в счете. Если основной бенефициар (бенефициары) умер или отказывается от активов счета, то активы счета переходят к условному бенефициару (бенефициарам), указанному в счете.

Счет, переданный бенефициару, часто называют «унаследованным» счетом.

Каковы обязанности получателя IRA или QRP?

Получатель должен снимать платежи со счета, который он унаследовал, в течение определенного периода времени. Эти платежи за снятие средств называются обязательными минимальными выплатами (RMD). Бенефициар несет ответственность за определенные решения о том, как распределяются активы со счета. Снятие средств с унаследованных счетов, как правило, облагается налогом для бенефициара (бенефициаров) и должно быть включено в их валовой доход. Если вы являетесь бенефициаром Roth IRA, снятие средств может не облагаться налогом. Вы получите форму IRS 1099R после окончания года, показывающий общую сумму, которую вы сняли в течение года.

Что такое требуемая минимальная выплата (RMD) для бенефициара/унаследованного IRA или QRP?

RMD — это сумма денег и/или активов, которые бенефициар должен вывозить каждый год до 31 декабря. Выплаты должны производиться либо на всю жизнь, либо по графику, который истощит счет в течение определенного количества лет. со дня смерти первого владельца. См. «Как узнать, нужно ли мне принимать RMD?» за помощью в определении необходимости принимать RMD.

со дня смерти первого владельца. См. «Как узнать, нужно ли мне принимать RMD?» за помощью в определении необходимости принимать RMD.

Каковы налоговые последствия для RMD?

IRS может наложить штраф в размере 50% на разницу между полной суммой RMD и суммой RMD, которую вы получили. Вы должны вывести всю сумму RMD и включить налогооблагаемую часть в свой доход. Вы не можете перенести его на другой IRA или QRP. По окончании года вы получите налоговую форму 1099R, в которой будет указана снятая сумма.

Roth IRA освобождаются от требований RMD, пока лицо, внесшее вклад в Roth IRA, живо, но счета бенефициаров Roth должны принимать RMD независимо от возраста бенефициара.

Как узнать, нужно ли мне принимать RMD?

Необходимость получения пенсионного счета зависит от трех (3) факторов:

1. Дата смерти первоначального владельца счета: RMD будут различаться в зависимости от даты смерти. до 1 апреля года, следующего за годом, когда первоначальному владельцу счета исполнилось 72 года.

до 1 апреля года, следующего за годом, когда первоначальному владельцу счета исполнилось 72 года.

2. Способ распределения: В зависимости от даты смерти первоначального владельца счета у бенефициара (бенефициаров) есть определенные варианты снятия средств со своего унаследованного счета. . Выбор бенефициаром метода распределения будет определять необходимость RMD.

3. Родство с первоначальным владельцем учетной записи: Если бенефициар является супругом (супругой) первоначального владельца учетной записи, у него или нее будут дополнительные возможности для получения RMD. Они объясняются ниже и должны быть рассмотрены перед принятием решения о том, следует ли принимать RMD.

Что такое правило 10 лет?

В зависимости от того, как IRS интерпретирует правило 5 лет, правило 10 лет требует, чтобы весь унаследованный счет IRA был исчерпан не позднее 31 декабря года, содержащего десятый (10 th ) годовщина смерти первоначального владельца IRA. «Правомочные назначенные бенефициары» могут снимать в любое время в любой заданной сумме (или даже не снимать в течение года), если они истощат счет к концу 10 -го -го года.

«Правомочные назначенные бенефициары» могут снимать в любое время в любой заданной сумме (или даже не снимать в течение года), если они истощат счет к концу 10 -го -го года.

Однако время смерти владельца IRA повлияет на требования по снятию средств для не «правомочных назначенных бенефициаров»:

- Если первоначальный владелец IRA скончался до они достигли требуемой даты начала (RBD) для своих RMD, бенефициары могут снимать в любое время в любой заданной сумме (или даже не снимать в течение года), если они исчерпали счет на конец 10 -го года.

- Если первоначальный владелец IRA скончался в 2020 году или позже, И после того, как они достигли требуемой даты начала (RBD) для своих RMD, новые предлагаемые правила могут потребовать ежегодного RMD. Если правила станут «окончательными» (введены в действие) Налоговым управлением США, бенефициары должны по-прежнему исчерпать унаследованный счет IRA к концу 10 -й год, и также должны принимать RMD каждый год .

Поскольку это «предлагаемые» правила, но они могут быть приняты или изменены в любое время, обсудите со своим налоговым консультантом необходимость ежегодного снятия средств (RMD).

Поскольку это «предлагаемые» правила, но они могут быть приняты или изменены в любое время, обсудите со своим налоговым консультантом необходимость ежегодного снятия средств (RMD).

Это относится к учетным записям IRA (включая SEP и SIMPLE), владелец которых умер 1 января 2020 г. или позже. Для получения дополнительной информации о том, какие варианты доступны для вас, введите свою информацию в инструмент наследуемого получателя IRA.

Что такое вариант выплаты ожидаемой продолжительности жизни?

При оплате за ожидаемую продолжительность жизни каждый год необходимо снимать минимальную сумму. Чтобы определить минимальную сумму, остаток IRA делится на период распределения. Примечание. Плата за ожидаемую продолжительность жизни является минимальной суммой, которую необходимо снять; бенефициар всегда может снять дополнительную сумму, включая единовременную выплату.

Что такое единовременное распределение?

Единовременное распределение — это единовременное распределение доли бенефициара в активах IRA.

Что такое перевод на собственный IRA (рассматривать как собственный)?

Перевод на собственный IRA описывает ситуацию, когда супруг указан в качестве единственного назначенного основного бенефициара (или когда финансовая организация будет отдельно учитывать долю супруга-бенефициара в активах IRA) до 31 декабря года, следующего за годом IRA. Смерть владельца. Затем супруг/супруга может переместить активы в новую или существующую IRA на свое имя путем перевода IRA в IRA. В качестве альтернативы некоторые финансовые организации могут разрешить супругу, который является единственным назначенным бенефициаром, рассматривать унаследованную IRA как свою собственную. Это можно сделать, переназначив IRA на имя пережившего супруга, а не сохранив его на имя первоначального владельца IRA с оставшимся в живых супругом в качестве бенефициара.

Кто является «правомочным назначенным бенефициаром»?

Правомочный назначенный бенефициар определяется IRS. Когда они названы бенефициарами, у них может быть возможность получать выплаты за ожидаемую продолжительность жизни от Унаследованного IRA вместо того, чтобы следовать правилу 10 лет. Это:

Когда они названы бенефициарами, у них может быть возможность получать выплаты за ожидаемую продолжительность жизни от Унаследованного IRA вместо того, чтобы следовать правилу 10 лет. Это:

- Супруга первоначального владельца IRA

- Хронически больной или инвалид

- Кто-то на 10 лет моложе (или меньше), чем первоначальный владелец IRA

- Ребенок первоначального владельца IRA только в возрасте до 21 года.

Любой , а не правомочный назначенный бенефициар, не соответствующий указанным выше критериям.

Для получения дополнительной информации о доступных вам вариантах введите свои данные в инструмент наследуемого получателя IRA.

Расчет надбавки к арендной плате

Введение

Прежде чем приступить к расчету надбавки к арендной плате, проверьте,

вы подходите. Прочтите наш документ о дополнении к аренде. Вы можете использовать рабочий лист

для расчета Арендной платы Дополнение к этому документу.

Расчет надбавки к арендной плате очень сложен. Департамент соц.

Департамент соц.

Программа Protection (DSP) рассчитает ваше право на получение надбавки к аренде. если ты

если у вас есть какие-либо вопросы о вашем праве на надбавку к аренде, с которыми вы должны связаться

ваш местный специалист по социальному обеспечению (CWO).

В этом документе показаны этапы расчета надбавки за аренду.

Всего 6 шагов:

Шаг 1: Рассчитайте валовую сумму налога

еженедельный доход из всех источников

Включите весь доход, который вы и ваш супруг, партнер или сожитель получаете от

Выплаты DSP, выплаты работающей семье, схемы трудоустройства или обучения и валовая

доход от работы по найму или самозанятости. Включите все доходы от обслуживания,

если это применимо. Включите любые средства из капитала, которые у вас есть (см. ниже).

Некоторый доход не учитывается для программ дополнительного социального обеспечения (SWA)

(включая надбавку к аренде), поэтому вам не нужно включать ее при работе

из вашего валового дохода. Не учитываются следующие пункты, т. к.

к.

доход:

- Пособие на ребенка или соответствующая выплата из страны-члена ЕС.

- Пособие на мобильность

- Выплаты по уходу за приемными родителями от Управления здравоохранения

- Платежи за размещение детей в соответствии с Законом об уходе за детьми

- Доход от студентов Gaeltacht

- Гранты или пособия по программам, содействующим благосостоянию слепых

люди - Деньги, полученные от благотворительных организаций, например, St Vincent de

Пол - Компенсация, присужденная Компенсационным трибуналом в отношении гепатита

C заразились от определенных продуктов крови, тем, у кого есть инвалидность

вызванные талидомидом, и тем, кто получает компенсацию в соответствии с

Комиссия по возмещению ущерба интернатным учреждениям - Выплаты, присужденные в рамках схемы «Симфизиотомия ex Gratia», Лурд

Схема возмещения расходов в больницах 2007 года и Схема оплаты больниц Лурда - Выплаты, присужденные Трибуналом по компенсации жертвам звездной пыли

- Выплаты, присужденные в соответствии с предварительным запросом CervicalCheck

Программа скрининга - Любые другие платежи, сделанные прямо или косвенно компанией или от ее имени.

Министр здравоохранения в рамках пакета мер поддержки, установленного в

2018 г. для женщин с диагнозом рак шейки матки с 2008 г. - Любые выплаты, полученные в рамках стипендии Министерства образования 1916 г.

Фонд - Техническое обслуживание

грант в рамках Схемы студенческих грантов - Выплаты за обучение в университете в рамках стипендий на получение высшего образования для взрослых

Учащиеся до 7000 евро в год - Платежи, осуществляемые Sport Ireland в соответствии с Международной карточной схемой

- Платеж, произведенный Службой потерпевших и пострадавших Северной Ирландии (VSS) в

в соответствии с Постановлением о жертвах и оставшихся в живых (Северная Ирландия) 2006 г. - Платежи в соответствии со схемой школьного транспорта Департамента образования для

дети с особыми образовательными потребностями - Пособие по уходу на дому

- Пособие по уходу за половинной ставкой

- Грант на поддержку по уходу

- Потребитель

Направленная поддержка на дому (CDHS) - Выплата опекуна (взносная) и оплата опекуна

(без взносов) - Снова на работу Семейный дивиденд

С января 2012 г. взимается доход от работы в качестве прислуги на дому в НИУ ВШЭ.

взимается доход от работы в качестве прислуги на дому в НИУ ВШЭ.

в учетную запись.

Капитальная стоимость имущества (кроме собственного дома), инвестиций и

Сбережения оцениваются еженедельно следующим образом:

Первые 5 000 евро не учитываются

Следующие 10 000 евро оцениваются из расчета 1 евро за 1 000 евро

Следующие 25 000 евро оцениваются из расчета 2 евро за 1 000 евро

Любой капитал свыше 40 000 евро оценивается в 4 евро за 1000 евро.

Шаг 2: Узнайте, какой у вас сверхдоход

ставка SWA составляет

. Базовая ставка дополнительного социального пособия составляет 206 евро – вы получите

более высокая ставка, если у вас есть иждивенцы. Узнайте больше о ставке SWA для иждивенцев.

Чтобы узнать, какая часть вашего дохода превышает ставку SWA, вы вычитаете

следующее из вашего валового налогооблагаемого еженедельного дохода:

Во-первых, вычтите любые PRSI, которые вы платите, и любые разумные командировочные расходы

связанные с работой. Ваши расходы на поездку будут варьироваться в зависимости от того, где вы живете и

Ваши расходы на поездку будут варьироваться в зависимости от того, где вы живете и

работы — обратитесь за дополнительной информацией к местному представителю DSP.

Затем вычтите базовую ставку дополнительного социального пособия (SWA),

соответствующие вашим семейным обстоятельствам. Для лиц, осуществляющих уход, и лиц в возрасте 65 лет и

кроме того, есть дополнительные игнорирования — см. ниже.

Старше 65 лет без учета: Если вам 65 лет или больше (или если вы

из пары в возрасте 65 лет и старше) и имеют совокупный доход домохозяйства выше

чем ставка SWA, соответствующая вашим семейным обстоятельствам, вы

допустил пренебрежение. Это игнорирование равно разнице между

максимальная ставка государственной пенсии (накопительная), соответствующая вашим обстоятельствам

и ставка SWA, соответствующая вашим обстоятельствам (даже если вы не

получение пенсии). Следствием этого является то, что человек, единственным доходом которого является

Государственная пенсия будет выплачивать не более минимального взноса домохозяйства на

их арендная плата.

Например, игнорирование старше 65 лет для человека в возрасте 65 лет и старше будет

максимальная ставка государственной пенсии (взносная) (253,30 евро) минус ставка SWA для

один человек (206 евро), что составляет 47,30 евро.

Пренебрежение старше 65 лет к паре, которой по 66 лет и которые разводятся

выплаты или работа будут отработаны с использованием максимальной государственной пенсии

(Дополнительная) ставка для 2 человек минус базовая ставка SWA для пары

(506,60 евро — 344 евро = 162,60 евро). Их игнорирование старше 65 лет было бы

€162,60.

Игнорирование со стороны опекуна: Если вы получаете пособие по уходу,

сумма пособия по уходу или пособия по уходу выше соответствующего SWA

ставка для вашей ситуации (либо ставка взрослого иждивенца для пары, либо

персональная ставка на одного человека) не учитывается. Чтобы рассчитать

игнорирование лица, осуществляющего уход, вы вычитаете соответствующую ставку SWA (либо 138 евро, либо

206 евро) от фактической ставки пособия или пособия по уходу, которое вы получаете

(не включая какие-либо надбавки для квалифицированных детей).

Ваш доход сверх ставки SWA является вашим вкладом в ваш

арендная плата из ваших средств (в дополнение к вашему минимальному семейному взносу). Если

у вас нет дохода сверх ставки SWA, шаг 3 к вам не относится.

Шаг 3: Рассчитайте дополнительный доход

игнорирование или заработок пособия по инвалидности/слепой пенсии не принимается во внимание (если

применимо)

Дополнительный доход без учета представляет собой определенную сумму вашего

доходы домохозяйств, которые не учитываются. Первые €75 любого

дополнительный семейный доход выше ставки SWA для ваших обстоятельств не

принято во внимание. Кроме того, 25% вашего дополнительного семейного дохода свыше 75 евро составляет

не учитываются. Верхнего предела для 25%, которые могут быть

игнорируется.

Дополнительный доход включает доход от следующего:

- Работа неполный рабочий день или самозанятость (менее 30 часов в день)

неделя) - Полная занятость или полная занятость на себя (30 часов или более в день).

неделе), когда вы признаны нуждающимся в жилье в соответствии с

Схема арендного жилья - Схемы обучения, предоставляемые от имени Департамента образования и

(например, Youthreach) и Совет по образованию и обучению (ETB)

обучение - Вернуться к работе Enterprise Allowance

- Сельская социальная схема

- ТУС

- Схема поощрения за неполный рабочий день

- Общественная занятость

- Сети навыков

- Схема шлюза

- Выплата работающей семье

- Техническое обслуживание свыше 95,23 евро*

* Алименты оцениваются как дополнительный доход и алименты до

95,23 евро в неделю оцениваются полностью. (Причина этого в том, что первый

€95,23 в неделю алиментов считаются взносом

к вашим расходам на жилье.) Дополнительный доход не принимается во внимание

алименты сверх этой суммы. Если вы получаете техническое обслуживание в рамках

€95,23 не включайте в этот шаг. Если ваше обслуживание превышает 95,23 евро,

вы должны вычесть 95,25 евро и включить избыточное обслуживание при работе

из вашего дополнительного дохода игнорирования.

Вы рассчитываете свой дополнительный доход по формуле: (A+B) – C или

значение A – в зависимости от того, что является наименьшей суммой.

A = доход от работы по найму, по установленным программам трудоустройства или обучения,

Рабочая семья Выплаты и выплаты на содержание свыше 95,23 евро в неделю

B = облагаемый еженедельный доход из всех других источников

C = ставка SWA для семейных обстоятельств

Вы вычитаете PRSI, пенсионные взносы и доход, утвержденный налоговой службой

выплаты продолжительности от вашего дополнительного дохода.

Затем вы вычитаете 75 евро и получаете 25% от оставшейся суммы. Добавьте 75 евро и

25% от суммы вместе — это ваши дополнительный доход без учета.

| Например: У Мэри 1 ребенок в возрасте 5 лет. Она работает и зарабатывает 385 евро в неделю в A= 385 евро (прибыль) B = 145,50 евро (OFP, включая надбавку за квалифицированного ребенка) C= 246 евро (курс SWA) (А+В) – С= 284,50 евро Вычтите PRSI (4% от 385 евро = 15,40 евро минус сужающийся кредит PRSI в размере Баланс в размере 275,60 евро — 75 евро = 200,60 евро Возьмите 25% от 200,60 евро = 50,15 евро Добавить 75 евро и 50,15 евро = 125,17 евро Дополнительный доход Марии без учета составляет €125,15 |

Пособие по инвалидности/пенсия по слепоте без учета

Если вы получаете пособие по инвалидности или пенсию по слепоте и работаете, до

140 евро в неделю вашего заработка от работы не учитываются. если ты

работаете и получаете пособие по инвалидности или пенсию по слепоте, вы можете либо

использовать игнорирование этого заработка или игнорирование дополнительного дохода (но не то и другое одновременно).

Используйте то, что в ваших интересах.

Шаг 4: Рассчитайте свой вклад от

означает

Вы вычитаете игнорирование, рассчитанное на шаге 3, из числа, которое вы

рассчитано на шаге 2, чтобы получить ваш вклад из средств .

Шаг 5: Найдите свой общий вклад в

rent

Найдите общую сумму, которую вы должны заплатить за аренду. Для этого добавьте свой

вклад средств (это общая цифра после шага 4) и

ваш минимальный семейный взнос .

Минимальный взнос домохозяйства

Как правило, домохозяйство (это заявитель и может также включать

квалифицированный взрослый и квалифицированный ребенок) должны внести не менее 30 евро на

арендовать. Пара вносит не менее 40 евро.

Член домохозяйства, не являющийся иждивенцем, который полностью зависит от личного

Социальная выплата также должна составлять не менее 30 евро. Однако, если польза

и привилегия была оценена по сравнению с вашим социальным пособием, которое вы

не нужно будет вносить 30 евро.

CWO может уменьшить сумму надбавки к арендной плате на сумму, которая,

по их мнению, выплачивается каждым независимым членом домохозяйства в

трудоустройство. В соответствии с обычаями и практикой облагаемый налогом доход

независимый член домохозяйства (то есть валовой доход за вычетом PRSI и

расходы на работу) делится на соответствующую ставку SWA для их ситуации

который затем умножается на 30 евро, чтобы определить их обязательство по взносам.

Например: Если ваша 26-летняя дочь живет с вами и зарабатывает 700 евро 700 евро ÷ 206 евро (SWA) = 3,40 евро Умножить 3,40 евро на 30 евро = 102 евро В этом случае ваша надбавка к аренде уменьшается на 102 евро |

Пара в возрасте старше 65 лет с доходом, равным или меньшим государственной пенсии

(Вклад) для их ситуации внесет 40 евро в счет их арендной платы. А

А

супружеская пара, у которой есть государственная пенсия (накопительная) и нет другого дохода,

также внесите 40 евро в счет арендной платы.

Шаг 6. Найдите надбавку к арендной плате

платеж

Чтобы рассчитать надбавку к арендной плате, вы вычитаете ваш общий взнос

арендовать из вашей недельной арендной платы.

На шаге 5 вы нашли ваш общий вклад в арендную плату . Теперь ваша очередь

нужно узнать, сколько стоит ваша недельная арендная плата. Возможно, вы уже знаете, сколько

ваша недельная арендная плата. Если вы платите арендную плату по месяцам, вы должны умножить

месячную арендную плату на 12 и разделите ее на 52, чтобы получить недельную арендную плату.

Ваша арендная плата не должна превышать максимальный предел, установленный для вашего региона.

| Например, Сьюзен и Пол живут в Дублине и платят 1000 евро в месяц. Чтобы получить недельную арендную плату, умножьте 1000 евро на 12 и разделите на Ежемесячная арендная плата 1000 евро (умножить на 12 месяцев) x 12 = 12 000 евро в год (разделить на 52 недели) ÷ 52 = 230,76 евро в неделю Еженедельная арендная плата 230,76 евро |

Максимальный уровень арендной платы устанавливается для каждого округа. Максимальный уровень арендной платы для вашего

округа устанавливается Департаментом социальной защиты. Департамент может установить

более низкие ставки в этих пределах. Если ваша фактическая арендная плата выше, чем местная

максимум, вам могут отказать в Rent Supplement.

DSP может вносить дополнительные платежи по арендной плате сверх пределов арендной платы, когда

необходимый. Это делается в каждом конкретном случае, как для людей, уже

получение надбавки к аренде и для новых заявителей.

Куда обратиться

Обратитесь в CWO в вашем местном

Служба общественного благосостояния.

Страница отредактирована:

7 июня 2022 г.

Полезные ресурсы

- Рабочий лист для расчета арендной платы Дополнение

Связанные документы

- Дополнение к аренде и изменения ваших обстоятельств

Если ваши обстоятельства изменятся в то время, когда вы получаете надбавку к аренде, размер вашей выплаты может быть уменьшен или вы больше не имеете права на нее. В этом документе описывается, что происходит с вашей надбавкой к аренде в некоторых распространенных ситуациях.

- Расчет надбавки к процентам по ипотеке

Показывает, как рассчитать надбавку к процентам по ипотеке.

- Рабочий лист для расчета арендной платы

Это рабочий лист, который поможет вам рассчитать надбавку за арендную плату.