Содержание

Обои оптом со склада, «РЕГИОНПРОЕКТ» надёжный поставщик обоев

Надежный партнер

магазинов обоев

Продаем обои оптом и помогаем

партнерам вести бизнес эффективно

Меры поддержки

клиентов

Умные системы для обойного бизнеса : работа с персоналом, IT — решения, маркетинг, управление ассортиментом

Наша продукция

КОЛЛЕКЦИЯ: Градиент

КОЛЛЕКЦИЯ: Уран

КОЛЛЕКЦИЯ: Шарлотта

КОЛЛЕКЦИЯ: Голден

Весь каталог

Можно просто работать …

А можно работать с максимальной эффективностью, сокращать издержки и растить прибыль.

Для этого нужна система.

У нас 11 магазинов обоев и проверенная умная система управления этими магазинами.

Вы можете внедрить эту систему в свой бизнес полностью или по частям.

Для эффективного управления ассортиментом, маркетингом, персоналом.

Получить консультацию

Что входит в систему

Школа

профессиональных

продавцов

Видео

Школа профессиональных продавцов OBOI.RU — это специальный проект по подготовке профессиональных продавцов-консультантов для

обойных магазинов.

Если ваши продавцы:

- теряют клиентов и продажи

- работают «по наитию», без знаний техник продаж и правил общения с покупателями

- просто просиживают смену и не заинтересованы в результатах работы

то Школа — та самая таблетка, которая поможет увеличить эффективность работы продавцов и выведет продажи на новый уровень.

Качественная работа с продавцами актуальна как для действующих магазинов с полным штатом, так и для новых торговых точек.

Продавец — это главная точка контакта вашего бизнеса с покупателем, поэтому их надо:

- правильно искать

- правильно нанимать

- правильно обучать

- правильно проверять знания и умения

Стоит ли инвестировать в найм и обучение продавцов? Какие гарантии, что это окупится? Чем поможет «Школа продавцов»? Посмотрите

короткое видео, в котором директор OBOI.RU отвечает на эти и другие вопросы.

Оставьте заявку на бесплатную консультацию по ценам и условиям для наших партнеров

IT — платформа СУП

специализированная умная программа контроля бизнес-показателей для принятия эффективных решений по развитию бизнеса

Она систематизирует данные из вашей учетной системы (1С, Мой склад и т. д.), структурирует и представляет наглядно.

д.), структурирует и представляет наглядно.

Все отчеты и показатели вы видите в онлайн-режиме, а не только когда закрыли отчет по месяцу. Поэтому результаты всех решений

видно сразу и их можно оперативно поменять или, например, усилить.

2.1

Блок управления

ассортиментом

Какие задачи поможет решить:

- Определить какие коллекции и артикулы работают максимально эффективно, а какие — наоборот

- Решить какие коллекции заводить в ассортимент, а какие вероятнее всего «зависнут»

- Понять, нужно ли делать распродажи, скидки и акции

Делает полный анализ ассортимента и продаж по артикулу или коллекции. Наглядная система дашбордов с показателями глубины

ассортимента, оборачиваемости и степени “здоровья” магазина.

Блок работы с ассортиментом помогает принимать решения на основе данных, а не субъективного, пусть и экспертного, мнения.

2.2

Интерфейс продавца

Какие задачи поможет решить:

- Вся информация, нужная для работы продавцам, в одном месте и в близком доступе

- Снижается многократно количество вопросов руководителю

- Растет лояльность продавцов к работодателю, потому что система мотивации представлена прозрачно и понятно

Удобный интерфейс с доступом к графику работы, расчету ЗП, обучающему разделу. Снимает множество вопросов продавцов, увеличивает

лояльность к работодателю за счет прозрачности работы и экономит время руководителя.

2.3

Блок управления маркетингом

Главные показатели работы маркетинга на одном экране.

Какие задачи поможет решить:

- Контролировать эффективность маркетинговых активностей

- Планировать и контролировать бюджет на рекламу и маркетинг

- Отслеживать индекс лояльности, посещаемость магазинов, конверсии и т.

д.

д.

Система будет работать корректно при полной интеграции с вашей учетной программой. Вы сами решаете какие данные будете передавать

на платформу.

Боссборд

Какие задачи поможет решить:

- Контролировать основные бизнес-показатели можно онлайн, с любого устройства

- Быстро увидеть, отклонения от нормы и при необходимости принять рабочее решение

- Быстрый доступ к основной информации: графики, планы, адреса и телефоны и т.д.

Комплексная информация для руководителя с основными коммерческими показателями работы. Все бизнес-показатели онлайн на экране

любого устройства.

Зачем вам умная система управления

1

Объективные решения на основе данных

2

Сокращение времени на операционку

3

Оперативный контроль в онлайн-режиме, решения можно принять быстро

4

Рост бизнес — KPI

Как умные системы помогают вести бизнес

кейсы

до 3%

Сократили возвраты по магазинам

на 150%

увеличили количество повторных покупок

92%

NPS (индекс лояльности потребителей) по нашей сети

о компании

Надежное партнерство — важнее всего!

Слово генерального директора

Наша миссия — помочь клиентам развивать бизнес.

РЕГИОНПРОЕКТ — не просто компания, которая отгружает обои со склада. Это в первую очередь помощник, знающий как решить

задачи и боли клиентов.

Мы работаем на бизнес наших партнеров, ведь без их роста мы сами застынем на одном месте. А для этого нужно быть надежным

поставщиком. К этому мы стремимся и такими являемся.

Компания РЕГИОНПРОЕКТ на рынке с 2006 года и за это время мы постоянно делаем больше, чем от нас ожидают. Мы хотим, чтобы

наши клиенты развивались максимально быстро и эффективно.

Генеральный директор,

Юрий Владимирович Киселев

Наш youtube — канал “Настенный бизнес”

youtube.com/embed/Z4rGj28LVK4″ title=»YouTube video player» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>Отправить заявку

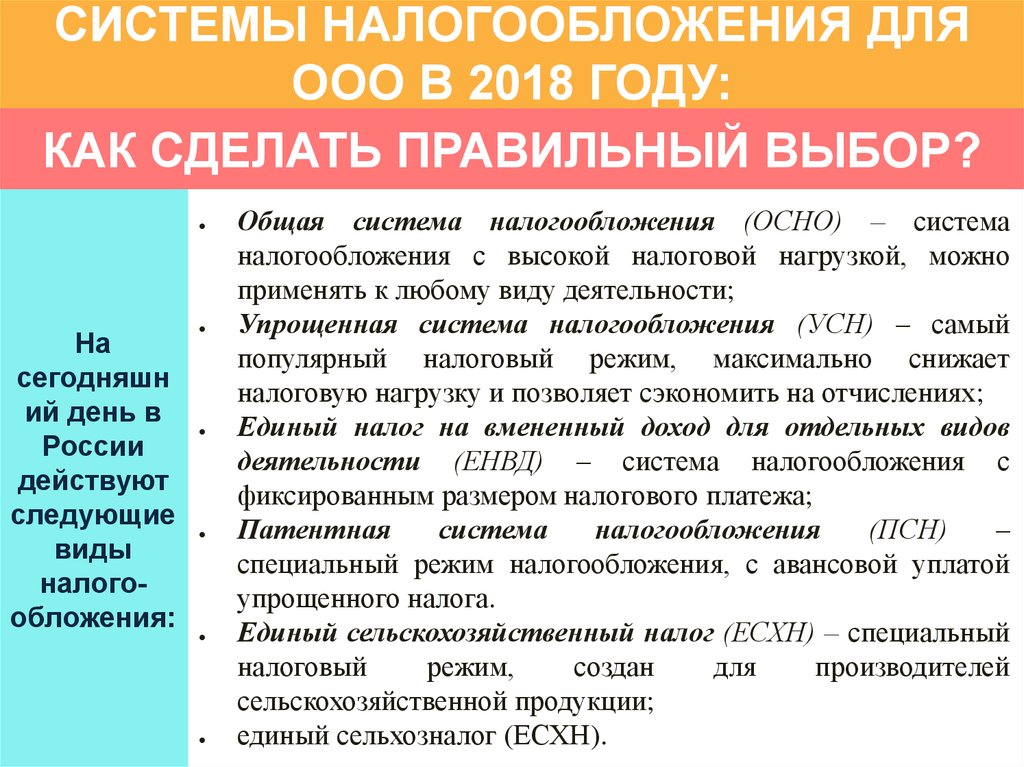

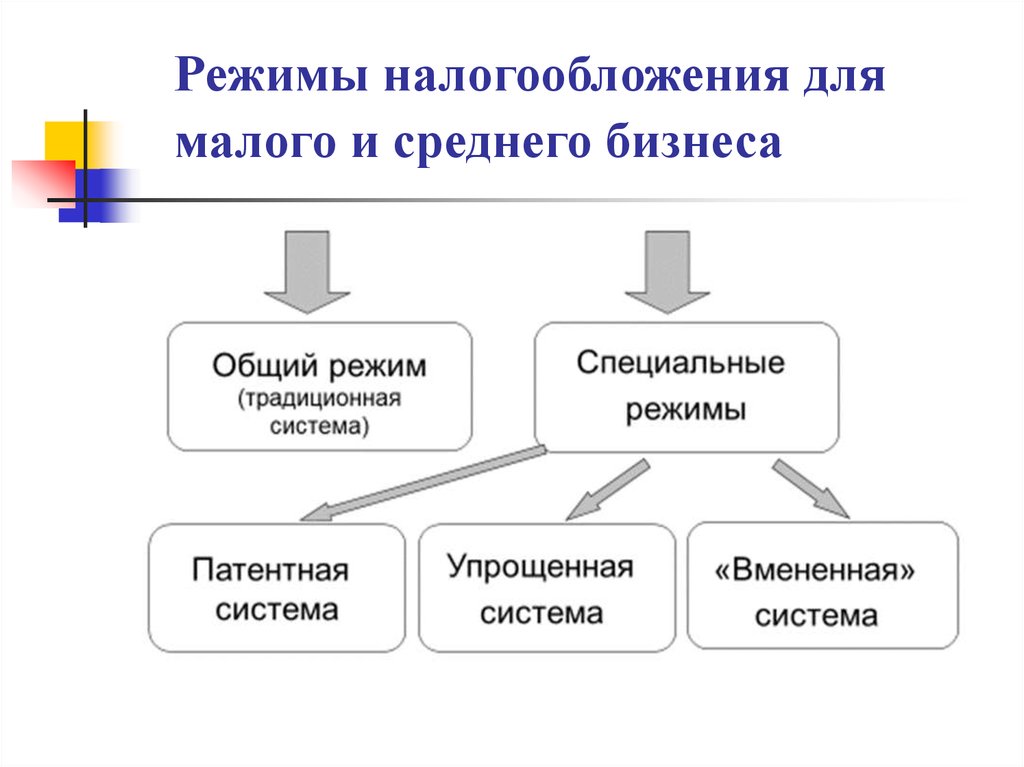

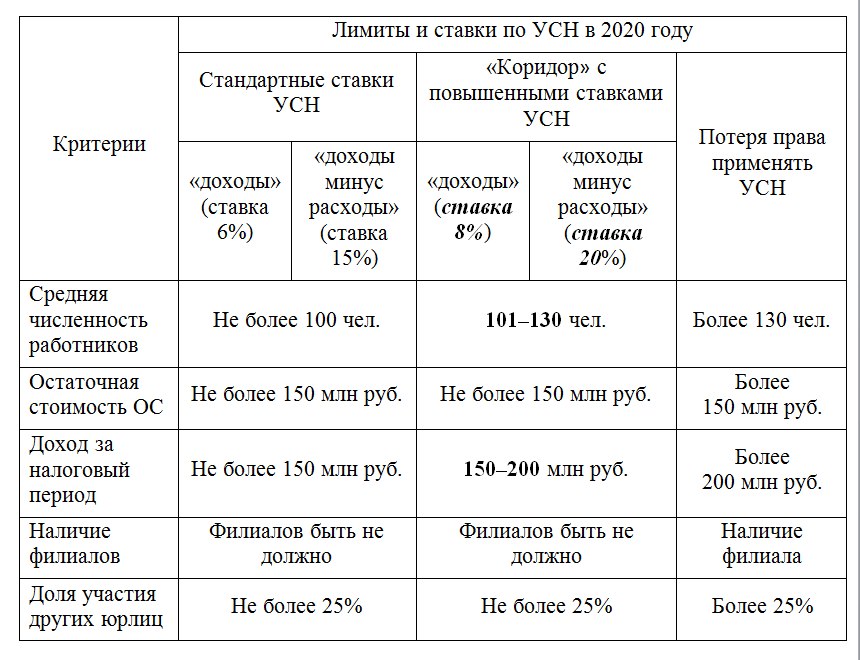

5 Систем налогообложения в мире

Территориальное налогообложение является одной из лучших систем налогообложения в мире.

В настоящее время около 40 стран используют территориальное налогообложение.

Территориальное налогообложение означает, что вы должны платить налог на прибыль, полученную только на территории страны или юрисдикции. Иностранный доход юридически налогом не облагается.

Это вовсе не обозначает, что все иностранные доходы всегда свободны от налогов. Вы должны подробно ознакомится с налоговым кодексом страны, чтобы иметь представление о том, что классифицируется, как иностранный доход. У каждой страны существуют свои особенности при работе с территориальным налогообложением.

Большинство цифровых кочевников и вечных туристов, совершают ошибку, думая если деньги поступают от юридического лица за рубежом, то они не обязаны платить налог. Но, так как они работают на территории этой страны, данный доход будет рассматриваться как местный. Следовательно, этот доход так же облагается налогом. Поэтому так важно выбрать подходящую страну для минимизации налогов.

Но, так как они работают на территории этой страны, данный доход будет рассматриваться как местный. Следовательно, этот доход так же облагается налогом. Поэтому так важно выбрать подходящую страну для минимизации налогов.

Сейчас многие страны, не могут «поймать» цифровых кочевников. Но более развитые страны, находят лазейки. Поэтому очень важно знать о всех способах налогообложения!

Если у вас остались вопросы, забронируйте бесплатный звонок!

Ангола, Ангилья, Белиз, Бермудские Острова, Бутан, Боливия, Ботсвана, Виргинские острова (Великобритания), Коста-Рика, Демократическая Республика Конго, Джибути, Эсватини, Грузия, Гватемала, Гвинея-Бисау, Гонконг, Ливан, Ливия, Макао, Малави, Малайзия, Маршалловы Острова, Микронезия, Намибия, Никарагуа, Палау, Палестинская автономия, Панама, Парагвай, Остров Святой Елены, Вознесения и Тристан-да-Кунья, Сейшельские острова, Сингапур, Сомали, Сирия, Токелау, Тувалу, Замбия, Иран, Филиппины, Саудовская Аравия.

Термин Нон- Дом от англ. (non domiciled) широко используется среди англоязычного населения. Термин non domicile на русский язык переводиться, как не домицилий.

Для начала давайте разберемся что такое домицилий?

Понятие домицилий отличается от обычных понятий места жительства. Домицилий не следует путать с гражданством или национальностью! Физическое лицо может иметь больше одного гражданства, несколько резиденций, но домицилий может быть только один.

Домицилий бывает по рождению (наследуется от отца). Так же существует домицилий по выбору. Начиная с 16 лет домицилий можно поменять, то есть переехать в другую страну безвозвратно.

Как получить статус нон-домициль (non-dom)?

Приведу пример: вы резидент Великобритании, но ваш родной дом (домицилий), находится за пределами страны. Как правило, это страна, где вы родились или переехали куда-то без намерения возвращаться. Великобритания не является вашим основным местом проживания. То есть статус нон-дом может получить резидент Великобритании, имеющий основное место проживание за границей.

Иностранцы с налоговым статусом «нон-дом»обязаны платить налоги, только на прибыль, ввозимые на территории страны. Прибыль, полученная за пределами страны, налогом не облагается. НО! Налогом облагается иностранная прибыль, которая ввозится на территорию Великобритании. Это называется налогообложение на основе принципа ремитирования.

Так же важно! Если вы прожили в Великобритании 15 лет из 20 налоговых, вы автоматически приобретаете статус домицилий. Это значит, что вы обязаны платить налоги в полной мере, как местные граждане!

Налоговая система «Нон-дон» представляет собой смесь территориального и резидентного налогообложения. Простым языком, это система налогообложения, при которой, вы проживаете в одной стране и являетесь налоговым резидентом с домицилием в любой другой стране.

При этом, страны предоставляют вам специальный налоговой льготный режим для доходов иностранных граждан. При определенных условиях иностранный доход не облагается налогом. Но, только до тех пор, пока ваш текущий капитал, не будет перечислен в эту страну. Капитал, который вы не переводите в страну, налогом не облагается!

Но, только до тех пор, пока ваш текущий капитал, не будет перечислен в эту страну. Капитал, который вы не переводите в страну, налогом не облагается!

В большинстве случае только иностранцы попадают под это понятие. То есть, вы можете использовать налогообложение страны, не связанное с вашим настоящим (родным) домом.

Страны, которые используют систему налогообложения Нон- Дом: Мальта, Кипр и Великобритания.

Налогообложение | Определение, цель, важность и типы

Адам Смит

Смотреть все СМИ

- Ключевые люди:

- Канси

Диоклетиан

Веспасиан

Жан-Батист Кольбер

Уоррен Гастингс

- Похожие темы:

- подоходный налог

налоговое законодательство

налог на имущество

тариф

душа

Просмотреть весь связанный контент →

Самые популярные вопросы

Что такое налогообложение?

Налогообложение – это введение правительствами обязательных сборов с физических или юридических лиц почти во всех странах мира. Налогообложение используется в основном для увеличения доходов для государственных расходов, хотя оно может служить и другим целям.

Налогообложение используется в основном для увеличения доходов для государственных расходов, хотя оно может служить и другим целям.

Как налогообложение связано с доходами государства?

В современной экономике налоги являются наиболее важным источником государственных доходов. Однако налогообложение не является единственным источником доходов правительства. Налоги отличаются от других источников доходов тем, что они являются обязательными сборами и являются безвозмездными (кроме налогов на заработную плату), т. е. обычно не уплачиваются в обмен на какую-то конкретную вещь.

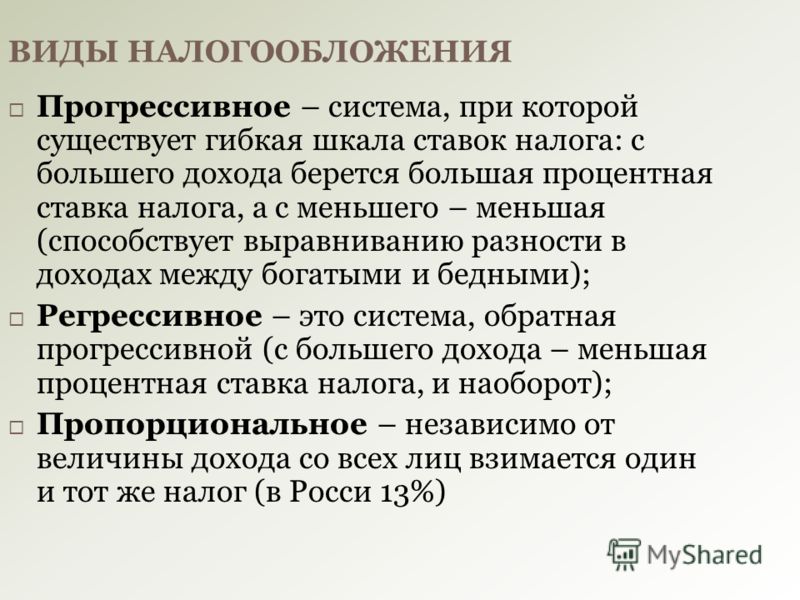

Какой вид налогообложения является прямым налогом?

Прямой налог — это вид налогообложения физического лица, который обычно основан на платежеспособности физического лица, измеряемой доходом, потреблением или чистым богатством.

Какой вид налогообложения является косвенным налогом?

Косвенный налог – это вид налогообложения, взимаемого с производства или потребления товаров и услуг или с операций.

Каким видом налогообложения является НДС (налог на добавленную стоимость)?

Налог на добавленную стоимость (НДС) — это вид косвенного налогообложения, взимаемого государством с суммы, которую предприятие добавляет к цене товара в процессе производства и распределения товара. НДС взимается кредитным методом, который признает и корректирует налоги, уплаченные за ранее приобретенные ресурсы.

налогообложение , введение правительствами обязательных сборов с физических или юридических лиц. Налоги взимаются почти во всех странах мира, в первую очередь для увеличения доходов для государственных расходов, хотя они служат и другим целям.

Эта статья посвящена налогообложению в целом, его принципам, целям и последствиям; в частности, в статье обсуждаются природа и цели налогообложения, следует ли классифицировать налоги как прямые или косвенные, история налогообложения, каноны и критерии налогообложения, а также экономические последствия налогообложения, в том числе перенесение и распространение (определение того, кто несет окончательное бремя налогов, когда это бремя переходит от физического или юридического лица, которое считается несущим за него юридическую ответственность, к другому). Для дальнейшего обсуждения роли налогообложения в налогово-бюджетной политике см. см. государственная экономическая политика. Кроме того, см. международная торговля для получения информации о тарифах.

Для дальнейшего обсуждения роли налогообложения в налогово-бюджетной политике см. см. государственная экономическая политика. Кроме того, см. международная торговля для получения информации о тарифах.

В современной экономике налоги являются наиболее важным источником государственных доходов. Налоги отличаются от других источников дохода тем, что они являются обязательными и безвозмездными сборами, т. Е. Обычно они не уплачиваются в обмен на какую-то конкретную вещь, такую как конкретная государственная услуга, продажа государственной собственности или выпуск государственного долга. . В то время как налоги предположительно собираются для благосостояния налогоплательщиков в целом, ответственность отдельного налогоплательщика не зависит от какой-либо конкретной полученной выгоды. Однако есть важные исключения: налоги на заработную плату, например, обычно взимаются с доходов от труда для финансирования пенсионных пособий, медицинских выплат и других программ социального обеспечения — все это, скорее всего, пойдет на пользу налогоплательщику. Из-за вероятной связи между уплаченными налогами и полученными пособиями налоги на заработную плату иногда называют «взносами» (как в Соединенных Штатах). Тем не менее платежи обычно являются обязательными, а связь с пособиями иногда довольно слабая. Другим примером налога, который связан с полученными выгодами, хотя и не очень четко, является использование налогов на моторное топливо для финансирования строительства и содержания дорог и автомагистралей, услугами которых можно пользоваться, только потребляя облагаемое налогом моторное топливо.

Из-за вероятной связи между уплаченными налогами и полученными пособиями налоги на заработную плату иногда называют «взносами» (как в Соединенных Штатах). Тем не менее платежи обычно являются обязательными, а связь с пособиями иногда довольно слабая. Другим примером налога, который связан с полученными выгодами, хотя и не очень четко, является использование налогов на моторное топливо для финансирования строительства и содержания дорог и автомагистралей, услугами которых можно пользоваться, только потребляя облагаемое налогом моторное топливо.

В 19 веке преобладала идея, что налоги должны служить в основном для финансирования правительства. В прежние времена и сегодня правительства использовали налогообложение не только в фискальных целях. Один полезный способ рассмотреть цель налогообложения, приписываемый американскому экономисту Ричарду А. Масгрейву, состоит в том, чтобы провести различие между целями распределения ресурсов, перераспределения доходов и экономической стабильности. (Экономический рост или развитие и международная конкурентоспособность иногда указываются как отдельные цели, но, как правило, они могут быть отнесены к остальным трем.) распределение, поддерживается, если налоговая политика не препятствует распределению, определяемому рынком. Вторая цель, перераспределение доходов, предназначена для уменьшения неравенства в распределении доходов и богатства. Целью стабилизации, реализуемой посредством налоговой политики, политики государственных расходов, денежно-кредитной политики и управления долгом, является поддержание высокого уровня занятости и стабильности цен.

(Экономический рост или развитие и международная конкурентоспособность иногда указываются как отдельные цели, но, как правило, они могут быть отнесены к остальным трем.) распределение, поддерживается, если налоговая политика не препятствует распределению, определяемому рынком. Вторая цель, перераспределение доходов, предназначена для уменьшения неравенства в распределении доходов и богатства. Целью стабилизации, реализуемой посредством налоговой политики, политики государственных расходов, денежно-кредитной политики и управления долгом, является поддержание высокого уровня занятости и стабильности цен.

Должны ли вы перечислять налоговые вычеты постатейно или использовать стандартный вычет?

Возможны конфликты между этими тремя целями. Например, распределение ресурсов может потребовать изменения уровня или состава (или и того, и другого) налогов, но эти изменения могут сильно сказаться на семьях с низкими доходами, тем самым нарушая цели перераспределения. В качестве другого примера, налоги, которые сильно перераспределяют, могут противоречить эффективному распределению ресурсов, необходимых для достижения цели экономической нейтральности.

В качестве другого примера, налоги, которые сильно перераспределяют, могут противоречить эффективному распределению ресурсов, необходимых для достижения цели экономической нейтральности.

Как соотносятся налоги США с международными?

Федеральный бюджет и экономика

Q.

Как налоги США соотносятся с международными?

A.

Совокупные налоговые поступления в США составили 24 процента валового внутреннего продукта, что значительно ниже средневзвешенного значения в 34 процента для других стран ОЭСР. другие страны ОЭСР.

ИТОГО НАЛОГОВЫЕ ДОХОДЫ

Налоги в США ниже, чем в других странах с высоким уровнем доходов (рис. 1). В 2018 году налоги на всех уровнях правительства США составляли 24 процента валового внутреннего продукта (ВВП) по сравнению со средним показателем в 34 процента для других 35 стран-членов Организации экономического сотрудничества и развития (ОЭСР).

Среди стран ОЭСР только Чили, Ирландия и Мексика собрали меньше налоговых поступлений, чем Соединенные Штаты, в процентах от ВВП. Налоги превышали 40 процентов ВВП в семи европейских странах, включая Францию, где налоги составляли 46 процентов ВВП. Но эти страны, как правило, предоставляют более обширные государственные услуги, чем Соединенные Штаты.

Налоги превышали 40 процентов ВВП в семи европейских странах, включая Францию, где налоги составляли 46 процентов ВВП. Но эти страны, как правило, предоставляют более обширные государственные услуги, чем Соединенные Штаты.

СОСТАВ НАЛОГОВЫХ ДОХОДОВ

Налоги на доходы и прибыль: Налоги на доходы физических лиц и прибыль от бизнеса налоги составляли в среднем 34 процента от общей суммы (рис. 2). Австралия, Дания и Новая Зеландия возглавили США в этой категории, получив более половины своего общего дохода от таких налогов. В Соединенных Штатах только налоги на доходы и прибыль физических лиц приносят 41 процент от общего объема налоговых поступлений по сравнению с 24 процентами в среднем по ОЭСР.

Взносы на социальное обеспечение: Соединенные Штаты собрали немного меньше доходов от программ выхода на пенсию, инвалидности и других программ социального обеспечения — 25 процентов от общего объема налоговых поступлений — чем в среднем по ОЭСР (26 процентов). В некоторых странах этот показатель был значительно выше среднего: Чешская Республика, Япония, Словацкая Республика и Словения получали по 40 и более процентов своих доходов от взносов на социальное обеспечение.

В некоторых странах этот показатель был значительно выше среднего: Чешская Республика, Япония, Словацкая Республика и Словения получали по 40 и более процентов своих доходов от взносов на социальное обеспечение.

Налоги на имущество: Доля налогов на имущество в налоговых поступлениях США почти в два раза выше — 12 процентов в 2018 году — по сравнению со средним показателем по ОЭСР (6 процентов). Почти все доходы от налогов на недвижимость в Соединенных Штатах собираются правительствами штатов и местными органами власти.

Налоги на товары и услуги: Соединенные Штаты меньше зависят от налогов на товары и услуги (включая как общие налоги на потребление, так и налоги на конкретные товары и услуги), чем любая другая страна ОЭСР, таким образом собирая 18 процентов налоговых поступлений. по сравнению с 32 процентами для ОЭСР. Налог на добавленную стоимость (НДС) — разновидность общего налога на потребление, взимаемого поэтапно, — является основным источником доходов от налога на потребление в странах ОЭСР.

д.

д.