Содержание

Как правильно заплатить налоги в Казахстане

Хронология

Рассылка Frank Media

Итоги недели, наша трактовка основных событий на банковском

рынке

Пример рассылки

Мы в телеграме

@frank_media

Цифра дня

Средний срок ипотеки на вторичном рынке

22,3

лет

+1,62

год к году

Мы в телеграме

@frank_media

Цифра дня

Средний срок ипотеки на вторичном рынке

22,3

лет

+1,62

год к году

Мы в телеграме

@frank_media

Как правильно заплатить налоги в Казахстане

Frank Media узнали об особенностях налогообложения Казахстана и том, чего ждать релокантам и удаленщикам

Фото: Unsplash.com

Для осенней волны эмигрантов Казахстан стал одним из самых популярных направлений благодаря протяженной сухопутной границе с Россией и безвизовому режиму. В декабре республиканское МВД сообщило о 800 тысячах граждан РФ, которые въехали в РК после объявления в России частичной мобилизации. Из них около 300 тысяч до сих пор остаются в Казахстане. После полугода жизни здесь россияне потеряют налоговое резидентство на родине и станут платить налоги в Казахстане. Frank Media узнали об особенностях налогообложения республики и том, как работает соглашение об избежании двойного налогообложения между двумя странами.

В декабре республиканское МВД сообщило о 800 тысячах граждан РФ, которые въехали в РК после объявления в России частичной мобилизации. Из них около 300 тысяч до сих пор остаются в Казахстане. После полугода жизни здесь россияне потеряют налоговое резидентство на родине и станут платить налоги в Казахстане. Frank Media узнали об особенностях налогообложения республики и том, как работает соглашение об избежании двойного налогообложения между двумя странами.

Как остаться — работает ли «визаран» в Казахстане

Согласно законодательству РК россияне имеют право находиться на территории республики 90 дней (30 без регистрации и еще 60, встав на миграционный учет — FM). После этого придется либо покинуть Казахстан, либо легализовать дальнейшее пребывание.

Текущее законодательство Казахстана не дает однозначного ответа, легально ли сделать “визаран” – временно пересечь границу с другим государством, чтобы “обнулить” количество проведенных в Казахстане дней.

Статья 6 закона “О миграции населения” гласит, что граждане стран, которым не нужна виза в Казахстан, могут находиться в РК суммарно не более 90 календарных дней в течение каждого периода в 180 календарных дней. А по постановлению правительства, утверждающему правила въезда и пребывания иммигрантов в РК, срок пребывания для граждан из стран Евразийского экономического союза (ЕАЭС, Казахстан и Россия – его члены – FM) заканчивается по истечении 90 дней. Упоминания о правиле 180 дней в нем нет. Эта коллизия позволяет юристам и релокантам спорить о законности “визарана”.

Осенью законодатели РК решили добавить в постановление правительства правило 180 дней, однако после публичного обсуждения документ был отправлен в архив. Несмотря на успешные кейсы “визарана” в соседние с Казахстаном страны, которыми делятся россияне в соцсетях, опрошенные Frank Media юристы призывают считать нормы закона о миграции превалирующими.

“Визаран» не решает вопрос длительного пребывания в Казахстане, так как оставшиеся три месяца полугодия надо провести в другой стране, а потом заново проходить процедуру регистрации в РК.

Теоретически можно въезжать то по внутрироссийскому, то по заграничному паспорту, однако пропуск в страну в таком случае не гарантирует никто”.

Сергей Нестеренко, партнер по международному налогообложению и иммиграции компании GSL Law & Consulting

Самый распространенный способ остаться в Казахстане для россиян — получить разрешение на временное пребывание (РВП). По законодательству РК, основаниями для получения РВП являются воссоединение семьи, трудовая или миссионерская деятельность, лечение, учеба или открытие бизнеса. Большинство граждан РФ сейчас получают РВП по рабочим основаниям, здесь будет обязательным трудовой договор или договор ГПХ с работодателем, продолжает Нестеренко. РВП дается на срок до 1 года.

С лета обладатели РВП получили большую свободу действий. В июле республиканское МВД доработало свои информационные системы: теперь РВП не аннулируется при каждом выезде, а принимающая сторона не должна восстанавливать регистрацию иностранца в миграционной службе после его возвращения, отмечают эксперты KPMG.

Еще один вариант легализации в РК – получение разрешения на постоянное проживание (РПП, казахстанский аналог ВНЖ — FM). Оно выдается сразу на 10 лет. Подавать на него можно и без РВП, претендентам он выдается на срок до 90 дней, напоминает председатель Московской коллегии адвокатов “Аронов и партнеры” Александр Аронов. Для этого нужно доказать свою платежеспособность – иметь на счету в казахском банке сумму, равную 1320 МРП (месячный расчетный показатель, который используется для исчисления пенсий, пособий, налогов и т.д. — FM) На 2022 год 1 МРП составляет 3180 тенге, то есть речь идет о сумме около 4,2 млн тенге, или примерно о $9000. В 2023 году МРП вырастет до 3450 тенге. По текущему курсу речь будет идти уже о $9700.

Если с ходатайством о получении разрешения на постоянное проживание обращается семья, то подтвердить наличие такой суммы должен каждый ее член, достигший 16-летнего возраста, напоминает Нестеренко. Эта сумма должна оставаться на счету в течение всего срока рассмотрения заявления.

Впрочем, от подтверждения платежеспособности избавлены этнические казахи, а также все родившиеся или ранее состоявшие в гражданстве Казахской ССР или Казахстана.

Как платят налоги в Казахстане

Налоговым резидентом Казахстана россияне станут на 184 день проживания в республике в течение любого последовательного 12-месячного периода, а не календарного года, напоминает представитель EY Казахстан. Таким образом, все уехавшие из РФ в конце сентября 2022 года приобретут налоговое резидентство РК уже в конце марта. Но налоговые обязательства перед Казахстаном могут появиться у них гораздо раньше. Например, с момента получения РВП по трудоустройству или открытия своего дела.

Если вы наемный работник

Граждане ЕАЭС могут трудиться в Казахстане без получения разрешения на работу. Поэтому трудоустраивающиеся в РК россияне могут заключить с казахстанской фирмой как трудовой договор, так и договор гражданско-правового характера (ГПХ). При найме сотрудника по трудовому договору с заработной платы удерживается индивидуальный подоходный налог (ИПН, аналог российского НДФЛ — FM), по ставке 10%. “Этот размер ставки применяется как для налоговых резидентов РК, так и для нерезидентов”, — говорит юрист BGP Litigation Линда Куркулите. Однако налоговые резиденты Казахстана могут применить специальный ежемесячный налоговый вычет, который снизит налогооблагаемую базу. Вычет равен 14 МРП и предоставляется на основе заявления налогоплательщика. Размер МРП для налоговых расчетов на 2022 год чуть ниже, чем для расчета пособий и социальных выплат – 3063 тенге. Таким образом, речь идет о вычете 42 882 тенге. В 2023 году он вырастет до 3450 тенге, сообщает казахстанский портал для бухгалтеров uchet.kz.

“Этот размер ставки применяется как для налоговых резидентов РК, так и для нерезидентов”, — говорит юрист BGP Litigation Линда Куркулите. Однако налоговые резиденты Казахстана могут применить специальный ежемесячный налоговый вычет, который снизит налогооблагаемую базу. Вычет равен 14 МРП и предоставляется на основе заявления налогоплательщика. Размер МРП для налоговых расчетов на 2022 год чуть ниже, чем для расчета пособий и социальных выплат – 3063 тенге. Таким образом, речь идет о вычете 42 882 тенге. В 2023 году он вырастет до 3450 тенге, сообщает казахстанский портал для бухгалтеров uchet.kz.

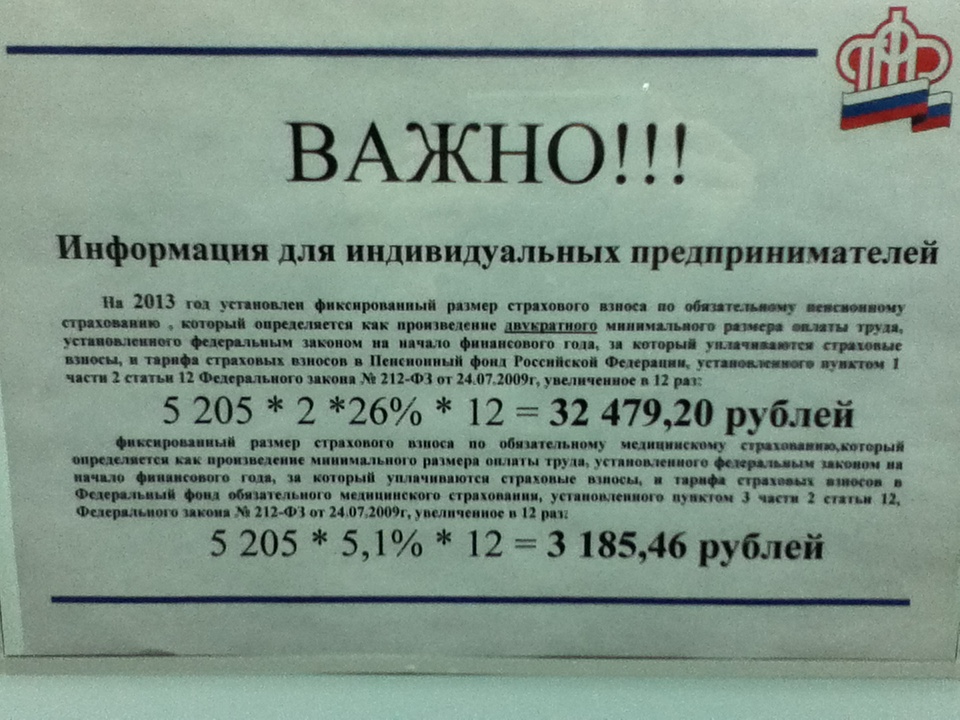

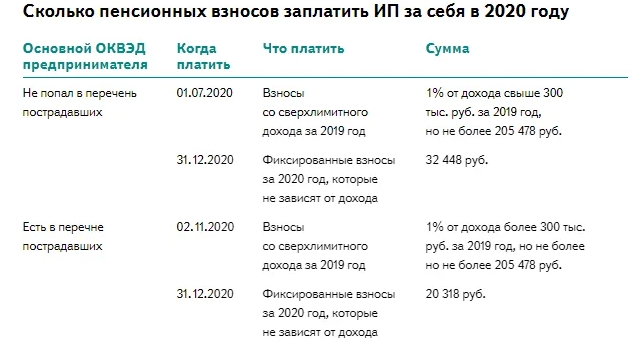

Также за свой счет сотрудник выплачивает обязательные пенсионные взносы (ОПВ) в размере 10% от полученного дохода и взносы на обязательное социальное и медицинское страхование (ВОСМС) в размере 2%.

За счет работодателя выплачиваются социальный налог (СН) в размере 9,5%, социальные отчисления (СО) в размере 3,5% и отчисления на обязательное социальное медицинское страхование (ОСМС) 3%, перечисляет представитель EY Казахстан.

Если сотрудник, работающий по трудовому договору, налоговый нерезидент Казахастана, но гражданин ЕАЭС, при исчислении чистой заработной платы, которая будет получена на руки, учитывается вся сумма его оклада, обращает внимание Куркулите. Тогда как подоходный налог для налоговых резидентов Казахстана исчисляется после вычета всех удержанных взносов и налоговых вычетов.

Если сотрудник работает на казахстанскую фирму по договору ГПХ, то с его зарплаты будут удерживаться только ИПН, ОПВ и ВОСМС. Для работодателя такой формат сотрудничества выгоден: он не выплачивает за работника “социальные” платежи. А вот сотрудникам – налоговым нерезидентам такой формат невыгоден, так как ставка ИПН для них составит 20%, и они не смогут воспользоваться налоговым вычетом, разъясняет портал mybuh.kz.

В третьем квартале 2022 года средняя номинальная зарплата в Казахстане приблизилась к 300 тысячам тенге (около $640 по текущему курсу), сообщало Бюро национальной статистики. Frank Media попросили экспертов BGP Litigation рассчитать, сколько получит резидент и нерезидент при оформлении по трудовому договору и ГПХ.

| Трудовой договор | Трудовой договор | ГПХ | ГПХ* | |

| Налоговый резидент | Налоговый нерезидент, гражданин ЕАЭС | Налоговый резидент | Налоговый нерезидент, гражданин ЕАЭС | |

| Пенсионные взносы, с оклада | 10%, 30 000 тенге | 10%, 30 000 тенге | 10%, 30 000 тенге | 10%, 30 000 тенге |

| Страховые взносы, с оклада | 2%, 6000 тенге | 2%, 6000 тенге | 2%, 6000 тенге | 2%, 6000 тенге |

| Индивидульный подоходный налог | 10%, после вычетов ОПВ, ВОСМС, 14 МРП | 10%, с оклада | 10%, после вычета пенсионного и страхового взносов | 20%, с дохода |

| Сумма к выплате, тенге | 241 888 | 234 000 | 237 600 | 204 000 |

* расчет суммы к выплате по договору ГПХ с налоговым нерезидентом произведен редакцией Frank Media

Если вы открываете бизнес

Любимый формат российских фрилансеров – самозанятость — по казахскому законодательству доступен лишь гражданам РК и этническим казахам. Спецрежимов для “цифровых кочевников” также не предусмотрено. Поэтому для россиян, решивших начать в Казахстане свое дело, есть лишь две опции – стать индивидуальным предпринимателем (ИП) или открыть товарищество с ограниченной ответственностью (ТОО).

Спецрежимов для “цифровых кочевников” также не предусмотрено. Поэтому для россиян, решивших начать в Казахстане свое дело, есть лишь две опции – стать индивидуальным предпринимателем (ИП) или открыть товарищество с ограниченной ответственностью (ТОО).

Статья 30 Предпринимательского кодекса Казахстана гласит, что ИП могут становиться лишь граждане республики и этнические казахи. В 2017 году Минфин выпустил письмо, которым разрешил гражданам стран ЕАЭС становиться ИП. Однако иностранцы с РВП регистрировать ИП не могут, потребуется разрешение на постоянное проживание. Зарегистрировать ТОО по общему правилу может иностранец с ВНЖ или визой бизнес-иммигранта. Однако для стран, с которыми у Казахстана безвизовый режим (Россия в их числе) такая виза не требуется, напоминает Аронов. Таким образом, если же у иностранца нет ВНЖ, но есть потребность в ведении бизнеса в Казахстане, ТОО “может стать идеальным решением”, заключает Куркулите.

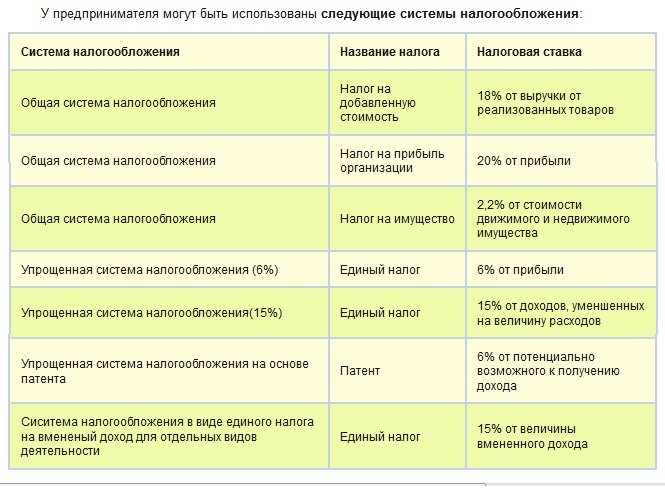

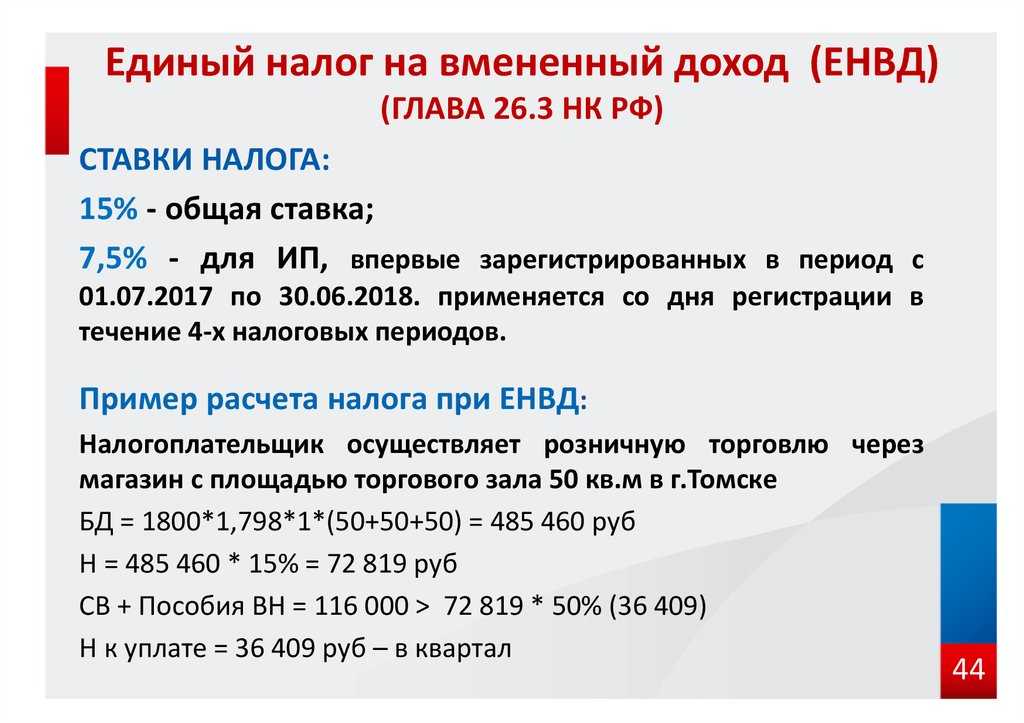

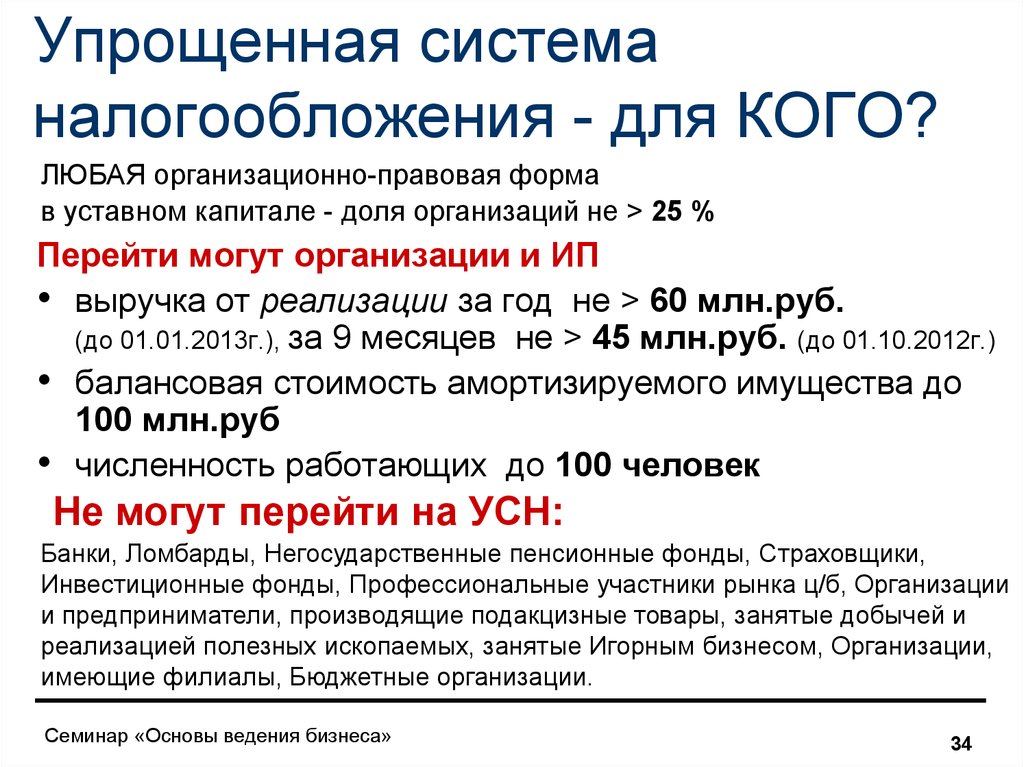

В Казахстане, как и в России, действует упрощенная система налогообложения. Для ИП и ТОО ставка — одинаковая 3% от дохода в раз полугодие. В случае ИП она заменяет собой ИПН и соцналог, а для ТОО – корпоративный подоходный и социальные налоги. Они выплачиваются даже если дохода в налоговом периоде не было.

Для ИП и ТОО ставка — одинаковая 3% от дохода в раз полугодие. В случае ИП она заменяет собой ИПН и соцналог, а для ТОО – корпоративный подоходный и социальные налоги. Они выплачиваются даже если дохода в налоговом периоде не было.

Индивидуальный предприниматель также платит в Казахстане ОПВ — 10%, социальные отчисления в размере 3,5% от зарплаты. Причем размер базы для этих отчислений ИП может выбирать самостоятельно в пределах установленных лимитов. Минимум “базы” — 1 минимальная заработная плата, которая в 2022 году составляет 60 тысяч тенге, а в следующем году вырастет до 70 тысяч. Также ИП платит ВОСМС – 5% от 1,4 минимальной зарплаты, то есть для 2022 года речь идет о 4200 тенге.

ТОО как работодатель с сотрудников удерживает также стандартные 10% подоходного налога, 10% ОПВ, 2% ВОСМС, а также за свой счет уплачивает 3,5% социальных отчислений и 3% за обязательное медицинское страхование.

Важно, что далеко не каждый бизнес может воспользоваться “упрощенкой”: есть требования по штату, доходам и наличию структурных подразделений. Также не могут быть “упрощенцами” консультанты, бухгалтера и аудиторы, страховые брокеры и агенты, юристы и т.д. Полный перечень запретных специальностей перечислен в статье 683 Налогового кодекса Казахстана.

Также не могут быть “упрощенцами” консультанты, бухгалтера и аудиторы, страховые брокеры и агенты, юристы и т.д. Полный перечень запретных специальностей перечислен в статье 683 Налогового кодекса Казахстана.

С точки зрения отчетности перед российскими налоговыми органами россиянам, релоцировавшимся в Казахстан этой осенью, начинать свое дело выгоднее с нового года. По закону налоговые резиденты РФ в течение трех месяцев обязаны подать в ФНС уведомление об участии в иностранной компании, а от нерезидентов этого не требуется, советует Нестеренко.

Как платить налоги в РФ, если живешь в Казахстане

Налоговые резиденты России платят НДФЛ со своих общемировых доходов. В 1996 году правительства Казахстана и РФ заключили Конвенцию “Об устранении двойного налогообложения”, действие которой распространяется и на подоходный налог. Поэтому при получении дохода от источников в Казахстане они должны будут самостоятельно подать декларацию, пересчитав свой доход в рубли, зачесть уплаченные в РК налоги (в большинстве случаев – 10%), и при необходимости доплатить разницу – 3% или 5% в зависимости от дохода, объясняет Куркулите.

Если россиянин официально трудоустроен в Казахстане, налоговых коллизий не возникает. Однако ситуация, когда релокант продолжает работать на РФ из Казахстана, ставит перед налоговыми органами двух стран много вопросов, сетуют собеседники Frank Media. Вознаграждение, выплачиваемое за работу в Казахстане (вне зависимости от фактического места выплаты) должно облагаться в РК, обращают внимание эксперты EY Казахстан. Но в стране нет механизма зачета налога, уплаченного за рубежом, и есть риск, что человек вынужден будет заплатить его дважды, указывают они.

По российскому законодательству, ставка НДФЛ для сотрудника, потерявшего налоговое резидентство РФ, заработок внутри страны должен облагаться по ставке 30%. Однако многие удаленщики и их работодатели в таком случае вообще переставали платить и удерживать НДФЛ, так как квалифицировали доходы за выполненную за рубежом работу как доход от зарубежных источников. Минфин и ФНС с таким подходом соглашались.

В 2022 году из-за массовой эмиграции россиян Минфин решил признать доходы удаленщиков — налоговых нерезидентов от российских компаний доходами от источников в РФ и обложить НДФЛ. Законодательные изменения еще не приняты. Пока Минфин склоняется к сохранению ставки 13-15% для тех, кто был налоговым резидентом РФ в 2021 году.

Законодательные изменения еще не приняты. Пока Минфин склоняется к сохранению ставки 13-15% для тех, кто был налоговым резидентом РФ в 2021 году.

Пока ни Казахстан, ни Россия не давали пояснений, как будет работать конвенция в таком случае.

Валютные операции без ограничений

По закону “О валютном регулировании и контроле”, резидентами признаются лишь граждане Казахстана и лица с ВНЖ. Таким образом, действие норм закона на россиян с РВП не распространяется, они могут свободно переводить валюту из России и в РК.

Что касается резидентов, то они вправе открывать счета в зарубежных банках без ограничений и не обязаны самостоятельно отчитываться о движении средств на них перед Нацбанком Казахстана. Отчеты о переводах собственных средств физлиц со своих счетов в Казахстане на счета в иностранном банке предоставят регулятору сами казахстанские банки.

“Валютное законодательство Казахстана гораздо более щадящее, чем российское: требования и ограничения касаются в основном юридических лиц по внешнеторговым контрактам и коммерческой деятельности граждан. Некоммерческие же валютные операции, или безвозмездные переводы денег, или безвозмездная передача валютных ценностей между резидентами как вне Казахстана, так и на его территории разрешены”, — заключает Нестеренко.

Некоммерческие же валютные операции, или безвозмездные переводы денег, или безвозмездная передача валютных ценностей между резидентами как вне Казахстана, так и на его территории разрешены”, — заключает Нестеренко.

Подпишитесь на наш телеграм:

@frank_media

Читайте также

Главная

Frank Media

Frank Data

Исследования

Файл и оплата | Департамент доходов Джорджии

Как сообщать и перечислять налог с продаж и использования?

Пожалуйста, посетите Налоговый центр штата Джорджия , чтобы подать налоговую декларацию о продажах и использовать ее в электронном виде. Вы должны подать и оплатить в электронном виде, если вы должны более 500,00 долларов США в связи с любой декларацией, отчетом или другим документом, относящимся к налогу с продаж или налогу на использование, который необходимо подать в Департамент, даже если некоторые платежи для этих видов налогов впоследствии опускаются ниже 500 долларов США.

Га. Комп. Р. и Рег. р. 560-3-2-.26(3)(а)(4). Налогоплательщики, которым не требуется перечислять платежи электронным переводом средств, могут добровольно использовать метод дебетования ACH для перечисления налоговых платежей, как описано в подпункте (3)(b) Правила 560-3-2-.26. Однако налогоплательщики, осуществляющие платежи электронным переводом средств, будь то на обязательной или добровольной основе, должны подавать все соответствующие декларации в электронном виде. Га. Комп. Р. и Рег. р. 560-3-2-.26(7)(а). Если вы не обязаны подавать декларацию в электронном виде и решили подать декларацию в бумажном виде, вы должны заполнить форму ST-3.

Га. Комп. Р. и Рег. р. 560-3-2-.26(3)(а)(4). Налогоплательщики, которым не требуется перечислять платежи электронным переводом средств, могут добровольно использовать метод дебетования ACH для перечисления налоговых платежей, как описано в подпункте (3)(b) Правила 560-3-2-.26. Однако налогоплательщики, осуществляющие платежи электронным переводом средств, будь то на обязательной или добровольной основе, должны подавать все соответствующие декларации в электронном виде. Га. Комп. Р. и Рег. р. 560-3-2-.26(7)(а). Если вы не обязаны подавать декларацию в электронном виде и решили подать декларацию в бумажном виде, вы должны заполнить форму ST-3.Когда должны быть представлены налоговые декларации?

Декларации по налогу с продаж подлежат уплате не позднее 20-го числа месяца, следующего за отчетным периодом. О.К.Г.А. § 48-8-49, Ga. Comp. Р. и Рег. р. 560-12-1-.22. Для большинства налогоплательщиков налоговые декларации должны поступать каждый месяц; однако налогоплательщики могут подать письменный запрос на изменение частоты подачи.

Га. Комп. Р. и Рег. р. 560-12-1-.22.

Га. Комп. Р. и Рег. р. 560-12-1-.22.Я не подавал свои налоговые декларации в течение нескольких лет и заинтересован в Программе добровольного раскрытия информации в Грузии. Что мне делать?

Если с вами еще не связался Департамент, вы можете претендовать на участие в нашей программе соглашения о добровольном раскрытии информации, которая предусматривает поощрения, включая освобождение от штрафов, и может ограничивать требования к подаче документов за предыдущие периоды. Дополнительную информацию о соглашениях о добровольном раскрытии информации см. здесь.

Я хочу погасить свой налоговый долг через программу добровольного раскрытия информации, но у меня ограниченные средства; я должен оплатить всю сумму сейчас?

Хотя для участия в программе добровольного соглашения о раскрытии информации (VDA) обычно требуется полная оплата в течение 90 дней, доступны и другие варианты оплаты. Если вы не можете произвести оплату в полном объеме, укажите сумму, которую вы можете платить в месяц, при подаче заявления VDA, и мы сообщим вам, можем ли мы принять эти условия.

Должна ли подаваться налоговая декларация, если налог не уплачивается или продажи не производились?

Да. Декларация по налогу с продаж должна быть подана, даже если налог не уплачивается или продажи не производились.

Как долго дилер должен вести бухгалтерские книги и записи для целей налога с продаж и использования?

Записи должны храниться не менее трех лет. Записи, которые должны храниться, включают: записи о продажах и покупках, бухгалтерские книги, необходимые для определения суммы налога, подлежащего уплате, а также все счета-фактуры и другие записи об имуществе, облагаемом налогом с продаж или использования. О.К.Г.А. §§ 48-8-52, 48-8-53.

Что такое предварительно уплаченный расчетный налог (также известный как «предоплата налога»)?

Если налоговые обязательства дилера за предыдущий календарный год превышают 60 000 долларов США без учета местных налогов с продаж, дилер должен перечислить предварительно уплаченный расчетный налог.

Сумма «предоплаты» налога, которая должна быть перечислена, составляет 50% от расчетного налога. «Расчетное налоговое обязательство» означает среднемесячные налоговые платежи дилера штата за последний календарный год, скорректированные с учетом любого последующего изменения ставки налога штата с продаж и налога на использование. О.К.Г.А. § 48-8-49(б)(1).

Сумма «предоплаты» налога, которая должна быть перечислена, составляет 50% от расчетного налога. «Расчетное налоговое обязательство» означает среднемесячные налоговые платежи дилера штата за последний календарный год, скорректированные с учетом любого последующего изменения ставки налога штата с продаж и налога на использование. О.К.Г.А. § 48-8-49(б)(1).

Как и когда платить, налоговые ставки

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

- Если вы владеете бизнесом или предпочитаете удержание небольшого налога из зарплаты, возможно, вам придется платить ежеквартальные налоги, чтобы избежать штрафа.

- Налоговое управление позволяет вам оплачивать расчетные квартальные налоги электронным переводом средств, дебетовой или кредитной картой в Интернете.

- Как и все, что связано с налогами, оценочные налоги могут быть сложными. Но есть простой способ заплатить достаточно, чтобы избежать штрафов и процентов.

- См. лучшие налоговые программы, выбранные Personal Finance Insider »

LoadingЧто-то загружается.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Налоги — это факт жизни для большинства американцев. Но если вы работаете не по найму, подрабатываете или у вас низкая ставка удержания из зарплаты, вам, возможно, придется платить налоги четыре раза в год, а не один раз в год, как те, кто работает на постоянной работе. приходится управлять.

приходится управлять.

Доход от прироста капитала, дивидендов или распределений с вашего пенсионного счета также может повлечь за собой обязательство по подаче расчетных налогов, по словам налогового юриста Тоби Матиса, партнера Anderson Business Advisors.

Подача квартальных расчетных налогов — довольно простой и понятный процесс. Если вы должны 1000 долларов США или более при подаче декларации в апреле, вам следует выполнить следующие шаги, чтобы избежать штрафов и максимально упростить ежеквартальную подачу отчетности.

Как платить квартальные налоги

Пусть вас не пугают предполагаемые налоги. Мы разбили процесс на пять простых шагов, которые сделают ежеквартальную уплату налогов легкой задачей.

Шаг 1. Определите, обязаны ли вы платить расчетные налоги

Первым шагом при уплате расчетных налогов является выяснение того, нужно ли вам подавать декларацию ежеквартально.

Виды доходов, которые могут потребовать ежеквартальных платежей, включают:

- Доход от самостоятельной занятости, от собственного бизнеса или внештатной работы

- Работа по контракту, включая подработку или любую работу, на которой вы не являетесь наемным работником, с удержанием налогов из вашей зарплаты

- Дивиденды

- Прирост капитала

- Выплаты с пенсионного счета

- Заработная плата W-2, если вы этого не сделали иметь достаточно налогов, вычтенных из вашей зарплаты

Матис отмечает, что любой, кто рассчитывает заплатить более 1000 долларов США в виде налогов со всех этих источников дохода вместе взятых, должен планировать уплату предполагаемых налогов. Если вы соответствуете этим трем условиям, IRS не требует от вас ежеквартальных платежей:

Если вы соответствуете этим трем условиям, IRS не требует от вас ежеквартальных платежей:

- У вас не было налоговых обязательств за предыдущий год

- Вы были гражданином или резидентом США в течение всего года

- Ваш предыдущий налоговый год охватывал 12-месячный период

15 апреля, если уплаченные вами налоги составляют менее 1000 долларов США.

Еще один способ избежать предполагаемых налогов, даже если вы работаете по контракту или на постоянной основе, — увеличить удержание. Если вы одновременно работаете на фрилансе и работаете с удержанием налогов, вы можете увеличить сумму удержания, чтобы покрыть сумму, которую вы будете должны за свою внештатную работу. Пары, которые подают документы совместно, также могут использовать этот метод, если один из супругов получает зарплату, а другой работает не по найму.

Подсказка: Работодатели обычно удерживают налоги с людей, которые работают по найму. Но может быть трудно понять, достаточно ли вы платите, особенно если у вас более одной работы. Инструмент IRS Tax Resholding Estimator поможет вам рассчитать, сколько вы будете должны, исходя из вашего статуса подачи документов, количества иждивенцев, количества рабочих мест и других факторов.

Но может быть трудно понять, достаточно ли вы платите, особенно если у вас более одной работы. Инструмент IRS Tax Resholding Estimator поможет вам рассчитать, сколько вы будете должны, исходя из вашего статуса подачи документов, количества иждивенцев, количества рабочих мест и других факторов.

Шаг 2: Определите, когда платить

Если вам необходимо платить налоги ежеквартально, важно платить вовремя, чтобы избежать штрафов и процентов за просрочку платежа.

Четыре квартальных налоговых платежа распределены неравномерно. Предполагаемые налоговые платежи должны производиться следующим образом:

- с 1 января по 3 марта: оплата в налоговый день, обычно 15 апреля

- с 1 апреля по 31 мая: оплата до 15 июня

- с 1 июня по 31 августа: оплата до 15 сентября

- С 1 сентября по 31 декабря: оплата до 15 января следующего года

Если любой из этих сроков выпадает на выходной или федеральный праздник, уплата налогов производится на следующий день. Если вы платите чеком, ваш чек просто должен быть проштампован к установленному сроку.

Если вы платите чеком, ваш чек просто должен быть проштампован к установленному сроку.

По данным IRS, для фермеров и рыбаков применяются особые правила.

Рекомендуемое налоговое программное обеспечение Insider

Значок шеврона Указывает на расширяемый раздел или меню, а иногда и на предыдущие/следующие параметры навигации. Значок шеврона Указывает на расширяемый раздел или меню, а иногда и на предыдущие/следующие параметры навигации.

Учить больше

На сайте Tax Slayer

Учить больше

На веб-сайте Liberty Tax

Учить больше

На веб-сайте H&R Block

Шаг 3: Оцените свои налоговые обязательства

После того, как вы определили, что вы обязаны платить налоги ежеквартально и когда вам нужно их платить, пришло время рассчитать размер вашей задолженности.

Потенциально огромное количество входных данных, используемых в вашей окончательной налоговой декларации, может занять несколько часов, чтобы собрать их вместе с помощью программного обеспечения для подготовки налогов, в зависимости от сложности ваших финансов. К счастью, ежеквартальный налоговый процесс намного проще.

Лучше немного завысить оценку, чем занизить, так как любые излишне уплаченные налоги будут возвращены вам в качестве возмещения. Но если вы недоплачиваете, вы можете столкнуться с штрафами за недоплату.

Налоговые категории IRS 2022

В 2022 налоговом году максимальная ставка составляет 37% для индивидуальных плательщиков единого налога с доходом более 539 900 долларов США (647 850 долларов США для супружеских пар, подающих совместную декларацию). Другие ставки:

- 35% для доходов свыше 215 950 долларов США (431 900 долларов США для супружеских пар, подающих совместную декларацию)

- 32% для доходов свыше 170 050 долл.

США (340 100 долл. США для супружеских пар, поданных совместно)

США (340 100 долл. США для супружеских пар, поданных совместно) - 24% для доходов более 88 075 долл. США (178 150 долл. США для супружеской пары совместно)

- 22% для доходов более 41 575 долл. 12 % для доходов свыше 10 275 долларов США (20 550 долларов США для супружеских пар, подающих совместную декларацию)

- Самая низкая ставка составляет 10 % для доходов одиноких лиц с доходом 10 275 долларов США или менее (20 550 долларов США для супружеских пар, подающих совместную декларацию)

Если вы хотите быть консервативным, чтобы избежать штрафов и ошибиться в сторону большего возмещения и сохранить простую математику, вы можете сделать весь свой налоговый платеж на основе вашей верхней предполагаемой налоговой категории за год. Умножьте свой квартальный доход на четыре, посмотрите на динамику с начала года или сравните с результатами за весь прошлый год, чтобы получить разумный показатель для вашей налоговой категории.

Умножьте свои квартальные результаты на свою налоговую категорию, чтобы получить число, которое вы можете использовать для оплаты.

Если вы пользуетесь программным обеспечением для подготовки налоговых деклараций или направляете налоги бухгалтеру, ваша декларация за предыдущий год может сопровождаться квитанциями об уплате расчетного налога, в которых указано, что вы должны заплатить.

Вы также можете производить налоговые платежи по результатам прошлого года. Это дает вам «безопасную гавань» защиту от штрафов и процентов, даже если вы должны более 1000 долларов США во время уплаты налогов.

Оплата на основе налогов за прошлый год называется выплатой годового дохода, и большинство людей, использующих этот метод, будут делать четыре равных ежеквартальных платежа. Тем не менее, IRS также позволит сезонным предприятиям использовать метод скорректированных сезонных платежей для выплаты различных сумм в зависимости от процента вашего дохода в каждом квартале.

Шаг 4: Решите, как вы хотите платить

Теперь вы знаете, сколько вы будете платить. Итак, теперь пришло время приступить к вводу этого платежа. IRS предлагает вам несколько вариантов оплаты:

- Вы можете оплатить бесплатно банковским переводом с вашего банковского счета или использовать кредитную карту за определенную плату. Системы, используемые для бесплатной оплаты, называются Direct Pay, а также Electronic Federal Tax Payment System (EFTPS), которая требует регистрации. Вам просто нужна основная информация о себе и информация из вашего последнего возврата, чтобы завершить процесс оплаты. Вы можете запланировать эти платежи заранее, чтобы не пропустить крайний срок ежеквартальных платежей.

- Вы можете отправить предполагаемый платеж по почте вместе с формой 1040-ES.

- Вы можете оплатить на своем мобильном устройстве с помощью приложения IRS2Go.

- Вы также можете оплатить по телефону.

Помните, что при оплате кредитной картой взимается комиссия. Лучше использовать Прямую оплату, а не дебетовую карту, но в некоторых ситуациях комиссия может быть оправдана по кредитной карте. Например, если вы работаете над большим бонусом за регистрацию на новой карте, вы можете заплатить налоги с помощью своей карты, и это будет учитываться как покупка для получения бонуса.

Однако, если вы не получите хороших наград, плата будет выше, чем награды, которые вы получите обратно. Pay1040.com в настоящее время является самым дешевым процессором кредитных карт для уплаты налогов.

Подсказка: Когда вы дойдете до последней страницы процесса оплаты, обязательно распечатайте подтверждение или сделайте скриншот для своих записей. Вам необходимо знать, сколько вы платили каждый квартал, чтобы подготовить годовую налоговую декларацию. Ваше подтверждение также пригодится, если у вас возникнут разногласия по поводу платежа с IRS.

Шаг 5: Посетите веб-сайт IRS, чтобы увидеть отражение вашего платежа

Знаете ли вы, что у IRS есть веб-сайт, где вы можете просмотреть информацию о налогах за предыдущий год, остатках к оплате и платежах по вашему счету? Перейдите на веб-сайт IRS, чтобы просмотреть свой налоговый счет.

Хотя этот шаг не является обязательным, рекомендуется войти в систему на следующий день, чтобы убедиться, что ваш платеж отражен правильно.

Поздравляю, все готово! Но прежде чем вы полностью забудете о расчетных квартальных налогах, найдите время, чтобы записать следующую дату платежа, чтобы не сбиться с пути. Имейте в виду, что вам также может потребоваться произвести расчетные налоговые платежи в ваш штат, поэтому обязательно ознакомьтесь с рекомендациями вашего штата по расчету и уплате расчетных платежей, а также со сроками их уплаты, поскольку они могут отличаться от налогов IRS.

Пока вы соблюдаете минимальные требования и не пропускаете квартальные сроки, вы должны быть полностью свободны от штрафов. И, если вы случайно заплатите немного больше, вы всегда получите ее обратно при подаче налоговой декларации.

Подсказка: Как бы ни были важны квартальные налоги, важнее всего вовремя подавать годовой отчет. «С моей точки зрения, самое худшее в налоговой сфере — это непредоставление налоговых деклараций и задолженность по налогам», — говорит Матис. Несвоевременная подача годового отчета может навлечь на вас массу неприятностей.

Несвоевременная подача годового отчета может навлечь на вас массу неприятностей.

Ежеквартальные налоговые платежи не должны быть проблемой. Есть простые способы рассчитать свою задолженность, чтобы избежать процентов и штрафов. Кроме того, оплата в течение года влечет за собой финансовую ответственность, поэтому вы не получите неуправляемый счет в налоговый день.

Лаура МакКэми

Лаура МакКэми — писатель-фрилансер из района залива Сан-Франциско.

ПодробнееПодробнее

Примечание редактора: Любые мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только автору и не были рассмотрены, одобрены или иным образом одобрены каким-либо эмитентом карты.

Теоретически можно въезжать то по внутрироссийскому, то по заграничному паспорту, однако пропуск в страну в таком случае не гарантирует никто”.

Теоретически можно въезжать то по внутрироссийскому, то по заграничному паспорту, однако пропуск в страну в таком случае не гарантирует никто”. Га. Комп. Р. и Рег. р. 560-3-2-.26(3)(а)(4). Налогоплательщики, которым не требуется перечислять платежи электронным переводом средств, могут добровольно использовать метод дебетования ACH для перечисления налоговых платежей, как описано в подпункте (3)(b) Правила 560-3-2-.26. Однако налогоплательщики, осуществляющие платежи электронным переводом средств, будь то на обязательной или добровольной основе, должны подавать все соответствующие декларации в электронном виде. Га. Комп. Р. и Рег. р. 560-3-2-.26(7)(а). Если вы не обязаны подавать декларацию в электронном виде и решили подать декларацию в бумажном виде, вы должны заполнить форму ST-3.

Га. Комп. Р. и Рег. р. 560-3-2-.26(3)(а)(4). Налогоплательщики, которым не требуется перечислять платежи электронным переводом средств, могут добровольно использовать метод дебетования ACH для перечисления налоговых платежей, как описано в подпункте (3)(b) Правила 560-3-2-.26. Однако налогоплательщики, осуществляющие платежи электронным переводом средств, будь то на обязательной или добровольной основе, должны подавать все соответствующие декларации в электронном виде. Га. Комп. Р. и Рег. р. 560-3-2-.26(7)(а). Если вы не обязаны подавать декларацию в электронном виде и решили подать декларацию в бумажном виде, вы должны заполнить форму ST-3. Га. Комп. Р. и Рег. р. 560-12-1-.22.

Га. Комп. Р. и Рег. р. 560-12-1-.22.

Сумма «предоплаты» налога, которая должна быть перечислена, составляет 50% от расчетного налога. «Расчетное налоговое обязательство» означает среднемесячные налоговые платежи дилера штата за последний календарный год, скорректированные с учетом любого последующего изменения ставки налога штата с продаж и налога на использование. О.К.Г.А. § 48-8-49(б)(1).

Сумма «предоплаты» налога, которая должна быть перечислена, составляет 50% от расчетного налога. «Расчетное налоговое обязательство» означает среднемесячные налоговые платежи дилера штата за последний календарный год, скорректированные с учетом любого последующего изменения ставки налога штата с продаж и налога на использование. О.К.Г.А. § 48-8-49(б)(1).

США (340 100 долл. США для супружеских пар, поданных совместно)

США (340 100 долл. США для супружеских пар, поданных совместно)