Содержание

Изменения в сфере налогообложения на имущество

Последнее обновление: 4 января 2023

Контрольные соотношения показателей налоговой декларации по налогу на имущество

26.10.2022

Налог на имущество

Контрольные соотношения показателей налоговой декларации по налогу на имущество. Письмо ФНС от 21.10.2022 № БС-4-21/14195@.

Когда это изменение появится в программах?

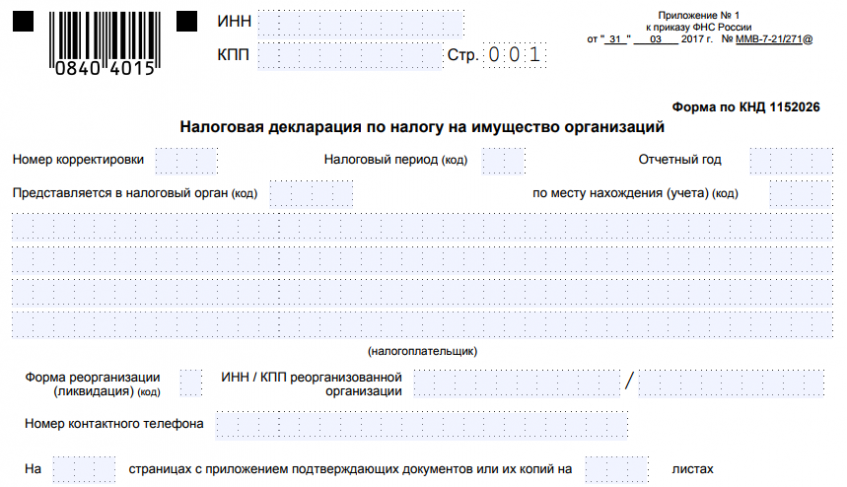

Изменение декларации по налогу на имущество организаций

27.09.2022

Налог на имущество

Изменение декларации по налогу на имущество организаций Приказ ФНС России от 24.08.2022 № ЕД-7-21/766@.

Когда это изменение появится в программах?

Дополнение кодов налоговых льгот по налогу на имущество, земельному налогу

27.09.2022

Налог на имущество

Дополнение кодов налоговых льгот по налогу на имущество, земельному налогу. Приказ ФНС России от 24. 08.2022 № ЕД-7-21/764@.

08.2022 № ЕД-7-21/764@.

Когда это изменение появится в программах?

Сообщения о наличии транспортных средств и (или) недвижимости, облагаемой по кадастровой стоимости

19.09.2022

Налог на имущество

Форма, формат и порядок заполнения Сообщения о наличии у налогоплательщика-организации транспортных средств и (или) объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость, признаваемых объектами налогообложения по соответствующим налогам. Приказ ФНС России от 10.08.2022 № ЕД-7-21/741@.

Когда это изменение появится в программах?

Изменения в рекомендуемый формат сообщения о суммах имущественных налогов

09.09.2022

Налог на имущество

Изменения в рекомендуемый формат передачи сообщения об исчисленной налоговым органом сумме транспортного налога, передачи сообщения об исчисленной налоговым органом сумме земельного налога, передачи сообщения об исчисленных налоговым органом суммах транспортного налога, налога на имущество организаций, земельного налога в электронной форме. Приказ ФНС России от 05.09.2022 № ЕД-7-21/813@.

Приказ ФНС России от 05.09.2022 № ЕД-7-21/813@.

Когда это изменение появится в программах?

Заполнение Сообщения о наличии транспортных средств или недвижимого имущества

08.08.2022

Налог на имущество

Заполнение Сообщения о наличии у налогоплательщика-организации транспортных средств и (или) объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость, признаваемых объектами налогообложения по соответствующим налогам Проект Приказа ФНС.

Когда это изменение появится в программах?

Заполнение декларации по налогу на имущество организаций

03.08.2022

Налог на имущество

Заполнение декларации по налогу на имущество организаций Приказ ФНС от 24.08.2022 № ЕД-7-21/766@.

Когда это изменение появится в программах?

Изменение декларации по налогу на имущество организаций

03.08.2022

Налог на имущество

Изменение декларации по налогу на имущество организаций. Проект приказа ФНС.

Проект приказа ФНС.

Когда это изменение появится в программах?

Сообщения о наличии у организации ТС или недвижимости, облагаемой по кадастровой стоимости

01.08.2022

Налог на имущество

Форма и формат Сообщения о наличии у налогоплательщика-организации транспортных средств и (или) объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость, признаваемых объектами налогообложения по соответствующим налогам. Проект Приказа ФНС.

Когда это изменение появится в программах?

Загрузка сообщений об исчисленной сумме налога на имущество

26.05.2022

Налог на имущество

Загрузка сообщений об исчисленной сумме налога на имущество. Приказ ФНС от 3 февраля 2022 г. N БВ-7-21/84@.

Когда это изменение появится в программах?

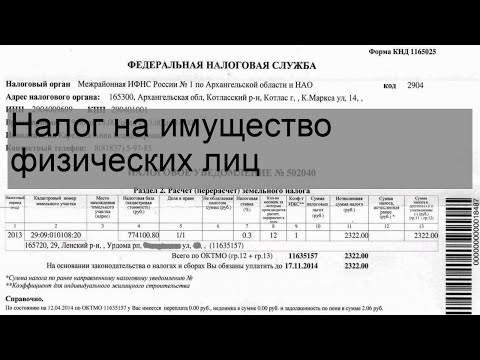

Что делать, если пришел налог на имущество, которого нет

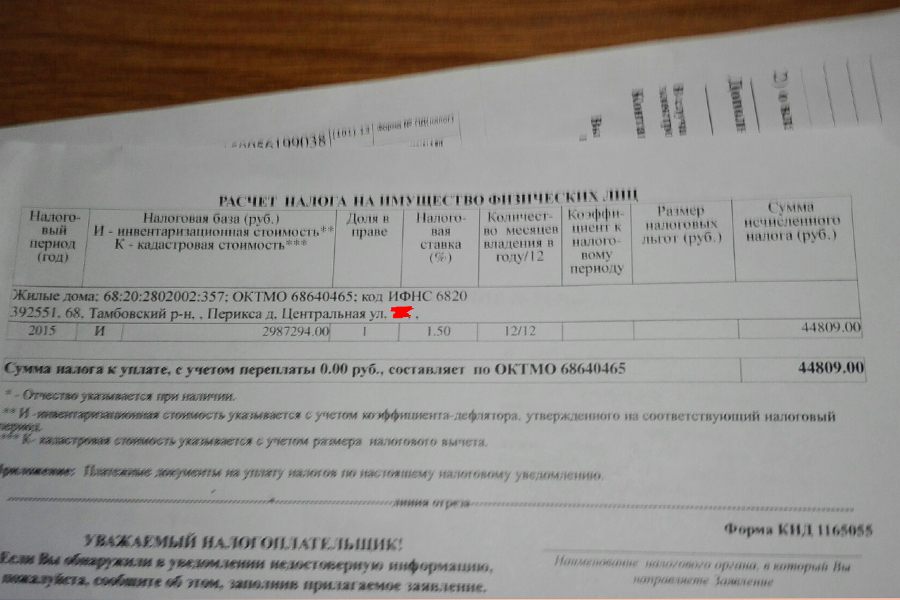

В статье мы рассмотрим ситуацию, когда налоговое уведомление поступило с неверной информацией или пришел налог на имущество, которого нет. Расскажем, что делать в этом случае, куда обращаться и как доказать, что вам неправильно начислили налог.

Расскажем, что делать в этом случае, куда обращаться и как доказать, что вам неправильно начислили налог.

Почему налоговая неправильно начислила налог

Перед тем как разобраться в причинах неточностей, определимся, что подразумевается под неправильным начислением. Ситуаций может быть несколько. Кому-то налоговая насчитала налоги, не соответствующие действительности, а другим пришел налог на машину, которой нет.

Обязанность рассчитывать имущественные платежи (транспортный, земельный и на имущество физлиц) и уведомлять налогоплательщиков о размере задолженности лежит на налоговых органах.

Территориальные инспекции обязаны выслать плательщикам уведомление не менее чем за месяц до наступления срока уплаты. Уведомление приходит заказным письмом по почте или отображается в личном кабинете налогоплательщика на сайте ФНС РФ, если он там зарегистрирован.

Сведения о принадлежащем физлицу имуществе, персональные данные как о владельце такого имущества, срок владения, налоговая база и другие данные ИФНС получают от регистрирующих органов — Кадастровой палаты, Росреестра, ГИБДД, МВД, Ростехнадзора, ГИМС и др. Ответственность за переданные сведения лежит на этих регистрирующих органах.

Ответственность за переданные сведения лежит на этих регистрирующих органах.

Иногда бывают случаи, когда чужие начисления приходят полному тезке, а не фактическому владельцу. Порой сведения в реестрах и базах данных не обновляются, и налоговики получают устаревшие данные, на основании которых они рассчитывают налог.

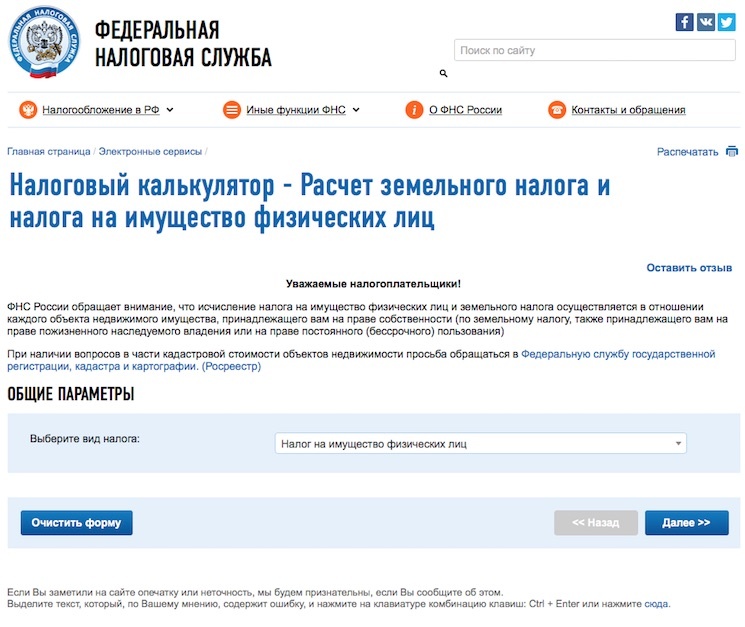

Что делать, если неверно начислен налог на имущество

Если пришел неправильный налог на имущество или у физлица вовсе нет долга перед государством, необходимо обратиться в инспекцию любым удобным способом:

-

лично по месту постоянной регистрации; -

отправить обращение через МФЦ; -

написать письмо через сайт ФНС России, используя сервис «Обратиться в ФНС России»; -

через ЛК налогоплательщика на сайте ФНС.

После обращения инспектор проведет проверку и актуализирует данные: при необходимости отправит запрос в регистрирующие органы, проверит информацию о льготе, расчет налогооблагаемой базы, уточнит сведения об имуществе. Если неточности будут выявлены, инспектор внесет изменения в базу данных и сформирует новое уведомление.

Если неточности будут выявлены, инспектор внесет изменения в базу данных и сформирует новое уведомление.

Дополнительно узнать, на какое имущество пришел налог, и получить подробности возможно по телефону горячей линии ФНС России 8-800-222-22-22.

На уточнение данных о неправильном начислении, на формирование нового налогового уведомления и ответа на обращение у инспекции есть 30 рабочих дней. В редких случаях этот срок может быть продлен еще на 30 дней.

Если после обращения инспекция не скорректировала налоговое уведомление, следует обратиться в вышестоящий надзорный орган или прокуратуру. Лучше всего обращение писать в двух экземплярах и отправлять заказным письмом, чтобы иметь на руках доказательство отправки письма.

Если и это не помогло, то последний вариант — обратиться в суд и написать исковое заявление. Необходимо приложить подтверждающие документы и полученные ответы из ФНС.

Чтобы не сталкиваться с неприятными последствиями неуплаты долгов, например, с запретом на выезд за границу или блокировкой банковских счетов, мы рекомендуем зарегистрироваться на сайте ФНС и регулярно проверять свою задолженность.

Важно! В инспекциях и МФЦ вы можете решить вопрос относительно налогообложения доходов и имущества физических лиц, а в подразделениях регистрирующих органов уточнить характеристики объектов имущества, которое было учтено в налоговом уведомлении.

Частые вопросы

Я уже продал авто, а мне пришел транспортный налог. Что делать?

+

Если перед тем как продать автомобиль вы не сняли его с регистрационного учета в ГИБДД, а новый владелец не зарегистрировал сделку купли-продажи, все начисления, включая штрафы, будут приходить на ваше имя. Обратитесь в ГИБДД с договором купли-продажи.

Налоговая насчитала большой налог. Как узнать реальные данные?

Как узнать реальные данные?

+

Обратитесь в ИФНС по месту постоянной регистрации или напишите запрос в ФНС. Все ваши данные будут проверены и ответ придет в установленные законом сроки.

Мне пришел налог на землю, которой не владею. Как его оспорить?

+

Обратитесь инспекцию по месту жительства. Принесите все подтверждающие документы, в том числе выписку из ЕГРН обо всех принадлежащих вам объектах недвижимости. ИФНС проверят, что данного участка в вашем владении нет, и платежи начисляться не будут.

Заключение эксперта

Если вам ошибочно начислен налог, то следует обратиться в налоговую инспекцию. Главное не затягивать с процедурой, ведь срок ответа занимает до 30 дней и может быть продлен. Также учитывайте, что в некоторых случаях ИФНС дополнительно запрашивает подтверждающие документы, что удлиняет срок проверки. Внимательно проверяйте квитанции на оплату — часто ошибку легко исправить.

Внимательно проверяйте квитанции на оплату — часто ошибку легко исправить.

Публикуем только проверенную информацию

Автор статьи

Ирина Ерёмина

Главный специалист по налогообложению

Стаж: 20 лет

Консультаций: 3456

Cтатей: 25

Специалист по разработке и сопровождению it- продуктов, связанных с расчетом налогов, налоговое консультирование по налогообложению операций с ценными бумагами, анализ сложных кейсов инвесторов, корпоративное обучение сотрудников

26 Кодекс США § 1015 — Основа имущества, приобретенного путем дарения и передачи в доверительное управление | Кодекс США | Закон США

(a) Подарки после 31 декабря 1920 г..jpg)

Если имущество было приобретено в дар после 31 декабря 1920 г., основание должно быть таким же, как если бы оно находилось в руках дарителя или последнего предшествующего владельца, которым оно не было приобретено в дар, за исключением случаев, когда такое основание (с поправкой на период до даты дарения, как это предусмотрено в разделе 1016) превышает справедливую рыночную стоимость имущества на момент дарения, то для целей определения убытка за основу принимается такая справедливая рыночная стоимость. Если факты, необходимые для определения основания, находящегося в руках дарителя или последнего предыдущего владельца, неизвестны одаряемому, Секретарь должен, если возможно, получить такие факты от такого дарителя или последнего предыдущего владельца или любого другого лица, осведомленного об этом. Если Секретарь считает невозможным получить такие факты, основанием в руках такого дарителя или последнего предыдущего владельца будет справедливая рыночная стоимость такого имущества, установленная Секретарем на дату или приблизительную дату, на которую, в соответствии с наилучшую информацию, которую Секретарь может получить, такое имущество было приобретено таким дарителем или последним предыдущим владельцем.

(b) Передача в доверительное управление после 31 декабря 1920 г.

Если имущество было приобретено после 31 декабря 1920 г. путем передачи в доверительное управление (кроме передачи в доверительное управление путем дарения, завещания или завещания), основание должно быть таким же, как если бы оно находилось в руках праводатель увеличил сумму прибыли или уменьшил сумму убытка, признанного праводателем при такой передаче в соответствии с законодательством, применимым к году, в котором была осуществлена передача.

(c) Дарение или передача в доверительное управление до 1 января 19 года21

Если имущество было приобретено в дар или передано в доверительное управление 31 декабря 1920 г. или ранее, за основу принимается справедливая рыночная стоимость такого имущества на момент такого приобретения.

(d) Увеличение базы для уплаты налога на дарение

(1) Обычно Если—

(А)

имущество приобретено в дар 2 сентября 1958 г. или после этой даты, основанием является основание, определенное в соответствии с подразделом (а), увеличенное (но не выше справедливой рыночной стоимости имущества на момент дарения) на сумма налога на дарение, уплаченного в отношении такого подарка, или

или после этой даты, основанием является основание, определенное в соответствии с подразделом (а), увеличенное (но не выше справедливой рыночной стоимости имущества на момент дарения) на сумма налога на дарение, уплаченного в отношении такого подарка, или

(Б)

имущество было приобретено в дар до 2 сентября 1958 г. и не было продано, обменено или иным образом отчуждено до этой даты, стоимость имущества увеличивается на такую дату на сумму налога на дарение, уплаченного в отношении к такому подарку, но такое увеличение не должно превышать сумму, равную сумме, на которую справедливая рыночная стоимость имущества на момент дарения превышала базовую стоимость имущества, находящегося в руках дарителя на момент дарения.

(2) Сумма налога, уплаченная в отношении подарка

Для целей пункта (1) сумма налога на дарение, уплаченная в отношении любого подарка, представляет собой сумму, имеющую такое же отношение к сумме налога на дарение, уплаченного в соответствии с главой 12 в отношении всех подарков, сделанных дарителем для календарный год (или предшествующий календарный период), в котором был сделан такой подарок, поскольку сумма такого подарка относится к налогооблагаемым подаркам (как определено в разделе 2503(a), но рассчитано без вычета, разрешенного разделом 2521), сделанному дарителем в течение такого календарный год или период. Для целей предыдущего предложения сумма любого подарка должна быть суммой, включенной в отношении такого подарка при определении (для целей раздела 2503(а)) общей суммы подарков, сделанных в течение календарного года или периода, уменьшенной на сумма любого вычета, разрешенного в отношении такого подарка в соответствии с разделом 2522 (относительно благотворительного вычета) или в соответствии с разделом 2523 (относительно супружеского вычета).

Для целей предыдущего предложения сумма любого подарка должна быть суммой, включенной в отношении такого подарка при определении (для целей раздела 2503(а)) общей суммы подарков, сделанных в течение календарного года или периода, уменьшенной на сумма любого вычета, разрешенного в отношении такого подарка в соответствии с разделом 2522 (относительно благотворительного вычета) или в соответствии с разделом 2523 (относительно супружеского вычета).

(3) Подарки, сделанные наполовину каждым из супругов

Для целей параграфа (1), если даритель и его супруга выбрали в соответствии с разделом 2513, чтобы подарок считался сделанным наполовину каждым, сумма налога на дарение, уплаченная в отношении такого подарка в соответствии с главой 12, должна быть сумма сумм налога, уплаченных в отношении каждой половины такого подарка (рассчитывается в порядке, предусмотренном частью (2)).

(4) Обработка как корректировка базиса

Для целей раздела 1016(b) увеличение базы в соответствии с пунктом (1) должно рассматриваться как корректировка в соответствии с разделом 1016(а).

(5) Заявка на подарки до 1955 г.

В отношении любого имущества, полученного в дар до 1955 г., ссылки в данном подразделе на любое положение данного раздела считаются относящимися к соответствующему положению Налогового кодекса 1939 г. или предыдущих законов о доходах, действовавших в течение года в которому был сделан такой подарок.

(6) Специальное правило для подарков, сделанных после 31 декабря 1976 г.

(A) В целом В случае любого подарка, сделанного после 31 декабря 19 г.76, увеличение базы, предусмотренной данным подразделом в отношении любого подарка в счет налога на дарение, уплачиваемого в соответствии с главой 12, должно представлять собой сумму (не превышающую сумму уплаченного таким образом налога), которая находится в том же отношении к сумме налога, оплачивается как—

(и)

чистый прирост стоимости подарка, относится к

(ii)

сумма подарка.

(Б) Чистая оценка

Для целей параграфа (1) чистое увеличение стоимости любого подарка представляет собой сумму, на которую справедливая рыночная стоимость подарка превышает скорректированную базу дарителя непосредственно перед подарком.

(e) Подарки между супругами

В случае любого имущества, полученного в дар в результате передачи, описанной в разделе 1041(а), основа такого имущества в руках получателя определяется в соответствии с разделом 1041(b)(2), а не данным разделом.

(16 августа 1954 г., гл. 736, 68A, стат. 298; Pub. L. 85–866, раздел I, §43 (a), 2 сентября 1958 г., 72 Stat. 1640; Pub. L. 91–614, раздел I, §102(d)(1), 31 декабря 1970 г., 84 Закон 1841 г., Pub. L. 94–455, раздел XIX, §§1901(a)(122), 1906 г. ( б) (13)(A), раздел XX, §2005(c), 4 октября, 1976, 90 стат. 1784, 1834, 1877; Паб. L. 97–34, раздел IV, §442(d)(1), 13 августа 1981 г., 95 Stat. 322; Паб. Л. 98–369, разд. A, раздел IV, §421(b)(5), 18 июля 1984 г., 98 Stat. 794.)

A, раздел IV, §421(b)(5), 18 июля 1984 г., 98 Stat. 794.)

Благотворительные пожертвования: основы благотворительности

Обратите внимание: Эта статья может содержать устаревшую информацию о RMD и пенсионных счетах из-за Закона SECURE 2.0, закона, регулирующего пенсионные сбережения (например, возраст, в котором люди должны начать получать требуемые минимальные выплаты (RMD) со своего пенсионного счета, изменится с 72 до 73 с 1 января 2023 г.). Для получения дополнительной информации о SECURE Act 2.0, пожалуйста, прочитайте эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)

Обратите внимание: Эта статья может содержать устаревшую информацию о RMD и пенсионных счетах из-за Закона SECURE 2.0, закона, регулирующего пенсионные сбережения (например, возраст, в котором люди должны начать получать обязательные минимальные выплаты (RMD) после выхода на пенсию). счет изменится с 72 на 73 с 1 января 2023 г.). Для получения дополнительной информации о SECURE Act 2. 0, пожалуйста, прочитайте эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)

0, пожалуйста, прочитайте эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)

эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)»

>

Обратите внимание: Эта статья может содержать устаревшую информацию о RMD и пенсионных счетах из-за Закона SECURE 2.0, закона, регулирующего пенсионные сбережения (например, возраст, в котором люди должны начать получать обязательные минимальные выплаты (RMD) после выхода на пенсию). счет изменится с 72 на 73 с 1 января 2023 г.). Для получения дополнительной информации о SECURE Act 2.0, пожалуйста, прочитайте эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)

Помните поговорку «Лучше отдавать, чем получать»? Если ваши финансовые цели включают пожертвования на важные для вас дела, вы можете разработать стратегию, чтобы оказать наибольшее влияние, а также потенциально получить экономию на налогах.

Основные правила дарения

Налоговые аспекты благотворительности могут быть сложными. Всегда полезно проконсультироваться со специалистом по налогам по поводу вашей стратегии пожертвований. Тем не менее, вот несколько основных правил:

- Запросите квитанцию , если вы пожертвуете 250 долларов или более на одну благотворительную организацию. Если пожертвование осуществляется наличными, независимо от суммы, вам потребуется квитанция или подтверждающая банковская выписка.

- Получите независимую письменную оценку для дарения имущества на сумму более 5000 долларов (10 000 долларов для акций, находящихся в закрытом владении). Вам не потребуется оценка биржевых акций, облигаций или взаимных фондов.

- Вычтите стоимость любых пособий , которые вы получили в качестве благотворительного пожертвования (например, книги, кассеты, питание, развлечения и т.

д.), прежде чем вычесть ее.

д.), прежде чем вычесть ее. - Укажите свои отчисления в налоговой декларации, если вы считаете, что общая сумма ваших пожертвований превысит ваш стандартный вычет 1 , и вы хотите получить налоговую льготу за ваши благотворительные пожертвования. Если ваш стандартный вычет выше, ваши пожертвования не уменьшат ваш налоговый счет, но вы все равно будете поддерживать свою любимую благотворительную организацию, что само по себе является хорошей причиной для пожертвований.

- Помните о лимите годовых отчислений для пожертвований общественным благотворительным организациям, включая фонды, рекомендованные донорами. Для взносов неденежными активами, удерживаемыми более одного года, предел составляет 30% от вашего скорректированного валового дохода (AGI). Ваш предел отчислений будет составлять 60% вашего AGI для денежных подарков. Обратите внимание, что если вы планируете крупное пожертвование, которое близко к вашему лимиту AGI или превышает его, вы можете перенести избыточные суммы взносов на срок до пяти последующих налоговых лет.

Подумайте о том, чтобы поговорить со специалистом по налогам, прежде чем делать пожертвование.

Подумайте о том, чтобы поговорить со специалистом по налогам, прежде чем делать пожертвование.

Налоговые режимы по типу подарка

Налоговые преимущества благотворительного пожертвования обычно зависят от трех факторов: получателя (вычитаются только пожертвования в соответствующие благотворительные организации), того, как вы структурируете подарок, и типа имущества, которое вы решили подарить. Различные виды пожертвований в виде имущества — будь то денежные средства, бизнес-активы или инвестиции — предлагают различные налоговые преимущества и недостатки:

Денежные пожертвования просты, но, как упоминалось ранее, убедитесь, что у вас есть квитанция от благотворительной организации или банковская выписка (например, погашенный чек или выписка), чтобы подтвердить ваш денежный подарок, независимо от того, насколько он мал.

Волонтерство

Вы можете вычесть транспортные расходы и другие расходы, связанные с волонтерской деятельностью. Однако стоимость волонтерского времени не подлежит вычету.

Однако стоимость волонтерского времени не подлежит вычету.

Материальная личная собственность

Вы можете пожертвовать почти любой предмет, включая старую одежду, предметы домашнего обихода или транспортные средства, если он находится в «хорошем» или лучшем подержанном состоянии в соответствии с налоговыми правилами IRS. Если имущество не имеет отношения к миссии благотворительной организации, вы можете вычесть сумму, которую вы заплатили за имущество, или текущую разумную стоимость имущества — в зависимости от того, что меньше. Если имущество связано с миссией благотворительной организации — например, старая одежда, подаренная Армии Спасения, — оно обычно полностью подлежит вычету в зависимости от его текущей разумной стоимости. Некоторые благотворительные организации предоставят рекомендации, но в конечном итоге вам решать, как определить стоимость имущества для целей налогообложения.

Недвижимость с обычным доходом и недвижимость с краткосрочным капиталом

Собственность с обычным доходом обычно включает такие активы, как товарно-материальные запасы, предназначенные для продажи предприятием, произведения искусства, созданные вами, или произведенные вами товары. Кроме того, любые краткосрочные капитальные активы, такие как акции, считаются собственностью с обычным доходом, если они удерживаются менее года.

Кроме того, любые краткосрочные капитальные активы, такие как акции, считаются собственностью с обычным доходом, если они удерживаются менее года.

Как правило, если пожертвованные активы принесли бы обычный доход, если бы были проданы в день взноса, то IRS ограничивает ваш вычет базой стоимости актива (справедливая рыночная стоимость, уменьшенная на сумму обычного дохода или краткосрочного прироста капитала). это было бы реализовано). Однако вы можете получить полный вычет, если включите оценочную стоимость актива в свой валовой доход в налоговой декларации. Если стоимость имущества уменьшилась, ваш вычет может быть дополнительно ограничен (см. «Имущество или активы, стоимость которых уменьшилась»).

Оценивается долгосрочное капитальное имущество

Обычно вы можете вычесть полную справедливую рыночную стоимость оцененных долгосрочных активов, которыми вы владеете более одного года и одного дня, таких как акции, облигации, взаимные фонды или другие личные активы, такие как недвижимость, которые подорожали в стоимость. Дополнительным преимуществом является то, что вам не нужно признавать прибыль от пожертвования, что означает, что вы не платите налог на прирост капитала с этой собственности.

Дополнительным преимуществом является то, что вам не нужно признавать прибыль от пожертвования, что означает, что вы не платите налог на прирост капитала с этой собственности.

Пожертвование долгосрочных активов — особенно ценных ценных бумаг — вместо наличных денег может быть очень эффективным и эффективным с точки зрения налогообложения способом поддержать благотворительность. Если ваши активы выросли в цене, вы, как правило, можете увеличить сумму вашего потенциального вычета, а также вашего подарка, внося ценные бумаги непосредственно на благотворительность вместо наличных денег, полученных от их продажи.

Пожертвование оцененных инвестиций может увеличить налоговую экономию

Допустим, Сара и Стив женаты, подают совместную налоговую декларацию и хотят пожертвовать акции на сумму 100 000 долларов местному приюту для животных. Они относятся к категории федерального обычного подоходного налога в размере 37% и облагаются долгосрочным налогом на прирост капитала в размере 20%, а также налогом на чистый доход от инвестиций в размере 3,8%.

д.), прежде чем вычесть ее.

д.), прежде чем вычесть ее. Подумайте о том, чтобы поговорить со специалистом по налогам, прежде чем делать пожертвование.

Подумайте о том, чтобы поговорить со специалистом по налогам, прежде чем делать пожертвование.