Содержание

Ст. 387 НК РФ. Общие положения

1. Земельный налог (далее в настоящей главе — налог) устанавливается настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

В городах федерального значения Москве, Санкт-Петербурге и Севастополе налог устанавливается настоящим Кодексом и законами указанных субъектов Российской Федерации, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации и обязателен к уплате на территориях указанных субъектов Российской Федерации.

В федеральной территории «Сириус» налог устанавливается настоящим Кодексом и нормативными правовыми актами представительного органа федеральной территории «Сириус», вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и нормативными правовыми актами представительного органа федеральной территории «Сириус» и обязателен к уплате в федеральной территории «Сириус».

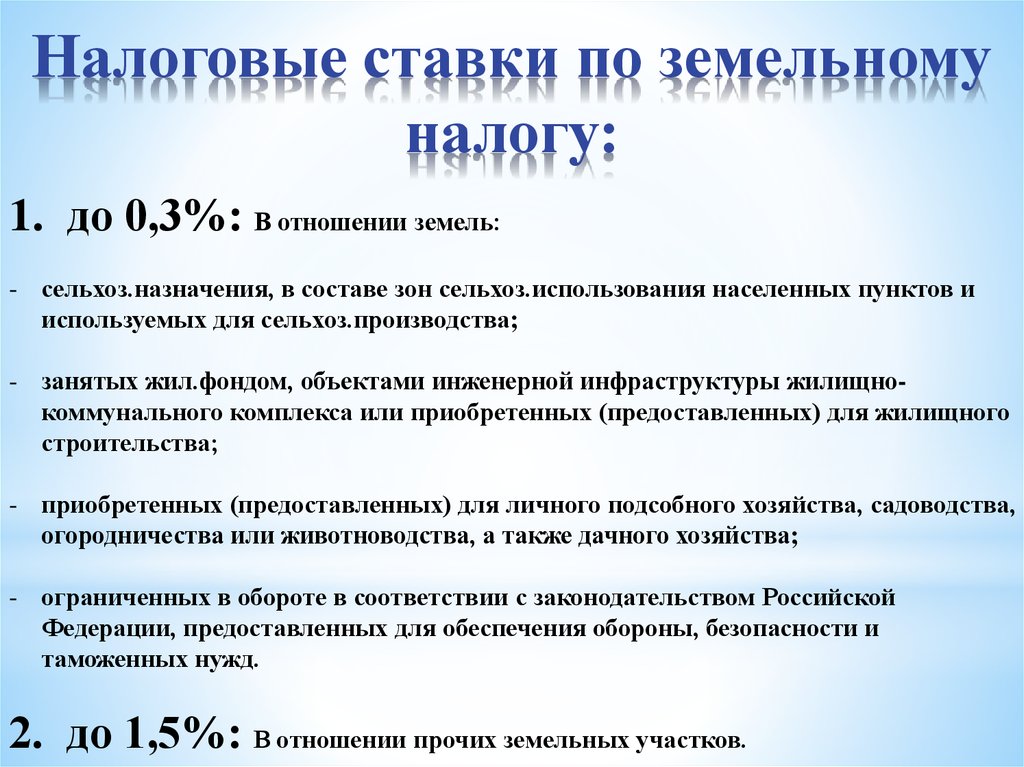

2. Устанавливая налог, представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя, представительный орган федеральной территории «Сириус») определяют налоговые ставки в пределах, установленных настоящей главой. В отношении налогоплательщиков-организаций представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя, представительный орган федеральной территории «Сириус»), устанавливая налог, определяют также порядок уплаты налога.

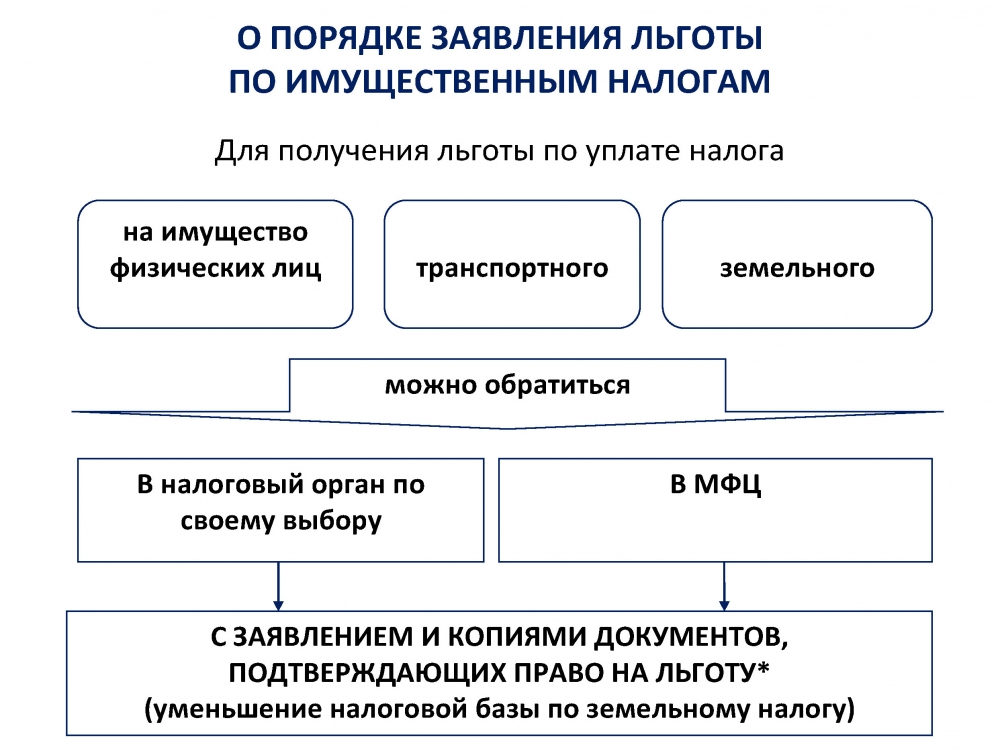

При установлении налога нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя, нормативными правовыми актами представительного органа федеральной территории «Сириус») могут также устанавливаться налоговые льготы, основания и порядок их применения, включая установление величины налогового вычета для отдельных категорий налогоплательщиков.

См. все связанные документы >>>

< Статья 386.1. Устранение двойного налогообложения

Статья 388. Налогоплательщики >

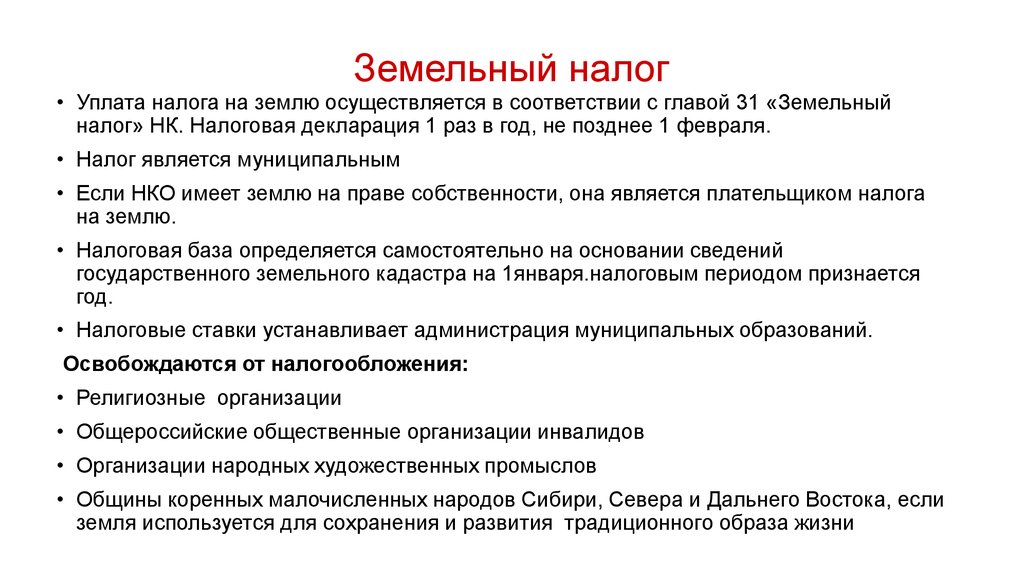

На основании статьи 65 ЗК РФ использование земли в Российской Федерации является платным. Одной из форм такой платы является земельный налог.

Статья 387 НК РФ устанавливает общие положения относительно установления земельного налога.

Земельный налог является местным налогом, поэтому он устанавливается НК РФ и нормативно-правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах и обязателен к уплате на территориях соответствующих муниципальных образований. Изменение и отмена земельного налога также производится на основании НК РФ и нормативно-правовых актов представительных органов муниципальных образований.

В городах федерального значения Москве и Санкт-Петербурге также действуют законы данных субъектов РФ, на основании которых помимо НК РФ производится установление, взимание, изменение и прекращение земельного налога на территориях городов федерального назначения.

К примеру, на территории города Москвы действует Закон г. Москвы от 24.11.2004 N 74 «О земельном налоге».

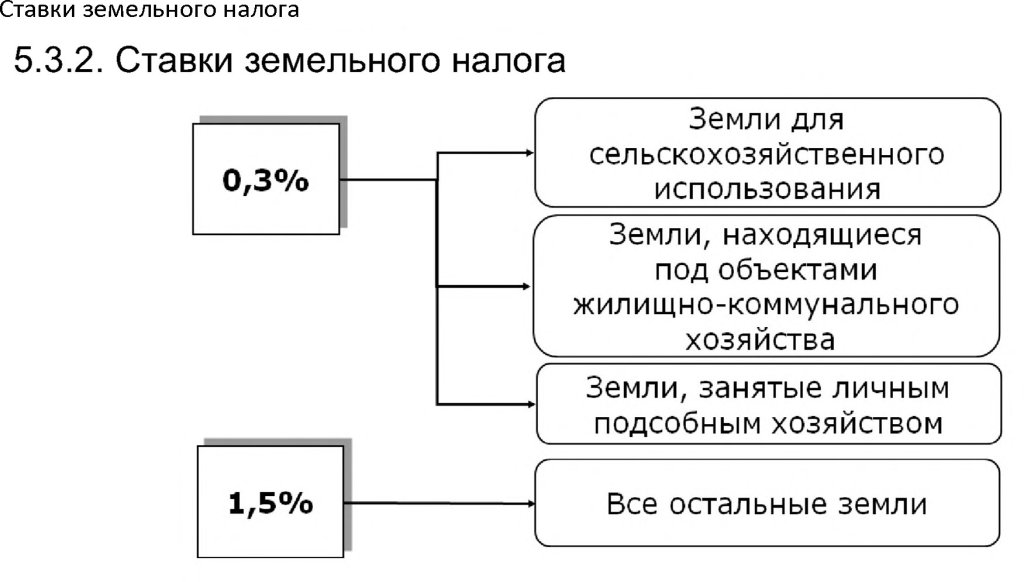

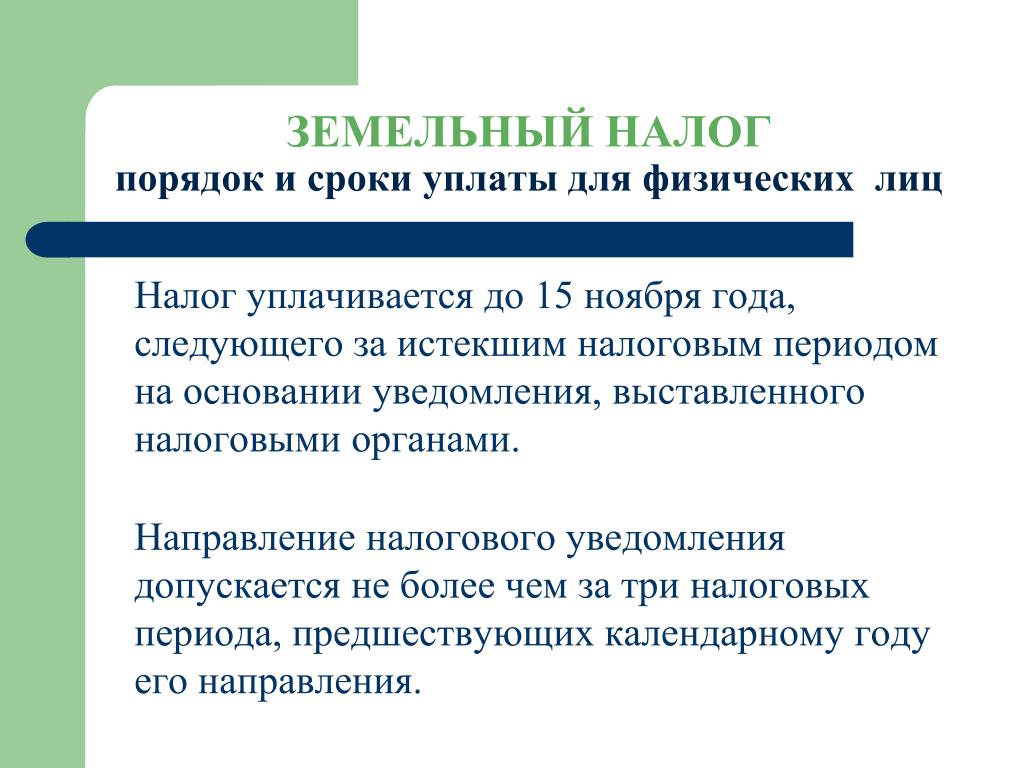

Поскольку земельный налог является местным, представительные органы муниципальных образований и органы государственной власти городов федерального назначения самостоятельно в нормативно-правовых актов устанавливают налоговые ставки, порядок и сроки уплаты налога, но только в тех пределах, которые закреплены в НК РФ.

Внимание!

Необходимо обратить внимание, что положения абзаца 2 пункта 1 и абзаца 2 пункта 2 комментируемой статьи действуют в редакции Федерального закона от 29.11.2014 N 379-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с принятием Федерального закона «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя».

При этом положения абзаца 1 пункта 2 девствуют в редакции Федерального закона от 04.10.2014 N 284-ФЗ «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации и признании утратившим силу Закона Российской Федерации «О налогах на имущество физических лиц».

Данные изменения обусловлены включением в состав Российской Федерации нового субъекта — города федерального значения — города Севастополя.

Важно!

Может возникнуть вопрос: имеет ли право муниципальное образование или город федерального значения отменить льготы по земельному налогу, которые не предусмотрены НК РФ, но были введены на территории такого муниципального образования или города федерального значения актом законодательного (представительного) органа?

Обратимся на этот счет к официальным разъяснениям Минфина России.

Официальная позиция.

В письме Минфина России от 08.08.2012 N 03-05-06-02/55 разъяснено, что представительные органы муниципальных образований не вправе отменять налоговые льготы по земельному налогу, установленные в гл. 31 «Земельный налог» Кодекса.

При этом обращаем внимание, что на основании пункта 2 статьи 387 НК РФ при установлении земельного налога нормативными правовыми актами представительных органов муниципальных образований могут устанавливаться налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

В этой связи Минфин России отмечает: если представительным органом муниципального образования было принято решение о предоставлении льготного налогообложения по земельному налогу в отношении отдельных категорий налогоплательщиков, то данное решение может быть отменено новым решением представительного органа муниципального образования.

В письме Минфина России от 16.01.2015 N 03-05-05-02/527, в свою очередь, рассмотрен вопрос об установлении льготных ставок по земельному налогу в отношении земельных участков, расположенных на территории г. Севастополя. По данному вопросу Департамент финансового ведомства указал, что решение вопросов, связанных с установлением льготных налоговых ставок в отношении земельных участков, расположенных на территории города Севастополя, относится к компетенции Законодательного собрания города Севастополя.

Также данными нормативно-правовыми актами муниципальные образования и города федерального назначения могут устанавливать льготы по земельному налогу, основания и порядок их применения, установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Закон РФ от 11.10.1991 N 1738-1 «О плате за землю» не применяется, за исключением статьи 25.

В данную статью не вносились изменения с 2004 года.

Внимание!

В пункте 2 комментируемой статьи не определено, к одному или нескольким земельным участкам, принадлежащим налогоплательщику, может применяться налоговая льгота в форме установления размера необлагаемой земельным налогом суммы. Поскольку ограничения не установлено, то можно сделать вывод о том, что данная налоговая льгот а подлежит применению ко всем земельным участкам, принадлежащим налогоплательщику, но находящимся в границах одного муниципального образования или города федерального назначения, на территории которых данная льгота введена.

Официальная позиция.

В письме ФНС РФ от 26.11.2007 N СК-6-11/908@ «О земельном налоге» разъяснено, что законодательно не определено, что налоговая льгота в виде уменьшения налоговой базы на не облагаемую налогом сумму, установленная представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга), может применяться при исчислении земельного налога только в отношении одного земельного участка, принадлежащего налогоплательщику и расположенного на территории соответствующего муниципального образования (городов федерального значения Москвы и Санкт-Петербурга).

Учитывая изложенное, при установлении представительным органом муниципального образования для категорий налогоплательщиков, определенных пунктом 5 статьи 391 Кодекса, дополнительной налоговой льготы в виде уменьшения налоговой базы на не облагаемую налогом сумму, распространяемой на все земельные участки, принадлежащие налогоплательщику и находящиеся на территории муниципального образования…

Данная позиция, изложенная в письме, является актуальной, так как правовое регулирования данного вопроса не изменилось.

Судебная практика.

В судебной практике не сложилось какой-либо проблемы относительно применения статьи 387 НК РФ.

Земельный налог

Цветовая схема:

Cцвет черный на белом

Cцвет белый на черном

Cцвет желтый на черном

Cцвет черный на голубом

Шрифт

шрифт Arial

шрифт Times New Roman

Размер шрифта

A.

A.

A.

Кернинг

кернинг 1

кернинг 2

кернинг 3

Изображения:

выключить картинки

Обычная версия

Решение Думы Ханты-Мансийского района от 25.

11.2015 № 531″ Об установлении земельного налога на межселенной территории Ханты-Мансийского района «

11.2015 № 531″ Об установлении земельного налога на межселенной территории Ханты-Мансийского района «

Нормативные правовые акты сельских поселений по установлению земельного налога

Сельское поселение | Реквизиты нормативного правового акта |

Выкатной | Решение совета депутатов сельского поселения Выкатной от 26.06.2013 №153 «Об установлении земельного налога» |

Горноправдинск | Решение совета депутатов сельского поселения Горноправдинск от 10.10.2008 №41 «Об установлении земельного налога» |

Кедровый | Решение совета депутатов сельского поселения Кедровый от 16.02.2018 №04 «Об установлении земельного налога» |

Красноленинский | Решение совета депутатов сельского поселения Красноленинский от 18.

|

Кышик | Решение совета депутатов сельского поселения Кышик от 25.03.2015 №40 «Об установлении земельного налога» |

Луговской | Решение совета депутатов сельского поселения Луговской от 26.10.2007 №95 «Об установлении земельного налога» |

Нялинское | Решение совета депутатов сельского поселения Нялинское от 18.04.2012 №5 «Об установлении земельного налога» |

Селиярово | Решение совета депутатов сельского поселения Селиярово от 20.02.2012 №161 «Об установлении земельного налога» |

Сибирский | Решение совета депутатов сельского поселения Сибирский от 12.02.2021 №136 «Об установлении земельного налога» |

Согом | Решение совета депутатов сельского поселения Согом от 25.

|

Цингалы | Решение совета депутатов сельского поселения Цингалы от 06.11.2022 №37 «Об установлении земельного налога» |

Шапша | Решение совета депутатов сельского поселения Шапша от 29.03.2022 №223 «Об установлении земельного налога» |

Введение в налог на имущество штата Айова | Story County, IA

Цикл оценки

Как указано во введении, цикл оценки является длительным. Цикл, требуемый каждый раз при оценке имущества, описан ниже.

Цикл оценки налога на недвижимость Айовы

| 1. | январь 1 | Дата оценки |

| 2. | апрель 1 | Оценки. Оценки. Оценки. Оценки. |

| 3. | 2–30 апреля | Налогоплательщики могут обжаловать начисленные суммы в местные наблюдательные советы. |

| 4. | 1 мая — 31 мая | Местные наблюдательные советы рассматривают апелляции. Это время может быть продлено до 15 июля директором Департамента доходов штата Айова. |

| 5. | 15 июня | Местные наблюдательные советы представляют отчеты директору. |

| 6. | 1 июля | Оценщики представляют резюме оценок директору. |

| 7. | 15 августа | Директор направляет предварительные уведомления о выравнивании окружным аудиторам. |

8. | Сентябрь | Директор проводит уравнивающие слушания, которые проводятся для общественного мнения. |

| 9. | 1 октября | Директор издает окончательные приказы о выравнивании окружным аудиторам. |

| 10. | 2–12 октября | Оценочные юрисдикции могут подать заявку на альтернативные методы выполнения приказов о выравнивании. |

| 11. | 2–15 октября | Окружной аудитор публикует уведомления об окончательном приказе о выравнивании. |

| 12. | 15 октября – 15 ноября | Местные наблюдательные советы собираются, чтобы выслушать протесты по уравниванию. |

13. | 9 — 31 октября | Налогоплательщики могут опротестовать окончательное решение о уравнивании в местных наблюдательных советах. |

| 14. | 1 ноября | Директор удостоверяет процент ограничения оценки окружным аудиторам. |

| 15. | 15 ноября | Местные наблюдательные советы представляют отчет о протестах по уравниванию в Департамент. |

| 16. | 1 декабря — 28 февраля | Налоговые органы утверждают бюджеты на основе оценок. |

| 17. | 1 марта | Окружной наблюдательный совет взимает налоги. |

| 18. | 1 июля | Казначей графства получает разрешение на сбор налогов. |

| 19. | 30 сентября | Первая половина налогов. |

| 20. | 31 марта | Вторая половина налогов. |

Что вызывает рост налогов?

По сути, три переменные должны взаимодействовать, чтобы уменьшить или увеличить ваши налоги на имущество:

- Объединенные бюджеты налоговых органов

- Общая стоимость всего имущества в налоговой единице

- Стоимость вашего имущества

Ваши налоги увеличиваются, если…

- Бюджеты увеличиваются, а стоимость всего имущества остается прежней.

- Бюджеты и стоимость собственности во всей государственной единице остаются прежними, но стоимость частной собственности увеличивается.

- Бюджеты и стоимость собственности отдельных лиц остаются прежними, но стоимость собственности во всей государственной единице уменьшается.

Ваши налоги уменьшатся, если…

- Бюджеты уменьшатся, а стоимость всех объектов останется прежней.

- Бюджеты и стоимость собственности во всей государственной единице остаются прежними, но стоимость собственности отдельных лиц уменьшается

- Бюджеты и стоимость собственности отдельных лиц остаются прежними, но стоимость собственности во всей государственной единице увеличивается

Почему вы можете платить более высокие налоги, чем ваш сосед?

Стоимость дома зависит от площади земли, квадратных метров, типа постройки, возраста, качества, местоположения, высоты этажа и состояния, но это еще не все. Имущество вашего соседа может облагаться налогом в других налоговых округах, чем вы. Например, районы часто разделены шоссе. Если собственность вашего соседа находится через дорогу, она может облагаться налогом в других округах, чем вы.

Кроме того, кредиты и исключения, такие как Homestead, Ag Land и Military, могут иметь значение.

Что делать, если вы не согласны с оценочной стоимостью вашего имущества?

Владельцы недвижимости, которые не согласны с оценкой рыночной стоимости их собственности, сделанной оценщиком, должны задать себе вопрос: «Могу ли я сегодня продать эту недвижимость за эту сумму?» Если ответ да, то значение, вероятно, правильное. Однако каждый владелец недвижимости имеет право обжаловать оценку.

Владельцы собственности могут обжаловать свои первоначальные оценки в местных наблюдательных советах, подав письменный протест в период со 2 по 30 апреля каждого года. Эти советы собираются ежегодно в мае для рассмотрения протестов.

В год переоценки владелец недвижимости может опротестовать оценку по одной или нескольким из следующих причин:

- Оценка несопоставима с другими объектами аналогичной недвижимости.

- Имущество оценивается выше его фактической стоимости.

- Недвижимость освобождена от налогообложения.

- Ошибка в оценке.

- Оценка является мошеннической

Владелец собственности может обжаловать протест в Апелляционном совете по оценке имущества, если он не удовлетворен решением контрольной комиссии. В случае несогласия с решением апелляционной комиссии по оценке имущества это решение может быть обжаловано в районном суде. В качестве альтернативы владельцы недвижимости могут подавать апелляции непосредственно в окружной суд и не подавать апелляции в апелляционную комиссию по оценке имущества. Свяжитесь с офисом вашего оценщика для получения дополнительной информации.

Какое имущество освобождается?

Айова предлагает целый ряд полных и частичных освобождений и кредитов от налога на имущество. Владелец недвижимости (или арендатор) несет ответственность за их подачу. Свяжитесь со своим оценщиком для получения информации по следующему:

- Сельскохозяйственные земли

- Художественные галереи

- Сарай и однокомнатная школа

- Помещение для крупного рогатого скота

- Кладбища

- Центр обработки данных

- Кредит семейной фермы

- Лесной покров

- Бронирование леса

- Бронирование плодовых деревьев

- Правительства: Государство, города, графства, городки

- Историческая собственность.

427B)

427B) - Промышленные машины и оборудование, а также компьютеры, впервые оцененные в Айове в 1995 г. и впоследствии

- Библиотеки/литературные общества

- Налоговая льгота для пожилых и инвалидов с низким доходом

- Компенсация арендной платы для пожилых людей и инвалидов с низким доходом

- Жилье с низкой арендной платой

- Переоборудование на газ метан

- Освобождение от военной службы

- Передвижной дом со сниженной ставкой для малообеспеченных

- Прерии коренных жителей

- Открытые прерии

- Личное имущество

- Борьба с загрязнением и переработка отходов

- Общественные территории

- Рекреационные озера

- Религиозные, благотворительные, благотворительные объединения

- Rivers and streams

- River and stream banks

- Special assessments for elderly, disabled, low income

- Speculative shell buildings

- Urban revitalization

- War veterans associations

- Web search portal

- Wetlands

- Wildlife habitats

- Преобразование энергии ветра

Усадьба ветеранов 92370237 Образовательные учреждения

Homestead Credit

Homestead Credit доступен владельцам жилой недвижимости. Жители Айовы сэкономят 100 658 781 долл. США на налогах на имущество в 2010 финансовом году. Кредит представляет собой фактическое сокращение суммы причитающегося налога на имущество; это не возврат.

Жители Айовы сэкономят 100 658 781 долл. США на налогах на имущество в 2010 финансовом году. Кредит представляет собой фактическое сокращение суммы причитающегося налога на имущество; это не возврат.

Чтобы претендовать на получение кредита, владелец недвижимости должен быть резидентом штата Айова и фактически проживать в собственности на 1 июля и не менее шести месяцев каждого года. Единственными исключениями являются военнослужащие и лица в домах престарелых, которые соответствуют другим требованиям.

Запись на получение кредита осуществляется в офисе оценщика до 1 июля того года, когда впервые был заявлен кредит. Как только человек соответствует требованиям, кредит продолжается до тех пор, пока имущество не будет продано или пока владелец больше не соответствует требованиям.

Военное освобождение

Ветераны вооруженных сил, которые (1) служили на действительной военной службе и были уволены с честью, или (2) военнослужащие резервных сил или Национальной гвардии штата Айова, прослужившие не менее 20 лет, имеют право на это освобождение. Ветеран должен обратиться к местному заседателю. После принятия освобождение продолжается.

Ветеран должен обратиться к местному заседателю. После принятия освобождение продолжается.

Кредит на землю для сельского хозяйства

Налоговый кредит на землю сельскохозяйственного назначения был первоначально создан в 1939 году для компенсации более высоких налогов на фермы. Кредит предоставляется всем владельцам сельскохозяйственных угодий площадью 10 акров и более, если они используются в сельскохозяйственных или садоводческих целях. Собственники земель фактически не предъявляют претензии. Окружной аудитор определяет сумму кредита для каждого налогоплательщика.

Кредит для семейных ферм

В 1990 году был принят закон о предоставлении 10 миллионов долларов США для налоговых льгот для семейных ферм. Цель состояла в том, чтобы предоставить дополнительный налоговый кредит на имущество тем индивидуальным землевладельцам, которые активно занимались земледелием. Требуется одно заявление, если право собственности или назначенное лицо не изменится.

Земля, используемая в сельскохозяйственных или садоводческих целях на участках площадью 10 акров или более, может претендовать на получение этого кредита. Зданий и других сооружений нет. Заявление можно подать в любое время; однако претензия, подписанная после 1 ноября, считается претензией, поданной на следующий год.

Оценщики

Окружные и городские заседатели не являются служащими штата или Департамента доходов штата Айова.

Сколько их?

- Округа: В каждом из 99 округов Айовы есть один оценщик.

- Города: В восьми городах Айовы есть свои оценщики. Любой город с населением более 10 000 человек может избрать своего заседателя.

Чем они занимаются?

Основной обязанностью оценщика является оценка всего недвижимого имущества, в том числе жилого, коммерческого, промышленного и сельскохозяйственного. Департамент доходов Айовы оценивает коммунальные услуги и железные дороги.

Чего они не делают?

- Сбор налогов

- Расчет налогов

- Определение налоговой ставки

Как стать оценщиком?

Окружные заседатели назначаются конференционным советом, состоящим из наблюдательного совета округа, мэров всех объединенных городов и членов правления от каждого школьного округа, который проживает в юрисдикции заседателя.

Городские заседатели назначаются конференционным советом, состоящим из наблюдательного совета округа, членов городского совета и всех членов школьного совета.

Оценщики назначаются сроком на 6 лет. Чтобы иметь право на участие, они должны иметь аттестат о среднем образовании или GED и сдать экзамен, проводимый Департаментом доходов штата Айова. Чтобы быть повторно назначенными, они должны успешно завершить программу непрерывного образования, равную 150 часам занятий в классе в течение их 6-летнего срока.

Как оценщик оценивает имущество?

Жилая, коммерческая и производственная недвижимость оценивается по 100% рыночной стоимости.

Оценщик должен определить справедливую рыночную стоимость имущества. Для этого оценщик обычно использует три подхода.

- Рыночный подход: Найдите недавно проданную недвижимость, сравнимую с вашей. Проанализируйте продажи аналогичной недвижимости, которая была недавно продана. Определить наиболее вероятную цену продажи оцениваемого имущества.

- Затратный подход: оцените, сколько денег при текущих ценах на рабочую силу и материалы потребуется, чтобы заменить имущество аналогичным ему. Это полезно, когда нет продаж сопоставимых свойств.

- Доходный подход: если имущество приносит доход, например, квартира или офисное здание, оцените его способность приносить доход.

Сельскохозяйственная недвижимость оценивается по 100% стоимости продуктивности и чистой доходности.

Оценщик рассматривает продуктивность и чистую доходность имущества. Учитываются сельскохозяйственные доходы, отражаемые производством, ценами, затратами и различными местными условиями.

Какова роль налогового управления штата Айова?

Департамент доходов штата Айова помогает местным органам власти в проведении справедливой оценки налога на имущество в соответствии с законом. Он не собирает и не использует налоги на недвижимость.

- Он проводит экзамен, который должны пройти потенциальные асессоры и заместители асессоров.

- Каждые два года он издает окружным аудиторам приказы об уравнивании по классам собственности.

- Предоставляет техническую помощь и образовательные программы для оценщиков и членов наблюдательных советов.

- Он издает положения об асессорах, советах по проведению конференций и наблюдательных советах.

- Он оценивает все коммунальные и железнодорожные объекты.

- Он управляет кредитами и льготами для владельцев собственности.

- Он обладает общими полномочиями по надзору за работой офисов оценщиков и наблюдательных советов.

Небраска Налоговый кредит на имущество Общая информация

Обзор

Небраска предоставляет возмещаемые кредиты для уплаченных налогов на имущество школьного округа и муниципальных колледжей. Каждый кредит равен определенному проценту, умноженному на уплаченный налог школьного округа или муниципального колледжа. Департамент доходов штата Небраска (DOR) рассчитывает каждый кредитный процент в течение последнего квартала каждого календарного года.

Налоги на имущество школьного округа и муниципального колледжа, уплаченные за каждый земельный участок, можно найти в Инструменте поиска. Информация, относящаяся к платежам, сделанным в предыдущие годы, которые имеют право на получение налогового кредита на имущество, останется в Инструменте поиска.

Кредит на налог на имущество, уплаченный в 2022 году и позже. Кредит предоставляется за уплаченные налоги на имущество как школьного округа, так и местного колледжа. Физическое или юридическое лицо может потребовать кредит, подав соответствующую налоговую декларацию штата Небраска вместе с налоговым кредитом штата Небраска, форма PTC (форма PTC).

Кредит на налог на недвижимость, уплаченный в 2021 году. Кредит предоставляется только на уплаченный школьным округом налог на имущество. Физическое или юридическое лицо может потребовать кредит, подав соответствующую налоговую декларацию штата Небраска вместе с формой PTC 2021 года. Если физическое лицо не должно платить подоходный налог штата Небраска и уплачивать налоги школьного округа штата Небраска, для получения кредита все равно следует подать декларацию о подоходном налоге штата Небраска и форму PTC за 2021 год. Если физическое лицо не заявило о зачете в своей налоговой декларации штата Небраска, оно может подать форму PTCX с поправками к Закону штата Небраска о льготах по налогу на имущество 2021 года.

Если физическое лицо не должно платить подоходный налог штата Небраска и уплачивать налоги школьного округа штата Небраска, для получения кредита все равно следует подать декларацию о подоходном налоге штата Небраска и форму PTC за 2021 год. Если физическое лицо не заявило о зачете в своей налоговой декларации штата Небраска, оно может подать форму PTCX с поправками к Закону штата Небраска о льготах по налогу на имущество 2021 года.

S-корпорации, товарищества, поместья и трасты, которые не претендовали на зачет или не распределяли налоги на имущество школьного округа, уплаченные ими в 2020 году, могут потребовать зачет по своей декларации в штате Небраска за 2021 год.

Зачет по налогам на имущество, уплаченным в 2020 году. Зачет доступен только для уплаченных школьным округом налогов на имущество. Кредит может быть востребован физическим лицом, корпорацией C, финансовым учреждением или организацией, освобожденной от подоходного налога. Эти физические и юридические лица могут претендовать на кредит, подав соответствующую налоговую декларацию штата Небраска вместе с формой PTC 2020 года. Если физическое лицо не должно платить подоходный налог штата Небраска и уплачивать налоги школьного округа штата Небраска, для получения кредита все равно следует подать декларацию о подоходном налоге штата Небраска и форму PTC за 2021 год. Если физическое лицо не заявило о зачете в своей налоговой декларации штата Небраска, оно также может подать форму PTCX с поправками к Закону штата Небраска о льготах по налогу на имущество 2020 года.

Если физическое лицо не должно платить подоходный налог штата Небраска и уплачивать налоги школьного округа штата Небраска, для получения кредита все равно следует подать декларацию о подоходном налоге штата Небраска и форму PTC за 2021 год. Если физическое лицо не заявило о зачете в своей налоговой декларации штата Небраска, оно также может подать форму PTCX с поправками к Закону штата Небраска о льготах по налогу на имущество 2020 года.

Сквозное юридическое лицо (S-корпорация, партнерство или имущество и траст) может распределять уплаченные школьным округом налоги на собственность их владельцам или бенефициарам таким же образом, как распределяется доход. Распределение производится путем подачи формы PTC вместе с налоговой декларацией штата Небраска за 2020 год.

Другая информация. Физические и юридические лица, у которых нет иных требований по подаче налоговой декларации штата Небраска, должны подать налоговую декларацию штата Небраска с формой PTC, чтобы получить зачет.

11.2021 №18 «Об установлении земельного налога»

11.2021 №18 «Об установлении земельного налога» 11.2022 №37 «Об установлении земельного налога»

11.2022 №37 «Об установлении земельного налога»

427B)

427B)