Содержание

Как снять кассу с учета при закрытии ИП / ООО / ТСЦ ПОРТ / Красноярск

При закрытии бизнеса предприниматель не может просто выключить кассу и в дальнейшем распоряжаться ею по своему усмотрению. Чтобы не возникло проблем, в первую очередь снимают ККТ с учета в Налоговой. Как это сделать и какие есть нюансы — об этом наша статья.

Коротко о главном при закрытии кассы

Если вы закрываете ИП или ООО, сначала лучше снять кассу с учета

Да, при закрытии организации ФНС автоматически отменяет регистрацию всех имеющихся касс. Но если потом технику захотят переоформить, могут возникнуть проблемы. Так что сначала касса, потом юр.лицо.

В первую очередь надо закрыть архив фискального накопителя

Это чаще всего делают инженеры в Центре обслуживания кассовой техники (особенно для фискальных регистраторов), но можно и самостоятельно, если это не сложно и доступно в меню (как, например, у большинства смарт-терминалов).

Подать заявление можно двумя способами

Либо на портале ФНС онлайн, используя цифровую подпись, либо лично в Налоговой инспекции, предоставив бумажную версию.

Онлайн-вариант обращения проще, экономит время руководителя.

Общий порядок снятия ККТ такой:

-

Сформировать на кассе отчёт о закрытии ФН.

-

Подать заявление.

-

Получить карточку снятия с учета в налоговой.

Карточка о снятии с учета доступна онлайн и в бумажном виде

Её можно посмотреть и скачать в ЛК, если оформляли все онлайн. А за бумажным вариантом — к инспектору ФНС, только личный визит.

ФН обязательно сохранить

Старый фискальный накопитель требуется хранить 5 лет.

Теперь подробнее про процедуру снятия, подачу документов, сроки и нюансы.

Где снимают кассу с учета?

Как и регистрацией, снятием онлайн-кассы занимается Федеральная налоговая служба.

Как подать заявление?

Законом разрешено выполнить эту процедуру одним из двух способов:

1) Отправить онлайн через личный кабинет налогоплательщика.

2) Посетить Налоговую инспекцию. Территориальной привязки к месту регистрации субъекта хозяйственной деятельности нет. Приходите туда, куда удобно.

Обязательно делать самому или можно оформить доверенность?

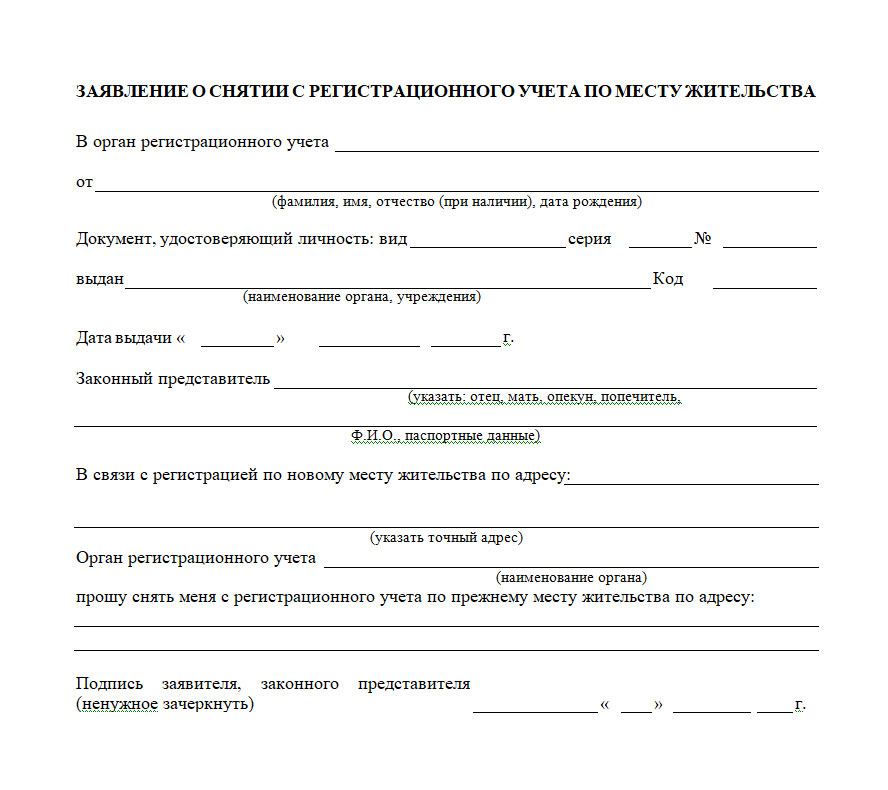

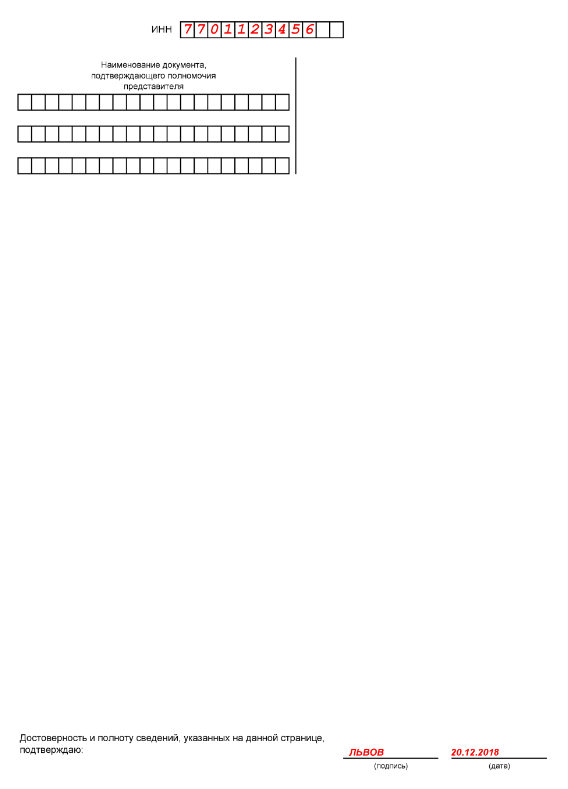

Подать документы в бумажном виде может не только сам владелец, но и доверенное лицо. В этом случае пакет документов дополняется доверенностью, оформленной по всем правилам, а в заявлении указывают паспортные данные представителя.

Оформление в электронном виде тоже реально поручить другим: обычно это делают менеджеры обслуживающего центра. Владелец предоставляет электронную подпись, чтобы зайти в ЛК и подтвердить отправку заявления. Всю работу берут на себя сотрудники АСЦ.

Владелец предоставляет электронную подпись, чтобы зайти в ЛК и подтвердить отправку заявления. Всю работу берут на себя сотрудники АСЦ.

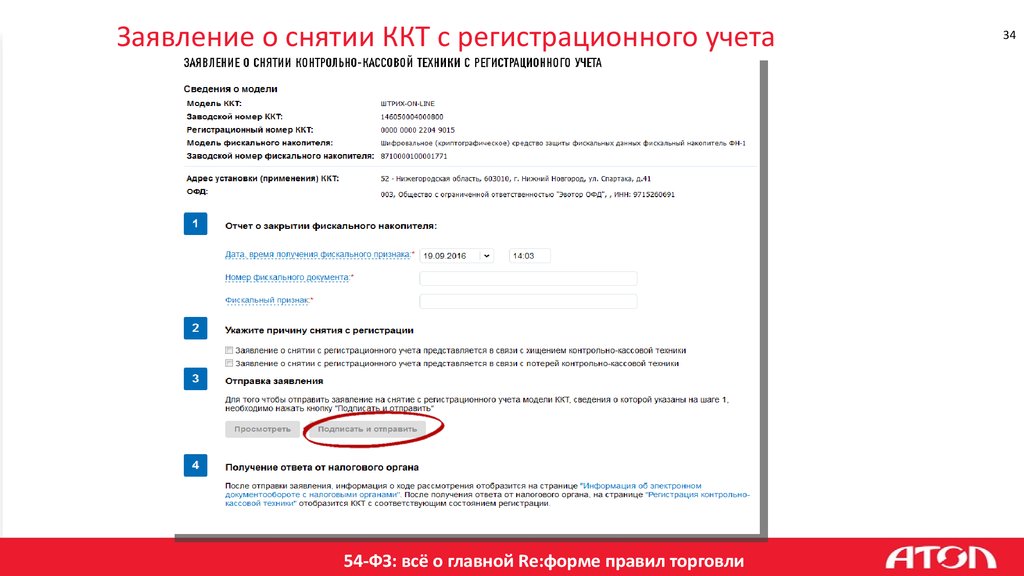

Как проходит снятие через Интернет

Алгоритм такой.

-

Зайдите на портал ФНС. Потребуется электронная цифровая подпись. -

Войдите в личный кабинет. -

Перейдите в раздел «Учет ККТ». -

Найдите в списке кассу, которая подлежит закрытию. -

Выберите действие «Снять с регистрации». -

В окне появится форма заявления. Заполните. -

Когда укажете все требуемые данные, подтвердите действие, нажав «Подписать и отправить».

Что известно о заявлении?

Именно оно служит основанием для снятия ККТ с регистрационного учёта.

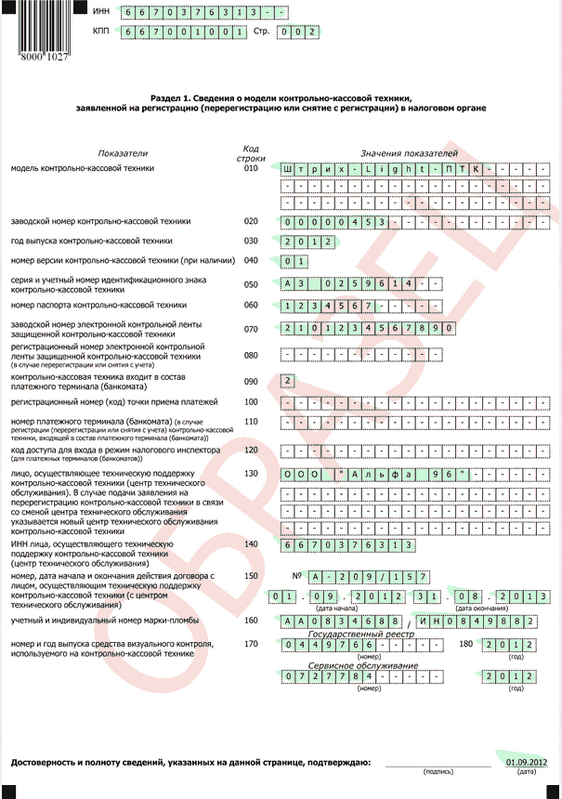

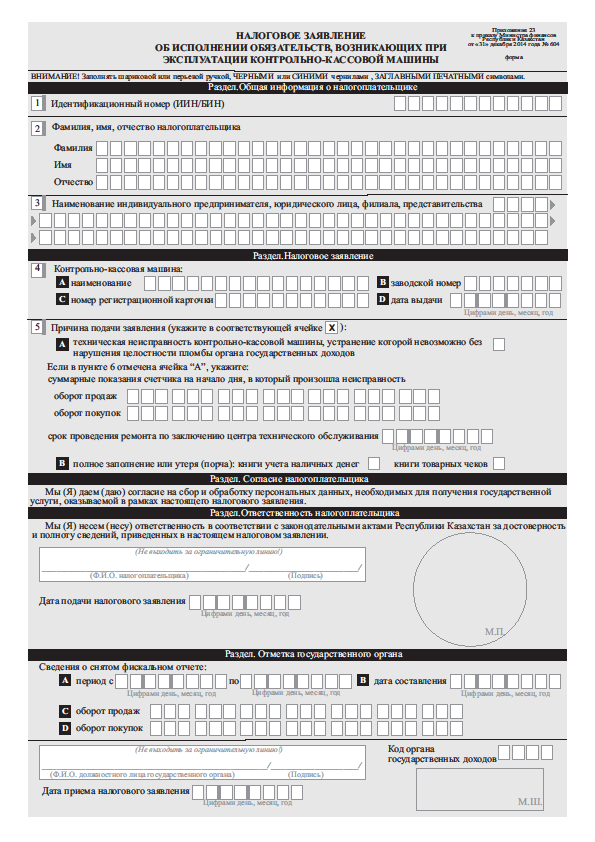

С 2018 года используют бланк КНД-1110062. С 1 марта 2022 года в силу вступит новая форма согласно Приказу ФНС России от 08.09.2021 N ЕД-7-20/799@.

Какие сведения указывают

-

Наименование организации или ФИО индивидуального предпринимателя. -

Причина снятия кассы с учета (так, в случае хищения или потери отмечают галочкой отдельное поле). -

Заводской номер и модель ККТ. -

ФИО руководителя компании / ИП или представителя. -

ОГРН/ОГРНИП, ИНН и КПП. -

Номер, дата и время отчёта о закрытии фискального накопителя.

Заметим, что заполнять заявление становится существенно проще, если делать это онлайн. Там большинство информации подтягивается автоматически.

Снимаете ККТ с учета?

Эксперты по кассам на связи!

Оставьте заявку и получите консультацию.

Заказать звонок

Я согласен с правилами обработки персональных данных

Ваша заявка принята

Наши консультанты перезвонят Вам

в течение 20 минут

Требования при заполнении бумаг

— Исправления и перечеркивания не допускаются.

— Нельзя использовать корректор.

— Не печатать на обеих сторонах листа.

— Все символы помещать строго в границы ячеек.

— Соблюдать трехзначную нумерацию страниц.

По нашей внутренней статистике, примерно 35% владельцев касс подают заявления в ФНС в бумажном виде, остальные пользуются электронным порталом.

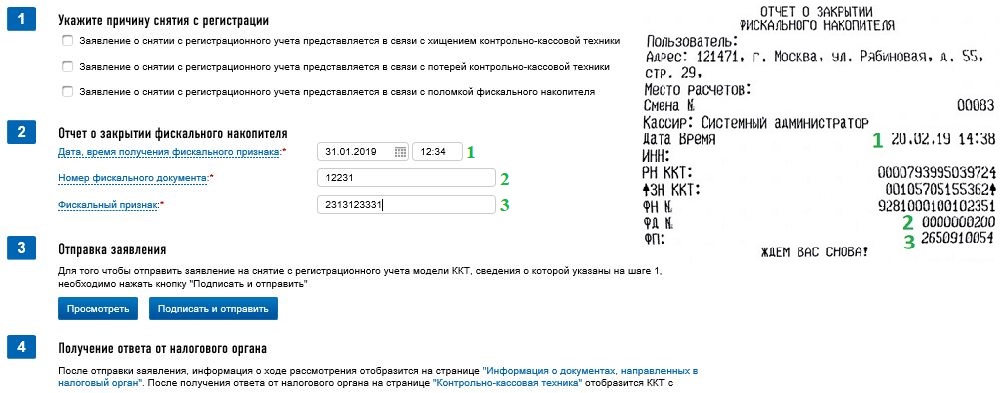

Как снять отчёт о закрытии фискального накопителя

Выше мы говорили, что в заявлении требуется указать номер отчёта, дату и точное время его формирования.

Откуда взять этот отчет?

Чтобы закрыть ФН, владельцы ККТ обычно обращаются в сервисный центр, где обслуживают кассы. Инженеры используют специальный драйвер,для фискальных регистраторов или автономных аппаратов это единственный способ.

На некоторых смарт-терминалах закрыть ФН проще: в меню есть специальный раздел. В таком случае можно попробовать сформировать отчёт самостоятельно.

Рекомендуем обратится в АСЦ, так владельцу бизнесу не придётся тратить свое время и разбираться с нюансами.

Сотрудники закроют ФН, а при необходимости возьмут на себя и заполнение заявления, чтобы под ключ снять вашу ККТ с учета.

Что будет после подачи заявления

— При личном обращении: заявление проверят и примут в работу.

— При заполнении данных в личном кабинете: если все сделано без ошибок, то сначала появится запрос, а потом придёт оповещение от налогового органа.

В любом случае финалом процедуры становится формирование карточки, подтверждающей снятие кассового аппарата с регистрационного учёта.

Эту карточку можно скачать, а бумажный вариант забрать при личном посещении ФНС.

Кроме того, статус ККТ обновится, а в паспорте аппарата появится запись, заверенная печатью.

Что указано в карточке?

-

ФИО предпринимателя или руководителя компании. -

ИНН пользователя техники. -

Серийный номер аппарата. -

Название модели кассы. -

Дата снятия с учета.

Когда обращаться в ФНС?

Если при продаже, краже, утрате или передаче кассы другому пользователю законом отводится один рабочий день, чтобы сделать обращение, то при закрытии ИП/ООО время не регламентировано.

Единственная рекомендация: сначала заняться кассой, а потом закрывать организацию.

Что будет, если я не сниму кассу с учета, а просто закрою юр.лицо?

В целом, кассу в любом случае снимут с учета. Это происходит автоматически в одностороннем порядке одновременно с изменениями в ЕГРИП. Касается также и организаций, которые имеются в ЕГРЮЛ.

Не придётся подавать дополнительные документы в налоговую. Важно только, чтобы все фискальные данные были правильно переданы в ФНС.

Однако эксперты настаивают, что лучше сначала все же снять ККТ с учета. Такой порядок позволит в дальнейшем свободно распоряжаться конкретным аппаратом, например, продать его кому-то или зарегистрировать на другую компанию.

Если сначала закрыть организацию, кассы, конечно, автоматически снимутся. Но нередко в процессе возникают проблемы, отчего затем становится сложно переоформить ККТ.

В какие сроки кассу снимают с учёта?

ФНС отводит на весь процесс 10 рабочих дней с момента подачи заявления.

Датой снятия считается именно день формирования учётной карточки.

На практике все готово в течение 1-2 рабочих дней, бывает даже, что карточка появляется в ЛК через пару часов. Но зависит это во многом от загруженности Налоговой, точный срок не предугадать. А максимум, как и заявлено, — 10 дней.

Что делать c кассой после снятия?

Устройство, которое по всем правилам снято с регистрации, можно продать, сдать в аренду или подарить. Важно, чтобы документация была в порядке, а модель входила в реестр ККТ.

Иначе путь один — утилизировать.

Частные случаи

Что делать, если аппарат потерялся или украден

Утрата и кража ККТ тоже являются основаниями для снятия с учета. В заявлении даже есть специальные пометки на этот счёт.

В заявлении даже есть специальные пометки на этот счёт.

Отчёт о закрытии ФН в этих случаях, естественно, не требуют.

Важно обратится в ФНС в течение 1 рабочего дня с момента, когда вы обнаружили отсутствие кассы.

Причём модели со статусом «похищен» или «потерян» заново зарегистрировать нельзя. Подробнее об этих ситуациях написано в Письме ФНС от 12.01.2021 № АБ-4-20/77@.

Что делать, если заводская поломка не дает считать данные с ФН и сформировать отчет

В таком случае для снятия кассы с регистрации потребуется официальное подтверждение факта заводского брака, то есть прежде всего владельцу нужно получить результаты экспертизы.

Пользователь предоставляет устройство производителю для проведения проверки. Тот обязан завершить диагностику в течение месяца с момента получения устройства.

Если в ходе заводской экспертизы будет установлен факт неисправности ФН, которая не позволяет считать информацию на нем, то владелец освобождается от обязанности предоставлять в ФНС отчет о закрытии накопителя.

Что делать, если касса работает в местности, удалённой от связи?

Субъекты предпринимательской деятельности, которые находятся в таком месте, могут не передавать документы в ФНС в общем порядке.

При снятии с учета им достаточно сформировать отчет о закрытии ФН и в электронном виде направить данные вместе с заявлением.

—

Статью подготовила редакция блога portkkm.ru. Информационная поддержка: Ольга Мураенко, специалист по кассовой технике, ритейл-эксперт АСЦ ПОРТ.

Если у вас есть вопросы по работе с онлайн-кассами и 54-ФЗ, пишите комментарии на сайте и в соцсетях. Или заполните заявку на этой странице. Работаем с клиентами по всей России.

С 7 декабря – новая форма заявления о регистрации кассовой техники

Сегодня рассмотрим тему: «с 7 декабря – новая форма заявления о регистрации кассовой техники» и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 С 7 декабря – новая форма заявления о регистрации кассовой техники

- 2 Заявление на регистрацию ККТ – новый бланк и образец заявления

- 3 Обновлены формы документов о регистрации ККТ и снятии ее с учета

- 4 Новая форма для регистрация онлайн-касс с 7 декабря 2018 года

- 5 Новая форма для регистрация онлайн-касс с 7 декабря 2018 года

- 6 Регистрация онлайн-касс по новой форме – с 7 декабря

- 7 Новое заявление на регистрацию ККТ (бланк скачать бесплатно)

- 8 Заявление на регистрацию ККТ (бланк скачать бесплатно)

- 9 Регистрация онлайн-касс по новой форме – с 7 декабря

- 10 Изменены формы заявлений о регистрации и снятии ККТ с учета

С 7 декабря – новая форма заявления о регистрации кассовой техники

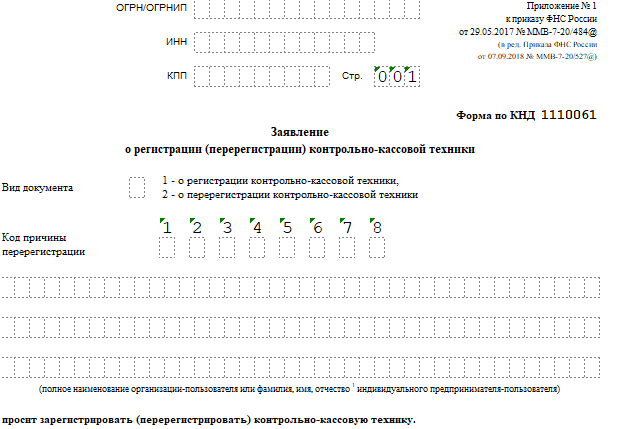

ФНС изменила бланк заявления о регистрации (перерегистрации) и снятии ККТ с учета (приказ ФНС от 07.09.2018 № ММВ-7-20/ [email protected] ).

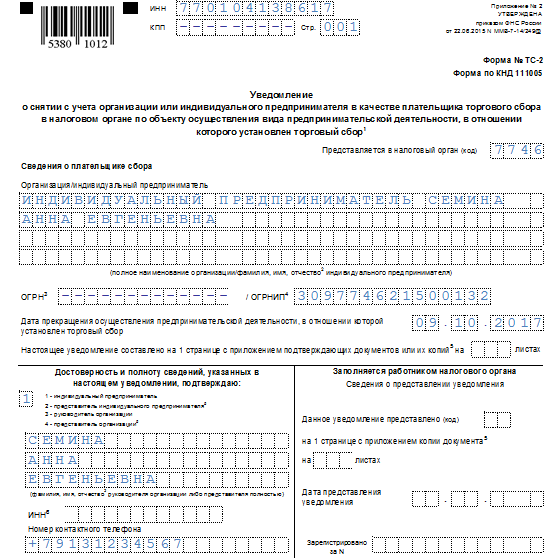

В бланке заявления появилось два новых раздела:

- Раздел 2.1 «Сведения об автоматических устройствах для расчетов»;

- Раздел 4 «Сведения о сформированных фискальных документах».

Раздел 2.1 должны заполнять те пользователи, которые используют одну кассу на несколько автоматических устройств для расчетов. Если нужно перерегистрировать ККТ из-за поломки или замены фискального накопителя, нужно заполнять раздел 4.

Новое заявление вводится в действие с 7 декабря 2018 года.

Новая редакция Закона о ККТ предусматривает возможность применения одной ККТ на несколько автоматических устройств для расчетов (пункт 5.1 статьи 2.1 Закона о ККТ, введен Федеральным законом от 03.07.2018 № 192-ФЗ)

Заявление на регистрацию ККТ – новый бланк и образец заявления

Заявление на регистрацию ККТ подается субъектом хозяйствования для постановки используемого кассового оборудования на учет в налоговом органе. Незарегистрированный кассовый аппарат нельзя применять в своей деятельности. Можно подать заявление на регистрацию ККТ онлайн или на бумажных носителях. В первом случае нужен доступ к личному кабинету, открытому на сайте налоговой инспекции, электронная подпись.

Незарегистрированный кассовый аппарат нельзя применять в своей деятельности. Можно подать заявление на регистрацию ККТ онлайн или на бумажных носителях. В первом случае нужен доступ к личному кабинету, открытому на сайте налоговой инспекции, электронная подпись.

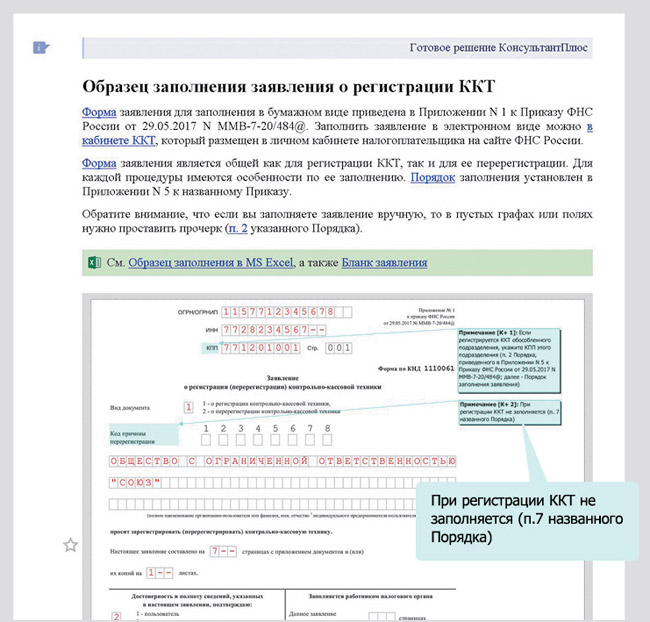

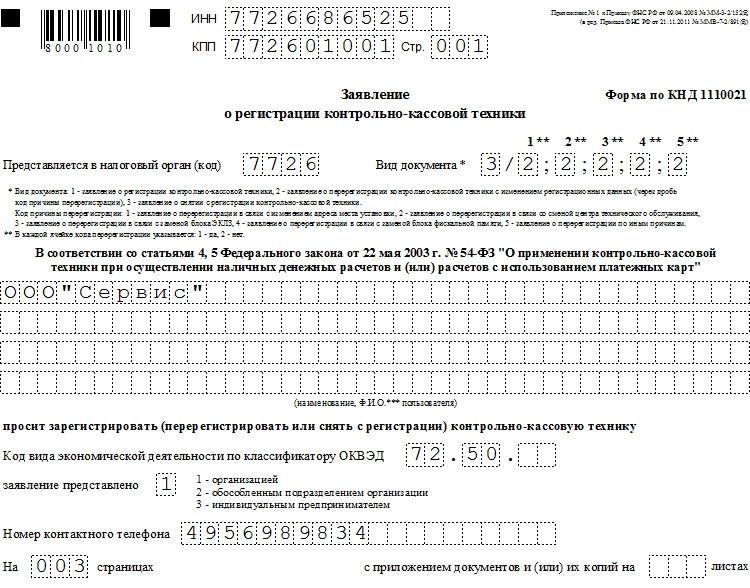

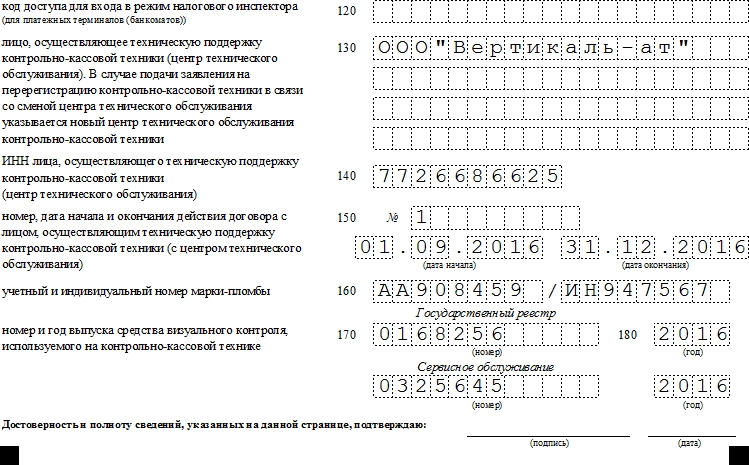

Подача документации на регистрацию кассовой техники осуществляется вместе с заявлением установленного образца (скачать заявление регистрации ККТ можно далее). Его структура унифицирована, субъекты хозяйствования не вправе добавлять новые строки или таблицы. Образец заявления о регистрации ККТ утвержден приказом ФНС от 29.05.2017 г., зарегистрированным под № ММВ-7-20/[email protected] Но с 7 декабря шаблон документа применяется в новом формате – это регламентировано нормами приказа ФНС № ММВ-7-20/[email protected] от 07.09.2018 г.

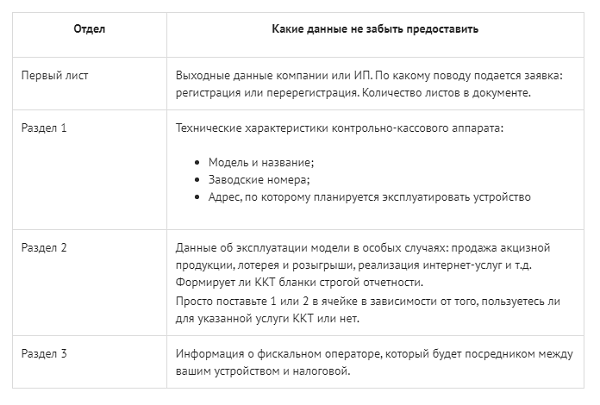

Новая форма заявления о регистрации ККТ содержит такие блоки:

Нет видео.

| Видео (кликните для воспроизведения). |

Титульная страница – заполняется всеми заявителями.

Раздел 1, созданный для отражения сведений по кассовому оборудованию, которое субъект хозяйствования хочет поставить на учет, о месте, где аппарат установлен (эксплуатируется).

Заявление о регистрации ККТ (форма 1110061) в разделе 2 идентифицирует цели использования указанного в бланке оборудования.

Новый блок данных – раздел 2.1. В нем приводятся сведения об установленных автоматических устройствах для расчетов (обязательно надо отобразить в заявке номер такого устройства и адресные данные по месту установки).

Раздел 3 – здесь фиксируется информация, идентифицирующая оператора фискальных данных. Бланк заявления регистрации ККТ (скачать его можно далее) в этой части может не заполняться при одном условии – регистрируемая ККТ предназначена для эксплуатации в автономном режиме, то есть данные о проводимых операциях не будут передаваться в электронном виде в ФНС через посредника (ОФД). Это возможно в исключительных случаях, указанных в ст. 2 закона о ККТ от 22.05.2003 г. № 54-ФЗ.

№ 54-ФЗ.

В бланк «Заявление о регистрации ККТ» введен еще один новый блок – раздел 4. Он посвящен информации о созданных фискальных документах.

В документе не допускается наличие исправлений. Все страницы надо нумеровать, формат нумерации предусматривает ввод трех знаков, например, «001».

Для каждого кассового аппарата составляется отдельное заявление.

Заполнить заявление на регистрацию ККТ онлайн – самый быстрый способ поставить оборудование на учет. В этом случае документооборот с налоговой инспекцией осуществляется в электронном виде.

Алгоритм действий субъекта хозяйствования таков:

подготовка заявления, заверение внесенных в него данных электронной подписью;

отправка данных в ФНС, после успешной сверки сведений налоговый орган присваивает оборудованию регистрационный номер;

проведение фискализации техники с отправкой регистратору параметров фискализации;

оценка корректности работы фискального накопителя;

получение карточки с регистрационными данными по конкретному экземпляру ККТ.

Начинать заполнять заявление о регистрации ККТ (1110061) надо с титульной страницы. Выбирается кодовое обозначение причины подачи документов – для первичной постановки оборудования на учет предназначен шифр «1». Далее вписывается наименование субъекта хозяйствования, выступающего в роли заявителя, указывается количество страниц в представляемой форме и число листов приложений, удостоверяется корректность внесенных сведений.

Заявление о регистрации ККТ (КНД 1110061) в разделе 1 содержит такие данные:

Нет видео.

| Видео (кликните для воспроизведения). |

название регистрируемой модели кассового аппарата;

заводской шифр ККТ;

название модели фискального накопителя с указанием его заводского номера;

полный адрес (с отображением почтового индекса), по которому устройство будет установлено.

Заполнение заявления о регистрации ККТ продолжается путем оформления раздела 2. В нем при помощи кодов «1» или «2» уточняется область применения кассового аппарата. Если регистрируемое оборудование используют для нескольких автоматических устройств для расчетов, потребуется заполнить раздел 2.1. В нем содержатся данные по автоматическому устройству расчетов и адресу его установки.

В нем при помощи кодов «1» или «2» уточняется область применения кассового аппарата. Если регистрируемое оборудование используют для нескольких автоматических устройств для расчетов, потребуется заполнить раздел 2.1. В нем содержатся данные по автоматическому устройству расчетов и адресу его установки.

Раздел 3 отражает информацию об операторе фискальных данных, с которым сотрудничает заявитель.

Раздел 4 будет заполняться только в случае перерегистрации ККТ, обусловленной сменой фискального накопителя.

Скачать полный образец заявления на регистрацию ККТ (новый бланк – 2019)

В 2019 году действуют внесенные налоговиками изменения в ряд регистрационных форм. В частности, претерпело изменение заявление о регистрации кассовой техники. О новшествах читайте в материале.

По общему правилу организации и индивидуальные предприниматели обязаны применять кассовую технику, так называемые онлайн-кассы при реализации товаров, работ и услуг. Хотя некоторые категории налогоплательщиков освобождены от применения контрольно-кассовой техники, большинство компаний и бизнесменов должны использовать в работе онлайн-кассы.

Без зарегистрированной кассы работать в большинстве случаев нельзя. Поэтому без заявления о регистрации кассовой техники 2019 не обойтись.

Перечень бизнесов, при занятии которыми можно не применять онлайн-кассы, довольно велик. В него включены те лица, которые не могут применять кассовое оборудование по объективным причинам. Условно их можно разделить на несколько групп. Приведем примеры такой деятельности в таблице. Подробный перечень видов бизнеса, освобожденных от применения онлайн-касс см. в статье 2 Федерального закона от 22.05.2003 № 54-ФЗ.

Продажа мороженого в киосках.

Реализация безалкогольных напитков в розлив.

Сезонная торговля овощами, фруктами, бахчевыми культурами в развал.

Продажа ценных бумаг.

Реализация газет, журналов.

Изготовление и ремонт металлической галантереи и ключей.

Присмотр и уход за детьми, больными и инвалидами.

Сдача ИП в аренду жилья, принадлежащего ему на праве собственности.

Деятельность предпринимателя на патенте.

Прием стеклотары и утильсырья.

Теперь поговорим про сам документ. Новое заявление о регистрации кассовой техники начинает применяться с 7 декабря 2018 года. Изменения в форму внесены приказом ФНС от 07.09.2018 № ММВ-7-20/527 (приказ зарегистрирован в Минюсте 23.11.2018, рег. номер № 52764).

В новый бланк налоговики включили два дополнительных раздела:

Также утратила силу строка 120 раздела 2 «Сведения об использовании контрольно-кассовой техники, заявленной на регистрацию (перерегистрацию) в налоговом органе. В обновленной форме она не предусмотрена, заполнять ее больше не требуется.

Заполнив заявление, нужно подать его в ИФНС по месту регистрации. Сделать это можно двумя способами:

- сдавать форму на бумажном носителе лично, через уполномоченного представителя или, отправив заявление по почте ценным письмом с описью вложения;

- через Интернет, воспользовавшись личным кабинетом налогоплательщика. В этом случае заявление нужно подписать усиленной квалифицированной электронной подписью.

На нашем сайте вы можете скачать заявление о регистрации кассовой техники с учетом всех внесенных изменений.

Понравилась статья? Поделитесь ссылкой с друзьями:

После покупки кассы нужно подать в налоговую бланк заявления о регистрации ККТ. Если этого не сделать — вас могут оштрафовать за незаконное использование кассовой техники.

С 1 февраля 2017 года регистрировать в ФНС можно только онлайн-кассы. Бланк заявления о регистрации новой ККТ нужно заполнять с учетом требований закона 54-ФЗ. ФНС внесла изменения в форму бланка (приказ от 07.09.2018 № ММВ-7-20/[email protected]). У нас вы можете скачать бланк заявления о регистрации ККТ нового образца.

Скачать бланк заявления о регистрации ККТ (форма по КНД 1110061)

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас бланк в формате Excel или Word

- Заполнить и распечатать документ онлайн (это очень удобно)

Заявление на регистрацию ККТ должно содержать:

- полное наименование организации или ФИО индивидуального предпринимателя,

- ИНН,

- адрес и место установки кассы,

- заводской номер и модель ККТ и фискального накопителя.

Обязательно укажите, как будете использовать кассу: для работы в автономном режиме (для удаленных местностей), для разносной торговли, в составе автоматического устройства (торговые автоматы), для расчетов через интернет (в онлайн-магазине) и т.д.

Сомневаетесь, правильно ли оформили документ? Проверьте себя: образец заполненного бланка заявления о регистрации ККТ (форма 1110061 по КНД) ниже.

Зарегистрировать кассу можно двумя способами — через интернет или прийти в инспекцию лично. Обращайтесь в любую ИФНС, а не только по месту регистрации пользователя, как раньше. Вместе с бланком заявления о регистрации ККТ в налоговую надо подать пакет документов. Подготовьте и проверьте их заранее.

Список документов для регистрации ККМ в налоговой:

- свидетельство о регистрации юрлица или ИП (ОГРН или ОГРНИП),

- документы на кассовую технику,

- свидетельство о постановке на учет в налоговой (ИНН),

- печать (если есть),

- доверенность, если ККТ регистрирует представитель,

- договор с ОФД.

Рекомендуем регистрировать кассу через личный кабинет на сайте ФНС — тогда вам не надо будет приходить в налоговую лично. Для этого потребуется электронная цифровая подпись. Их выдают удостоверяющие центры, аккредитованные Минкомсвязи. Пошаговая инструкция по регистрации онлайн-кассы — здесь >>

А если нужно перерегистрировать кассу?

Для этого нужно снять ККТ с учета, а затем зарегистрировать заново. Как и для регистрации ККТ, необходимые документы для закрытия кассы — в том числе заявление о снятии — подаются в ФНС. Бланк и инструкция, как снять онлайн-кассу с учета — здесь >>.

Обновлены формы документов о регистрации ККТ и снятии ее с учета

ФНС России своим приказом от 7 сентября 2018 г. № ММВ-7-20/[email protected] “О внесении изменений в приложения к приказу ФНС России от 29.05.2017 № ММВ-7-20/[email protected]” 1 скорректировала формы заявления о регистрации ККТ и заявления о снятии ее с регистрационного учета, а также карточки регистрации ККТ. Документ официально опубликован 26 ноября.

Документ официально опубликован 26 ноября.

В частности, в форму заявления о регистрации ККТ включен новый раздел 2.1 “Сведения об автоматических устройствах для расчетов”, в котором будут отражаться номера автоматических устройств для расчетов, адреса и места их установки (применения). При этом из раздела 2 “Сведения об использовании контрольно-кассовой техники, заявленной на регистрацию (перерегистрацию) в налоговом органе” исчезнет строка 120, отражающая номер автоматического устройства для расчетов (в случае если ККТ входит в состав автоматического устройства для расчетов).

Кроме того, в указанной форме появится раздел 4, содержащий сведения о сформированных фискальных документах и сведения из отчета о закрытии фискального накопителя. Аналогичные данные теперь будут отражаться и в заявлении о снятии ККТ с регистрационного учета.

О порядке проверки соблюдения требований к ККТ, порядке и условиях ее регистрации и применения читайте в одноименном материале “Энциклопедии решений. Проверки организаций и предпринимателей” в интернет-версии системы ГАРАНТ.

Проверки организаций и предпринимателей” в интернет-версии системы ГАРАНТ.

Получите полный доступ на 3 дня бесплатно!

В свою очередь, в карточке регистрации ККТ необходимо будет указывать адрес и место установки (применения) автоматического устройства для расчетов.

Сопутствующие поправки внесены в порядки заполнения форм заявлений и карточки.

1 С текстом приказа ФНС России от 7 сентября 2018 г. № ММВ-7-20/[email protected] “О внесении изменений в приложения к приказу ФНС России от 29.05.2017 № ММВ-7-20/[email protected]” можно ознакомиться на Официальном интернет-портале правовой информации.

Новая форма для регистрация онлайн-касс с 7 декабря 2018 года

С 07 декабря 2018 года онлайн кассы придется регистрировать по новой форме, согласно приказа от 07.09.2018 № ММВ-7-20/[email protected] ФНС России.

Новая форма заявления о регистрации контрольно-кассовой техники дополнена разделом 2.1 «Сведения об автоматических устройствах для расчетов», который появился благодаря тому, что одну ККТ можно использовать на несколько автоматических устройств для расчетов.

Адрес и место установки кассовой технику будет необходимо указывать в заявлении и карточке регистрации ККТ. Если торговля производится в каком-либо торговом центре (или другом объекте), указывается местонахождение этого торгового центра.

Новый раздел 4 «Сведения о сформированных фискальных документах» должен содержать данные о фискальном накопителе: информацию из отчета о регистрации или об изменении параметров регистрации, а также сведения из отчета о закрытии фискального накопителя .

Федеральный закон от 03.07.2018 № 192-ФЗ разрешает использовать одну онлайн-кассу для нескольких автоматических устройств для расчетов в следующих случаях:

- при расчетах с использованием электронных средств платежа при оказании услуг по пассажирским или грузовым перевозкам

- при осуществлении расчетов за реализуемый товар с использованием автоматических устройств для расчетов, содержащих внутри своего корпуса оборудование для осуществления выдачи данного товара, при условии отображения при расчете на дисплее автоматического устройства для расчетов QR-кода, позволяющего покупателю осуществить его считывание и идентифицировать кассовый чек (бланк строгой отчетности), и структура данных которого включает в себя дату и время осуществления расчета, порядковый номер фискального документа, признак расчета, сумму расчета, заводской номер фискального накопителя, фискальный признак документа (исключением является продажа подакцизных и технически сложных товаров, а также товаров, подлежащих обязательной маркировке средствами идентификации)

Применяться новая форма заявления о регистрации онлайн-касс начнет с 7 декабря 2018 года.

5 декабря 2018 г.

С середины следующего года практически все расчёты с частными лицами будут фиксироваться кассовой техникой, подключенной к сети. Каждый предприниматель будет вынужден подключить интернет на своей точке продаж, заключить договор с оператором фискальных данных, купить кассу и зарегистрировать её в налоговой.

На этом новости в мире ККТ (контрольно-кассовая техника) не заканчиваются, уже 7 декабря вступит в силу закон о внесении поправок в форму заявления о регистрации (перерегистрации) ККТ.

Новый приказ вводит в действующую форму заявления дополнительный раздел 2.1. Он будет заполняться в случае, если организация или ИП планирует применять кассу в составе нескольких автоматических устройств для расчетов.

Это допускается при осуществлении расчетов через автоматические устройства при оказании услуг по перевозке пассажиров, багажа и грузов. Также это допустимо в торговых автоматах, то есть при осуществлении расчетов за товар с использованием автоматических устройств, содержащих внутри своего корпуса оборудование для выдачи этого товара.

Еще форму заявления о регистрации (перерегистрации) контрольно-кассовой техники дополнят новым разделом 4 «Сведения о сформированных фискальных документах». Куда будут вноситься сведения из отчета о регистрации или об изменении параметров регистрации, а также сведения из отчета о закрытии фискального накопителя.

Ну и напоследок, хочется напомнить всем вендорам, что с 1 января будет требоваться, чтобы онлайн-кассы поддерживали новый формат фискальных данных. Сейчас таких форматов три: 1.0, 1.05 и 1.1. С начала следующего года налоговики перестанут принимать информацию в формате 1.0. Поэтому предпринимателям нужно обратиться к специалистам, которые обслуживают онлайн-кассы, чтобы обновить формат фискальных данных кассы до версии 1.05! Если этого не сделать, то налоговая автоматически будет считать, что продажа была сделана без чека.

Новая форма для регистрация онлайн-касс с 7 декабря 2018 года

С 07 декабря 2018 года онлайн кассы придется регистрировать по новой форме, согласно приказа от 07. 09.2018 № ММВ-7-20/[email protected] ФНС России.

09.2018 № ММВ-7-20/[email protected] ФНС России.

Новая форма заявления о регистрации контрольно-кассовой техники дополнена разделом 2.1 «Сведения об автоматических устройствах для расчетов», который появился благодаря тому, что одну ККТ можно использовать на несколько автоматических устройств для расчетов.

Адрес и место установки кассовой технику будет необходимо указывать в заявлении и карточке регистрации ККТ. Если торговля производится в каком-либо торговом центре (или другом объекте), указывается местонахождение этого торгового центра.

Новый раздел 4 «Сведения о сформированных фискальных документах» должен содержать данные о фискальном накопителе: информацию из отчета о регистрации или об изменении параметров регистрации, а также сведения из отчета о закрытии фискального накопителя .

Федеральный закон от 03.07.2018 № 192-ФЗ разрешает использовать одну онлайн-кассу для нескольких автоматических устройств для расчетов в следующих случаях:

- при расчетах с использованием электронных средств платежа при оказании услуг по пассажирским или грузовым перевозкам

- при осуществлении расчетов за реализуемый товар с использованием автоматических устройств для расчетов, содержащих внутри своего корпуса оборудование для осуществления выдачи данного товара, при условии отображения при расчете на дисплее автоматического устройства для расчетов QR-кода, позволяющего покупателю осуществить его считывание и идентифицировать кассовый чек (бланк строгой отчетности), и структура данных которого включает в себя дату и время осуществления расчета, порядковый номер фискального документа, признак расчета, сумму расчета, заводской номер фискального накопителя, фискальный признак документа (исключением является продажа подакцизных и технически сложных товаров, а также товаров, подлежащих обязательной маркировке средствами идентификации)

Применяться новая форма заявления о регистрации онлайн-касс начнет с 7 декабря 2018 года.

Регистрация онлайн-касс по новой форме – с 7 декабря

Своим приказом от 07.09.2018 № ММВ-7-20/[email protected] ФНС России обновила форму заявления о регистрации контрольно-кассовой техники (ККТ).

Форма нового заявления дополнена разделом 2.1, который пригодится в том случае, если налогоплательщик использует онлайн-кассу в составе нескольких автоматических устройств для расчетов. Также документ пополнился разделом 4 «Сведения о сформированных фискальных документах», в котором будут отображены сведения о фискальном накопителе. Там будет отражаться информация из отчета о регистрации или об изменении параметров регистрации, а также сведения из отчета о закрытии фискального накопителя.

Напомним, что Федеральный закон от 03.07.2018 № 192-ФЗ разрешил организациям и предпринимателям использовать одну онлайн-кассу в составе нескольких автоматических устройств для расчетов. Это допускается в двух случаях:

— при расчетах с использованием электронных средств платежа с применением автоматических устройств для расчетов при оказании услуг по перевозке пассажиров, багажа и грузов;

— при расчетах за реализуемый товар с использованием автоматических устройств для расчетов, содержащих внутри своего корпуса оборудование для выдачи товара.

Новая форма заявления о регистрации онлайн-касс начнет применяться с 7 декабря 2018 года.

Новое заявление на регистрацию ККТ (бланк скачать бесплатно)

Заявление на регистрацию ККТ (бланк скачать бесплатно)

29.05.17 ФНС утвердила своим приказом № ММВ-7-20/[email protected] заявление на регистрацию ККТ (скачать бесплатно бланк можно ниже), заявление о снятии ККТ с учета, а также порядок заполнения данных заявлений. Все эти материалы доступны ниже. Приказ действует с 21.08.17.

Новые формы заявлений утверждены в связи с переходом на онлайн-кассы . Так, в новых формах появились поля для заполнения данных о фискальных накопителях. О том, как получить налоговый вычет в связи с приобретением онлайн-кассы, читайте здесь.

Регистрация онлайн-касс по новой форме – с 7 декабря

Своим приказом от 07.09.2018 № ММВ-7-20/[email protected] ФНС России обновила форму заявления о регистрации контрольно-кассовой техники (ККТ).

Форма нового заявления дополнена разделом 2.1, который пригодится в том случае, если налогоплательщик использует онлайн-кассу в составе нескольких автоматических устройств для расчетов.

Также документ пополнился разделом 4 «Сведения о сформированных фискальных документах», в котором будут отображены сведения о фискальном накопителе. Там будет отражаться информация из отчета о регистрации или об изменении параметров регистрации, а также сведения из отчета о закрытии фискального накопителя.

Напомним, что Федеральный закон от 03.07.2018 № 192-ФЗ разрешил организациям и предпринимателям использовать одну онлайн-кассу в составе нескольких автоматических устройств для расчетов. Это допускается в двух случаях:

- при расчетах с использованием электронных средств платежа с применением автоматических устройств для расчетов при оказании услуг по перевозке пассажиров, багажа и грузов;

- при расчетах за реализуемый товар с использованием автоматических устройств для расчетов, содержащих внутри своего корпуса оборудование для выдачи товара.

Новая форма заявления о регистрации онлайн-касс начнет применяться с 7 декабря 2018 года.

Изменены формы заявлений о регистрации и снятии ККТ с учета

Минюст России зарегистрировал приказ ФНС России от 07.09.18 № ММВ-7-20/[email protected] Данный приказ вносит изменения в формы заявлений о регистрации (перерегистрации) контрольно-кассовой техники и снятии ККТ с регистрационного учета.

Напомним, что действующие формы регистрации, перерегистрации и снятия с учета контрольно-кассовой техники утверждены приказом ФНС России от 29.05.17 № ММВ-7-20/[email protected] (см. «Утверждены новые формы заявлений для регистрации, перерегистрации и снятия ККТ с учета»). Комментируемый приказ дополняет форму заявления о регистрации (перерегистрации) ККТ двумя новыми разделами:

- раздел 2.1 «Сведения об автоматических устройствах для расчетов». Его нужно будет заполнять в том случае, когда пользователь ККТ применяет кассу в составе нескольких автоматических устройств для расчетов;

- раздел 4 «Сведения о сформированных фискальных документах».

Данный раздел заполняется при перерегистрации ККТ.

Данный раздел заполняется при перерегистрации ККТ.

Форма заявления о снятии ККТ с учета дополнена разделом 1 «Сведения о сформированных фискальных документах».

Комментируемые изменения вступят в силу с 7 декабря 2018 года. Соответственно, с этой даты необходимо будет использовать новые формы заявлений.

Автор статьи: Филипп Соловьев

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.

✔ Обо мне ✉ Обратная связь

Оцените статью:

Закрытие бизнеса в Китае: упрощенная процедура снятия с регистрации

Процедуры закрытия бизнеса в Китае были упрощены правительством посредством различных бюрократических реформ для предприятий, отвечающих установленным критериям. Разъясняем критерии и упрощенные механизмы снятия с учета, в том числе для налоговой очистки бизнеса.

Разъясняем критерии и упрощенные механизмы снятия с учета, в том числе для налоговой очистки бизнеса.

В последние годы Китай реформировал свою систему регистрации и отмены регистрации предприятий, чтобы оживить рынок и повысить эффективность своих государственных услуг. В 2017 году правительство ввело упрощенную процедуру снятия с учета, чтобы ускорить уход определенных видов предприятий с рынка.

По сравнению с обычным процессом отмены регистрации упрощенная процедура отмены регистрации может сократить время и стоимость выхода с рынка.

В этой статье мы представляем последние политики Китая в отношении упрощенной дерегистрации бизнеса (также известной как «электронная дерегистрация»), включая упрощенную процедуру дерегистрации Государственной администрации по регулированию рынка (SAMR) и упрощенную процедуру налоговой дерегистрации.

Вы также можете ознакомиться с другой статьей China Briefing , в которой объясняются потенциальные юридические риски использования упрощенных процедур отмены регистрации для поспешного выхода с рынка: Каковы рекомендации по упрощенной дерегистрации предприятий в Китае?

Закрытие бизнеса в Китае путем упрощенной снятия с учета

С 1 марта 2017 года Государственная администрация промышленности и торговли (SAIC, т. легче закрыть свои компании .

легче закрыть свои компании .

Упрощенные процедуры снятия с регистрации в рамках SAMR предоставляют универсальную платформу государственных услуг (поэтому ее также называют «электронной дерегистрацией»), позволяющую предприятиям снять компанию с регистрации онлайн, без физического посещения местных бюро (хотя на практике это может зависеть от уровня местного исполнения).

Он требует подачи меньшего количества документов и пропускает шаги по созданию ликвидационной комиссии или выпуску объявления в газете, которые требуются в общих процедурах отмены регистрации бизнеса .

Сфера применения

В соответствии с Циркуляром о дальнейшем совершенствовании упрощенной процедуры отмены регистрации для облегчения выхода микро-, малых и средних предприятий с рынка (далее именуемым «Циркуляр ДУМР № 45»), изданным ДУМР от 2 августа 2021 г., «участники рынка, не имевшие каких-либо кредиторских прав или долгов или полностью урегулировавшие какие-либо кредиторские права или долги (за исключением листинговых компаний с ограниченной ответственностью, ограниченной акциями), могут подать заявку на упрощенные процедуры снятия с учета ДУМР».

Эта последняя политика расширяет сферу применения упрощенной отмены регистрации, которая больше не ограничивается первоначальными четырьмя типами компаний (то есть, компанией с ограниченной ответственностью/ООО, некорпоративным юридическим лицом, индивидуальным предпринимателем и партнерским предприятием). Кроме того, нелистинговые компании с ограниченной ответственностью могут подать заявку на снятие с учета в упрощенном порядке не только в пилотных регионах, но и по всей стране.

При подаче заявки на упрощенную электронную снятие с учета у предприятия не должно быть прав кредиторов или долгов, включая непогашенные расходы на расчеты, заработную плату сотрудников, взносы социального страхования, установленную законом компенсацию, налоги (пени или штрафы), подлежащие уплате, и т. д.

Все инвесторы должны взять на себя письменное обязательство и взять на себя юридическую ответственность за достоверность долгового статуса предприятия.

Кроме того, существует несколько ситуаций, когда упрощенная процедура электронного снятия с учета неприменима (как показано в таблице ниже). Однако в соответствии с «отказоустойчивым механизмом», требуемым Циркуляром SMAR № 45, предприятия могут продолжать подавать заявки на снятие с учета в упрощенном порядке после устранения нарушений.

Однако в соответствии с «отказоустойчивым механизмом», требуемым Циркуляром SMAR № 45, предприятия могут продолжать подавать заявки на снятие с учета в упрощенном порядке после устранения нарушений.

Когда процедура электронного снятия с учета не применяется?

Упрощенные процедуры снятия с регистрации предприятия: основные этапы

I. Предварительное уведомление об упрощенном снятии с регистрации

зону онлайн-обслуживания отмены регистрации, загрузите Письмо-обязательство всех инвесторов и сделайте публичное объявление о предполагаемой упрощенной заявке на отмену регистрации через Национальную систему распространения кредитной информации о предприятиях.

После размещения объявления в Интернете система автоматически разрешает подавать любые возражения в течение 20 дней (первоначальный 45-дневный срок был сокращен до 20 дней на основании Циркуляра ДУМР № 45).

В течение периода публикации SAMR передаст соответствующую информацию о дерегистрации предприятия в соответствующие налоговые, кадровые органы и органы социального обеспечения. Для FIE информация также будет передана в соответствующий отдел торговли для рассмотрения. Эти правительственные ведомства и другие заинтересованные стороны могут выдвинуть возражение и указать причины через систему.

Для FIE информация также будет передана в соответствующий отдел торговли для рассмотрения. Эти правительственные ведомства и другие заинтересованные стороны могут выдвинуть возражение и указать причины через систему.

Однако, согласно Циркуляру ДУМР № 45, налоговые органы не должны выдвигать возражений, если налогоплательщик:

а) никогда не занимался вопросами, связанными с налогообложением;

b) занимался вопросами, связанными с налогами, но никогда не получал и не использовал счета-фактуры (в том числе счета-фактуры, выставленные на комиссионной основе) и не имеет задолженности по налогам или другим незавершенным делам; и

c) завершил формальности по уплате налогов.

При отсутствии возражений в течение 20 дней после истечения срока публичности предприятие может обратиться в местный ГАМР за упрощенной процедурой снятия с учета. Учитывая фактическую ситуацию, предприятию также разрешается подать заявку на соответствующее продление до 30 дней в течение 20 дней после истечения периода объявления.

II. Подача документов заявления о снятии с учета в упрощенном порядке

В течение 20 дней после истечения периода публичности предприятие может подать заявление и следующие документы в местный орган регулирования рынка для упрощенного снятия с учета:

- Письмо-заявление о снятии с учета;

- Письмо-обязательство всех инвесторов;

- Доверенность на агента; и

- Оригинал и дубликаты бизнес-лицензий.

После подачи заявки предприятия могут подать бумажные документы в местный орган регулирования рынка. Правомочные участники рынка могут пройти упрощенные формальности по снятию с регистрации онлайн на протяжении всего процесса, предоставив электронные документы.

После получения представленных документов местный орган регулирования рынка в течение трех рабочих дней выносит решение об упрощенном снятии предприятия с учета. В случае согласия это означает, что бизнес официально списан.

Следует отметить, что предоставление ложных сведений или мошенническое сокрытие во время упрощенной процедуры снятия с регистрации ДУМР может привести к отказу и может быть признано нарушением закона. Это может привести к занесению организации в черный список через общедоступную систему кредитной информации национальных предприятий. Стороны, затронутые таким поведением, могут потребовать от инвесторов возмещения убытков на предприятии, и, в зависимости от конкретных обстоятельств, инвесторы также могут быть привлечены к административной и уголовной ответственности.

Это может привести к занесению организации в черный список через общедоступную систему кредитной информации национальных предприятий. Стороны, затронутые таким поведением, могут потребовать от инвесторов возмещения убытков на предприятии, и, в зависимости от конкретных обстоятельств, инвесторы также могут быть привлечены к административной и уголовной ответственности.

Что такое упрощенная процедура снятия с налогового учета?

Для ускорения процесса снятия с налогового учета Государственная налоговая администрация (ГНАУ) внедрила услугу освобождения от налоговых справок, оптимизировала услугу снятия с налогового учета на месте, а также упростила требования к подаче документов и процедуры подачи заявлений.

Мы разберем ключевые аспекты процедуры ниже.

Служба освобождения от уплаты налогов

В соответствии с Shui Zong Fa [2018] No.149, налогоплательщики, подающие заявку на упрощенный процесс снятия с учета ДУМР и отвечающие одному из следующих обстоятельств, освобождаются от получения справки об отсутствии налогов в налоговом органе до снятия с учета в ДУМР:

- Те, кто никогда не занимался налоговой деятельностью дела с налоговой инспекцией; или

- Те, кто занимался вопросами, связанными с налогами, но никогда не обращались за выставлением счетов и не имеют задолженности по налогам (включая просроченный штраф) и пеням.

Несмотря на освобождение, если эти налогоплательщики нуждаются в справке об отсутствии налогов и обращаются в налоговое управление, они все равно могут получить ее немедленно.

Оптимизированная служба снятия с налогового учета на месте

Налогоплательщики могут получить налоговую очистку и получить справку об освобождении от уплаты налогов на месте даже при отсутствии информации путем «взяв на себя обязательство» (обязательство повторной подачи в течение определенного периода), если они удовлетворяют следующим условиям:

- Не имеют задолженности по уплате налогов (в том числе просроченных штрафов) или иных пеней; и

- Счета-фактуры специального налога на добавленную стоимость (НДС) и машина счетов-фактур сданы в налоговую инспекцию для аннулирования.

И одновременно:

- Являются налогоплательщиками с рейтингом налоговой кредитоспособности класса А или В;

- Они являются налогоплательщиками с рейтингом налоговой кредитоспособности класса M, чья материнская компания имеет рейтинг налоговой кредитоспособности класса A;

- Это предприятия, учредителями которых являются таланты, представленные провинциальным правительством или признанные промышленными ассоциациями выше провинциального уровня;

- Это индивидуальные предприятия, которые не включены в оценку рейтинга налоговой кредитоспособности и осуществляют регулярные налоговые платежи в фиксированных суммах; или

- Налогоплательщики, не достигшие порога уплаты НДС – налогоплательщики-физические лица (за исключением индивидуальных предприятий, зарегистрированных в качестве общих налогоплательщиков), сумма реализации которых не достигает порога уплаты НДС и могут быть освобождены от уплаты НДС.

Однако, если обязательство не будет выполнено в установленный срок, налоговые органы присвоят законным представителям и финансовым менеджерам заявителя категорию налоговой кредитоспособности класса D.

Упрощение документации и процедур

Налоговые органы облегчат и оптимизируют процесс снятия с налогового учета с помощью следующих мер:

- Упрощение необходимой информации: документы, удостоверяющие личность.

- Открыть специальное окно: В налоговых органах будет создано специальное сервисное окно для снятия с налогового учета, и количество этих окон будет скорректировано в зависимости от ситуации.

- Предложите «комбинированную» услугу: Объедините элементы предварительного утверждения для снятия с налогового учета, а также услугу приема в одном окне, внутреннего обращения и завершения обработки налоговых дел в установленные сроки.

- Укрепить систему «пошлины по первому требованию» и «однократного уведомления»: Когда налогоплательщик обращается в налоговые органы для снятия налогового учета, сборщик налогов, к которому обращаются первым, отвечает за выяснение ситуации, определение вопросов и сложности, классификация соответствующего уведомления, которое необходимо обработать, общение и консультирование.

- Оптимизация внутренней работы и обязанностей: Необходимо вводить новшества в методы работы, упрощать процессы, обеспечивать разделение труда, обеспечивать взаимосвязь и укладываться в установленные сроки.

Несмотря на то, что эти правила в разной степени реализованы в различных регионах, правомочные иностранные компании могут обратиться за советом и опытом к местным экспертам или местным органам власти, чтобы воспользоваться преимуществами упрощенных процедур отмены регистрации.

Если вы хотите отменить регистрацию предприятия в Китае или у вас есть дополнительные вопросы о процессе отмены регистрации компании, свяжитесь с нами по телефону 9.0003 [email protected] .

Примечание. Эта статья была первоначально опубликована в июле 2020 г. и последний раз обновлялась 24 августа 2021 г. Эта практика помогает иностранным инвесторам в Китае и делает это с 1992 года через офисы в Пекине, Тяньцзине, Даляне, Циндао, Шанхае, Ханчжоу, Нинбо, Сучжоу, Гуанчжоу, Дунгуане, Чжуншане, Шэньчжэне и Гонконге. Пожалуйста, свяжитесь с фирмой для получения помощи в Китае по адресу [email protected].

Пожалуйста, свяжитесь с фирмой для получения помощи в Китае по адресу [email protected].

Dezan Shira & Associates имеет офисы во Вьетнаме, Индонезии, Сингапуре, США, Германии, Италии, Индии и России, в дополнение к нашим центрам исследования торговли в рамках инициативы «Пояс и путь». У нас также есть фирмы-партнеры, помогающие иностранным инвесторам на Филиппинах, в Малайзии, Таиланде и Бангладеш.

Регистрация

Содержание

- Как зарегистрироваться

- Какая информация необходима для регистрации

- Когда регистрироваться

- Кому необходимо подать заявление на регистрацию

- Процесс регистрации

- Что дальше?

- Нужно снять с учета?

Как зарегистрироваться

Если вы определили, что являетесь контролирующей корпорацией или ответственным эмитентом, который обязан подать заявку на регистрацию, вам необходимо заполнить

соответствующую форму через клиентский портал регулятора чистой энергии.

Какая информация требуется для регистрации? полное имя заявителя

Когда регистрироваться

Контролирующие корпорации должны подать заявку на регистрацию

31 августа года, следующего за отчетным (финансовым) годом, в котором они впервые достигли порогового значения NGER. Поскольку процесс регистрации — это способ, с помощью которого корпорация получает доступ к Системе отчетности о выбросах и энергопотреблении, вам рекомендуется подать заявку на регистрацию заблаговременно до этого крайнего срока, чтобы у вашей корпорации было достаточно времени для завершения своего отчета NGER к 31 Крайний срок отчетности октябрь.

Поскольку процесс регистрации — это способ, с помощью которого корпорация получает доступ к Системе отчетности о выбросах и энергопотреблении, вам рекомендуется подать заявку на регистрацию заблаговременно до этого крайнего срока, чтобы у вашей корпорации было достаточно времени для завершения своего отчета NGER к 31 Крайний срок отчетности октябрь.

Если вы обнаружите, что ваша корпорация сработала пороговое значение в прошлом отчетном периоде, вы все равно обязаны зарегистрироваться и отчитаться за этот год, а также за любые другие годы до текущего отчетного года включительно. Корпорациям необходимо зарегистрироваться только один раз, и они должны отчитываться каждый год о том, что они остаются зарегистрированными.

Ответственные эмитенты должны подать заявку на регистрацию

31 августа года, следующего за годом, в котором они впервые подпадают под действие защитного механизма. Защитный механизм применяется к объектам с объемом выбросов 1, охватывающим выбросы более 100 000 тонн эквивалента диоксида углерода в год. Видеть

Видеть

покрытие для получения дополнительной информации. Например, ответственный эмитент, впервые подпадающий под действие защитного механизма в 2016–2017 годах, должен подать заявку на регистрацию до 31 августа 2017 года9.0007

Кто должен подать заявление на регистрацию

Все

контролирующие корпорации, отвечающие

порог в соответствии со схемой Национальной отчетности по выбросам парниковых газов и энергии (NGER), должны применяться для регистрации в соответствии с разделом 12

Закон о НГЭР.

Под защитным механизмом все

ответственные эмитенты, которые также не являются контролирующими корпорациями, должны подать заявку на регистрацию в соответствии с разделом 15B Закона о NGER,

, если они еще не зарегистрированы . Это требование о регистрации распространяется на членов зарегистрированной группы контролирующих корпораций.

Новая (незарегистрированная) контролирующая корпорация, которая также является ответственным эмитентом, должна подать заявку на регистрацию в соответствии с разделом 12, а не разделом 15B.

Как только любой тип заявки будет одобрен Регулирующим органом по чистой энергии (агентством), имя зарегистрированного лица и другая информация будут введены в

Национальный реестр теплиц и энергии.

Вам не нужно подавать заявку на регистрацию каждый год. После регистрации вы останетесь в Национальном реестре теплиц и энергии до тех пор, пока не будет получено заявление об отмене регистрации.

Если вам выдан Сертификат о передаче отчетности, и вы еще не были зарегистрированы в соответствии с Законом о NGER, агентство зарегистрирует владельца Сертификата о передаче отчетности и внесет его имя в Национальный реестр теплиц и энергии, когда Сертификат о передаче отчетности выпущен. Владелец сертификата передачи отчетности не должен отдельно подавать заявку на регистрацию в соответствии с Законом о НГЭР.

Член группы, который согласился взять на себя обязательства по отчетности своей контролирующей корпорации в соответствии с соглашением по разделу 22X, не должен подавать заявку на регистрацию, если он также не является ответственным эмитентом в соответствии с защитным механизмом.

Процесс регистрации

После того, как агентство получит заполненную форму заявки на регистрацию, заявка будет проверена, чтобы убедиться, что предоставлена вся необходимая информация. Регистрация считается завершенной, когда имя заявителя добавлено в

Национальный реестр теплиц и энергии.

Для

контролирующих корпораций , после завершения регистрации исполнительный директор и контактное лицо, указанные в заявке на регистрацию, будут уведомлены непосредственно с инструкциями о том, как получить доступ к

Система отчетности по выбросам и энергопотреблению (EERS) и управление пользователями в учетной записи клиентского портала организации.

Для

ответственные эмитенты , исполнительному директору и контактному лицу, указанному в заявке на регистрацию, будут предоставлены данные для входа в EERS только в том случае, если объект, над которым ответственный эмитент имеет оперативный контроль, еще не включен в отчет по разделам 19, 22G или 22X. В тех случаях, когда о защитных объектах уже сообщается, ответственный эмитент не будет иметь дополнительных обязательств по отчетности о защитных мерах.

В тех случаях, когда о защитных объектах уже сообщается, ответственный эмитент не будет иметь дополнительных обязательств по отчетности о защитных мерах.

Что дальше?

Зарегистрированные контролирующие корпорации должны представлять годовой отчет о выбросах парниковых газов и производстве и потреблении энергии для объектов, находящихся под их операционным контролем, а также под операционным контролем членов его корпоративной группы, независимо от того, установлен ли порог в соответствии с NGER или нет В отчетном году план выполнен. Дополнительную информацию см. в разделе Как сообщить о нарушениях 9.0007

См. наш

Отказ от ответственности, раскрытие данных и страница конфиденциальности, чтобы узнать, какие данные NGER публикуются. На этой странице также объясняются наши обязательства в отношении защиты информации.

Нужно отменить регистрацию?

Контролирующая корпорация или ответственный эмитент могут подать заявку на отмену регистрации при соблюдении определенных условий.

/a27f887bb1f55e9.ru.s.siteapi.org/img/47bba3213ba0c047db4945e092b560c8f1abcf8b.jpg) Данный раздел заполняется при перерегистрации ККТ.

Данный раздел заполняется при перерегистрации ККТ.