Содержание

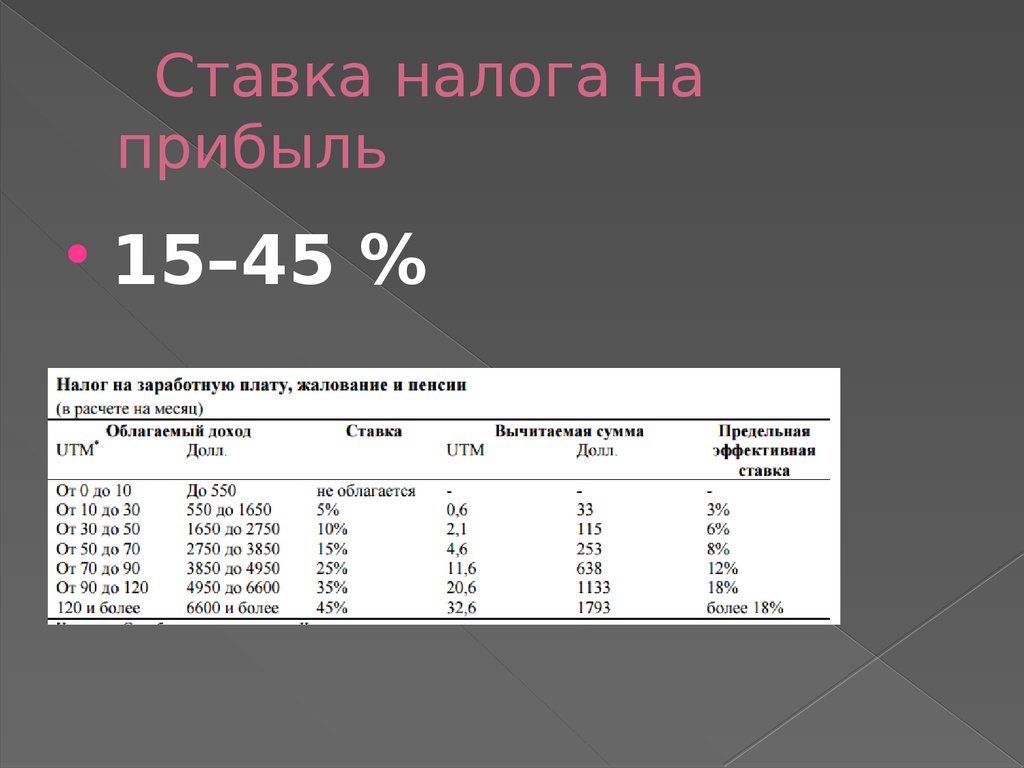

Совфед продлил действие пониженных ставок налога на прибыль в регионах

2022-11-16T15:21:52+03:00

2022-11-16T15:21:52+03:00

2022-11-16T15:21:52+03:00

2022

https://1prime.ru/nalogy/20221116/838844409.html

Совфед продлил действие пониженных ставок налога на прибыль в регионах

Налоги

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

. Сенаторы в среду одобрили бюджетообразующий закон, который, в том числе, продлевает до 1 января 2025 года действие пониженных ставок налога на прибыль отдельных организаций,… ПРАЙМ, 16.11.2022

налоги, экономика, новости, совет федерации, налог на прибыль, ставки, регионы

https://1prime.ru/images/83488/12/834881295.jpg

1920

1440

true

https://1prime.ru/images/83488/12/834881295.jpg

https://1prime.ru/images/83488/12/834881294.jpg

1920

1080

true

https://1prime.ru/images/83488/12/834881294. jpg

jpg

https://1prime.ru/images/83488/12/834881293.jpg

1920

1920

true

https://1prime.ru/images/83488/12/834881293.jpg

https://1prime.ru/nalogy/20221110/838776298.html

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня. рф/awards/

рф/awards/

Налоги

- Экономика

- Новости

Совфед продлил действие пониженных ставок налога на прибыль в регионах

Налоговый кодекс Российской Федерации

© РИА Новости. Илья Питалев

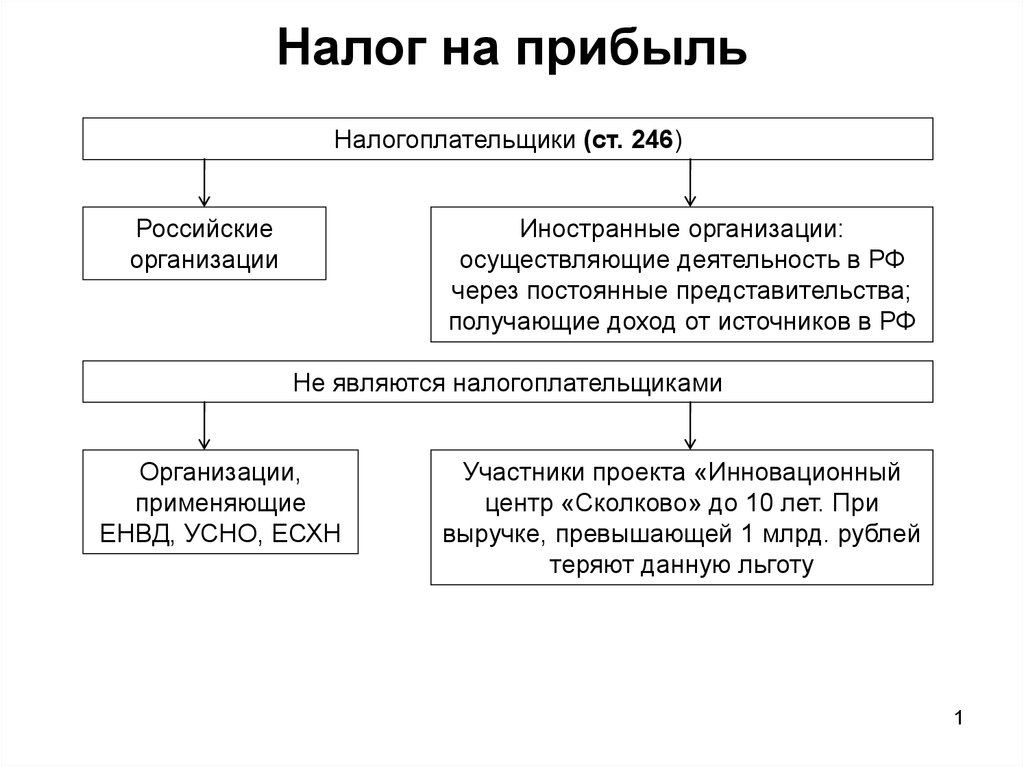

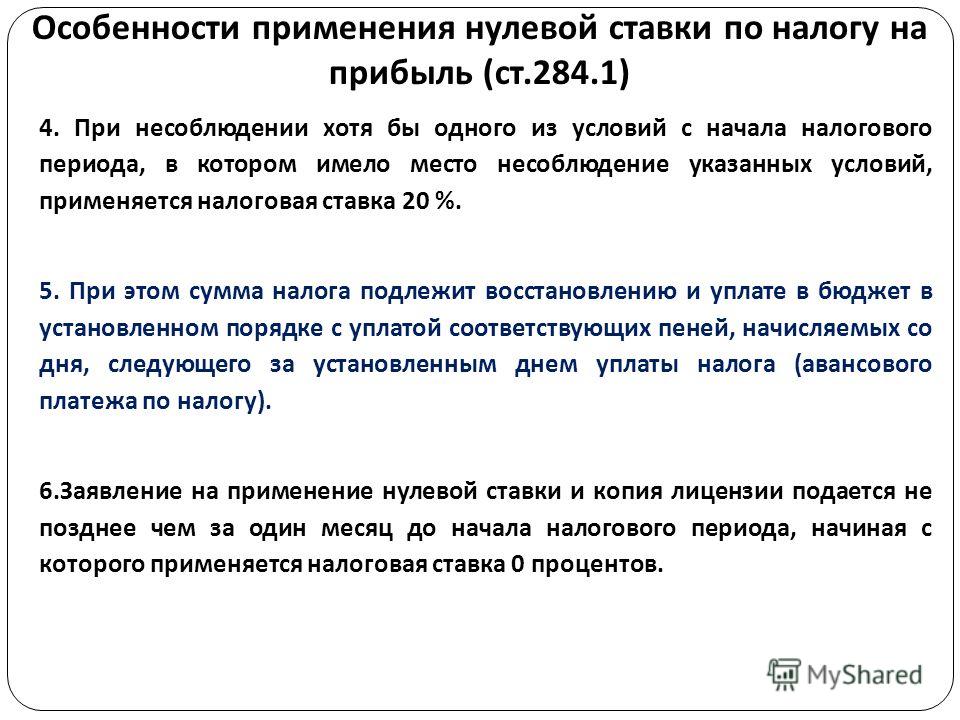

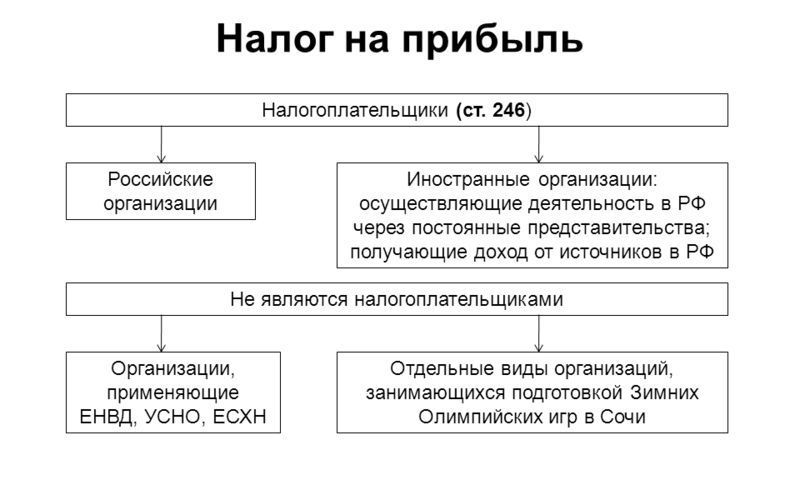

МОСКВА, 16 ноя — ПРАЙМ. Сенаторы в среду одобрили бюджетообразующий закон, который, в том числе, продлевает до 1 января 2025 года действие пониженных ставок налога на прибыль отдельных организаций, подлежащего зачислению в региональные бюджеты.

Госдума определила особенности налогообложения в новых регионах

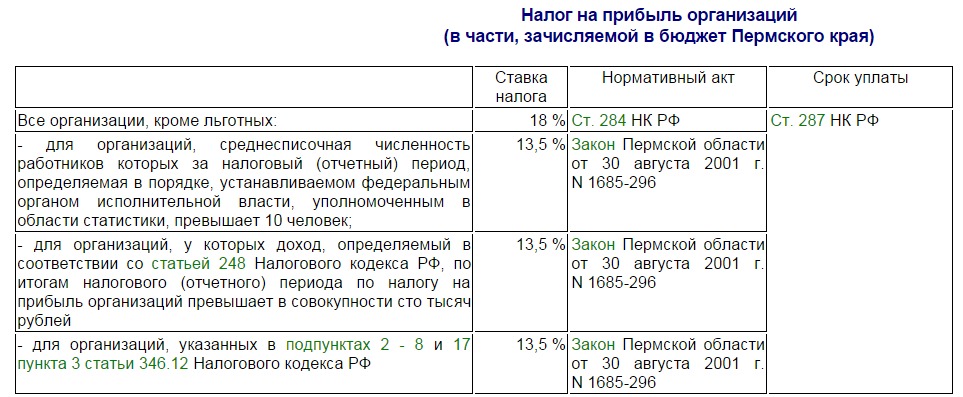

В настоящее время субъекты РФ вправе устанавливать своими законами пониженные ставки налога на прибыль, подлежащего зачислению в их бюджеты, для категорий налогоплательщиков, не указанных в главе 25 Налогового кодекса (НК). Эти пониженные ставки могут применяться налогоплательщиками до даты окончания срока их действия, не позднее 1 января 2024 года.

Закон продлевает предельный срок действия таких пониженных налоговых ставок на год. Изменение вносится в целях обеспечения стабильных условий осуществления деятельности соответствующих налогоплательщиков.

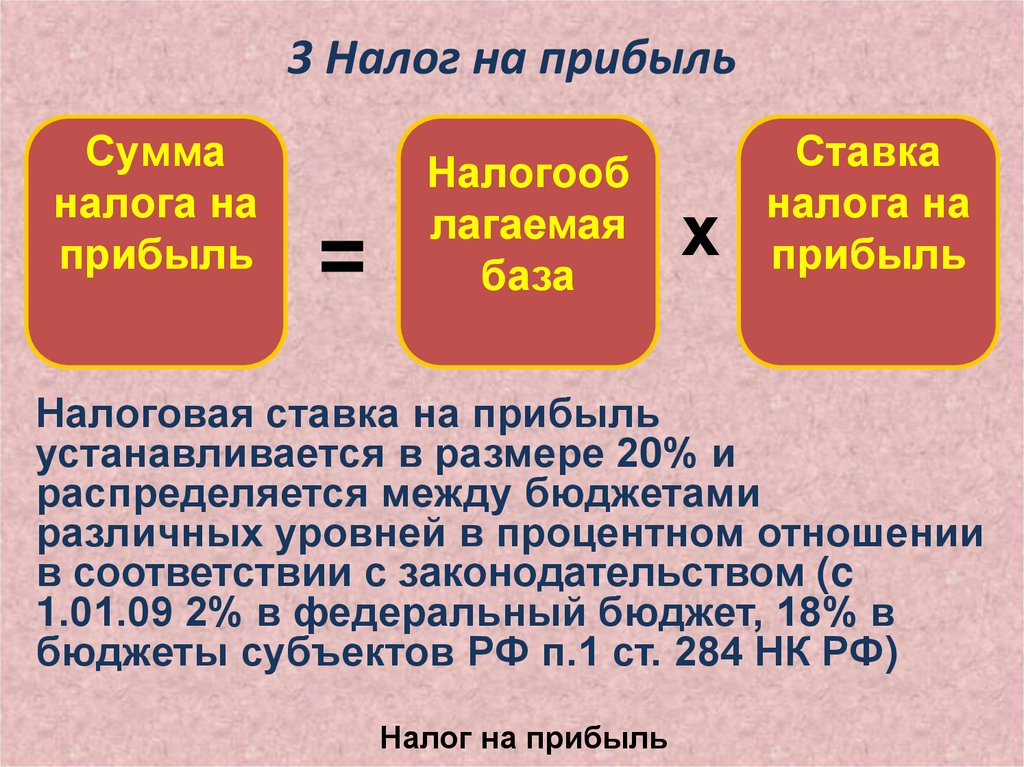

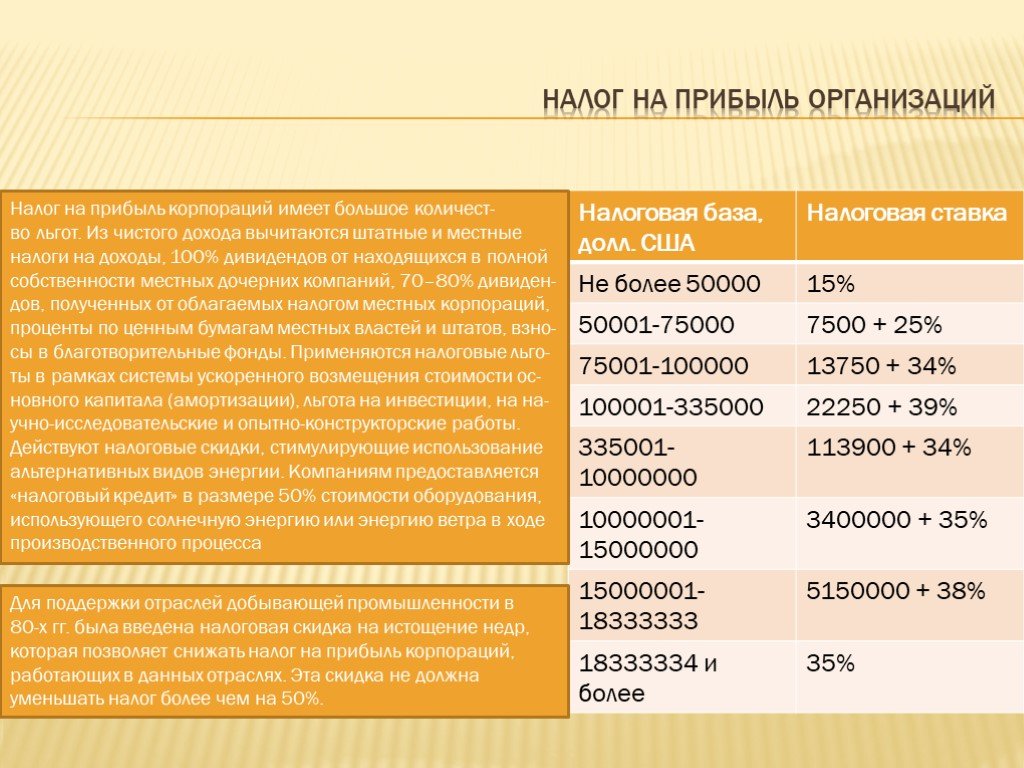

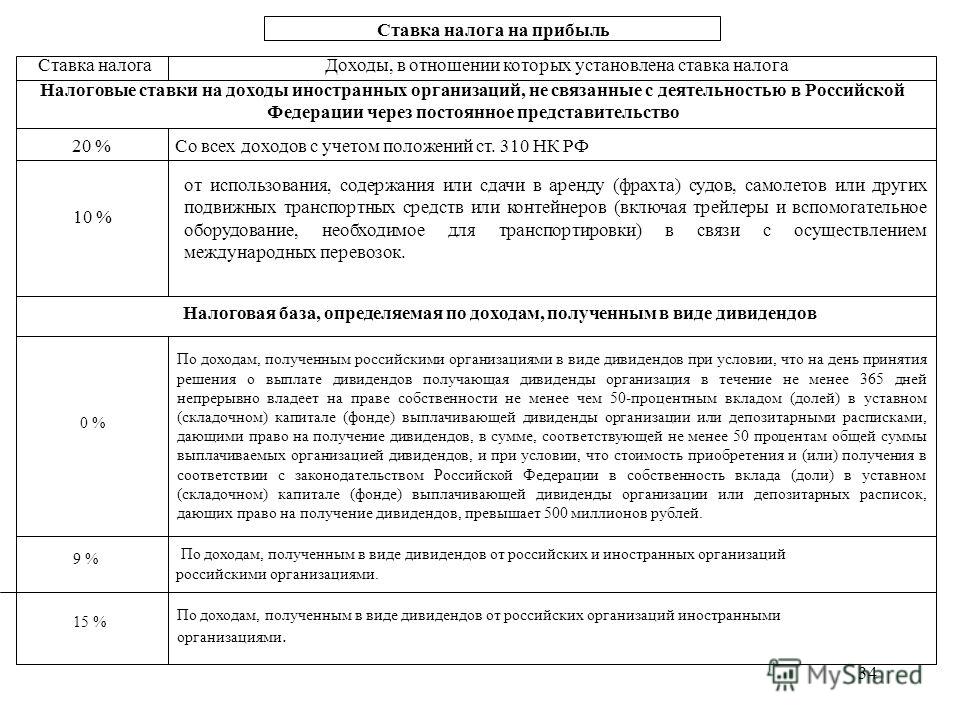

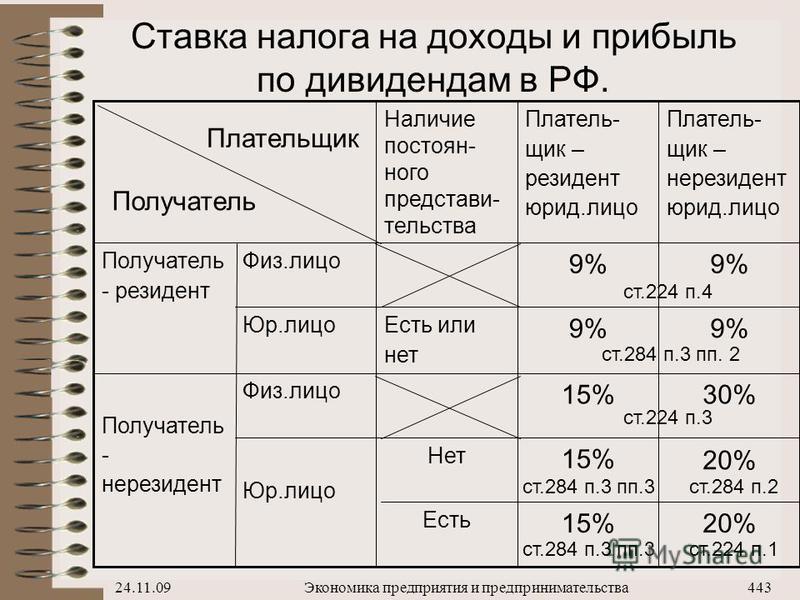

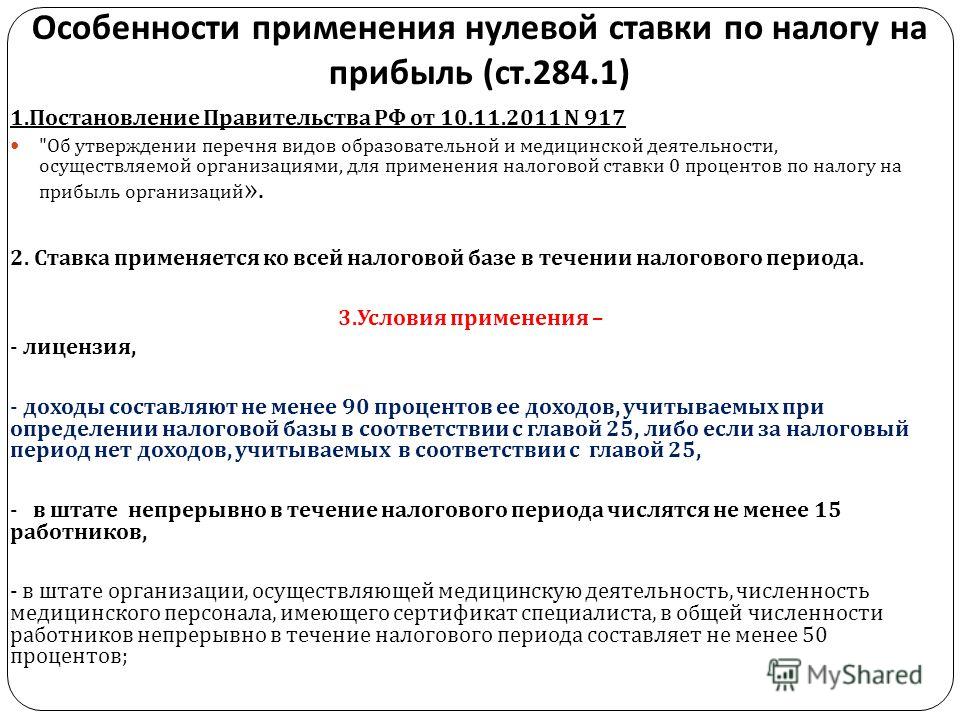

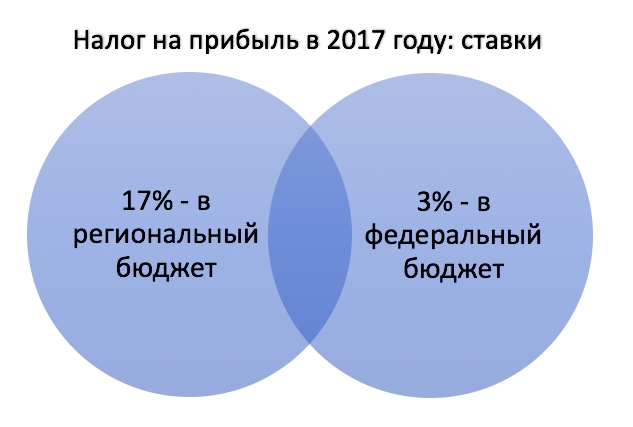

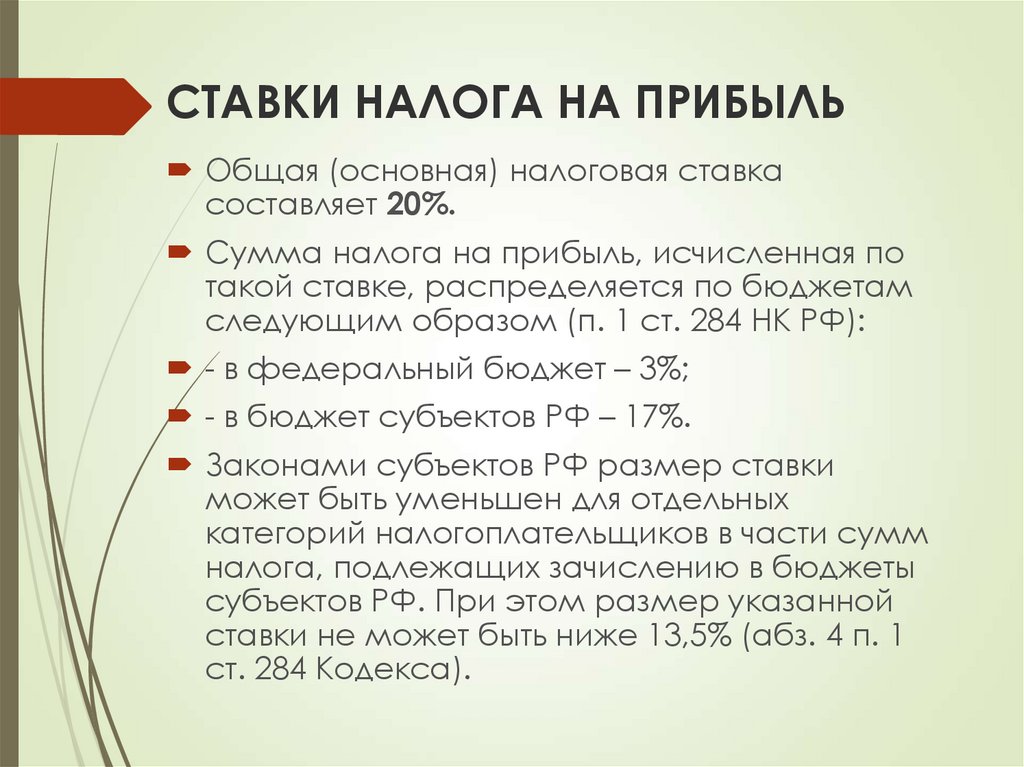

Стандартная ставка налога на прибыль организаций сейчас составляет 20%, из которых с 2017 года по 2024 год 3% идут в федеральный бюджет, 17% — в региональные. Законом данная пропорция сохраняется до конца 2030 года, а к пропорции 2% на 18% перейти с 2031 года, а не с 2025 года, как предусматривает действующая редакция НК.

Помимо этого, устанавливается обязанность бывших участников консолидированных групп налогоплательщиков в 2023 году перейти на уплату ежемесячных авансовых платежей по налогу на прибыль исходя из фактической прибыли.

Закон должен вступить в силу со дня его официального опубликования, за рядом исключений, а данные нормы начнут действовать с 1 января 2023 года.

Применение льготной ставки по налогу на прибыль для производителей сельскохозяйственной продукции, не перешедших на ЕСХН

А. Д. Алешин,

Д. Алешин,

референт 3 класса государственной гражданской службы Российской Федерации

Многие крупные промышленные сети занимаются сельхозпроизводством, которое, совершенствуясь, принимает все более современные формы. Старые нормы, заложенные в НК РФ, входят в конфликт с новыми представлениями о ведении предпринимательской деятельности, ставя бизнес перед решением сложных, в том числе налоговых, проблем

Вопросы стимулирования производства сельскохозяйственной продукции были актуальными для России в любой исторический период. Сегодня мировые тенденции увеличения дефицита продовольствия, попытки выхода из кризиса не только не отменили необходимости государственного воздействия на экономику села, но и выявили необходимость совершенствования уже существующих механизмов администрирования. Но если в сфере гражданско-правового регулирования аграрного сектора России имеется определенная наработка как собственно норм, так и сложившейся практики их применения, то в сфере административно-правового регулирования, в частности налогового, периодически возникают ситуации, требующие пристального внимания.

Пример такой ситуации – стимулирование сельскохозяйственных товаропроизводителей, не перешедших на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог – ЕСХН), посредством установления особых ставок налога на прибыль организаций1.

О понятии «сельскохозяйственный товаропроизводитель»

Понятие «сельскохозяйственный товаропроизводитель» является спорным.

Напомним, что согласно статье 2.1 Федерального закона от 06.08.2001 № 110-ФЗ2 сельскохозяйственные товаропроизводители, не перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей по деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной данными организациями собственной сельскохозяйственной продукции, должны отвечать критериям, предусмотренным пунктом 2 и подпунктом 1 пункта 2.1 статьи 346.2 НК РФ.

Согласно пункту 2 статьи 346. 2 НК РФ сельскохозяйственные товаропроизводители (организации и индивидуальные предприниматели) производят сельскохозяйственную продукцию, осуществляют ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах) и реализуют эту продукцию. При условии что в общем доходе от реализации товаров (работ, услуг) таких организаций и индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции (включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства) составляет не менее 70%.

2 НК РФ сельскохозяйственные товаропроизводители (организации и индивидуальные предприниматели) производят сельскохозяйственную продукцию, осуществляют ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах) и реализуют эту продукцию. При условии что в общем доходе от реализации товаров (работ, услуг) таких организаций и индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции (включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства) составляет не менее 70%.

Вместе с тем любой цикл производства сельскохозяйственной продукции требует как существенных материальных, так и временных затрат, и прибыль может быть получена лишь спустя определенное время после начала производства. В такой ситуации вполне логично желание предпринимателей разделить расходы со своими контрагентами, поручив им выполнение определенных этапов создания сельскохозяйственной продукции.

Однако приведенные выше нормы НК РФ определяют сельскохозяйственного товаропроизводителя как организацию, реализующую сельхозпродукцию, которая была произведена этой же организацией, и прямо не регулируют ситуацию, ко-гда два и более хозяйствующих субъекта объединяют свои усилия для производства этой продукции. Мнения контроли-рующих органов и налогоплательщиков по этому вопросу различаются.

Так, Минфин России со ссылкой на статью 2.1 Федерального закона от 06.08.2001 № 110-ФЗ указал3, что из приведенной нормы закона следует, что льготная ставка 0% применяется сельскохозяйственными товаропроизводителями только в том случае, если производитель самостоятельно нес бремя расходов, связанных с переработкой продукции, и осуществлял ее собственными силами без привлечения к процессу переработки третьих лиц. Таким образом, в случае, если организация – сельскохозяйственный товаропроизводитель передает сельскохозяйственную продукцию в переработку другому предприятию на давальческих началах и в дальнейшем ее реализует, то прибыль, полученная от реализации этой продукции, облагается налогом на прибыль в порядке, предусмотренном статьей 284 НК РФ.

ФНС России также придерживается мнения4, что главное условие, которое позволяет применять ЕСХН, – это осуществление налогоплательщиком процесса производства продукции, а также получения доходов от ее реализации.

Территориальные налоговые органы, руководствуясь указанными позициями, делают вывод, что сельскохозяйственный товаропроизводитель – это организация, самостоятельно производящая сырье, самостоятельно его обрабатывающая и реализующая. В случае привлечения к процессу производства третьих лиц такая организация лишается права на ставку 0% по налогу на прибыль организаций5.

Позиция арбитражных судов

Многие налогоплательщики не соглашаются с такой позицией налоговых органов и в случае предъявления претензий обращаются в суды, которые в большинстве случаев встают на сторону налогоплательщиков.

Например, ФАС Поволжского округа в Постановлении от 24.03.2009 по делу № А12-14155/2008 указал, что участие заявителя в процессе выращивания сельскохозяйственной продукции выразилось в организации работ на земельных участках (аренда земельных участков, обработка, посев, возделывание культур), в предоставлении семенного материала, в организации сбора и хранения урожая, и именно в результате его деятельности было выращено то количество продукции, которое было оприходовано им, а затем реализовано.

Законодательство не содержит ограничений в применении сельскохозяйственн

ым товаропроизводителем ставки 0% по налогу на прибыль при производстве и реализации сельскохозяйственной продукции, произведенной налогоплательщиком с использованием услуг производственного характера, оказываемых на платной основе сторонними организациями, а также не определяют способ переработки указанной продукции – собственными производственными мощностями или с привлечением сторонних организаций.

В рамках рассмотрения дела № А60-26312/2007 суды апелляционной и кассационной инстанций6 указали, что законодательная конструкция статьи 2.1 Федерального закона от 06.08.2001 № 110-ФЗ не содержит ограничений в применении сельскохозяйственным товаропроизводителем ставки по налогу на прибыль 0% при реализации сельскохозяйственной продукции, произведенной им с использованием услуг производственного характера, оказываемых на платной основе сторонними организациями.

ФАС Северо-Западного округа в Постановлении от 11. 07.2007 по делу № А21-7564/2006 указал, что общество является сельскохозяйственным производителем, поскольку самостоятельно несло расходы, связанные с первичной переработкой произведенной им сельхозпродукции (выделка шкурок по договору с контрагентом). Законодательство не ставит возможность применения ставки 0% при реализации самостоятельно произведенной сельскохозяйственной продукции в зависимость от того, самостоятельно переработана сельхозпродукция сельхозпроизводителем либо сторонней организацией. Этой же позиции придерживается и ФАС Центрального округа7.

07.2007 по делу № А21-7564/2006 указал, что общество является сельскохозяйственным производителем, поскольку самостоятельно несло расходы, связанные с первичной переработкой произведенной им сельхозпродукции (выделка шкурок по договору с контрагентом). Законодательство не ставит возможность применения ставки 0% при реализации самостоятельно произведенной сельскохозяйственной продукции в зависимость от того, самостоятельно переработана сельхозпродукция сельхозпроизводителем либо сторонней организацией. Этой же позиции придерживается и ФАС Центрального округа7.

Но есть примеры и противоположной позиции судов по рассматриваемому вопросу.

СУДЕБНЫЕ РЕШЕНИЯ В ПОЛЬЗУ НАЛОГОВЫХ ОРГАНОВ— Постановление ФАС СКО от 06.12.2006 № Ф08-5352/2006-2242А по делу № А32-4944/2005-53/187-58/1729 (Определением ВАС РФ от 11.04.2007 № 3224/07 отказано в передаче данного дела в Президиум ВАС РФ).

— Постановление ФАС СКО от 23.11.2005 № Ф08-5001/2005-1985А.

Позиция Высшего Арбитражного Суда РФ

Позиция ВАС РФ по вопросу, в каком случае налогоплательщики имеют право на ставку 0%, сформирована несколькими постановлениями Президиума ВАС РФ.

В Постановлении от 23.03.2010 № 16377/09 Президиум ВАС РФ указал, что налогоплательщики, самостоятельно не производящие сельскохозяйственную продукцию, а лишь осуществляющие первичную и последующую (промышленную) переработку сельскохозяйственного сырья несобственного производства (вне зависимости от доли дохода от реализации такой продукции в общем объеме полученных ими доходов от реализации товаров, работ, услуг), не вправе применять систему налогообложения для сельскохозяйственных товаропроизводителей, поскольку таковыми в смысле главы 26.1 НК РФ не являются.

При этом Президиум ВАС РФ указал, что содержащееся в постановлении толкование правовых норм является общеобя-зательным и подлежит применению при рассмотрении арбитражными судами аналогичных дел.

В данном деле Президиум ВАС РФ учел, что между заявителем и его контрагентами заключены договоры на выращива-ние маслосемян рапса, предмет которых: со стороны предпринимателя – обеспечение сельскохозяйственной деятельности контрагентов, в том числе инкрустированными семенами рапса, ядохимикатами, необходимыми материалами, горю-че-смазочными материалами и другим, а также своевременная приемка урожая; со стороны контрагентов – принятие от за-казчика инкрустированных семян рапса, посев их для выращивания маслосемян рапса, соблюдение технологии их выращи-вания, сдача выращенного урожая, пригодного для промышленной переработки, в полном объеме заказчику. Договорами было предусмотрено, что выращенный урожай на склад предпринимателя доставляется хозяйствами собственным транспортом. Имеются счета-фактуры, предъявленные предпринимателю его контрагентами, с выделением налоговой ставки по НДС в размере 10%, которая в соответствии с пунктом 2 статьи 164 НК РФ применяется при реализации товаров, в том числе маслосемян, а не при реализации работ или услуг.

Договорами было предусмотрено, что выращенный урожай на склад предпринимателя доставляется хозяйствами собственным транспортом. Имеются счета-фактуры, предъявленные предпринимателю его контрагентами, с выделением налоговой ставки по НДС в размере 10%, которая в соответствии с пунктом 2 статьи 164 НК РФ применяется при реализации товаров, в том числе маслосемян, а не при реализации работ или услуг.

В Постановлении от 28.12.2010 № 9534/10 Президиум ВАС РФ признал сельскохозяйственным производителем заявителя, заключившего со своим контрагентом два договора о совместной деятельности, согласно которым стороны приняли на себя обязательства объединить усилия и совместно действовать без образования юридического лица в целях производства сельскохозяйственной продукции (яровой и озимой пшеницы, ржи, проса, нута, подсолнечника).

В соответствии с указанными договорами каждая сторона с использованием собственных ресурсов выполняет определенный этап производства продукции:

- налогоплательщик предоставляет земельные участки, осуществляет их вспашку и предпосевную обработку, посев, уход за посевами, вывоз произведенной продукции;

- контрагент осуществляет уборку урожая.

Произведенная продукция подлежит разделу между участниками, доли заявителя и его контрагента рассчитываются исходя из убранной площади и определяемого с учетом показателя урожайности, класса, сорности и влажности продукции – количества центнеров с каждого гектара.

Нижестоящие суды, отказывая заявителю в требованиях, указали, что из изложенных норм НК РФ следует, что доходы от реализации сельскохозяйственной продукции, произведенной в рамках совместной деятельности, как относящиеся к категории внереализационных не подлежат учету при разрешении вопроса о соответствии организации определению сельскохозяйственного товаропроизводителя.

Президиум ВАС РФ указал, что нижестоящими судами не учтено, что налогоплательщик в рамках исполнения договоров о совместной деятельности фактически осуществлял работы по производству сельскохозяйственной продукции: вспашку земельных участков, их предпосевную обработку, посев, уход за посевами, вывоз произведенной продукции.

По мнению Президиума ВАС РФ, противоположный подход, согласно которому доход от реализации сельскохозяйственной продукции, произведенной организацией с участием иных лиц в рамках совместной деятельности, исключается из расчета установленной пунктом 2 статьи 346. 2 НК РФ доли дохода, дающей право на применение ЕСХН, влечет неоправданное ограничение организаций, занимающихся производством сельскохозяйственной продукции в кооперации с иными лицами, в праве на применение указанного специального налогового режима.

2 НК РФ доли дохода, дающей право на применение ЕСХН, влечет неоправданное ограничение организаций, занимающихся производством сельскохозяйственной продукции в кооперации с иными лицами, в праве на применение указанного специального налогового режима.

Подобная дифференциация в зависимости от способа производства сельскохозяйственной продукции носит произвольный характер и не основана на положениях Кодекса.

Таким образом, доход, полученный Обществом от реализации сельскохозяйственной продукции, произведенной в рамках совместной деятельности, правомерно учтен им при разрешении вопроса о праве на применение ЕСХН8.

Для целей настоящей статьи также представляет интерес дело № А08-7812/2008-9, в рамках которого ФАС Центрального округа, отменяя решения суда первой и апелляционной инстанций9, указал, что статья 2.1 Закона № 110-ФЗ подлежит применению во взаимосвязи с положениями пунктов 2 и 5 статьи 346.2 НК РФ.

По мнению кассационного суда, налогоплательщик вправе претендовать на налоговую ставку 0% по налогу на прибыль, если он осуществляет деятельность, которая позволяет идентифицировать его как сельскохозяйственного товаропроизводителя, и соблюдает условия, позволяющие ему как производителю сельскохозяйственной продукции претендовать на переход на уплату ЕСХН. В данном деле у Общества отсутствовало право на применение с 01.01.2008 названного специального налогового режима, поскольку в 2007 г. доля дохода от реализации сельскохозяйственной продукции составила менее 70% его общего дохода, поэтому Общество необоснованно заявило налоговую ставку 0% по налогу на прибыль в I квартале 2008 г.

В данном деле у Общества отсутствовало право на применение с 01.01.2008 названного специального налогового режима, поскольку в 2007 г. доля дохода от реализации сельскохозяйственной продукции составила менее 70% его общего дохода, поэтому Общество необоснованно заявило налоговую ставку 0% по налогу на прибыль в I квартале 2008 г.

Отменяя Постановление ФАС ЦО, Президиум ВАС РФ в Постановлении от 09.02.2010 № 12390/09 отметил, что статье 2.1 Закона № 110-ФЗ корреспондирует только пункт 2 статьи 346.2 НК РФ. Иных ограничений для применения налогоплательщиками нулевой ставки по налогу на прибыль, кроме как установленных в этих нормах, нет.

Результаты предпринимательской деятельности Общества за I квартал 2008 г. позволяют отнести его к производителям сельскохозяйственной продукции, которые исчисляют налог на прибыль по ставке 0%. Положения пункта 5 статьи 346.2 НК РФ, которыми установлены условия перехода хозяйствующих субъектов на ЕСХН, не относятся к критериям, характеризую-щим в целях применения упомянутой налоговой ставки производителей сельскохозяйственной продукции.

Заключение

Учитывая позицию ВАС РФ, под производителем сельскохозяйственной продукции следует понимать такую организацию, которая непосредственно, своими силами участвует в создании сельскохозяйственной продукции. При этом не исключается возможность привлечения к выполнению некоторых этапов создания сельхозпродукции сторонних организаций.

Право на применение нулевой ставки по налогу на прибыль организаций не зависит от иных условий применения ЕСХН, кроме изложенных в пункте 2 и подпункте 1 пункта 2.1 статьи 346.2 НК РФ.

A.D. Alyeshin

Reduced Profit Tax Rate for Agricultural Producers that Have not Started to Use the Unified Agricultural Tax

A lot of large industrial networks are engaged in agricultural production that develops and takes more modern forms. The older provisions of the Russian Tax Code conflict with the new perception on how business activity should be carried out, which places complicated issues before companies, including tax issues.

1 В 2004–2012 гг. – 0%; в 2013–2015 гг. – 18%; начиная с 2016 г. – в соответствии с п. 1 ст. 284 НК РФ.

2 См.: Федеральный закон от 06.08.2001 № 110-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства Российской Федерации о налогах и сборах».

3 См.: письма Минфина России от 27.10.2008 № 03-03-06/1/602 и от 25.01.2008 № 03-03-05/6.

4 См.: письмо ФНС России от 24.11.2010 № ШС-37-3/16198@.

5 В письме УФНС по г. Москве от 28.12.2009 № 16-15/137397 указано, что сельскохозяйственный товаропроизводитель, отвечающий критериям, предусмотренным в п. 2 ст. 346.2 НК РФ, применяет льготную ставку 0% только в случае, если он самостоятельно осуществлял производство сельскохозяйственной продукции без привлечения к процессу третьих лиц.

6 См.: постановления Семнадцатого ААС от 28.02.2008 № 17АП-788/2008-АК и ФАС Уральского округа от 02.06.2008 № Ф09-3880/08-С3.

7 См.: постановления от 18.01.2008 № А35-5905/06-С18 и от 29.08.2006 № А14-23565/2005/1040/24.

8 Президиум ВАС РФ также определил, что содержащееся в Постановлении толкование правовых норм является общеобязательным и подлежит применению при рассмотрении арбитражными судами аналогичных дел.

9 См.: Постановление ФАС ЦО от 22.06.2009 по делу № А08-7812/2008-9.

Ключевые слова: «нулевая ставка» – «налог на прибыль» – «ЕСХН» – «сельскохозяйственный товаропроизводитель» – «контрагент»

Ключевые слова

НДС (116), Казахстан (10), налоговая декларация (13), международный договор (4), импорт (4), филиал (1), Таможенный союз (1)

Что нужно знать о налоговом кредите на заработанный доход в 2021 году — Forbes Advisor Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Семьи и налогоплательщики, не имеющие иждивенцев, могут получить больший зачет по налогу на заработанный доход (EITC) в налоговом сезоне 2022 года.

В 2021 налоговом году (поданном в 2022 году) вы можете претендовать на EITC, если ваш доход составляет менее 57 414 долларов США с детьми и 27 380 долларов США без детей.

Для миллионов работников без детей EITC временно увеличил максимальную сумму с 530 до 1502 долларов на 2021 год в рамках Американского плана спасения на 2021 год. Только работники без детей имеют право на временное увеличение.

Вот как узнать, имеете ли вы право на участие в программе EITC, и каких изменений ожидать при подаче налоговой декларации за 2021 год, которая должна быть подана 18 апреля 2022 года.

Что такое налоговый кредит на заработанный доход?

EITC — это возвращаемый налоговый кредит, что означает, что он может уменьшить сумму налогов, которые вы должны уплатить, и получить возмещение.

Принят в 1975 году для оказания финансовой помощи работающим семьям с детьми. Сегодня кредит развился и теперь помогает налогоплательщикам с детьми или без них.

EITC основан на процентах от вашего заработанного дохода. Примеры заработанного дохода включают заработную плату, доход от чаевых и чистый доход от самостоятельной занятости. Доход по безработице, алименты, алименты или проценты не считаются заработанным доходом для целей требований EITC. Как правило, вы не сможете претендовать на получение кредита, если у вас нет заработанного дохода.

Налогоплательщики могут использовать заработанный доход за предыдущий год

В 2020 году миллионы американцев потеряли работу, были уволены или работали меньше часов из-за вспышки пандемии Covid-19. По данным Национальной конференции законодательных собраний штатов, уровень безработицы вырос в 2020 году до 14,7% в апреле по сравнению с предыдущим годом, когда безработица составляла всего 3,6%. Из-за резкого роста уровня безработицы Конгресс принял Закон об уверенности налогоплательщиков и налоговых льготах в случае стихийных бедствий от 2020 года. Этот закон позволяет налогоплательщикам сообщать о предыдущих доходах, чтобы претендовать на более высокий налоговый кредит.

Этот закон позволяет налогоплательщикам сообщать о предыдущих доходах, чтобы претендовать на более высокий налоговый кредит.

В 2021 налоговом году налогоплательщики могут использовать свой заработанный доход за 2019 или 2021 год. Вы должны выбрать тот год, который дает самый высокий налоговый кредит.

7 правил, которые должны соблюдать все налогоплательщики, чтобы претендовать на EITC

Чтобы претендовать на EITC, все налогоплательщики должны сначала пройти тест из семи правил IRS. Если вы соответствуете этим правилам, вам необходимо выполнить дополнительные критерии, в зависимости от того, есть ли у вас дети.

Правила для налогоплательщиков, имеющих соответствующих детей

В отношении налогов за 2021 год семья из трех или более человек получит максимальный EITC в размере 6 728 долларов США. Если у вас есть дети, они должны соответствовать правилам IRS для детей. Удовлетворяющий требованиям ребенок – это лицо, отвечающее всем следующим критериям:

Ребенок должен быть связан с вами

Удовлетворяющий требованиям ребенок должен быть вашим биологическим ребенком, пасынком, усыновленным или приемным ребенком. Брат, сестра, сводная сестра, сводная сестра, внук, племянница или племянник также квалифицированы.

Брат, сестра, сводная сестра, сводная сестра, внук, племянница или племянник также квалифицированы.

Они должны быть моложе 19 лет

Ребенок, отвечающий требованиям, должен быть моложе 19 лет на конец 2021 года. Дети в возрасте до 24 лет, соответствующие требованиям, должны учиться на дневном отделении не менее пяти месяцев в течение года. Учащийся очной формы обучения зачислен в школу и соответствует школьному определению посещаемости дневной формы обучения.

Если ребенок имеет постоянную инвалидность, ограничений по возрасту нет.

Ваш ребенок должен жить с вами

Ваш отвечающий требованиям ребенок должен проживать в вашем доме более полугода. IRS допускает временное отсутствие. Если ваш отвечающий критериям ребенок временно отсутствует по следующим причинам, он все равно может претендовать на участие в программе EITC.

- Госпитализация

- Посещение школы

- Служба в армии

- Содержание в колонии для несовершеннолетних

Ваш ребенок не может подать совместную налоговую декларацию

Если ваш ребенок, отвечающий требованиям, подает совместную налоговую декларацию со своим супругом (супругой), вы не можете требовать их для EITC. Однако, если ваш отвечающий требованиям ребенок подает только совместную налоговую декларацию, чтобы получить возмещение налога, удержанного из его зарплаты, вы имеете право требовать их для EITC.

Однако, если ваш отвечающий требованиям ребенок подает только совместную налоговую декларацию, чтобы получить возмещение налога, удержанного из его зарплаты, вы имеете право требовать их для EITC.

Правила EITC для налогоплательщиков без детей

В 2021 году налогоплательщик, не имеющий детей, отвечающих требованиям, получит максимальный кредит EITC в размере 1502 долларов США (до 538 долларов США в 2020 году).

IRS требует, чтобы ваш основной дом находился в США более полугода. Кроме того, никто другой не может указать вас в качестве иждивенца в своей налоговой декларации. Наконец, вам должно быть не менее 25 лет, но меньше 65 лет на конец года (31 декабря).

Как указать EITC в налоговой декларации

Чтобы подать заявку на EITC, вы должны подать форму 1040 или 1040-SR федеральную налоговую декларацию в IRS. Вы также должны заполнить Приложение EIC, которое требует от вас указать имя вашего ребенка (если у вас есть ребенок), номер социального страхования, дату рождения, возраст, родство и информацию о месте жительства. Если вы используете онлайн-поставщика налогового программного обеспечения, он поможет вам заполнить форму.

Если вы используете онлайн-поставщика налогового программного обеспечения, он поможет вам заполнить форму.

Помощь в принятии взвешенных налоговых решений

Получите рейтинг Forbes Advisor в отношении лучшего налогового программного обеспечения, а также лучшего программного обеспечения для индивидуальных предпринимателей и владельцев малого бизнеса. Получите все необходимые ресурсы, которые помогут вам в течение сезона подачи налоговых деклараций 2022–2023 гг.

Была ли эта статья полезной?

Оцените эту статью

★

★

★

★

★

Оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Кемберли (@kemcents) Вашингтон, CPA, бывший агент IRS, автор новостей, автор и владелец Washington CPA Services, LLC. Посмотрите больше ее работ на kemberley.com.

Посмотрите больше ее работ на kemberley.com.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Какая ставка индивидуального подоходного налога в Алабаме?

Для одиноких лиц, глав семей и лиц, состоящих в браке, подающих отдельные декларации:

2% Первые 500 долларов налогооблагаемого дохода

4% Следующие 2500 долларов налогооблагаемого дохода

5% Весь налогооблагаемый доход свыше 3000 долларов

совместная декларация:

2% Первые 1000 долларов налогооблагаемого дохода

4% Следующие 5000 долларов налогооблагаемого дохода

5% Весь налогооблагаемый доход свыше $6000

Для одиноких лиц, глав семей и лиц, состоящих в браке, подающих отдельные декларации:

2% Первые $500 налогооблагаемого дохода

4% Следующие $2500 налогооблагаемого дохода

5% Все налогооблагаемые доход свыше 3000 долларов США

Для лиц, состоящих в браке, подающих совместную декларацию:

2% Первая 1000 долларов налогооблагаемого дохода

4% Следующие 5000 долларов налогооблагаемого дохода

5% Весь налогооблагаемый доход свыше 6000 долларов

Часто задаваемые вопросы по подоходному налогу, вопросы по подоходному налогу Подоходный налог

Какой статус подачи я должен требовать по возвращении?

В соответствии с законодательством штата Алабама существует четыре различных статуса подачи:

Неженатый

Замужем, подающий совместную декларацию

Женат, подающий раздельную декларацию

Глава семьи

Объяснение статусов подачи

Какой доход освобождается от подоходного налога в штате Алабама?

Для получения списка доходов, освобожденных от подоходного налога штата Алабама, перейдите по ссылке: Перечень статей дохода, освобожденных от налогообложения

Какой доход я должен указать в декларации по Алабаме?

Все доходы облагаются подоходным налогом штата Алабама, если иное не предусмотрено законом штата. Примеры налогооблагаемого дохода см. в: Список налогооблагаемого дохода

Примеры налогооблагаемого дохода см. в: Список налогооблагаемого дохода

.

Какой процентный доход освобождается от налогообложения в штате Алабама?

Проценты по обязательствам штата Алабама или любого округа, города или муниципалитета Алабамы, а также проценты по обязательствам Соединенных Штатов или любого из их владений.

Какова ставка индивидуального подоходного налога в Алабаме?

Для одиноких лиц, глав семей и лиц, состоящих в браке, подающих отдельные декларации:

2% Первые 500 долларов налогооблагаемого дохода

4% Следующие 2500 долларов налогооблагаемого дохода

5% Весь налогооблагаемый доход свыше 3000 долларов

совместная декларация:

2% Первые 1000 долларов налогооблагаемого дохода

4% Следующие 5000 долларов налогооблагаемого дохода

5% Весь налогооблагаемый доход свыше 6000 долларов США

Что такое сберегательный счет в Алабаме для покупателей первого и второго шансов?

Некоторые налогоплательщики имеют право вносить средства на специальный сберегательный счет, чтобы сохранить средства для первоначального взноса и закрытия расходов на покупку первого дома в Алабаме.