Содержание

Налоги на недвижимость в 2019 году: ставки, сроки, штрафы: газета Недвижимость

Раз налоги считаются такими же неизбежными, как смерть, то лучше заплатить их вовремя и спать спокойно. В данном материале рассмотрим, какие налоги, в каком размере и когда обязаны платить владельцы недвижимости в Казахстане.

Когда дело касается жилья, то существуют два основных налога — налог на имущество и налог на имущественный доход. Налог на имущество ежегодно платит каждый обладатель недвижимости (квартира, земля, дача, гараж, другое строение, находящееся в эксплуатации). Налог на имущественный доход платит собственник при получении с недвижимости каких-то денег, выгоды при продаже и сдаче в аренду. Собственники участков обязаны платить земельный налог. Владельцы квартир в многоэтажных домах также имеют долю в земле, поэтому вместе с имущественным приходит квитанция на земельный налог. Проектом закона о внесении изменений и дополнений в Налоговый кодекс на 2019 год изменения в Раздел 14 Земельный налог и Раздел 15 Налог на имущество не предусмотрены.

Порталу kn.kz в Комитете госдоходов Министерства финансов РК подробно ответили на вопросы о налогах.

Кредиты под залог недвижимости: предложения банков в декабре 2018 года >>>

Каков размер налогов

Налог на квартиру рассчитывается путем перемножения ставки и стоимости имущества. Оценка стоимости делается госорганом, регистрирующим право на недвижимое имущество. Расчет налога делают госорганы и присылают квитанцию собственнику недвижимости. Если по сумме налога возникли вопросы, то нужно обратиться в налоговый орган.

Согласно пункту 2 статьи 529 Кодекса РК от 25.12.2017 г. № 120-VI «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) базовая стоимость одного квадратного метра жилища, дачной постройки для целей налогообложения по налогу на имущество физических лиц, определяется в зависимости от вида населенного пункта в размерах от 2700 тенге до 60 000 тенге.

|

№

|

Категория населенного пункта

|

Базовая стоимость, тг

|

|

Города:

| ||

|

1.

|

Алматы

|

60 000

|

|

2.

|

Астана

|

60 000

|

|

3.

|

Актау

|

36 000

|

|

4.

|

Актобе

|

36 000

|

|

5.

|

Атырау

|

36 000

|

|

6.

|

Караганда

|

36 000

|

|

7.

|

Кызылорда

|

36 000

|

|

8.

|

Кокшетау

|

36 000

|

|

9.

|

Костанай

|

36 000

|

|

10.

|

Павлодар

|

36 000

|

|

11.

|

Петропавловск

|

36 000

|

|

12.

|

Талдыкорган

|

36 000

|

|

13.

|

Тараз

|

36 000

|

|

14.

|

Уральск

|

36 000

|

|

15.

|

Усть-Каменогорск

|

36 000

|

|

16.

|

Шымкент

|

36 000

|

|

17.

|

Города областного значения

|

12 000

|

|

18.

|

Города районного значения

|

6 000

|

|

19.

|

Поселки

|

4 200

|

|

20.

|

Села

|

2 700

|

Налог на имущество представляет собой определенный процент, рассчитанный и утвержденный законом, который взимается от стоимости жилья. Этот процент возрастает пропорционально стоимости жилья.

Согласно пунктам 1, 3 и 5 статьи 521 Налогового кодекса для юридических лиц установлены следующие ставки по налогу на имущество — 1,5%, 0,1% и 0% к налоговой базе.

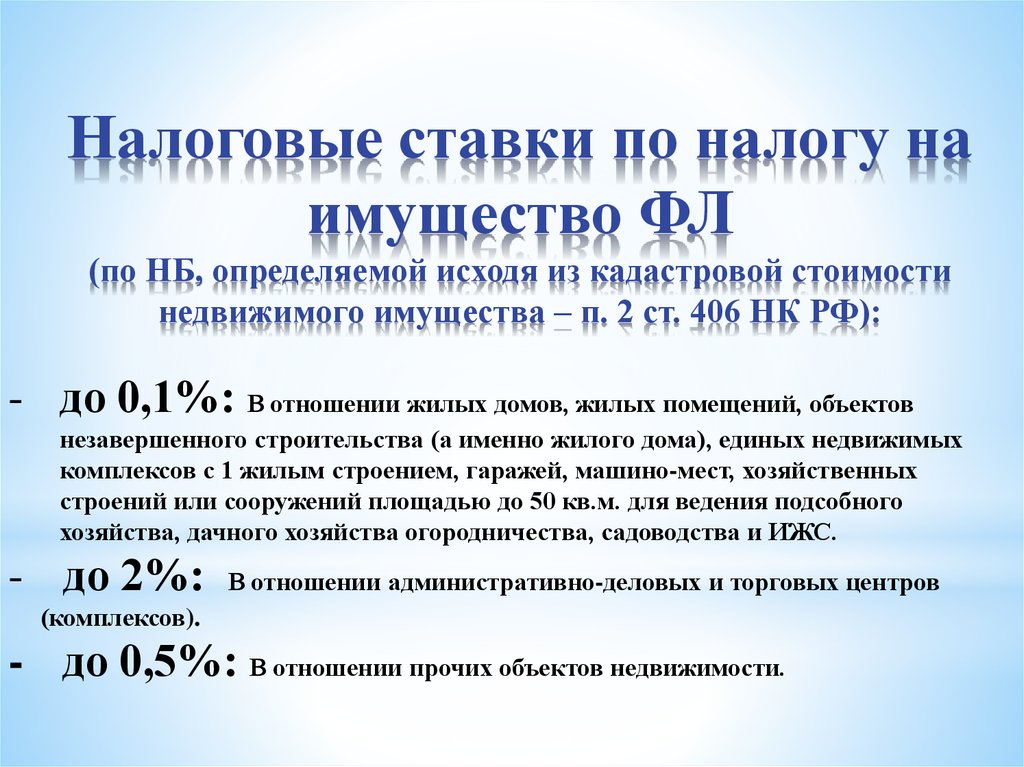

Согласно статье 531 Налогового кодекса для физических лиц ставки налога на имущество установленны в зависимости от стоимости объектов налогообложения от 00,5% до 2%.

Купить квартиру: оформление недвижимости, налоги, госпрограммы >>>

Чем грозит задолженность по налогам

Поскольку были внесены изменения в законе о налоге недвижимости, физлица с 2017 года имеют возможность платить налог с годовой отсрочкой. То есть, если ранее казахстанцы обязаны были оплатить налог на квартиру каждый год не позднее 1 октября, то теперь оплату можно отложить к первому октября следующего года в соответствии с пунктом 6 статьи 532.

Юридические лица уплату налога на имущество производят как и прежде в 4 срока (25 февраля, 25 мая, 25 августа и 25 ноября налогового периода).

Если налог не заплатить вовремя, то будет начислена пеня на неуплаченную сумму налогов и платежей в бюджет, в том числе авансовых и (или) текущих платежей по ним. Пеня начисляется за каждый день просрочки исполнения налогового обязательства по уплате налогов и платежей в бюджет, начиная со дня, следующего за днем срока уплаты налога и платежа в бюджет, в том числе авансового и (или) текущего платежа по ним, включая день уплаты в бюджет, в размере 1,25-кратной официальной ставки рефинансирования, установленной Национальным банком РК, на каждый день просрочки.

Для информирования налогоплательщика об имеющихся налоговых обязательствах, орган госдоходов направляет физлицу уведомление о сумме налогов, исчисленных органом государственных доходов, которое вручается лично под роспись или иным способом, подтверждающим факт отправки и получения. Получив данное уведомление, налогоплательщик может своевременно уплатить исчисленные ему налоги.

Если в установленные сроки долг не будет погашен, то налогоплательщику направляется уведомление о налоговой задолженности физических лиц.

В соответствии со статьей 128 Налогового кодекса, в случае непогашения налоговой задолженности по истечении 30 рабочих дней со дня вручения такого уведомления, если задолженность превышает 1 МРП (2525 тг в 2019 году), орган государственных доходов выносит налоговый приказ, который также подлежит вручению налогоплательщику.

В случае непогашения налоговой задолженности в течение 5 рабочих дней со дня получения налогового приказа, такой налоговый приказ направляется в органы исполнительного производства, для принудительного исполнения.

Ипотека от Жилстройсбербанка по программе «Нурлы жер»: обновленные условия >>>

Налог на доход от прироста стоимости

Если при продаже жилой недвижимости, дачи, гаража или земельного участка, находящихся на праве собственности менее года с даты регистрации права собственности, возник доход, то за это нужно будет заплатить налог. Доходом от прироста стоимости при реализации имущества является положительная разница между ценой реализации имущества и ценой его приобретения. Доход облагается налогом по ставке 10%.

Например, вы купили квартиру за 10 миллионов тенге, а через 10 месяцев продали ее за 11 миллионов. С дохода в 1 миллион тенге вы должны будете заплатить налог 100 000 тенге.

Физические лица, получившие имущественный доход представляют декларацию по индивидуальному подоходному налогу. Она представляется в налоговый орган по месту нахождения (жительства) не позднее 31 марта года, следующего за отчетным налоговым периодом.

Уплата индивидуального подоходного налога по итогам налогового периода осуществляется физическим лицом, получивший имущественный доход самостоятельно не позднее 10 календарных дней после срока, установленного для сдачи декларации по индивидуальному подоходному налогу.

Если недвижимость продана дешевле, чем ее первоначальная стоимость, то продавец должен посетить налоговую в день регистрации права собственности на недвижимость и до конца календарного года сдать нулевую декларацию, приложив два договора купли-продажи данного имущества. Недвижимостью в данном случае считается квартира, дача, дом, земельные участки или доли (под строительство или хозяйство), где уже имеются постройки, пустые земельные участки, недвижимость, приобретенная в долевом участии через жилищное строительство.

Если собственник продает имущество, полученное в дар или наследство, то при возникновении дохода, тоже необходимо будет оплатить налог. В таких случаях рыночную стоимость недвижимости на момент регистрации прав собственности определяет оценщик.

Реформа ЖКХ: что даст замена КСК на ОСИ? >>>

Какой налог платят землевладельцы

Согласно статье 505 Налогового кодекса базовые налоговые ставки на земли населенных пунктов (за исключением придомовых участков) устанавливаются от 0,09 тг до 28,95 тг в расчете на один квадратный метр площади и в зависимости от категории населенного пункта.

При этом местные представительные органы на основании проектов (схем) зонирования земель, проводимого в соответствии с земельным законодательством РК, имеют право понижать или повышать ставки земельного налога не более чем на 50 % от базовых ставок земельного налога.

Придомовые земельные участки подлежат налогообложению по следующим базовым налоговым ставкам:

1) для городов Астаны, Алматы и городов областного значения:

- при площади до 1000 кв. м включительно — 0,20 тг за 1 кв. м;

- на площадь, превышающую 1000 кв. м, — 6,00 тг за 1 кв. м.

По решению местных представительных органов ставки налога на земельные участки, превышающие 1000 кв. м, могут быть снижены с 6,00 до 0,20 тг за 1 кв. м;

2) для остальных населенных пунктов:

- при площади до 5000 кв. м включительно — 0,20 тг за 1 кв. м;

- на площадь, превышающую 5000 кв. м, — 1,00 тг за 1 кв. м.

По решению местных представительных органов ставки налогов на земельные участки, превышающие 5000 кв. м, могут быть снижены с 1,00 тг до 0,20 тг за 1 кв. м.

м, могут быть снижены с 1,00 тг до 0,20 тг за 1 кв. м.

Как снять квартиру грамотно: тенденции рынка аренды, рекомендации >>>

Сколько должны платить арендодатели жилья

Если вы индивидуальный предприниматель

Налогоплательщик вправе выбрать один из специальных налоговых режимов, в том числе специальные налоговые режимы для субъектов малого бизнеса, включающие в себя, в том числе специальный налоговый режим на основе патента, специальный налоговый режим на основе упрощенной декларации.

Объектом налогообложения для налогоплательщика, применяющего специальный налоговый режим на основе патента или упрощенной декларации, является доход, полученный за налоговый период.

Исчисление суммы индивидуального подоходного налога, включаемого в стоимость патента, производится путем применения ставки в размере 1% к объекту налогообложения по сдаче в аренду жилья.

Например, если в год от сдачи квартиры в аренду вы получили 720 тысяч тенге (60 тысяч тенге в месяц за 12 месяцев), то сумма налога за год будет равна 7200 тенге или всего 600 тенге в месяц (1% от 720 тысяч тенге).

Исчисление налогов по упрощенной декларации производится налогоплательщиком самостоятельно путем применения к объекту налогообложения за отчетный налоговый период ставки в размере 3%.

Например, если ваша прибыль от сдачи недвижимости составила 360 тысяч тенге (60 тысяч тг/мес. за 6 месяцев), то по результатам 6 месяцев вы заплатите налог 10 800 тенге (3% от 360 тысяч тенге).

Если вы сдаете квартиру как физлицо

Регистрировать ИП не обязательно. Достаточно по итогам года предоставить декларацию по индивидуальному подоходному налогу (ИПН). Тогда налоговая ставка составит 10% от общего дохода, полученного в календарном году.

Пример: полученная прибыль от сдачи жилья за 2018 год выходит 720 тысяч тенге (60 тысяч тг/мес. за 12 месяцев). По итогам года вам необходимо будет заплатить 72 тысячи тенге (10% от 720 тысяч тенге).

Карима Апенова, информационная служба kn.kz

Департамент налогообложения штата Нью-Джерси — Статистическая информация

Статистическая информация

Оценка средней жилой площади

Выберите значки ниже, чтобы просмотреть оценки в Adobe Acrobat или Microsoft Excel

- 2021

- 2020

- 2019

- 2018

- 2017

- 2016

- 2015

- 2014

- 2013

- 2012

- 2011

- 2010

- 2009

- 2008

Средняя цена продажи жилья в 2015–2021 годах

- 2022

- 2021

- 2020

- 2019

- 2018

- 2017

- 2016

- 2015

Средний налог на проживание

Выберите значки ниже, чтобы просмотреть оценку в Adobe Acrobat или Microsoft Excel

- 2021

- 2020

- 2019

- 2018

- 2017

- 2016

- 2015

- 2014

- 2013

- 2012

- 2011

- 2010

- 2009

- 2008

- 2007

- 2006

Коэффициенты отклонения

Общий коэффициент представляет собой среднее отклонение отдельных коэффициентов оценки и продаж от общего среднего коэффициента оценки и продаж всех продаж, происходящих в налоговом округе, без учета каких-либо характеристик собственности.

Стратифицированный коэффициент отклонения представляет собой среднее отклонение отдельных соотношений оценки и продаж для всех пригодных к использованию продаж, происходящих в пределах определенного класса собственности, от среднего соотношения оценки и продаж для этого класса.

Сегментный коэффициент отклонения представляет собой среднее отклонение отдельных коэффициентов оценки и продаж в пределах определенного класса собственности от среднего коэффициента оценки и продаж для всех продаж недвижимости, происходящих в налоговом округе.

Таблицы отклонения — с 2019 по 2022 год

Таблицы отклонения — 2019 г. — 2022

Распределительные диапазоны общего уровня (Глава 123)

Глава 123 Определения и уравнения

Выберите ICONS ниже для просмотра Оценки Acdobe Acrobat или Microsoft Microsoft или Microsoft. Excel

- 2023

- 2022

- 2021

- 2020

- 2019

- 2018

- 2017

- 2016

Общие налоговые ставки по округам и муниципалитетам

Общая налоговая ставка представляет собой множитель для использования при определении суммы налога, взимаемого с каждого объекта недвижимости. Он выражается как 1 доллар на 100 долларов налогооблагаемой оценочной стоимости. Эта ставка используется для расчета налога .

Он выражается как 1 доллар на 100 долларов налогооблагаемой оценочной стоимости. Эта ставка используется для расчета налога .

Пример общей налоговой ставки:

Оценочная стоимость 150 000

х Общая налоговая ставка

0,03758

= Налоговый счет 5,637

Эффективная налоговая ставка представляет собой статистическое исследование, позволяющее сравнивать один район с другим (исходя из предположения, что все районы имеют стопроцентную оценку). Эта ставка НЕ должна использоваться для расчета налогового счета.

Общие и действующие налоговые ставки по округам и муниципалитетам

Общие налоговые ставки по годам

- 2021

- 2020

- 2019

- 2018

- 2017

- 2016

- 2015

Апелляции по налогу на имущество

Выберите значки ниже, чтобы просмотреть оценки в Adobe Acrobat или Microsoft Excel

- 2021

- 2020

- 2019

- 2018

- 2017

- 2016

Продажи по категориям использования имущества или рода занятий

- 2022

- 2021

- 2020

- 2019

- 2018

- 2017

- 2016

Просмотрите или распечатайте список кодов округов/муниципалитетов Нью-Джерси .

Таблица приравненных оценок

История отношения директоров

Сертифицировано 1 октября 2022 г. для использования в 2023 налоговом году. |

|---|

Таблица уравненных оценок на 2022 год для всего штата Нью-Джерси |

Таблица уравненных оценок на 2022 год для всего штата Нью-Джерси |

Сертифицировано 1 октября 2021 г. для использования в 2022 налоговом году. В соответствии с поправками, внесенными Законом . Налоговый суд Нью-Джерси от 31 января 2022 г.  для использования в 2022 налоговом году для использования в 2022 налоговом году |

|---|

Таблица уравненных оценок на 2021 год для всего штата Нью-Джерси |

Таблица уравненных оценок на 2021 год для всего штата Нью-Джерси |

Сертифицировано 1 октября 2020 г. для использования в 2021 налоговом году. В соответствии с поправками, внесенными Законом . Налоговый суд Нью-Джерси от 31 января 2021 г. для использования в 2021 налоговом году |

|---|

Таблица уравненных оценок на 2020 год для всего штата Нью-Джерси |

Таблица уравненных оценок на 2020 год для всего штата Нью-Джерси |

Сертифицировано 1 октября 2019 г.  для использования в 2020 налоговом году. для использования в 2020 налоговом году.В редакции Налоговый суд Нью-Джерси от 31 января 2020 г. для использования в 2020 налоговом году |

|---|

Таблица уравненных оценок за 2019 год для всего штата Нью-Джерси |

Таблица уравненных оценок за 2019 год для всего штата Нью-Джерси |

Сертифицировано 1 октября 2018 г. для использования в 2019 налоговом году. В редакции Налоговый суд Нью-Джерси, 31 января 2019 г.для использования в 2019 налоговом году |

|---|

Таблица уравненных оценок за 2018 год для всего штата Нью-Джерси |

Таблица уравненных оценок за 2018 год для всего штата Нью-Джерси |

Сертифицировано 1 октября 2017 г.  В редакции В редакцииНалоговый суд Нью-Джерси от 31 января 2018 г. для использования в 2018 налоговом году. |

|---|

Таблица уравненных оценок за 2017 год для всего штата Нью-Джерси |

Таблица уравненных оценок за 2017 год для всего штата Нью-Джерси |

Сертифицировано 1 октября 2016 г. В редакции Налоговый суд Нью-Джерси от 31 января 2017 г. для использования в 2017 налоговом году. |

|---|

Таблица уравненных оценок за 2016 год для всего штата Нью-Джерси |

Таблица уравненных оценок за 2016 год для всего штата Нью-Джерси |

Сертифицировано 1 октября 2015 г.  В редакции В редакции Налоговый суд Нью-Джерси от 31 января 2016 г. для использования в 2016 налоговом году. |

|---|

Таблица уравненных оценок 2015 г. для всего штата Нью-Джерси |

Таблица уравненных оценок 2015 г. для всего штата Нью-Джерси |

Файл продаж SR1A

- Файл продаж SR1A

- Файл SR1A с начала года

Для получения любой дополнительной информации отправьте запрос OPRA.

Часто задаваемые вопросы | Southwindsorct

Финансы

- Что такое финансовый год (ФГ)?

Этот период времени охватывает два календарных года. Например, в настоящее время мы находимся в 2022 финансовом году, который длится с 1 июля 2021 года по 30 июня 2022 года.

- Каков текущий операционный бюджет города?

Утвержденный бюджет Общего фонда на 2022 финансовый год составляет 127 966 788 долларов США

- Какова ставка городской мельницы?

Это 37,86 для Большого списка на 1 октября 2020 года. Этот год из Большого списка и процентная ставка завода использовались для выставления счетов и сбора налогов в течение 2022 финансового года.

- Где я могу найти финансовые документы города?

Годовой финансовый отчет (CAFR), единый аудит на федеральном уровне и уровне штата, годовой бюджет и официальные отчеты можно найти на веб-сайте города по адресу https://www.southwindsor-ct.gov/finance-department/pages/budget-reports. .

Сборщик доходов

- Что такое процентная ставка и как она определяется?

Большой сбор — это сумма дохода в годовом городском бюджете, которая должна быть собрана за счет налога на имущество. Требуемый баланс формируется за счет сборов, государственной и федеральной помощи и прочих доходов. Большой список представляет собой список всех налогооблагаемых объектов, расположенных в пределах города на 1 октября года, в который был включен основной список. Ставка налога определяется путем деления Большого сбора на Большой список.

Требуемый баланс формируется за счет сборов, государственной и федеральной помощи и прочих доходов. Большой список представляет собой список всех налогооблагаемых объектов, расположенных в пределах города на 1 октября года, в который был включен основной список. Ставка налога определяется путем деления Большого сбора на Большой список.Ставка налога на имущество выражается в миллях или тысячных долях доллара. Налоговая ставка (ставка мельницы) в размере 37,86 мельниц эквивалентна 37,86 долларам США налогов на 1000 долларов оценочной стоимости.

- Какова текущая производительность мельницы?

Текущая ставка мельницы Южного Виндзора для Большого списка на 1 октября 2020 г. составляет 37,86

- Как определяется сумма налога?

Ставка мельницы умножается на оценочную стоимость имущества для определения суммы налога. Например, если ваша собственность оценивается в 100 000 долларов США, а процентная ставка составляет 37,86, вы умножаете 100 000 долларов США на 0,03786 = 3 786,00 долларов США.

Любые вопросы по оценке вашего имущества следует направлять в Управление налоговой инспекции (860) 644-2511 доб. 312.

- Когда должны быть уплачены налоги и какой период они охватывают? Когда счета отправляются по почте?

Налог на транспортные средства должен быть уплачен 1 июля для транспортных средств, включенных в Большой список по состоянию на 1 октября предыдущего года. Счета отправляются по почте в последнюю неделю июня. Дополнительные счета за автотранспортные средства отправляются по почте в декабре и подлежат оплате до 1 января.Налоги на недвижимое и личное имущество на сумму более 100,00 долларов США подлежат уплате двумя равными частями. Первый платеж должен быть уплачен 1 июля, а второй — 1 января. Все налоги до 100 долларов США должны быть уплачены одним платежом 1 июля.

Налоги на недвижимость покрываются с 1 июля по 30 июня каждого финансового года и основаны на предыдущей оценке имущества на 1 октября.Налоги на транспортные средства и налоги на личное имущество покрываются с 1 октября года, указанного в Большом списке, по 30 сентября -го года .

- Что такое дополнительный счет за транспортные средства?

Дополнительный налог на автотранспортные средства подлежит оплате до 1 января и до 1 февраля. Дополнительный счет за транспортные средства выдается, если транспортное средство зарегистрировано после 1 октября, например, если транспортное средство приобретено в декабре 2018 г., дополнительный налоговый счет покрывает месяцев с декабря 2018 года по сентябрь 2019 года, будет выплачен в январе 2020 года.

- Что делать, если я не получил счет? В чем интерес?

Генеральная статуя Коннектикута 12-130 штатов.…. «неполучение счета не делает налог недействительным…». Если вы не получили свой налоговый счет, обратитесь в налоговую инспекцию (860) 644-2511 доб. 321. Неполучение налоговой накладной не освобождает от налогов или процентов. Вы несете ответственность за получение налоговой накладной и своевременную уплату налогов. Платеж должен быть произведен до установленного срока, независимо от того, получили ли вы счет . Проценты оцениваются по годовой ставке 18% с минимальной комиссией в размере 2,00 долларов США за счет.

Проценты оцениваются по годовой ставке 18% с минимальной комиссией в размере 2,00 долларов США за счет.

- Какие инструменты сбора доступны, если аккаунт просрочен?

Если учетная запись просрочена и выдано Уведомление о налоговом требовании и/или Уведомление о намерении наложить арест, доступны следующие инструменты: Псевдоним налогового ордера, Агентство по сбору платежей, Отказ в регистрации или продлении регистрации транспортного средства DMV, Назначение налогового удержания, Продажа налогового залога, банковские взыскания или сборы, а также удержание разрешения на строительство, лицензии или разрешения на ведение бизнеса.

Fiscal Year 2019/2020 Collection Rate

2018 Grand List Data 99.31%

2019 Commercial Sewer 100 %

2020 Residential Sewer 97.64%

Assessor

What is Revaluation and when следующий запланирован в городе Южный Виндзор?

Город Южный Виндзор в последний раз проводил переоценку по основному списку на 1 октября 2017 года, и в соответствии с текущими CGS в следующий раз переоценит всю недвижимость с использованием методологии массовой оценки для основного списка на 1 октября 2022 года. Этот пятилетний цикл предназначен для приведения всех оценок в соответствие с рынком недвижимости на момент проведения переоценки. Массовая оценка использует местные квалифицированные продажи для определения рыночных моделей.

Этот пятилетний цикл предназначен для приведения всех оценок в соответствие с рынком недвижимости на момент проведения переоценки. Массовая оценка использует местные квалифицированные продажи для определения рыночных моделей.Какова ставка оценки?

Все имущество оценивается в размере 70% от Справедливой рыночной стоимости, определяемой исходя из затрат, продаж или доходного подхода к рыночной стоимости в зависимости от классификации имущества.Кто должен подавать ежегодную декларацию о личном имуществе?

Любое лицо, владевшее активами на 1 октября или имевшее активы в Южном Виндзоре в течение трех месяцев до 1 октября, владеющее собственностью, товариществом, корпорацией или являющееся самозанятым агентом или подрядчиком, должно подавать заявку каждый год. Владельцы бизнеса, которые арендуют, одалживают или арендуют оборудование, также должны подать заявление. Пошаговое руководство можно найти на веб-странице оценщиков.

Что такое личная собственность?

Личное имущество — это все, кроме недвижимости, которое само по себе имеет ценность. Это может включать в себя такие вещи, как: мебель, незарегистрированные автомобили, вывески, улучшения арендованного имущества, торговые автоматы, арендованное оборудование, инструменты, машины и любое другое оборудование, используемое в бизнесе или для получения дохода. Личное имущество, такое как компьютерное программное обеспечение, инвентарь для продажи, предметы интерьера, одежда и украшения, налогом не облагается. Незарегистрированные или не зарегистрированные в штате транспортные средства, находящиеся в Коннектикуте, также считаются личным имуществом., который имеет право на освобождение ветеранов

ветеранов с достопочтенной выпиской

Минимальный 90 дней в службе борьбы с эпоху CGS. с городским писарем.

Ветераны, имеющие рейтинг инвалидности не менее 10% от Управления по делам ветеранов, имеют право на дополнительные льготы

- Текущие итоговые данные городского списка и десять крупнейших налогоплательщиков доступны на веб-сайте.

Вы можете просмотреть Большой список городов, нажав на эту ссылку.

- Какая информация/данные отдела оценщиков доступны в режиме онлайн?

- Данные об участке, включая местонахождение собственности, количество земли, подробности строительства улучшений, а также оценочную и оценочную стоимость, можно найти в Интернете;

- Формы участков ГИС, показывающие расположение собственности в непосредственной близости от других объектов в этом районе. Офис оценщика совместно с ИТ работает над последовательным еженедельным автоматическим обновлением всех онлайн-ресурсов данных для удобства налогоплательщиков и их агентов.

- В течение последних двух лет подача декларации о личном имуществе в режиме онлайн стала доступным ресурсом и выгодой для бизнес-сообщества.

- Данные об участке, включая местонахождение собственности, количество земли, подробности строительства улучшений, а также оценочную и оценочную стоимость, можно найти в Интернете;

- Заявление на получение пособия домовладельцу в зависимости от дохода можно подать в Службу социального обеспечения в период с 1 февраля по 14 мая ежегодно.