новые правила с 2014 года

2 ноября 2013 года Президент России подписал Федеральный закон № 307-ФЗ «О внесении изменений в статью 12 части первой и главу 30 части второй Налогового кодекса Российской Федерации» (далее – Закон).

Данный документ предусматривает, что с 1 января 2014 года налоговая база по налогу на имущество организаций в отношении ряда объектов будет определяться исходя из их кадастровой стоимости, а не балансовой, как ранее. В отношении прочего имущества налоговая база будет определяться по-прежнему как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Более подробно об этом читайте в нашем информационном материале.

Объекты налогообложения

Указанные поправки распространяются на следующие виды недвижимого имущества:

Административно-деловые центры и торговые центры (комплексы) и помещения в них;

Нежилые помещения для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

Объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в России через постоянные представительства (ПП), или объекты недвижимого имущества, не относящихся к их деятельности через ПП.

При этом в отношении первой группы объектов в Законе даны определения административно-делового и торгового центров. В отношении второй — указано, что назначение объектов недвижимости определяется в соответствии с кадастровыми паспортами или документами технического учета (инвентаризации) либо фактом фактического использования не менее 20% общей площади объекта для размещения указанных объектов. В отношении третьей группы Закон пояснений не содержит.

Порядок исчисления налога

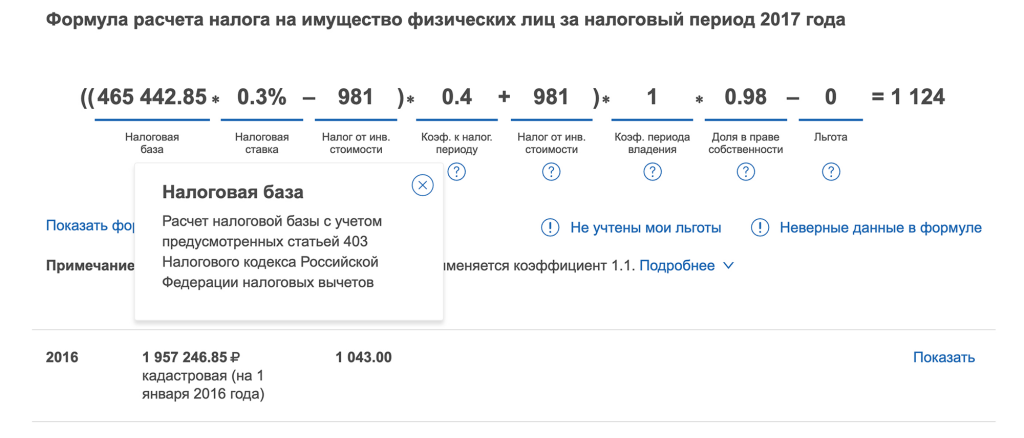

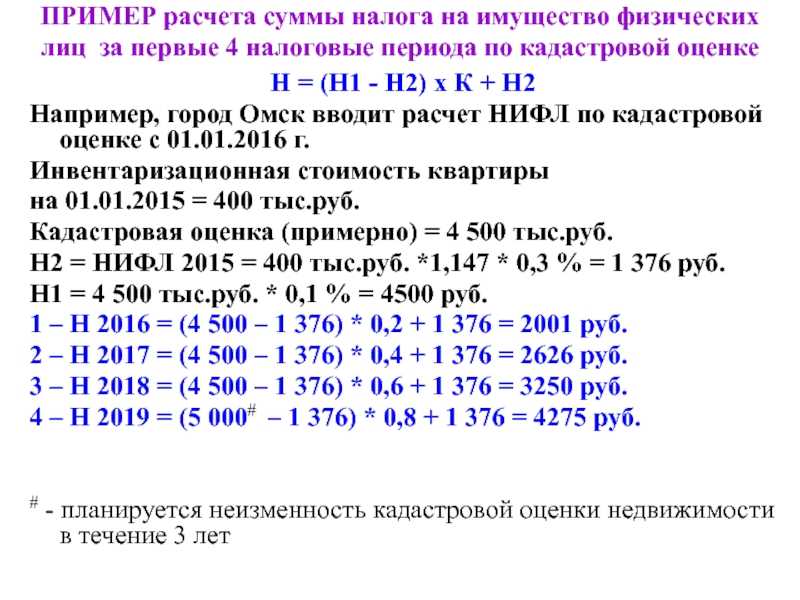

Налог будет рассчитываться как произведение кадастровой стоимости недвижимого имущества на 1 января налогового периода и ставки налога.

Законом установлены предельные значения ставок налога:

По Москве: 2014 год — 1,5%; 2015 год — 1,7%; 2016 год — 2%.

По иным субъектам РФ: 2014 год — 1%; 2015 год — 1,5%; 2016 год — 2%.

Исчисленный налог уплачивается в бюджет по месту нахождения каждого из объектов недвижимого имущества.

Полномочия субъектов РФ

Для того чтобы новый порядок вступил в действие, органы власти субъекта РФ должны утвердить в установленном порядке результаты определения кадастровой стоимости объектов недвижимого имущества, а затем принять закон, устанавливающий особенности определения налоговой базы по данному имуществу (в том числе виды объектов, облагаемых по новым правилам, а также ставки налога).

Кадастровую оценку недвижимости органы власти субъекта РФ должны проводить не реже чем один раз в пять лет.

По информации Росреестра, размещенной на его официальном сайте (www.rosreestr.ru), оценка кадастровой стоимости объектов капитального строительства проведена во всех субъектах РФ, однако до настоящего времени ее результаты в установленном действующим законодательством порядке не утверждены либо не вступили в силу в следующих субъектах РФ: Кабардино-Балкарская Республика, Республики Татарстан, Марий Эл, Дагестан, Ленинградская и Тверская области. По этой причине отчеты об определении кадастровой стоимости в этих субъектах РФ в настоящее время не опубликованы на официальном сайте Росреестра. По всем остальным субъектам РФ информация доступна в разделе «Найдите Ваш объект и узнайте его кадастровую стоимость» или на публичной кадастровой карте указанного сайта.

Законом предусматривается, что уполномоченный орган исполнительной власти субъекта РФ не позднее 1 января определяет на очередной год перечень объектов недвижимости, в отношении которых действует новый порядок, направляет его в налоговые органы и публикует его в интернете для всеобщего ознакомления.

Если в течение года выявлены объекты, не включенные в перечень, то они вносятся в список, устанавливаемый на следующий налоговый период (год).

Налог на имущество организаций в Москве

20 ноября 2013 года Мосгордумой был принят Закон «О внесении изменений в Закон города Москвы от 5 ноября 2003 года №64 «О налоге на имущество организаций».

Согласно закону изменения в порядке определения налоговой базы коснутся административно-деловых и торговых центров (общей площадью свыше 5 тыс. кв. м) и помещений в них; зданий, предназначенных для использования или фактически используемых в целях размещения объектов делового, административного или коммерческого назначения, торговых и объектов бытового обслуживания, а также объектов недвижимого имущества иностранных организаций, не осуществляющих деятельность в РФ через ПП.

Налоговая ставка для расчета налога в отношении рассматриваемых объектов составит 0,9% — в 2014 году и будет постепенно расти до 2% — в 2018 году.

Законом установлены льготы в виде налогового вычета кадастровой стоимости 300 кв. метров для субъектов малого предпринимательства. Кроме того, закон уменьшает в четыре раза сумму налога в отношении тех объектов, которые используются для ведения образовательной или медицинской деятельности, а также для размещения научных организаций, выполняющих НИОКР за счет бюджета.

метров для субъектов малого предпринимательства. Кроме того, закон уменьшает в четыре раза сумму налога в отношении тех объектов, которые используются для ведения образовательной или медицинской деятельности, а также для размещения научных организаций, выполняющих НИОКР за счет бюджета.

Закон вступит в силу с 1 января 2014 года.

Налог на имущество организаций в Московской области

Мособлдума 14 ноября 2013 года также внесла изменения в Закон Московской области от 21 ноября 2003 года №150/2003-ОЗ «О налоге на имущество организаций в Московской области».

С 1 января 2014 года налог на имущество будет рассчитываться на основе кадастровой стоимости в отношении торговых центров и комплексов площадью свыше 5 тыс. кв.м. и помещений в них и объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через ПП.

В 2014 году налоговая ставка для расчета налога от кадастровой стоимости недвижимого имущества составит 1%, в 2015 году – 1,5%, в 2016 году и последующие годы – 2%. Никаких дополнительных льгот для владельцев указанного имущества данным документом не предусмотрено.

Никаких дополнительных льгот для владельцев указанного имущества данным документом не предусмотрено.

Физические лица

Введение единого налога на недвижимость для физических лиц отложено до 2015 года. Изначально предполагалось, что в регионах, которые готовы к введению налога, он должен был заработать с 1 января 2014 года, а остальные субъекты РФ должны были ввести его до 2018 года.

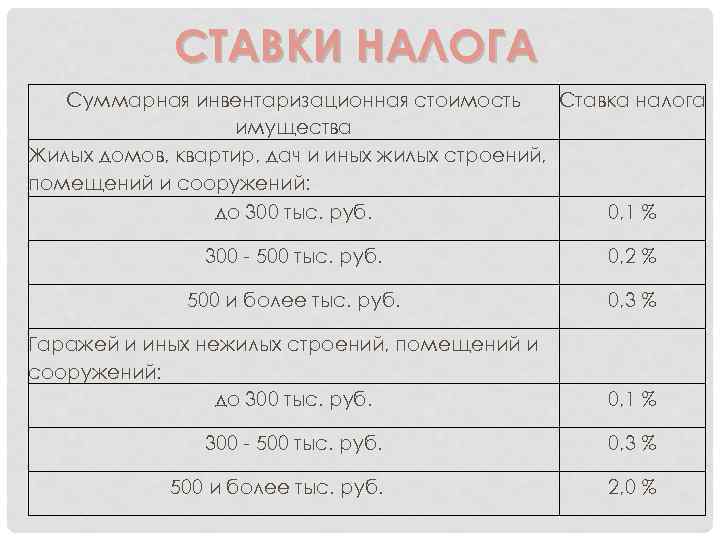

Указанный налог должен заменить действующие налог на имущество и земельный налог. При этом планируется рассчитывать данный налог на основании кадастровой стоимости недвижимости, а не суммарной инвентаризационной стоимости.

Информация о кадастровой стоимости недвижимого имущества доступна в разделе «Найдите Ваш объект и узнайте его кадастровую стоимость» или на публичной кадастровой карте указанного сайта.

Оспаривание результатов определения кадастровой стоимости

В случае несогласия с установленной кадастровой стоимостью собственники недвижимости могут ее оспорить как в досудебном, так и в судебном порядке.

Досудебный порядок предусматривает обжалование результатов кадастровой оценки в специальных комиссиях, которые созданы при каждом территориальном органе Росреестра. Однако сделать это можно только в течение шести месяцев с даты внесения кадастровой стоимости в государственный кадастр недвижимости. В случае несогласия с решением комиссии, а также после истечения шестимесячного срока обжаловать кадастровую стоимость можно только в арбитражном суде. По этому вопросу имеется обширная положительная судебная практика (оспаривание стоимости земельных участков)4.

Для того, чтобы доказать, что кадастровая стоимость недвижимости завышена, необходимо иметь отчет об индивидуальной рыночной оценке объекта недвижимости.

Заказать проведение такой оценки и составление соответствующего отчета можно у независимого оценщика.

Оценщик должен состоять в саморегулируемой организации оценщиков, перечень которых представлен на официальном сайте Росреестра в сети интернет. При выборе оценщика следует руководствоваться такими критериями как опыт работы в области проведения оценки, знание специалистами учреждения российского законодательства в области оценки, наличие опыта в данной сфере.

Кандидат планирует снизить налоги в Айдахо, если он будет избран губернатором

Новости >

Айдахо

5 января 2018 г.

Обновлено в пятницу, 5 января 2018 г., в 13:37.

- Твиттер

- Электронная почта

- Реддит

- СМС

Ассошиэйтед Пресс

BOISE – Член палаты представителей США Рауль Лабрадор заявил, что планирует снизить ставки налогов с продаж, индивидуальных и корпоративных налогов в Айдахо до 5 процентов каждая, если он будет избран губернатором штата.

Кандидат от Республиканской партии в четверг обнародовал основные моменты своего экономического плана, который включает в себя отмену налога с продаж на продукты питания и налога на личное имущество предприятий, сообщает Idaho Statesman.

«В Айдахо одни из самых высоких ставок подоходного налога на Западе, что наносит ущерб малому бизнесу и семьям», — сказал Лабрадор. «Что еще хуже, наш налоговый кодекс пронизан лазейками, которые отдают предпочтение одним отраслям по сравнению с другими, создавая неравные условия игры и искажая свободный рынок».

По данным Налоговой комиссии Айдахо, в штате установлена ставка налога с продаж в размере 6 процентов, корпоративного налога в размере 7,4 процента и индивидуального дохода в размере 7,4 процента.

Хотя в Вашингтоне, Неваде и Вайоминге нет налога на индивидуальный доход, ставка в Юте составляет 5 процентов, а в Монтане — 6,9.процентов, а ставка Орегона составляет 9,9 процента, согласно анализу Налогового фонда 2017 года.

Лейтенант-губернатор Брэд Литтл и бизнесмен из Бойсе Томми Алквист входят в число других кандидатов от республиканцев, баллотирующихся на пост губернатора на майских предварительных выборах.

Литтл заявил, что планирует сократить подоходный налог, отменить налог на продукты и связать новые налоговые льготы с пропорциональным сокращением государственных расходов. Он также сказал, что сократит налоги на безработицу и увеличит освобождение от налога на личное имущество.

Стремясь сократить государственные расходы, считающиеся расточительными, Алквист заявил, что планирует сократить 100 миллионов долларов в первые 100 дней. Он также сказал, что упростит налоговый кодекс штата.

The Spokesman-Review Newspaper

Местная журналистика необходима.

Пожертвуйте напрямую в серию форумов сообщества The Spokesman-Review Northwest Passages, которая помогает компенсировать расходы на несколько должностей репортеров и редакторов в газете, используя простые варианты, указанные ниже. Подарки, обработанные в этой системе, не облагаются налогом, но в основном используются для удовлетворения местных финансовых потребностей, необходимых для получения национальных фондов долевых грантов.

Подарки, обработанные в этой системе, не облагаются налогом, но в основном используются для удовлетворения местных финансовых потребностей, необходимых для получения национальных фондов долевых грантов.

Получайте последние новости в свой почтовый ящик, как только они появляются.

Зарегистрироваться

Налоговые декларации Трампа показывают, что банковский счет в Китае опубликован за шесть лет | Дональд Трамп

Налоговые декларации Дональда Трампа за шесть лет были обнародованы комитетом Конгресса в пятницу, что положило конец давним попыткам бывшего президента нарушить прецедент и сохранить их в секрете.

Документы, датированные 2015–2020 годами, дают представление о сложных финансах и счетах в иностранных банках человека, которого обвиняли в злоупотреблении президентским креслом в личных целях и который уже объявил о другой заявке на Белый дом.

Отчет Палаты представителей, опубликованный ранее в этом месяце, проанализировал документы и показал, что Трамп и его жена Мелания не платили федеральный подоходный налог в 2020 году, в последний полный год, когда он находился у власти.

Пара заплатила 641 931 доллар в виде федерального подоходного налога в 2015 году, когда Трамп начал свою президентскую кампанию. Они заплатили 750 долларов в 2016 и 2017 годах, почти 1 миллион долларов в 2018 году, 133 445 долларов в 2019 году и 0 долларов в 2020 году, когда Трамп безуспешно добивался переизбрания.

Такие цифры отражают большие потери в бизнесе и подрывают самовоспроизводящееся повествование Трампа о коммерческом богатстве и успехе — ключевую часть его бренда во время его успешной кампании 2016 года.

Трамп сообщал о банковских счетах в Великобритании, Китае и Ирландии с 2015 по 2017 год, а с 2018 года сообщал только о банковском счете в Великобритании.

Во время президентских дебатов в 2020 году Трамп сказал, что китайский аккаунт «был закрыт в 2015 году, я полагаю», и настаивал: «Я закрыл его еще до того, как баллотировался в президенты, не говоря уже о том, чтобы стать президентом».

Отвечая на пятничный релиз, Дэниел Голдман, избранный конгрессменом от Нью-Йорка, который был советником демократов Палаты представителей во время первого импичмента Трампа, сказал: «Как правило, у вас есть банковские счета в иностранном государстве только в том случае, если вы совершаете операции в валюта этой страны. Чем занимался Трамп в Китае, пока был президентом?»

Чем занимался Трамп в Китае, пока был президентом?»

Декларации также показывают, что Трамп требовал налоговых льгот за рубежом в отношении налогов, уплачиваемых с коммерческих предприятий по всему миру, включая лицензионные соглашения на использование его имени в девелоперских проектах и его полях для гольфа в Шотландии и Ирландии.

В течение первых трех лет своего пребывания в должности Трамп, по-видимому, выполнил свое предвыборное обещание отдать свою зарплату на благотворительность. Но в 2020 году он сообщил, что пожертвовал на благотворительность 0 долларов.

Отчеты занимают почти 6000 страниц, в том числе более 2700 страниц индивидуальных отчетов от Трампа и Мелании и более 3000 страниц от предприятий Трампа. Конфиденциальная информация, такая как номера социального страхования и банковских счетов, была отредактирована.

Копия налоговой декларации Трампа за 2019 год. Фотография: Хулио Сезар Чавес/Reuters

Трамп гневно отреагировал на их освобождение, заявив в своем заявлении: «Демократы никогда не должны были этого делать, Верховный суд никогда не должен был одобрять это, и это приведет к ужасным вещам для многих людей». . Великий разрыв между США теперь станет еще больше. Радикальные левые демократы вооружили все, но помните, это опасная улица с двусторонним движением!»

. Великий разрыв между США теперь станет еще больше. Радикальные левые демократы вооружили все, но помните, это опасная улица с двусторонним движением!»

Защищая свой деловой послужной список, он добавил: «Налоговые декларации «Трампа» еще раз показывают, насколько я гордо добился успеха и как я смог использовать амортизацию и различные другие налоговые вычеты в качестве стимула для создания тысяч рабочих мест и великолепных структур и предприятий».

Отчет Конгресса, опубликованный на прошлой неделе, также показал, что Служба внутренних доходов (IRS) не проводила обязательных проверок деятельности Трампа в первые два года его пребывания в должности. По данным Белого дома, напротив, в 2020 и 2021 налоговых годах проводились проверки Джо Байдена.

Ричард Нил, председатель демократического комитета по путям и средствам, заявил в пятницу в своем заявлении: «Президент — это не обычный налогоплательщик. Они обладают властью и влиянием, в отличие от любого другого американца. А с большой силой приходит еще большая ответственность.

А с большой силой приходит еще большая ответственность.

«Мы ожидали, что IRS расширит обязательную программу аудита, чтобы учесть сложный характер финансового положения бывшего президента, но не нашли доказательств этого. Это серьезная ошибка IRS при прежней администрации, и уж точно не то, что мы надеялись обнаружить».

Финансы Трампа были окутаны тайной с 1980-х годов, когда он работал застройщиком в Нью-Йорке. В 2016 году он стал первым за четыре десятилетия кандидатом в президенты от крупной партии, отказавшимся опубликовать свои налоговые декларации. Он продолжал делать это в офисе.

В 2019 году комитет Палаты представителей по путям и средствам, который имеет право просматривать федеральные декларации любого налогоплательщика, запросил документы у министерства финансов. Администрация Трампа отказалась их предоставить, что привело к трехлетней судебной тяжбе. В ноябре Верховный суд постановил, что комитет может получить доступ к отчетам.

На прошлой неделе комитет на партийном голосовании решил опубликовать результаты. Демократы утверждали, что на карту поставлены прозрачность и верховенство закона. Республиканцы заявили, что релиз создаст опасный прецедент в отношении защиты конфиденциальности.

Демократы утверждали, что на карту поставлены прозрачность и верховенство закона. Республиканцы заявили, что релиз создаст опасный прецедент в отношении защиты конфиденциальности.

Дон Бейер, демократ из Вирджинии, председательствовал на формальном заседании Палаты представителей в пятницу, когда были обнародованы результаты, за несколько дней до того, как демократы уступили контроль республиканцам.

Бейер сказал: «Несмотря на обещание опубликовать свои налоговые декларации, Дональд Трамп отказался это сделать и злоупотребил полномочиями своего офиса, чтобы заблокировать базовую прозрачность своих финансов и конфликты интересов, от которых не отказывался ни один президент со времен Никсона.

«Трамп вел себя так, как будто ему было что скрывать, что соответствовало недавнему осуждению его семейного бизнеса за уголовное налоговое мошенничество. Как теперь может увидеть общественность, Трамп использовал сомнительные или плохо обоснованные вычеты и ряд других схем уклонения от уплаты налогов в качестве оправдания для того, чтобы платить небольшую сумму или вообще не платить федеральный подоходный налог в течение нескольких рассматриваемых лет».

Кевин Брэди из Техаса, , высокопоставленный республиканец, осудил этот шаг, заявив: «Это досадное пятно на путях и средствах комитета и Конгресса, и оно сделает американскую политику еще более разобщающей и разочаровывающей. В конечном итоге демократы пожалеют об этом».

Трамп застопорил попытки сделать свои налоги достоянием общественности. Баллотируясь на пост президента в 2016 году, он пообещал выпустить их после проверки. Но позже в том же году он, казалось, гордился тем, что не платил налоги.

Во время президентских дебатов его оппонент-демократ Хиллари Клинтон сказала: «Единственные годы, которые кто-либо когда-либо видел, были пару лет, когда ему пришлось передать их властям штата, когда он пытался получить лицензию на казино, и они показали, что он не платил федеральный подоходный налог».

Трамп ответил: «Это делает меня умным».

Но в 2018 году New York Times сообщила об утечке записей, которые показали, что Трамп получил современный эквивалент не менее 413 миллионов долларов от имущества своего отца, большая часть которого была получена в результате «уклонения от уплаты налогов» в 1919 году.