Содержание

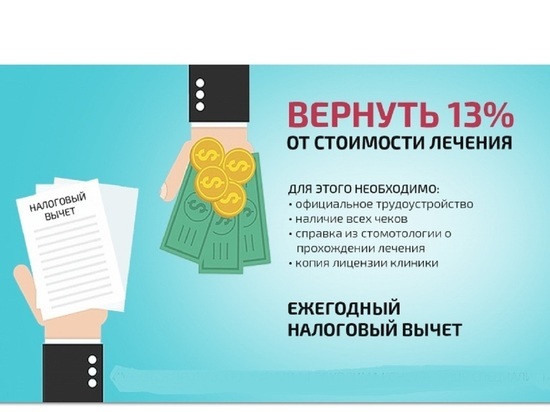

Как оформить налоговый вычет за лечение

В 2020 году я вернула из бюджета 9537 Р уплаченного налога, потому что в 2019 потратилась на свое лечение.

Екатерина Дворникова

зарабатывает на налогах

Профиль автора

Я 17 лет работала в столичных коммерческих банках, поэтому хорошо знаю, что такое налоговые вычеты, как выглядит налоговая декларация и как ее заполнить.

На протяжении последних трех лет я заявляла социальные налоговые вычеты. В статье расскажу о своем успешном опыте получения налоговых вычетов за оплату медицинских услуг: какие документы я собирала и сколько времени на это потратила.

Кто может получить налоговый вычет за лечение

Т—Ж уже много писал про налоговые вычеты, в том числе о том, как получить вычет за лечение. Напомню основные моменты.

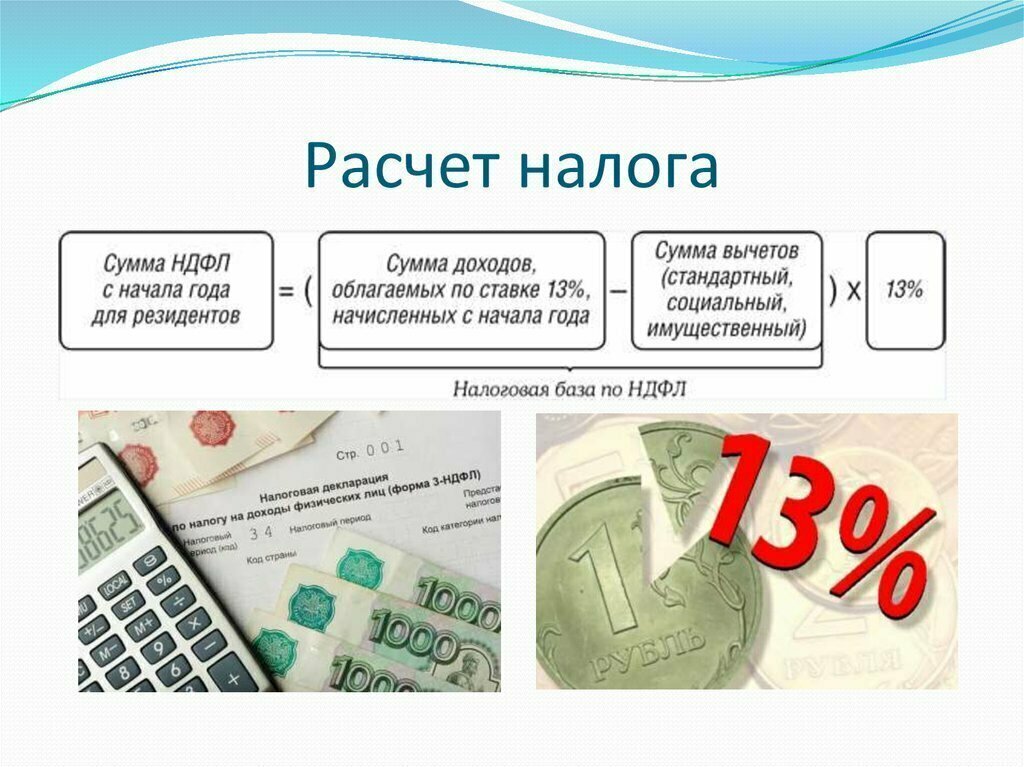

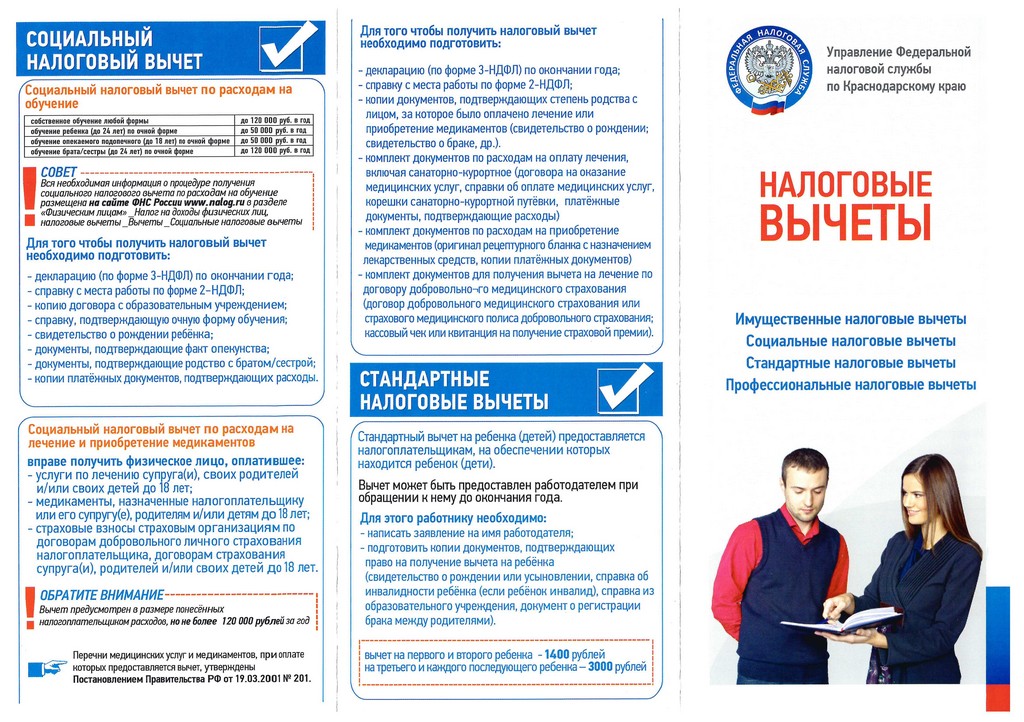

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный налог. Налоговый кодекс предусматривает несколько видов налоговых вычетов — те, кто купил квартиру, оплатил лечение, учебу или инвестировал, могут заявить вычет и забрать свои деньги у государства.

По закону все вычеты применяются только к налоговым резидентам. Кроме того, у человека должны быть доходы, которые облагаются НДФЛ по ставке 13%. То есть по общему правилу вычеты не могут заявить неработающие пенсионеры, ИП на специальном налоговом режиме, например на УСН, и женщины в декретном отпуске, если у них нет дополнительного источника дохода. Хотя есть исключения.

Что делать? 18.03.19

Как ИП на УСН получить вычет за квартиру и лечение?

Вычет за лечение — это социальный налоговый вычет. Его могут заявить те, кто заплатил за медицинские услуги:

- прием у врача;

- анализы, УЗИ и другие исследования;

- стоматологическое или любое другое лечение;

- госпитализацию;

- операцию;

- протезирование;

- ведение беременности;

- ЭКО и так далее.

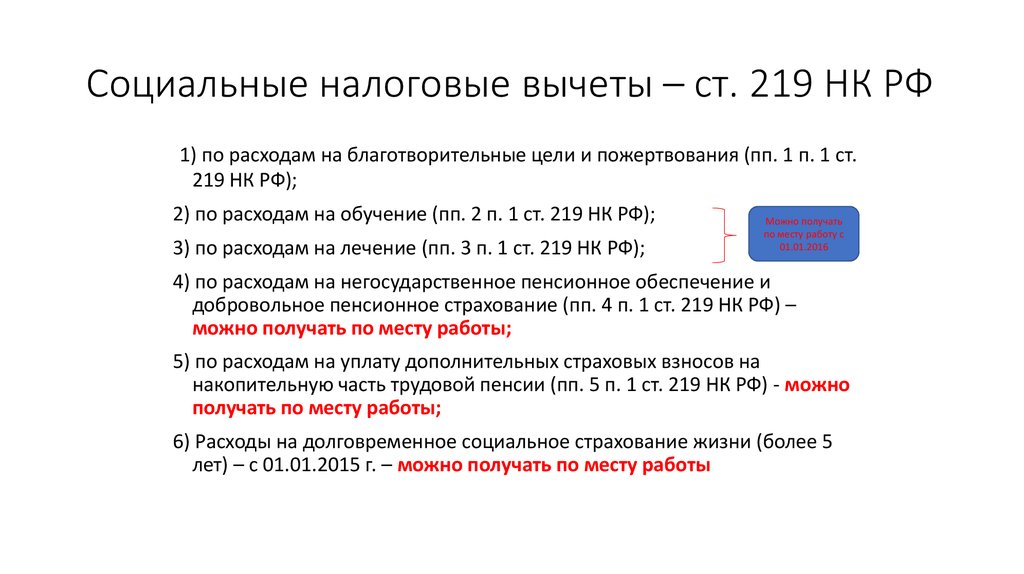

ст. 219 НК РФ

219 НК РФ

Постановление правительства от 08.04.2020 № 458

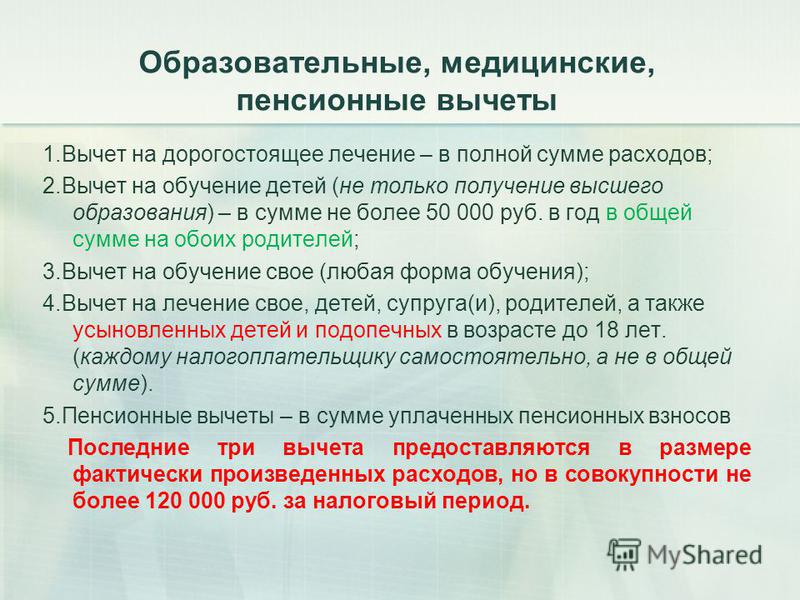

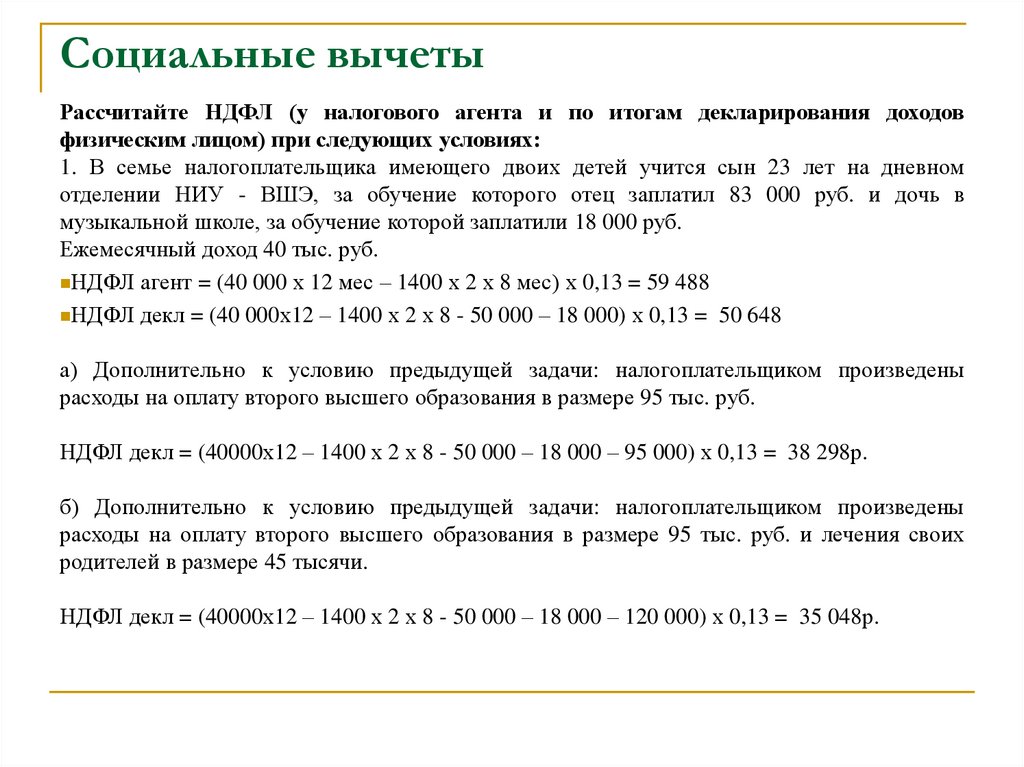

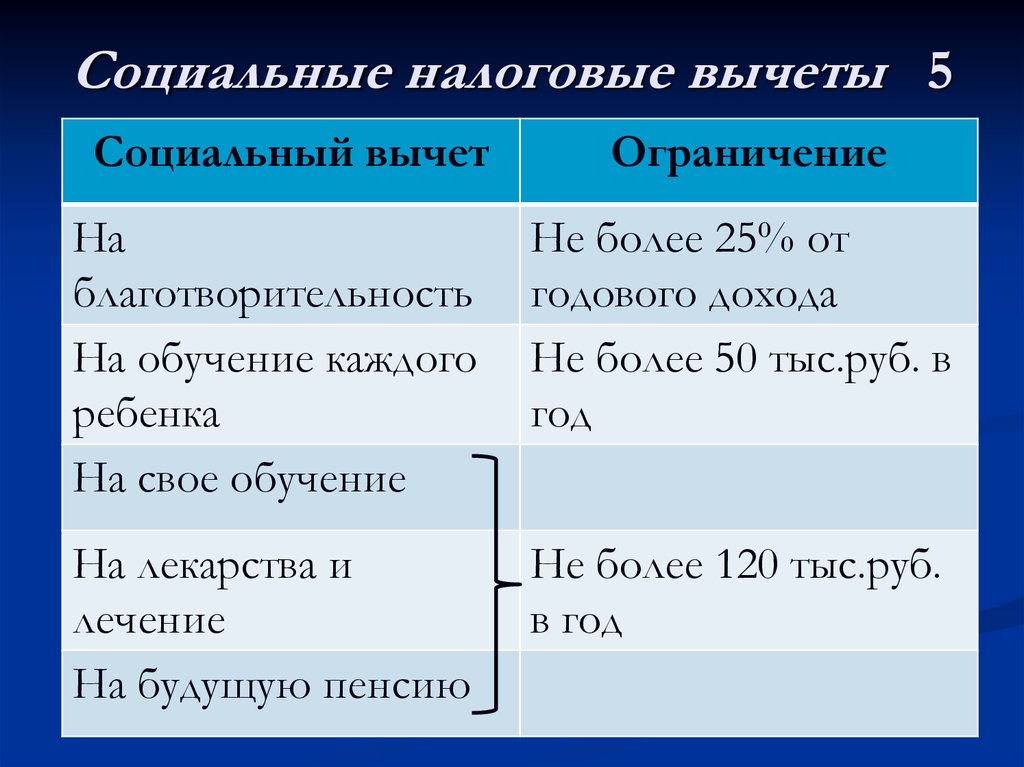

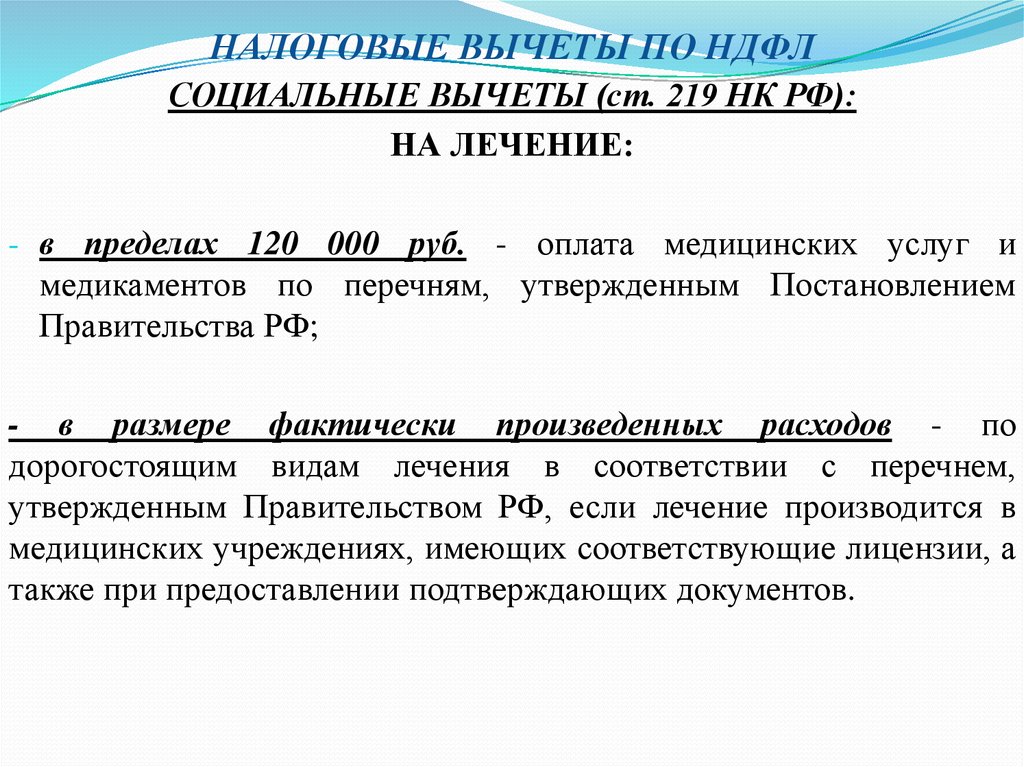

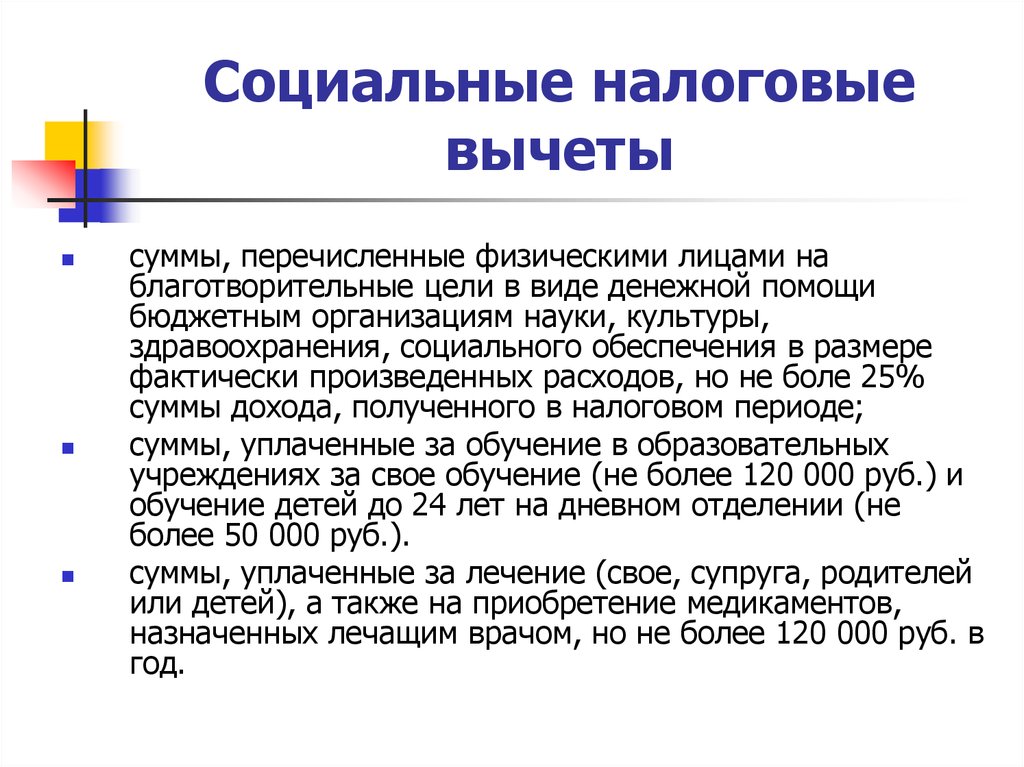

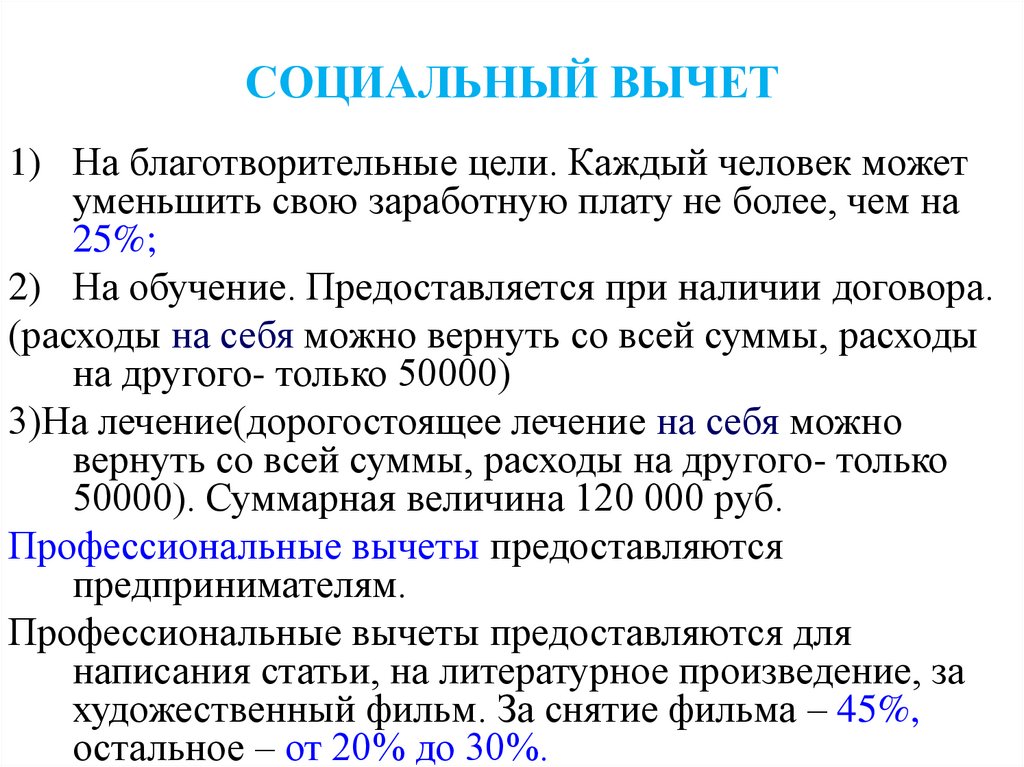

Размер вычета зависит от стоимости лечения: чем больше потратили, тем больший вычет можно заявить и тем больше денег вернут из бюджета. Но максимальная стоимость лечения, которую можно заявить к вычету, — 120 000 Р за год. Это общий лимит почти для всех социальных вычетов, в том числе за лечение и обучение. То есть максимально за обычное лечение можно вернуть 15 600 Р: 120 000 Р × 13%. Даже если потратили миллион.

15 600 Р

максимальный налог, который можно вернуть за лечение

Для дорогостоящих видов лечения — пластических операций, ЭКО, лечения тяжелых заболеваний — сумма налогового вычета не ограничена 120 000 Р. То есть сколько потратили, столько и можно включить в вычет.

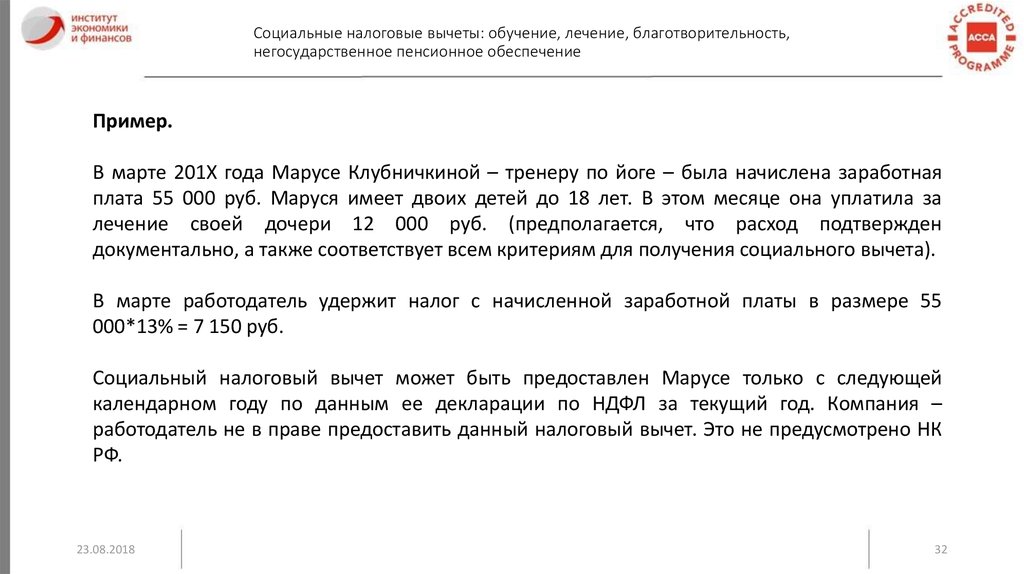

Вычет можно получить не только за свое лечение, но и за лечение близких родственников: супруга или супруги, родителей, детей до 18 лет. На кого оформлен договор на лечение, значения не имеет.

С 2019 года налоговый вычет можно получать еще и за любые лекарства по назначению врача. То есть государство вернет 13% от стоимости медикаментов, которые купили для себя, супруга, родителей или детей в пределах 120 000 Р в год. Основное условие — препараты должен назначить врач.

Ну и что? 13.02.20

Как получить вычет за лекарства без рецепта для налоговой

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не дадут.

Мой опыт получения вычетов

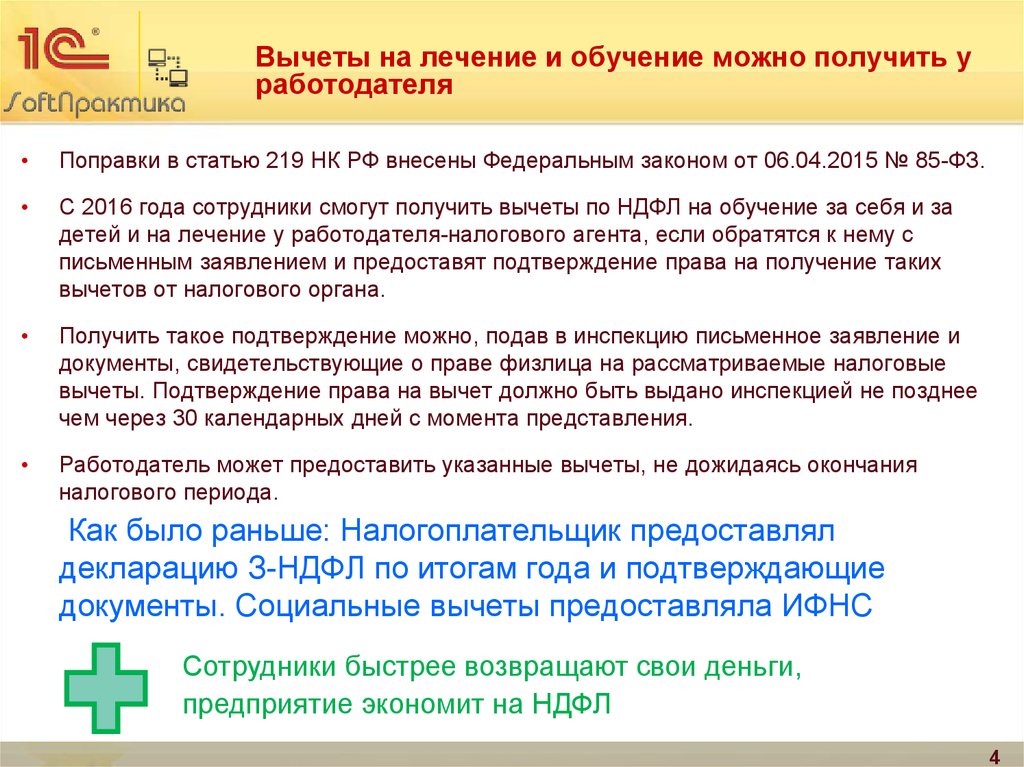

Социальные налоговые вычеты можно заявить только за три прошедших года. То есть в 2022 году можно оформить вычеты за 2021, 2020 и 2019 годы. Если расходы были в 2021 году, то заявить вычет на них можно в 2022—2024 годах. Для этого надо подать декларацию за 2021 год.

Также можно заявить социальный вычет в текущем году. Если потратились в 2022 году, то и получить вычет можно в 2022 — через работодателя.

По-моему, вычеты выгоднее оформлять каждый год: никогда не знаешь, что будет завтра и какие нововведения и ограничения приготовит для нас государство.

/vernite-ndfl-za-medicinu/

Какие вычеты можно получить при оплате медицинских услуг

В 2016 году я потратила на стоматологические услуги 62 210 Р. В октябре 2017 года вернула 8088 Р налога. В мае 2018 года я вернула из бюджета 11 053 Р, потому что мое лечение в 2017 году обошлось дороже — в 85 024,2 Р.

В 2019 году я потратила на лечение 73 362 Р — и в сентябре 2020 года вернула часть денег. Это были стоматологические услуги в частной клинике и не самые дорогие лабораторные анализы в московских лабораториях «КДЛ», «Геномед» и ГБУЗ ЦПСиР ДЗМ, которые я тоже решила включить в налоговую декларацию, чтобы увеличить сумму вычета и налога к возврату.

Мои траты на лечение в 2019 году

| Лечение в стоматологии | 53 855 Р |

| Анализы в ГБУЗ ЦПСиР ДЗМ | 7800 Р |

| Анализы в «КДЛ» | 6307 Р |

| Анализы в «Геномеде» | 5400 Р |

Лечение в стоматологии

53 855 Р

Анализы в ГБУЗ ЦПСиР ДЗМ

7800 Р

Анализы в «КДЛ»

6307 Р

Анализы в «Геномеде»

5400 Р

Получить вычет за лечение можно по декларации 3-НДФЛ через налоговую, а можно на работе, без декларации. Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой. А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой. А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Вот проверенная мной схема получения вычета за лечение:

- Собрать документы, которые подтверждают право на вычет.

- Заполнить декларацию 3-НДФЛ и отправить ее в налоговую.

- Дождаться окончания камеральной проверки.

- Подать заявление о возврате денег на счет. Это можно сделать вместе с подачей декларации или отдельно.

- Ждать поступления средств на карту.

Расскажу подробно обо всех шагах на примере вычета за лечение, который я заявила в 2020 году.

Шаг 1

Собрать документы

Чтобы оформить вычет за лечение, нужны такие документы:

- Справка об оплате медицинских услуг с кодом услуги «01» — или «02», если лечение дорогостоящее.

- Рецептурный бланк и чеки на покупку лекарств.

- Документы, которые подтверждают родство, если вы оплачивали лечение родственника. Это может быть свидетельство о браке или свидетельство о рождении ребенка.

Если вы подаете документы на вычет в самом начале года, то можно приложить к ним и справку о доходах и суммах налога физического лица за прошлый год. Раньше такая справка называлась 2-НДФЛ. Дело в том, что работодатели должны отчитаться о доходах своих работников не позднее 1 марта. До указанной даты у налоговиков может не быть сведений о ваших доходах и вашем НДФЛ. Подавать 2-НДФЛ не обязательно, потому что за три месяца камеральной проверки декларации работодатель успеет сдать справку о ваших доходах.

Помимо перечисленных документов, проверяющие из налоговой раньше требовали договор об оказании медицинских услуг и копию лицензии клиники на осуществление медицинской деятельности. Такой список документов до сих пор висит на сайте ФНС.

Реквизиты лицензии указаны в договоре или справке. Ведь справка оформляется на бланке, в котором предусмотрены строки именно для реквизитов лицензии.

Ведь справка оформляется на бланке, в котором предусмотрены строки именно для реквизитов лицензии.

Из последних разъяснений налоговой службы следует, что и договор не обязателен. Ведь справка подтверждает, что человек обращался в медорганизацию, получил там медуслуги и оплатил их. Иначе ее просто не дадут.

Ну и что? 06.04.22

Для вычета за лечение достаточно справки об оплате медуслуг. Договор, лицензия и чеки не нужны

Однако по старой памяти при проверке декларации налоговики могут запросить у вас копию договора. Тогда есть два варианта: либо предоставить эту копию, либо направить жалобу в налоговую о том, что с вас требуют лишние документы. Это можно сделать в личном кабинете ФНС.

Я платила за себя сама, медикаменты не покупала, мое лечение не было дорогостоящим, поэтому я собрала такие документы.

Договор об оказании услуг и справка об оплате. По моему опыту, все медицинские учреждения хорошо знают о документах для налоговой — достаточно просто сказать, что вам нужна справка для налогового вычета за такой-то год.

Документы для получения социальных вычетов

Подписанный договор на оказание услуг медучреждения обычно отдают на руки после первого визита. Но если, например, договор затерялся, можно попросить клинику предоставить копию документа. Особенно если вы лечитесь в ней несколько лет.

Срок предоставления документов зависит от качества клиники и ее загруженности. Это может занять несколько дней, а может — несколько минут. Я заметила, что дольше всего медучреждения предоставляют документы в январе-феврале. Скорее всего, это связано с новым налоговым периодом: в начале года многие пациенты запрашивают справки для налоговой, ведь чем раньше отправишь декларацию в налоговую, тем быстрее вернут деньги.

Также больше шансов быстро получить документы и не стоять в очереди, если прийти за ними во второй половине дня, так как утром пациенты сдают анализы и клиники загружены.

Первая страница договора на оказание платных медицинских услуг со стоматологической клиникой. Экземпляр договора мне предоставила клиника вместе со справкой. Думаю, что самой найти договор от 2016 года мне было бы сложно Справка об оплате стоматологических услуг. На всех моих справках указан код услуги «01» — это означает, что лечение не было дорогостоящим Справка об оплате анализов в «Геномеде». Справка должна быть подписана лицом, у которого есть право подписывать документы от имени медучреждения Справка об оплате анализов в «КДЛ». Важно, чтобы личные данные пациента были написаны верно и был указан код услуги — «01» или «02»

Думаю, что самой найти договор от 2016 года мне было бы сложно Справка об оплате стоматологических услуг. На всех моих справках указан код услуги «01» — это означает, что лечение не было дорогостоящим Справка об оплате анализов в «Геномеде». Справка должна быть подписана лицом, у которого есть право подписывать документы от имени медучреждения Справка об оплате анализов в «КДЛ». Важно, чтобы личные данные пациента были написаны верно и был указан код услуги — «01» или «02»

В последнее время получить некоторые документы стало еще проще. Например, в лаборатории «КДЛ» я не сразу вспомнила о вычете. Удобно, что на официальном сайте можно заказать документы для него на электронную почту.

В медицинском центре «Геномед» документы мне готовили долго — пришлось несколько раз напоминать о себе по телефону и по электронной почте.

На сайте лаборатории «КДЛ» можно заказать документы для налогового вычета — их пришлют на электронную почту

Справка 2-НДФЛ. Справку о доходах за 2019 год я запросила у своего работодателя — и получила ее в тот же день.

По закону работодатель обязан выдать справку 2-НДФЛ не позднее трех рабочих дней с даты, когда ее запросил сотрудник. Я не знаю случаев, чтобы работодатель отказался предоставлять этот документ.

ст. 62 ТК РФ

Шаг 2

Заполнить и отправить декларацию 3-НДФЛ

Удобнее всего заполнить декларацию электронно в личном кабинете налогоплательщика.

Так как я не в первый раз оформляла налоговый вычет, доступ к личному кабинету у меня уже был. Если личного кабинета нет, я рекомендую его завести: в нем удобно отслеживать всю информацию по своим налогам, доходам, имуществу, открытым расчетным счетам и не только. Все это можно делать не выходя из дома.

Инструкция по регистрации на госуслугах

В личный кабинет налогоплательщика можно зайти с помощью пароля от госуслуг, если есть подтвержденная учетная запись на портале.

Если учетной записи нет, то можно получить пароль для доступа в личный кабинет налогоплательщика. Для этого придется один раз сходить в налоговую. Необязательно идти в ИФНС по месту прописки, достаточно прийти в ближайшую инспекцию. Надо взять с собой паспорт и на месте назвать свой ИНН. Если идете в ИФНС по месту регистрации, ИНН вообще не нужен.

Необязательно идти в ИФНС по месту прописки, достаточно прийти в ближайшую инспекцию. Надо взять с собой паспорт и на месте назвать свой ИНН. Если идете в ИФНС по месту регистрации, ИНН вообще не нужен.

/zapolneno/

Как заполнить декларацию на вычет за лечение

Я вхожу в личный кабинет по паролю, который получила в налоговой. Знаю, что многие входят через госуслуги — ЕСИА. Это тоже удобно

Чтобы заполнить декларацию на сайте налоговой, нужно перейти в раздел «Жизненные ситуации» в личном кабинете и выбрать опцию «Подать декларацию 3-НДФЛ» — откроется понятная форма из пяти шагов.

Общие данные подставляются автоматически, но надо проверить номер ИФНС, в которую отправляется декларация. По закону ее подают в налоговую по месту учета налогоплательщика.

ст. 80 НК РФ

Первый шаг заполнения налоговой декларации. Данные проставляются автоматически

Доходы. Я заполнила суммы дохода и налога за 2019 год по данным из справки 2-НДФЛ. Если работодатель уже передал в ФНС данные об уплаченном НДФЛ, информация в форму должна подтянуться автоматически.

Если работодатель уже передал в ФНС данные об уплаченном НДФЛ, информация в форму должна подтянуться автоматически.

Выбор вычетов. Чтобы получить вычет за платные медицинские услуги, надо выбрать пункт «Социальные налоговые вычеты».

Вычеты (расходы). На следующем шаге нужно указать расходы на лечение. При необходимости их можно разбить по типам расходов: на лекарства, дорогостоящее и обычное лечение. Я указала свои расходы на медуслуги общей суммой.

Вычет за лечение — социальный, поэтому выбрать надо пункт «Социальные налоговые вычеты». Если получаете вычет за что-то еще, надо проставить другие галочки Сумма моих расходов на лечение в 2019 году — 73 362 Р. Ее я и указала. Если бы тратилась на лекарства или дорогостоящее лечение, указала бы расходы на них в других строках

Заявление на вычет. Этот шаг называется «Распорядиться переплатой».

Можно его пропустить и подать заявление позже, но мы сделаем сразу.

Вы увидите сумму переплаты — это и есть вычет. Нажимаем на кнопку «Распорядиться» и вводим реквизиты счета

Нажимаем на кнопку «Распорядиться» и вводим реквизиты счета

Документы. На последнем шаге к декларации надо приложить документы от медучреждения, которые подтверждают право на вычет. Обязательно нужна справка об оплате услуг. Если не хотите лишних вопросов от налоговиков, прикрепите также договор и копию лицензии, если ее реквизитов нет в договоре. Предварительно все это нужно отсканировать или сфотографировать. Допустимые форматы файлов: PDF, PNG, JPG, JPEG, TIF, TIFF.

Я прикрепила все документы в соответствующие поля. Справку 2-НДФЛ можно прикрепить в поле «Дополнительные документы» с помощью кнопки «Добавить».

После того как заполните все данные, появится сумма НДФЛ к возврату. Документы, которые подтверждают право на вычет, надо прикрепить в соответствующие поля формы

Отправка в налоговую. После заполнения декларацию необходимо подписать электронной подписью и отправить в налоговую.

Создать пароль к сертификату электронной подписи можно, нажав на кнопку «Создать пароль». Появится сообщение об успешно созданной ЭЦП. У меня действующий пароль уже был.

Появится сообщение об успешно созданной ЭЦП. У меня действующий пароль уже был.

В истории обработки декларации видна вся история изменений: ИФНС пришлет подтверждение даты отправки документа, извещение о получении, квитанцию о приеме.

/guide/e-signature/

Как получить электронную подпись

В истории обработки моей декларации видно, что прикрепленные документы ИФНС получила 20 апреля 2020 года. Также там указано время получения — с этого момента можно отсчитывать срок камеральной проверки

Шаг 3

Камеральная проверка

После того как налоговая инспекция получит декларацию, начнется камеральная проверка. Она не может длиться дольше трех месяцев.

ст. 88 НК РФ

ИФНС № 36 по Москве, в которой я состою на учете, работает четко — на протяжении уже нескольких лет проводит камеральную проверку ровно за три месяца.

В 2020 году я сначала не включила в декларацию 3-НДФЛ расходы на анализы в 2019 году. Когда обнаружила это, решила подать уточненную декларацию. Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

В итоге окончательную версию декларации я подала 20 апреля. Камеральная проверка закончилась 20 июля — налоговая инспекция сроки не нарушила.

Срок камеральной проверки декларации за 2017 год ИФНС не нарушила: ровно три месяца, с 16 января по 16 апреля 2018 года В 2020 году я дважды уточняла декларацию, поэтому предыдущие камеральные проверки ИФНС прекратила. Инспекция снова порадовала четкими сроками, даже несмотря на разгар пандемии: проверяла декларацию с 20 апреля по 20 июля

Шаг 4

Подать заявление о возврате денег

Если при подаче декларации поле «Распорядиться переплатой» не заполняли, после того как декларацию проверили и подтвердили сумму налога к возврату, есть два варианта:

- заполнить заявление на перечисление денег на расчетный счет в банке;

- зачесть сумму к возврату в счет будущих налогов или погасить ею налоговую задолженность.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Я всегда возвращаю деньги на свой расчетный счет: для меня это проще и понятнее. А смс о зачислении средств приятнее, чем зависшая в личном кабинете сумма в счет будущих налогов. Я не люблю бесплатно замораживать деньги.

В разделе личного кабинета «Жизненные ситуации» есть пункт «Распорядиться переплатой». На открывшейся странице автоматически появляется сумма, которой можно распорядиться. Чтобы получить деньги на счет, необходимо заполнить две короткие формы — указать банковские реквизиты: БИК, наименование банка и номер счета.

Распорядиться переплатой можно в разделе личного кабинета «Жизненные ситуации». Сейчас я уже не могу этого сделать

Шаг 5

Получить деньги

Вернуть деньги должны в течение месяца — заветную смс о зачислении я ждала к 20 августа.

п. 6 ст. 78 НК РФ

Обычно налоговая выдерживает срок выплаты, но в 2020 году, возможно из-за пандемии, мне пришлось ждать денег дольше обычного.

Я много лет работала в банках, поэтому знаю, насколько важно правильно заполнять платежные реквизиты. Пока ошибок у меня не возникало. Но здесь я засомневалась.

Я решила, что, если отправить одно и то же заявление о возврате несколько раз, это ускорит работу ИФНС. Это была моя ошибка: инспекция просто вернула все первоначальные заявления и начала отсчитывать срок выплаты от самого последнего заявления на возврат. Поэтому вот мой совет: не отправляйте в ИФНС несколько заявлений с реквизитами, даже если срок возврата денег прошел. Лучше через личный кабинет налогоплательщика написать заявление в свободной форме — спросить, почему инспекция нарушает сроки. Так я и сделала 24 августа.

Ответ мне пришел 11 сентября, однако в нем не было какой-либо внятной информации о причинах задержки. Оставалось ждать. В итоге деньги — 9537 Р — мне перечислили 23 сентября.

9537 Р

налог, который я вернула за лечение в 2020 году

В сообщении я кратко описала ситуацию и попросила разобраться, почему деньги не поступают на счет Такой нечеткий ответ пришел от ИФНС. Но я хотя бы еще раз убедилась, что сумму к возврату налоговая подтвердила. Оставалось ждать

Но я хотя бы еще раз убедилась, что сумму к возврату налоговая подтвердила. Оставалось ждать

Что в итоге

Социальный налоговый вычет по расходам на лечение за 2019 год я получала пять месяцев вместо обычных четырех.

Декларацию я подала 20 апреля 2020 года. Камеральную проверку ИФНС провела в срок, она закончилась 20 июля 2020 года. А вот деньги поступили с задержкой в месяц — 23 сентября 2020 года.

Если бы я не подавала уточненную декларацию, получила бы деньги раньше. Но зато я добавила забытые расходы и вернула больше.

Что надо помнить, если лечитесь платно

- Вычет за лечение можно оформить за предыдущие три года — то есть в 2022 году можно заявить вычеты за 2019—2021 годы. Для этого надо подать декларации за эти годы.

- Вернуть налог можно не только за свое лечение, но и за лечение близких родственников: супруга, детей и родителей.

- Максимальный вычет за обычное, не дорогостоящее лечение — 120 000 Р в год. Сюда входят расходы и на приемы у врачей, и на анализы, и на лекарства, а также на ДМС и обучение, поскольку все это относится к социальному налоговому вычету.

- Если планируете получить вычет за лекарства, храните рецепты врачей, не выбрасывайте чеки или квитанции об оплате.

- Справку для налоговой можно попросить в клинике сразу после лечения.

- На официальном сайте некоторых медучреждений можно заказать документы для вычета электронно и скачать копию лицензии.

- Если сумма к возврату после проверки декларации долго не приходит на счет, имеет смысл через личный кабинет написать обращение в ИФНС в свободной форме. На письмо должны ответить не позднее 30 дней с даты обращения.

Социальный налоговый вычет на лечение

Уважаемые пациенты!

На основании подпункта 3 пункта 1 статьи 219 Налогового кодекса Российской Федерации (часть вторая)» от 05.08.2000 №117-ФЗ налогоплательщик имеет право на получение социального налогового вычета по налогу на доходы физических лиц в сумме, уплаченной налогоплательщиком в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность.

Указанный социальный налоговый вычет предоставляется налогоплательщику, если оплата стоимости медицинских услуг не была произведена за счет средств работодателей.

ФГАУ «НМИЦ «МНТК «Микрохирургия глаза» им. акад. С.Н. Федорова» Минздрава России соответствует всем заявленным требованиям для медицинской организации, что дает вам право, если вы воспользовались платными медицинскими услугами в нашем учреждении, претендовать на возмещение по социальному налоговому вычету потраченных средств на лечение. Для этого вам необходимо представить в налоговые органы Российской Федерации Справку об оплате медицинских услуг, оказанных вам в нашем Учреждении (далее Справка).

Справка выдается налогоплательщику, для получения налогового вычета:

- за его собственное лечение,

- лечение супруга/супруги,

- лечение матери/отца,

- лечение сына/дочери (в том числе усыновленных) в возрасте до 18 лет,

- лечение подопечных в возрасте до 18 лет.

Справка выдается как самому налогоплательщику, так и другому лицу–представителю налогоплательщика, обладающему соответствующими полномочиями в силу закона или на основании доверенности.

Справку можно получить одним из следующих способов:

- самостоятельно посетить наше учреждение;

- направить по почте письменное заявление (запрос об отправке справки по почте), подписанное собственноручной подписью;

- направить заявление (запрос об отправке справки по почте) в электронном виде, подписанное электронной подписью.

ВАЖНО: запрос справки по телефону или в виде электронного документа, не содержащего при этом электронной подписи, не отвечает требованиям действующего законодательства!

Если вы приезжаете за справкой в наше учреждение лично, вам необходимо обратиться к старшему кассиру (здание Поликлиники, 1этаж, касса, 3 окно). Справка оформляется на месте в день обращения. При себе необходимо иметь документы, удостоверяющие личность, а также ЖЕЛАТЕЛЬНО иметь договоры на оказание медицинских услуг и ИНН налогоплательщика.

Если вы решаете обратиться письменно, заявление о предоставлении справки по почте должно содержать:

1. Если заявитель пациент:

- фамилию, имя, отчество и номер амбулаторной карты пациента

- ИНН заявителя,

- номер и дату договора на оказание медицинских услуг (или приложить копию договора),

- точный почтовый адрес (с указанием индекса), на который необходимо переслать справку.

2. Если заявитель ближайший родственник (супруг/супруга, сын/дочь) пациента:

- фамилию, имя, отчество и ИНН заявителя (на кого будет оформляться справка),

- фамилию, имя, отчество и номер амбулаторной карты пациента,

- номер и дату договора на оказание медицинских услуг пациенту (или приложить копию договора),

- точный почтовый адрес (с указанием индекса), на который необходимо переслать справку.

Наш почтовый адрес: Бескудниковский б-р, д. 59А , г. Москва, 127486

59А , г. Москва, 127486

Образец заявления (запроса об отправке справки по почте) для скачивания

Обращаем ваше внимание, что в соответствии с письмом Минздрава России от 12.02.2002 г. № 2510/1430-02-32 в случае отправки справки по почте оплата почтовых расходов производится налогоплательщиком за счет собственных средств.

Готовые справки на электронную почту граждан не высылаются!

Вычет медицинских расходов: как получить налоговый вычет за медицинские расходы

Bankrate logo

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

.

Вычитаются ли медицинские расходы из налогооблагаемой базы?

Ваши медицинские расходы могут быть вычтены из налогов при определенных обстоятельствах. Если медицинские счета, которые вы оплачиваете из своего кармана в течение года, превышают 7,5 процента вашего скорректированного валового дохода (AGI), вы можете вычесть из налогов только ту сумму ваших медицинских расходов, которая превышает 7,5 процента вашего AGI.

Вы также должны указать свои отчисления для вычета медицинских расходов. Большинство налогоплательщиков больше не перечисляют статьи, потому что Закон о сокращении налогов и занятости от 2017 года значительно увеличил стандартные вычеты. Другие критерии приемлемости включают соответствие порогу дохода и стандарту вычетов IRS.

Что такое вычет медицинских расходов?

Если вы перечисляете свои отчисления каждый год с помощью Графика А, вы можете вычесть некоторые медицинские (включая стоматологические) расходы, которые вы оплачивали из своего кармана в этом году. Вычитание этих расходов из общего заработка снижает часть вашего налогового бремени.

IRS разрешает заявителям вычитать медицинские расходы, которые составляют более 7,5% их скорректированного валового дохода. Допустим, ваш AGI на 2020 год составил 45 000 долларов. Умножьте это на 0,075, и вы получите 3375 долларов, что является порогом ваших медицинских расходов. Если сумма ваших неоплаченных счетов за медицинские услуги из собственного кармана составила 6000 долларов, это означает, что вы можете вычесть 2625 долларов.

Соответствующие требованиям медицинские и стоматологические счета для вас, вашего супруга и ваших иждивенцев — всех, перечисленных в вашей налоговой декларации, — учитываются при расчете предела вычета. Медицинские счета, которые вы оплатили за умершего иждивенца, будь то до или после смерти человека, также подлежат вычету.

«Расходы на медицинское обслуживание включают платежи за диагностику, лечение, смягчение последствий, лечение или профилактику заболеваний или платежи за лечение, влияющее на любую структуру или функцию организма», согласно IRS.

Какие медицинские расходы не облагаются налогом?

Вот список медицинских расходов, которые не облагаются налогом.

- Путевые расходы на лечение и обратно. Что касается налогов на 2020 год, стоимость медицинских поездок составляет 17 центов за милю по сравнению с 20 центами за милю в 2019 году..

- Расходы на страхование, включая премии, совместное страхование и доплаты, из уже облагаемого налогом дохода.

Сюда входит стоимость страхования на случай длительного ухода в определенных пределах, зависящих от вашего возраста.

Сюда входит стоимость страхования на случай длительного ухода в определенных пределах, зависящих от вашего возраста. - Незастрахованные медицинские расходы, такие как дополнительная пара очков или набор контактных линз, вставные зубы, слуховые аппараты и протезы.

- Расходы на лечение от алкогольной или наркотической зависимости.

- Хирургия глаза, такая как Lasik, если она не только в косметических целях.

- Расходы, необходимые по медицинским показаниям, предписанные врачом. Например, если ваш врач порекомендовал вам установить дома увлажнитель воздуха, чтобы облегчить проблемы с дыханием, увлажнитель и дополнительные расходы на электроэнергию могут быть по крайней мере частично вычтены из суммы вычета.

- Некоторые расходы на медицинскую конференцию. Вы можете засчитать входные и транспортные расходы на конференцию, если речь идет о хроническом заболевании, которым страдаете вы, ваш супруг или иждивенец. Однако расходы на питание и проживание во время семинара не подлежат вычету.

- Программы снижения веса при определенных заболеваниях, диагностированных врачом, таких как ожирение или гипертония.

Еще один способ получить налоговые льготы — открыть медицинский счет с гибкими расходами или FSA. FSA позволяет вам откладывать деньги до уплаты налогов в пределах определенной суммы для оплаты медицинских расходов из собственного кармана. Пределы взносов FSA составляют 2750 долларов США на 2020 и 2021 годы.

Два основных преимущества медицинского FSA:

- Все медицинские расходы в пределах лимита получают эффективный налоговый вычет.

- FSA отменяет требование о детализации вычетов для получения налоговых льгот.

«Многие работодатели предлагают планы, которые позволяют вам оплачивать часть ваших медицинских расходов долларами до вычета налогов», — говорит Вэлри Чемберс, доцент бухгалтерского учета в Университете Стетсона в Делэнде, Флорида.

«Это очень хорошая сделка — почти гарантированная скидка от 15 до 25 процентов на большинство услуг. Это помогает смягчить экономический шок от болезни», — говорит Чемберс, который настоятельно призывает работников, имеющих доступ к FSA, зарегистрироваться.

Это помогает смягчить экономический шок от болезни», — говорит Чемберс, который настоятельно призывает работников, имеющих доступ к FSA, зарегистрироваться.

Другие медицинские расходы, подлежащие вычету

Если у вас есть особые потребности, вы можете списать другие расходы, такие как стоимость инвалидной коляски, костылей, оборудования, позволяющего глухим людям пользоваться телефоном или устройствами, обеспечивающими доступ к телевидению в закрытом режиме. субтитры. Не забывайте о собаках-поводырях для слепых или слабослышащих, о стоимости дооснащения вашего автомобиля специальными ручными органами управления или местом для инвалидной коляски.

Если вы делаете ремонт в своем доме по медицинским показаниям, вы можете вычесть его стоимость как медицинские расходы. Расходы, связанные с тем, чтобы сделать ваш дом более доступным для жителей с ограниченными возможностями, также подлежат вычету, но вы, скорее всего, не сможете списать все расходы.

Реконструкция дома на месте, которую можно списать, включая:

- Установка пандусов.

- Расширение дверей и коридоров, опускание прилавков и шкафов.

- Регулировка электрических розеток и светильников.

- Выравнивание внешнего ландшафта для облегчения доступа к дому.

- Добавление кресельного подъемника для подъема и спуска по лестнице.

Если улучшение увеличивает стоимость вашей собственности, эта сумма вычитается из стоимости проекта, а разница учитывается как медицинские расходы.

Вот пример. Предположим, вы тратите 60 000 долларов на установку лифта в своем доме, потому что у вас проблемы с сердцем и вы больше не можете ходить по лестнице. Ваш дом стоил 200 000 долларов; лифт увеличил стоимость до 240 000 долларов. Стоимость лифта за вычетом увеличения стоимости вашего дома — это то, что вы можете вычесть — в данном случае 20 000 долларов.

Какие медицинские счета не облагаются налогом?

Чисто косметическая хирургия, взносы в оздоровительные клубы и программы по снижению веса, не являющиеся необходимыми с медицинской точки зрения, не подлежат налогообложению. Ни процедуры по пересадке волос, ни электроэпиляция.

Ни процедуры по пересадке волос, ни электроэпиляция.

Полный список медицинских расходов, подлежащих и не подлежащих вычету из налогооблагаемой базы, см. в Публикации 502 Налогового управления США. Там вы можете найти несколько вещей, которые помогут вам преодолеть порог вычета.

Как подать заявление на вычет медицинских расходов

Если у вас достаточно расходов, чтобы превысить стандартный вычет для вашего статуса регистрации, вы можете начать детализировать расходы, включая медицинские счета, чтобы уменьшить свой налогооблагаемый доход.

Подробные медицинские расходы и другие подробные расходы подсчитываются в Приложении A Формы IRS 1040. Приложение A разделено на разделы для разных категорий вычитаемых расходов. После того, как вы суммируете расходы по каждой категории, сложите их и укажите итоговую сумму в форме 1040.

Подробнее:

- Налоговые категории

- Налоговые льготы и налоговые вычеты

- Способы снизить налогооблагаемый доход

20 медицинских расходов, о которых вы не знали, что их можно вычесть

Медицинские расходы складываются быстро. Если у вас, вашего супруга или ваших иждивенцев были дорогостоящие медицинские счета, сохраните эти квитанции — они могут сэкономить вам деньги во время уплаты налогов.

Если у вас, вашего супруга или ваших иждивенцев были дорогостоящие медицинские счета, сохраните эти квитанции — они могут сэкономить вам деньги во время уплаты налогов.

Если вы детализируете свои вычеты во время налогообложения вместо стандартного вычета, вы можете вычесть различные расходы на здравоохранение и медицинские расходы. Но вы не можете взять их все — с 2022 налогового года вы можете вычесть наличные расходы, которые в сумме составляют более 7,5% вашего скорректированного валового дохода (AGI).

Налоговое законодательство определяет медицинские расходы как расходы на диагностику, лечение, смягчение последствий, лечение или профилактику заболеваний, а также на лечение, влияющее на любую часть или функцию тела.

Это определение охватывает расходы на страховые взносы (если они не вычитаются в долларах до вычета налогов из вашей зарплаты), врачей, стоматологов, пребывание в больнице, диагностические тесты, отпускаемые по рецепту лекарства и медицинское оборудование. Но Служба внутренних доходов (IRS) также допускает широкий спектр расходов, которые могут не вписываться ни в одну из этих категорий.

Но Служба внутренних доходов (IRS) также допускает широкий спектр расходов, которые могут не вписываться ни в одну из этих категорий.

Key Takeaways

- Если вы понесли значительные медицинские расходы, не покрываемые страховкой, вы можете указать их в качестве вычетов в налоговой декларации.

- Эти расходы включают взносы на медицинское страхование, пребывание в больнице, визиты к врачу и рецепты.

- Другие приемлемые расходы, которые часто упускают из виду, включают альтернативные методы лечения, такие как иглоукалывание, уход за новорожденными, проживание в отеле для визитов к врачу и специальные диеты.

- Вычет за 2022 налоговый год покрывает расходы, которые превышают 7,5% вашего скорректированного валового дохода (AGI.

Медицинские и стоматологические расходы

Вы можете вычесть невозмещенные квалифицированные медицинские и стоматологические расходы, которые превышают 7,5% вашего AGI. Скажем, ваш AGI составляет 50 000 долларов, и ваша семья имеет 10 000 долларов на медицинские счета за налоговый год. Вы можете вычесть любые расходы свыше 3750 долларов США (50 000 долларов США × 7,5%) или 6 250 долларов США в этом примере (10 000 – 3 750 долларов США).

Вы можете вычесть любые расходы свыше 3750 долларов США (50 000 долларов США × 7,5%) или 6 250 долларов США в этом примере (10 000 – 3 750 долларов США).

Медицинские расходы не обязательно должны быть вашими собственными: вы также можете вычесть расходы, которые вы заплатили за своего супруга или иждивенцев, включая ребенка или родственника, отвечающего требованиям.

Помните, что вы должны указать в форме 1040 или 1040-SR Приложение А для вычета медицинских и стоматологических расходов, а это означает, что вы не можете воспользоваться стандартным вычетом. Чтобы детализирование имело финансовый смысл, ваши медицинские расходы (и другие детализированные вычеты) должны быть больше стандартного вычета. Вот посмотрите на стандартные отчисления на 2022 и 2023 годы:

| Стандартные отчисления на 2021 и 2022 годы | ||

|---|---|---|

| Статус регистрации | 2022 Стандартный вычет | 2023 Стандартный вычет |

| Одноместный | 12 950 долларов США | 13 850 долларов США |

| Женатые подают отдельно | 12 950 долларов США | 13 850 долларов США |

| Глава семьи | 19 400 долларов США | 20 800 долларов США |

| Совместная регистрация в браке | 25 900 долл. США США | 27 700 долларов США |

| Оставшийся в живых супруг | 25 900 долларов США | 27 700 долларов США |

Медицинские и стоматологические расходы, которые легко упустить из виду

Некоторые вычитаемые медицинские и стоматологические расходы более очевидны, чем другие. Например, визиты к врачу, пребывание в больнице и диагностические тесты (например, рентген) считаются квалифицированными расходами. Однако некоторые вычитаемые расходы легко пропустить. Вот 20 медицинских расходов, о которых следует помнить, если вы перечисляете медицинские счета своей семьи (полный список см. в публикации IRS 502).

1. Альтернативные методы лечения

Иглоукалывание, безусловно, вычету. Так же как и поездки к мануальному терапевту и нетрадиционным врачам, в том числе практикующим христианскую науку. Другие альтернативные методы лечения также могут подлежать вычету, особенно если их назначает врач.

2.

Адаптивное оборудование

Адаптивное оборудование

Расходы на инвалидные коляски, стулья для купания, прикроватные тумбочки и другие предметы, необходимые для инвалидности или состояния, подлежат вычету. Так же, как и специальные ручные органы управления и другое специальное оборудование, устанавливаемое в автомобилях для людей с ограниченными возможностями. Точно так же вы можете вычесть сумму, которую вы платите за искусственную конечность (т. е. протез) или искусственные зубы. Глухие, слабослышащие или люди с нарушениями речи могут вычесть стоимость специального телефонного оборудования, такого как телетайп (TTY) и телекоммуникационное устройство для глухих (TDD).

3. Расходы на новорожденных

Нет, мы не имеем в виду подгузники или нянь. Но молокоотсосы и другие принадлежности для кормления грудью подлежат вычету. Если для вашей детской смеси требуется рецепт, может быть разрешена стоимость, превышающая стоимость обычной смеси.

4. Расходы, связанные с диабетом

Наборы для анализа крови, включая полоски крови и батарейки, подлежат вычету. То же самое относится и к инсулину, хотя технически он не считается лекарством, отпускаемым по рецепту.

То же самое относится и к инсулину, хотя технически он не считается лекарством, отпускаемым по рецепту.

5. Заболевания глаз и ушей

Стоимость осмотра глаз, контактных линз, раствора и чистящего средства для линз, а также очков, отпускаемых по рецепту (включая солнцезащитные очки), не подлежит вычету, если в вашей страховке нет плана по зрению. То же самое относится и к хирургии глаза, такой как LASIK и радиальная кератотомия, для лечения проблем со зрением. Книги со шрифтом Брайля также подлежат вычету. Те, у кого проблемы со слухом, могут вычесть расходы на обследование и слуховые аппараты (включая батарейки). Вы также можете вычесть стоимость программ, которые обучают азбуке Брайля или чтению по губам или проводят языковые курсы для исправления состояния, вызванного врожденной инвалидностью.

6. Ремонт дома (также известный как «капитальные расходы»)

Если вы устанавливаете постоянные функции или ремонтируете свой дом, чтобы приспособиться к инвалидности, стоимость может быть полностью вычтена. Примеры включают строительство пандусов, расширение дверных проемов, опускание или модификацию кухонных шкафов и добавление опорных стержней. Тем не менее, расходы подлежат вычету только в отношении расходов, превышающих любое увеличение стоимости дома.

Примеры включают строительство пандусов, расширение дверных проемов, опускание или модификацию кухонных шкафов и добавление опорных стержней. Тем не менее, расходы подлежат вычету только в отношении расходов, превышающих любое увеличение стоимости дома.

Например, установка бассейна или парной стоимостью 25 000 долларов не подлежит вычету, если она добавляет 30 000 долларов к стоимости вашего дома. Если улучшение не увеличивает стоимость вашего дома, то вся стоимость может быть включена в медицинские расходы.

Медицинским обслуживанием считаются только разумные расходы на жилье для человека с инвалидностью. Дополнительные расходы по личным мотивам, например, в архитектурных или эстетических целях, не считаются медицинскими расходами и не могут быть вычтены.

7. Жилье для лечения

Вы можете вычесть стоимость питания и проживания в больнице или аналогичном учреждении, если вы находитесь там для получения медицинской помощи. В других условиях вы можете вычесть стоимость проживания вдали от дома, если вы соответствуете всем следующим требованиям:

- Жилье предназначено в первую очередь и необходимо для медицинского обслуживания

- Медицинская помощь предоставляется врачом в лицензированном медицинском учреждении

- Жилье не является роскошным или экстравагантным в данных обстоятельствах

- Пребывание не для личное удовольствие, отдых или отпуск

Максимум, что вы можете вычесть за проживание, составляет 50 долларов США за ночь на каждого человека (вы можете включить проживание для того, кто путешествует с человеком, получающим медицинскую помощь). Например, если родитель путешествует с больным ребенком, семья может вычесть до 100 долларов за ночь за проживание. Однако питание не включено.

Например, если родитель путешествует с больным ребенком, семья может вычесть до 100 долларов за ночь за проживание. Однако питание не включено.

8. Посещение медицинских конференций

Вы можете вычесть стоимость входного билета и транспорта на медицинскую конференцию, если мероприятие связано с хроническим заболеванием вас, вашего супруга или иждивенца. Большая часть времени, которое вы проводите на конференции, должна быть посвящена посещению сессий по медицинской информации. Обратите внимание, что расходы на питание и проживание не подлежат вычету.

9. Трансплантация органов

Медицинские расходы на лечение, которое вы получили в качестве донора или возможного донора почки или другого органа, подлежат вычету. Точно так же вы можете включить любые расходы, которые вы платите за медицинское обслуживание донора в связи с донорством органа вам, вашему супругу или иждивенцу. Включены транспортные расходы, связанные с трансплантацией.

10. Уход на дому

Для тех, кто не может справляться с повседневной деятельностью (ADL), расходы на личного помощника подлежат вычету. Как правило, вычитаемая часть ограничивается личной помощью в повседневных делах. Сюда не входят расходы на уборку дома и другие работы по дому, хотя в реальности это может быть трудно разделить. Вы также можете включить стоимость питания лица, осуществляющего уход, и дополнительные суммы, которые вы заплатили за связанное с этим домашнее хозяйство, такие как дополнительные коммунальные услуги или арендная плата (например, за большую квартиру, чтобы предоставить человеку место).

Как правило, вычитаемая часть ограничивается личной помощью в повседневных делах. Сюда не входят расходы на уборку дома и другие работы по дому, хотя в реальности это может быть трудно разделить. Вы также можете включить стоимость питания лица, осуществляющего уход, и дополнительные суммы, которые вы заплатили за связанное с этим домашнее хозяйство, такие как дополнительные коммунальные услуги или арендная плата (например, за большую квартиру, чтобы предоставить человеку место).

11. Лечение расстройств, связанных с употреблением психоактивных веществ

Стоимость программ стационарного лечения для людей с расстройствами, связанными с употреблением психоактивных веществ, подлежит вычету. Это включает в себя стоимость питания и проживания, которые учреждение предоставляет во время лечения. Вы также можете включить расходы на транспорт до и от собраний организаций поддержки (например, Анонимных Алкоголиков) в вашем сообществе.

12. Репродуктивное здоровье

Вы можете вычесть стоимость противозачаточных таблеток, наборов для тестов на беременность, легальных абортов, вазэктомий и лечения бесплодия, включая экстракорпоральное оплодотворение, оплату лабораторных услуг и временное хранение яйцеклеток или спермы. Вы также можете вычесть расходы на операцию для отмены предыдущей процедуры для предотвращения беременности.

Вы также можете вычесть расходы на операцию для отмены предыдущей процедуры для предотвращения беременности.

13. Животные-поводыри

Вы можете вычесть расходы на покупку, обучение и содержание собаки-поводыря или другого служебного животного, которое помогает глухим или слабослышащим, слабовидящим или людям с другими физическими недостатками. Как правило, это включает в себя любые суммы, которые вы платите за поддержание здоровья и жизнеспособности служебного животного, например, за еду, уход и ветеринарную помощь, чтобы оно могло выполнять свои обязанности.

14. Лечение зубов

Расходы, которые вы несете для предотвращения или облегчения стоматологических заболеваний, подлежат вычету. Сюда входят выплаты стоматологам-гигиенистам и дантистам за чистку зубов, герметики, лечение фтором, рентген, пломбы, брекеты, удаление зубов, зубные протезы и другие стоматологические заболевания. Отбеливание зубов специально исключено.

15. Программы отказа от курения

Если вы пытаетесь бросить курить, вы можете вычесть суммы, которые вы платите за программы по прекращению курения и другие назначенные врачом процедуры. Однако вы не можете вычесть лекарства, отпускаемые без рецепта, такие как никотиновая жевательная резинка и пластыри, предназначенные для того, чтобы помочь вам бросить курить.

Однако вы не можете вычесть лекарства, отпускаемые без рецепта, такие как никотиновая жевательная резинка и пластыри, предназначенные для того, чтобы помочь вам бросить курить.

16. Пищевые продукты, зависящие от состояния

Если у вас есть заболевание, такое как глютеновая болезнь, ожирение или гипертония, вы можете вычесть стоимость специального питания. Пища не должна удовлетворять ваши обычные потребности в питании и должна облегчать или лечить болезнь. Необходимость специального питания должна быть обоснована врачом. Вычитается только стоимость, которая превышает стоимость обычных продуктов питания.

17. Дети с ограниченными возможностями обучения

Плата, которую вы платите за репетиторство, чтобы помочь ребенку с ограниченными возможностями обучения, не подлежит вычету. Репетиторство должно быть рекомендовано врачом и проводиться педагогом, имеющим подготовку и квалификацию для работы с детьми с нарушением обучаемости, вызванным умственными или физическими недостатками (в том числе расстройствами нервной системы). Вы можете включить стоимость (обучение, питание и проживание) посещения школы, которая предлагает программы помощи детям с ограниченными возможностями обучения.

Вы можете включить стоимость (обучение, питание и проживание) посещения школы, которая предлагает программы помощи детям с ограниченными возможностями обучения.

18. Поездки к врачам, аптекам и сеансы терапии

Вы можете вычесть стоимость автобуса, такси, поезда, билетов на самолет и перевозки скорой помощи. Если вы используете свое транспортное средство, вы можете использовать ставку пробега, установленную IRS, и включить свои наличные расходы, такие как стоимость бензина и масла. Ставка пробега составляет 16 центов за милю в 2021 налоговом году и 18 центов в 2022 налоговом году (это намного ниже допустимых ставок для использования транспортного средства в коммерческих целях).

19. Программы похудения

Если врач может подтвердить, что ваш текущий вес представляет угрозу для вашего здоровья, любая назначенная программа по снижению веса подлежит вычету. Однако программы для поддержания общего хорошего здоровья не подлежат вычету. Например, вы не можете включить членские взносы в тренажерные залы, оздоровительные клубы или спа-салоны, но вы можете включить отдельные сборы, взимаемые этими учреждениями за мероприятия по снижению веса.

20. Парики для онкологических больных

Люди с выпадением волос из-за заболевания, такого как алопеция или лечение рака, такое как химиотерапия, может вычесть стоимость парика. Парик должен быть приобретен по рекомендации врача для психического здоровья пациента.

Облагаются ли медицинские расходы налогом?

Да. Служба внутренних доходов (IRS) позволяет вам вычитать определенные невозмещенные медицинские и стоматологические расходы, которые превышают 7,5% вашего скорректированного валового дохода (AGI). Чтобы потребовать вычет, вы должны указать детали при подаче декларации о доходах.

Какие медицинские расходы не подлежат вычету?

Вы можете вычесть только невозмещенные медицинские расходы. Таким образом, если ваша страховка покрыла расходы или ваш работодатель возместил вам их, вы не можете получить вычет. Кроме того, IRS обычно запрещает вычет для большинства косметических процедур, безрецептурных лекарств (кроме инсулина), безрецептурных никотиновых жевательных резинок и пластырей, общих туалетных принадлежностей (например, зубной пасты и косметики), поездок и программ для улучшения общего состояния здоровья, а также расходов на похороны и погребение. .

.

Как мне получить вычет медицинских расходов?

При подаче декларации по федеральному подоходному налогу вы должны указать свои вычеты в форме Приложения А 1040 или 1040-SR. Имейте в виду, что если вы детализируете свои вычеты, вы не сможете получить стандартный вычет. Оценивайте цифры в обоих направлениях — детализируя или применяя стандартные вычеты, — чтобы убедиться, что вы получите наиболее благоприятный результат по своим налогам.

Сколько я могу вычесть на медицинские расходы?

Налоговое управление позволяет вам вычесть 100% ваших невозмещаемых квалифицированных медицинских и стоматологических расходов, которые превышают 7,5% вашего скорректированного валового дохода (AGI). Так, например, если ваш AGI составляет 50 000 долларов, вы можете вычесть расходы, превышающие 3 750 долларов (50 000 долларов × 7,5%). Если бы в этом примере у вас было 8000 долларов квалифицированных расходов, вы могли бы вычесть 4250 долларов (8000–3750 долларов). Помните, что для получения вычета вы должны перечислить свои вычеты в форме Schedule A Form 1040 или 1040-SR.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Последнее ИФНС сделает сама, без ведома налогоплательщика.