Содержание

что положено и как воспользоваться, платят ли пенсионеры налог на имущество?

23 января 2021

При выходе на пенсию человек получает несколько мер поддержки от государства. В том числе льготы по налогу на недвижимое имущество. В России для пенсионеров предусмотрены особые условия при уплате налога за квартиру, дом, землю, гараж. Давайте разбираться, как получить такую льготу, какие нужно подготовить документы и куда обращаться.

Что важно знать пенсионеру

- Раньше в категорию льготников попадали только действующие пенсионеры — женщины в возрасте от 55 лет, мужчины — от 60 лет. С 1 января 2019 года от уплаты налога на имущество освобождаются «предпенсионеры», то есть граждане, которые по возрасту были бы льготниками по старым условиям. Такой порядок сохранится до 2028 года.

- Право на льготу по имущественному налогу имеют все пенсионеры, владеющие недвижимостью, независимо от того, какого вида у них пенсия. Также льгота доступна работающим пенсионерам.

- Льгота полагается конкретно пенсионеру, а не человеку, представляющему его интересы.

- Автомобили тоже являются частью имущества, но права на льготу по транспортному налогу на федеральном уровне для пенсионеров не предусмотрено.

Льгота по налогу на недвижимость

В РФ предусмотрено освобождение пенсионеров от уплаты налога за недвижимость, но только по одному объекту каждого вида. Если у пенсионера в собственности есть недвижимость нескольких видов, например две квартиры и загородный дом, льготу можно применить лишь к одной квартире и дому, за вторую квартиру нужно платить налог. И ещё одно условие — не допускается использование объекта для предпринимательской деятельности.

Для каких объектов в собственности пенсионеров предусмотрены льготы, определено в Налоговом кодексе РФ. Кроме домов, квартир и комнат в список также входят гаражи, машино-места и объекты незавершённого строительства, например недостроенная дача. Если пенсионер имеет несколько гаражей, он освобождается от уплаты налога лишь за один гараж. Если гараж один, но используется для предпринимательской деятельности, например гражданин занимается в нём перетяжкой мебели или открыл шиномонтажную мастерскую, на освобождение от налога можно не надеяться.

Если гараж один, но используется для предпринимательской деятельности, например гражданин занимается в нём перетяжкой мебели или открыл шиномонтажную мастерскую, на освобождение от налога можно не надеяться.

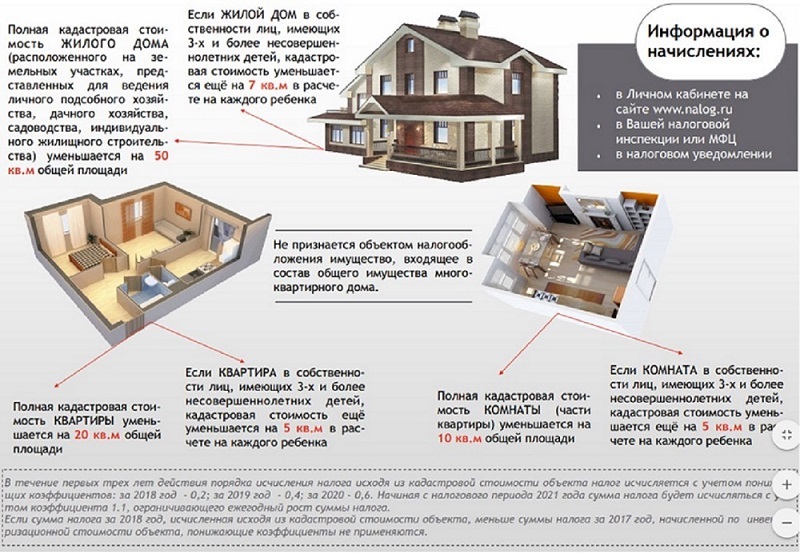

После того как пенсионер получил льготу, ему как владельцу имущества можно также получить вычет по налогу за дополнительные объекты владения (сверх одного каждого вида). Вычет применяется автоматически: для квартир — минус 20 м², за дом — минус 50 м².

Льгота по земельному налогу

Физическим лицам, которые вышли на пенсию, дают льготу на участок до шести соток включительно. Если земельный участок, который находится в собственности пенсионера, больше, налог начисляется только с площади, превышающей норматив.

Налоговую льготу дают лишь для одного земельного участка. Если человек владеет несколькими, земельный налог по остальным подлежит уплате в обычном порядке.

Материал по теме

Как управлять финансами в приложении МТС Банк: от оплаты ЖКУ до денежных переводов

Как получить имущественную льготу для пенсионеров?

Владелец пенсионного удостоверения, который является собственником недвижимого имущества, должен действовать по такому плану:

Подать заявление о праве на льготу

В большинстве случаев налоговики сами владеют сведениями о принадлежности граждан к льготной категории.

Но если льгота не предоставлена, следует подтвердить свой статус пенсионера, подав заявление в налоговую инспекцию.

Но если льгота не предоставлена, следует подтвердить свой статус пенсионера, подав заявление в налоговую инспекцию.Написать заявление можно непосредственно в ФНС по месту жительства или через личный кабинет на портале nalog.ru. Пенсионное удостоверение прилагать не нужно. Никакие другие документы также не потребуются.

Точные сроки подачи заявления законодательно не определены. Поэтому стоит действовать так: изучить своё налоговое уведомление, льгота есть — заявление подавать не нужно, нет — подайте его как можно скорее. Делается это всего один раз.

Налоговое уведомление — это документ, формируемый налоговой инспекцией. Он отправляется человеку в электронном виде в личный кабинет налогоплательщика или в виде бумажного документа по почте. Также его можно получать лично в руки на основании заявления. Срок предоставления уведомления — не позднее 1 декабря года, следующего за истёкшим налоговым периодом.

Дождитесь подтверждения права на льготу

На рассмотрение заявления, поданного в налоговую инспекцию, по закону отводится 30 дней, после чего гражданин получает уведомление о предоставлении льготы.

Определите льготный объект

Если физическое лицо владеет несколькими объектами недвижимости, нужно подать уведомление о выборе объекта для применения льготы. Это следует сделать до 31 декабря расчётного года.

Уведомление на выбор объекта — это не заявление, его нужно подавать обязательно, если человек желает самостоятельно сделать выбор льготного имущества. Иначе это право перейдёт на налоговую инспекцию. По установленному порядку выбирается тот объект, по которому сумма налога максимальная. Если это устраивает, в подаче уведомления нет нужды.

Физическим лицам разрешено менять льготный объект каждый год, достаточно подать уведомление в налоговую. Это разрешено потому, что в течение года человек может купить, продать или подарить недвижимость.

Что делать, если не учтена льгота за прошлый год?

Случается, что обнуление налога не произошло даже после того, как человек подал заявление. С этим можно и нужно разобраться. Такое возможно из-за технических накладок и прочих ошибок.

Такое возможно из-за технических накладок и прочих ошибок.

Сообщить об ошибке можно на сайте ФНС России в разделе «Жизненные ситуации» — «Уточнение деталей» — «Отправка обращения». Потребуется ввести номер налогового уведомления, выбрать вид налога и год уплаты, отметить основание для предоставления льготы и код налогового органа. Обращение рассмотрят и ошибку исправят.

Если нет возможности отправить обращение через сайт, вопрос можно решить лично — обратиться в налоговую, взяв с собой пенсионное удостоверение.

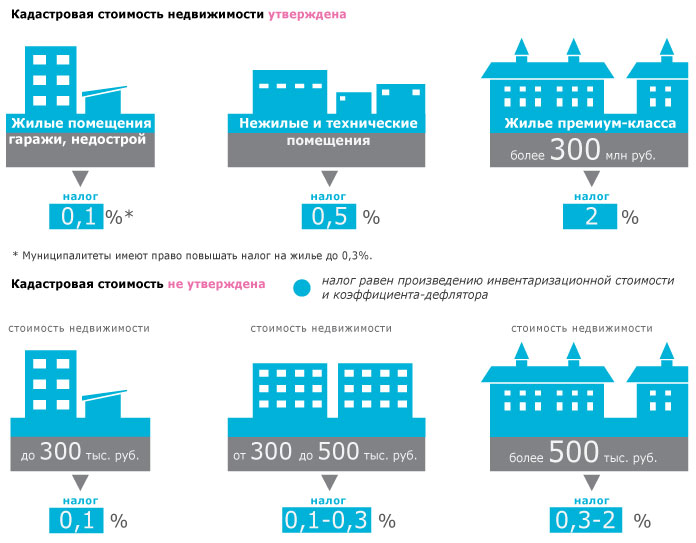

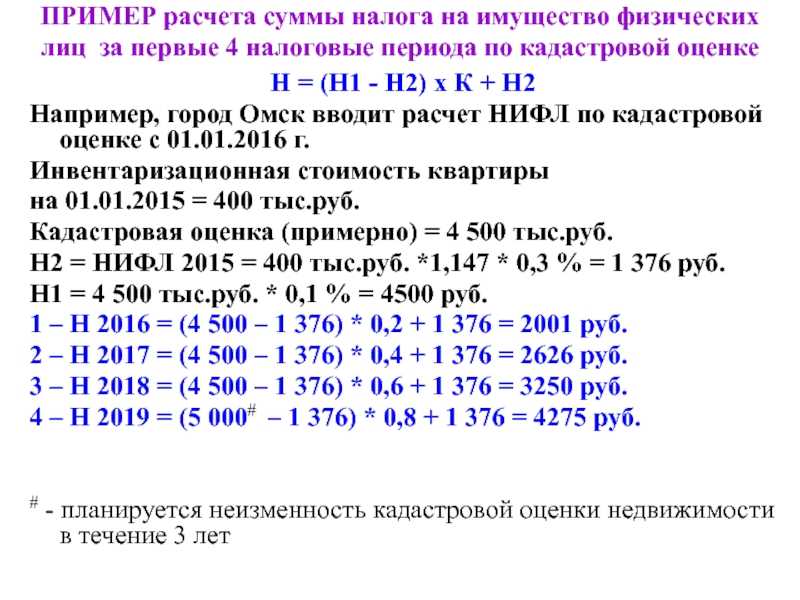

Когда платят налог на имущество и в каком размере?

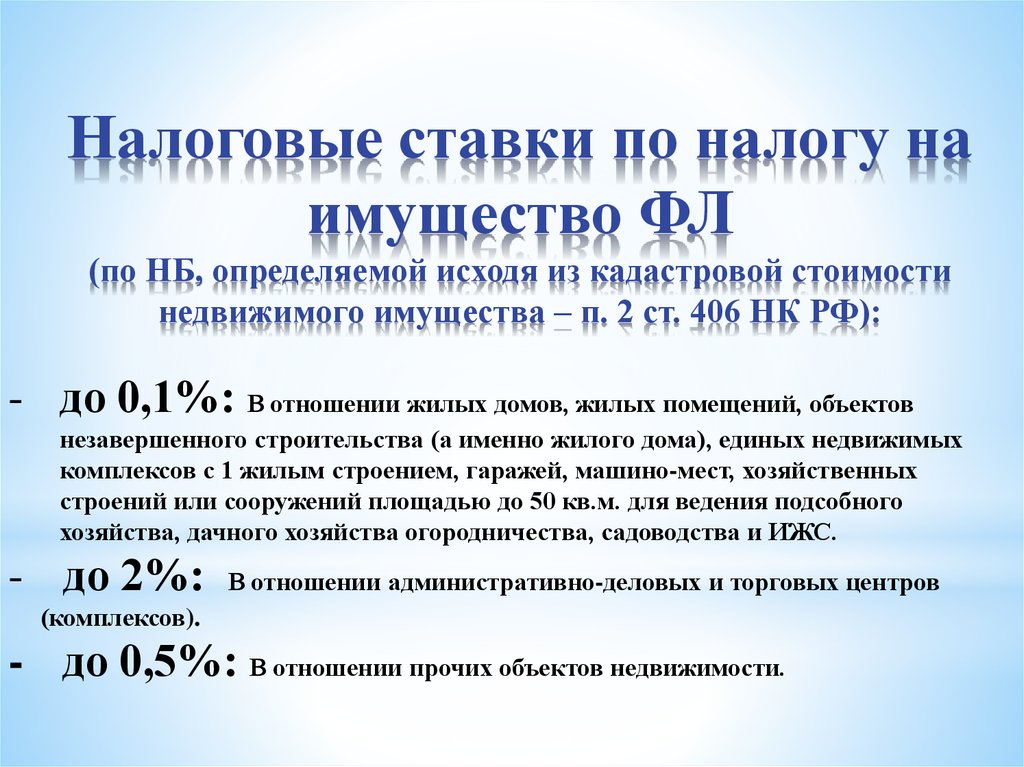

Все налогоплательщики, включая пенсионеров и других лиц с категориями льготников, платят налог до 1 декабря расчётного года. Ставка определяется местным законодательством. Уплата имущественного налога может быть произведена онлайн на портале «Госуслуги» или в личном кабинете налогоплательщика, а также через банк.

Сейчас чтобы получить льготы или оплатить налоги, никуда ходить не нужно: многие вопросы вполне можно решить дистанционно. Например, о том, как удобнее всего оплатить онлайн налог на недвижимость, мы рассказывали здесь.

Например, о том, как удобнее всего оплатить онлайн налог на недвижимость, мы рассказывали здесь.

Подробнее

Теги:

- Общество

- Деньги

Расскажите друзьям об этом материале:

Ещё по теме

Общество11 января 2023

Льготная ипотека с господдержкой в 2023 году: самое главное

Общество28 декабря 2022

Какие социальные выплаты положены неработающим пенсионерам в 2023 году

Общество27 декабря 2022

Выплаты молодым семьям: какие пособия полагаются в 2023 году и как их получить

Популярное

Общество11 января 2023

Льготная ипотека с господдержкой в 2023 году: самое главное

Игры10 января 2023

Что подарить геймеру: выбираем гаджеты и аксессуары

Безопасность10 января 2023

Услуга «Защитник» избавит вас от спама на смартфоне

Сервисы МТС

Платят ли налог на имущество несовершеннолетние дети

Налог на квартиру на несовершеннолетнего ребенка в России начисляется по общим правилам. Но как он оплачивается и к кому предъявляются санкции в случае просрочки и неоплаты платежей?

Но как он оплачивается и к кому предъявляются санкции в случае просрочки и неоплаты платежей?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

С какого возраста платят налог на имущество физических лиц

Налог на имущество физических лиц платится с возраста 18 лет, т. к. с этого момента человек по гражданскому законодательству становится совершеннолетним. Но с точки зрения различных гражданских обязанностей, в т.ч. оплаты фискальных платежей, важно не совершеннолетие, а дееспособность.

Дееспособность включает в себя:

- совершеннолетие;

- адекватность и осознанность.

Ведь человек может быть старше 18 лет, но не осознает реального положения вещей, либо осознает, но может принимать разумные решения из-за психо-физической болезни (наркотической или иной зависимости). По этому признаку лица делятся на дееспособных, ограниченно дееспособных и недееспособных.

Однако даже полностью дееспособный человек может не перечислять налог, а ребенок — перечислять, хотя несовершеннолетние дети не должны платить налог на недвижимость. Исполнительные органы не проверяют, кто реальный плательщик, главное, чтобы номинально в документах числился дебитор.

Пример 1

Остапов Олег выделил в праве собственности часть своему несовершеннолетнему сыну. Когда приходил налог на долю в квартире на ребенка, Олег с квитанцией шел в банк и производил транзакцию. Когда его сын достиг 18 лет, Остапов уже не мог сам платить, но давал сыну деньги для погашения обязательства.

Это ситуация, когда лицо уже совершеннолетнее, но платит номинально, а реальные расходы все еще несет родитель.

Пример 2

Остапову Олегу 16 лет, в судебном порядке он прошел эмансипацию и решение о признании дееспособным. Когда пришел налог на имущество на несовершеннолетнего ребенка, он сам оплатил его.

Это ситуация, когда ребенок является плательщиком налога на имущество и номинально, и реально. Эмансипация дает лицу в возрасте от 16 до 18 лет права дееспособного лица — он может открывать бизнес, собственные счета, вклады, производить финансовые операции и пр.

Эмансипация дает лицу в возрасте от 16 до 18 лет права дееспособного лица — он может открывать бизнес, собственные счета, вклады, производить финансовые операции и пр.

Важно! Несовершеннолетние дети облагаются налогом на имущество по ст.400 НК РФ — если на них оформлена недвижимость, то письма от ИФНС будут приходить на их имя, а не на имя родителей. Но уплата возложена на представителей детей.

Согласно ст.52 НК РФ за 30 дней или ранее до наступления последнего дня уплаты налога плательщику должно прийти уведомление от ИФНС — письмо, содержащее информацию о его объектах, ставках, базах, льготах и сумме к уплате.

Уведомление имеет стандартизированную форму. Так выглядит заполненное уведомление.

К нему прилагается платежное извещение, т. н. квитанция:

Без уведомления вы не сможете оплатить налог, т. к. не будете знать сумму к уплате — ведь имущественные налоги для физических лиц рассчитывает не плательщик, а ИФНС. Но налог на имущество может прийти ребенку с задержкой или по другому адресу, а вы рискуете просрочить с оплатой. Если к 1 ноября письмо не пришло, свяжитесь с инспекцией и узнайте о причинах задержки.

Если к 1 ноября письмо не пришло, свяжитесь с инспекцией и узнайте о причинах задержки.

Важно! Если на ребенка зарегистрирован аккаунт на портале «Госуслуги» с подтвержденным статусом или есть «Личный кабинет налогоплательщика», то ИФНС вправе не высылать ему бумажные письма, а направлять электронные уведомления по телекоммуникационному каналу связи — следите за сообщениями на этих аккаунтах.

Другая причина — в базе данных ИФНС указан старый адрес ребенка либо ребенок проживает не по адресу прописки. В таком случае нужно направить в ИФНС заявление о смене адреса для направления писем. Форму вы можете скачать здесь.

Таким образом, налог на имущество физических лиц начисляется с любого возраста — с года, когда лицо стало обладатель облагаемого имущества. Учитывается месяц, в котором лицо получило недвижимость: если до 15-го или 15-го числа месяца, то месяц считается как полный, а если после, то не засчитывается.

Плательщиком признается человек, на которого оформлено имущество и письмо направляется на его имя. Однако несовершеннолетний не обязан идти в банк и платить за себя, банк принимает деньги от его представителей. А вот за совершеннолетнего другой совершеннолетний в банке оплатить налог уже не сможет.

Однако несовершеннолетний не обязан идти в банк и платить за себя, банк принимает деньги от его представителей. А вот за совершеннолетнего другой совершеннолетний в банке оплатить налог уже не сможет.

Почему квитанция не приходит сразу на имя родителя? Потому ИФНС не знает о положении ребенка и не имеет времени разбираться в этом — кто из родителей его опекает, имеют ли они родительские права или над ним установлена опека, имеют ли родители или иные опекуны финансовые возможности и пр., поэтому письма высылаются на имя собственника-ребенка.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Льготы на детей по налогу на имущество

По имущественному налогу предусмотрена система льгот. Они делятся на федеральные и муниципальные. Среди федеральных, перечисленных в ст.407 НК РФ, налог на имущество на детей до 18 лет не льготируется.

Местные законы каждого города и района — разные. Чтобы узнать, есть ли льготы для плательщиков-детей вашей территории, посмотрите муниципальный закон об этом налоге. Вы можете посмотреть его на сайте ФНС России:

- Войдите на сайт.

- Спуститесь к центру главной странице и нажмите слева на вкладку «Налогообложение в РФ».

- На всплывшем окне перейдите к разделу «Действующие налоги…».

- Спуститесь ниже по открывшейся странице и найдите интересующий вас налог.

- На странице, посвященной платежку, спускайтесь, пока не найдете главу о льготах.

- Здесь переключитесь на вкладку местных льгот.

- Вы увидите ссылку на электронный сервис «Справочная информация…». Нажмите на эту ссылку, выделенную синим цветом.

- Откроется сервис.

- Выберите параметры — какой налог, за какой год и на какой территории.

- Поиск выдаст закон. Откройте его.

- Перейдите ко вкладке местных льгот. Здесь вы можете увидеть, какие категории плательщиков и в каких размерах и формах получают скидку.

Например, в городе Ростов-на-Дону законом № 746 установлена льгота для детей-инвалидов. Скидка составляет 50%.

В городе Новосибирск есть широкий перечень льгот для детей:

- находящиеся на иждивении дети и студенты-очники до 23 лет;

- дети-сироты;

- дети без опеки родителей;

- студенты до 23 лет — сироты или без опеки родителей.

Администрация Новосибирска дает им скидку на 100%.

Чтобы воспользоваться льготой, необходимо подать заявление. Льгота не имеет обратной силы, она действует с года подачи и со дня получения права на нее. Если вы подали в этом году, то ее применят за предыдущий и при расчете учтут месяц возникновения — месяц утраты родителей или получения инвалидности и т.д.

Бланк заявления вы можете взять отсюда.

Если у вас несколько объектов имущества, а местным законом освобождение дается только по одному, вы можете сами выбрать, по какому имуществу использовать его. Для этого подайте уведомления установленного образца.

Если вы не подадите уведомление, то ИФНС сама выберет недвижимость для применения освобождения — исходя из наибольшей суммы к уплате.

Налог с несовершеннолетних владельцев недвижимости за рубежом

Кто платит налог, если квартира оформлена на несовершеннолетнего ребенка и находится в другой стране? НК РФ делит всех плательщиков на резидентов и нерезидентов России — резидентами могут быть как россияне, так и иностранцы и наоборот, россиянин может быть нерезидентом. Это зависит не от гражданства, а от количества дней нахождения на территории страны (183 дня подряд в году).

С резидентов взимается налог на доходы, извлекаемые и в России, и за границей. Нерезиденты платят только за доходы в России. Что касается заграничного имущества, то оно не облагается, но доходы от него могут подлежать налогообложению.

Если ребенок является собственником иностранной квартиры, он не обязан платить налог: он является плательщиком, но в случае неуплаты принудительные меры будут применяться в отношении его опекунов, т. к. ребенок не способен самостоятельно расплачиваться с бюджетом.

к. ребенок не способен самостоятельно расплачиваться с бюджетом.

Как оплатить налог на имущество за несовершеннолетнего ребенка

Дети не платят налоги на имущество и землю. Когда на них приходит письма, родители или иные опекуны могут рассчитаться с бюджетом одним из способов:

- оплатить в Сбербанке на кассе, в терминале или банкомате;

- оплатить онлайн через сервис Сбербанка с помощью карты;

- можно произвести транзакцию на сайте «Госуслуги»;

- через сервис сайта ФНС «Заплати налог»;

- через «Личный кабинет налогоплательщика»;

- через любой удобный электронный кошелек — например, Яндекс.Деньги, КИВИ и пр.

Важно! Если вы оплачиваете за ребёнка со своей карты, счета или кошелька, ваш платеж может быть не принят и зачисляться в непринятые платежи, т. к. по чеку плательщиком будете вы, а по платежному извещению плательщиком должен быть ребенок.

Такие платежи фактически уходят в «никуда» — потом вы получите требование об уплате просроченного налога с наложением штрафа и начислением пени. Сервисы платежных систем формируют автоматические чеки с вашим именем в качестве плательщика — изменить эту строку вы не способны. Чтобы избежать подобной ситуации, лучше оплачивать за детей или иных лиц в банке — кассир оформит чек с именем ребенка, и не будет противоречий в платежной базе.

Сервисы платежных систем формируют автоматические чеки с вашим именем в качестве плательщика — изменить эту строку вы не способны. Чтобы избежать подобной ситуации, лучше оплачивать за детей или иных лиц в банке — кассир оформит чек с именем ребенка, и не будет противоречий в платежной базе.

Итоги

- С несовершеннолетних детей взимается налог на имущество так же, как и с совершеннолетних лиц.

- Несмотря на начисление налога на ребенка, оплачивать за него обязаны родители.

- Оплату лучше производить в банке, а не с карты или счета, т. к. в квитанции автоматически плательщиком будет обозначен владелец этой карты или счета.

Мне больше 65 лет. Должен ли я платить налоги на имущество?

Официальный сайт правительства штата Алабама.

Вот откуда ты знаешь

.gov означает, что это официально

Правительственные веб-сайты часто заканчиваются на . gov или .mil. Прежде чем делиться конфиденциальной информацией, убедитесь, что вы находитесь на официальном правительственном сайте.

gov или .mil. Прежде чем делиться конфиденциальной информацией, убедитесь, что вы находитесь на официальном правительственном сайте.

Сайт безопасен

https:// гарантирует, что вы подключаетесь к официальному веб-сайту и что любая предоставленная вами информация шифруется и передается безопасно.

MyAlabamaTaxes

Услуги

Услуги

Бизнес и лицензия

Коллекции

Регистрация юридического лица

Отдел кадров

Подоходный налог

Автомобиль

Налог на недвижимость

Продажа и использование

Налоговые льготы

Налоговая политика

.gov означает, что это официально

Правительственные веб-сайты часто заканчиваются на .gov или .mil. Прежде чем делиться конфиденциальной информацией, убедитесь, что вы находитесь на официальном правительственном сайте.

Сайт безопасен

https:// гарантирует, что вы подключаетесь к официальному веб-сайту и что любая предоставленная вами информация шифруется и передается безопасно.

FAQ CategororiesAbatementsAct 2021-1alts guideAnd Fireciaries E-файлы требования-партнерские отношения, LLES и FIDUCIARIARIARIARIARIARIARIARS S-Corporations и Fimuriare E-файлы-корпорации и фидуциарсиатоууто-демонтаж и карты для разборки. Плата твердые отходы хранилище Танк Целевой фонд Моторный топливо. Налоговые Исправленные налоговые декларации и проверки IRS Консолидированные налогоплательщики Вычеты и зачеты Требования к электронным платежам Расчетные налоговые платежи Требования к заполнению Почтовый адрес esses Чистые операционные убытки (NOL) Налоговые ставкиGarnishmentsGeneralGeneral – PTGeneral – Sales and Usage Certificate of ExemptionsState Contract Человеческие ресурсы СтажировкиПодоходный налог 529Сберегательный план Строительство Вознаграждение работодателя Удержания при продаже/передаче недвижимого имущества и связанного с ним материального личного имущества нерезидентамиПодоходный налог с физических лиц Зачет федерального возмещения – TOP Подача Форм Наложение ареста и банкротство Общие сведения – подоходный налог с физических лиц Вы получили мою декларацию? Кража личных данных и налоговое мошенничество Вопросы о подоходном налоге Налоги в штате Алабама Платежи Возвраты средств Выплаты в рассрочкуIRP-IFTAL и продажиЮридические Процедуры оценкиСтрахование ответственности Общие положения – Страхование ответственности Запрос на проверку страхования Организации с ответственностью Партнерства и LLE – организации с ограниченной ответственностью Требования к электронным файлам – LLE S-Corporation – организации с ограниченной ответственностью Требования к электронным файлам – S-корпорации и LLEsВнести платеж Электронные денежные переводыПромышленные домаMappingONE SPOT One Spot Payments ONE SPOT ReturnsPartnerships Fiduciary (Form 41) & LLEs Требования к электронным файлам S-Corporations – партнерские отношения Требования к электронным файлам – S-корпорацииЛичная собственностьПетиция о возврате средствРегистрация недвижимого имущества Общие сведения – Регистрация Обновление номерных знаков Pers унифицированный номерной знак Предложение новой категории номерного знака Регистрация транспортного средства S-Corporations Доверительное управление (форма 41) S Corporations Partnerships & LLEs – S Corporations Требования к электронному файлу – партнерства и LLC CorporationПроверка аварийных и восстановленных транспортных средств Salevage TitlesImpled Sellers Используйте налоговые участки для партнера по счетам Saletax PronerAltax стимулы для бизнеса. Подоходные налоговые налог. Финансовые учреждения Акцизные налоговые налоговые заставки проходят через объекты, осуществляющие управление положениями общего профиля.0070

Подоходные налоговые налог. Финансовые учреждения Акцизные налоговые налоговые заставки проходят через объекты, осуществляющие управление положениями общего профиля.0070

Просмотреть все общие — PT, часто задаваемые вопросы о недвижимости

Мне больше 65 лет. Должен ли я платить налоги на имущество?

Если вы старше 65 лет, являетесь постоянным и полностью нетрудоспособным (независимо от возраста) или слепы (независимо от возраста), вы освобождаетесь от государственной доли налога на имущество. Окружные налоги все еще могут быть уплачены. Пожалуйста, свяжитесь с местным налоговым инспектором, чтобы потребовать освобождения вашей усадьбы. Для получения контактной информации округа посетите страницу офисов округа.

Если вы старше 65 лет, являетесь постоянным и полностью нетрудоспособным (независимо от возраста) или слепы (независимо от возраста), вы освобождаетесь от государственной доли налога на имущество. Окружные налоги все еще могут быть уплачены. Пожалуйста, свяжитесь с местным налоговым инспектором, чтобы потребовать освобождения вашей усадьбы. Для получения контактной информации округа посетите страницу офисов округа.

Пожалуйста, свяжитесь с местным налоговым инспектором, чтобы потребовать освобождения вашей усадьбы. Для получения контактной информации округа посетите страницу офисов округа.

Общие часто задаваемые вопросы — PT, Недвижимость

Если я не получил налоговую декларацию, должен ли я платить налоги?

Уполномоченный по доходам округа не обязан рассылать налоговые уведомления по почте и делает это только из вежливости по отношению к налогоплательщику. Вы несете ответственность за уплату налогов независимо от того, получили вы отчет или нет.

Что такое освобождение от приусадебного участка?

Освобождение от приусадебного участка определяется как жилой дом, занимаемый владельцем одной семьи, и земля под ним, не превышающие 160 акров. Собственник недвижимости может иметь право на освобождение от налога на усадьбу, если он или она владеет домом для одной семьи и занимает его в качестве основного места жительства в первый день налогового года, на который они подают заявку. В штате Алабама владелец дома может претендовать на несколько различных типов освобождений. Пожалуйста, посетите местный офис округа, чтобы подать заявление на освобождение от усадьбы. Для получения дополнительной информации об исключениях для усадьбы посетите нашу страницу Исключения для усадьбы.

В штате Алабама владелец дома может претендовать на несколько различных типов освобождений. Пожалуйста, посетите местный офис округа, чтобы подать заявление на освобождение от усадьбы. Для получения дополнительной информации об исключениях для усадьбы посетите нашу страницу Исключения для усадьбы.

Что такое мельница?

Мельница равна одной десятой цента. Количество мельниц, взимаемых агентством за налоги, умножается на оценочную стоимость имущества, и результатом является сумма налога, подлежащая уплате. Например: 100 000 долларов США (оценочная стоимость) X (ставка оценки: 10%) = 10 000 долларов США (оценочная стоимость) X 0,0325 (процентная ставка округа) = 325,00 долларов США (сумма налога)

Что такое ежегодное выравнивание?

Во всех округах Алабамы теперь действует программа «ежегодной переоценки», которая требует, чтобы должностное лицо, проводящее оценку, ежегодно проверяет 1/4 округа и оценивает любые/все дополнительные здания, выявленные в ходе этого процесса, для предстоящего налогового года. Проверка 100% собственности в округе будет завершена в течение четырехлетнего цикла выравнивания. Преимущество ежегодного выравнивания заключается в улучшении выравнивания сходных и разнородных свойств. Ежегодный процесс выравнивания также обеспечивает стабильный и увеличенный поток доходов от налогов на имущество для школ, муниципальных, окружных и государственных органов власти. Не менее важным результатом является небольшое годовое увеличение рыночной стоимости вместо большого увеличения рыночной стоимости за четырехлетний цикл. Директор Отдела налога на имущество имеет обязанности и ответственность по управлению деятельностью Отдела. Кодекс Алабамы 1975, раздел 40-7-74 и 40-2-11, предписывает, чтобы программа переоценки имущества управлялась Уполномоченным по доходам и контролировалась директором отдела по налогу на имущество.

Проверка 100% собственности в округе будет завершена в течение четырехлетнего цикла выравнивания. Преимущество ежегодного выравнивания заключается в улучшении выравнивания сходных и разнородных свойств. Ежегодный процесс выравнивания также обеспечивает стабильный и увеличенный поток доходов от налогов на имущество для школ, муниципальных, окружных и государственных органов власти. Не менее важным результатом является небольшое годовое увеличение рыночной стоимости вместо большого увеличения рыночной стоимости за четырехлетний цикл. Директор Отдела налога на имущество имеет обязанности и ответственность по управлению деятельностью Отдела. Кодекс Алабамы 1975, раздел 40-7-74 и 40-2-11, предписывает, чтобы программа переоценки имущества управлялась Уполномоченным по доходам и контролировалась директором отдела по налогу на имущество.

Каков график уплаты налога на недвижимость?

1 октября: уплата налогов

1 января: неуплата налогов

Февраль: передано в суд по наследственным делам

Март: заседание суда по наследственным делам

Апрель: объявление о продаже

Май: налоговая продажа

Что делать, если я добавляю или удаляю улучшения?

Закон требует, чтобы владельцы или их агенты должны были посетить Управление налогового инспектора не позднее 31 декабря, чтобы подписать новую оценку, официально сообщающую о любых улучшениях, сделанных в их собственности, или об удалении строений или элементов их собственности не позднее 1 октября. того года. Примеры улучшений, о которых следует сообщать, включают: новые конструкции или дополнения, бассейны, капитальный ремонт, реконструкцию или реконструкцию; добавление камина, дополнительной ванны, патио, террасы, навеса, гаража и т. д. Однако такие вещи, как замена кровли, мелкий ремонт и покраска (предметы обычного обслуживания), не требуют переоценки.

того года. Примеры улучшений, о которых следует сообщать, включают: новые конструкции или дополнения, бассейны, капитальный ремонт, реконструкцию или реконструкцию; добавление камина, дополнительной ванны, патио, террасы, навеса, гаража и т. д. Однако такие вещи, как замена кровли, мелкий ремонт и покраска (предметы обычного обслуживания), не требуют переоценки.

Исключения в отношении приусадебных участков — Департамент доходов штата Алабама

Под усадьбой понимается жилой дом, занимаемый владельцем одной семьи, и земля под ним, не превышающие 160 акров. Собственник недвижимости может иметь право на освобождение от налога на усадьбу, если он или она владеет домом для одной семьи и занимает его в качестве основного места жительства в первый день налогового года, на который они подают заявку. См. меморандум 2013 года по Закону об освобождении приусадебных участков.

Обратитесь в местное отделение округа, чтобы подать заявление на освобождение от налога на усадьбу. Для получения дополнительной информации о усадьбах и титуле 40-9С -19 по 40-9-21, просмотреть Кодекс Алабамы 1975.

Для получения дополнительной информации о усадьбах и титуле 40-9С -19 по 40-9-21, просмотреть Кодекс Алабамы 1975.

Исключения

Государственные исключения Хомстеда

| ПРИМЕНЕНИЕ | Оценка | Ограничение | |

|---|---|---|---|

| Не старше 65 лет | Не более 4000 долларов США | Не более 160 акров | Нет |

| 0155 | No maximum amount | Not more than 160 acres | None |

| Permanent & Total Disability Regardless of Age | No maximum amount | Not more than 160 acres | None |

| Blind, Regardless of Age | Нет максимальной суммы | Не более 160 акров | Нет |

Освобождение от приусадебных участков округа

| Право на участие | Assessed Value Limitation | Land Area Limitation | County School Tax Collected | Income Limitation |

|---|---|---|---|---|

| Not age 65 or older | *Not more than $2,000 | Not более 160 акров | Да | Нет |

| Возраст 65 лет и старше | *Не более 2000 долларов США | Не более 160 акров | Да | Скорректированный валовой доход в размере 12 000 долл. США или более (государственная налоговая декларация) США или более (государственная налоговая декларация) |

| Возраст 65 и более | Не более 5000 долл. США | . Не более 160 акров | NO | Корректированный рентабель $ 12 00055. Возврат) |

| Возраст 65 лет и старше | Без максимальной суммы | Не более 160 акров | № | Не более 12 000 долларов США (объединенный налогооблагаемый доход-Федеральная налоговая декларация) |

| Постоянная и общая инвалидность независимо от возраста | Нет максимальной суммы | Не более 160 акров | Нет | Нет |

| Слепая, не в возрасте | не более 9015 9015 4015 | 9015 4. 9015 40050 | . № | Нет |

*Округи, муниципалитеты или другие налоговые органы могут предоставить освобождение от уплаты налогов на сумму до 4000 долларов США в оценочной стоимости.

Штат, округ и город – право на освобождение от основного места жительства 40-9-21

| Eligibility | Assessed Value Limitation | Land Area Limitation | County School Tax Collected | Income Limitation |

|---|---|---|---|---|

| Age 65 or older | Нет максимальной суммы | *Не более 160 акров | Нет | Не более 12 000 долларов США (совокупный налогооблагаемый доход-федеральная налоговая декларация) |

| Постоянная и полная нетрудоспособность независимо от возраста | Нет максимальной суммы | Не более 160 акров | Нет | Нет |

4000 долларов оценочной стоимости.

Типы приусадебных участков

| Тип приусадебного участка | ACT 2013-295 (см. меморандум Закона об освобождении приусадебных участков от 2013 г.) меморандум Закона об освобождении приусадебных участков от 2013 г.) |

|---|---|

| H-1 | Налогоплательщики моложе 65 лет и не являющиеся инвалидами — оценочная стоимость в размере 4000 долларов США от штата и оценочная стоимость округа в размере 2000 долларов США. |

| H-2 | Налогоплательщики в возрасте 65 лет и старше с годовым скорректированным валовым доходом менее 12 000 долларов США, отраженным в самой последней налоговой декларации штата или в других соответствующих документах, ИЛИ вышедшие на пенсию в связи с постоянной или полной нетрудоспособностью (независимо от возраста) — освобождены от всех государственных налогов на имущество и 5000 долларов оценочной стоимости округа от адвалорных налогов, включая адвалорные налоги школьного округа. |

| H-3 (в возрасте 65 лет и старше) | Налогоплательщики в возрасте 65 лет и старше с чистым налогооблагаемым доходом в размере 12 000 долларов США или менее по объединенной (налогоплательщику и супруге) федеральной налоговой декларации о подоходном налоге — освобождаются от всех налогов на стоимость.

|

Но если льгота не предоставлена, следует подтвердить свой статус пенсионера, подав заявление в налоговую инспекцию.

Но если льгота не предоставлена, следует подтвердить свой статус пенсионера, подав заявление в налоговую инспекцию.