Содержание

Как изменилась форма расчета по страховым взносам в 2022 году

Как изменилась форма расчета по страховым взносам в 2022 году — БУХ.1С, сайт в помощь бухгалтеру

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

06.04.2022

С отчетности за 1 квартал 2022 года работодатели должны применять новую форму расчета по страховым взносам, утвержденную приказом ФНС от 06.10.2021 № ЕД-7-11/875@. Об этом предупредила эксперт фирмы «1С» Людмила Зельднер в ходе Единого онлайн-семинара 1С, который проходит сегодня, 6 апреля 2022 года.

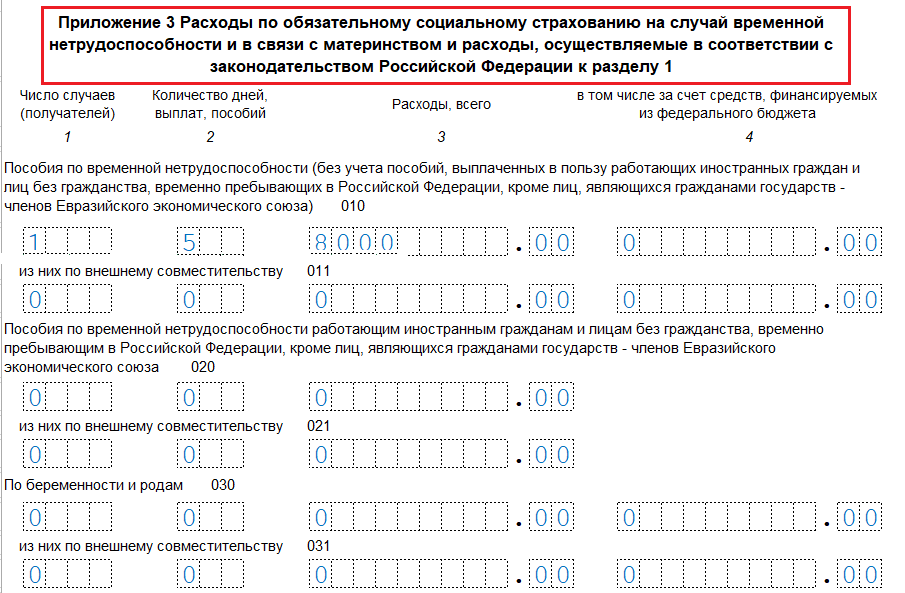

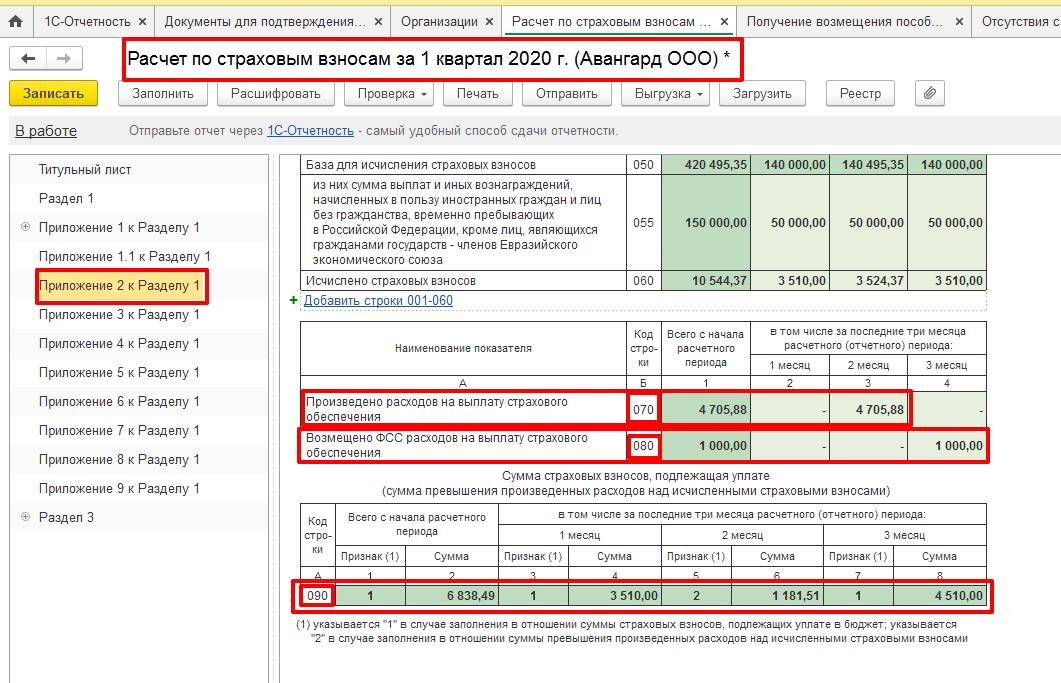

Эксперт отметила, что в новой форме расчета по страховым взносам основные новшества связаны с переходом на прямые выплаты социальных пособий. В частности, из формы

- удалены строки превышения расходов над взносами (строки 120-123) из раздела 1;

- удалено поле признака выплат в приложении 2 к разделу 1.

Теперь сумму взносов к уплате нужно отражать по строке 080, а расходы, возмещенные ФСС, указываются в строке 070. Также в новой форме расчета актуализированы приложения к разделу 1, удален ОКВЭД2 с титульного листа формы расчета и изменены штрих-коды.

При этом с отчетности за I квартал 2022 года установлено сразу несколько новых кодов тарифов и застрахованных лиц.

В частности, введен новый код для организаций, получивших статус участников инновационных научно-технологических центров, которые пользуются пониженным тарифом с 2019 года. С 2022 года такие организации выделены из тарифа Сколково (код 13). Теперь в расчете по страховым взносам они должны указывать код тарифа «23» и коды категорий застрахованных: «ИНТЦ», «ВЖТЦ» и «ВПТЦ».

Также новый код тарифа с отчетности за I квартал 2022 года введен для организаций и ИП, которые осуществляют деятельность в сфере общественного питания. «Это связано с тем, что Федеральный закон от 02.07.2021 № 305-ФЗ ввел для них дополнительные условия, если они претендуют на применение пониженного тарифа страховых взносов, установленного для предприятий малого и среднего бизнеса», — пояснила Людмила Зельднер.

С 2022 года в расчетах по страховым взносам зарплата в пределах МРОТ должна отражаться, как и раньше, с кодом тарифа «01» и кодами категорий застрахованных лиц «НР», «ВЖНР», «ВПНР». По доходам свыше МРОТ должен применяться новый код тарифа «24» с кодами категорий застрахованных лиц «ОВЭД», «ВЖОВ», «ВПОВ».

Кроме того, в письме ФНС от 18.03.2022 № БС-4-11/3337@ привела дополнительные коды тарифа плательщика страховых взносов и категории застрахованного лица. Они предназначены для работодателей, зарегистрированных на территории Курильских островов, где с 2022 года установлены особые налоговые условия. В расчете по страховым взносам они должны указывать код тарифа «25» и коды категорий застрахованных: «ОСТ», «ВЖОС» и «ВПОС».

Для применения в программах «1С» новых тарифов нужно осуществить обновление на версию, поддерживающую новые виды тарифов, и указать «свои» тарифы в учетной политике с 1 января 2022 года.

«Для организаций, получивших статус участников инновационных научно-технологических центров или занимающиеся общепитом, пересчета взносов не потребуется. Тарифы у них остались прежними, изменились только коды. Однако, отчет РСВ таким организациям нужно будет перезаполнить после обновления программы для того, чтобы коды категорий сотрудников в сведениях Раздела 3 тоже обновились. Если код тарифа легко поменять, то для изменения кодов категорий сотрудников нужно обязательно перезаполнить отчет», — резюмировала Людмила Зельднер.

Тарифы у них остались прежними, изменились только коды. Однако, отчет РСВ таким организациям нужно будет перезаполнить после обновления программы для того, чтобы коды категорий сотрудников в сведениях Раздела 3 тоже обновились. Если код тарифа легко поменять, то для изменения кодов категорий сотрудников нужно обязательно перезаполнить отчет», — резюмировала Людмила Зельднер.

О сроках реализации в учетных решениях «1С:Предприятие» см. в «Мониторинге законодательства».

Темы:

Единый семинар, Расчет по страховым взносам, коды тарифов, сведения о застрахованных лицах, новая форма расчета

Рубрика:

Отчетность по страховым взносам

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

1С-Отчетность за 2022 год: нюансы отчетных форм в программах 1С с учетом нововведений

Самое новое в «1С:Бухгалтерии 8»: подразделы 1. 1, 1.2, 2 и 3 раздела 1 новой формы ЕФС-1

1, 1.2, 2 и 3 раздела 1 новой формы ЕФС-1

Формирование ЕФС-1 из документов персучета в «1С:Зарплате и управлении персоналом 8» ред. 3

Страховые взносы — 2023: объединение фондов, отчетность, тарифы и другие изменения

Какие коды нужно указывать в форме ЕФС-1 при представлении сведений по ГПД

Опросы

Проверки в 2022 году

Приходили ли в вашу организацию контролирующие органы с проверкой или профилактическим визитом в 2022 году?

Да, приходили несколько раз, причем из различных инстанций.

Да, были один раз.

Нет, но вызывали руководство для дачи пояснений.

Нет, нашу организацию в 2022 году проверяющие не беспокоили.

Мероприятия

31 января 2023 — 01 февраля 2023 — Двадцать третья международная научно-практическая конференция «Новые информационные технологии в образовании» | 1C:Лекторий: 19 января 2023 года (четверг, начало в 10:00) — Практика применения СЭДО в 2022 году, перспективы 2023 года 1C:Лекторий: 26 января 2023 года (четверг, начало в 10:00) — Налог на прибыль, актуальные вопросы. |

Все мероприятия

Раздел 3 расчета по страховым взносам

12 января 2021

Печиева Виктория Евгеньевна

0

Добавить в избранное

В избранное

Поделиться

Раздел 3 расчета по страховым взносам содержит индивидуальные сведения каждого сотрудника организации. Разберем все стороны заполнения этого раздела и ознакомимся с правилами его корректировки. Также расскажем о том, какие сведения персонифицированного учета необходимо предоставлять работникам при увольнении.

- Заполнение раздела 3 расчета по страховым взносам

- Показатели раздела 3 единого расчета по взносам при ГПД

- Корректировка раздела 3 и ее особенности

- Расчет по взносам без сведений из раздела 3

- Перечень документов при увольнении работника

- Выдавать ли копию раздела 3 расчета по страховым взносам работнику при увольнении

- Выписка из раздела 3 сотруднику при увольнении

youtube.com/embed/gQ8QM48_8ak?start=11&feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

Заполнение раздела 3 расчета по страховым взносам

Расчет по страховым взносам плательщики представляют в налоговый орган с 2017 года. Именно он курирует платежи по обязательному пенсионному, медицинскому и социальному страхованию. Раздел 3 единого расчета по взносам содержит данные персонифицированного учета. В свою очередь, налоговики передают их в Пенсионный фонд. От правильного оформления этих сведений зависит, как лягут данные на лицевых счетах физлиц в фонде.

Форма расчета утверждена приказом ФНС РФ от 18.09.2019 № ММВ-7-11/470@.

ВАЖНО! С отчетности за 2020 год расчет по страх.взносам оформляйте на бланке, утв. приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Подробнее о новшествах читайте в нашем обзоре.

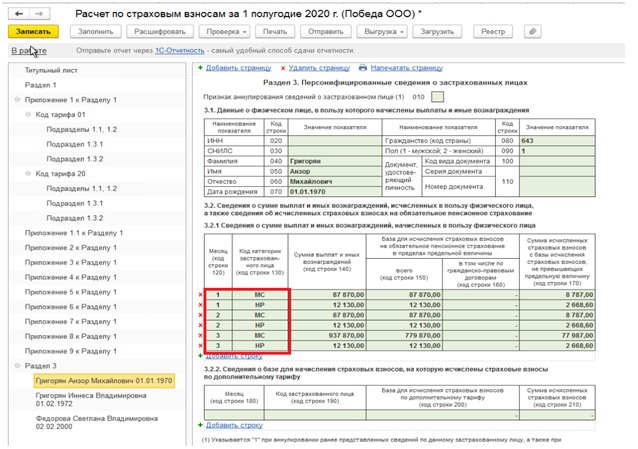

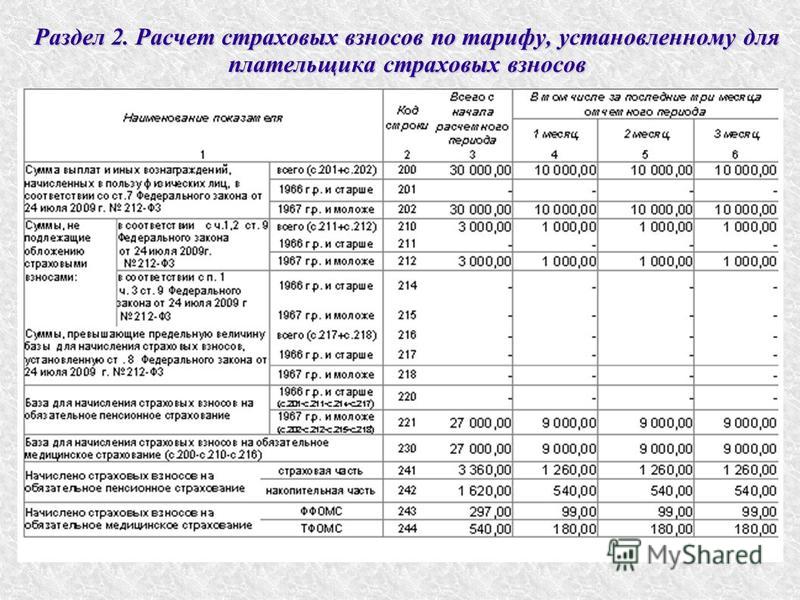

Персонифицированные сведения раздела 3 состоят из двух блоков.

Первый несет информацию об отчетности: говорит о виде расчета (первичный он или корректировка) и периоде сдачи, отражает номер сведений каждого сотрудника и дату представления отчетности. Эта часть раздела содержит личные и паспортные данные работников (подраздел 3.1).

Второй блок состоит из двух подразделов. Первый, за номером 3.2.1, отражает сведения о начисленных выплатах за последние три месяца, а также суммы страховых взносов по пенсионному страхованию. Второй подраздел, за номером 3.2.2, заполняют в случае начисления взносов по дополнительному тарифу. При заполнении раздела 3 расчета по страховым взносам следует уделить большое внимание верному отражению персональных данных.

Пример заполнения раздела 3

Даже если ошибиться в одной букве Ф. И. О. работника, необходимо будет представить уточненный расчет. Рассмотрим как заполнить уточненку в случае, если допустили ошибку в разд.3.

Показатели раздела 3 единого расчета по взносам при ГПД

Раздел 3 заполняйте персонифицированными сведениями и в отношении физлиц, работавших в отчетном периоде по договору гражданско-правового характера (ГПХ).

Порядок заполнения раздела 3 по физлицам, работающим по договору ГПХ несколько отличается от привычного.

На доходы физлица, выполняющего работы по договору ГПХ, не начисляются соцвзносы на временную нетрудоспособность и в связи с материнством (ВНИМ), за исключением случаев, когда обязательства по социальному страхованию прописаны в договоре. Значит, признак лица в системе страхования по строке 180 указываем 2.

Также не забываем заполнять строку 230 в подразделе 3.2.1.

Рассмотрим порядок заполнения раздела 3 на работника по гражданско-правовому договору.

Скачать образец заполнения строки 230

Корректировка раздела 3 и ее особенности

Оформление корректировки раздела 3 расчета по страховым взносам зависит от того, в каком подразделе допущена ошибка. Налоговый орган представил пояснения в письме от 28.06.2017 № БС-4-11/12446@. Рассмотрим варианты заполнения:

- Ошибка в индивидуальных сведениях работника в подразделе 3.1.

Необходимо обнулить сведения.

Создаем корректировку раздела 3 расчета, где данные раздела 1 оставляем без изменений. В разделе 3 работаем только с данными того сотрудника, у которого есть ошибки.

Создаем корректировку раздела 3 расчета, где данные раздела 1 оставляем без изменений. В разделе 3 работаем только с данными того сотрудника, у которого есть ошибки.Итак, редактируем сведения, которые были отражены в расчете. Для этого информацию в подразделе 3.1 оставляем прежней, а в подразделе 3.2 в строках 190–300 ставим 0. Создаем новый блок сведений по данному сотруднику, где в строке 010 ставим номер корректировки — 1. В подраздел 3.1 вносим верные данные о сотруднике. В подраздел 3.2 вносим аналогичную информацию с первичного отчета.Скачать образец заполнения корректировочного раздела 3

- Ошибка в подразделе 3.2.

Если забыли внести сведения о сотруднике. В этом случае корректировка раздела 3 расчета по страховым взносам заключается в добавлении данных по новому работнику и изменении показателей раздела 1.

Если отразили лишних сотрудников. Тогда в уточненном расчете в разделе 3 указываем сведения по этим сотрудникам, а в строках 190–300 подраздела 3.2 во всех знакоместах ставим 0.

Также проводим корректировку раздела 1.

Также проводим корректировку раздела 1.Если нужно просто внести изменения в показатели подраздела, меняем сведения и по необходимости редактируем раздел 1.

Расчет по взносам без сведений из раздела 3

Если учреждение не ведет хозяйственную деятельность и наемных работников нет (только учредитель), за ним сохраняется обязанность предоставлять расчет (письмо ФНС от 12.04.2017 № БС-4-11/6940@). В этом случае показатели выплат в пользу физических лиц принимают значение 0, а количество застрахованных лиц — значение 1. Заполнить необходимо раздел 1, приложения 1 и 2 расчета. Также отразить персональные данные учредителя в разделе 3, без заполнения подраздела 3.2.

Перечень документов при увольнении работника

Наряду с привычными документами, которые сотрудник получает в день увольнения, организация обязана предоставить информацию персонифицированного учета. Это отражено в абз. 2 п. 4 ст. 11 закона 27-ФЗ (ред. от 29.07.2018). Далее более подробно о документах:

- Выписка сведений из формы СЗВ-СТАЖ.

Информацию из СЗВ-СТАЖ по конкретному сотруднику необходимо предоставлять с 2017 года. Выписка должна содержать персональные сведения только увольняющегося сотрудника. Датировать документ надо датой увольнения. - Выписка из формы СЗВ-М.

Предоставлять копии СВЗ-М, которые содержат информацию обо всех сотрудниках, нельзя. Это прямое нарушение требований о защите персональных данных. Необходимо сгруппировать сведения в выписку по форме СЗВ-М. Оформить ее нужно в последний рабочий день работника. - Копии раздела 3.

Сведения раздела 3 расчета при увольнении сотрудника можно скопировать из уже сданной отчетности.

Выдавать ли копию раздела 3 расчета по страховым взносам работнику при увольнении

Актуальная в 2021 году форма РСВ вступила в действие с 1 января 2021 года. Значит, с этого времени нужно предоставлять копии раздела 3 расчета по страховым взносам своим сотрудникам. Обязанности работодателя по этому вопросу отражены в п. 4 ст. 11 закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01. 04.1996 № 27-ФЗ (ред. от 29.07.2018).

04.1996 № 27-ФЗ (ред. от 29.07.2018).

Данная процедура носит заявительный характер. Сотрудник может обратиться в бухгалтерию с просьбой предоставить сведения раздела 3. По сданным расчетам оформляем копии по этому работнику. Если расчет представляем в электронном виде, достаточно его распечатать.

Как быть при обращении в середине квартала? В этом случае оформляем индивидуальные сведения раздела 3 на дату обращения. Срок предоставления — 5 календарных дней с момента обращения.

Выписка из раздела 3 сотруднику при увольнении

За период с начала квартала и до момента увольнения информацию раздела 3 расчета по взносам нужно оформить в виде выписки. При заполнении акцентируем внимание на расчетном периоде (код) по строке 020. Код указываем тот, который соответствует дате увольнения.

В сведениях подраздела 3.2.1 раздела 3 отражаем месяцы работы с начала квартала до даты расторжения трудовых обязательств. За отработанные периоды указываем суммы выплат, базу для начисления взносов и их размер. Также эти сведения отражаем всего за последние три месяца отчетного периода. При необходимости заполняем подраздел 3.2.2.

Также эти сведения отражаем всего за последние три месяца отчетного периода. При необходимости заполняем подраздел 3.2.2.

Копии и выписку раздела 3 расчета выдаем сотруднику при увольнении в его последний рабочий день вместе с расчетом и другими документами. Предоставляем эти данные не только работникам, принятым по трудовым договорам, но и тем, кто оказывает услуги по гражданско-правовым.

***

При заполнении раздела 3 расчета следует правильно отражать все показатели. При необходимости — вносить в расчет корректирующие данные. Сведения раздела 3 организация должна предоставлять в обязательном порядке сотрудникам при увольнении, а также всем работникам в заявительном порядке.

Еще больше материалов по теме — в рубрике «Страховые взносы».

Источники:

Налоговый кодекс РФ

приказ ФНС РФ от 10.

10.2016 № ММВ-7-11/551

10.2016 № ММВ-7-11/551закон «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ

приказ ФНС России от 18.09.2019 № ММВ-7-11/470@

письмо от 28.06.2017 № БС-4-11/12446@

Добавить в избранное

В избранное

Поделиться

Предыдущий материал

Следующий материал

Оценка взносов в фонд здравоохранения

Как сообщать и оплачивать

HCFCA будет сообщаться и оплачиваться в Части III Формы WHT-436, Ежеквартальная сверка удержания и HC-1, Рабочая таблица взносов на здравоохранение (pdf).

Обратите внимание: Части I и II формы WHT-436 используются для сообщения об удержании работодателем заработной платы и не связанных с ней расходов. Требования к уплате и отчетности по налогу, удерживаемому работодателем, не изменились.

Требуемые формы

Работодатель будет использовать три формы:

- Форма HC-1 — Оценка взносов в фонд здравоохранения (pdf)

четверть.

Хранение: Работодатели должны хранить форму HC-1 для своих записей в течение трех лет. Форму HC-1 не требуется подавать в Департамент налогов.

- Форма HC-2, Декларация о медицинском страховании (pdf)

Эта форма должна заполняться каждый год незастрахованными сотрудниками. Если медицинское страхование работника меняется в любое время в течение года, работник должен заполнить и отправить новую форму HC-2 своему работодателю.

Хранение: Работодатели должны хранить форму HC-2 для своих записей в течение трех лет. Форму HC-2 не требуется подавать в Департамент налогов.

Форму HC-2 не требуется подавать в Департамент налогов.

- Если работник не охвачен планом работодателя и у работодателя нет файла HC-2 для него, закон требует, чтобы работник рассматривался как «незастрахованный».

- Это означает, что работодатель может в конечном итоге заплатить взнос за сотрудника, который соответствует исключению, просто потому, что работодатель не смог получить HC-2.

- В ходе аудита Департамент должен оценить незащищенных сотрудников, у которых нет формы HC-2.

- Сотрудники, не охваченные планом работодателя, должны получать новый HC-2 каждый год.

- Лицо, которому не исполнилось 18 лет в любой момент календарного квартала, не является «сотрудником» для целей HCFCA. Это означает, что этот человек не обязан заполнять и отправлять форму HC-2. Однако работодатель может попросить сотрудников моложе 18 лет заполнить форму для своих записей.

- В случае изменения медицинского страхования сотрудника сотрудник должен заполнить новую форму HC-2 в течение разумного периода времени.

Отчетность проводится с использованием последней декларации в файле, и работодатели должны ежегодно получать новые формы.

Отчетность проводится с использованием последней декларации в файле, и работодатели должны ежегодно получать новые формы.

- Форма WHT-436, Ежеквартальная сверка удержаний и HC-1, Рабочая таблица взносов на здравоохранение

Работодатель должен заполнять эту форму каждый квартал и вводить Оценку взносов на здравоохранение (расчет производится по форме HC-1) в Части III. Оценка подается и оплачивается в электронном виде одновременно с ежеквартальной сверкой удержаний с использованием формы WHT-436 Ежеквартальная сверка удержаний.

- Работодатель должен подать форму WHT-436 с оплатой, если таковая имеется, вместе с удержанием работодателя в Налоговый департамент штата Вермонт.

- Работодатели должны поставить нулевую отметку, если у них менее пяти эквивалентных сотрудников старше 18 лет, занятых полный рабочий день.

Сроки оплаты

Работодатели, подлежащие оценке, должны выплачивать ее ежеквартально, не позднее 25-го числа календарного месяца, следующего за закрытием каждого квартала. Это означает, что это должно произойти не позднее:

Это означает, что это должно произойти не позднее:

- 25 апреля (за январь-март)

- 25 июля (за апрель-июнь)

- 25 октября (за июль-сентябрь)

- 25 января (за октябрь-декабрь)

Узнайте, как рассчитывается оценка, и узнайте больше об особых ситуациях сотрудников.

Годовой отчет

Хотя это и не требуется для целей налогообложения, работодатели должны знать, что закон требует от них предоставления сотрудникам годового отчета следующего содержания:

- общая сумма ежемесячных страховых взносов по любому плану, спонсируемому работодателем

- доля работодателя в ежемесячном страховом взносе

- доля работника в ежемесячной премии

- любая сумма, которую работодатель вносит в покрытие требований работника по участию в расходах или других личных расходов.

Для получения дополнительной информации свяжитесь с нами по телефону (802) 828-2551 или по адресу tax.business@vermont. gov.

gov.

ЗАКОНЫ, НОРМЫ И РУКОВОДСТВА

Руководство по оценке взносов в фонд здравоохранения

Для работодателей: оценка взносов в фонд здравоохранения

Схема принятия решений в отношении медицинского страхования

Стоимость и вычеты | Оплачиваемый отпуск по семейным обстоятельствам

Как финансируется ПФЛ

Оплачиваемый отпуск по семейным обстоятельствам в штате Нью-Йорк — это страхование, которое финансируется работниками за счет отчислений из заработной платы. Каждый год Департамент финансовых услуг устанавливает ставку взносов сотрудников в соответствии со стоимостью покрытия.

В 2023 году взнос работника составляет 0,455% от брутто-зарплаты работника за каждый платежный период. Максимальный годовой взнос составляет $399,43. В соответствии с Уведомлением Департамента по налогам и сборам № N-17-12 [PDF], взносы в оплачиваемый отпуск по семейным обстоятельствам вычитаются из заработной платы сотрудников после уплаты налогов.

Сотрудники, зарабатывающие меньше, чем средняя недельная заработная плата по штату (SAWW) в размере 1 688,19 долларов США, будут платить меньше годового лимита в размере 399,43 долларов США в соответствии с их фактической заработной платой. Комиссионные и бонусы считаются заработной платой для целей PFL.

Работодатель может выбрать оплату оплачиваемого отпуска по семейным обстоятельствам от имени сотрудников.

Используйте приведенный ниже калькулятор для расчета отчислений из заработной платы на 2023 год.

Калькулятор отчислений из заработной платы за 2023 год

Средняя недельная заработная плата по штату

Вычеты и пособия за оплачиваемый отпуск по семейным обстоятельствам основаны на средней недельной заработной плате штата Нью-Йорк (SAWW). SAWW — это средняя недельная заработная плата, выплачиваемая в штате Нью-Йорк за предыдущий календарный год, согласно отчету уполномоченного по вопросам труда суперинтенданту финансовых служб 31 марта каждого года.

Вычеты и пособия за оплачиваемый отпуск по семейным обстоятельствам меняются 1 января каждого года на основании данных SAWW, опубликованных 31 марта предыдущего года. Средняя недельная заработная плата в штате за оплачиваемый отпуск по семейным обстоятельствам в 2023 году составляет 1688,19 долларов США.

Ответственность работодателя за взносы

Работодатели несут ответственность за:

- Сбор отчислений на заработную плату работников

- Предоставление освобождения сотрудникам, которые соответствуют требованиям (см. ниже)

- Оплата страховки оплачиваемого отпуска по семейным обстоятельствам с использованием взносов сотрудников

- Отчетность по взносам сотрудников по налогу на прибыль Форма W-2 с использованием поля 14 – Удержанные налоги штата на страхование по нетрудоспособности.

Воспользуйтесь приведенным ниже калькулятором для расчета отчислений из заработной платы в 2023 году.

Калькулятор отчислений из заработной платы за 2023 год

Отказ/отказ от прав

Оплачиваемый отпуск по семейным обстоятельствам не является обязательным для сотрудников, имеющих на это право. От страхового покрытия можно отказаться только в следующих случаях:

- сотрудник регулярно работает менее 20 часов в неделю и не будет работать 175 дней в году или

- сотрудник регулярно работает по расписанию 20 или более часов в неделю, но не будет работать 26 недель подряд.

Работодатели должны предложить Отказ от оплачиваемого отпуска по семейным обстоятельствам и отказ от льгот (форма PFL Waiver) всем сотрудникам, которые соответствуют этим критериям. Если работник отказывается от покрытия, он не будет делать взносы и не будет иметь права на получение оплачиваемого отпуска по семейным обстоятельствам.

Подготовка отчетности за 2022 год

Подготовка отчетности за 2022 год Создаем корректировку раздела 3 расчета, где данные раздела 1 оставляем без изменений. В разделе 3 работаем только с данными того сотрудника, у которого есть ошибки.

Создаем корректировку раздела 3 расчета, где данные раздела 1 оставляем без изменений. В разделе 3 работаем только с данными того сотрудника, у которого есть ошибки. Также проводим корректировку раздела 1.

Также проводим корректировку раздела 1.

10.2016 № ММВ-7-11/551

10.2016 № ММВ-7-11/551