Содержание

Что такое НДС и как его рассчитывать?

В статье Вы сможете узнать что такое НДС и как его рассчитывать. Реалии бизнеса таковы, что данные знания необходимы для ведения деятельности в рамках законодательства Украины.

Налог введен для решения задач:

- Согласование налоговых систем европейских стран;

- Организация постоянного источника дохода в государственную казну;

- Упорядочивание доходов.

Налог на добавленную стоимость взыскивается по всей территории страны, образовывает бюджет, а также обязателен к уплате для каждого на рынке, кроме льготников и освобожденных лиц.

Если у вас есть вопросы по внедрению, работе или сопровождению программ автоматизации →

Закажите консультацию

ВНИМАНИЕ! Если у вас вопросы по НДС и расчету других налогов, то его стоит задавать налоговой, а мы можем проконсультировать Вас относительно работы программного обеспечения или поддержки программ для учета и автоматизации! Мы очень надеемся, что в нашей статье вы найдете ответ на ваш вопрос

Подробнее о том, что такое НДС

Согласно законодательству Украины данный налог — взыскание части на добавленную стоимость, что формируется на каждом этапе производства и является разницей между ценой проданной продукции, услуг и затратами на изготовление товаров.

Добавленную стоимость можно рассчитать при помощи формулы:

- ДС = V + m, где V — сумма выплачиваемой заработной платы, а m — получаемая прибыль.

Или другим способом:

- ДС = В — И, где В — сумма поступлений за реализованные товары, а И — затраты на изготовление продукции.

Необходимо платить НДС, в таких случаях:

- Поставки услуг и товаров совершаются на таможенной территории Украины. Определяется данное понятие согласно статье 186 Налогового кодекса Украины;

- Ввоз/вывоз продукции с/на таможенную территорию Украины;

- Поставка услуг с международных перевозок пассажиров, багажа и груза.

Не платиться НДС, когда:

- Место поставки услуг находится за границами Украины, согласно статье 186 НКУ;

- Операции относятся к описанным в статье 196 НКУ.

Освобождаются от налога операции указанные в статье 197 НКУ, а также обозначенные отдельным положением подраздела 2 раздела ХХ НКУ.

Существуют следующие ставки НДС:

- 20% — основная, применяется в большей части случаев;

- 7% — медицинская ставка.

Подпункт “в” 193.1 НКУ.

Подпункт “в” 193.1 НКУ. - 0 % — экспортная ставка. В пункте 195 НКУ описано, когда пользуются данным процентом.

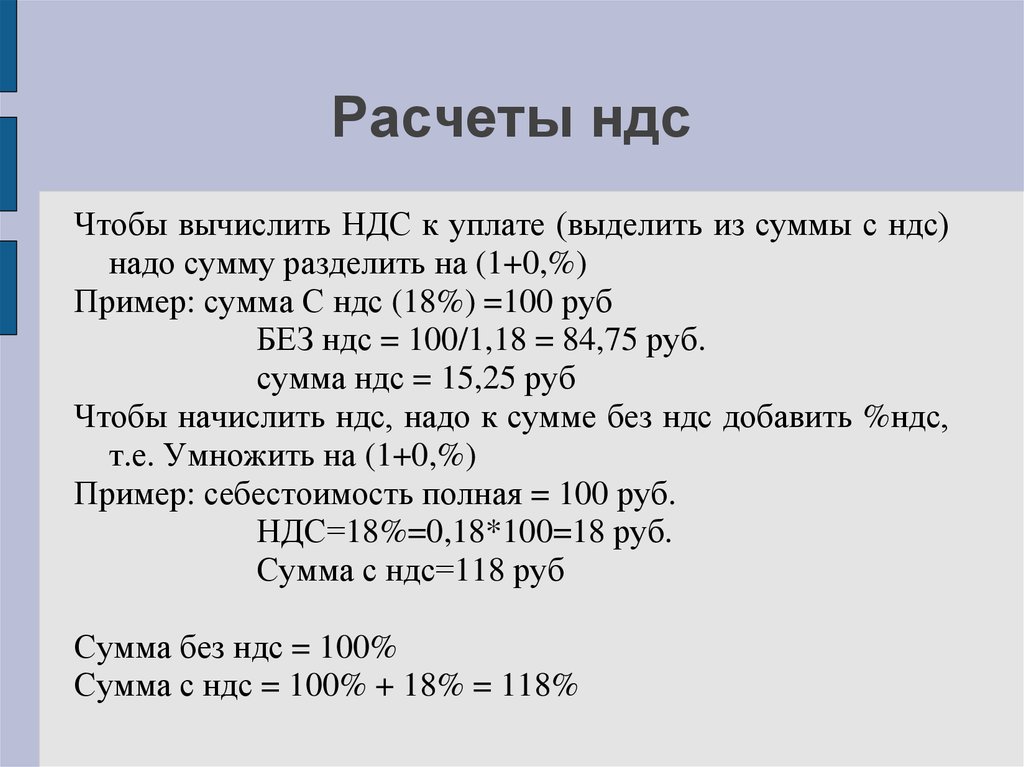

Как рассчитать НДС?

Для того, чтобы рассчитать НДС, необходимо воспользоваться такой формулой:

НДС = Отпускная цена (себестоимость + прибыль) × ставку налога.

Разберем на примере, допустим себестоимость нашего товара 6000 гривен, а заложенная в стоимость прибыль — 2000 гривен. В таком случае отпускная цена будет составлять — 6000 + 2000 = 8000. Рассчитываем сумму налога при ставке в 20%: 8000 × 20% = 1600.

Обратите внимание! Отпускная цена без учета налога на добавленную стоимость 8000 гривен, а с НДС = 8000 + 1600 = 9600. Если ставка налога составляет 20%, тогда сумма НДС будет 1⁄5 от стоимости продукта без НДС, то есть в данном случае можно 8000 гривен поделить на 5 и получить сумму налога, то есть 1600.

«BAS Бухгалтерія»

Подробнее о программе

Перейти

Рассчитаем НДС при ставке 0%. Для начала рассмотрим в чем разница между без НДС и с нулевым процентом. Итак, когда 0% существует нулевое налоговое обязательство и налоговый кредит по входящим накладным, а в случае отсутствия — ничего с вышеупомянутого не предусматривается.

Для начала рассмотрим в чем разница между без НДС и с нулевым процентом. Итак, когда 0% существует нулевое налоговое обязательство и налоговый кредит по входящим накладным, а в случае отсутствия — ничего с вышеупомянутого не предусматривается.

При нулевой ставке возможен отрицательный НДС, что возмещается с государства.

Разберем на примере. Реализуем товар на экспорт, отпускная цена у нас 8000 гривен, налог при этом 0 гривен. Но по закупленным материалам для изготовления продукции мы имеем входящий налог на добавленную стоимость в размере 500 гривен. Тогда рассчитываем НДС таким образом: налоговое обязательство — налоговый кредит, то есть 0 — 500, что равно -500 гривен.

Поставщик при этом может запросить возмещение из бюджета в размере 500 гривен. Получить его можно либо на банковский счет или в счет погашения других налогов и обязательств.

Налоговый кредит — размер налога на добавленную стоимость, что платят во время приобретения продукции или услуг.

Рассмотрим как вычесть налог от суммы с НДС.

Допустим мы для производства товара на экспорт произвели закупку материалов на сумму 3000 гривен с учетом НДС. Просто умножить 3000 на 20% мы не можем, поскольку налог при ставке в 20% базируется на цене без учета налога на добавленную стоимость, а у нас 3000 это с учетом НДС.

С примера выше мы знаем, что при сумме в 9600 размер налога составляет 1600. То есть 1600/9600 = 1⁄6.

Значит, НДС рассчитываем таким образом: 3000 × 1⁄6 = 500.

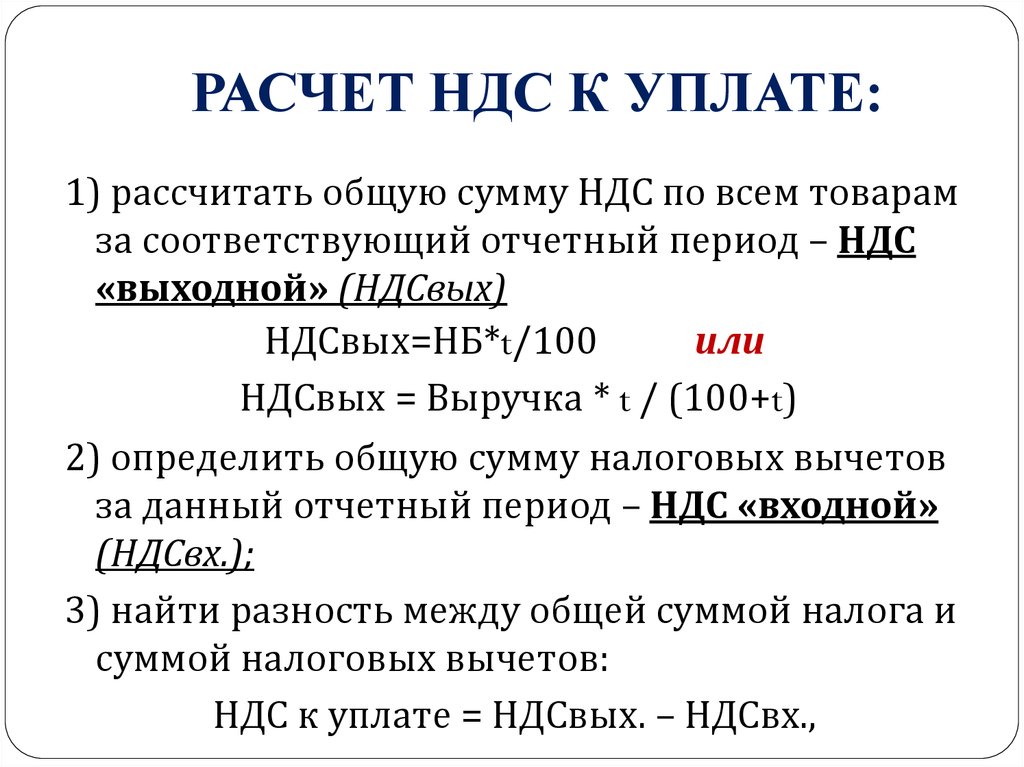

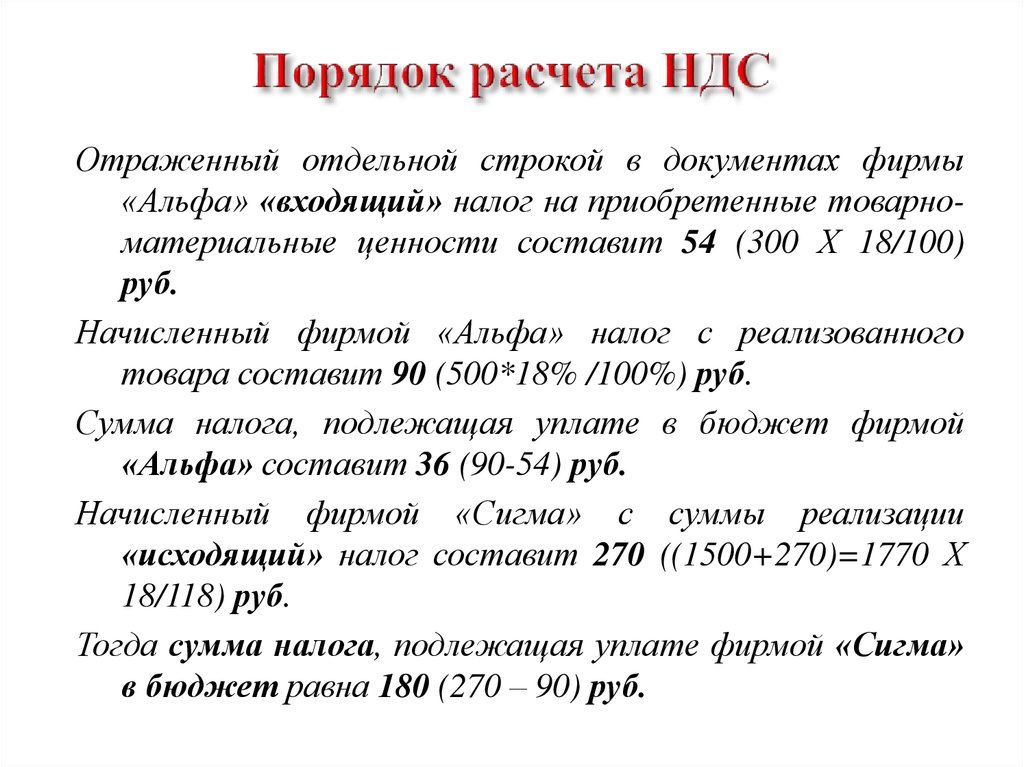

Как рассчитать НДС для уплаты в бюджет?

Напишите нам

Воспользуемся следующей формулой: Налог на добавленную стоимость для уплаты = налоговое обязательство — налоговый кредит

С примеров выше, мы знаем, что налоговое обязательство составляет 1600, а налоговый кредит — 500.

Значит, НДС = 1600 — 500 = 1100. Данную сумму необходимо выплатить в бюджет государства в определенный срок, то есть 30 дней после того, как закончился отчетный месяц.

Если у Вас возникли вопросы касательно программ BAS, обращайтесь к специалистам нашей компании. Мы с радостью ответим!

Мы с радостью ответим!

как рассчитать (вычислить) НДС в Украине (инструкция для чайников)

НДС – это косвенный налог, способ вложения в бюджет доли добавленной стоимости, которая присутствует на всех этапах изготовления и сбыта услуг и продукции. Как же посчитать НДС?

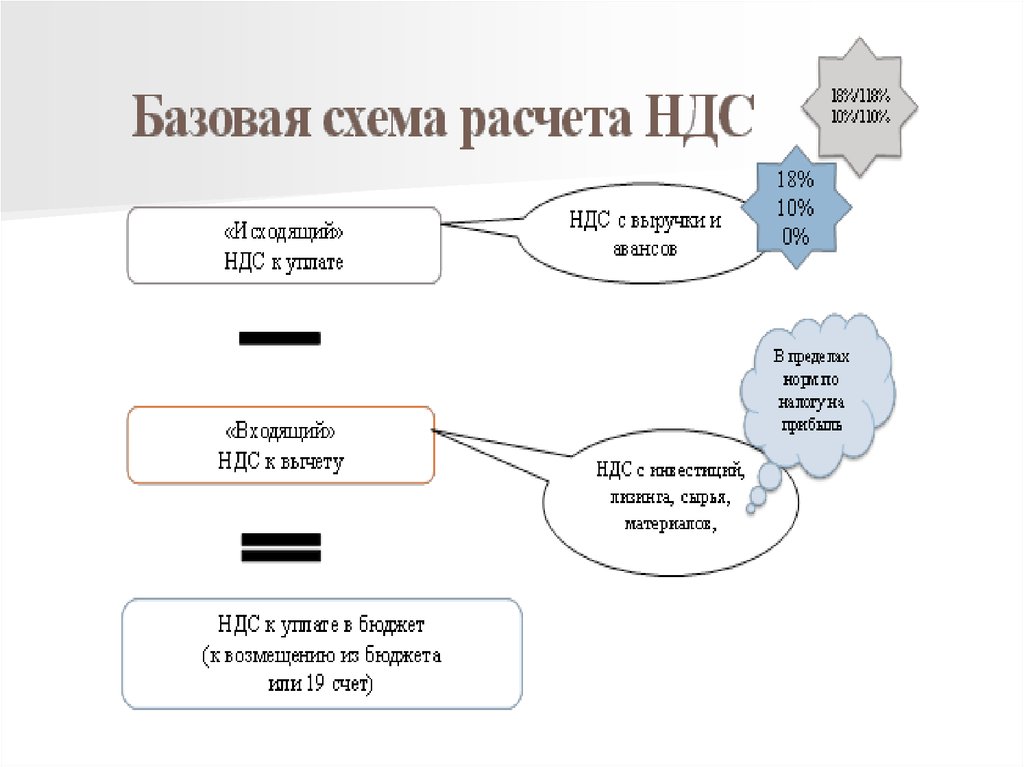

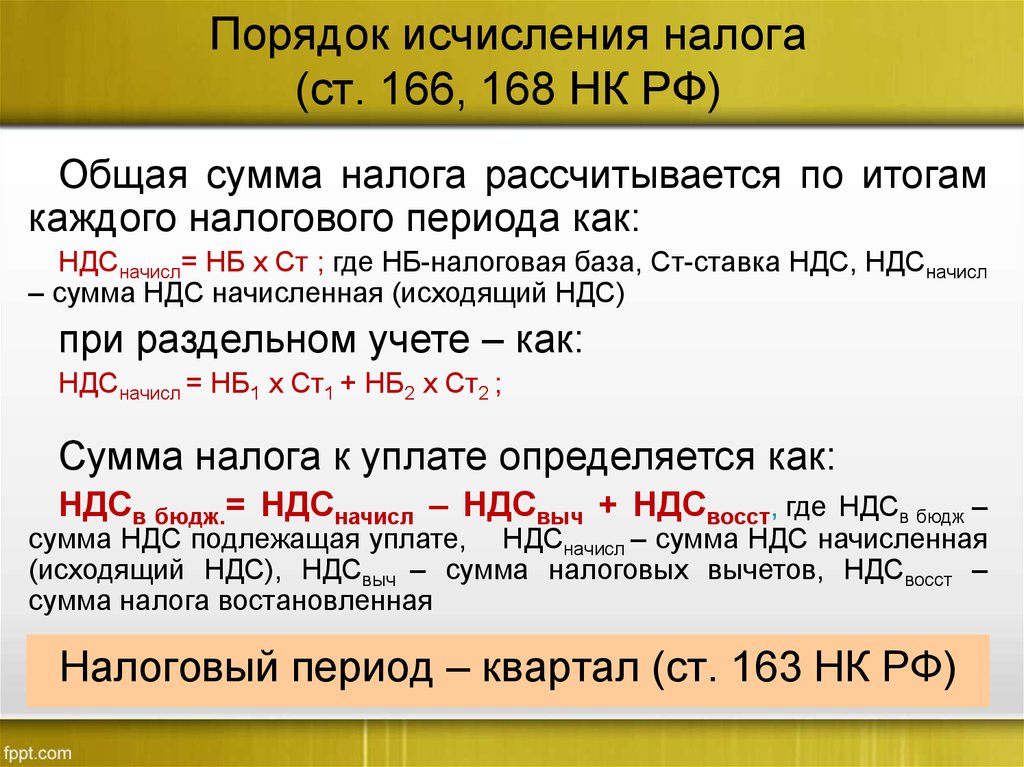

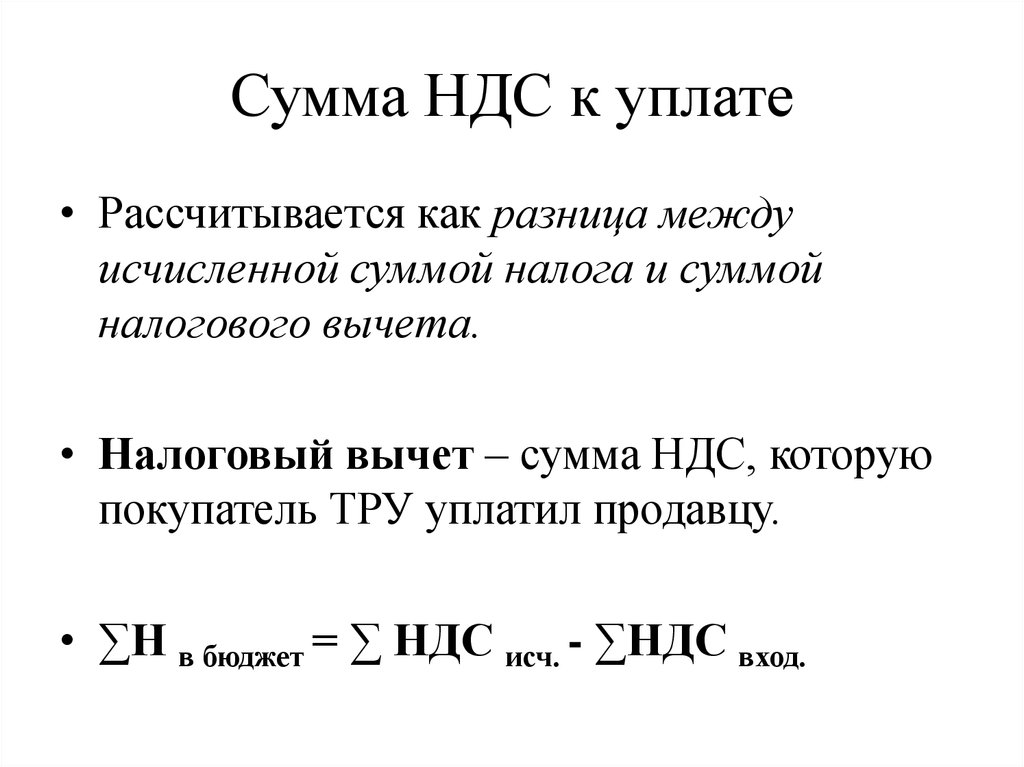

Сумма рассматриваемого налога, которую необходимо оплачивать в бюджет, рассчитывается разницей между налогом, который начислен по определенной ставке из налоговой системы, и налогом вычетов. Ставка вычисляется из положений законодательства. Налог вычетов представляет собой сумму налога, оплаченную непосредственно в процессе приобретения продукции или услуг, которые применяются в деятельности предприятия, облагаемого НДС.

Как определить сумму НДС (вычисление)

НДС (налог на добавленную стоимость) — непрямой налог, применяемый в Украине с 1992 года. Налог на добавленную стоимость является важным элементом налогообложения предприятий. Налоговая ставка НДС в Украине – 20%.

Расчет налога осуществляется отдельно по каждой из применяемых ставок. НДС, уплаченный при приобретении товаров, работ, услуг, не подлежащих налогообложению, к вычету не принимается.

НДС, уплаченный при приобретении товаров, работ, услуг, не подлежащих налогообложению, к вычету не принимается.

Базой налогообложения НДС, как правило, является договорная стоимость товара (с 2016 года для целей налогообложения стоимость не может быть менее обычных цен). Объектом налогообложения НДС является операция по поставке товара, работ, услуг.

Важно! Плательщиками НДС, по сути, на территории Украины являются все участники хозяйственных операций. Здесь важно акцентировать внимание на законодательно установленном отличии между активными и пассивными плательщиками НДС.

Активными плательщиками НДС являются предприниматели, зарегистрированные как плательщики НДС в органах Государственной фискальной службы (ГФС) Украины, пассивными же плательщиками являются все остальные.

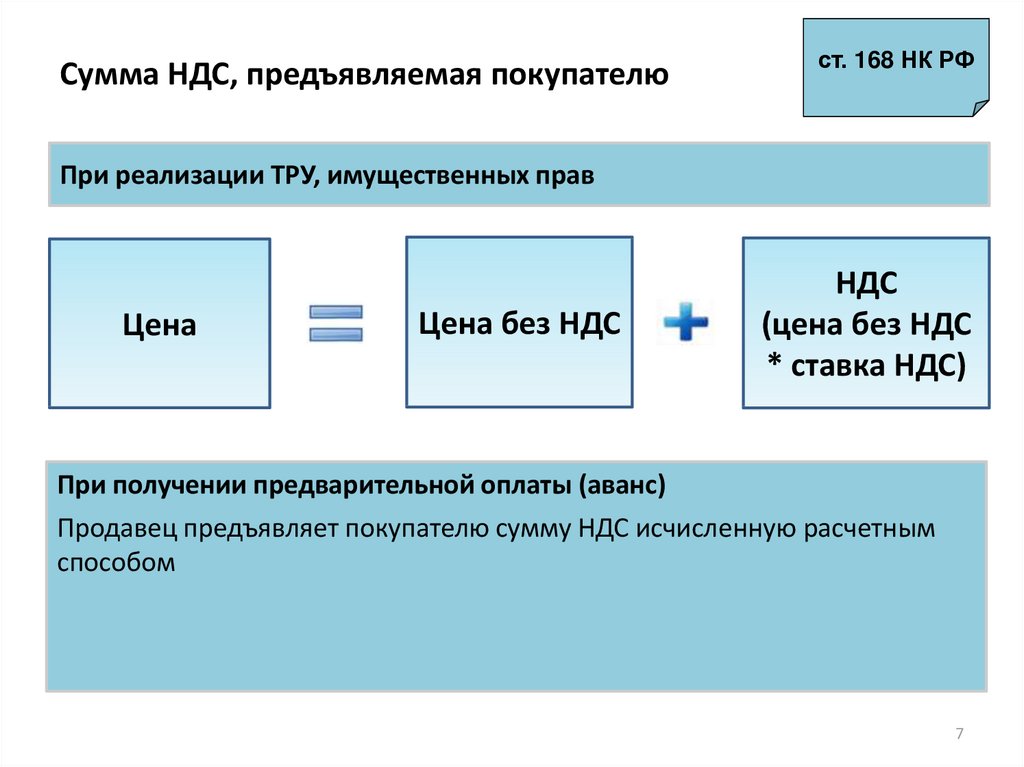

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации.

На практике при расчете НДС возможны 2 варианта:

- Если есть сумма без НДС — как считать НДС от суммы.

- Если есть сумма с учетом НДС — как посчитать НДС в том числе.

Поясним, как правильно посчитать НДС в каждом из случаев.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопрос

Как посчитать НДС от суммы

Как вычислить НДС от суммы? Это несложно: нужно просто математически рассчитать процент.

Расчет производится по формуле:

НДС = НБ × Нст / 100,

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2020 — 18) или 10 процентов.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

- НДС = С / 1,20 × 0,20 — если нужно посчитать НДС 20% (с 01.01.2020-),

- НДС = С / 1,18 × 0,18 — если нужно посчитать НДС 18% (до 01.01.2020),

- НДС = С / 1,10 × 0,10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог.

Для этого используйте формулы:

- С = НБ × 1,20 — если считать НДС по ставке 20% (с 01.01.2020),

- С = НБ × 1,18 — если считать НДС по ставке 18% (до 01.01.2020),

- С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопрос

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 25 грн. за штуку. Ставка НДС — 20%, налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

Сначала определим стоимость партии без НДС (налоговую базу):

25 грн. × 100 000 шт. = 2 500 000 грн.

= 2 500 000 грн.

Посчитаем НДС от суммы:

2 500 000 × 20/100 = 500 000 грн.

Вычислим сумму с НДС:

2 500 000 + 500 000 = 3 000 000 грн.

Или определить итоговую сумму можно сразу, без предварительного расчета налога:

2 500 000 × 1,20 = 3000 000 грн.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 500 000 грн.,

- НДС 20% — 500 000 грн.,

- итого с НДС — 3000 000 грн.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 120 грн. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

Сначала определим итоговую стоимость партии:

120 грн. × 10 000 шт. = 1 200 000 грн.

Посчитаем НДС в том числе:

1 200 000 / 1,20 × 0,20 = 200 000 грн.

Остается сумма без НДС:

1 200 000 – 200 000 = 1 000 000 грн.

Ее также можно найти без предварительного выделения налога:

1 200 000 / 1,20 = 1 000 000 грн.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

1 000 000 × 20/100 = 200 000 грн.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 1 000 000 грн.,

- НДС 20% — 200 000 грн.,

- итого с НДС — 1 200 000 грн.

28 Мар, 2019

Налоги

Что такое налог на добавленную стоимость (НДС) и как он рассчитывается?

Вы, наверное, все ходили в местный магазин или на рынок, чтобы купить продукты и другие предметы первой необходимости для повседневной жизни. Когда вы покупаете что-то в супермаркете, цена, которую вы платите, не является фактической розничной ценой, назначенной этому товару. Вместо этого эта цена состоит из всех различных

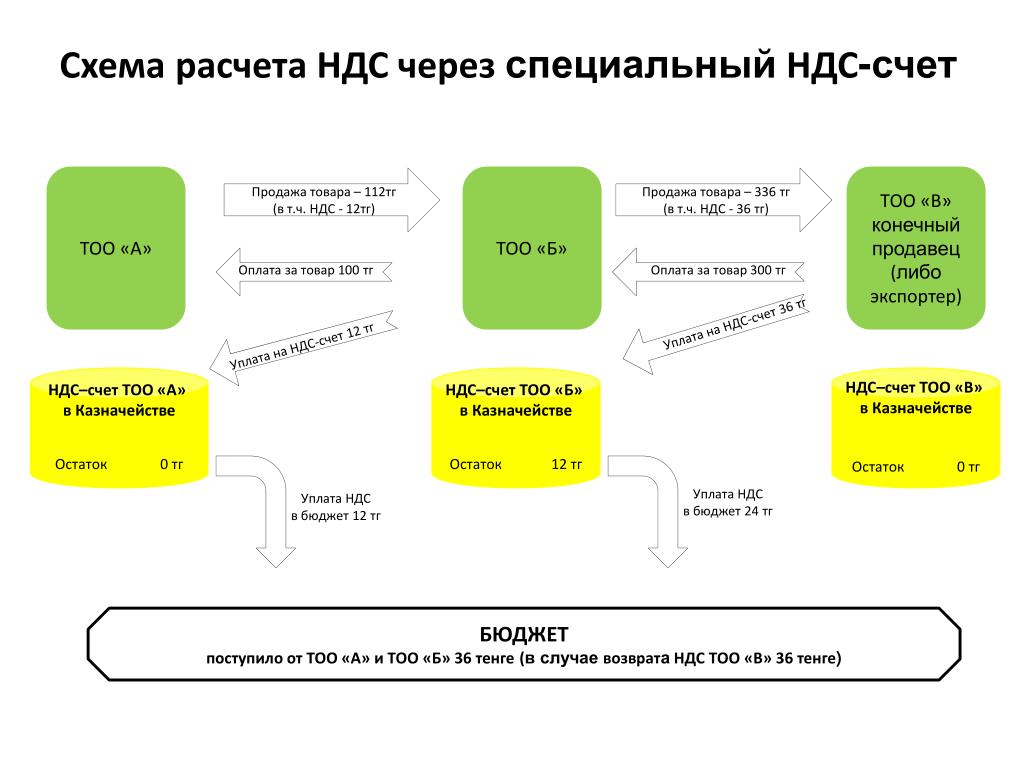

налогов на добавленную стоимость, применяемых к каждому этапу процесса продажи. НДС добавляется к цене на каждом этапе, от производителя к оптовику, затем к продавцу и, наконец, к потребителю.

Любое налогообложение относится к процессу взимания государством сборов с продуктов, услуг и транзакций. Это одна из самых важных полномочий, которыми обладает правительство каждой страны. НДС является одной из многих форм налогов, применяемых на различных этапах реализации товаров и услуг. Эти налоги — то, как правительство делает деньги.

Что такое НДС (налог на добавленную стоимость) ?

Налог на добавленную стоимость (НДС) — это налог на потребление, взимаемый с товаров на каждом этапе производственного процесса, от рабочей силы и сырья до конечной продажи. Сумма НДС, уплачиваемая пользователем, рассчитывается на основе стоимости продукта за вычетом расходов на материалы, использованные в продукте, который уже облагается налогом.

НДС взимается с налогооблагаемых операций поставщиков сырья, производителей, дистрибьюторов и розничных продавцов. Эти поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители платят НДС со своих покупок, как и поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители.

Эти поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители платят НДС со своих покупок, как и поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители.

В то время как НДС взимается с продажи продуктов и услуг и уплачивается государством производителями, фактический налог взимается с клиентов или конечных пользователей, приобретающих эти товары и услуги. В результате это косвенный налог, который потребители платят государству через производителей товаров и услуг.

Читайте также | Что такое экономический рост

Как рассчитать налог на добавленную стоимость (НДС) ?

Возьмите сумму НДС на самом последнем этапе производства и вычтите уже уплаченный НДС для расчета суммы налога на добавленную стоимость, который необходимо уплатить на каждом этапе. Это позволяет избежать двойного налогообложения, гарантируя, что клиенты получают компенсацию за уже уплаченный НДС на каждом этапе.

Чтобы потребовать зачет НДС, уплаченного в налоговой декларации, предприятия должны отслеживать и документировать НДС, который они уплачивают при покупках. Налоговые юрисдикции получают налоговые деньги по всей цепочке поставок, а не только в точке продажи конечному потребителю по схеме НДС.

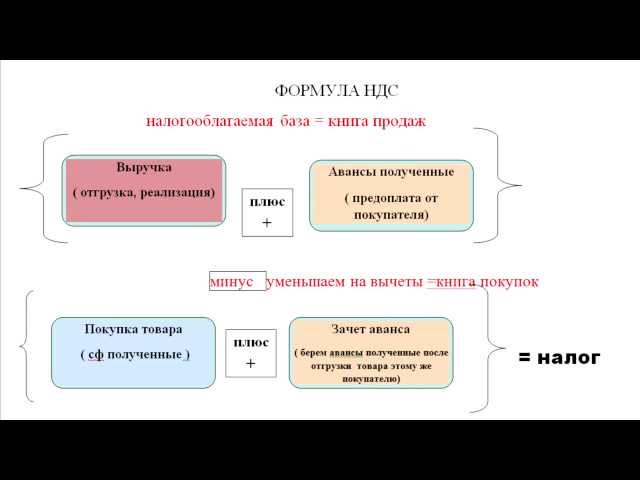

Разница между входящим и исходящим налогами используется для расчета НДС.

«Выходной налог – входящий налог = НДС»

Где исходящий налог относится к налогу, уплачиваемому продавцом при продаже его товаров и услуг, а входящий налог относится к налогу, уплачиваемому продавцом на сырье, используемом для создания его товаров и услуг.

Теперь объясним вам, что такое входящий и исходящий налоги:

Выходной налог

Все налоги, которые потребитель платит продавцу за приобретаемые товары, называются выходным налогом. Это должно быть оценено на основе как коммерческих, так и потребительских продаж.

Это должно быть оценено на основе как коммерческих, так и потребительских продаж.

Когда товары или услуги изымаются для личного пользования у зарегистрированной фирмы, необходимо рассчитать исходящий НДС. Если рассматриваемые товары не являются капитальными товарами, которые не подпадают под действие правил корректировки входящего НДС, НДС при изъятии должен рассчитываться, если товары изымаются для использования, которое не облагается НДС в соответствии с Законом о НДС.

Предварительный налог

Налог, уплачиваемый дилерами за свои покупки, называется предварительным налогом. Многие из их покупок будут облагаться НДС; но в большинстве случаев они смогут получить кредит по НДС. Предварительный налог включает НДС на основные средства, такие как оборудование и машины, в дополнение к приобретению сырья и товаров для перепродажи.

Что было необходимо для введения НДС в первую очередь ?

Основная цель введения НДС заключалась в предотвращении двойного налогообложения и каскадного воздействия, существовавшего в предыдущей структуре налога с продаж.

Когда продукт облагается налогом на каждом этапе продажи, это называется каскадным эффектом. Поскольку налог взимается со стоимости, которая включает налог, уплаченный предыдущим покупателем, потребитель в конечном итоге платит налог на уже уплаченный налог.

Налог на добавленную стоимость взимается на различных этапах производства товаров и услуг и находится в ведении правительств нескольких штатов. В результате НДС в Индии может немного отличаться от одного штата к другому.

Система НДС не имеет исключений. Налогообложение на каждом уровне производственного процесса гарантирует лучшее соответствие требованиям и меньшее количество лазеек, которые можно использовать.

При эффективном внедрении НДС служит важным инструментом налоговой консолидации в стране, помогая в некоторой степени урегулировать фискальный дисбаланс.

Поскольку НДС является всемирно признанной системой налогообложения, он поможет Индии лучше интегрироваться в глобальные торговые схемы.

Читайте также | Первичное публичное предложение (IPO)

Преимущества налога на добавленную стоимость

НДС может закрыть все налоговые лазейки, заменив НДС на другие налоги, такие как подоходный налог. Более высокий стимул зарабатывать больше денег существует при НДС, чем при прогрессивном подоходном налоге.

Сторонники НДС утверждают, что регрессивная налоговая система, такая как НДС, дает людям более сильный стимул работать и получать более высокую заработную плату, потому что они сохраняют свои заработки (вместо того, чтобы облагаться более высокими налогами за то, что они зарабатывают больше, как в случае с прогрессивными налогами, такими как подоходный налог) и облагаются налогом только тогда, когда они покупают товары.

Недостатки налога на добавленную стоимость

Однако противники НДС утверждают, что, в отличие от подоходного налога, который варьируется в зависимости от дохода, НДС является фиксированной ставкой для всех, и в результате бедные платят более высокую ставку НДС, чем богатые, пропорционально их доходам.

Товары и услуги становятся дороже в результате НДС, и весь налог перекладывается на потребителей. Это снижает покупательную способность клиентов и может затруднить покупку предметов первой необходимости для людей с низким доходом и семей.

Еще одним недостатком НДС является то, что он заставляет фирмы нести более высокие издержки в результате административных накладных расходов на расчет налогов на каждом этапе производственного процесса.

Предприятиям по всему миру и многонациональным корпорациям с глобальными цепочками поставок, охватывающими многочисленные налоговые режимы, может быть особенно трудно.

Предприятиям по всему миру и многонациональным корпорациям с глобальными цепочками поставок, охватывающими многочисленные налоговые режимы, может быть особенно трудно.

Читайте также | Какая кредитная карта подходит вам лучше всего?

Смотреть это: Как налоги могут спасти мир | Femke Groothuis | TEDxUtrecht

Bottom Line

Несмотря на аргументы против НДС, он имеет ряд существенных преимуществ. Он увеличивает государственные доходы за счет устранения уклонения от уплаты налогов и создания более оперативного и эффективного механизма сбора налогов. Регрессивные налоги могут создавать значительные стимулы для работы, повышая общий валовой внутренний продукт (ВВП) экономики.

👉 Как рассчитать НДС по счету-фактуре?

Счет-фактура является важной частью процесса покупки, поскольку в нем указывается вся информация и цена. В этом документе должен быть указан налог на добавленную стоимость. Многие люди сомневаются в этом. Если вы один из этих людей, мы объясним, как рассчитать НДС по счету-фактуре.

Что такое НДС?

Если вы не знаете, что такое налог на добавленную стоимость (НДС), вот его определение.

Это налог, сбор или дополнительная сумма, которая должна быть уплачена за каждый продукт или услугу.

Как легко рассчитать НДС по счету-фактуре?

Вам необходимо понять, как выполняется этот расчет, потому что он распространен в системе купли-продажи.

Это будет полезно вам, если у вас есть бизнес, если вы директор, если вы хотите создать бизнес или просто как гражданин. Мы даем вам несколько способов сделать это простым и быстрым способом.

Цена с НДС (все налоги включены):

Если указанная цена включает НДС, то НДС включается в окончательную цену. То есть это тот, который уже указан в счете-фактуре, когда вы собираетесь купить один или несколько продуктов. Если вы хотите рассчитать его, просто обратите внимание на цену и процентную сумму, потому что они могут варьироваться.

То есть это тот, который уже указан в счете-фактуре, когда вы собираетесь купить один или несколько продуктов. Если вы хотите рассчитать его, просто обратите внимание на цену и процентную сумму, потому что они могут варьироваться.

Начните с деления этой суммы на процент НДС. Но как это сделать? Это просто. Если сумма с НДС составляет 2000 евро, а процент НДС составляет 10%, вы делите цену с НДС (2000 евро) на 1,10. Это дает вам цену без НДС, то есть 1818,18 евро. Вы должны вычесть результат, т. е. 1 818,18 евро, из суммы счета, включая НДС (2 000 евро).

Это даст вам 181,82 евро, что означает, что эта последняя сумма является НДС, который должен быть включен в счет. Если процент НДС составляет 20%, вы должны разделить его на 1,20. Если 15%, то 1,15.

Идея состоит в том, чтобы добавить число 1 к общему проценту.

Цена до налогообложения:

Если цена не включает налог, НДС не включается в цену. Затем необходимо рассчитать НДС.

Это может показаться сложным, особенно если вы только начинаете. Однако, как только все цифры будут ясны, станет легче. Чтобы рассчитать НДС по цене до налогообложения, вам необходимо умножить цену продажи до налогообложения на применимую ставку НДС, чтобы получить цену продажи с учетом налога.

Однако, как только все цифры будут ясны, станет легче. Чтобы рассчитать НДС по цене до налогообложения, вам необходимо умножить цену продажи до налогообложения на применимую ставку НДС, чтобы получить цену продажи с учетом налога.

Но как проверить правильность расчета цены с учетом НДС? Это тоже легко. Возьмем приведенный выше пример со счетом на сумму 2000 евро, включая НДС. В этом случае к цене без учета НДС (1818,18 евро) нужно добавить 10% (ставка НДС), т. е. 181,82 евро.

Таким образом, вы подтверждаете, что все сделали правильно.

Добавление НДС

Теперь вы хотите добавить процент НДС к цене одного или нескольких товаров. Это не так сложно, как вы думаете. Для этого нужно базовую цену этих товаров умножить на процент. Если это 10%, вы умножаете его на 0,10.

Предположим, что стоимость продукта до налогообложения (без НДС) составляет 1 215 евро, а процент НДС составляет 10%. Вы умножаете 1215 евро на 0,10, что дает вам 121,5 евро. Это означает, что 121,50 евро — это сумма НДС. Вы все еще не понимаете? Поясним на примере выше для ясности.

Вы все еще не понимаете? Поясним на примере выше для ясности.

Предположим, что цена до налогообложения составляет 1 818,18 евро (как в предыдущем примере), а ставка НДС составляет 10%. Вы должны умножить 1818,18 евро на 0,10%, что даст вам 181,82 евро, что и будет суммой НДС.

Прибавив 1818,18 евро плюс 181,82 евро, вы получите цену счета в размере 2000 евро, включая НДС.

Базовая цена плюс НДС

Вы также можете сделать расчет между базовой ценой и НДС. Операция в этом смысле состоит в умножении цены товара без НДС на 1,10 (прибавление числа 1 к проценту).

То есть 1 818,18 евро на 1,10 даст вам 2 000 евро.

Рекомендации

Как вы видели, существует несколько способов расчета НДС по счету-фактуре.

Мы уже объяснили различные варианты, которые у вас есть для этого.

Поэтому мы рекомендуем вам сделать это заранее, если вы являетесь подрядчиком, самозанятым лицом или директором.

Планирование является ключом к ведению правильного и платежеспособного учета.

Подпункт “в” 193.1 НКУ.

Подпункт “в” 193.1 НКУ.

Предприятиям по всему миру и многонациональным корпорациям с глобальными цепочками поставок, охватывающими многочисленные налоговые режимы, может быть особенно трудно.

Предприятиям по всему миру и многонациональным корпорациям с глобальными цепочками поставок, охватывающими многочисленные налоговые режимы, может быть особенно трудно.