Содержание

Учёт.kz — Ошибка 404: страница не найдена

- Учёт.kz

- Статьи

Данная страница не найдена. Возможно, она была удалена.

Не расстраивайтесь, посмотрите разделы портала Учёт.kz, которые расположены ниже.

Или воспользоваться Поиском по порталу. Возможно по поиску Вы найдете нужный Вам материал.

Главная

- О проекте

- Контакты

- Новости бухучета

- Актуальные документы

- Статьи и публикации

Нормативно-правовые акты РК

- Кодексы

- Законы

- Указы

- Постановления

- Приказы

- Правила

- Инструкции

- Международные Конвенции

МСФО

- МСФО 2014

- МСФО 2013

- МСФО 2012

- МСФО 2011

- МСФО 2010

- Метод.

рекомендации по МСФО

рекомендации по МСФО - План счетов по МСФО

- Учебные пособия по МСФО

НСФО

- НСФО с 2013 года

Справочник

- Баланс рабочего времени

- Производственный календарь

- Налоговый календарь

- Классификаторы

- Коды

- Ставки и платы

- Нормы и расходы

- Статистические классификации

- ЕТКС

- Типовой план счетов

- Конвенции двойного налогообложения

- Штрафы

Отчеты

- Налоговая отчетность (ФНО)

- Фин отчетность к ФНО 100.00

- Статистическая отчетность

- Налоговые заявления

Вопросы и ответы

- Вопросы по ИС СОНО

- Консультации по бухучету

- Вопросы по налогообложению

- Вопросы труда

- Письма НК МФ РК

- Вопросы по таможенному союзу

- Консультации налоговых органов РК

Делопроизводство

- Должностные инструкции

- Типовые договоры

- Акты

- Первичные учетные документы

- Регистры бухучета

- Налоговые регистры

- Налоговая учетная политика

- Приказы, распоряжения

Полезное

- Аудиторские организации

- Сайты Гос.

учреждений

учреждений - Банки второго уровня

- Налоговые департаменты

- Накопительные пенсионные фонды РК

- Акиматы

Интерактивные сервисы

- Кабинет налогоплательщиков

- Поиск налогоплательщиков

- Поиск НП на стадии ликвидации

- Поиск плательщиков НДС

- Поиск бездействующих НП

- Расчет ИПН

- Расчет налога на транспорт

- Расчет пени

- Расчет налогов по патенту

- Ввод и печать форм платежек

- Оплата налогов в режиме On-line

- Проверить проверяющих

как бизнес будет платить налоги и сдавать отчеты с 2023 года

Марина Суховская

юрист

Профиль автора

С 1 января 2023 года новый механизм уплаты налогов и взносов — одной платежкой на специальный счет — вместо добровольного становится обязательным.

Почти все налоги и взносы нужно перечислять в единый срок. Для сдачи деклараций и расчетов тоже установлена единая дата. Однако в большинстве случаев придется дополнительно подавать в ИФНС отдельные уведомления об исчисленных суммах налоговых платежей.

Заявленная цель нового порядка — упростить уплату налогов и взносов, не меняя порядок их расчета, и свести к минимуму ошибочные платежи. Расскажу, как все это будет работать.

ФЗ от 14.07.2022 № 263-ФЗ

Новые понятия: единый налоговый платеж, единый налоговый счет, сальдо ЕНС

Для начала давайте разберемся с несколькими терминами, с которыми придется иметь дело в новом механизме уплаты налогов и взносов.

Единый налоговый платеж, или ЕНП, — это деньги, которые фирма или ИП перечисляет на специальный счет в Федеральном казначействе одной платежкой с одинаковыми реквизитами. Суммы платежа должно хватать, чтобы закрыть все текущие обязанности бизнеса по уплате налогов, сборов и взносов перед бюджетом. Внести больше денег можно, они никуда не денутся. Но делать это не обязательно.

Внести больше денег можно, они никуда не денутся. Но делать это не обязательно.

Также к ЕНП относятся деньги, которые:

- ИФНС взыскала с налогоплательщика при неуплате налогов или взносов;

- причитаются налогоплательщику по тем или иным основаниям. Это, например, возмещаемый НДС или предоставленный вычет, проценты на суммы налогов, взносов, пеней или штрафов, излишне взысканных налоговиками.

По общему правилу обязанность по уплате налогов, взносов и сборов считается исполненной со дня перечисления денег в качестве ЕНП в бюджет. Внести ЕНП за организацию или ИП может и третье лицо. Тогда при переводе денег оно указывает ИНН плательщика или налогового агента, за которого перечисляет ЕНП.

/enp/

Единый налоговый платеж: новый способ уплаты налогов для бизнеса

Единый налоговый счет, или ЕНС, — счет, на котором учитываются:

- деньги компании или ИП, перечисленные или признанные как ЕНП;

- совокупная обязанность плательщика перед бюджетом.

Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Налоговые инспекторы будут вести ЕНС отдельно по каждому плательщику — фирме или ИП. Зачисленную на счет сумму ИФНС сама распределит на конкретный налог или взнос. При этом она будет ориентироваться на суммы, указанные в декларации или расчете, либо в специальном уведомлении, о котором расскажу дальше.

Все поступления на ЕНС налоговая инспекция будет засчитывать в счет уплаты налогов в такой очередности:

- Налоговая задолженность — начиная с наиболее ранней.

- Текущие налоги, авансовые платежи, страховые взносы, сборы — по мере возникновения обязанности по их уплате.

- Пени.

- Проценты.

- Штрафы.

Если на дату платежа на ЕНС денег недостаточно, их распределят пропорционально суммам к уплате. То есть если денег не хватит, то недоимка возникнет сразу по всем налогам и взносам, а не по какому-то одному платежу.

Организация может пополнить ЕНС безналично через банк или через личный кабинет налогоплательщика. А ИП — еще и наличными деньгами через банк, МФЦ или почту.

Узнать о состоянии ЕНС можно в личном кабинете налогоплательщика — компании или ИП либо в бухгалтерской учетной программе. Кроме того, такую информацию можно запросить в своей налоговой. Подав заявление по утвержденной форме, там можно заказать справки:

- о наличии положительного, отрицательного или нулевого сальдо ЕНС;

- о принадлежности денег, перечисленных в качестве ЕНП;

- об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов.

Ну и что? 30.11.22

Что ждет бизнес в декабре

Первые две справки должны выдать в течение пяти рабочих дней со дня поступления запроса, а третью — в течение 10 рабочих дней.

Сальдо ЕНС — это разница между единым налоговым платежом и совокупной обязанностью. Сальдо может быть:

Сальдо может быть:

- положительным, когда сумма перечисленного ЕНП больше совокупной обязанности. Условно, это переплата. Плательщик может либо оставить ее на едином счете в счет будущих платежей, либо вернуть или зачесть. Как это сделать, расскажу ниже;

- отрицательным, когда сумма ЕНП меньше совокупной обязанности. То есть возникает недоимка. В этом случае налоговики начислят пени и выставят плательщику требование, а если тот его не исполнит — спишут деньги с его банковского счета;

- нулевым, когда в бюджет перечислили ровно ту сумму, которую должны.

Сальдо ЕНС на 1 января 2023 года ИФНС сформирует сама по имеющимся у нее данным. Но не будет учитывать переплату, по которой пропущен срок для возврата, и безнадежную к взысканию недоимку.

Однако предварительное сальдо ЕНС можно узнать еще до нового года, сообщает налоговая служба. Для этого надо лично обратиться в свою инспекцию, там выдадут сообщение о состоянии расчетов с бюджетом. Если данные в документе некорректны, налоговики рекомендуют провести совместную сверку.

/guide/upravlencheskiy-uchet/

Как организовать и вести управленческий учет

Какие налоги входят в состав ЕНП

Единым платежом можно уплатить:

- налог на прибыль;

- НДС, включая налог при импорте из стран ЕАЭС;

- НДФЛ;

- страховые взносы, кроме взносов на травматизм;

- имущественные налоги: налог на имущество, транспортный и земельный налоги;

- акцизы;

- водный налог;

- налог на добычу полезных ископаемых;

- налог на дополнительный доход от добычи углеводородного сырья;

- налог на игорный бизнес;

- спецрежимные налоги: налог при УСН; налог при АУСН, ЕСХН; налог при ПСН;

- торговый сбор.

А вот эти платежи можно уплачивать как в составе ЕНП, так и отдельно:

- сбор за пользование объектами животного мира;

- сбор за пользование объектами водных биоресурсов;

- налог на профессиональный доход.

Всегда отдельно от ЕНП нужно платить:

- взносы на травматизм;

- любую госпошлину, например за выдачу лицензии или регистрацию недвижимости.

Единые сроки уплаты налогов и сдачи отчетности

С 2023 года почти все обязательные платежи надо перечислять в составе ЕНП не позднее 28-го числа месяца. Для квартальных платежей, например по УСН и налогу на имущество, это 28-е число первого месяца следующего квартала, для ежемесячных, например для НДС и взносов, — 28-е число каждого месяца.

Исключение — НДС при импорте из стран ЕАЭС, разъясняют налоговики. Хотя он и уплачивается в составе ЕНП, но в прежний срок — до 20-го числа месяца, следующего за месяцем принятия к учету ввезенных товаров. Также не изменились сроки для уплаты авансового платежа по ЕСХН за полугодие, НДФЛ для ИП, налога при ПСН и торгового сбора.

Как новому ИП законно не платить налоги

Деньги можно вносить раньше срока, но это не обязательно.

Сильнее всего новшество с единым сроком уплаты затронуло НДФЛ с доходов работников и других людей. Его тоже нужно платить раз в месяц не позднее 28-го числа, но тут есть особенности.

Перечислять в бюджет надо суммы исчисленного и удержанного НДФЛ за период с 23-го числа предыдущего месяца по 22-е число текущего месяца. Например, НДФЛ, который исчислили и удержали с 23 июля по 22 августа, нужно перечислить не позднее 28 августа.

То есть НДФЛ придется удерживать, но не перечислять сразу в бюджет, а накапливать до 28-го числа. Ежемесячного исчисления, удержания и перечисления НДФЛ с зарплаты за каждый месяц, как раньше, уже не будет. А сроки перечисления НДФЛ с аванса и зарплаты за один и тот же месяц могут приходиться на разные даты.

С 2023 года для декабрьского и январского НДФЛ установили особый порядок перечисления, чтобы закрыть год. Налог:

- за период с 1 по 22 января 2023 года надо перечислить в бюджет не позднее 28 января 2023 года.

Но этот срок попадает на выходной день, субботу, поэтому он переносится на ближайший рабочий день — 30 января, понедельник;

Но этот срок попадает на выходной день, субботу, поэтому он переносится на ближайший рабочий день — 30 января, понедельник; - за период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года. Например, в следующем году при пятидневной рабочей неделе последний рабочий день — 29 декабря 2023 года.

Срок сдачи деклараций, расчетов и новой персонифицированной формы теперь тоже единый — не позднее 25-го числа месяца. Причем как для электронной, так и для бумажной отчетности.

25 число

последний срок сдачи деклараций и расчетов

Так, срок сдачи декларации по налогу на прибыль за первый квартал, полугодие и девять месяцев — 25-е число первого месяца следующего квартала, а за год — 25 марта. Срок сдачи квартального расчета 6-НДФЛ — 25-е число следующего месяца, годового — 25 февраля следующего года.

Получается, что к моменту уплаты ЕНП все налоги и взносы уже должны быть подсчитаны, а декларации и расчеты — сданы в ИФНС. И все это нужно сделать к одной дате.

И все это нужно сделать к одной дате.

Отчетность в налоговую за 2022 год тоже нужно сдать в новые сроки, действующие с 01.01.2023.

Какие отчеты должны сдавать ИП на УСН

Уведомление о суммах налогах и взносов: когда их надо сдавать в ИФНС

По налогам и взносам, срок уплаты которых наступает раньше даты представления отчетности, либо отчетность по ним вообще не надо сдавать, надо представлять в ИФНС уведомления об исчисленных суммах. В них указывают, какую конкретно сумму налога или взноса плательщик должен бюджету за соответствующий месяц, квартал или год. Ведь только так инспекция поймет, как разнести суммы с ЕНС по видам платежей.

Промостраница ФНС про единый налоговый платеж и счет

Без уведомления поступившие на ЕНС деньги невозможно распределить по бюджетам, что может привести к начислению пеней.

Срок подачи уведомления — не позднее 25-го числа месяца, в котором установлен срок уплаты налога или взноса. Например, по НДС и налогу на прибыль уведомление подавать не нужно, ведь декларации по ним надо сдать раньше, чем наступит срок их уплаты.

В частности, организации должны подавать уведомления:

- ежемесячно, кроме третьего месяца квартала, — перед уплатой НДФЛ и взносов;

- ежеквартально — перед уплатой авансов по УСН, по налогу на имущество, транспортному и земельному налогам.

Если уведомление подается на несколько налогов, на каждый надо заполнить отдельный блок строк 1—6. В них указываются КПП, код ОКТМО, КБК, сумма налога, сбора или взносов, код отчетного или налогового периода либо номер месяца, отчетный период и календарный год.

/sousy-v-bankah-4/

«Налоговая заблокировала все мои счета»: героиня сериала решает проблемы с бизнесом

Если подать уведомление с опозданием или не подать совсем, грозит штраф 200 Р за каждый документ.

Сведения в уведомлении можно уточнить в любой момент до того, как наступит срок уплаты налога или взноса. Но налоговые инспекторы учитывают суммы только до дня подачи соответствующей декларации или расчета. Если данные в отчетности и в уведомлении противоречат друг другу, верными считаются данные из отчетности.

Если данные в отчетности и в уведомлении противоречат друг другу, верными считаются данные из отчетности.

Если плательщик подал уведомление, где в реквизитах есть ошибка, надо подать новое уведомление с верными реквизитами и только по той обязанности, по которой произошла ошибка.

Если нужно изменить сумму, действуйте так:

- Создайте новое уведомление, например в личном кабинете. В нем повторите верные данные, это КПП, КБК, ОКТМО, период, а сумму впишите новую.

- При поступлении уведомления в налоговую корректировка произойдет автоматически.

Чтобы изменить другие данные, надо:

- Создать новое уведомление. В нем повторите данные ошибочной строки — КПП, КБК, ОКТМО, период, а в сумме укажите «0».

- Во втором блоке строк 1—6 укажите верные данные.

- Когда уведомление поступит в инспекцию, оно автоматически откорректируется.

/guide/pismo-o-smene-rekvizitov/

Как компании написать письмо о смене реквизитов

Если налогоплательщик не сдаст вовремя декларацию, то через 10 рабочих дней после окончания срока ее представления налоговики вернут на ЕНС суммы, ранее разнесенные на основании уведомления.

Плательщик, который с начала 2023 года ни разу не подавал в ИФНС уведомление об исчисленных суммах, вправе представлять обычные платежки на каждый налог. Но важно правильно их заполнять и проставлять в них статус плательщика «02». Из платежки инспектор должен точно видеть, какой это бюджет, что за платеж, какой у него период и какую сумму надо внести.

В случае ошибки уточнить такую платежку как прежде, по заявлению, не получится. Это можно сделать, только подав уведомление. Но после этого вы уже не сможете платить налоги отдельными платежками на разные КБК, а должны будете подавать уведомления по общим правилам.

Что сдавать и платить ИП, если он ничего не заработал

Что можно сделать с переплатой по ЕНС

Когда на ЕНС возникает положительное сальдо, это, по сути, переплата. Есть два способа ею распорядиться.

Способ 1. Зачесть переплату в счет:

- предстоящих платежей по налогам, сборам и взносам;

- исполнения решений налоговиков либо погашения налоговой задолженности, по которой истек срок взыскания, до вступления в силу судебного акта о восстановлении срока или о взыскании этих сумм;

- уплаты обязательных платежей за любое другое лицо, если надо погасить чужой долг.

Заявление о зачете подается электронно через спецоператора или через личный кабинет налогоплательщика. Срок подачи заявления не ограничен. Получив заявление, налоговая должна провести зачет на следующий рабочий день.

/guide/too-much-taxes/

Как вернуть переплату по налогам

Если ИФНС произвела зачет в счет исполнения предстоящей обязанности по уплате конкретного налога, вы можете передумать и обратиться с заявлением об отмене зачета полностью или частично. Отменяют зачет последовательно начиная с сумм, зачтенных в счет уплаты конкретного налога с наиболее ранним сроком уплаты.

Если же переплата зачтена в счет уплаты налога за другое лицо или по какому-то иному основанию, отменить зачет не получится.

Для погашения недоимок, пеней и штрафов за счет переплаты подавать заявление больше не нужно — налоговики должны сами зачитывать их за счет имеющихся на ЕНС денег.

Способ 2. Вернуть переплату на банковский счет:

- по заявлению о возврате — в электронном виде или на бумаге.

ИП может подать его в составе декларации 3-НДФЛ;

ИП может подать его в составе декларации 3-НДФЛ; - по решению инспекции о возмещении НДС или акциза;

- по решению ИФНС о предоставлении вычета НДФЛ в упрощенном порядке.

Поручение о возврате налоговая инспекция должна направить в Федеральное казначейство не позднее следующего дня после получения заявления или принятия решения о возмещении НДС или акциза. Казначейство должно вернуть деньги не позднее дня, следующего за днем получения такого поручения от налоговиков.

/pererabotannye-ukrashenija/

Я зарабатываю на украшениях из переработанного пластика 500 000 Р в месяц

Как заполнить платежку на перечисление ЕНП

Утвержденных правил заполнения платежки на ЕНП еще нет. Налоговая служба на промостранице сообщила, что платежку можно будет сформировать в сервисе «Уплата налогов и пошлин», заполнив только ИНН/КПП плательщика и сумму платежа.

Реквизиты и образец платежки на ЕНП также есть на промостранице. Деньги перечисляют на казначейский счет в УФК по Тульской области. Получателем указывают «УФК по Тульской области (Межрегиональная ИФНС по управлению долгом)» и приводят его банковские реквизиты.

Деньги перечисляют на казначейский счет в УФК по Тульской области. Получателем указывают «УФК по Тульской области (Межрегиональная ИФНС по управлению долгом)» и приводят его банковские реквизиты.

- Статус плательщика — 01.

- КПП — это всегда КПП организации, даже если платится налог за обособленное подразделение. У предпринимателей КПП нет, они этот реквизит не заполняют.

- КБК — 18201061201010000510.

- ОКТМО, УИН, основание платежа, налоговый период, номер документа, дата документа — 0.

- Очередность платежа — 5.

- Назначение платежа — Единый налоговый платеж.

Первый раз составить платежку на ЕНП надо не позднее 30.01.2023, потому что 28 января 2023 года выпадает на выходной, субботу. Перечислить ЕНП раньше — 09.01.2023 — надо только тем, кто не заплатил до конца 2022 года НДФЛ с зарплаты, отпускных и больничных за декабрь.

Новый порядок начисления пеней

С 2023 года пени начисляются не на задолженность по конкретным налогам или взносам, как раньше, а при возникновении отрицательного сальдо единого налогового счета в целом.

Считать пени будут со дня возникновения отрицательного сальдо и по день исполнения совокупной обязанности по уплате налогов, взносов и сборов.

В 2023 году пени для ИП и компаний рассчитывают одинаково, исходя из 1/300 ставки рефинансирования за каждый день просрочки. У ИП этот порядок сохранится и после 2023 года.

Спокойствие и ничего лишнего: как отвечать на требования налоговой

А вот для организаций с 2024 года пени будут исчислять так:

- если просрочка по долгу не превышает 30 календарных дней, то исходя из 1/300 действующей ставки ЦБ;

- начиная с 31-го дня просрочки — исходя из 1/150 ставки ЦБ.

Преимущества нового порядка уплаты налогов

ФНС уверяет, что с появлением ЕНП и ЕНС бизнесу будет легче и комфортнее работать по нескольким причинам.

- Станет проще вносить обязательные платежи. Вместо множества платежек на каждый вид налога и взноса с кучей реквизитов, в которых люди постоянно ошибаются, надо заполнить только одну платежку на перечисление ЕНП.

В ней только ИНН и сумма к перечислению, а налоговики сами распределят эти деньги в счет уплаты налогов, взносов, пеней и так далее.

В ней только ИНН и сумма к перечислению, а налоговики сами распределят эти деньги в счет уплаты налогов, взносов, пеней и так далее. - Единый срок уплаты налогов и взносов, а также сдачи налоговой отчетности позволит не держать в голове несколько дат.

- Исключается ситуация, когда у плательщика одновременно есть задолженность по одним налогам и переплата по другим. Кроме того, больше не будет невыясненных платежей. Уточнения и зачеты будут происходить автоматически, а пени — начисляться на общую задолженность плательщика по ЕНС.

- Сократятся сроки для возврата налога и снятия блокировки по счету — все будут делать за один день.

- Плательщик будет всегда понимать свой баланс расчетов с бюджетом по всем налогам и взносам: либо у него переплата, либо недоимка. Вся детализация начислений и уплаты налогов видна в личном кабинете на сайте ФНС в режиме онлайн.

Как будет на практике, узнаем через какое-то время.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes.

Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes.

Бизнес — Декларация по НДС — Декларация по НДС

Последнее обновление: 21/02/2022

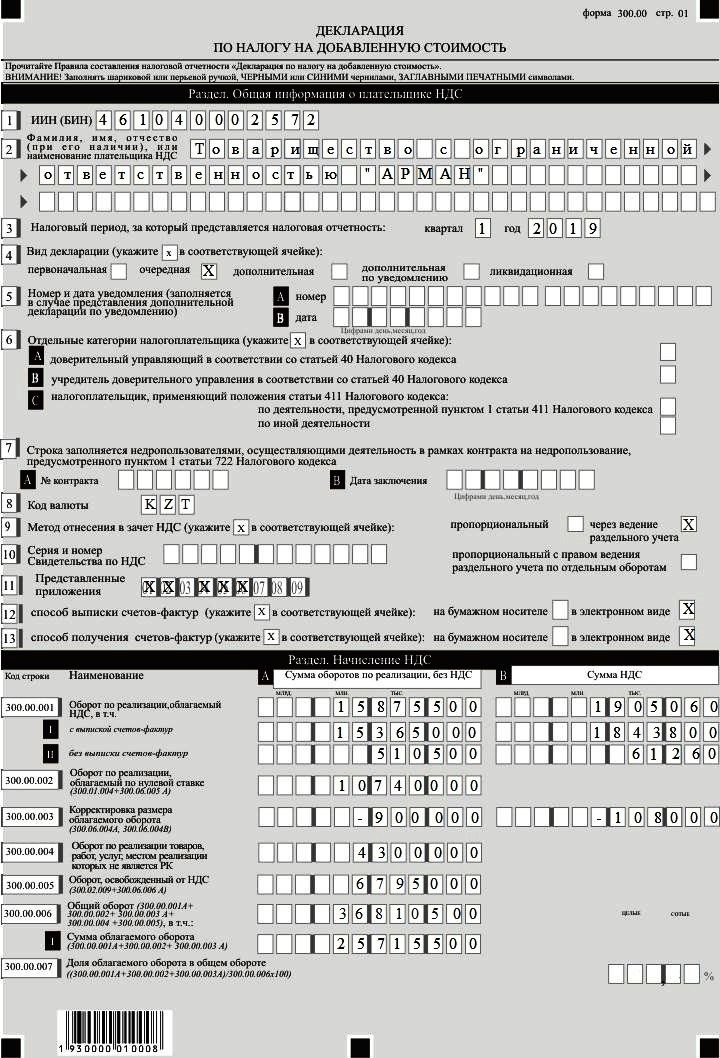

Ежегодно налогоплательщики, занимающиеся бизнесом, искусством или профессиональной деятельностью, должны подавать годовую декларацию по НДС , охватывающую все операции, совершенные в предыдущий год.

Годовая декларация определяет положение налогоплательщика с точки зрения разницы между входящим и исходящим НДС за весь календарный год, а также любых возмещений НДС, причитающихся налогоплательщику. Также учитываются любые периодические платежи, а также любой налоговый кредит, полученный в результате годовой декларации за предыдущий год и не востребованный обратно или использованный для зачета других налогов.

Если годовая декларация по НДС показывает, что налогоплательщик имеет задолженность по НДС, причитающаяся сумма должна быть уплачена в установленный законом срок.

Для получения дополнительной информации см. раздел годового НДС.

раздел годового НДС.

Если налогоплательщику причитается возмещение, он может потребовать его либо через:

- зачет в счет налогов и других причитающихся взносов, если требования соблюдены

- зачет в счет периодических платежей по НДС следующего года, при условии, что требуемая сумма указана в соответствующей строке годовой декларации по НДС

- путем возмещения при соблюдении требований законодательства.

Кто должен подавать годовую декларацию по НДС

Годовую декларацию по НДС должны подавать:

- владельцы номеров НДС, даже если они не осуществляли налогооблагаемые операции в налоговом периоде;

- налогоплательщики-нерезиденты, прошедшие регистрацию плательщиком НДС непосредственно или назначившие налогового представителя;

- стационарных учреждений субъектов-нерезидентов, являющихся налогоплательщиками по НДС.

Субъекты, не обязанные подавать декларацию по НДС

Некоторые категории налогоплательщиков, несмотря на наличие номера плательщика НДС, освобождаются от подачи годовой декларации по НДС. К ним относятся, например, налогоплательщики, охваченные специальными схемами, например те, которые выбрали схему фиксированной ставки или «миними» (мелкий налогоплательщик) и т. д.

К ним относятся, например, налогоплательщики, охваченные специальными схемами, например те, которые выбрали схему фиксированной ставки или «миними» (мелкий налогоплательщик) и т. д.

Годовая декларация по НДС должна быть отправлена в период с 1 февраля по 30 апреля 2022 года. , используя соответствующие формы и программное обеспечение для отчетности, предоставленное Агентством по доходам. Он должен быть представлен онлайн, через службы Fisconline/Entratel, непосредственно налогоплательщиком или через уполномоченных посредников.

Формы годовой декларации по НДС

Форма годовой декларации по НДС за 2022 год должна использоваться для подачи годовой декларации по НДС за 2021 налоговый год. направляется в Агентство по доходам в том же порядке и в тот же срок, что и годовая декларация по НДС.

В случае ошибки

Для исправления ошибок или упущений в годовой декларации по НДС налогоплательщики могут подать дополнительную декларацию по той же форме.

Пороговые значения для использования ежемесячных или квартальных деклараций по НДС

Квартальные декларации по НДС могут подавать те налогоплательщики, чей оборот в предыдущем календаре не превышал:

- 400 000 евро для самозанятых лиц и предприятий сферы услуг

- 700 000 евро для других предприятий.

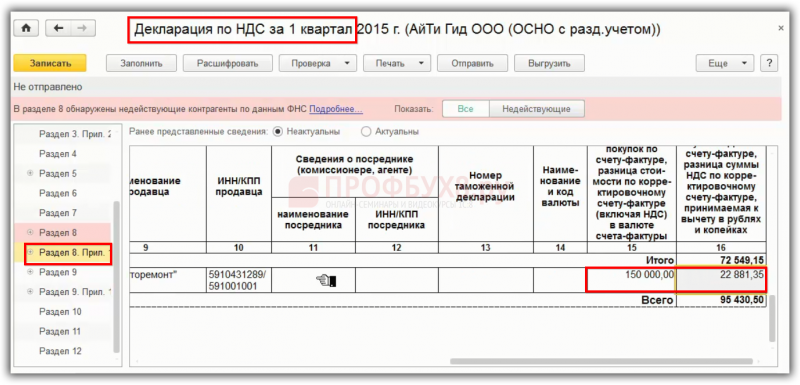

Как заполнить декларацию по НДС?

Когда мне нужно заполнить декларацию по НДС?

С даты регистрации предприятие, зарегистрированное как плательщик НДС, взимает НДС со своих налогооблагаемых продаж (известный как исходящий НДС). Они могут иметь право требовать часть НДС, взимаемого с их покупок и других расходов (известный как входной НДС).

Предприятие должно уплатить HMRC разницу между исходящим НДС и входным НДС. Однако, если входящий НДС выше, чем исходящий НДС, бизнес должен будет возместить НДС, который подлежит возмещению HMRC.

Предприятие должно информировать HMRC об НДС, подлежащем уплате (или возмещению), путем подачи декларации по НДС.

Декларации по НДС обычно охватывают трехмесячный период, и соответствующие даты будут указаны в декларации, например, с 1 января по 31 марта.

Узнать об изменениях налога на добавленную стоимость за текущий налоговый год.

Насколько сложно заполнить декларацию по НДС?

Если ваш бизнес относительно прост, вы вполне можете обнаружить, что можете заполнять декларацию по НДС каждый квартал без посторонней помощи.

Правила и положения, регулирующие порядок учета НДС, могут быть очень сложными. Они подробно описаны в длинном документе под названием «Руководство по НДС» (через GOV.UK).

Необходимо знать, что:

- НДС может взиматься по разным ставкам

- Входящий НДС не всегда может быть заявлен

- Штрафы могут быть весьма суровыми, если вы ошибетесь

- Для некоторых предприятий доступны специальные схемы НДС:

- Схема единой ставки

- Схема учета денежных средств

- Годовая схема бухгалтерского учета

- Розничные схемы

Дополнительные инструкции по заполнению декларации по НДС можно найти на веб-сайте GOV. UK.

UK.

Если вы каким-либо образом не знаете, как заполнить декларацию, лучше всего попросить бухгалтера сделать это за вас.

Забронировать

Какая схема кассового учета?

Предприятие должно уплатить HMRC разницу между НДС по своим счетам-фактурам и НДС по полученным счетам-фактурам. Это не зависит от того, действительно ли бизнес получил или заплатил деньги.

В соответствии со схемой кассового учета предприятия уплачивают HMRC НДС, взимаемый с платежей, полученных от клиентов, а не сумму НДС, выставленную в счете-фактуре. Входной НДС взимается с использованных товаров и услуг после их оплаты. Предприятия имеют право использовать схему кассового учета, если их налогооблагаемый оборот составляет менее 1,35 млн фунтов стерлингов в год.

Если вы используете схему учета наличными, загруженная ниже таблица может помочь вам при заполнении декларации по НДС.

Загрузка: Пожалуйста, войдите или зарегистрируйтесь, чтобы получить загрузку.

Войти или Зарегистрироваться

Краткое руководство по заполнению декларации по НДС

Вот поля декларации по НДС, которые вам будет предложено заполнить при подаче декларации по НДС через Интернет:

| Поле, которое необходимо заполнить | Комментарии |

|---|---|

| Графа 1 – НДС, подлежащий уплате в этот период по реализации и прочей продукции | Чтобы рассчитать выходной НДС, подлежащий уплате за период, первым шагом является определение общего объема продаж. Второй шаг – расчет НДС. Сумма делится на шесть – эта сумма затем заносится в графу 1. |

| Графа 2 – НДС, подлежащий уплате в этот период по приобретениям из других государств-членов ЕС | Поле 2 используется только в том случае, если товары были куплены в других странах ЕС (Европейского сообщества), цифра будет взята из покупок, а не продаж. Умножьте любые покупки на ставку НДС (20%). Часто эта коробка будет 0 фунтов стерлингов. Часто эта коробка будет 0 фунтов стерлингов.На обращение с предметами, включенными в этот ящик, может повлиять выход Великобритании из ЕС. |

| Графа 3 – Общая сумма НДС к уплате (сумма граф 1 и 2) | Поле 3 представляет собой сумму полей 1 и 2, оно автоматически рассчитывается после завершения возврата. |

| Графа 4 – НДС, возмещенный в этот период по покупкам и прочим вложениям (включая приобретения у ЕС) | Общее правило заключается в том, что НДС может быть возмещен предприятиями за товары и услуги, купленные предприятием, которые были взимаются поставщиком, при условии, что предприятие осуществляет поставки по стандартным, сниженным или нулевым ставкам. В графе 4 указана сумма НДС к возмещению от покупок и прочих расходов (входной НДС). Если какие-либо приобретения из стран-членов ЕС были включены в графу 2, эта сумма также должна быть включена. |

| Ячейка 5 — Чистый НДС, подлежащий уплате в HRMC или возмещению вами (разница между ячейками 3 и 4) | Ячейка 5 — это разница между ячейками 3 и 4, она рассчитывается автоматически после завершения возврата. |

| Графа 6 – Общая стоимость продаж и всех других результатов без учета НДС. Включите вашу коробку 8 рисунок | В графе 6 показана общая стоимость чистых продаж за период (без учета НДС). Не включайте пенсы. Это рассчитывается путем вычитания общей суммы продаж из НДС. |

| Графа 7 – Общая стоимость покупок и все другие входные данные без учета НДС. Включите вашу коробку 9 рисунок | В графе 7 показана общая стоимость чистых покупок и расходов за период (без учета НДС). Не включайте пенсы. |

| Графа 8 – Общая стоимость всех поставок товаров и сопутствующих расходов, за исключением НДС, в другие государства-члены ЕС | В графе 8 показана общая стоимость чистых продаж (только товаров) за период (без учета НДС) другим государствам-членам ЕС. Не включайте пенсы. Эта коробка часто стоит 0 фунтов стерлингов. |

| Графа 9 – Общая стоимость приобретения товаров и сопутствующих расходов без учета НДС в других государствах-членах ЕС | В графе 9 показана общая стоимость чистых покупок за период (без учета НДС) в других странах-членах ЕС. Не включайте пенсы. Эта коробка часто стоит 0 фунтов стерлингов. Не включайте пенсы. Эта коробка часто стоит 0 фунтов стерлингов.На обращение с предметами, включенными в этот ящик, может повлиять выход Великобритании из ЕС. |

Представленная декларация – Окончательный результат будет выглядеть следующим образом: поля 3 и 5 были рассчитаны автоматически.

Как и когда подать декларацию?

Декларации по НДС необходимо подавать в HMRC через Интернет, а любой причитающийся НДС должен быть уплачен в электронном виде. Чтобы воспользоваться этой услугой, вам нужно будет зарегистрироваться онлайн, чтобы подать декларацию по НДС.

Крайний срок для подачи декларации по НДС и осуществления любых платежей, причитающихся , обычно составляет один месяц и семь дней после окончания периода уплаты НДС. Вы можете подписаться на получение напоминаний по электронной почте о том, что ваша декларация по НДС должна быть подана через ваш онлайн-аккаунт.

рекомендации по МСФО

рекомендации по МСФО учреждений

учреждений Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Но этот срок попадает на выходной день, субботу, поэтому он переносится на ближайший рабочий день — 30 января, понедельник;

Но этот срок попадает на выходной день, субботу, поэтому он переносится на ближайший рабочий день — 30 января, понедельник;

ИП может подать его в составе декларации 3-НДФЛ;

ИП может подать его в составе декларации 3-НДФЛ; В ней только ИНН и сумма к перечислению, а налоговики сами распределят эти деньги в счет уплаты налогов, взносов, пеней и так далее.

В ней только ИНН и сумма к перечислению, а налоговики сами распределят эти деньги в счет уплаты налогов, взносов, пеней и так далее.