Содержание

Отчеты

ПФР начал принимать от работодателей отчетность по уплаченным страховым взносам и сведения персучета за I квартал 2011 года

Пенсионный фонд Российской Федерации начал принимать от работодателей одновременно Расчеты по начисленным и уплаченным страховым взносам на обязательное пенсионное и медицинское страхование, а также сведения индивидуального (персонифицированного) учета за первый квартал текущего года.

С этого года работодателям ежеквартально надо сдавать не только отчетность по страховым взносам в ПФР, ФОМС и ТФОМС, но и сведения по персонифицированному учету. Представление сведений персучета в ежеквартальном режиме вызвано необходимостью обновления и пополнения сведений о пенсионных правах граждан, включая накопительную составляющую их будущей трудовой пенсии. Это, в свою очередь, будет влиять на полноту данных о пенсионных правах застрахованных лиц, учитываемых при назначении им пенсии.

С 1 апреля 2011 года внесены изменения в порядок представления отчетности в органы ПФР в электронном виде по защищенным каналам связи с электронно-цифровой подписью. * Представлять отчетность по уплаченным страховым взносам и сведения персучета в электронной форме, начиная с первого квартала 2011 года, в обязательном порядке необходимо одновременно и одним отправлением по телекоммуникационным каналам связи. Это сделано для того, чтобы минимизировать расхождения между данными сведений по персонифицированному учету и отчетности по страховым взносам.

* Представлять отчетность по уплаченным страховым взносам и сведения персучета в электронной форме, начиная с первого квартала 2011 года, в обязательном порядке необходимо одновременно и одним отправлением по телекоммуникационным каналам связи. Это сделано для того, чтобы минимизировать расхождения между данными сведений по персонифицированному учету и отчетности по страховым взносам.

Представлять отчетность в электронном виде с электронно-цифровой подписью необходимо в том случае, если численность работников страхователя превышает 30 человек. Пенсионный фонд рекомендует сдавать отчетность в электронном виде и тем страхователям, у которых работают менее 30 человек. Внедрение электронного документооборота между страхователями и органами ПФР сокращает трудозатраты как организаций, так и территориальных органов ПФР при приеме и обработке отчетности, обеспечивает своевременность и оперативность представления отчетности страхователями. Для снижения трудовых и временных затрат работодатели могут использовать специальные программы для формирования электронной отчетности.

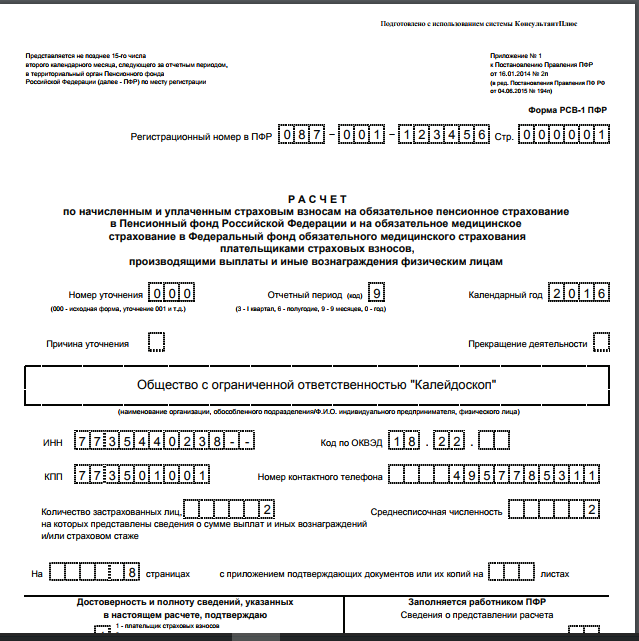

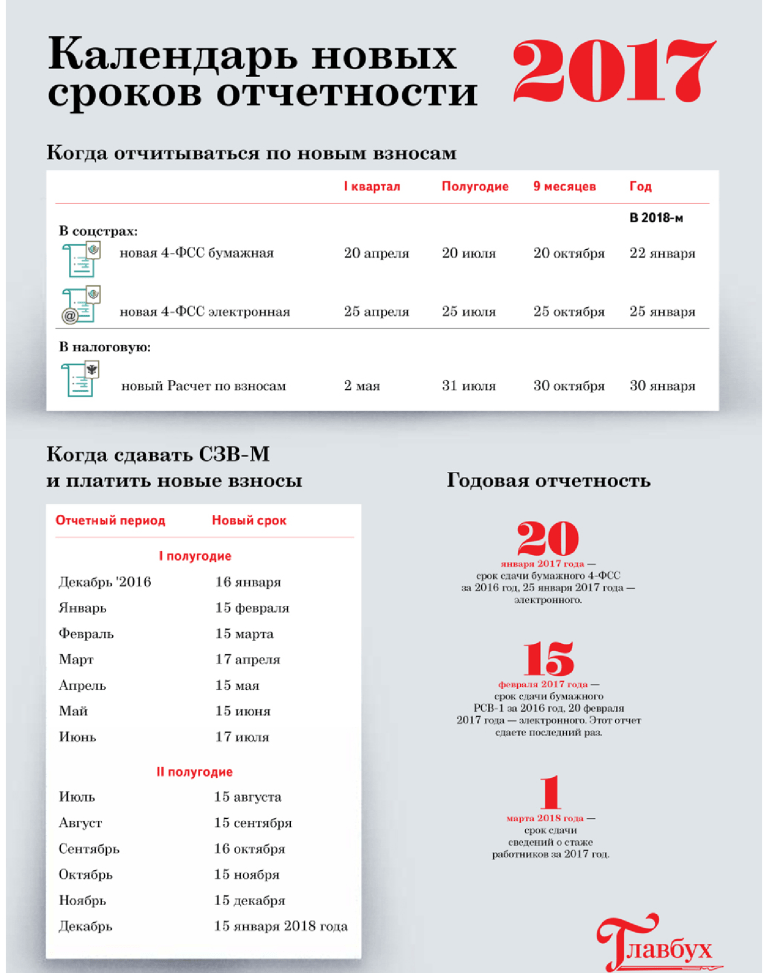

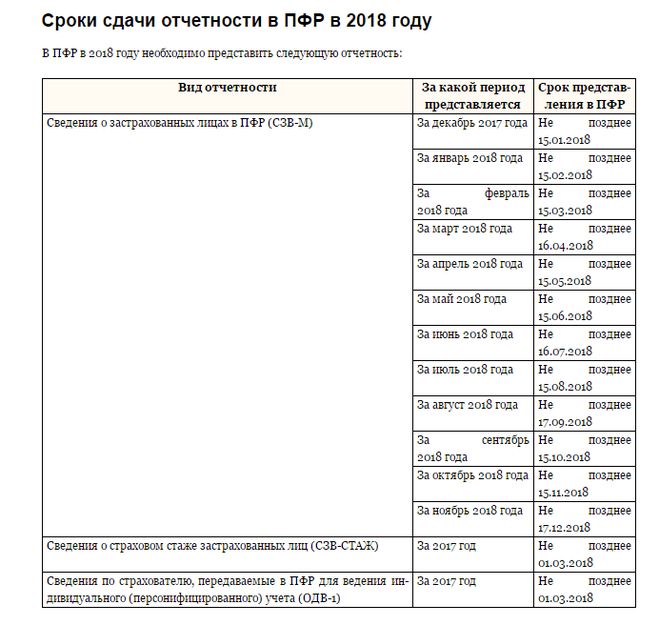

Пенсионный фонд обращает внимание страхователей на то, что изменились сроки представления отчетности. Отчетность по уплаченным страховым взносам по форме РСВ-1 и сведения индивидуального (персонифицированного) отчета представляются не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом (кварталом, полугодием, девятью месяцами и календарным годом). Таким образом, последней датой сдачи отчетности за первый квартал 2011 года становится 16 мая.***

Все формы отчетности, документов по персонифицированному учету, рекомендуемый порядок их заполнения, программы для подготовки отчетности и изменения в порядке представления страхователями РСВ-1 и сведений по персучету в электронном виде размещены на официальном сайте Пенсионного фонда (www.pfrf.ru) в разделе «Работодателям». Также их можно получить в территориальных органах ПФР по месту регистрации страхователя.

Пенсионный фонд рекомендует страхователям не откладывать подготовку отчетности на последний день и представлять ее заблаговременно. В отношении плательщиков страховых взносов, нарушивших сроки представления отчетности, законодательство предусматривает применение штрафных санкций.

В отношении плательщиков страховых взносов, нарушивших сроки представления отчетности, законодательство предусматривает применение штрафных санкций.

* Пачки индивидуальных сведений и отчетность по форме РСВ-1 отправляются вместе в соответствии с пунктом 1 части 9 статьи 15 Федерального закона от 24 июля 2009 года № 212-ФЗ (в редакции Федерального закона от 8 декабря 2010 года № 339-ФЗ «О внесении изменений в Федеральный закон «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского» и отдельные законодательные акты Российской Федерации»). При этом файл с РСВ-1 и файлы с пачками индивидуальных сведений каждый в отдельности заверяются электронно-цифровой подписью, архивируются, шифруются и представляются в территориальный орган ПФР в одной транспортной посылке.

** Если последний день срока приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день.

Справки по телефонам: 32-18-09, 32-18-11, 32-18-10, 32-18-27

Карта сайта

Размер шрифта:

A

A

A

Цвет сайта:

A

A

A

A

Полная версия сайта

О городе

История

Символика

Актуальная информация

Гостям и жителям

Афиши

Знаковые объекты города

Как добраться

Административная комиссия

Антитеррористическая комиссия

Центр Содействия Самоуправлению Районов

Антинаркотическая комиссия

Формирование комфортной городской среды

Формирование комфортной городской среды на 2018-2024 годы

Прокуратура г.

о. Новокуйбышевск разъясняет

о. Новокуйбышевск разъясняетПрошагай город

Комиссия по делам несовершеннолетних и защите их прав

Демография и образование

Комплексные кадастровые работы

Экономика и коммерция

Инвесторам

Предпринимателям

Органы власти

Градостроительство

Карта сайта

|

|

О городе

Гостям и жителям

Экономика и коммерция

Органы власти

Градостроительство

Дефицит государственного пенсионного финансирования: 2018 г.

Обзор

Дефицит пенсионного финансирования 50 штатов (разница между активами и обязательствами государственной пенсионной системы) в 1,24 трлн долл. США в 2018 г. немного улучшился, в первую очередь благодаря высоким показателям инвестиций. Однако после десятилетия восстановления экономики совокупный дефицит пенсионного финансирования остается исторически высоким и может увеличиться до 500 миллиардов долларов на основе рыночной доходности до марта 2020 года, включая недавние убытки, связанные с COVID-19.пандемия. Кроме того, разрыв между хорошо финансируемыми и недостаточно финансируемыми государственными пенсионными системами больше, чем когда-либо.

Поскольку политики ожидают новой рецессии и усиления бюджетного давления, политика в отношении пенсий будет играть важную роль в определении того, насколько хорошо государства смогут пережить экономический спад. В этом обзоре The Pew Charitable Trusts определяет и исследует методы, которые могут помочь государственным чиновникам лучше подготовить свои пенсионные системы к рецессии и помочь им справиться с ней, уделяя особое внимание проверенной политике, которой придерживаются наиболее обеспеченные штаты. В частности, Pew находит четыре практики пенсионного управления, которые способствуют укреплению финансового положения:

В частности, Pew находит четыре практики пенсионного управления, которые способствуют укреплению финансового положения:

- Следование политике финансирования, направленной на сокращение долга.

- Снижение предположений о доходности инвестиций.

- Принятие политики разделения затрат и планов.

- Внедрение пенсионного стресс-тестирования.

В этом обзоре оценивается эффективность этих практик с использованием данных по 50 штатам из 230 государственных пенсионных систем, охватывающих учителей, работников общественной безопасности и других государственных и местных государственных служащих. Выводы основаны на тенденциях, существовавших до Великой рецессии, а также за пятилетний период с 2014 года, когда Совет по государственным стандартам бухгалтерского учета (GASB) внедрил новые стандарты отчетности, которые позволяют проводить сопоставимый анализ финансирования и денежных потоков в государственных пенсионных фондах. планы. 1

1

Ключевые термины и понятия

- Актуарный взнос : Используя собственные экономические и демографические допущения плана, расчет актуарного взноса включает ожидаемую стоимость пособий, полученных в текущем году, и сумму для покрытия необеспеченных обязанность. В соответствии с прежними правилами бухгалтерского учета актуарно требуемый взнос был обязательным раскрытием в государственных финансовых отчетах для всех спонсоров государственных пенсионных планов. Но, начиная с 2014 года, штаты вместо этого имели возможность сообщать об актуарно определенном взносе работодателя.

- Предполагаемая норма прибыли : Ожидаемая норма прибыли, которую пенсионный фонд оценивает в результате своих инвестиций на основе прогнозов экономического роста, инфляции и процентных ставок.

- Функции распределения затрат : Формальные механизмы, которые распределяют риски и/или распределяют непредвиденные расходы между работодателями, работниками и пенсионерами, как правило, посредством соглашений о переменных вознаграждениях или взносах.

- Ставка дисконтирования: Ставка дисконтирования используется для выражения будущих пенсионных обязательств в сегодняшних долларах. Большинство государственных пенсионных фондов определяют свою учетную ставку на основе предполагаемой нормы прибыли. Снижение ставки дисконтирования плана приводит к увеличению расчетных обязательств.

- Взнос работодателя : Государственные пенсионные планы обычно финансируются за счет взносов участвующих работодателей, которые могут включать в себя сам штат, а также местные органы власти, государственные университеты, школьные округа и другие государственные учреждения.

- Ставка взносов работодателя: Взносы работодателя часто выражаются в процентах от покрытой заработной платы для распределения обязательных взносов между различными участвующими работодателями и, в некоторых случаях, для определения актуарного взноса. Этот расчет также позволяет сравнить размер пенсионных расходов у государственных и местных государственных работодателей разного размера.

- Коэффициент фондирования: Стоимость активов плана, пропорциональная пенсионным обязательствам. Это годовой показатель на момент времени на отчетную дату. В анализе Pew используется рыночная стоимость активов и пенсионные обязательства, указанные штатами в соответствии с действующими стандартами государственного учета.

- Контрольный показатель чистой амортизации: Сумма взносов работодателей и спонсоров плана, которая была бы достаточной для предотвращения увеличения необеспеченных обязательств, если бы все актуарные предположения — в первую очередь инвестиционные ожидания — были выполнены в течение года. Контрольный показатель рассчитывается как стоимость новых пособий, полученных в данном году, плюс проценты по пенсионному долгу за вычетом ожидаемых взносов работников.

- Чистые пенсионные обязательства: Задолженность по пенсиям за текущий год, рассчитанная как разница между общей стоимостью пенсионных пособий, причитающихся нынешним и вышедшим на пенсию работникам или иждивенцам, и имеющимися активами плана.

Пенсионные планы, активы которых превышают накопленные обязательства, показывают профицит.

Пенсионные планы, активы которых превышают накопленные обязательства, показывают профицит.

Политика финансирования, направленная на сокращение долга, необходима для обеспечения устойчивости планирования

Как бы просто это ни звучало, путь к улучшению финансового состояния государственных пенсионных планов начинается с внесения взносов, достаточных для сокращения необеспеченных пенсионных обязательств с течением времени. И хотя политика финансирования и ее применение сильно различаются в разных штатах — некоторые делают взносы каждый год на основе фиксированного процента от заработной платы, в то время как другие следуют актуарной политике финансирования, которая регулярно корректирует уровни взносов в зависимости от опыта — планы, которые выплачивают часть долга каждый год. года являются одними из самых надежных.

Показатель чистой амортизации Pew измеряет, вносят ли планы достаточные уровни взносов для сокращения долга, если предположения плана выполняются. Он обеспечивает простой и последовательный контрольный показатель для оценки эффективности различных политик финансирования для повышения уровня финансирования и повышения устойчивости в условиях экономического спада. Семь штатов с коэффициентом фондирования не менее 90% в 2018 году придерживались последовательной и достаточной политики финансирования, в отличие от девяти штатов с коэффициентом фондирования менее 60%.

Он обеспечивает простой и последовательный контрольный показатель для оценки эффективности различных политик финансирования для повышения уровня финансирования и повышения устойчивости в условиях экономического спада. Семь штатов с коэффициентом фондирования не менее 90% в 2018 году придерживались последовательной и достаточной политики финансирования, в отличие от девяти штатов с коэффициентом фондирования менее 60%.

Анализ показателя чистой амортизации за 2018 г. свидетельствует о значительном улучшении: число штатов, достигших положительной амортизации, увеличилось с 16 до 25. Это означает, что если планы достигнут целевых показателей возврата инвестиций (в настоящее время в среднем 7,2 %), половина штатов продолжит сокращать пенсионный долг и улучшить уровень финансирования. И хотя фонды, вероятно, сообщат о дефиците инвестиций в текущем финансовом году, штаты, которые сокращают пенсионный долг, находятся в лучшем положении, чтобы выдержать экономическую неопределенность. Для 25 штатов, чья пенсионная задолженность продолжает расти, замедление экономики, сочетающее более низкие доходы или убытки от инвестиций с более низкими государственными доходами, значительно затруднит наверстать упущенное.

Для 25 штатов, чья пенсионная задолженность продолжает расти, замедление экономики, сочетающее более низкие доходы или убытки от инвестиций с более низкими государственными доходами, значительно затруднит наверстать упущенное.

А при рассмотрении через призму данных за пять лет становится очевидной важность удовлетворения потребностей в финансировании. 20 штатов, которые продемонстрировали положительную амортизацию с 2014 по 2018 год (то есть внесли достаточно, чтобы погасить как минимум один доллар пенсионного долга), в совокупности снизили свои необеспеченные обязательства на 11 миллиардов долларов. И наоборот, остальные 30 штатов сообщили об увеличении необеспеченных обязательств на 281 миллиард долларов.

Поскольку растущая задолженность по пенсиям приводит к увеличению расходов, штаты с плохо финансируемыми планами были вынуждены увеличить свои пенсионные взносы. А более высокая стоимость выплаты пособий может повлиять на способность штатов финансировать другие основные государственные услуги и вытеснять другие важные государственные инвестиции.

Напротив, такие штаты, как Мэн и Западная Вирджиния, которые исторически испытывали сильное недофинансирование, но впоследствии приняли строгую политику финансирования, сохранили стабильные расходы и сокращение пенсионного долга во время Великой рецессии.

Снижение целевых показателей доходности и ставок дисконтирования снижает риск

За последние пять лет средняя предполагаемая доходность инвестиций государственных пенсионных фондов снизилась с 7,6% в 2014 г. до 7,2% в 2018 г. Эта корректировка основана на ожидании, что более низкий экономический рост приведет к более низкой эффективности инвестиций в будущем. 2 Например, за 20 лет до Великой рецессии доходность многих планов составляла в среднем 8%; однако большинство экспертов в настоящее время прогнозируют долгосрочную доходность в размере около 6,5% для типичного портфеля государственных планов. Признавая этот новый экономический ландшафт, 42 штата снизили свои учетные ставки — показатель, используемый для выражения будущих обязательств в сегодняшних долларах — с 2014 года, в том числе 23 штата, которые сделали это в 2018 году.

невыполнение целевых показателей доходности и непредвиденные расходы во время рыночных спадов. Однако, поскольку текущая стоимость будущих обязательств обычно рассчитывается с использованием предполагаемой нормы прибыли в качестве ставки дисконтирования, снижение ставки дисконтирования также имеет немедленный эффект увеличения рассчитанных обязательств и взносов, требуемых из государственных бюджетов. Но есть свидетельства того, что планы могут принимать более разумные предположения о доходности без ущерба для кредитных рейтингов или банкротства банка.

Например, штат Коннектикут снизил предполагаемые нормы прибыли (и ставки дисконтирования) для пенсионной системы государственных служащих и пенсионной системы учителей с 8% до 6,9% в 2017 и 2019 годах соответственно, но штат одновременно принял политику финансирования и амортизации. это позволит стабилизировать долгосрочные ставки взносов. 3 В совокупности эти политики помогают смягчить влияние волатильности рынка на финансовые показатели плана и бюджет штата, а также положительно влияют на рейтинговые агентства. 4

4

Установка реалистичных предположений о доходах имеет решающее значение для планирования финансового благополучия, учитывая важность доходов от инвестиций — они составляют более 60% доходов государственного пенсионного плана. 5 Однако корректировка предположений о доходности — не единственный инструмент, имеющийся в распоряжении директивных органов для снижения экономического риска. Другая стратегия заключается в принятии формальной политики распределения затрат, которая распределяет непредвиденное увеличение затрат — затрат, возникающих в результате краткосрочных или долгосрочных отклонений от ожиданий плана — между работодателями и участниками плана.

Обеспечение предсказуемости затрат за счет разделения затрат

Данные за пять лет также демонстрируют ту роль, которую положения плана распределения затрат могут играть в обеспечении предсказуемости затрат. В частности, штаты Теннесси, Висконсин и Южная Дакота сообщают о стабильных и последовательных бюджетных расходах в течение пятилетнего периода, сохраняя при этом статус полного или почти полного финансирования. Фактически, эти три штата — единственные, в которых накопительный статус оставался выше 90%, а ставки пенсионных взносов варьировались менее чем на 1% от фонда заработной платы за пять лет, закончившихся в 2018 году9.0005

Фактически, эти три штата — единственные, в которых накопительный статус оставался выше 90%, а ставки пенсионных взносов варьировались менее чем на 1% от фонда заработной платы за пять лет, закончившихся в 2018 году9.0005

Такой высокий уровень предсказуемости затрат отражает влияние различных функций распределения затрат, которые каждый штат использует в рамках плана пособий, в дополнение к постоянным ежегодным выплатам полных актуарных взносов. Южная Дакота и Висконсин имеют большой опыт использования переменных взносов сотрудников или корректировок стоимости жизни пенсионеров (COLA), чтобы разделить затраты на нехватку инвестиций — или преимущества сильных финансовых рынков — с сотрудниками и пенсионерами. Теннесси принял гибридный план с политикой разделения затрат после преодоления Великой рецессии.

Для сравнения, хорошо финансируемые планы без функций разделения затрат с трудом могли обеспечить как стабильные расходы, так и поддержание уровня финансирования в течение пятилетнего периода, закончившегося в 2018 году. Например, в Нью-Йорке в период с 2014 года коэффициент финансирования находился на уровне 90. и 2018 г., но наблюдались колебания расходов работодателей в процентах от фонда заработной платы почти на 6 процентных пунктов. Данные, относящиеся к 2008 году, показывают еще большую волатильность затрат, когда ставки взносов работодателей в штате варьировались от 8% до почти 22% от фонда заработной платы. В Северной Каролине, хорошо финансируемом штате без разделения затрат, расходы значительно увеличивались в течение более длительных периодов времени, примерно на 6 процентных пунктов в течение 10-летнего периода, а коэффициент финансирования системы снизился на 10 процентных пунктов — с 9.с 9% в 2014 г. до 89% в 2018 г.

Например, в Нью-Йорке в период с 2014 года коэффициент финансирования находился на уровне 90. и 2018 г., но наблюдались колебания расходов работодателей в процентах от фонда заработной платы почти на 6 процентных пунктов. Данные, относящиеся к 2008 году, показывают еще большую волатильность затрат, когда ставки взносов работодателей в штате варьировались от 8% до почти 22% от фонда заработной платы. В Северной Каролине, хорошо финансируемом штате без разделения затрат, расходы значительно увеличивались в течение более длительных периодов времени, примерно на 6 процентных пунктов в течение 10-летнего периода, а коэффициент финансирования системы снизился на 10 процентных пунктов — с 9.с 9% в 2014 г. до 89% в 2018 г.

На приведенном ниже графике показано, как Нью-Йорк и Северная Каролина, два хороших примера хорошо финансируемых планов без функций разделения затрат, столкнулись с большей долгосрочной волатильностью затрат по сравнению с три штата с разделением затрат: Висконсин, Теннесси и Южная Дакота. Эти штаты были выбраны потому, что все пять входят в число восьми штатов с самым высоким уровнем финансирования, поэтому различия, которые мы здесь видим, в первую очередь связаны с различиями в функциях распределения затрат, а не с различиями в платежах для покрытия необеспеченных обязательств.

Эти штаты были выбраны потому, что все пять входят в число восьми штатов с самым высоким уровнем финансирования, поэтому различия, которые мы здесь видим, в первую очередь связаны с различиями в функциях распределения затрат, а не с различиями в платежах для покрытия необеспеченных обязательств.

Центр Pew также изучает ожидаемые расходы работодателей в будущем, чтобы определить, могут ли меры по совместному финансированию дополнительно защитить бюджеты штатов. Например, на рис. 4 показан показатель изменчивости затрат работодателя — прогнозируемое изменение затрат работодателя в процентах от фонда заработной платы при сценарии с низкой доходностью — для пяти штатов. 6 Хорошо финансируемые планы с функциями разделения затрат, как правило, работают лучше: Южная Дакота, Висконсин и Теннесси не увидят нулевых или незначительных изменений в расходах работодателей, в то время как Северная Каролина и Нью-Йорк испытают гораздо больший рост при том же сценарии с низкой доходностью. .

.

Несмотря на то, что функции совместного покрытия расходов не требуются для полного финансирования, во многих штатах приняты переменные взносы сотрудников или переменные COLA, чтобы уменьшить изменчивость затрат работодателя и ограничить изменения специальных пособий. После Великой рецессии многие штаты решили задним числом разделить риск пенсионного плана с членами, в том числе в некоторых случаях сократить COLA для пенсионеров или увеличить взносы для нынешних работников. Включение разделения затрат в структуру льгот может снизить количество случаев, когда работники осознают, что они несут риск после того, как экономический спад или другое негативное событие уже произошло. 7

Стресс-тестирование становится эффективным инструментом управления рисками

Многие штаты могут быть не готовы к тому, как экономический спад может повлиять на стоимость их пенсионных систем. Изменения 2014 года в требованиях к отчетности GASB включали требование о планировании анализа чувствительности отчета, связанного с доходностью инвестиций. Но требование ограничивается отчетными обязательствами в пределах узкого диапазона доходности альтернативных инвестиций +/- 1% в один момент времени. Кроме того, он не требует перспективных прогнозов, учитывающих более широкие колебания доходности инвестиций или риск того, что взносы не будут соответствовать уровням, требуемым собственной политикой государства. 8

Но требование ограничивается отчетными обязательствами в пределах узкого диапазона доходности альтернативных инвестиций +/- 1% в один момент времени. Кроме того, он не требует перспективных прогнозов, учитывающих более широкие колебания доходности инвестиций или риск того, что взносы не будут соответствовать уровням, требуемым собственной политикой государства. 8

Опыт последних 20 лет показывает, что государствам необходимо более полно учитывать оба этих фактора риска. Чтобы лучше понять риски, с которыми сталкиваются государственные пенсионные планы и, в конечном счете, государственные бюджеты, политики обращаются к стресс-тестированию и принятию новых актуарных стандартов, способствующих его использованию, для оценки и управления рисками инвестиций и взносов.

Стресс-тестирование включает моделирование ряда экономических сценариев и доходности инвестиций для определения их потенциального влияния на будущие пенсионные расходы и обязательства. Опираясь на существующие актуарные прогнозы, всестороннее стресс-тестирование может стать для политиков мощным инструментом для понимания того, как пенсионные балансы и государственные бюджеты будут вести себя во время экономического спада или в период более низкого, чем ожидалось, роста. Это также позволяет штатам оценивать влияние предложений по реформе или изменения политики.

Это также позволяет штатам оценивать влияние предложений по реформе или изменения политики.

Четырнадцать штатов приняли или рассматривают возможность принятия требований к стресс-тестированию. И результаты анализов стресс-тестов в Колорадо, Коннектикуте и на Гавайях показывают, что это не академическое упражнение.

В Колорадо анализ стресс-тестов 2015 года пришел к выводу, что штат столкнулся с вероятностью 1 к 4, что активы в основном фонде Пенсионной ассоциации государственных служащих будут истощены в течение 25–30 лет. Это открытие привело к реформам, которые, как было установлено в ходе дальнейшего стресс-тестирования, снижают риск неплатежеспособности. В Коннектикуте анализ стресс-тестов, проведенный в 2018 году, показал, что, хотя реформы пенсионной системы государственных служащих улучшили финансовое состояние системы, необходимы дополнительные изменения в системе учителей, чтобы избежать значительного увеличения расходов. В результате директивные органы также провели реформы для устранения этих рисков. А на Гавайях, где с 2017 года публикуются ежегодные отчеты о стресс-тестах, политики использовали анализ, чтобы продемонстрировать, что недавние реформы государственной политики взносов улучшили финансовое положение плана.

А на Гавайях, где с 2017 года публикуются ежегодные отчеты о стресс-тестах, политики использовали анализ, чтобы продемонстрировать, что недавние реформы государственной политики взносов улучшили финансовое положение плана.

Мы ожидаем, что тенденция принятия публичной отчетности о рисках и стресс-тестирования сохранится, поскольку государственные пенсионные системы внедряют Актуарный стандарт практики № 51, принятый Советом актуарных стандартов в сентябре 2017 года. Новые стандарты требуют, чтобы плановые актуарии регулярно проводили оценка инвестиций, вкладов и других рисков.

Эти актуарные исследования могут обеспечить всестороннюю оценку ряда факторов риска, включая инвестиции, взносы и риск продолжительности жизни. Но отчеты предназначены в первую очередь для доверенных лиц плана, а не для более широкого круга заинтересованных сторон. «Фонд отчетности о рисках государственных пенсий» Pew, выпущенный в ноябре 2018 года в сотрудничестве с Центром бизнеса и правительства Моссавара-Рахмани Гарвардской школы Кеннеди, был разработан для использования этих данных в стандартной форме, ориентированной на воздействие на налогоплательщиков и государственный бюджет. должностные лица. 9 А учитывая влияние COVID-19 на финансовые рынки и пенсионные балансы, штаты уже применяют Pew и принципы центра отчетности о рисках.

должностные лица. 9 А учитывая влияние COVID-19 на финансовые рынки и пенсионные балансы, штаты уже применяют Pew и принципы центра отчетности о рисках.

Например, в Монтане отчет о стресс-тестировании, посвященный сценарию шока активов со значительными потерями по плановым инвестициям, аналогичным недавнему спаду, начавшемуся в марте 2020 года, использовался для оценки достаточности государственной политики финансирования, вступающей в рецессию. . Результаты показывают, что директивные органы столкнутся с трудными решениями в плане укрепления пенсионного финансирования, в то время как прогнозируется снижение доходов. Хотя эти решения сложны, стресс-тест дал политикам четкое представление о целях пенсионной реформы.

Отчетность о рисках для государственных пенсий должна быть доступна для всех заинтересованных сторон и предназначена для предоставления информации при планировании и принятии решений, а также для оказания помощи государственным чиновникам и другим лицам в оценке потенциального воздействия следующей рецессии. Его можно использовать для количественной оценки потенциальной стоимости инвестиционного риска для государственных бюджетов, оценки влияния риска взносов на финансовое положение пенсионной системы и предоставления основы для оценки предложений по политике, направленных на укрепление финансового состояния государства.

Его можно использовать для количественной оценки потенциальной стоимости инвестиционного риска для государственных бюджетов, оценки влияния риска взносов на финансовое положение пенсионной системы и предоставления основы для оценки предложений по политике, направленных на укрепление финансового состояния государства.

Заключение

Хотя многие государственные и местные пенсионные планы по-прежнему уязвимы к волатильности рынка и рецессии, другие хорошо пережили прошлые экономические спады. В ближайшей перспективе государственные и местные чиновники будут продолжать уделять внимание пандемии COVID-19, одновременно решая множество бюджетных проблем, включая снижение доходов и повышенную потребность в программах социальной защиты. По мере того как лица, принимающие решения, сталкиваются с этими проблемами, тщательная оценка успешных политик систем позволяет выявить общие практики, которые могут служить для политиков набором инструментов для укрепления пенсионных планов их штатов в долгосрочной перспективе. Все государства должны учитывать:

Все государства должны учитывать:

- Финансирование на уровне, предназначенном для сокращения долга . Планы, которые последовательно осуществляют ежегодные платежи, достаточные для выплаты текущих пособий, а также для сокращения части пенсионного долга, с большей вероятностью быстро оправятся от экономических спадов и улучшения погодных условий.

- Уменьшение предполагаемой доходности и ставки дисконтирования . Прогнозы более низкого, чем исторический, экономического роста и доходности облигаций в течение следующих 10-20 лет приводят к растущему консенсусу в отношении того, что пенсионные фонды должны планировать более низкую доходность долгосрочных инвестиций, чем в прошлом.

- Обеспечение предсказуемости затрат . Планы с функциями разделения затрат были наиболее вероятными для быстрого восстановления после спадов первого десятилетия 2000-х годов и сохранения прочного финансового положения на протяжении всего периода восстановления.

- Использование стресс-тестирования и публичной отчетности о рисках . Государства, которые регулярно оценивают устойчивость текущей пенсионной политики на протяжении всего экономического цикла и располагают информацией, необходимой для обеспечения устойчивости пенсионных планов во время спадов.

Не существует универсального решения, когда речь идет о планировке и дизайне. Однако практика хорошо финансируемых планов всех типов показывает, что эти четыре политических рецепта могут помочь в достижении и поддержании финансовой устойчивости пенсионных балансов и спонсирующих государственных балансов, а также гарантировать, что пособия будут выплачиваться работникам и пенсионерам, которые зависеть от них.

Приложение A: методология

Все представленные цифры соответствуют опубликованным документам или предоставлены должностными лицами плана. В качестве основных источников данных использовались всеобъемлющие годовые финансовые отчеты, подготовленные каждым штатом и пенсионным планом, актуарные отчеты и оценки, а также другие государственные документы, раскрывающие финансовые сведения о государственных пенсионных системах. Pew собрал данные по более чем 230 пенсионным планам.

Pew собрал данные по более чем 230 пенсионным планам.

Pew поделился собранными данными с должностными лицами плана, чтобы дать им возможность просмотреть их и предоставить дополнительную информацию. Эта обратная связь была включена в данные, представленные в этом обзоре.

Из-за задержек в оценке многих государственных пенсионных планов были доступны только частичные данные за 2019 год, а 2018 финансовый год является последним годом, за который были доступны полные данные по всем 50 штатам. Данные о совокупных политических единицах штата Теннесси за 2018 финансовый год были недоступны, поэтому данные были перенесены с 2017 года. Данные о подмножестве местных органов власти Калифорнии, участвующих в пенсионной системе государственных служащих штата Калифорния, не были доступны в совокупности и не были включены в наши данные. .

Каждая государственная пенсионная система использует различные ключевые допущения и методы при представлении своей финансовой информации.

Компания Pew не вносила поправок или изменений в представление сводных данных об активах или обязательствах штата для этой сводки.

Допущения, лежащие в основе данных о финансировании каждого штата, включают предполагаемую норму прибыли на инвестиции и оценки продолжительности жизни сотрудников, пенсионного возраста, роста заработной платы, количества браков, коэффициентов удержания и других демографических характеристик.

Приложение C: Подробная информация о чистой амортизации, 2018 г.

Скачать PDF

Приложение D: Подробная информация об изменениях чистых пенсионных обязательств, 2018 г.

Скачать PDF в 2018 г. был обусловлен высокой доходностью инвестиций — 8,6% для тех, кто отчитывается за финансовый год, заканчивающийся 30 июня, — который превысил предположения плана. Возврат инвестиций сам по себе сократил совокупный дефицит финансирования более чем на 10 миллиардов долларов, хотя это сокращение было компенсировано недостатком взносов. Средняя производительность за следующий финансовый год, закончившийся 30 июня 2019 г., был ниже 7% 10 . Экономические условия в третьем квартале 2020 финансового года указывают на невыполнение инвестиционных задач и увеличение необеспеченных обязательств до 500 миллиардов долларов за девять месяцев финансового года.

Средняя производительность за следующий финансовый год, закончившийся 30 июня 2019 г., был ниже 7% 10 . Экономические условия в третьем квартале 2020 финансового года указывают на невыполнение инвестиционных задач и увеличение необеспеченных обязательств до 500 миллиардов долларов за девять месяцев финансового года.

Государства не могут полагаться только на инвестиционный доход, чтобы уменьшить свой накопленный пенсионный долг. Pew собирал ежегодные финансовые данные о государственных пенсионных системах еще до рецессии. Но даже после десятилетия восстановления экономики штаты добились ограниченного прогресса в выплате долга по пенсиям. Фактически, с 2007 года разрыв между фактическими отчислениями в государственные пенсионные планы и минимальными стандартами актуарного финансирования составил 200 миллиардов долларов. 11

Изменения допущений в плане также привели к сокращению заявленных обязательств на 30 млрд долл. США в 2018 году; тем не менее, этот результат обусловлен Колорадо, Кентукки, Миннесотой и Нью-Джерси, где улучшение накопительного статуса позволило планировать существенное увеличение их учетных ставок. Остальные 46 штатов сообщили об увеличении обязательств на 39 миллиардов долларов в результате изменения допущений.

Остальные 46 штатов сообщили об увеличении обязательств на 39 миллиардов долларов в результате изменения допущений.

Приложение F: Контрольный показатель чистой амортизации

Контрольный показатель рассчитывается путем получения суммы стоимости услуг (актуарная стоимость пособий, полученных в 2018 году, также называемая нормальной стоимостью) и процентов по чистым пенсионным обязательствам на начало года (общие пенсионные обязательства по каждому пенсионному плану и чистые пенсионные обязательства ежегодно растут в соответствии с предполагаемой нормой доходности плана) и вычитанием взносов работников. Взносы работодателей и работников корректируются с учетом ожидаемых процентов. После вычета 43 миллиардов долларов, внесенных работниками по всей стране в 2018 году (включая проценты), работодателям нужно было бы внести 126 миллиардов долларов, чтобы соответствовать контрольному показателю чистой амортизации, чтобы не допустить роста пенсионного долга. Чтобы действительно добиться прогресса в устранении дефицита финансирования, штаты должны будут постоянно превышать контрольный показатель взносов.

Чтобы действительно добиться прогресса в устранении дефицита финансирования, штаты должны будут постоянно превышать контрольный показатель взносов.

Примечания

- Дополнительную информацию об эталоне чистой амортизации см. в Приложении F.

- Например, в США наблюдался ежегодный рост валового внутреннего продукта (ВВП) более чем на 5,5% с 1988 по 2007 год, в то время как Бюджетное управление Конгресса в настоящее время прогнозирует только 4% годовой рост на следующее десятилетие. См. Бюджетное управление Конгресса, «Бюджет и экономические перспективы: 2019–2029 годы» (2019 г.), https://www.cbo.gov/sstem/files/2019-03/54918-Outlook-3.pdf.

- См. Соглашение SEBAC от 2017 г., http://aftct.org/sites/aftct.org/files/sebac_2017_ta_signed.pdf, для получения подробной информации о пенсионных реформах Пенсионной системы штата Коннектикут (SERS).

- См. Fitch Ratings, «Пенсионные изменения учителей в Коннектикуте обходятся дорого, но снижают финансовые риски», 28 февраля 2019 г.

, https://www.fitchratings.com/site/pr/10064878.

, https://www.fitchratings.com/site/pr/10064878. - Национальная ассоциация государственных пенсионных администраторов, «Краткий обзор проблемы NASRA: предположения о доходах от инвестиций в государственный пенсионный план» (обновлено в апреле 2014 г.), http://www.nasra.org/files/Issue%20Briefs/NASRAInvReturnAssumptBrief.pdf.

- Сценарий низкой доходности предполагает доходность 5%.

- К. Брейнард и А. Браун, «Подробно: распределение рисков в государственных пенсионных планах» (Национальная ассоциация государственных пенсионных администраторов, 2018 г.).

- Заявление GASB 67 о финансовой отчетности для пенсионных планов также требует корректировки допущений в отношении ставки дисконтирования, что приводит к более высокому заявленному пенсионному обязательству, если действующая политика взносов считается недостаточной. Однако, по состоянию на 2018 г., только девять из 100 крупнейших планов в 50 штатах должны внести эту корректировку по сравнению с 15 в 2017 г.

- The Pew Charitable Trusts, «Фонд отчетности о рисках государственных пенсий» (2018 г.), https://www.hks.harvard.edu/sites/default/files/centers/mrcbg/programs/Foundation%20for%20Pensions%20Risk% 20Reporting%20(Strawman).pdf.

- Wilshire Trust Universe Comparison Service и Wilshire TUCS являются знаками обслуживания Wilshire Associates Inc. («Wilshire») и лицензированы для использования The Pew Charitable Trusts. Все содержимое Wilshire TUCS защищено авторским правом Wilshire Associates Inc., 2019, все права защищены.

- В 2014 году изменились стандарты бухгалтерского учета. С 2007 по 2013 год дефицит рассчитывается между рекомендованным актуарным взносом и фактическим взносом работодателя. С 2014 по 2018 год дефицит представляет собой разрыв между контрольным показателем чистой амортизации и взносами работодателей.

Загрузки

Дефицит государственного пенсионного финансирования: 2018 г. (PDF) Дефицит государственного пенсионного финансирования: 2018 г. — данные для загрузки (.XLSX)

— данные для загрузки (.XLSX)

В отчете Pew исследуется дефицит пенсионного финансирования 50 штатов в 2018 г., методы управления в условиях экономического спада > Национальная конференция законодательных органов штатов

Татьяна Фоллетт

Согласно июньскому отчету The Pew Charitable Trusts, в 2018 году совокупный дефицит пенсионного финансирования в 50 штатах немного сократился до 1,24 трлн долларов с 1,28 трлн долларов в 2017 году.

«Дефицит финансирования» указывает на разницу между активами пенсионной системы и ее обязательствами. В 2018 году государственные активы покрывали 71% ожидаемых расходов на пенсионные выплаты для государственных и местных работников.

В отчете выделяются четыре области, которые помогают формировать пенсии, которые являются устойчивыми и достаточно стабильными, чтобы выдерживать экономические спады:

- Сосредоточение внимания на сокращении долга.

- Снижение доходности и ставки дисконтирования.

- Обеспечение предсказуемости затрат за счет разделения затрат.

- Внедрение программ стресс-тестирования.

По данным Pew, только в семи штатах пенсии финансируются не менее чем на 90%. В девяти штатах наблюдается серьезное недофинансирование систем, активы которых покрывают 60% или менее ожидаемых затрат на выплату пособий. Тем не менее, 25 штатов в настоящее время имеют положительные нормы чистой амортизации. Если эта тенденция сохранится, половина штатов сократит свой пенсионный долг в ближайшие годы. В отчете отмечается, что штаты с недостаточно финансируемыми системами сталкиваются с более высокими взносами штата для покрытия стоимости пособий. Pew утверждает, что приоритетность пенсий важна не только для стабильности пенсионных систем, но и для поддержания сбалансированности общего государственного бюджета.

Pew утверждает, что приоритетность пенсий важна не только для стабильности пенсионных систем, но и для поддержания сбалансированности общего государственного бюджета.

Некоторые государственные пенсионные фонды снижают ожидаемую доходность и ставки дисконтирования, чтобы добиться большей устойчивости. Когда государства снижают свои ожидаемые нормы прибыли на инвестиции, они снижают риск недостижения своих целей во время экономических спадов.

Однако снижение учетной ставки может увеличить расчетные обязательства и потребовать от налогоплательщиков оплачивать счета за более высокие взносы работодателей. Политика разделения затрат может облегчить бремя этих повышений за счет распределения дополнительных затрат между работодателями и работниками/участниками плана.

Данные из хорошо финансируемых штатов с политикой разделения затрат, таких как Висконсин, Теннесси и Южная Дакота, и штатов без политики разделения затрат, таких как Нью-Йорк и Северная Каролина, подчеркивают дополнительную стабильность благодаря соглашениям о разделении затрат.

В период с 2008 по 2018 год в Нью-Йорке и Северной Каролине ставки взносов работодателей изменились примерно на 6%. В Южной Дакоте, Теннесси и Висконсине изменения произошли примерно от 0,1% до 2,1%. Хотя в каждом из пяти штатов есть хорошо финансируемые пенсионные системы, страны с процедурами разделения затрат выигрывают от дополнительной стабильности и предсказуемости.

В отчете также обсуждается важность стресс-тестирования государственных пенсий. Эти тесты могут помочь уточнить и формализовать работу, которую штаты уже проводят для оценки подверженности своих пенсионных фондов риску, и дать должностным лицам и участникам плана представление о том, как их планы будут работать при различных экономических сценариях и сценариях доходности инвестиций.

Ежегодные стресс-тесты на Гавайях, проведенные в 2017 году, показывают, что фискальная политика штата повышает стабильность его пенсионного фонда. В общей сложности десять штатов уже внедрили стресс-тестирование, а еще четыре рассматривают возможность проведения стресс-тестирования.

В общей сложности десять штатов уже внедрили стресс-тестирование, а еще четыре рассматривают возможность проведения стресс-тестирования.

За последние три-четыре месяца глобальная пандемия COVID-19 негативно повлияла на многие области финансового состояния государства, включая пенсионное обеспечение. По оценкам Pew Charitable Trusts, пенсионные фонды столкнутся с первыми финансовыми потерями с 2009 года. Эти убытки могут составить до 500 миллиардов долларов.

Однако в отчете Центра пенсионных исследований Бостонского колледжа делается вывод о том, что в большинстве пенсионных планов будет достаточно средств для выплаты пособий на неопределенный срок. Таким образом, хотя пенсионные фонды, вероятно, столкнутся с некоторым снижением отношения активов к доходам, это не повлияет на способность большинства штатов продолжать выполнять требования по выплатам.

о. Новокуйбышевск разъясняет

о. Новокуйбышевск разъясняет о. Новокуйбышевск разъясняет

о. Новокуйбышевск разъясняет

Пенсионные планы, активы которых превышают накопленные обязательства, показывают профицит.

Пенсионные планы, активы которых превышают накопленные обязательства, показывают профицит.

, https://www.fitchratings.com/site/pr/10064878.

, https://www.fitchratings.com/site/pr/10064878.