Какую отчетность сдает индивидуальный предприниматель. Отчетность предпринимателя

1. Учет и отчетность индивидуальных предпринимателей

Содержание

Введение

1. Учет и отчетность индивидуальных предпринимателей

1.1 Учет и отчетность индивидуального предпринимателя при

общем режиме налогообложения

1.2 Учет и отчетность индивидуального предпринимателя при ЕНВД

1.3 Учет и отчетность индивидуального предпринимателя при упрощенной системе налогообложения

2. Учет и отчетность индивидуального предпринимателя Гущиной Валентины Михайловны

2.1 Экономическая характеристика деятельности ИП Гущиной Валентины Михайловны

2.2 Анализ формирования отчетности индивидуального предпринимателя Гущиной Валентины Михайловны

Заключение

Список использованной литературы

Приложение

Введение

Индивидуальный предприниматель (ИП) - организационно-правовая форма, предусмотренная законодательством Российской Федерации для ведения коммерческой (предпринимательской) деятельности гражданами, зарегистрированными в установленном порядке. Прежде в законодательных актах Российской Федерации использовались эквивалентные понятия - «предприниматель без образования юридического лица (ПБОЮЛ)», «частный предприниматель», которые в настоящий момент последовательно заменены на термин «индивидуальный предприниматель».

Предпринимательская деятельность граждан - одна из форм предпринимательской деятельности. Согласно ст. 23 ГК РФ гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя. Гражданин, осуществляющий предпринимательскую деятельность без образования юридического лица с нарушением требований о регистрации, не вправе ссылаться в отношении заключенных им при этом сделок на то, что он не является предпринимателем. Суд может применить к таким сделкам правила об обязательствах, связанных с осуществлением предпринимательской деятельности.

Индивидуальный предприниматель, который не в состоянии удовлетворить требования кредиторов, связанные с осуществлением им предпринимательской деятельности, может быть признан несостоятельным (банкротом) по решению суда. С момента вынесения такого решения утрачивает силу его регистрация в качестве индивидуального предпринимателя.

Основное отличие между ООО и ИП заключается в степени ответственности, так индивидуальный предприниматель по долгам отвечает всем своим имуществом, участник ООО только в пределах внесенных вкладов.

ИП также, как и ООО подвергается штрафам за несвоевременную сдачу отчетности, либо за намеренное искажение информации в отчетах. Вот почему ведению учета и отчетности индивидуальных предпринимателей необходимо уделять достаточно времени, также необходимо изучать нововведения в законодательстве РФ. Например, согласно Федеральному закону РФ от 22.07.2008 № 155-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» с 1 января 2009 года налогоплательщики на УСН освобождаются от сдачи налоговых деклараций по УСН, представляемых по окончании отчетных периодов (первый квартал, полугодие и девять месяцев). Также освобождены организации на УСН от сдачи авансовых расчетов по транспортному налогу и земельному налогу.

Все вышесказанное подтверждает актуальность исследуемой темы.

Целью написания работы является изучение учета и отчетности индивидуального предпринимателя.

Цель определила решение следующих задач:

- рассмотреть аспекты учета и отчетности индивидуального предпринимателя: при общем режиме налогообложения, при ЕНВД, при УСН;

- проанализировать организацию учета и порядок формирования отчетности индивидуального предпринимателя Гущиной Валентины Михайловны.

Объектом данного исследования является организация учета и отчетность индивидуального предпринимателя Гущиной Валентины Михайловны.

Предметом исследования является учет и отчетность индивидуального предпринимателя.

1.1 Учет и отчетность индивидуального предпринимателя при общем режиме налогообложения

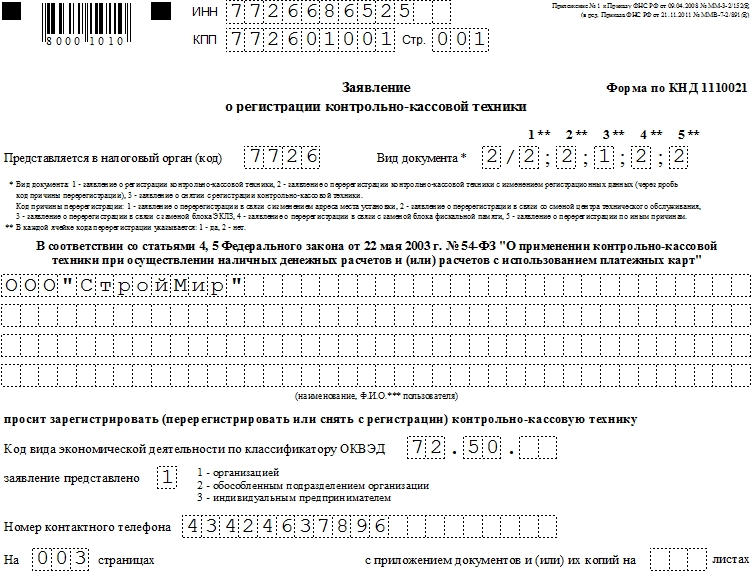

Индивидуальные предприниматели согласно ст. 11 НК РФ - это физические лица, зарегистрированные в установленном порядке согласно п. 1 ст. 23 ГК РФ и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, адвокаты, учредившие адвокатские кабинеты. Порядок государственной регистрации регулируется ст. 22.1 ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей".

Общий режим налогообложения предполагает, что индивидуальный предприниматель с доходов от своей предпринимательской деятельности производит исчисление и уплату:

- НДФЛ в соответствии с положениями гл.23 НК РФ;

- НДС в соответствии с положениями гл. 21 НК РФ;

- ЕСН и страховых взносов на обязательное пенсионное страхование с сумм, выплачиваемых наемным работникам по трудовым договорам и договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг;

- ЕСН со своих доходов в соответствии с положениями гл. 24 НК РФ;

- страховых взносов на обязательное пенсионное страхование с сумм, выплачиваемых наемным работникам по трудовым договорам и договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг; страховых взносов на обязательное пенсионное страхование в виде фиксированного платежа в соответствии с Федеральным законом от 15.12.2001 № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации»;

- отчетность в Фонд социального страхования;

- отчетность по НДФЛ за работников по итогам года;

- отчетность по персонифицированному учету в Пенсионный фонд РФ; иных налогов (в случае наличия объекта налогообложения), в том числе: отчетность по транспортному налогу в соответствии с положениями гл. 28 НК РФ; отчетность по акцизам в соответствии с положениями гл. 22 НК РФ; отчетность по налогу на добычу полезных ископаемых в соответствии с положениями гл. 26 НК РФ; отчетность по земельному налогу в соответствии с положениями гл. 31 НК РФ; налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности) в соответствии с положениями Закона РФ от 09.12.1991 № 2003-1; отчетность по сборам за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; отчетность по Водному налогу; отчетность по налогу на игорный бизнес в соответствии с положениями гл. 29 НК РФ.

При возникновении обязанностей налоговых агентов (по налогу на прибыль, НДС) индивидуальный предприниматель представляет соответствующую отчетность.

Индивидуальные предприниматели, применяющие общий режим налогообложения, не являются плательщиками налога на прибыль организаций, но правила признания доходов и расходов максимально приближены к правилам признания доходов и расходов при определении налоговой базы по налогу на прибыль. Данные учета доходов и расходов и хозяйственных операций используются для исчисления налоговой базы по НДФЛ, уплачиваемой индивидуальными предпринимателями на основании главы 23 НК РФ.

Учет доходов и расходов и хозяйственных операций ведется ИП путем фиксирования в Книге учета доходов и расходов и хозяйственных операций индивидуального предпринимателя операций о полученных доходах и произведенных расходах в момент их совершения на основе первичных документов позиционным способом. Ее форма и порядок заполнения утверждены приказом Минфина и МНС России от 13.08.2002 № 86н/БГ-3-04/430 "Об утверждении Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей".

По итогам года предприниматель представляет в налоговый орган налоговую декларацию не позднее 30 апреля года, следующего за истекшим налоговым периодом. В настоящее время действует форма Налоговой декларации (форма НДФЛ-3), утвержденная Приказом Минфина РФ от 23 декабря 2005 г. № 153н "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) и Порядка ее заполнения".

Исчисление суммы авансовых платежей производится налоговым органом (п. 8 ст. 227 НК РФ). Расчет сумм авансовых платежей на текущий налоговый период производится налоговым органом на основании суммы предполагаемого дохода, указанного в налоговой декларации. Авансовые платежи уплачиваются налогоплательщиком на основании налоговых уведомлений (п. 9 ст. 227 НК РФ): 1) за январь - июнь - не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей; 2) за июль - сентябрь - не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей; 3) за октябрь - декабрь - не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

В случае значительного (более чем на 50 процентов) увеличения или уменьшения в налоговом периоде дохода налогоплательщик обязан представить новую налоговую декларацию с указанием суммы предполагаемого дохода от осуществления деятельности на текущий год. В этом случае налоговый орган производит перерасчет сумм авансовых платежей на текущий год не позднее пяти дней с момента получения новой налоговой декларации по ненаступившим срокам уплаты (п. 10 ст. 227 НК РФ). Уплата налога, доначисленного по налоговым декларациям, порядок представления которых определен настоящим пунктом, производится не позднее чем через 15 календарных дней с момента подачи такой декларации.

В случае прекращения деятельности до конца налогового периода налогоплательщики обязаны в пятидневный срок со дня прекращения такой деятельности или таких выплат представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде (п. 3 ст. 229 НК РФ).

В соответствии со ст. 163 НК РФ с 1 января 2008 года налоговый период для всех налогоплательщиков НДС (в том числе для исполняющих обязанности налоговых агентов, далее - налоговые агенты) устанавливается как квартал. Форма налоговой декларации утверждена Приказом Минфина РФ от 7 ноября 2006 г. № 136н "Об утверждении формы налоговой декларации по налогу на добавленную стоимость и Порядка ее заполнения".

Индивидуальные предприниматели являются плательщиками ЕСН как с доходов от предпринимательской деятельности, так и с выплат, производимых в пользу наемных работников. Согласно ст. 240 НК РФ отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года. В течение отчетного периода по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу исходя из величины выплат и иных вознаграждений, начисленных (осуществленных - для налогоплательщиков - физических лиц) с начала налогового периода до окончания соответствующего календарного месяца, и ставки налога.

Согласно ст. 240 НК РФ налоговым периодом по ЕСН по итогам налогового периода признается календарный год. Налогоплательщики представляют налоговую декларацию по налогу не позднее 30 марта года, следующего за истекшим налоговым периодом. Копию налоговой декларации по налогу с отметкой налогового органа или иной документ, подтверждающий предоставление декларации в налоговый орган, налогоплательщик не позднее 1 июля года, следующего за истекшим налоговым периодом, представляет в территориальный орган Пенсионного фонда Российской Федерации.

Форма налоговой декларации утверждена Приказом Минфина РФ от 31 января 2006 г. № 19н "Об утверждении формы налоговой декларации по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам, и Порядка ее заполнения"

В соответствии с п. 2 ст. 10 Федерального закона № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" объектом обложения страховыми взносами и базой для начисления страховых взносов взносам в Пенсионный фонд РФ по выплатам, производимым в пользу работников, являются объект налогообложения и налоговая база по единому социальному налогу (взносу), установленные главой 24 "Единый социальный налог (взнос)" НК РФ. Отчетными периодами при исчислении пенсионных взносов признаются первый квартал, полугодие, девять месяцев календарного года. Согласно абзацу третьему п. 2 ст. 24 Закона № 167-ФЗ данные об исчисленных и уплаченных суммах авансовых платежей по страховым взносам на обязательное пенсионное страхование страхователь отражает в Расчете, представляемом не позднее 20-го числа месяца, следующего за отчетным периодом, в налоговый орган по форме, утвержденной Министерством финансов Российской Федерации по согласованию с Пенсионным фондом Российской Федерации.

В настоящее время действует форма Расчета, утвержденная Приказом Минфина РФ от 24 марта 2005 г. № 48н "Об утверждении формы Расчета авансовых платежей по страховым взносам на обязательное пенсионное страхование и Рекомендаций по ее заполнению".

Если предприниматель выплачивает доходы своим работникам, он должен представлять в Пенсионный фонд РФ индивидуальные сведения на каждого сотрудника согласно п. 2. ст. 14 Федерального закона от 15 декабря 2001 г. № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" страхователи обязаны представлять в территориальные органы страховщика документы, необходимые для ведения индивидуального (персонифицированного) учета, а также для назначения (перерасчета) и выплаты обязательного страхового обеспечения.

Ежеквартально не позднее 15-го числа месяца, следующего за истекшим кварталом, налогоплательщики ЕСН, производящие выплаты физическим лицам, в том числе и индивидуальные предприниматели, обязаны представлять в региональные отделения Фонда социального страхования РФ сведения (отчеты) по форме, утвержденной Фондом социального страхования РФ (п. 5 ст. 243 НК РФ) Постановлением Фонда социального страхования РФ от 22 декабря 2004 г. № 111 "Об утверждении формы расчетной ведомости по средствам Фонда социального страхования Российской Федерации (форма 4-ФСС РФ)". В этой же ведомости предприниматель отчитывается по страховым взносам на обязательное страхование от несчастных случаев и профессиональных заболеваний.

studfiles.net

Какую отчетность сдает индивидуальный предприниматель

Ведение любой формы бизнеса сопряжено со сдачей отчетностей, в данной статье речь пойдет о том, какую отчетность сдает индивидуальный предприниматель.

УСН и формы отчетов.

Отчеты у ИП зависят в основном от того, какую форму налогообложения он выбрал при регистрации своего бизнеса. Существуют несколько подобных форм. Из них можно выделить упрощенную систему налогообложения или сокращенно УСН. Кроме этого, особой популярностью пользуется режим единого налога на вмененный налог (ЕНВД), налогообложение на системе патента, и, крайне редко, применяется общая система. Рассмотрим каждый из них в отдельности.

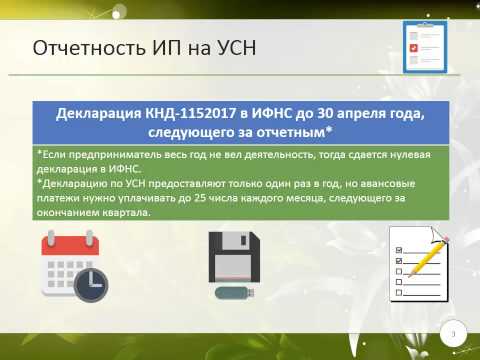

Упрощенные системы помогают снизить налоговое бремя для малого бизнеса. УСН - одна из них. Существуют два «вида» этой системы, облагаемых по разным процентным ставкам. Вне зависимости от того, какой объект налогообложения выбирает предприниматель, ему предстоит предоставлять отчетность в налоговую службу ИНФРС по следующим пунктам:

1. Декларация по УСН. Сдается она ежегодно, всего один раз, последний день сдачи - 30 апреля.

2. Сведения о среднесписочной численности работников (если у предпринимателя есть наемные работники). Подается подобная отчетность тоже всего один раз за целый год в первом квартале, последний день сдачи - 20 января. ИП, которые только зарегистрировали свое дело, и сразу наняли рабочих, должны предоставить подобные сведения уже в следующем, после регистрации, месяце до двадцатого числа.

Каждый, кто собирается начать свое дело, должен знать, какую отчетность сдает индивидуальный предприниматель не только в налоговую службу, но и во внебюджетные фонды. И внебюджетная «тройка» выглядит следующим образом: пенсионный фонд, далее идет фонд социального страхования, и последний, фонд медицинского страхования.

Отчетность в ПФ РФ сдается в форме РСВ-1 ежеквартально, до 15 числа. К примеру, если предприниматель сдается отчетность за первый квартал, то сдать ее нужно до 15 апреля. В фонд социального страхования предприниматель отчитывается в несколько иной форме, и это –«4-ФСС», сроки сдачи аналогичны рассмотренному выше отчету в пенсионный фонд.

ЕНДВ и отчетность.

Если же предприниматель выбрал другую систему налогообложения, например, ЕНВД. То вместо декларации по УСН, он должен ежеквартально предоставить декларацию в связи с применением налога на вмененный доход. Декларация предоставляется каждый квартал до 20го числа месяца, следующего за отчетным. ККМ вести при ЕНВД не обязательно, но чеки по унифицированной форме должны выдаваться по требованию клиента. Бухгалтерский учет ИП не ведет. Но отчетность во внебюджетные фонды остается та же.

Отчеты при ПСН.

Третий вариант - это патентная система. На данный момент это самая легкая форма ведения бизнес деятельности, так как в этом случае не нужно задаваться вопросом, какую отчетность сдает индивидуальный предприниматель, потому что в налоговые органы он не предоставляет никакой отчетности. Сума налога известна заранее, никакой особой формы ведения деятельности не предусмотрено. Однако, у этой системы есть и недостатки. Самый главный из них – это ограниченный список видов деятельности, попадающий под ПСН, то есть предприниматель не может заниматься любой деятельностью на данном режиме, существует установленный законом особый перечень. В качестве бухгалтерского учета ведется книга учета доходов, в связи с применением ПСН.

Общая система и отчетность.

Самой объемистой по количеству сдаваемых отчетов является, конечно же, общая система. В предпринимательской деятельности подобная система используется крайне редко, только в тех случаях, когда осуществляемый вид бизнеса не попадает под рамки особых налоговых режимов. В случае, если предпринимателю пришлось принимать общую систему налогообложения, то ему необходимо сдавать в «налоговую» следующие виды отчетности: декларацию по налогу на добавленную стоимость по различным ставкам, декларацию по налогу на доход с физических лиц с доходов предпринимательской деятельности. В зависимости от того, каким видом деятельности занимается ИП, ему придется сдавать декларацию по транспортному налогу (при наличии на счетах транспорта), декларацию по земельному налогу (если в собственности находится участок земли), декларацию по налогу на имущество.

Таким образом, в зависимости от такого, какой режим налогообложения выберет ИП, зависит то, сколько отчетов он будет сдавать.

Полезные статьи:

Самостоятельно открыть ИП стало прощеМРОТ Минимальный Размер Оплаты ТрудаКакие документы получает ИП после регистрации?

ipregistr.ru

Программа 1С Отчетность предпринимателя

Возможности программы

Программный комплекс «1С Отчётность предпринимателя» помогает:

- отслеживать срок подачи отчётности;

- подготавливать отчётность и сдавать ее через ТКС (посредством интернета) или печатать отчётность в бумажном виде;

- отслеживать срок уплаты налогов и сборов;

- вести аналитический учёт запасов, денежных средств, взаиморасчётов с поставщиками и покупателями.

Отчётность, которую позволяет сформировать программа

Программный комплекс «1С Отчётность предпринимателя» позволяет подготовить и сдать следующую отчётность, подаваемую в налоговую инспекцию:

- декларация по упрощённой системе налогообложения;

- книга учёта доходов и расходов;

- декларация по единому налогу на вменённый доход;

- 2 - НДФЛ по сотрудникам;

- сведенья о средне — списочной численности (подаются ежегодно в январе за предыдущий год).

Также функционалом программы предусмотрена возможность подготовки и подачи следующей отчетности, сдаваемой в ПФР: РСВ-1; СЗВ-6-2; 4-ФСС; АДВ-6-2.

Основные модули программы

Программа 1С: Предприятие 8.2 включает следующие основные модули: набор записей; управляемое приложение; сеанс работы; объекта; обычное приложение; внешнего соединения; форм и общий модуль.

Каждый программный модуль имеет свой функционал. Обрабатывает событие авторизации в программе модуль внешнего соединения. Для отслеживания завершения и запуска работы системы применяется модуль управляемого приложения. Модуль сеанса позволяет отслеживать права доступа пользователя. Общие модули содержат набор функций и алгоритмов для выполнения необходимых процедур. Модуль объекта позволяет создавать объекты, к которым относятся создание справочника, документа и т. д. Модуль формы позволяет обрабатывать действия пользователя – нажатие кнопок, запись отчёта и другие. Модуль наборов записей предусматривает совершение стандартных событий при записи, перед записью или после записи документа.

Программа скомпилирована таким образом, чтобы предоставить самостоятельную возможность доработки и разработки пользователю необходимых решений. При этом программа продолжает подгружать обновления отчётов и других бланков, если решения установлены как внешние доработки и отчёты.

Программа позволяет индивидуализировать стандартные бланки счетов на оплату, товарных чеков и иных документов путём их дополнения логотипом компании и другими средствами индивидуализации.

1С Отчётность предпринимателя позволяет загружать из интернет-банка выписки, избавляя от необходимости их ручного набора и записи в систему.

programmist1s.ru

Три главных финансовых отчета предпринимателя

Бизнес — это сложная система, в которой много составляющих. Предприниматель управляет продажами, развивает продукт, настраивает маркетинг и руководит сотрудниками. Части системы взаимосвязаны — без маркетинга не будет продаж; без персонала некому развивать продукт. Взаимосвязи в бизнесе бывает сложно отследить и оценить. Но все они находят свое отражение в финансах — крови бизнеса, которая помогает двигать его вперед.

Сегодня расскажем о ключевой составляющей управления бизнесом — составлении финансовой отчетности, и разберем три важнейших отчета.

Зачем вести финансовые отчеты

В бизнесе обычно ведут две отчетности по управлению деньгами: бухгалтерскую и финансовую. Бухгалтерские отчеты создают, чтобы сдавать в налоговую, а финансовый учет помогает увидеть реальную ситуацию с деньгами в бизнесе и принимать решения. Часто финансовые отчеты собственник составляет самостоятельно или вместе с финансовым менеджером.

У предпринимателя всегда есть более важные дела, чем отчетность. Нужно подписать новый контракт, договориться с поставщиком или съездить на производство. Поэтому отчетность ведется от случая к случаю, траты и доходы забывают учитывать, показатели не считают, а затраты не классифицируют. Такой подход работает до тех пор, пока предприниматель не столкнется с серьезными финансовыми проблемами — кассовым разрывом или дефицитом, убыточностью ключевых клиентов или просроченными платежами.

Мы рекомендуем управлять финансами осознанно. Поэтому перед рассказом об отчетах давайте разберемся, зачем они нужны.

- 1. Чтобы избежать критических ошибок. Без отчетности предприниматель слабо осознает свои действия — кажется, что он может безболезненно вынуть из бизнеса деньги или взять очередной транш кредита. Но и то и другое может оказаться губительным и уничтожить компанию.

- 2. Чтобы принимать взвешенные решения. Без отчетности предприниматель действует вслепую — он идет в неизвестность и полагается только на свое чутье. Иногда риск оправдан, но в перспективе выигрывает холодный расчет и рациональность.

- 3. Чтобы видеть свой бизнес. Для многих предпринимателей компания — это эфемерная сущность. Есть сотрудники, офис, склады и товар. Но все это живет в параллельных измерениях. Отчетность помогает свести все к одному знаменателю и увидеть бизнес целиком.

Отчетность помогает не совершать ошибок, принимать взвешенные решения и глубже понимать текущую ситуацию. Для каждого из приведенных сценариев есть свой отчет. Мы разберем их на реальных примерах.

Отчет первый. ДДС или движение денежных средств

Каждому хочется избежать ошибок — вовремя получать оплату, не попадать под налоговые штрафы и избегать кассовых разрывов. Все эти задачи решает отчет о движении денежных средств или ДДС.

Компания Николая М. ремонтирует нежилые помещения — одновременно бригады работают на 5 объектах. Бизнес новый, чтобы завлечь клиентов Николаю приходится давать отсрочку. Он фиксирует приходы и расходы, поэтому точно знает, когда возникает кассовый разрыв и компании требуется дополнительное финансирование.Финансовый отчет о движении денежных средств содержит все приходы и расходы средств компании за период.

ДДС показывает, сколько денег компания получила и сколько заплатила, сколько у нее было и сколько осталось. В него заносят каждую операцию — приход или расход; отмечают, кому заплатили и откуда получили деньги; делят движения средств по категориям.

Даже в небольшом бизнесе счет операций может идти на сотни. Кофейня закупает зерно, воду, молоко и бумажные стаканчики; платит обжарщику, баристе и уборщице; рассчитывается по аренде, налогам и кредитам. И каждая из этих операций может кардинально изменить положение бизнеса. ДДС предупредит предпринимателя, если что-то пойдет не так.

ДДС

| Деньги на начало | 100 000 ₽ | |

| 1 июля | Предоплата | 90 000 ₽ |

| 2 июля | Аванс сотрудникам | -60 000 ₽ |

| 3 июля | Аренда | -20 000 ₽ |

| 4 июля | Закупка сырья | -100 000 ₽ |

| 5 июля | Займ собственнику | 5 000 ₽ |

| Деньги на конец | 5 000 ₽ |

Отчет второй. ОПУ или отчет о прибылях и убытках

Когда предприниматель разберется с поступлениями и выплатами денег, встанет вопрос о прибыльности всего бизнеса. Прибыль — это то, ради чего большинство открывает свое дело. Если компания не зарабатывает, то и развивать ее не хочется. Разобраться в вопросе прибыли поможет отчет о прибылях и убытках или ОПУ. Еще этот отчет называют P&L или «пиэнэль» — от английского «Profit & Loss».

Интернет-магазин Антона растёт — он видит, что от месяца к месяцу выручка и количество клиентов увеличивается, но денег не становится больше. Он составил ОПУ, чтобы понять, куда уходят деньги. Так Антон выяснил, что большую часть дохода съедает аренда офиса и склада. Поэтому он перевёл сотрудников на удалённую работу и этим увеличил маржинальность компании.Отчет о прибылях и убытках дает понять, что происходит с деньгами: компания их сжигает или увеличивает.

Без ОПУ бизнес похож на черный ящик — непонятно, к чему приводят вложения и куда уходят деньги. Отчёт помогает проанализировать обязательства компании — если ей должны больше, чем она, то всё идёт хорошо. Если наоборот — пора что-то менять.

ДДС и ОПУ полезно рассматривать в связке. Первый отчет показывает фактическое движение средств, а второй — обязательства, которые взял на себя бизнес. Если не вдаваться в детали, то ДДС рассказывает о том, что с деньгами происходит сейчас, а ОПУ — что с ними произойдет дальше. Чтобы принять взвешенные решения, важно видеть и то и другое.

ОПУ

| Выручка | 800 000 ₽ |

| Себестоимость | 600 000 ₽ |

| Прибыль до налога | 200 000 ₽ |

| Налог | 40 000 ₽ |

| Чистая прибыль | 160 000 ₽ |

Отчет третий. Баланс

Чтобы принимать управленческие решения, собственнику бизнеса нужна информация. Ему полезно видеть бизнес целиком — оценить и понять все детали. Для этого предназначена Балансовая отчетность или Баланс.

Андрей закупает в Китае селфи-палки и продает их через розничные точки в крупных торговых центрах. Баланс помогает ему понять, какая часть денег сейчас «в товаре» — он не сможет их быстро выдернуть и направить на набирающие популярность спиннеры. Чтобы сыграть на спросе Андрею придется брать займ у партнера или идти в банк за кредитом.Баланс — это подведение итогов: срез компании в конкретный момент времени.

В Балансе сводятся все активы компании — то, чем она владеет; и пассивы — те средства, на которые живет. То есть, с одной стороны, это оборудование, сырье и товары на складе, а с другой — кредиты и займы, вложения в уставный капитал и нераспределенная прибыль. Актив и пассив баланса всегда равны между собой — в мире ничто не возникает из пустоты.

У денег в активах несколько агрегатных состояний. Оборудование сложно продать, а деньги на счете легко пустить в оборот. Чем легче высвободить вложения, тем выше ликвидность актива. С другой стороны у каждого пассива есть своя степень срочности — что-то нужно быстро вернуть, что-то может быть с компанией все время. Баланс помогает увидеть, в каком состоянии сейчас находятся деньги, и соотнести ликвидность и срочность.

БАЛАНС

| Оборотные активы | Обязательства | ||

| Деньги в кассе | 10 000 ₽ | Кредиторская задолженность | 90 000 ₽ |

| Кофе в зёрнах | 30 000 ₽ | ||

| Бумажные стаканы | 10 000 ₽ | ||

| Основные средства | Капитал и резервы | ||

| Кофемашина | 40 000 ₽ | Собственный капитал | 10 000 ₽ |

| Кофемолка | 20 000 ₽ | Нераспределённая прибыль | 10 000 ₽ |

| Активы | 110 000 ₽ | Пассивы | 110 000 ₽ |

Шпаргалка

- Отчетность помогает не совершать ошибок, выступает базой управленческих решений и дает предпринимателю возможность увидеть бизнес целиком.

- Отчет о движении денежных средств или ДДС помогает планировать финансовые потоки и избегать кассовых разрывов.

- Отчет о прибылях и убытках или ОПУ помогает соотнести обязательства и понять, как бизнес зарабатывает деньги.

- Балансовый отчет или Баланс — это срез бизнеса на определенную дату. Он помогает соотнести ликвидность активов и срочность пассивов.

planfact.io

Отчетность ИП в Москве. Услуги сдачи отчетов для индивидуальных предпринимателей

Одной из ключевых операций, выполняемой ИП в ведении учета документации является бухгалтерская отчетность. Владелец ИП фиксирует расходы и доходы его организации в специальной Книге учета. Согласно формулировке законодательства РФ, индивидуальный предприниматель может пользоваться упрощенной системой налогообложения.

Одной из ключевых операций, выполняемой ИП в ведении учета документации является бухгалтерская отчетность. Владелец ИП фиксирует расходы и доходы его организации в специальной Книге учета. Согласно формулировке законодательства РФ, индивидуальный предприниматель может пользоваться упрощенной системой налогообложения.

Спектр услуг для ИП, который заключает в себе применение упрощенного варианта:

- вести записи в книге учета доходов и расходов;

- расчет суммы, необходимой для внесения Единого налога;

- произведение расчетов по производимым взносам в Пенсионный фонд;

- подсчет суммы, которая выдается работникам в качестве заработной платы;

- сводка операций, совершаемых в кассе;

- помощь индивидуальному предпринимателю в произведении расчетов по взносам ПФР и ФСС;

- демонстрация книги учета, предоставление отчетов выплачиваемых налогов в ПФР, ФСС, ИФНС.

Ниже приведены цены для индивидуального расчета суммы разных бухгалтерских услуг для индивидуального предпринимателя - воспользуйтесь нашим калькулятором

Бухгалтерские услуги по ежемесячному обслуживанию ООО, ЗАО, ОАО

(Проверка правильности составления первичных документов, бухгалтерское консультирование, отчет, подготовка и сдача отчетности в ИФНС, ПФР, ФСС через Интернет)

| "Классик 10" | Бухгалтерское сопровождение до 10 первичных документов в месяц, расчет з/п до 3 сотрудников, изготовление до 5 первичных документов в месяц | 7 800 | 5 800 | 5 500 | 6 200 |

| "Классик 30" | Сопровождение до 30 первичных документов в месяц, расчет з/п до 10 сотрудников, изготовление до 5 первичных документов в месяц | 12 500 | 10 800 | 9 800 | 11 200 |

| "Классик 50" | Сопровождение до 50 первичных документов в месяц, расчет з/п до 15 сотрудников, изготовление до 5 первичных документов в месяц | 14 000 | 12 000 | 11 000 | 13 000 |

| "Классик 100" | До 100 первичных документов в месяц, расчет з/п до 20 сотрудников, изготовление до 10 первичных документов в месяц | 19 000 | 17 200 | 15 000 | 18 000 |

| "Премиум250" | До 250 первичных документов в месяц, расчет з/п до 20 сотрудников, изготовление до 15 первичных документов в месяц | 25 500 | 25 500 | 20 000 | 24 000 |

| "Премиум300" | До 300 первичных документов в месяц, расчет з/п до 25 сотрудников, изготовление до 30 первичных документов в месяц | 32 000 | 31 000 | 29 000 | 30 500 |

| "Платинум" | Свыше 300 первичных документов в месяц, расчет з/п свыше 25 сотрудников, изготовление свыше 30 первичных документов в месяц | 44 000 | 41 500 | 36 000 | 42 000 |

Прайс на бухгалтерские услуги по ежемесячному обслуживанию для индивидуального предпринимателя

(Проверка правильности составления первичных документов ИП, консультация, отчётность, подготовка и сдача отчётности в ИФНС, ПФР, ФСС и прочие услуги через Интернет)

| "Стандарт 10" | Сопровождение до 10 первичных документов в месяц, расчет з/п до 3 сотрудников, изготовление до 5 первичных документов в месяц | 3 000 | 2 000 | 1 800 | 2 000 |

| "Стандарт 30" | До 30 первичных документов в месяц, расчет з/п до 10 сотрудников, изготовление до 5 первичных документов в месяц | 4 300 | 3 500 | 2 800 | 4 000 |

| "Стандарт 50" | До 50 первичных документов в месяц, расчет з/п до 15 сотрудников, изготовление до 5 первичных документов в месяц | 5 500 | 4 900 | 4 600 | 5 100 |

| "Стандарт 100" | До 100 первичных документов в месяц, расчет з/п до 20 сотрудников, изготовление до 10 первичных документов в месяц | 8 000 | 7 300 | 6 900 | 7 500 |

Прайс на ежеквартальное обслуживание ИП

| "Нулевой" | Подготовка бухгалтерского "нулевого" отчета в ИФНС, ФСС, ПФР | 2 000 | 1 000 | 1 000 | 1 000 |

| "Старт" | Сопровождение до 15 первичных документов в квартал, без начисления заработной платы, подготовка и сдача полного комплекта отчетности в ИФНС, ПФР, ФСС по почте | 6 000 | 4 500 | 4 000 | 6 000 |

| "Старт Плюс" | Сопровождение до 30 первичных документов в квартал, без начисления заработной платы, подготовка и сдача полного комплекта отчетности в ИФНС, ПФР, ФСС по почте | 9 000 | 7 500 | 7 000 | 8 500 |

| "Старт Премиум" | Сопровождение до 50 первичных документов в квартал, начисление заработной платы до 3 сотрудников, консультации , подготовка и сдача полного комплекта отчётности в ИФНС, ПФР, ФСС по почте | 13 000 | 11 200 | 10 000 | 12 000 |

Прайс-лист на дополнительный перечень услуг ИП

| Восстановление бухгалтерского учета | 1 500/час |

| Составление и сдача дополнительных форм отчётности специалистами (за 1 отчетную форму) | 1 300 |

| Составление и сдача уточненной декларации за прошлый период специалистами | 1 300 |

| Разработка учетной политики | 3 000-5 000 |

| Сопровождение камеральной проверки специалистами | 8 000 |

| Сопровождение выездной проверки | 3 000/час |

| Бухгалтерское представительство по различным вопросам в государственных органах: ФНС, внебюджетные фонды (за 1 поездку) | 3 500 |

| Получение в ИФНС справки об открытых счетах | 4 000 |

| Получение в ИФНС справки об отсутствии задолженности | 4 000 |

| Получение в ИФНС уведомления о возможности применения упрощенной системы налогообложения | 1 500 |

| Сверка с ИФНС по каждому КБК за 1 год | 1 200/час |

| Разработка бухгалтерского графика документооборота | 1 200/час |

| Разработка оптимальной схемы бухгалтерского взаимодействия с контрагентами по основным хозяйственным операциям клиента в том числе, составление контрактов, разработка первичных документов по каждой сделке (Акты об оказании услуг, выполненных работ, отчеты агента, доверенности и т.п.) в случае отсутствия унифицированных форм. Не более 5 договоров одного вида. При возможности оптимизируется налогообложение | 1 200/час |

| Услуги сверки с ИФНС по каждому КБК за 1 год | 1 200/час |

Узнать стоимость

Заказать квалифицированного специалиста для ведения бухгалтерского учета

Заказать квалифицированного специалиста для бухгалтерского обслуживания

Если вы решили вести отчётность ИП

В таком случае вам необходимо учесть тот факт, что за неуплату налогов ИП может понести наказание (привлечение к уголовной ответственности). И не смотря на то, что вы оплатите выдвинутый вам штраф, все равно не можете получить гарантию того, что будет снята уголовная ответственность. Именно поэтому мы советуем вам довериться специалистам по ведению документов ип.

Чтобы добится успехов в предпринимательской деятельности, ознакомьтесь с тем, как не допустить распространенные ошибки. Даже если вы самолично представляете и работаете по упрощенной системе, указанной выше, эти факторы не освобождают ИП от сдачи отчетов в госучреждения. Стоит учесть тот факт, что отчётность ИП нужно сдавать раз в квартал. За непредставление этих ведомостей вас, как предпринимателя, могут оштрафовать на крупные суммы. Как же ИП должен сдавать отчетность ИП? Следует отметить, что в наше время существуют учреждения, специалисты которых сопровождают услуги по сопровождению деятельности Индивидуального Предпринимателя, в том числе и отчетность ИП. Заплатив определенную сумму, специалисты предоставят консультацию ИП, где ответят на все интересующие вас вопросы и объяснят как правильно составить отчётность.

Отчётность Индивидуального Предпринимателя

Отчётность индивидуальных предпринимателей без наемных сотрудников.

1. Единая отчётность на каждой функции при налогообложении.

В случае когда в имуществе ИП находится участок земли, используемый в его бизнесе или в качестве его персональных застроек, подается налоговый нормативно-правовой акт за 12 месяцев на налоги за землю. Форма кода налогового нормативно-правового акт - 1153005. Отчетность предоставляется до 1 февраля, того года, который следует сразу за отчетным промежутком времени. Начиная с 2015 года вступил закон, согласно которому можно не сдавать данный нормативно-правовой документ. Однако за 2014 год отчётность должна быть подана.

2. Предприниматели, работающие по единой системе налогообложения должны подавать следующие бухгалтерские отчетности.

Во-первых, документ по налогу на добавочную стоимость. Подается он по форме 1151001 один раз за три месяца. Срок, за который можно подать отчет для ип- 25 число месяца, который следует сразу после прошедшего налогового периода. Таким образом, нормативно-правовой документ за последние три месяца подается ИП до 25 января, а за последние три месяца не позже 25 января, 25 февраля, 24 марта.

Налог отчётности на доход физического лица ( то есть декларация о возможных доходах) должен подваться сразу, как только состоялся факт получения прибыли от работы ИП на протяжении 5 суток по окончания месяца с момента получения дохода. Документация подается с целью формирования авансовых оплат за налог на прибыль физ. лиц, которые выплачивались на протяжении всего года. Бывают ситуации, когда человек уже немалое количество времени занимается предпринимательской деятельностью и серьезных перемен в сумме дохода не предвидеться, то данную форму отчета разрешается не предоставлять. Расчет налоговых предоплат рассчитывают по документам поданным за прошлые налогооблагаемые участки времени.

Налоговая документация на доходы физ. лиц должна подаваться до 15 июня того года, который следует за налогооблагаемым.

За все время этого периода, руководитель ИП должен выплатить:

- за январь - июнь до 15 июня сумму равную 50% от всего объема налоговых авансов за этот год;

- за июль-сентябрь до 15 октября сумму равную 25% от всего объема налоговых авансов за этот год;

- за декабрь до 15 января сумму равную 25% от всего объема налоговых авансов за этот год.

Упрощенная система налогообложений требует такие отчеты:

Налоговый отчет по единому налогу, который следует выплачивать предпринимателю из-за использования упрощенной системы обложения налогом. Все документы подаются по форме 1152017 до 30 апреля того года, который следует за налоговым промежутком.

Подавать декларацию следует один раз в году.

Налоговые авансы подаются за первый квартал, за первые полгода, за первые девять месяцев ровно до 25 числа того месяца, который идет после отчетного периода. Годовой налог оплачивают до 30 марта того года, который идет после налогового периода. Налоги за аванс высчитываются аналогично годовым налогам - от общего обема прибыли и расхода, а не от возможной прибыли,что делается в единой системе налогообложений.

В бухгалтерию отчет на единый налог на вмененные доходы подаются следующие документы.

Документы на единый налог на вмененные доходы по форме 1152016 один раз на три месяца 20 числа того месяца, который идет после того как прошел наоговый период. Налоги необходимо оплатить до 25 числа.

Бухгалтерские отчеты для индивидуального предпринимателя с нанятыми сотрудниками.

В отчеты таких предпринимателей входят отчеты по взносам и налогам сотрудников. Стоит отметить, что на такие отчеты, оплачиваемые из суммы прибыли и выплачиваемые физлицам, не оказывает влияние система налогообложений. Список документов будет одним на все системы налогооблажений.

Таким образом в отчетность входят:

- расчетные документы в ФСС, которые подаются в учреждения фонда соцстраха, где индивидуальный предприниматель состоит в качестве работодателя. Данный документ должен подаваться до 25 числа того месяца, который идет после отчетного периода. Сдавать отчет необходимо за первые три месяца, шесть месяцев, девять месяцев и год. Ведомость включает в себя два варианта взносов - это взносы по временной нетрудоспособности и взносы на ОСС от профзаболеваний и травм, полученных на предприятии.

- расчет по СВ, уже начисленный и выплаченный, на ОСС плательщиками СВ, которые должны заниматься выплатами физ. лицам. Подавать документ необходимо до 15 числа второго месяца после отчетного периода. Данный документ подают за первые три месяца, шесть месяцев, девять месяцев и год. Направляют документ в ПФ по месту регистрации индивидуального предпринимателя.

- индивидуальные отчеты по форме РСВ-1.

- отчеты о доходах физ. лиц, которые необходимо подать до 1 марта года, следующего за отчетным периодом.

Отчеты, предоставляемые Индивидуальным Предпринимателем: налоговая, бухгалтерская, финансовая.

Если мы будем говорить об отчетах по налогам, предоставляемой предпринимателем, то следует отметить, что на неё влияет выбранная система отчетов по оплачиваемым налогам. Есть существенная разница между предпринимателями, предоставляющие оплату по УСН и теми, кто находятся на общей системе: первые подают общий отчет по налоговым действиям, в то время как вторые обозначенные - доходную декларацию и отчет о превышении получаемых средств ( в случае, если таковое есть).

Если мы будем говорить об отчетах по налогам, предоставляемой предпринимателем, то следует отметить, что на неё влияет выбранная система отчетов по оплачиваемым налогам. Есть существенная разница между предпринимателями, предоставляющие оплату по УСН и теми, кто находятся на общей системе: первые подают общий отчет по налоговым действиям, в то время как вторые обозначенные - доходную декларацию и отчет о превышении получаемых средств ( в случае, если таковое есть).

Обозначенное выше не имеет никакого отношения к налогам по земельной территории и к с/х налогам, а также докладываемым сведениям в государственные фонды.

Индивидуальные предприниматели обязаны вести бухгалтерский учет. Это обозначено в федеральном законодательстве 6 декабря 2011 года №402-ФЗ. Но трактовка этого закона двояка: в том случае, если ИП докладывается о своих доходах и расходах или ведет отчет по другим налогооблагаемым объектам, то гражданин может не вести бухгалтерскую документацию. Из этого следует, что предприниматель имеет право не сдавать отчет, не зависимо от того на какой системе налогообложения находится его предпринимательская деятельность.

Однако, не взирая на тот факт, что ИП может не вести документы, указанные выше, он всё равно должен делать заметки о распоряжении денежными средствами. Обратимся к Национальному стандарту формы № 1. В этом документе указано, что предприниматель обязан фиксировать свою деятельность в книге учета и в прочих документах.

Предприниматель может оформлять отчетность в электронном варианте только при следующих условиях:

- данные, внесенные ранее, не смогут быть отредактированы;

- книга, оформленная в электронном виде, будет распечатана..

Если же книга учета будет подвержена редактированию, то руководитель ИП должен будет заверить эти изменения росписью или печатью. Излагать информацию в книге учета предпринимательской деятельности необходимо развернуто и точно. Срок её применения - год. Все основные отчеты ИП должны прописываться в этом документе.

bukhgalterskiye-uslugi.ru

Финансы индивидуального предпринимателя

Цель любой предпринимательской деятельности – извлечение прибыли. Совокупность прибыли и процентов, получаемых при ее использовании, образует финансы ИП.

Прибыль – разница между полученным доходом и затратами ИП, полученными в процессе получения данного дохода.

Доходы ИП

В законодательстве сказано, что доход ИП включает в себя все денежные средства, получаемые предпринимателем в процессе деятельности:

- Прибыль, получаемая при реализации услуг, товаров, работ.

- Доход при реализации имущества, ценных бумаг, собственных активов.

- Внереализационные доходы.

Доходы должны быть отражены в бухгалтерской документации и в налоговой отчетности.

Правильный учет доходов также необходим при оценке возможности использовать УСН.

Прибыль ИП

При организации предпринимательской деятельности важно правильно рассчитать прибыль, т.к. это главный критерий, отражающий ее эффективность, делать это следует ещё до направления инвестиций в проект, на этапе составления бизнес-плана.

Другой важный вопрос - распределение прибыли ИП. Важно точно знать, какую часть прибыли необходимо направить в развитие бизнеса, какую - желательно, а какую можно вывести из оборота и потратить на собственные нужды. Недофинансирование, как, впрочем, и неэффективные вложения - нередкая проблема, поэтому подходить к распределению прибыли стоит очень взвешенно.

Оптимально большую часть прибыли вкладывать в свой бизнес, образовывая новые активы, которые обернутся при умелом управлении большей прибылью в будущем.

Учет доходов и расходов ИП

По законодательству каждый предприниматель должен вести учет своих доходов и расходов, своевременно отображая эту информацию в отчетах. Это необходимо для правильного начисления налогов, для возможности применения УСН при условии сохранении максимального оборота ИП. Но для предпринимателя данные показатели тоже чрезвычайно важны. Проанализировав отчет, можно представить реальную картину положения дел в бизнесе. Профессионалы так же рекомендуют каждый год проводить анализ финансового состояния ИП. В результате выявляются те сферы бизнеса, которые нуждаются в оперативном вмешательстве.

Мои финансы — интернет-сервис для ведения бухгалтерии и сдачи отчетности для предпринимателей

Сервис для ведения бухгалтерии и сдачи отчетности, разработанный для малых предпринимателей. Сервис помогает людям сохранять время и фокусироваться на бизнесе.

Прямо сейчас, вы можете попробовать наш сервис в действии совершенно бесплатно!

Возможности сервиса

my-fin.ru