Срок подачи декларации по НДС в 2016 году: особенности расчетов. Ндс подача декларации

Как подается налоговая декларация по НДС. Электронное декларирование

Перед тем, как рассмотреть состав и порядок действий в заполнении налоговой декларации по НДС, определим, кто же все-таки обязан платить НДС и в оговоренные законодательством сроки предоставлять декларацию. НДС является косвенным налогом и обязанность по исчислению налога накладывается на продавца (при продаже товаров, работ или услуг).

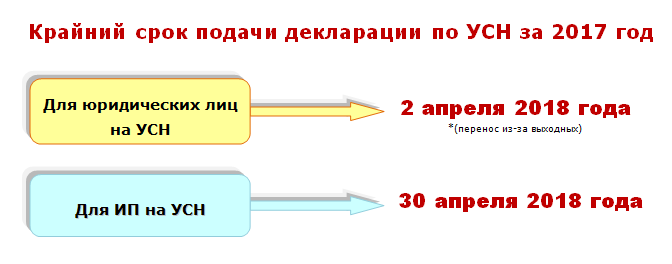

К налогоплательщикам НДС относятся все организации (в том числе некоммерческие организации), а также индивидуальные предприниматели. Исключение составляют организации и ИП, которые используют такие специальные режимы как упрощенная система (УСН) и единый налог на вмененный доход (ЕНВД). Остальные исключения следует смотреть в статье 145 НК РФ.

Однако, в некоторых случаях (они обозначены в статье 161), даже организации и ИП, попадающие под исключения, обязаны исчислить налог и вовремя предоставить декларацию. В этих случаях ИП и юрлица приобретают статус налогового агента.

Мы обозначили, кто должен платить НДС и предоставлять декларацию. Далее рассмотрим порядок составления этой декларации. Итак, предприниматель рассчитал налог, а точнее его сумму, и появляется вопрос: «как заполняется декларация по НДС?»

Для ответа на этот вопрос необходимо руководствоваться новым Приказом ФНС России (№ ММВ-7-3/558@) от 29.10.2014. Эта форма декларации является новой. Что же изменилось в новой декларации по сравнению с предыдущими стандартами?

- В декларацию теперь включаются сведения, которые указаны в книге покупок и в книге продаж. Если предприниматель осуществляет посредническую деятельность, то в декларацию он включает сведения, которые указывают в журнале учета выставленных и полученных счетов-фактур.Описанное выше нововведение призвано повысить качество и оперативность проводимого анализа и выездных проверок. Т.е. получение данных из книги покупок и продаж увеличивает охват для инспекторов. Также, очевидно, что данное изменение усилит контроль за декларированием доходов налогоплательщика.

- Другое важное изменение — это способ подачи декларации, а точнее ее носитель. В данное время в стране идет активное внедрение информационных технологий. Это происходит как в организациях, так и в быту. Для налоговых служб очень важным является оперативность представляемой информации. В связи с этим теперь все плательщики НДС будут сдавать декларацию в электронном виде. В том числе и налоговые агенты. Хотя для этой группы есть исключения. Например, если на момент подачи декларации ССЧ агента меньше 100 человек, он вправе представить декларацию на бумаге. Декларация налогового агента в этом случае ничем, кроме способа подачи, отличаться не будет.

Электронное декларирование НДС

Подробнее рассмотрим, что такое представление в электронном виде. Это можно сделать тремя способами:

- По телекоммуникационным каналам связи (так называемые ТКС)

- С помощью специального оператора

- Через сайт Налоговой службы РФ

Чтобы подать декларацию НДС через специального оператора необходимо сделать следующее.

- Заключить договор со специальным оператором. Конечно же, выбирать нужно самого надежного. Всего существует 80 организаций федерального уровня. К самой крупной и популярной относится ЗАО «Контур».

- Получить лицензию на право использовать средство защиты информации (СКЗИ).

- Установить электронную подпись (КЭП).

Выполнить нижеперечисленные пункты вам обязательно поможет тот оператор, с которым будет заключен договор. Нужно будет:

- сформировать отчет, и отправить его, предварительно заверив его КЭП,

- дождаться подтверждения, о том, что отчет принят.

Отметим, что скачать налоговую декларацию по НДС (для ознакомления, а также для налоговых агентов, попадающих под исключение в способе подачи) можно на сайте налоговой службы РФ (http://www.nalog.ru/) либо воспользоваться правовыми ресурсами (www.consultant.ru/ , а также www.garant.ru).

Ответственность при нарушениях в подаче декларации по НДС

В случае, если предприниматель опоздал с подачей декларации (или вообще не представил ее), к нему применяются штрафные санкции. Это прописано в статье 119 НК РФ. Размер штрафа за последнее время не изменился, он как и прежде составляет 5 % от суммы неуплаченного налога. Кроме этого, если налогоплательщики (а также налоговые агенты) продолжают осуществлять реализацию товаров или услуг и при этом выставляют счета-фактуры, непредставление налоговой декларации по НДС, влечет за собой принудительную приостановку операций по всем расчетным счетам.

Итак, подведем итоги:

- Налоговая декларация по НДС должна быть подана в инспекцию в срок не позднее 25-го числа (в месяце, который следует за кварталом).

- Декларация должна быть сдана в электронном виде.

- Декларацию представляют все плательщики НДС, а также налоговые агенты.

- За непредставление декларации с налогоплательщика взимается штраф (5% от суммы налога, который не был уплачен) Декларация, которая подана на бумаге, будет считаться неподанной.

ipshnik.com

О подаче налоговой декларации по НДС

Каким способом подается декларация?

Декларация подается в электронной форме через личный кабинет плательщика на портале Министерства по налогам и сборам

Как часто подается декларация?

Декларация подается каждый квартал

В какие сроки подается декларация?

Декларация подается не позднее 20-го числа месяца, следующего за отчетным кварталом.

В случае, если последний день срока подачи декларации приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день.

Где найти форму декларации?

Форму декларации см.здесь

Какая информация указывается в декларации?

• выбирается признак плательщика

- иностранная организация, оказывающая услуги в электронной форме физическим лицам в Республике Беларусь – это иностранная организация, оказывающая услуги в электронной форме и осуществляющая расчеты с покупателями за эти услуги

- иностранный посредник в расчетах – это иностранная организация, осуществляющая посредническую деятельность на основании договоров с иностранными организациями, оказывающими услуги в электронной форме

• выбирается период, за который представляется декларация:

номер квартала и год

• указывается тип декларации – уточненная, если выбран квартал, за который декларация была представлена ранее

• заполняются сведения, необходимые для расчета налога

- код валюты, в которой оказаны услуги,

- стоимость оказанных услуг в валюте платежа (с учетом суммы налога).

Пересчет в белорусские рубли производится автоматически

В каких случаях подается уточненная декларация?

Уточненная декларация подается в двух случаях:

1) если плательщиком получено уведомление от налогового органа по результатам проведения камеральной проверки (п. 5 ст. 70 Налогового Кодекса Республики Беларусь)

2) если плательщиком выявлены ошибки в ранее представленной декларации

В уточненной декларации указывается разница в сравнении с ранее представленной декларацией?

Нет, в декларации, уточняющей ранее представленные показатели, следует указать всю сумму оказанных услуг за отчетный квартал

Какой курс валюты применяется при расчете налога?

Стоимость оказанных услуг пересчитывается в белорусские рубли по официальному курсу Национального Банка Республики Беларусь на последний день отчетного периода:

За I квартал – на 31 марта

За II квартал – на 30 июня

За III квартал – на 30 сентября

За IV квартал – на 31 декабря

Размер ставки НДС?

Ставка налога составляет 20%. (Стоимость оказанных услуг (с учетом включенной в нее суммы налога) умножается на 20 и делится на 120)

Как подписать декларацию?

Декларация подписывается "облачной" электронной цифровой подписью

Что является подтверждением об отправке декларации?

Подтверждением является сообщение на экране об успешной отправке декларации

Подробную информацию о приеме декларации порталом и налоговым инспектором можно сформировать в PDF-файле

www.nalog.gov.by

Срок подачи декларации по НДС: как правильно сдавать

Декларация по НДС подается по итогам каждого года в адрес налоговых органов. Подача производится только в электронной форме, вне зависимости от численности сотрудников.

В какой срок сдается декларация в 2016 году?

Общие сроки уплаты НДС в последнее время были продлены ровно на пять дней. Получается, что согласно новым законам, теперь срок заканчивается 25-ым числом месяца, следующего за отчетным кварталом. Это касается и документов, которые подаются за последний квартал в предыдущем году. Их надо отправить не позднее 25 января 2016 года.

О составе декларации

Заполнение титульного листа в таких документах обязательно. Вне зависимости от того, на каком основании уплачивается НДС, какова численность предприятия.

Сроки декларации и уплаты

Титульный лист содержит сведения, которые касаются:

- Описания декларации как первичной или уточненной.

- Того, кто подает декларацию. Нужно написать название, ИНН вместе с КПП, привести другие подобные сведения.

- Периода, по которому предоставляется документ. Указывают не только год, но и квартал, с помощью соответствующего кода.

Заполнение других разделов тоже важно, но оно во многом зависит от того, кто именно отвечает за оформление и подачу декларации. И от того, какие операции совершаются на протяжении налогового периода.

Кто именно должен подавать декларацию по НДС?

Есть лишь несколько категорий граждан, которые освобождаются от подачи деклараций. К ним относят:

- участников инвестиционного товарищества, которые не являются уполномоченными управляющими

- фирмы, освобожденные от уплаты НДС по закону

- предприятия, которые перешли к уплате единого сельскохозяйственного налога

- те, чья деятельность облагается единым налогом на вмененный доход

- фирмы, которые приняли решение о переходе к упрощенной системе налогообложения

Иногда фирмам нужно подавать декларацию, даже если в обычных условиях они от этого освобождаются:

- При выписке счет-фактур с выделенным НДС

- При уплате налогов в роли налогового агента

Уточнение деклараций и наказание за несоблюдение сроков

Внесение корректировок

Корректирующие декларации с исправлениями представляются в том случае, если были обнаружены ошибки либо несоответствия в данных. Если исправление будет сделано уже после того, как прошло время для подачи документов, согласно обычному порядку, то налогоплательщик перечисляет также недоимку и пени. Только в этом случае его освободят от уплаты штрафов. На титульном листе уточненных деклараций обязательно указывают номер корректировки.

На организации, которые не соблюдают требований, установленных законом, накладывается административная ответственность в виде штрафа. Фирму сочтут нарушителем положений, связанных с оформлением документов.

Правила сдачи в электронном или бумажном формате

Общее правило говорит о том, что для таких деклараций обязательна сдача в электронном формате посредством телекоммуникационных каналов связи, через спецоператора. Для чего с ним предварительно заключают соглашение на электронное обслуживание. Отчетность не будет считаться сданной при использовании обычной бумаги. Из-за этого налоговики имеют право на блокировку всех счетов в банке.Лишь у некоторых предприятий есть право на представление документов в стандартном бумажном виде.

Возмещение НДС

Если компании не занимались внешнеэкономической деятельностью на протяжении отчетного периода, то они могут применять ставку налога, равную 0 процентам. И рассчитывать на возмещение НДС. Порядок возмещения может быть общим и заявительным.

Еще право на возмещение возникает, если сумма налога к уплате в бюджет меньше, чем вычеты, полученные налогоплательщиком.

Есть несколько способов для получения такого возмещения:

- Зачет налогов перед государством происходит автоматически. Исключение – случаи с погашением недоимки и пеней. Их могут взыскать только после того, как суд выносит решение.

- По заявлению налогоплательщика, которое подается на бумажных, либо электронных носителях. Там можно написать, чтобы переплату налогов учли в составе будущих платежей.

- По заявлению, в котором плательщик просит вернуть денежные средства на банковский счет.

Налоговые органы могут провести дополнительную проверку, в результате которой вынесут решение либо о перечислении возмещения, либо об отказе. Последний вариант возможен при выявлении серьезных ошибок, несоответствий в документе. Недоимка у предприятия возникнет в том случае, если возмещение по результатам налоговой проверки признают незаконным. В этом случае от налогоплательщика также потребуют уплаты пени. Она рассчитывается за каждый день, начиная с момента, когда сумма поступила на счет налогоплательщика.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

pravodeneg.net