Содержание

в чём риски для сотрудника?

71% россиян рассказали, что получают «белую» заработную плату, то есть, полностью официальную. По сравнению с предыдущими периодами (аналогичные опросы hh.ru проводит раз в два года) доля таких ответов выросла: так, в 2016 году «белую» зарплату получали 57% россиян, в 2018 году — 54%, в 2020 году — 66%.

Еще 19% работников, опрошенных в 2022 году, получают так называемую «серую» зарплату — частично официально, частично нет. У оставшихся 10% вся зарплата — «чёрная», то есть, полностью неофициальная, «в конверте».

Зарплату «в конверте» сегодня чаще всего получают сотрудники 18−24 лет — 19% из них назвали этот вариант. Полностью «белую» зарплату обычно имеют люди в возрасте 55 лет и старше (74%).

Среди разных профессиональных сфер полностью официальный заработок чаще других ожидаемо имеют госслужащие — 98%. Кроме того, в пятёрку самых «белых» сфер вошли «Добыча сырья» (95%), «Банки, инвестиции, лизинг» (91%), «Наука, образование» (86%) и «ИТ, интернет, телеком» (82%).

С «серой» заработной платой чаще всего сталкиваются специалисты по закупкам (35%), представители сферы туризма и общепита (33%), а также высший менеджмент (31%). «Чёрная» зарплата распространена среди начинающих специалистов и студентов (27%), в сфере искусства и медиа (25%), в сфере туризма и общепита (24%).

В пятёрку регионов — лидеров по доле работников с «белой» заработной платой вошли Калужская (85%), Пензенская (83%), а также Белгородская, Тюменская и Ярославская области (по 80%). Высокой долей «серых» зарплат отличились Астраханская, Амурская и Самарская области (по 28%), «чёрных» — Томская область (25%).

Интересно, что по сравнению с 2016 годом доля «белых» зарплаты больше всего выросла в сферах «Госслужба, НКО» (+24 п.п., до 98%), «Медицина, фармацевтика» (+20 п.п., до 81%), «ИТ, интернет, телеком» (+20 п.п., до 82%). Среди регионов наиболее заметное «обеление» заработных плат произошло в Пензенской области (+28 п.п., до 83%), Тюменской области (+25 п.п., до 80%) и в Оренбургской области (+23 п. п., до 79%).

п., до 79%).

Татьяна Нечаева, юрист hh.ru, эксперт по трудовому праву, объяснила, в чем риски в получении неофициальной зарплаты:

«Серая зарплата — это зарплата, с которой налоги и взносы платят лишь частично, чёрная („в конверте“) — когда работодатели нарушают прямое требование закона и ничего не платят государству за сотрудника».

Работодатели являются налоговыми агентами работников в силу норм действующего законодательства. Но налогоплательщиком НДФЛ является сам работник. Когда сотрудник получает неофициальную часть зарплаты и не платит самостоятельно налоги на доход, он также нарушает закон и может быть привлечен как к налоговой, так и уголовной ответственности.

Соглашаясь на такую схему оплаты труда, сотрудник с большой долей вероятности лишает себя:

1. Спокойствия и гарантий получения зарплаты в полном объёме в те сроки, о которых договорились устно

Такие выплаты всегда на страх и риск сотрудника, ведь между работником и работодателем нет письменных договорённостей о размере, порядке и сроках выплаты зарплаты. В любой момент работодатель может прекратить платить или начнёт задерживать выплаты. Получить деньги будет довольно трудозатратно, так как придётся обращаться в суд за защитой прав и доказывать размер неофициальной части дохода. Однако, такое доказывание приведёт к тому, что будет выявлено, что вы нарушали закон и не отчитывались о своих доходах. Работодатели знают об этом, поэтому не очень переживают, что кто-то обратится на них с жалобой, ведь в этой схеме обе стороны являются нарушителями.

В любой момент работодатель может прекратить платить или начнёт задерживать выплаты. Получить деньги будет довольно трудозатратно, так как придётся обращаться в суд за защитой прав и доказывать размер неофициальной части дохода. Однако, такое доказывание приведёт к тому, что будет выявлено, что вы нарушали закон и не отчитывались о своих доходах. Работодатели знают об этом, поэтому не очень переживают, что кто-то обратится на них с жалобой, ведь в этой схеме обе стороны являются нарушителями.

2. Полностью оплачиваемого больничного, пособий по уходу за ребёнком

Бухгалтерия рассчитает такие выплаты по официальной, а не по фактической зарплате, поэтому их размер напрямую зависит от той суммы, которая отражена в документах.

3. Отпускных

Размер отпускных также зависит от официального заработка, у бухгалтера просто не будет оснований легально начислить вам большую сумму. Конечно, некоторые работодатели платят серые отпускные в полном объёме, но вы должны понимать все риски.

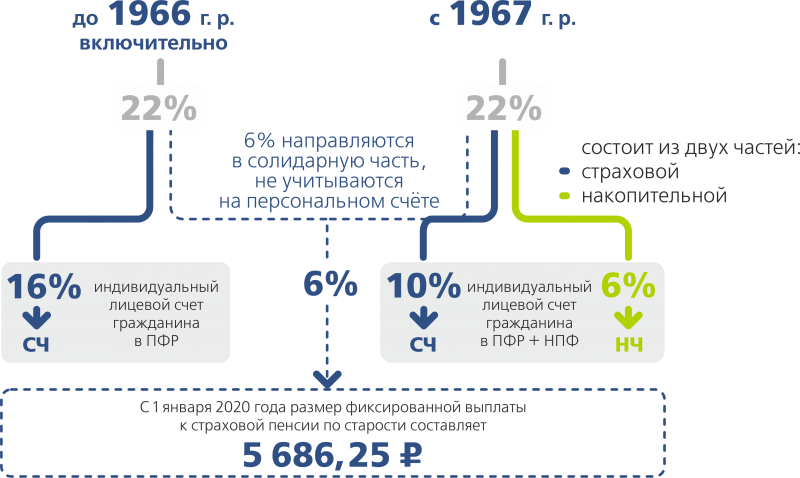

4. Пенсии

Работодатели — ключевые участники российской пенсионной системы. Страховые взносы на обязательное пенсионное страхование, которые они начисляют и уплачивают в ПФР с выплат и иных вознаграждений в пользу работников, — это ваша будущая пенсия. Важно помнить, что работник «не чувствует» этих отчислений, так как их исчисляет работодатель и выплачивает самостоятельно, не удерживая из вашего дохода.

5. Корректно исчисленных пособий

При увольнении по инициативе работодателя, например, при сокращении или ликвидации компании, работнику полагается выходное пособие — в размере не менее двух среднемесячных заработков. Такие пособия также исчисляются от официальной зарплаты и будут сильно меньше, чем вы ожидаете получить.

6. Лёгкого получения кредитов

Безусловно, официальная заработная плата не является гарантом получения кредита, но важно помнить, что, как правило, банки при анализе кредитной заявки, смотрят на официальный доход, так как им нужны гарантии, что деньги будут возвращены вовремя. Если таких сведений не предоставляет потенциальный получатель кредита, то банки могут и отказать в его выдаче.

Если таких сведений не предоставляет потенциальный получатель кредита, то банки могут и отказать в его выдаче.

Самый простой совет — не соглашаться на такие выплаты.

Но если вдруг это уже произошло, то вы можете написать заявление для проведения проверки в прокуратуру и налоговую о том, что работодатель уклоняется от налогов. Кроме того, напишите жалобу на нарушение ваших прав в трудовую инспекцию.

Обычно этого достаточно, чтобы защитить свои права, государственные органы очень тщательно проводят проверку таких обращений.

Ещё о трудовом праве

🚩 Материал был полезен? Поделитесь им с друзьями в соцсетях!

Кнопка репоста — в шапке статьи ⏫

↩ К другим статьям

Самый высокий, самый низкий, где они не собраны

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

Условия применяются к предложениям, перечисленным на этой странице.

- Многие из 50 штатов и Вашингтон, округ Колумбия, взимают подоходный налог с физических лиц.

- Девять штатов либо вообще не взимают подоходный налог, либо взимают его только с процентов и дивидендов от инвестиций.

- Государства, которые начисляют подоходный налог, используют либо фиксированную ставку, либо прогрессивную систему налогообложения.

- Ознакомьтесь с выбором лучшего налогового программного обеспечения от Personal Finance Insider »

LoadingЧто-то загружается.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Хотя люди в Соединенных Штатах платят федеральный подоходный налог, в зависимости от того, где вы живете, вы также можете облагаться подоходным налогом штата.

Вам не придется платить подоходный налог штата на Аляске, Флориде, Неваде, Южной Дакоте, Техасе, Вашингтоне или Вайоминге. До недавнего времени в Теннесси облагался налогом только доход от инвестиций в облигации и акции, а не доход, полученный на работе. Но этот налог был отменен с 2021 налогового года. Нью-Гэмпшир не облагает налогом доход по форме W-2, и его сбор с инвестиционного дохода поэтапно отменяется с шагом в 1 процентный пункт каждый год, пока он не будет полностью отменен для налоговых лет после 2026 года9.0003

Среди штатов, в которых начисляются налоги на доходы физических лиц, ставки сильно различаются. И есть два разных способа их введения: фиксированные налоговые ставки и дифференцированные (также известные как прогрессивные) налоговые ставки.

- Государства с единой налоговой ставкой взимают одинаковый процент дохода со всех, независимо от того, сколько они зарабатывают.

- Государства со ступенчатой налоговой ставкой собирают все более высокие части дохода резидентов по мере увеличения уровня их доходов.

Все штаты с самыми высокими ставками подоходного налога имеют дифференцированные налоговые ставки: Калифорния (максимальная ставка налога 13,30%), Гавайи (максимальная ставка налога 11%), Нью-Йорк (максимальная ставка налога 10,9%). Штаты с самыми низкими ставками подоходного налога представляют собой сочетание фиксированной и постепенной налоговых ставок: Северная Дакота (максимальная предельная ставка налога 2,9%), Пенсильвания (единая ставка налога 3,07%) и Индиана (единая ставка налога 3,23%).

Налогоплательщики, перечисляющие свои вычеты постатейно, могут вычитать подоходный налог штата в своих федеральных налоговых декларациях. Закон о снижении налогов и занятости от 2017 года устанавливает лимит вычета в размере 10 000 долларов США (5 000 долларов США, если вы находитесь в браке и подаете совместную декларацию) для государственных и местных налогов, включая подоходный налог, налог с продаж и налог на имущество.

Примечание: Вычет государственных и местных налогов обычно называется ОСВ.

Ступенчатые, или прогрессивные, налоговые ставки используют ряд пороговых значений дохода, называемых скобками, для исчисления налогов.

«Прогрессивные налоговые системы более распространены и применяют более высокие ставки налога к более высоким доходам», — говорит Тайлер Дэвис, дипломированный бухгалтер Simplify LLC, которая предоставляет бесплатные ресурсы для владельцев малого бизнеса. «Чем больше вы зарабатываете, тем выше ставка налога».

Вот простой пример того, как это будет работать в Алабаме, где существует три налоговых категории, начиная с 0, 500 и 3000 долларов США дохода, облагаемых налогом по ставке 2%, 4% и 5% соответственно:

Согласно этой системе, человек, зарабатывающий 10 000 долларов в год, платит в общей сложности 460 долларов государственных налогов. Первые 500 долларов будут облагаться налогом по ставке 2%, всего 10 долларов. Следующие 2500 долларов облагаются налогом по ставке 4%, что в сумме составляет 100 долларов. А оставшиеся 7000 долларов облагаются налогом по ставке 5%, что в сумме составляет 350 долларов. Каждая часть дохода облагается налогом по прогрессивно более высоким ставкам по мере того, как общий доход поднимается вверх по шкале.

А оставшиеся 7000 долларов облагаются налогом по ставке 5%, что в сумме составляет 350 долларов. Каждая часть дохода облагается налогом по прогрессивно более высоким ставкам по мере того, как общий доход поднимается вверх по шкале.

Аргументом в пользу дифференцированных налоговых ставок является то, что они привязаны к вашему доходу, поэтому те, кто зарабатывает больше, платят больше. Единый налог, с другой стороны, может иметь непропорциональное влияние на налогоплательщиков с низким доходом.

2022 ставки для штатов с расписанными системами подоходного налога

| Штат | Ставки налога | Брекеты | Доходы.| 2%-5% | 3 | $0-$3,000 | |

| Arizona | 2.59%-4.5% | 4 | $0-$166,843 | |||

| Arkansas | 2%-5. 5% 5% | 3 | $0-$8,500 | |||

| California | 1%-13.3% | 10 | $0-$1,000,000 | |||

| Connecticut | 3%-6.99% | 7 | $0-$500,000 | |||

| Delaware | 2.2%-6.6% | 6 | $2,000-$60,000 | |||

| Georgia | 1%-5.75% | 6 | $0-$7,000 | |||

| Hawaii | 1.4%-11% | 12 | $0-$200,000 | |||

| Idaho | 1%-6% | 4 | $0-$7,939 | |||

| Iowa | 0.33%-8.53% | 9 | $0-$78,435 | |||

| Kansas | 3.1%-5.7% | 3 | $0-$30,000 | |||

| Louisiana | 1.85%-4.25% | 3 | $0-$50,000 | |||

| Maine | 5,8%-7,15% | 3 | $0-$54,450 | |||

| Maryland | 2%-5. 75% 75% | 8 | $0-$250,000 | |||

| Minnesota | 5.35%-9.85% | 4 | $0-$171,220 | |||

| Mississippi | 4%-5% | 2 | $5,000-$10,000 | |||

| Missouri | 1.5%-5.4% | 9 | $108-$8,704 | |||

| Montana | 1%-6.75% | 7 | $0-$18,800 | |||

| Nebraska | 2.46%-6.84% | 4 | $0-$33,180 | |||

| New Jersey | 1.4%-10.75% | 7 | $0-$1,000,000 | |||

| New Mexico | 1.7%-5.9% | 5 | $0-$210,000 | |||

| New York | 4%-10.9% | 9 | $0-$25,000,000 | |||

| North Dakota | 1.1%-2.9 % | 5 | $0-$445,000 | |||

| Ohio | 2.765%-3.99% | 4 | $25,000-$110,650 | |||

| Oklahoma | 0. 25%-4.75% 25%-4.75% | 6 | $0-$7,200 | |||

| Oregon | 4.75%-9.9% | 4 | $0-$125,000 | |||

| Rhode Island | 3.75%-5.99% | 3 | $0-$155,050 | |||

| S. Carolina | 0%- 7% | 6 | $0-$16,040 | |||

| Vermont | 3.35%-8.75% | 4 | $0-$206,950 | |||

| Virginia | 2%-5.75% | 4 | $0-$17,000 | |||

| West Virginia | 3%-6.5% | 5 | $0-$60,000 | |||

| Wisconsin | 3.54%-7.65% | 4 | $0-$280,950 | |||

| Washington, DC | 4%- 10,75% | 7 | $0-$1,000,000 |

Источник: Tax Foundation

.

Единый налог взимает одинаковый процент от дохода со всех налогоплательщиков, независимо от уровня их дохода.

Например, кто-то, кто живет в Колорадо, будет платить 4,55% своего налогооблагаемого дохода в виде налогов в пользу штата — будь то кто-то, зарабатывающий 100 000 долларов, платит 4 550 долларов, или кто-то, зарабатывающий 10 000 долларов, платит 455 долларов.

По словам Дэвиса, в штатах, как правило, действуют фиксированные налоговые ставки, потому что считается, что их проще администрировать и регулировать. «В этих штатах часто допускается меньше вычетов и списаний, чем в штатах с прогрессивной системой», — говорит он.

2022 rates for states with flat income tax systems

| State | Tax rate |

| Colorado | 4.55% |

| Illinois | 4.95% |

| Indiana | 3.23% |

| Kentucky | 5% |

| Massachusetts | 5% |

| Michigan | 4. 25% 25% |

| North Carolina | 4.99% |

| Pennsylvania | 3,07% |

| Юта | 4,95% |

Источник: налоговый фонд.

И хотя в нескольких штатах подоходный налог вообще не взимается, они часто компенсируют разницу в других сферах, таких как налог с продаж и налог на имущество.

Кроме того, даже если вы передаете часть своей зарплаты штату, в котором живете, вы можете вычесть по крайней мере некоторые из этих налогов из своей федеральной декларации. Закон о сокращении налогов и занятости от 2017 года ограничил сумму государственных и местных налогов, которые могут быть вычтены, максимальной суммой в 10 000 долларов США.

Жаки Кеньон

Джеки Кеньон — редакционный консультант, писатель-призрак, репортер и редактор из Бруклина, штат Нью-Йорк. Ее работы публиковались в Business Insider, Forbes, The Daily Beast, Lifehacker и других изданиях.

Ее работы публиковались в Business Insider, Forbes, The Daily Beast, Lifehacker и других изданиях.

ПодробнееПодробнее

Китай, Народная Республика — Физическое лицо

Резиденты, как правило, облагаются подоходным налогом с физических лиц (ИПН) в Китае со своих доходов по всему миру. Нерезиденты, как правило, облагаются налогом в Китае только на доход, полученный из источника в Китае ( см. дополнительную информацию в разделе «Резиденция» ).

В Китае доход физического лица облагается налогом по категориям. В китайском законе об ИИТ личные доходы подразделяются на 9 категорий.

9 категорий дохода:

- Доход от занятости (т. е. заработная плата).

- Вознаграждение за трудовые услуги.

- Авторское вознаграждение.

- Роялти.

- Доход от бизнеса.

- Проценты, дивиденды и распределение прибыли.

- Доход от аренды.

- Доход от передачи имущества.

- Случайный доход.

Каждая категория дохода имеет свою собственную налоговую ставку(-и), допустимые вычеты и т. д. ежегодно. Доход от других категорий облагается налогом отдельно по категориям ежемесячно или на основе транзакций.

Для нерезидентов доход от каждой из 9 категорий облагается налогом отдельно на ежемесячной или транзакционной основе.

Ставки подоходного налога с населения

Ставки совокупного подоходного налога

Для резидентов расчет ИПН на годовой совокупный доход основан на прогрессивных налоговых ставках ( см. Таблицу I ниже ) по следующей формуле:

(Годовой налогооблагаемый доход x Ставка налога) — Быстрый вычет

Таблица I

| Годовой налогооблагаемый доход (CNY*) (1) | Налоговая ставка (%) | Быстрый вычет (CNY) |

| от 0 до 36 000 | 3 | 0 |

| От 36 000 до 144 000 | 10 | 2 520 |

| От 144 000 до 300 000 | 20 | 16 920 |

| От 300 000 до 420 000 | 25 | 31 920 |

| От 420 000 до 660 000 | 30 | 52 920 |

| От 660 000 до 960 000 | 35 | 85 920 |

| Более 960 000 | 45 | 181 920 |

* юаней

Примечания

- Годовой налогооблагаемый доход после вычета стандартного основного вычета, специальных вычетов, специальных дополнительных вычетов и других допустимых вычетов ( см.