Содержание

Порядок уплаты НДФЛ обособленными подразделениями | Статьи компании «РосКо»

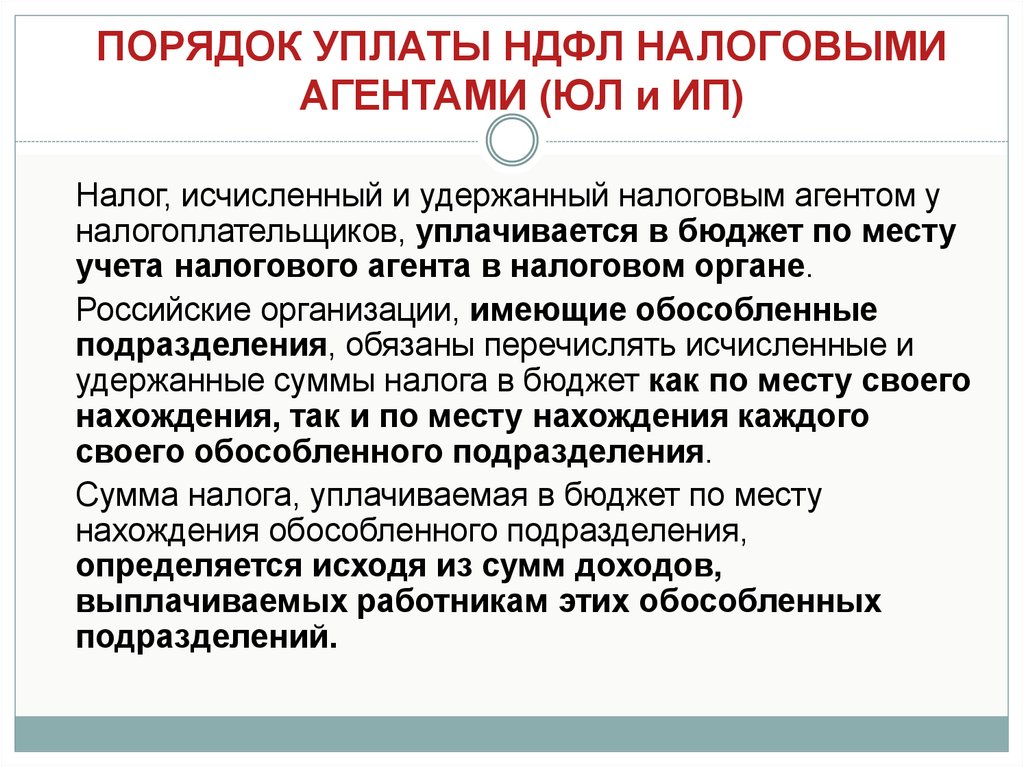

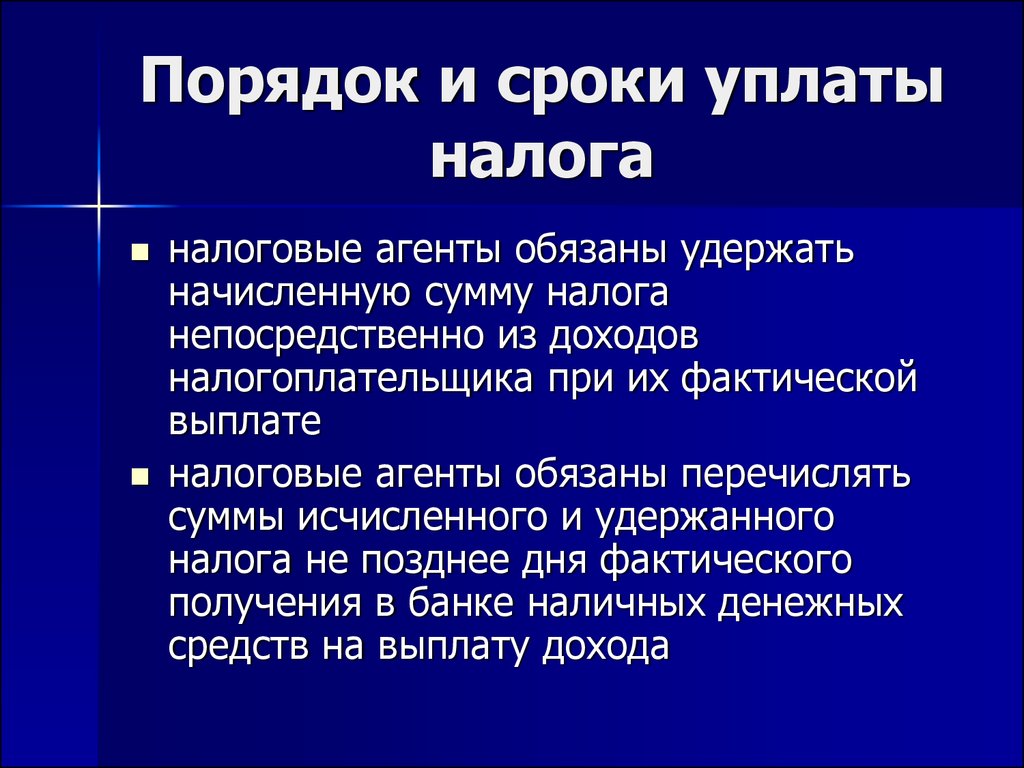

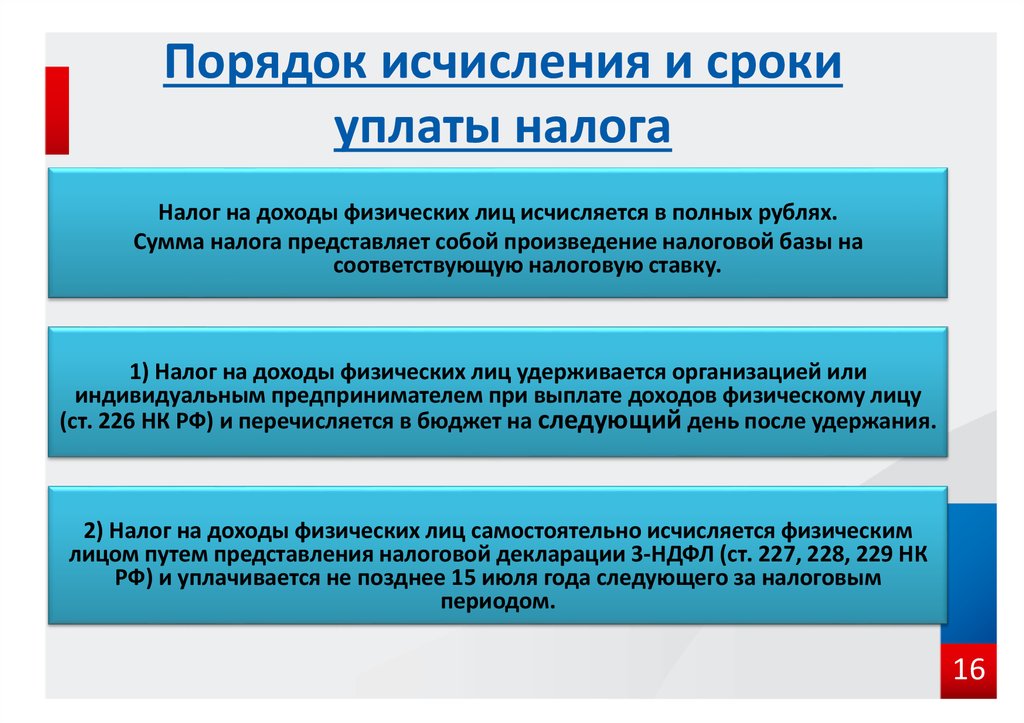

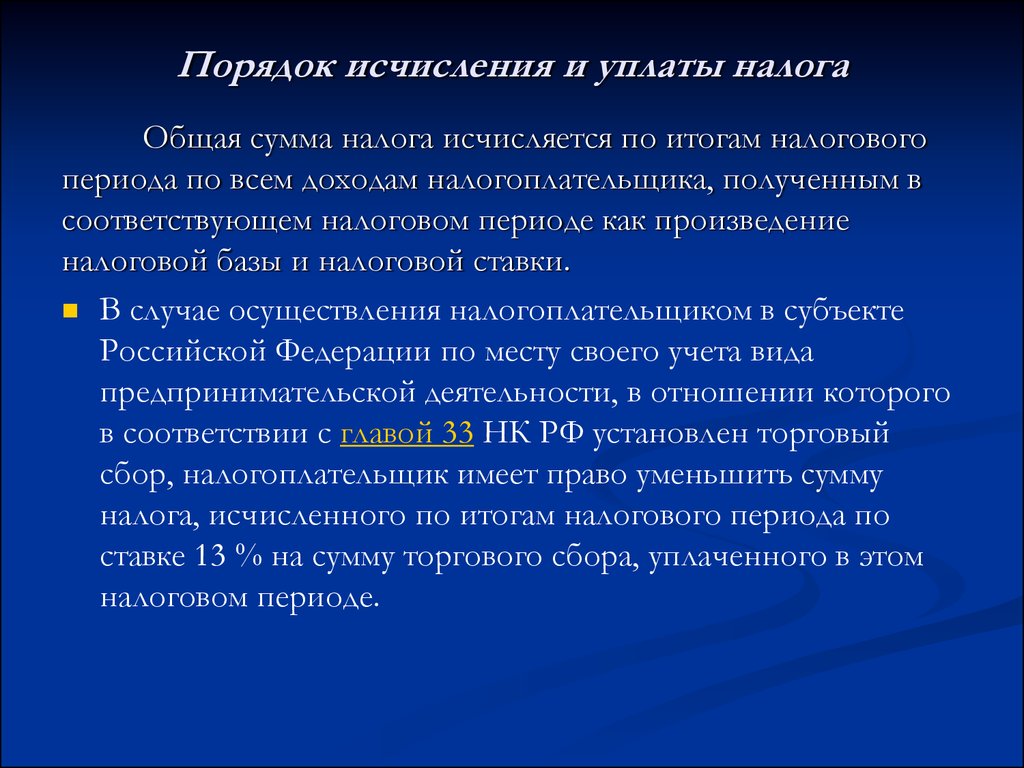

Порядок уплаты НДФЛ обособленными подразделениями достаточно точно урегулирован пунктом 7 статьи 226 Налогового Кодекса РФ. Согласно указанному пункту, налоговые агенты — российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения, то есть по месту учета налогового агента в налоговом органе. Однако при исчислении и уплате налогов возможно совершение ошибок, например, перечисление налога не по месту учета обособленного подразделения, а по месту учета головной организации. В этом случае у бухгалтера возникает вопрос – правомерно ли начисления пеней, если НДФЛ уплачен подобным образом?

С одной стороны, можно считать, что обязанность по уплате налога исполнена, а с другой, что исполнена ненадлежащим образом. Однако вопрос о взаимосвязи между начислением пеней и распределением сумм налоговых сборов между бюджетами головной компании и обособленного подразделения налоговым законодательством не урегулирован. Ответ на этот вопрос был дан Федеральной налоговой службой в письме от 07 апреля 2015 года № N БС-4-11/5717@. Давайте рассмотрим.

Однако вопрос о взаимосвязи между начислением пеней и распределением сумм налоговых сборов между бюджетами головной компании и обособленного подразделения налоговым законодательством не урегулирован. Ответ на этот вопрос был дан Федеральной налоговой службой в письме от 07 апреля 2015 года № N БС-4-11/5717@. Давайте рассмотрим.

ОБОСОБЛЕННОЕ ПОДРАЗДЕЛЕНИЕ В ДРУГОМ ГОРОДЕ: КУДА ПЛАТИТЬ НАЛОГИ

Это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места, созданные на срок более одного месяца. Причем, признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение.

Налогоплательщики — российские организации обязаны сообщать в налоговый орган по месту своего нахождения обо всех обособленных подразделениях, созданных ими на территории РФ (за исключением филиалов и представительств), в течение одного месяца со дня создания обособленного подразделения (пп. 3 п. 2 ст. 23 НК РФ). Постановка на учет осуществляется налоговыми органами на основании сообщений, направляемых этой организацией по форме N С-09-3-1 (утвержденной приказом ФНС России от 09.06.2011 N ММВ-7-6/362@) в течение пяти рабочих дней со дня получения указанного сообщения.

3 п. 2 ст. 23 НК РФ). Постановка на учет осуществляется налоговыми органами на основании сообщений, направляемых этой организацией по форме N С-09-3-1 (утвержденной приказом ФНС России от 09.06.2011 N ММВ-7-6/362@) в течение пяти рабочих дней со дня получения указанного сообщения.

Отметим, что исполнение организацией обязанности по сообщению о создании обособленного подразделения не ставится в зависимость от наличия у этого обособленного подразделения отдельного баланса, расчетного счета, а также начисления им выплат и иных вознаграждений в пользу физических лиц.

Также у налогового агента-организации существует обязанность по представлению в налоговый орган по месту своего учета сведений о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме 2-НДФЛ (п.2 ст. 230 НК РФ).

Эти сведения о доходах работников обособленного подразделения должны быть предоставлены в налоговый орган по месту нахождения обособленного подразделения, в который производится перечисление НДФЛ с доходов этих работников. Данная позиция обосновывается тем, что налоговые агенты должны представлять сведения о доходах физических лиц в налоговый орган в таком же порядке, в каком производится уплата самого налога (Письмо Минфина России от 22.01.2013 N 03-04-06/3-17). Аналогичной позиции придерживаются и налоговые органы (Письмо УФНС России по г. Москве от 27.02.2012 N 20-15/016463@).

Таким образом, головная организация должна перечислять сумму налога, удержанного с заработной платы и иных доходов физических лиц, полученных за работу в обособленном подразделении, по месту нахождения такого подразделения.

Статья 75 НК РФ не содержит положений, предусматривающих зависимость начисления пеней от порядка распределения сумм налогов между бюджетами разных уровней. Поэтому в случае уплаты налога на доходы физических лиц не по месту нахождения обособленного подразделения, а по месту нахождения головной организации о нарушении сроков уплаты налога речь не идет.

Поэтому в случае уплаты налога на доходы физических лиц не по месту нахождения обособленного подразделения, а по месту нахождения головной организации о нарушении сроков уплаты налога речь не идет.

Придерживаются данной точки зрения и суды. Так, например, ФАС Северо-Западного округа в своем Постановлении указал, что что поскольку сумма налога перечислена по местонахождению головной организации полностью, повторная уплата налога налоговым агентом за счет собственных средств по месту учета обособленного подразделения противоречит пункту 9 статьи 226 НК РФ. Начисление пеней возможно только в случае, если у налогоплательщика имеется фактическая задолженность перед бюджетом. В данном случае начисление пеней неправомерно (Постановление ФАС Северо-Западного округа от 31.03.2011 по делу N А56-94715/2009). Подтверждение также можно найти и в Постановлении ФАС Московского округа от 08.10.2008 по делу N А40-48736/07-114-270, Постановлении ФАС Московского округа от 17.01.2011 по делу N А40-4800/10-115-55 и других (Письмо от 07 апреля 2015 года № N БС-4-11/5717@).

О СПОРАХ, КАСАЮЩИХСЯ ИСЧИСЛЕНИЯ И УПЛАТЫ НДФЛ

Еще в 2007 году УФНС по г. Москве указало, что производить уплату налога централизованно, одним платежным поручением по месту нахождения головной организации как за работников головного офиса, так и за работников обособленного подразделения нельзя (Письмо УФНС по г. Москве от 05.06.2007 N 28-11/052734).

Однако из данного правила есть исключение, речь идет о нахождении нескольких обособленных подразделений организации в одном муниципальном образовании, городах федерального значения Москве, Санкт-Петербурге и Севастополе на территориях, подведомственных разным налоговым органам. В этом случае, постановка организации на учет может быть осуществлена налоговым органом по месту нахождения одного из ее обособленных подразделений, определяемого этой организацией самостоятельно (п.4 ст. 83 НК РФ).

В этом случае НДФЛ, исчисленный и удержанный с доходов работников всех обособленных подразделений, находящихся в этом муниципальном образовании должен быть перечислен в бюджет по месту учета такого обособленного подразделения (письмо Минфина России от 22. 06.2012 N 03-04-06/3-174).

06.2012 N 03-04-06/3-174).

Обращаем Ваше внимание, что возможность уплаты НДФЛ и предоставления отчетности за обособленные подразделения, находящиеся в том же муниципальном, что и головной офис, контролирующими органами не опровергается, но и не подтверждается (письмо Минфина России от 22.01.2013 N 03-04-06/3-17). Следовательно, можно сказать, что в уведомлении о выборе налогового органа организация может указать и налоговый орган головного офиса. При этом суммы НДФЛ с работников обособленного подразделения, уплаченные в бюджет по месту нахождения головной организации, при условии, что налог зачисляется в один и тот же бюджет, не могут рассматриваться как налоговая недоимка (письмо ФНС от 31.10.2005 N 04-1-02/844).

ОТКРЫТИЕ ФИЛИАЛА

Единый налоговый платеж: новый порядок уплаты налогов

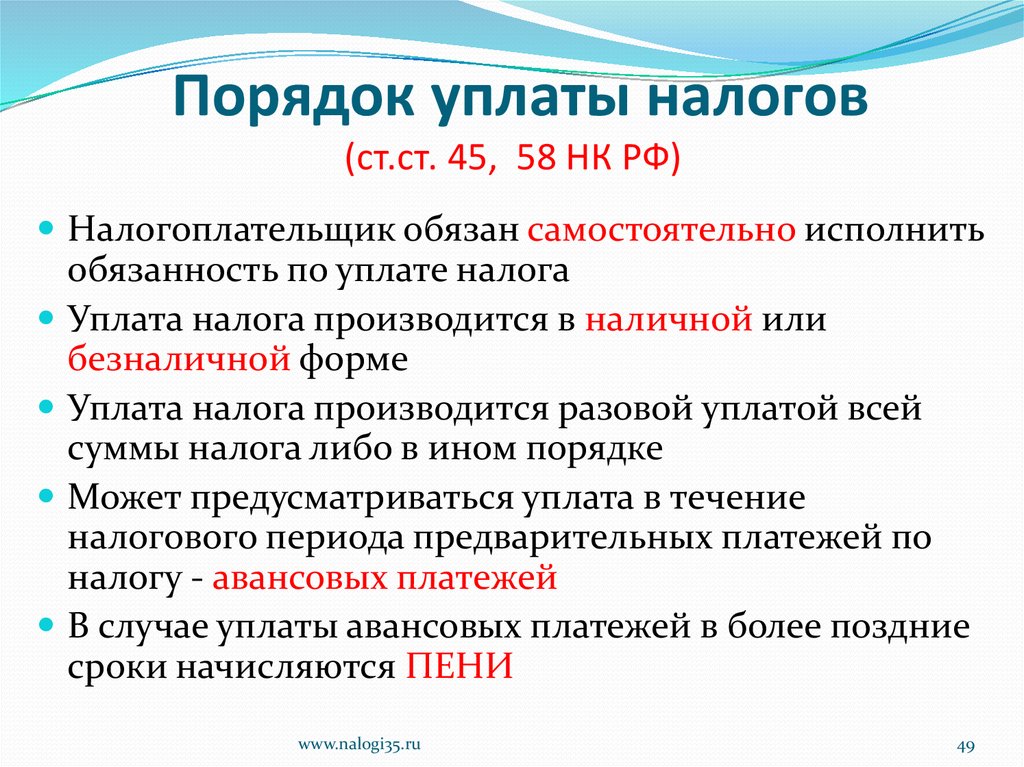

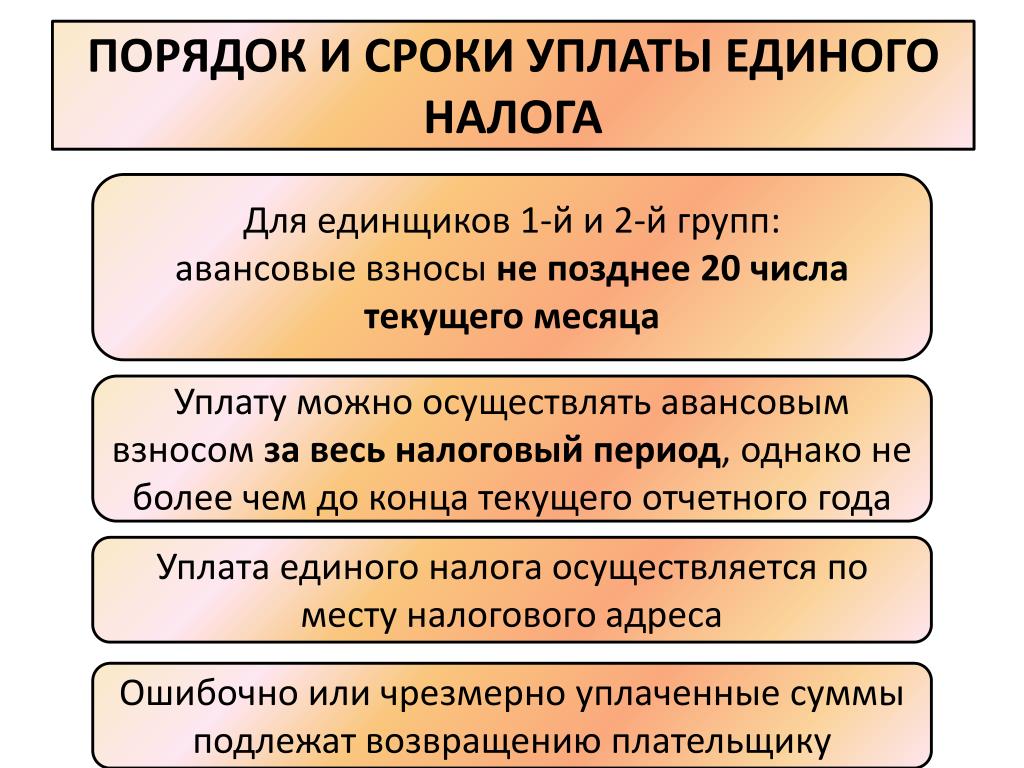

С 1 января 2023 года вступят в силу новые правила уплаты налогов — соответствующий федеральный закон уже принят. Организации и ИП будут перечислять деньги на специальный счёт, а налоговые органы самостоятельно распределят суммы по обязательным платежам. Такой порядок уплаты называется единым налоговым платежом.

Организации и ИП будут перечислять деньги на специальный счёт, а налоговые органы самостоятельно распределят суммы по обязательным платежам. Такой порядок уплаты называется единым налоговым платежом.

С июля текущего года его можно использовать добровольно. Со следующего года погашение всех налогов, взносов и сборов будет происходить по новой схеме в обязательном порядке.

Рассказываем, как будет работать единый налоговый платеж и какие перемены произойдут в работе налогоплательщиков. Главное собрали в последнем разделе: переходите к нему, если торопитесь.

В чём суть нового порядка уплаты налогов

Единый налоговый платеж (ЕНП) — это особая схема перечисления налогов в бюджет. Компании и ИП могут погасить обязательные платежи одним платёжным поручением. При этом, в платёжке нужно указать только сумму и ИНН налогоплательщика.

Деньги поступят на специальный счёт — единый налоговый счет (ЕНС). Такие счета для налогоплательщиков откроет Федеральное казначейство. Деньги со счетов распределят налоговые органы на основании деклараций, уведомлений, расчётов и прочей налоговой отчётности. Очерёдность погашения обязательных платежей такая:

Такие счета для налогоплательщиков откроет Федеральное казначейство. Деньги со счетов распределят налоговые органы на основании деклараций, уведомлений, расчётов и прочей налоговой отчётности. Очерёдность погашения обязательных платежей такая:

-

Самые ранние недоимки. -

Налоги, сборы, авансы, взносы — с момента возникновения обязанности по их уплате. -

Пени. -

Проценты. -

Штрафы.

Если денег на счёте недостаточно, их распределят пропорционально суммам обязательств. О пропорциональном распределении мы уже рассказывали в предыдущем материале. Образовавшуюся задолженность налоговики потребуют погасить, а переплату вернут по заявлению или зачтут автоматически.

Инициаторами внедрения ЕНП были депутаты, а также Федеральная налоговая служба и Минфин. Представители государства считают, что новые правила упростят работу налогоплательщикам. Должно уменьшиться число платёжных ошибок, за которые бизнес расплачивается деньгами и заблокированными расчётными счетами. Снизится число сроков уплаты обязательных платежей: сейчас для крупных предприятий таких сроков около 100 в год.

Представители государства считают, что новые правила упростят работу налогоплательщикам. Должно уменьшиться число платёжных ошибок, за которые бизнес расплачивается деньгами и заблокированными расчётными счетами. Снизится число сроков уплаты обязательных платежей: сейчас для крупных предприятий таких сроков около 100 в год.

Что изменится для бизнеса в связи с переходом на ЕНП

Утверждённый порядок предполагает новые сроки сдачи отчётности и уплаты налогов. Эти сроки были установлены с учётом пожеланий крупного бизнеса. Вот какие новшества ожидают налогоплательщиков со следующего года:

|

|

|

|

|

|

|

|

|

|

|

|

В Делобанке есть сервис облачной бухгалтерии. Он рассчитывает налоги, формирует и отправляет отчётность в ИФНС и фонды, напоминает о важных налоговых датах. Если хотите упростить работу с налогами и сэкономить на бухгалтере, подключите бухгалтерию Делобанка

Как переход на ЕНП повлияет на налогоплательщиков

ЕНП и ЕНС — новые механизмы: трудно сказать, как они скажутся на бизнесе. Представители ФНС считают, что организации и ИП забудут о рутинном заполнении платёжек и штрафах за ошибки в реквизитах.

Некоторые компании уже перешли на ЕНП добровольно, к примеру РЖД.

Денис Полехин, замначальника Департамента налоговой политики и методологии налогового учёта ОАО “РЖД”

РЖД является одной из крупнейших компаний России, имеет обширную и разветвленную филиальную сеть. Компания осуществляет уплату практически всех налогов, предусмотренных Налоговым Кодексом, ежемесячно осуществляя большое количество платежей. РЖД решила участвовать с 1 июля 2022 года в Пилотном проекте по апробации ЕНС, чтобы в числе первых воспользоваться преимуществами новой технологии и протестировать взаимодействие с налоговыми органами в условиях ЕНС.

Многие представители крупных отечественных компаний отмечают, что ЕНП только увеличит административную нагрузку и снизит эффективность управления оборотными средствами. А ещё понадобится донастройка корпоративного программного обеспечения, производители которого ушли с российского рынка из-за санкций.

Мы проанализировали новый механизм и выделили его преимущества и недостатки.

Преимущества:

-

Станет проще расплатиться с бюджетом, поскольку не надо каждый месяц заполнять несколько платёжек. С помощью ЕНП можно погасить все налоги один раз в месяц. -

Ошибки в платёжных поручениях практически исключаются, как и штрафы за это. -

Госорганы будут передавать информацию о плательщиках по своим каналам, поэтому оптимизируется взаимодействие с ними. -

Зачёт излишка денежных средств произойдёт автоматически без заявления.

Недостатки:

-

Переход на ЕНП влечёт новую обязанность: сдавать уведомления о рассчитанных суммах налогов, авансов и взносов. -

Налогоплательщик не может повлиять на очерёдность погашения платежей — это неудобно. Погашены будут даже те недоимки, которые налогоплательщик собирался оспорить в суде.

Погашены будут даже те недоимки, которые налогоплательщик собирался оспорить в суде.

-

Придётся единовременно переводить на спецсчёт большую сумму, чтобы погасить все налоги.

Тестовый период по внедрению единого налогового платежа продлится до конца 2022 года. С 1 января 2023 года новый механизм станет обязательным, если госорганы не решат его отложить по итогам эксперимента.

Коротко о главном

-

Единый налоговый платеж — это особый порядок уплаты обязательных платежей, при котором налогоплательщик переводит на спецсчёт необходимую сумму, а ИФНС направляет её в счёт погашения налогов, взносов и сборов. Спецсчёт — единый налоговый счет — будет открыт Федеральным казначейством для каждой компании и ИП. Порядок расчёта налогов и предоставляемая в ИФНС информация останутся прежними. -

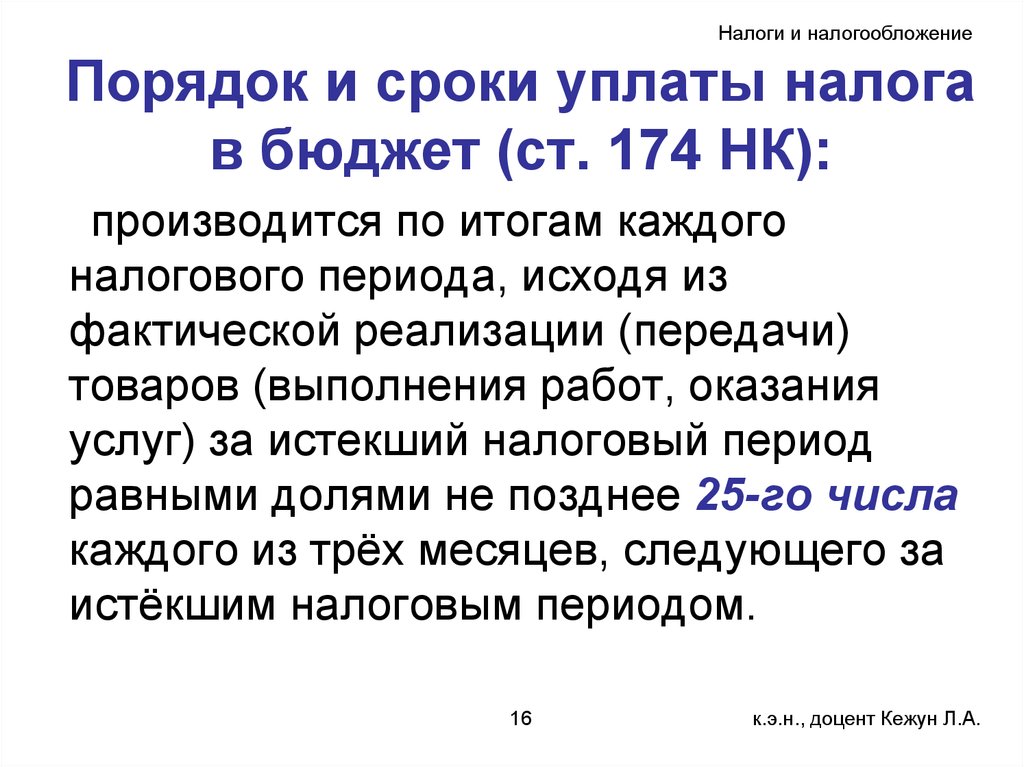

Изменятся сроки уплаты налогов и сдачи отчётности. Для налогов установлен единый срок — до 28 числа соответствующего месяца, для отчётности — до 25 числа.

Для налогов установлен единый срок — до 28 числа соответствующего месяца, для отчётности — до 25 числа.

-

Появится новая обязанность: за пять дней до срока оплаты необходимо отправить в ИФНС уведомления о рассчитанных суммах налогов. -

ЕНП должен упростить расчёты бизнеса с бюджетом и исключить ошибки в платёжных поручениях. -

Недостатки у нового механизма тоже есть. Налогоплательщикам придётся разом переводить большую сумму, чтобы оплатить все налоги. Нужно заполнять и отправлять уведомления, хотя налоговики уверяют, что в них всего пять реквизитов. -

Единый налоговый платеж станет единственным способом уплаты налогов, взносов, сборов и прочих обязательных платежей с 1 января 2023 года.

Публикация FTB 7275 | FTB.ca.gov

Уведомление о подоходном налоге с физических лиц с информацией о предлагаемой оценке

В этом документе мы называем Кодекс доходов и налогообложения штата Калифорния R&TC.

Общая информация

Уведомление о предлагаемой оценке (NPA) информирует вас о том, что мы намерены начислить дополнительные налоги и/или штрафы. Вы имеете право опротестовать NPA, который должен быть подан в течение 60 дней с даты NPA или до даты подачи протеста. (раздел 19 R&TC041) Мы не будем предпринимать никаких дальнейших действий до даты Протеста до даты прилагаемого уведомления. В настоящее время вы не должны сумму, указанную в NPA. Если вы решите опротестовать, решение проблемы с вашей учетной записью может занять несколько месяцев. Если вы хотите ограничить начисление процентов на предложенную сумму оценки, вы можете произвести платеж, даже если вы возражаете против NPA.

Проценты

Проценты начисляются на дополнительные налоги с первоначальной даты подачи налоговой декларации до даты получения полной оплаты. Проценты начисляются на пени с даты вступления в силу штрафа до даты получения нами полной оплаты. (РиТС Раздел 19101) Чтобы узнать текущие и предыдущие процентные ставки, перейдите на сайт ftb. ca.gov и найдите процентные ставки или позвоните по номеру телефона, указанному в прилагаемом уведомлении.

ca.gov и найдите процентные ставки или позвоните по номеру телефона, указанному в прилагаемом уведомлении.

Дополнительные проценты начисляются с даты NPA (дата уведомления) до даты получения нами вашего платежа в полном объеме. Однако мы не взимаем дополнительных процентов, если мы получим ваш платеж в полном объеме в течение 15 дней с даты уведомления.

Согласие и осуществление платежа NPA

Если вы согласны с предложенной суммой оценки, вы можете уплатить дополнительный налог, штрафы и проценты, указанные в уведомлении, в качестве платежа NPA. Обратитесь к разделу «Порядок оплаты». Не подавать форму 540X, Измененная декларация о подоходном налоге с физических лиц .

Если существует остаток задолженности после того, как предложенная сумма оценки становится окончательным обязательством, мы вышлем вам счет.

Не согласны и внесите налоговый залог

Если вы не согласны с предложенной суммой взноса, вы можете подать протест. Вы можете заплатить сумму, указанную в уведомлении, в качестве Налогового депозита, чтобы ограничить начисление процентов, не теряя при этом права опротестовать оценку. Обратитесь к разделу «Порядок оплаты». Также см. форму штата Калифорния 3576, 9.0009 Ваучер на налоговый депозит для физических лиц, ожидающий проверки . Перейдите на ftb.ca.gov и найдите 3576 . (Раздел R&TC 19041.5)

Вы можете заплатить сумму, указанную в уведомлении, в качестве Налогового депозита, чтобы ограничить начисление процентов, не теряя при этом права опротестовать оценку. Обратитесь к разделу «Порядок оплаты». Также см. форму штата Калифорния 3576, 9.0009 Ваучер на налоговый депозит для физических лиц, ожидающий проверки . Перейдите на ftb.ca.gov и найдите 3576 . (Раздел R&TC 19041.5)

Если предложенная сумма взноса станет окончательным обязательством, мы применим ваш Налоговый депозит для погашения окончательного обязательства. Если мы отзовем или уменьшим предложенную оценку, любая оставшаяся сумма будет удерживаться в качестве Налогового депозита. Для получения дополнительной информации перейдите по адресу ftb.ca.gov и выполните поиск 3581 , чтобы найти FTB 3581, 9.0009 Запрос на возврат и перевод налогового депозита .

Существующий остаток к уплате в налоговом году

Если вы решите произвести платеж в виде налогового депозита, мы применим ваш платеж для погашения любого остатка, причитающегося на вашем счете за тот же налоговый год, и будем рассматривать оставшуюся сумму как налоговый депозит для опротестованного НПА.

Налоговая декларация не подана

Если вы хотите произвести платеж, но не подали налоговую декларацию за налоговый год, оплатите онлайн с помощью Web Pay (выберите тип платежа Notification of Proposed Assessment) или оплатите по почте с помощью копия прилагаемой Уведомление о предлагаемой оценке .

Нет действий

Если вы не предпримете никаких действий до даты подачи протеста, то предлагаемая сумма взноса подлежит уплате после даты подачи протеста, указанной на первой странице уведомления. Если вы ранее произвели платеж(и) на предложенную сумму оценки, мы применим ваш платеж(и) к обязательству и выставим вам счет на любой оставшийся остаток.

Процедуры подачи протеста

Если вы решите опротестовать предложенную нами оценку, вы должны подать протест до даты подачи протеста. Следуйте приведенным ниже инструкциям по подаче онлайн или письменных протестов. (РиТС Раздел 19041) Подача протеста не останавливает начисление процентов .

Протест с личным присутствием

Департамент по налогам на франшизы возобновит очные слушания протеста в июне 2022 года. Налогоплательщики и представители могут продолжать запрашивать слушания протеста в виртуальном формате. Те, кто посещает очные слушания протеста, должны знать о дополнительных мерах предосторожности, которые мы принимаем, чтобы помочь всем чувствовать себя более комфортно.

- Слушание протеста будет проходить в центре города в конференц-зале Valley Quail или Desert Tortoise.

- Всем участникам рекомендуется носить маску.

- Сотрудники Департамента по налогам на франшизы, налогоплательщики и их представители будут соблюдать физическое дистанцирование, сидя за столиками, обозначенными вывесками.

- Будет предоставлено дезинфицирующее средство для рук.

- Поверхности будут дезинфицироваться между слушаниями.

Если у налогоплательщика или представителя наблюдаются симптомы COVID-19, им следует связаться с должностным лицом, проводящим слушания, для обсуждения других дат/вариантов проведения слушания протеста.

Онлайн-протест

- Перейдите на ftb.ca.gov и выберите Зарегистрируйтесь или войдите в свой MyFTB .

- Из перечисленных вариантов выберите Account , а затем Предлагаемые оценки . Выберите номер NPA для предложенной оценки, которую вы хотите опротестовать, и следуйте онлайн-инструкциям по протесту.

Письменный протест

Подайте письменный протест по почте или факсу до Протест До Дата указана на первой странице уведомления.

В вашем письменном протесте должны быть указаны:

- Имя, адрес и номер телефона в дневное время.

- Ваш номер социального обеспечения или идентификационный номер налогоплательщика.

- Суммы и налоговые годы, которые вы хотите опротестовать.

- Констатация фактов.

- Аргументы, доказательства и документы, подтверждающие вашу позицию, включая юридические документы.

- Подпись или подпись вашего уполномоченного представителя.

Если вы хотите уполномочить кого-либо представлять вас в связи с вашим протестом, см. раздел «Доверенность по налоговым вопросам».

Для надлежащего рассмотрения вашего протеста приложите копию Уведомления о предлагаемой оценке .

- Почта

- Секция протеста MS F340

Налоговый комитет по франшизе

Почтовый ящик 1286

Ранчо Кордова Калифорния 95741-1286 - Факс

- 916-364-2754

Если вы не подадите свой протест до Протест до даты вашего уведомления, оценка становится окончательной, и мы выставляем вам счет за предложенную оценку, включая штрафы и любые начисленные проценты. (California R&TC Section 19042)

Мы организуем слушание, если вы потребуете его в своем протесте. Ваш уполномоченный представитель может представлять вас на слушании. Как только мы рассмотрим ваш протест и примем решение, мы направим вам письменное уведомление.

Как только мы рассмотрим ваш протест и примем решение, мы направим вам письменное уведомление.

Процедуры оплаты

Если у вас есть обязательное требование электронной оплаты, следуйте приведенным ниже инструкциям по онлайн-платежам. Если у вас нет обязательного требования к электронной оплате, вы можете оплатить предложенную сумму оценки одним из указанных ниже способов.

Онлайн

- Перейдите на ftb.ca.gov и найдите web pay .

- Выберите Web Pay для физических лиц.

- Если вы согласны с суммой оценки, выберите «Уведомление о предлагаемой оценке» в качестве типа платежа.

- Если вы не согласны с суммой оценки, выберите в качестве типа платежа налоговый депозит. Если вы не подали налоговую декларацию за налоговый год, выберите в качестве типа платежа уведомление о предлагаемом начислении.

- Следуйте онлайн-инструкциям.

Почта

- Укажите свое полное имя и номер счета в вашем платеже.

- Предоставьте чек или денежный перевод, подлежащий оплате в Департамент по налогам на франшизы.

- Если вы согласны, отправьте платеж по почте (избегайте скрепок или скотча) и копию Уведомления о предлагаемой оценке по адресу, указанному в уведомлении.

- Если вы не согласны и подали налоговую декларацию за налоговый год, см. форму штата Калифорния 3576, Налоговый депозитный ваучер для физических лиц, ожидающий проверки . Перейдите на ftb.ca.gov и найдите 3576 .

- Если вы не согласны и не подали налоговую декларацию за налоговый год, отправьте по почте платеж и копию Уведомление о предлагаемой оценке по адресу, указанному в уведомлении.

Обязательное требование к электронной оплате

Вступает в силу с 1 января 2009 г., если ваш предполагаемый налог или дополнительный платеж превышает 20 000 долларов США или ваши налоговые обязательства превышают 80 000 долларов США за любой налоговый год, начинающийся 1 января 2009 года или после этой даты, вы обязаны перечислить все платежи в электронном виде. Как только вы достигнете пороговой суммы и обязательного требования к электронной оплате для этого платежа, все последующие платежи, независимо от типа, суммы или налогового года, должны быть оплачены в электронном виде. Несоблюдение этого требования приведет к штрафу в размере 1 процента от уплаченной суммы, за исключением случаев, когда ваша неуплата в электронном виде произошла по уважительной причине, а не по умышленной небрежности. (РиТС Раздел 19011.5)

Как только вы достигнете пороговой суммы и обязательного требования к электронной оплате для этого платежа, все последующие платежи, независимо от типа, суммы или налогового года, должны быть оплачены в электронном виде. Несоблюдение этого требования приведет к штрафу в размере 1 процента от уплаченной суммы, за исключением случаев, когда ваша неуплата в электронном виде произошла по уважительной причине, а не по умышленной небрежности. (РиТС Раздел 19011.5)

Если вам необходимо осуществлять платежи в электронной форме и вы хотите внести налоговый депозит, вы также должны перевести платеж налогового депозита в электронном виде. Не отправляйте квитанцию об уплате налогов по почте. Если вам необходимо оплатить в электронном виде, вы можете оплатить свою задолженность онлайн. Перейдите на ftb.ca.gov и найдите web pay .

Вы можете запросить письменный отказ от обязательного требования электронной оплаты, если вы считаете, что ваш налоговый платеж или общая сумма налоговых обязательств не точно отражают ваши текущие налоговые обязательства. Перейти к ftb.ca.gov и найдите 4107 .

Перейти к ftb.ca.gov и найдите 4107 .

Доверенность по налоговым вопросам

Если вы хотите уполномочить кого-либо представлять вас по вопросам подоходного налога штата (включая ваш протест), вы можете подать декларацию о доверенности (POA) в Калифорнийский совет по налогам на франшизы (FTB). ). Мы рекомендуем вам и выбранному вами представителю зарегистрироваться в MyFTB и подать декларацию о доверенности в электронном виде в FTB. Для получения дополнительной информации о том, как зарегистрироваться на MyFTB, перейдите на страницу ftb.ca.gov/POA.

Если вы подаете декларацию о доверенности в бумажном виде, укажите, какое у вас есть применимое исключение для подачи онлайн, указав в FTB 3520 PIT, Индивидуальная или доверенная доверенность Декларация . Если вы подадите декларацию на бумаге без исключения, мы ее обработаем. Тем не менее, наши сроки обработки бумажных деклараций занимают больше времени, чем декларации, поданные онлайн.

Для получения дополнительной информации об исключениях для бумажных документов посетите веб-сайт ftb.ca.gov/POA или позвоните нам по телефону:

800-852-5711

Чтобы быть своевременным, протест должен быть подан в FTB до даты . Протест до , указанной в прилагаемом уведомлении, поэтому планируйте его соответствующим образом. Представители доверенности, которые уже получили подтверждение того, что FTB обработал онлайн-декларацию доверенности, могут использовать MyFTB для подачи протеста онлайн. В противном случае представители доверенности могут подать протест в письменной форме вместе с копией заявления о доверенности.

Требование о возмещении — срок

Срок подачи запроса на возмещение у нас ограничен. Как правило, вы можете подать заявку на возмещение в течение четырех лет с даты подачи налоговой декларации или одного года с даты переплаты в зависимости от того, что произойдет позже. (РиТС Раздел 19306) Вы можете запросить возмещение только после того, как выплатите всю причитающуюся сумму. Для требований, поданных 1 января 2002 г. или позднее, даже если вы еще не выплатили причитающуюся сумму в полном объеме, вы можете подать неофициальное требование о возмещении в сроки, указанные выше. Неофициальное требование о возмещении защитит ваше право на подачу апелляции в Управление налоговых апелляций или подачу иска против нас в суд до тех пор, пока вы не выплатите всю причитающуюся сумму. Однако суммы, уплаченные более чем за семь лет до даты полной выплаты общей суммы, не могут быть возвращены. (РиТС Раздел 19322.1)

Для требований, поданных 1 января 2002 г. или позднее, даже если вы еще не выплатили причитающуюся сумму в полном объеме, вы можете подать неофициальное требование о возмещении в сроки, указанные выше. Неофициальное требование о возмещении защитит ваше право на подачу апелляции в Управление налоговых апелляций или подачу иска против нас в суд до тех пор, пока вы не выплатите всю причитающуюся сумму. Однако суммы, уплаченные более чем за семь лет до даты полной выплаты общей суммы, не могут быть возвращены. (РиТС Раздел 19322.1)

Вариант программы урегулирования

Целью программы урегулирования является проведение переговоров по урегулированию споров по гражданским налоговым спорам в соответствии с разумной оценкой затрат и рисков, связанных с судебным разбирательством по этим вопросам. (Раздел R&TC 19442) Гражданский налоговый спор включает протест против Уведомления о предлагаемой оценке . Если вы хотите подать заявку на участие в программе урегулирования, вы должны сначала выполнить Процедуры протеста, чтобы подать протест Уведомление о предлагаемой оценке .

Участие в расчетной программе на наше усмотрение. Чтобы решить, принять ли ваш запрос на участие в программе урегулирования, мы не рассматриваем вашу платежеспособность или неспособность. Мы учитываем только судебные издержки и риски, связанные со спорными вопросами.

Для получения дополнительной информации о том, как подать заявку на участие в программе урегулирования, см. Уведомление FTB 2007-2, Урегулирование гражданских налоговых споров , ftb.ca.gov .

Штрафы

Штраф за точность и мошенничество

При определенных обстоятельствах, если вы занизили свои налоговые обязательства, мы можем наложить один из следующих штрафов:

- Штраф за неточность, равный 20 процентам соответствующей недоплаты.

- Штраф за мошенничество в размере 75 процентов от соответствующей недоплаты. (Секция R&TC 19164)

Штраф за 40-процентную точность

В налоговых годах, которые подпадали под действие налоговой амнистии (т. е. начиная с 1 января 2003 г.), если вы занизили свои обязательства, мы можем наложить штраф в размере 40 процентов от соответствующей недоплаты, связанный с точностью. (Раздел R&TC 19164)

е. начиная с 1 января 2003 г.), если вы занизили свои обязательства, мы можем наложить штраф в размере 40 процентов от соответствующей недоплаты, связанный с точностью. (Раздел R&TC 19164)

Штраф за подачу заявления

Если мы отправим вам требование подать декларацию о доходах или предоставить нам информацию, а вы не выполните его, мы наложим штраф в размере 25 процентов от суммы налога на нашу оценка до применения каких-либо платежей или кредитов. Таким образом, вы можете заплатить штрафы и проценты, даже если ваша налоговая декларация показывает, что возврат должен быть произведен. (Раздел R&TC 19133) Требование о подаче штрафа является дополнением к 25-процентному штрафу за несвоевременную подачу декларации, налагаемому в соответствии с Разделом R&TC 19131.

Штраф за несвоевременную подачу декларации

налагать штраф в размере 5 процентов от причитающегося налога после применения любых платежей и зачетов, сделанных до или до даты подачи первоначальной налоговой декларации, за каждый месяц или часть месяца, когда налоговая декларация просрочена. Максимальный штраф составляет 25 процентов. Мы налагаем штраф с первоначальной даты подачи налоговой декларации. Для налоговой декларации, показывающей причитающийся остаток, минимальный штраф за подачу налоговой декларации с опозданием более чем на 60 дней составляет 100 долларов США (135 долларов США для налоговых лет, начинающихся 1 января 2010 года или позже) или 100 процентов налога, причитающегося после применения своевременных платежей. и кредиты, в зависимости от того, что меньше. (РиТС Раздел 19131)

Максимальный штраф составляет 25 процентов. Мы налагаем штраф с первоначальной даты подачи налоговой декларации. Для налоговой декларации, показывающей причитающийся остаток, минимальный штраф за подачу налоговой декларации с опозданием более чем на 60 дней составляет 100 долларов США (135 долларов США для налоговых лет, начинающихся 1 января 2010 года или позже) или 100 процентов налога, причитающегося после применения своевременных платежей. и кредиты, в зависимости от того, что меньше. (РиТС Раздел 19131)

Штраф после амнистии

Мы налагаем штраф, если вы должны уплатить новый или дополнительный налог за налоговый год, на который распространяется налоговая амнистия (т. е. начиная с 1 января 2003 г.). Штраф равен 50 процентам процентов, начисленных по налоговой оценке с первоначальной даты уплаты налога до 31 марта 2005 г. Сумма штрафа, указанная в NPA, является оценочной и не может быть опротестована. Штраф будет пересчитан и оценен, если и когда предложенная оценка станет окончательным обязательством. Вы можете подать иск о возврате сумм, уплаченных для погашения этого штрафа, только на том основании, что мы неправильно рассчитали размер штрафа. (РиТС Раздел 19777.5(a)(2))

Вы можете подать иск о возврате сумм, уплаченных для погашения этого штрафа, только на том основании, что мы неправильно рассчитали размер штрафа. (РиТС Раздел 19777.5(a)(2))

Права налогоплательщика

Одна из наших целей в Совете по налогам на франшизы — убедиться, что мы защищаем ваши права. Мы хотим, чтобы вы были полностью уверены в честности, эффективности и справедливости нашей государственной налоговой системы. Паб ФТБ. 4058, Билль о правах налогоплательщиков Калифорнии , включает информацию о правах налогоплательщиков штата. Вы можете заказать Билль о правах налогоплательщиков Калифорнии по телефону:

- Веб-сайт:

- ftb.ca.gov и поиск Билль о правах

- Телефон

- 800-338-0505 (Выберите формы подоходного налога)

- Почта

- Налоговый департамент по франшизе

Почтовый ящик 942840

Сакраменто Калифорния 94240-0040

В соответствии с Биллем о правах налогоплательщиков штата Калифорния налогоплательщики, которые не смогли решить свои проблемы с нами по обычным каналам, могут обратиться к нашему Уполномоченному по правам налогоплательщиков. Однако обращение к Уполномоченному по правам налогоплательщиков не является протестом и не продлевает срок его подачи. Чтобы подать протест, следуйте инструкциям в разделе «Процедуры подачи протеста».

Однако обращение к Уполномоченному по правам налогоплательщиков не является протестом и не продлевает срок его подачи. Чтобы подать протест, следуйте инструкциям в разделе «Процедуры подачи протеста».

Если вы не получили оценку опасности, вы имеете право на независимую административную проверку до того, как мы наложим взыскание на ваш доход или активы, если вы подадите письменный запрос в течение 30 дней с даты Заключительного уведомления до сбора или в течение 30 дней с даты дата Уведомления о государственном налоговом залоге .

Вы можете обратиться в Executive and Advocate Services за дополнительной информацией или отправить запрос на рассмотрение.

Чтобы запросить независимую административную проверку, позвоните, отправьте факс или напишите по телефону:

- Телефон

- 800-883-5910 (Выберите формы подоходного налога)

- Факс:

- 916-843-6022

- Почта

- Налоговый департамент по франшизе

Исполнительные и адвокатские услуги MS A381

Почтовый ящик 157

Ранчо Кордова C 95741-0157

Уведомление о конфиденциальности Департамента по налогам на франшизы

Для получения дополнительной информации о ваших правах на конфиденциальность, о том, как мы можем использовать вашу информацию, и о последствиях, если вы не предоставите запрашиваемую нами информацию, перейдите на ftb. ca.gov и найдите уведомление о конфиденциальности .

ca.gov и найдите уведомление о конфиденциальности .

Чтобы запросить это уведомление по почте, позвоните по телефону 800-338-0505 и введите код формы 948 , когда получите соответствующие инструкции.

Свяжитесь с нами/Conéctese Con Nosotros

- Интернет

- ftb.ca.gov

- Телефон

- 800-852-5711 По будням, с 7:00 до 17:00

с 7:00 до 17:00 по лунному календарю, кроме праздничных дней - 916-845-6500 | из-за пределов США / fuera de los Estados Unidos

Сделать платеж в Интернете Часто задаваемые вопросы | Департамент подоходного налога

- Дом

- Оплатить онлайн FAQ

1. Могу ли я платить налоги онлайн?

Да, вы можете оплатить налог с помощью:

- Дебетовая карта уполномоченного банка или

- Уполномоченный банковский интернет-банк или

- Платежный шлюз (дебетовая карта / кредитная карта / интернет-банкинг неавторизованных банков или UPI)

Используя службу онлайн-платежей, вы сможете заплатить налог за сохраненные черновики чалланов или произвести уплату налога чалланов за уже сгенерированную форму чалланов, сохраненную на вкладке Сгенерированные чалланы .

2. Можно ли перенести мой налоговый платеж на более позднюю дату?

Вы можете запланировать уплату налогов со своего банковского счета с помощью услуги Net Banking. Однако эта возможность недоступна для онлайн-платежей с использованием кредитной / дебетовой карты.

3. Есть ли ограничение по времени для оплаты после создания чаллана?

Вы должны произвести налоговый платеж в течение 15 дней с момента создания чаллана (т.е. 15 дней с даты создания CRN). В случае авансового налога вам необходимо произвести платеж в течение 15 дней с даты создания CRN или 31 9.0412 st Март текущего финансового года, в зависимости от того, что наступит раньше.

4. Что делать, если я не вижу авторизованный банковский счет, с которого хочу произвести оплату?

Если при выборе способа оплаты вы не видите заранее банковский счет, через который хотите произвести оплату, вы можете выбрать нужный авторизованный банк из списка банков, доступных в раскрывающемся списке Другой банк .

5. Какие банки уполномочены осуществлять платежи напрямую через интернет-банкинг или дебетовую карту?

Список банков, интегрированных с системой электронного архива, можно найти на странице Войти с помощью Net Banking на портале электронного архива.

6. Как узнать, прошла ли моя транзакция успешно?

Вы получите подтверждающее сообщение на ваш адрес электронной почты и номер мобильного телефона, зарегистрированные на портале электронного архива. Кроме того, История платежей будет отражать статус успешного платежа вместе с CIN, который будет предоставлен Банком при подтверждении платежа.

7. Могу ли я запланировать платеж через Net Banking?

Да. Однако это будет зависеть от выбранного вами банковского счета, поскольку возможность планирования платежей через Net Banking доступна на нескольких банковских счетах. Если вы решили запланировать платеж с помощью Net Banking, убедитесь, что на дату перечисления налога у вас достаточно средств на выбранном банковском счете.

Это касается:

Это касается:

В бланк нужно вписать пять реквизитов: ИНН, КПП, КБК, ОКТМО и срок уплаты. Уведомление отправляйте в ИФНС по месту учёта не позднее 25 числа месяца, в котором установлен срок погашения.

В бланк нужно вписать пять реквизитов: ИНН, КПП, КБК, ОКТМО и срок уплаты. Уведомление отправляйте в ИФНС по месту учёта не позднее 25 числа месяца, в котором установлен срок погашения.

Погашены будут даже те недоимки, которые налогоплательщик собирался оспорить в суде.

Погашены будут даже те недоимки, которые налогоплательщик собирался оспорить в суде.

Для налогов установлен единый срок — до 28 числа соответствующего месяца, для отчётности — до 25 числа.

Для налогов установлен единый срок — до 28 числа соответствующего месяца, для отчётности — до 25 числа.