Содержание

Подготовка и отправка 2-НДФЛ из «1C: Налогоплательщик 8»

«1С: Налогоплательщик 8»: Подготовка и отправка отчётных сведений о доходах физических лиц (2-НДФЛ)

Подготовка файла отчётности

Данные о доходах для отчётности по НДФЛ необходимо указывать в справочнике «НДФЛ — доходы и налоги». В конфигурации «Налогоплательщик» перейдите в справочник через меню «Журналы отчётности по физ. лицам» — «НДФЛ — доходы и налоги» (рис. 1).

В шапке окна укажите общие реквизиты, табличную часть заполнить списком работников. Список работников можно ввести методом подбора. Для каждого работника укажите дату дохода, при этом месяц налогового периода и период регистрации определятся автоматически.

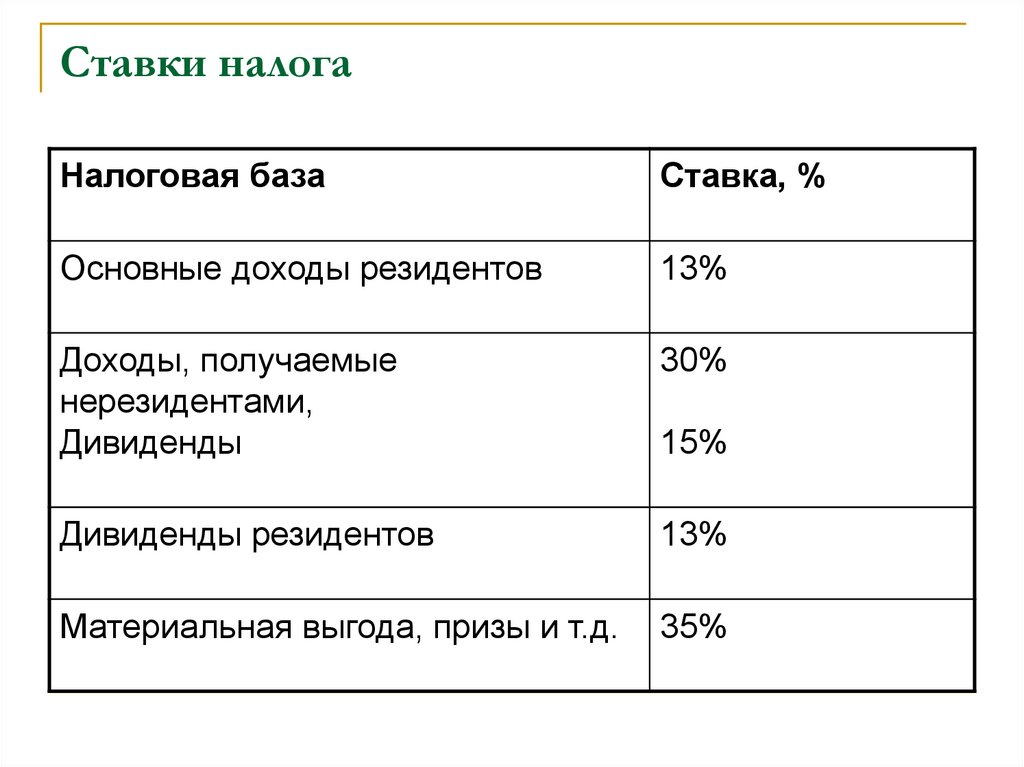

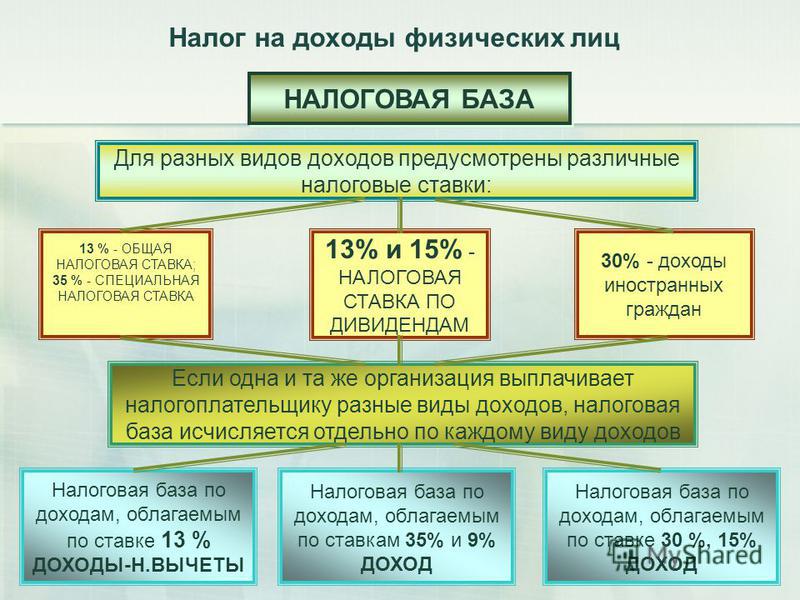

Для ввода кода дохода НДФЛ используется справочник «Коды доходов НДФЛ» (рис. 2), содержащий стандартные предопределенные значения. В колонках «Код вычета» и «Сумма вычета» можно внести код вычета, соответствующий выбранному коду дохода НДФЛ, и сумму вычета. Если ставка дохода для физического лица или для выбранного дохода отличается от 13 %, исчисленная сумма налога рассчитывается автоматически в колонке «Сумма налога исчисленная». Размер налога по ставке 13 % следует указать в табличной части на закладке «НДФЛ по ставке 13 %». Также на этой закладке укажите размеры личного вычета и вычета на детей. В табличной части на закладке «НДФЛ удержанный» укажите сведения об удержанных суммах НДФЛ.

Размер налога по ставке 13 % следует указать в табличной части на закладке «НДФЛ по ставке 13 %». Также на этой закладке укажите размеры личного вычета и вычета на детей. В табличной части на закладке «НДФЛ удержанный» укажите сведения об удержанных суммах НДФЛ.

Если при редактировании адреса проживания сотрудника, являющегося иностранным гражданином, отображается сообщение об ошибке, обновите конфигурацию «Налогоплательщика» до актуальной версии.

Формирование и отправка файла отчётности

Чтобы сформировать пачку форм 2-НДФЛ:

- перейдите в меню «Журналы отчётности по физ. лицам»;

- выберите «Справка 2-НДФЛ для передачи в ИФНС» (рис. 3).

В шапке формы укажите общие реквизиты.

Табличную часть документа заполните списком работников. Это можно сделать автоматически с помощью кнопки «Заполнить» или добавить сотрудника при помощи кнопки «Добавить».

Чтобы сформировать пачку документов в электронном виде, нажмите «Записать файл на диск» и выберите каталог выгрузки.

Чтобы выгрузить пачку документов в электронном виде в каталог интеграции с ПК «Спринтер», нажмите «Зашифровать и отправить в ИФНС».

Чтобы отправить пачку документов в электронном виде в налоговую инспекцию, перейдите в меню «Отправка» и нажмите «Отправить».

Уточнение сведений о доходах физических лиц за предшествующие налоговые периоды

Чтобы уточнить ранее представленные сведения, подайте новую «Справку» по форме 2-НДФЛ по данному физическому лицу.

Сведения о доходах физического лица, которому налоговый агент сделал перерасчет налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформите в виде новой «Справки» по форме 2-НДФЛ.

Важно! При составлении новой «Справки» взамен ранее представленной в полях «№ ____» и «от ____» рекомендуем указать № ранее представленной «Справки» и новую дату составления «Справки».

Сдавайте отчётность

в срок и без ошибок

Перейти

Системы для сдачи отчётности

- 1С: Электронная отчётность

- Онлайн-Спринтер

- Такском Доклайнер

- 1С: Предприятие 8

Профессиональные налоговые вычеты при исчислении НДФЛ.

Статьей 57 Конституции РФ и ст. 23 Налогового кодекса РФ на налогоплательщиков возложены обязанности по уплате законно установленных налогов, представлению в налоговые органы документов, необходимых для исчисления и уплаты налогов.

Глава 23 части II Налогового кодекса РФ, введенная в действие с 01.01.01, регламентирует работу по налогообложению доходов физических лиц.

В соответствии со ст. 221 Налогового кодекса РФ при определении размера налоговой базы в соответствии с п. 2 ст. 210 данного Кодекса налогоплательщики — индивидуальные предприниматели имеют право на получение профессиональных налоговых вычетов.

Профессиональные налоговые вычеты предоставляются в размере сумм фактически произведенных и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

Пунктом 1 ст. 221 Налогового кодекса РФ предусмотрено, если налогоплательщики не в состоянии документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуальных предпринимателей, профессиональный налоговый вычет производится в размере 20% от общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности.

Статья 221 Налогового кодекса РФ специально оговаривает, что налогоплательщик имеет право предъявить к вычету либо документально подтвержденные, либо условно исчисленные расходы в размере 20% от доходов.

Вместе с тем, норма ст. 221 Налогового кодекса РФ не является правовой презумпцией освобождения от доказывания невозможности представления документов, подтверждающих осуществленные предпринимателем расходы.

В арбитражный суд обратилась налоговая инспекция с заявлением о взыскании с индивидуального предпринимателя, осуществляющего деятельность в области арбитражного управления, налога на доходы физических лиц за 2002 г., пени и штрафа по ст. 122 Налогового кодекса РФ.

По мнению налоговой инспекции, арбитражный управляющий необоснованно исчислил профессиональный налоговый вычет в размере 20% ОТ общей суммы доходов, полученной им от предпринимательской деятельности.

Суд первой инстанции удовлетворил требования налоговой инспекции, мотивировав решение тем, что расходы индивидуальных предпринимателей в размере 20% учитываются лишь в той мере, в какой они прямо связаны с получением дохода, и по своей величине никак не могут быть выше извлеченного с их использованием дохода.

Суд сделал вывод о том, что в целях соблюдения баланса публичного и частного интересов арбитражный управляющий имеет право на получение профессионального налогового вычета в связи с осуществлением им своих функций в отношении должников, у которых отсутствует имущество, лишь в том случае, если расходы им производятся фактически и подтверждаются документально.

Пояснений о том, по каким причинам у предпринимателя отсутствует возможность документально подтвердить расходы, произведенные им в связи с ведением конкурсного производства отсутствующих должников, предприниматель не представил, и не указал, какие конкретно расходы имели место.

В силу ст. 215 Арбитражного процессуального кодекса РФ обязанность доказывания обстоятельств, послуживших основанием для взыскания обязательных платежей и санкций, возлагается на заявителя.

Статья 65 Арбитражного процессуального кодекса РФ возлагает равные обязанности на лиц, участвующих в деле, доказать те обстоятельства, на которые они ссылаются как на основание своих требований и возражений.

Суд первой инстанции посчитал, что предприниматель (арбитражный управляющий) не доказал таких обстоятельств: не обосновал объективных причин невозможности подтверждения расходов, произведенных им в связи с ведением конкурсного производства отсутствующих должников.

Постановлением апелляционной инстанции решение суда в части взыскания с предпринимателя налога на доходы физических лиц за 2002 г., пени и штрафа по налогу отменено.

Судебный акт мотивирован тем, что в соответствии со ст. 221 Налогового кодекса РФ предпринимателю предоставлено право получения профессионального вычета при наличии двух фактов: осуществления деятельности в качестве индивидуального предпринимателя и получения дохода от этой деятельности. Право выбора схемы получения профессионального вычета закон предоставляет налогоплательщику и не возлагает на него обязанности объяснений причин непредставления документов, подтверждающих расходы.

Федеральный арбитражный суд Северо-Кавказского округа решение суда первой инстанции оставил без изменения, а постановление апелляционной инстанции отменил, сославшись на непредставление предпринимателем суду каких-либо пояснений относительно того, по каким причинам у него отсутствует возможность документально подтвердить расходы, произведенные им в связи с ведением конкурсного производства отсутствующих должников, и какие конкретно расходы имели место.

Суд кассационной инстанции исходил из того, что правовая конструкция нормы, содержащейся в п. 1 ст. 221 Налогового кодекса РФ, основывается на обязанности налогоплательщика документально подтвердить осуществленные им расходы либо причину объективной невозможности представления таких документов.

Президиум Высшего Арбитражного Суда РФ отменил в порядке надзора постановление Федерального арбитражного суда Северо-Кавказского округа и оставил в силе постановление апелляционной инстанции Арбитражного суда Ростовской области (постановление Президиума Высшего Арбитражного Суда РФ от 11.05.05 N 15761/04).

Свою позицию суд надзорной инстанции обосновал следующим.

В соответствии со ст. 210 Налогового кодекса РФ налоговая база по налогу на доходы физических лиц определяется как денежное выражение всех доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст. 218-221 указанного Кодекса.

В силу ст. 210, 218-221 Налогового кодекса РФ налогоплательщику предоставлено право получать профессиональный налоговый вычет в упрощенном порядке именно в том случае, когда он не в состоянии документально подтвердить понесенные им расходы.

В связи с этим при подаче заявления налогоплательщик обязан доказать лишь факты осуществления деятельности в качестве индивидуального предпринимателя и получения дохода от этой деятельности.

Обязанность представления доказательств понесенных расходов, связанных с осуществлением предпринимательской деятельности, в целях получения профессионального налогового вычета в размере 20% от полученного дохода законом не установлена.

Предусмотренный ст. 221 Налогового кодекса РФ профессиональный налоговый вычет не может ставиться в зависимость от вида предпринимательской деятельности либо от ее направления.

Следовательно, разграничение деятельности предпринимателя на осуществление функций арбитражного управляющего в отношении отсутствующих должников и осуществление указанных функций в отношении иных должников противоречит законодательству о налогах и сборах.

Противоположность позиции судов, сложившаяся при применении одних и тех же норм материального права, основывается не различном подходе к вопросу о необходимости доказывания предпринимателем объективной невозможности представления им налоговому органу документов, подтверждающих осуществленные им расходы.

Формальный подход судов к этому вопросу может повлечь прямую заинтересованность предпринимателей в непредставлении документов, подтверждающих фактически понесенные расходы, по причине их незначительности по сравнению с расходами, исчисленными по формуле ст. 221 Налогового кодекса РФ: «профессиональный налоговый вычет производится в размере 20% от общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности».

Освобождение предпринимателя от обязанности доказывать то, что он действительно не в состоянии документально подтвердить понесенные расходы, будет способствовать минимизации налогов, основанной на формально законном занижении налоговой базы по налогу на доходы физических лиц.

Поскольку уплата налога является обязанностью, а не правом, налогоплательщик должен доказать тот факт, что документы, подтверждающие фактически понесенные им расходы, не могут быть представлены по причинам, объективно не зависящим от налогоплательщика (утрата в результате стихийного или техногенного бедствия, незаконное удержание кем-либо, хищение и т. д.).

д.).

Обязанности налогоплательщика вести учет своих доходов (расходов), представлять в налоговые органы налоговые декларации по тем налогам, которые они обязаны уплачивать, представлять налоговым органам документы, необходимые для исчисления и уплаты налогов возникают не столько из фактической обязанности уплатить налог, сколько из потенциальной обязанности делать это в силу определенных законом обстоятельств.

Такой вывод основан на положениях ст. 23 Налогового кодекса РФ, регламентирующей обязанности налогоплательщиков, которые в конечном итоге сводятся к обязанности быть более «прозрачными» для налоговых органов за счет раскрытия в обязательном порядке информации о собственной деятельности.

В соответствии со ст. 10 Гражданского кодекса РФ не допускается злоупотребление правом как со стороны граждан, так и со стороны юридических лиц. Этот общеправовой принцип должен быть главным правилом и в такой многогранной и сложной конструкции, совместно «возводимой» налоговыми органами и налогоплательщиками, как налоговые правоотношения.

Т.Н. Драбо,

судья Федерального арбитражного суда

Северо-Кавказского округа

«Вестник Федерального арбитражного суда Северо-Кавказского округа», N 5, сентябрь-октябрь 2005 г.

Регистрация активных плательщиков НДФЛ в процентах от населения, 2019 | Налоговая администрация 2021: Сравнительная информация по ОЭСР и другим странам с развитой и развивающейся экономикой

Регистрация активных плательщиков подоходного налога в процентах от населения, 2019 | Налоговое администрирование 2021: сравнительная информация по ОЭСР и другим странам с развитой и развивающейся экономикой | iLibrary ОЭСР

1887

- Дом

- Книги

- Налоговая администрация

- Налоговая администрация 2021

- Регистрация активных плательщиков НДФЛ в процентах от населения, 2019 г.

Налоговая администрация 2021

Сравнительная информация по ОЭСР и другим странам с развитой и развивающейся экономикой

Настоящий отчет является девятым изданием серии «Налоговое администрирование» ОЭСР. Он предоставляет сравнительные международные данные по аспектам налоговых систем и их администрирования в 59 странах.развитые и развивающиеся экономики. В публикации представлены результаты Международного исследования по управлению доходами 2020 года (ISORA), международного исследования с участием нескольких организаций для сбора информации и данных о налоговом администрировании на национальном уровне, проводимого четырьмя партнерскими организациями: CIAT, МВФ, IOTA и ОЭСР. Как и в предыдущем раунде опроса, Азиатский банк развития (АБР) также принял участие в ISORA 2020 вместе с четырьмя партнерскими организациями.

Он предоставляет сравнительные международные данные по аспектам налоговых систем и их администрирования в 59 странах.развитые и развивающиеся экономики. В публикации представлены результаты Международного исследования по управлению доходами 2020 года (ISORA), международного исследования с участием нескольких организаций для сбора информации и данных о налоговом администрировании на национальном уровне, проводимого четырьмя партнерскими организациями: CIAT, МВФ, IOTA и ОЭСР. Как и в предыдущем раунде опроса, Азиатский банк развития (АБР) также принял участие в ISORA 2020 вместе с четырьмя партнерскими организациями.

Публикация состоит из девяти глав, в которых рассматриваются и комментируются эффективность и тенденции налогового администрирования на конец 2019 года.финансовый год, и он включает множество примеров, предоставленных налоговыми администрациями, чтобы подчеркнуть последние инновации и передовой опыт. Публикация также имеет два приложения, содержащие все данные ISORA 2020, которые составляют основу анализа в отчете, а также подробную информацию об администрациях, участвовавших в этой публикации.

Подробнее

Английский

Также доступно в:

Французский

Из главы:

Регистрация и идентификация

- https://doi.org/10.1787/cef472b9-en

- Нажмите, чтобы получить доступ:

Нажмите, чтобы скачать PDF – 3,90 МБ

PDF

Нажмите, чтобы прочитать онлайн и поделиться

ЧИТАТЬ

Регистрация активных плательщиков НДФЛ в процентах от населения, 2019 г.

Английский

Также доступно в:

Французский

Данное поле является обязательным к заполнению

Пожалуйста, введите действительный адрес электронной почты

Утверждение прошло успешно

Неверные данные

Произошла ошибка

Утверждение было частично успешным, следующие выбранные элементы не могут быть обработаны из-за ошибки

OECD iLibrary:

http://instance.metastore.ingenta /content/component/1b135ab4-en

https://doi. org/10.1787/1b135ab4-en

org/10.1787/1b135ab4-en

Налоговое соответствие: тенденции и результаты аудита IRS для индивидуальных налогоплательщиков по доходам

Краткие факты

IRS проверяет людей, чтобы проверить, правильно ли они указали свои налоги, и, если они этого не сделали, чтобы определить, не причитаются ли дополнительные налоги.

Тенденции аудита зависят от дохода налогоплательщика. В последние годы IRS проверяла налогоплательщиков с доходом ниже 25 000 долларов США и налогоплательщиков с доходом 500 000 долларов США и более по ставкам выше среднего. Но уровень аудита снизился для всех уровней дохода, причем уровень аудита снизился больше всего для налогоплательщиков с доходом 200 000 долларов и более.

Должностные лица IRS заявили, что показатели аудита снизились из-за сокращения штатов и потому, что требуется больше времени и опыта сотрудников для проведения сложных аудитов с более высокими доходами.

В нашем отчете рассматриваются эти и другие тенденции аудита.

Перейти к основным моментам

Основные моменты

Что нашло GAO

Оценки аудита. С 2010 по 2019 налоговые годы ставки аудита деклараций по индивидуальному подоходному налогу снизились для всех уровней дохода. В среднем ставка аудита для этих отчетов снизилась с 0,9 процента до 0,25 процента. Должностные лица Службы внутренних доходов (IRS) объяснили эту тенденцию в первую очередь сокращением штата в результате сокращения финансирования. Ставки аудита снизились больше всего для налогоплательщиков с доходом от 200 000 долларов США и выше. По словам сотрудников IRS, эти проверки, как правило, более сложны и требуют проверки со стороны персонала. Аудиты с низким доходом, как правило, более автоматизированы, что позволяет IRS продолжать эти проверки даже с меньшим количеством сотрудников.

Несмотря на то, что уровень аудита снизился в большей степени для налогоплательщиков с более высокими доходами, IRS обычно проверял их по более высоким ставкам по сравнению с налогоплательщиками с более низкими доходами, как показано на рисунке. Тем не менее, уровень аудита для налогоплательщиков с низким доходом, требующих налогового кредита на заработанный доход (EITC), был выше среднего. Чиновники IRS объяснили, что проверки EITC требуют относительно немного ресурсов и не позволяют налогоплательщикам, не имеющим права на получение EITC.

Тем не менее, уровень аудита для налогоплательщиков с низким доходом, требующих налогового кредита на заработанный доход (EITC), был выше среднего. Чиновники IRS объяснили, что проверки EITC требуют относительно немного ресурсов и не позволяют налогоплательщикам, не имеющим права на получение EITC.

Аудиторские ставки по общему положительному доходу, налоговый год 2019

Результаты аудита и ресурсы . С 2010 по 2021 финансовый год большинство дополнительных налогов, рекомендованных IRS по результатам проверок, поступали от налогоплательщиков с доходом ниже 200 000 долларов. Однако дополнительные налоги, рекомендованные по результатам аудита, увеличивались по мере увеличения доходов налогоплательщиков. За это время среднее количество часов, затрачиваемых на аудит, в целом оставалось стабильным для налогоплательщиков с низким доходом, но увеличилось более чем вдвое для налогоплательщиков с доходом 200 000 долларов США и выше. По словам должностных лиц IRS, увеличению времени способствовали большая сложность аудитов с более высокими доходами и увеличение числа передач дел из-за увольнения аудиторов.

Аудиты налогоплательщиков с самым низким доходом, особенно тех, которые претендуют на EITC, привели к более высоким суммам рекомендуемого дополнительного налога за час аудита по сравнению со всеми группами доходов, кроме налогоплательщиков с самым высоким доходом. Должностные лица IRS объяснили, что аудиты EITC в первую очередь являются аудитами до возврата средств и проводятся по переписке, что требует меньше времени. Кроме того, аудиты с более низким доходом, как правило, имеют более высокую скорость изменения причитающихся налогов.

Почему GAO провело это исследование

По оценкам IRS, отдельные налогоплательщики занижали свой подоходный налог в среднем на 245 миллиардов долларов в год за налоговые годы с 2011 по 2013. Это занижение является самым большим компонентом налогового разрыва — разницы между суммами налогов. задолженность и налоги уплачены своевременно и добровольно.

В последние годы IRS проверило или проверило уменьшающуюся долю индивидуальных налоговых деклараций. Эта тенденция вызвала обеспокоенность по поводу возможности снижения соблюдения налогоплательщиками требований, а также того, справедливо ли IRS выбирает налогоплательщиков для аудита, поскольку количество проверок для налогоплательщиков с более высокими доходами снизилось больше, чем количество проверок для налогоплательщиков с более низкими доходами.

Эта тенденция вызвала обеспокоенность по поводу возможности снижения соблюдения налогоплательщиками требований, а также того, справедливо ли IRS выбирает налогоплательщиков для аудита, поскольку количество проверок для налогоплательщиков с более высокими доходами снизилось больше, чем количество проверок для налогоплательщиков с более низкими доходами.

GAO было предложено сообщить о тенденциях в частоте проверок IRS, результатах проверок и ресурсах, используемых для проверок по уровням доходов отдельных налогоплательщиков. В этом отчете за последние доступные годы анализируются (1) показатели аудита и (2) результаты аудита и ресурсы, использованные доходом налогоплательщика.

GAO проанализировало как минимум 10-летние данные проверок индивидуальных налоговых деклараций, сообщающих о различных уровнях дохода. GAO также проанализировало сводные данные за 10 лет, касающиеся суммы налогов, собранных IRS в результате проверок отдельных налогоплательщиков. GAO опросило должностных лиц IRS из различных операционных и исследовательских подразделений, чтобы определить контекстуальные факторы и вероятные причины любых тенденций аудита.