Содержание

Как получить налоговый вычет за протезирование зубов — ROOTT

Виды расходов Кто имеет право на вычет? Подтверждающие документы Как оформить в клинике? Как получить вычет? Сроки получения Для пенсионеров

Люди думают о здоровье и лечат зубы в стоматологии. Одна световая пломба стоит немало, а если лечение продолжительное или сложное, то тратится много денег. Поэтому хочется найти способ сэкономить. В этом помогают скидки и акции, которые устраивают стоматологические клиники. Но не все пациенты знают о том, что вернуть часть расходов можно в качестве налогового вычета.

Если вы работаете и платите государству налог 13%, то часть потраченных в клинике денег возвращают. По такому же принципу, как расходы на покупку квартиры и обучение.

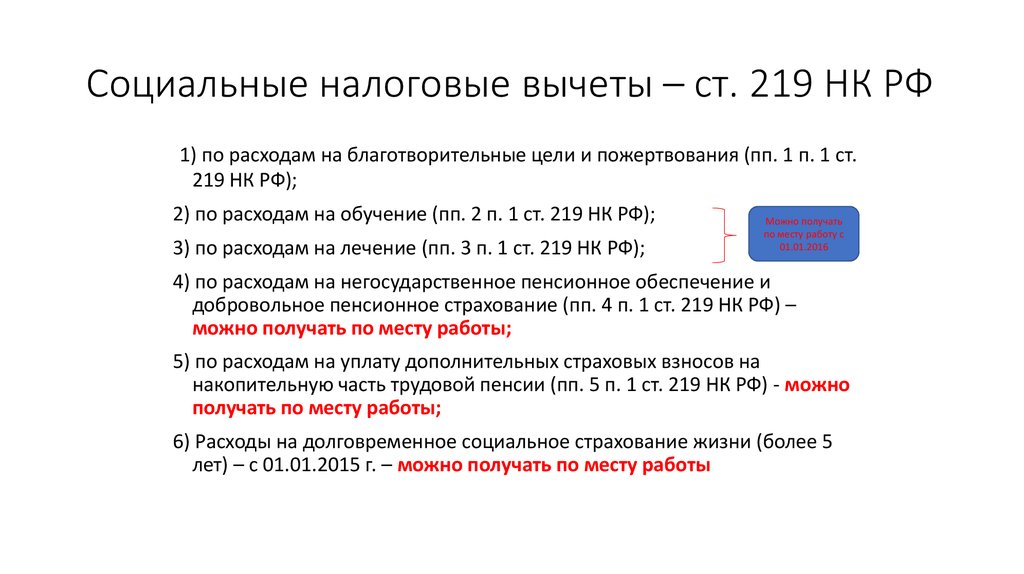

Подобная компенсация называется налоговым вычетом на лечение, входит в группу социальных и регулируется подпунктом 3 пункта 1 статьи 219 российского налогового кодекса.

Как получают налоговый вычет за протезирование зубов и другие стоматологические услуги?

Расходы на лечение: виды и размер

Получить деньги можно не за все лечение, а только за перечисленное в медицинском перечне, который принят государством. Документ делит услуги на два вида: стоматологические и дорогостоящие. От этого зависит размер денежного возврата.

Документ делит услуги на два вида: стоматологические и дорогостоящие. От этого зависит размер денежного возврата.

Стоматологическими услугами будут, например, пломбирование, удаление, обычное протезирование зубов. Дорогостоящими – имплантация с протезированием.

1. Простое лечение состоит из расходов по факту. Размер не может превышать 120 000 р. в год. Умножьте 120 000 р. на 13%, получится 15 600 р. Это максимум, который возвращают.

Важно то, что в 120 000 р. входят другие социальные вычеты, кроме затрат на обучение детей и дорогостоящее лечение. Например, в текущем году вы не только вылечили зубы на 15 000 р., но и потратились на учебу за 25 000 р. Прибавьте 15 000 к 25 000, общая сумма составит 40 000 р., а значит вернется 5 200 р.: умножьте 40 000 на 13%.

2. Дорогостоящее лечение учитывает расходы в полном объеме без ограничений. Например, пациент потратил 300 000 р. и со всей суммы заявит вычет.

Если предстоят значительные траты, то спросите у врача к какому виду относится лечение. Обычное, которое превышает 120 000 р. перенесите на следующий год. Отчет предельной суммы начнется заново. При дорогостоящем откладывать прием не стоит.

Кто имеет право на вычет

Для получения компенсации за протезирование зубов и иные услуги необходимо:

- иметь статус налогового резидента, то есть проживать в России не менее 183 календарных дней непрерывно за год;

- самостоятельно оплатить стоматологические услуги за себя или родственников: супруга, супруги, родителей, своих или усыновленных детей до 18 лет;

- лечиться в частных клиниках или платных кабинетах в государственной поликлинике, которые работают по российской лицензии;

- официально работать и уплачивать НДФЛ 13% или подоходный налог.

Подтверждающие документы

Для возврата налога за протезирование зубов и остального лечения нужно подготовить документы:

- Справка об оплате лечения.

Запросите справку в клинике, где лечили зубы. Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями.

Запросите справку в клинике, где лечили зубы. Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями. - Договор на платные стоматологические услуги, если он заключался. В договоре прописывают заказчика и пациента. Они совпадают, когда пациент за себя вносит деньги. Указываются отдельно, если заказчик оплачивает услуги для членов семьи – пациентов.

- Лицензия стоматологии, если ее номер и дата не напечатаны в договоре или справке.

- Документы об оплате: кассовый чек, квитанция, банковская выписка о безналичном перечислении денег. Важно оформить платежки на вычет за протезирование и лечение зубов на того, кто планирует возмещать расходы. Это правило не действует для супругов.

- Свидетельства о заключении брака, рождении детей, опеки или попечительства.

- Паспорт и справка 2-НДФЛ. Справку берут на работе за тот год, в котором оплачены услуги.

При заполнении декларации в личном кабинете эти документы не нужны, данные о физическом лице отражаются автоматически.

При заполнении декларации в личном кабинете эти документы не нужны, данные о физическом лице отражаются автоматически.

Документы для возврата НДФЛ при протезировании и лечении зубов на бумаге направляют в оригинале или копии. Справка об оплате услуг требуется в оригинале. Если справка для двоих супругов, то один из них прикладывает копию. Документы, которые отправляют в электронной форме, сканируют или фотографируют.

Как в клинике помогают собрать документы

Стоматологии помогают с оформлением бумаг для налогового органа.

Вот шаги, которые нужно пройти для получения документов:

- По телефону или лично обратитесь к администратору стоматологии, уточните, как получить налоговый вычет за протезирование зубов, закажите справку.

- Скажите фамилию, имя, отчество налогоплательщика, ИНН. Назовите кому оказаны услуги, поставлен зубной протез: себе, супругу, супруге, сыну, дочери, отцу или матери, укажите фамилию.

- Оригиналы чеков и квитанций представьте в клинику. Работники проверят даты и оплаченные суммы, напишут в справке. Во многих клиниках электронно зафиксированы оказанные услуги, поэтому достаточно продиктовать дату и сумму чеков по телефону.

- В назначенное время заберите одну или несколько справок. Если отсутствует договор на руках, то к справке сотрудники прилагают копию договора на медицинские услуги и лицензии. Корешок от справки клиника оставит себе и будет хранить 3 года.

Стоматологии дружелюбно настроены на просьбы пациентов о подготовке справки на вычет. Клиники знают требования налоговых к возмещению за протезирование и лечение и в короткие сроки делают пакет документов.

Получение вычета

Для получения компенсации возможно обратиться в ИФНС или к работодателю. Ниже вы узнаете подробности каждого способа.

Способ № 1: через налоговую инспекцию

Что необходимо сделать для получения вычета за протезирование зубов и другие манипуляции:

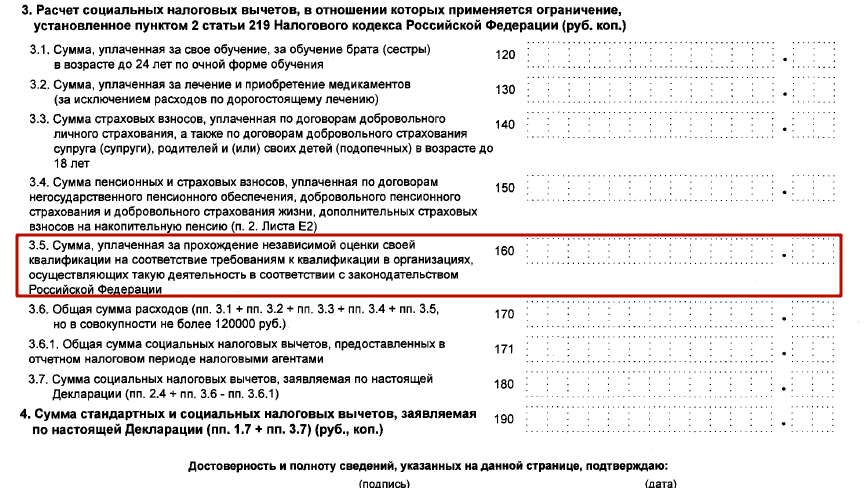

1. Заполнить декларацию ручкой на бумаге или электронно на компьютере. Форма называется 3-НДФЛ, каждый год в нее вносятся изменения.

Заполнить декларацию ручкой на бумаге или электронно на компьютере. Форма называется 3-НДФЛ, каждый год в нее вносятся изменения.

Бумажный бланк бесплатно возьмите в ИФНС или распечатайте с сайта Федеральной налоговой службы.

Для электронного заполнения на компьютер скачайте программу «Декларация», занесите данные, распечатайте. Документ формируется автоматически после указания основных сведений. Программа проверяет корректность заполнения, что исключает ошибки.

В режиме онлайн заполните и отправьте декларацию через личный кабинет налогоплательщика. Доступ к сервису открывают в налоговом органе. Через него не только создают отчетность, но и отслеживают статус проверки декларации, информацию об имуществе и платежах.

Если не можете сами написать декларацию на возврат за протезирование зубов и другие услуги лечения, то бухгалтеры или юристы помогут в этом за определенную плату.

2. Заполнить заявление на возврат налога по специальной форме. Указать возвращаемую сумму и номер счета в банке для перечисления денег. Это заявление можно направить отдельно от декларации.

Указать возвращаемую сумму и номер счета в банке для перечисления денег. Это заявление можно направить отдельно от декларации.

3. Приложить документы. Выше рассмотрен состав комплекта.

4. Направить декларацию с приложением документов в инспекцию по почте, через МФЦ либо электронно через личный кабинет, портал госуслуг. Вы сами можете прийти в инспекцию или отправить другое лицо, для этого потребуется доверенность от нотариуса. Адрес налоговой определите по месту жительства.

Способ № 2: через работодателя

Вначале подтвердите право на возврат денег за протезирование зубов в налоговой, а затем сообщите об этом на работу.

Действовать следует в таком порядке:

- Собрать документы. Выше рассмотрен состав комплекта.

- Направить заявление с приложением документов в инспекцию по месту, где вы живете. Делать декларацию не нужно.

- Получить от налоговой уведомление, которое и будет подтверждением социального вычета.

- Принести уведомление на работу. Бухгалтерия попросит написать заявление о предоставлении вычета и перестанет удерживать налоги из заработной платы в том размере, который подтвердил налоговый орган.

Сроки: как вернуть деньги за протезирование зубов

Даты возврата денежной компенсации зависят от того, где получаете вычет: в налоговой или на работе.

1. Декларация подается после того, как закончится год, в котором оплачены услуги. Например, если вы заплатили за лечение кариеса 15.06.2021, то декларацию сдают в 2022 году.

Строгий срок не позже 30 апреля необходимо соблюдать, если вы не вправе, а обязаны подать декларацию и заплатить налог. Например, с дополнительного дохода от продажи квартиры или машины. При нарушении срока инспекция оштрафует и привлечет к ответственности.

Срок подачи увеличивается в пределах трех последующих лет, если в декларации заявить только расходы. Например, у вас три чека: 15.06.2021, 07.11.2020 и 28.02.2019. Три декларации за 2021, 2020 и 2019 год можно подать в любой день 2022 года.

Например, у вас три чека: 15.06.2021, 07.11.2020 и 28.02.2019. Три декларации за 2021, 2020 и 2019 год можно подать в любой день 2022 года.

Если часть расходов не заявить в текущем году, то воспользоваться остатком в другое время не получится. Например, общая сумма чека 2021 года составила 50 000 р., а доход на работе 30 000 р., превышение в 20 000 р. уже не вернуть.

Инспектора ИФНС проверяют декларацию на правильность заполнения и обоснованность расходов 3 месяца. В течение дополнительного 1 месяца после принятия положительного решения о компенсации налог возвращается.

2. При получении вычета на работе не нужно ждать конца года, в котором оплачены стоматологические услуги. Проверка заявления занимает 30 дней. Бухгалтерия на работе предоставляет вычет с месяца обращения работника с уведомлением от налоговой.

Пенсионеры: за протезирование можно получить налоговый вычет

С пенсий и социальных выплат не удерживается налог 13%. Следовательно, пенсионер, который получает только такие выплаты, не может заявить вычет.

Следовательно, пенсионер, который получает только такие выплаты, не может заявить вычет.

С продажи имущества, сдачи имущества внаем, пенсионер вправе возвратить ранее уплаченный налог. Это дополнительный доход, с которого, как с заработной платы, удерживается НДФЛ.

Получить компенсацию за протезирование зубов пенсионерам смогут родственники. Расходы можно оформлять на члена семьи, который уплачивал налог на доходы.

Налоговые вычеты на медицинские расходы 2021

Налогоплательщики Лейк-Форест и более крупных штатов Чикаго знают, что медицинские расходы могут значительно сократить их кошельки, и, к счастью, Налоговая служба (IRS) предоставляет налогоплательщикам некоторую помощь в случае возникновения дорогостоящих медицинских обстоятельств. Узнайте, какие медицинские расходы не облагаются налогом, и узнайте, как Закон о сокращении налогов и занятости (TCJA) повлиял на пороговое значение налогового вычета медицинских расходов, здесь, в Pasquesi Sheppard LLC в Лейк-Форест, штат Иллинойс.

Облагаются ли медицинские расходы налогом?

Да. Как упоминалось ранее, медицинские расходы не подлежат налогообложению с ограничениями.

Какие медицинские расходы не облагаются налогом?

Медицинские расходы не подлежат налогообложению только в том случае, если они «квалифицированы». Какие медицинские расходы «попадают» под налоговые вычеты? Расходы на диагностику, лечение, смягчение последствий, лечение или профилактику заболеваний, а также расходы на лечение, влияющее на любую часть или функцию тела, квалифицируются как медицинские расходы и, таким образом, не облагаются налогом. Для пояснения, примеры включают платежи вашему врачу в Northwestern или платежи вашему стоматологу в Лейк-Форест. Оборудование, расходные материалы, диагностические приборы и лекарства, отпускаемые по рецепту, также относятся к медицинским расходам, которые вы можете списать.

Медицинские вычеты, связанные с поездками

Пробег, пройденный в медицинских целях, также подлежит вычету по ставке 17 центов за милю в 2017 году и 18 центов за милю в 2018 году. также может претендовать на определенные ограничения.

также может претендовать на определенные ограничения.

С 1 января 2021 года стоимость миль, пройденных в медицинских целях, составляет 16 центов за милю.

Могу ли я вычесть мою медицинскую страховку из моих налогов?

Расходы, возмещенные за счет страховки или оплаченные за счет средств со счета с льготным налогообложением, такого как Сберегательный счет здоровья или Гибкий счет расходов , не могут быть вычтены. Точно так же страховые взносы на медицинское страхование не подлежат вычету , если они вычитаются из вашей зарплаты до вычета налогов.

Медицинский вычет Порог AGI

До 2013 г. вы могли требовать постатейный вычет за квалифицированные невозмещаемые медицинские расходы, оплаченные для вас, вашего супруга (супруги) и ваших иждивенцев, если эти расходы превышают 7,5% вашего скорректированного валового дохода (AGI) . AGI включает в себя все статьи вашего налогооблагаемого дохода, уменьшенные на определенные вычеты «над чертой», такие как вычитаемые взносы IRA и проценты по студенческому кредиту.

В рамках Закона о доступном медицинском обслуживании более высокий порог вычета в размере 10% от AGI вступил в силу в 2014 году для большинства налогоплательщиков и должен был вступить в силу в 2017 году для налогоплательщиков в возрасте 65 лет и старше. Но в соответствии с Законом о сокращении налогов и занятости от 2018 года для налогоплательщиков применялся порог вычета в размере 7,5% от AGI. Этот порог вычета действовал в 2018, 2019, 2020 и 2021 годах, но он изменится в налоговом сезоне 2022 года.

По состоянию на 2021 год порог вычета медицинских расходов составляет 10% . Это означает, что все медицинские расходы с 2021 года должны превышать 10% вашего AGI, если вы хотите вычесть их из налогов на 2022 год.

Положитесь на Паскези Шеппарда как на своего бухгалтера в Лейк Форест!

Имейте в виду, что для вычета медицинских расходов вам необходимо указать отчисления. Детализация экономит налоги только в том случае, если ваши общие постатейные вычеты превышают стандартные вычеты. Из-за 10-процентного порога AGI многие налогоплательщики, которые обычно детализировали данные, могут больше не получать выгоды от детализации.

Из-за 10-процентного порога AGI многие налогоплательщики, которые обычно детализировали данные, могут больше не получать выгоды от детализации.

Если у вас есть вопросы о том, можете ли вы претендовать на вычет из налоговой декларации за 2022 год, или о том, как TCJA влияет на вас и вашу семью в Лейк-Форест, не стесняйтесь обращаться к нам сегодня. Мы также можем помочь вам определить, сэкономит ли объединение медицинских расходов ваши деньги с помощью наших экспертных налоговых услуг.

Вычет медицинских улучшений дома | Nolo

Вы можете вычесть некоторые улучшения дома, если их основной целью является медицинское обслуживание вас, вашего супруга или ваших иждивенцев.

Стивен Фишман, J.D.

Обычно вы не можете вычесть стоимость постоянного улучшения вашего дома, такого как бассейн или новая ванная комната. Но некоторые улучшения дома могут быть вычтены как медицинские расходы. Прежде чем вы будете в восторге от вычета вашего нового пула, имейте в виду, что существуют значительные препятствия для этого вычета.

Какие улучшения дома вычитаются как медицинские расходы?

Улучшение дома может быть вычтено из медицинских расходов, если его основной целью является медицинское обслуживание вас, вашего супруга или ваших иждивенцев. Эти расходы полностью подлежат вычету в соответствии с ограничениями, описанными ниже, если они не увеличивают стоимость вашего дома. Примерами таких полностью вычитаемых расходов являются усовершенствования, направленные на то, чтобы сделать ваш дом доступным для инвалидных колясок или облегчить передвижение по дому инвалиду, в том числе:

- строительство въездных и выездных пандусов для вашего дома

- расширение дверных проемов при входе или выходе из дома

- расширение или иное изменение коридоров и внутренних дверных проемов

- установка поручней, опорных стержней или других модификаций ванных комнат

- опускание или модификация кухонных шкафов и оборудования

- перемещение или модификация электрических розеток и светильников

- установка подъемников для крыльца и других видов подъемников

- модификация пожарной сигнализации, детекторов дыма и других систем оповещения

- модификация лестниц

- добавление поручней или поручней в любом месте (независимо от того, в ванных комнатах или нет).

- модификация дверной фурнитуры

- модификация зон перед входными и выходными дверными проемами и

- выравнивание земли для обеспечения доступа к резиденции.

Однако некоторые усовершенствования повышают ценность вашего дома, например, установка лифта, чтобы инвалиду не приходилось пользоваться лестницей, или установка новой ванной комнаты на первом этаже вашего дома, чтобы не пользоваться лестницей. . Для этих типов улучшений вы должны уменьшить сумму вашего вычета на увеличение стоимости вашего дома.

Пример: У вас больное сердце. По совету врача вы устанавливаете в своем доме лифт, чтобы вам не приходилось подниматься по лестнице. Лифт стоит 8000 долларов. Оценка показывает, что лифт увеличивает стоимость вашего дома на 4400 долларов. Вы можете вычесть 3600 долларов США из расходов в размере 8000 долларов США в качестве медицинского вычета.

Можно даже вычесть стоимость добавления бассейна к вашему дому. Однако использование бассейна должно быть назначено врачом в качестве лечебного или физиотерапевтического лечения. Так, например, вы не можете вычесть стоимость бассейна, потому что плавание — хорошее упражнение. Кроме того, IRS может поставить под сомнение вычет, если бассейн не предназначен специально для лечения. Например, IRS разрешил вычет пациенту с остеоартритом, которому врач прописал плавание несколько раз в день в качестве лечения. Он построил специальный крытый плавательный бассейн со специально спроектированной лестницей и устройством для гидротерапии.

Однако использование бассейна должно быть назначено врачом в качестве лечебного или физиотерапевтического лечения. Так, например, вы не можете вычесть стоимость бассейна, потому что плавание — хорошее упражнение. Кроме того, IRS может поставить под сомнение вычет, если бассейн не предназначен специально для лечения. Например, IRS разрешил вычет пациенту с остеоартритом, которому врач прописал плавание несколько раз в день в качестве лечения. Он построил специальный крытый плавательный бассейн со специально спроектированной лестницей и устройством для гидротерапии.

Вы также можете вычесть сумму, которую вы платите за эксплуатацию и содержание улучшения, если основной причиной этого является медицинское обслуживание. Это правило применяется даже в том случае, если первоначальная стоимость капитальных активов не квалифицируется как расходы на медицинское обслуживание или только ее часть.

Пример: Если в предыдущем примере лифт увеличил стоимость вашего дома на 8000 долларов, у вас не будет вычета медицинских расходов на стоимость лифта.

Тем не менее, стоимость электроэнергии для эксплуатации лифта и любые расходы на его обслуживание являются вычитаемыми медицинскими расходами, если существует медицинская причина для лифта.

Два правила, которые ограничивают или отменяют ваш вычет

Однако есть два налоговых правила, которые работают вместе, чтобы ограничить или полностью отменить вычет ваших медицинских расходов на ремонт дома:

- вы должны указать статьи, чтобы вычесть медицинские расходы, и

- существует порог AGI для вычета медицинских расходов.

Чтобы вычесть ваши медицинские расходы, вы должны указать их постатейно

Во-первых, вы можете вычесть ремонт дома как медицинские расходы только в том случае, если вы перечислите свои личные вычеты вместо стандартного вычета. Если вы не перечисляете, вы не получаете вычета ваших медицинских расходов, включая ремонт дома. Изменения, внесенные Законом о сокращении налогов и занятости, вступившим в силу в 2018 году, значительно усложнили для большинства налогоплательщиков детализацию, чем в прошлом.

Вы должны указывать детали только в том случае, если все ваши вычитаемые личные расходы превышают стандартный вычет. TCJA почти удвоил стандартный вычет до более чем 12 000 долларов США для налогоплательщиков-одиночек и почти 25 000 долларов США для супружеских пар, подающих совместную декларацию (как это делают почти все). Это означает, что вы должны иметь много личных вычетов для перечисления. Однако TCJA ограничил или отменил личные расходы, которые раньше вычитались. Составители могут вычесть только следующие личные расходы:

- медицинские расходы из собственного кармана (с учетом порога AGI, обсуждаемого ниже)

- благотворительные взносы

- до 10 000 долларов США в виде государственных и местных налогов

- проценты по ипотечному кредиту (с учетом ограничений по ипотечному кредиту)

- потерь от несчастных случаев и краж в результате стихийного бедствия, объявленного на федеральном уровне, и

- игровых проигрышей (до выигрышей в азартных играх).

В прошлом около 30% всех налогоплательщиков детализировали свои личные отчисления. В результате изменений TCJA только около 10% налогоплательщиков сегодня могут вести детализацию.

Однако вы можете попасть в число тех 10%, которые перечисляют, если ваши подлежащие вычету расходы на благоустройство дома значительны и/или у вас есть много других личных отчислений, таких как благотворительные взносы и проценты по ипотеке.

Порог AGI для вычета медицинских расходов

Другим серьезным препятствием для вычета расходов на улучшение дома в качестве медицинских расходов является то, что вы не можете вычесть полную стоимость таких расходов, даже если вы перечисляете их. Вы можете вычесть только ту сумму, которую они и все другие вычитаемые вами медицинские расходы превышают 7,5% вашего скорректированного валового дохода (AGI). Ваш AGI — это ваш общий налогооблагаемый доход за вычетом отчислений на пенсионные отчисления и половины ваших налогов на самозанятость (если таковые имеются), а также несколько других статей (как указано в нижней части формы 1040).

Таким образом, например, если ваш AGI составляет 100 000 долларов США, вы можете вычесть ваши расходы на ремонт дома и другие медицинские расходы в виде постатейного вычета только в том случае, если они превышают 7 500 долларов США. Если ваши общие медицинские расходы составляют 10 000 долларов, вы можете вычесть только 2 500 долларов. Вы добавите 2500 долларов к своим другим вычитаемым личным расходам, и, если их сумма превысит стандартный вычет, вы вычтете их как постатейный вычет. С другой стороны, если у вас есть AGI на 100 000 долларов, а ваши медицинские расходы составляют менее 7 500 долларов, вы вообще не сможете их вычесть.

Обязательно отслеживайте все медицинские расходы, которые вы оплачиваете в течение года, в дополнение к ремонту дома, потому что они могут суммироваться. Такие расходы включают наличные платежи за отпускаемые по рецепту лекарства, стоматологическую помощь, хиропрактику, осмотр глаз и очки или контактные линзы, медицинскую страховку, выплаты Medicare, франшизы и доплаты.

.jpg) Запросите справку в клинике, где лечили зубы. Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями.

Запросите справку в клинике, где лечили зубы. Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями. При заполнении декларации в личном кабинете эти документы не нужны, данные о физическом лице отражаются автоматически.

При заполнении декларации в личном кабинете эти документы не нужны, данные о физическом лице отражаются автоматически.

Тем не менее, стоимость электроэнергии для эксплуатации лифта и любые расходы на его обслуживание являются вычитаемыми медицинскими расходами, если существует медицинская причина для лифта.

Тем не менее, стоимость электроэнергии для эксплуатации лифта и любые расходы на его обслуживание являются вычитаемыми медицинскими расходами, если существует медицинская причина для лифта.