Содержание

Изменения в сфере налогообложения на добавленную стоимость (НДС)

1С:Предприятие 8

Система программ

- Главная

Мониторинг законодательства

НДС

Последнее обновление: 14 января 2023

Рекомендуемые коды операций для декларации по НДС

27.12.2022

НДС

Рекомендуемые коды операций для декларации по НДС. Письмо ФНС от 22.12.2022 № СД-4-3/17394@.

Когда это изменение появится в программах?

Рекомендуемое уведомление иностранной организации о выборе налог. ограна для предост. декл. по НДС

26.10.2022

НДС

Рекомендуемые формы и формат уведомления иностранной организации о выборе налогового органа для представления налоговой декларации и уплаты налога на добавленную стоимость в целом по всем обособленным подразделениям организации. Письмо ФНС России от 14.10.2022 № СД-4-3/13797@.

Письмо ФНС России от 14.10.2022 № СД-4-3/13797@.

Когда это изменение появится в программах?

Изменение порядка уплаты НДС налоговыми агентами

12.10.2022

НДС

Изменение порядка уплаты НДС налоговыми агентами. Федеральный закон от 14.07.2022 № 263-ФЗ.

Когда это изменение появится в программах?

Рекомендуемые коды для заполнения налоговой декларации по НДС

30.09.2022

НДС

Рекомендуемые коды для заполнения налоговой декларации по НДС. Письмо ФНС от 28.09.2022 № СД-4-3/12845@.

Когда это изменение появится в программах?

Заполнение декларации по НДС

27.09.2022

НДС

Заполнение декларации по НДС. Проект Приказа ФНС.

Когда это изменение появится в программах?

Изменение декларации по НДС

27.09.2022

НДС

Изменение декларации по НДС Проект Приказа ФНС.

Когда это изменение появится в программах?

Изменение кодов операций НДС

21.09.2022

НДС

Изменение кодов операций НДС Письмо ФНС России от 23.08.2022 № СД-4-3/11068@.

Когда это изменение появится в программах?

Рекомендуемая форма заявление о применении заявительного порядка возмещения НДС

13.04.2022

НДС

Рекомендуемая форма заявления о применении заявительного порядка возмещения НДС. Письмо ФНС России от 01.04.2022 № ЕА-4-15/3971@.

Когда это изменение появится в программах?

Коды операций для декларации нулевого НДС по гостиничным услугам

13.04.2022

НДС

Коды операций с нулевой ставкой для декларации по НДС. Письмо ФНС России от 07.04.2022 № СД-4-3/4214@.

Когда это изменение появится в программах?

Дополнение Контрольных соотношений показателей декларации по НДС

21. 03.2022

03.2022

НДС

Дополнение Контрольных соотношений показателей декларации по НДС Письмо ФНС России от 04.03.2022 N СД-4-3/2616.

Когда это изменение появится в программах?

Налогообложение НДС по ставке 0% при выполнении перевозки грузов с/на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области или Херсонской области.

Федеральный закон от 21.11.2022 N 443-ФЗ

«О внесении изменений в статью 4 части первой, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»

…..

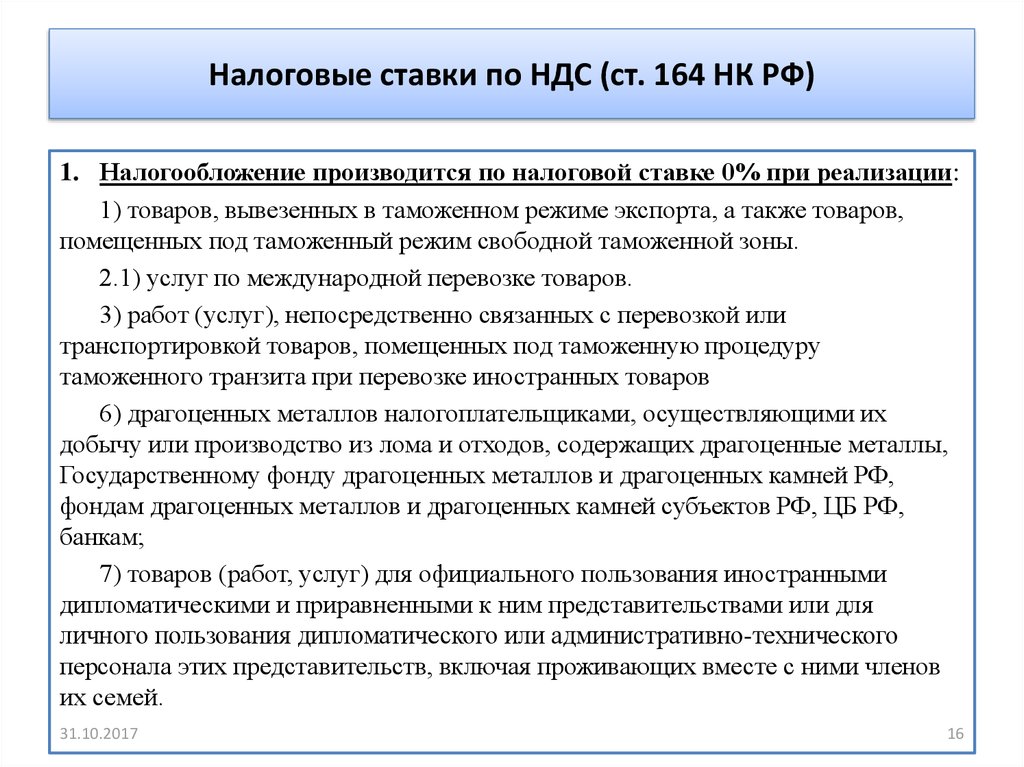

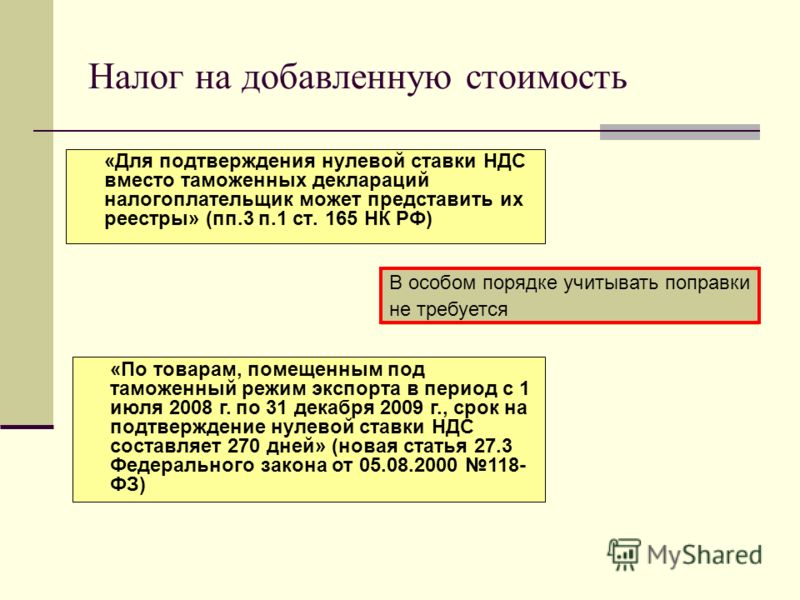

Статья 164. Налоговые ставки

1. Налогообложение производится по налоговой ставке 0 процентов при реализации:

4) в пункте 1 статьи 164:…б) дополнить подпунктами …и 21 следующего содержания:

21) услуг по перевозке товаров автотранспортными средствами (за исключением услуг, указанных в подпункте 2. 1 настоящего пункта), при которой пункт отправления или пункт назначения товаров расположен на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области или Херсонской области, при условии заключения договора на перевозку товаров до 31 декабря 2022 года включительно, оказания услуг по перевозке товаров до указанной даты и получения полной оплаты на открытый в банке счет налогоплательщика (на счет налогоплательщика, открытый в организации, зарегистрированной на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области или Херсонской области и обладающей в соответствии с законодательством Донецкой Народной Республики или Луганской Народной Республики, с нормативными правовыми актами Запорожской области или Херсонской области правом на осуществление банковских операций) в счет оказания таких услуг на указанных территориях до 25 января 2023 года включительно.»;

1 настоящего пункта), при которой пункт отправления или пункт назначения товаров расположен на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области или Херсонской области, при условии заключения договора на перевозку товаров до 31 декабря 2022 года включительно, оказания услуг по перевозке товаров до указанной даты и получения полной оплаты на открытый в банке счет налогоплательщика (на счет налогоплательщика, открытый в организации, зарегистрированной на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области или Херсонской области и обладающей в соответствии с законодательством Донецкой Народной Республики или Луганской Народной Республики, с нормативными правовыми актами Запорожской области или Херсонской области правом на осуществление банковских операций) в счет оказания таких услуг на указанных территориях до 25 января 2023 года включительно.»;

Статья 165. Порядок подтверждения права на применение налоговой ставки 0 процентов

5) статью 165 дополнить пунктами … 15. 5 следующего содержания:

5 следующего содержания:

15.5. При реализации услуг, предусмотренных подпунктом 21 пункта 1 статьи 164 настоящего Кодекса, для подтверждения обоснованности применения налоговой ставки 0 процентов в налоговые органы представляются следующие документы:

1) договор (копия договора) на оказание услуг по перевозке товаров;

2) копии транспортных, товаросопроводительных и (или) иных документов, подтверждающих перевозку товаров с территории (на территорию) Донецкой Народной Республики, Луганской Народной Республики, Запорожской области или Херсонской области;

3) документы, подтверждающие поступление на открытый в банке счет налогоплательщика (на счет налогоплательщика, открытый в организации, зарегистрированной на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области или Херсонской области и обладающей в соответствии с законодательством Донецкой Народной Республики или Луганской Народной Республики, с нормативными правовыми актами Запорожской области или Херсонской области правом на осуществление банковских операций) денежных средств в полном объеме в счет оплаты оказанных услуг по перевозке товаров. «;

«;

…..

8. Действие положений …., подпунктов …. 21 пункта 1 статьи 164, пунктов …. и 15.5 статьи 165, …Налогового кодекса Российской Федерации распространяется на правоотношения, возникшие с 30 сентября 2022 года.

Материал предоставлен: Бровкина Ольга Владимировна, тел.: (495) 622-00-00 (внутренний 298), ком. 704, e-mail: [email protected]

Налог на добавленную стоимость (НДС) | Skatturinn

Те, кто продает товары и услуги в Исландии, должны декларировать и платить НДС, 24% или 11%, который должен быть добавлен к их цене товаров и услуг, которые они продают.

Регистрация для уплаты НДС

Как правило, все иностранные, а также отечественные компании и частные предприниматели, продающие облагаемые налогом товары и услуги в Исландии, должны зарегистрировать свой бизнес для уплаты НДС. Они обязаны пройти регистрацию 9Форма 0005 RSK 5.02 и подайте ее в Налоговую инспекцию. После регистрации им будет присвоен регистрационный номер плательщика НДС и регистрационное свидетельство. VOES (НДС на электронные услуги) — это упрощенная регистрация НДС,

После регистрации им будет присвоен регистрационный номер плательщика НДС и регистрационное свидетельство. VOES (НДС на электронные услуги) — это упрощенная регистрация НДС,

доступен для некоторых иностранных компаний.

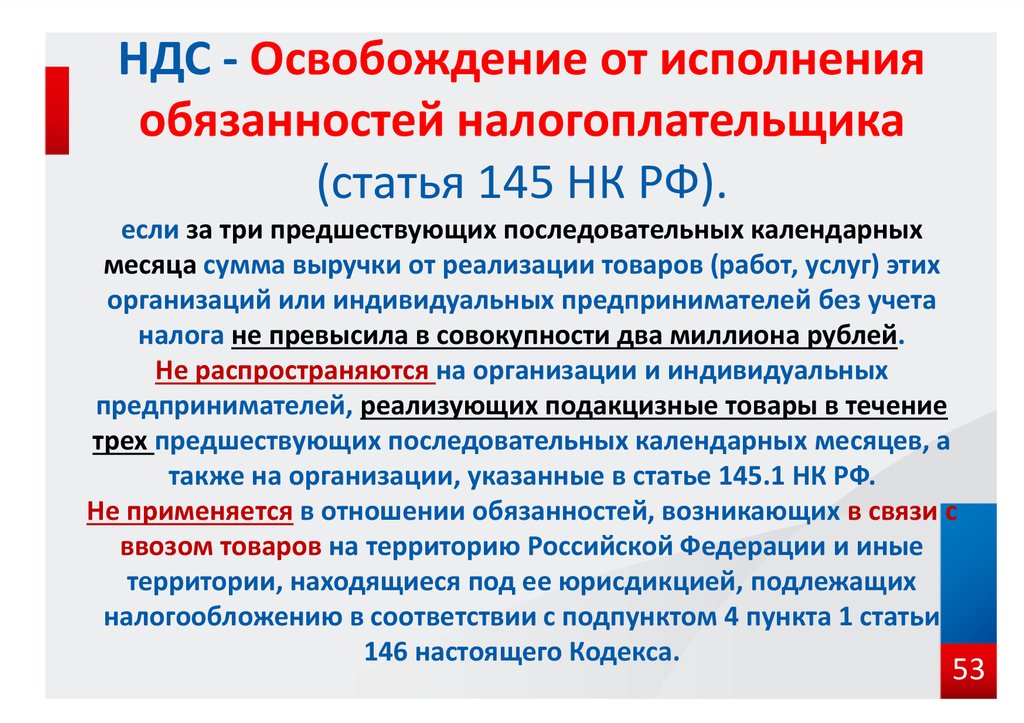

Освобождаются от обязанности регистрироваться в качестве плательщика НДС те, кто продает труд и услуги, освобожденные от НДС, и те, кто продает налогооблагаемые товары и услуги на сумму 2 000 000 исландских крон или меньше в течение каждого двенадцатимесячного периода с начала их деятельности. (было 1 000 000 исландских крон до 1 9 января0013 ст 2017). На работников регистрационная пошлина не распространяется.

Иностранные налогооблагаемые лица

Иностранные налогообязанные лица, продающие налогооблагаемые товары и услуги в Исландии, несут ответственность за уплату НДС в соответствии с теми же правилами и положениями, что и исландские компании, и должны быть зарегистрированы в качестве плательщиков НДС, если соблюдены условия регистрации. Регистрация иностранного налогоплательщика в реестре НДС влечет за собой те же права и обязанности, что и регистрация исландской компании. Например, иностранные компании, занимающиеся коммерческими перевозками в Исландии, т.е. автобусы или прокат автомобилей, должны зарегистрироваться в качестве плательщиков НДС, взимать и выплачивать НДС в той мере, в какой их деятельность связана с НДС.

Регистрация иностранного налогоплательщика в реестре НДС влечет за собой те же права и обязанности, что и регистрация исландской компании. Например, иностранные компании, занимающиеся коммерческими перевозками в Исландии, т.е. автобусы или прокат автомобилей, должны зарегистрироваться в качестве плательщиков НДС, взимать и выплачивать НДС в той мере, в какой их деятельность связана с НДС.

Если иностранная компания, продающая налогооблагаемые услуги в Исландии, не имеет постоянного представительства в Исландии, она должна поручить агенту, зарегистрированному в Исландии, выполнять функции своего представителя, включая направление уведомления о своей деятельности в RSK, взимание НДС с налогооблагаемых услуг и перечисление его в казну. Иностранная налогооблагаемая компания и ее представитель несут ответственность за сбор и уплату НДС. Нет необходимости, чтобы платеж от исландского клиента производился через представителя иностранной компании в Исландии. Оплата может быть произведена непосредственно иностранному бизнесу.

Представитель должен вести полные счета НДС по поставкам иностранной компании в Исландии (как покупки, так и продажи) и обязан хранить эти счета, торговые документы, ваучеры и т. д. в Исландии в течение не менее семи лет после окончания учета. год под вопросом. Иностранные компании, которые только поставляют товары и услуги из-за рубежа получателям в Исландии, за исключением электронных услуг, не несут ответственности за уплату НДС в Исландии. Однако ввоз товаров облагается налогом, и НДС уплачивается в момент ввоза владельцем товаров.

Свидетельство о регистрации

После регистрации компания получит свидетельство о регистрации с регистрационным номером плательщика НДС от RSK. Электронная подача декларации по НДС является обязательной, и после регистрации компания также получит специальный пароль в отдельном письме для электронного управления своими делами по НДС. Регистрационный номер плательщика НДС и пароль — это регистрационные данные компании, используемые для электронного декларирования НДС. Оплата возможна через онлайн-банкинг после подачи декларации по НДС.

Оплата возможна через онлайн-банкинг после подачи декларации по НДС.

Изменения в деятельности зарегистрированного лица после регистрации должны быть сообщены RSK не позднее, чем через восемь дней после изменения, напр. если компания начинает другую деятельность или прекращает деятельность, облагаемую НДС.

VOES (НДС на электронные услуги)

VOES (НДС на электронные услуги) — это упрощенная регистрация плательщика НДС.

схема, которая является вариантом для иностранных компаний, которые продают следующие налогооблагаемые товары

и услуги необлагаемым налогом лицам (включая физических лиц) в Исландии:

- Электронные услуги

- Телекоммуникационные услуги

- Подписка на газеты и журналы

- Услуги телевидения и радиовещания

- Услуги, реализуемые поставщиками туристических услуг (только услуги, облагаемые НДС)

Упрощенный

регистрация не вариант

если постоянное представительство в Исландии обеспечивает продажу товаров и

Сервисы.

Заявление о регистрации ВОЭС

Декларации подаются в срок. Декларация VOES охватывает двухмесячный период, начинающийся 1 января, 1 марта, 1 мая, 1 июля, 1 сентября и 1 ноября. Срок подачи деклараций и платежей составляет один месяц и пять дней после окончания двухмесячного периода. Если дата выпадает на выходной или праздничный день в Исландии, сроком оплаты является следующий рабочий день.

Подать декларацию

Регистрация ВОЭС

регистрация поставщика только для оплаты, что означает, что продавцы не могут вычитать входной налог.

Декларация подается в исландских кронах (ISK) с использованием НДС в иностранной валюте.

ставки в срок.

Обменный курс

Продавцы могут подать заявку на возмещение НДС.

Возмещение НДС

Вопросы относительно VOES направляйте по адресу [email protected].

Сфера применения и исключения

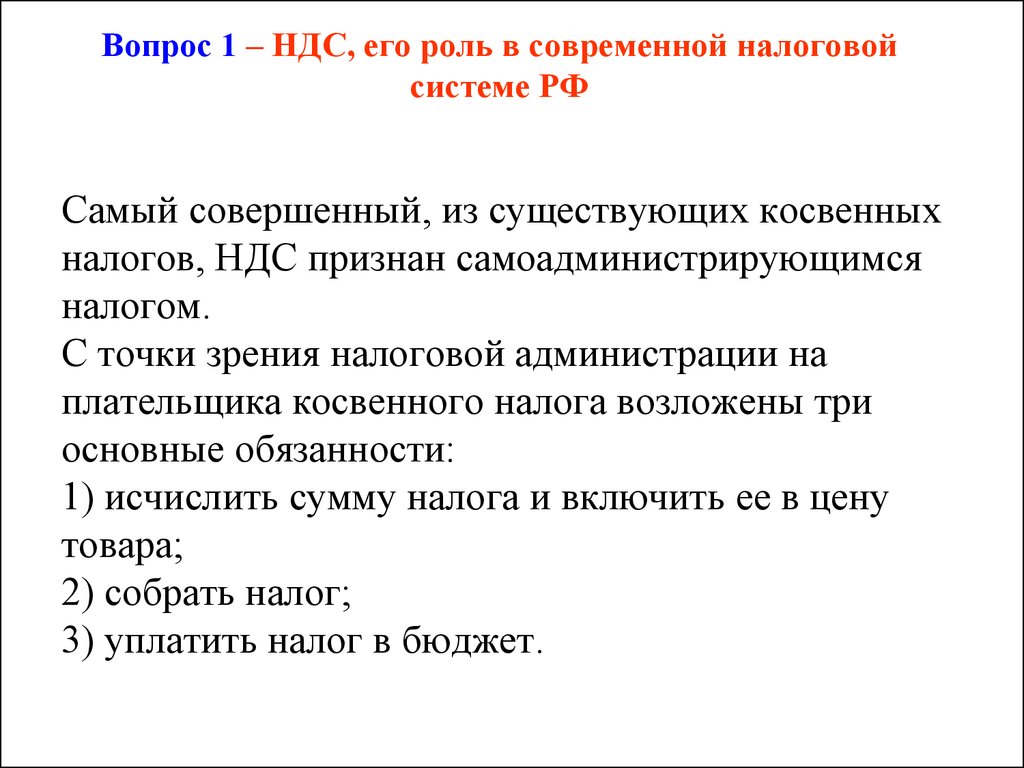

Налог на добавленную стоимость (НДС) — это косвенный налог на потребление, взимаемый на всех этапах внутренних деловых операций, а также при импорте товаров и услуг. Налоговое обязательство распространяется на все товары и ценности, новые и бывшие в употреблении, все работы и услуги, независимо от их наименования, за исключением тех, которые непосредственно освобождены от НДС.

Налоговое обязательство распространяется на все товары и ценности, новые и бывшие в употреблении, все работы и услуги, независимо от их наименования, за исключением тех, которые непосредственно освобождены от НДС.

Освобождение

Различные услуги освобождаются от НДС, что означает, что поставщики таких услуг не могут взимать НДС или получать кредит на входной НДС при покупках для освобожденного (части) бизнеса. Следующие услуги освобождены от НДС в Исландии:

- Медицинские услуги, такие как услуги больниц, родильных домов, санаториев и других аналогичных учреждений, а также медицинские и стоматологические услуги и другие фактические медицинские услуги

- Социальные услуги, такие как работа центров дневного ухода, яслей, центров продленного дня, исправительных учреждений для несовершеннолетних и других подобных услуг

- Работа школ и учебных заведений, а также обучение водителей, пилотов и танцев

- Услуги библиотек, музеев и аналогичная культурная деятельность.

Включены входные билеты на концерты, балетные и сценические представления и в театры при условии, что такие собрания никоим образом не связаны с другими собраниями или работой ресторанов.

Включены входные билеты на концерты, балетные и сценические представления и в театры при условии, что такие собрания никоим образом не связаны с другими собраниями или работой ресторанов. - Спортивная деятельность. То же самое относится к аренде спортивных сооружений, плате за посещение бассейнов, горнолыжных подъемников, спортивных мероприятий, спортивных выставок и медицинских учреждений. Освобождение также включает в себя плату за вход в купальни в спортивных сооружениях.

- Общественный транспорт, т. е. регулярные поездки по определенному внутреннему маршруту в соответствии с опубликованным расписанием наземным, воздушным или морским транспортом. то есть регулярные поездки по заданному внутреннему маршруту в соответствии с опубликованным расписанием, будь то наземным, воздушным или морским транспортом. К другим видам транспорта, освобожденным от налога, относятся такси, медицинский транспорт и организованный транспорт для инвалидов, школьников и пожилых людей.

В той мере, в какой перевозки пассажиров освобождаются от НДС, это также распространяется на пассажирский багаж и транспортные средства, непосредственно связанные с перевозкой пассажиров.

В той мере, в какой перевозки пассажиров освобождаются от НДС, это также распространяется на пассажирский багаж и транспортные средства, непосредственно связанные с перевозкой пассажиров. - Почтовые услуги

- Аренда недвижимого имущества, т.е. при аренде на срок более одного месяца и соблюдении общих условий аренды имущества. Добровольная регистрация возможна для сдачи в аренду недвижимого имущества, кроме жилого, для коммерческих целей. Продажа недвижимости освобождена от НДС. Аренда помещений ресторана и проведение собраний облагается НДС по стандартной ставке. Продажа разрешений на рыбную ловлю, например, в реках и озерах, не облагается НДС.

- Аренда парковочных мест

- Страховая деятельность

- Банковские и финансовые услуги

- Лотереи и тотализаторы

- Художники. Продажа произведений искусства, подпадающих под таможенные коды 9701.1000–9703.000, при продаже непосредственно художником

- Деятельность авторов и композиторов и сопоставимая художественная деятельность

- Похоронные услуги

- Минимальный оборот.

Освобождаются от уплаты НДС те, кто продает налогооблагаемые товары и услуги на сумму 2 000 000 исландских крон (была 1 000 0000 исландских крон до 1 января года 2017 года) или меньше в течение каждого двенадцатимесячного периода с начала их деятельности.

Освобождаются от уплаты НДС те, кто продает налогооблагаемые товары и услуги на сумму 2 000 000 исландских крон (была 1 000 0000 исландских крон до 1 января года 2017 года) или меньше в течение каждого двенадцатимесячного периода с начала их деятельности.

.

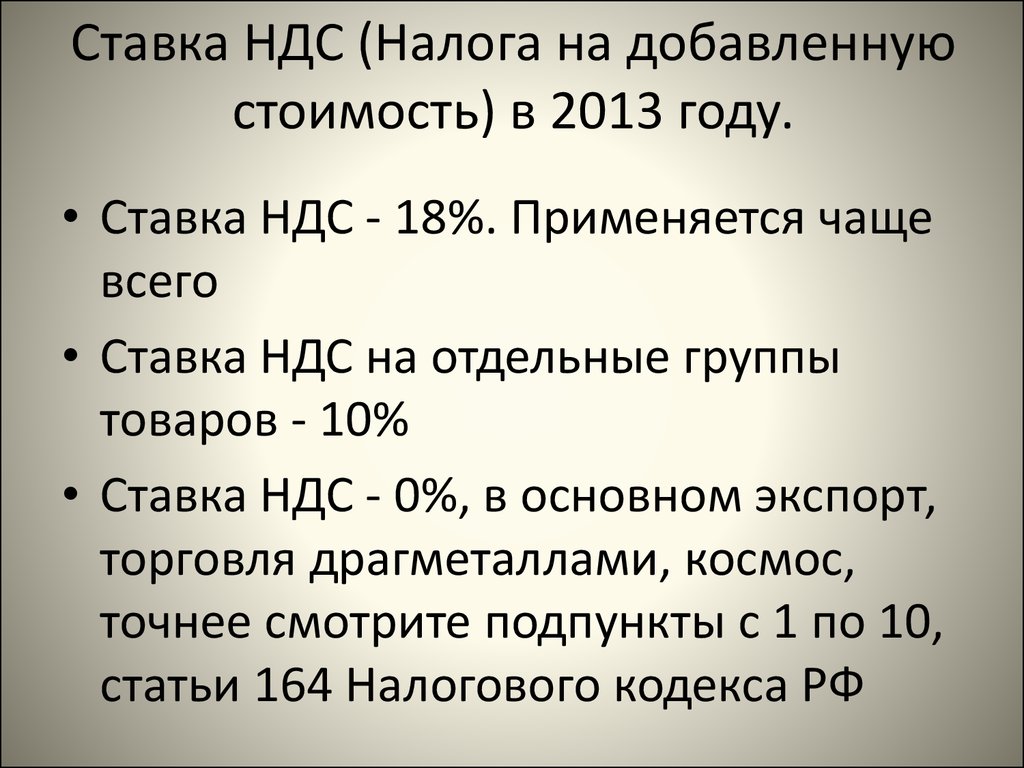

Ставки НДС

Стандартная ставка НДС в Исландии составляет 24%. Пониженная ставка НДС в Исландии составляет 11% и распространяется на продажу следующих товаров и услуг:

- Аренда гостиничных номеров и номеров. То же самое относится и к другим помещениям коммерческого назначения, т. е. помещениям в частных домах, рыбацких домиках, коттеджах, кемпингах и общежитиях любого типа, если срок аренды составляет менее одного месяца.

- Кемпинг. То же самое относится к аренде парковочных мест для мобильных домов, прицепов, кемперов и караванов, независимо от того, арендованы они на срок менее одного месяца или нет. Доступ к электричеству, туалетам и душевым в кемпинге считается частью услуг, предоставляемых недвижимостью, и поэтому облагается НДС по сниженной ставке, независимо от того, включена ли услуга в плату за вход в кемпинг или продается отдельно гостям кемпинга.

Если доступ к электричеству, туалетам, душам и т. д. не связан с платой за вход в кемпинг, она облагается НДС по стандартной ставке.

Если доступ к электричеству, туалетам, душам и т. д. не связан с платой за вход в кемпинг, она облагается НДС по стандартной ставке. - Кейтеринг и продажа продуктов питания. То же самое относится к продаже других продуктов для потребления человеком, как это определено в дополнении к Закону о НДС.

- Алкоголь. Продажа алкоголя и алкогольных напитков.

- Услуги турагентов, туроператоров и туристических ассоциаций от имени других и за их счет в отношении продажи или оказания услуг, которые облагаются НДС по ставке 11% или освобождаются от НДС, как указано в главе Исключения .

- Пассажирские перевозки (которые не освобождены от НДС, как указано в главе , освобождение от уплаты налогов ) наземным, воздушным или морским транспортом, включая автобусные перевозки, т.е. организованные поездки в развлекательных целях под руководством гида, такие как обзорные экскурсии, туры на снегоходах, наблюдение за китами, катание на лошадях, морская рыбалка и т.

д. Это включает в себя использование пассажирами оборудования, предоставленного организатором поездки для поездки, такого как снегоходы , квадроциклы (квадроциклы), а также лошади. Это также относится к иностранным автобусным компаниям, которые осуществляют коммерческие перевозки пассажиров в Исландии. В случае пакетного тура, включающего поездку в другие страны, НДС должен взиматься за ту часть поездки, которая проходит в Исландии.

д. Это включает в себя использование пассажирами оборудования, предоставленного организатором поездки для поездки, такого как снегоходы , квадроциклы (квадроциклы), а также лошади. Это также относится к иностранным автобусным компаниям, которые осуществляют коммерческие перевозки пассажиров в Исландии. В случае пакетного тура, включающего поездку в другие страны, НДС должен взиматься за ту часть поездки, которая проходит в Исландии. - Самозанятые гиды. Услуги самозанятых гидов. Это также относится к гидам-нерезидентам, если их услуги предоставляются в Исландии.

- СПА, сауны и т.д. Плата за посещение СПА, саун, санаториев и оздоровительных учреждений, которые не считаются занятиями спортом.

- Доступ к туннелям и другим сооружениям, связанным с транспортом.

- Плата за подписку на радио и телевидение.

- Продажа книг, нот, а также их аудиозаписей, компакт-дисков и других подобных носителей, а также электронных носителей.

- Продажа газет, журналов и районных газет.

- Продажа компакт-дисков, записей, магнитных лент и других подобных средств записи музыки, кроме видеозаписей.

- Продажа презервативов и многоразовых подгузников.

Нулевые расходные материалы

Поставка с нулевой ставкой подпадает под действие Закона о НДС, но исходящий НДС не взимается, поскольку ставка равна нулю. К таким поставкам применяются положения Закона о НДС в полном объеме, в том числе положения, касающиеся вычетов входного НДС. Деятельность с нулевой ставкой в Исландии:

- Экспорт товаров и услуг. Услуги связи не считаются оказанными за границей, если покупатель либо проживает, либо ведет деятельность в Исландии.

- Перевозка товаров между странами и внутренняя перевозка товаров, когда перевозка является частью договора перевозки товаров между странами.

- Услуги туристических агентств и туроператоров товаров или услуг, которыми путешественник пользуется за пределами Исландии.

- Перевозка пассажиров в страну и из страны.

- Производство товаров за счет иностранного лица, когда производственная компания вывозит товар по завершении производства, а также переработка и формирование товара за счет иностранного лица, когда производство осуществляется за границей.

- Проектирование, планирование и другие аналогичные услуги, связанные со строительством и другой недвижимостью за рубежом.

- Провизия, топливо, инструменты и другое оборудование, доставляемые для использования на борту судов междугороднего сообщения, а также услуги, оказываемые таким судам. Это освобождение не распространяется на прогулочные катера или частные самолеты.

- Продажа и лизинг воздушных и морских судов. Это исключение не распространяется на лодки длиной менее шести метров, прогулочные катера или частные самолеты.

- Судостроение и работы по ремонту и техническому обслуживанию морских и воздушных судов и их стационарного оборудования, а также материалы и товары, используемые или предоставляемые предприятием, выполняющим ремонтные работы.

Это исключение не распространяется на лодки длиной менее шести метров, прогулочные катера или частные самолеты.

Это исключение не распространяется на лодки длиной менее шести метров, прогулочные катера или частные самолеты. - Услуги, оказываемые рыболовным судам в связи с выгрузкой или продажей улова рыбы в Исландии.

- Договорные платежи из казны, связанные с производством молока и овцеводством.

- Услуга по возмещению НДС лицам, проживающим за границей.

- Продажа услуг сторонам, не проживающим и не имеющим места деятельности в Исландии, при условии, что услуги полностью используются за границей. Налогооблагаемая услуга, предоставляемая в связи с культурной деятельностью, искусством, спортом, образованием и другой подобной деятельностью в Исландии, которая освобождается от НДС, всегда считается используемой в Исландии. Продажа услуг сторонам, не имеющим постоянного местожительства или места деятельности в Исландии, таким же образом освобождается от налогооблагаемого оборота, даже если услуга не полностью используется за границей, при условии, что покупатель мог бы, если бы его операции подлежали регистрации в Исландия, учитывайте налог на добавленную стоимость при покупке услуг как часть входящего налога.

К этому пункту относятся следующие услуги:

- Продажа или аренда авторских прав, патентных прав, зарегистрированных товарных знаков и дизайнов, защищенных авторским правом, а также продажа или аренда других сопоставимых прав.

- Рекламные услуги.

- Услуги консультантов, инженеров, юристов, бухгалтеров и другие аналогичные специализированные услуги, а также обработка данных и предоставление информации, за исключением работы или услуг, связанных с движимым или недвижимым имуществом в Исландии.

- Электронные услуги: эти услуги считаются использованными, если покупатель проживает или имеет место проведения операций;

- Обязанности и обязанности, связанные с коммерческой или производственной деятельностью или использованием прав, перечисленных в этом пункте.

- Услуги агентства по трудоустройству.

- Аренда движимого имущества, кроме транспортных средств.

- Услуги связи.

- Услуги агентов, действующих от имени других и за их счет, в отношении продажи и предоставления услуг, перечисленных выше.

- Продажа товаров, приобретенных или использованных исключительно для целей, перечисленных в главе Предналог (покупки, которые не могут учитываться как часть предналога), не включаются в налогооблагаемый оборот.

- Коммерческая передача инвентаря, машин и других операционных активов не включается в налогооблагаемый оборот, если передача осуществляется в связи со сменой собственника компании или ее части, и новый владелец занимается зарегистрированным или обязанным регистрироваться операции в соответствии с Законом об НДС. В случае такой продажи продавец должен уведомить Директора внутренних доходов (RSK) о передаче права собственности не позднее, чем через восемь дней после передачи.

Предналог

Общие правила применяются к вычету предналога, независимо от того, являются ли стороны отечественными или иностранными. Право на вычеты по входному налогу распространяется на НДС на товары (как товары для снабжения, так и коммерческие активы) и услуги, приобретаемые для использования в хозяйственной деятельности, которые облагаются НДС. НДС, который не может быть подтвержден счетом-фактурой, не подлежит вычету в качестве предналога. Предварительным условием также является то, что продавец начислил НДС на приобретенные товары или услуги и был зарегистрирован в качестве плательщика НДС на дату транзакции.

НДС, который не может быть подтвержден счетом-фактурой, не подлежит вычету в качестве предналога. Предварительным условием также является то, что продавец начислил НДС на приобретенные товары или услуги и был зарегистрирован в качестве плательщика НДС на дату транзакции.

Можно онлайн проверить, зарегистрирован ли продавец плательщиком НДС.

Налог на добавленную стоимость при следующих покупках не может учитываться как предналог:

- Столовая или столовая для налогоплательщика и все покупки продуктов питания, кроме перепродажи.

- Приобретение или эксплуатация жилых помещений для собственника или персонала.

- Привилегии для владельца и персонала.

- Приобретение и эксплуатация домов отдыха, дач, детских яслей и подобных объектов для собственника и персонала.

- Представительские расходы и подарки.

- Приобретение, эксплуатация и аренда легковых автомобилей. То же самое относится к доставочным и транспортным средствам и вездеходам с разрешенной полной массой 5000 кг и менее, которые не соответствуют требованиям к грузоподъемности и длине грузового отсека, установленным министром финансов и экономики.

Декларация по НДС и платежные обязательства

Налогоплательщики обязаны подавать электронную декларацию и платить НДС после каждого расчетного периода. В этой главе можно найти информацию о декларации по НДС и необходимую информацию, периоды расчетов, дату платежа, способы оплаты и т. д.

Период расчета по НДС

Обычно каждый отчетный период по НДС составляет два месяца: январь/февраль, март/апрель, май/июнь, июль/август, сентябрь/октябрь и ноябрь/декабрь. Уплата НДС вместе с декларацией по НДС должна быть представлена не позднее установленного срока уплаты, который составляет один месяц и пять дней после окончания периода. Например, срок оплаты за январь/февраль — 5 го апреля. Если срок выплаты выпадает на выходной или праздничный день, сроком оплаты считается ближайший рабочий день.

Другие периоды расчета НДС

Ежегодно, т.е. если продажи в течение календарного года составляют менее 4 000 000 ISK (было 3 000 000 ISK до 1 января st 3 1590 th 2017), срок оплаты февраля.

Шесть месяцев (Сельское хозяйство), сроки оплаты: 1 сентября за период с января по июнь и 1 марта за период с июля по декабрь.

Ежемесячно , если входящий налог обычно выше, чем исходящий налог, поскольку большая часть оборота не облагается налогом. То же самое относится к компаниям, продающим товары и услуги по сниженной ставке, поскольку большая часть их вложений в такое производство или в качестве промежуточных вложений облагается НДС по стандартной ставке. Заявление о сокращении расчетного периода должно быть подано не менее чем за месяц до начала следующего периода. Срок погашения составляет один месяц и пять дней после окончания периода.

Декларация по НДС

Электронная подача декларации по НДС обязательна, даже если в соответствующем периоде не было продаж. За несколько дней до срока оплаты RSK отправляет напоминание по электронной почте о предстоящем сроке уплаты НДС. Если декларация по НДС не будет подана за этот период, RSK оценит налог с продаж и исходящий налог. Дополнительная надбавка в размере 5 000 исландских крон будет добавлена, если вместо сметы будет подана декларация по НДС.

Дополнительная надбавка в размере 5 000 исландских крон будет добавлена, если вместо сметы будет подана декларация по НДС.

Подача декларации по НДС и уплата НДС

Декларация по НДС подается онлайн на сайте www.skattur.is. Информация для входа — исландский идентификатор. нет. (kennitala) и пароль, выданный RSK. Требуемой информацией является общая стоимость проданных товаров и услуг (без учета НДС) по каждой налоговой ставке, а также данные о продажах, облагаемых нулевой ставкой. Также требуется информация об общем объеме производства и входящем налоге. Оплата возможна через онлайн-банкинг после подачи декларации по НДС.

Те, у кого нет доступа к онлайн-банкингу в Исландии, могут оплатить со счета в иностранном банке. В этом случае необходимо использовать следующий код IBAN и SWIFT. Важно указать регистрационный номер плательщика НДС, год и период в поле для комментариев:

Оплата НДС со счета в иностранном банке в Управление финансового управления:

Банковская информация:

Центральный банк Исландии (Seðlabanki Íslands)

Калкофнсвеги 1

150 Рейкьявик

IBAN: IS48 0001 2602 5203 5402 6964 59

Свифт: СИСЛИСРЕ

Управление финансового управления (Fjársýsla ríkisins)

Дополнительный налог и штрафы

За просрочку уплаты НДС взимается пеня в размере 1% за каждый день просрочки до общей суммы 10% (минимальный штраф не предусмотрен). Налоговые органы могут, если компания представит достаточные основания, отменить штраф.

Налоговые органы могут, если компания представит достаточные основания, отменить штраф.

Дополнительный штраф применяется, если НДС не перечисляется в течение месяца с установленной даты. Этот дополнительный штраф в виде процентов за просрочку платежа определяется Центральным банком Исландии (Seðlabanki Íslands).

Дополнительная надбавка в размере 5 000 исландских крон также будет добавлена, если вместо сметы будет подана декларация по НДС.

Апелляции

Налог на добавленную стоимость вместе с

Декларация по налогу на добавленную стоимость представляется не позднее пятого дня

второй месяц после расчетного периода по операциям в течение этого периода. Директор внутренних доходов

оценивает налог на добавленную стоимость зарегистрированной стороны за каждый расчетный период.

Кроме того, Директор налоговой службы должен исчислить налог тех

стороны, которые не отправляют возвраты в установленный срок, не отправляют возвраты

или если возврат или сопроводительные документы неполные.

Оценка добавленной стоимости директором налоговой службы

Налог может быть обжалован ему в течение 30 дней с даты принятия налога.

приняли решение. То же самое относится к решениям о регистрации в Value

Добавлен Налоговый реестр, снятие с учета и внесение изменений в регистрацию налогооблагаемого

партия.

Период обжалования начинается, когда налогооблагаемая сторона

уведомлен о начислении налога. Когда налог на добавленную стоимость принимается без

специальное уведомление налогообязанной стороны, период обжалования начинается в установленный срок

дата расчетного периода, к которому относится решение. Апелляции должны быть в

писать и рассуждать. Адекватная декларация по налогу на добавленную стоимость должна рассматриваться как

обжалование в тех случаях, когда Управление внутренних доходов оценило

налог на добавленную стоимость налогообязанной стороны».

Вердикт директора налоговой службы относительно

обжалование, регистрацию, снятие с регистрации или изменение регистрации

налогоплательщика, может быть обжаловано в Налоговом совете. Найдите информацию о процессе обжалования. Срок подачи апелляции – три

Найдите информацию о процессе обжалования. Срок подачи апелляции – три

месяцев со дня принятия решения. Офисы Внутреннего

Налоговая служба находится по адресу: Borgartún 21, 105 Reykjavík, Исландия. Обращение

должно быть оформлено в письменной форме и быть аргументировано. Вы должны указать все пункты, которые вы хотите

обжаловать. Вам необходимо приложить копию приговора, который Вы обжалуете, т.к.

а также копию материалов дела, представленных вам

Управление внутренних доходов. Вы должны приложить копии всех документов

поддерживая ваше обращение.

Разное

Иностранные компании, продающие налогооблагаемые товары и услуги в Исландии, также могут нести ответственность за удержание налога с заработной платы сотрудников, налог на проживание и ведение бухгалтерского учета своей деятельности в Исландии в соответствии с исландскими правилами.

Налог на жилье

Налог на жилье составляет 100 ISK за каждую проданную квартиру (будет 300 IKR с 1 сентября st 2017). Единицей является аренда жилья на срок до одних суток, включая ночлег. Под жильем понимаются дома или территория, сдаваемые в аренду для ночлега, т.е. квартиры и комнаты, в том числе комнаты в отелях, гостевых домах, мотелях, кемпингах и кемпингах, где имеется или может быть установлено спальное место, и срок аренды, как правило, составляет менее одного месяца.

Единицей является аренда жилья на срок до одних суток, включая ночлег. Под жильем понимаются дома или территория, сдаваемые в аренду для ночлега, т.е. квартиры и комнаты, в том числе комнаты в отелях, гостевых домах, мотелях, кемпингах и кемпингах, где имеется или может быть установлено спальное место, и срок аренды, как правило, составляет менее одного месяца.

Налог на проживание должен быть указан в счетах-фактурах или квитанциях, и он формирует базу для НДС.

Налогом на жилье не облагаются продажи ночлега, которые не облагаются НДС, т.е. продажи партий с оборотом менее 2 000 000 исландских крон за любой двенадцатимесячный период.

Удержанный налог/вознаграждение

Работодатели обязаны взимать удержанный налог с заработной платы работников, а также с собственного вознаграждения и выплачивать сборщику казначейства.

Бухгалтерский учет и выставление счетов

Все налогооблагаемые лица, включая иностранные компании, продающие налогооблагаемые товары и услуги в Исландии, должны вести учет своей коммерческой деятельности в Исландии и должны организовать свои счета и расчеты таким образом, чтобы налоговые органы могли проверить НДС заявления в любой момент времени. Счета по НДС должны быть доступны для налоговых органов в любое время.

Счета по НДС должны быть доступны для налоговых органов в любое время.

Счета-фактуры должны выставляться при каждой продаже или доставке товаров или облагаемых налогом услуг, за исключением ср. Изобразительное искусство. 21 Закона о НДС. Счет-фактура должен включать дату выставления, имя и исландский идентификатор. нет. (kennitala) покупателя и продавца, номер НДС продавца, вид продажи, количество, цена за единицу и общая цена. Тип продажи зарегистрированному лицу должен быть достаточно четким, чтобы можно было сделать вывод, является ли рассматриваемая сделка облагаемой НДС деятельностью. Бланки счетов-фактур должны быть заранее пронумерованы в последовательном порядке номеров. В счете-фактуре должно быть четко указано, включен ли налог НДС в его общую сумму или нет. Кроме того, сумма налога на добавленную стоимость указывается отдельно или сумма налога на добавленную стоимость составляет 190,35% (стандартная ставка) от общей стоимости или 9,91% (сниженная ставка). Сумма налога на добавленную стоимость всегда должна указываться в случае продажи налогооблагаемой стороной.

Стороны, освобожденные от уплаты НДС, не могут ни указывать в своих счетах-фактурах, ни каким-либо другим образом указывать в них, что НДС включен в сумму счета-фактуры.

НДС на электронные услуги (VOES)

Иностранная компания, которая предоставляет электронные услуги необлагаемым налогом лицам (B2C) в Исландии, где стоимость этих продаж превышает пороговое значение в 2 000 000 исландских крон в любом двенадцати- месячный период, требуется для регистрации и учета НДС в Исландии. Регистрация не требуется, когда покупатель зарегистрирован по ст. 5 Закона о НДС и может учитывать НДС на электронные услуги как часть предналога (B2B).

Электронные услуги включают загрузку или потоковую передачу программного обеспечения, приложений для смартфонов, электронных книг, электронных игр, музыки, фильмов или телевизионных программ. Услуги всегда считаются использованными там, где покупатель услуг проживает или имеет коммерческое предприятие.

Назад

Полное руководство по НДС в ЕС для цифровых налогов

Эй, ты! Взимаете ли вы НДС с клиентов из ЕС? Как насчет вчерашней продажи — был ли добавлен цифровой налог в ЕС? Было ли это с правильной скоростью? Был ли покупатель бизнесом или конечным потребителем? Как вы храните счета?

Если вы не знаете, как ответить на эти вопросы, это руководство для вас.

Каждая компания, продающая цифровые товары покупателю в ЕС, должна следить за соблюдением правил НДС. Неважно, находится ли ваш бизнес на самом деле в ЕС или нет.

Это потому, что если ваш клиент живет в одной из 28 стран-членов Европейского Союза, вы платите налог на добавленную стоимость. Вы должны взимать налог во время продажи, собирать его с покупателя, а затем регистрировать и платить правительству. Забыли взимать плату с клиента? Очень жаль, но тогда налог придется платить из своего кармана.

Давайте позаботимся о том, чтобы вы избежали этого неприятного сюрприза и любой другой путаницы в налоговом процессе ЕС. На самом деле соблюдение требований НДС ЕС может быть довольно простым, если у вас есть верная информация.

Что такое НДС ЕС?

Налог на добавленную стоимость, общий налог на потребление товаров или услуг. Он применяется к каждой продаже, сделанной в ЕС. «Налог на потребление» означает, что налог уплачивается потребителем, а не предприятием, осуществляющим продажу. Вот почему вы, как владелец бизнеса, должны знать, когда взимать с клиентов этот налог!

Вот почему вы, как владелец бизнеса, должны знать, когда взимать с клиентов этот налог!

Что касается заряда, это зависит от того. Универсальной ставки для цифровых товаров не существует. Вместо этого ставки варьируются от 17-27% во всех странах. Если вам интересны конкретные национальные тарифы, все они перечислены далее в этом руководстве.

Что такое цифровой товар?

Можно ли забрать ваш товар, перевезти и положить в коробку для отправки куда-нибудь? Если да, то вы действительно должны прочитать эту статью о дистанционной торговле в ЕС . Если нет, продолжайте читать!

Правила ЕС по НДС, которые мы собираемся объяснить, применяются только к цифровым товарам и услугам. Они не применяются к физическим продуктам, которые имеют свои собственные отдельные правила, касающиеся трансграничных таможенных пошлин и налогов.

Итак, первый вопрос, на который нужно ответить: что вообще считается цифровым товаром?

Цифровой товар — это любой продукт, который хранится, доставляется и используется в электронном формате. Это продукты, которые клиент получает по электронной почте, загружая их из Интернета или регистрируясь на веб-сайте.

Это определение довольно широкое, но так и должно быть. С темпами, с которыми технологии развиваются в наши дни, нет смысла использовать более конкретный или точный язык, потому что новый, совершенно непредвиденный продукт может появиться на рынке в течение нескольких недель. Если бы он не подпадал под ограниченное определение «цифрового товара», то выяснение того, как его регулировать и облагать налогом, было бы еще одним кошмаром. Итак, мы придерживаемся широкого определения.

Тем не менее, у Европейской комиссии есть четыре критерия, которые будут удостоверять, является ли что-то цифровым товаром. Барабанная дробь, пожалуйста:

- Это , а не физический, материальный товар.

- По сути, это основано на информационных технологиях. Предложение не могло бы существовать без технологий.

- Предоставляется через Интернет или электронную сеть.

- Это полностью автоматизировано или предполагает минимальное вмешательство человека.

Эти четыре критерия достаточно конкретны, чтобы гарантировать включение только цифровых продуктов, но достаточно свободны, чтобы обеспечить множество инноваций.

Некоторые распространенные цифровые товары, представленные сегодня на рынке, включают:

- Загружаемые и онлайн-игры.

- Электронные книги, изображения, фильмы и видео, будь то покупка копии на Amazon или использование сервиса, такого как Netflix.

- Загружаемая и потоковая музыка, будь то покупка MP3 или использование таких сервисов, как SoundCloud или Spotify.

- Программное обеспечение для облачных вычислений и программное обеспечение как услуга (SaaS), например Quaderno 😉

- Веб-сайты, услуги хостинга сайтов и интернет-провайдеры.

Обратите внимание: вы также можете услышать, что цифровые товары называются «цифровыми услугами», «электронными товарами» или «электронными услугами». Все эти термины относятся к одному и тому же.

Когда я должен взимать НДС ЕС?

Важно знать, когда взимать НДС, потому что… вам не всегда нужно взимать НДС. Считать его нужно при каждой продаже, это точно, но не нужно каждый раз собирать его с покупателя.

Вопрос начисления и сбора НДС ЕС сводится к двум факторам:

- Местонахождение вашего клиента

- Является ли сделка B2B или B2C

Если вы ведете европейскую компанию, вы всегда взимаете НДС в своей стране. Остальное не важно. Вы взимаете НДС с каждой продажи цифровых товаров.

Но при продаже в других странах ЕС существуют различия между B2B и B2C.

В B2B не нужно взимать НДС; существует метод обратного начисления , при котором покупатель платит НДС своему правительству. Это избавит вас от проблем, так как вам не нужно подавать отдельную налоговую декларацию в каждой стране, где вы совершаете продажу. Вам просто нужно получить действительный номер НДС от покупателя, который вы можете подтвердить с помощью Служба VIES Европейской комиссии . Полное объяснение механизма обратного заряда приведено ниже!

Это избавит вас от проблем, так как вам не нужно подавать отдельную налоговую декларацию в каждой стране, где вы совершаете продажу. Вам просто нужно получить действительный номер НДС от покупателя, который вы можете подтвердить с помощью Служба VIES Европейской комиссии . Полное объяснение механизма обратного заряда приведено ниже!

В B2C вы взимаете НДС со всех клиентов. Но ставка НДС, которую вы взимаете, зависит от того, сколько вы продаете в ЕС. Если объем трансграничных продаж цифровых товаров в вашем бизнесе остается ниже 10 000 евро в год на всей территории ЕС, вы можете взимать НДС по ставке вашей страны со всех этих трансграничных продаж. Как только вы преодолеете порог годовой выручки в размере 10 000 евро, вы должны будете взимать ставку НДС 9.0005 страны вашего клиента .

Для неевропейских компаний действуют простые правила. В B2B вы должны сторнировать НДС. В транзакциях B2C всегда взимайте НДС страны клиента.

НДС ЕС: 5 простых шагов для соблюдения требований

Как бы сложно это ни звучало, весь процесс можно разбить на пять четких шагов, от начала до конца.

- Зарегистрируйте свой бизнес для получения номера НДС

- Проверьте, кто ваш клиент и где он находится

- Взимать НДС с транзакций, когда это необходимо

- Хранить подробные счета и записи

- Подавать декларации по НДС каждый квартал

Без дальнейших церемоний, давайте углубимся в каждый из них.

1) Начало работы: Зарегистрируйте свою компанию как плательщика НДС ЕС.

В первую очередь! Ваш бизнес должен быть зарегистрирован в системе НДС, чтобы легально продавать любые цифровые товары в ЕС. В зависимости от страны, в которой вы регистрируетесь, это может быть одноэтапный или двухэтапный процесс.

Зарегистрируйтесь в налоговом органе ЕС

Если ваш бизнес находится в ЕС, просто зарегистрируйтесь для уплаты НДС в своей стране!

Если вы ведете бизнес за пределами ЕС, вы можете выбрать любую страну ЕС для своей налоговой регистрации. Вы должны зарегистрироваться в Едином центре обслуживания (OSS) этой страны. Это удобная схема, которую мы подробно объясним позже.

Вы должны зарегистрироваться в Едином центре обслуживания (OSS) этой страны. Это удобная схема, которую мы подробно объясним позже.

Не знаете, какую страну выбрать? Ну, у вас есть 28 на выбор. Вот несколько советов по выбору правильной базы ЕС для ваших процессов НДС.

- Общий язык . Вы говорите на каком-либо из языков ЕС? Если это так, зарегистрируйтесь в этой стране, чтобы вы могли легко понять всю налоговую документацию, инструкции и процессы.

- Если вы ищете англоговорящую базу, Ирландия — ваш лучший выбор. Но некоторые другие страны ЕС также предлагают свои налоговые процедуры на английском языке, например, Испания.

- Хорошо функционирующий сайт . По закону каждое государство-член ЕС должно предложить онлайн-портал для ЕС НДС OSS. Но, честно говоря, некоторые страны более успешны в этом, чем другие. Далее в этом руководстве вы найдете ссылки на каждую национальную страницу OSS, и вы сможете решить сами!

Получите номер плательщика НДС

Важно знать разницу между местным налоговым номером и номером плательщика НДС. Местный налоговый номер разрешает транзакции только на местном уровне, в пределах этой страны. Номер НДС позволяет осуществлять продажи за границу, в другие страны ЕС.

Местный налоговый номер разрешает транзакции только на местном уровне, в пределах этой страны. Номер НДС позволяет осуществлять продажи за границу, в другие страны ЕС.

В некоторых странах вашей компании автоматически присваивается номер плательщика НДС при регистрации; другие сначала дадут вам только местный налоговый номер и потребуют от вас пройти дополнительный шаг для уплаты НДС.

Для получения дополнительной информации ознакомьтесь с нашей статьей о том, как зарегистрироваться на НДС ЕС как иностранный бизнес .

Тратить время на налог с продаж в США, НДС или налог на товары и услуги?

Автоматизируйте этот беспорядок за считанные минуты

И получите больше времени для получения большей прибыли. Никакой боли, все выигрыш!

Посмотрите, как это работает

2) Привлечение клиента: подтвердите своего клиента и его местонахождение.

Внимание! Этот шаг очень важен для соблюдения требований по НДС ЕС как во время, так и после продажи. Он диктует все, что касается взимания цифровых налогов (независимо от того, добавляете вы его или нет, сколько вы добавляете). Кроме того, он предоставляет вам необходимую информацию для вашей налоговой отчетности.

Он диктует все, что касается взимания цифровых налогов (независимо от того, добавляете вы его или нет, сколько вы добавляете). Кроме того, он предоставляет вам необходимую информацию для вашей налоговой отчетности.

Когда вы приобретаете нового клиента в ЕС, вам необходимо ответить на два вопроса.

Является ли заказчик предприятием или физическим лицом?

Вы должны определить, является ли клиент коллегой по бизнесу или конечным потребителем. Это очень важно, поскольку от этого зависит, взимаете ли вы НДС вообще.

- Вы должны всегда запрашивать у клиента регистрационный номер плательщика НДС (VRN). Каждый бизнес должен иметь номер плательщика НДС. Если у клиента его нет, вы можете предположить, что это продажа B2C.

- Если клиент является бизнесом (B2B), соберите его VRN и подтвердите, что бизнес действителен. Почему? Потому что, к сожалению, некоторые клиенты могут притворяться, что они бизнес, просто чтобы не платить налог! Поэтому лучше всего перепроверить их количество с помощью этого инструмента проверки от Европейской комиссии .

Где находится клиент?

Подтвердить местонахождение клиента. Это определяет размер налога, который вы взимаете. Если вы возьмете с них слишком мало, позже вы окажетесь на крючке из-за недостающих денег! Налоговый сезон уже может быть напряженным; вы не хотите никаких неожиданных затрат.

Вы должны собрать две улики, подтверждающие местонахождение. Это может быть:

- Платежный адрес

- Местонахождение банка покупателя

- Страна, выпустившая кредитную карту

- IP-адрес местонахождение устройства покупателя

- Страна SIM-карты сделанные на мобильном устройстве)

* Если вы европейский бизнес, который продает менее 100 000 евро в трансграничных продажах цифровых товаров в год по всему ЕС, вам нужно собрать только одно свидетельство местонахождения клиента. Но это должно быть доказательство, полученное от третьей стороны, например, банка или IP-адреса, а не непосредственно от клиента.

Храните данные о местоположении в файле в течение 10 лет. Десять лет?! Ага. ¯\_(ツ)_/¯ Мы не устанавливаем правила, мы просто рассказываем вам о них.

Десять лет?! Ага. ¯\_(ツ)_/¯ Мы не устанавливаем правила, мы просто рассказываем вам о них.

А если серьезно, эти записи необходимы, чтобы доказать, что вы платите налоги. Поэтому лучше всего хранить цифровые файлы либо в облачном хранилище, либо непосредственно в вашем бухгалтерском/налоговом программном обеспечении, если вы его используете.

3) Торговая точка: при необходимости взимайте НДС.

Вот краткий обзор раздела выше под названием «Когда вы должны взимать НДС?»

Если вы B2C, добавляйте НДС к каждой продаже в ЕС. Если вы европейский бизнес, который продает менее 10 000 евро в год в ЕС, добавьте ставку НДС вашей страны. Если вы продаете больше, добавьте ставку НДС страны покупателя . Если вы не европейский бизнес, продающий B2C, вы всегда должны добавлять курс страны вашего клиента. Эти ставки перечислены в следующем разделе!

Если вы B2B, добавьте НДС к продажам в вашей стране. Но если покупатель находится в другом месте в ЕС и имеет действительный номер плательщика НДС, вам не нужно добавлять налог. Механизм обратной зарядки был создан, чтобы упростить вам задачу. Покупатель несет ответственность за уплату НДС по сделке.

Механизм обратной зарядки был создан, чтобы упростить вам задачу. Покупатель несет ответственность за уплату НДС по сделке.

4) После продажи: Предоставьте (и сохраните!) подробные налоговые счета.

Это не было бы налогами, если бы не требовалось более утомительного ведения учета… Итак, перед нами счет-фактура! Это важная часть соблюдения требований по НДС, а также поможет вам оставаться организованным, когда придет время подавать налоговые декларации.

Каждая продажа, которую вы совершаете в ЕС, должна сопровождаться счетом-фактурой с НДС. Даже те продажи B2B, где вы не взимаете налог, также требуют специальных счетов-фактур с НДС.

Что такое счет-фактура? Это сверхоплачиваемый счет, который должен содержать следующую информацию:

- Название и адрес вашей компании

- Номер плательщика НДС (если он у вас есть)

- Дата выставления счета

- Порядковый номер счета

- Имя и адрес покупателя

- ИНН покупателя.

Если вы используете механизм обратного начисления, включите текст «Обратное начисление НДС ЕС»

Если вы используете механизм обратного начисления, включите текст «Обратное начисление НДС ЕС» - Применяемая ставка НДС

- Добавленная сумма НДС

- Окончательная сумма после добавления НДС

Ух ты, столько всего нужно включить в то, что по сути является просто товарным чеком. Вот пример того, как структурировать всю информацию, чтобы она была не только разборчивой, но и красивой:

Храните каждый счет в записи в течение пяти лет. Как и хранение доказательств местоположения, это является частью соблюдения налогового законодательства. Эти записи должны быть доступны в электронном виде по запросу любого официального учреждения ЕС. Таким образом, самый простой и эффективный способ хранения счетов-фактур — это цифровые файлы, такие как PDF-файлы, на случай, если кто-нибудь постучит.

5) Отчетность по налогам: Представляйте декларации по НДС каждый квартал.

Этот последний шаг на самом деле довольно прост, благодаря универсальному магазину.

Вы можете подать декларацию через Интернет в OSS, где вы зарегистрированы. Веб-сайт сообщит вам, какую информацию нужно ввести для каждой страны, где вы совершили продажу, а система OSS рассчитает, сколько НДС вы должны заплатить.

Оттуда вы просто оплачиваете весь счет своему OSS, который затем будет перечислять НДС в различные другие страны ЕС от вашего имени. Это простой процесс, даже если вы продали клиентам в 20 разных странах. Круто, правда?

Чтобы лучше понять процесс, вы можете прочитать наше краткое руководство о том, как подавать декларацию по НДС для ирландского OSS .

С другой стороны, если вы являетесь европейским предприятием, которое продает в ЕС менее 10 000 евро в год, вы можете просто подать декларацию по НДС в своей стране. Вам не нужно использовать схему OSS.

Что касается того, когда подавать декларации, вы делаете это в конце каждого квартала. С конца квартала у вас есть 20 дней, чтобы подать и оплатить все, что вы должны. Таким образом, сроки возврата НДС следующие:

Таким образом, сроки возврата НДС следующие:

- 20 апреля , за первый квартал, заканчивающийся 31 марта

- 20 июля , за окончание второго квартала 30 июня

- 20 октября , за третий квартал 30 сентября

- 20 января ,. за четвертый квартал, заканчивающийся 31 декабря

Если вам нужна более подробная консультация по подаче декларации по НДС (и чтобы убедиться, что вы все делаете правильно!), ознакомьтесь с нашим списком девяти распространенных ошибок при подаче декларации по НДС и способов их избежать .

Каковы ставки налога на добавленную стоимость по странам?

Ознакомьтесь с таблицей ниже, чтобы увидеть текущую ставку НДС ЕС в каждой стране:

Как именно работает механизм «обратного начисления»?

Как продавец, вам может быть любопытно, почему вам не нужно взимать НДС с каких-либо предприятий ЕС. Возможно, механизм обратного заряда звучит слишком хорошо, чтобы быть правдой. Ну, вот краткое объяснение того, как это работает!

Ну, вот краткое объяснение того, как это работает!

Метод обратного выставления счетов разработан таким образом, что покупатель должен сообщать НДС по своим собственным деловым покупкам, фактически исключая вас из роли налогового посредника. На самом деле это вполне логично. В типичном процессе клиент B2B платит вам налог на ваш бизнес-продукт, а вы должны платить налог в соответствующий налоговый орган. Позже клиент вернет ту же сумму в качестве налоговой льготы и получит возмещение. Деньги будут идти по кругу от покупателя к вам, в налоговую инспекцию, а затем обратно с покупателем.

Так почему бы не сделать это одним плавным шагом? Почему бы не позволить клиенту просто оставить деньги на своем банковском счете и сразу подать соответствующие налоговые документы?

Так родился механизм обратного заряда! Это очень удобно для вас, поскольку означает, что вам не нужно регистрироваться для уплаты налогов в каждой стране ЕС, где у вас есть бизнес-покупатель.

Для более подробного объяснения прочитайте о том, как работает механизм обратного заряда по всему миру.

Как именно работает служба единого окна (OSS)?

Заявление об отказе от ответственности : Если вы ведете бизнес в ЕС, который остается на ниже 10 000 евро при трансграничных продажах в ЕС цифровых товаров в год, вам не нужно использовать НДС OSS. Ваша налоговая схема проста. Вы регистрируетесь в своей стране, взимаете местный налог со всех клиентов и подаете декларации в своей стране. Вуаля.

Единый центр обслуживания (OSS) дебютировал в 2015 году для упрощения возврата цифровых налогов, чтобы вам не нужно было регистрироваться для уплаты НДС в каждой стране ЕС, где у вас есть клиент.

В своей стране (или, если вы не являетесь членом ЕС, в стране ЕС по вашему выбору) вы регистрируетесь для получения OSS в местном налоговом органе. В каждой стране существует собственный процесс регистрации, поэтому обратитесь к ним за более подробными инструкциями.

Отсюда налоги работают каждый год следующим образом:

- Вы подаете одну декларацию по НДС в OSS.

Вы делаете это онлайн.

Вы делаете это онлайн. - OSS подсчитывает, сколько денег вы должны в виде налогов.

- Затем ваше OSS соответствующим образом распределяет НДС между другими государствами ЕС и их местным OSS.

Это удивительно простой процесс для обычно сложного мира цифровых налогов!

Не хотите идти по пути OSS?

Все в порядке, это не обязательно. Но альтернатива может быть довольно хлопотной!

Вы должны зарегистрироваться в качестве плательщика НДС ЕС в каждой стране, где у вас есть клиент. Затем вы должны вести учет в соответствии с местными правилами и подавать отдельные налоговые декларации в зависимости от индивидуальных сроков для каждой страны.

Очевидно, что если вы продаете более 10 000 евро в год многонациональной клиентской базе, то отказ от OSS может добавить вам много работы. Вот некоторые плюсы и минусы между использованием OSS и местной регистрацией НДС:

Часто задаваемые вопросы об НДС

Я продаю цифровые товары.

Могу ли я быть освобожден?

Могу ли я быть освобожден?

На сегодняшний день нет освобождений от этих цифровых налогов. Все должны платить! Единственное освобождение от цифровых налогов ЕС на добавленную стоимость — для европейских предприятий, которые не превышают 10 000 евро в трансграничных цифровых товарах ЕС в год. Эти предприятия освобождены от использования схемы регистрации и подачи НДС OSS, но по-прежнему должны взимать налоги со своих продаж.

Я продаю физические товары. Должен ли я платить НДС ЕС?

Нет. Эти рекомендации не распространяются на физические продукты, но для вашего бизнеса существуют другие правила НДС. Ознакомьтесь с нашим руководством по дистанционным продажам в ЕС и как это сделать правильно . Или узнайте больше о о том, как обрабатывать налог с продаж физических товаров по всему миру .

Могу ли я вести свой бизнес, даже если я не соблюдаю правила ЕС по НДС?

Любой бизнес, который предоставляет электронные услуги или продает цифровые товары клиентам из ЕС, должен зарегистрироваться для уплаты НДС и соответствовать требованиям. Если вы не зарегистрируетесь в качестве плательщика НДС и продолжите свой бизнес, вам, возможно, придется заплатить долги по налогам плюс штраф за несоблюдение требований.

Если вы не зарегистрируетесь в качестве плательщика НДС и продолжите свой бизнес, вам, возможно, придется заплатить долги по налогам плюс штраф за несоблюдение требований.

Мой бизнес находится не в ЕС. Должен ли я платить этот НДС?

Да, вы должны платить его по любым транзакциям B2C или транзакциям, в которых ваш покупатель не имеет действительного номера плательщика НДС. Чтобы получить конкретный совет, прочитайте нашу статью о том, как обращаться с НДС в качестве предприятия, не входящего в ЕС .

Я продаю свои товары или услуги через торговую площадку. Должен ли я соблюдать эти правила НДС?

Некоторые торговые площадки позаботятся об уплате НДС за вас:

- Amazon Kindle Direct Publishing

- Bandcamp

- Envato

Но не все торговые площадки берут на себя эту ответственность. Дважды проверьте, какова политика вашего рынка. В противном случае вы можете по незнанию не соблюдать НДС и оказаться в щекотливой ситуации.

Включены входные билеты на концерты, балетные и сценические представления и в театры при условии, что такие собрания никоим образом не связаны с другими собраниями или работой ресторанов.

Включены входные билеты на концерты, балетные и сценические представления и в театры при условии, что такие собрания никоим образом не связаны с другими собраниями или работой ресторанов. В той мере, в какой перевозки пассажиров освобождаются от НДС, это также распространяется на пассажирский багаж и транспортные средства, непосредственно связанные с перевозкой пассажиров.

В той мере, в какой перевозки пассажиров освобождаются от НДС, это также распространяется на пассажирский багаж и транспортные средства, непосредственно связанные с перевозкой пассажиров. Освобождаются от уплаты НДС те, кто продает налогооблагаемые товары и услуги на сумму 2 000 000 исландских крон (была 1 000 0000 исландских крон до 1 января года 2017 года) или меньше в течение каждого двенадцатимесячного периода с начала их деятельности.

Освобождаются от уплаты НДС те, кто продает налогооблагаемые товары и услуги на сумму 2 000 000 исландских крон (была 1 000 0000 исландских крон до 1 января года 2017 года) или меньше в течение каждого двенадцатимесячного периода с начала их деятельности. Если доступ к электричеству, туалетам, душам и т. д. не связан с платой за вход в кемпинг, она облагается НДС по стандартной ставке.

Если доступ к электричеству, туалетам, душам и т. д. не связан с платой за вход в кемпинг, она облагается НДС по стандартной ставке. д. Это включает в себя использование пассажирами оборудования, предоставленного организатором поездки для поездки, такого как снегоходы , квадроциклы (квадроциклы), а также лошади. Это также относится к иностранным автобусным компаниям, которые осуществляют коммерческие перевозки пассажиров в Исландии. В случае пакетного тура, включающего поездку в другие страны, НДС должен взиматься за ту часть поездки, которая проходит в Исландии.

д. Это включает в себя использование пассажирами оборудования, предоставленного организатором поездки для поездки, такого как снегоходы , квадроциклы (квадроциклы), а также лошади. Это также относится к иностранным автобусным компаниям, которые осуществляют коммерческие перевозки пассажиров в Исландии. В случае пакетного тура, включающего поездку в другие страны, НДС должен взиматься за ту часть поездки, которая проходит в Исландии.

Это исключение не распространяется на лодки длиной менее шести метров, прогулочные катера или частные самолеты.

Это исключение не распространяется на лодки длиной менее шести метров, прогулочные катера или частные самолеты.

Если вы используете механизм обратного начисления, включите текст «Обратное начисление НДС ЕС»

Если вы используете механизм обратного начисления, включите текст «Обратное начисление НДС ЕС» Вы делаете это онлайн.

Вы делаете это онлайн.