Содержание

Минфин предложил изменить распределение налога на прибыль по регионам

- Финансы

- Сергей Мингазов

Редакция Forbes

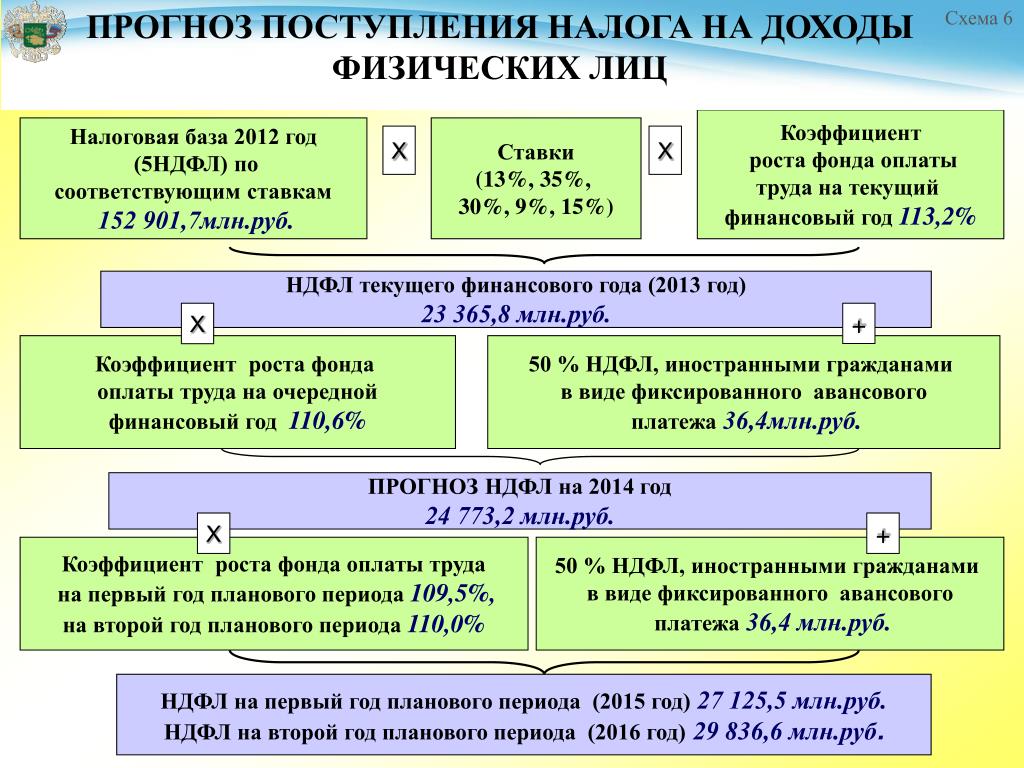

Минфин предложил изменить существующий порядок распределения налога на прибыль для компаний, которые имеют филиалы или обособленные подразделения в регионах. Новая схема будет работать в пользу регионов с реальными производственными мощностями и предполагает исключение их расчетов из фонда оплаты труда

Минфин разработает новую схему распределения по регионам налога на прибыль компаний, у которых есть филиалы и обособленные подразделения. Новая формула для распределения налога не будет учитывать показатели фонда оплаты труда (ФОТ), от этого могут выиграть регионы с невысокими зарплатами, где расположено производство компаний, пишет РБК о ссылкой на пресс-службу министерства.

Новая формула для распределения налога не будет учитывать показатели фонда оплаты труда (ФОТ), от этого могут выиграть регионы с невысокими зарплатами, где расположено производство компаний, пишет РБК о ссылкой на пресс-службу министерства.

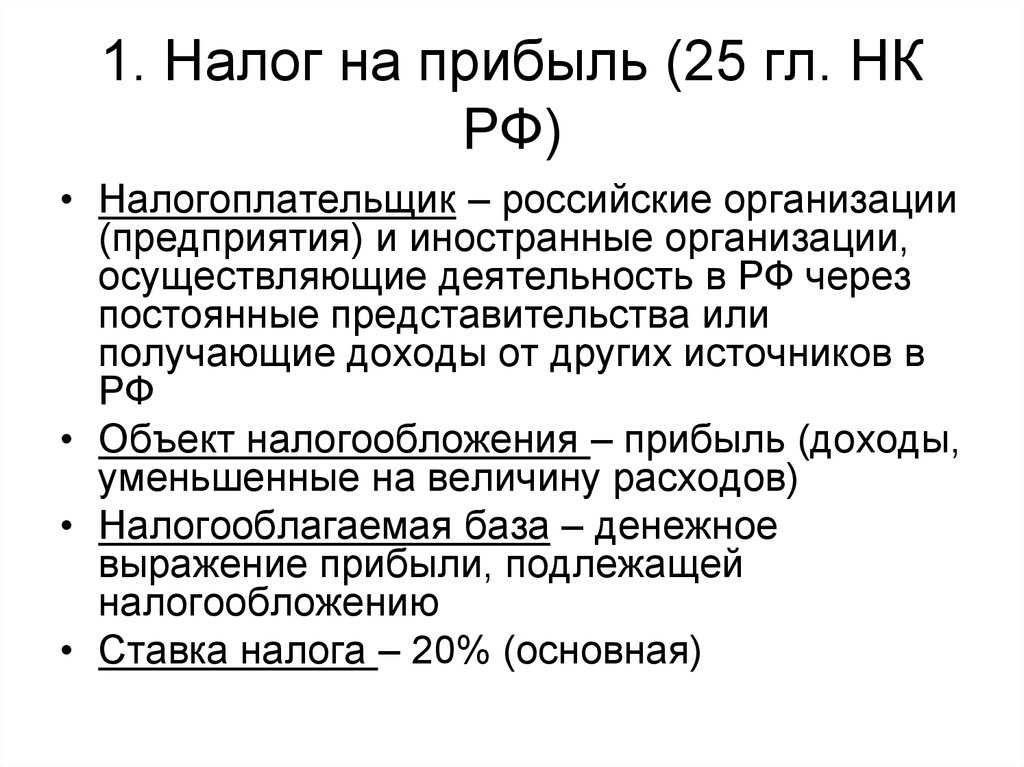

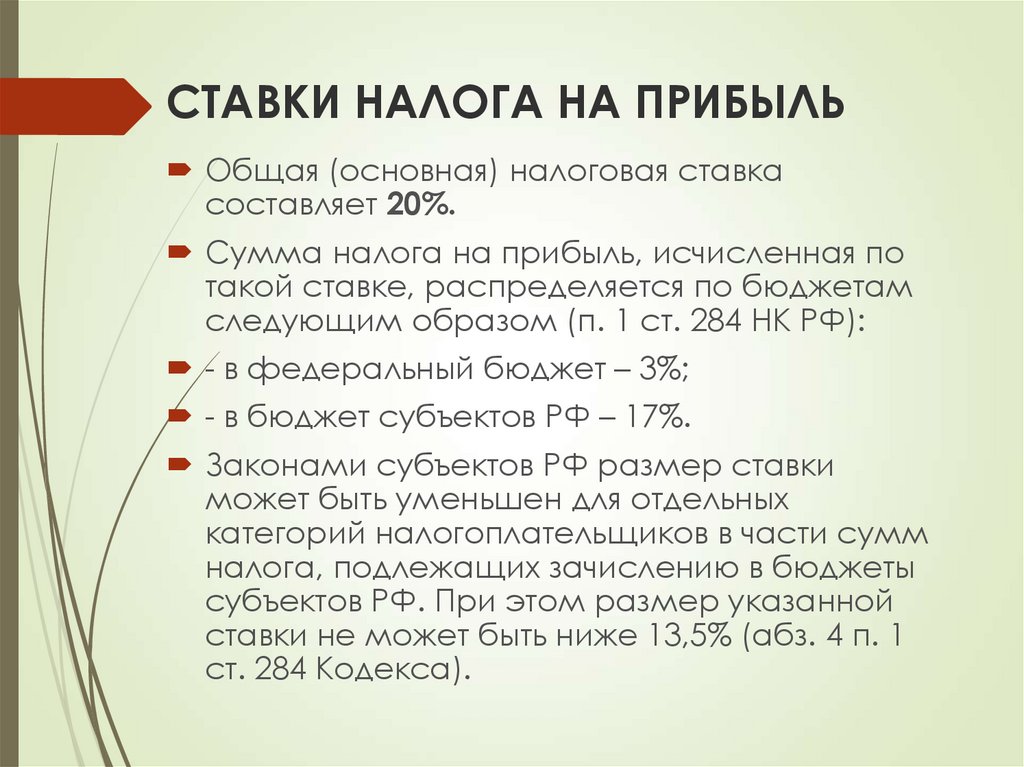

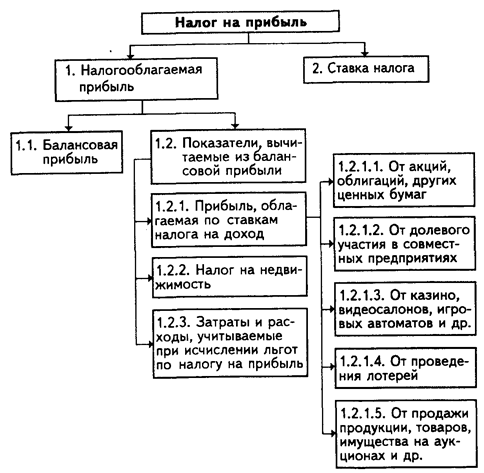

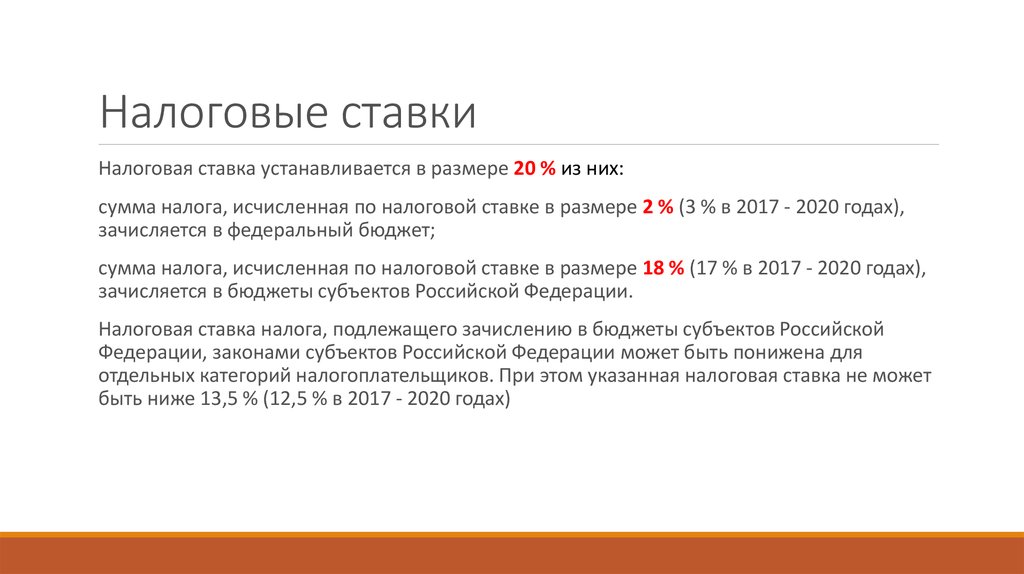

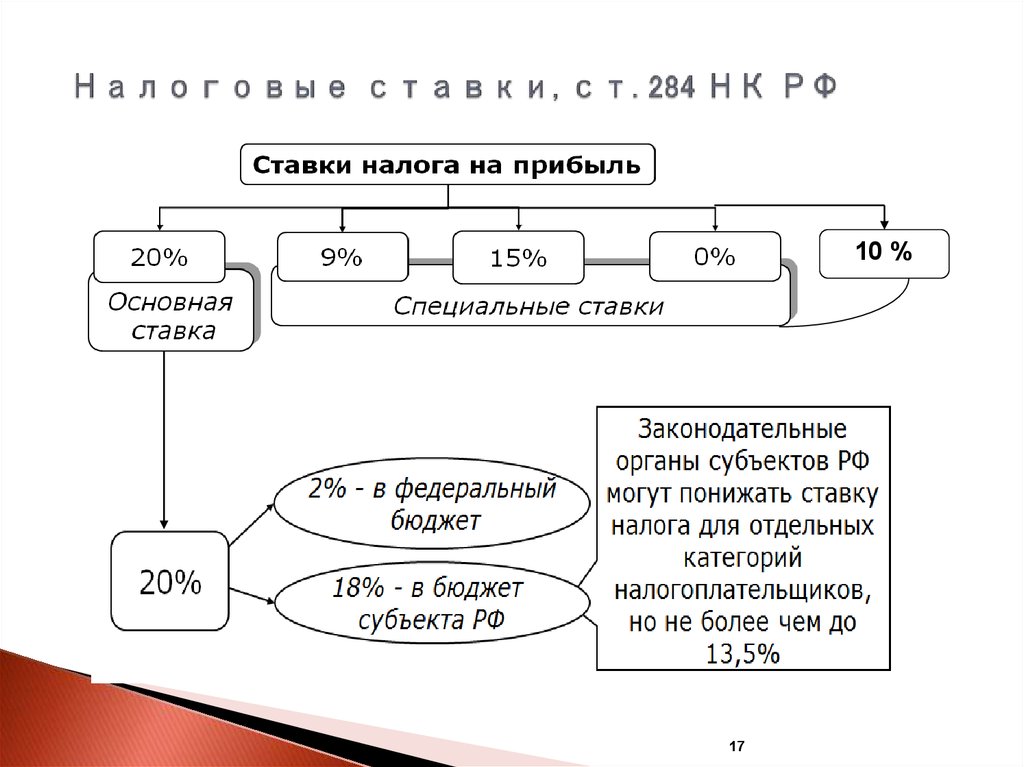

По действующему порядку распределения налога на прибыль из 20% ставки 3% (платит головная организация) зачисляется в федеральный бюджет, 17% — в бюджет региона. 17% налога на прибыль платятся пропорционально долям прибыли головной организации и филиалов. Каждая часть оплачивается в региональный бюджет по месту нахождения головной организации или подразделения.

Материал по теме

Долю прибыли рассчитывают с учетом средневзвешенной численности работников или ФОТ подразделения (выбирает налогоплательщик) и остаточной стоимости амортизируемого имущества. В Минфине объяснили, что преимущественно налог выплачивается в бюджеты регионов, где находится основная часть производственной базы и большее число рабочих мест. Однако уровень заработной платы по регионам может существенно различаться.

Однако уровень заработной платы по регионам может существенно различаться.

«В связи с этим Минфин для справедливого распределения налога на прибыль предлагает распределять его исходя из численности работающих и стоимости основных фондов, исключив возможность использования показателя фонда оплаты труда. Такие изменения сейчас готовятся в министерстве», — рассказали в пресс-службе ведомства. «Там, где производство и рабочие руки, должны оставаться и деньги», — отмечал в конце апреля глава Минфина Антон Силуанов.

Материал по теме

Директор центра региональной политики РАНХиГС Владимир Климанов добавил, что вопрос распределения налога на прибыль важен в канун предстоящей отмены с 2023 года института консолидированных групп налогоплательщиков. По его словам, властям необходимо за лето утвердить новую формулу, чтобы в сентябре иметь возможность планировать региональные бюджеты.

Старший директор, руководитель группы суверенных и региональных рейтингов АКРА Елена Анисимова отметила, что оценить, сколько компаний выбирает для распределения налога на прибыль ФОТ, а сколько — численность персонала, невозможно. «Однако ФОТ управленческого персонала может оказаться выше, чем ФОТ на месте производства, поэтому предложение Минфина, очевидно, может сработать», — добавила эксперт.

«Однако ФОТ управленческого персонала может оказаться выше, чем ФОТ на месте производства, поэтому предложение Минфина, очевидно, может сработать», — добавила эксперт.

Материал по теме

С ней согласился руководитель направления «налоговая политика» ЦСР Левон Айрапетян. По его словам, планируемые изменения как раз позволят перенаправить налоги в производственные регионы. Крайне важно будет наблюдать на деле за динамикой налоговых перетоков, чтобы не допустить искажений в обратную сторону, предупредил Айрапетян.

Второй компонент формулы — амортизационную стоимость имущества — тоже можно откорректировать, предложила Анисимова. По ее оценке, по стоимости имущества сейчас выигрывает регион расположения офисного центра, например офисное здание в центре Москвы. «При этом рыночная стоимость средств производства вполне может быть выше амортизационной», — сказала эксперт.

Сергей Мингазов

Редакция Forbes

#налог на прибыль

#регионы

#Минфин России

#бюджет

Рассылка Forbes

Самое важное о финансах, инвестициях, бизнесе и технологиях

Информация:

- Контактная информация

- Правила обработки

- Реклама в журнале

- Реклама на сайте

- Условия перепечатки

Мы в соцсетях:

- Telegram

- ВКонтакте

- YouTube

Рассылка:

Наименование издания:

forbes. ru

ru

Cетевое издание «forbes.ru» зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций, регистрационный номер и дата принятия решения о регистрации: серия Эл № ФС77-82431 от 23 декабря 2021 г.

Адрес редакции, издателя: 123022, г. Москва, ул. Звенигородская 2-я, д. 13, стр. 15, эт. 4, пом. X, ком. 1

Адрес редакции: 123022, г. Москва, ул. Звенигородская 2-я, д. 13, стр. 15, эт. 4, пом. X, ком. 1

Главный редактор: Мазурин Николай Дмитриевич

Адрес электронной почты редакции: [email protected]

Номер телефона редакции: +7 (495) 565-32-06

Перепечатка материалов и использование их в любой форме, в том числе и в электронных СМИ, возможны только с письменного разрешения редакции. Товарный знак Forbes является исключительной собственностью Forbes Media LLC. Все права защищены.

AO «АС Рус Медиа»

·

2022

16+

Изменения в сфере налогообложения на прибыль

Последнее обновление: 2 ноября 2022

Курсовые разницы без признания дохода

21. 09.2022

09.2022

Налог на прибыль

Курсовые разницы без признания дохода. Письмо Минфина от 12 июля 2022 г. N 03-03-06/1/66936.

Когда это изменение появится в программах?

Изменение декларации по налогу на прибыль

21.09.2022

Налог на прибыль

Изменение декларации по налогу на прибыль Приказ ФНС России от 17.08.2022 № СД-7-3/753@.

Когда это изменение появится в программах?

При формировании первоначальной стоимости отдельных ОС и НМА факт. расходы увеличиваются в 1.5

18.07.2022

Налог на прибыль

При формировании первоначальной стоимости отдельных ОС и НМА фактические расходы увеличиваются на коэффициент 1,5. Федеральный закон от 14.07.2022 № 323-ФЗ.

Когда это изменение появится в программах?

Налоговые вычеты для участников соглашений о защите и поощрении капиталовложений (СЗПК)

18.07.2022

Налог на прибыль

Налоговые вычеты для участников соглашений о защите и поощрении капиталовложений (СЗПК). Федеральный закон от 28.06.2022 № 225-ФЗ.

Федеральный закон от 28.06.2022 № 225-ФЗ.

Когда это изменение появится в программах?

Заполнение декларации по налогу на прибыль

24.06.2022

Налог на прибыль

Заполнение декларации по налогу на прибыль Приказ ФНС от 17.08.2022 № СД-7-3/753@.

Когда это изменение появится в программах?

Изменение декларации по налогу на прибыль

24.06.2022

Налог на прибыль

Изменение декларации по налогу на прибыль Проект Приказа ФНС.

Когда это изменение появится в программах?

Уведомление о праве на освобождение от налога на прибыль для организаций с Курильских о-вов

03.06.2022

Налог на прибыль

Форма и формат уведомления организации, зарегистрированной на территории Южно-Курильского, Курильского или Северо-Курильского городского округа, об использовании права на освобождение (об отказе от права на освобождение) от исполнения обязанностей налогоплательщика налога на прибыль организаций. Приказ ФНС России от 13.05.2022 № ЕД-7-3/403@.

Приказ ФНС России от 13.05.2022 № ЕД-7-3/403@.

Когда это изменение появится в программах?

Признание курсовых разниц для налога на прибыль по мере возврата займа, выплаты кредита.

30.05.2022

Налог на прибыль

Признание курсовых разниц для налога на прибыль по мере возврата займа, выплаты кредита. Федеральный закон от 26.03.2022 № 67-ФЗ.

Когда это изменение появится в программах?

Форма и формат сведений о доле доходов от пассивной деятельности в сумме всех доходов

27.05.2022

Налог на прибыль

Форма и формат сведений о доле доходов от пассивной деятельности в сумме всех доходов, учитываемых при определении организацией, зарегистрированной на территории Южно-Курильского, Курильского или Северо-Курильского городского округа, налоговой базы по налогу на прибыль организаций Приказ ФНС России от 14.06.2022 № ЕД-7-3/489@.

Когда это изменение появится в программах?

Форма Уведомления об использовании права на освобождение от налога на прибыль, зарег.

на Курилах

на Курилах

11.05.2022

Налог на прибыль

Форма и формат Уведомления об использовании (отказе) организацией права на освобождение от исполнения обязанностей налогоплательщика налога на прибыль организаций, зарегистрированной на территории Курильских островов Проект приказа ФНС России.

Когда это изменение появится в программах?

Простое налоговое руководство для американцев в России

Налоги для экспатов в США — Россия

В отделе налогов для экспатов мы подготавливаем налоговые декларации США для граждан США и владельцев грин-карт, работающих в России более 6 лет. Мы были проверены Государственным департаментом и внесены в список утвержденных налоговых агентов консульства США в Москве . Наши клиенты родом из всех уголков этой большой страны — Москвы и Санкт-Петербурга, Новосибирска и Екатеринбурга, Сургута и Сахалина.

Как гражданин США или обладатель грин-карты, вы по закону обязаны подавать налоговую декларацию США каждый год независимо от того, платите ли вы уже налоги в стране своего проживания.

Мы предлагаем профессиональные налоговые услуги. Это означает, что мы найдем лучший и наиболее оптимальный способ подачи вашей налоговой декларации в США и предоставим вам все возможные исключения и вычеты. Но, что не менее важно, избегайте ошибок, которые позволили бы IRS отклонить вашу декларацию и взимать штрафы и пени вдобавок. Вы также можете сделать их самостоятельно — мы не рекомендуем это делать. Для получения дополнительной информации см. IRS.

Исключение заработанного иностранного дохода может быть заявлено только в том случае, если вы своевременно подадите налоговую декларацию. Это не происходит автоматически, если вы не в состоянии подать файл и даже можете быть потеряны.

У нас много клиентов, живущих в России, и мы знаем, как интегрировать ваши американские налоги в местный подоходный налог, который вы платите. Любой российский подоходный налог, который вы уже уплатили, может быть зачтен в счет налоговых обязательств по вашей декларации в США на тот же доход.

Как эмигрант, проживающий за границей, вы автоматически продлеваете срок действия до 15 июня, следующего за окончанием календарного года. (Вы не можете подавать документы, используя календарный год, как это принято в России для целей налогообложения в США). Однако вы должны заплатить любой налог, который может быть уплачен до 15 апреля, чтобы избежать штрафов и процентов. Вы можете получить расширение файла (если вы его запросите) до 15 октября.

Существуют и другие формы, которые необходимо заполнить, если у вас есть счета в иностранных банках или финансовые счета; иностранная инвестиционная компания; или владеть 10% или более иностранной корпорации или иностранного партнерства. Если вы не подадите эту форму или подадите ее с опозданием, IRS может наложить штраф в размере 10 000 долларов США или более за каждую форму. Эти штрафы начисляются независимо от того, платите ли вы подоходный налог или нет.

Мы помогли сотням эмигрантов по всему миру догнать свои прошлые налоги в США, потому что они не подали налоговые декларации в США в течение многих лет. На самом деле это наша специальность, и мы предлагаем 10% скидку клиентам, которые хотят подать несколько налоговых деклараций одновременно и полностью соответствовать требованиям IRS.

На самом деле это наша специальность, и мы предлагаем 10% скидку клиентам, которые хотят подать несколько налоговых деклараций одновременно и полностью соответствовать требованиям IRS.

Работайте с признанным экспертом, который поможет вам подготовить американскую налоговую декларацию. Мы также можем предоставить налоговое планирование и консультации по другим налогам для экспатриантов; С нетерпением ждем сотрудничества с вами.

Ниже мы приводим информацию о российской налоговой системе для американских экспатриантов.

Ставка НДФЛ в РФ для резидентов 13% . Специальная ставка налога 35% применяется к некоторым видам доходов, напр. стоимость любых призов и выигрышей, поступления по добровольному страхованию, проценты по некоторым банковским вкладам и вкладам в иностранной валюте. А 9Ставка % применяется к доходам в виде дивидендов, полученных от долей участия.

Все личные доходы нерезидентов, включая дивиденды, облагаются налогом по ставке 30%.

Налогом на доходы физических лиц облагаются физические лица-резиденты и нерезиденты, независимо от того, являются они гражданами Российской Федерации или нет. Физические лица считаются резидентами, если они проводят в России более 183 дней в течение календарного года. Резиденты облагаются подоходным налогом с доходов, полученных во всем мире, а нерезиденты — только с доходов, полученных в России.

СТРАХОВЫЕ ВЗНОСЫ

Работодатели уплачивают отдельные страховые взносы на расходы по оплате труда российских работников.:

- пенсионные взносы – 22 процента от заработной платы работника, но не более 876 000 рублей, плюс 10 процентов от любой сверхзарплаты это;

- взноса на социальное страхование – 2,9 процента от заработной платы работника, но не более 755 000 рублей, или 1,8 процента для иностранцев, временно пребывающих в России;

- медицинская страховка – 5,1–5,9процент от зарплаты.

Кроме того, взносы на обязательное страхование от несчастных случаев уплачиваются в размере от 0,2 до 8,5 процента от заработной платы работника в зависимости от уровня оцениваемого риска его профессии. Он выплачивается отдельно от вышеупомянутых взносов на социальное обеспечение и по-прежнему управляется социальными фондами.

Он выплачивается отдельно от вышеупомянутых взносов на социальное обеспечение и по-прежнему управляется социальными фондами.

Основание – Российские резиденты облагаются налогом на свои доходы во всем мире. Нерезиденты облагаются налогом на доходы из источников в России.

Место жительства – Физическое лицо является резидентом, если оно проводит в России более 183 дней в течение 12-месячного периода, соответствующего календарному году.

Статус подачи налоговой декларации – Совместная подача или оценка для супругов не предусмотрены.

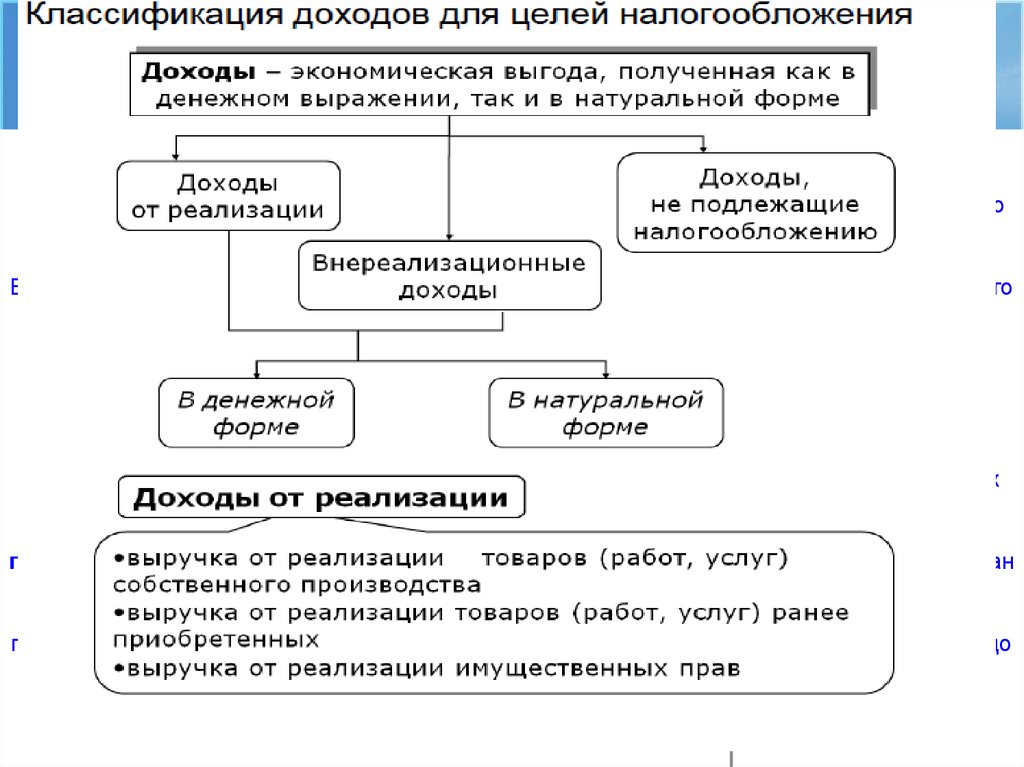

Налогооблагаемый доход – Налогооблагаемый доход состоит из любого дохода, полученного в денежной или натуральной форме физическим лицом или подлежащего распоряжению физическим лицом по своему усмотрению, за некоторыми исключениями. Прибыль, полученная от самозанятости, обычно облагается налогом так же, как прибыль, полученная компаниями.

Прирост капитала – Прибыль от продажи акций и ценных бумаг облагается подоходным налогом. Продажа иных видов имущества резидентом России освобождается после периода владения им в течение 3 лет.

Продажа иных видов имущества резидентом России освобождается после периода владения им в течение 3 лет.

Налоговые вычеты и налоговые льготы – С учетом определенных ограничений налогоплательщики-резиденты могут претендовать на вычеты на пенсионные, страховые, медицинские и образовательные расходы, а стандартный вычет применяется к лицам с очень низким доходом. Единовременный вычет в размере 2 млн рублей предоставляется при приобретении жилья, а также при уплате процентов по ипотеке.

Другие налоги с физических лиц:

Гербовый сбор – Гербовый сбор взимается, но обычно является номинальным.

Налог на недвижимость – Налог взимается по ставке до 1,5% от кадастровой стоимости в год.

Налог на приобретения капитала — №

Capital Duty — №

Налогообложение/налог на недвижимость — №

СТИЦИИ. наемные работники должны вносить взносы в систему социального обеспечения, поскольку в противном случае взносы несет работодатель.

Россия Налоговый год – Налоговым годом в России является календарный год

Налог Подача и уплата налога – Налог на доход от трудовой деятельности удерживается работодателем и перечисляется в налоговые органы. В некоторых случаях физические лица должны сообщить о своих доходах, подав налоговую декларацию не позднее 30 апреля, следующего за годом налогообложения, с уплатой любых налогов до 15 июля. Иностранные граждане, выезжающие из России, должны подать налоговую декларацию о выезде не позднее, чем за 1 месяц до отъезда, и уплатить все причитающиеся налоги в течение 15 дней с даты подачи.

Штрафы – Штрафы применяются за несоблюдение. Нет доступных расширений.

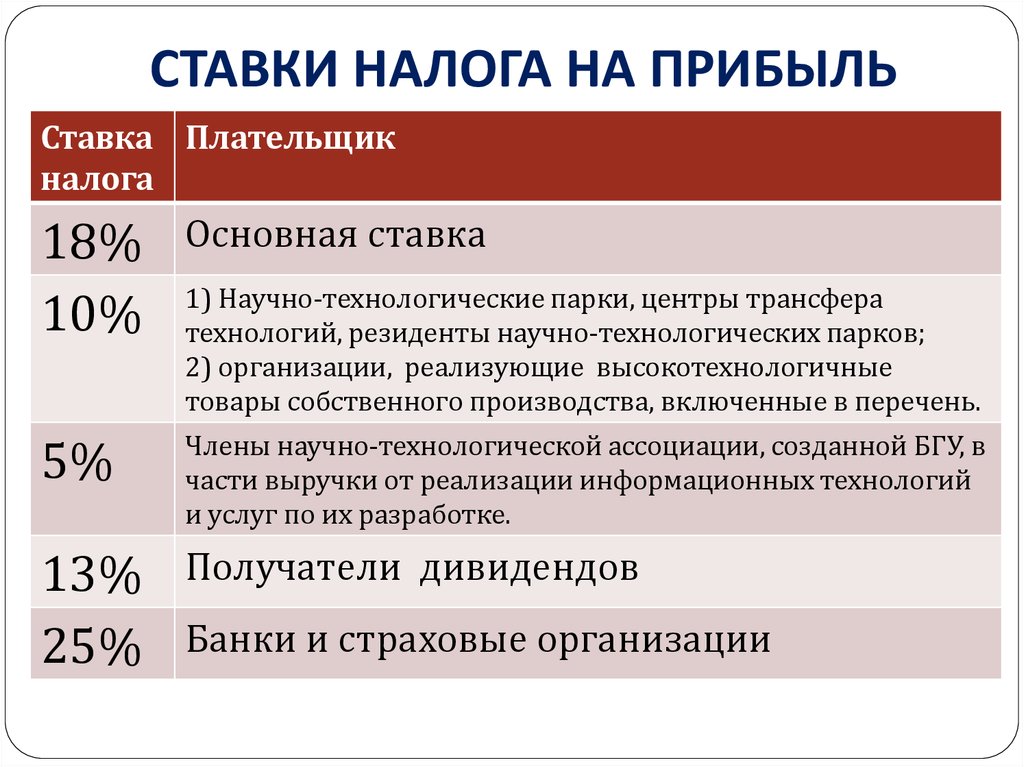

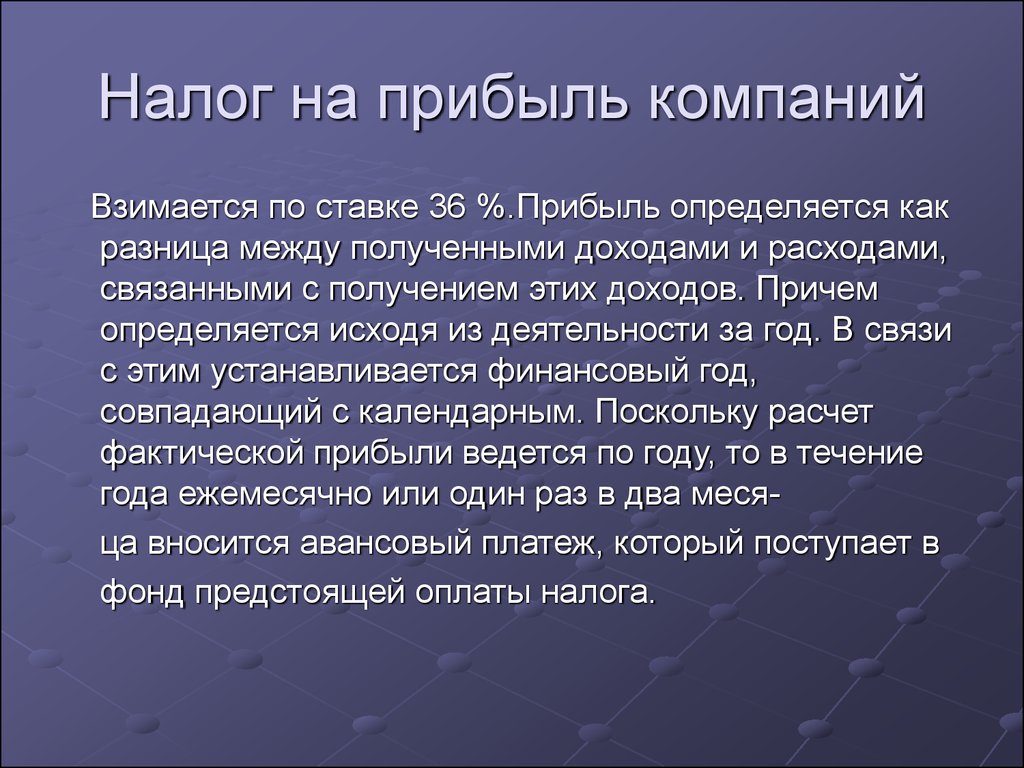

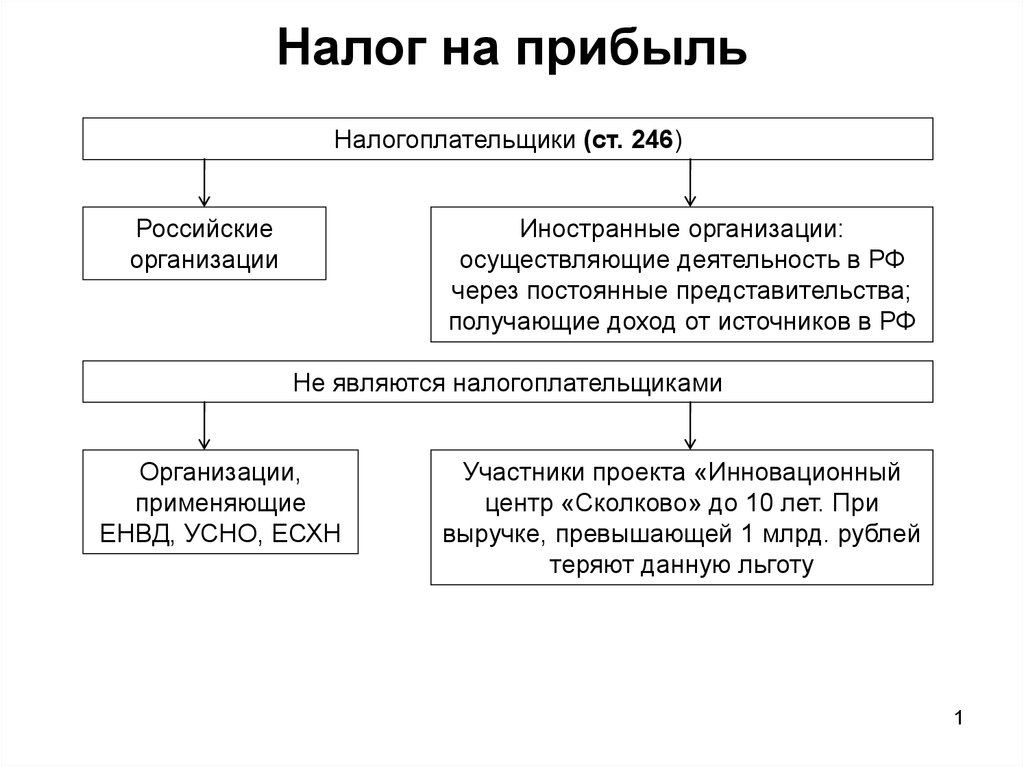

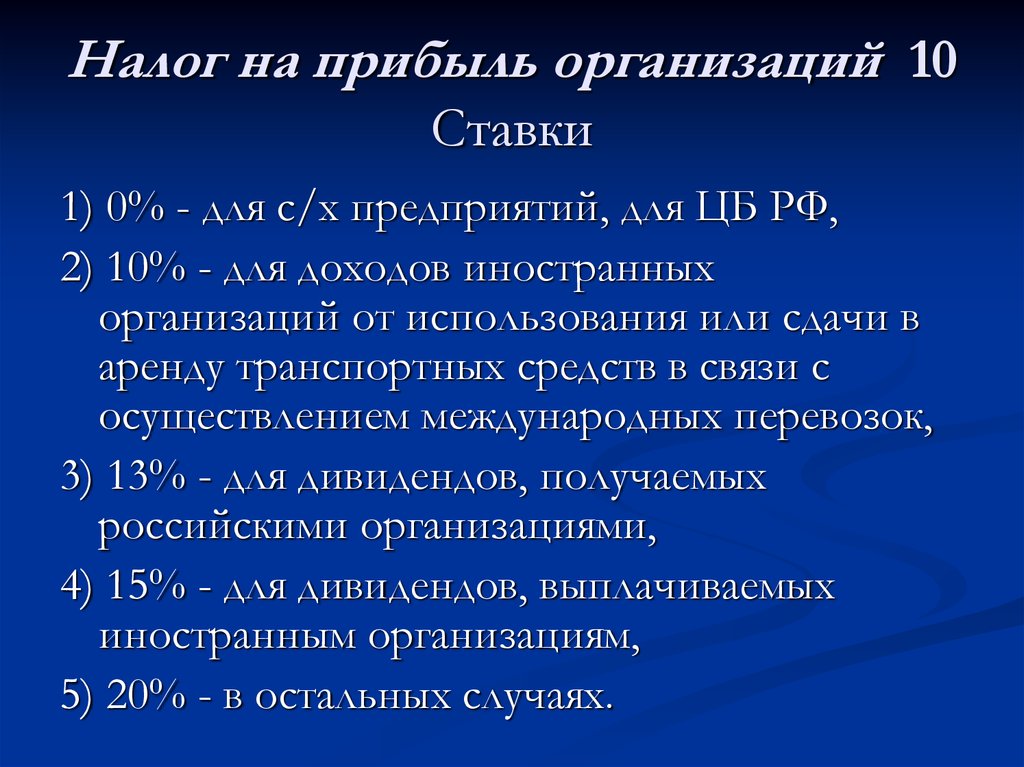

Корпоративный налог в России

Стандартная ставка корпоративного налога в России в настоящее время составляет 20% из которых 2% обычно выплачиваются федеральному правительству и 18% республиканским. Ставка налога на долю, передаваемую региональным властям, может составлять всего 13,5%. Иностранные предприятия, получающие доход, не связанный с осуществлением своей предпринимательской деятельности через постоянное представительство, уплачивают налог на прибыль по ставке 20% и 15% на дивиденды.

Иностранные предприятия, получающие доход, не связанный с осуществлением своей предпринимательской деятельности через постоянное представительство, уплачивают налог на прибыль по ставке 20% и 15% на дивиденды.

Российское налоговое законодательство различает отечественные и иностранные предприятия. Отечественные предприятия — это те, которые созданы в соответствии с законодательством России и облагаются налогом на их мировой доход. Иностранные юридические лица облагаются российским налогом на прибыль в отношении прибыли, полученной от хозяйственной деятельности, осуществляемой через постоянное представительство в Российской Федерации.

Россия Налоговым годом является календарный год. За исключением иностранных юридических лиц, предприятия обязаны ежемесячно вносить авансовые платежи по своим квартальным обязательствам. Авансовые платежи вносятся не позднее 28 числа соответствующего месяца. Отечественные предприятия имеют возможность платить налог ежемесячно на основе их фактической прибыли. Уплата налога производится не позднее 28 числа следующего месяца. Иностранные предприятия, осуществляющие свою деятельность через постоянные представительства, ежеквартально вносят авансовые платежи.

Уплата налога производится не позднее 28 числа следующего месяца. Иностранные предприятия, осуществляющие свою деятельность через постоянные представительства, ежеквартально вносят авансовые платежи.

Как правило, декларации о доходах должны быть поданы не позднее 28 марта, следующего за налоговым годом. В соответствии с действующим налоговым законодательством не предусмотрены специальные льготы для таких организаций, как религиозные объединения, государственные и муниципальные музеи, библиотеки или специализированные реставрационные учреждения.

НАЛОГ НА ПРИБЫЛЬ

Прирост капитала рассматривается как обычный доход от коммерческой деятельности и, следовательно, облагается налогом на прибыль в соответствии с общим правилом.

НАЛОГ НА ПРИБЫЛЬ ОТДЕЛЕНИЙ

В России не существует специального налога на прибыль отделений.

ПРОЧИЕ ФЕДЕРАЛЬНЫЕ НАЛОГИ

Налог на операции с ценными бумагами применяется к номинальной сумме ценных бумаг, выпущенных акционерным обществом, за исключением первоначального выпуска. Налог уплачивается эмитентом по ставке 0,2% от номинальной суммы выпущенных ценных бумаг (максимальная сумма 100 000 рублей). Акцизными сборами облагаются некоторые товары, такие как алкоголь, пиво, сигареты, автомобили и бензин. Налог на добычу полезных ископаемых применяется к стоимости полезных ископаемых, добытых компанией-налогоплательщиком.

Налог уплачивается эмитентом по ставке 0,2% от номинальной суммы выпущенных ценных бумаг (максимальная сумма 100 000 рублей). Акцизными сборами облагаются некоторые товары, такие как алкоголь, пиво, сигареты, автомобили и бензин. Налог на добычу полезных ископаемых применяется к стоимости полезных ископаемых, добытых компанией-налогоплательщиком.

Компании и физические лица, осуществляющие водопользование для специальных целей, облагаются налогом на воду. Ставка налога является фиксированной и зависит от используемого водного объекта.

СПЕЦИАЛЬНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

Местные органы власти могут устанавливать альтернативный подоходный налог для определенных видов деятельности малого бизнеса, таких как личные услуги и розничные продажи. Налог уплачивается взамен налога на прибыль, НДС (кроме ввоза товаров в РФ) и налога на имущество. В этом случае налогоплательщики рассчитывают «общий налог» по ставке 15%, исходя из стандартного дохода и определяемой местным законодательным органом.

В отдельных случаях в качестве альтернативы общему налогу может применяться упрощенная система налогообложения. Налогоплательщики, доходы которых по окончании девятого месяца налогового года не превышают 15 млн рублей (без учета НДС), имеют право использовать данную систему налогообложения в течение следующего года (за исключением банков, предприятий с филиалами и т.п.). Эти предприятия не платят налог на прибыль, НДС (кроме ввоза товаров в Российскую Федерацию) и налог на имущество. Взимается только один налог, как и в случае «общего налога». Налогоплательщик может выбрать налогооблагаемую базу для этого налога — либо валовой доход по ставке 6%, либо доход за вычетом расходов по ставке налога 15%.

МЕСТНЫЕ НАЛОГИ

Местные органы власти могут устанавливать определенные налоговые правила, но не могут взимать налоги, не предусмотренные федеральным налоговым законодательством. Земельный налог уплачивается по ставке 0,3% на земли сельскохозяйственного и жилого назначения и 1,5% на другие виды земель. Налогооблагаемой базой является стоимость земли, указанная в государственной земельной книге на 1 января соответствующего налогового года.

Налогооблагаемой базой является стоимость земли, указанная в государственной земельной книге на 1 января соответствующего налогового года.

ПРОЧИЕ НАЛОГИ

Предприятия-резиденты и иностранные компании, владеющие имуществом на территории Российской Федерации, уплачивают налог на имущество. Ставка устанавливается региональными властями, но не может превышать 2,2%. Налогооблагаемой базой является среднегодовая совокупная амортизированная стоимость основных средств на балансе соответствующей компании-резидента или постоянного представительства. Иностранные компании, не имеющие постоянного представительства в России и владеющие только движимым имуществом, не облагаются российским налогом на имущество.

Владельцы транспортных средств (автомобилей, мотоциклов, автобусов и т.п.) платят транспортный налог. Этот налог взимается территориальными единицами Российской Федерации (республиками, областями и областями). Ставка налога зависит от технических характеристик принадлежащих транспортных средств. Налогоплательщики обязаны уплачивать налог по комиссионной схеме, определяемой законодательными органами субъектов Российской Федерации. Компании, управляющие игорными заведениями, облагаются налогом на игорный бизнес. Ставки налога фиксированы и не связаны с прибылью.

Налогоплательщики обязаны уплачивать налог по комиссионной схеме, определяемой законодательными органами субъектов Российской Федерации. Компании, управляющие игорными заведениями, облагаются налогом на игорный бизнес. Ставки налога фиксированы и не связаны с прибылью.

ОПРЕДЕЛЕНИЕ НАЛОГООБЛАГАЕМОГО ДОХОДА

Налогооблагаемая прибыль рассчитывается путем определения налогооблагаемого дохода и последующего вычета всех разрешенных расходов. Как правило, компании могут вычесть все необходимые расходы, оплаченные или начисленные в течение года в ходе деятельности.

АМОРТИЗАЦИЯ

Только линейный метод может быть использован для расчета амортизации отдельных групп основных средств, таких как здания, сооружения и передаточные механизмы. Амортизация прочих основных средств должна рассчитываться налогоплательщиком либо прямолинейным, либо ускоренным методом, в зависимости от того, какой метод он предпочитает. Амортизация рассчитывается ежемесячно и должна учитываться независимо от того, получает ли компания прибыль за отчетный период.

ЗАПАСЫ/ЗАПАСЫ

В соответствии с законодательством о бухгалтерском учете запасы оцениваются по стоимости их приобретения. Закон о налоге на прибыль не содержит положений об оценке акций. Стоимость материалов, переданных в производство, может определяться следующими методами оценки: по средней себестоимости, себестоимости, ФИФО или ЛИФО.

ПРИБЫЛИ И УБЫТКИ

Как указано выше, прирост капитала и убытки облагаются налогом на прибыль по обычным корпоративным ставкам.

ДИВИДЕНДЫ

Дивиденды, выплачиваемые российскими компаниями, облагаются окончательным налогом у источника выплаты независимо от того, выплачиваются ли они резидентам или нерезидентам. Дивиденды, полученные компаниями-резидентами, облагаются налогом у источника по ставке 0%, если:

- — получатель владеет не менее 50% капитала плательщика и

- — стоимость акций не менее 500 млн рублей и

- — участие проводилось непрерывно в течение последнего года

Эта налоговая ставка составляет 15%, если выплачивается компании или физическому лицу-нерезиденту, и 9%, если выплачивается компании или физическому лицу-резиденту.

ВЫЧЕТЫ ПРОЦЕНТОВ

Правила недостаточной капитализации применяются, когда проценты выплачиваются иностранному предприятию, которому принадлежит более 20% уставного капитала российского предприятия. В случае превышения суммы долга над собственным капиталом более чем в 3:1 (для банковских компаний – более чем в 12,5:1) размер процентов, подлежащих вычету российским лицом, ограничивается. Разница между реальной суммой процентов и суммой, рассчитанной в соответствии с налоговым законодательством Российской Федерации, рассматривается как дивиденд, выплачиваемый российской организацией своему иностранному акционеру, и облагается налогом у источника по ставке 15%.

УБЫТКИ

Текущие торговые убытки могут быть использованы для компенсации прибыли за тот же налоговый год. Убытки могут быть перенесены на десять лет вперед. С 1 января 2007 г. убытки могут быть перенесены на следующий налоговый период без каких-либо ограничений по налогу.

ДОХОД ОТ ИНОСТРАННЫХ ИСТОЧНИКОВ

Доходы и доходы от иностранных источников облагаются налогом на прибыль по обычной ставке.

НАЛОГОВАЯ ЛЬГОТА ЗА РУБЕЖ

Российское налоговое законодательство предусматривает налоговый кредит на иностранные налоги, уплаченные с прибыли или доходов из иностранных источников, с ограничением, равным максимальной сумме российского налога, подлежащего уплате с той же прибыли или доходов. Любые избыточные иностранные налоговые льготы не могут быть перенесены на будущие или предыдущие периоды. Никакой кредит не предоставляется для основного корпоративного подоходного налога на дивиденды.

КОРПОРАТИВНЫЕ ГРУППЫ

В российском законодательстве отсутствует понятие финансового единства, и не предусмотрено объединение прибыли или убытков одного предприятия с прибылью или убытком другого в рамках одной группы.

Удержанный налог

Иностранные юридические лица, получающие прибыль в связи с деятельностью на территории России, могут облагаться налогом у источника на дивиденды, проценты и роялти. Внутренние и договорные ставки указаны в Разделе I ниже.

ОБМЕННЫЙ КОНТРОЛЬ

Как правило, операции с СКВ между резидентами и нерезидентами Российской Федерации осуществляются без ограничений. Тем не менее, некоторые операции подлежат государственному регулированию и ограничениям.

Операции с СКВ между резидентами запрещены за некоторыми исключениями. Операции с СКВ между нерезидентами могут осуществляться без ограничений.

Ставки НДС в России

Стандартная ставка НДС в России равна 20% . Некоторые поставки основных продуктов питания, детской одежды и обуви облагаются налогом по сниженной ставке 10%. Некоторые импортные лекарства, медицинское оборудование и научные исследования освобождены от НДС. Другие исключения включают культурные и образовательные услуги, а также услуги, оказываемые адвокатами. Налоговый период по НДС — за квартал.

Продажи предприятий и иностранные поставщики электронных услуг облагаются НДС по ставке 16,67%.

НДС взимается при реализации товаров и услуг в России и ввозе товаров в Российскую Федерацию. Налогооблагаемой базой является цена реализации.

Налогооблагаемой базой является цена реализации.

Иностранное юридическое лицо, осуществляющее предпринимательскую деятельность через несколько филиалов, расположенных на территории Российской Федерации, вправе самостоятельно выбрать один филиал, через который уплачивается НДС с продаж и услуг всех филиалов.

Регистрация по НДС – Порог регистрации для целей НДС составляет 2 миллиона рублей. Иностранное юридическое лицо не может зарегистрироваться только для уплаты НДС.

Подача и уплата НДС – Квартальный график применяется только на основе начисления.

Подоходный налог в России

Подоходный налог с предприятий или CIT применяется к доходам, полученным российскими юридическими лицами во всем мире. Согласно налоговым обзорам и обновлениям за 2021 год, максимальная ставка налога на прибыль установлена на уровне 20%. Все, что вам нужно знать о ставке подоходного налога в России , вы можете обсудить с нашими российскими юристами с опытом работы в сфере налогообложения. Эта же команда может помочь иностранным предпринимателям зарегистрироваться для налогообложения в этой стране.

Эта же команда может помочь иностранным предпринимателям зарегистрироваться для налогообложения в этой стране.

Какой налог на прибыль в России?

Как упоминалось ранее, КПН или корпоративный подоходный налог устанавливается в размере 20% и применяется к общемировому доходу, полученному российскими юридическими лицами , как указано в Законе о налогах и сборах в России . В соответствии с тем же сводом законов, ставка КПН в размере 3% распределяется в федеральный бюджет в России, а остальная часть ставки в размере 17% направляется в различные региональные бюджеты в период с 2017 по 2024 год. Компании с постоянными представительствами в России должны заплатить 20% подоходного налога с доходов из источников в России плюс налог у источника по ставкам от 10% до 20%.

Налогообложение доходов физических лиц в России

НДФЛ – это налог на доходы физических лиц в России , который применяется к общему годовому доходу во всем мире. Иностранцы, имеющие доходы в России, облагаются налогом с доходов, полученных в этой стране, однако могут применяться некоторые налоговые льготы в соответствии с налоговыми соглашениями, подписанными Россией. НДФЛ применяется к дивидендам, полученным от юридических лиц в России, недвижимости в России и другие виды деятельности, развитые в стране. Вот важная информация о НДФЛ в России :

Иностранцы, имеющие доходы в России, облагаются налогом с доходов, полученных в этой стране, однако могут применяться некоторые налоговые льготы в соответствии с налоговыми соглашениями, подписанными Россией. НДФЛ применяется к дивидендам, полученным от юридических лиц в России, недвижимости в России и другие виды деятельности, развитые в стране. Вот важная информация о НДФЛ в России :

- Годовой доход до 5 миллионов рублей облагается налогом по ставке 13%.

- Годовой доход в размере более 5 миллионов рублей облагается налогом по ставке 15%.

- Фиксированная ставка в размере 13% применяется к продажам имущества, пенсиям и страховым выплатам.

- Фиксированная ставка подоходного налога в размере 30% применяется к нерезидентам в России в отношении большей части доходов, полученных в этой стране, за исключением дивидендов от российских компаний.

- Высококвалифицированные специалисты в России облагаются подоходным налогом по ставке 13% или 15% соответственно.

Лица , заинтересованные в получении более подробной информации о Ставке подоходного налога в России , могут обращаться со своими запросами к нашим налоговым консультантам в России .

Изменения в налоговом законодательстве России

Многосторонние соглашения по 27 договорам об избежании двойного налогообложения успешно реализованы в России в 2020 году, вступив в силу в январе 2021 года.0053 Российский налоговый режим :

- Ставки социальных отчислений для малых и средних компаний в России снижены почти до 15%.

- ИТ-компании в России облагаются сниженной ставкой КПН в размере 3% и 7,6% ставкой социальных отчислений при наличии специальной аккредитации.

- Начиная с 2021 года, передача и лицензирование программного обеспечения и баз данных не облагаются НДС.

- Поправки к ДИДН с Люксембургом и Кипром ратифицированы и будут применяться в 2022 году.

- Освобождение от уплаты налога на 5-летнее владение акциями и долями участия в российских и иностранных юридических лицах доступно с января 2021 года.

адвоката в России .

Специальное налогообложение для граждан стран с безвизовым режимом

Иностранцы, подпадающие под действие безвизового режима и работающие в качестве помощницы по дому, садовники или имеющие предприятия, основанные на патентах на работу, платят льготный налог по ставкам 13% или 15% вместо 30%. Этот вид налогообложения применяется к гражданам из таких стран, как Беларусь, Армения, Кыргызстан или гражданам Евразийского экономического союза. Подробнее о ставке по налогу на прибыль в России можно обсудить с нашими российскими юристами .

Осуществление инвестиций в России

Россия является высоко ценимым местом для инвестиций в мире и домом для многочисленных компаний, созданных с участием иностранного капитала, которые пользуются бизнес-преимуществами в этой стране.