Содержание

Письмо ФНС России от 14.11.2018 N БС-4-21/22148@

См. Документы Федеральной налоговой службы Российской Федерации

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 14 ноября 2018 г. N БС-4-21/22148@

ОБ ОСНОВАНИЯХ

ПРЕКРАЩЕНИЯ ИСЧИСЛЕНИЯ НАЛОГА НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

В СВЯЗИ С ГИБЕЛЬЮ ИЛИ УНИЧТОЖЕНИЕМ ОБЪЕКТА НАЛОГООБЛОЖЕНИЯ

В связи с обращениями об основаниях прекращения исчисления налога на имущество физических лиц (далее — налог) в связи с гибелью или уничтожением объекта недвижимого имущества, являющегося объектом налогообложения, направляем следующие рекомендации.

Согласно пункту 2 статьи 408 Налогового кодекса Российской Федерации (далее — Налоговый кодекс ), сумма налога исчисляется на основании сведений, представленных в налоговые органы в соответствии со статьей 85 Налогового кодекса , в том числе сведений о недвижимом имуществе, представляемых органами, осуществляющими государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество (в настоящее время — органы Росреестра).

Соответствующий информационный обмен с органами Росреестра регламентирован статьей 85 Налогового кодекса и приказом ФНС России от 10.04.2017 N ММВ-7-21/302@ «Об утверждении формы, формата представления сведений о недвижимом имуществе, зарегистрированных правах на недвижимое имущество и сделках с ним и о владельцах недвижимого имущества, а также порядка заполнения формы и признании утратившими силу отдельных положений приказа Федеральной налоговой службы от 13.01.2011 N ММВ-7-11/11@» (зарегистрирован Минюстом России 13.06.2017, регистрационный N 47018).

Утвержденная вышеуказанным приказом для передачи в налоговые органы форма «Сведения о недвижимом имуществе, зарегистрированных правах на недвижимое имущество и сделках с ним и о владельцах недвижимого имущества» передается в налоговые органы в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости (ЕГРН).

В силу прекращения существования объекта недвижимого имущества в связи с его гибелью или уничтожением Федеральным законом от 13. 07.2015 N 218-ФЗ «О государственной регистрации недвижимости» предусмотрено снятие такого объекта с государственного кадастрового учета (далее — кадастровый учет) с внесением об этом записи в ЕГРН, а также в установленных законом случаях государственная регистрация прекращения прав на такой объект и расположенные в нем помещения (пункт 3 части 3, пункт 2 части 5 статьи 14, часть 7 статьи 40 Федерального закона «О государственной регистрации недвижимости»).

07.2015 N 218-ФЗ «О государственной регистрации недвижимости» предусмотрено снятие такого объекта с государственного кадастрового учета (далее — кадастровый учет) с внесением об этом записи в ЕГРН, а также в установленных законом случаях государственная регистрация прекращения прав на такой объект и расположенные в нем помещения (пункт 3 части 3, пункт 2 части 5 статьи 14, часть 7 статьи 40 Федерального закона «О государственной регистрации недвижимости»).

В качестве основания для кадастрового учета представляется акт обследования, в котором кадастровый инженер в результате осмотра места нахождения объекта недвижимого имущества подтверждает прекращение его существования (пункт 7 части 2 статьи 14, часть 1 статьи 23 Федерального закона «О государственной регистрации недвижимости»), далее — акт обследования.

В дальнейшем в налоговые органы передаются сведения о снятии объекта недвижимого имущества с кадастрового учета, а также в установленных законом случаях о государственной регистрации прекращения права на такой объект и расположенные в нем помещения.

Вместе с тем, до поступления в налоговые органы вышеуказанных сведений целесообразно понимать следующее.

На основании пункта 1 статьи 235 Гражданского кодекса Российской Федерации и с учетом разъяснений, данных в пункте 38 постановления Пленума Верховного Суда Российской Федерации от 23.06.2015 N 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации», в случае сноса объекта недвижимости право собственности на него прекращается по факту уничтожения (утраты физических свойств) имущества.

В связи с этим в Определении Верховного Суда Российской Федерации от 20.09.2018 N 305-КГ18-9064 по делу N А40-154449/2017 указано, что право на недвижимую вещь не может существовать в отсутствие самой вещи. При этом налогообложение прекратившего существование объекта недвижимого имущества (снесенного здания) признано неправомерным, независимо от момента снятия такого объекта с кадастрового учета и государственной регистрации прекращения права на него, притом что прекращение существования здания подтверждено актом обследования, не опровергнутым налоговым органом.

Таким образом, наряду с общим основанием прекращения исчисления налога в связи с гибелью или уничтожением объекта недвижимого имущества (пункт 2 статьи 408 Налогового кодекса ) рекомендуется принимать во внимание, что в качестве дополнительного основания налоговым органом может рассматриваться заявление налогоплательщика (его представителя), содержащее информацию о гибели или уничтожении объекта налогообложения по налогу, и документы, подтверждающие факт гибели или уничтожения объекта налогообложения (например, акт обследования, справка местной администрации о гибели объекта вследствие стихийного бедствия, справка органов госпожнадзора, в которой содержится информация, подтверждающая прекращение существования объекта, вступившее в силу судебное решение, акт обследования (заключение) организации государственного учета жилищного фонда о сносе объекта и т.п.).

Рекомендуемая форма указанного заявления приводится к настоящему письму.

В рассматриваемом случае для определения даты прекращения исчисления налога может применяться порядок, предусмотренный пунктом 5 статьи 408 Налогового кодекса , учитывая, что дата прекращения права собственности на объект налогообложения будет установлена налоговым органом по результатам рассмотрения представленных документов, подтверждающих прекращение существования объекта недвижимого имущества в связи с его гибелью или уничтожением.

В таком случае внесение по вышеуказанным основаниям в автоматизированную информационную систему, используемую для налогового администрирования, сведений о прекращении права на объект недвижимого имущества осуществляется налоговым органом с использованием режима «Корректировка сведений о правах, зарегистрированных в органах Росреестра на ОН и ЗУ», ветка «Налоговое администрирование\Собственность\02. Доопределение данных об объектах собственности».

УФНС России по субъектам Российской Федерации поручается оперативно довести настоящую информацию до сотрудников налоговых органов, осуществляющих администрирование налога и работу с налогоплательщиками.

Действительный

государственный советник

Российской Федерации

2 класса

С.Л.БОНДАРЧУК

Приложение

к письму ФНС России

от «__» ______ 2018 г. N ____

┌─┐ ┌─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

└─┘││││││││││││││└─┘ ИНН │ │ │ │ │ │ │ │ │ │ │ │ │

││││││││││││││ "1" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

││1860││1015││ ┌─┬─┬─┐

Стр. │0│0│1│

└─┴─┴─┘

Форма по КНД 1150075

Заявление

о гибели или уничтожении объекта налогообложения по налогу

на имущество физических лиц

┌─┬─┬─┬─┐

1. Представляется в налоговый орган (код) │ │ │ │ │

└─┴─┴─┴─┘

2. Персональные данные налогоплательщика (в соответствии с документом,

удостоверяющим личность)

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.1. Фа- │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

милия └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.2. Имя │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

2.

│0│0│1│

└─┴─┴─┘

Форма по КНД 1150075

Заявление

о гибели или уничтожении объекта налогообложения по налогу

на имущество физических лиц

┌─┬─┬─┬─┐

1. Представляется в налоговый орган (код) │ │ │ │ │

└─┴─┴─┴─┘

2. Персональные данные налогоплательщика (в соответствии с документом,

удостоверяющим личность)

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.1. Фа- │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

милия └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.2. Имя │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

2. 3. От- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

чество │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

"2" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

2.4. Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐ 2.5. Место ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

рождения │ │ │.│ │ │.│ │ │ │ │ рождения │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

"3" └─┴─┘ └─┴─┘ └─┴─┴─┴─┘ "3" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐

2.6. Сведения о документе, удостоверяющем 2.6.1. Код вида документа "4" │ │ │

личность "3": └─┴─┘

2.

3. От- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

чество │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

"2" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

2.4. Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐ 2.5. Место ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

рождения │ │ │.│ │ │.│ │ │ │ │ рождения │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

"3" └─┴─┘ └─┴─┘ └─┴─┴─┴─┘ "3" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐

2.6. Сведения о документе, удостоверяющем 2.6.1. Код вида документа "4" │ │ │

личность "3": └─┴─┘

2. 6.2. ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ 2.6.3. ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

Серия │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ Дата │ │ │.│ │ │.│ │ │ │ │

и номер └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ выдачи └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.6.4. Кем │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

выдан └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.7. Номер контактного телефона │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

3. Способ информирования о результатах рассмотрения настоящего заявления,

за исключением налогоплательщиков - физических лиц, получивших доступ к личному

кабинету налогоплательщика и не направивших в налоговый орган уведомление

о необходимости получения документов на бумажном носителе:

┌─┐

│ │ 1 - в налоговом органе или в многофункциональном центре предоставления

└─┘ государственных и муниципальных услуг, через который подано настоящее

заявление

2 - по почте по имеющемуся у налогового органа адресу места жительства (места

пребывания) налогоплательщика - физического лица, подавшего заявление,

или по предоставленному налоговому органу адресу для направления по почте

документов, которые используются налоговыми органами при реализации своих

полномочий в отношениях, регулируемых законодательством о налогах и сборах

┌─┬─┬─┐ ┌─┬─┬─┐

Заявление │ │ │ │ страницах с приложением подтверждающих │ │ │ │ листах

составлено на └─┴─┴─┘ документов (копий) "5" на └─┴─┴─┘

─────────────────────────────────────────┬───────────────────────────────────────

Достоверность и полноту сведений, │ Заполняется работником

указанных в настоящем заявлении, │ налогового органа

подтверждаю: │

│ Сведения о представлении

┌─┐ 1 - налогоплательщик │ заявления

│ │ 2 - представитель │

└─┘ налогоплательщика │Настоящее заявление ┌─┬─┐

│представлено (код) │ │ │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ ┌─┬─┬─┐

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│на │ │ │ │ страницах

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││с приложением подтверждающих

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│документов (копий) "5"

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ ┌─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││на │ │ │ │ листах

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ └─┴─┴─┘

(фамилия, имя, отчество "2" представителя│

налогоплательщика) │Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│представления │ │ │.

6.2. ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ 2.6.3. ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

Серия │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ Дата │ │ │.│ │ │.│ │ │ │ │

и номер └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ выдачи └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.6.4. Кем │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

выдан └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.7. Номер контактного телефона │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

3. Способ информирования о результатах рассмотрения настоящего заявления,

за исключением налогоплательщиков - физических лиц, получивших доступ к личному

кабинету налогоплательщика и не направивших в налоговый орган уведомление

о необходимости получения документов на бумажном носителе:

┌─┐

│ │ 1 - в налоговом органе или в многофункциональном центре предоставления

└─┘ государственных и муниципальных услуг, через который подано настоящее

заявление

2 - по почте по имеющемуся у налогового органа адресу места жительства (места

пребывания) налогоплательщика - физического лица, подавшего заявление,

или по предоставленному налоговому органу адресу для направления по почте

документов, которые используются налоговыми органами при реализации своих

полномочий в отношениях, регулируемых законодательством о налогах и сборах

┌─┬─┬─┐ ┌─┬─┬─┐

Заявление │ │ │ │ страницах с приложением подтверждающих │ │ │ │ листах

составлено на └─┴─┴─┘ документов (копий) "5" на └─┴─┴─┘

─────────────────────────────────────────┬───────────────────────────────────────

Достоверность и полноту сведений, │ Заполняется работником

указанных в настоящем заявлении, │ налогового органа

подтверждаю: │

│ Сведения о представлении

┌─┐ 1 - налогоплательщик │ заявления

│ │ 2 - представитель │

└─┘ налогоплательщика │Настоящее заявление ┌─┬─┐

│представлено (код) │ │ │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ ┌─┬─┬─┐

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│на │ │ │ │ страницах

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││с приложением подтверждающих

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│документов (копий) "5"

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ ┌─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││на │ │ │ │ листах

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ └─┴─┴─┘

(фамилия, имя, отчество "2" представителя│

налогоплательщика) │Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│представления │ │ │. │ │ │.│ │ │ │ │

Подпись ______ Дата │ │ │.│ │ │.│ │ │ │ ││заявления └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘│

│Зарегистри- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Наименование и реквизиты документа, │ровано за N │ │ │ │ │ │ │ │ │ │ │ │ │ │

подтверждающего полномочия представителя│ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

налогоплательщика │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ __________________ __________________

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ Фамилия, И.О. "2" Подпись

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│

--------------------------------

"1" Физическое лицо, не являющееся индивидуальным предпринимателем, вправе

не указывать идентификационный номер налогоплательщика, при условии заполнения

пунктов 2.

│ │ │.│ │ │ │ │

Подпись ______ Дата │ │ │.│ │ │.│ │ │ │ ││заявления └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘│

│Зарегистри- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Наименование и реквизиты документа, │ровано за N │ │ │ │ │ │ │ │ │ │ │ │ │ │

подтверждающего полномочия представителя│ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

налогоплательщика │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ __________________ __________________

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ Фамилия, И.О. "2" Подпись

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│

--------------------------------

"1" Физическое лицо, не являющееся индивидуальным предпринимателем, вправе

не указывать идентификационный номер налогоплательщика, при условии заполнения

пунктов 2. 1 - 2.6.4 настоящего заявления.

"2" Отчество указывается при наличии (относится ко всем страницам документа).

"3" Не заполняется, если указан идентификационный номер налогоплательщика

(ИНН).

"4" 21 - паспорт гражданина Российской Федерации; 03 - свидетельство

о рождении; 07 - военный билет; 08 - временное удостоверение, выданное взамен

военного билета; 10 - паспорт иностранного гражданина; 11 - свидетельство

о рассмотрении ходатайства о признании лица беженцем на территории Российской

Федерации по существу; 12 - вид на жительство в Российской Федерации;

13 - удостоверение беженца; 4 - временное удостоверение личности гражданина

Российской Федерации; 15 - разрешение на временное проживание в Российской

Федерации; 18 - свидетельство о предоставлении временного убежища на территории

Российской Федерации; 23 - свидетельство о рождении, выданное уполномоченным

органом иностранного государства; 24 - удостоверение личности военнослужащего

Российской Федерации; 27 - военный билет офицера запаса; 91 - иные документы.

1 - 2.6.4 настоящего заявления.

"2" Отчество указывается при наличии (относится ко всем страницам документа).

"3" Не заполняется, если указан идентификационный номер налогоплательщика

(ИНН).

"4" 21 - паспорт гражданина Российской Федерации; 03 - свидетельство

о рождении; 07 - военный билет; 08 - временное удостоверение, выданное взамен

военного билета; 10 - паспорт иностранного гражданина; 11 - свидетельство

о рассмотрении ходатайства о признании лица беженцем на территории Российской

Федерации по существу; 12 - вид на жительство в Российской Федерации;

13 - удостоверение беженца; 4 - временное удостоверение личности гражданина

Российской Федерации; 15 - разрешение на временное проживание в Российской

Федерации; 18 - свидетельство о предоставлении временного убежища на территории

Российской Федерации; 23 - свидетельство о рождении, выданное уполномоченным

органом иностранного государства; 24 - удостоверение личности военнослужащего

Российской Федерации; 27 - военный билет офицера запаса; 91 - иные документы. "5" Указывается количество листов документа (заверенной копии),

подтверждающего полномочия представителя, а также документов (копий), приложенных

к настоящему заявлению.

┌─┐ ┌─┐

└─┘ └─┘

"5" Указывается количество листов документа (заверенной копии),

подтверждающего полномочия представителя, а также документов (копий), приложенных

к настоящему заявлению.

┌─┐ ┌─┐

└─┘ └─┘

┌─┐ ┌─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

└─┘││││││││││││││└─┘ ИНН │ │ │ │ │ │ │ │ │ │ │ │ │

││││││││││││││ "1" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

││1860││1022││ ┌─┬─┬─┐

Стр. │ │ │ │

└─┴─┴─┘

Фамилия _________________________________________, И. ____ О. "2" _____

4. Сведения об объекте налогообложения, в отношении которого представляется

заявление

┌─┐

4.1. Номер │ │ 1 - кадастровый номер 2 - условный номер 3 - инвентарный номер

объекта └─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4. 2. Дата гибели или уничтожения объекта │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3. Сведения о документе, подтверждающем факт гибели или уничтожения объекта:

4.3.1. Полное наименование документа

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(справка органа государственного пожарного надзора, акт обследования

объекта, иное)

4.3.2. Полное наименование органа (организации, лица), выдавшего документ

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4.

2. Дата гибели или уничтожения объекта │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3. Сведения о документе, подтверждающем факт гибели или уничтожения объекта:

4.3.1. Полное наименование документа

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(справка органа государственного пожарного надзора, акт обследования

объекта, иное)

4.3.2. Полное наименование органа (организации, лица), выдавшего документ

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4. 3.3. Дата составления документа │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3.4. Серия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

и номер документа │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

---------------------------------------------------------------------------------

┌─┐

4.1. Номер │ │ 1 - кадастровый номер 2 - условный номер 3 - инвентарный номер

объекта └─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4.2. Дата гибели или уничтожения объекта │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.

3.3. Дата составления документа │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3.4. Серия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

и номер документа │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

---------------------------------------------------------------------------------

┌─┐

4.1. Номер │ │ 1 - кадастровый номер 2 - условный номер 3 - инвентарный номер

объекта └─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4.2. Дата гибели или уничтожения объекта │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4. 3. Сведения о документе, подтверждающем факт гибели или уничтожения объекта:

4.3.1. Полное наименование документа

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(справка органа государственного пожарного надзора, акт обследования

объекта, иное)

4.3.2. Полное наименование органа (организации, лица), выдавшего документ

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4.

3. Сведения о документе, подтверждающем факт гибели или уничтожения объекта:

4.3.1. Полное наименование документа

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(справка органа государственного пожарного надзора, акт обследования

объекта, иное)

4.3.2. Полное наименование органа (организации, лица), выдавшего документ

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4. 3.3. Дата составления документа │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3.4. Серия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

и номер документа │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

Достоверность и полноту сведений, указанных на настоящей

странице, подтверждаю:

┌─┐ ____________ (подпись) _____________ (дата) ┌─┐

└─┘ └─┘

3.3. Дата составления документа │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3.4. Серия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

и номер документа │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

Достоверность и полноту сведений, указанных на настоящей

странице, подтверждаю:

┌─┐ ____________ (подпись) _____________ (дата) ┌─┐

└─┘ └─┘

Задайте вопрос юристу:

+7 (499) 703-46-71 — для жителей Москвы и Московской области

+7 (812) 309-95-68 — для жителей Санкт-Петербурга и Ленинградской области

Вот сколько людей платят налог на наследство

- Комитет по делам и средствам Палаты представителей Демократы приняли предложение снизить порог налога на наследство до 5 миллионов долларов, ежегодно облагая налогом все более состоятельные домохозяйства.

- По данным IRS, всего 0,2% умерших взрослых американцев в последние годы платили налог на наследство. Это ниже, чем историческая доля от 1% до 2%.

- В 2019 году было подано 2570 налогооблагаемых деклараций по налогу на имущество. Они задолжали 13,2 миллиарда долларов. Предложение Палаты представителей позволит собрать около 52,3 миллиарда долларов в течение пяти лет.

Джоди Джейкобсон | Е+ | Getty Images

Демократы Палаты представителей предложили изменить налог на наследство, что привело бы к тому, что большее количество домохозяйств должны платить каждый год.

Но сколько людей на самом деле платят налог и как предложение может изменить эту долю?

Короткие ответы: Сейчас мало кто платит, и доля не сильно вырастет.

«Это крошечная часть потомков, которые вообще платят какой-либо налог на недвижимость», — сказала Бет Шапиро Кауфман, специалист по планированию недвижимости в юридической фирме Caplin & Drysdale.

Еще из раздела Личные финансы:

На этой неделе может состояться сделка по ограничению налоговых вычетов штата и местных органов власти

Вот что означает для вас противостояние с лимитом долга

Продавцы в панике во время падения фондового рынка часто женаты на мужчинах с детьми

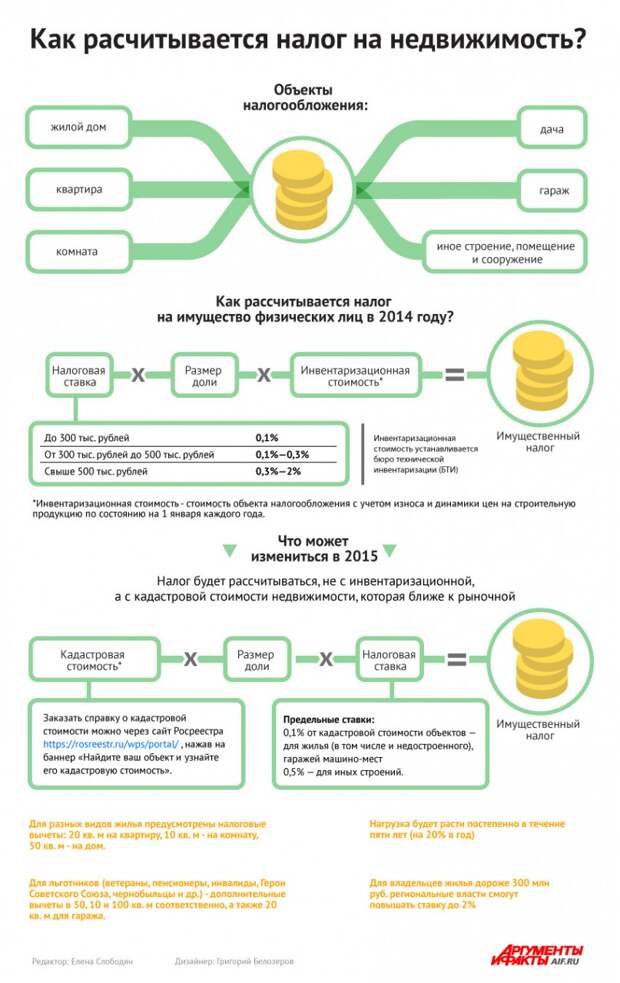

Налог на наследство, который причитается в случае смерти, является налогом на передачу богатства. Налоги взимаются с совокупного имущества, такого как акции и недвижимость, стоимость которых превышает определенный уровень, прежде чем они перейдут к наследникам.

Налоги взимаются с совокупного имущества, такого как акции и недвижимость, стоимость которых превышает определенный уровень, прежде чем они перейдут к наследникам.

Законодатели создали федеральный налог на недвижимость в 1916. С тех пор Конгресс изменил такие элементы, как ставка налога и размер имущества, при котором применяется налог.

В настоящее время федеральный налог в размере 40% применяется к недвижимости, стоимость которой превышает 11,7 млн долларов США для одиноких лиц и 23,4 млн долларов США для супружеских пар.

смотреть сейчас

Согласно данным IRS, в 2019 году было подано 6409 налоговых деклараций. Около 40% из них (2570 деклараций) подлежали налогообложению. Они задолжали 13,2 миллиарда долларов чистого налога на недвижимость.

Находящиеся в публичном владении акции составляли наибольшую часть имущества, принадлежащего налогооблагаемым владениям. Это представляло 23 миллиарда долларов, или 30%, налогооблагаемого имущества.

0,2% задолженность по налогу

Исторически сложилось так, что от 1% до 2% взрослых американцев, которые умирают каждый год, должны платить налог на наследство, сказал Кауфман.

Но, согласно последним доступным данным IRS, с 2011 по 2016 год эта доля падала примерно до 0,2% в год. Это самый низкий процент за всю историю наблюдений, начиная с 1934 года.

Демократы в Комитете по путям и средствам Палаты представителей предложили и приняли план снижения порога налогооблагаемого актива до 5 миллионов долларов на человека, того же уровня, что и в 2010 году. (Эта мера является частью бюджетного плана в размере 3,5 трлн долларов, над которым взвешивают демократы.)

Лишь небольшая часть потомков вообще платит налог на наследство.

Бет Шапиро Кауфман

планировщик недвижимости в Caplin & Drysdale

В краткосрочной перспективе изменение, вероятно, увеличит налогооблагаемую долю примерно до 0,3% или 0,4% умерших взрослых, сказал Кауфман.

Хотя предложение демократов Палаты представителей не приведет к значительному увеличению доли людей, облагаемых налогом на наследство, эта политика позволит собрать 52,3 миллиарда долларов в течение следующих пяти лет, согласно оценке Объединенного комитета по налогообложению, независимого налогового счетовода Конгресса. . Это примерно в четыре раза больше, чем налоговые поступления с 2019 года.возвращается.

. Это примерно в четыре раза больше, чем налоговые поступления с 2019 года.возвращается.

Снижение налоговой базы

Рекордно низкая доля поместий, которые каждый год должны платить налоги, в значительной степени объясняется увеличением порога налогооблагаемого актива. Это увеличение эффективно уменьшает количество поместий, которые должны платить налоги.

Например, в начале 2000-х годов налогом облагались поместья стоимостью более 1 миллиона долларов. К 2009 году этот порог подскочил до 3,5 млн долларов, а затем примерно до 5 млн долларов за несколько лет последнего десятилетия. В 2017 году республиканцы приняли налоговый закон, удвоивший порог активов примерно до нынешнего уровня.

В результате количество налоговых деклараций, подаваемых каждый год, сократилось почти на 60% с 2010 по 2019 год, по данным IRS.

Пороговое значение активов уменьшится примерно вдвое после 2025 года, даже без действий демократов, из-за положения республиканского налогового законодательства.

Общие налоговые поступления

Налоговые поступления от богатых поместий в последние годы также были низкими по историческим меркам.

Чистый налог на наследство в размере 13,2 млрд долларов США по декларациям, поданным в 2019 году, представляет собой около 0,4% поступлений федерального налога в 2018 году (то есть в соответствующий год смерти).

Для сравнения, доходы от федерального налога на наследство и дарение обычно колеблются между 1% и 2% поступлений в федеральный бюджет со времен Второй мировой войны, за некоторыми исключениями, согласно историческому отчету о налоге на наследство, подготовленному экономистами IRS.

Доля доходов достигла послевоенного максимума в 2,6% в 1972 году. (С 1942 по 1976 год действовала максимальная ставка федерального налога на недвижимость в размере 77%; по данным IRS, поместья стоимостью более 60 000 долларов облагались налогом. )

Политика

Демократы Палаты представителей могут не добиться успеха в налогообложении большего количества поместий. Президент Джо Байден не предлагал такую меру в рамках своего налогового плана, опубликованного ранее в этом году. Сенатские демократы еще не обнародовали свой план по взиманию более высоких налогов с богатых американцев, чтобы помочь финансировать бюджетную меру в размере 3,5 триллиона долларов.

Президент Джо Байден не предлагал такую меру в рамках своего налогового плана, опубликованного ранее в этом году. Сенатские демократы еще не обнародовали свой план по взиманию более высоких налогов с богатых американцев, чтобы помочь финансировать бюджетную меру в размере 3,5 триллиона долларов.

Республиканцы в Конгрессе, как правило, не хотят сокращать какие-либо части своего налогового законодательства 2017 года.

«Сторонники часто заявляют, что эти налоги являются эффективными инструментами для предотвращения концентрации богатства в руках относительно небольшого числа могущественных семей, в то время как противники считают, что налоги на передачу препятствуют накоплению капитала, сдерживая национальный экономический рост», — отмечают экономисты IRS.

СМОТРЕТЬ ПРЯМУЮ ТРАНСЛЯЦИЮ В ПРИЛОЖЕНИИ

СМОТРЕТЬ ПРЯМУЮ ТРАНСЛЯЦИЮ В ПРИЛОЖЕНИИ

Освобождение от налога на недвижимость на 2023 год

(Изображение предоставлено Getty Images)

Освобождение от федерального налога на недвижимость снова увеличивается на 2023 год. Сумма корректируется каждый год с учетом инфляции, так что это неудивительно. Но это все еще большое дело, когда каждый год объявляется о новом освобождении, потому что многое поставлено на карту для некоторых американцев с высоким доходом.

Сумма корректируется каждый год с учетом инфляции, так что это неудивительно. Но это все еще большое дело, когда каждый год объявляется о новом освобождении, потому что многое поставлено на карту для некоторых американцев с высоким доходом.

Как правило, после вашей смерти ваше имущество не облагается федеральным налогом на наследство, если стоимость вашего имущества меньше суммы, подлежащей освобождению от налога. Для людей, которые уйдут из жизни в 2023 году, сумма освобождения составит 12,92 млн долларов (это 12,06 млн долларов на 2022 год). Для супружеской пары общая сумма освобождения составляет 25,84 миллиона долларов.

Как вы можете догадаться, лишь небольшой процент американцев умирает с имуществом стоимостью 12,92 миллиона долларов и более. Но для поместий, которые это делают, федеральный налоговый счет довольно высок. Большая часть стоимости недвижимости облагается налогом по ставке 40%.

Подпишитесь на Kiplinger’s Personal Finance

Будьте умнее и лучше информированным инвестором.

Экономьте до 74%

Подпишитесь на бесплатные электронные информационные бюллетени Kiplinger

Получайте прибыль и процветайте благодаря лучшим экспертным советам Kiplinger по вопросам инвестирования, налогообложения, выхода на пенсию, личных финансов и многому другому прямо на вашу электронную почту.

Прибыль и процветание с лучшими экспертными советами Kiplinger — прямо на вашу электронную почту.

Как видно из приведенной ниже таблицы, первый миллион долларов облагается налогом по более низким ставкам – от 18% до 39%. Это приводит к тому, что общий налог составляет 345 800 долларов на первый миллион долларов, что на 54 200 долларов меньше, чем налог был бы, если бы все имущество облагалось налогом по максимальной ставке. Однако, как только вы преодолеете первый миллион долларов, все остальное будет облагаться налогом по ставке 40%.

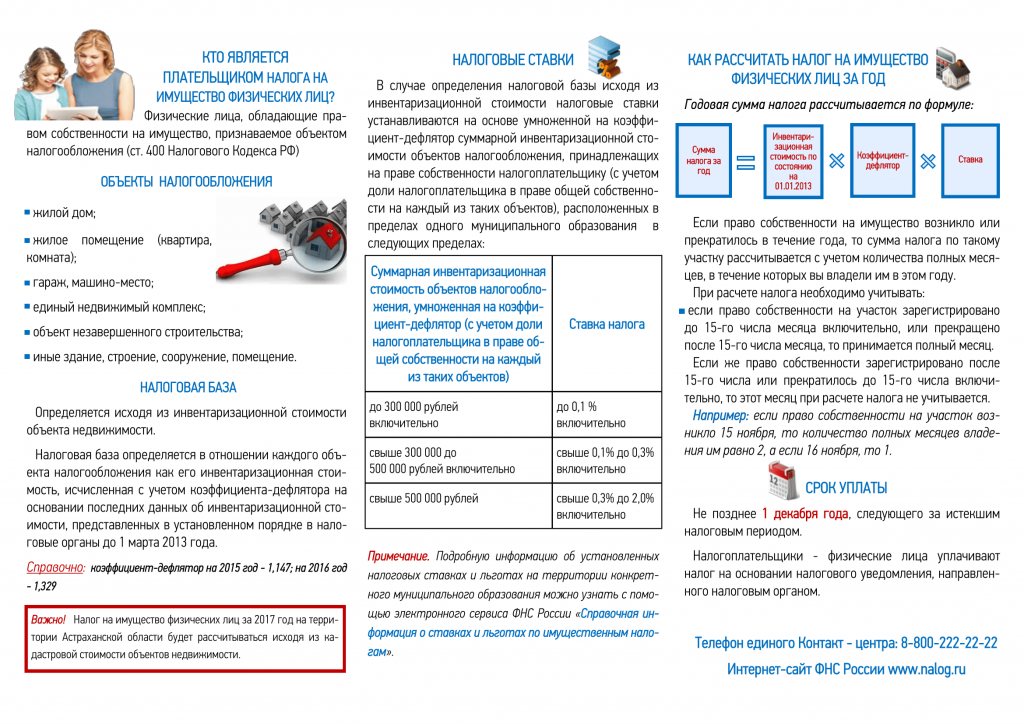

Swipe to scroll horizontally

| Rate | Taxable Amount (Value of Estate Exceeding Exemption) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 18% | $0 to $10,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 20% | $10,001 to $20,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 22% | $20,001 to $40,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 24% | $40,001 to $60,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 26% | $60,001 to $80,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 28% | $80,001 to $100,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 30% | $100,001 to $150,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 32% | $150,001 to $250,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 34% | $250,001 to $500,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 37% | $ 500 001 до 750 000 долл. США США | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 39% | $ 750 001 до 1 миллион долларов | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 40% | с более 1 млн. Долл.76, освобождение от налога на наследство только возросло (см. таблицу ниже). В большинстве случаев увеличение скромное, например, простая поправка на инфляцию. Однако временами сумма освобождения значительно подскакивала. Например, в 2002 году он подскочил с 675 000 до 1 миллиона долларов, в 2011 году — с 1 миллиона до 5 миллионов долларов, а в 2018 году — с 5,49 миллиона долларов до 11,18 миллиона долларов. Повышение освобождения от уплаты налога на недвижимость в 2018 году носит временный характер, поэтому базовая сумма освобождения от уплаты налога должна снова снизиться до 5 миллионов долларов (с поправкой на инфляцию) в 2026 году9.0011 Swipe to scroll horizontally

Just because your estate не облагается федеральным налогом на наследство , это не обязательно означает, что вы полностью сорвались с крючка. Кроме того, шесть штатов взимают налог на наследство, который платят непосредственно ваши наследники. (В Мэриленде есть и налог на наследство, и налог на наследство!) Таким образом, только потому, что ваше имущество не стоит миллионы долларов, ваши дети и внуки могут оказаться в карманах меньше, чем вы ожидаете, когда вы умрете. Рокки — старший налоговый редактор Kiplinger с более чем 20-летним опытом работы в сфере федерального и регионального налогообложения. До прихода в Kiplinger он работал в Wolters Kluwer Tax & Accounting и Kleinrock Publishing, где предоставлял последние новости и рекомендации для дипломированных бухгалтеров, налоговых юристов и других специалистов в области налогообложения. |

│0│0│1│

└─┴─┴─┘

Форма по КНД 1150075

Заявление

о гибели или уничтожении объекта налогообложения по налогу

на имущество физических лиц

┌─┬─┬─┬─┐

1. Представляется в налоговый орган (код) │ │ │ │ │

└─┴─┴─┴─┘

2. Персональные данные налогоплательщика (в соответствии с документом,

удостоверяющим личность)

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.1. Фа- │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

милия └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.2. Имя │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

2.

│0│0│1│

└─┴─┴─┘

Форма по КНД 1150075

Заявление

о гибели или уничтожении объекта налогообложения по налогу

на имущество физических лиц

┌─┬─┬─┬─┐

1. Представляется в налоговый орган (код) │ │ │ │ │

└─┴─┴─┴─┘

2. Персональные данные налогоплательщика (в соответствии с документом,

удостоверяющим личность)

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.1. Фа- │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

милия └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.2. Имя │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

2. 3. От- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

чество │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

"2" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

2.4. Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐ 2.5. Место ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

рождения │ │ │.│ │ │.│ │ │ │ │ рождения │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

"3" └─┴─┘ └─┴─┘ └─┴─┴─┴─┘ "3" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐

2.6. Сведения о документе, удостоверяющем 2.6.1. Код вида документа "4" │ │ │

личность "3": └─┴─┘

2.

3. От- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

чество │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

"2" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

2.4. Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐ 2.5. Место ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

рождения │ │ │.│ │ │.│ │ │ │ │ рождения │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

"3" └─┴─┘ └─┴─┘ └─┴─┴─┴─┘ "3" └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐

2.6. Сведения о документе, удостоверяющем 2.6.1. Код вида документа "4" │ │ │

личность "3": └─┴─┘

2. 6.2. ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ 2.6.3. ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

Серия │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ Дата │ │ │.│ │ │.│ │ │ │ │

и номер └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ выдачи └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.6.4. Кем │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

выдан └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.7. Номер контактного телефона │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

3. Способ информирования о результатах рассмотрения настоящего заявления,

за исключением налогоплательщиков - физических лиц, получивших доступ к личному

кабинету налогоплательщика и не направивших в налоговый орган уведомление

о необходимости получения документов на бумажном носителе:

┌─┐

│ │ 1 - в налоговом органе или в многофункциональном центре предоставления

└─┘ государственных и муниципальных услуг, через который подано настоящее

заявление

2 - по почте по имеющемуся у налогового органа адресу места жительства (места

пребывания) налогоплательщика - физического лица, подавшего заявление,

или по предоставленному налоговому органу адресу для направления по почте

документов, которые используются налоговыми органами при реализации своих

полномочий в отношениях, регулируемых законодательством о налогах и сборах

┌─┬─┬─┐ ┌─┬─┬─┐

Заявление │ │ │ │ страницах с приложением подтверждающих │ │ │ │ листах

составлено на └─┴─┴─┘ документов (копий) "5" на └─┴─┴─┘

─────────────────────────────────────────┬───────────────────────────────────────

Достоверность и полноту сведений, │ Заполняется работником

указанных в настоящем заявлении, │ налогового органа

подтверждаю: │

│ Сведения о представлении

┌─┐ 1 - налогоплательщик │ заявления

│ │ 2 - представитель │

└─┘ налогоплательщика │Настоящее заявление ┌─┬─┐

│представлено (код) │ │ │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ ┌─┬─┬─┐

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│на │ │ │ │ страницах

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││с приложением подтверждающих

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│документов (копий) "5"

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ ┌─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││на │ │ │ │ листах

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ └─┴─┴─┘

(фамилия, имя, отчество "2" представителя│

налогоплательщика) │Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│представления │ │ │.

6.2. ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ 2.6.3. ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

Серия │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ Дата │ │ │.│ │ │.│ │ │ │ │

и номер └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ выдачи └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.6.4. Кем │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

выдан └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2.7. Номер контактного телефона │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

3. Способ информирования о результатах рассмотрения настоящего заявления,

за исключением налогоплательщиков - физических лиц, получивших доступ к личному

кабинету налогоплательщика и не направивших в налоговый орган уведомление

о необходимости получения документов на бумажном носителе:

┌─┐

│ │ 1 - в налоговом органе или в многофункциональном центре предоставления

└─┘ государственных и муниципальных услуг, через который подано настоящее

заявление

2 - по почте по имеющемуся у налогового органа адресу места жительства (места

пребывания) налогоплательщика - физического лица, подавшего заявление,

или по предоставленному налоговому органу адресу для направления по почте

документов, которые используются налоговыми органами при реализации своих

полномочий в отношениях, регулируемых законодательством о налогах и сборах

┌─┬─┬─┐ ┌─┬─┬─┐

Заявление │ │ │ │ страницах с приложением подтверждающих │ │ │ │ листах

составлено на └─┴─┴─┘ документов (копий) "5" на └─┴─┴─┘

─────────────────────────────────────────┬───────────────────────────────────────

Достоверность и полноту сведений, │ Заполняется работником

указанных в настоящем заявлении, │ налогового органа

подтверждаю: │

│ Сведения о представлении

┌─┐ 1 - налогоплательщик │ заявления

│ │ 2 - представитель │

└─┘ налогоплательщика │Настоящее заявление ┌─┬─┐

│представлено (код) │ │ │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ ┌─┬─┬─┐

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│на │ │ │ │ страницах

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││с приложением подтверждающих

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│документов (копий) "5"

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ ┌─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││на │ │ │ │ листах

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ └─┴─┴─┘

(фамилия, имя, отчество "2" представителя│

налогоплательщика) │Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│представления │ │ │. │ │ │.│ │ │ │ │

Подпись ______ Дата │ │ │.│ │ │.│ │ │ │ ││заявления └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘│

│Зарегистри- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Наименование и реквизиты документа, │ровано за N │ │ │ │ │ │ │ │ │ │ │ │ │ │

подтверждающего полномочия представителя│ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

налогоплательщика │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ __________________ __________________

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ Фамилия, И.О. "2" Подпись

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│

--------------------------------

"1" Физическое лицо, не являющееся индивидуальным предпринимателем, вправе

не указывать идентификационный номер налогоплательщика, при условии заполнения

пунктов 2.

│ │ │.│ │ │ │ │

Подпись ______ Дата │ │ │.│ │ │.│ │ │ │ ││заявления └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘│

│Зарегистри- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Наименование и реквизиты документа, │ровано за N │ │ │ │ │ │ │ │ │ │ │ │ │ │

подтверждающего полномочия представителя│ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

налогоплательщика │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ __________________ __________________

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ Фамилия, И.О. "2" Подпись

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│

--------------------------------

"1" Физическое лицо, не являющееся индивидуальным предпринимателем, вправе

не указывать идентификационный номер налогоплательщика, при условии заполнения

пунктов 2. 1 - 2.6.4 настоящего заявления.

"2" Отчество указывается при наличии (относится ко всем страницам документа).

"3" Не заполняется, если указан идентификационный номер налогоплательщика

(ИНН).

"4" 21 - паспорт гражданина Российской Федерации; 03 - свидетельство

о рождении; 07 - военный билет; 08 - временное удостоверение, выданное взамен

военного билета; 10 - паспорт иностранного гражданина; 11 - свидетельство

о рассмотрении ходатайства о признании лица беженцем на территории Российской

Федерации по существу; 12 - вид на жительство в Российской Федерации;

13 - удостоверение беженца; 4 - временное удостоверение личности гражданина

Российской Федерации; 15 - разрешение на временное проживание в Российской

Федерации; 18 - свидетельство о предоставлении временного убежища на территории

Российской Федерации; 23 - свидетельство о рождении, выданное уполномоченным

органом иностранного государства; 24 - удостоверение личности военнослужащего

Российской Федерации; 27 - военный билет офицера запаса; 91 - иные документы.

1 - 2.6.4 настоящего заявления.

"2" Отчество указывается при наличии (относится ко всем страницам документа).

"3" Не заполняется, если указан идентификационный номер налогоплательщика

(ИНН).

"4" 21 - паспорт гражданина Российской Федерации; 03 - свидетельство

о рождении; 07 - военный билет; 08 - временное удостоверение, выданное взамен

военного билета; 10 - паспорт иностранного гражданина; 11 - свидетельство

о рассмотрении ходатайства о признании лица беженцем на территории Российской

Федерации по существу; 12 - вид на жительство в Российской Федерации;

13 - удостоверение беженца; 4 - временное удостоверение личности гражданина

Российской Федерации; 15 - разрешение на временное проживание в Российской

Федерации; 18 - свидетельство о предоставлении временного убежища на территории

Российской Федерации; 23 - свидетельство о рождении, выданное уполномоченным

органом иностранного государства; 24 - удостоверение личности военнослужащего

Российской Федерации; 27 - военный билет офицера запаса; 91 - иные документы. "5" Указывается количество листов документа (заверенной копии),

подтверждающего полномочия представителя, а также документов (копий), приложенных

к настоящему заявлению.

┌─┐ ┌─┐

└─┘ └─┘

"5" Указывается количество листов документа (заверенной копии),

подтверждающего полномочия представителя, а также документов (копий), приложенных

к настоящему заявлению.

┌─┐ ┌─┐

└─┘ └─┘

2. Дата гибели или уничтожения объекта │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3. Сведения о документе, подтверждающем факт гибели или уничтожения объекта:

4.3.1. Полное наименование документа

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(справка органа государственного пожарного надзора, акт обследования

объекта, иное)

4.3.2. Полное наименование органа (организации, лица), выдавшего документ

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4.

2. Дата гибели или уничтожения объекта │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3. Сведения о документе, подтверждающем факт гибели или уничтожения объекта:

4.3.1. Полное наименование документа

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(справка органа государственного пожарного надзора, акт обследования

объекта, иное)

4.3.2. Полное наименование органа (организации, лица), выдавшего документ

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4. 3.3. Дата составления документа │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3.4. Серия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

и номер документа │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

---------------------------------------------------------------------------------

┌─┐

4.1. Номер │ │ 1 - кадастровый номер 2 - условный номер 3 - инвентарный номер

объекта └─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4.2. Дата гибели или уничтожения объекта │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.

3.3. Дата составления документа │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3.4. Серия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

и номер документа │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

---------------------------------------------------------------------------------

┌─┐

4.1. Номер │ │ 1 - кадастровый номер 2 - условный номер 3 - инвентарный номер

объекта └─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4.2. Дата гибели или уничтожения объекта │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4. 3. Сведения о документе, подтверждающем факт гибели или уничтожения объекта:

4.3.1. Полное наименование документа

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(справка органа государственного пожарного надзора, акт обследования

объекта, иное)

4.3.2. Полное наименование органа (организации, лица), выдавшего документ

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4.

3. Сведения о документе, подтверждающем факт гибели или уничтожения объекта:

4.3.1. Полное наименование документа

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(справка органа государственного пожарного надзора, акт обследования

объекта, иное)

4.3.2. Полное наименование органа (организации, лица), выдавшего документ

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

4. 3.3. Дата составления документа │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3.4. Серия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

и номер документа │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

Достоверность и полноту сведений, указанных на настоящей

странице, подтверждаю:

┌─┐ ____________ (подпись) _____________ (дата) ┌─┐

└─┘ └─┘

3.3. Дата составления документа │ │ │.│ │ │.│ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘

4.3.4. Серия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

и номер документа │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

Достоверность и полноту сведений, указанных на настоящей

странице, подтверждаю:

┌─┐ ____________ (подпись) _____________ (дата) ┌─┐

└─┘ └─┘

0128

0128 Ваше имущество может быть предметом штат налог на наследство. Двенадцать штатов и округ Колумбия взимают свой собственный налог на наследство, и суммы освобождения штата часто намного ниже, чем освобождение от федерального налога на наследство. Например, сумма освобождения в Массачусетсе и Орегоне составляет всего 1 миллион долларов.

Ваше имущество может быть предметом штат налог на наследство. Двенадцать штатов и округ Колумбия взимают свой собственный налог на наследство, и суммы освобождения штата часто намного ниже, чем освобождение от федерального налога на наследство. Например, сумма освобождения в Массачусетсе и Орегоне составляет всего 1 миллион долларов.