Содержание

Часть VI. Важные нюансы налога на имущество

Какие объекты облагаются исходя из кадастровой стоимости

Если с налогообложением недвижимости физических лиц в настоящее время более или менее понятно (с 2020 года в субъектах он исчисляется исходя из кадастровой стоимости (кроме Севастополя), то с налогообложением объектов недвижимости организаций дела обстоят сложнее.

Налог на имущество организаций пока что отличается своей двойственной природой, которая проявляется в нескольких вариантах его исчисления. Так, по общему правилу согласно ст. 375 НК РФ его налоговая база определяется как среднегодовая (балансовая) стоимость недвижимого имущества, являющегося объектом налогообложения. Однако для некоторых объектов недвижимости она рассчитывается по кадастровой стоимости. Разграничение «балансовых» и «кадастровых» объектов в данном случае имеет огромное значение, так как на практике кадастровая стоимость гораздо больше балансовой, что в свою очередь больше обременяет владельцев «кадастровой недвижимости», увеличивая их налоговое бремя (конечно, бывают и обратные примеры).

К кадастровым объектам недвижимости (налоговая база которых исчисляется исходя из кадастровой стоимости) относятся:

- объекты недвижимости иностранных организаций, которые осуществляют свою деятельность на территории России через представительства;

- объекты недвижимости и незавершенного строительства, размещенные на участках земли с назначением «ведение личного подсобного хозяйства», «садово-огородническая деятельность» и/или «ИЖС»;

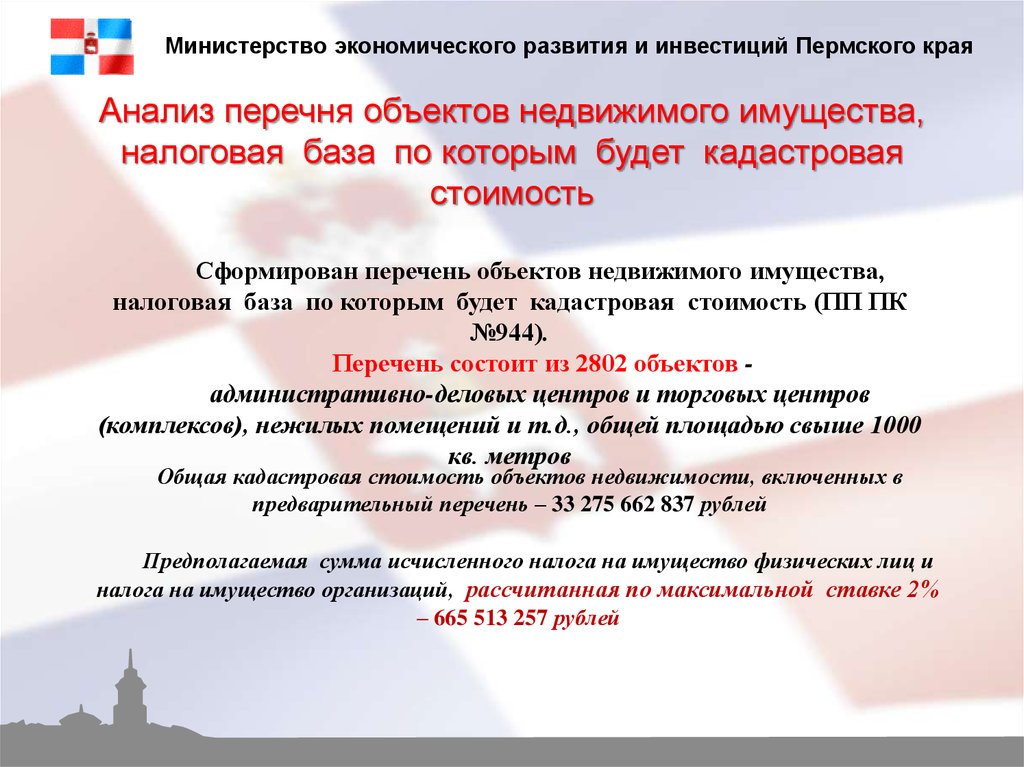

- административно-торговые центры (административно-деловые центры, торговые центры (комплексы), нежилые помещения, используемые под офисы, торговые точки, точки общественного питания и бытового обслуживания или предназначенные для такого использования по сведениям ЕГРН и/или документам технического учета (инвентаризации).

В отношении объектов пункта 1 и 2 налогооблагаемая база определяется на основе кадастровой стоимости уже просто при наличии закона субъекта РФ, где установлена соответствующая обязанность (а это – во всех субъектах РФ).

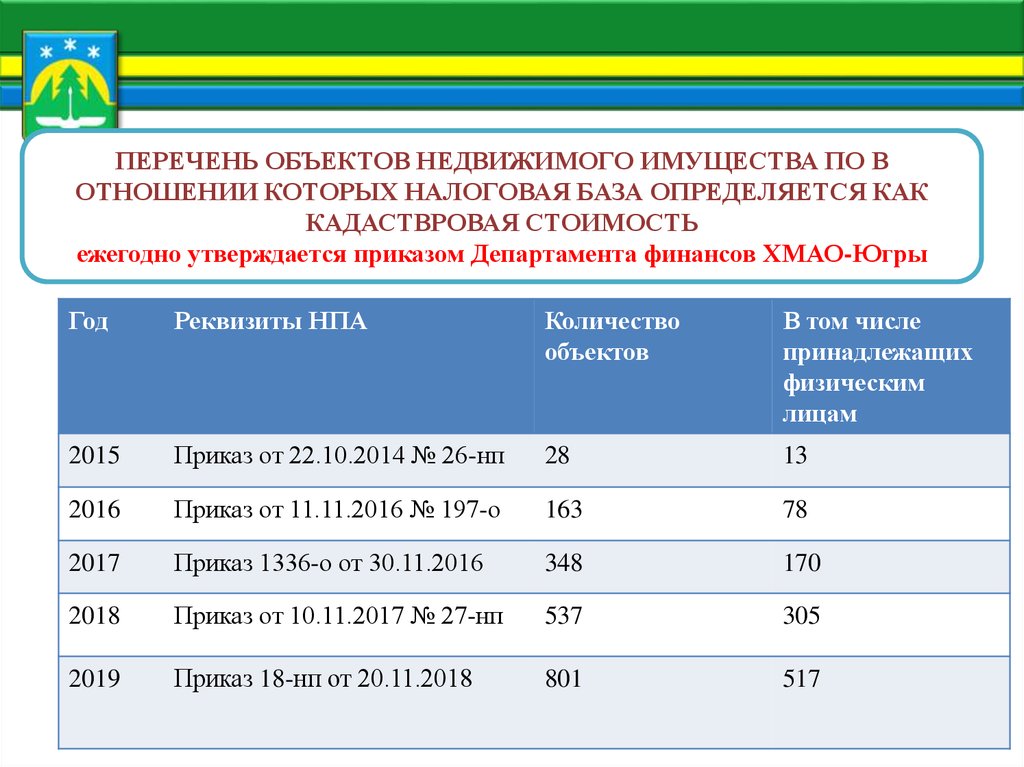

А вот объекты недвижимости пункта 3 должны быть включены в специальный региональный «Перечень объектов недвижимого имущества, в отношении которых налоговая база в соответствующем году определяется как кадастровая стоимость», который ежегодно утверждается исполнительным органом субъекта Российской Федерации и часто актуализируется. Их кадастровая стоимость должна быть определена и внесена в ЕГРН (Подпункт 1 п. 7 ст. 378.2. НК РФ). Соответственно, если на 1 января текущего года объекта недвижимости нет в данном перечне или/и кадастровая стоимость определена уже в течение года, то налог будет считаться по балансовой стоимости (см., Письмо Минфина России от 28.12.2018 № 03-05-05-01/95999).

Чтобы быть в курсе налогообложения недвижимости, читайте наши предыдущие статьи:

Часть I. Что такое налог на недвижимость?

Часть II. Что такое земельный налог?

Часть III. Налог на имущество: основные понятия

Часть IV. Земельный налог: основные понятия

Часть V. Деление имущества на движимое и недвижимое: позиция судов, позиция налоговой

«Кадастровые объекты» и региональные перечни недвижимости

Специально для вас мы подготовили подборку соответствующих Перечней по субъектам Российской Федерации. Переходите по ссылке.

Переходите по ссылке.

При рассмотрении административно-торговых объектов нельзя забывать об определении этих самых объектов, ведь только после этого возможно говорить об их налогообложении по кадастровой стоимости. Так, согласно п. 3 и п.4 Ст. 378.2 НК РФ административно-торговым объектом признается отдельно стоящее нежилое здание (строение, сооружение), помещения в котором принадлежат одному/ нескольким собственникам и которое отвечает хотя бы одному из следующих условий:

- здание расположено на земельном участке, один из видов разрешенного использования (ВРИ) которого предусматривает размещение офисных зданий делового, административного и коммерческого назначения/ торговых объектов, объектов общественного питания и (или) бытового обслуживания;

- здание предназначено для использования или фактически используется в целях размещения вышеупомянутых объектов.

При этом, в основе предназначенного и фактического использования лежит 20-процентный критерий, то есть:

- здание признается предназначенным для соответствующего использования, если назначение, разрешенное использование или наименование помещений общей площадью не менее 20% общей площади этого здания в соответствии со сведениями из ЕГРН или документами технического учета предусматривает такое использование в целях размещения офисов, офисной инфраструктуры (приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки) / торговых объектов, объектов общественного питания и (или) бытового обслуживания;

- здание фактические используется в соответствующих целях, если не менее 20% его общей площади фактически используется для размещения объектов.

Хоть ранее мы и говорили о том, что земельный участок и находящиеся на нем объекты недвижимости в налоговом пространстве рассматриваются отдельно, здесь же мы видим, что ВРИ земельного участка может повлиять на налогообложение находящегося на нем здания. Формально может показаться, если среди ВРИ земельного участка (а их может быть несколько) есть тот, что допускает размещение административно-торговых объектов, то все здания на этом участке автоматически могут быть включены в Перечень объектов недвижимости, облагаемых по кадастровой стоимости.

И такие прецеденты имелись, например, когда Правительство Москвы на этом основании включило здания трансформаторных подстанций в соответствующий Перечень (исключения же из данного Перечня удалось достичь в судебном порядке – Апелляционное определение Судебной коллегии по административным делам Верховного Суда РФ от 16.03.2018 N 5-АПГ18-2).

Точку в этом вопросе в 2020 году Конституционный Суд РФ, указав, что в отношении административно-торгового объекта нельзя рассчитывать налог по кадастровой стоимости, ссылаясь лишь на вид разрешенного использования земельного участка, предусматривающий размещение таких объектов. Необходимо исследовать вопрос о фактическом использовании объекта недвижимости для соответствующих целей (Постановление Конституционного Суда РФ от 12.11.2020 N 46-П «По делу о проверке конституционности подпункта 1 пункта 4 статьи 378.2 Налогового кодекса Российской Федерации в связи с жалобой открытого акционерного общества «Московская шерстопрядильная фабрика»).

Необходимо исследовать вопрос о фактическом использовании объекта недвижимости для соответствующих целей (Постановление Конституционного Суда РФ от 12.11.2020 N 46-П «По делу о проверке конституционности подпункта 1 пункта 4 статьи 378.2 Налогового кодекса Российской Федерации в связи с жалобой открытого акционерного общества «Московская шерстопрядильная фабрика»).

Это определенно является верным шагом, направленным на справедливую и верную оценку объекта недвижимости в целях налогообложения, ведь зачастую инспекторы, занимающиеся формированием Перечней объектов недвижимости, заполняют графу с видом разрешенного использования земельного участка в акте осмотра объекта недвижимости без выезда на место, а руководствуясь только спутниковыми снимками и сведениями ЕГРН.

К административно-торговым объектам не относятся объекты, предназначенные или используемые (в том числе арендаторами) для социальных, медицинских, образовательных, научных, производственных и иных аналогичных целей, если они не отвечают вышеупомянутым критериям (Письмо Минфина России «О возможности обложения налогом на имущество организаций исходя из кадастровой стоимости зданий и помещений, используемых (в том числе арендаторами) для научных, производственных целей» от 17. 11.2020 N 03-05-04-01/99793).

11.2020 N 03-05-04-01/99793).

Однако представляется возможной ситуация, когда в административном здании промышленного предприятия сдается в аренду «офисное» помещение площадью 20 процентов от общей площади здания. В таком случае налог на имущество будет рассчитываться по кадастровой стоимости.

Таким образом, чтобы установить, по какой стоимости вы должны исчислять налогооблагаемую базу, необходимо определить, относится ли ваша недвижимость к категориям объектов, облагаемых по кадастровой стоимости. Если нет, то речь будет идти о среднегодовой (балансовой) стоимости. Когда субъект РФ включает в Перечень имущество ошибочно, необходимо добиваться исключения из Перечня. При наличии подтверждающих лицензий, договоров, а также уставных документов с указанными кодами видов экономической деятельности, при соответствующем фактическом использовании исключение из списка «кадастровых объектов» практически гарантировано, что подтверждают положительные судебные решения (№ 5-АПГ17-22, N 5-АПГ18-2, № 5-АПГ16-116).

Переход на кадастровую стоимость по инициативе владельца недвижимости

Решение об определении налогооблагаемой базы по налогу на имущество организаций исходя из кадастровой стоимости не исключает возможность перехода на оплату налога по кадастровой стоимости по инициативе владельца недвижимости. Такая необходимость может возникнуть в случаях превышения среднегодовой (балансовой) стоимости над кадастровой. Если есть основания полагать, что ваш объект недвижимости незаконно не внесен в Перечень, то необходимо подать заявление в орган исполнительной власти субъекта, формирующий Перечень, о внеплановом обследовании объекта недвижимости и включении его в соответствующий Перечень в целях налогообложения по кадастровой стоимости, то есть доказать необходимость изменения Перечня в части включения необходимого объекта недвижимости.

Как облагаются налогом помещения

Если выше речь шла об отдельных административно-торговых объектов как зданиях, то, как быть с нежилыми помещениями? Если они фактически используются под офисы, торговые точки, точки общественного питания и бытового обслуживания или предназначены для такого использования по сведениям ЕГРН и/или документам технического учета (инвентаризации), то облагаются налогом на имущество по кадастровой стоимости. При этом, согласно п.5 ст. 378.2 НК РФ здесь также действует правило 20 процентов в отношении фактически используемых помещений: фактическим использованием нежилого помещения для размещения офисов, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания признается использование не менее 20 процентов его общей площади для размещения офисов, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания.

При этом, согласно п.5 ст. 378.2 НК РФ здесь также действует правило 20 процентов в отношении фактически используемых помещений: фактическим использованием нежилого помещения для размещения офисов, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания признается использование не менее 20 процентов его общей площади для размещения офисов, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания.

Особенность заключается в том, что, если кадастровая стоимость для помещения не определена, то налогооблагаемая база определяется как доля кадастровой стоимости здания, в котором находится помещение, соответствующая доле, которую составляет площадь помещения в общей площади здания (налогооблагаемая база= площадь помещения/площадь здания Х кадастровая стоимость здания). Такое правило не применятся в случаях, когда стоимость помещений в совокупности выше кадастровой стоимости здания и когда для помещения отдельно определена кадастровая стоимость.

Мы публикуем серию статей «Налоги на недвижимость».

Нам важно не только поделиться знаниями с Вами, но и получить от Вас обратную связь по каждой статье. Заметили ошибку или неточность, хотите предложить дополнение или попросить об этом нас – не стесняйтесь и обязательно пишите нам. Совместными усилиями у нас обязательно получится отличное произведение.

Самым активным мы подарим напечатанный сборник наших статей.

Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 05.03.2021 № 18-П «О внесении изменений в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29. 12.2020 № 128-П»

12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 09.04.2021 № 32-П «О внесении изменений в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 13.04.2021 № 34-П «О внесении изменений в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 24.05.2021 № 58-П «О внесении изменений в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29. 12.2020 № 128-П»

12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 01.06.2021 № 64-П «О внесении изменений в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 24.09.2021 № 106-П «О внесении изменений в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 01.07.2022 № 75-П «О внесении изменений в

Перечень объектовнедвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29. 12.2020 № 128-П»

12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 05.08.2022 № 91-П «О внесении изменений в

Перечень объектовнедвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 17.08.2022 № 97-П «О внесении изменения в

Перечень объектовнедвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 16.11.2022 № 141-П «О внесении изменения в

Перечень объектовнедвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29. 12.2020 № 128-П»

12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 06.12.2022 № 149-П «О внесении изменения в

Перечень объектовнедвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 06.12.2022 № 150-П «О внесении изменения в

Перечень объектовнедвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 14.12.2022 № 155-П «О внесении изменения в

Перечень объектовнедвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29. 12.2020 № 128-П»

12.2020 № 128-П»

Приказ Комитета по контролю за имуществом Санкт‑Петербурга от 26.12.2022 № 164-П «О внесении изменений в

Перечень объектовнедвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость,

на 2021 год, утвержденный приказом Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-П»

Комитет по контролю за имуществом Санкт‑Петербурга информирует о том, что 19.05.2021 вступило в законную силу решение Санкт‑Петербургского городского суда от 08.02.2021 по делу № 3а-91/2021, которым удовлетворено административное исковое заявление ООО «Группа компаний Испытатель» о признании недействующим со дня принятия пункта 1285 приложения к приказу Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 15. 04.2021 по делу № 3а-117/2021 об удовлетворении требования о признании недействующим пункта 5381 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

04.2021 по делу № 3а-117/2021 об удовлетворении требования о признании недействующим пункта 5381 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 30.03.2021 по делу № 3а-110/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 23.06.2021, об удовлетворении требования о признании недействующим пункта 3235 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 18. 05.2021 по делу № 3а-136/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 01.09.2021, об удовлетворении требования о признании недействующим со дня принятия пункта 5859 приложения к приказу Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

05.2021 по делу № 3а-136/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 01.09.2021, об удовлетворении требования о признании недействующим со дня принятия пункта 5859 приложения к приказу Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 26.05.2021 по делу № 3а-153/2020 об удовлетворении требования о признании недействующим пункта 1242 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 14. 07.2021 по делу № 3а-166/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 09.11.2021, об удовлетворении требования о признании недействующим пункта 3234 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

07.2021 по делу № 3а-166/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 09.11.2021, об удовлетворении требования о признании недействующим пункта 3234 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 27.09.2021 по делу № 3а-250/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 14.12.2021, об удовлетворении требования о признании недействующим со дня принятия пункта 1912 приложения к приказу Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 12.08.2021 по делу № 3а-220/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 30.11.2021, об удовлетворении требования о признании недействующим пункта 5415 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 23.11.2021 по делу № 3а-293/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 16.03.2022, об удовлетворении требования о признании недействующими пунктов 3246, 3247 приложения к приказу Комитета от 29. 12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 26.01.2022 по делу № 3а-42/2022 об удовлетворении требования о признании недействующим со дня принятия пункта 3420 приложения к приказу Комитета по контролю за имуществом Санкт‑Петербурга от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 12.01.2022 по делу № 3а-35/2022 об удовлетворении требования о признании недействующим со дня принятия пункта 6031 приложения к приказу Комитета по контролю за имуществом Санкт‑Петербурга от 29. 12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 13.12.2021 по делу № 3а-320/2021 об удовлетворении требования о признании недействующими пунктов 5374, 5375, 5376 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 24.01.2022 по делу № 3а-44/2022 об удовлетворении требования о признании недействующим пункта 3745 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 24.03.2022 по делу № 3а-117/2022, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 05.07.2022, об удовлетворении требования о признании недействующим пункта 4146 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 22.03.2022 по делу № 3а-86/2022, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 19.07.2022, об удовлетворении требования о признании недействующим пункта 690 приложения к приказу Комитета от 29. 12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 11.04.2022 по делу № 3а-98/2022 об удовлетворении требования о признании недействующим пункта 5283 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 15.03.2022 по делу № 3а-46/2022, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 19.07.2022, об удовлетворении требования о признании недействующими пунктов 2556 и 2557 приложения к приказу Комитета от 29. 12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 06.04.2022 по делу № 3а-112/2022 об удовлетворении требования о признании недействующими пунктов 1670, 1671, 1672, 1247 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 12.05.2022 по делу № 3а-115/2022, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 02.08.2022, об отказе в удовлетворении требования о признании недействующими пунктов 3220 и 3221 приложения к приказу Комитета от 29. 12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 04.04.2022 по делу № 3а-99/2022, оставленного без изменения апелляционным определением Второго апелляционного суда общей юрисдикции от 05.07.2022, об удовлетворении административного искового заявления о признании недействующим пункта 2961 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 26.05.2022 по делу № 3а-125/2022 об удовлетворении требования о признании недействующими пунктов 5340 и 5341 приложения к приказу Комитета от 29. 12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 25.05.2021 по делу № 3а-147/2021, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 08.09.2021 и кассационным определением Судебной коллегии по административным делам Третьего кассационного суда общей юрисдикции от 20.04.2022 об удовлетворении требования о признании недействующими пунктов 5389, 5390, 5687 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 02. 12.2021 по делу № 3а-326/2021 об удовлетворении требования о признании недействующим пункта 1234 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2021 по делу № 3а-326/2021 об удовлетворении требования о признании недействующим пункта 1234 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 29.11.2021 по делу № 3а-308/2021 об удовлетворении требования о признании недействующим пункта 5458 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 22.11.2021 по делу № 3а-304/2021 об удовлетворении требования о признании недействующим пункта 2075 приложения к приказу Комитета от 29. 12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 20.06.2022 по делу № 3а-154/2022 об удовлетворении требования о признании недействующим пункта 6052 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 07.04.2022 по делу № 3а-88/2022, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 14.09.2022, об удовлетворении требования о признании недействующими пункта 2418 приложения к приказу Комитета от 29. 12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 31.05.2022 по делу № 3а-75/2022, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 21.09.2022, об удовлетворении требования о признании недействующими пункта 334 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 17.08.2022 по делу № 3а-204/2022, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 09. 11.2022, об удовлетворении требования о признании недействующими пунктов 1991 и 1992 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

11.2022, об удовлетворении требования о признании недействующими пунктов 1991 и 1992 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 31.05.2022 по делу № 3а-111/2022, оставленного без изменения апелляционным определением Судебной коллегии по административным делам Второго апелляционного суда общей юрисдикции от 20.09.2022, об отказе в удовлетворении требования о признании недействующим пункта 4452 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 27. 04.2022 по делу № 3а-56/2022 об удовлетворении требований о признании недействующим пункта 5410 Приложения к приказу Комитета от 23.12.2019 № 166-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2020 год», а также о признании недействующими пунктов 5645 и 5646 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

04.2022 по делу № 3а-56/2022 об удовлетворении требований о признании недействующим пункта 5410 Приложения к приказу Комитета от 23.12.2019 № 166-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2020 год», а также о признании недействующими пунктов 5645 и 5646 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 20.09.2022 по делу № 3а-209/2022 об удовлетворении административного искового заявления о признании недействующим пункта 6110 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 19.09.2022 по делу № 3а-208/2022 об удовлетворении требования о признании недействующим пункта 1683 Приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 08.06.2022 по делу № 3а-134/2022, оставленного без изменения апелляционным определением Второго апелляционного суда общей юрисдикции от 21.09.2022, об удовлетворении административного искового заявления о признании недействующим пункта 968 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Комитет по контролю за имуществом Санкт‑Петербурга информирует о вступлении в законную силу решения Санкт‑Петербургского городского суда от 31.08.2022 по делу № 3а-197/2022, оставленного без изменения апелляционным определением Второго апелляционного суда общей юрисдикции от 06.12.2022, об удовлетворении административного искового заявления о признании недействующим пункта 3657 приложения к приказу Комитета от 29.12.2020 № 128-п «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2021 год».

Что такое Кадастровая стоимость и как ее узнать?

4 апреля 2022 г.

Кадастровая стоимость (Valor Catastral на испанском языке) — это административная стоимость, которая присваивается всем объектам недвижимости в Испании. Он используется для оценки суммы местных налоговых ставок, которые должен платить каждый владелец недвижимости, и для расчета налоговых обязательств нерезидентов , когда речь идет о не сдаваемой в аренду недвижимости.

Определение кадастровой стоимости, которое применяется ко всем объектам недвижимости, данное правительством Испании:

Кадастровая стоимость – это объективно определенная административная стоимость каждого объекта недвижимости, которая является результатом применения критериев оценки, установленных при оценке стоимости соответствующего муниципалитета.

Как рассчитывается кадастровая стоимость?

Для определения кадастровой стоимости недвижимости в основном учитываются следующие компоненты:

- Местонахождение недвижимости, городские условия, влияющие на землю, и ее пригодность для производства.

- Расходы на выполнение строительства, качество и возраст здания, а также историко-художественный характер или другие условия зданий.

- Обстоятельства и ценности рынка, стоимость земли, стоимость строительства и производственные затраты и прибыль от девелоперской деятельности.

В общих чертах, кадастровая стоимость не может превышать рыночную стоимость недвижимости. С этой целью приказом министерства на момент утверждения и вступления в силу кадастровой оценки установлен коэффициент рыночного отсчета в размере 0,5. В случае недвижимости с административно ограниченной ценой продажи кадастровая стоимость ни в коем случае не может превышать эту цену.

С этой целью приказом министерства на момент утверждения и вступления в силу кадастровой оценки установлен коэффициент рыночного отсчета в размере 0,5. В случае недвижимости с административно ограниченной ценой продажи кадастровая стоимость ни в коем случае не может превышать эту цену.

Кадастровая стоимость рассчитывается Catastro (https://www.catastro.meh.es/), который является административным реестром при Министерстве финансов. Кадастровая стоимость может ежегодно обновляться с применением коэффициентов, утвержденных соответствующими законами об общем государственном бюджете.

После определения кадастровой стоимости она передается местным органам власти, которые используют ее для расчета ставок местных налогов.

Как узнать кадастровую стоимость моей недвижимости в Испании?

Кадастровую стоимость можно узнать в местной налоговой квитанции, обычно известной как IBI или SUMA в зависимости от региона, или связавшись с Ayuntamiento, где находится недвижимость.

Кадастровая стоимость также может быть приложена к договору купли-продажи, но в этом случае она может быть устаревшей.

Наконец, кадастровую стоимость можно получить онлайн через веб-сайт Catastro при условии, что владелец имеет действительный испанский цифровой сертификат или номер NIE и «número de soporte».

В соответствии с Законом о налогах для нерезидентов, Agencia Tributaria должна предоставить проект налоговой декларации нерезидента, включая все соответствующие данные. К сожалению, Agencia Tributaria никогда не выполняла таких юридических требований.

Как производится расчет налога на нерезидентов (Modelo 210)?

Когда речь идет о налоговой декларации нерезидента, кадастровые значения используются для расчета вмененного дохода от неарендованного имущества путем умножения этого значения на соответствующий вмененный процент (1,1% или 2% в зависимости от муниципалитета и налогового года) .

Например, если налоговый резидент Великобритании владеет недвижимостью в Торревьехе и ее кадастровая стоимость составляет 100 000,00 евро, расчет налога на 2021 год будет следующим:

100 000,00 (кадастровая стоимость) процент Торревьеха 2021)

——————————————————

2000 евро (налог База)

x

24% (Налоговая ставка для налоговых резидентов Великобритании в 2021 году).

——————————————————

480 € (налоговые обязательства)

Сайт www.iberiantax.com всегда актуален и соответствует испанскому налоговому законодательству. Таким образом, используя нашу услугу по подаче налоговой декларации, вы можете быть уверены, что ваши налоги нерезидента уплачены правильно, а расчет налога на 100% правильный. Если вы хотите рассчитать свой налог для нерезидентов онлайн, не стесняйтесь начать и используйте наш бесплатный и современный инструмент расчета.

Если у вас есть какие-либо сомнения, вы также можете связаться с нашей службой поддержки ([email protected]), которая будет рада разъяснить любые вопросы, чтобы помочь вам правильно настроить Modelo 210.

модель 210

налоги нерезидентов

Форма 210

кадастровая стоимость

Испанские налоги

Налоговая стоимость VS рыночная стоимость — Сколько стоит мой дом?

Момент настал; Вы только что решили, что хотите продать свой дом.

Но какова его реальная стоимость? За сколько продать на рынке? Иногда предполагаемая рыночная стоимость и административная стоимость могут не совпадать. Это важный фактор, который следует учитывать, прежде чем приступать к какой-либо операции.

Но какова его реальная стоимость? За сколько продать на рынке? Иногда предполагаемая рыночная стоимость и административная стоимость могут не совпадать. Это важный фактор, который следует учитывать, прежде чем приступать к какой-либо операции.

Как Hacienda оценивает стоимость моей собственности?

С одной стороны, очень важно знать налоговую стоимость нашего имущества, так как это выгодно при оформлении наследства, пожертвований, уплаты налогов, продажи и т. д. Налоговая стоимость действует как минимальная цена для вашего дома , что означает минимальную стоимость, по которой вы должны нотариально заверить недвижимость, и цену, с которой вы будете платить налоги, если решите купить или продать недвижимость, чтобы избежать проблем с казначейством.

Надо сказать, что расчет рыночной стоимости или фактической стоимости имущества очень сложен и зависит от многих переменных, но, с другой стороны, это предотвращает мошенничество при купле-продаже и/или дарении, поскольку стоимость, налог на вашу собственность является для них фиксированной переменной.

Давайте рассмотрим пример: член семьи хочет продать вам свой дом по очень низкой цене, которая не имеет никакого отношения к налоговой стоимости. Продав его, он / она будет платить арендную плату за прирост собственного капитала, который составляет разницу между ценой покупки и ценой продажи. Но с другой стороны, вам, как покупателю, придется заплатить налог на передачу имущества (ITP). Теперь в игру вступает налоговая стоимость, стоимость, за которую вы купили, меньше ее налоговой стоимости, поэтому вам придется платить налоги со стоимости ITP, если этого не сделать, Hacienda может сделать для вас параллельную декларацию. сделать это и потенциально наказать вас. Все это необходимо учитывать для дарений, где минимальной стоимостью дома будет его налоговая стоимость, наследства и т. д.

Кадастровая стоимость равна налоговой?

Хотя это связанные цифры, их смешение является очень распространенной ошибкой. Кадастровая стоимость — это административная стоимость, которую кадастр дает вашей собственности, а вторая — это стоимость дома для казначейства.

Кадастровая стоимость зависит от каждого муниципалитета. По нему рассчитываются муниципальные налоги на дом, такие как налог на имущество (IBI). Для определения кадастровой стоимости учитываются такие переменные, как местоположение, стоимость строительства, стоимость почвы, стоимость строительства и т. д.

Ранее мы объяснили, как рассчитывается налоговая стоимость, которая напрямую зависит от региона и учитывает кадастровую стоимость дома, а значит, и ее взаимосвязь. Эти данные можно найти на сайте Минфина.

А цены на рынке недвижимости?

Рынок жилья нестабилен, во время кризиса 2008 года многим людям пришлось продавать по более низким ценам, чем они купили, и не учитывать налоговую стоимость недвижимости. При продаже его по более низкой цене на рынке они должны были платить налог с налоговой стоимости, которая была намного выше продажной стоимости имущества, и это неблагоприятное обстоятельство коснулось их.

В Grupo Portal Menorca мы принимаем все это во внимание, хотя для расчета рыночной стоимости мы также должны учитывать другие типы переменных, таких как местоположение, характеристики собственности, ее состояние, добавленная стоимость окружение и т. д.; и это ноу-хау приобретено благодаря опыту и непрерывной работе после более чем 30 лет оценки недвижимости на острове.

д.; и это ноу-хау приобретено благодаря опыту и непрерывной работе после более чем 30 лет оценки недвижимости на острове.

На нашем сайте вы можете найти бесплатный онлайн-оценщик имущества (мы рекомендуем вам попробовать его), и он сможет дать вам приблизительную или начальную рыночную стоимость вашего имущества в соответствии с справкой из кадастра, характеристиками свойство и другие переменные. Однако это значение следует принимать только в качестве общего или начального приближения, поскольку существует больше переменных, которые онлайн-инструмент не может учитывать или включать. Вот почему мы всегда предпочитаем завершать первоначальную и автоматизированную оценку реальной и подробной оценкой, выполненной одним из наших опытных агентов. Наш метод оценки основан не только на изучении всех этих предыдущих переменных, но и на других, которые может дать вам только опыт. Кроме того, мы разделяем и сравниваем различные оценки, сделанные каждым из агентов, входящих в Portal Menorca, чтобы получить окончательную цифру, по которой владелец и агентство соглашаются выставить недвижимость на продажу.