Содержание

НК РФ Статья 407. Налоговые льготы \ КонсультантПлюс

НК РФ Статья 407. Налоговые льготы

(введена Федеральным законом от 04.10.2014 N 284-ФЗ)

Перспективы и риски споров в суде общей юрисдикции. Ситуации, связанные со ст. 407 НК РФ

— Налогоплательщик оспаривает отказ в предоставлении льготы по налогу на имущество физлиц (исчисление налога без ее учета)

1. С учетом положений настоящей статьи право на налоговую льготу имеют следующие категории налогоплательщиков:

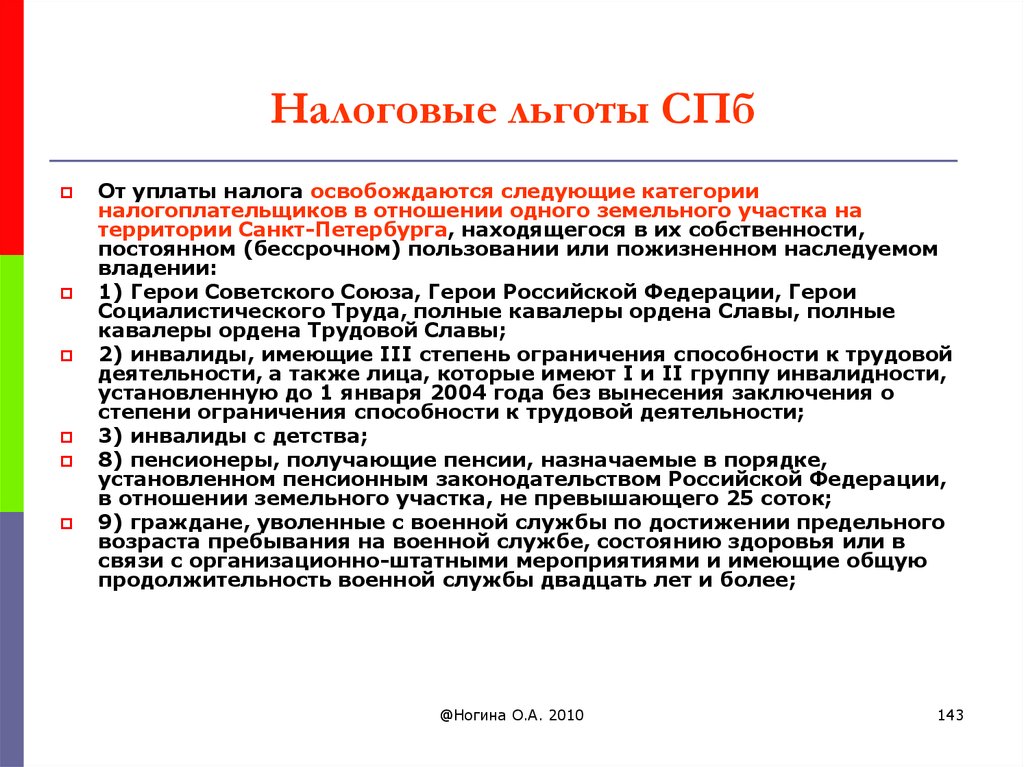

1) Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

2) инвалиды I и II групп инвалидности;

3) инвалиды с детства, дети-инвалиды;

(в ред. Федерального закона от 03.08.2018 N 334-ФЗ)

(см. текст в предыдущей редакции)

4) участники гражданской войны, Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

(в ред. Федерального закона от 29.12.2015 N 396-ФЗ)

Федерального закона от 29.12.2015 N 396-ФЗ)

(см. текст в предыдущей редакции)

5) лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

6) лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года N 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

7) военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

8) лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

9) члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76-ФЗ «О статусе военнослужащих»;

(в ред. Федерального закона от 29.12.2015 N 396-ФЗ)

Федерального закона от 29.12.2015 N 396-ФЗ)

(см. текст в предыдущей редакции)

10) пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

10.1) физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года;

(пп. 10.1 введен Федеральным законом от 30.10.2018 N 378-ФЗ)

11) граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

12) физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

13) родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

14) физические лица, осуществляющие профессиональную творческую деятельность, — в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

(в ред. Федерального закона от 30.09.2017 N 286-ФЗ)

Федерального закона от 30.09.2017 N 286-ФЗ)

(см. текст в предыдущей редакции)

15) физические лица — в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

(в ред. Федерального закона от 29.09.2019 N 321-ФЗ)

(см. текст в предыдущей редакции)

2. Налоговая льгота предоставляется в размере подлежащей уплате налогоплательщиком суммы налога в отношении объекта налогообложения, находящегося в собственности налогоплательщика и не используемого налогоплательщиком в предпринимательской деятельности.

3. При определении подлежащей уплате налогоплательщиком суммы налога налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

4. Налоговая льгота предоставляется в отношении следующих видов объектов налогообложения:

1) квартира, часть квартиры или комната;

(в ред. Федерального закона от 03.08.2018 N 334-ФЗ)

(см. текст в предыдущей редакции)

2) жилой дом или часть жилого дома;

(в ред. Федерального закона от 03.08.2018 N 334-ФЗ)

(см. текст в предыдущей редакции)

3) помещение или сооружение, указанные в подпункте 14 пункта 1 настоящей статьи;

4) хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 настоящей статьи;

5) гараж или машино-место.

5. Налоговая льгота не предоставляется в отношении объектов налогообложения, указанных в подпункте 2 пункта 2 статьи 406 настоящего Кодекса, за исключением гаражей и машино-мест, расположенных в таких объектах налогообложения.

(в ред. Федерального закона от 03.08.2018 N 334-ФЗ)

(см. текст в предыдущей редакции)

6. Физические лица, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу.

Представление заявления о предоставлении налоговой льготы, подтверждение права налогоплательщика на налоговую льготу, рассмотрение налоговым органом такого заявления, направление налогоплательщику уведомления о предоставлении налоговой льготы либо сообщения об отказе от предоставления налоговой льготы осуществляются в порядке, аналогичном порядку, предусмотренному пунктом 3 статьи 361.1 настоящего Кодекса.

(в ред. Федеральных законов от 15.04.2019 N 63-ФЗ, от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Форма заявления о предоставлении налоговой льготы и порядок ее заполнения, формат представления такого заявления в электронной форме, формы уведомления о предоставлении налоговой льготы, сообщения об отказе от предоставления налоговой льготы утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

В случае, если налогоплательщик, имеющий право на налоговую льготу, не представил в налоговый орган заявление о предоставлении налоговой льготы или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с настоящим Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу.

(абзац введен Федеральным законом от 15.04.2019 N 63-ФЗ; в ред. Федерального закона от 23.11.2020 N 374-ФЗ)

(см. текст в предыдущей редакции)

(п. 6 в ред. Федерального закона от 30.09.2017 N 286-ФЗ)

(см. текст в предыдущей редакции)

7. Уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота, представляется налогоплательщиком в налоговый орган по своему выбору не позднее 31 декабря года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов применяется налоговая льгота. Уведомление о выбранных объектах налогообложения может быть представлено в налоговый орган через многофункциональный центр предоставления государственных или муниципальных услуг.

(в ред. Федеральных законов от 15.04.2019 N 63-ФЗ, от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Федеральный закон от 15.04.2019 N 63-ФЗ.

(см. текст в предыдущей редакции)

Уведомление о выбранном объекте налогообложения рассматривается налоговым органом в течение 30 дней со дня его получения. В случае направления налоговым органом запроса в соответствии с пунктом 13 статьи 85 настоящего Кодекса в связи с отсутствием сведений, необходимых для рассмотрения уведомления о выбранном объекте налогообложения, руководитель (заместитель руководителя) налогового органа вправе продлить срок рассмотрения такого уведомления не более чем на 30 дней, уведомив об этом налогоплательщика.

В случае направления налоговым органом запроса в соответствии с пунктом 13 статьи 85 настоящего Кодекса в связи с отсутствием сведений, необходимых для рассмотрения уведомления о выбранном объекте налогообложения, руководитель (заместитель руководителя) налогового органа вправе продлить срок рассмотрения такого уведомления не более чем на 30 дней, уведомив об этом налогоплательщика.

(абзац введен Федеральным законом от 23.11.2020 N 374-ФЗ)

При выявлении оснований, препятствующих предоставлению налоговой льготы в соответствии с уведомлением о выбранном объекте налогообложения, налоговый орган информирует об этом налогоплательщика.

(абзац введен Федеральным законом от 23.11.2020 N 374-ФЗ)

При непредставлении налогоплательщиком, имеющим право на налоговую льготу, уведомления о выбранном объекте налогообложения налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

Форма уведомления утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Статья 2 \ КонсультантПлюс

Статья 2

Внести в часть вторую Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2001, N 49, ст. 4554; 2003, N 46, ст. 4435; 2004, N 49, ст. 4840; 2007, N 31, ст. 4013; 2008, N 30, ст. 3616; 2009, N 48, ст. 5733, 5734; 2010, N 31, ст. 4198; 2011, N 1, ст. 7; 2013, N 30, ст. 4081; N 40, ст. 5038; N 44, ст. 5646; 2014, N 14, ст. 1544; N 40, ст. 5315; N 45, ст. 6157; N 48, ст. 6647, 6660, 6663; 2015, N 48, ст. 6686; 2016, N 1, ст. 16; N 27, ст. 4175; N 49, ст. 6844; 2017, N 1, ст. 5; N 40, ст. 5753; N 49, ст. 7306, 7307; 2018, N 1, ст. 20) следующие изменения:

КонсультантПлюс: примечание.

П. 1 ст. 2 вступает в силу с 01.01.2019.

1) в пункте 2 статьи 375 слова «по состоянию на 1 января года налогового периода в соответствии со статьей» заменить словами «, указанная в Едином государственном реестре недвижимости по состоянию на 1 января года налогового периода, с учетом особенностей, предусмотренных статьей»;

КонсультантПлюс: примечание.

П. 2 ст. 2 вступает в силу с 01.01.2019.

2) пункт 15 статьи 378.2 изложить в следующей редакции:

«15. Изменение кадастровой стоимости объекта налогообложения в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах, если иное не предусмотрено настоящим пунктом.

Изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости.

В случае изменения кадастровой стоимости объекта налогообложения вследствие исправления технической ошибки в сведениях Единого государственного реестра недвижимости о величине кадастровой стоимости, а также в случае уменьшения кадастровой стоимости в связи с исправлением ошибок, допущенных при определении кадастровой стоимости, пересмотром кадастровой стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда в случае недостоверности сведений, использованных при определении кадастровой стоимости, сведения об измененной кадастровой стоимости, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости.

В случае изменения кадастровой стоимости объекта налогообложения на основании установления его рыночной стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения кадастровой стоимости, являющейся предметом оспаривания.»;

КонсультантПлюс: примечание.

П. 3 ст. 2 вступает в силу с 01.01.2019.

3) статью 382 дополнить пунктом 5.1 следующего содержания:

«5.1. В случае изменения в течение налогового (отчетного) периода качественных и (или) количественных характеристик объектов недвижимого имущества, указанных в статье 378.2 настоящего Кодекса, исчисление суммы налога (сумм авансовых платежей по налогу) в отношении данных объектов недвижимого имущества осуществляется с учетом коэффициента, определяемого в порядке, аналогичном установленному пунктом 5 настоящей статьи. «;

«;

4) в статье 391:

КонсультантПлюс: примечание.

Пп. «а» п. 4 ст. 2 вступает в силу с 01.01.2019.

а) в пункте 1:

в абзаце первом слова «по состоянию на 1 января года, являющегося налоговым периодом» заменить словами «, указанная в Едином государственном реестре недвижимости по состоянию на 1 января года, являющегося налоговым периодом, с учетом особенностей, предусмотренных настоящей статьей»;

абзацы четвертый — седьмой признать утратившими силу;

КонсультантПлюс: примечание.

Пп. «б» п. 4 ст. 2 вступает в силу с 01.01.2019.

б) дополнить пунктом 1.1 следующего содержания:

«1.1. Изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах, если иное не предусмотрено настоящим пунктом.

Изменение кадастровой стоимости земельного участка вследствие изменения качественных и (или) количественных характеристик земельного участка учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости.

В случае изменения кадастровой стоимости земельного участка вследствие исправления технической ошибки в сведениях Единого государственного реестра недвижимости о величине кадастровой стоимости, а также в случае уменьшения кадастровой стоимости в связи с исправлением ошибок, допущенных при определении кадастровой стоимости, пересмотром кадастровой стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда в случае недостоверности сведений, использованных при определении кадастровой стоимости, сведения об измененной кадастровой стоимости, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости.

В случае изменения кадастровой стоимости земельного участка на основании установления его рыночной стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения кадастровой стоимости, являющейся предметом оспаривания. «;

«;

в) подпункт 3 пункта 5 дополнить словами «, детей-инвалидов»;

КонсультантПлюс: примечание.

П. 5 ст. 2 вступает в силу с 01.01.2019.

5) в статье 396:

а) в пункте 6 слова «по состоянию на 1 января года, являющегося налоговым периодом» исключить;

б) в пункте 7.1 слова «вида разрешенного использования земельного участка, его перевода из одной категории земель в другую и (или) изменения площади» заменить словами «качественных и (или) количественных характеристик»;

в) в пункте 8 слова «с месяца» заменить словами «со дня»;

6) в статье 403:

КонсультантПлюс: примечание.

Пп. «а» п. 6 ст. 2 вступает в силу с 01.01.2019.

а) пункт 2 изложить в следующей редакции:

«2. В отношении объекта налогообложения, образованного в течение налогового периода, налоговая база в данном налоговом периоде определяется как его кадастровая стоимость на день внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости такого объекта.

Изменение кадастровой стоимости объекта налогообложения в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах, если иное не предусмотрено настоящим пунктом.

Изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости.

В случае изменения кадастровой стоимости объекта налогообложения вследствие исправления технической ошибки в сведениях Единого государственного реестра недвижимости о величине кадастровой стоимости, а также в случае уменьшения кадастровой стоимости в связи с исправлением ошибок, допущенных при определении кадастровой стоимости, пересмотром кадастровой стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда в случае недостоверности сведений, использованных при определении кадастровой стоимости, сведения об измененной кадастровой стоимости, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости.

В случае изменения кадастровой стоимости объекта налогообложения на основании установления его рыночной стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения кадастровой стоимости, являющейся предметом оспаривания.»;

б) пункт 3 после слова «квартиры» дополнить словами «, части жилого дома»;

в) пункт 4 после слова «комнаты» дополнить словами «, части квартиры»;

7) в подпункте 1 пункта 2 статьи 406:

а) абзац второй изложить в следующей редакции:

«жилых домов, частей жилых домов, квартир, частей квартир, комнат;»;

б) абзац пятый дополнить словами «, в том числе расположенных в объектах налогообложения, указанных в подпункте 2 настоящего пункта»;

8) в статье 407:

а) подпункт 3 пункта 1 дополнить словами «, дети-инвалиды»;

б) в пункте 4:

подпункт 1 после слова «квартира» дополнить словами «, часть квартиры»;

подпункт 2 дополнить словами «или часть жилого дома»;

в) пункт 5 дополнить словами «, за исключением гаражей и машино-мест, расположенных в таких объектах налогообложения»;

9) в статье 408:

КонсультантПлюс: примечание.

Пп. «а» п. 9 ст. 2 вступает в силу с 01.01.2019.

а) дополнить пунктом 5.1 следующего содержания:

«5.1. В случае изменения в течение налогового периода качественных и (или) количественных характеристик объекта налогообложения исчисление суммы налога в отношении такого объекта налогообложения производится с учетом коэффициента, определяемого в порядке, аналогичном установленному пунктом 5 настоящей статьи.»;

б) в пункте 8:

в абзаце первом слово «четыре» заменить словом «три»;

абзац десятый признать утратившим силу;

в абзаце одиннадцатом слово «пятого» заменить словом «четвертого»;

абзац двенадцатый дополнить словами «, за исключением гаражей и машино-мест, расположенных в таких объектах налогообложения»;

в) дополнить пунктом 8.1 следующего содержания:

«8.1. В случае, если сумма налога, исчисленная в соответствии с настоящей статьей исходя из кадастровой стоимости объекта налогообложения (без учета положений пунктов 4 — 6 настоящей статьи), превышает сумму налога, исчисленную исходя из кадастровой стоимости в отношении этого объекта налогообложения (без учета положений пунктов 4 — 6 настоящей статьи) за предыдущий налоговый период с учетом коэффициента 1,1, сумма налога подлежит уплате в размере, равном сумме налога, исчисленной в соответствии с настоящей статьей исходя из кадастровой стоимости этого объекта налогообложения (без учета положений пунктов 4 — 6 настоящей статьи) за предыдущий налоговый период с учетом коэффициента 1,1, а также с учетом положений пунктов 4 — 6 настоящей статьи, примененных к налоговому периоду, за который исчисляется сумма налога.

Положения настоящего пункта применяются при исчислении налога начиная с третьего налогового периода, в котором налоговая база определяется в соответствующем муниципальном образовании (городе федерального значения Москве, Санкт-Петербурге или Севастополе) в соответствии со статьей 403 настоящего Кодекса.

Положения настоящего пункта не применяются при исчислении налога в отношении объектов налогообложения, указанных в пункте 3 статьи 402 настоящего Кодекса, за исключением гаражей и машино-мест, расположенных в таких объектах налогообложения.»;

10) статью 409 дополнить пунктом 5 следующего содержания:

«5. Возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 настоящего Кодекса.».

Налоговая разбивка: Льготные ставки на прирост капитала

Это третий пост в новой серии блогов CRFB Налоговая разбивка , , в которой будет проанализировано и рассмотрено налоговых льгот, обсуждаемых в рамках налоговая реформа. В предыдущих постах мы писали о правилах учета налоговых вычетов штата и местных налогов и учета по принципу «последний пришел — первый ушел» (LIFO).

В предыдущих постах мы писали о правилах учета налоговых вычетов штата и местных налогов и учета по принципу «последний пришел — первый ушел» (LIFO).

На протяжении большей части истории подоходного налога прирост капитала облагался налогом по более низким ставкам, чем обычный доход, например заработная плата. Эта льготная ставка считается налоговыми расходами и является одной из самых дорогих в налоговом кодексе, при этом самые высокооплачиваемые лица платят около половины налогов на доход от капитала в качестве заработанного дохода. Хотя 1986 Закон о налоговой реформе отменил эту льготу и обложил налогом прирост капитала как обычный доход, налоговая льгота вновь появилась, когда ставки обычного дохода были повышены в 1990 и 1993 годах без аналогичного повышения ставки прироста капитала, а также когда ставки прироста капитала были снижены в 1997 и 2003 годах. Почти во всех странах ОЭСР действуют льготные ставки на прирост капитала, а в 11 странах прирост капитала вообще не облагается налогом.

Прирост капитала — это прибыль от продажи актива, такого как бизнес, акции, произведение искусства или земельный участок. Хотя стоимость активов часто увеличивается, налоги на них откладываются до тех пор, пока объект не будет продан и не будет получена прибыль. Если объект удерживается менее года, прибыль облагается налогом по обычным ставкам (до 390,6 процента). Если объект удерживается более года, он облагается налогом по долгосрочным ставкам прироста капитала. Налогоплательщики из двух нижних категорий платят нулевую процентную ставку на эти доходы, те, кто находится в средней группе, платят 15%, а те, кто находится в верхней группе, платят 20%. Налогоплательщики с доходом более 200 000 долларов США (или 250 000 долларов США для супружеских пар) также будут платить дополнительный налог в размере 3,8 процента на незаработанный доход, начиная с этого года в результате принятия Закона о доступном медицинском обслуживании, в результате чего эффективная максимальная ставка увеличится до 23,8 процента. Этот налог уплачивается не со всей выручки от продажи актива, а скорее с разницы в стоимости между моментом покупки актива и моментом его продажи.

Этот налог уплачивается не со всей выручки от продажи актива, а скорее с разницы в стоимости между моментом покупки актива и моментом его продажи.

Хотя большая часть долгосрочного прироста капитала облагается налогом по шкале 0%, 15%, 20%, некоторые виды прироста капитала облагаются налогом по-другому. Например, прирост капитала корпорации облагается налогом как обычный доход и уплачивается по корпоративной ставке в размере 35 процентов; акции малого бизнеса и предметы коллекционирования облагаются налогом по ставке 28 процентов, часть амортизированных реальных предполагаемых инвестиций облагается налогом по ставке 25 процентов, и определенная сумма покупки акций малого бизнеса может быть исключена, что еще больше снижает эффективную ставку.

Льготная ставка также распространяется на некоторые доходы, которые обычно не считаются приростом капитала. Например, роялти угольных компаний и продажа скота учитываются как долгосрочный прирост капитала. Определенные виды заработной платы технически выплачиваются за счет продажи акций и облигаций («удерживаемые проценты») также могут учитываться как прирост капитала.

Ниже мы ответим на другие вопросы о льготных ставках налога на прирост капитала. Мы обсудим соответствующие предпочтения в отношении дивидендов и «пошаговую основу» прироста капитала в случае смерти в другом посте.

Сколько это стоит?

Хотя CBO не отделяет стоимость льготной ставки на прирост капитала от дивидендов, по нашим оценкам, льготная ставка на прирост капитала стоит в среднем 120 миллиардов долларов в год в период с 2013 по 2017 год и будет стоить около 1 триллиона долларов с 2014 года. 2023. Другие более мелкие льготы по приросту капитала, такие как исключения для роялти за уголь, древесину и сельское хозяйство, вместе взятые обходятся примерно в 1 миллиард долларов в год.

Важно отметить, что стоимость льготы по налогу на прирост капитала значительно выше, чем потенциальный доход, полученный от ее отмены. Оценки налоговых расходов не учитывают поведение налогоплательщика. Поскольку реализация прироста капитала является полностью добровольной, многие инвесторы будут сокращать свою реализацию по мере повышения ставки, смягчая или, возможно, даже обращая вспять потенциальный прирост дохода.

На кого это влияет?

Несмотря на то, что те, кто находится в нижних скобках, получают большое преимущество с нулевой процентной ставкой, почти все преимущества сниженных ставок на прирост капитала переходят к верхней части спектра доходов. По данным Центра налоговой политики, почти 95 процентов выгоды от льготной ставки получают те, кто зарабатывает более 200 000 долларов в год, и более трех четвертей выгоды получают те, кто зарабатывает более 1 миллиона долларов в год. Движущая сила этой регрессивности почти полностью связана с тем фактом, что более богатые американцы владеют подавляющим большинством активов в этой стране. В 2011 году половина всего прироста капитала была получена 0,1% налогоплательщиков.

Источник: Центр налоговой политики

По оценке Центра налоговой политики, налогоплательщики, зарабатывающие менее 75 000 долларов США, видят очень мало (<0,05 процента) изменений в своем доходе после уплаты налогов, в то время как налогоплательщики, зарабатывающие более 1 000 000 долларов США, видят 4,7 процента увеличение их дохода после уплаты налогов благодаря этим льготным ставкам.

Каковы аргументы за и против снижения ставок на прирост капитала?

Сторонники более низких ставок на прирост капитала утверждают, что они обеспечивают важный стимул для инвестиций, что в конечном итоге является ключом к долгосрочному росту. Многие сторонники утверждают, что в идеале Соединенные Штаты перешли бы на налог на потребление без налога на прирост капитала, и льготная ставка представляет собой шаг в этом направлении. Сторонники также опасаются, что налогообложение прироста капитала как обычного дохода фактически приведет к «двойному налогообложению», поскольку прибыль уже облагается налогом на корпоративном уровне. Кроме того, они указывают, что налогом на прирост капитала облагается не только реальная прибыль, но и увеличение стоимости активов только из-за инфляции. Наконец, большинство наблюдателей считают, что высокий уровень налога на прирост капитала создает эффект блокировки, когда инвесторы, которые продали бы активы, вместо этого сохраняют их, чтобы избежать налогообложения. Оценочные агентства считают, что этот эффект локаута настолько силен, что налогообложение прироста капитала как обычного дохода фактически потерять доходов по сравнению с действующим законодательством.

Оценочные агентства считают, что этот эффект локаута настолько силен, что налогообложение прироста капитала как обычного дохода фактически потерять доходов по сравнению с действующим законодательством.

Противники более низких ставок на прирост капитала отвечают, что льготные ставки являются плохо целенаправленным решением раздутой проблемы двойного налогообложения, что стоимость налогообложения инфляции в значительной степени компенсируется преимуществами отсрочки налогообложения, и что, хотя может быть теоретической основой для предположения, что более низкие ставки прироста капитала будут стимулировать рост, доказательств существования этой взаимосвязи мало. Критики также утверждают , что множественные ставки для разных типов активов и доходов создают ненужную сложность, поощряют налоговый арбитраж и искажают инвестиционные решения. Наконец, критики утверждают, что более низкие ставки прироста капитала были ключевым фактором роста благосостояния и неравенства доходов в Соединенных Штатах.

Каковы варианты реформ?

Существует ряд вариантов реализации льгот по приросту капитала различными способами. Тем не менее, десятилетняя стоимость налоговых преференций в размере 1 триллиона долларов резко завышает сумму доходов, получаемых от изменения ставки прироста капитала, особенно отдельно. Фактически, полное устранение этой налоговой льготы путем налогообложения прироста капитала по максимальной ставке 39,6% может фактически привести к потере доходов по сравнению с действующим законодательством. Считается, что и JCT, и Управление налогового анализа Министерства финансов полагаются на ставку, максимизирующую доход, где-то около 30 процентов.

Если не считать налогообложения прироста капитала как обычного дохода, ряд других вариантов в значительной степени изменит налогообложение прироста капитала. Прибыль может облагаться налогом как обычный доход с верхним пределом (т. е. по ставке 28%), с исключением (т. обычный доход минус 10 процентов). Правила, определяющие, когда продажа квалифицируется как долгосрочный прирост капитала, также могут измениться, либо в целом путем изменения годового периода владения, либо в узком смысле путем изменения специальных правил для определенных видов доходов, таких как роялти за уголь и домашний скот.

Правила, определяющие, когда продажа квалифицируется как долгосрочный прирост капитала, также могут измениться, либо в целом путем изменения годового периода владения, либо в узком смысле путем изменения специальных правил для определенных видов доходов, таких как роялти за уголь и домашний скот.

Ни один из приведенных ниже вариантов не изменяет дополнительный налог в размере 3,8% на инвестиционный доход.

| Доход от вариантов реформы прироста капитала | |||||

| Полис | Сбережения (2014-2023) | ||||

| Налог на прирост капитала как обычный доход ограничен 28%. | 55-90 миллиардов долларов* | ||||

| Налог на прирост капитала как обычный доход с исключением 30% | (от 50 до 100 миллиардов долларов) † | ||||

| Налог на прирост капитала на 10 пунктов ниже обычного дохода | (50–100 миллиардов долларов) † | ||||

| Повысить ставки прироста капитала на 2 процента | 55 миллиардов долларов | ||||

| Налоговые проценты, учитываемые как обычный доход | 15 миллиардов долларов | ||||

| Требовать ежегодного налогообложения производных контрактов по обычным ставкам | 15 миллиардов долларов | ||||

| Отмена режима прироста капитала при продаже скота | 5 миллиардов долларов | ||||

| Отмена режима прироста капитала для роялти за уголь | < 1 миллиарда долларов | ||||

| Отмена учета прироста капитала для акций малого бизнеса | < 1 миллиарда долларов | ||||

| Предоставить полное освобождение для инвестиций в акции малого бизнеса | -5 миллиардов долларов | ||||

* Эта оценка была подготовлена по нашему запросу Джейн Гравель, старшим специалистом по экономической политике Исследовательской службы Конгресса, но не отражает точку зрения Исследовательской службы Конгресса. Диапазон отражает разницу между предполагаемыми ставками, максимизирующими доход (включая подоходный налог), в размере 28,5 процента и 32 процента.

Диапазон отражает разницу между предполагаемыми ставками, максимизирующими доход (включая подоходный налог), в размере 28,5 процента и 32 процента.

† Оба этих варианта повысят максимальную эффективную ставку налога на прирост капитала примерно до ставки, максимизирующей доход.

Что сделали планы налоговой реформы со ставками на прирост капитала?

Два двухпартийных плана сокращения дефицита, предложенные Налоговой комиссией и панелью Доминики-Ривлина, рекомендовали полностью отменить льготную ставку на прирост капитала. Хотя оба плана будут облагать налогом прирост капитала как обычный доход, они также снизят верхнюю обычную ставку до 28 процентов.

Другие планы решили пересмотреть налоговые льготы, не отменяя их полностью. План налоговой реформы сенаторов Видена и Грегга заменил его частичным исключением. Прирост капитала будет облагаться налогом в обычном порядке, но 35 процентов будут исключены из дохода; с максимальной ставкой 35 процентов план Уайдена-Грегга имел максимальную норму прироста капитала 22,75 процента. Комиссия по налоговой реформе 2005 года рекомендовала либо сохранить ставку на уровне 15 процентов, либо облагать налогом прирост капитала как обычный доход с исключением 75 процентов прироста капитала от компаний США, поэтому эффективная ставка будет составлять от 3,75 до 8,25 %.

Комиссия по налоговой реформе 2005 года рекомендовала либо сохранить ставку на уровне 15 процентов, либо облагать налогом прирост капитала как обычный доход с исключением 75 процентов прироста капитала от компаний США, поэтому эффективная ставка будет составлять от 3,75 до 8,25 %.

Центр американского прогресса будет облагать прирост капитала налогом как обычный доход с максимальной ставкой 24,2% (28%, включая подоходный налог). Прогрессивная группа Конгресса будет облагать налогом весь прирост капитала как обычный доход и поднимет максимальную ставку выше 45 процентов для доходов свыше 1 миллиона долларов. На другом конце спектра Американский институт предпринимательства перейдет к налогу на потребление, полностью отменив налоги на прирост капитала, дивиденды и другие формы сбережений. Президентская концепция реформы налогообложения бизнеса, хотя и не сосредоточена на отдельных сторонах налогового кодекса, рекомендовала устранить лазейку в отношении переносимых процентов.

Где я могу получить дополнительную информацию?

- Комитет по ответственному федеральному бюджету – прирост капитала и налоговая реформа

- Комитет по ответственному федеральному бюджету — Подробнее о приросте капитала и налоговой реформе

- Марк Голдвайн — Чтобы получить максимальную ставку до 28 процентов, сократите налоговые льготы на инвестиции

- Центр налоговой политики — Прирост капитала и дивиденды: каков эффект более низкой налоговой ставки?

- Центр бюджетных и политических приоритетов — Повышение сегодняшних низких ставок налога на прирост капитала может способствовать экономической эффективности и справедливости, помогая при этом сократить дефицит

- Марти Фельдштейн — Налоги на инвестиционный доход остаются слишком высокими и могут привести к многочисленным искажениям

- Мартин Салливан – Облагается ли прирост капитала двойным налогом?

- Леонард Бурман – Свидетельские показания о налоговой реформе и обращении с приростом капитала

- Джаред Бернштейн — Дивиденды, прирост капитала и рост неравенства доходов

- Объединенный комитет по налогообложению – Настоящий закон и справочная информация о налогообложении прироста капитала

- Бюджетное управление Конгресса (1988) — Как ставки налога на прирост капитала влияют на доходы: исторические данные

*****

Как мы уже писали ранее, снижение налоговых преференций в отношении прироста капитала в сочетании с другими изменениями в налоговом кодексе дает возможность решить три, иногда противоположные цели: увеличение доходов, увеличение или поддержание прогрессивности. , и более низкие налоговые ставки. Однако повышение ставок прироста капитала может снизить стимулы к некоторым инвестициям и усилить суровость определенных видов двойного налогообложения при получении относительно небольшой суммы доходов. Законодателям придется тщательно продумать последствия для сбережений и инвестиций, но отказ от льгот по приросту капитала сделает остальную часть налоговой реформы намного сложнее.

, и более низкие налоговые ставки. Однако повышение ставок прироста капитала может снизить стимулы к некоторым инвестициям и усилить суровость определенных видов двойного налогообложения при получении относительно небольшой суммы доходов. Законодателям придется тщательно продумать последствия для сбережений и инвестиций, но отказ от льгот по приросту капитала сделает остальную часть налоговой реформы намного сложнее.

См. другие сообщения в Налоговой разбивке здесь. На прошлой неделе мы писали о правилах налогового вычета штата и местных налогов и учета по принципу «последний пришел — первый ушел» (LIFO) .

Пункт налоговых льгот

К

Юлия Каган

Полная биография

Юлия Каган пишет о личных финансах более 25 лет, а для Investopedia — с 2014 года. Бывший редактор Consumer Reports , она является экспертом в области кредитов и долгов, пенсионного планирования, домовладения, вопросов занятости, и страхование. Она окончила Брин-Мор-колледж (бакалавр истории) и имеет степень магистра искусств в области документальной литературы в Беннингтон-колледже.

Она окончила Брин-Мор-колледж (бакалавр истории) и имеет степень магистра искусств в области документальной литературы в Беннингтон-колледже.

Узнайте о нашем

редакционная политика

Обновлено 31 июля 2020 г.

Рассмотрено

Леа Д. Ураду

Рассмотрено

Леа Д. Ураду

Полная биография

Леа Ураду, доктор юридических наук, выпускница юридического факультета Мэрилендского университета, зарегистрированный штат Мэриленд специалист по составлению налоговых деклараций, сертифицированный нотариус штата, сертифицированный специалист по составлению налоговых деклараций VITA, участник ежегодной программы подачи налоговых деклараций IRS, налоговая служба Писатель и основатель L.A.W. Услуги по урегулированию налогов. Леа работала с сотнями федеральных частных лиц и иностранных налоговых клиентов.

Узнайте о нашем

Совет по финансовому обзору

Что такое налоговая льгота?

Статья налоговых преференций — это тип дохода, обычно получаемый без уплаты налогов, который может привести к взиманию альтернативного минимального налога (AMT) для налогоплательщиков. Статьи налоговых преференций включают проценты по муниципальным облигациям частной деятельности, квалификационные исключения для акций малого бизнеса и избыточные нематериальные затраты на бурение для добычи нефти и газа — если сумма этих статей превышает 40% дохода от AMT. сумма дохода AMT в налоговой формуле IRS.

Статьи налоговых преференций включают проценты по муниципальным облигациям частной деятельности, квалификационные исключения для акций малого бизнеса и избыточные нематериальные затраты на бурение для добычи нефти и газа — если сумма этих статей превышает 40% дохода от AMT. сумма дохода AMT в налоговой формуле IRS.

Понимание предметов налоговых преференций

Альтернативный минимальный налог (AMT) — это наименьший налог, который физическое или юридическое лицо должно заплатить после того, как были приняты все допустимые исключения, зачеты и вычеты. АМТ является обязательным дополнительным налогом, альтернативным стандартному подоходному налогу. Он использует множество общих постатейных вычетов и, следовательно, влияет на лиц с высоким доходом главным образом потому, что устраняет многие из этих вычетов. Налогоплательщик, который зарабатывает сумму, превышающую освобождение от AMT, и использует вычеты, должен дважды рассчитать свои налоги: один расчет для обычного подоходного налога, а другой — для AMT. одинокий / глава семьи и 111 700 долларов США за совместную подачу документов, состоящих в браке, по состоянию на 2019 год.) должны рассчитать AMT и заплатить больший из двух рассчитанных налогов.

одинокий / глава семьи и 111 700 долларов США за совместную подачу документов, состоящих в браке, по состоянию на 2019 год.) должны рассчитать AMT и заплатить больший из двух рассчитанных налогов.

Статьи, которые должны быть включены при расчете альтернативного минимального налога, называются статьями налоговых преференций. Статья налоговых преференций представляет собой доход, облагаемый подоходным налогом с физического лица и учитываемый по-разному для целей обычного налогообложения и подоходного налога: он исключается при расчете обычного налогового обязательства, но включается при расчете обязательства по альтернативному минимальному налогу. Таким образом, статья налоговых преференций будет вычитаться из налогооблагаемой базы при нормальных обстоятельствах, но не для целей альтернативного минимального налога. Если сумма статей налоговых преференций превышает определенный процент от дохода налогоплательщика, налогоплательщик должен добавить эти статьи обратно к своему налогооблагаемому доходу для расчета суммы причитающегося налога, тем самым создавая более высокий налоговый счет. Чтобы рассчитать AMT, рассчитайте налогооблагаемый доход обычным способом, а затем добавьте обратно льготные позиции для целей минимального налога. К элементам налоговых преференций относятся:

Чтобы рассчитать AMT, рассчитайте налогооблагаемый доход обычным способом, а затем добавьте обратно льготные позиции для целей минимального налога. К элементам налоговых преференций относятся:

- Отчисления на ускоренную амортизацию/истощение

- Чистый доход от нефтегазового имущества

- Превышение нематериальных затрат на бурение

- Проценты по специальным облигациям частной деятельности, уменьшенные на любой вычет (недопустимый при расчете обычного налога), который был бы разрешен, если бы такие проценты были включены в валовой доход

- Соответствующее исключение для акций малого бизнеса

- Прирост капитала от исполнения опционов на акции

- Инвестиционные налоговые кредиты

Как и сам AMT, пункты налоговых преференций предназначены для того, чтобы налогоплательщики с высокими доходами не уклонялись от уплаты слишком большого подоходного налога за счет участия в определенных видах деятельности. Например, инвесторы, владеющие облигациями частной деятельности (PAB), выпущенными после августа 1986 г. , должны декларировать весь доход, полученный от этих облигаций, за вычетом инвестиционных расходов. выпуск облигаций.

, должны декларировать весь доход, полученный от этих облигаций, за вычетом инвестиционных расходов. выпуск облигаций.

Ключевые выводы

- Налоговые преференции представляют собой особые случаи в отношении полученного дохода, которые могут быть включены в расчет альтернативного минимального налога (АМТ).

- AMT предназначен для предотвращения того, чтобы некоторые налогоплательщики уклонялись от своей справедливой доли налоговых обязательств за счет налоговых льгот, таких как льготные предметы.

- Налоговые льготы могут включать чистую прибыль от месторождений нефти и газа, вычеты из ускоренной амортизации, исполнение опционов на акции и инвестиционные налоговые кредиты, среди прочего.

Расчет АМТ

Чтобы определить, должны ли они платить AMT, физические лица могут использовать налоговое программное обеспечение, которое автоматически выполняет расчет, или они могут заполнить форму IRS 6251. Эта форма учитывает медицинские расходы, проценты по ипотеке и несколько других различных вычетов, чтобы помочь их отчисления превышают общий лимит, установленный IRS.

В форме также запрашивается информация об определенных типах доходов, таких как возврат налогов, проценты по инвестициям и проценты по облигациям частной деятельности, а также цифры, соответствующие приросту капитала или убыткам, связанным с распоряжением имуществом. У IRS есть специальные формулы, чтобы определить, какую часть этих доходов и вычетов налоговые декларанты должны указать в форме 6251, и он использует другой набор формул, чтобы определить, как эти цифры приводят к AMTI.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Правительство США.