Куда платить енвд по обособленному подразделению в 2018 году. Куда платить енвд

Куда платить налог ЕНВД|Как оплачивается налог ЕНВД для ИП и ООО

Доброго времени суток! Я продолжаю разбираться с налогом ЕНВД и очередным вопросом который мне довольно часто задают новички – это “Куда оплачивать налог ЕНВД ?”.

Место оплаты налога ЕНВД зависит от того где Вы вставали на учет ЕНВД.

Рассмотрим несколько вариантов оплаты налога ЕНВД которые могут быть:

Оплата налога ЕНВД по месту регистрации ИП

Как Вы должны знать, вставать на учет ЕНВД занимаясь грузоперевозками необходимо в ИФНС (налоговая служба) по месту регистрации предпринимателя или ООО.

Следовательно оплачивать налог ЕНВД за грузоперевозки необходимо в налоговую по месту регистрации ИП или ООО.

Так же сюда можно отнести рекламу на автотранспорте и разносную и развозную торговлю.

Оплата налога ЕНВД за торговлю, услуги и т.д.

Все остальные виды деятельности ставятся на учет ЕНВД по месту осуществления своей деятельности и оплачивать налог необходимо в ИФНС по месту осуществления деятельности.

Как понятно из всего вышесказанного оплачивать налог ЕНВД необходимо в налоговую в которой Вы вставали на учет ЕНВД.

Для того чтобы знать на какие счета переводить деньги за налог ЕНВД достаточно обратиться в налоговую в которую Вы становились на учет, так же нужные КБК за 2016 год можете взять с сайта налоговой.

Лучше всего это сделать сразу во время подачи уведомления о начале применения налога ЕНВД.

Как видите тут нет ничего сложного, куда встали на учет, туда и платите!

В настоящее время многие предприниматели для перехода на ЕНВД, расчета налога, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом все! По всем вопросам обращаться в мою группу в контакте ВК “ Секреты бизнеса для новичка”.

Успешного бизнеса! Пока!

biz911.net

Обособленное подразделение на ЕНВД | Куда платить ЕНВД по обособленному подразделению Современный предприниматель

ЕНВД – добровольный спецрежим, который применяется только при определенных видах деятельности. Когда организация, имеющая обособленные подразделения, может перевести их на ЕНВД, и где будет уплачиваться единый налог – об этом наш материал.

Статус обособленных подразделений

К обособленным относятся подразделения, созданные организацией на территории, отличной от ее собственного места нахождения, и оборудованные стационарными, т.е. созданными на срок не менее одного месяца, рабочими местами. Филиалы, представительства, и даже единственное стационарное место для работника вне офиса головной компании, считаются обособленными подразделениями (ст. 11 НК РФ, ст. 55 ГК РФ)

Такие подразделения не являются юрлицами и действуют от имени создавшей их организации. Организация назначает руководителя подразделения и выдает ему доверенность, работать без которой он не вправе.

Особенности «вмененки»

Применение ЕНВД возможно только к ограниченным видам деятельности, список которых содержит ст. 346.26 НК РФ. Но и этот перечень может быть урезан местными законами, а в некоторых регионах «вмененка» не применяется вовсе.

Организация может перевести свои, находящиеся на других территориях обособленные подразделения на ЕНВД, только если там тоже действует данный спецрежим.

Регистрируя обособленное подразделение в местности, где фирма еще не учтена в качестве плательщика ЕНВД, исчисление единого налога начинается со дня постановки «вмененщика» на учет в ИФНС (п. 10.ст. 346.29 НК РФ). Там же, где фирма состоит на «вмененном» учете и открывает еще одно подразделение, исчислять налог по новым физпоказателям придется с начала того месяца, когда они изменились (письмо Минфина РФ от 17.01.2014 № 03-11-11/1348).

Куда платить ЕНВД по обособленному подразделению

Работающие на ЕНВД фирмы нередко учтены в нескольких ИФНС одновременно, что связано со спецификой «вмененки», особенно, когда у организации есть несколько обособленных единиц.

Согласно п. 1 ст. 83 НК РФ, организации, имеющие обособленные подразделения, должны встать на учет в ИФНС по месту нахождения каждого из них.

Как плательщики единого налога организации регистрируются по каждому месту осуществления «вмененной» деятельности и уплачивают ЕНВД на территории каждого своего подразделения. Соответственно, отдельная декларация по ЕНВД сдается в каждую из ИФНС по той деятельности, которая ведется на подведомственной ей территории (п. 2 ст. 346.28 НК РФ).

Но для некоторых видов бизнеса на ЕНВД существуют исключения. Если деятельность фирмы-«вмененщика» – это:

- развозная и разносная торговля,

- пассажирские и грузовые перевозки,

- размещение рекламы на транспортных средствах,

то куда платить ЕНВД по обособленному подразделению? Уплачивать единый налог в данном случае и отчитываться по нему следует только по месту нахождения самой организации (абз. 3 п. 2 ст. 346.28 НК РФ). Важный момент, который нужно учитывать: когда эта деятельность ведется в регионе, где действует ЕНВД, а само юрлицо зарегистрировано на территории, где вмененный налог не введен, быть «вмененщиком» у такой организации не получится.

Если головной офис по месту нахождения, а обособленные подразделения - по месту ведения «вмененной» деятельности, расположены на территории, подведомственной одной ИФНС, то организация:

- ежеквартально сдает одну декларацию по ЕНВД, заполняя в ней отдельные разделы 2 по каждому обособленному подразделению (письмо ФНС РФ от 05.02.2014 № ГД-4-3/1895),

- перечисляет единый налог за себя и указанные подразделения в одну инспекцию.

Чтобы зарегистрироваться по месту ЕНВД-деятельности обособленного подразделения, в соответствующую ИФНС подается заявление по форме № ЕНВД-1 (утв. Приказом ФНС РФ от 11.12.2012 № ММВ-7-6/941).

spmag.ru

Обособленное подразделение на ЕНВД (единый налог на временный доход)

Действующее законодательство тщательно регулирует порядок и правила осуществления предпринимательской деятельности. В частности, компании могут не только самостоятельно заниматься хозяйственной деятельностью, но и открыть обособленное подразделение. Оно может быть открыто в любом регионе страны.

Единственное, что нужно учитывать при открытии обособленного подразделения, это адрес осуществления его деятельности, который должен отличаться от адреса головного офиса, указанного в свидетельстве о государственной регистрации.

Какие функции имеет обособленное подразделение на ЕНВД, и как можно его открыть?

Основные моменты

Виды оформления

На практике существует несколько вариантов регистрации обособленного подразделения.

В частности, возможны следующие случаи:

- компания не осуществляет деятельность, которая облагается ЕНВД, по месту регистрации головного офиса, но планирует открытие обособленного подразделения в другом регионе с целью осуществления подобной деятельности;

- организация не занимается деятельностью, облагаемой ЕНВД, по месту регистрации головного офиса, но планирует осуществление подобной деятельности путем открытия обособленных подразделений в нескольких муниципальных образованиях;

- предприятие планирует открытие подразделения в том же муниципальном образовании;

- учреждение осуществляет деятельность, облагаемую ЕНВД, и планирует создание обособленного подразделения в другом муниципальном образовании.

Во всех вышеуказанных случаях нужно встать на учет в той налоговой инспекции, на территории которой подразделение будет осуществлять деятельность, облагаемую ЕНВД. При этом сделать это нужно в течение 5 рабочих дней. Также необходимо уведомить налоговую службу по месту регистрации головного офиса об открытии обособленного подразделения. Данное действие нужно выполнить в течение 1 месяца.

Также необходимо учитывать тот факт, что, если обособленное подразделение имеет статус филиала или представительства, прохождение процедуры постановки на учет в налоговом органе не требуется.

Понятие и законные стороны

Как уже говорилось выше, обособленное подразделение можно охарактеризовать как отделение компании, осуществляющая деятельность по адресу, который отличается от указанного в ЕГРЮЛ. Но законодательство также предъявляет определенные требования. В частности, Налоговый кодекс РФ гласит, что в обособленном подразделении должно быть обеспечено наличие как минимум 1 рабочего места на срок более 1 месяца.

Об этом можно говорить в тех случаях, когда в отделении созданы соответствующие условия для осуществления трудовой деятельности (наличие мебели, соответствующей техники и т.д.). Кроме того, сотрудник должен выполнять свои трудовые обязанности. Из этого следует, что днем открытия подразделения является дата начала фактического осуществления деятельности.

Обособленные подразделения могут быть открыты как в качестве представительств, так и филиалов. Закон также предоставляет субъектам предпринимательства возможность открыть другие подразделения, которые не имеют статус представительства или филиала. К их числу можно отнести, например, стоянки.

Действующее правовое регулирование дает возможность использовать труд дистанционных работников. В этом случае открытие отдельного обособленного подразделения не требуется.

Требования к декларации

Соответствующее письмо Минфин предусматривает определенные требования к заполнению налоговой декларации. В частности, при заполнении декларации необходимо указать ИНН и КПП. Второй раздел документа, в котором осуществляется расчет суммы ЕНВД, должен быть заполнен предприятием для каждого отдельного вида осуществляемой деятельности.

Если компания осуществляет конкретный вид хозяйственной деятельности через несколько обособленных подразделений, то данные нужно ввести отдельно для каждого подразделения.

Из данного положения можно сделать вывод о том, что если головная компания осуществляет предпринимательскую деятельность через несколько обособленных подразделений по месту, где она стоит на учете, то необходимо предъявить декларацию, в которой второй раздел заполнен отдельно для каждого вида предпринимательской деятельности и для каждого обособленного подразделения. В этом случае при предъявлении декларации необходимо указать код 214.

Если же компания осуществляет деятельность в разных регионах страны, то необходимо предъявлять налоговую декларацию в соответствующие отделения ФНС для каждого обособленного подразделения. В этом случае при предъявлении документа нужно указывать 310.

При этом необходимо помнить о том, что налоговая декларация должна быть предъявлена ежеквартально.

Куда стоит платить

Действующее правовое регулирование предусматривает порядок и правила оплаты ЕНВД. А куда платить налог? Предприятие должно встать на учет по месту осуществления деятельности, которая облагается данным видом налога. При этом если деятельность осуществляет подразделение, то встать на учет необходимо в регионе данного подразделения.

Из указанного следует, что на практике могут возникнуть ситуации, когда одна и та же компания стоит на учете в нескольких отделениях налоговой службы.

Законодательство также предусматривает определенные особенности для конкретных случаев. Например, если организация имеет несколько обособленных подразделений, которые зарегистрированы в различных муниципальных образованиях, подведомственных одной межрегиональной налоговой инспекции, то в этом случае вставать на учет следует именно в данной межрегиональной инспекции.

КБК по ЕНВД устанавливается Налоговым Кодексом РФ и соответствующими региональными нормативными актами.

КБК по ЕНВД устанавливается Налоговым Кодексом РФ и соответствующими региональными нормативными актами. Отменят ли онлайн кассы при ЕНВД — смотрите тут.

Единый налог на временный доход начинает исчисляться с момента постановления обособленного подразделения на учет в налоговой службе.

Действующее правовое регулирование предусматривает также некоторые особенности закрытия обособленного подразделения. В частности, необходимо помнить о том, что закрытие подразделения не является основанием для прекращения деятельности в качестве налогоплательщика ЕНВД. Если компания продолжает осуществлять деятельность, то в этом случае снятие с учёта из соответствующего отделения налоговой службы осуществляет лишь по месту, где было закрыто обособленное подразделение.

Специфика и налоги обособленного подразделения на ЕНВД

ЕНВД – специальный вид налога, который может быть использован только в отношении конкретных видов деятельности. Виды деятельности, на которые распространяется налог ЕНВД, предусмотрены действующим законодательством. Компания может осуществлять их как самостоятельно, так и через свои обособленные подразделения.

К числу видов деятельности, облагаемых налогом ЕНВД в 2018 году, можно отнести:

- розничную торговлю;

- услуги, предоставляемые в сфере ремонта и обслуживания транспортных средств;

- размещение наружной рекламы и наклеивание объявлений на автомобили;

- сдача аренды зданий торгового назначения и земельных участков под торговлю;

- гостиничные услуги;

- бытовые услуги и т.д.

Специфика деятельности обособленных подразделений, в том числе и порядок расчета ЕНВД, предусматриваются в основном региональными нормативно-правовыми актами. При этом благодаря законодательным изменения, которые стали применяться еще с 2013 года, переход на данный вид налогообложения осуществляется на добровольной основе.

Прочие формальности

Ниже приведены другие формальности и особенности деятельности обособленного подразделения на ЕНВД.

Условия перевода

Многих интересует вопрос о том, как можно осуществить перевод организации на ЕНВД. Ведь согласно действующему законодательству субъект предпринимательства может самостоятельно выбрать систему налогообложения (например, можно перевести ООО на УСН). В частности, для этого необходимо предъявить соответствующее заявление по месту осуществления хозяйственной деятельности или по месту нахождения компании.

Если в качестве налогоплательщика выступает ИП, то в этом случае заявление предъявляется по месту жительства гражданина. Форма заявлений утверждена соответствующим приказом ФНС, а его бланк можно получить в любом отделении налоговой службы.

Если компания имеет обособленное подразделение в другом городе, то встать на учет в данном городе также необходимо. Это в первую очередь обусловлено тем, что порядок расчета и правила осуществления выплаты ЕНВД предусматриваются местными законодательными актами.

Соответственно, в каждом регионе может быть предусмотрен определенный корректирующий коэффициент базовой доходности. Из этого следует, что размер налога в разных регионах может быть разным.

Но если предприятие имеет несколько подразделений в одном и том же городе, которые осуществляют деятельность в разных районах, то в этом случае можно поставить их на учет в одном налоговом органе.

Из действующего правового регулирования следует, что одна компания, которая имеет несколько обособленных подразделений, может выбрать различные системы налогообложения для одного и того же вида деятельности.

Детали расчётов

Расчёт налога имеет некоторые особенности, которые нужно учитывать. В частности, компания должна осуществлять расчет суммы налога для каждого обособленного подразделения в отдельности.

Датой начала расчета является день постановки подразделения на учет в качестве плательщика ЕНВД. А последним днем считается дата снятия подразделения с учета или его закрытия. Если постановка на учет или снятие с него производились не с первого дня календарного месяца, то в этом случае при осуществлении расчета учитываются количество тех дней, когда подразделение осуществляло деятельность, облагаемую ЕНВД.

Уплата налога должна быть произведена не позже 25-ого числа того месяца, который следует за налоговым периодом. Если осуществить платеж позже указанной даты, субъект предпринимательства может быть привлечен к ответственности.

Бухучёт и порядок

Существуют 2 способа ведения бухгалтерского учета: централизованный и децентрализованный. В первом случае учет всех операций всех подразделений компании осуществляется головным офисом. В этом случае подразделение не составляет отчётность.

Соответственно, при применении децентрализованного способа бухгалтерский учет ведет каждое подразделение самостоятельно. В этом случае для подразделения выделяется отдельный баланс. В нем отражаются все кассовые операции, зарплата сотрудников и т.д.

Но необходимо помнить о том, что при применении указанных способов не нужно составлять отдельную учетную политику для конкретного подразделения. У организации должна быть разработана и утверждена единая учетная политика, и все обособленные подразделения должны вести учет в соответствии с ее требованиями.

Практичные советы

Каждый субъект предпринимательства должен выбрать определенную систему налогообложения. Если же предприятие не выбрало какую-либо систему налогообложения, то в этом случае оно автоматически попадает под систему ОСНО, которая считается наиболее сложной системой налогообложения.

Соответственно, желательно предварительно сделать свой выбор, и если деятельность, осуществляемая компанией, облагается ЕНВД, то желательно выбрать именно данную систему.

Какую бы систему компания не выбрала, регистрация обособленного подразделения должна быть произведена в соответствии со всеми законодательными требованиями. Также необходимо помнить о том, что налоги должны быть уплачены вовремя, иначе субъект предпринимательства может быть привлечен к ответственности.

Из вышеуказанного можно сделать вывод о том, что действующее законодательство тщательно регулирует деятельность обособленных подразделений на ЕНВД. Все предприятия должны учитывать утвержденные законодательные требования.

Переход с УСН на ЕНВД довольно просто осуществить — достаточно подать соответствующее уведомление.

Переход с УСН на ЕНВД довольно просто осуществить — достаточно подать соответствующее уведомление. В этой статье мы расскажем, сдает ли ИП на ЕНВД 3НДФЛ.

Нужно ли ожидать повышения ЕНВД в 2018 году — мы расскажем далее.

buhuchetpro.ru

Куда платить ЕНВД по обособленному подразделению

Обновление: 21 сентября 2016 г.

Если организация приняла решение применять «вмененку» по соответствующим видам деятельности, осуществляемым через обособленное подразделение, у нее может возникнуть ряд вопросов. К примеру, как перевести обособленное подразделение на ЕНВД; где именно регистрироваться в качестве плательщика и т.п. Рассмотрим эти вопросы.

Что такое обособленное подразделение

Обособленное подразделение (далее – ОП) юридического лица — это филиал, представительство либо иное подразделение организации, место нахождения которого не совпадает с головной организацией и в котором создаются стационарные рабочие места на срок от 1 месяца. Это следует из положений гражданского и налогового законодательства.

Куда платить ЕНВД по обособленному подразделению

Пунктом 1 статьи 83 Налогового кодекса провозглашается правило, согласно которому лица, ведущие коммерческую деятельность, становятся на учет в инспекциях налоговой службы, в т.ч. по месту нахождения лица и месту нахождения его ОП.

Необходимость встать на учет в качестве плательщика «вмененки» возникает по месту осуществления соответствующей деятельности, переведенной на уплату этого налога (абзац 2 пункта 2 статьи 346.28 Налогового кодекса РФ) или по адресу юридического лица (абзац 3 пункта 2 статьи 346.28 Налогового кодекса РФ) в случае осуществления отдельных видов деятельности – перевозки пассажиров и грузов, развозных и разносных продаж, рекламы на транспорте.

Следовательно, у организации – плательщика ЕНВД может возникнуть необходимость состоять на учете одновременно в нескольких инспекциях налоговой службы.

Обращаем внимание, что в случае ведения указанной в абзаце 3 пункта 2 статьи 346.28 Налогового кодекса РФ коммерческой деятельности в регионе, где введен ЕНВД, организацией, зарегистрированной в регионе, где не введен ЕНВД (например, в Москве), организация плательщиком «вмененки» быть не может.

Если организация ведет коммерческую деятельность через ОП, расположенные в различных муниципалитетах, которые подведомственны межрайонной инспекции налоговой службы (МРИ), ему надлежит осуществить постановку на учет в качестве «вмененщика» в этой МРИ.

На это неоднократно обращали внимание фискальные органы (например, в Письмах Финансового ведомства России от 29 мая 2006 года, от 16 февраля 2006 года, Налоговой службы России от 05 февраля 2014 года).

При создании организацией ОП в новом месте (т. е. в котором организация не состоит на учете в качестве «вмененщика») налог исчисляется на основании положений пункта 10 статьи 346.29 Налогового кодекса РФ. При этом дата, когда организация поставлена учет, признается датой начала расчета по соответствующим ОП.

В случае создания ОП в местах, где организация уже поставлена на учет в качестве «вмененщика», указанная норма не применяется (Письмо Финансового ведомства России от 17 января 2014 года).

Постановка на учет в качестве «вмененщика» осуществляется путем подачи заявления по форме № ЕНВД-1.

В отношении прекращения деятельности через ОП также существуют некоторые особенности.

К примеру, нужно учитывать, что прекращение деятельности одного из ОП не является прекращением деятельности в качестве плательщика ЕНВД «в общем». Если коммерческая деятельность организацией продолжается, то снятие с учета производится лишь по месту, в котором закрыты все соответствующие ОП организации.

Необходимость же сниматься с учета по каждому виду коммерческой деятельности у лица отсутствует (Письмо Налоговой службы России от 18 декабря 2014 года № ГД-4-3/26206).

glavkniga.ru

Обособленное подразделение на ЕНВД, Куда платить ЕНВД по обособленному подразделению Современный предприниматель |

ЕНВД – добровольный спецрежим, который применяется только при определенных видах деятельности. Когда организация, имеющая обособленные подразделения, может перевести их на ЕНВД, и где будет уплачиваться единый налог – об этом наш материал.

К обособленным относятся подразделения, созданные организацией на территории, отличной от ее собственного места нахождения, и оборудованные стационарными, т.е. созданными на срок не менее одного месяца, рабочими местами. Филиалы, представительства, и даже единственное стационарное место для работника вне офиса головной компании, считаются обособленными подразделениями (ст. 11 НК РФ, ст. 55 ГК РФ)

Такие подразделения не являются юрлицами и действуют от имени создавшей их организации. Организация назначает руководителя подразделения и выдает ему доверенность, работать без которой он не вправе.

Применение ЕНВД возможно только к ограниченным видам деятельности, список которых содержит ст. 346.26 НК РФ. Но и этот перечень может быть урезан местными законами, а в некоторых регионах «вмененка» не применяется вовсе.

Организация может перевести свои, находящиеся на других территориях обособленные подразделения на ЕНВД, только если там тоже действует данный спецрежим.

Регистрируя обособленное подразделение в местности, где фирма еще не учтена в качестве плательщика ЕНВД, исчисление единого налога начинается со дня постановки «вмененщика» на учет в ИФНС (п. 10.ст. 346.29 НК РФ). Там же, где фирма состоит на «вмененном» учете и открывает еще одно подразделение, исчислять налог по новым физпоказателям придется с начала того месяца, когда они изменились (письмо Минфина РФ от 17.01.2014 № 03-11-11/1348).

Работающие на ЕНВД фирмы нередко учтены в нескольких ИФНС одновременно, что связано со спецификой «вмененки», особенно, когда у организации есть несколько обособленных единиц.

Согласно п. 1 ст. 83 НК РФ, организации, имеющие обособленные подразделения, должны встать на учет в ИФНС по месту нахождения каждого из них.

Как плательщики единого налога организации регистрируются по каждому месту осуществления «вмененной» деятельности и уплачивают ЕНВД на территории каждого своего подразделения. Соответственно, отдельная декларация по ЕНВД сдается в каждую из ИФНС по той деятельности, которая ведется на подведомственной ей территории (п. 2 ст. 346.28 НК РФ).

Но для некоторых видов бизнеса на ЕНВД существуют исключения. Если деятельность фирмы-«вмененщика» – это:

- развозная и разносная торговля,

- пассажирские и грузовые перевозки,

- размещение рекламы на транспортных средствах,

то куда платить ЕНВД по обособленному подразделению? Уплачивать единый налог в данном случае и отчитываться по нему следует только по месту нахождения самой организации (абз. 3 п. 2 ст. 346.28 НК РФ). Важный момент, который нужно учитывать: когда эта деятельность ведется в регионе, где действует ЕНВД, а само юрлицо зарегистрировано на территории, где вмененный налог не введен, быть «вмененщиком» у такой организации не получится.

Если головной офис по месту нахождения, а обособленные подразделения — по месту ведения «вмененной» деятельности, расположены на территории, подведомственной одной ИФНС, то организация:

- ежеквартально сдает одну декларацию по ЕНВД, заполняя в ней отдельные разделы 2 по каждому обособленному подразделению (письмо ФНС РФ от 05.02.2014 № ГД-4-3/1895),

- перечисляет единый налог за себя и указанные подразделения в одну инспекцию.

Чтобы зарегистрироваться по месту ЕНВД-деятельности обособленного подразделения, в соответствующую ИФНС подается заявление по форме № ЕНВД-1 (утв. Приказом ФНС РФ от 11.12.2012 № ММВ-7-6/941).

ЕНВД | 11:30 17 февраля 2014

9:06 14 сентября 2011

ЕНВД | 8:40 4 мая 2011

ЕНВД | 11:39 4 июля 2011

УСН | 17:28 22 сентября 2011, ЕНВД | 17:28 22 сентября 2011

ЕНВД | 12:25 10 апреля 2014

ЕНВД | 14:35 19 января 2015, Налог на имущество | 14:35 19 января 2015, УСН | 14:35 19 января 2015

mari-a.ru

Куда платить енвд по обособленному подразделению в 2018 году

Страховые взносы по обособленным подразделениям в 2018 году

Страховые взносы по обособленным подразделениям в 2018 году следует платить по новым правилам. Сдавать новый расчет по страховым взносам и платить взносы в бюджет «обособленцы» будут сами, а работодатель – плательщик взносов обязан будет сообщать в ИФНС о наделении обособленного подразделения, включая филиала и представительства, полномочиями начислять зарплату.

Письмо ФНС России от 14 сентября 2018 г.

Куда платить страховые взносы

Правительство РФ утвердило перечень непродовольственных товаров, при реализации которых на розничных рынках, ярмарках, в выставочных комплексах и на прочих торговых территориях организации и ИП обязаны применять контрольно-кассовую технику. Впервые сдать в ИФНС новый единый расчет по взносам нужно не позднее 2 мая.

Однако уже сейчас стало известно, какую ошибку в заполнении отчетности страхователи допускают особенно часто. ФНС отредактировала контрольные соотношения показателей декларации по НДС.

Онлайн журнал для бухгалтера

Страховые взносы с 2018 года переходят под контроль ФНС.

Это изменение отразится на всех страхователях. Что именно изменится в 2018 году? Какая будет предельная база для начисления страховых взносов?

Определены ли ставки тарифов страховых на предстоящий год? По какой форме потребуется отчитываться перед ФНС, ПФР и ФСС в 2018 году? Наиболее значимые для бухгалтера изменения по страховым взносам с 2018 года мы обобщили в данной статье.

С 1 января 2018 года Налоговый кодекс РФ дополнен новой главой 34 «Страховые взносы».

Страховые взносы: как платить и отчитываться подразделениям в 2018 году

ФНС РФ в своем письме от 14.09.2018 № БС-4-11/17201 напоминает, что с 1 января 2018 года изменится порядок уплаты страховых взносов .

Данные изменения связаны с передачей ФНС полномочий по администрированию страховых взносов.

Так, в частности, с 1 января 2018 года на плательщиков возлагается обязанность сообщать в налоговый орган о наделении обособленного подразделения

В 2018 году начала работать глава 34 Налогового кодекса. Теперь налоговые органы, а не фонды, контролируют начисление и уплату пенсионных, на обязательное медстрахование, а также на соцстрахование в случае нетрудоспособности и материнства.

Плательщики страховых взносов – это страхователи, зарегистрированные в этом качестве в соответствующих фондах (ПФР, ФФОМС, ФСС). Перечень тех, кто является плательщиком страховых, содержится в статье 419 НК РФ: организации, ИП и физлица, не являющиеся предпринимателями, которые выплачивают вознаграждения физлицам ; ИП и частнопрактикующие адвокаты, нотариусы, оценщики, арбитражные управляющие и прочие лица, работающие «на себя», которые не делают выплат физлицам.

Страховые взносы для обособленных подразделений с 2018 года

Обособленные подразделения страховые взносы с 2018 года, согласно правилам НК РФ, обязаны платить и подавать отчетность по ним, если такими структурными единицами начисляется и выплачивается зарплата.

Рассмотрим законодательные новшества, связанные с уплатой взносов обособленными структурами. С 2018 года основная часть начисляемых с выплачиваемых работникам вознаграждений страховых взносов стала контролироваться налоговыми органами и начала подчиняться установкам НК РФ.

В 2018 году обособленные подразделения многих предприятий могут ощутить на себе всю прелесть общения с сотрудниками налоговых инспекций.

Дело в том, что с 2018 года все обособленные подразделения (включая филиалы и представительства), начисляющие выплаты и вознаграждения физическим лицам, будут обязаны самостоятельно рассчитывать и уплачивать страховые, а также представлять в ИФНС расчеты по ним.

Вмененка: работаем на два региона

Многие «вмененные» компании ведут деятельность сразу в нескольких регионах. Казалось бы, что тут сложного?

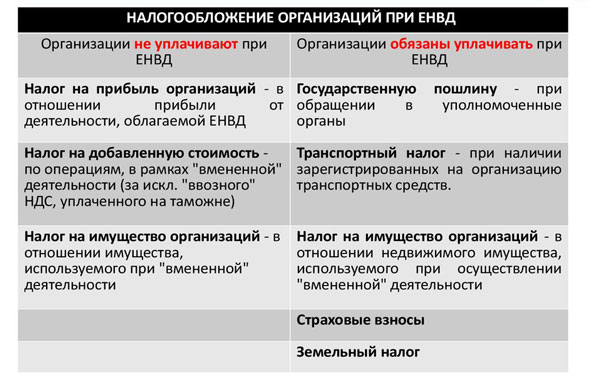

«Вмененщики» не платят ни налог на прибыль, ни НДС, ни налог на имущество.

Значит, делить им со своими филиалами нечего. Однако вопросов здесь и без того хватает.

А именно: куда нужно перечислять «зарплатные» налоги? Как распределять страховые по административно-управленческому персоналу? В каком порядке следует уменьшать на них сумму ЕНВД?

Для начала разберемся с порядком регистрации «вмененных» компаний, имеющих обособленные подразделения.

vigor24.ru