Содержание

Как платить налоги и сдавать отчетность мобилизованным ИП

25.10.2022

Власти предоставили мобилизованным предпринимателям и ряду организаций отсрочки по уплате налогов и страховых взносов, а также по представлению обязательной отчетности. Рассказываем о новых сроках уплаты налогов и сдачи отчетности мобилизованными лицами.

Налоговая отсрочка для мобилизованных

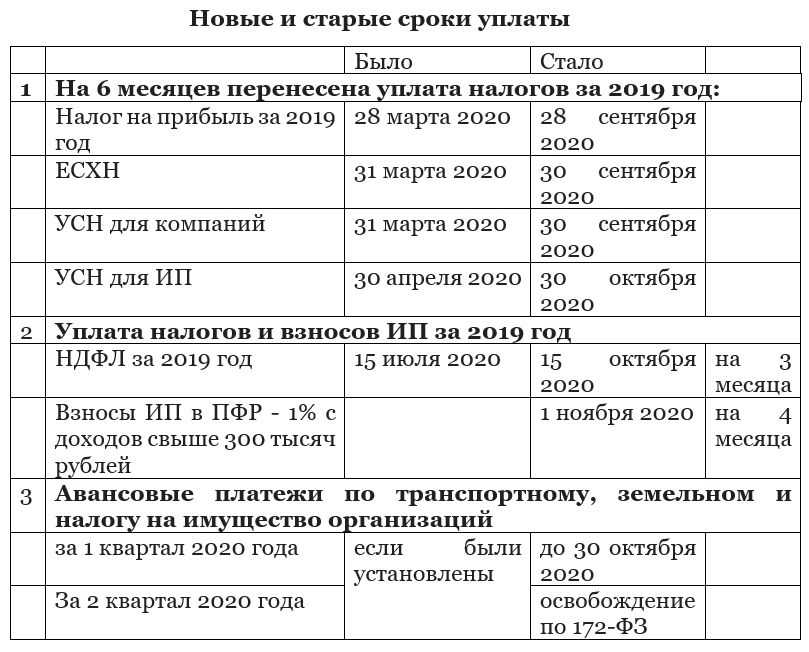

Постановление Правительства от 20.10.2022 №1874 перенесло сроки уплаты налогов для мобилизованных ИП, а также для организаций, в которых мобилизованный является единственным учредителем (участником) и одновременно осуществляет полномочия единоличного исполнительного органа. Такие налогоплательщики смогут временно не платить налоги и страховые взносы за весь период военной службы по мобилизации. Обязанность по уплате налогов за период мобилизации приостанавливается до 28 числа (включительно) 3-го месяца, следующего за месяцем окончания военной службы по частичной мобилизации.

Данная налоговая отсрочка касается следующих обязательных платежей, уплачиваемых мобилизованными налогоплательщиками (п. 1 постановления от 20.10.2022 №1874):

- федеральных, региональных и местных налогов;

- авансовых платежей по налогам;

- имущественных налогов, уплачиваемых физлицами;

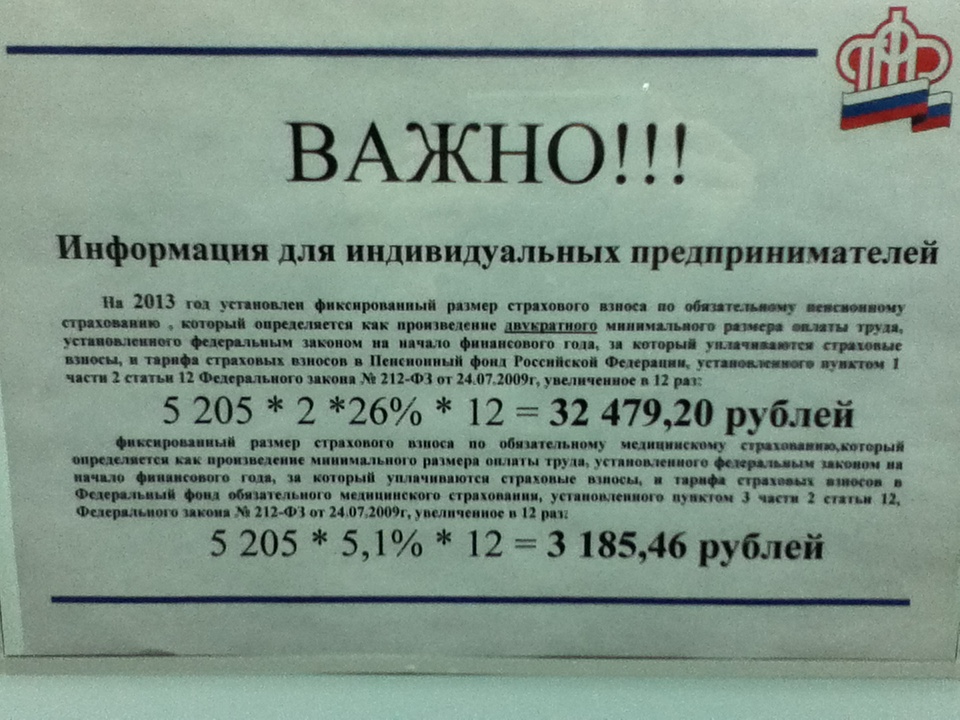

- страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование;

- страховых взносов, уплачиваемых в фиксированном размере «за себя»;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

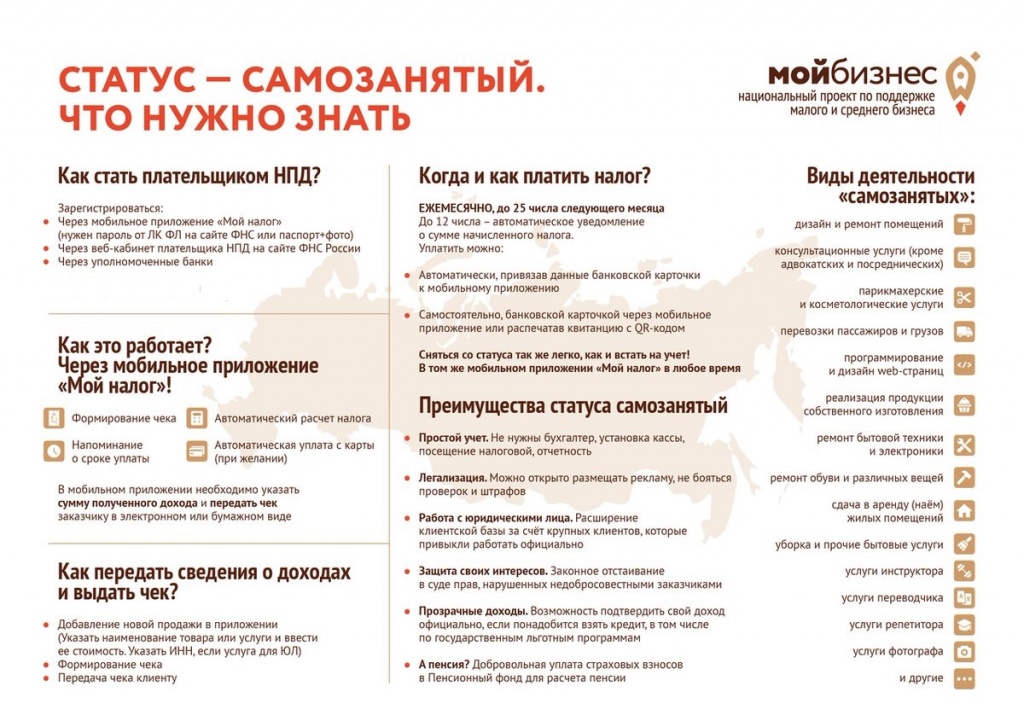

- налога на профессиональный доход, уплачиваемого самозанятыми гражданами;

- обязательных сборов.

При этом в отношении ряда обязательных платежей, уплачиваемых мобилизованными, было сделано исключение, и налоговую отсрочку на них не распространили. К числу платежей, сроки перечисления которых не перенесли из-за мобилизации, относятся:

К числу платежей, сроки перечисления которых не перенесли из-за мобилизации, относятся:

- НДФЛ, уплачиваемый мобилизованным лицом в качестве налогового агента;

- налог на прибыль организаций, удержанный у источника выплаты дохода;

- государственная пошлина;

- сбор за пользование объектами животного мира.

Указанные налоги и сборы за период военной службы по мобилизации подлежат уплате в общеустановленные сроки, без учета предоставленной отсрочки. В отношении все прочих налоговых платежей и сборов мобилизованным автоматически предоставляется отсрочка. Причем речь идет именно о налоговой отсрочке, а не о прощении налогов.

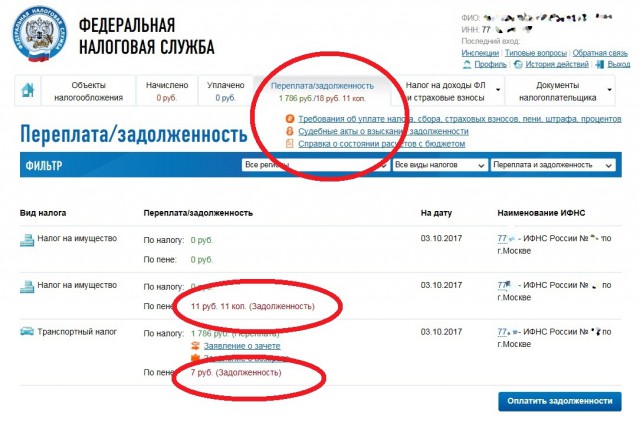

Налоги за весь период военной службы мобилизованных плательщиков будут накапливаться. Поэтому к 29 числу 3-го месяца, следующего за месяцем окончания военной службы по частичной мобилизации, у мобилизованного налогоплательщика образуется налоговая задолженность. Начать погашать ее нужно уже со следующего за периодом окончания налоговой отсрочки месяца. Задолженность нужно погашать равными частями в размере 1/6 долга ежемесячно не позднее 28 числа соответствующего месяца (п. 4 постановления от 20.10.2022 №1874).

Задолженность нужно погашать равными частями в размере 1/6 долга ежемесячно не позднее 28 числа соответствующего месяца (п. 4 постановления от 20.10.2022 №1874).

Одновременно предельные сроки направления мобилизованным плательщикам требований об уплате налогов, сборов, страховых взносов, пеней, процентов были увеличены на 6 месяцев. Также на полгода были увеличены и предельные сроки принятия налоговиками решений о взыскании с мобилизованных налогов, сборов, страховых взносов, пеней, штрафов и процентов (п. 8 постановления от 20.10.2022 №1874).

Отсрочка по сдаче налоговой отчетности для мобилизованных

Наряду с отсрочкой по уплате налогов и страховых взносов для мобилизованных ИП и организаций, в которых мобилизованные выступают в качестве единственного учредителя и единоличного исполнительного органа, продлили и сроки представления налоговой отчетности, сроки сдачи которой приходятся на период военной службы по мобилизации.

По новым правилам мобилизованные должны сдать налоговую отчетность до 25 числа (включительно) 3-го месяца, следующего за месяцем окончания периода военной службы по частичной мобилизации. Данная отсрочка действует в отношении (пп. «в» п. 1 постановления от 20.10.2022 №1874):

Данная отсрочка действует в отношении (пп. «в» п. 1 постановления от 20.10.2022 №1874):

- налоговых деклараций, за исключением налоговых деклараций по НДС;

- налоговых расчетов о суммах выплаченных иностранным организациям доходов и удержанных налогов;

- расчетов сумм НДФЛ, исчисленных и удержанных налоговыми агентами;

- расчетов по авансовым платежам;

- бухгалтерской (финансовой) отчетности.

Кроме того, перенесены и сроки представления обязательной отчетности для самозанятых граждан, применяющих специальный налоговый режим «Налог на профессиональный доход» (НПД).

Сейчас самозанятые обязаны в течение одного месяца со дня постановки их на учет в качестве плательщика направить в ИФНС уведомление о прекращении применения УСН или ЕСХН (ч. 6 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ). В противном случае постановка на учет в качестве самозанятого будет аннулирована. При этом самозанятые, утратившие право на применение НПД, вправе перейти на применение УСН или ЕСХН. Для этого они должны не позднее 20 календарных дней с даты снятия с учета в качестве самозанятого направить в ИФНС соответствующее уведомление (ч. 6 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

Для этого они должны не позднее 20 календарных дней с даты снятия с учета в качестве самозанятого направить в ИФНС соответствующее уведомление (ч. 6 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

В связи с мобилизацией сроки представления самозанятыми вышеуказанных уведомлений были перенесены на последнее число 4-го месяца, следующего за месяцем окончания периода военной службы по частичной мобилизации.

Одновременно срок представления мобилизованными в ИФНС уведомлений об открытии и закрытии иностранных счетов (вкладов) и об изменении реквизитов этих счетов и вкладов был продлен до последнего числа 3-го месяца, следующего за месяцем окончания периода военной службы по частичной мобилизации. То же самое касается и срока представления в ИФНС отчетов о движении денежных средств и иных финансовых активов по счетам и вкладам в банках, расположенных за пределами территории РФ (пп.пп. «д» — «ж» п. 1 постановления от 20.10.2022 № 1874).

Другие отсрочки для мобилизованных

В отношении мобилизованных на весь период военной службы и до 28 числа включительно 3-го месяца, следующего за месяцем окончания периода военной службы по частичной мобилизации, налоговики приостанавливают (п. 5 постановления от 20.10.2022 №1874):

5 постановления от 20.10.2022 №1874):

- вынесение решений о проведении выездных налоговых проверок и проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами;

- вынесение решений о проведении выездных проверок страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

- проведение уже назначенных выездных налоговых проверок и проверок по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

- вынесение решений о приостановлении операций по счетам в банках и переводов электронных денежных средств;

- проведение и назначение проверок соблюдения валютного законодательства;

- инициирование и проведение проверок соблюдения законодательства о применении ККТ, в том числе и в части полноты учета выручки в организациях и у индивидуальных предпринимателей;

- проведение иных мероприятий налогового контроля, за исключением камеральных проверок налоговых деклараций по НДС.

Темы:

мобилизация

, мобилизация ИП

, частичная мобилизация

, налоговая отсрочка

, уплата налога

Рубрика:

Мобилизация

, Уплата страховых взносов

, Уплата, зачет, возврат налогов

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Новые льготы по налогу на прибыль, упрощенное обоснование ставки НДС 0% и возврат НДФЛ за 12 дней: самые хорошие новости недели

Налоговые органы сократили до 12 дней срок возврата НДФЛ при предоставлении вычетов

ИП предупредили о переносе срока уплаты фиксированных страховых взносов за 2022 год

Минфин ввел новые КБК для уплаты налога на прибыль, НДФЛ, акцизов и страховых взносов

Начисление среднего заработка на период приостановления трудового договора в «1С:Зарплате и управлении персоналом 8» ред. 3

3

С какого момента ИП начинает платить налоги

Предпринимательский статус налагает на граждан дополнительные финансовые обязательства. Коммерсанты должны регулярно делать отчисления в пользу государственных фондов и бюджетов разного уровня. С какого момента ИП начинает делать авансовые взносы, когда платит налоги и сборы, выяснили эксперты.

Далеко не всегда отчисления в бюджет напрямую связаны с регистрацией. Определяющим фактором здесь является режим обложения.

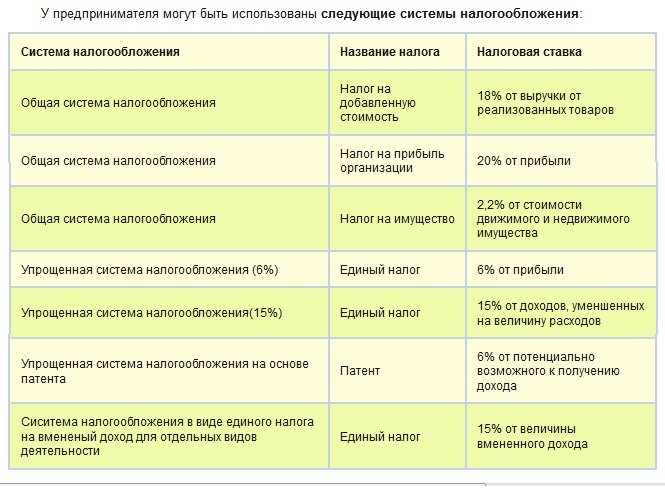

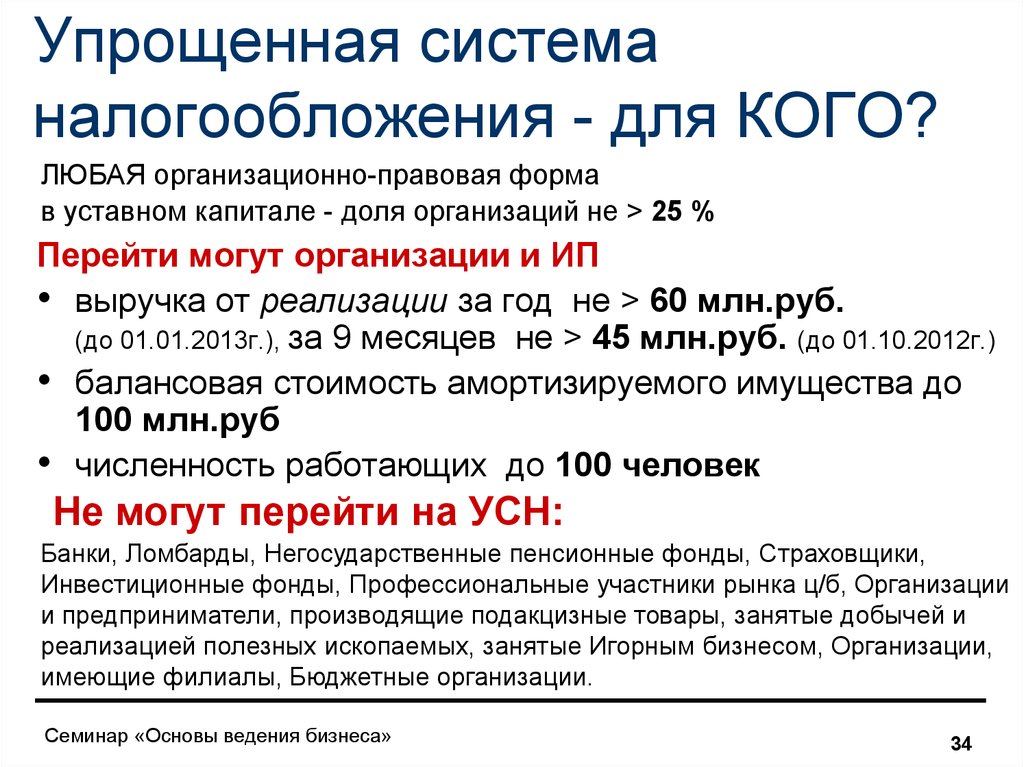

| Система | Характеристика | Комментарий специалиста | |

|---|---|---|---|

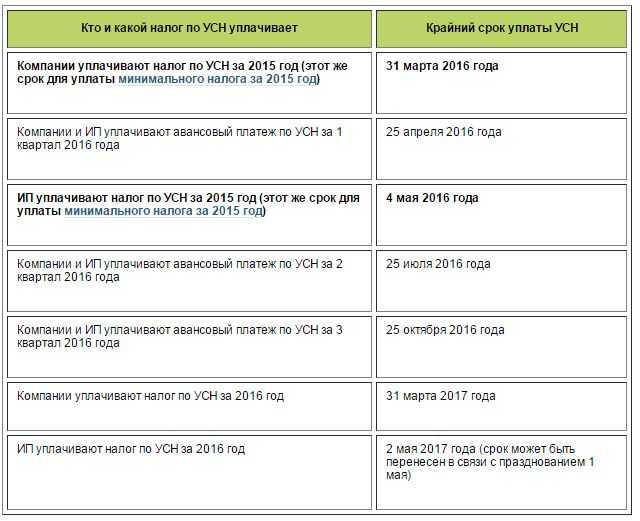

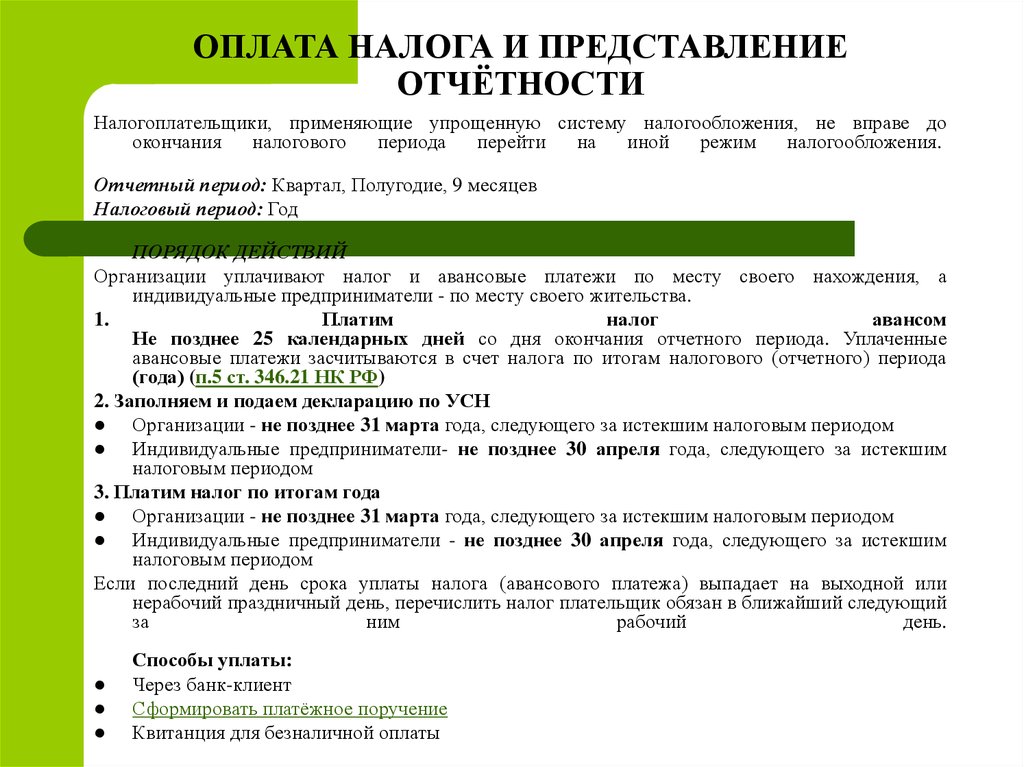

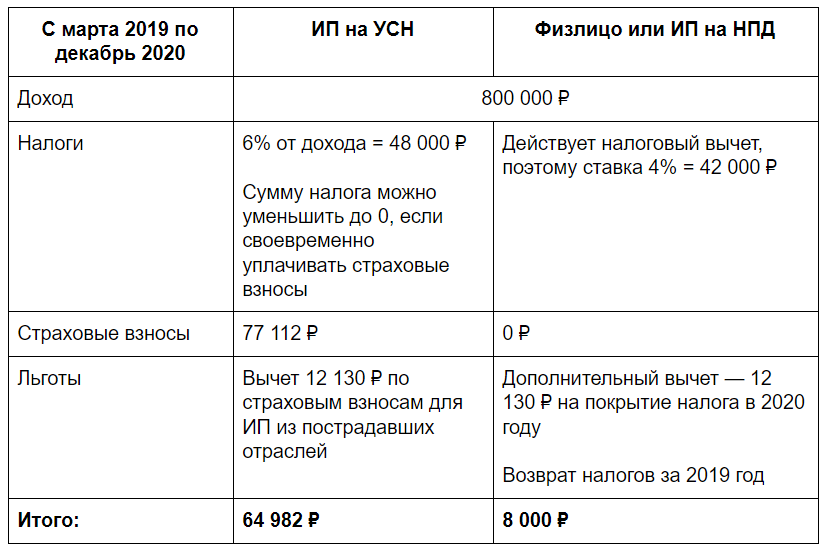

| УСН | Выручка | Начисление единого налога начинается в момент поступления денег в кассу или на счет предпринимателя. Если дохода в отчетном периоде не получено, платить в бюджет не нужно | Плательщики УСН должны в течение года совершать авансовые платежи. Правило закреплено пунктом 2 статьи 346. 21 НК РФ. Возникает обязанность после появления первых расчетных данных. 21 НК РФ. Возникает обязанность после появления первых расчетных данных.Допустим, предприниматель зарегистрировался 15 февраля 2018 года. Информация о квартальной выручке у него появится не ранее 1 апреля. Авансовый платеж потребуется внести до 25 числа того же месяца. При этом факт получения дохода за меньший период во внимание принимать не нужно |

| Чистый доход | Налоговые обязательства будут возникать по мере образования дохода, то есть превышения выручкой коммерческих затрат. Освобождения от платежей не предусмотрено даже при убытках. В любом случае коммерсант платит в бюджет не менее 1% от валового дохода (п. 6 статьи 346.18 НК РФ) | ||

| ОСНО | Общая система предполагает удержание сразу нескольких налогов. Коммерсант обязан перечислять в бюджет разницу между исходящим и входным НДС. Если по итогам квартала образовалась переплата, территориальный орган организует ее возврат (зачет). Платить НДС предписывается равными долями до 25 числа месяца. Рассмотрим порядок перечислений за 2 квартал 2018 года. Согласно п. 1 статьи 174 НК РФ крайними датами переводов станут: 25 июля Норма предполагает перенос срока при выпадении окончательной даты на выходной или праздник. С дохода бизнесмен отчисляет НДФЛ. Обязанность возникает только при положительном результате коммерческой деятельности. Авансовые взносы необходимо делать по итогам квартала до 15 числа (статья 227 НК РФ) | Предприниматели не теряют статуса физического лица, а потому налог на имущество платят в общем порядке до 1 декабря. Квитанции высылает территориальная инспекция на основе утвержденной кадастровой стоимости объектов. Моментом возникновения обязательств является регистрация имущества на имя ИП | |

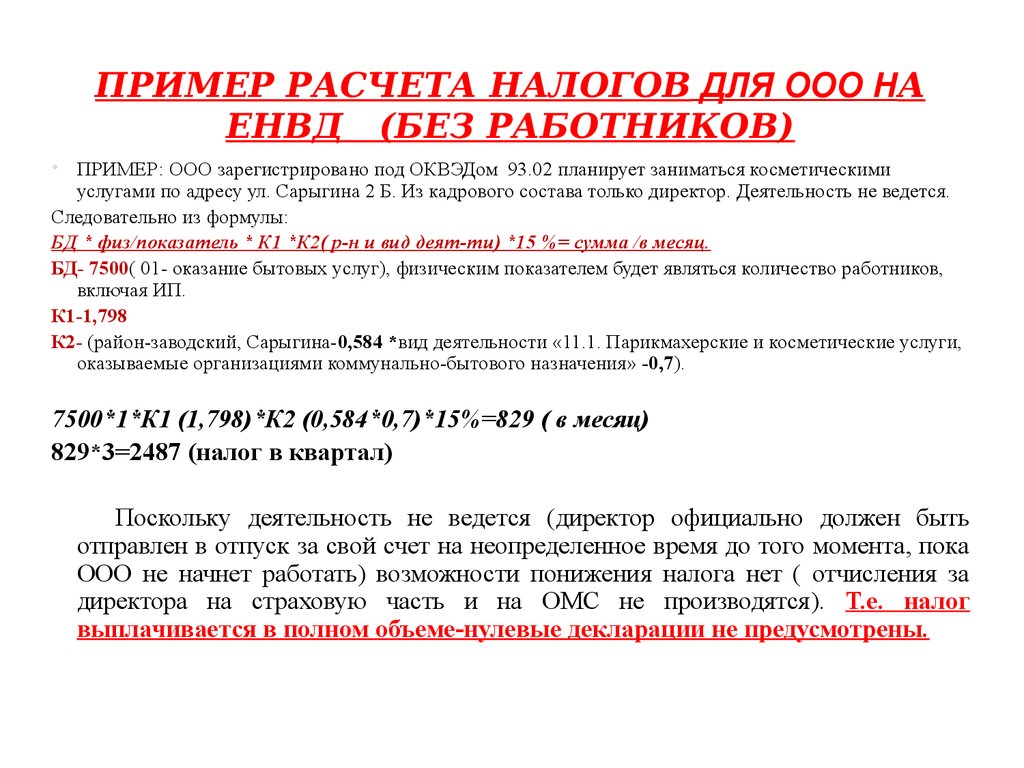

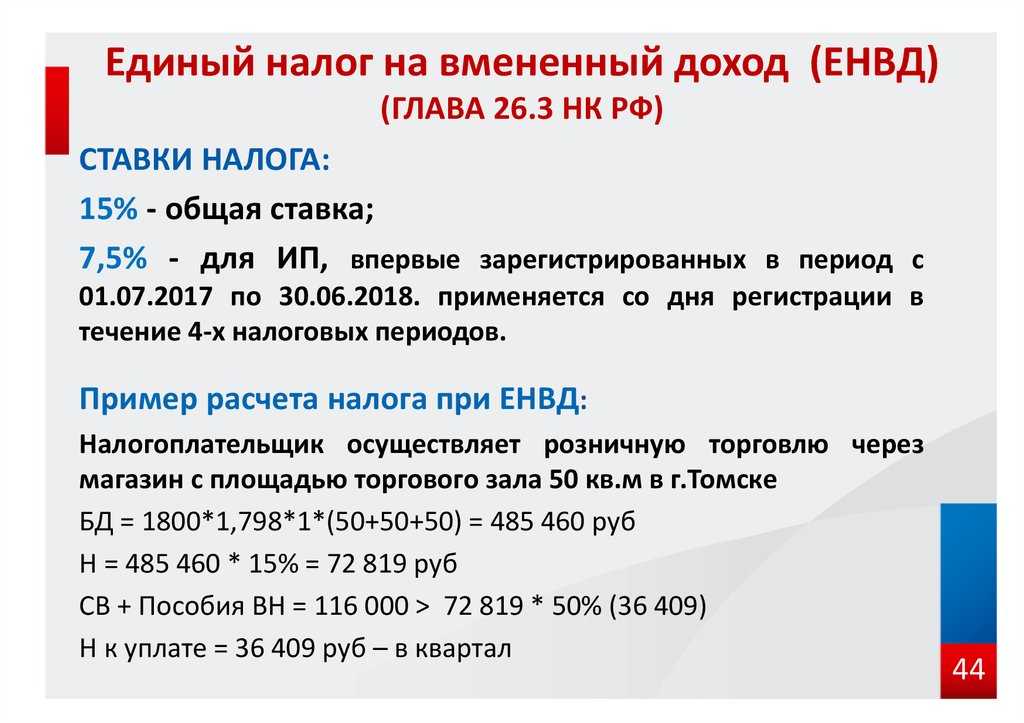

| ЕНВД | Платить налог предприниматели обязаны с момента появления физического показателя. Зачисление средств на счет или в кассу значения не имеет. Конечной датой расчетов является 25-е число месяца, следующего за отчетным кварталом (статья 3 46.32 НК РФ) Зачисление средств на счет или в кассу значения не имеет. Конечной датой расчетов является 25-е число месяца, следующего за отчетным кварталом (статья 3 46.32 НК РФ) | Днем возникновения обязанности может служить дата договора аренды, постановки транспорта на учет или найма штатного работника. Точка отсчета зависит от особенностей физического показателя (статья 3 46.29 НК РФ | |

| ПСН | Обязанность рассчитаться с бюджетом у налогоплательщика возникает по факту покупки патента. Если период меньше полугода, сумму придется внести сразу. В остальных случаях допускается рассрочка. Треть стоимости необходимо перечислить не позднее 90 суток со дня выдачи патента. Остаток вносят до истечения срока документа | Значение имеет период осуществления деятельности и потенциальный доход (статья 346.51 НК РФ) | |

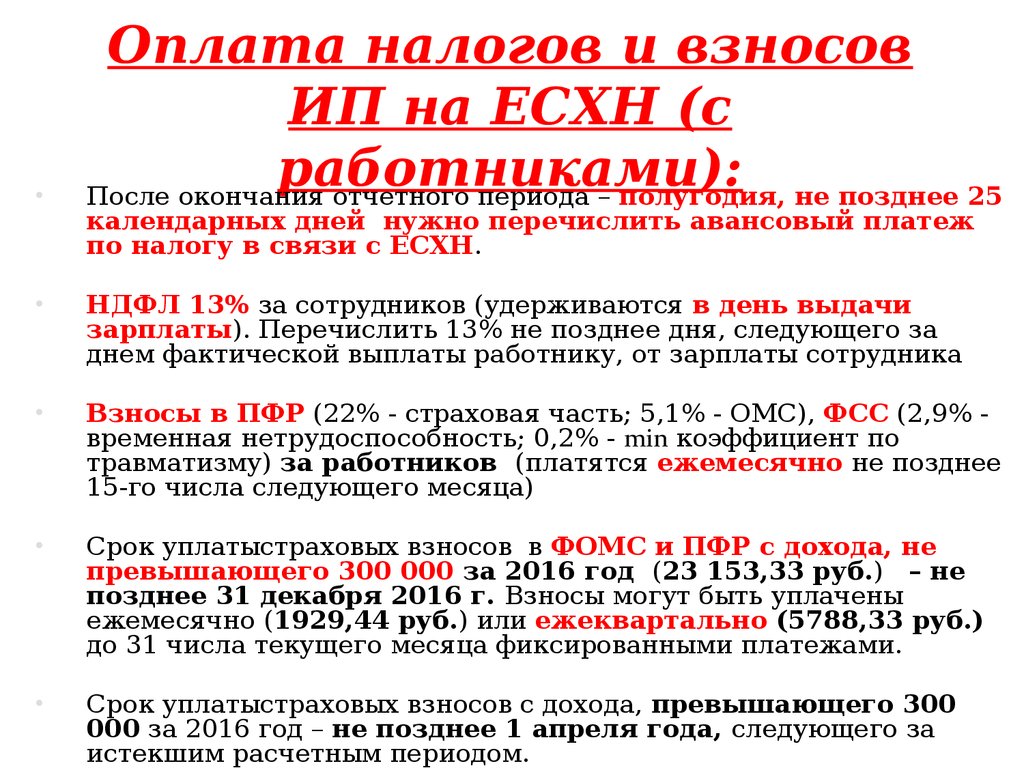

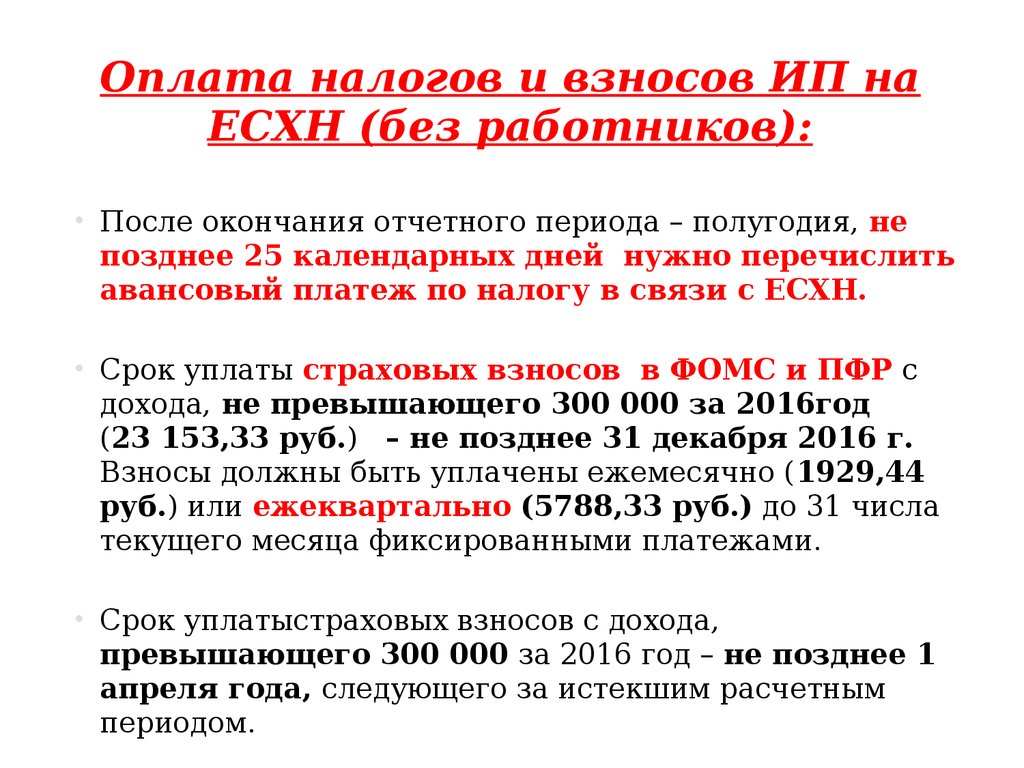

| ЕСХН | Статья 346.6 НК РФ связывает налоговые обязательства плательщиков с фактическим доходом. Режим предусматривает авансовые платежи – до 25 числа после завершения полугодия. Окончательный расчет с бюджетом производится не позднее 31 марта Окончательный расчет с бюджетом производится не позднее 31 марта | Норма разрешает принимать к учету убыток, полученный в прошлые годы. Если потери покроют прибыль текущего периода, платить в бюджет не придется | |

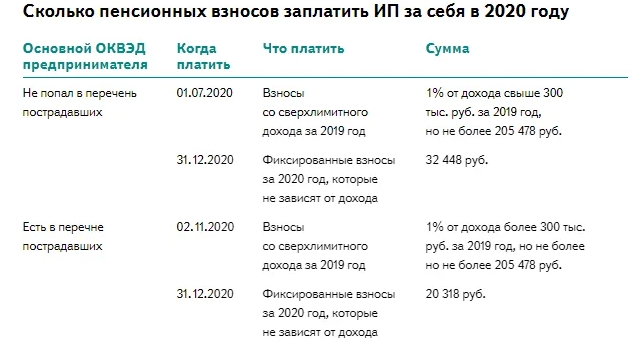

В завершение обратим внимание, что фиксированные страховые взносы предпринимателям начисляют с момента внесения записи в ЕГРИП. От выбранной налоговой системы они не зависят. Годовой доход коммерсанта влияет только на размер дополнительных платежей (статья 430 НК РФ). Порядок удержания сборов на работников несколько отличается. Отчисления необходимо делать при выплатах по трудовым или гражданско-правовым договорам.

налоговый день скоро. Вот что вам нужно знать о подаче налоговой декларации за 2021 год

Стремительная инфляция. Война на Украине. Очередной рост случаев Covid. В этом году так много всего произошло, что было трудно сосредоточиться на таких вещах, как подача налоговой декларации.

Очередной рост случаев Covid. В этом году так много всего произошло, что было трудно сосредоточиться на таких вещах, как подача налоговой декларации.

Тем не менее, IRS по-прежнему ожидает, что вы подадите декларацию за 2021 год и заплатите всю задолженность до крайнего срока подачи, который для большинства налогоплательщиков наступает в понедельник, 18 апреля.

Если вы еще не подали заявку, вот ответы на некоторые ключевые вопросы, которые помогут вам в этом процессе:

В идеале да. Но если это окажется трудным — или вы просто не в настроении — бросьте то, что вы делаете в эту минуту, и подайте заявку на автоматическое продление на шесть месяцев, используя форму 4868.

Но если это окажется трудным — или вы просто не в настроении — бросьте то, что вы делаете в эту минуту, и подайте заявку на автоматическое продление на шесть месяцев, используя форму 4868.

Конечно, есть налогоплательщики, крайний срок подачи которых истекает 18 апреля. К ним относятся жители штатов Мэн и Массачусетс, официальная дата подачи которых — 19 апреля. Крайний срок подачи документов — на месяц или более позже для людей, проживающих в зонах бедствия, объявленных на федеральном уровне. а также налогоплательщиков США, проживающих за пределами США на 18 апреля.

Для большинства людей вы должны заплатить все оставшиеся подоходные налоги за 2021 год, которые вы все еще должны уплатить, до крайнего срока подачи 18 апреля, даже если вы получите автоматическое продление на шесть месяцев для подачи .

Вам придется заплатить даже больше, чем вы должны, потому что вы получите штрафы и проценты.

Если вы действительно не можете позволить себе платить вовремя, и у вас есть веская причина для этого, вы можете обратиться в IRS, приложив заявление к своей налоговой декларации при подаче декларации. Если IRS примет ваше объяснение, оно может отменить штраф за просрочку платежа. Как минимум, вам нужно показать, что ваша неуплата не является результатом «умышленного пренебрежения».

Чтобы показать это, постарайтесь заплатить столько, сколько сможете, когда подаете заявку, даже если это не весь баланс. Если это невозможно, и вы действительно отстаете, вы можете разработать план погашения с IRS.

Если это невозможно, и вы действительно отстаете, вы можете разработать план погашения с IRS.

Если вы подаете точную декларацию в электронном виде и вам причитается возмещение, IRS, скорее всего, отправит вам эти деньги или перечислит их на ваш банковский счет в течение 21 дня после получения вашей декларации.

Вы можете проверить состояние дел с помощью онлайн-инструмента IRS. Где мой возврат?

Если по закону вы не обязаны подавать налоговую декларацию за 2021 год, потому что ваш доход был слишком низким, вы можете подать декларацию в любом случае, поскольку вам, вероятно, причитается возмещение благодаря расширенному налоговому кредиту на детей и другим налоговым льготам, которые вы имеете право требовать, даже если вы не должны платить подоходный налог.

Это зависит. Если вы работали из штата, отличного от того, где находится ваш работодатель, на вас могут распространяться правила подоходного налога двух или более штатов.

По крайней мере, вам, вероятно, придется подать более одной налоговой декларации штата за 2021 год, что обойдется вам дороже, если вы будете платить кому-то другому за подготовку налогов.

А в некоторых случаях — в основном в пяти штатах, где действуют так называемые правила удобства — вы можете даже облагаться двойным налогом на один и тот же доход.

(Подробнее здесь.)

Хорошие новости: вы , а не , воображаете вещи. Налоговый вычет на детей вызывает головную боль как у подателей налоговых деклараций, так и у налоговиков.

Только на 2021 год было внесено множество временных изменений в налоговый вычет на детей. Для начала он был повышен до 3600 долларов на ребенка в возрасте до 5 лет и до 3000 долларов на ребенка в возрасте от 6 до 17 лет.

cms.cnn.com/_components/paragraph/instances/paragraph_115E7F99-D6AD-E293-4A38-E5AE08B61EA9@published» data-editable=»text» data-component-name=»paragraph»>Он также был временно полностью возмещен на 2021 год, что означает, что вы можете получить максимальную сумму кредита, даже если она превышает ваши обязательства по федеральному подоходному налогу.

Но вот где возникает настоящая путаница: IRS, вероятно, уже отправил вам половину кредита, на который вы имеете право (на шесть месяцев), посредством ежемесячных чеков, рассылаемых в период с июля по декабрь.

Вы должны были получить письмо от IRS за последние пару месяцев с подробным описанием того, что вам уже заплатили. Это сумма, которую вам нужно будет сообщить по возвращении. И тогда вам придется потребовать другую половину причитающегося вам кредита, которую вы получите в виде возмещения.

Это сумма, которую вам нужно будет сообщить по возвращении. И тогда вам придется потребовать другую половину причитающегося вам кредита, которую вы получите в виде возмещения.

(Подробнее здесь.)

IRS недавно разослала письмо 6475 налогоплательщикам, получившим стимулирующий платеж третьего раунда, которое агентство начало рассылать в марте 2021 года.

Adobe Stock

Вот когда вы должны нанять налогового профессионала

Хотя платеж не облагается налогом, вы должны указать номер из этого письма в своей декларации за 2021 год. Последнее, чего вы хотите, — это расхождения между записями IRS и тем, что указано в вашей декларации. Это приведет к задержкам в обработке вашего возврата и выдаче возмещения.

Последнее, чего вы хотите, — это расхождения между записями IRS и тем, что указано в вашей декларации. Это приведет к задержкам в обработке вашего возврата и выдаче возмещения.

И вы захотите использовать это число, чтобы выяснить, действительно ли IRS должно вам больше в виде скидки на восстановление после того, как вы подсчитаете, какую большую сумму стимулирующего платежа вы должны получить на основе вашего фактического дохода в 2021 году. Налогоплательщики, которые в 2021 году заработали меньше, чем в 2020 году, могут иметь право на получение большего количества денег. То же самое касается тех, у кого в прошлом году родился ребенок. А для налогоплательщиков с очень низким доходом, которые не получили никаких платежей, подача декларации сейчас — это ваш шанс потребовать ее.

cms.cnn.com/_components/paragraph/instances/paragraph_B348E91E-5304-9635-92A1-E5FB0BEF1C64@published» data-editable=»text» data-component-name=»paragraph»>Это зависит.

Просто покупка и хранение криптовалют не облагаются налогом.

Но если вы продали криптовалюту, использовали ее для покупки чего-либо или получили оплату в криптовалюте, это облагаемые налогом события, о которых необходимо сообщать.

Adobe Stock

Способ в последнюю минуту снизить налоги в 2021 году вплоть до налогового дня.

Виртуальные валюты облагаются налогом как собственность или как инвестиция, когда вы продаете им. Чтобы сделать ситуацию еще более запутанной, использование их для покупки чего-либо технически считается продажей. Таким образом, вы будете облагаться налогом на прирост капитала при их продаже.

Чтобы сделать ситуацию еще более запутанной, использование их для покупки чего-либо технически считается продажей. Таким образом, вы будете облагаться налогом на прирост капитала при их продаже.

С другой стороны, если вам платят биткойнов или другой криптовалюты, это будет рассматриваться как налогооблагаемый доход для вас. Так же как и доход, полученный от майнинга или стейкинга.

А начиная со следующего года ваша криптоактивность будет подлежать сторонней отчетности — это означает, что и вы, и IRS будете получать одни и те же налоговые формы, сообщающие о ваших продажах и доходах.

cms.cnn.com/_components/paragraph/instances/paragraph_788BB35B-223E-54D5-2F33-F5D3C0DB8FF8@published» data-editable=»text» data-component-name=»paragraph»>Налогоплательщикам и налоговым профессионалам было очень трудно связаться с IRS по телефону, потому что агентство слишком недоукомплектовано персоналом, чтобы справиться с большим количеством звонков.

Если вы уже потратили время на изучение информационных ресурсов на сайте IRS.gov, чтобы найти ответ на свой вопрос, вы можете рассмотреть возможность личного посещения ближайшего к вам Центра помощи налогоплательщикам.

Обычно вам нужно записаться на прием в будний день. Но IRS объявила, что многие из ее центров помощи налогоплательщикам будут открыты для посетителей во вторую субботу каждого месяца до мая. Здесь вы можете найти местный офис. Сначала позвоните, чтобы убедиться, что они будут открыты в тот день, когда вы хотите пойти.

Но IRS объявила, что многие из ее центров помощи налогоплательщикам будут открыты для посетителей во вторую субботу каждого месяца до мая. Здесь вы можете найти местный офис. Сначала позвоните, чтобы убедиться, что они будут открыты в тот день, когда вы хотите пойти.

Возможны честные ошибки. Но помните: вы несете ответственность за информацию о вашем возвращении. Поэтому просмотрите работу вашего налогового инспектора, прежде чем подписывать ее.

Министерство юстиции США также предостерегает потребителей работать только с кем-то авторитетным и компетентным. В противном случае вы можете быть привлечены к ответственности за неуплаченные налоги, штрафы и пени.

Контрольные признаки того, что составитель может вас обмануть: они просят вас подписать пустую декларацию, не позволяют вам просмотреть ее перед подачей или хотят внести возмещение способом, который вы не понимаете.

DOR: Предполагаемый налог

ДОР

Индивидуальные подоходные налоги

Платежи и выставление счетов

- Текущий:

Приблизительный налог

Расчетный налог

Система подоходного налога штата Индиана — это система «плати по мере использования». Многие налогоплательщики имеют достаточно налогов, удерживаемых из их доходов в течение года, чтобы покрыть их общую сумму налога на конец года. Кроме того, некоторые налогоплательщики могут сделать расчетные налоговые платежи, чтобы уменьшить сумму, причитающуюся при подаче налоговой декларации. Однако, если у вас нет налогов, удержанных из вашего дохода, или если у вас недостаточно налогов, удержанных из вашего дохода, вы можете быть обязаны уплатить штраф за недоплату расчетного налога.

Многие налогоплательщики имеют достаточно налогов, удерживаемых из их доходов в течение года, чтобы покрыть их общую сумму налога на конец года. Кроме того, некоторые налогоплательщики могут сделать расчетные налоговые платежи, чтобы уменьшить сумму, причитающуюся при подаче налоговой декларации. Однако, если у вас нет налогов, удержанных из вашего дохода, или если у вас недостаточно налогов, удержанных из вашего дохода, вы можете быть обязаны уплатить штраф за недоплату расчетного налога.

Как правило, если вы должны 1000 долларов США или более в виде налога штата или округа за год, который не покрывается подоходным налогом, вам необходимо производить расчетные налоговые платежи в течение года.

Предполагаемые платежи по налогам подлежат уплате:

- 15 апреля

- 15 июня

- 15 сентября

- 15 января следующего года.

Если срок оплаты выпадает на национальный или государственный праздник, субботу или воскресенье, то платеж необходимо произвести через Интернет или отправить по почте на следующий рабочий день.

Расчётные налоговые платежи могут быть произведены одним из следующих способов:

- С использованием распечатанного налогового ваучера, выданного Департаментом доходов штата Индиана (DOR) для налогоплательщиков, ранее уплачивавших расчётный налог;

- Оплата онлайн; или

- Заполнив форму ES-40 и отправив ее по почте вместе с платежом.

Вы можете найти причитающуюся сумму и оплатить ее онлайн с помощью электронной платежной системы intime.dor.in.gov.

Штрафы за недоплату расчетных налогов

На вас может быть наложен этот штраф, если вы обязаны уплачивать расчетные налоговые платежи и:

- Вы не производили расчетных налоговых платежей;

- Вы не уплатили достаточно расчетного налога;

- Вы не внесли платежи вовремя; или

- Общая сумма ваших зачетов, включая предполагаемые налоговые платежи, составляет менее 90 % налога, причитающегося за этот год, или 100 % налога, причитающегося за прошлый год (110 % налога за прошлый год, если ваш федеральный скорректированный валовой доход превышает 150 000 долларов США, если вы являетесь одиноким подателем или состоите в браке и подаете документы вместе, или более 75 000 долларов США, если вы состоите в браке и подаете документы отдельно).

DOR налагает штраф в размере 10% от суммы недоплаты за каждый период рассрочки.

Если какая-либо из этих ситуаций относится к вам, вы должны заполнить форму IT-2210 или IT-2210A.

Таблица IT-2210 используется по одной из двух причин:

- Чтобы помочь вам рассчитать размер штрафа, который вы должны заплатить за неуплату налогов в течение года, или

- Чтобы показать, что вы заплатили достаточно налогов в течение года, чтобы быть освобожденными от штрафа.

Вы должны заполнить форму IT-2210, если:

- Сумма, которую вы должны за налоговый год после зачета, составляет 1000 долларов США или более. Сумма, которую вы должны, указана в форме IT-40 и форме IT-40PNR, строка 15 минус строка 14, или

- Вы недоплатили минимальную сумму, причитающуюся за один или несколько периодов рассрочки. Это верно, даже если вы должны вернуть деньги.

Лица, которые обязаны платить расчетные налоги, должны равномерно распределять платежи в течение года.

Полностью рассчитаться с государством плательщик обязан в течение следующего отчетного периода.

Полностью рассчитаться с государством плательщик обязан в течение следующего отчетного периода.