Можно ли оформлять один приходный кассовый ордер. Кассовый чек или приходный ордер

Между приходным ордером и кассовым чеком существенная разница

Организации, оказывающие услуги, часто путают потребителя, выдавая то кассовый чек, то приходный ордер.

Организации, оказывающие услуги, часто путают потребителя, выдавая то кассовый чек, то приходный ордер.Случается, в поликлинике или на автостоянке выдают и чек, и кассовый ордер. Неискушенному обывателю приходный кассовый ордер даже больше нравится, так как на нем присутствует печать организации. Но между кассовым чеком и приходным кассовым ордером существенная разница, и они вовсе не взаимозаменяемы, как это думают некоторые продавцы и потребители.

Так появляются чекиИтак, согласно пункту 1 Постановления Правительства РФ от 07.08.98 №904, денежные расчеты с населением при осуществлении торговых операций или при оказании услуг на территории РФ производятся всеми организациями и предпринимателями с обязательным применением контрольно-кассовых машин (ККМ). Существует Постановление Правительства РФ от 03.09.98 №1027, в котором указан перечень отдельных категорий организаций и предпринимателей, которые в силу специфики своей деятельности или особенностей местонахождения могут осуществлять денежные расчеты с населением без применения ККМ. В этот перечень входят продажа газет и журналов, ценных бумаг, лотерейных билетов, проездных билетов в общественном транспорте, обеспечение питанием в общеобразовательных школах, торговля на рынках, с ручных тележек, из цистерн, с лотков и т.д. Этот список весьма ограничен и не допускает торговлю или предоставление услуг в других местах без применения ККМ.На чеке, который кассир вручает покупателю, должны быть следующие обязательные реквизиты: наименование организации, ИНН организации, заводской номер ККМ, порядковый номер чека, дата и время покупки, стоимость покупки, признак фискального режима. Кассовый чек представляет собой упрощенную форму публичного договора купли-продажи или договора о предоставлении услуг. Эта форма регулируется Гражданским кодексом. Наличие кассового чека подразумевает передачу товара или оказание услуги.

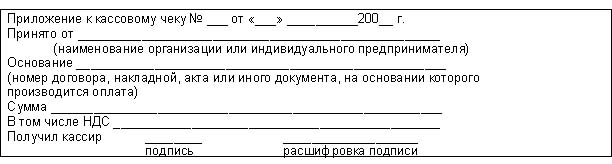

Назначение ордераТеперь давайте выясним, что собой представляет приходный кассовый ордер. Это документ, который применяется в случае проведения наличных расчетов исключительно между двумя юридическими лицами. Письмо Центрального Банка РФ от 22.09.93 №40 указывает, что на приходном кассовом ордере должны быть следующие обязательные реквизиты: наименование организации получателя, ИНН организации, номер ордера, наименование организации плательщика, сумма цифрами и прописью, сумма НДС и налога с продаж, дата, подпись кассира и бухгалтера, печать организации. Приходный кассовый ордер не заменяет собой договора и накладной. Этот документ подтверждает факт оплаты товара или услуги. Товар или услуги могут быть предоставлены ранее или позднее факта оплаты.

Юрлицам не поздоровитсяДля частного лица, оплатившего товар или услугу, нет принципиальной разницы в том, что за кассовый документ у него на руках. Если только ему не придется обращаться в суд с претензиями к качеству покупки. А вот предприятие может от незнания законодательства пострадать значительно. Отсутствие хотя бы одного из реквизитов на кассовом чеке влечет за собой, согласно Закону Российской Федерации от 18.06.93 №5215-1 и Определению Конституционного суда от 01.04.99, наложение штрафных санкций на предприятие в размере от 28,6 до 57,1 МРОТ.Из этого следует, что организация, выдавшая вместо кассового чека приходный кассовый ордер, нарушила как минимум законодательство о применении ККМ. И в этом случае она подпадает под ответственность за ведение денежных расчетов с населением без применения контрольно-кассовых машин, которая установлена вышеуказанными законодательными актами.За подобное правонарушение, которое считается не налоговым, а административным, установлен штраф в размере от 50 до 100 МРОТ.

МАТЕРИАЛЫ ПОЛОСЫ Подготовила Евгения Котова, генеральный директор ООО "Аудит-Эврика"

www.dp.ru

Можно ли оформлять один приходный кассовый ордер

Можно ли оформлять 1 приходный кассовый ордер на все поступления денежных средств за день на основании журнала кассира-операциониста? Обязательно ли выдавать квитанцию к ПКО покупателям?

Да, можно оформлять один приходный кассовый ордер.

Однако, ответ на вопрос о том, сколько ордеров Вам придется выписывать к журналу кассира-операциониста, зависит от того, выписываете ли Вы приходные ордера при расчетах за проданные товары (услуги) юридическим лицам.

При продаже за наличный расчет гражданам выдается только кассовый чек. А вот в отношении оформления ПКО при продаже юридическим лицам есть две точки зрения. Некоторые эксперты считают, что достаточно выдать кассовый чек. Другие - что при расчетах наличными с организациями продавец, кроме чека ККТ, обязан выдать квитанцию к приходному кассовому ордеру.

При использовании второго варианта сумма, отраженная в Z-отчете, будет подтверждена несколькими приходными кассовыми ордерами: один на выручку от населения и по одному на каждое поступление денег от организаций и предпринимателей.

Обоснование позиции в рекомендациях Системы Главбух

Нужно ли оформлять приходный кассовый ордер при получении наличных денег от организаций-покупателей

По данному вопросу есть две точки зрения. Более правильным будет вариант, когда при получении наличной выручки от организаций и предпринимателей организация пробьет кассовый чек и выпишет приходный кассовый ордер.

С одной стороны, продавцу достаточно выдать кассовый чек (п. 1 ст. 2 Закона от 22 мая 2003 г. № 54-ФЗ). При этом продавец не обязан выдавать организации-клиенту отдельный приходный кассовый ордер при получении от нее наличных денег. Достаточно оформить один приходный ордер в конце дня на всю сумму выручки (п. 11 Методических рекомендаций, утвержденных письмом Банка России от 18 августа 1993 г. № 51). Косвенно эту точку зрения подтверждает Минфин России (см., например, письма от 20 мая 2005 г. № 03-04-11/116, от 4 октября 2005 г. № 03-04-04/03).

С другой стороны, можно сделать вывод, что пункт 11 Методических рекомендаций, утвержденных письмом Банка России от 18 августа 1993 г. № 51, позволяющий оформлять один приходный кассовый ордер в конце дня на всю сумму выручки, распространяется только на случаи расчетов с населением (п. 1 Методических рекомендаций, утвержденных письмом Банка России от 18 августа 1993 г. № 51). При расчетах наличными с организациями продавец, кроме чека ККТ, обязан выдать квитанцию к приходному кассовому ордеру. Это следует из пункта 1 статьи 2 Закона от 22 мая 2003 г. № 54-ФЗ и пункта 4.1Указания Банка России от 11 марта 2014 г. № 3210-У. Аналогичной позиции придерживается налоговая служба (см., например, письма УФНС России по г. Москве от 22 июня 2005 г. № 22-12/44690, УМНС по г. Москве от 20 октября 2003 г. № 29-12/58566 и от 23 июля 2003 г. № 29-08/41041).

Следовательно, при расчетах наличными с организациями и предпринимателями пробейте кассовый чек и выпишите приходный кассовый ордер. А на выручку, поступившую от населения, оформите один общий приходный кассовый ордер в конце рабочего дня (смены).

При использовании второго варианта сумма, отраженная в Z-отчете, будет подтверждена несколькими приходными кассовыми ордерами: один на выручку от населения и по одному на каждое поступление денег от организаций и предпринимателей.

Как вести кассовую книгу (форма № КО-4)

Ведение книги в главной кассе

Независимо от количества операционных касс в организации ведется кассовая книга, в которой отражаются все операции по главной кассе (п. 4.6 указания Банка России от 11 марта 2014 г. № 3210-У).

При этом в течение дня движение денег в операционных кассах отражается не в кассовой книге, а в журнале кассира-операциониста по форме № КМ-4, который ведется по каждой ККТ. Затем наличная выручка из операционных касс передается в главную кассу организации. Записи в кассовой книге делаются сотрудниками главной кассы на основании приходных кассовых ордеров по форме № КО-1, составленных в свою очередь на основании контрольных лент ККТ операционных касс.

Это следует из абзаца 3 пункта 4.6, пункта 5.2 указания Банка России от 11 марта 2014 г. № 3210-У, указаний, утвержденных постановлением Госкомстата России от 25 декабря 1998 г. № 132.

Отраженные в кассовой книге данные о поступлении и расходовании наличных денег должны соответствовать оборотам по счету 50 «Касса». Это следует из Инструкции к плану счетов (счет 50) и абзаца 5 пункта 4.6 указания Банка России от 11 марта 2014 г. № 3210-У.

Отражение суммы Z-отчета в кассовой книге

Ситуация: нужно ли отражать в кассовой книге всю итоговую сумму Z-отчета, если часть выручки поступила от покупателей по пластиковым картам

Нет, не нужно.

При расчетах с использованием платежных карт организация должна применять ККТ и выдавать покупателям кассовые чеки (п. 1 ст. 2 Закона от 22 мая 2003 г. № 54-ФЗ). Но поскольку выручка от таких операций поступает не в кассу, а на расчетный счет организации, в кассовой книге ее отражать не нужно.

В кассовых чеках, пробитых при поступлении выручки по платежным картам, должны быть отметки о получении безналичных платежей. Суммы, поступившие по таким кассовым чекам, отражаются в Z-отчетах отдельной строкой (см., например, письмо УФНС РФ по г. Москве от 28 марта 2005 г. № 22-12/19995). Если сумма наличной выручки, отраженная в главной кассе, отличается от итоговой суммы Z-отчета на сумму входящих в нее безналичных платежей, то это означает, что наличные деньги оприходованы правильно.

Аналогичная точка зрения, в частности, отражена в письме УФНС России по г. Москве от 11 мая 2006 г. № 09-24/038509.

www.26-2.ru

Приходный ордер или кассовый чек

Факт оплаты подтвержден только приходным ордером

оплату продукции за наличный расчет в связи с тем, что кассовые чеки отсутствуют. Суд указал, что чеки контрольно-кассовой техники не являются единственным документом, подтверждающим осуществление расчетов наличными денежными средствами. В соответствии с пунктом 13 Порядка ведения кассовых операций в Российской Федерации, утвержденного Центральным банком РФ 22.09.1993 N 40, квитанция к приходному кассовому ордеру также является документом, подтверждающим факт внесения наличных денежных средств в кассу контрагента. Такой же позиции придерживаются ФАС Центрального округа в своем Постановлении от 28.10.2009 N А62-5298/2008, ФАС Дальневосточного округа в Постановлении от 30.01.2008 N Ф03-А80/07-2/6039 и другие суды.

Министерство финансов РФ в письме от 04.12.2003 N 04-03-11/99 “О порядке вычета налога на добавленную стоимость” устанавливает, что при отсутствии кассового чека у налогоплательщика не имеется достаточных оснований утверждать, что сумма НДС им фактически оплачена, несмотря на наличие счета-фактуры и квитанции к приходному кассовому ордеру.

Приходный ордер против кассового чека

Рассматриваемый нами вопрос: можно ли принять к налоговому вычету НДС при отсутствии кассового чека поставщика, появился у налогоплательщиков после введения в действие Закона № 54-ФЗ. Этот Закон внес новое требование в порядок наличных расчетов: организации и индивидуальные [advert=99]предприниматели[/advert], реализующие товары (работы, услуги) за наличный расчет, должны применять ККТ и выдавать своим покупателям кассовый чек. Однако на практике некоторые поставщики вместе с кассовым чеком выдают своим покупателям приходные кассовые ордера. Учитывая, что в кассовом чеке выделение суммы НДС не является обязательным (ст. 168 НК РФ), а в приходном кассовом ордере предусмотрено выделение сумм налога, многие налогоплательщики для подтверждения уплаты налога поставщикам предоставляют последний документ. Отметим также, что ст. 2 Закона № 54-ФЗ предусматривает ряд случаев, в которых применение ККТ не требуется. Во-первых, оказывая услуги населению, организации и предприниматели могут ограничиться выдачей бланков строгой [advert=80]отчетности[/advert]. Во-вторых, можно не применять кассовый аппарат, если продавец свою деятельность осуществляет в отдаленных или труднодоступных местностях. Не предусмотрено применение ККТ при продаже газет и журналов, ценных бумаг, лотерейных билетов, при торговле на рынках, ярмарках и в ряде других случаев (п. 3 ст. 2 Закона № 54-ФЗ).

Позиция налоговой службы по вопросу принятия НДС при отсутствии кассового чека изложена в письме МНС России от 10.10.03 № 03-1-08/2963/11-АЛ268 “О порядке выставления счетов-фактур и налоговых вычетах по налогу на добавленную стоимость в связи с принятием Федерального закона от 22.05.03 № 54-ФЗ”. В этом письме, в частности, указано, что вычет по НДС можно производить только при наличии счетов-фактур и кассовых чеков с выделенной суммой налога. Как видно, налоговые органы предъявляют два дополнительных ограничения, которые не позволяют налогоплательщику принять к вычету суммы налога:

Приходный кассовый ордер (форма КО-1, бланк)

Применяется для оформления поступления наличных денег в кассу организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники. Приходный кассовый ордер выписывается в одном экземпляре работником бухгалтерии, подписывается главным бухгалтером или лицом, на это уполномоченным.

Квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе.

Квитанция к приходному кассовому ордеру

Квитанция приходного кассового ордера является первичным документом, подтверждающим факт приема денег кассиром от контрагента, сотрудника, учредителя (участника, собственника). Сам ордер и квитанция к приходному кассовому ордеру бланк имеют общий (квитанция — это отрывная часть документа-формы КО-1).

А вот в самих нормативных актах, в которых описывается порядок составления кассовых первичных документов (в постановлении № 88 и указании Банка России № 3210-У) говорится о том, что печать должна стоять и на квитанции, и на самом ордере. При этом многие считают квитанцию к ордеру с половиной печати недействительной.

Как правильно оформлять ПКО и РКО? Основные требования

В кассовой книге ведётся учёт всех кассовых операций. Если предполагается использовать бумажных вариант книги, то необходимо её опечатать (то есть прошить, пронумеровать и заверить экземпляр подписями главного бухгалтера и руководителя). При неполном заполнении свободное место на листе перечёркивается. В конце рабочего дня подводится общий итог расходным документам и общий итог по приходным; рассчитывается остаток. Обязанность ведения кассовой книги берёт на себя бухгалтер. Книга может оформляться как в бумажном, так и электронном виде. Образец книги представлен ниже. От ведения кассовой книги с 2014 индивидуальные предприниматели также освобождены.

Заполнение РКО производится по аналогии с ПКО. Указываются наименование организации (или инициалы ИП), сумма. В дательном падеже заносится Ф.И.О. сотрудника, которому выдаются средства (строка «Выдать»). Если наличные получает доверенное лицо, то рядом с фамилией работника ставятся его инициалы. Кассир проверяет правильность оформления и достоверность данных бланка. Сумма выдаётся полистно. Получатель получает деньги и ставит свою подпись в РКО. Ордер остаётся в кассе.

Когда можно выписывать приходно-кассовый ордер для ИП на УСН, нужен ли учет

БСО не подменяет ПКО. ПКО, в тоже время, не является бланком строгой отчетности. БСО имеет определенные реквизиты, перечисленные в законе от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт», которых нет у ПКО. ПКО — строго кассовый документ, оформляющий кассовую операцию.

Я — ИП на УСН. Работаю без кассового аппарата. Оказываю услуги по оценке имущества. Оплата услуг клиентами производится через банк, на основании выписанных мною счетов. Некоторые клиенты предлагают оплатить наличными. Могу ли я принять оплату наличными и выписать приходно — кассовый ордер? Должен ли я вести какой либо учет данных денежных средств и в какой форме? А так же сдавать эти деньги в банк на свой расчетный счет и как часто? В случае если я не имею право выписывать приходно — кассовый ордер, то существует ли иная возможность оплаты моих услуг наличными?

Приходный кассовый ордер скачать бланк 2017-2018 образцы

В строке «Сумма» записывают сумму денежных средств, которые поступают в кассу. При этом рубли указывают прописью с заглавной буквы и с начала строки, а копейки — цифрами. Если после написания суммы в рублях в строке осталось свободное место, то его прочеркивают.

Заполнение строк приходного кассового ордера производится следующим образом.«Принято от ________»:

- если деньги принимаются от работника организации (в которой составлен приходный кассовый ордер), то в этой строке указываются фамилия, имя и отчество этого работника в родительном падеже;

- если деньги принимаются от работника сторонней организации, то в этой строке пишем «Принято от «наименование организации» через «Фамилия, имя, отчество»».

В строке «Основание» указывается источник поступления наличных денег, т.е. отражается содержание финансовой операции.

Расчеты с покупателями: чек и приходник одновременно выдавать не надо

Дело в том, что Порядок ведения кассовых операций, а соответственно и порядок оформления кассовых документов (приходных и расходных ордеров) распространяется на случаи, когда речь идет о кассире, совершающем операции с наличными денежными средствами в специально оборудованном изолированном помещении, специально предназначенном для приема, выдачи и временного хранения наличных денег. При этом помещение кассы должно быть изолировано, а его двери во время совершения операций — заперты с внутренней стороны 1 . Обычно такое помещение называют центральной кассой.

По их мнению, такой вывод следует из п. 13 Порядка ведения кассовых операций в Российской Федерации, утвержденного решением совета директоров ЦБ России от 22 сентября 1993 г. N 40 (далее — Порядок ведения кассовых операций), который формально сохраняет свою силу и после вступления в силу Закона о ККТ. Согласно указанному документу прием наличных денег кассами предприятий производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом на это уполномоченным письменным распоряжением руководителя предприятия. О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата.

Приходный кассовый ордер для ИП: его значение и заполнение

Следует также рассмотреть предприятия, которые в своей работе применяют специальную технику (кассовый аппарат) с выдачей фискального чека. Например, магазин продуктов выдает своим покупателям кассовый чек. По окончании рабочего дня на основании контрольной ленты, содержащей информацию по каждому чеку, составляется один приходный кассовый ордер по форме строгой отчетности 0310001 на одну итоговую сумму. Отметим, что если ИП работает с кассовой техникой и обязан выдавать кассовые чеки, то даже в случае её поломки, он не имеет права выдать вместо фискального чека другой документ, подтверждающий оплату. В этом случае нужно приостановить работу до исправления неисправности. Это требование является законодательно регламентированным, и нарушать его нельзя.

- наличие всех необходимых подписей на ордере и их соответствие образцам, указанным в карточках. Карточки образцов всегда хранятся в кассе;

- сумма, указанная цифрами должна полностью соответствовать указанной прописью;

- после приема наличных кассир должен подписать ордер и поставить штамп или печать и передать квитанцию лицу, вносящему средства в кассу.

- внести запись по ПКО в кассовую книгу. Запись вносится по каждому ордеру.

Пособие для бухгалтера: как правильно заполнить приходный кассовый ордер

Кроме того, в случае предоставлении некачественных услуг или покупки бракованного товара, квитанция к приходному ордеру может использоваться для защиты прав потребителей в суде и послужит подтверждением того, что товар или услуга приобретены у конкретного продавца.

Приходный кассовый ордер относится к первичной учетной документации кассовых операций. Он подтверждает прием определенной денежной суммы в кассу организации. Для приходного ордера предусмотрен унифицированный бланк КО-1. Согласно «Порядку ведения кассовых операций в Российской Федерации», который был утвержден в 1993 году, кассы предприятий и индивидуальных предпринимателей имеют право принимать наличные средства только по приходному кассовому ордеру, который в обязательном порядке должен подписывать главный бухгалтер или лицо, обладающее этими полномочиями. Бланк ПКО (приходного кассового ордера) имеет две части: сам приходный ордер и отрывную квитанцию к приходному ордеру. При приеме наличных денег тот, кто их вносит, получает на руки в качестве подтверждения оплаты квитанцию к приходному ордеру с печатью организации, подписью ответственного лица и суммой, которая была внесена.

firstjurist.ru

Расчеты с покупателями: чек и приходник | CONSULTING.RU

Пархачева М. А.генеральный директор консалтинговой группы «Экон-Профи», член Научно-экспертного совета Палаты налоговых консультантов

Начало в выпусках: #230

Второй – лишний

Таким образом, порядок оформления расчетов с покупателями (клиентами) оформляется различными документами в зависимости от того, применяется или нет контрольно-кассовая техника при осуществлении тех или иных операций. В первом случае деньги получает кассир-операционист, он же выдает покупателю кассовый чек, а в конце рабочей смены все поступившие деньги сдает в центральную кассу по приходному кассовому ордеру. Во втором случае денежные средства поступают в центральную кассу организации, и покупателю выдают квитанцию к приходному кассовому ордеру. В любом случае покупатель получит только один документ, подтверждающий оплату товаров (работ, услуг): либо кассовый чек либо корешок приходного кассового ордера.

Отметим, что утверждение, что покупателю следует выдавать сразу два документа (чек и приходник), подтверждающих оплату товаров (работ, услуг), приведет к следующему: одна и та же операция будет оформлена дважды, и перед бухгалтером встанет вопрос, какой из двух документов следует заносить в кассовую книгу при учете поступающих средств и что делать с другим документом.

Сторонники позиции, предполагающей оформлять два документа, предлагают следующий выход из положения. Выданные организацией приходные кассовые ордера отражать в кассовой книге с пометкой "организации с выдачей кассового чека". А на конец рабочего дня – суммы дневной выручки организации по Z-отчету уменьшать на суммы, отраженные в приходных кассовых ордерах, выданных юридическим лицам.

Более того, выдав корешок приходного кассового ордера (одновременно пробив ту же сумму на контрольно-кассовой технике), организация вряд ли сможет в случае проверки доказать, что та же сумма отражена на чеке ККМ, поскольку все деньги в ней, как правило, обезличены. Это даст налоговым органам возможность "наказать" организацию за неприменение контрольно-кассовой техники. Процесс доказывания обратного может стать мучительным и долгим.

К тому же обратите внимание на то, что произойдет в такой ситуации с контрагентом, представитель которого будет иметь на руках и кассовый чек, и корешок приходного кассового ордера. Поскольку для составления авансового отчета ему достаточно одного документа, недобросовестный работник может "использовать" полученный кассовый чек и приобрести себе лично какие-то товары. Конечно, мы утрируем ситуацию, но в каких-то случаях она вполне вероятна.

Исходя из изложенного, на наш взгляд, организациям при наличных расчетах с юридическими лицами следует пробивать кассовый чек без составления приходных кассовых ордеров. И тем более – без выдачи корешка.

По данным приходного кассового ордера

Совсем другое дело – вопрос о том, как "отследить" взаиморасчеты с юридическими лицами и построить внутренний документооборот, чтобы были, как говорится, и волки сыты, и овцы целы. Но решать его столь кардинальными мерами, как оформление двух расчетных документов, просто опасно.

Проблема заключается в следующем. В общем случае продавцам товаров (работ, услуг) нужно отслеживать состояние расчетов по заключенным ими договорам, а кассовый чек, как указывалось выше, обезличен. Может сложиться такая ситуация, что, отгрузив товар (и отразив задолженность покупателя на счете 62 "Расчеты с покупателями и заказчиками" в корреспонденции со счетом 90 "Продажи"), бухгалтер не знает, как закрыть расчеты без оформления приходного кассового ордера, поскольку поступление наличных денежных средств не затрагивает состояния расчетов между юридическими лицами (в бухгалтерском учете на основании Z-отчета делается проводка по дебету счета 50 "Касса" и кредиту счета 90 "Продажи").

По нашему мнению, в сложившейся ситуации для построения внутреннего учета расчетов с покупателями товаров (работ, услуг) можно организовать соответствующий документооборот в зависимости от вида осуществляемой предпринимательской деятельности и закрепить его в учетной политике. В самом общем случае допустимо было бы в качестве документа, позволяющего учесть расчеты с покупателями, использовать данные бланка приходного кассового ордера (без корешка). Например, такой документ может иметь следующий вид:

Приведенный документ может быть выписан в нескольких экземплярах и выдаваться всем заинтересованным лицам. В частности, один экземпляр рекомендуется выдать покупателю товаров (работ, услуг), другой – останется у кассира и будет сдан в бухгалтерию вместе с Z-отчетом. Это позволит бухгалтеру (кассиру) корректно обработать поступившие документы и провести расчеты с юридическими лицами в нужном режиме (отразив поступление наличных денежных средств по дебету счета 50 «Касса» в корреспонденции со счетом 90 «Продажи» в части средств, поступивших от физических лиц, и в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками» в части средств, поступивших от юридических лиц).

Отметим, что с точки зрения ведения взаиморасчетов с юридическими лицами никаких проблем не возникает, если отгрузка товаров (выполнение работ, оказание услуг) и их оплата наличными денежными средствами (с применением контрольно-кассовой техники) происходят одновременно. Это связано с тем, что в таком случае обязательства сторон по заключенному договору выполнены, а значит, отсутствует необходимость вести какие-либо расчеты (в дополнение к выдаваемому покупателю-организации чеку по его требованию можно оформить и счет-фактуру).

Также не должно быть затруднений в случае, когда покупатель-организация вносит наличные денежные средства в качестве 100 %-ной предоплаты, поскольку поступление таких сумм, по нашему мнению, оформляется приходным кассовым ордером в ранее действовавшем порядке.

Более подробно о применении контрольно-кассовой техники можно прочитать к готовящейся к изданию книге «Контрольно-кассовая техника: новый порядок применения» (Пархачева М. А., Шеленков С. Н., Каминская Н. Л.), информация о которой представлена на сайте www.econ-profi.ru.

consulting.ru