Содержание

Как получить регистрационную карту и доступ в ЛК налогоплательщика

16 мая 2022

16.05

5 минут

5 мин.

11 100

370

1

Расскажем, что такое личный кабинет налогоплательщика для физических лиц, какие услуги предлагаются на сайте налогоплательщика, как получить доступ в ЛК налоговой и какие существуют способы для входа.

Статьи

Содержание статьи

Что такое Личный кабинет налогоплательщика

Как войти в Личный кабинет налоговой

Частые вопросы

Заключение эксперта:

Что такое Личный кабинет налогоплательщика

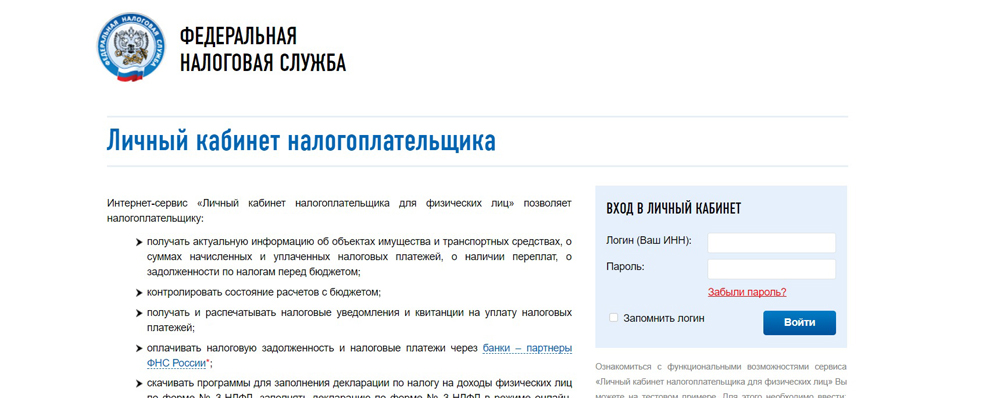

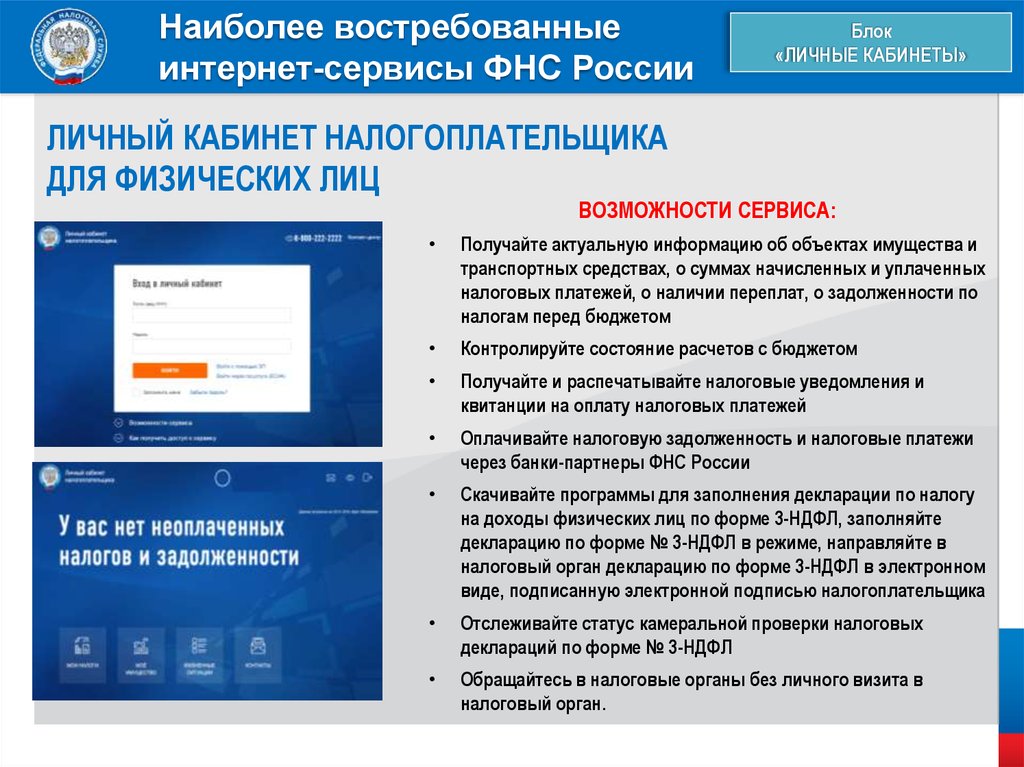

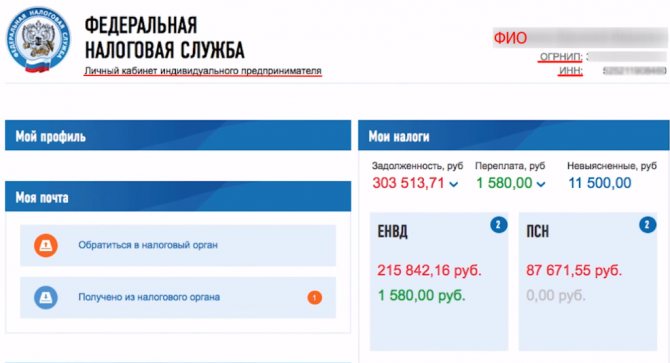

Сервис расположен на сайте Федеральной налоговой службы. После авторизации гражданин может напрямую, в режиме одного окна, коммуницировать с налоговой службой через личный кабинет налогоплательщика:

- заполнять и подавать декларацию 3-НДФЛ;

- отслеживать начисление налогов — транспортного, имущественного, земельного;

- оплачивать через Личный кабинет физического лица налоги, пошлины, пени и штрафы;

- подавать жалобы на работу ИФНС;

- обращаться с письмами, заявлениями, просьбами;

- запрашивать статистические данные и информацию о работе ФНС;

- знакомиться с нормативными документами: правовыми актами, письмами ФНС пр.

;

; - получать справочную информацию о льготах и многое другое.

Большая часть информации находится в открытом доступе, и Федеральная налоговая служба предоставляет ее без регистрации. Но мы рекомендуем вам создать Личный кабинет на сайте ФНС России, так как доступ к персональным данным открывается только после входа в ЛК. Срок рассмотрения запросов, писем, жалоб и других обращений строго регламентирован, и уведомление о процессе и итоговом результате направляется в налоговый Личный кабинет для физических лиц.

Как войти в Личный кабинет налоговой

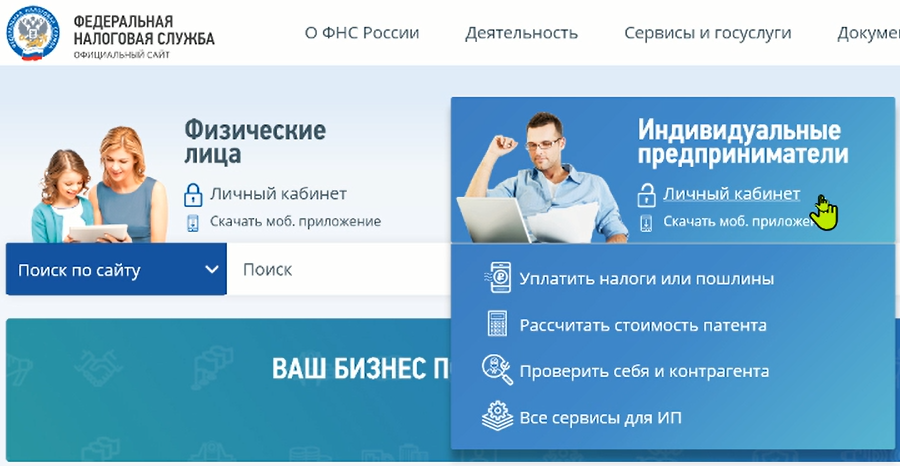

Чтобы подать заявление или оформить вычет на сайте ФНС, вам необходимо зайти в Личный кабинет и нажать на соответствующую вкладку для физических лиц.

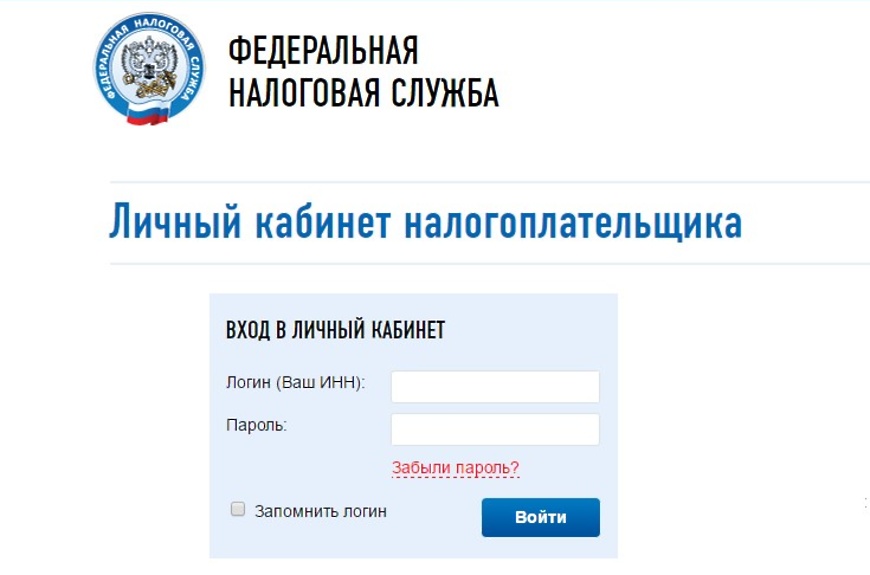

После этого вы попадете в окно авторизации. Получить доступ в Личный кабинет ИФНС можно тремя способами:

1. Регистрация в налоговой. Для этого необходимо с паспортом прийти в любую инспекцию, где вы получите регистрационную карту налогоплательщика. На карте указан временный логин и пароль от налогового кабинета, который необходимо изменить в течение 30 дней после первой авторизации. Если этого не сделать, пароль будет заблокирован, и придется вновь идти в ИФНС.

На карте указан временный логин и пароль от налогового кабинета, который необходимо изменить в течение 30 дней после первой авторизации. Если этого не сделать, пароль будет заблокирован, и придется вновь идти в ИФНС.

2. Вход в Личный кабинет налоговой с помощью квалифицированной электронной подписи (ЭП). Если у вас ее нет, выбирать этот способ для авторизации в профиле налогоплательщика не стоит. Оформить квалифицированную подпись непросто — в специальном удостоверяющем центре, аккредитованном Минкомсвязи России. Подпись хранится на жестком диске, USB‑ключе или смарт‑карте.

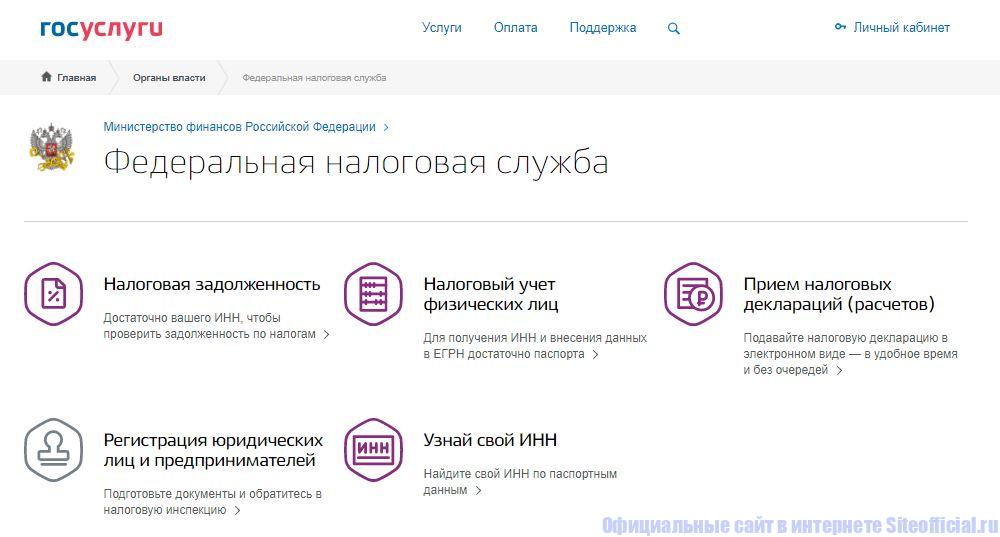

3. Войти в личный кабинет через Госуслуги. Портал предоставляет пользователю большое количество услуг — от проверки задолженностей и штрафов до оформления загранпаспорта и водительского удостоверения. При использовании логина и пароля от профиля на госуслугах, вам не понадобится регистрация в личном кабинете на сайте ФНС.

Получить вычет с помощью сервиса «Налогия» — удобно и быстро. Обращайтесь к нашим экспертам, мы проверим ваше право на вычет, возьмем всего 2 дня на заполнение декларации и передадим вам ее в формате pdf и xml. Вам останется только отправить документы.

Вам останется только отправить документы.

Частые вопросы

Можно ли найти на сайте ФНС адрес моей инспекции?

+

Да, на главной странице на сайте ФНС нажмите на вкладку «Где узнать адрес и реквизиты моей инспекции?». Вам будет предложено ввести домашний адрес. После этого вы увидите информацию о своей инспекции.

Нахожусь в чужом городе. Как мне получить пароль и логин от ЛК?

+

Если вы находитесь в России, это можно сделать в любой налоговой инспекции — вне зависимости от адреса вашей регистрации.

До какого числа нужно заплатить налог с продажи квартиры?

+

Сначала вы подаете декларацию 3-НДФЛ. Это необходимо сделать до 30 апреля следующего года. А затем уплатить налог. Последний день уплаты — 15 июля .

Чтобы заплатить долг, обязательно ли регистрироваться в ЛК?

+

Нет, вы можете оплатить долги через сервис «Уплата налогов, страховых взносов физических лиц», сервис «Уплата налогов за третьих лиц» или на Госуслугах.

Заключение эксперта:

Личный кабинет налогоплательщика для физических лиц — удобный сервис для уплаты налогов и получения льгот. Зарегистрироваться и войти в ЛК несложно. Мы рассказали, как это можно сделать, и какую персональную и общедоступную информацию вы можете там увидеть. Пользуйтесь своими правами и возвращайте свои налоги!

Публикуем только проверенную информацию

Автор статьи

Вера Клочко

Ведущий специалист по налогообложению

стаж:

3 года

консультаций:

5100

Проводит правовой анализ документов, составляет налоговые декларации 3-НДФЛ для физлиц, отслеживает ход камеральной проверки. Оказывает помощь в получении вычета, составлении обращений в ИФНС, консультирует клиентов по вопросам налогообложения доходов физлиц

Поделиться:

350

Как мне зарегистрироваться в налоговой инспекции как самозанятый налогоплательщик?

Как мне зарегистрироваться в налоговой инспекции как самозанятый налогоплательщик?

Процесс регистрации очень прост и не требует посещения налоговой инспекции, она осуществляется одним из следующих способов:

-

через мобильное приложение ФНС России «Мой налог», которое можно скачать для платформы Android через магазин приложений Google play, а для платформы Apple iPhone и iPad через AppStore; -

через личный вэб-кабинет «Мой налог», размещенный на сайте ФНС России; -

через любую кредитную организацию или банк, осуществляющие информационное взаимодействие с ФНС России в рамках этого эксперимента.

Кто такие «самозанятые» налогоплательщики налога на профессиональный доход?

Законом о настоящем эксперименте данный термин не определен. В широком смысле – это форма занятости, при которой гражданин получает доход от его профессиональной деятельности, например, оказание услуг или работ, реализация произведенных им товаров, при осуществлении которых он не имеет работодателя и наемных работников.

Кто вправе стать «самозанятым» и применять налог на профессиональный доход?

Применять специальный налоговый режим «Налог на профессиональный доход» могут физические лица (граждане России и других государств ЕАЭС), а также индивидуальные предприниматели, не имеющие наемных работников по трудовому договору. Они могут осуществлять реализацию собственных товаров (работ, услуг, имущественных прав), местом ведения деятельности которых является территория любого из субъектов Российской Федерации, включенных в эксперимент.

Как мне зарегистрироваться в качестве самозанятого налогоплательщика налога на профессиональный доход через мобильное приложение «Мой налог»?

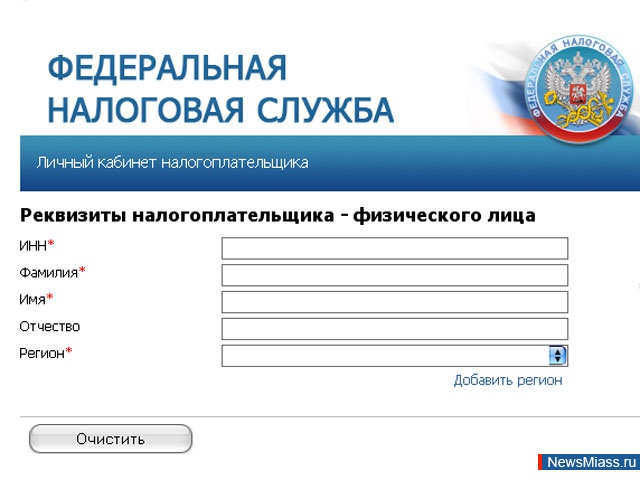

Самый быстрый процесс регистрации, если у Вас уже есть личный кабинет налогоплательщика – физического лица, тогда Вам понадобится только ИНН и пароль от ЛК физлица. После установки мобильного приложения «Мой налог» на свой телефон или планшет, достаточно войти в мобильное приложение «Мой налог» и выбрать режим регистрации «Через ЛК физического лица», подтвердить свой номер мобильного телефона и выбрать регион осуществления деятельности. В случае отсутствия у Вас личного кабинета налогоплательщика – физического лица, можно использовать Ваш логин и пароль от Портала государственных услуг Российской Федерации.

Если Вы не пользуетесь личным кабинетом физического лица, то в процессе регистрации добавится шаг, на котором мобильное приложение «Мой налог» попросит отсканировать Ваш паспорт гражданина России и сделать собственную фотографию (селфи). Процесс регистрации очень прост и сопровождается подробными разъяснениями и подсказками на каждом этапе.

Процесс регистрации очень прост и сопровождается подробными разъяснениями и подсказками на каждом этапе.

Как индивидуальному предпринимателю (в том числе применяющему упрощенные режимы налогообложения: УСН, ЕСХН, ЕНВД и ПСН) стать самозанятым (перейти на специальный налоговый режим «Налог на профессиональный доход»)?

Любой индивидуальный предприниматель (ИП) вправе встать на учет в качестве налогоплательщика налога на профессиональный доход (НПД) через мобильное приложение «Мой налог» или вэб-кабинет Мой налог» либо через любую кредитную организацию, также участвующую в настоящем эксперименте.

При этом в случае, если ИП применяет УСН, ЕСХН, ЕНВД, то в течение месяца после постановки на учет в качестве НПД он обязан направить в налоговый орган уведомление о прекращении применения указанных режимов налогообложения. ИП, применяющие патентную систему налогообложения (Патент/ПСН) вправе встать на учет в качестве НПД только после окончания действия патента, либо после уведомления им налогового органа о прекращении такой деятельности.

Как платить налог на профессиональный доход?

Квитанция на уплату налога автоматически формируется налоговым органом и направляется Вам в приложение «Мой налог». Для простоты оплаты квитанция содержит специализированный QR-код. Получив квитанцию, Вы можете оплатить налог любым из следующих способов:

-

непосредственно через мобильное приложение «Мой налог»/вэб-кабинет «Мой налог» с использованием банковской карты; -

в мобильном приложении Вашего банка или на сайте любого платежного сервиса по платежным реквизитам из квитанции или отсканировав QR-код из нее; -

через портал государственных услуг Российской Федерации; -

лично обратиться с квитанцией в любой банк, банкомат или платежный терминал; -

передать поручение банку или оператору электронных площадок на уплату налога от Вашего имени, в случае если Вы формируете чеки через приложение соответствующего банка или оператора электронных площадок.

Какой срок уплаты налога на профессиональный доход?

Уплата налога на профессиональный доход производится ежемесячно не позднее 25 числа месяца, следующего за истекшим налоговым периодом (месяцем). Если эта дата является праздничным или выходным днем, тогда срок уплаты переносится на первый рабочий день.

Следует учесть, что первый налоговый период считают со дня регистрации и до конца следующего месяца. Например, при постановке на учет в январе уведомление о начисленном налоге впервые придет до 12 марта. Заплатить указанную в нем сумму нужно до 25 марта.

Какие формы документов используются для уведомления налогового органа о желании налогоплательщика, применяющего УСН, ЕСХН, ЕНВД, перейти на НПД?

Индивидуальный предприниматель обязан в течение одного месяца со дня постановки на учет в качестве налогоплательщика, применяющего специальный налоговый режим «Налог на профессиональный доход» направить в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) уведомление о прекращении применения УСН, ЕСХН, ЕНВД. В этом случае налогоплательщик считается прекратившим применение УСН, ЕСХН или подлежит снятию с учета в качестве налогоплательщика ЕНВД со дня постановки на учет в качестве налогоплательщика НПД. Порядок уведомления о начале и прекращении применения специального налогового режима «Налог на профессиональный доход» разъяснен в письмах от 10.01.2019 № СД-4-3/101@ и от 26.12.2018 № СД-4-3/25577@.

В этом случае налогоплательщик считается прекратившим применение УСН, ЕСХН или подлежит снятию с учета в качестве налогоплательщика ЕНВД со дня постановки на учет в качестве налогоплательщика НПД. Порядок уведомления о начале и прекращении применения специального налогового режима «Налог на профессиональный доход» разъяснен в письмах от 10.01.2019 № СД-4-3/101@ и от 26.12.2018 № СД-4-3/25577@.

До утверждения соответствующих форм уведомлений ФНС России в указанных письмах рекомендовала для уведомления представлять действующие формы уведомлений:

-

уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН (форма № 26.2-8). Форма уведомления утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@; -

уведомление о прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН (форма № 26.1-7). Форма уведомления утверждена приказом ФНС России от 28. 01.2013 № ММВ-7-3/41@;

01.2013 № ММВ-7-3/41@;

-

заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика ЕНВД по форме № ЕНВД-4, утвержденной приказом ФНС России от 11.12.2012 «ММВ-7-6/941@.

Каким образом плательщик налога на профессиональный доход может получить справку о постановке на учет?

В мобильном приложении «Мой налог» и вэб-кабинете, расположенном на сайте ФНС России https://npd.nalog.ru, «самозанятый» налогоплательщик может самостоятельно сформировать Справку о постановке на учет, в электронном виде, которая приравнивается к справке, выданной на бумажном носителе в налоговом органе.

Каким образом выдавать платежные документы (чек)? Как рассчитываться с клиентом?

При расчетах самозанятого налогоплательщика с покупателем (клиентом) с использованием мобильного приложения «Мой налог»/ вэб кабинета «Мой налог», необходимо сформировать и выдать чек. Это делается через добавление новой продажи. При этом понадобится указать наименование товара, работы или услуги и ввести ее стоимость. В случае, если при осуществлении расчета самозанятому налогоплательщику известен ИНН юридического лица или индивидуального предпринимателя, то «самозанятый» налогоплательщик формирует чек как юридическому лицу или индивидуальному предпринимателю и указывает представленный ИИН. При этом обязанность по сообщению идентификационного номера налогоплательщика возлагается на покупателя (заказчика). При подтверждении операции введенные сведения будут переданы в ФНС России и будет сформирован чек.

Это делается через добавление новой продажи. При этом понадобится указать наименование товара, работы или услуги и ввести ее стоимость. В случае, если при осуществлении расчета самозанятому налогоплательщику известен ИНН юридического лица или индивидуального предпринимателя, то «самозанятый» налогоплательщик формирует чек как юридическому лицу или индивидуальному предпринимателю и указывает представленный ИИН. При этом обязанность по сообщению идентификационного номера налогоплательщика возлагается на покупателя (заказчика). При подтверждении операции введенные сведения будут переданы в ФНС России и будет сформирован чек.

Чек необходимо передать клиенту одним из следующих способов:

-

отправить на мобильный телефон или электронную почту; -

распечатать и передать лично; -

предоставить для считывания по QR-коду чека с мобильного телефона налогоплательщика налога на профессиональный доход с помощью телефона клиента.

В общем случае отражать получаемые доходы необходимо сразу в момент расчета. Однако законом предусмотрены случаи, когда отражение доходов возможно и в более поздние периоды, но не позднее 9-го числа месяца, следующего за расчетным. В первую очередь это касается доходов, получаемых банковским платежным переводом на расчетный счет, и доходов, получаемых через агентов.

Теги: #самозанятые

Главная | Казначей и сборщик налогов

Часы работы мэрии

Офис казначея и сборщика налогов открыт с 8 до 17:00. С понедельника по пятницу в кабинете 140. Заявки на помощь принимаются до 16:00. Платежи в кассе принимаются до 17:00.

Ищете что-то конкретное?

Налоговые сроки

28 февраля

Ежегодные декларации по налогу на прибыль (ABT) и причитающиеся платежи

31 марта

Причитающийся платеж за продление лицензии

Новости и обновления

Уникальная пилотная программа по увеличению заработной платы присяжных демонстрирует успех в расширении расового и экономического разнообразия в пулах присяжных в Сан-Франциско, показывает новый отчет

Проект финансового правосудия Сан-Франциско, расположенный в Управлении казначея и сборщика налогов, сегодня опубликовал отчет «Предварительные результаты первых шести месяцев пилотной программы «Быть присяжным», который показывает успехи в увеличении экономического и расового разнообразия. пулы присяжных в Сан-Франциско.

пулы присяжных в Сан-Франциско.

Проект финансового правосудия Сан-Франциско объявляет о погашении непогашенного долга в размере 50 миллионов долларов для десятков тысяч местных жителей, которые задолжали штраф в размере 300 долларов за просрочку платежа за нарушение правил дорожного движения.

Верховный суд Сан-Франциско ликвидировал непогашенную задолженность в размере 50 миллионов долларов для людей, которые должны «гражданские оценки», штраф в размере 300 долларов США, взимаемый транспортным судом, когда люди пропускают крайний срок для оплаты или явки. Это действие устранило примерно 180 000 гражданских сборов по 300 долларов, которые были начислены до 1 июля 2022 года. После 1 июля размер гражданских сборов будет ограничен 100 долларами.

Программа «От детского сада до колледжа» в Сан-Франциско позволила сэкономить 11 миллионов долларов благодаря новому исследованию, показывающему многообещающие нормы сбережений среди учащихся и семей с низким доходом.

Сегодня губернатор Гэвин Ньюсом, мэр Лондон Брид и казначей Хосе Сиснерос присоединились к классу первоклассников начальной школы Брайанта, которые внесли 11-миллионный доллар на сберегательные счета от детского сада до колледжа. Программа Сан-Франциско «От детского сада до колледжа» (K2C) — это первая универсальная программа детских сберегательных счетов в стране, которая на этой неделе отмечает свое запоздалое 10-летие выпуском нового видео и отчета.

Консультативная группа по гарантированному доходу выпускает отчет, чтобы определить будущее работы с гарантированным доходом в Сан-Франциско

Консультативная группа по гарантированному доходу Сан-Франциско сегодня опубликовала свой окончательный отчет «От пилотных проектов к изменению политики: рекомендации Консультативной группы по гарантированному доходу Сан-Франциско». В этом отчете предлагаются шаги, которые город и округ могут предпринять для усиления поддержки существующих и будущих пилотных проектов, а также пропагандируются стратегии выхода за рамки пилотных проектов, разработки и реализации политики гарантированного дохода, которая может изменить то, как Сан-Франциско добивается экономической справедливости и благополучия своих жителей.

О казначее

Хосе Сиснерос является избранным казначеем города и округа Сан-Франциско. Как казначей, он служит банкиром города и директором по инвестициям, управляя всеми налогами и сбором доходов для Сан-Франциско. Назначенный в 2004 г. и впервые избранный в 2005 г., Сиснерос использовал свой опыт в технологической и банковской отраслях для усовершенствования и модернизации систем налогоплательщиков и успешного управления портфелем города во время серьезной рецессии.

Казначей Сиснерос считает, что его роль в защите денег города распространяется на всех жителей Сан-Франциско, и продолжает расширять свою роль в качестве финансового педагога и защитника малообеспеченных жителей Сан-Франциско с помощью отмеченных наградами программ, таких как «От детского сада до колледжа», «Банк на Сан-Франциско и проект финансовой справедливости. Сиснерос был заместителем председателя Президентского консультативного совета по финансовым возможностям для молодых американцев и в настоящее время является сопредседателем Коалиции городов за расширение финансовых возможностей.

Регистрация в отделе обслуживания счетов

Информационный пакет налогоплательщика

Добро пожаловать

в Департамент по налогам и сборам. Информационный пакет налогоплательщика предназначен для

ваше использование и удобство в качестве вводного руководства для Департамента налогообложения

и налоги, которые мы администрируем. Пакет включает текущую налоговую информацию штата Невада.

и как это может повлиять на ваш бизнес. Информация о налогах с продаж и использования, а также

Модифицированный налог на прибыль, а также образцы копий налоговых деклараций, инструкций, налоговых

ставки по округам, Билль о правах налогоплательщиков и Сертификат о перепродаже.

- Информационный пакет налогоплательщика

Какие лицензии и разрешения требует Департамент налогообложения для новых предприятий?

В соответствии с NRS 372.220 каждый розничный продавец,

продает материальное личное имущество для хранения или потребления в этом штате

должен зарегистрироваться в Департаменте для получения разрешения на налог с продаж.

NRS 363A и B взимают модифицированный налог на бизнес (MBT) со всех работодателей в Неваде. MBT основан на валовой заработной плате сотрудников, работающих в Неваде, для которых требуется выплата страховки по безработице в Неваде (UI). Пожалуйста, свяжитесь с Департаментом обучения и реабилитации штата Невада (DETR), чтобы определить, требуется ли пользовательский интерфейс для вашего бизнеса. Зарегистрировавшись в DETR, ваша регистрация для уплаты модифицированного налога на бизнес будет автоматической. Также могут применяться другие регистрационные требования для вашего конкретного бизнеса. Пожалуйста, свяжитесь с Департаментом по телефону для дополнительной регистрации, если вы покупаете или продаете спиртные напитки или табак, если вы взимаете плату за вход на живые развлекательные мероприятия, если вы управляете объектом, на котором проводятся выставки, если вы продаете шины в розницу, если вы сдаете автомобили в аренду. менее 30 дней или если вы являетесь финансовым учреждением Если вы занимаетесь страхованием, обратитесь в Департамент страхования. Для получения дополнительной информации о любом из вышеперечисленных налогов и лицензий см. нашу информацию на странице «О налогах/часто задаваемых вопросах».

Для получения дополнительной информации о любом из вышеперечисленных налогов и лицензий см. нашу информацию на странице «О налогах/часто задаваемых вопросах».

Как зарегистрироваться в Департаменте

Форма регистрации бизнеса в штате Невада используется для подачи заявления

для разрешения на налог с продаж/использования или просто разрешения на налог на использование для предприятий, отличных от

розничные торговцы. Чтобы подать заявку, вы можете обратиться в NevadaTax, Департамент налогообложения.

интерактивный веб-сайт и нажмите на ссылку регистрации бизнеса в Неваде.

NevadaTax находится по адресу www.nevadatax.nv.gov, или вы можете щелкнуть значок NevadaTax на нашей домашней странице. Вы также можете скачать

форму регистрации бизнеса в Неваде , если вы хотите

зарегистрируйтесь по почте или приходите в офис.

Модифицированный налог на бизнес регистрируется путем подачи вашей регистрации в

Департамент обучения и реабилитации (DETR). Если вы обязаны

зарегистрироваться для получения пособия по безработице DETR свяжется с Департаментом

Налогообложение с вашей информацией.

Пожалуйста, свяжитесь с отделом по телефону, если вы покупаете или

продавать спиртные напитки или табак, если вы взимаете плату за вход на развлекательные мероприятия,

если вы управляете объектом, на котором проводятся выставки, если вы продаете шины на

розничная торговля, если вы сдаете автомобили в аренду менее чем на 30 дней, или если вы являетесь

финансовое учреждение, чтобы зарегистрироваться для других применимых налогов.

Каковы сборы за регистрацию нового бизнеса?

| Описание платы | Сумма сбора |

|---|---|

Разрешение на налог с продаж на | 15,00 $ |

Сертификат соответствия | 50,00 $ |

Оптовая заявка (к | |

Пабы с пивоварней, пивоварни или | 75,00 $ |

Импортер вина, пива и | 500,00 $ |

Импортер пива: | 150,00 $ |

Оптовая торговля вином, пивом и | 250,00 $ |

Оптовая торговля | 75,00 $ |

Оптовые торговцы сигаретами | $150,00 |

Какая информация доступна для недавно зарегистрированного бизнеса?

См. Информационный пакет для налогоплательщиков

Информационный пакет для налогоплательщиков

вводная информация о Департаменте налогообложения штата Невада, его налогах и

формы. Департамент также публикует Билль о правах налогоплательщиков. Наш О нас

Страница Taxes/FAQ также содержит информацию обо всех налогах, администрируемых

Департамент и общие вопросы и ответы.

Что такое федеральный идентификационный номер и как его получить?

Федеральное удостоверение личности

Выдается номер (FID), также известный как идентификационный номер работодателя (EIN).

Службой внутренних доходов и используется для идентификации хозяйствующего субъекта. К

получить идентификационный номер федерального налогоплательщика, пожалуйста, посетите веб-сайт IRS

сайт.

Я не могу зарегистрироваться в своем местном округе или городе, пока не предоставлю подтверждение от Департамента налогообложения штата Невада. Что я делаю?

В

чтобы предоставить подтверждение местного лицензирования, убедитесь, что вы правильно зарегистрированы

с Департаментом. Вы можете предоставить городу или округу любой из

Вы можете предоставить городу или округу любой из

следующие предметы:

- Копия вашей регистрации бизнеса в штате Невада или разрешения на налог с продаж.

с заверенной печатью Департамента налогообложения о получении - Копия вашего разрешения на уплату налога с продаж

- Подтверждение подтверждения из нашей онлайн-системы, налог штата Невада

Обратите внимание, что в каждом округе или городе могут

требования.

Некоторая информация о моем бизнесе изменилась с тех пор, как я впервые зарегистрировался в вашем Департаменте. Как мне сообщить вам об изменениях?

Для изменения названия или физического, почтового, корпоративного или аудиторского адреса вашего бизнеса, его владельца, федерального идентификационного номера или типа бизнеса, который вы ведете, необходимо заполнить и отправить форму регистрации бизнеса в штате Невада. Вам не нужно приходить в офис для таких изменений. Вы можете загрузить регистрационную форму для бизнеса в Неваде прямо с нашего веб-сайта на странице форм общего назначения. Форма также может быть запрошена по телефону и будет отправлена вам по почте. Если ваша учетная запись является налоговой учетной записью, при возврате заполненной формы укажите требуемую сумму в размере 15 долларов США за каждое новое место в штате Невада.

Форма также может быть запрошена по телефону и будет отправлена вам по почте. Если ваша учетная запись является налоговой учетной записью, при возврате заполненной формы укажите требуемую сумму в размере 15 долларов США за каждое новое место в штате Невада.

Если служебный номер телефона или почтовый адрес изменились, вы можете изменить эту информацию в NevadaTax, интерактивном веб-сайте Департамента налогообложения, нажав на ссылку NevadaTax на нашей домашней странице. Плата за изменение рабочего номера телефона или почтового адреса не взимается. Другой вариант — позвонить в колл-центр Департамента по телефону 866-962-3707. Налоговый инспектор может обновить информацию о номере рабочего телефона или почтовом адресе.

Обратитесь в информационный центр департамента по телефону 866-9.62-3707, если вы покупаете или продаете спиртные напитки или табак, если вы взимаете плату за вход на развлекательные мероприятия, если вы управляете объектом, на котором проводятся выставки, если вы продаете шины в розницу, если вы сдаете автомобили в аренду на срок менее 30 дней, или, если вы являетесь финансовым учреждением, зарегистрироваться для уплаты других применимых налогов.

Я изменил свой почтовый адрес для работы. Нужно ли мне заполнять Форму регистрации бизнеса в Неваде или Форму обновления информации налогоплательщика для этого изменения?

Если служебный номер телефона или почтовый адрес изменились, вы можете обновить эту информацию в NevadaTax, интерактивном веб-сайте Департамента налогообложения. NevadaTax находится по адресу www.nevadatax.nv.gov, или вы можете щелкнуть пункт меню в верхней части этой страницы под названием «Онлайн-сервисы», а затем выбрать «Налоги штата Невада — подать и оплатить». Плата за изменение рабочего номера телефона или почтового адреса не взимается. Другой вариант — позвонить в колл-центр Департамента по телефону 866-9.62-3707 за помощь во внесении этих изменений.

Изменения федерального идентификационного номера налогоплательщика и/или типа организации требуют новой регистрации в Департаменте. Вы можете загрузить форму регистрации бизнеса в Неваде прямо с нашего веб-сайта на странице форм общего назначения или зарегистрировать новый бизнес онлайн на сайте www. nevadatax.nv.gov. Для получения дополнительной помощи обращайтесь в колл-центр нашего Департамента по телефону 866-962-3707.

nevadatax.nv.gov. Для получения дополнительной помощи обращайтесь в колл-центр нашего Департамента по телефону 866-962-3707.

Обратитесь в информационный центр департамента по телефону 866-9.62-3707, если вы покупаете или продаете спиртные напитки или табак, если вы взимаете плату за вход на развлекательные мероприятия, если вы управляете объектом, на котором проводятся выставки, если вы продаете шины в розницу, если вы сдаете автомобили в аренду на срок менее 30 дней, или, если вы являетесь финансовым учреждением, зарегистрироваться для уплаты других применимых налогов.

Служба регистрации бизнеса в Неваде запрашивает информацию о владельце. Должен ли я предоставлять эту информацию?

Департамент налогообложения запрашивает имена владельцев,

процент собственности, титулы, домашние адреса, номера социального страхования и телефон

номеров для обеспечения актуальной и полной информации. Без предоставления

всю запрошенную информацию, Департамент может не заполнить вашу

Регистрация.

;

;

01.2013 № ММВ-7-3/41@;

01.2013 № ММВ-7-3/41@;