Содержание

Как проверить ИП по ИНН и по фамилии на сайте ИНФС

Оглавление

Время на прочтение: 5 минут(ы)

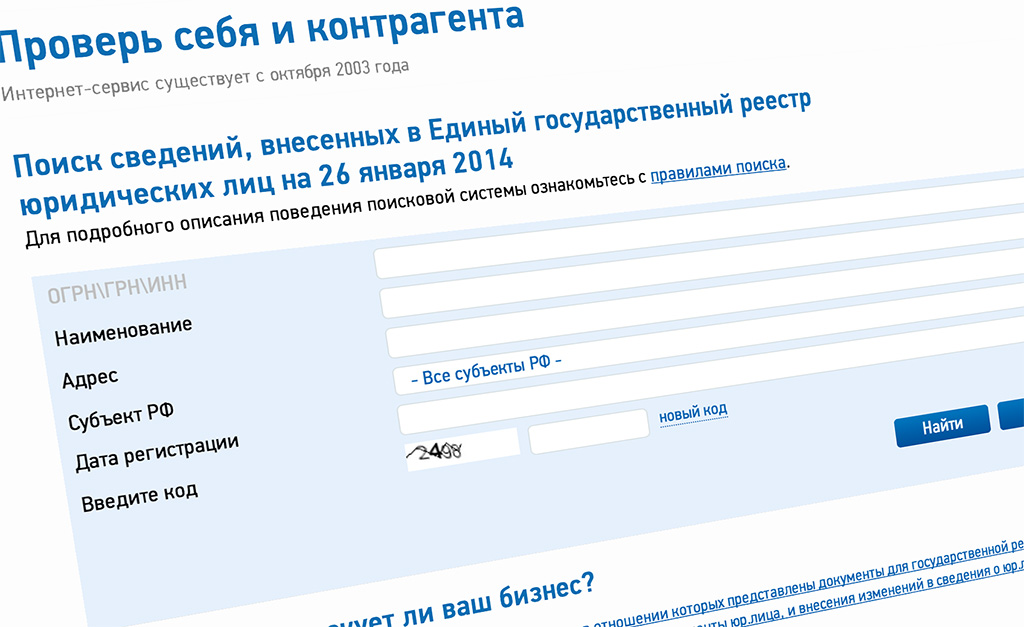

Чаще всего проверкой ИП на существование занимаются потенциальные партнеры или клиенты данного бизнесмена, чтобы выявить его на предмет мошеннических действий или отсутствия их. Другими словами, проверка нужна, чтобы выявить зарегистрировано ли в данный момент физическое лицо в качестве индивидуального предпринимателя. Ознакомиться с информацией что проверяет Роспотребнадзор можно здесь.

Существует несколько способов проверить ИП по ИНН

Как проверить ИП на существование?

Осуществить проверку на существование ИП достаточно просто, сегодня существует два варианта:

- Запросить выписку из ЕГРИП;

- Воспользоваться специальным сайтом для поиска необходимых сведений.

Любая налоговая инспекция владеет сведениями о зарегистрированных в его округе предпринимателях и организациях. Тем более, что одной из основных и важных функций ФНС является периодическое обновление информации о зарегистрированном лице и информация эта частично является доступной и может быть предоставлена как на платной, так и бесплатной основе. В принципе, любое физическое лицо, обратившееся в налоговую инспекцию за получением данных о конкретном ИП, вполне может их получить. Только это будет обобщенная информация без предоставления каких-либо конкретных данных.

В принципе, любое физическое лицо, обратившееся в налоговую инспекцию за получением данных о конкретном ИП, вполне может их получить. Только это будет обобщенная информация без предоставления каких-либо конкретных данных.

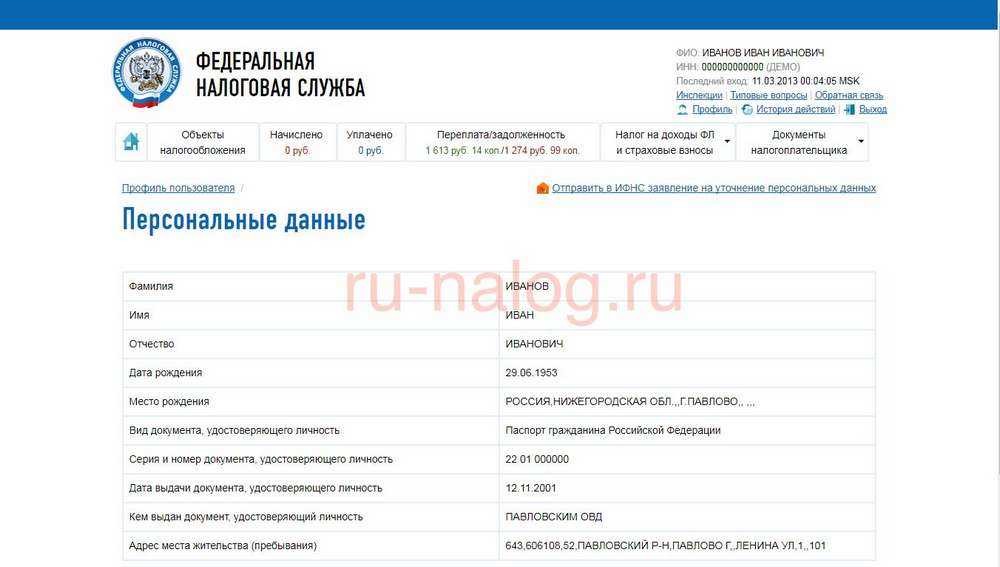

Полную информацию может получить только сам индивидуальный предприниматель, который запрашивает сведения из ЕГРИП на самого себя.

В выписке из Госреестра прописываются следующие данные:

- Полные фамилия, имя и отчество

- Указание принадлежности гражданина к конкретной стране

- Пол

- Информация о дате и месте рождения

- Полная информация, содержащаяся в документе, удостоверяющем личность (чаще всего таковым является паспорт)

- Информация об органе, в котором зарегистрирован ИП

- Дата оформления регистрации гражданина в качестве ИП.

Если лицо, запрашивающее данные о конкретном ИП по номеру ИНН или ОГРНИП, получит документ, в котором значится, что данные на ИП отсутствуют, это означает что ИП не зарегистрирован в ФНС, и его просто не существует. Эта же информация может говорит о том, что ИП уже не действует. Читайте о признаках и выгоде аутсорсинга на этой странице.

Эта же информация может говорит о том, что ИП уже не действует. Читайте о признаках и выгоде аутсорсинга на этой странице.

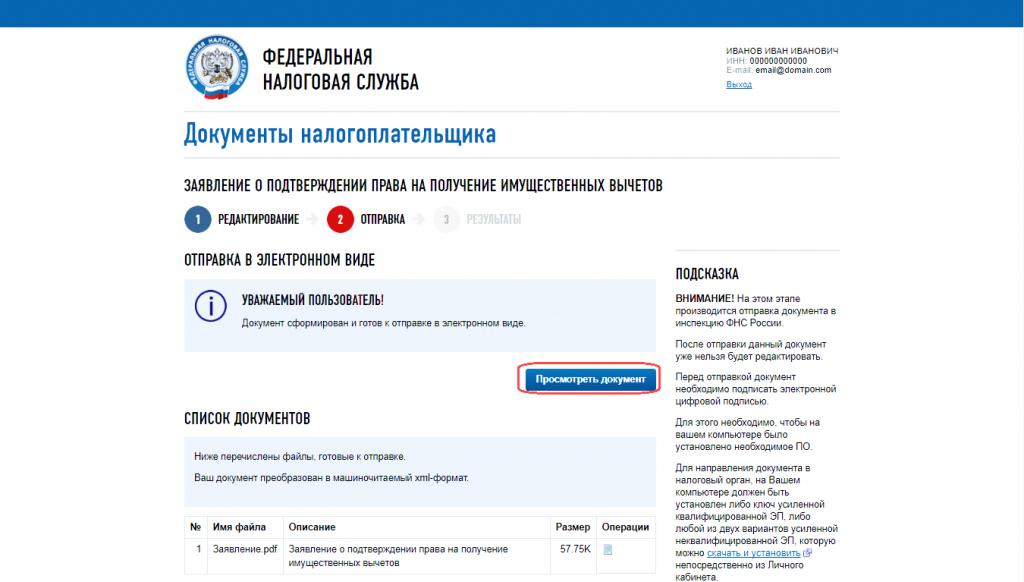

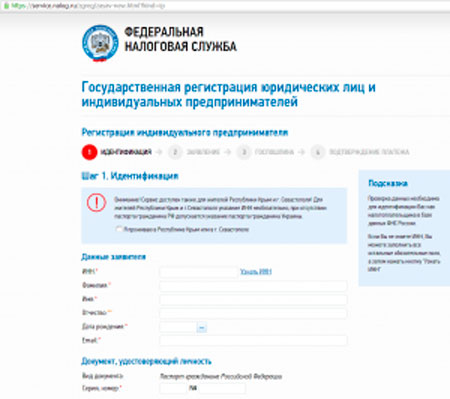

Для получения сведений о конкретном ИП в режиме онлайн следует отправить запрос в налоговую через сайт федеральной налоговой службы, в ответ на который будет получена такая же выписка из ЕГРИП только в электронном виде. С первого взгляда кажется, что же тут сложного, это даже удобнее, не надо покидать квартиру либо офис, для получения нужных сведений.

Выписку из ЕГРИП можно заказать на бумажном носителе

Но на самом деле все не так просто. Для осуществления данной операции в интернете необходимо иметь сертификат ключа подписи, а прежде следует получить его в удостоверяющем центре, наделенном такими полномочиями в соответствии действующим законодательством. Также у запрашивающего обязательно должна быть установлена на компьютере программа CryptoPro для создания электронного автографа. В противном случае получить выписку из Госреестра в режиме онлайн не представится возможным. Еще один важный момент, через интернет может получить сведения об ИП только сам ИП. Получается, что таким способом нельзя проверить контрагента. Каковы условия и как действует публичная оферта здесь: https://biz-faq.ru/baza-znanij/spravochnik-terminov/publichnaya-oferta-kakovy-usloviya-i-kak-dejstvuet.html . При условии, что все требования и рекомендации соблюдены, переходим к непосредственному получению выписки. После нажатия на сайте кнопки «Сформировать новую заявку» заполняются необходимые данные, в том числе ОГРНИП и вариант получения выписки. Вариантов может быть два:

Еще один важный момент, через интернет может получить сведения об ИП только сам ИП. Получается, что таким способом нельзя проверить контрагента. Каковы условия и как действует публичная оферта здесь: https://biz-faq.ru/baza-znanij/spravochnik-terminov/publichnaya-oferta-kakovy-usloviya-i-kak-dejstvuet.html . При условии, что все требования и рекомендации соблюдены, переходим к непосредственному получению выписки. После нажатия на сайте кнопки «Сформировать новую заявку» заполняются необходимые данные, в том числе ОГРНИП и вариант получения выписки. Вариантов может быть два:

- В электронном виде;

- На бумажном носителе.

Используя первый вариант, выписка будет предоставлена моментально в виде документа Excel, в котором содержится информация общего характера, без указания каких-либо конкретных сведений.

Во втором случае выписку можно самостоятельно забрать в налоговой инспекции в указанное время, либо заказать почтовую доставку. Здесь уже будет предоставлена полная информация об ИП. Читайте о том, что такое аутстаффинг и какова его цена.

Читайте о том, что такое аутстаффинг и какова его цена.

Как проверить на сайте ИФНС?

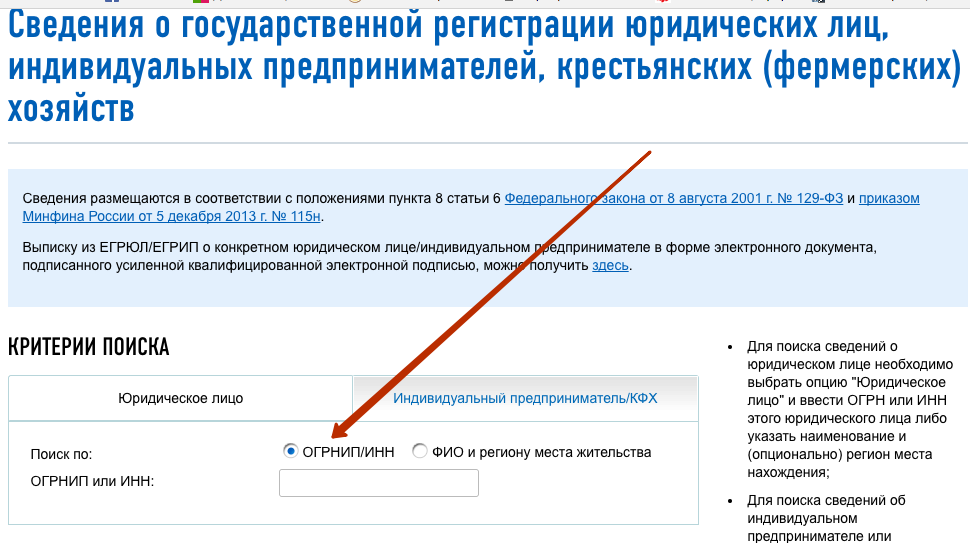

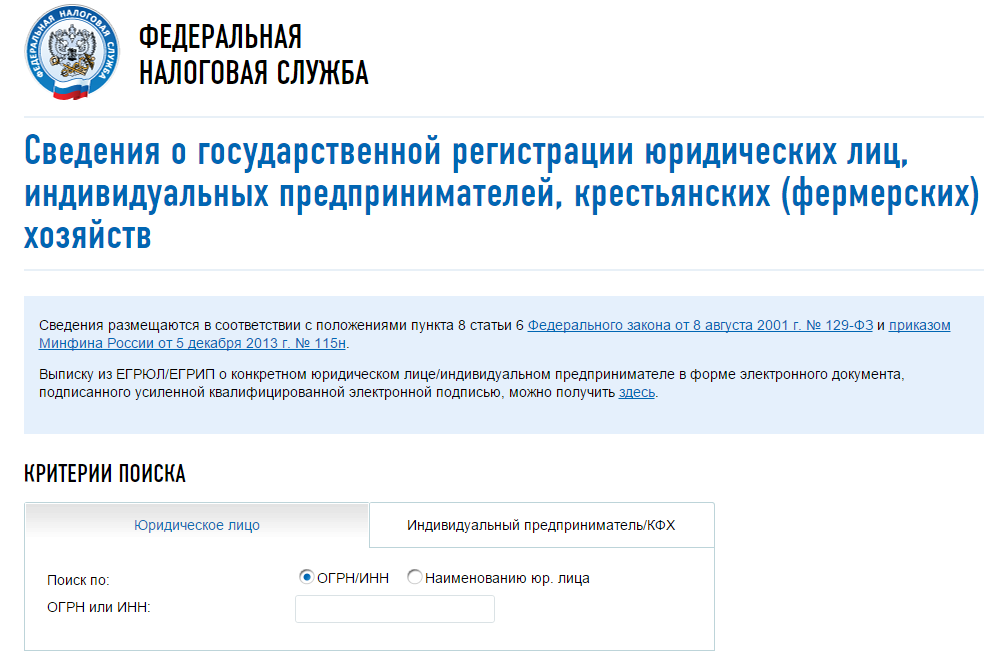

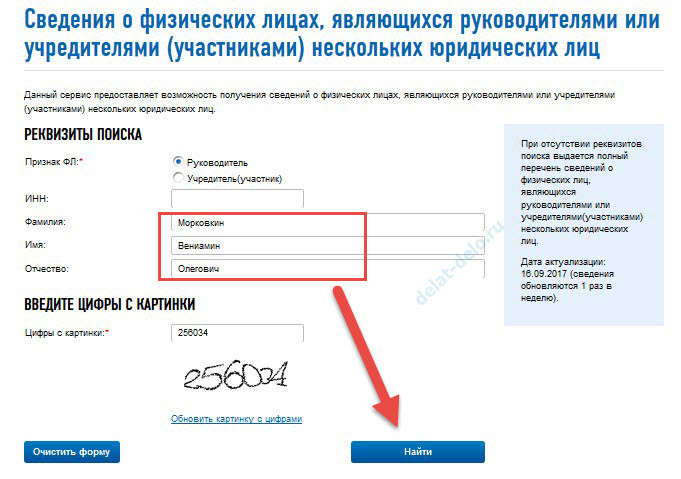

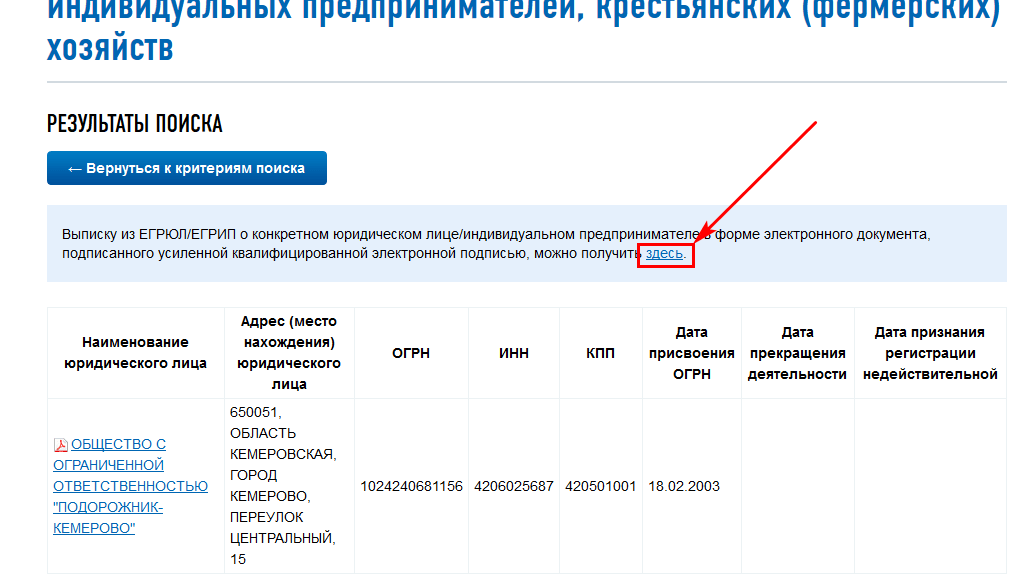

Для осуществления проверки ИП по ИНН на сайте ИФНС необходимо соблюдать последовательность действий:

- Для начала необходимо зайти на сайт ФНС

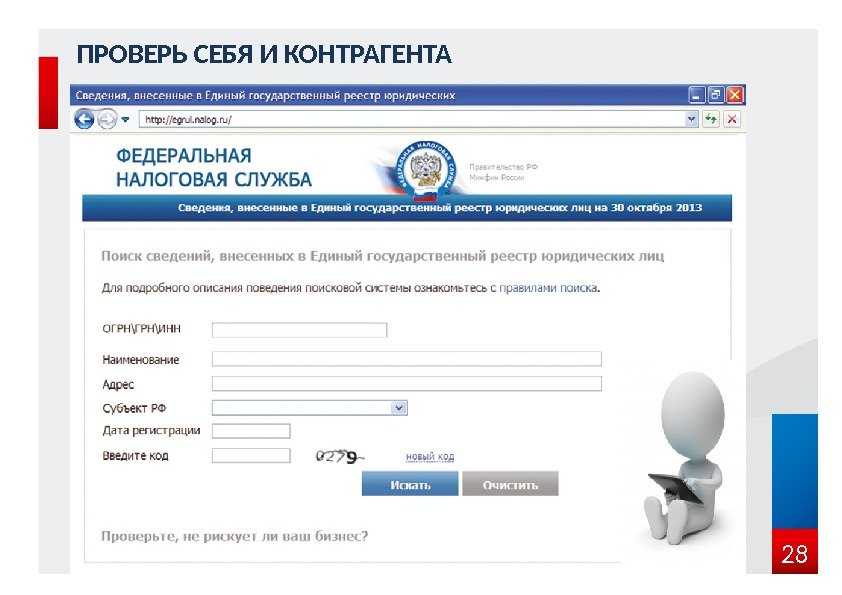

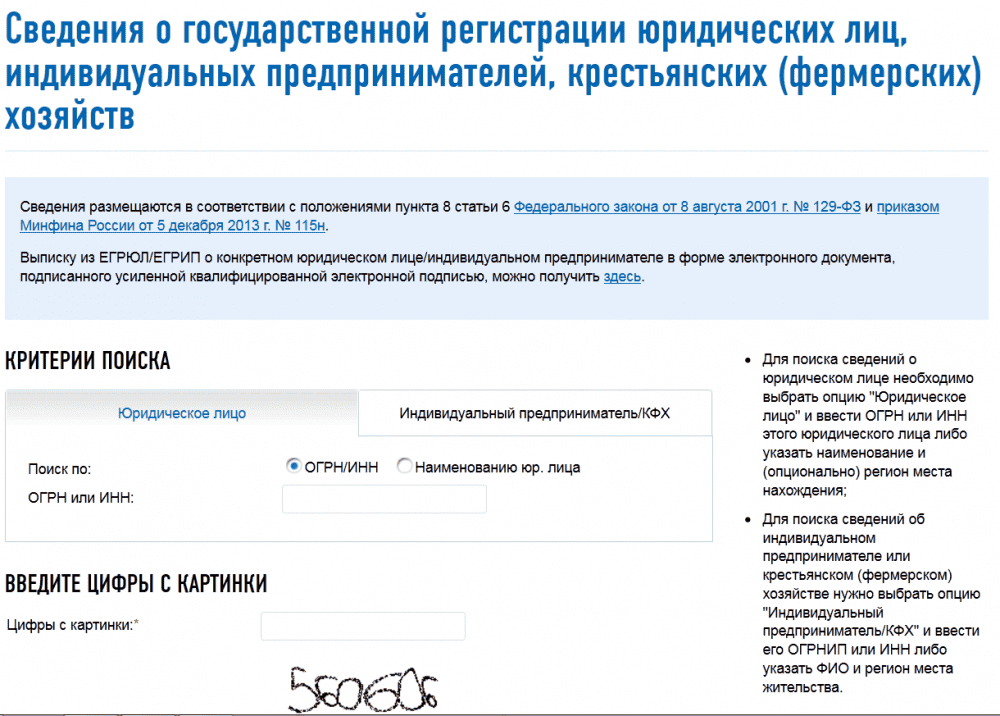

- На главной странице сайта перейти во кладку «Сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств»

- В открывшемся окне сразу увидите заголовок «Критерии поиска», под которым необходимо выбрать вкладку «Индивидуальный предприниматель/КФХ»

- Ставим точку напротив пункта ОГРНИП/ИНН

- Ниже в указанном поле вводим 12-значный идентификационный номер налогоплательщика

- Если данные были введены корректно, то будет представлен pdf-документ с необходимыми сведениями.

На рисунке представлен пример ввода ИНН для поиска ИП на сайте ФНС

Как налоговая проверяет ИП?

Налоговые инспекции регулярно проводят проверки ИП, которые регламентируются Федеральным законом №294. Проверка может быть двух видов:

Проверка может быть двух видов:

- Камеральная – проверка осуществляется за один отчетный период на основании деклараций, предоставленных в налоговый орган;

- Выездная – осуществляет проверку за целый период, который не может превышать трех лет. Под проверку попадает все финансово-хозяйственные операции за выбранный период, предшествующий текущему году.

У Индивидуальных предпринимателей, предоставляющих отчетность по ЕНВД (например, розничная торговля), налоговый орган проверяет соответствие торговой площади, заявленной в декларации, так как этот показатель является одним из основных при расчете вмененного налога. Для этого потребуются документы подтверждающие аренду помещения либо собственность. Кроме этого проверяются все документы, подтверждающие бухгалтерские и кассовые операции, график работы сотрудников, подтверждение оплаченных взносов в пенсионный фонд. Все вышеперечисленные документы налоговая может потребовать только в случае выездной проверки.

При камеральной проверке налоговые инспектора не имеют права истребовать какие-либо документы, если предоставлена налоговая декларация. Данное указание регламентируется ст. 93 НК РФ.

Данное указание регламентируется ст. 93 НК РФ.

Часто у налогоплательщиков возникает вопрос, правомерно ли требование налоговым органом проведение проверки уже не существующего ИП. Как известно, ИП является физическим лицом, и после закрытия ИП они не исчезают. Налоговый орган вполне законно может потребовать проверку уже недействующего ИП, если с даты закрытия не прошло три года, именно такой срок исковой давности в соответствии со ст. 196 ГК. Граждане, утратившие статус индивидуального предпринимателя несут ответственность за допущенные правонарушения в период осуществления коммерческой деятельности. По истечении срока исковой давности, решение о проведении проверки несуществующего уже ИП не имеет никакой силы, что соответствует нормам ст. 113 НК. Читайте инструкцию как открыть частный детский сад.

Как проверить задолженность?

Для того чтобы узнать задолженность в ПФ ИП существует несколько способов:

- Пройти регистрацию на сайте пенсионного фонда и по номеру ПФР и ИНН запросить данные в режиме онлайн.

Следует помнить, что после погашения вами задолженности, информация на сайте обновится примерно через 2 недели;

Следует помнить, что после погашения вами задолженности, информация на сайте обновится примерно через 2 недели; - Обратиться в налоговую инспекцию по месту регистрации, сотрудники предоставят интересующую информацию, так имеют непосредственную связь с ПФ;

- Прийти в местное отделение ПФ с документами и написать заявление;

- Позвонить в отделение ПФ по телефону, назвать все регистрационные данные и получить информацию о задолженности, а также возможные способы ее погашения.

Видео

Смотрите на видео как осуществить проверку ИП по ИНН:

У ИП, не имеющих в штате квалифицированный юристов, возникает множество вопросов относительно правомерности действий налоговых органов, а также своих прав. При этом большую часть интересующей информации можно получить непосредственно на сайте ФНС либо при личном обращении в налоговый орган по месту регистрации.

Предыдущая

ИнструкцииРасшифровка и проверка ОГРНИП

Следующая

ИнструкцииКак выполняется проверка контрагента на сайте налоговой

Как узнать налоги по ИНН и проверить задолженность и налоговые начисления онлайн

Какие налоги должны платить граждане? Как возникает налоговая задолженность? Где можно посмотреть неуплаченные налоги? И как правильно пользоваться своим ИНН, чтобы уточнить размер обязательных платежей в бюджет? Отвечаем на вопросы, которые возникают у каждого налогоплательщика.

Обязательные платежи

В России действует система налоговых платежей и сборов. Налоговое законодательство обязует каждого

гражданина платить в казну часть средств от полученных доходов, а также за владение имуществом:

- недвижимостью;

- землей;

- транспортом.

Налог на доходы физлиц (НДФЛ) платит каждый работающий человек и даже не замечает этого. Всю работу

выполняет бухгалтерия предприятия: направляет в ФНС отчеты, перечисляет налоговые взносы.

Но в группу доходов физических лиц согласно Налоговому кодексу входит не только зарплата. Это еще и прибыль от акций,

облигаций и других ценных бумаг, выигрышей, продажи недвижимости, получения ценных подарков. Об уплате

налога с этих доходов необходимо беспокоиться самостоятельно. Если этого не сделать, государство может

строго наказать.

За неуплату сбора положен штраф — 20% от непогашенной суммы. За каждый день просрочки начисляются пени.

Налоговики имеют право обратиться в суд и взыскать задолженность, наложив арест на имущество или доход.

Если речь идет об уклонении от уплаты в крупном размере, неплательщика могут привлечь к уголовной ответственности. Максимальное наказание — три года лишения свободы.

Что такое налоговая задолженность

Ежегодно сотрудники ФНС подсчитывают, какую сумму должен уплатить в бюджет гражданин, и направляют ему

уведомление. По почте приходит квитанция, а в личном кабинете электронных сервисов Госуслуги и ФНС появляется сообщение.

В уведомлении указывают дату, до которой необходимо перечислить средства в бюджет. Если этого

не сделать, через пять дней от срока уплаты формируется налоговая задолженность.

Налоговики закрывают глаза на незначительные просрочки. Погасить задолженность без штрафа и единой копейки

пеней можно в течение трех месяцев с момента ее появления. Через три месяца ФНС направляет

в адрес должника требование об уплате с указанием новой конечной даты. Если не погасить

задолженность в течение восьми дней, к должнику применяются штрафные санкции.

К сожалению, нередки случаи, когда у человека нет личного кабинета на сайтах «Госуслуги»

или ФНС, а налоговое уведомление теряется на почте и не доходит до адресата. Тогда

налогоплательщик не знает о том, что должен государству, и не умышленно становится уклонистом

от уплаты сборов. От ответственности незнание не освобождает. Штрафы и пени начисляться все равно

будут, что станет неприятным сюрпризом, когда накопится крупная сумма.

Поэтому каждому важно знать, как проверить наличие задолженности. А для этого можно использовать ИНН.

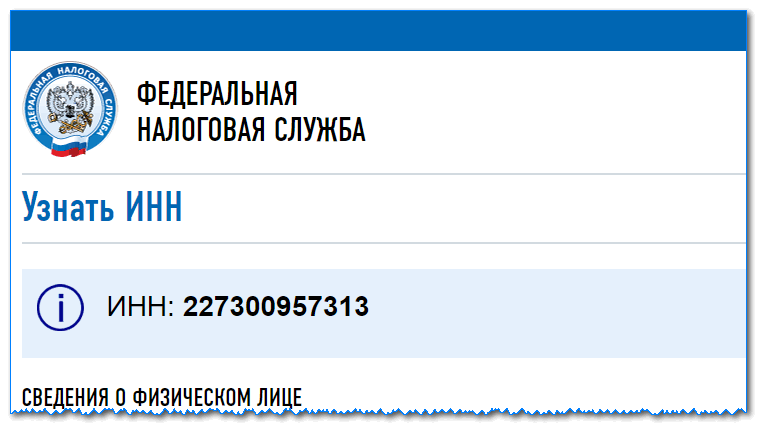

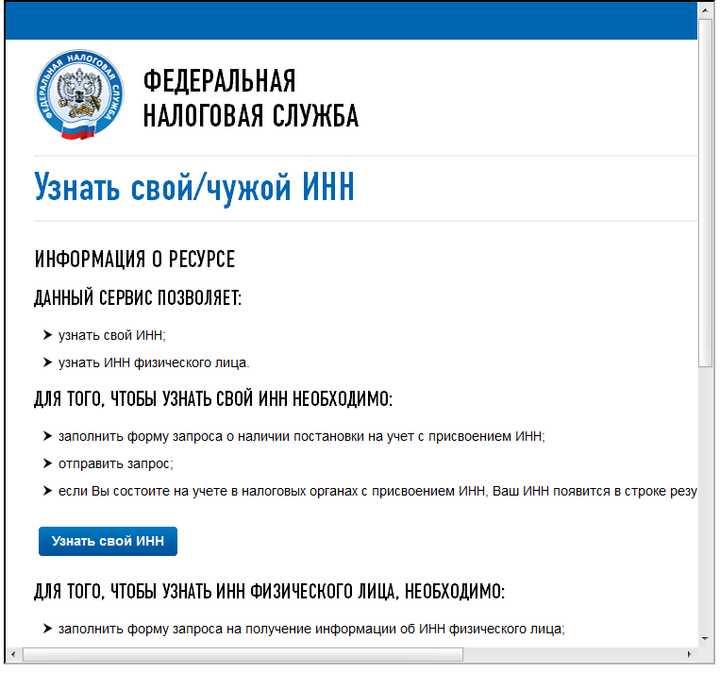

Где можно узнать свой ИНН

ИНН — это идентификатор налогоплательщика, индивидуальный номер, который налоговики присваивают каждому

физическому и юридическому лицу. Он используется для контроля налоговых начислений и учета поступлений

в бюджет от налогоплательщика.

Физлицам ИНН присваивают один раз и больше не меняют. Раньше это происходило при приеме на работу, при

получении наследства, то есть в момент, когда у гражданина возникали налоговые обязательства перед

государством. Сегодня — в момент регистрации ребенка в загсе и получения свидетельства

Сегодня — в момент регистрации ребенка в загсе и получения свидетельства

о рождении.

Специально обращаться за получением номера в налоговую не нужно. Если вы постоянно живете

и работаете в России, он у вас точно есть. Найти данные по ИНН можно на сайте ФНС, для

этого достаточно заполнить заявку «Узнать

ИНН».

Как узнать налоги по ИНН для физических лиц

Можно обратиться в отделение налоговой службы в вашем городе. Предварительно придется записаться

на прием, для этого есть сервис онлайн-записи. После этого в указанный день прийти к специалисту с паспортом.

Если недалеко от вашего дома или работы находится центр «Мои документы», можно пойти туда.

С собой нужно взять паспорт, а при посещении заполнить заявление о признании конфиденциальности

налоговых сведений.

В центре «Мои документы» вам предложат оформить заявку на получение уведомлений о платежах

и задолженностях по электронной почте или SMS. Эта услуга бесплатна, и воспользовавшись ею,

в будущем вы будете точно знать, когда и сколько должны платить государству.

Как узнать налоги по ИНН для физлиц удаленно

Если обращаться лично в эти службы нет времени или желания, можно воспользоваться онлайн-сервисами.

Госуслуги. Чтобы пользоваться

сервисом, нужен личный кабинет и подтвержденная учетная запись. Узнать налоги по ИНН без личного кабинета

на Госуслугах не получится. Подтвердить запись можно:

- в центре обслуживания пользователей Госуслуг в вашем городе;

- в отделениях банков: Сбербанк, ВТБ, Тинькофф, Почта банк;

- отправив заявку из личного профиля Госуслуг на получение кода подтверждения личности по почте.

Если учетная запись подтверждена, после авторизации нужно заполнить заявку и указать ИНН. Информация появится в уведомлениях в личном

кабинете. Таким способом можно получить сведения только о своих задолженностях как физлица.

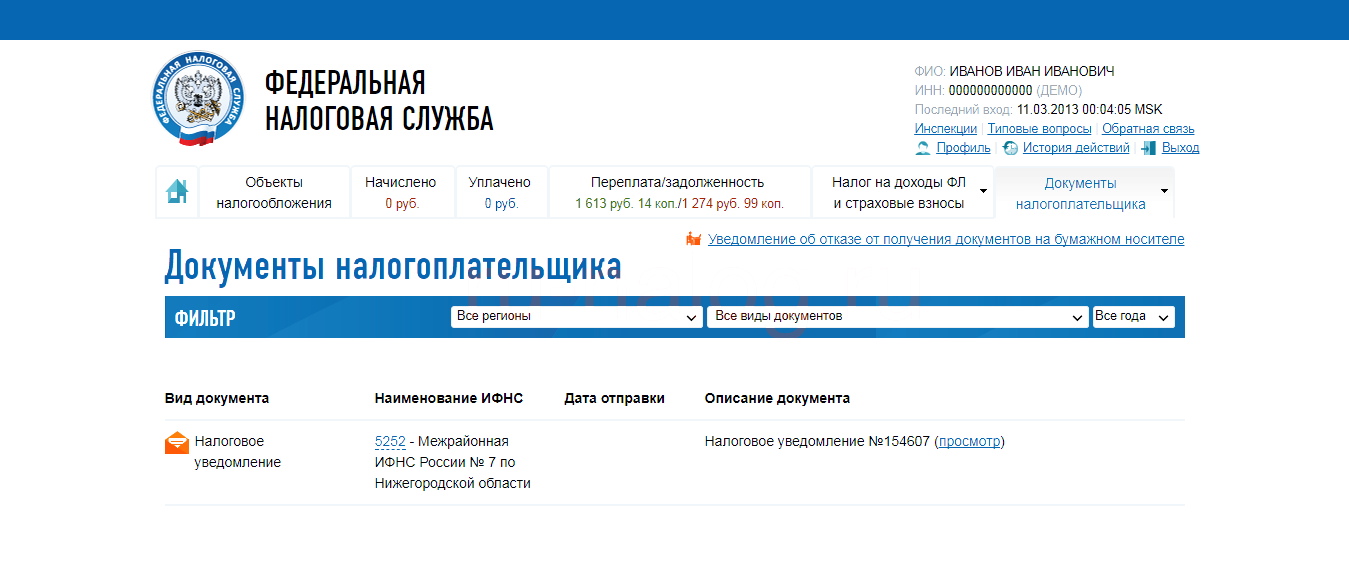

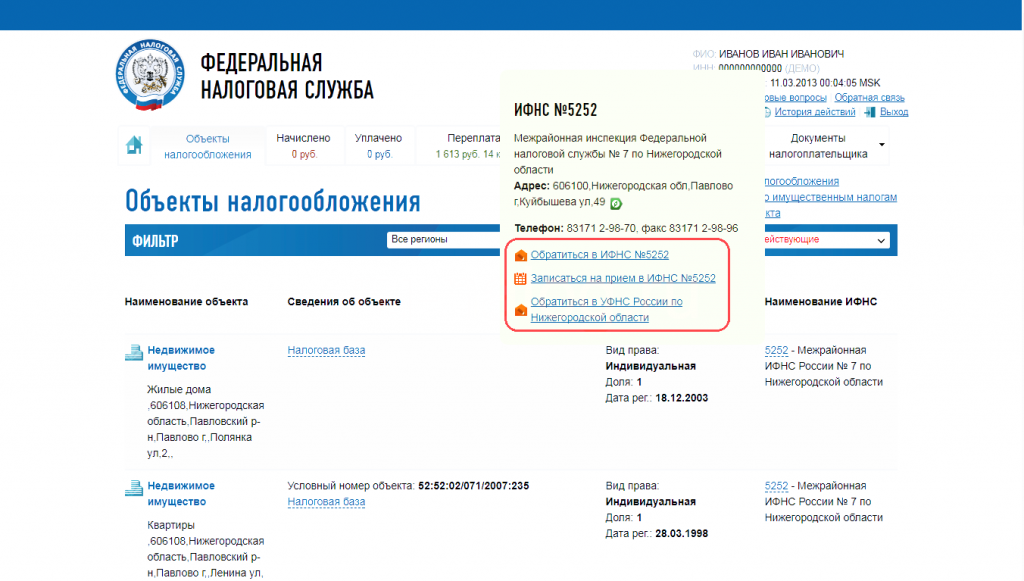

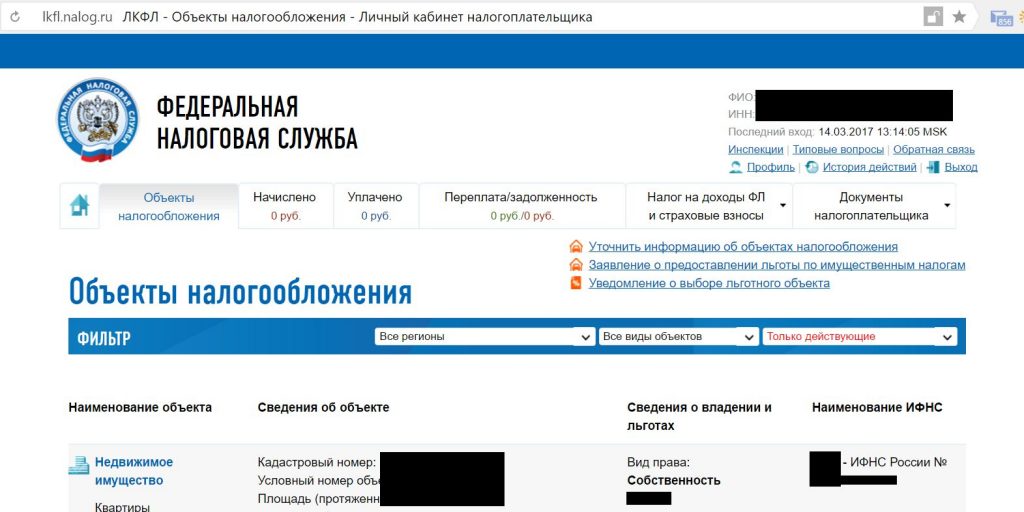

Личный кабинет

налогоплательщика. Здесь можно проверить долги по ИНН сразу, без заявки. Уведомления

от налоговой поступают без сбоев. И если вы что-то должны в бюджет, вам сообщат.

И если вы что-то должны в бюджет, вам сообщат.

Но и для использования этого сервиса нужна регистрация. Получить пароль и доступ в ЛК можно только

после визита в налоговую.

Как проверить налоги по ИНН без регистрации

Если у вас нет времени посещать налоговую, а учетную запись на электронных порталах вы пока

не зарегистрировали, воспользуйтесь бесплатным сервисом «Автоналоги». Наш сайт поможет вам узнать налоги по ИНН без регистрации

и оплатить задолженность безопасно онлайн.

Для этого введите в форму справа ваш ИНН и укажите электронный адрес. Через некоторое время

на указанную почту поступит уведомление о существующих задолженностях. Вы можете погасить

их тут же, без комиссии и переплат.

Как проверить налоги ИП по ИНН

Индивидуальные предприниматели не могут пользоваться своей учетной записью на портале Госуслуг для проверки

налоговых задолженностей. Для этого ИП должен авторизоваться как физическое лицо, то есть нужно иметь

зарегистрированную и подтвержденную учетную запись.

При наличии личного кабинета ИП

на сайте ФНС сведения можно посмотреть там.

Как узнать налоги по ИНН для другого физического лица

Если вам нужно проверить налоговую задолженность ребенка или пожилого родителя, сделать это с помощью

официальных сервисов «Госуслуги» и «Личный кабинет налогоплательщика» не получится.

Они не предоставляют информацию о третьих лицах, даже если вы родитель или официальный опекун.

Личный кабинет придется подключать в обычном режиме:

- регистрировать и подтверждать запись на «Госуслугах» для ребенка старше 14 лет, если

у него уже есть паспорт и СНИЛС; - регистрировать в налоговой по месту жительства «Личный кабинет налогоплательщика».

С помощью нашего сервиса вы можете получить эту

информацию без регистрации и посещения налоговой службы. Для этого достаточно ввести ИНН человека, о котором

нужны сведения, и ваш электронный адрес. Вы также можете погасить долг: с 2016 года платить налоги

можно не только за себя, но и за третьих лиц.

Мошенничество с IRS и налоговыми органами

Мошенничество с IRS, самозванцем

Мошенничество с самозванцами IRS происходит, когда кто-то связывается с вами, притворяясь, что работает на IRS. Самозванец может связаться с вами по телефону, электронной почте, обычной почте или даже отправить текстовое сообщение. Существует два распространенных типа мошенничества:

- Сбор налогов. Вам звонят или пишут письмо, в котором утверждается, что вы должны уплатить налоги. Они потребуют, чтобы вы заплатили сумму немедленно, обычно с помощью предоплаченной дебетовой карты или банковским переводом. Они могут даже угрожать вам арестом, если вы не заплатите.

- Проверка. Вы получаете электронное письмо или текстовое сообщение, в котором требуется подтвердить вашу личную информацию. Сообщение часто содержит гиперссылку, которая гласит: «Нажмите здесь». Или вы можете увидеть кнопку, которая связывает вас с мошеннической формой или веб-сайтом.

Как сообщить о мошенничестве с самозванцем IRS

Свяжитесь с Генеральным инспектором казначейства по налоговой администрации (TIGTA), если вы считаете, что с вами связался самозванец IRS. Сообщайте о мошенничестве с самозванцами IRS онлайн или по телефону TIGTA 1-800-366-4484. Пересылать сообщения электронной почты, якобы отправленные IRS, на адрес [email protected].

Сообщайте о мошенничестве с самозванцами IRS онлайн или по телефону TIGTA 1-800-366-4484. Пересылать сообщения электронной почты, якобы отправленные IRS, на адрес [email protected].

Как избежать мошенничества с самозванцем IRS

Есть вещи, которые вы можете предпринять, чтобы защитить себя от мошенничества с самозванцем IRS.

Делайте:

- Будьте осторожны, если кто-то звонит от имени IRS. IRS всегда свяжется с вами по почте, прежде чем звонить вам по поводу неуплаченных налогов.

- Попросите звонящего назвать свое имя, номер пропуска и номер обратного вызова. Затем позвоните в TIGTA по телефону 1-800-366-4484, чтобы узнать, является ли звонящий сотрудником IRS, у которого есть законная причина связаться с вами. Если вы подтвердите, что звонящий из IRS, перезвоните им. В противном случае сообщите о мошенническом звонке в TIGTA.

- Ознакомьтесь с тем, как выглядят мошеннические сообщения электронной почты IRS. Просмотрите образец фишингового письма IRS.

- Проверьте номер письма, формы или уведомления на веб-сайте IRS.

- С подозрением относитесь к угрозам. IRS не будет угрожать вам арестом полиции за неуплату счета.

Нельзя:

- Не поддавайтесь на требования немедленной выплаты денег. Будьте особенно подозрительны к требованиям перевести деньги или заплатить предоплаченной дебетовой картой.

- Не доверяйте имени или номеру телефона на дисплее идентификатора вызывающего абонента, на котором отображается «IRS». Мошенники часто меняют имя, отображаемое в идентификаторе вызывающего абонента, с помощью метода, называемого спуфингом.

- Не нажимайте ни на какие ссылки в электронных или текстовых сообщениях, чтобы подтвердить свою информацию.

Узнайте о краже идентификационного номера налогоплательщика и о том, как этого избежать

Кража идентификационного номера налогоплательщика происходит, когда кто-то использует ваш номер социального страхования для подачи налоговой декларации и требования возврата налога. Вы можете не знать, что ваш идентификационный номер налогоплательщика был украден, пока вы:

Вы можете не знать, что ваш идентификационный номер налогоплательщика был украден, пока вы:

- не подадите свою налоговую декларацию в электронном виде и не обнаружите, что другая декларация уже была подана с использованием вашего номера социального страхования, или

- Служба внутренних доходов (IRS) отправит Письмо 5071C по адресу, указанному в федеральной налоговой декларации, с указанием факта кражи идентификационного номера налогоплательщика.

Узнайте, какие шаги вы можете предпринять после получения письма 5071C и как вы можете избежать или сообщить о мошенничестве с идентификационными номерами налогоплательщика.

Что такое письмо 501C?

Письмо 5071C является законным письмом от IRS, в котором содержатся инструкции по проверке того, что вы представили рассматриваемую налоговую декларацию.

Если вы получили письмо 5071C, подтвердите свою личность в IRS. Есть два способа подтвердить вашу личность в IRS:

- Онлайн на веб-сайте службы проверки личности IRS, idverify.

irs.gov или 9.0008

irs.gov или 9.0008 - Позвонив по бесплатному номеру, указанному в вашем письме.

Вам будет задан ряд вопросов для подтверждения вашей личности. Вас также попросят подтвердить, подали ли вы рассматриваемую федеральную налоговую декларацию.

Вам потребуются следующие документы для подтверждения вашей личности при посещении веб-сайта или по телефону:

- Ваша федеральная налоговая декларация за предыдущий год

- Ваша федеральная налоговая декларация за текущий год, если вы уже подали ее

- Подтверждающие документы из федеральной налоговой декларации за этот год, такие как форма W-2, форма 1099 и приложения A и C

Как сообщить о краже идентификационного номера налогоплательщика

Важно принять меры, если вы получили письмо 5071C от IRS . Вы также можете предпринять эти шаги, если стали жертвой кражи идентификационного номера налогоплательщика или получили письмо от IRS о проблеме.

- Немедленно реагируйте на любое уведомление IRS, позвонив по номеру, указанному в письме.

При наличии указаний обратитесь в Службу проверки личности IRS.

При наличии указаний обратитесь в Службу проверки личности IRS. - Заполните форму IRS 14039, Аффидевит о краже личных данных. Распечатайте его, затем отправьте по почте или по факсу в соответствии с инструкциями.

- Продолжайте платить налоги и подавать налоговую декларацию, даже если вам придется делать это в бумажном виде.

- Если вы стали жертвой кражи удостоверения личности налогоплательщика штата, свяжитесь с налоговым управлением или контролером вашего штата, чтобы узнать, что вам необходимо предпринять.

Если вы уже связались с IRS, но вам все еще нужна помощь в краже идентификационного номера налогоплательщика, вы можете позвонить по телефону 1-800-9.08-4490.

Вам также следует предпринять следующие шаги, чтобы сообщить о мошенничестве и защитить свои банковские счета:

- Подайте отчет в Федеральную торговую комиссию (FTC) на сайте IdentityTheft.gov. Вы также можете позвонить на горячую линию FTC по вопросам кражи личных данных по телефону 1-877-438-4338 или телетайпу 1-866-653-4261.

- Обратитесь в одно из трех основных кредитных бюро, чтобы разместить предупреждение о мошенничестве в вашей кредитной истории:

- Equifax: 1-888-766-0008

- Experian: 1-888-397-3742

- TransUnion: 1-800- 680-7289

- Свяжитесь со своими финансовыми учреждениями, чтобы закрыть любые счета, открытые без вашего разрешения или которые демонстрируют необычную активность.

Предотвращение кражи идентификационного номера налогоплательщика с помощью идентификационного номера защиты

ПИН-коды для защиты идентификационных данных (IP PIN) — это шестизначные числа, выдаваемые налогоплательщикам Налоговым управлением США для предотвращения кражи идентификационных номеров налогоплательщиков. Если вы сталкивались с кражей идентификационного номера налогоплательщика в прошлом, IRS автоматически выдаст вам PIN-код IP. Вы также можете запросить его добровольно. После того, как IRS выдаст ваш PIN-код IP, вы будете использовать его для подачи налоговой декларации. Это поможет IRS подтвердить вашу личность, чтобы никто не мог подать налоговую декларацию, используя вашу личную информацию, для получения возмещения мошенническим путем. Узнайте больше о PIN-коде IP и о том, как подать заявку.

Это поможет IRS подтвердить вашу личность, чтобы никто не мог подать налоговую декларацию, используя вашу личную информацию, для получения возмещения мошенническим путем. Узнайте больше о PIN-коде IP и о том, как подать заявку.

Советы по защите от кражи ИНН

Выполните следующие действия, чтобы предотвратить кражу ИНН.

Делать:

Подавайте подоходный налог в начале сезона, прежде чем вор сможет подать налоговую декларацию на ваше имя. Кроме того, следите за любым письмом или уведомлением IRS, в котором указано:

- С использованием вашего номера социального страхования было подано более одной налоговой декларации.

- Вы должны уплатить дополнительный налог.

- В отношении вас были приняты меры по взысканию налогов в течение года, когда вы не подали налоговую декларацию.

- Вы получили возврат налогов.

- Записи IRS показывают, что вы получали заработную плату от неизвестного вам работодателя.

Не надо:

Не отвечайте и не нажимайте на какие-либо ссылки в подозрительных электронных письмах, текстовых сообщениях и сообщениях в социальных сетях. Не забудьте сообщить обо всем подозрительном в IRS.

Мошенничество по электронной почте с налоговой выпиской

Мошенники, утверждающие, что они из «IRS Online», рассылают мошеннические электронные сообщения о налоговых выписках. Стенограмма представляет собой краткую информацию о вашей налоговой декларации. Вам может понадобиться налоговая выписка, чтобы подать заявку на кредит или на государственную помощь.

Чтобы избежать мошенничества с налоговыми выписками, узнайте реальный способ получить налоговые выписки из IRS.

Как работает мошенничество с налоговыми выписками

Мошенничество работает следующим образом: вы получаете электронное письмо со словами «налоговые выписки» в строке темы. В электронном письме есть вложение под названием «Выписка налогового счета» или что-то подобное. Не открывайте это вложение. Это вредоносное ПО, известное как Emotet, может заразить вашу компьютерную сеть и украсть личную и деловую информацию.

Не открывайте это вложение. Это вредоносное ПО, известное как Emotet, может заразить вашу компьютерную сеть и украсть личную и деловую информацию.

Налоговое управление США никогда не будет звонить вам по электронной почте или отправлять текстовые сообщения с просьбой предоставить вашу налоговую информацию. Он также не отправит вам сообщение с вложением с просьбой войти в систему, чтобы получить налоговую выписку или обновить свой профиль.

Как защитить себя и сообщить о мошенничестве с налоговыми выписками

Сделать:

- Удалите электронное письмо с вложением или перешлите его на адрес [email protected], если вы используете персональный компьютер.

- Сообщите сотрудникам технического отдела об электронном письме, если вы находитесь на рабочем компьютере.

Не следует:

- Не открывайте зараженный документ, так как он содержит вредоносное ПО.

Узнайте больше от IRS о мошенничестве с налоговой выпиской.

Индивидуальный идентификационный номер налогоплательщика штата Вирджиния (PIN)

Личный идентификационный номер налогоплательщика штата Вирджиния (PIN) — это уникальный идентификатор, назначаемый правомочным налогоплательщикам штата Вирджиния для защиты от мошенничества с возвратом налогов.

Что нужно знать

- Каждый год к концу декабря или началу января мы рассылаем новые PIN-коды правомочным налогоплательщикам. Вам не нужно запрашивать новый каждый год. Мы отправим его автоматически.

- Ваш PIN-код активен только в том календарном году, для которого он был назначен. Не используйте ПИН-код с истекшим сроком действия в налоговой декларации.

- Если вы не используете свой PIN-код при подаче файла, это приведет к задержке обработки.

- Если вы не указали PIN-код в двух последних налоговых декларациях, мы удалим вас из списка PIN-кодов. Вы не получите новый, если не запросите его. См. Как запросить налоговый PIN-код штата Вирджиния .

- Ваш PIN-код предназначен только для подачи налоговой декларации штата Вирджиния. Не используйте свой ПИН-код для защиты личности (ПИН-код IP), выданный Налоговым управлением США, в налоговой декларации штата Вирджиния.

- Никогда не сообщайте свой PIN-код никому, кроме специалиста по налогам, подающего декларацию.

Как использовать свой PIN-код

- Вы должны использовать свой PIN-код штата Вирджиния и номер социального страхования во всех декларациях о доходах физических лиц штата Вирджиния, которые вы подаете в течение календарного года.

- Если вы подаете документы в электронном виде через Free File или другое утвержденное программное обеспечение для подготовки налоговых деклараций, ваше налоговое программное обеспечение предложит вам ввести свой PIN-код.

- Если вы подаете документы на бумаге или используете бесплатные заполняемые формы, введите свой текущий PIN-код в поле «ПИН-код для кражи удостоверения личности».

- Вы должны подать декларацию за предыдущий год на бумаге.

Для налоговых периодов после 2017 года введите свой PIN-код в поле «ПИН-код для кражи удостоверений личности». Для более ранних налоговых лет введите свой PIN-код в поле «Только для офисного использования».

Для налоговых периодов после 2017 года введите свой PIN-код в поле «ПИН-код для кражи удостоверений личности». Для более ранних налоговых лет введите свой PIN-код в поле «Только для офисного использования». - Вам нужно использовать только один ПИН-код в совместной налоговой декларации, даже если вы и ваш супруг получили ПИН-код. Любой PIN-код является приемлемым.

Что делать, если вы потеряли свой PIN-код или не получили новый по почте

- Если мы выдали вам PIN-код, но вы его потеряли или не получили новый по почте, позвоните в службу поддержки по телефону 804.367.8031. Мы подтвердим вашу личность и отправим вам новый PIN-код в течение 15 дней.

- Если мы выдадим новый PIN-код, все ранее выданные PIN-коды будут деактивированы. Если вы нашли свой исходный PIN-код после запроса нового, вам следует отказаться от PIN-кода и дождаться прибытия нового.

- Если вы используете старый или неправильный PIN-код при возврате, это приведет к задержке обработки.

Как запросить налоговый PIN-код штата Вирджиния

Если вы стали жертвой кражи личных данных и вам необходимо подать налоговую декларацию штата Вирджиния и вам нужна дополнительная защита налогового PIN-кода штата Вирджиния, отправьте нам следующее:

- Письмо объясняя, как ваша личная информация была скомпрометирована.

- Ваше полное юридическое имя

- Ваш номер социального страхования или идентификационный номер налогоплательщика, выданный IRS

- Ваш текущий адрес

- Четкая копия удостоверения личности государственного образца, такого как водительские права Вирджинии, удостоверение личности штата Вирджиния, выданное DMV, или регистрационная карточка избирателя с вашим текущим именем и адресом

- Документы, свидетельствующие о том, что вы стали жертвой кражи личных данных. Это может быть письмо от работодателя, страховой компании, больницы, брокера или заявление в полицию, если оно было подано.

- Номер телефона в дневное время, по которому с вами можно связаться

Куда отправить запрос PIN-кода:

Департамент налогообложения

Отдел соблюдения правил, RAP Unit 1

PO Box 27003

Richmond, VA 23261-7003

Когда мы проверим вашу информацию, мы свяжемся с вами, если у нас возникнут вопросы или мы вышлем ПИН-код на указанный адрес до начала сезона подачи заявок.

Следует помнить, что после погашения вами задолженности, информация на сайте обновится примерно через 2 недели;

Следует помнить, что после погашения вами задолженности, информация на сайте обновится примерно через 2 недели;

irs.gov или 9.0008

irs.gov или 9.0008 При наличии указаний обратитесь в Службу проверки личности IRS.

При наличии указаний обратитесь в Службу проверки личности IRS.

Для налоговых периодов после 2017 года введите свой PIN-код в поле «ПИН-код для кражи удостоверений личности». Для более ранних налоговых лет введите свой PIN-код в поле «Только для офисного использования».

Для налоговых периодов после 2017 года введите свой PIN-код в поле «ПИН-код для кражи удостоверений личности». Для более ранних налоговых лет введите свой PIN-код в поле «Только для офисного использования».